⚠️ “Il y a une bulle sur les ETF, évitez-les !”, “Les ETF incluent toutes les actions, y compris les mauvaises. Faites mieux : choisissez bien les vôtres !”. Vous avez déjà entendu ce genre d’affirmation ? Quels sont les vrais risques des ETF ?

Pour rappel, les ETF (trackers) sont des fonds indiciels qui permettent d’investir en bourse facilement : ils répliquent la performance d’un indice boursier (CAC 40, Nasdaq, etc.). Notre article : investir en ETF.

Que l’on soit détracteur ou partisan des ETF, le constat est clair : ils occupent une place croissante au sein des médias financiers et dans les patrimoines des investisseurs. Sur Avenue des Investisseurs nous en parlons depuis notre création en 2018, parmi les premiers en France, avant que le sujet ne soit à la mode.

Les ETF présentent-ils des risques ? Et quid de leurs performances ?

📌 Les principaux risques des ETF sont :

- Le risque de marché.

- Le risque de volatilité.

- Le risque spécifique (ou idiosyncratique).

- Le risque de liquidité.

- Le risque de devise.

- Le risque de contrepartie.

Ces risques ne sont pas spécifiques aux ETF.

🔎 Au premier abord, les risques cités peuvent dissuader les investisseurs de se tourner vers les ETF. Les moins curieux ne feront donc pas l’effort d’essayer de comprendre, et se laisseront peut-être convaincre par des beaux discours qui se veulent plus rassurants… Comme ceux de leur banquier qui conseille plutôt d’investir en fonds actifs traditionnels ou en actions en direct (investir en ETF ou actions en direct).

Bien que subtile, la réalité des ETF mérite de s’y pencher, tant leur résilience et leur performance peuvent permettre aux investisseurs de concrétiser leurs projets de vie.

Théorie et pratique marchent ici souvent main dans la main, rendues accessibles aux investisseurs particuliers, à la suite d’une révolution née dans les années 1970 aux États-Unis. La popularité des ETF ne fait que croître depuis des années. Les ETF présentent des risques oui, mais il y a aussi beaucoup d’intox car le conflit d’intérêts qui implique les vendeurs de produits financiers, empêche les ETF de prendre la place qu’ils méritent réellement.

SOMMAIRE

- Quels sont les principaux risques des ETF ? Tableau récapitulatif

- Qu’est-ce qu’un ETF ? Les différents types de fonds

- L’histoire des ETF depuis les années 1970

- Quel est l’objectif d’un ETF ?

- Danger ETF : les trackers sont-ils à risque ?

- Fléau du conseil financier : le conflit d’intérêts

- Conclusion : est-ce le moment d’acheter des ETF ?

Quels sont les principaux risques des ETF ? Tableau récapitulatif

Comme nous allons le voir au cours de cet article, un exchange traded fund (ETF) reproduit généralement la performance d’un indice boursier (par exemple l’ETF CAC 40 donne la même performance que le CAC 40), déduction faite de ses frais de gestion. On parle alors d’ETF indiciel.

➡️ Passons en revue dans un premier temps les principaux risques réels des ETF :

| Risques ETF | Description |

|---|---|

| Risque de marché | Également appelé risque systémique, le risque de marché traduit un risque inhérent à un marché dans son ensemble. Par exemple, lors de la crise des subprimes de 2007-2008, le S&P 500 a soudainement baissé fortement. Cette baisse affectant la totalité d’un marché, la diversification n’est pas d’un grand recours. Par conséquent, le risque de marché est qualifié de non diversifiable. Un ETF reproduisant la performance d’un marché, l’ETF la répercutera nécessairement sur l’investisseur. |

| Risque de volatilité | La volatilité mesure la nervosité d’un marché. Plus précisément, elle quantifie la dispersion des données par rapport à la valeur moyenne de ces données. Plus les données s’écartent de leur valeur moyenne, plus la volatilité est grande. |

| Risque spécifique ou idiosyncratique | Alors que le risque de marché (vu plus haut) est général à un marché dans son ensemble, le risque spécifique est propre à une entreprise ou à un secteur. Ainsi, le “dieselgate” avait fortement impacté l’action du constructeur automobile Volkswagen, en raison des émissions polluantes des moteurs frauduleusement abaissées. Les investisseurs ayant misé gros sur le titre avaient subi de plein fouet le risque spécifique à ce titre. La diversification est très efficace pour se prémunir de ce type de risque (ne pas mettre tous ses œufs dans le même panier). |

| Risque de liquidité | La liquidité représente la facilité avec laquelle un titre s’échange en Bourse. Un titre plébiscité par les investisseurs attire de nombreux acheteurs et vendeurs. Ainsi, les prix d’achat et de vente sont très proches du prix de marché, ce que l’on désigne par un “spread” faible. Dans le cas contraire, ou en cas de tension sur les marchés, le spread croît, écartant les prix d’achat/vente de celui du marché. Un acheteur paiera donc le titre relativement cher, et un vendeur en tirera un prix assez bas par rapport au prix de marché. |

| Risque de devise | L’offre et la demande s’appliquent aux marchés actions, obligations, immobilier etc., mais également aux devises. Pour la paire dollars US / euro par exemple, si la demande en dollars est plus forte que celle de l’euro, l’euro verra son prix baisser face au dollar. Typiquement, un investissement dans un ETF S&P 500 (indice américain) expose l’investisseur européen à ce type de risque. Mais il existe des ETF couverts (“hedgés”) contre le risque de change. |

| Risque de contrepartie | Une contrepartie est un tiers impliqué dans une transaction. Exemple simple : la contrepartie d’un vendeur est l’acheteur. D’autres cas de figure sont moins évidents. Les ETF à réplication synthétique font notamment intervenir des contreparties afin de leur fournir la performance de l’indice recherché par l’investisseur. Le risque de contrepartie désigne le fait qu’elle n’honore pas ses obligations vis-à-vis d’une transaction, impactant partiellement ou totalement sa bonne réalisation. Ce qui peut, in fine, engendrer une perte pour l’investisseur. |

Qu’est-ce qu’un ETF ? Les différents types de fonds

Certains médias affirment que les ETF sont risqués (sous-entendu, plus risqués que d’investir dans des fonds à gestion active classiques, ou dans des actions en direct). Info ou intox ? D’abord, expliquons ce que sont les ETF.

Le sigle anglais ETF signifie “exchange-traded fund”. Littéralement, fonds coté en Bourse. Il s’agit d’un fonds d’investissement dont la valeur est connue et actualisée à tout moment sur les marchés financiers, comme le sont les actions (exemple : l’action Google ou LVMH). Contrairement aux fonds d’investissement dont la valeur liquidative (VL) n’est arrêtée qu’une fois par jour.

En Europe, les ETF sont presque tous indiciels : ils reproduisent la performance d’un indice. Voici un bref tour d’horizon des ETF.

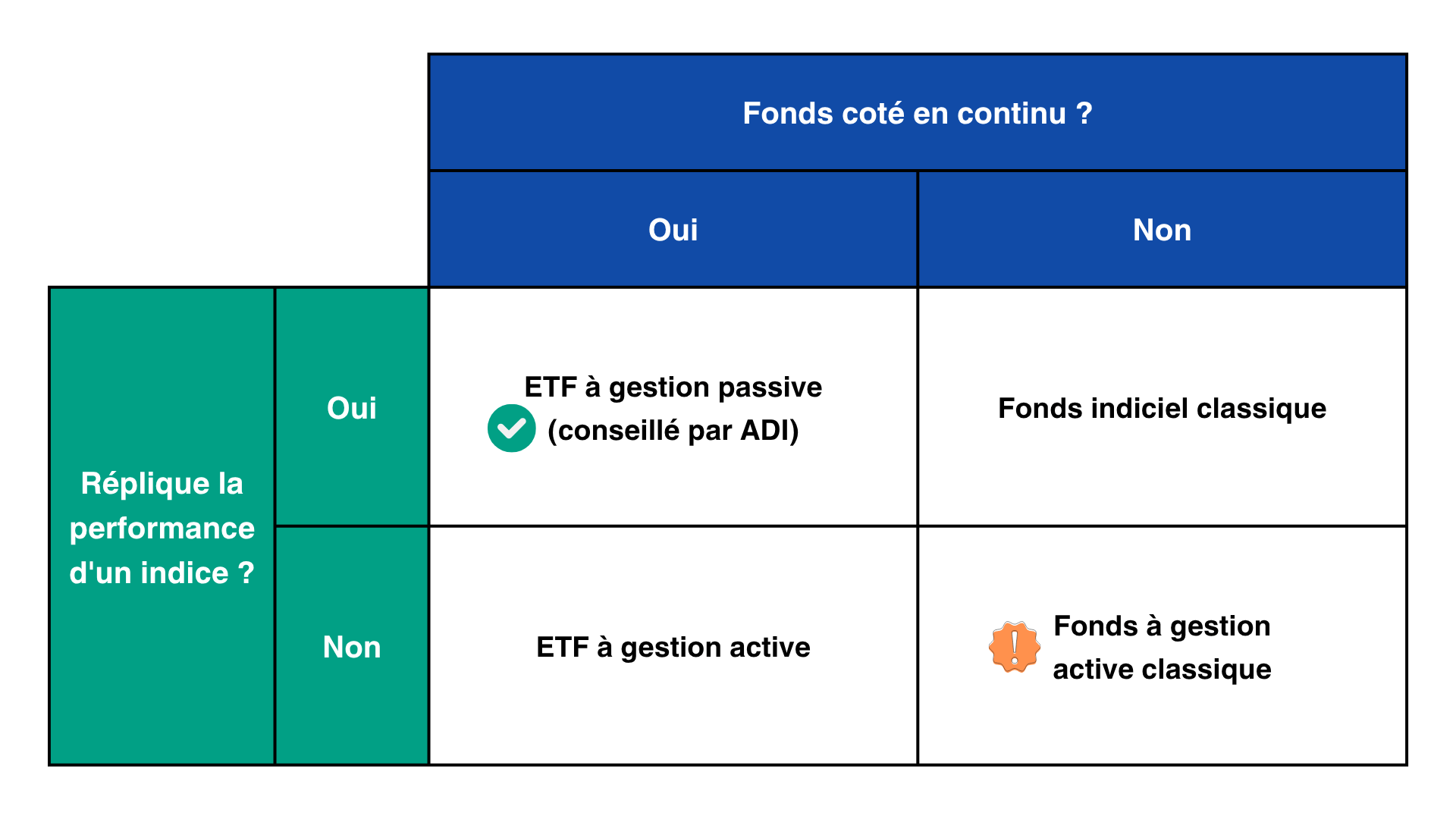

Avant d’entrer dans le vif du sujet et le risque des ETF, précisons les termes employés, avec le tableau suivant montrant 4 types de fonds :

Les ETF indiciels versus les fonds indiciels

Commençons par les deux catégories de fonds indiciels (première ligne du tableau) :

1️⃣ Les ETF, implicitement indiciels, sont largement traités et mis en avant dans nos articles sur ADI. Ces fonds d’investissement sont cotés en continu à la Bourse (comme les actions individuelles).

Concrètement, leur prix est public et connu à tout instant. Il n’y a donc pas d’incertitude sur le prix au moment de l’achat ou de la vente. Ils répliquent la performance d’un indice.

Exemple : l’ETF MSCI World d’Amundi. Dans la suite de cet article, le terme ETF fait référence à ce type de fonds. D’autres ETF populaires et éligibles au PEA dans ce tableau.

2️⃣ Les fonds indiciels classiques, qui ne sont pas cotés en continu. Également appelés trackers, ces fonds atypiques ont initié la révolution indicielle, le 31 décembre 1975 aux États-Unis.

Tels des fonds actifs classiques proposés par votre banquier ou votre conseiller en gestion de patrimoine (à l’exception de quelques cabinets indépendants), leur valeur n’est connue que le jour d’après (une seule valeur liquidative par jour, au mieux). Toutefois, ils répliquent la performance d’un indice, ce qui est le principal point fort des fonds indiciels.

Ils sont rarement pertinents car souvent plus chers que les ETF classiques, vus ci-dessus. Exemple : CM-AM AMERIQUE 500 DOLLAR.

Les ETF à gestion active versus les fonds actifs

Passons désormais à la seconde ligne du tableau, les fonds à gestion active :

3️⃣ Les ETF à gestion active sont cotés en continu, mais exposent les investisseurs à une gestion discrétionnaire comme dans tout fonds classique proposé par les banquiers, et la plupart des CGP et assureurs.

Affichant souvent des frais de gestion plus faibles que ceux des fonds actifs classiques, leur performance souffre néanmoins de la prétendue supériorité de la gestion active. Exemple : l’ETF actif ARK Invest de Cathie Wood.

4️⃣ Terminons ces définitions avec les fonds actifs classiques. Ils sont largement prédominants parmi les quatre types décrits.

La plupart des investisseurs peu curieux suivent les conseils de leur banquier ou CGP et investissent, souvent sans le savoir, dans ces fonds très chers (environ 2 % de frais de gestion par an), qui sous-performent les ETF classiques décrits plus haut. Exemple : FF America Fund A Acc.

L’histoire des ETF depuis les années 1970

La presse se fait souvent écho de BlackRock, le premier gestionnaire d’actifs au monde (environ 10 000 milliards de USD sous gestion à la mi 2024). Mais c’est au numéro 2 de la gestion d’actifs, Vanguard (8 600 milliards d’USD d’actifs sous gestion), que l’on doit cette formidable invention. Son fondateur, John Bogle, était un professionnel très respecté de la finance (il s’est éteint en 2019).

Aux débuts de Vanguard, il comprend que les marchés financiers sont très difficiles à battre. Dans les années 70, tous les fonds d’investissement sont gérés dans l’objectif de battre leur indice de référence (S&P 500 par exemple), qui reflète la performance du marché en question. John Bogle a alors une idée révolutionnaire : créer un fonds qui se contente de reproduire cette performance du marché, sans tenter de faire mieux.

Les frais de gestion afférents sont donc très faibles, puisqu’aucun choix de gestion n’est fait par une équipe de gérants à rémunérer.

Son idée sera sévèrement rejetée par la profession, la considérant folle et vaine.

Travail et persévérance le mèneront à créer le premier fonds indiciel fin 1975 aux États-Unis. Objectif de ce fonds précurseur : reproduire la performance du S&P 500. Partis de rien cette année-là, les fonds indiciels représentent désormais 12 000 milliards de dollars d’encours fin 2023.

Quel est l’objectif d’un ETF ?

L’objectif d’un ETF est de reproduire le plus fidèlement possible la performance d’un indice de référence. Illustrons ceci en le comparant à un fonds classique équivalent.

Exemples de fonds actif et indiciel sur le CAC 40

Considérons l’indice boursier français le plus connu, le CAC 40.

🔎 Le fonds “Generali Investissement D” (ISIN : FR0010075333) est un fonds activement géré, qui cherche à faire mieux que le CAC 40. Il est notamment disponible au sein de l’assurance vie BoursoVie (partenariat entre BoursoBank et l’assureur Generali).

Il coûte à l’investisseur 1,1 % de frais de gestion par an. Ces frais rémunèrent une équipe de gérants qui vont tenter de choisir les meilleures actions parmi les 40 du CAC 40, aux moments les plus opportuns. Leur objectif : faire mieux que l’indice dans son ensemble.

Proposé au sein du même contrat, l’ETF Amundi CAC 40 (ISIN : FR0007052782) facture des frais annuels de 0,25 %, pour reproduire le plus fidèlement la performance de cet indice. Par conséquent, aucun choix n’est fait sur un titre plutôt que sur un autre. Cet ETF à frais très réduit est également disponible sur l’excellente assurance vie Linxea Spirit 2.

Concentration de la performance

À première vue, il est tentant de penser qu’une équipe de professionnels serait à même de choisir savamment les actions, et battre ainsi le CAC 40. N’est-ce pas ?

🔎 Et pourtant ! La réponse est négative, contrairement à ce que l’on pourrait penser. En date du 30/07/2024 : sur 10 ans le fonds actifs Generali Investissement a une performance de +96 % “seulement”, alors que le fonds passif ETF CAC 40 a une performance de +124 % !

Il y a des risques sur les ETF, mais sans doute moins que sur les fonds classiques qui pour la plupart sous-performent durablement les ETF et qui nécessitent de surveiller les gérants.

💡Les explications étant nombreuses, tentons de comprendre les principales d’entre elles.

Penchons-nous tout d’abord sur des chiffres américains, tout à fait représentatifs des marchés en général : la concentration de la performance sur une minorité de titres. Chez l’oncle Sam, entre 1926 et 2015, sur 26 000 actions cotées en Bourse, seules 1 000 d’entre elles ont affiché une performance meilleure que celle d’une obligation sans risque (c’est-à-dire celle d’un emprunt souverain de l’État américain à maturité de 3 mois).

C’est donc moins de 4 % des actions qui ont concentré la performance, sans forcément être les mêmes d’une année sur l’autre. Pas facile pour un gérant actif de choisir les bons chevaux, et ce, sur la durée. Analysons ceci de plus près.

La tyrannie de la moyenne

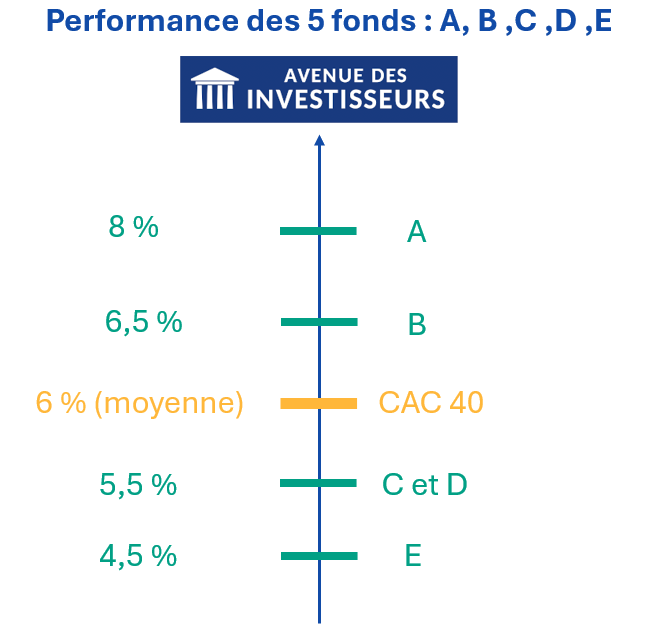

Simplifions la réalité, et supposons que seuls cinq fonds d’investissement (capital de départ : 500 millions € chacun) se partagent l’intégralité du marché du CAC 40.

Tout le monde ne peut pas surperformer

Comprendre, à tout instant, chacune des actions de l’indice CAC 40 est détenue par l’un de ces 5 fonds. À l’instar des 2,5 milliards d’actions LVMH, ou des 300 millions d’actions Renault.

Au terme d’une année d’échanges sur ce marché boursier, le CAC 40 affiche une performance de 6 %.

Dans le cadre de notre exemple simplifié à des fins de vulgarisation, cette performance doit se retrouver en agrégeant les performances des 5 fonds en question, puisque seuls ces derniers se sont échangés les actions du CAC 40. Cette performance de 6 % correspond simplement à la performance moyenne de ces 5 fonds, avant les frais (transactions, gestion, taxes, etc.).

La performance de 6 % représente la moyenne. Conséquence directe : si certains fonds ont fait mieux (A et B), il faut nécessairement que d’autres fonds aient fait moins bien (C, D et E). Seule la sous-performance des uns permet la surperformance des autres. Par rapport à la moyenne, la surperformance est un jeu à somme nulle.

Note de David : attention à ne pas confondre la surperformance, jeu à somme nulle, avec la performance des marchés, qui elle, ne l’est pas. Dans notre exemple ci-dessus, tous les fonds (A, B, C, D et E), ont gagné de l’argent, il n’y a pas eu de perdant. Ici, le marché a donc été un jeu à somme positive.

Impact des frais sur la performance

Connaissez-vous le poker ? En considérant tous les joueurs autour de la table, la somme des gains est égale à la somme des pertes. De nouveau, il s’agit d’un jeu à somme nulle. Dans un tel environnement, il y a obligatoirement des gagnants, et des perdants, de part et d’autre d’une référence.

Un ETF reproduit la performance moyenne. En l’occurrence, 6 % dans notre exemple du CAC 40 ci-dessus. Avec l’ETF mentionné (Amundi CAC 40), l’investisseur capterait : 6 – 0,25 = 5,75 % de performance (nette de frais de gestion).

Admettons que le fonds activement géré précité “Generali Investissement D” corresponde au fonds B dans l’illustration ci-dessus. La performance nette de frais serait de : 6,5 – 1,1 = 5,4 %. Cet exemple plausible montre qu’une surperformance brute de frais (6,5 % > 6 %), peut aboutir à une sous-performance nette de frais (5,4 % < 6 %).

💡Surpasser une performance moyenne de marché, nette de frais, est extrêmement difficile à réaliser sur le long terme. Depuis plus de 20 ans, les études SPIVA confirment que se contenter de la performance moyenne d’un marché est le choix le plus judicieux.

Statistiquement, les fonds qui tentent de faire mieux n’y parviennent pas. En raisons principales, citons tout d’abord le jeu à somme nulle de la surperformance, où le niveau de concurrence entre gérants atteint des sommets. Ajoutons à cela les frais de gestions à déduire (voir les calculs plus haut) et nous pouvons comprendre pourquoi il est si difficile de battre un ETF sur le long terme.

En conclusion du principal avantage des ETF, citons le fait de servir la performance moyenne d’un marché, diminuée d’un faible coût de gestion.

L’ETF n’est jamais le numéro 1 sur une année

Si certains fonds sous-performent l’indice de référence, d’autres le surperforment nécessairement. Dans ce cas, choisissons ces derniers, et le tour est joué ! Hélas, d’une année sur l’autre, les fonds actifs qui ont réussi l’exploit d’être au-dessus de la moyenne, ne le sont que très rarement par la suite. Il est impossible d’identifier à l’avance les futurs champions.

Qu’importe pour les médias. Chaque année, les fonds surperformants sont cités en tant que tels, et attirent ainsi des flux d’investisseurs ravis de pouvoir miser sur ces fonds exceptionnels. Malheureusement, ils l’étaient durant 1 an, mais ne le seront très probablement plus de nouveau.

À tous les investisseurs qui estiment mériter toujours plus que la performance moyenne, il incombe la chance de dénicher, chaque année, le futur fonds star. Performance qu’un ETF ne pourra pas délivrer.

👉 Ainsi, un ETF ne sera jamais sous les projecteurs comme l’est le numéro 1 de la gestion active de l’année. Cette exclusivité alimente l’espoir de ceux qui font confiance à un gérant actif. Si vous en faites partie, vous pouvez considérer ce point comme un risque des ETF.

En revanche, si vous visez une performance inégalée sur le long terme (au moins 10 ans), alors, les ETF vous aideront discrètement à atteindre vos objectifs financiers.

Investissement en ETF : la pratique

Comme expliqué plus haut, les frais de gestion d’un fonds qui “se contente” de reproduire la moyenne sont bien plus faibles que ceux d’un fonds classique, qui vise à faire mieux (environ 0,20 % de frais par an versus 2 % !). Les ETF rémunèrent moins bien les gérants. De plus, ils ne donnent pas lieu à des rétrocommissions auprès des distributeurs.

🔎 Reprenons nos 2 fonds cités en exemples plus haut. Le fonds actif “Generali Investissement D” rétrocède 0,66 % des flux investis à BoursoVie. Pour l’ETF Amundi, c’est 0 %.

Deux raisons financières (frais de gestion et rétrocessions) qui aident à comprendre pourquoi tous les distributeurs (banques, assurances, courtiers, CGP, etc.) ne proposent pas d’ETF.

➡️ Seuls les meilleurs intermédiaires proposent des ETF à leurs clients. Afin de bien choisir, n’hésitez pas à consulter les comparatifs ADI des meilleurs PEA, meilleures assurances vie, compte-titres ordinaires, et PER. Et si vous préférez déléguer, vous pouvez consulter notre cabinet de conseil en gestion de patrimoine Prosper Conseil.

Risques ETF : au vu de tous ces avantages, y aurait-il un loup avec les trackers ?

Danger ETF : les trackers sont-ils à risque ?

Il faut avoir en tête que les ETF sont beaucoup moins rémunérateurs pour les gérants que les fonds classiques. Raison amplement suffisante pour que ces professionnels exagèrent ou inventent des inconvénients aux ETF afin de dissuader les investisseurs de les choisir.

Passons en revue quelques épouvantails agités par les détracteurs des ETF.

Risques ETF : bulle des trackers à long terme

Tout le monde visualise une bulle de savon. Elle monte, puis explose, mais on ne sait jamais à quel moment. Cette image est très efficace pour décrire une exubérance financière, à l’issue destructrice.

Prix des actions et transactions

Qu’est-ce qui a monté avec les ETF, au juste ? Leur poids, face aux fonds classiques (gérés activement). Plus précisément, la fin de l’année 2023 a marqué un tournant dans l’essor mondial des fonds indiciels (qui intègrent les ETF).

Pour la première fois, les encours détenus par les fonds indiciels ont dépassé ceux des fonds actifs. De quoi effrayer certains investisseurs : ne rejoignez pas la foule, une énorme bulle serait en formation !

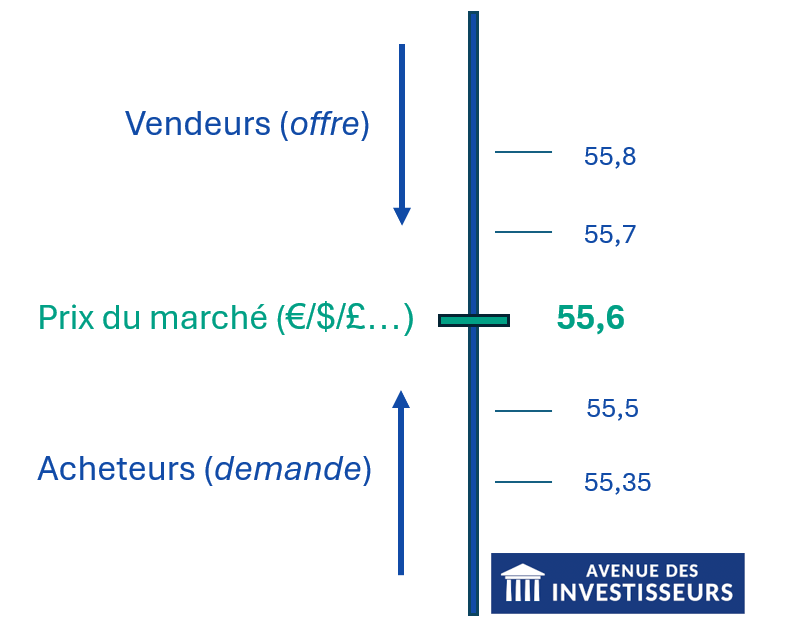

Avant de continuer, il est bon de rappeler un point essentiel. Le prix d’une action varie car il résulte des transactions entre investisseurs (très majoritairement professionnels). La célèbre loi de l’offre (les vendeurs) et de la demande (les acheteurs) s’applique. Les vendeurs poussent les prix vers le bas, les acheteurs vers le haut. Illustration :

Une transaction concrétise un échange entre un vendeur et un acheteur, qui s’accordent sur un prix et une quantité. C’est cette transaction qui fait varier le prix de ce qui est négocié, comme les actions.

Par conséquent, pour justifier la création d’une bulle, il faudrait, a minima, montrer que les gérants de fonds indiciels sont à l’origine d’une grande proportion des transactions sur les marchés boursiers.

Les ETF influent-ils sur le prix ?

Les ETF risquent d’impacter les prix des actions ? D’après une étude de Vanguard, entre juillet 2012 et juillet 2015, 94 % des transactions d’ETF se sont établies directement entre acheteurs et vendeurs de parts d’ETF. C’est-à-dire sans transaction impactant le prix des actions détenues par les ETF.

Ce n’est que lorsque le prix d’une part d’ETF diverge trop par rapport à son indice que des institutionnels (appelés participants autorisés) doivent rectifier cet écart en créant ou en détruisant des parts de cet ETF.

Par ces actes, des transactions sont passées sur les titres en question, impactant alors leur prix. Ces transactions ne représentent par conséquent que 6 %, bien trop peu pour avoir une incidence sur le prix des actions en question.

Ces chiffres sont corroborés par BlackRock (le numéro 1 mondial de la gestion d’actifs), sur la période décembre 2021 – décembre 2023 : les ETF impactent très peu les prix des titres.

💡Il s’agit là d’un point aussi subtil qu’important : il faut savoir distinguer les actifs sous gestion (volumes d’argent confiés aux gérants, en €/$, etc.) des transactions (passage d’ordres en Bourse). Seules ces dernières influent sur les prix.

Concernant les ETF, les actifs sous gestion sont très importants, mais les transactions peu nombreuses. Ce qui nous rappelle à la définition de ces fonds : “indiciels”, qui suivent la performance d’un indice.

En toute logique, 94 % des transactions sont donc opérées par des gérants actifs (et marginalement par des particuliers), qui cherchent à battre leur indice de référence, en faisant bouger les prix. Les gérants actifs mènent la danse des prix. Les ETF suivent, certes avec beaucoup d’argent, mais n’entravent presque pas la fixation des prix.

Quels sont les encours des fonds indiciels ?

Comment parler de bulle des ETF si ces derniers ne font que suivre ce que décide l’intelligence collective mondiale de la finance ? Si bulle il y a, elle ne fait que refléter un marché trop optimiste vis-à-vis de la valeur comptable de certaines entreprises. Cette démesure ne saurait être imputée aux fonds indiciels.

Allons encore un cran plus loin. Les gérants professionnels connaissent le succès croissant des ETF et leur particularité de répliquer des indices connus de tous. Il leur appartient, par conséquent, d’arbitrer leurs portefeuilles de manière à tirer parti de cette connaissance.

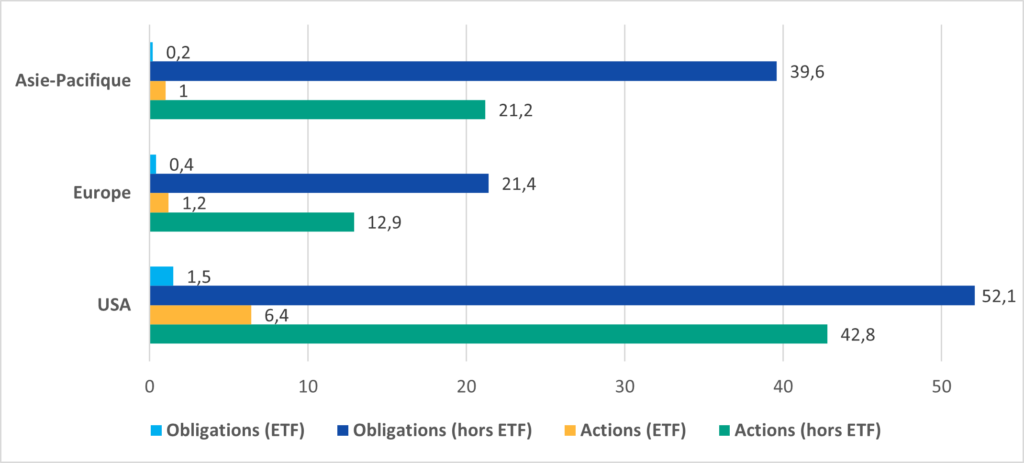

Terminons ce point avec des chiffres de BlackRock à la fin 2023, sur trois grandes régions : Asie-Pacifique, Europe et USA. Ils représentent les actifs sous gestion, en milliers de milliards de dollars, en distinguant les actions (ETF et hors ETF) des obligations (même découpage).

Le constat est clair : les ETF, même avec le vent en poupe, ne pèsent pas très lourd par rapport au marché dans sa globalité. Seuls 13 % du montant des actions aux USA est investi en ETF, environ 9 % en Europe, et moins de 5 % en Asie-Pacifique.

Risques ETF : de mauvaises performances ?

En pratique, l’objectif d’un ETF est de reproduire la performance d’un indice boursier, pour le meilleur et pour le pire. Comme expliqué précédemment, ils ne font que refléter ce que les gérants actifs estiment être le “juste prix” d’une action, en y incorporant deux éléments principaux :

- La situation présente de l’entreprise.

- Une anticipation de ses (futurs) résultats financiers.

Si un segment de marché affiche une baisse, cette dernière ne fait que concrétiser une vision temporairement pessimiste des professionnels du secteur, que l’ETF reproduira fidèlement. Si vous regardez un miroir et qu’il ne vous plaît pas, n’incriminez pas trop vite l’objet.

De nouveau, il faut se méfier des promesses des gérants en périodes de tension sur les marchés. Leur sélection active des titres est censée protéger les investisseurs des turbulences. Il n’en est rien.

Tous les gérants actifs cherchent à faire de même, ce qui les replace dans la tyrannie de la moyenne, exposée plus haut. La gestion défensive menée par un fonds se montrera-t-elle réellement meilleure que celle des concurrents ?

Note de Nicolas : une phrase typique de gérant qui me fait sourire chaque année : “cette année sera l’année du stock picking !”. Le stock picking est la sélection d’actions. Donc en affirmant cela, ils ne font que justifier leur travail, et ce chaque année en insinuant que l’année est exceptionnelle et nécessite un professionnel qui sélectionne les titres…

Risques ETF : quel est le maximum que vous risquez de perdre ?

Ce point est lié au précédent. Supposons que vous investissiez sur un marché concentré (peu diversifié), comme un indice thématique sur l’intelligence artificielle. Vous faites un pari.

Vous projetez que ce secteur livrera des résultats supérieurs aux attentes des professionnels de la finance, donc surpassant leurs anticipations (le 2ème élément évoqué plus haut). Si les attentes sont déjà très hautes, il se peut que l’évolution de cet indice ne soit pas celle que vous lui aviez prédite. Et vous pourriez perdre beaucoup.

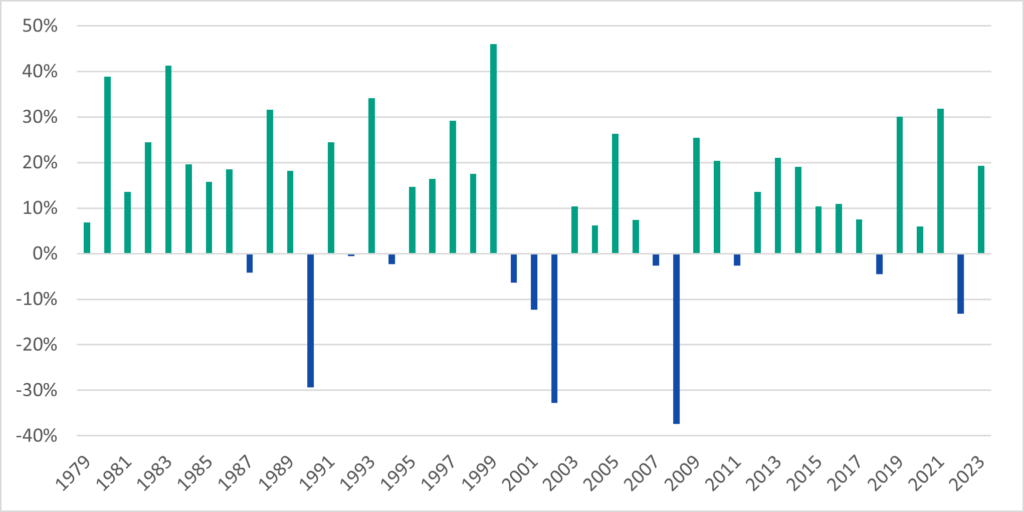

En revanche, si vous optez pour un indice large (bien diversifié) comme le classique MSCI World, historiquement, la plus forte baisse a été de -37 % en 2008 (crise des subprimes). Regardons les performances annuelles de cet indice entre 1979 et 2023 :

On remarque instantanément l’asymétrie des performances. Sur 45 années, la performance a été positive 33 fois, soit 73 % du temps. Les performances très négatives (-30 %, voire pire) ne sont qu’au nombre de 3.

Tenir bon durant ces tempêtes a généreusement récompensé les investisseurs disciplinés. Les autres, hélas, ont pour certains cédé à la panique, en vendant sur des points très bas.

Parfois, ne rien faire (simplement rester investi) peut être psychologiquement éprouvant, mais c’est généralement le mieux à faire. Rappel : les performances passées ne présument pas des performances futures.

Note de David : brève remarque aux “stock pickers”, qui choisissent leurs actions en fonction de tels ou tels critères d’analyse. Nous avons vu que la performance était concentrée sur quelques titres seulement. Les statistiques sont en défaveur d’une telle pratique. Ces investisseurs questionnent-ils autant les risques du stock picking que ceux des ETF ? Un stock picking trop concentré peut tout à fait mener à une perte totale de l’investissement. Résultat très peu probable avec un ETF suivant un indice large.

Risques ETF : atteinte à l’efficience des marchés ?

Une des théories les plus célèbres en finances est celle des marchés efficients. En substance, cette dernière affirme que toute l’information publiée sur les entreprises cotées en Bourse est rapidement intégrée aux prix desdites actions.

Un niveau de concurrence toujours croissant

Ainsi, les gérants actifs se livrent à une course sans fin, en :

- estimant la nouvelle “juste valeur” de l’action qui en découle ;

- analysant les dernières informations publiées ;

- en achetant, ou en vendant, cette action selon son prix de marché actuel et les titres similaires.

Quelles pourraient être les conséquences d’un poids démesuré des fonds indiciels sur l’efficience des marchés ? Cette question engendre bien trop de publications académiques pour y répondre de façon exhaustive. Tentons néanmoins d’y apporter quelques éléments de réponses, issues de certaines d’entre elles.

Un premier point a déjà été abordé, en invoquant le faible pourcentage de transactions passées par les fonds indiciels. Trop minoritaires, elles ne peuvent pas entraver la fixation des prix.

Continuons ensuite avec cette implacable performance moyenne. Puisque celle-ci est très difficile à battre, les investisseurs en fonds indiciels ne font que compliquer la tâche des gérants actifs. La raison est simple : s’ils veulent surperformer, il leur faudra être meilleurs que leurs concurrents.

Seuls les fonds actifs les plus performants réussiront à maintenir leurs fonds ouverts, et les autres fermeront ou fusionneront avec d’autres fonds. Les futurs fonds à venir auront donc la lourde tâche d’être encore plus brillants que les meilleurs fonds actuels. Ainsi, avec le temps, le niveau de la concurrence ne cesse de s’élever.

Emprunts de titres pour ventes à découvert

Terminons par un point plus technique. Comme évoqué plus haut, le prix résulte de la confrontation entre les acheteurs et les vendeurs. Une forte conviction acheteuse peut se traduire par une surpondération d’un titre dans le portefeuille géré (un gros pourcentage lui est alors alloué).

À l’inverse, un gérant très pessimiste au sujet d’un titre souhaitera le sous-pondérer au sein de son portefeuille, voire le bannir. Il peut même aller encore plus loin : le vendre à découvert (ou “short sell”).

C’est-à-dire emprunter le titre, le vendre sur le marché au prix actuel (disons 80 €, élevé), pour ensuite le racheter plus tard (à 70 €, après une chute anticipée) et le rendre à son détenteur initial. Résultat : un peu moins de 10 € de plus-value, en raison des frais d’emprunt.

Des emprunts massifs de titres requièrent donc de nombreux actionnaires prêts à les céder temporairement. Ce qui est typiquement le cas des fonds indiciels. Résultat : les vendeurs à découvert trouvent plus facilement des titres à vendre (meilleure liquidité), et les fonds indiciels perçoivent une rémunération en prêtant leurs titres. Encore un bon point pour l’efficience des marchés et pour les fonds indiciels.

Fléau du conseil financier : le conflit d’intérêts

En toute légitimité, les épargnants se demandent vers qui se tourner pour placer leur argent. Certains hésitent à accorder leur confiance à leur banquier. À juste titre, car ces derniers doivent répondre à des impératifs de vente, qui mettent en évidence des conflits d’intérêts.

Faible médiatisation des ETF

Les gens sont généralement sensibles aux discours anxiogènes. Certains médias surfent sur le sentiment de peur, de menace, de risque, etc., pour captiver l’attention et ainsi générer de l’audience.

Les informations traitant de nouvelles normales ne font pas les choux gras de la presse. Il en va de même pour les fonds d’investissement. Analyser, a posteriori, des paris très osés d’un gérant qui se sont révélés fructueux, attire la curiosité et incite les investisseurs à lui faire confiance.

Que l’on parle d’informations ou de fonds, la moyenne fait fuir, les extrêmes attirent. Même si les ETF sont de plus en plus connus, leur visibilité reste très loin derrière celle des fonds classiques. Ceux-ci sont proposés par la quasi-totalité des intermédiaires financiers, à commencer par les banquiers.

Votre banquier ne gagne rien avec des ETF

Si la personne qui vous conseille tire ses revenus des produits qu’elle vous vend, attendez-vous à ce qu’elle fasse passer ses intérêts avant les vôtres.

Comme vu plus haut, la plupart des ETF ne permettent pas de systèmes de rétrocommissions car ils affichent des frais de gestion très faibles. L’exemple donné avec les 2 fonds relatifs au CAC 40 (voir début d’article) est représentatif de l’écart de rémunération entre un fonds classique et un ETF.

Comment éviter un tel conflit d’intérêts ? En rémunérant directement le conseil. À la manière d’un avocat qui perçoit des honoraires, un conseiller financier indépendant MIF 2 dissocie le conseil des produits vendus.

Ce professionnel étant alors rétribué pour son expertise indépendante des produits conseillés, il vous aiguillera vers les meilleurs, qui sont souvent les moins chers. Le cabinet Prosper Conseil fait justement partie des 6 % de conseillers financiers indépendants MIF 2 en France.

Note de Nicolas : cela me rappelle une discussion avec une camarade de promo en Master 2 gestion de patrimoine en 2021. Je disais que je préférais les ETF (plus de performance et moins de frais) et elle me répondait qu’elle préférait les fonds classiques. Je lui ai demandé pourquoi et sa réponse fut révélatrice de la mentalité d’une bonne partie de ce milieu : “si je conseille des ETF je ne gagne rien”. Donc elle n’avait pas une approche client mais une approche partenaire.

Bien comprendre que les véritables clients des banquiers et d’une bonne partie des CGP, ce sont les partenaires qui les rémunèrent pour distribuer des produits (les clients ne paient rien, c’est le piège du conseil gratuit, pour cette raison il faut plutôt privilégier un conseiller en gestion de patrimoine indépendant ne percevant pas de rétrocessions). Nous avons pris nos dispositions chez Prosper Conseil pour éviter ce conflit d’intérêt évident : nous sommes rémunérés exclusivement par nos clients (nos clients sont les épargnants, pas les partenaires), conformément à la directive MIF 2.

Conclusion : est-ce le moment d’acheter des ETF ?

Les ETF risqués ? Pas plus que les fonds actifs et les actions en direct. Ils constituent une révolution pour les investisseurs en Bourse. Apparus au milieu des années 70, le concept de fonds indiciel aura requis tout le professionnalisme et la détermination de John Bogle, un grand visionnaire de la finance.

Bien que du chemin reste à parcourir, ces fonds d’investissement gagnent en popularité d’année en année, récompensant les curieux qui osent tourner le dos aux conseillers œuvrant, soi-disant, pour le client.

L’impitoyable performance moyenne est un argument massue, simple à comprendre, qui assoit la légitimité d’un fonds à bas coût qui se contente de la reproduire. De plus, la concurrence sans cesse plus féroce entre fonds ne laisse que peu de place à la médiocrité, et élimine les moins performants avec le temps.

Si vous êtes prêt à franchir le pas et à investir dans ces fonds, sachez que le meilleur moment pour investir était hier. Le second meilleur est aujourd’hui. Bien sûr, à condition d’investir à long terme (plus de 8 ans), car les ETF sont risqués par nature (risque du marché actions) même si moins risqués que les fonds actifs et le stock picking d’actions en direct. Notre article pour aller plus loin : investir en ETF.

18 commentaires sur “Quels sont les risques des ETF ? Info et intox”

Bonjour,

Je rebondis sur ce passage de votre article :

“La performance de 6 % représente la moyenne. Conséquence directe : si certains fonds ont fait mieux (A et B), il faut nécessairement que d’autres fonds aient fait moins bien (C, D et E). ”

En effet, pour que certains puissent gagner, il faut que d’autres perdent. L’ETF va donc venir se positionner au plus proche de la moyenne.

Comme vous le rappelez, pour le moment, la part des ETFs dans le volume global des échanges est bien loin d’être suffisant pour peser dans la balance. Mais si l’on admet que les ETFs vont de manière exponentielle gagner en popularité auprès des épargnants, petits et grands, ne risquons-nous pas, à terme (20 ans, 30 ans ?), à avoir une vraie incidence sur la valeur (une relative stagnation ?), et donc sur la performance des ETFs ?

Merci, en tout cas, pour ce récapitulatif exhaustif et important !

Bonjour,

merci pour article, très instructif.

J’ai tout de même une crainte concernant les ETF pour du long terme (dans 20-25-30 ans peut être…).

Aujourd’hui, il me semble que nous sommes à 8% de part d’ETF dans l’ensemble du marché – mais selon votre avis, ou si vous avez des infos, a partir de quel pourcentage de part d’ETF dans l’ensemble du marche faudra t il s’inquiéter?

En espérant avoir été clair dans ma question.

Merci encore.

Cordialement

Hello

Je cherche un ETF short World. J’ai celui ci en long mais impossible de trouver un similaire mais short

Amundi MSCI World V ETF Acc EUR

Code ISIN : LU1781541179

Hello,

Je n’en connais pas car je n’ai jamais shorté le marché actions.

Et on le déconseille vivement, vu que le marché actions est très généralement haussier (on est 70 % du temps “au plus haut”).

Un short peut éventuellement se concevoir à court terme pour une petite part du patrimoine, mais pas à long terme.

Je vous invite à lire cet article : investir en évitant les biais comportementaux.

Yess c’était complètement sur une logique short term vu les niveaux actuels.

Super article, comme d’habitude !

Petite imprécision cependant, le risque du marché est le risque “systématique” si je ne m’abuse 😉

Merci Mathieu,

Non c’est bien le risque systémique 🙂

C’est le risque du système.

Analyse intéressante merci ! je venais de regarder la vidéo de la chaine “plus-riche” à ce sujet, et vous avez éclairci un des points qui n’y est pas vraiment mentionné (est-ce que les ETF influent le prix ?)

Merci Stéphane 🙂

bonjour et merci beaucoup pour ce nouvel article qui illustre bien les risques financiers sous-jacents. Pourriez vous également nous indiquer l’impact sur la gouvernance des entreprises cotées et la qualité de leur suivi compte tenu du fait que les fonds indiciels, présentent une part de detention de plus importante dans celles-ci (que l’on pourrait imaginer devenir actionnaire majoritaire) ?

bien cordialement

Bonjour,

Une petite anecdote pour illustrer.

Il me semble avoir lu il y a quelques jours que Amundi détient 1 % du capital de LVMH et souhaite peser pour que l’entreprise soit plus “green”.

Bonjour

Enfin ! Enfin un article francophone qui n’entretien pas la confusion entre ETF et fonds indiciel.

D’ailleurs, une remarque, Bogle n’est pas l’inventeur des fonds indiciels, cela existait avant lui (mais souvent réservé à des institutionnels, à des fonds de pensions de certaines entreprises ou dans des formes equi pondérée peu efficace), il est le premier à avoir distribué de façon ouverte et accessible aux particuliers un fonds indiciel pondéré de la capitalisation boursière.

Enfin ! Enfin un article francophone qui explique que le “price discovery” d’un titre n’a rien à voir avec le volume d’encours des fonds, mais dépend du volume du trading sur les titres, volume de trading où les fonds indiciels sont ultra minoritaire (vu qu’ils sont passifs, et pondérés de la capitalisation boursière, ils n’ont pas besoin d’acheter des titres quand ceux ci montent pour que le fonds réplique l’indice).

En espérant que cet article soit lu par le plus grand nombre !

Bonjour Ben,

Merci pour votre agréable retour et votre apport 🙂

Bonjour,

Je suggère d’être de plus en plus précis quant à la terminologie : un ETF n’est pas un fonds indiciel.

La grande majorité des volumes d’investissements en ETF ont été, et sont encore, sur des fonds indiciels, mais l’engouement autour des ETF a fait qu’il existe désormais bien d’autres types de fonds qui sont négociables en bourse (ETF = FNB = fonds négociable en bourse).

Les ETF actifs connaissent une forte poussée aux US, et ils arrivent déjà en Europe, sans parler des ETF à levier, des ETF “single-share”, des ETF “private equity”, des ETF à produits dérivés, etc.

Fut un temps où parler d’ETF équivalait à parler de fonds indiciels, mais il me parait de plus en plus important de clarifier la sémantique pour éviter la confusion entre les produits et, à termes, éviter que les catastrophes inévitables qu’engendreront les ETF non-indiciels cités ci-dessus ne portent préjudice à l’intérêt évident qu’ont les ETF indiciels pour tout investisseur.

Cordialement,

Nicolas

Bonjour Nicolas,

Merci pour vos précisions d’expert 🙂

Nous sommes d’accord, c’est ce que l’on a indiqué ici avec les 4 types de fonds dans le tableau et en écrivant que les ETF ne sont pas tous indiciels : https://avenuedesinvestisseurs.fr/risques-etf/#etf-fonds-investissement

(Mais par ailleurs c’est vrai que nous avons pu utiliser ce raccourci).

Bonjour et merci pour cet article intéressant.

J’imagine que les ETFs à réplication synthétique porte un risque supérieur aux ETFs à réplication Physique. Qu’en est-il ?

Bonjour,

Les ETF à réplication synthétique troquent la performance d’un panier d’actions contre celle d’un indice de référence, grâce des swap. Les swap sont des contrats d’échange de flux financiers entre 2 parties.

Il y a ce que l’on appelle un risque de contrepartie du fait de l’intervention d’un acteur extérieur avec lequel le swap est mis en place. Si la contrepartie fait défaut, on perd l’échange de performance du swap (qui est calculé quotidiennement). Le point rassurant est que les ETF à réplication synthétique détiennent réellement des actions en propriété. Donc ces fonds ne comportent pas un risque sensiblement supérieur à ceux en réplication physique.

Bonjour Ludovic, il mérite aussi d’être rappelé qu’il existe un cap au risque de swap dans la construction de ces ETF : au-delà d’un certain écart entre la valeur du panier et la valeur de l’indice, le gestionnaire de l’ETF doit rajouter des actifs pour réduire l’écart de valorisation qui est théoriquement “à risque”.

En outre, un gestionnaire d’ETF ne travaille pas avec un unique fournisseur de swap (qui sont presque toujours de grandes institutions financières), et un improbable défaut de la contrepartie du swap pourrait toujours être compensée par un report du swap sur d’autres fournisseurs.

Si tout le monde va au tapis, le risque reste réel (dans la limite du cap), mais les conséquences seraient tout autre qu’une simple perte sur valorisation de son ETF.

Cordialement,

Nicolas