Faut-il investir dans les fonds obligataires ? Voilà une question que se posent de nombreux épargnants notamment en comparant aux fonds euros. Car dans les 2 cas, il s’agit d’investir dans de la dette d’État et/ou dette d’entreprise (marché obligataire).

➡️ Cette question en appelle d’autres :

- Quels sont les avantages (et les inconvénients) d’investir dans des fonds obligataires plutôt que des obligations en direct ?

- Y a-t-il un intérêt à privilégier les fonds obligataires plutôt que les fonds euros ou les fonds monétaires ?

- Quelle place pour les fonds obligataires dans un patrimoine diversifié ?

Investir dans les fonds obligataires est une option à considérer pour diversifier ses placements et/ou sécuriser son portefeuille.

💡Dans un contexte économique où les taux d’intérêt ont connu une remontée après une période historique de taux bas et où les marchés actions affichent des valorisations au beau fixe, les fonds obligataires offrent une alternative intéressante pour les investisseurs à la recherche de rendement et d’une réduction de la volatilité de leur patrimoine.

➡️ Cet article explore les avantages des fonds obligataires, les compare aux fonds euros et explique pourquoi ils sont préférables aux obligations en direct pour diversifier ses investissements.

SOMMAIRE

- Qu’est-ce qu’un fonds obligataire ?

- Les avantages des fonds obligataires

- Fonds obligataires vs obligations en direct

- Comparaison entre les fonds obligataires et les fonds euros

- (Quand) faut-il privilégier les fonds obligataires ?

Qu’est-ce qu’un fonds obligataire ?

Prenons tout d’abord le temps reposer les bases : qu’est-ce qu’un fonds obligataire ?

Un fonds obligataire est un type de fonds de placement qui investit dans des obligations.

Les obligations sont des titres de créance émis par des entreprises (EDF par exemple), des gouvernements (France, Allemagne, USA, etc.) ou d’autres entités pour lever des capitaux.

💡En achetant une obligation, l’investisseur prête de l’argent à l’émetteur en échange de paiements d’intérêts réguliers et du remboursement du principal (le capital prêté) à l’échéance.

Note de Ludovic : le fonctionnement du marché obligataire et la présentation des différents types d’obligations ont été abordés dans notre article Marché obligataire, obligations Investment Grade, et rendement auquel nous vous renvoyons pour davantage d’explications.

En pratique : investir en fonds obligataire

Investir dans un fonds obligataire permet à un épargnant individuel de diversifier son patrimoine sur des dizaines voire des centaines d’obligations différentes avec un seul ordre à passer et une seule ligne en portefeuille. La gestion du patrimoine est donc considérablement simplifiée.

Un fonds obligataire regroupe les capitaux de nombreux investisseurs pour acheter un portefeuille diversifié d’obligations. Les fonds obligataires permettent aux investisseurs d’accéder à une gestion professionnelle et à une diversification qu’ils ne pourraient pas (ou difficilement) obtenir en investissant individuellement dans des obligations.

💡Les fonds obligataires sont gérés par des professionnels qui sélectionnent les obligations en fonction de critères tels que la solidité financière de l’émetteur, la durée, et les conditions de marché. Les gestionnaires de fonds ajustent régulièrement les portefeuilles pour optimiser le rendement tout en minimisant le risque.

➡️ S’inscrivent dans cette définition 2 types de fonds obligataires :

- les fonds obligataires en gestion active : le gestionnaire cherche à battre les marchés obligataires.

- les fonds obligataires en gestion passive (indicielle) : le gestionnaire cherche simplement à répliquer un indice de référence. Dans cette seconde catégorie, on trouve notamment des ETF (trackers) obligataires.

Liste de fonds obligataires

Le tableau ci-dessous présente une liste de fonds obligataires du type ETF (liste non exhaustive) disponibles en assurance vie. Cela vous donne un aperçu concret de ce que sont les fonds obligataires :

| Fonds obligataires | Description | Disponible sur… |

|---|---|---|

| Amundi Global Aggregate Green Bond UCITS ETF Acc LU1563454310 | Ce fonds obligataire cherche à reproduire la performance de l’indice de référence Solactive Green Bond EUR USD IG Index. – Obligations internationales (États et entreprises), – investment grade, – durations très diversifiées (duration moyenne 7 ans). Frais de gestion 0,25 %. | Linxea Spirit 2 |

| Amundi EUR Corporate Bond PAB Net Zero Ambition UCITS ETF Acc LU1829219127 | Ce fonds obligataire cherche à reproduire la performance de l’indice de référence Bloomberg Barclays MSCI EUR Corporate Liquid SRI Sustainable Index. Aligné sur les accords de Paris visant à limiter le réchauffement climatique. – Obligations internationales, – investment grade (large exposition aux obligations notées BBB), – duration moyenne 4,4 ans. Frais de gestion 0,14 %. | Linxea Avenir 2 |

| Amundi Euro Government Bond 3-5Y UCITS ETF Acc LU1650488494 | Ce fonds obligataire cherche à reproduire la performance de l’indice Bloomberg Barclays Euro Treasury 50bn 3-5 Year Bond Index. – Obligations d’États de la zone euro, – Investment grade, – maturité 3-5 ans (duration moyenne 3,8 ans). Frais de gestion 0,165 %. | Linxea Avenir 2 |

| Amundi Euro Government Bond 5-7Y UCITS ETF Acc LU1287023003 | Ce fonds obligataire cherche à reproduire la performance de l’indice Bloomberg Barclays Euro Treasury 50bn 5-7 Year Bond Index. – Obligations d’États de la zone euro, – investment grade, – maturité 5-7 ans (Duration moyenne 5,6 ans). Frais de gestion 0,165 %. | Linxea Avenir 2 |

| Amundi Govt Bond Lowest Rated Euro Investment Grade LU1681046774 | Ce fonds obligataire cherche à reproduire la performance de l’indice FTSE MTS Lowest-Rated Eurozone Government Bond IG. – Obligations d’États de la zone euro, – investment grade, – durations diversifiées (duration moyenne 7,4 ans). Frais de gestion 0,14 %. | Linxea Avenir 2 |

| Amundi EUR High Yield Corporate Bond ESG LU1812090543 | Ce fonds obligataire cherche à reproduire la performance de l’Indice Bloomberg MSCI Euro Corporate High Yield SRI Sustainable. – Obligations d’entreprises, essentiellement européennes, – high yield (risqué, essentiellement notation BB), – duration moyenne 3 ans. Frais de gestion 0,25 %. | Linxea Avenir 2 |

| Amundi Euro Government Inflation-Linked Bond LU1650491282 | Ce fonds obligataire cherche à reproduire la performance de l’indice Bloomberg Barclays Euro Government Inflation-Linked Bond Index. – Obligations d’États de la zone euro (largement exposition aux obligations françaises), – Investment grade, – Duration moyenne 8,4 ans. Frais de gestion 0,09 %. | Linxea Avenir 2 |

| Amundi US Treasury Bond Long Dated LU1407890620 | Ce fonds obligataire cherche à reproduire la performance de l’indice Bloomberg Barclays US Long Treasury Total Return Index. – Bons du trésor américain, – Investment grade (AA+), – Duration moyenne 15 ans. Frais de gestion 0,07 %. | Linxea Avenir 2 |

| Amundi EUR Floating rate Corporate Bond ESG LU1681041114 | Ce fonds obligataire cherche à reproduire la performance de l’indice iBoxx MSCI ESG EUR FRN Investment Grade Corporates TCA Index. – Obligations internationales, – Investment grade, – très court terme, duration moyenne 0,2 an. Frais de gestion 0,18 %. | Lucya Cardif |

| iShares € Corp Bond 0-3yr ESG ETF € Dist EUR IE00BYZTVV78 | Ce fonds obligataire cherche à reproduire la performance de l’indice Bloomberg MSCI Euro Corp 0-3 Sustainable SRI Index. – obligations internationales, – investment grade, – duration 1,5 an. Frais de gestion 0,12 %. | Lucya Cardif |

| Amundi USD Corporate Bond PAB Net Zero Ambition LU1285959703 | Ce fonds obligataire cherche à reproduire la performance de l’indice Bloomberg MSCI USD Corporate Paris Aligned Green Tilted. – Très essentiellement des obligations d’entreprises américaines, – investment grade, – duration 7 ans. Frais de gestion 0,14 %. | Lucya Cardif |

| Amundi EUR High Yield Corporate Bond ESG UCITS ETF Dist LU1812090543 | Ce fonds obligataire cherche à reproduire la performance de l’indice Bloomberg MSCI Euro Corporate High Yield SRI Sustainable. – Obligations d’entreprises internationales (essentiellement en Europe), – high yield (risqué), – duration moyenne 3 ans. Frais de gestion 0,25 %. | Lucya Cardif |

| Amundi EUR Corporate Bond ex-financials ESG UCITS ETF ACC LU1829218822 | Ce fonds obligataire cherche à reproduire la performance de l’indice de référence Bloomberg Barclays MSCI EUR Corporate Liquid ex Financial SRI Sustainable Index. – Obligations d’entreprises internationales, – investment grade, – duration moyenne 5,1 ans. Frais de gestion 0,14 %. | Lucya Cardif |

🔎 La colonne “description” décrit les caractéristiques clefs de ces différents fonds obligataires. Les principales caractéristiques sont :

- La nature des émetteurs d’obligations (grandes entreprises et/ou États), leur devise et leur géographie.

- Le profil de risque des obligations (investment grade pour les obligations d’émetteurs solides financièrement ou obligations high yield pour les émetteurs moins solides financièrement).

- La duration des obligations du fonds (fonds concentré sur des durations précises ou diversifié sur un large spectre de durations).

- La prise en compte de critères environnementaux dans le choix des émetteurs d’obligations.

Note de Nicolas : cette liste est non exhaustive et purement indicative. Il ne s’agit pas d’un conseil en investissement. Plus loin dans l’article, nous allons apporter des éléments de réflexion pour répondre à la question : investir en fonds obligataires ? Ou privilégier le fonds euro ?

Les avantages des fonds obligataires

Les obligations sont une classe d’actifs incontournable dans un patrimoine diversifié.

Les obligations ne sont pas seulement accessibles au travers de fonds obligataires, elles sont également accessibles au travers des fonds euros. Le fonds euro est une spécificité française très populaire auprès des épargnants français. Nous reviendrons plus loin dans cet article sur la comparaison des fonds obligataires et des fonds euros.

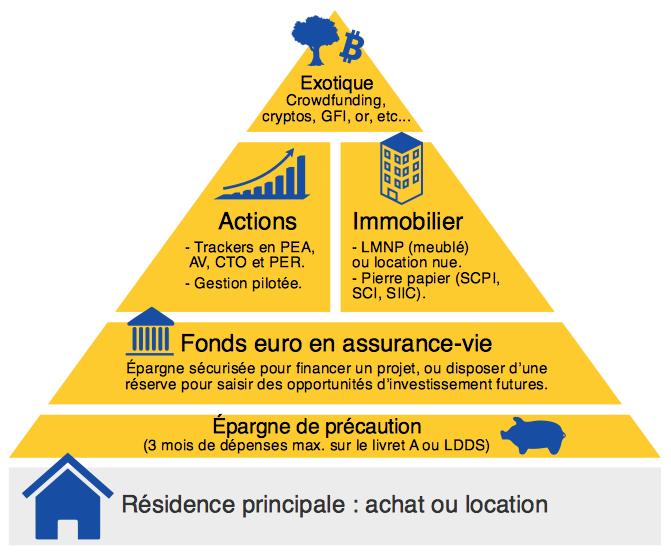

👉 Notre vision de la diversification patrimoniale :

💡Aux États-Unis et dans tous les pays où les fonds euros n’existent pas, les fonds obligataires occupent une place incontournable dans un patrimoine diversifié. Le célèbre portefeuille 60/40 comporte 2 poches : 60 % d’actions et 40 d’obligations.

En pratique, une méthode efficace pour investir sur ces 2 classes d’actifs est de se tourner vers un fonds en actions (par exemple un ETF répliquant le MSCI World) et un fonds obligataire (par exemple un ETF répliquant l’indice Bloomberg Global Aggregate Bond, mais il en existe plein d’autres).

Diversification

Les fonds obligataires permettent aux investisseurs de diversifier leur portefeuille en accédant à des typologies d’obligations spécifiques. Et chaque fonds est généralement investi sur des centaines d’obligations différentes.

Par exemple, un fonds obligataire peut contenir des obligations d’entreprises de différents secteurs, des obligations d’État de plusieurs pays, etc. Cela réduit le risque en offrant ainsi une bonne protection contre le risque spécifique de défaut d’un émetteur.

Le niveau de risque se contrôle également en privilégiant les fonds investissant dans des obligations bénéficiant d’une excellente notation (qualité investment grade). Plutôt que les obligations high yield plus rentables mais plus risquées (car États et entreprises moins bien notés au niveau de la soutenabilité de leurs dettes).

Gestion professionnelle

Les fonds obligataires sont gérés par des experts qui surveillent les marchés et ajustent le portefeuille en fonction des conditions économiques et des opportunités d’investissement. Les professionnels savent analyser les obligations et construire des portefeuilles avec des profils de risque maîtrisés.

Construire soi-même un portefeuille d’obligations diversifiées n’est pas une tâche aisée pour un épargnant ordinaire ne disposant ni du temps ni des connaissances spécifiques du marché obligataire.

Accès à des titres difficilement accessibles

Certains titres obligataires, notamment ceux émis par des gouvernements ou des entreprises de grande envergure, peuvent être difficiles à acheter pour un investisseur individuel.

Certaines obligations se négocient par tranche de plusieurs milliers d’euros, voire 100 000 euros ! Avec de tels montants, il est difficile pour un épargnant individuel de construire un portefeuille diversifié.

Les fonds obligataires permettent d’accéder à ces titres en mutualisant les capitaux des investisseurs.

💡À ce sujet, il faut toutefois mentionner que certains acteurs permettent désormais l’achat d’obligations fractionnées. On peut notamment citer le courtier Trade Republic. Ce courtier permet d’acheter des fractions d’obligations de grandes entreprises avec des montants très faibles. Pour aller plus loin : notre avis Trade Republic.

➡️ Ce qui nous amène au sujet suivant : faut-il investir en fonds obligataires plutôt que de détenir des obligations en direct ?

Fonds obligataires vs obligations en direct

Le tableau ci-dessous présente les principales différences entre l’investissement en fonds obligataires et l’investissement en direct dans des obligations :

| Fonds obligataire | Obligation en direct | |

|---|---|---|

| Ticket d’entrée | Fonds accessibles dès quelques centaines d’euros sur différents dispositifs d’épargne (notamment les meilleures assurances vie) | Achat d’obligations fractionnées avec Trade Republic pour réduire le ticket d’entrée. |

| Diversification | Un unique fonds obligataire permet de diversifier son patrimoine sur des centaines d’obligations. | L’investisseur doit faire l’effort d’identifier et d’investir sur plusieurs obligations pour obtenir une diversification satisfaisante. |

| Simplicité de gestion | Très simple. | Travail d’analyse nécessaire si l’on souhaite construire et suivre un portefeuille diversifié. |

| Fiscalité | Fiscalité attractive en logeant le fonds dans une enveloppe bénéficiant d’un cadre fiscal favorable telle que l’assurance vie. À noter que l’on trouve des fonds obligataires capitalisants permettant d’éviter le frottement fiscal du réinvestissement des coupons annuels/semestriels en cas d’investissement au sein d’un compte-titres ordinaire (CTO). | Il n’est généralement pas possible de loger des obligations en direct dans les enveloppes fiscalement attractives. Les obligations sont logées en compte-titres ordinaire (CTO). Donc, les coupons sont imposés au régime par défaut (flat tax ou barème progressif). |

| Dans quelles enveloppes fiscales (dispositifs d’épargne) ? | – Assurance vie, – plan d’épargne retraite, – contrat de capitalisation, – compte-titres ordinaire (CTO). | Limité au compte-titres ordinaire (CTO). |

| Notre avis | Les fonds obligataires conviennent à la grande majorité des épargnants et des investisseurs. | L’investissement en direct dans des obligations est à réserver aux investisseurs chevronnés avec un intérêt spécifique pour ce marché. |

Risque et rendement : fonds obligataires ou obligations en direct ?

1️⃣ Les fonds obligataires offrent une diversification qui réduit le risque spécifique lié à une obligation individuelle.

Les rendements peuvent varier en fonction de la performance globale du fonds et de la gestion active du portefeuille. Les fonds obligataires peuvent inclure des obligations à haut rendement (high yield), des obligations d’État, et des obligations d’entreprises… chacune avec son propre profil de risque et de rendement.

La performance nette d’un fonds obligataire est la performance brute de son panier d’obligation à laquelle on retranche les frais de gestion du fonds. Dans le cas des ETF obligataires, ces frais de gestion sont relativement faibles. Si l’on prend le cas (au hasard) du fonds obligataire Lyxor Green Bond (DR) ETF C EUR (LU1563454310) disponible sur l’assurance vie Linxea Spirit 2, les frais de gestion sont de 0,25 % par an. Ces frais faibles ont une incidence négligeable sur la performance nette des fonds.

2️⃣ Du côté des obligations en direct, les rendements dépendent de l’émetteur de l’obligation et du taux d’intérêt fixé. Le risque est concentré sur l’émetteur. Par exemple, une obligation d’une entreprise spécifique peut offrir un rendement attractif, mais si l’entreprise fait faillite, l’investisseur peut perdre tout ou partie de son investissement.

En pratique, il faut regarder attentivement la solidité financière de l’émetteur. Les agences de notation attribuent des notes aux acteurs.

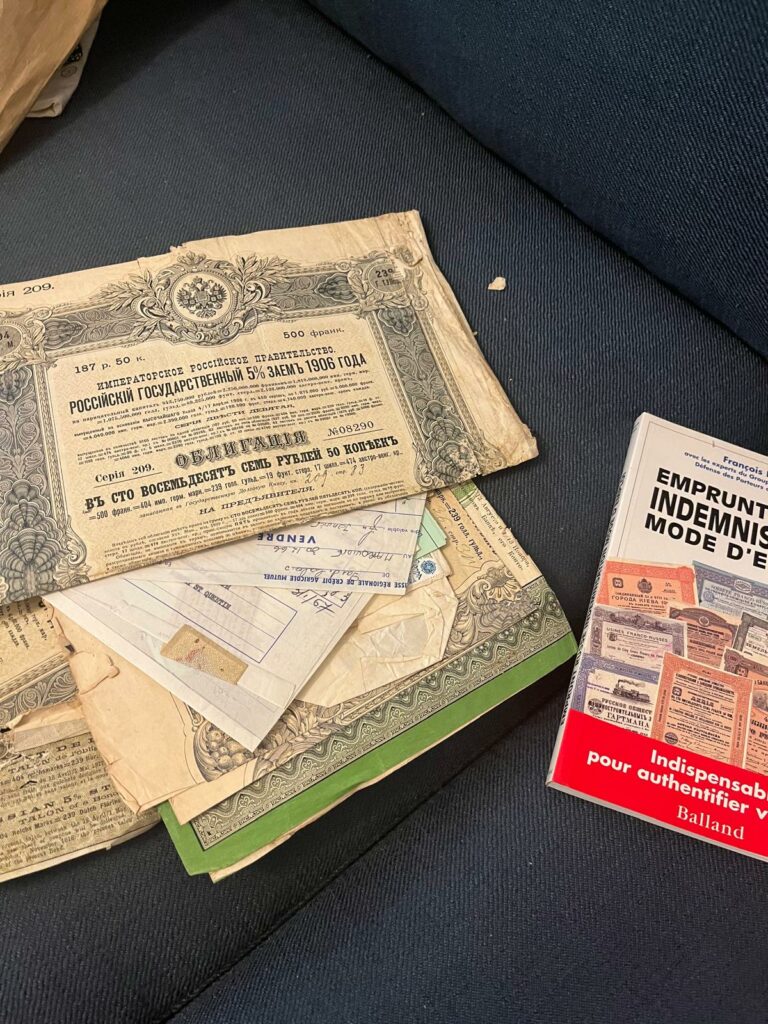

Note de Nicolas : je viens justement de retrouver des emprunts russes chez mes grands parents. Datant de 1906 et avec 5 % de rendement ! L’histoire est bien connue, ça a très mal fini, ils n’ont jamais été remboursés 😅 Cela rappelle que l’investissement en obligations en direct est bien plus risqué que d’investir en fonds obligataires diversifiés.

Liquidité et accessibilité : fonds obligataires ou obligations en direct ?

1️⃣ Les fonds obligataires sont très liquides. Les investisseurs peuvent acheter et vendre des parts facilement.

Les fonds obligataires sont accessibles avec des montants d’investissement faibles. Les investisseurs peuvent ainsi diversifier leur portefeuille avec des fonds obligataires sans avoir à investir des sommes importantes.

La liquidité des obligations est semblable à celle des actions. Les obligations émises par des grosses entreprises affichent une bonne liquidité.

En termes d’accessibilité, les fonds obligataires sont beaucoup plus accessibles que les obligations en direct. On trouve très facilement des fonds obligataires en assurance vie ou en PER (dans les meilleures assurances vie et les meilleurs PER), ce qui n’est pas le cas des obligations en direct.

2️⃣ Les obligations en direct ne sont accessibles qu’au travers d’un compte-titres ordinaire. Par ailleurs, tous les courtiers ne donnent pas accès à un large choix d’obligations. Vous avez intérêt à choisir avec attention votre courtier (voir les meilleurs CTO) si vous souhaitez investir en direct dans des obligations.

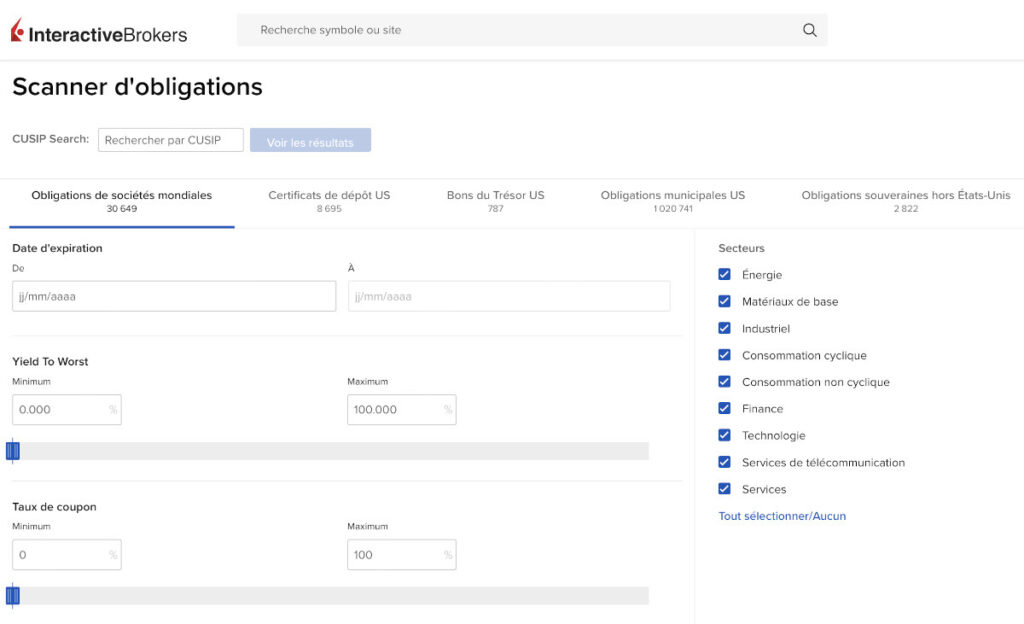

Investir en obligations en direct via le CTO Interactive Brokers

Le courtier Interactive Brokers est un des meilleurs courtiers pour investir en obligations en direct. Ce courtier donne accès à des dizaines de milliers d’obligations dans le monde :

Sur le seul marché obligataire français, Interactive Brokers référence plus de 2200 obligations à l’heure où nous écrivons cet article.

En pratique, Interactive Brokers propose un screener permettant de trouver des obligations suivants différents critères :

- Obligations souveraines ou d’entreprises (avec possibilité de filtre sur le secteur économique).

- Pays de l’émetteur.

- Devise.

- Profil de risque (notation des agences Moody’s et S&P).

- Taux du coupon.

- Date d’expiration.

➡️ Voici ici l’offre Interactive Brokers pour en savoir davantage. Et pour aller plus loin : notre avis sur Interactive Brokers.

Comparaison entre les fonds obligataires et les fonds euros

Si les Français connaissent mal les fonds obligataires, c’est notamment car ils investissent essentiellement en obligations au travers d’un autre type de fonds : les fonds euros.

Les fonds euros sont une spécificité française. Ces fonds sont directement gérés par les assureurs. Ils sont accessibles en assurance vie (voir notre sélection des meilleurs fonds euros en assurance vie) et en plan d’épargne retraite (PER).

💡Les assureurs investissent l’essentiel des encours des fonds euros en obligations, mais pas seulement. Certains fonds euros dits “dynamiques” intègrent également une petite part d’actions ou d’immobilier.

➡️ Faut-il préférer les fonds euros aux fonds obligataires ? Avant de répondre à cette question, nous allons passer en revue 3 critères : le rendement, la sécurité, et les frais de gestion.

Rendement des fonds euros et fonds obligataires

La dynamique de rendement des fonds euros est très différente de celle des fonds obligataires.

Les assureurs rémunèrent les épargnants détenteurs de parts de fonds euros en leur reversant chaque année une partie des bénéfices réalisés. Le montant de cette rémunération ne correspond pas aux gains réalisés par l’assureur dans l’année, car ce dernier lisse dans le temps la rémunération versée aux assurés. En pratique, les intérêts du fonds euro sont versés en janvier N+1.

À l’inverse, la performance annuelle délivrée par les fonds obligataires correspond à la combinaison de l’évolution de la valeur du panier de titres et des “coupons” (intérêts) détachés par les obligations détenues par le fonds. En pratique, les coupons collectés par les fonds peuvent être distribués aux investisseurs ou capitalisés dans le fonds.

➡️ Pour les raisons expliquées ci-dessus, les performances annuelles servies par les fonds euros et les fonds obligataires peuvent être très différentes !

Une composition différente donc un profil rendement / risque différent

Les fonds euros sont essentiellement investis en obligations “investment grade” (des obligations émises par des émetteurs avec une forte solidité financière), tandis que les fonds obligataires peuvent être investis sur différentes typologies d’obligations. On trouve des fonds obligataires concentrés sur des titres investment grade, ou d’autres sur des obligations high yield (plus risquées mais avec plus forte rémunération).

Ainsi, les fonds obligataires peuvent potentiellement délivrer des rendements plus élevés que les fonds euros, mais avec une volatilité et un risque plus élevés. Les rendements des fonds obligataires dépendent des conditions du marché obligataire et de la nature des obligations détenues.

À l’inverse, les fonds euros servent des rendements relativement stables d’une année sur l’autre. Les assureurs offrent des garanties sur le capital investi, et les épargnants profitent d’un effet cliquet qui sécurise les gains annuels.

Note de Ludovic : les rendements des fonds euros avaient tendance à être faibles en raison de la baisse des taux d’intérêt à long terme jusqu’en 2022. Ces taux sont toutefois en hausse significative depuis 2023 et les meilleurs fonds euros dépassent maintenant 3 % voire 4 % de rendement.

➡️ L’arbitrage entre fonds obligataires et fonds euros ne se décide pas sur la seule base des performances escomptables (nous allons revenir plus loin sur les performances des fonds obligataires versus fonds euros). D’autres critères entrent en jeu, dont la sécurité du capital.

Risques sur les fonds obligataires

Le capital placé en fonds obligataires n’est pas garanti. En pratique, le risque de perte dépend fortement du type d’obligations sur lesquelles le fonds est positionné :

- Le risque de perte sur un fonds obligataire Investment Grade investi sur des titres de dettes souveraines de qualité (France, Allemagne, et autres belles signatures) avec des maturités courtes est plutôt faible.

- À l’inverse, un fonds obligataire investi sur des obligations à risque (high yield) avec des maturités élevées expose à une volatilité significative.

De plus, en période de hausse des taux d’intérêt, les fonds obligataires peuvent subir des pertes en capital.

💡Pour rappel, la valeur des obligations (et donc des fonds obligataires) baisse quand les taux de marché augmentent. Et inversement, la valeur des obligations augmente quand les taux baissent. Pour cette raison, investir dans un fonds obligataire peut être tout particulièrement opportun lorsque l’on anticipe une baisse des taux plus rapides que celle anticipée par le marché. Les baisses de taux peuvent notamment se produire lors des ralentissements économiques et/ou de ralentissement de l’inflation (ces 2 phénomènes allant souvent de pair).

Note de Ludovic : on trouve des fonds obligataires exposés aux obligations étrangères, et en particulier des obligations américaines libellées en USD (US Dollar). Ces fonds permettent de diversifier son patrimoine sur des économies et des devises différentes de celles de la zone euro. Auquel cas, la performance inclut l’évolution du cours de change entre la devise des obligations et la devise de référence utilisée pour suivre le portefeuille (généralement l’euro si vous résidez en zone euro).

Les fonds euros offrent des garanties sur le capital

Les assureurs offrent des garanties sur le capital placé en fonds euro. Cette sécurité explique le succès des fonds euros auprès des épargnants en France. Les fonds euros sont investis principalement en obligations d’État et d’entreprises de haute qualité.

Frais de gestion des fonds euros et fonds obligataires

En matière de frais de gestion, il faut distinguer les frais de gestion du fonds et les frais de gestion de l’enveloppe dans laquelle le fonds est logé.

Les frais de gestion des fonds obligataires sont très faibles dans le cas des ETF indiciels. De 0,10 % à 0,25 % par an.

Si le fonds obligataire est logé dans un compte-titres ordinaire (CTO) sans droit de garde, il n’y a pas de frais d’enveloppe. Mais cette enveloppe n’est pas nécessairement la plus intéressante d’un point de vue fiscal.

Les fonds obligataires peuvent être logés en assurance vie afin de profiter d’une fiscalité plus avantageuse que celle d’un CTO. Les fonds obligataires en assurance vie supportent des frais de gestion sur unités de compte. Dans le tableau présenté en haut de cet article, nous voyons que les frais de gestion des ETF obligataires sont de l’ordre de 0,10 à 0,25 % par an. Et les frais de gestion sur unités de compte des meilleures assurances vie sont de l’ordre de 0,50 % par an. Donc les frais globaux (frais de l’ETF obligataire et frais de l’enveloppe) sont de l’ordre de 0,60 à 0,75 % par an.

Les fonds euros sont directement gérés par les assureurs. La structure de frais ne permet pas de distinguer les frais de gestion du fonds et les frais de gestion de l’enveloppe. Les deux types de frais sont confondus. En pratique, les frais de gestion des fonds euros tournent autour de 0,60-0,70 % par an.

💡 Finalement, les frais sont globalement équivalents entre un fonds euro et un ETF obligataire logé dans une bonne assurance vie. Le sujet des frais n’est pas un critère discriminant pour choisir entre fonds obligataire et fonds euro.

➡️ À la question de savoir s’il faut plutôt investir en fonds obligataires ou en fonds euros, il n’y a pas de réponse courte et unique. Cela dépend de la situation économique du marché des taux, de votre situation personnelle, et de vos objectifs. Nous allons voir cela dans la partie suivante avec différents cas de figure.

(Quand) faut-il privilégier les fonds obligataires ?

Après avoir passé en revue les spécificités des fonds obligataires et ce qui les distingue des alternatives que sont les obligations en direct et les fonds euros, venons-en à la question centrale qui vous intéresse : faut-il privilégier et investir dans les fonds obligataires ? Et si oui, dans quels cas ?

Dans quels cas ne faut-il pas investir en fonds obligataires ?

Parmi les situations où il ne faut pas investir en fonds d’obligations, il y en a une qui est simple à identifier : l’investissement à court terme.

Si vous investissez à court terme, par exemple dans l’objectif de préparer un projet d’achat immobilier dans 6 mois, alors il faut privilégier les fonds euros (capital garanti) d’une assurance vie sans frais sur versement (meilleurs fonds euros) ou les fonds monétaires.

Note de Ludovic : si vous investissez sur un horizon de quelques trimestres/semestres et en dehors de l’assurance vie, les fonds obligataires investis sur les obligations à duration très courte (“ultra-short bonds”, des durations de l’ordre de 3 mois) peuvent être une alternative aux fonds monétaires. Ces fonds “ultra-shorts bonds” affichent un comportent proche de celui des fonds monétaires, avec un très léger surcroît de performance.

💡En cas de doute entre fonds euros, fonds monétaires et fonds “ultra-short bonds”, préférez les fonds euros. C’est généralement le type de fonds le plus intéressant pour sécuriser un capital à court terme.

Fonds obligataires : des fonds de diversification complémentaires aux fonds euros

Comme nous l’avons dit plus haut, les fonds euros constituent l’alternative aux fonds obligataires la plus simple et la plus efficace pour s’exposer aux obligations, que ce soit à court, moyen ou long terme.

Les fonds euros permettent plus spécifiquement de s’exposer aux fonds obligations européennes de qualité (investment grade).

De leur côté, les fonds obligataires permettent de diversifier son exposition au marchés obligataires sur des segments peu ou pas représentés dans les fonds euros :

- Les obligations étrangères, et notamment les obligations américaines (gros émetteurs de dette et le dollar demeure quoiqu’on en dise une valeur refuge). Introduire un fonds d’obligations américaines dans son patrimoine permet de diversifier les devises, ce qui offre une protection contre le risque de dévaluation de l’euro.

- Les obligations à haut rendement (high yield). Risquées, mais elles peuvent trouver leur place dans un patrimoine bien diversifié (moins de 10 % du patrimoine financier). Pour aller plus loin : obligations High Yield : comment investir ?

- Les obligations avec un profil de duration spécifique (fonds concentrés sur des obligations à duration courte ou longue). Certains investisseurs chevronnés peuvent également trouver un intérêt à se positionner sur des obligations avec des maturités spécifiques.

Les fonds obligataires pour tirer parti des évolutions du marché obligataire

Les fonds obligataires ne sont pas seulement des supports de diversification sur les segments du marché obligataire peu ou pas couverts par les fonds euros, ces fonds sont aussi très intéressants pour profiter de certaines opportunités de marché. Explications.

La rémunération annuelle servie par les fonds euros s’apparente à la trajectoire d’un gros paquebot… avec beaucoup d’inertie. En effet, les assureurs font en sorte de lisser le taux de rémunération des fonds euros d’une année sur l’autre, en profitant des coupons généreux des anciennes obligations qu’ils détiennent en portefeuille. De ce fait, les fonds euros continuent de servir des performances intéressantes même quand les obligations plus récentes rapportent peu. Là où dans le même temps, les fonds obligataires ayant vu leur valeur augmenter (pour refléter la valeur de marché des obligations détenues) servent des rendements annuels plus faibles.

Un investisseur comprenant cette dynamique a donc intérêt à investir en fonds euros lorsque ces derniers bénéficient de rendement plus avantageux que les fonds obligataires en raison de l’inertie des assureurs dans la distribution des gains.

Mais le cas de figure opposé peut se produire !

Dans le cas où les taux d’intérêt des nouvelles obligations remontent fortement et rapidement (ce fut le cas en 2022), alors la valeur des obligations anciennes baisse. Cette baisse se produit afin que le taux de rémunération des obligations anciennes s’ajuste sur celui des nouvelles obligations (à caractéristiques comparables). Par conséquent, la valeur des fonds obligataires baisse. Pour les investisseurs, il se présente alors une opportunité d’investissement intéressante.

En effet, dans le scénario décrit ci-dessus, les investisseurs ont l’opportunité d’investir sans délai sur des fonds obligataires délivrant des rendements attrayants alignés sur les rendements de marché (la valeur des fonds s’étant ajustée). Là où en comparaison, les fonds euros sont pénalisés par l’inertie décrite plus haut.

Très concrètement : après la chute des marchés obligataires en 2022, les investisseurs avisés ont pu se positionner sur des fonds obligataires diversifiés tels que le iShares Core Global Aggregate Bond EUR (hedged) ayant délivré une performance de 4,6 % en 2023. Ce qui est une performance très supérieure à celle des fonds euros la même année.

Note de Ludovic : cette inertie des fonds euros ne vaut que pour quelques semestres. En cas de forte remontée des taux, les assureurs collectent des encours pour investir sur des nouvelles obligations rémunératrices, et ajustent à la hausse les rémunérations servies sur les fonds euros.

Sur le long terme, la performance des fonds euros 100 % en obligations ne sera sensiblement pas différente de celle d’un fonds obligataire exposé aux mêmes types d’obligations. Mais sur le court terme, il existe des opportunités d’arbitrage permettant d’optimiser la performance de son épargne.

💡Rappelons à ce sujet que les arbitrages entre fonds euros et fonds obligataires peuvent être réalisés sans frais et en quelques clics sur les meilleures assurances vie du marché.

17 commentaires sur “Faut-il investir dans les fonds obligataires ?”

Merci pour votre retour, je partage votre avis. J’ai encore quelques doutes sur un maintien des taux actuels des fond € d’ici 4 à 5 ans. A suivre.

Bonjour,

Merci beaucoup pour cette documentation très complète. Tjr pas mal de mal sur le choix du type d obligation sur long terme (20ans). Vous mentionnez les “ultrashort Bond” pour un investissement court terme. Est ce pertinent sur du long terme également ?

L idée est de couper ma poche sécuritaire en 2 pour apporter un mini boost de performance (20%/20%) fonds €/etf ultra short bond Euro 0-3 ans. (invest passif long terme )

Merci pour votre aide,

G. B

Bonjour Gaetan,

Pour de la sécurité à plus long terme, et pour faire simple et efficace, on privilégie les meilleurs fonds euros. Et encore mieux en profitant des offres de boost de rendement.

J’ai du mal à assimiler un point : un fond obligataire verse-t-il un coupon tout de même ? J’ai beau chercher dans les DICI des fonds, je ne trouve pas l’information sur un quelconque historique de versement de coupon, comme on peut en trouver sur des FCP distribuants.

Bonjour,

Généralement les coupons sont capitalisés dans le fonds.

Bonjour,

Souhaitant dynamiser un peu mon fond € (allocation 60/40, 40 étant fond €), serait il judicieux de scinder en 2 le fond € avec une partie fond € et une partie obligation avec par ex pour Linxea Spirit 2, l’UC Amundi Global Aggregate Green Bond UCITS ETF Acc LU1563454310. Et une répartition 20/20 fond€/UC Obligation, ou 30/10?

Merci du retour et toujours un grand bravo pour les articles!!

Bonjour Vincent,

Le fonds Amundi Global Aggregate Green Bond est investi sur un panier d’obligations de qualité (investment grade) qui n’est pas très éloigné des paniers d’obligations que l’on retrouve dans les fonds euros.

D’ailleurs, à date, le portefeuille d’obligations du fonds Amundi Global Aggregate Green Bond délivre un rendement analogue à celui servi sur les bons fonds euro (3,87 % par an dans le dernier rapport, taux auquel il faut déduire les frais de gestion en unités de compte).

Le plus intéressant serait plutôt de diversifier les fonds euro et notamment de profiter des bonus sur rendement sur 2024 et 2025 que l’on trouve sur certains contrats. Je pense notamment au fonds euro Général de l’assurance vie Lucya Cardif. Les fonds euros ont aussi l’avantage d’offrir une garantie sur le capital investi et l’effet cliquet.

Bonjour,

Tout d’abord félicitations pour votre site.

Vu la situation actuelle, et ne pensant pas que les taux vont monter beaucoup plus haut je voulais profiter des bons taux obligataires actuels et y placer une bonne part de mon épargne de précaution plutôt que de la laisser sur les différents livrets.

Je cherche donc à trouver un moyen pour me positionner sur des produits obligataires en essayant de « verrouiller » les taux actuels (comme ceux par exemple des grands états européens ou de la BCE) pour m’assurer de cette rentabilité à l’avenir tout en étant sur un produit sûr même si ce n’est pas le plus rentable à long terme.

Les questions que je me pose sont les suivantes:

– Est-ce que mon raisonnement est exact, c’est à dire si j’arrive à acheter par exemple des obligations allemandes à 2.65% sur 20 ans cela va m’assurer ce taux sur les 20 ans à venir, sachant que si les taux montaient je ne pourrais pas profiter de ces nouveaux taux mais que même si ceux-ci baissaient cette rentabilité restera assurée?

– Quel est le meilleur réceptacle pour y placer ces obligations, je pensais à l’AV en UV d’obligations, est-ce le bonne option? Quelle assurance vie s’y prêterait? Y aurait-il une meilleure enveloppe, je ne voyais qu’un compte titre qui forcément serait moins intéressant, même si du coup on pourrait avoir accès précisément à l’obligation souhaitée?

-Comment trouver des fonds d’assurance vie qui permettent de bénéficier spécifiquement des taux actuels et ne pas être impacté par des taux passés ou futurs qui forcément altéreraient le taux actuel? Si j’ai bien compris ces fonds sont gérés en continu et donc les nouvelles obligations achetées se dilueraient dans celles qui sont déjà présentes dans le fonds et même chose dans l’avenir. Donc comment faire pour éviter de « plomber » la rentabilité globale par des obligations similaires passées ou futures avec un taux moins intéressant?

Je m’interrogeais aussi sur les obligations convertibles, est-ce que vous pensez que c’est intéressant?

En vous remerciant par avance.

Bonjour,

Je vous confirme que le raisonnement de votre 1er point est exact.

La mise en application pratique n’est pas aisée. Une solution pour investir sur des obligations d’États avec une maturité cible précise est de le faire au travers de fonds datés. Il y a plusieurs enveloppes possibles pour loger des fonds obligataires datés : le compte-titres, l’assurance vie, le PER, etc.

Malheureusement, le choix de fonds datés en assurance vie et PER grand public est limité. Je n’en ai pas vu avec une maturité de 20 ans. En CTO, le choix de fonds est plus large mais on ne bénéficie pas d’avantages fiscaux.

À mon sens, un fonds euro classique demeure la solution la plus simple pour s’exposer aux obligations. À défaut de pouvoir “verrouiller” un rendement sur un panier d’obligations, le fonds euro a un autre avantage : l’effet cliquet. Et les performances attendues en 2024 sont plutôt intéressantes.

Je m’interrogeais aussi sur les obligations convertibles, est-ce que vous pensez que c’est intéressant? Dans quel cadre peut-on les acheter, compte titre ou autre?

Bonjour,

On ne peut pas se prononcer pour ou contre les obligations convertibles de façon générale. Ce sont des produits à étudier au cas par cas. Réservés aux investisseurs experts. À loger en compte-titres.

Bonjour, vous n’évoquez pas les fonds obligataires datés mais ne serait-ce pas aussi une bonne opportunité si l’on va jusqu’au bout de l’échéance? Hormis défaut de l’émetteur il ne peut pas y avoir de perte en capital il me semble ?

Bonjour,

Les fonds obligataires datés offrent effectivement une visibilité sur le capital récupéré à échéance (remboursement de l’investisseur à la valeur nominale des obligations).

Du fait de cette visibilité, les obligations datées peuvent être intéressantes si vous avez un projet financier à concrétiser en même temps que l’arrivée à échéance du fonds.

En revanche, si vous investissez à long terme, les obligations datées présentent un intérêt limité. En effet, au moment de l’investissement, vous pensez faire une bonne affaire en “verrouillant” un certain rendement pour les x prochaines années. Mais une fois arrivée à échéance, vous vous retrouvez subtilement avec tout ce capital précédemment placé en fonds obligataire à réinvestir sur le marché. Et si vous souhaitez réinvestir ce capital sur le marché obligataire, vous allez d’un coup réinvestir tout le capital aux nouvelles conditions de taux du marché, lesquelles peuvent être favorables ou non… (au même titre qu’il y a des moments plus ou moins favorables pour investir en bourse, mais difficile à identifier a priori, raison pour laquelle on recommande de lisser ses investissements dans le temps).

Et justement, si vous investissez dans un fonds obligataire non daté, le fonds renouvelle régulièrement le stock d’obligations en portefeuille. Donc cela revient à lisser ses investissements en obligations dans le temps.

Si vous cherchez des fonds datés, vous pouvez taper dans Google : “iShares iBonds XXXX term” en remplaçant XXXX par l’année d’échéance souhaitée. Par exemple 2028, 2030, 2033, etc.

Notez que si vous investissez en cours de route dans un fonds daté, la valeur du panier d’obligations (détenues par le fonds) peut coter au-dessus ou en-dessous de la valeur nominale des obligations. Dans le cas où les obligations cotent au-dessus de leur valeur nominale, le montant du remboursement du “principal” à échéance sera inférieur au prix d’acquisition des obligations. Mais cela s’explique du fait que lesdites obligations ont des rendements supérieurs aux taux de marché. Donc l’investisseur obtient un surplus de rendement (sur la valeur des coupons détachés jusqu’à échéance) entre contrepartie d’un coût d’acquisition des obligations supérieur à leur valeur nominale de remboursement à échéance. Ce mécanisme de compensation entre le rendement et la valeur de remboursement est automatique (selon le principe d’efficience des marchés).

C’est un peu technique et mériterait un article détaillé. Pour l’épargnant ordinaire, le fonds euro, accessible en assurance vie et en PER, reste une valeur sûre pour s’exposer au marché obligataire.

Le sujet de l’investissement en fonds obligataires devient incontournable pour les épargnants se tournant vers l’assurance vie luxembourgeoise. Auquel cas, l’épargnant est souvent accompagné par un conseiller en gestion de patrimoine (notre cabinet Prosper Conseil) pour construire une stratégie d’investissement cohérente et efficace sur la poche obligataire de son patrimoine.

Bonjour,

vivement un article sur les fonds obligaires datés ! C’est tellement difficile à comprendre !

Merci pour vos éclairages et vos articles

Cordialement

Oui ! Très intéressé également : )

D’autant que je crois comprendre que la conjoncture est encore assez favorable aux fonds obligataires datés et que même si ce n’est pas de l’investissement long terme, cela peut représenter un investissement peu risqué générateur de liquidité à reinvestir ou consommer à l’échéance du produit.

Bonjour,

Concernant les fonds obligataires à échéance sur un contrat d’AV ( Linxea Spirit 2 par exemple) où est placé le capital une fois arrivé au terme ?

Merci d’avance

Mathias

Bonjour Mathias,

Je suppose sur le fonds euro.

A confirmer.