Vous avez l’impression que gérer votre épargne est trop chronophage et complexe ? Bonne nouvelle : il existe des solutions simples pour en automatiser la gestion. En effet, vous pouvez gagner beaucoup de temps grâce à l’épargne automatique, facilement, tout en optimisant vos placements et en faisant grossir votre patrimoine.

C’est valable sur livret, mais aussi et surtout en fonds euro d’assurance vie, en bourse ou en immobilier.

Il existe aujourd’hui de nombreuses solutions pour automatiser votre épargne : applications, Fintech, etc. L’épargne automatique mise en avant par certains acteurs de l’épargne est en pratique disponible chez presque tous les bons spécialistes de l’épargne. Explications.

SOMMAIRE

- Qu’est-ce que l’épargne automatique ?

- Épargne automatique et versements programmés : critères importants

- Simplifier l’investissement avec l’épargne automatique et la gestion pilotée

- L’épargne automatique en gestion libre pour garder la main

- Applications d’épargne automatique et Fintech : attention !

- L’épargne automatique : le bilan

Qu’est-ce que l’épargne automatique ?

L’épargne automatique est une méthode qui consiste à mettre de l’argent de côté de manière régulière et systématique, sans avoir à y penser à chaque fois.

🔎 Par exemple, vous recevez votre salaire de 2 000 € tous les 25 du mois. Donc vous décidez de mettre en place une épargne automatique pour placer tous les 27 du mois un montant que vous avez prédéterminé (20 % de votre salaire par exemple, soit 400 € par mois). Ainsi, tous les 27 du mois, la somme de 400 € sera automatiquement transférée sur votre compte épargne choisi (assurance vie, PER, etc.), généralement par prélèvement automatique.

👉 Bien sûr, à tout moment vous pouvez apporter des modifications à votre épargne automatique :

- changer la date du prélèvement mensuel ;

- changer le rythme (mensuel, trimestriel) ;

- changer le montant (100 €, 300 €, 500 €, etc.) selon l’évolution de vos revenus et de votre capacité d’épargne ;

- changer le produit d’épargne (livret A, assurance vie X ou Y, Plan d’Épargne Retraite (PER) X ou Y, compte-titres X ou Y, etc.).

Les meilleures applications et solutions d’épargne automatique

Voici les meilleures solutions d’épargne automatique que nous utilisons (peu de frais, bonne interface et sociétés bien réglementées) :

| Objectif | Enveloppe | Quelle solution ? |

|---|---|---|

| Diversifier son épargne en déléguant | Assurance vie en gestion pilotée | ➡️ Yomoni (voir les meilleures gestions pilotées) |

| Diversifier son épargne en restant autonome | Assurance vie en gestion libre | ➡️ Lucya Cardif (voir les meilleures assurances vie) |

| Investir en bourse | Compte-titres ordinaire (CTO) | ➡️ Trade Republic (voir les meilleurs CTO) |

| Investir en immobilier | SCPI | ➡️ Louve Invest (voir les meilleurs courtiers en SCPI) |

Nous développons chacune de ces solutions d’épargne automatique (avec screenshots de nos espaces clients) plus loin dans l’article.

Payez-vous en premier

Les solutions qui proposent d’épargner automatiquement répondent également à l’adage financier « payez-vous en premier ». Plutôt que l’intégralité de vos revenus s’évapore en dépenses, vous mettez de côté une somme d’argent dès que vous percevez votre salaire. Notre article dédié : se payer en premier.

Cette notion est étroitement liée avec l’épargne automatique que nous allons vous présenter dans cet article.

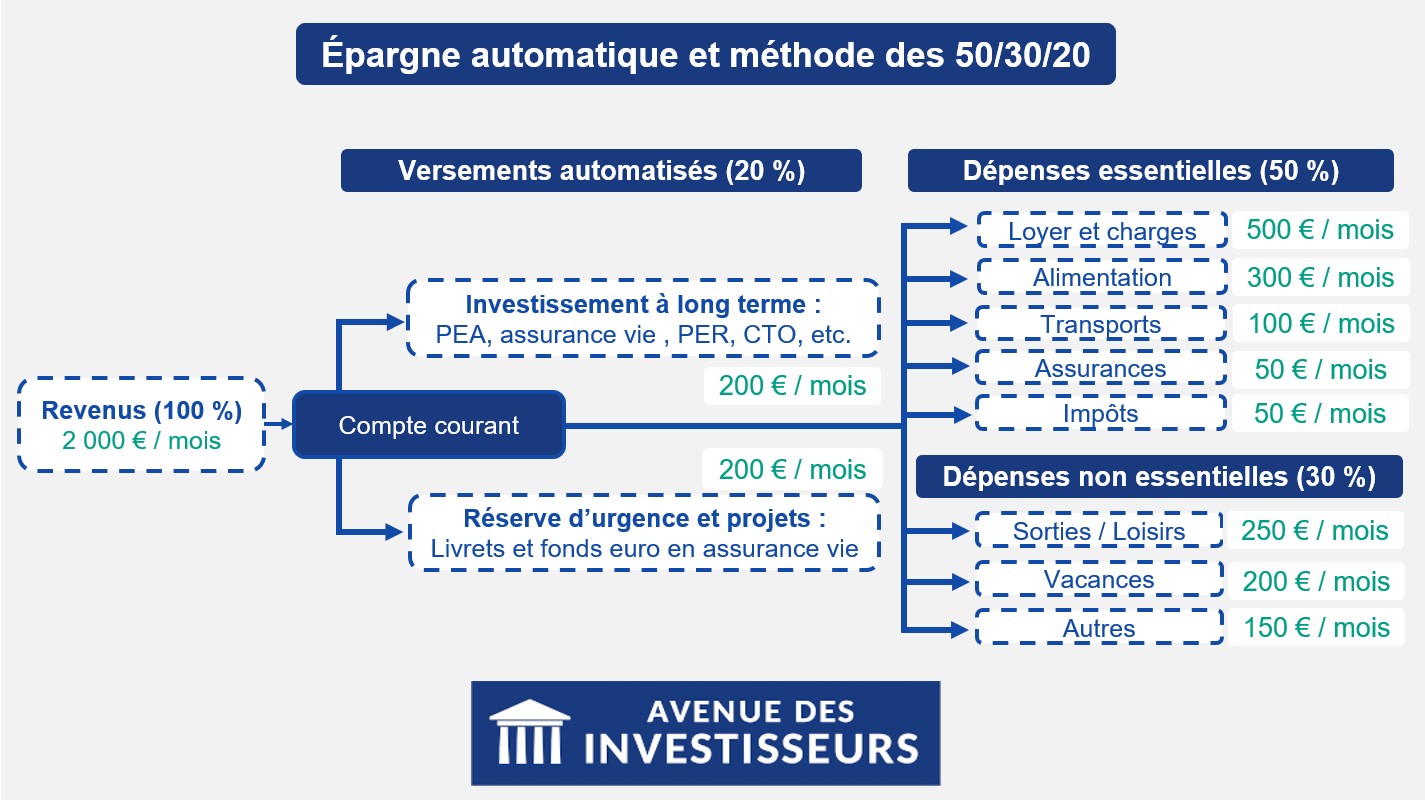

🔎 Concrètement dans l’image ci-dessus, le principe des 50/30/20 permet d’établir un budget équilibré : 50 % pour les besoins (dépenses essentielles), 30 % pour les envies et 20 % pour l’épargne et l’investissement. Dans les flux, vous remarquez alors que l’épargne et l’investissement sont prioritaires par rapport aux dépenses.

Notez que ces pourcentages sont à adapter en fonction de votre situation. Mais pour un revenu moyen, 20 % d’épargne est une bonne base.

Pourquoi mettre en place une épargne automatique ?

L’épargne automatique peut se traduire comme une discipline d’épargne à long terme. On met de l’argent de côté au lieu de le dépenser immédiatement. C’est une façon de gérer son argent de manière responsable, en prévoyant des économies pour l’avenir.

1️⃣ Cela permet d’être serein et d’éviter la surconsommation de biens non essentiels au comptant, ou pire, à crédit. En effet, s’endetter (crédit à la consommation) pour financer des dépenses (partir en vacances ou s’acheter une voiture) est dangereux. Il s’agit alors d’une dépense qui s’assimile à de la “mauvaise dette”. En opposition aux “bonnes dettes” destinées à acheter des actifs qui vont s’apprécier dans le temps (l’immobilier ou les actions) et accélérer l’enrichissement par effet de levier : Règle 6 de l’épargnant.

2️⃣ En mettant en place une épargne automatique, vous vous constituez un fonds d’épargne progressivement, facilement, sans avoir à y penser constamment. Et cette méthode permet d’atteindre des objectifs et de réaliser des projets de vie : avoir un apport pour acheter un appartement, financer tel ou tel projet (tour du monde ? Création d’entreprise ?), préparer sa retraite, etc. Pourquoi épargner ?

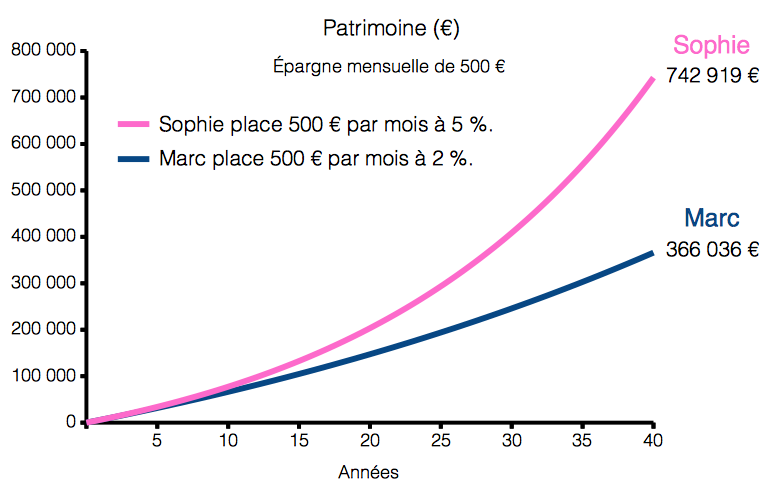

👉 Le résultat ci-dessous pour 500 € placés par mois par exemple. De plus, vous remarquerez qu’en plaçant avec un rendement de 5 %, le patrimoine de Sophie se développe plus vite. Même si elle fait le même effort d’épargne mensuelle que Marc.

Avis de Nicolas : les petits cours d’eau font les grandes rivières ! On peut commencer jeune et avec moins de 50 € par mois. L’essentiel est de prendre de bonnes habitudes, une petite somme placée mensuellement finira par devenir un beau patrimoine. Et on peut bénéficier de l’effet boule de neige (les intérêts composés) si les intérêts perçus sont réinvestis. Personnellement j’épargne depuis que je travaille (en 2005). Et j’avais même commencé enfant (je plaçais une bonne partie de mes étrennes de Noël !)

Épargne automatique et versements programmés : critères importants

Avant de souscrire un placement et d’organiser son épargne de manière automatique, il est essentiel de rappeler certains critères importants :

- Vérifiez le sérieux de l’établissement qui propose d’épargner automatiquement : quelle est la réputation de cet établissement ? Est-il agréé et règlementé ? Sur Avenue des investisseurs, nous ne présentons que les meilleurs établissements agréés.

- Soyez à l’affut des frais cachés : frais de surperformance, frais d’arbitrage, frais de gestion annuels, frais de conversion d’euros en dollars élevés, etc., lisez bien les petites lignes !

- Comparez les offres de ces établissements sur des sites spécialisés comme Avenue des investisseurs.

- Optimisez la performance de vos investissements. Un exemple concret : les livrets sont sûrs et liquides (argent disponible à tout moment), mais ils offrent des rendements faibles. Donc épargner dans ces livrets revient à perdre de l’argent, car ils rémunèrent moins que ce que vous grignote l’inflation sur votre pouvoir d’achat. Il existe de meilleures options en termes de performance, telles que les placements en actions et/ou en immobilier réalisés via l’assurance vie notamment (on en parle plus loin), et qui peuvent offrir des rendements plus élevés sur le long terme.

Finalement, lorsque vous investissez, vous cherchez l’optimisation. Et donc ce qu’il y a de mieux pour votre argent.

L’épargne automatique est une option disponible chez la quasi-totalité des courtiers et des Fintech connus. Nous vous présentons plus loin les meilleurs acteurs.

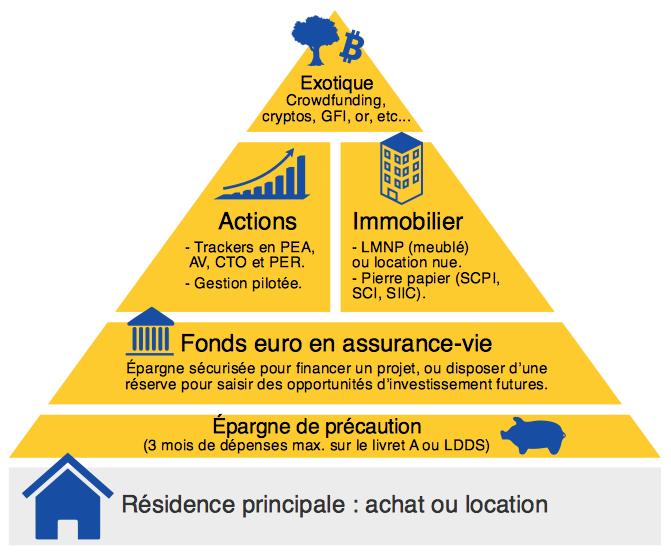

Prenez du recul sur votre patrimoine avec la pyramide de l’épargne

Avant de mettre en place une stratégie d’épargne automatique, il est nécessaire de comprendre les principes de la stratégie d’allocation et de diversification de l’épargne.

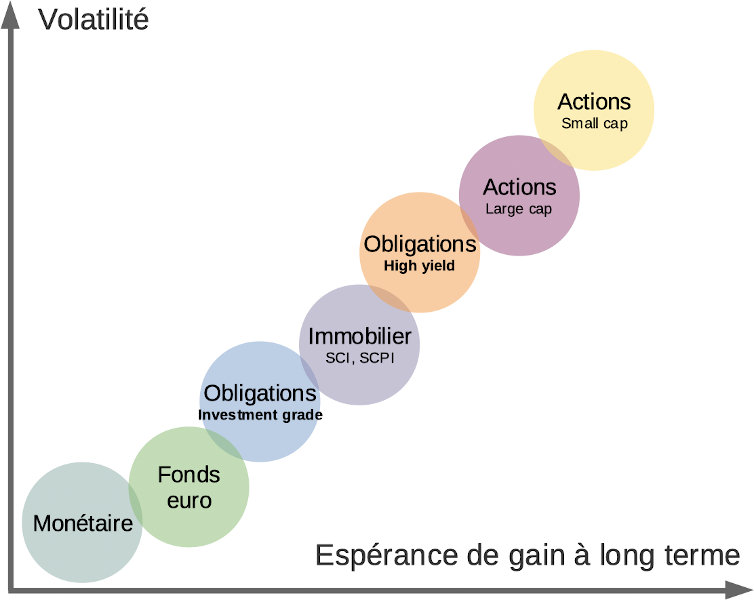

Cela implique de répartir vos investissements entre différentes classes d’actifs (actions, obligations, fonds euros, immobilier, etc.) afin de réduire les risques et d’optimiser les rendements potentiels (“couple rendement / risque” de votre patrimoine).

Une diversification adéquate permet de répartir les investissements sur plusieurs classes d’actifs et au sein de chaque classe d’actifs. Ainsi, cela réduit considérablement l’exposition à un seul titre ou secteur, permettant alors de compenser les pertes éventuelles avec les gains réalisés dans d’autres secteurs.

Simplifier l’investissement avec l’épargne automatique en gestion pilotée

La gestion pilotée permet de complètement déléguer la gestion de votre épargne. En clair, vous décidez de la somme à placer (versement libre quand vous voulez, ou versement programmé mensuel), puis le gestionnaire l’investit pour vous en diversifiant, selon un mandat de gestion.

💡 La gestion pilotée se différencie de :

- La gestion libre : dans ce cas, vous gérez librement l’allocation de vos placements, vous décidez de la proportion de vos investissements entre fonds euro, actions et immobilier et quels fonds précisément (on explique plus loin).

- La gestion conseillée : un conseiller vous accompagne de A à Z dans la gestion de votre patrimoine. Notre cabinet Prosper Conseil est l’un des rares en France à délivrer du conseil indépendant, pour tout déléguer sereinement (sur les axes financiers, fiscaux et juridiques de votre patrimoine).

Revenons-en à la gestion pilotée. Plusieurs Fintechs se distinguent dans le domaine de la gestion pilotée.

Les meilleures gestions pilotées

Nos gestions pilotées préférées : Yomoni, Ramify, Nalo et Goodvest (cliquez pour lire nos avis détaillés). Ces courtiers d’épargne en ligne vous permettent de bénéficier de l’expertise de professionnels tout en automatisant la gestion de votre épargne.

🔎 Ces gestions pilotées ont de bonnes performances historiques (comparatif des meilleures gestions pilotées avec les performances). Et elles ont des frais compétitifs, autour de 1,60 % de frais de gestion annuels tout compris. Leur stratégie d’investissement est basée sur les fonds indiciels (trackers et ETF), ce sont nos fonds préférés car plus efficaces à long terme et moins chers. Et l’investissement se fait via assurance vie ou plan épargne retraite (PER) pour optimiser fiscalement.

👉 La seule chose que vous avez à faire au cours de l’ouverture en ligne est de déterminer votre profil de risque. En général, vous avez le choix entre 4 profils d’investisseur :

- Prudent : préservation du capital, investissement sur des actifs peu volatils, tels que du monétaire et des fonds euros.

- Modéré : un équilibre entre la préservation du capital (monétaire, obligations et fonds euros) et la croissance (actions).

- Dynamique : davantage d’exposition aux actions que le profil modéré.

- Agressif : une exposition principalement en actions pour viser le maximum de performance.

Note de Basile : Le choix d’un de ces profils dépend de votre profil d’investisseur (âge, horizon de placement, situation personnelle et professionnelle, objectifs et projets de vie, sensibilité aux risques) déterminé au cours de votre ouverture suite à un questionnaire. Plus votre horizon de placement est lointain, plus vous pouvez privilégier un profil exposé au marché actions (certes plus risqué mais généralement plus performant à long terme). Voici notre comparatif des meilleures gestions pilotées (avec les performances).

📌 Finalement, la gestion pilotée semble être la meilleure solution si vous êtes débutant et que vous ne souhaitez pas apprendre et devenir autonome. Certes, la simplicité est de mise, mais ce service est naturellement payant : les 1,60 % de frais de gestion par an sur les meilleures gestions pilotées comprennent autour de 0,60 % de frais pour le service de gestion pilotée (les 1 % restants rémunèrent l’assureur et les fonds). Notre article complet sur les frais de gestion en assurance vie. Donc les épargnants souhaitant éviter ces 0,60 % de frais de gestion pilotée peuvent choisir une gestion libre. Explications.

L’épargne automatique en gestion libre pour garder la main

Une autre approche pour automatiser la gestion de votre épargne consiste à choisir la gestion libre. D’ailleurs, c’est généralement le mode de gestion par défaut quand on investit en assurance vie, en PEA ou sur un compte-titres.

Cette option vous permet de conserver le contrôle total sur votre allocation d’actifs. C’est-à-dire que sur l’assurance vie par exemple, vous choisissez vous-même quelle part investir en actions, en immobilier, en fonds euro…et vous choisissez précisément sur quels fonds investir. Il n’y a pas de gestionnaire qui fait ce travail pour vous, contrairement à une gestion pilotée.

Tout en bénéficiant d’outils et de fonctionnalités pour automatiser vos versements et rééquilibrer votre portefeuille.

Assurance vie en gestion libre et versements programmés

Des contrats d’assurance vie performants mettent à votre disposition des solutions d’épargne automatique. On peut notamment citer ces 2 contrats faisant partie des meilleures assurances vie du marché :

- Linxea Avenir 2 (voir l’offre) du courtier Linxea (avis) ;

- et Lucya Cardif (voir l’offre ici) du courtier Assurancevie.com (notre avis Lucya Cardif).

1️⃣ Le gros avantage est la liberté de choisir la périodicité (hebdomadaire, mensuelle, etc.) de vos versements programmés, facilitant ainsi la régularité des investissements.

2️⃣ De plus, ces 2 assurances vie offrent des options de gestion gratuites pour automatiser l’épargne :

- rééquilibrer l’allocation de votre portefeuille ;

- réinvestir automatiquement les intérêts des fonds euros ;

- sécuriser les plus-values ;

- le stop loss relatif ou absolu (pour couper des pertes sur fonds actions ou autres fonds, à tel ou tel niveau) ;

- et bien d’autres fonctionnalités.

👉 Ces options vous donnent la flexibilité de personnaliser la stratégie d’épargne de votre choix tout en bénéficiant de l’automatisation des tâches courantes.

Note de Basile : Rappelons que l’on peut détenir plusieurs contrats d’assurance vie, et que c’est même recommandé pour répartir les risques. Notre article sur le sujet : Faut-il ouvrir plusieurs assurances vie ?

L’intérêt des versements programmés en assurance vie

L’épargne automatique peut mener à l’investissement automatique. Mais comment cela fonctionne ? Une somme d’argent est investie régulièrement et automatiquement. Cela permet de lisser vos investissements au cours du temps, par exemple sur un tracker World (qui réplique la performance des 1550 plus grandes entreprises du monde) en assurance vie :

- Si les cours baissent, pour la même somme investie, vous obtiendrez davantage de titres (c’est les soldes !).

- Si les cours augmentent, vous achèterez moins de titres certes, mais la valeur de votre contrat profitera d’une plus-value.

Ainsi, la méthode d’épargne automatique s’associe très bien avec l’investissement progressif et programmé dit stratégie du Dollar Cost Averaging (DCA). Celle-ci consiste à lisser vos investissements dans le temps, peu importe les fluctuations des marchés.

Notre article pour aller plus loin : versements programmés en assurance vie.

Exemple d’investissement en assurance vie en gestion libre

Dans notre classement des meilleures assurances vie, nous avons choisi Linxea Avenir 2, très pratique pour mettre en place les versements programmés sur fonds euro ou autres fonds d’investissement. L’univers d’investissement sur cette assurance vie est très large : fonds euro sécurisé, fonds actions divers et variés (dont les ETF et trackers), fonds immobiliers, fonds monétaires et obligataires, etc.

👉 Exemple de mise en place d’un investissement programmé mensuel sur un ETF MSCI World sur mon contrat Linxea Avenir :

🔎 Dans l’exemple ci-dessus, j’épargne automatiquement 100 € par mois sur mon assurance vie Linxea Avenir et dans le fonds actions ETF World. Mais je peux choisir une autre répartition des “supports”. Par exemple 50 € sur le fonds euro + 50 € sur un fonds actions ou immobilier (selon la liste de fonds proposés dans l’assurance vie).

💡 Ensuite, vous pouvez arbitrer automatiquement en fonction de votre allocation cible. Par exemple, vous prévoyez un portefeuille composé à 60 % d’actions (ETF MSCI World) et 40 % d’obligations (fonds euros). Si le cours des actions augmente et représente alors 65 % dans votre portefeuille, alors le courtier va arbitrer et vendre le surplus d’actions et le convertir en fonds euros pour respecter votre allocation 60/40 de départ. Ainsi, vous avez une épargne automatisée ET bien diversifiée.

Note de Nicolas : la gestion libre sur assurance vie vous semble compliquée ? Alors préférez la gestion pilotée comme expliqué plus haut (quand vous ouvrez votre assurance vie en ligne vous pouvez choisir le mode gestion libre ou pilotée). Sinon, lisez notre article sur le fonctionnement de l’assurance vie. Puis regardez notre guide de souscription pas-à-pas de l’assurance vie BNP Cardif. En 30 minutes vous aurez compris, ce n’est pas si compliqué et vous en saurez plus que votre banquier !

Trade Republic : les plans d’épargne en bourse

Pour investir seulement en actions (à la différence de l’assurance vie qui permet de diversifier entre fonds euro, actions, immobilier…) on peut investir via un compte-titres ordinaire (CTO).

👉 Nous vous invitons à lire notre classement des meilleurs comptes-titres du marché. En 1ère place du podium : Trade Republic (voir leur offre).

Trade Republic propose selon nous le meilleur CTO pour investir en bourse : des frais très bas, une interface intuitive et… le plan d’investissement programmé ! En effet, l’argument marketing principal de l’application est la possibilité de mettre en place des plans d’épargne. Cela vous permet d’investir automatiquement, régulièrement et sans frais.

En pratique, ce plan s’exécute uniquement en interne. C’est-à-dire qu’il prélève les montants directement depuis votre compte espèces Trade Republic. En amont, vous devez alors manuellement virer de l’argent depuis votre banque vers votre compte Trade Republic lorsque c’est nécessaire.

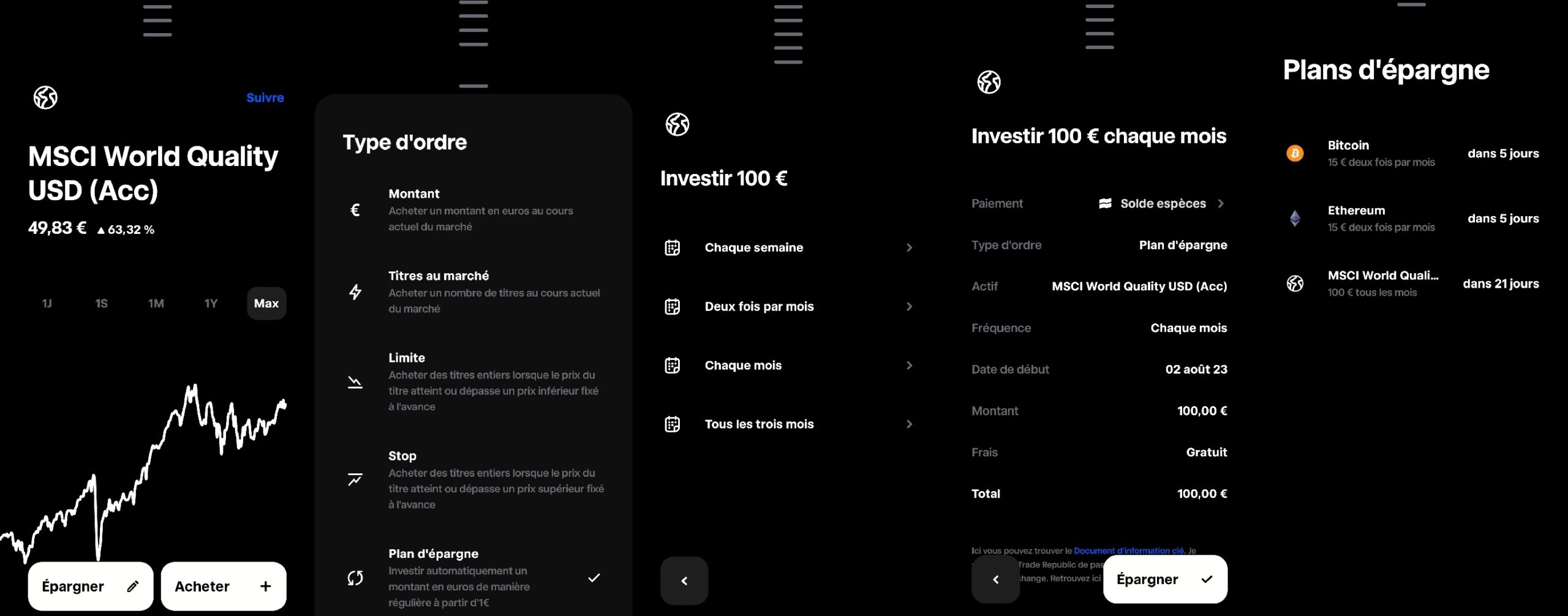

👉 Exemple de la mise en place d’un plan épargne sur Trade Republic :

🔎 Dans l’exemple ci-dessus chez Trade Republic, j’investis automatiquement 100 € par mois sur ETF World et 30 € deux fois par mois sur les cryptomonnaies Bitcoin et Ethereum (oui on peut aussi investir en cryptos). Vous voyez cela à droite de l’image, j’ai mis en place 3 plans d’épargne. On choisit sur quoi investir et à quelle fréquence.

💡 Nous vous rappelons que le CTO ne permet pas d’optimiser fiscalement vos investissements. Ainsi, pour un résident fiscal français, il est plutôt recommandé de prioriser l’investissement via les “niches fiscales” : PEA, assurance vie et PER.

Note de Louis : cet article ne constitue pas un conseil en investissement. En effet, les différents exemples sont présentés à titre indicatif. Pour en savoir plus sur le Bitcoin et l’Ethereum, n’hésitez pas à consulter notre article sur les cryptomonnaies. Quant à l’ETF de Xtrackers, nous vous invitons à lire notre article sur les ETF Smart Beta Tout investissement comporte un risque de perte en capital.

MAJ 2025 : Saxo Banque (offre ici) propose désormais aussi son plan d’épargne programmé, dénommé “PEPS”. Un excellent challenger ! Notre avis Saxo Banque.

SCPI : les plans d’épargne immobilier

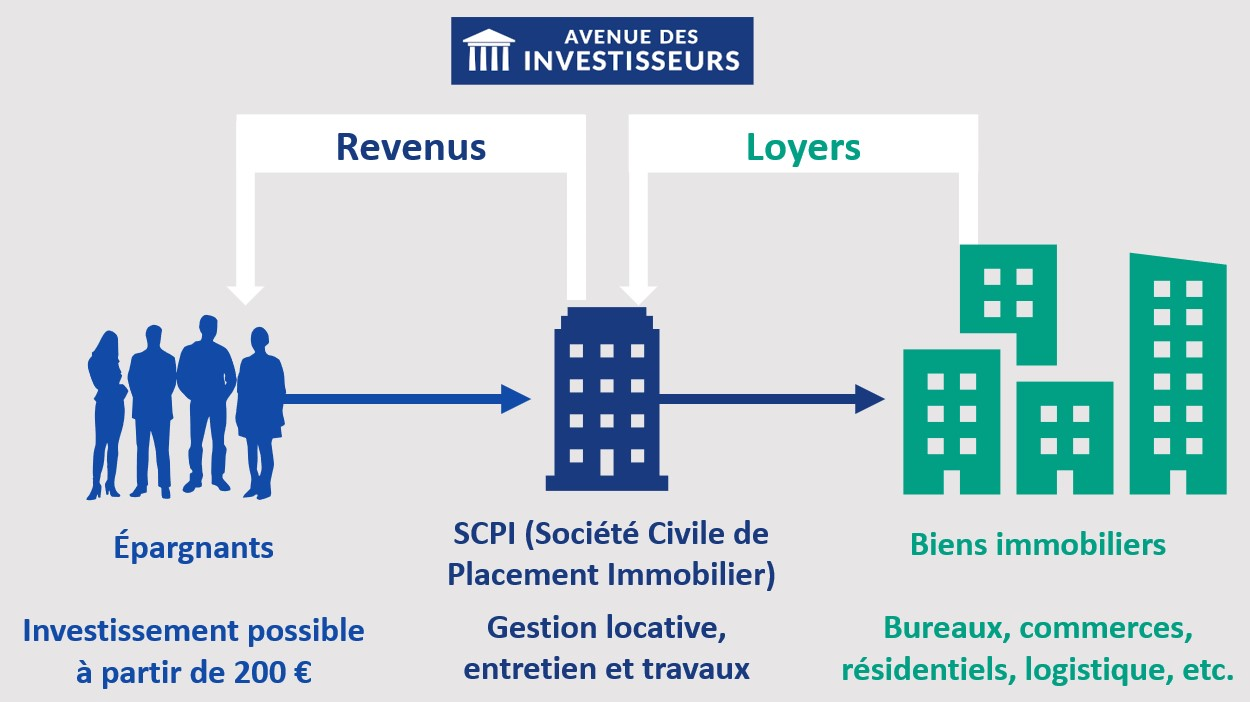

Les SCPI (Sociétés Civiles de Placement Immobilier) permettent d’investir dans l’immobilier en déléguant. En effet, vous bénéficiez du rendement moyen de l’immobilier (avec un risque de perte en capital comme tout investissement immobilier), sans les contraintes de la gestion.

👉 Il y a 200 SCPI sur le marché et les plus grosses SCPI détiennent des centaines d’immeubles. En étant propriétaire associé de SCPI, vous ne faites rien : la SCPI gère et vous reverse les loyers. Schéma du fonctionnement :

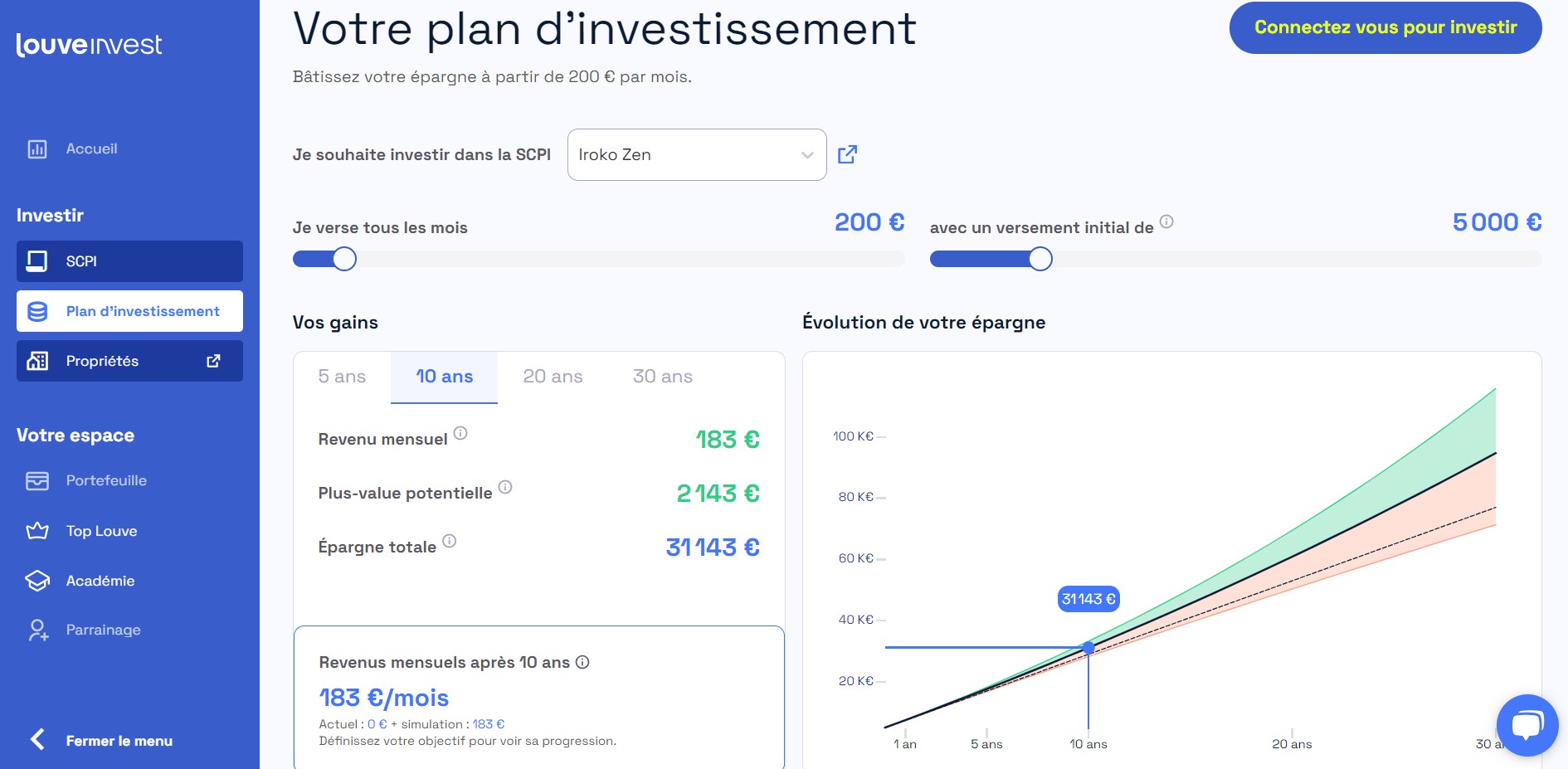

👉 Des courtiers spécialisés vous conseillent sur le choix des SCPI : les meilleurs courtiers en SCPI. Parmi eux, Louve Invest propose un plan d’investissement en SCPI avec des versements programmés :

🔎 Dans l’exemple ci-dessus tiré de mon espace client Louve Invest, j’investis automatiquement 200 € par mois sur la SCPI Iroko Zen. Simple exemple, il est recommandé de diversifier son portefeuille immobilier sur au moins 3 SCPI.

💡 Louve Invest se différencie des autres courtiers SCPI avec son modèle de “cashback”. En effet, habituellement, les distributeurs de SCPI conservent une marge de 5 % sur les frais d’achat SCPI. Toutefois, Louve Invest a décidé de reverser une partie de cette commission aux épargnants, allant jusqu’à 3 % de “cashback”. Pour en savoir plus, lisez notre article : avis Louve Invest.

Note de Louis : aussi appelé “pierre-papier”, l’investissement en SCPI est très flexible. Vous pouvez alors acheter des parts de SCPI au comptant ou à crédit, en pleine propriété ou en démembrement, en direct (comme ci-dessus) ou au sein d’une assurance vie (meilleures assurances vie pour investir en SCPI), etc.

Applications d’épargne automatique et Fintech : attention !

Attention à ne pas trop se laisser séduire par le côté « gamification » de certaines applications pour épargner. Placer et investir n’est pas un jeu !

✅ En effet, il faut surtout voir si les fondamentaux sont solides avant d’investir : établissement bien réglementé et agréé, frais raisonnables, bonne qualité des placements proposés.

❌ Donc le côté “application jolie” est secondaire. C’est mieux si c’est joli, mais ce n’est pas l’essentiel.

👉 Ainsi, il est primordial de ne pas se focaliser uniquement sur les applications dédiées à l’épargne automatique, mais d’explorer l’ensemble des options disponibles.

Dans le paysage financier actuel, de nombreuses applications mettent en avant la simplicité de leurs services et proposent des solutions d’épargne automatique. Cependant, ces applications n’ont pas le monopole ! En effet, une bonne part des courtiers spécialistes de l’épargne et des Fintech offrent des fonctionnalités d’épargne automatique, même s’ils ne les mettent pas toujours en avant dans leur communication, c’est ce qu’on a vu plus haut.

Avant de choisir une application ou un service pour automatiser sa gestion d’épargne, il convient de porter une attention particulière à la qualité et à la nature des placements proposés. Il est important d’évaluer les performances passées, les perspectives de croissance et les risques associés à ces placements.

Note de Nicolas : faites attention aux arnaques ! Nous tombons régulièrement sur des placements alléchants avec des rendements trop beaux pour être vrais. Ce sont des escroqueries. Ne soyez pas aveuglé par le côté ludique et enfantin de certaines applications qui cherchent à vous amadouer par leur simplicité d’utilisation. On en revient toujours aux valeurs sûres mises en avant dans nos comparatifs : meilleures assurances vie, meilleurs PEA, meilleurs CTO et meilleurs PER. Et les établissements cités plus haut dans l’article sont les meilleures références selon nous.

L’épargne automatique : le bilan

Finalement, que ce soit en fonds euro d’assurance vie, en bourse ou en immobilier, l’épargne automatique offre de nombreuses opportunités pour optimiser vos placements et simplifier la gestion de votre épargne.

D’un côté, la gestion pilotée peut être pertinente si votre temps d’apprentissage et de gestion est nul. Toutefois, vous aurez des frais supplémentaires pour le service de gestion pilotée. D’un autre côté, la gestion libre peut être intéressante pour optimiser vos investissements si vous êtes assez motivé pour lire auparavant quelques articles sur notre site.

Cependant, rappelez-vous qu’il est primordial de rester vigilant et de prendre en compte certains critères clés tels que la qualité des intermédiaires et des placements, les frais de gestion et les options de personnalisation.

En résumé, les meilleures assurances vie (Lucya Cardif et Linxea Avenir 2) proposent les meilleures solutions d’épargne automatique. Principalement car l’assurance vie est l’un des meilleurs véhicules d’investissement pour investir en actions, en obligations (fonds euros) et en immobilier. Tout cela au sein de la même enveloppe ! Les arbitrages se font alors sans “frottement fiscal”.

Mentions spéciales à Trade Republic et Louve Invest qui se démarquent également. Le premier pour l’investissement en bourse avec un Compte-Titres Ordinaire (CTO) et le second pour l’investissement en immobilier “pierre-papier” avec les SCPI (Sociétés Civiles de Placement Immobilier).

12 commentaires sur “Épargne automatique : applications, Fintech et versements programmés”

Bonjour,

merci pour votre article (et votre site).

Le PEA n’est quasiment pas abordé dans votre article, alors qu’il sera pertinent d’évoquer le sujet, notamment pour des versements programmés pour des ETF.

Savez-vous si Fortuneo PEA permet le versement programmé svp ?

J’ai lu sur un autre blog, que de manière générale les PEA ne permette pas des versements programmés. Qu’en pensez-vous ? Y a-t-il un contournement ? Pourquoi un tel écart entre les difficultés avec PEA et les facilités des CTO (comme Trade Republic) ?

Merci pour votre éclairage

Bonjour Mick,

Le PEA est un produit franco-français.

Et très rigide. Aucune Fintech n’est venu rendre le produit “plus sexy”.

Donc non, pas de versement programmé possible sur PEA, dommage.

“Trade Republic” a disparu de l’article à plusieurs endroits (dans le 1er tableau, paragraphe de fin)

Au final, les options d’automatisation ne sont pas malheureusement pas très developpées. Merci pour cet article

Bonjour Nico,

Bizarre, de notre côté nous voyons bien dans le tableau et plus loin.

Je trouve qu’on a déjà ce qu’il faut pour automatiser l’épargne en assurance vie, bourse, immo… cela doit suffire pour 99 % des épargnants même avec > 1 million d’euros à placer.

Bonjour. Vous évoquez beaucoup la gestion pilotée et les ETF. Pourquoi payer 1,5% de frais pour de la gestion pilotée si vous placez sur un ETF monde ? Une gestion « passive » en ETF coûte peu, et il n’y pas besoin d’une gestion pilotée qui grignotera une part de votre placement. Si on ne veut pas trop se tromper, autant mettre ses sous dans un ETF simple, avec versement programmé En AV ou PER. Sans faire appel à Yomoni.

Bonjour Yves,

Non ce ne sont pas 1,50 % supplémentaires.

Les frais de gestion sur UC et les frais de l’ETF sont aussi payés en gestion libre.

C’est environ 0,60 % de frais pour le service de gestion pilotée (les 1 % restants rémunèrent l’assureur et les fonds) comme on l’écrit ici dans l’article. “Donc les épargnants souhaitant éviter ces 0,60 % de frais de gestion pilotée peuvent choisir une gestion libre.”

Plus précisément. En assurance vie en gestion libre au mieux on a 0,50 % de frais de gestion sur UC + 0,20 % sur l’ETF. Donc 0,70 % de frais de gestion par an.

A comparer aux 1,60 % dans une bonne gestion pilotée qui présente alors un surcoût de 0,90 %.

On explique donc aux lecteurs que :

1/ Soit ils délèguent en gestion pilotée s’ils ne veulent rien faire eux-mêmes (et force est de constater après 15 ans de discussions avec des milliers de Français que la plupart ne veulent pas du tout s’intéresser au sujet). Ce qui permet aussi d’éviter le “behavior gap” des débutants qui ont tendance à paniquer et vendre au mauvais moment.

2/ Soit ils sont autonomes en gestion libre.

=> Donc on présente les 2 solutions et chaque épargnant choisit en ayant les cartes en main.

L intérêt d une gestion pilotée est également d éviter de faire n importe quoi en cas de fortes baisses. Ça permet de se protéger de l ennemi de l investisseur en action : notre psychologie. Les frais de gestion est le prix à payer

Oui c’est ce que j’entends par “Behavior gap” 🙂

Ce biais comportemental (vendre en panique notamment au lieu de rester investi à long terme) fait perdre en moyenne 3 % par an aux épargnants.

Alors si on n’a pas le mental, il vaut mieux aller en gestion pilotée quitte à payer 0,60 – 0,90 % de frais supplémentaires par rapport à la gestion libre.

Bonjour,

Merci pour votre article. J’ai une question tout de même : le “cashback” que vous évoquez dans le cadre de Louve Invest s’applique-t-ils aux investissements mensuels automatiques ? De mémoire, il me semble que non. Celui-ci n’est perçu que pour la première souscription à une SCPI.

Aussi, savez-vous si France SCPI pense s’inscrire dans cette démarche d’automatisation ?

Merci pour votre retour,

Bonjour Sarah,

On explique ici : l’offre Louve Invest pour les lecteurs Avenue des investisseurs

Il y a un cashback « normal » de 2,50 %. Et un bonus jusqu’à 0,50 % sur le 1er investissement.

Donc jusqu’à 3 % de cashback avec ce lien si vous souhaitez profiter de l’offre.

France SCPI ne propose pas l’automatisation et ce n’est pas prévu à ma connaissance.

Bonjour

à noter également que les versements programmés (VP) notamment en etf sur assurance vie peuvent permettre d éviter le market timing et certains biais comportementaux. Je suis d accord pour dire que le PEA est l enveloppe la plus avantageuse fiscalement mais les versements programmés n’y sont pas possibles , attention à nos réactions face aux aléas du marché. Sur une AV permettant les VP les frais de gestion de 0,5 ou 0,6% semblent etre le prix à payer pour éviter de faire des bêtises.

Bonjour,

Tout à fait !

Il ne faut pas jouer aux apprentis traders, le market timing fait perdre de l’argent, il vaut mieux investir chaque mois comme un métronome (éviter les biais comportementaux). On réduit le “behavior gap”.