L’année 2023 a sonné le retour en grâce des fonds monétaires. Disponibles dans différentes enveloppes d’épargne (assurance vie, PER, PEA, CTO, etc.), les fonds monétaires sont des placements permettant de sécuriser son épargne.

L’€STER (Euro Short-Term Rate), le taux de référence pour les fonds monétaires, a été en territoire négatif jusqu’en 2022. Donc pendant plusieurs années, les fonds monétaires ont été sans intérêt pour les épargnants. Sans intérêt au sens propre et figuré… puisque les fonds monétaires ne rapportaient plus rien. Pire encore, la valeur des fonds s’érodait.

Comment expliquer que ce placement classé comme sûr faisait perdre de l’argent ? La raison est simple : les politiques monétaires ultra-accommodantes des banques centrales avaient entraîné les taux sans risque à des niveaux proches de zéro… voire négatifs.

Plus récemment, pour juguler l’inflation, les banques centrales ont dû infléchir leur politique et remonter sensiblement les taux courants 2023.

Fin 2023, l’€STER avoisine les 4 % ! De fait, après une longue traversée du désert, les fonds monétaires redeviennent une classe d’actifs attractive pour sécuriser un capital à court terme et/ou occuper la poche sécurisée de son patrimoine. Depuis la création d’Avenue des investisseurs (2018), c’est la première fois que l’on peut recommander ce placement.

MAJ fin 2024 : l’€STER a chuté aux environs de 3 %. Donc la fenêtre d’opportunité est terminée. Le temps est revenu à la normale : les meilleurs fonds euros sont redevenus plus intéressants que les fonds monétaires.

Les fonds monétaires représentent même une alternative aux fonds euros. C’est ce que nous allons voir dans cet article. D’un point de vue pratique, il est possible de loger des fonds monétaires dans un compte-titres, une assurance vie, un PER, un PEA ou encore un contrat de capitalisation. Nous allons vous présenter une liste de fonds monétaires par enveloppe.

SOMMAIRE

- Qu’est-ce qu’un fonds monétaire ? Rendement, liquidité, sécurité

- Comment investir en fonds monétaires ?

- Les fonds monétaires en assurance vie

- Les fonds monétaires en PER

- Les fonds monétaires sont-ils une alternative aux fonds euros ?

- Les fonds monétaires en PEA

- Les fonds monétaires en CTO

- Les ETF monétaires

- Fonds monétaire capitalisant ou distribuant ?

- Compte courant rémunéré

- Conclusion

Qu’est-ce qu’un fonds monétaire ? Rendement, liquidité, sécurité

Un fonds monétaire est un fonds investi sur des titres de créances à très court terme (des créances d’entreprises et d’États réputés sûrs). C’est technique, mais retenez surtout que le risque de perte en capital est quasiment nul.

Contrairement aux fonds obligataires, les fonds monétaires sont très peu sensibles au risque de taux. Pour rappel, la valeur d’une obligation baisse quand les taux du marché augmentent, et elle augmente quand les taux baissent. Cette sensibilité aux taux est d’autant plus forte que l’obligation à une échéance (maturité) longue. Ce qui n’est pas le cas du monétaire.

Les fonds monétaires sont des placements sécurisés avec une excellente liquidité (disponibilité du capital très rapide).

Un placement sécurisé

L’indicateur de risque est une information réglementaire figurant dans les documents d’informations clés (DIC) des fonds.

L’indicateur de risque des fonds monétaires est de 1. C’est le niveau de risque le plus faible sur l’échelle allant de 1 (niveau de risque le plus faible) à 7 (niveau de risque le plus élevé).

Le taux de rémunération des fonds monétaires

Les fonds monétaires suivent la performance de l’€STER.

L’€STR (Euro Short-Term Rate) est le taux d’intérêt interbancaire de la zone Euro. Ce taux est calculé par la Banque centrale européenne. Il correspond au prix de l’argent au jour le jour.

🔎 Le taux de l’€STR (ou ESTER) peut être consulté au jour le jour sur ce site : https://www.euribor-rates.eu/fr/ester/

👉 La performance des fonds monétaires en Euro est environ le taux de l’€STER auquel il faut retrancher les frais de gestion du fonds.

Les frais de gestion des fonds monétaires (aussi bien les SICAV monétaires que les FCP et ETF monétaires) sont relativement réduits (voir tableaux plus bas).

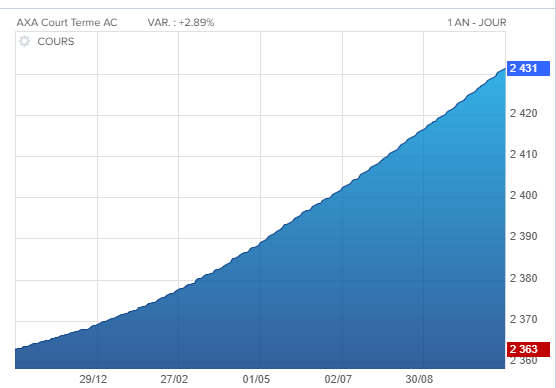

👉 Ci-dessous, en date du 27/10/2023, l’évolution du cours du fonds monétaire Axa Court Terme : +2,89 % sur 12 mois. On voit que le cours n’est pas volatil, il monte doucement mais sûrement, et actuellement sur une tendance de 4 % de rendement annuel vu le taux €STER. Si le taux €STER grimpe encore, alors la pente sera plus forte, mais s’il baisse la pente sera plus douce.

💡 Les écarts de performances entre fonds monétaires sont beaucoup plus réduits que les écarts de performances que l’on peut trouver sur d’autres types de fonds et d’autres classes d’actifs (fonds actions notamment). La différence va principalement se jouer sur le niveau des frais de gestion du fonds. Ceci dit on a parfois des surprises : des fonds avec des frais supérieurs ont parfois une meilleure performance, donc il faut aussi regarder la performance des dernières années pour juger.

Note de Ludovic : l’€STER remplace l’Eonia (Euro Overnight Index Average) depuis le 2 octobre 2019. On trouve également des fonds monétaires en dollars, certains sont accessibles aux épargnants en France. Leur performance est environ le taux des FED funds auquel il faut retrancher les frais de gestion du fonds. En anglais, les fonds monétaires sont appelés des money market funds (MMF).

La liquidité des fonds monétaires

Techniquement, les fonds monétaires se présentent sous la forme de SICAV (on trouve aussi des FCP et ETF). En pratique, les épargnants peuvent investir sur les fonds monétaires au travers d’une assurance vie, d’un PER, d’un PEA ou d’un compte-titre (on développe ensuite).

✅ La volatilité des fonds monétaires est presque nulle : l’€STER ne va pas s’effondrer en un jour. Donc en cas de baisse constatée sur plusieurs mois, on a le temps d’arbitrer vers un autre placement (fonds euro par exemple).

✅ L’investissement, le désinvestissement et le réinvestissement peuvent se faire très rapidement. Avec les fonds euros, les fonds monétaires constituent un placement de référence, parmi les meilleurs placements sans risque pour tous les investisseurs souhaitant placer de l’argent à court terme.

Comment investir en fonds monétaires ?

Les fonds monétaires ne sont pas disponibles partout.

👉 Seuls les meilleures assurances vies, les meilleurs PEA, les meilleurs PER et les meilleurs CTO permettent d’investir sur des fonds monétaires.

Et c’est parfois possible sans frais de souscription et de courtage ! L’épargnant peut donc acheter et revendre rapidement les parts de fonds monétaires sans frais.

👉 Notre tableau synthèse, par enveloppe :

| Fonds monétaires | PEA > 5 ans | Assurance vie > 8 ans | CTO |

|---|---|---|---|

| Rendement du fonds monétaire (net de frais de gestion) | 4 % | 4 % | 4 % |

| Après frais de gestion sur unités de compte | 4 % | 3,50 % (0,50 % de frais de gestion sur UC sur les meilleurs contrats, ou 1,20 % sur les pires) |

4 % |

| Rendement net de fiscalité | 4 % - 17,20 % de PS = 3,31 % |

3,50 % - 17,20 % de PS = 2,90 % |

4 % – 30 % flat tax = 2,80 % |

| Etablissements recommandés | ➡️ PEA Fortuneo (en cas de transfert PEA, 100 € offerts) | ➡️ LUCYA Cardif : jusqu'à 350 € de prime d'ouverture !

➡️ LINXEA Spirit 2. Jusqu'à 50 € de prime ! |

➡️ CTO Fortuneo (jusqu'à 100 ordres offerts) |

Nous avons simulé le rendement net pour un fonds monétaire qui sert 4 % de performance annuelle. Bien sûr, le rendement évoluera selon l’évolution de l’Ester.

Nous recommandons les établissements les plus économiques (moins de frais donc meilleure performance nette) et avec le meilleur choix de fonds monétaires.

Note de Nicolas : pour optimiser fiscalement, il faut sortir après les 5 ans du PEA ou les 8 ans du contrat d’assurance vie (et sous le seuil d’abattement des 4 600 € de plus-value par an en assurance vie), sinon imposition des gains à la flat tax 30 % comme sur CTO.

Les fonds monétaires en assurance vie

Les assurances vie Linxea Spirit 2 et Lucya Cardif (en tête de notre podium des meilleures assurances vie) donnent accès à plusieurs fonds monétaires.

👉 Nous avons listé ci-dessous les principaux fonds monétaires disponibles sur les meilleurs contrats d’assurance vie. Nous avons nous-même investi sur ces contrats.

| Fonds monétaire | Frais de gestion | Remarques | Disponibilité |

|---|---|---|---|

| AXA Court Terme AC FR0000288946 | 0,07 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Linxea Spirit 2 – Linxea Zen – Lucya Cardif |

| AXA PEA Régularité C FR0000447039 | 0,24 % | Fonds monétaire capitalisant. Indice de référence : €STR + 8,5 bps. Devise : euro | – Lucya Cardif |

| Amundi Funds – Cash USD A2 USD (C) LU0568621618 | 0,18 % | Fonds monétaire capitalisant. Indice de référence : Compounded Effective Federal Funds Rate. Devise : USD | – Linxea Spirit 2 |

| Carmignac Court Terme A EUR Acc FR0010149161 | 0,507 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Linxea Vie |

| Amundi Eur Overnight Return UCITS ETF ACC FR0010510800 | 0,10 % | Capitalisant Indice de référence : Solactive Euro Overnight Return. Réplication synthétique. Devise : euro. | – Linxea Vie |

| Lyxor Smart Overnight Return ETF C EUR LU1190417599 | 0,05 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Lucya Cardif |

| Ofi Invest ISR Monétaire A FR0007437546 | 0,24 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Evolution Vie |

| Apicil Trésorerie P FR0013328317 | 0,16 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Linxea Zen |

| BNP Paribas Mois ISR IC FR0007009808 | 0,12 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Lucya Cardif |

| BNP Paribas USD Money Market Classic C LU0012186622 | 0,42 % | Fonds monétaire capitalisant. Indice de référence : United States SOFR Secured Overnight Financing Rate. Devise : USD | – Linxea Zen – Lucya Cardif |

| BNPP Monétaire Assurance Cardif Tréso FR0013334067 | 0,16 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Lucya Cardif |

| Hugau Monéterme I FR0013267663 | 0,37 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Lucya Cardif |

| Lazard Euro Money Market A FR0010263244 | 0,10 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : euro | – Lucya Cardif |

💡 À noter qu’un comparatif des fonds monétaires n’a pas forcément de sens car l’offre de fonds monétaires est propre à chaque assurance vie. L’épargnant n’a qu’un choix limité de fonds monétaires accessibles au sein de son contrat. Cela dit, si vous avez une assurance vie avec un choix de fonds limité (dont un choix de fonds monétaires décevants), cela peut être l’occasion d’envisager d’ouvrir plusieurs assurances vie.

Note de Nicolas : de mon côté, j’ai investi sur le fonds Axa Court Terme (frais de gestion les plus bas à 0,07 %) disponible sur le contrat d’assurance vie Lucya Cardif (frais de gestion sur unités de compte les plus bas à 0,50 %). Vous pouvez (re)lire mon avis Lucya Cardif ici.

Fonds monétaires : les unités de compte disponibles en assurance vie

Les fonds monétaires font partie des supports en unités de compte, c’est-à-dire hors fonds euro. Si vous souhaitez investir en fonds monétaires, choisissez une assurance vie avec :

- un bon choix de fonds monétaires ;

- les frais de gestion sur unités de compte les plus faibles.

🔎 La performance des fonds monétaires est communiquée brute de frais de gestion sur unités de compte (puisque ce type de fonds n’est pas propre à l’assurance vie). Ces frais de gestion varient d’une assurance vie à l’autre. Les frais de gestion en unités de compte de Linxea Spirit 2 et Lucya Cardif sont de seulement 0,50 % par an. Tandis que les assurances vie les moins compétitives du marché prélèvent près de 1,20 % par an !

👉 La performance nette de frais d’un placement en fonds monétaire en assurance vie s’obtient en retranchant les frais de gestion sur unités de compte.

Exemple : un fonds monétaire délivre une performance de 4 %. Les frais de gestion sur unités de compte sont de 0,50 %. Donc la performance nette de frais est de 3,50 %. C’est cette performance que vous pouvez comparer à celle des fonds euros (les performances des fonds euros sont communiquées nettes de frais).

Les fonds monétaires sur les assurances vie Linxea

Linxea Spirit 2 (voir l’offre) est la meilleure assurance vie disponible chez le courtier Linxea. C’est une des meilleures assurances vie du marché (avis Linxea Spirit 2).

Parmi les fonds monétaires intéressants sur ce contrat, on peut citer la SICAV monétaire AXA Court Terme AC (ISIN FR0000288946) dont les frais de gestion sont de seulement 0,07 %.

Ce contrat propose également un fonds monétaire en dollars américains : Amundi Funds – Cash USD A2 USD (C).

💡 Les fonds monétaires en USD peuvent être intéressants dans une optique de diversification des devises détenues en portefeuille, mais ils exposent à un risque de change.

Note de Ludovic : l’assurance vie Linxea Avenir 2, une assurance vie intéressante à différents égards, ne propose pas de fonds monétaires.

Les fonds monétaires sur l’assurance vie Lucya Cardif

Lucya Cardif (voir l’offre) est la meilleure assurance vie disponible chez le courtier Assurancevie.com. De façon plus générale, c’est aussi une des meilleures assurances vie du marché.

Cette assurance vie propose un large choix de fonds monétaires (voyez le tableau plus haut), c’est l’offre d’unités de compte la plus complète !

Ce contrat propose également un fonds monétaire en USD : BNP Paribas USD Money Market Classic C (Isin LU0012186622).

Les fonds monétaires Boursorama Vie

L’assurance vie Boursorama Vie donne accès à 2 fonds monétaires :

- Lyxor Euro Cash UC ETF (ISIN FR0010510800) avec 0,10 % de frais de gestion.

- Generali Trésorerie ISR B (ISIN FR0010233726) avec 0,09 % de frais de gestion.

⚠️ Pas mal. Mais les frais de gestion sur unités de compte de Boursorama Vie sont de 0,75 % par an : c’est 50 % de plus que sur les meilleures assurances vie Linxea Spirit 2 et Lucya Cardif citées ci-dessus ! Les performances nettes de frais d’un fonds monétaire logé sur l’assurance vie Boursorama Vie seront donc mécaniquement moins bonnes que celles des fonds monétaires logés sur une meilleure assurance vie.

L’imposition des fonds monétaires en assurance vie

En assurance vie, il n’y a pas d’imposition des gains sur les supports en unités de compte au cours de la vie du contrat.

Ainsi, les gains sur les fonds monétaires détenus en assurance vie ne sont taxés qu’en cas de retrait du contrat. Et l’épargnant bénéficie d’un abattement de 4 600 euros par an sur les plus-values matérialisées à l’occasion d’un retrait si son assurance vie a plus de 8 ans. Seuls les prélèvements sociaux sont collectés (17,2 %) sur les gains.

Pour en savoir davantage : notre article sur la fiscalité des retraits en assurance vie.

Les fonds monétaires sur PER

L’essentiel des fonds monétaires présentés ci-dessus et disponibles sur les contrats d’assurance vie cités sont également accessibles sur les plans d’épargne retraite homologues (chez les mêmes courtiers / assureurs).

Ainsi, les fonds monétaires disponibles sur l’assurance vie Linxea Spirit 2 se retrouvent sur le plan d’épargne retraite Linxea Spirit PER.

Note de Nicolas : mais n’investissez sur PER que les sommes que vous souhaitez bloquer jusqu’à votre départ en retraite. (Alors qu’en assurance vie, c’est plus souple, on peut sortir quand on veut).

Les fonds monétaires sont-ils une alternative aux fonds euros ?

Le fonds euro et les fonds monétaires jouent dans la même cour : celle des meilleurs placements sans risque. On peut les comparer.

Le rendement annuel des fonds monétaires avoisine les 4 % fin 2023. Regardez l’évolution ici.

Comme nous l’avons vu plus haut, certaines assurances vie proposent des fonds monétaires parmi le choix d’unités de compte disponible. Dans ce cas, il faut soustraire les frais de gestion sur unités de compte (0,50 % sur les meilleures assurances vie) pour calculer la performance nette de frais.

Le rendement net de frais des fonds monétaires avoisine donc les 3,50 % en assurance vie actuellement. Soit 2,90 % net d’impôt après les prélèvements sociaux de 17,20 %.

C’est une performance supérieure à celle que l’on peut attendre pour la grande majorité des fonds euros en 2023. Les meilleurs fonds euros devraient afficher des performances de l’ordre de 3 % (hors bonus). Soit environ 2,50 % après prélèvements sociaux.

Avis de Nicolas : cela vaut pour fin 2023. Mais chaque année, il faudra faire cet exercice de comparaison pour arbitrer entre les fonds monétaires et les fonds euros, selon l’évolution des taux. Si l’€STER baisse, le fonds euro reprendra l’avantage (MAJ 2024 : c’est d’ailleurs le cas fin 2024 avec l’ESTER qui tend vers 3 % !). Vu que le fonds euro et les fonds monétaires sont très liquides au sein de l’assurance vie et du PER, on peut arbitrer facilement en quelques clics. J’ai toujours une somme investie en fonds euro (“matelas de sécurité”) et je fais les vases communiquants avec les fonds monétaires selon la conjoncture, pour mon épargne sécurisée.

Loger les fonds monétaires en CTO

Les fonds monétaires peuvent être logés dans un compte-titres ordinaire (CTO) pour éviter les frais de gestion sur unités de compte. Mais la fiscalité du CTO sera moins intéressante que celle de l’assurance vie.

La fiscalité applicable sur les revenus de fonds monétaires détenus en CTO est celle par défaut sur les revenus de valeurs mobilières (revenus financiers) : le prélèvement forfaitaire unique de 30 % (la fameuse flat tax).

👉 Pour un rendement de 4 %, cela donne un rendement net d’impôt de près de 2,8 %. Une performance nette de frais et d’impôts comparable à celle des fonds monétaires logés en assurance vie. Mais sur le CTO, l’imposition est immédiate tandis qu’avec l’assurance vie, l’imposition n’intervient qu’en cas de retrait.

💡 Le rendement net sur CTO sera un peu supérieur si l’épargnant ne paie pas (ou peu) d’impôt sur le revenu et opte pour une imposition au barème progressif de l’impôt sur le revenu (fiscalité du CTO). Pour rappel, ce mode d’imposition est plus avantageux pour les épargnants ne payant pas/peu d’impôt sur le revenu donc en TMI 0 ou 11 % (il faut cocher la case 2 OP de la déclaration de revenus pour activer ce mode d’imposition). Si l’épargnant ne paie pas d’impôt sur le revenu, seuls les prélèvements sociaux (17,2 %) seront prélevés sur les revenus des fonds monétaires en CTO.

Des subtilités jouant la marge dans l’arbitrage entre fonds monétaire et fonds euro

Avantage aux fonds euros pour l’effet cliquet

🟢 Les fonds euros bénéficient d’un effet cliquet : les gains sont définitivement acquis et viennent faire grossir la valeur de l’encours en fonds euros.

🔴 Les fonds monétaires ne profitent pas d’effet cliquet, mais le risque de perte en capital est très faible et prévisible en suivant le taux €STER. Si ce taux tombe à un niveau proche de zéro, l’épargnant peut se désengager du fonds monétaire et arbitrer vers d’autres placements dont le fonds euro.

👉 Cet effet cliquet sur les fonds euros constitue donc un avantage très relatif. Sur fonds monétaire, il faut être opportuniste et savoir entrer et sortir au bon moment selon l’€STER.

La collecte des prélèvements sociaux : avantage aux fonds monétaires

🔴 Sur les fonds euros, les prélèvements sociaux (17,2 % sur les gains) sont prélevés au fil de l’eau, chaque année lors de la distribution de la participation aux bénéfices en janvier N+1.

🟢 À l’inverse, les prélèvements sociaux sur les gains réalisés en unités de compte (dans l’assurance vie ou le PER), dont les gains sur les fonds monétaires, ne sont collectés qu’en cas de retrait du contrat d’assurance vie ou du PER.

👉 L’avantage est aux fonds monétaires sur ce point.

Note de Nicolas : j’apprécie aussi de voir mon capital progresser chaque jour sur mes fonds monétaires. Alors que mes fonds euros ne sont revalorisés qu’à hauteur du TMG (taux minimum garanti), le gros du rendement étant versé en janvier N+1 (participation aux bénéfices).

Les fonds monétaires en PEA

Oui, le plan d’épargne en actions n’est pas limité aux actions ! En effet, on trouve de rares fonds monétaires éligibles au plan d’épargne en actions (PEA).

💡 Les épargnants peuvent sécuriser les gains réalisés sur des actions (et fonds actions) en fonds monétaires. Notre argent non investi n’est pas obligé de végéter sur la poche espèces du PEA, il peut travailler sur un fonds monétaire en attendant de l’investir dans des actions.

👉 Voici les fonds monétaires éligibles au PEA :

| Fonds monétaire | Frais de gestion | Remarques | Disponibilité |

|---|---|---|---|

| Reserve Écureuil C FR0010177378 | 0,30 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : Euro | PEA et CTO : – Bourse Direct – Fortuneo. |

| AXA PEA Régularité C FR0000447039 | 0,24 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : Euro | PEA et CTO : – Bourse Direct sélection 0% de frais, – Boursorama mais avec 0,31 % de frais de transaction, – Fortuneo 0 frais d’entrée. |

| Amundi Sérénité PEA FR0011408350 | 0,48 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : Euro | PEA et CTO : – Bourse Direct – Boursorama (Boursomarkets) – Fortuneo |

| FCP PEA Court Terme M FR0000982969 | 0,05 % | €STR capitalisé | PEA et CTO – Bourse Direct, – Boursorama |

🔎 Le fonds monétaire AXA PEA Régularité C est intéressant. Ce n’est pas le fonds monétaire avec les frais plus faibles (0,24 %), mais il fait partie de la sélection d’OPCVM “0 %” chez le courtier Bourse Direct (dans la sélection de fonds sans frais de courtage/garde/entrée/sortie) et il est également sans frais d’entrée chez Fortuneo notre PEA préféré.

👉 Notre guide pour bien choisir votre PEA : les meilleurs PEA.

Note de Nicolas : le PEA est l’enveloppe la plus optimisée au niveau des frais (pas de frais de gestion sur UC) et au niveau de la fiscalité (exonération d’IR en sortant après les 5 ans du PEA, seulement les 17,20 % de prélèvements sociaux). Mais le hic : ce n’est pas aussi liquide que l’assurance vie et le CTO (certes on peut arbitrer au sein de l’enveloppe, mais si on sort avant les 5 ans du PEA, alors le PEA est cassé… et si on sort après les 5 ans du PEA dans tous les cas le plafond de versement de 150 000 € a été consommé et “gâché”). Donc personnellement j’ai sanctuarisé mon PEA pour les actions et je préfère investir en fonds monétaires via mes assurances vie.

Les fonds monétaires en CTO

On trouve des dizaines de fonds monétaires logeables sur un compte-titres ordinaire (CTO), dont l’ensemble des fonds présentés dans les tableaux plus hauts pour l’assurance vie et le PEA.

Le CTO permet de loger tout type de fonds (et titres financiers) sans restriction. Mais contrairement à l’assurance vie ou au PEA, le CTO ne bénéficie pas d’une fiscalité avantageuse.

👉 Voici une liste (non exhaustive) de fonds monétaires sur CTO :

| Fonds monétaire | Frais de gestion | Remarques | Disponibilité |

|---|---|---|---|

| AXA PEA Régularité C FR0000447039 | 0,24 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : Euro | – Bourse Direct sélection 0% de frais, – Boursorama, – Fortuneo 0% frais d’entrée. |

| AXA Court terme AC FR0000288946 | 0,07 % | Fonds monétaire capitalisant. Indice de référence : €STR. Devise : Euro | – Bourse Direct sélection 0% de frais, – Boursorama, – Fortuneo 0% frais d’entrée. |

| Lyxor Smart Overnight Return LU2082999306 | 0,05 % | Fonds monétaire distribuant. Indice de référence : €STR. Devise : Euro | – Bourse Direct – Fortuneo |

| Amundi Funds – Cash USD A2 USD (C) LU0568621618 | 0,18 % | Fonds monétaire capitalisant. Indice de référence : Compounded Effective Federal Funds Rate. Devise : USD | – Bourse Direct -Boursorama (Boursomarkets) – Fortuneo |

La liste de fonds monétaires présentés dans ce tableau est très loin d’être exhaustive !

Note : la disponibilité des fonds monétaires chez les autres courtiers du marché (Trade Republic, DEGIRO, etc.) n’a pas été vérifiée.

💡 Si vous investissez à court terme en fonds monétaire, privilégiez les fonds sans frais d’entrée (voyez les courtiers dans la dernière colonne du tableau avec la précision 0 % frais d’entrée).

Si vous comptez investir à long terme et avez un courtier avec des frais de passage d’ordre faibles, il peut être intéressant de se tourner vers le fonds ETF monétaire Lyxor Smart Overnight Return, un des meilleurs fonds de sa catégorie, avec des frais de gestion ultra-réduits.

👉 Notre guide : les meilleurs CTO.

Les ETF monétaires

Les fonds monétaires comportent des frais de gestion faibles, généralement entre 0,10 % et 0,30 % par an. Donc opter pour un ETF monétaire permet de réduire un peu plus encore les frais, mais de façon marginale.

Il reste un avantage propre aux ETF (fonds cotés) : pouvoir passer un ordre en direct aux heures de cotation. Mais cet avantage est sans trop d’intérêt puisque les fonds monétaires ont une volatilité quasiment nulle et une excellente liquidité.

Souscrire à une SICAV monétaire (ou un FCP monétaire) ou passer un ordre en direct sur un ETF monétaire sont deux solutions offrant des performances similaires.

Attention aux frais de passage d’ordre sur CTO

Acheter un ETF monétaire fait intervenir la grille tarifaire des passages d’ordres sur ETF. Comme indiqué plus haut, si vous investissez pour du très court terme, il vaut peut-être mieux investir sur un fonds monétaire sans frais à l’achat plutôt qu’un ETF avec frais de passage d’ordre.

Toutefois, les meilleurs CTO affichent des frais de passage d’ordre très faibles, donc ces frais sont couverts par la performance marginalement meilleure des ETF monétaires (du fait des frais de gestion plus faibles) au bout de quelques semaines/quelques mois de détention (selon les frais de passage d’ordre de votre courtier).

👉 Exemple. Admettons qu’un ordre d’achat sur un ETF monétaire vous coûte 5 euros (et autant à la vente). Et que cet ETF monétaire délivre une performance annuelle 0,10 % supérieure que celle d’une SICAV monétaire sans frais d’entrée chez votre courtier. Si vous investissez 10 000 euros en fonds monétaire, l’ETF monétaire est plus avantageux que la SICAV monétaire si vous comptez investir sur plus de 12 mois.

Liste d’ETF monétaires

Voici une liste (non exhaustive) d’ETF monétaires :

| ETF monétaire | Frais de gestion | Remarques | Disponibilité |

|---|---|---|---|

| Lyxor Smart Overnight Return LU1190417599 | 0,10 % | Fonds ETF monétaire capitalisant. Indice de référence : €STR. Réplication synthétique Devise : euro. | – Assurance vie Lucya Cardif – CTO Bourse Direct, – CTO Boursorama – CTO Trade Republic |

| Amundi PEA Euro Court Terme UCITS ETF ACC – FR0013346681 | 0,25 % | Capitalisant Indice de référence : Solactive €STR Overnight Total Return. Réplication synthétique. Devise : euro. | – PEA Fortuneo – PEA Saxo |

| LYXOR SMART OVERNIGHT RETURN – UCITS ETF C-USD LU1248511575 | 0,10 % | Fonds ETF capitalisant. Cherche à répliquer Indice de référence : Solactive FED fund rate index. Réplication synthétique. Devise : USD. | – CTO Bourse Direct – CTO Boursorama – CTO Trade Republic |

| AMUNDI EUR OVERNIGHT RETURN UCITS ETF ACC FR0010510800 | 0,10 % | Capitalisant Indice de référence : Solactive Euro Overnight Return. Réplication synthétique. Devise : euro. | – CTO Bourse Direct – CTO Boursorama – CTO Fortuneo – Assurance vie Linxea Vie – CTO Trade Republic |

Les fonds monétaires en dollars peuvent afficher des taux de rémunération supérieurs aux fonds monétaire en euros (cela dépend des conditions du marché : le taux des FED funds versus le taux €STER). Mais attention au risque de change. En cas de remontée de l’Euro, la performance du fonds monétaire en USD peut être totalement annihilée voire négative :

Exemple : le fonds monétaire en dollars rémunère 5 % par an contre seulement 4 % pour un fonds monétaire en euros. Mais l’Euro s’apprécie de 8 % par rapport au Dollar sur 12 mois, donc la performance exprimée en Euro (la devise qui vous intéresse si vous résidez en Europe) sera négative.

Note de Ludovic : les fonds présentés dans cet article sont capitalisants, mais il existe souvent des fonds équivalents distribuants. Par exemple, le fonds Lyxor Smart Overnight Return avec le code ISIN LU1190417599 est capitalisant. Et on trouve un fonds équivalent dans sa forme distribuante sous le code ISIN LU2082999306.

Fonds monétaire capitalisant ou distribuant ?

Si vous investissez via un CTO et que vous comptez détenir le fonds monétaire au-delà de la fin de l’année fiscale en cours, vous avez potentiellement intérêt à privilégier un fonds monétaire capitalisant. Ainsi, les coupons capitalisés dans le fonds ne seront pas taxés dans l’année.

Si vous investissez via une assurance vie, un PER ou un PEA, le mode de distribution des coupons (capitalisant ou distribuant) est sans impact puisque ces trois enveloppes capitalisantes sont sans frottement fiscal.

Si vous comptez réinvestir les gains du fonds monétaire sur le même fonds, privilégiez un fonds capitalisant, car il y a 2 avantages :

- Éviter les frais de passage d’ordre (en particulier en PEA et CTO si vous ne vous tournez pas vers une SICAV à 0 % de droits d’entrée).

- Éviter le temps de latence entre la perception du gain et le réinvestissement (point anecdotique si vous réinvestissez les gains le jour même de leur perception. Mais tous les épargnants ne suivent pas au jour le jour leur patrimoine…).

Compte espèces rémunéré

Le courtier Trade Republic rémunère le cash détenu sur le compte de liquidités du CTO de ses clients. Voir l’offre Trade Republic. C’est le seul courtier en bourse à notre connaissance qui rémunère le cash.

Le taux de rémunération des dépôts des clients est aligné sur le taux de dépôt de la BCE (4 % fin 2023). Ainsi, avec Trade Republic, on obtient une rémunération de notre cash équivalente à celle d’un fonds monétaire.

Note de Nicolas : chez Interactive Brokers (voir l’offre), le cash est aussi rémunéré… mais seulement la part dépassant les 10 000 € sur le compte espèces. Et à un taux de rémunération plus faible, sauf si on dépasse 100 000 € de cash non investi. Interactive Brokers : avis.

Conclusion

En résumé, seuls les meilleures assurances vies, les meilleurs PER, les meilleurs PEA et les meilleurs CTO permettent d’investir sur des fonds monétaires, et à moindres frais pour obtenir un bon rendement net.

Sur CTO et PEA, les fonds monétaires permettent de rémunérer les liquidités.

Alors que sur assurance vie et PER, les fonds monétaires sont les unités de compte les plus sécurisées (risque 1/7) et comparables au fonds euro (il faut comparer les 2 et arbitrer vers les fonds monétaires quand le taux €STER est élevé).

120 commentaires sur “Fonds monétaires en assurance vie, PEA, CTO : sécuriser son épargne”

Bonjour,

J’ai un PEA chez Boursorama composé actuellement : ETF CW8 + ETF WPEA + poche espèce de 2000€ en attente d’investissement DCA sur WPEA

Je fais un DCA de 400€ / mensuel sur ma poche espèces PEA pour investir

Je n’ai pas besoin d’avoir de liquidité (Pour cela j’ai d’autre supports comme Livret A , LDDS et Assurances Vie).

Le PEA ne sortira de l’argent qu’à sa clôture prévue dans 15 ans.

Si j’ai bien compris le sens de l’article, je perd (enfin je n’en gagne pas plutôt) de l’argent à laisser ma poche espèces et j’aurais tout intérêt à investir au moins 90% de ma poche espèces en Fonds monétaires et revendre de tant en temps pour faire mon DCA vers WPEA.

Par contre il vaut mieux investir sur Fonds Monétaires ( Amundi Sérénité PEA : FR0011408350 ) ou un ETF ( Lyxor Smart Overnight Return : LU1190417599 ) ?

a mes yeux de novice, les ETF sont plus intéressant car moins de frais mais j’imagine qu’il doit y avoir d’autre critères pour aller investir en fond monétaires ?

Bonjour,

Vous avez bien compris.

Pour investir entre le fonds monétaire ou l’ETF, comparez le coût de l’ordre et puis la différence de performance entre les fonds.

Nous avons donné cet exemple :

Admettons qu’un ordre d’achat sur un ETF monétaire vous coûte 5 euros (et autant à la vente). Et que cet ETF monétaire délivre une performance annuelle 0,10 % supérieure que celle d’une SICAV monétaire sans frais d’entrée chez votre courtier. Si vous investissez 10 000 euros en fonds monétaire, l’ETF monétaire est plus avantageux que la SICAV monétaire si vous comptez investir sur plus de 12 mois.

Bonjour,

Ca y est, la première baisse de taux a été annoncée, et j’aurais 2 questions s’il vous plaît :

1- l’€ster ne semble pas avoir réagit immédiatement à la baisse, comment son cours évolue-t-il en fonction des annonces ?

2- l’€ster étant amené à diminuer, l’intérêt des fonds monétaires sur assurance-vie face aux fonds euros va franchement évoluer en faveur des fonds euros. Il va donc falloir arbitrer, mais vers quels fonds ? Sachant que si on se tourne vers du fond euros, le pourcentage d’UC du contrat va évoluer à la baisse et le bonus diminuer ou disparaître…

Merci d’avance pour vos réponses et bon week-end !

Bonjour Adrien,

1/ On devrait voir l’impact la semaine prochaine, le taux devrait tendre vers 3,75 %.

2/ Vous parlez des fonds euros boostés en contrepartie d’investir en UC ? Ce n’est pas le cas de tous les contrats.

Merci : )

Et oui effectivement je mentionnais le bonus de rémunération sur fond euros en fonction de la part Feuro/UC du contrat.

Par exemple, sur mon contrat Darjeeling, avec 60% d’UC, j’ai 1.7% de bonus. Et si j’arbitre le volume d’UC monétaire vers le fond euros pour optimiser le rendement global, je risque aussi de perdre le bonus et donc d’affecter le résultat global.

Je me demandais donc vers quels types d’UC arbitrer pour, à la fois conserver le bonus sur fond euros, et conserver un rendement intéressant et à risque limité sur la part arbitrée ?

Bonjour,

Peut-on acheter de l’€STER via un compte IBKR ?

Merci

Bonjour Olivier,

Oui je suis client Interactive Brokers et il y a un un bon choix de fonds monétaires.

Bonjour,

Merci pour cet article.

Je suppose que non mais existe-il quelque chose d’aussi liquide/sécurisé et dont le taux de rémunération est connu à l’avance (basé sur l’€STR) disponible via PEA-PME ?

Bonjour,

Non pas à ma connaissance.

Le PEA-PME est vraiment une enveloppe très limitée.

bonjour et merci pour cet article. le rendement du fond euro nouvelle génération de spirica devrait tourner autour de 3.60% net de frais de gestion si tout se passe bien.

axa court terme est a 3.90% actuellement donc 3.40% net de frais de gestion.

donc pas d’intérêt aujourd’hui d’aller vers les fonds monétaires? Merci pour cet éclaircissement.

Bonjour Ludwig,

La bataille va être serrée en 2024.

Mais en principe, les meilleurs fonds euros avec bonus de rendement devraient l’emporter.

Exemple : sur Linxea Avenir 2, fonds euro Suravenir opportunités 2, on a +2 % de bonus donc l’assureur vise 4,50 % nets de frais de gestion ! Je verse beaucoup dessus cette année.

Merci pour cet article très clair !

Je vous remonte juste une coquille : Lyxor Smart Overnight Return – LU2082999306 est en réalité Distribuant et non Capitalisant… (je viens de m’en rendre compte après avoir passé l’ordre)

Je m’en sers aujourd’hui pour placer ma trésorerie d’entreprise, probablement qu’il faudrait que je change pour par exemple prendre l’ETF chez IBKR

Par contre je ne suis pas sûre de comprendre la différence entre fonds et ETF pour le monétaire, les deux semblent avoir les mêmes frais ?

Bonne journée,

Bonjour Hélène,

Merci pour votre vigilance, le fonds LU2082999306 est effectivement distribuant. L’ETF Lyxor Smart Overnight Return dans sa forme capitalisante a le code LU1190417599.

Les ETF sont un type de fonds cotés en direct (comme des actions) sur les places boursières. L’achat d’un ETF est donc instantané (tandis que pour les fonds classiques, il faut transmettre l’ordre et attendre 1 jour pour recevoir ses parts du fonds, ce n’est pas instantané).

Les frais des fonds monétaires sont relativement bas, aussi bien pour les fonds classiques et les ETF. Donc ces 2 types de fonds monétaires se valent à peu près en termes de performances (pas de gros écarts de frais comme pour les fonds actions).

Quand on achète un ETF monétaire, les frais de passage d’ordre du courtier sont généralement les mêmes que ceux applicables sur l’achat d’actions cotées, et les fais d’achat de fonds classiques ont une autre grille.

Certains ETF et/ou fonds monétaires classiques ont des frais d’achat/souscription réduits voire nuls (à voir au cas par cas, selon les courtiers/banques).

Merci pour l’article comme d’habitude !

Je reprends en main mes finances et souhaiterait garder une poche sécurisée et profiter des rendements intéressants de fonds euros et/ou monétaires.

Comment faire cet arbitrage sachant que les rendements semblent très similaires? 2.9% net pour fonds monétaire selon votre estimation vs aux alentours des >3% si l’on prend les meilleurs fonds euros de nos AV favorites (Lucya, Spirit 2…). Y’a t’il d’autres moyens d’arbitrer? autre que l’effet de cliquet et le fait qu’il me semble plus facile de capitaliser avec fonds monétaires puisque pas de prélèvement avant sortie des fonds. Merci !

Bonjour Jean,

Fonds monétaires et fonds euros sont 2 bonnes solutions pour sécuriser une épargne.

Les gains sur les fonds monétaires ne supportent pas de prélèvements sociaux en phase de capitalisation en assurance vie, c’est effectivement un avantage. À date les fonds monétaires rapportent un peu plus de 3 % nets de frais de gestion en unité de gestion. Les fonds euros arrivent sur des niveaux de rémunération semblables.

Le niveau de rémunération des fonds monétaires peut évoluer rapidement si les conditions du marché de taux évoluent (il faut suivre le taux ESTER pour savoir combien les fonds euros rapportent, ce taux peut sensiblement évoluer en peu de temps si la Banque centrale le décide…).

De leur côté, les fonds euros bénéficient d’une certaine inertie.

En pratique, un épargnant avisé et suivant de près les marchés de taux peut arbitrer entre fonds monétaire et fonds euro selon les opportunités qui se présentent. Cela permettra parfois d’aller récupérer quelques dixièmes de % de performance (voire un peu plus à certains moments).

Tandis qu’un épargnant ordinaire suivant de loin son épargne aura plutôt intérêt à simplement rester investi en fonds euro (pour la part de son capital qu’il souhaite sécuriser).

Merci Ludovic, en tant qu’épargnant ordinaire, je vais rester sur du fonds euros alors 🙂

Bonjour,

Dans le cadre d’une dépense très importante sous peu mais encore non défini (quelques semaines ou plusieurs mois), est-il envisageable de mettre une somme importante (> 100 k€) sur un CTO (type BoursoBank) avec un fond monétaire à frais d’entrée gratuit ?

Cordialement,

Bonjour Laurent,

Oui c’est un cas d’usage, les fonds monétaires sont très liquides, on peut vendre en quelques clics.

Bonjour,

Merci pour cet article encore fort intéressant que j’ai trouvé par hasard grâce à un moteur de recherche et non pas en parcourant les menus de votre site malheureusement et donc je crois que je le découvre un peu trop tard déjà. Je m’explique : en effet à moins que je n’ai pas compris les “frais de gestion” que vous évoquez, je ne visualise pas du tout les mêmes valeurs.

Est-ce que les fonds “0%” de Bourse Direct sont toujours aussi intéressants ?

Par exemple quand je regarde le fonds “AXA PEA Régularité C”, il est indiqué sur Bourse-Direct des frais de souscription de 1% + des frais annuels de 1% ce qui réduit l’intérêt d’un placement sur ces fonds avec un objectif de court terme de 3 mois comme conseillé sur la fiche de ce fonds.

J’imagine que les cours que l’on peut visualiser ne comprennent pas les frais annuels déjà déduits ?

J’espère me tromper dans la compréhension de ces chiffres sinon ces fonds monétaires vont probablement devenir à nouveau beaucoup moins intéressants que les classiques fonds euros des assurances vies avec ces frais si élevés.

Bonjour,

Les cours comprennent bien les frais de gestion annuels déjà déduits 🙂

Et le DIC (document informations clés) est un document générique, selon les courtiers on ne paie pas forcément les frais de souscription.

Merci pour votre réponse.

Je ne me basais pas sur le DIC mais sur une page que je pensais personnalisée pour Bourse Direct mais en effet lors de la réalisation de l’achat j’ai bien pu voir 0€ de frais de souscription et des frais de gestion annuels inférieurs à 0,5%.

Bonjour.

chez Fortuneo, savez-vous s’il est possible de basculer une somme de la poche espèce du PEA (par ex des dividendes touchés) sur la poce espèces du CTO ? Merci.

Bonjour Clara,

Ni chez Fortuneo, ni nulle part.

PEA et CTO sont 2 enveloppes différentes. C’est la loi.

On peut arbitrer au sein de l’enveloppe, mais on ne peut pas “basculer” d’une enveloppe à l’autre.

Si on veut faire ça, il faut sortir de l’enveloppe et investir sur l’autre enveloppe.

Bonjour,

Concernant FR0000288946 AXA COURT TERME AC, je vois sur la fiche qu’il est indiqué SOUSCRIPTION MIN. INITIALE : 250 000 euros. Dans la mesure où vous mentionnez cet OPCVM dans cet article et que je suppose que peu de lecteur peuvent investir une telle somme, je me demande si je comprends bien la signification de ce terme “SOUSCRIPTION MIN. INITIALE”. Est-ce pour le particulier ou le courtier ?

Merci pour l’info.

Bonjour Julien,

Les DIC sont des documents génériques.

En pratique cela dépend des courtiers.

J’ai pu investir sur AXA COURT TERME avec 1000 € sur mes assurances vie.

Bonjour,

Il manque une précision sur les fonds monétaires a frais d’entrée nuls chez Fortuneo:

Pour les OPCVM, tout ordre d’un montant inférieur à 500 € effectué sur un Compte-Titres Ordinaire est soumis à des frais de courtage de 11,96 €.

Les frais sont nuls uniquement pour des souscriptions supérieures à 500 € auprès de fonds partenaires.

J’ai souscrit 2 parts d’Axa securité et ça m’a donc couté >5%….

Bonjour,

Merci pour l’info.

Est-ce que cela fait sens d’utiliser un fond monétaire en PEA (pour faire fructifier le solde en espèces en attente d’investissement) dans ce contexte de prévision de baisse des taux ? Qu’en pensez-vous ?

Oui bien sûr, c’est un cas d’usage classique.

Même si les taux baissent à 2 %, c’est toujours mieux que 0 !

Merci pour votre réponse. Du coup, un “AXA PEA Régularité C” sur BourseDirect ferait sens pour éviter des frais de transaction. J’avais juste peur de voir le fond passer en performance négative comme çà a été le cas entre 2016 et 2021… mais j’imagine qu’il y aura une certaine inertie avant un tel retournement.

Merci encore pour vos articles et votre site qui me permet d’éclairer ma pensée avant d’investir 🙂

On n’est pas près de revoir des taux négatifs, c’était une situation exceptionnelle.

Et vu l’inertie (la volatilité n’est pas celle des actions !) on a largement le temps de réagir, les taux ne chutent pas de 4 % à 2 % du jour au lendemain.

Bonjour,

Est-ce que le fait d’arbitrer du fond euro vers un fond monétaire au sein d’une même AV, fait perdre l’effet boule de neige des intérêts composés au fond euro?

Si oui, il vaut mieux faire un virement de son compte bancaire vers le fond monétaire directement sans toucher au fond euro…

Merci beaucoup

Bonjour Julien,

Sur fonds monétaire il y a aussi l’effet boule de neige 🙂

Bonjour Nicolas,

Merci pour cet excellent article !

Je permets de rebondir sur votre réponse, vous dites que le fonds monétaire bénéficie aussi de l’effet boule de neige alors que dans l’article vous avez écrit : “Les fonds monétaires ne profitent pas d’effet cliquet, mais le risque de perte en capital est très faible et prévisible en suivant le taux €STER…”

Effet cliquet, intérêts composés, effet boule de neige, ce n’est pas la même chose ?

Merci.

Sylvain

Bonjour Sylvain,

Effet cliquet et effet boule de neige ce n’est pas la même chose.

Par exemple sur un ETF actions il n’y a pas d’effet cliquet (les cours peuvent baisser selon les années), mais il y a effet des intérêts composés.

Bonjour Nicolas et Ludovic,

Très bon article comme d’habitude.

Si je peux me permettre une remarque que j’espère constructive, le tableau des ETF monétaire pourrait être complété sur la ligne “Lyxor Smart Overnight Return” par le contrat AV “Lucya Cardif”.

En effet, cet ETF est disponible sur ce contrat ce qui devrait ravir les lecteurs :

🙂

Bien à vous.

Bonjour Praise,

Tu peux te permettre bien sûr 🙂

Merci pour l’apport, bien vu !

Bonjour Nicolas,

Merci pour la correction, cependant, il me semblerait bon d’ajouter la dispo sur Luyca Cardif dans le tableau “Liste d’ETF monétaires”.

Cela permet une lecture directe de la disponibilité.

Je cherche la petite bête j’avoue, mais ton site est tellement rigoureux qu’il me semble bon d’ajouter cela !

Bien à toi.

Bien vu, c’est encore mieux 🙂

Bonjour Nicolas,

Je relance encore cet article 🙂

Le fonds AXA Court Terme AC n’est accessible en direct qu’à partir de 250 k€ (fonds destiné à une clientèle institutionnelle, d’où les frais bas).

Pour une clientèle plutôt retail, le seul fonds de qualité hors ETF accessible dans les sélections 0% BD et Fortu me semble être AXA PEA Régularité C.

Bien à toi.

Bonjour Praise 🙂

Tu parles dans le cadre du PEA et du CTO ?

Pas de seuil de 250 k€ sur ce fonds dans le cadre de l’assurance vie ?

Bonjour Nicolas,

Je parle du seuil pour l’achat en direct donc hors assurance vie en effet (PEA ou CTO étant “en direct”).

Pour l’assurance vie, la liquidité et les conditions sont gérées par l’assureur donc pas de souscription minimale de mon point de vue.

Bonjour,

Encore une fois merci beaucoup pour la qualité de vos travaux et la clarté de vos explications. C’est toujours un vrai plaisir que de lire vos articles.

Je comprends que les sicav monétaires sur PEA constituent un investissement d’attente judicieux en ce moment (pas de frais de gestion, frais des supports limités, rémunération autour de 4% avant prélèvement sociaux). J’en conclus qu’investir une somme importante sur cette enveloppe (PEA de plus de 8 ans) et retirer les fonds au bout de quelques mois pourrait s’avérer intéressant. Seulement, si je comprends bien votre propos, tout retrait au bout de 8 ans, obère le plafond de versement de 150 KE maximum de cette enveloppe, est ce bien cela? En résumé, si un PEA est investi sur 20 KE en actions, que l’on complète par un nouveau versement opportun de 130 KE en sicav monétaires revendues intégralement au bout de quelques mois, avec retrait des fonds de l’enveloppe, il ne devient plus possible de faire de nouveaux versements? Est-ce bien exact?

En vous remerciant par avance

Baron

Bonjour Baron,

Oui c’est tout à fait cela !

Vous avez bien compris le plafonnement des versements sur PEA.

Bonjour,

Et merci encore une fois pour toutes ces informations.

Je me suis “amusé” à comparer les différents fonds monétaires que vous mentionnés sur l’assurance vie “Lucya Cardif”. Pour le fond “AXA Court Terme AC”, le site “assurancevie.com” annonce 0% de frais d’entrée et de sortie (https://assurancevie.com/asv/nos-fonds/opcvm/FR0000288946). Alors que sur la DICI il y a 1% de frais d’entrée (https://doc.morningstar.com/Document/d24d9277b26506c20478f7b853de9bf0.msdoc/?key=0d248ae2c2ee542749d1724789edf41d82af906c3132b9a5).

Auxquels de ses documents faut-il se fier?

Si le DICI fait foi, le fond “Lazard Euro Money Market A” me semble encore plus performant car il a 0,09% de frais annuel mais aucun frais d’entrée ni de sortie (https://doc.morningstar.com/Document/d6e8c698d9bebae890fd938d35d0768c.msdoc/?key=0d248ae2c2ee542749d1724789edf41d82af906c3132b9a5).

Ma logique est-elle bonne ou est-ce qu’un élément m’échappe?

Ceci est peut-être un détail mais après avoir lu certains de vos articles, je ne peux m’empêcher de faire la chasse aux frais ;).

Merci d’avance pour votre retour.

Bonjour Fabien,

Attention le DIC est un document générique qui fixe le max des frais d’entrée / sortie.

Mais en pratique, les courtiers appliquent les frais qu’ils veulent, en l’occurrence 0 frais d’entrée chez les bons courtiers.

A ok, super! Merci pour la précision 🙂

Bonjour Nicolas,

Merci pour cet article.

Je me pose maintenant la pertinence d’investir dans un ETF monétaire une somme assez importante qui dort sur un compte bancaire. Je suis en Suisse donc pas de livret boosté ou autre fonds euro…

Je cherche un placement relativement sans risque comme vous l’aurez compris mais à minima rémunérateur.

Qu’en pensez-vous ?

Bonjour Olivier,

C’est à vous de voir, mais c’est une bonne piste !

D’autant plus s’il n’y a pas l’équivalent de nos placements garantis français (livrets, CAT et fonds euros).

Bonjour, merci pour votre revue des fonds monetaires.

En support PEA, le reserve Ecureuil C semble etre le fonds le moins cher (en termes de frais de souscription et gestion) et donc le plus performant a moyen/long terme (>1an), est-ce correct ou est-ce que je rate quelque chose ?

Merci.

Bonjour Charles,

Oui c’est une valeur sûre 🙂

Ceci dit vous pouvez comparer les performances entre fonds (affichées nettes de frais de gestion) car on a parfois des surprises.

Bonjour,

je viens de lire que si les taux baissent, les intérêts sur fonds monetaires ne sont pas repris.

Est-ce exact ou ai-je mal compris ?

Merci.

Bonjour Denis,

En cas de baisse des taux, le fonds monétaire continuera de progresser mais à un rythme moins fort, par exemple à un rythme de 2 % par an au lieu de 4 % par an.

Bonjour,

où voyez vous des frais de gestion de 0,24% pour le fonds monétaire Axa FR0000447039 ? Quand je passe un ordre sur Boursorama, il m’indique 1,24% de frais de gestion, ce qui est moins intéressant.

Bonne journée.

Bonjour Lionel,

Etonnant, sur plusieurs sites (je tape l’ISIN dans Google) je trouve 0,24 % de frais de gestion. Et sur la fiche Bourso aussi.

Mais de toute façon, ce qui compte c’est de comparer les performances annuelles (elles sont affichées nettes de frais de gestion).

Bonjour,

j’ai 10 000 euros de liquidités sur mon PEA dans ma poche espèces, qui serviront à réinvestir en actions lors des krachs boursiers. En attenant, cela vaut-il le coup de les investir dans un fonds monétaire ?

Quel est le meilleur fonds sur BoursoBank ? Celui ci me semble pas mal non ? Très peu de frais.

FCP PEA Court Terme M

FR0000982969

Merci à vous.

Bonjour Fabien,

Ce fonds figure dans notre tableau PEA ici.

Oui les fonds monétaires sont parfaits en ce moment pour faire travailler les liquidités du PEA / CTO.

Merci.

En effet, donc entre les 3 fonds monétaires visibles sur sur votre tableau et qui disponibles sur Boursorama, autant prendre celui-ci étant donné ses plus faibles frais de gestion ?

Cordialement

Comparez aussi et surtout la performance, elle est affichée nette de frais de gestion.

Parfois on a des surprises avec des fonds qui ont plus de frais de gestion mais battent les autres.

(Je vous invite à lire les commentaires de l’article, on en a parlé).

Bonjour,

Article intéressant comme d’habitude.

Pour tester, j’ai acheté 100€ de FR0000447039 AXA Court terme AC via mon PEA Fortuneo.

Pas de surprise pas de frais d’entrés.

J’ai tenté de revendre 100€ (toujours pour tester), et là surprise Fortuneo me demande 11,96 € (11,96 % de frais de courtage). Ces frais de courtage n’apparaissent pas dans le PRIIPS.

Avez vous plus d’information sur ces frais ? Ils cassent l’intérêt d’un placement à court terme de la trésorerie ?

Bonjour Gaston,

Mince, étonnant !

11,96 % de frais de courtage ce serait délirant (surtout que la loi impose maximum 0,50 % de frais de courtage sur PEA !).

C’est peut-être un montant fixe quel que soit le montant donc il faudrait placer plus pour amortir ces frais.

Mais surprenant dans tous les cas qu’il y a des frais de courtage à la vente et pas à l’achat… vous pouvez appeler Fortuneo pour demander des explications. Normalement c’est 0 à l’achat et à la vente.

Bonjour,

Il semble qu’il y a des frais fixes de transaction(11,96€) sur les OVPCM dont on est exonéré au delà de 500€.

Bonjour,

N’investissant en actions que tous les 3mois sur mon PEA, pour limiter les frais d’entrees, (soit 150euros/mois sur mon c.courant PEA puis investissement des 450euros en actions). Serait-il utile, étant donne que les frais d’entrees sont nuls, d’investir tous les mois sur fonds monétaires puis de transférer cet argent en actions par la suite ?

Merci de votre réponse.

Bonjour Jordan,

Oui les fonds monétaires sont parfaits en ce moment pour faire travailler les liquidités du PEA / CTO.

Mais attention à choisir des fonds sans frais de souscription ni de courtage, sinon pour seulement 3 mois vous serez perdant.

Bonjour et merci pour cet article sur les fonds monétaires. En tant que novice, j’ai une question sur la phrase d’introduction :

“Les fonds monétaires sont des placements permettant de sécuriser son épargne.”

Le terme “sécuriser” est-il utilisé pour sous-entendre que les fonds monétaires sont un placement à privilégier en fin d’investissement, après avoir déjà investi dans d’autres actifs plus risqués ?

En d’autres termes, dans une stratégie d’investissement long terme, est-il inutile d’investir dans un fonds monétaire ?

Ou bien, le terme “sécuriser” est-il utilisé dans le sens d’avoir une épargne de sécurité, telle que définie sur le site avenuedesinvestisseurs.fr ? Dans ce cas, les fonds monétaires seraient un placement à inclure dans une allocation patrimoniale diversifiée, aux côtés d’autres actifs plus risqués, tels que les actions ou les obligations.

Merci de votre réponse.

Améliorations

J’ai ajouté une phrase d’introduction pour clarifier le contexte de la question.

J’ai reformulé la question pour la rendre plus concise et précise.

J’ai précisé les deux interprétations possibles de la phrase d’introduction.

J’ai ajouté une référence au site avenuedesinvestisseurs.fr: https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/ pour illustrer la deuxième interprétation.

Réponse possible

Bonjour,

Merci pour votre question.

Le terme “sécuriser” est utilisé dans le sens d’avoir une épargne de sécurité, telle que définie sur le site avenuedesinvestisseurs.fr: https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/. Les fonds monétaires sont donc un placement à inclure dans une allocation patrimoniale diversifiée, aux côtés d’autres actifs plus risqués, tels que les actions ou les obligations.

Dans une stratégie d’investissement long terme, les fonds monétaires sont un placement important pour plusieurs raisons :

Ils offrent une liquidité élevée, ce qui signifie que vous pouvez récupérer votre argent rapidement et facilement en cas de besoin.

Ils ont une volatilité faible, ce qui signifie que leur valeur est moins susceptible de fluctuer.

Ils offrent un rendement généralement positif, même si celui-ci est faible en ce moment.

Par conséquent, il est recommandé d’investir dans des fonds monétaires, même dans une stratégie d’investissement long terme.

Cordialement,

Bonjour cher novice 🙂

On considère simplement qu’un patrimoine équilibré est composé de 2 poches principales :

1/ Des placements sécurisés et liquides : livrets, fonds euros, fonds monétaires… : les meilleurs placements sans risque.

Soit x % de votre patrimoine.

2/ Des investissements risqués mais plus rentables sur le long terme : actions, immobilier, etc.

Soit y % de votre patrimoine.

Nos articles : investir en bourse et investir dans l’immobilier.

Donc à vous de définir x % et y % selon votre situation, vos projets et votre aversions aux risques.

C’est votre allocation patrimoniale.

Même moi qui investis globalement à long terme, j’ai une poche sécurisée dans mon patrimoine pour répondre à des besoins court terme et pour niveler la volatilité globale de mon patrimoine.

Bonsoir Nicolas,

Je vous remercie d’avoir clarifier le propos.

Par ailleurs, la deuxième partie de mon message est la réponse de ChatGPT qui réponds à ma question en prenant vôtre rôle 😊.

OK chatGPT n’est pas fiable.

“Ils offrent un rendement généralement positif, même si celui-ci est faible en ce moment.”

Faux : le rendement des fonds monétaires est élevé en ce moment.

Bonne soirée 🙂

Bonjour Nicolas,

merci pour votre article.

Toute fois je suis complètement perdu sur le sujet des frais.

Si je prends AXA COURT TERME AC qui est sité.

Sur le site de Linxea (pour linxea spirit 2), sur la fiche il est indiqué

-frais de gestion : 0.12%

-frais courant : 0.07%

Or vous écrivez que les frais de gestion sont de 0.07%. (mix des 2 ?)

De plus, quand je clique sur le DIC, je comprends qu’il y a 1% de “coût d’entrée” (page 2).

Ca fait bcp de frais à cumuler non ?

Merci pour votre éclairage.

PS : idée d’article pour une prochaine fois : savoir lire un DIC (les infos importantes, les repères, les mentions obligatoires etc.)

Bonjour Micky,

Les DIC sont déroutants.

En fait, il s’agit de documents génériques des sociétés de gestion.

En pratique, les coûts d’entrée sont un maximum, en réalité cela dépend du courtier. Chez Linxea, pas de coût d’entrée sur les fonds (seule exception les SCPI ou SCI avec frais d’entrée).

Et les frais de gestion (ici c’est 0,12 % ou 0,07 % c’est flou mais l’écart est minime donc ce n’est pas un sujet) sont inclus dans la performance, donc en pratique il suffit de regarder la performance du fonds (elle est affichée nette de frais).

bonjour, je suis intéressé pour investir en monétaire sur mon PEA Fortuneo, mais votre commentaire m’interpelle :

Mais le hic : ce n’est pas aussi liquide que l’assurance vie et le CTO (si on sort avant les 5 ans du PEA, alors le PEA est cassé… et si on sort après les 5 ans du PEA dans tous les cas le plafond de versement de 150 000 € a été consommé et « gâché »). Donc personnellement j’ai sanctuarisé mon PEA pour les actions et je préfère investir en fonds monétaires via mes assurances vie.

je ne comprends pas où vous voulez en venir, de la même manière qu’avec les actions, vous pouvez bien arbitrer les fonds monétaires ?

Bonjour,

Oui c’est liquide dans le sens où on peut arbitrer au sein de l’enveloppe PEA et sans déclencher la fiscalité.

MAIS je parle de la liquidité pour entrer et sortir sans soucis de l’enveloppe :

si on sort avant les 5 ans du PEA, alors le PEA est cassé…

et si on sort après les 5 ans du PEA dans tous les cas le plafond de versements de 150 000 € a été consommé et « gâché ».

Donc de ce point de vue, ce n’est pas aussi liquide que l’assurance vie et le CTO.

désolé mais en me répétant la phrase que j’ai cité, je ne vais pas mieux comprendre…

“le plafond de versements de 150 000 € a été consommé et « gâché ».”

Avant d’avoir atteint le plafond de 150K, on peut y mettre du monétaire et ensuite, si il devient moins attractif, arbitrer vers des actions. En quoi c’est gâché ?

Je répète : je parle de la liquidité pour entrer et sortir sans soucis de l’enveloppe.

Pas de l’arbitrage au sein de l’enveloppe.

La liquidité c’est l’entrée et sortie de l’enveloppe, pas l’arbitrage au sein de l’enveloppe.

Si vous ne le comprenez pas, je ne peux rien de plus pour vous.

Quand vous entrez et sortez du PEA, cela consomme les 150 000 € de versements totaux.

Exemple : vous avez versé 100 000 € sur PEA. Puis vous versez 10 000 € de plus pour investir quelques mois en fonds monétaires puis sortez ces 10 000 € du PEA, vous ne pourrez plus verser que 40 000 € dans le PEA, donc 10 000 € du plafond PEA auront été gâchés. Donc je préfère investir sur PEA en actions, et loger mes fonds monétaires sur CTO et assurance vie pour entrer et sortir sans ce souci.

Bonjour Nicolas,

Dans le dernier exemple que vous donnez, si les 10.000€ placés sur des fonds monétaire sont progressivement vendus pour racheter des ETF, on ne “gâche” rien, puisqu’on reste dans l’enveloppe ?

Bonjour Eric,

Oui c’est ça 🙂

Bonjour,

Merci pour l’article très intéressant.

Ne trouvant pas d’information très claire sur le calcul de la rémunération des fonds en euros et l’impact des arbitrages (notamment sur le versement de la participation aux bénéfices), je me demande si il y a un intérêt à attendre début janvier pour faire des arbitrages fonds en euros vers fonds monétaires pour obtenir le meilleur rendement possible sur les fonds en euros (sachant que nous sommes déjà en novembre) ?

Bonjour Jo,

Nous expliquons le fonctionnement et la rémunération des fonds euros dans notre article dédié : meilleurs fonds euros.

Rémunération au prorata temporis.

On peut arbitrer quand on veut, on recevra la rémunération au prorata temporis.

Mais attention à bien garder toujours quelques euros sur le fonds euro après arbitrage sinon pas de rémunération !

Bonsoir,

Je regardais le Axa PEA régularité (FR0000447039), que vous recommandiez, par exemple sur mon PEA de BforBank. Je vois la valeur du fonds monter légèrement (95€ en début année versus 98€) maintenant. A quoi est ce du?

Comment la valeur d’un fonds monétaire varie?

Merci bien

PS: je peux voir où si ce fonds est à 0% de frais chez BfB?

Bonjour Nico,

Cela fait environ +3 % sur 10 mois, c’est conforme au rythme Ester.

Maintenant on est sur une tendance +4 % sur 12 mois si le taux se stabilise.

A quoi est-ce dû ? Je vous invite à relire l’article, on l’explique au début : rémunération des taux court terme, référence taux Ester.

Et chez BfB vous n’avez peut-être pas de fonds 0 % (on ne recommande pas particulièrement ce courtier…).

Bonjour,

On peut consulter la liste des fonds sans frais d’entrée ici

Le fond Axa PEA régularité est bien indiqué sans frais d’entrée. Pour information je suis également sur le fond Axa PEA régularité sur mon PEA BFORBANK.

Ps. Merci pour cet article encore une fois de grande de qualité

Bonjour,

pas de monétaire sur le contrat Linxea Avenir.

Quelles UC permettent alors un rendement/risque du même type? merci.

Bonjour Gaelle,

L’assureur Suravenir n’aime pas référencer les fonds monétaires…

Vous pouvez filtrer les UC de risque 1 et 2 sur 7.

Mais pour la poche sécurisée du patrimoine, en UC, il n’y a rien de mieux actuellement que les fonds monétaires au niveau du couple rendement / risque.

Bonjour,

Je ne comprend pas l’intérêt du fond LMdG Euro Protect R (FR0050000977) ? Il est en chute libre de 10% sur 3 ans, je ne vois même pas comment on peut le qualifier de monétaire.

Romain

Bonjour Romain,

Bien vu, il était classé parmi les fonds monétaires sur Lucya Cardif mais ce n’est pas vraiment un fonds monétaire !

On l’a retiré de notre article merci.

Merci Nicolas,

J’en profite pour une autre question, je cherche peut être la petite bête, mais bon tu me connais !

Est-ce qu’il est vraiment pertinent de comparer les frais de gestions de ces fonds monétaires ? Je parles des fonds interne, pas de ceux de l’assureur. Si je ne me trompe pas, les performances affichées sont celles nettes de frais de gestion, et j’ai comparé par exemple ces deux fonds :

AXA Court Terme AC – FR0000288946 : 0,07 %

Hugau Monéterme I – FR0013267663 : 0,37 %

Malgré des frais plus élevés sur le second, sur le papiers ils suivent le même produit, le second arrive pourtant en tête sur un an, à 3.15% contre 2.93% pour le AXA.

Qu’en penses-tu ?

Merci, bonne journée !

Bonjour Romain,

Pas de soucis 😀

Les frais de gestion des fonds sont un bon indicateur.

Mais on a parfois des surprises comme tu l’as vu !

Donc il faut toujours creuser et comparer les performances (affichées nettes de frais de gestion).

Bonjour,

Merci pour cet article, sur contrat AV Boursorama Vie, vous avez listé 2 fonds monétaire mais j’en ai recensé 2 autres fonds monétaires qui sont disponibles :

Amundi Cash EUR A2 EUR C https://www.quantalys.com/Fonds/74095 Frais 0% pour clients Boursorama.

BNPP InstiCash EUR 1D https://www.quantalys.com/Fonds/7702

Quel est votre avis sur ces 2 autres fonds ?

Merci,

Bonjour Christophe,

Je n’ai pas trop creusé ces fonds.

Juste vu que le 2ème a une performance +0,30 % supérieure sur 1 an, étonnant.

Bonjour à tous.

Article très intéressant, merci pour votre travail.

J’ai une question néanmoins: vous dites qu’il faut comparer les taux entre ESTER et Fonds Euros pour pouvoir arbitrer entre l’un et l’autre, mais comment peut-on connaitre le taux de rémunération des Fonds Euros à l’avance pour savoir si il est plus intéressant de basculer vers l’ESTER à un instant T? Merci, et au plaisir de vous lire 🙂

Bonjour Lucas,

Bien vu, on ne connaitra le rendement du fonds euro en 2023 qu’en janvier 2024.

Et le rendement fonds euro 2024 en janvier 2025.

Il y a un décalage.

Mais on sait que les rendements seront à la hausse, vu la hausse des taux qui profite aussi aux fonds euros.

Je m’attends à près de 3 % de rendement sur fonds euro (net de frais de gestion).

Et 4 % en comptant le bonus de +1 % (si versement en UC y compris l’UC monétaire) sur mon contrat Lucya Cardif.

Cf mon avis Lucya Cardif.

Donc avec une allocation 65 % fonds euro + 35 % fonds monétaire je vise globalement 4 % de rendement sur mon assurance vie.

Très bien pour une allocation très sécurisée.

Merci pour cet article très intéressant. j’en conclu que, sauf pour les personnes non imposables, le LA et LDDS restent plus attractifs pour le moment. A suivre.

Bonjour Gauthier,

Le livret A est à 3 % net.

Admettons 4 % de rendement du fonds monétaire comme actuellement.

Regardons le rendement net sur 3 enveloppes :

– Sur PEA de plus de 5 ans : 4 % – 17,20 % de PS = 3,31 % net (donc mieux que le livret A).

– Sur CTO : 4 % – 30 % flat tax = 2,80 % net.

– Sur assurance vie de plus de 8 ans en optimisant les retraits : 4 % – 0,50 % de frais de gestion sur UC = 3,50 % – 17,20 % de PS = 2,90 % net.

Bonjour Nicolas, il me semble que vous n’avez pas pris en compte les frais des fonds dans vos calculs…

Bonjour David,

J’ai considéré 4 % de performance nette de frais du fonds.

(Frais faibles, autour de 0,10 %).

Bonjour, ces calculs sont très pertinents et mériteraient d’être dans l’article. Je suis arrivé à la même conclusion que vous, arbitrant en sortie de livretA et LDD vers PEA. Seulement il faut penser au coup d’après, on constate déjà une petite baisse de l’ester ces derniers jours; il faudrait donc anticiper en prenant en compte le paramètre “mobilité du capital”, pour ne pas se retrouver coincé dans une enveloppe (typiquement sur un PEA trop garni qui n’a pas encore 5 ans, quelles autre options que les actions/obligations si le monétaire chute, ce qui n’est plus du tout au même niveau de risque).

On constate aussi clairement que le monétaire assurance vie est inférieur au livret A et probablement inférieur au fond en euro 2023 (ce qui est très important à anticiper, étant donné les masses de liquidité qui ‘dorment’ sur les fonds euros). Par contre le match fonds euro/fonds datés mériterait d’apparaître, car là il est en défaveur du fond euro.

Bonjour,

Ces calculs sont déjà ici dans le tableau 🙂

Bien vu, c’est aussi pour cela que j’investis en monétaire plutôt via l’assurance vie, plus de souplesse pour arbitrer. (Et mon PEA est déjà plafonné en actions).

Bonjour

encore un nouveau sujet que je découvre grâce à vous.

je conserve une poche de liquidité sur mon pea lorsque la tempête frappera. Et l utiliser en attendant sur un fond monétaire peut être une bonne idée. Mais quid de la liquidité? Est il facile de revendre ces fonds ?J imagine que la liquidité n est pas aussi immédiate qu’ une action ou un etf. Les frais de transaction aller retour sur le pea sont limités à 1% max ce qui correspond à une détention de 3 mois dans le cas présent. Ce qui peut perdre l intérêt de ces fonds dans le cadre d une attente pour les “soldes”

merci

Bonjour,

On achète et vend les fonds monétaires en 2 clics.

Et vu que ce sont des fonds, ils sont souvent effectivement achetés / vendus à J+1 ou J+2. (Ce n’est pas instantané contrairement à un ETF ou une action).

Il faut choisir des fonds à 0 % de frais (on les a précisés dans les tableaux).

Ou alors courtier avec faible frais de transaction.

Bonjour,

Merci pour vos articles auxquels je me réfère souvent.

Mais là, j’ai du mal à comprendre ce que va rapporter un fond monétaire comme l’AXA Court Terme AC FR0000288946 (je prends cet exemple, car j’ai une assurance vie Spirit 2 chez Linxea).

Si le taux de l’Ester est actuellement à 3.9%, je comprends que que 1000 € rapportent aujourd’hui 39 € si on les place sur 1 an (à isoconditions), soit nettement plus que les fonds en euros (non boostés) et plus que le livret A.

Par contre, quel est le taux de rémunération du fond monétaire AXA Court Terme AC ?

On connait son cours (valeur liquidative) qui est aujourd’hui de 2431,40 €.

On connait la progression de son cours (valeur liquidative) qui est de +2,89 % sur les 12 derniers mois.

Mais je ne comprends pas très bien ce qu’il rapporte, ou va rapporter !

Est-ce qu’il va rapporter autant que l’Ester, soit actuellement 3,9% ? Donc sur mon contrat Spirit 2 à 0,5 % de frais de gestion, (3,9 – 0,5) = 3,4 % sur 1 an ?

( et donc à comparer aux 2,3% net de frais de gestion servi par le fond en Euro nouvelle génération de ce même contrat en 2022 et dont on peut espérer qu’il soit supérieur en 2023 …)

Ou est-ce qu’il va rapporter l’évolution de son cours, c’est à dire la différence entre sa valeur liquidative d’aujourd’hui (si on investi aujourd’hui) et celle qu’elle aura dans quelque temps lorsqu’on va vendre et dont on ne connait pas la valeur ?

Que devient l’évolution de son cours dans cette histoire ?

Cordialement,

Bonjour Alain,

Il y a une part d’incertitude car on ignore l’évolution de l’Ester (ceci dit la volatilité est faible, ça ne va pas chuter de 4 % à 1 % en 3 mois).

Actuellement on est sur un rythme de près de 4 % de rendement annuel puisque l’Ester est à 3,90 %. (Mais il faut retirer les frais du fonds, et éventuellement les frais de gestion sur UC si investissement via assurance vie ou PER, dans votre exemple 3,90 % – 0,50 % sur UC = 3,40 % oui).

Mais l’Ester évolue. Si dans 6 mois l’Ester est à 3 %, alors sur 12 mois la performance sera autour de 3,50 % (car 6 mois rémunérés à 4 % et 6 mois rémunérés à 3 %).

C’est un exemple à la louche.

Par exemple le fonds que j’ai cité à +2,89 % de rendement ces 12 derniers mois.

C’est parce qu’il y a 1 an les taux étaient beaucoup plus bas et ils ont remonté progressivement vers 4 %…ce qui fait un rendement moyen sur 12 mois de 2,89 %.

Maintenant on sait qu’on est à 4 % actuellement, mais on ignore l’évolution des prochains mois. Cela peut progresser ou régresser. Donc il faudra checker l’Ester tous les x mois par exemple pour voir quelle sera la rémunération sur 6 mois, 1 an, 2 ans…et arbitrer vers le fonds Euro (ou autre support d’investissement) si l’Ester chute.

Finalement le comportement des fonds monétaires est simple (beaucoup plus que les fonds obligataires), il faut juste comprendre le “truc”. Ce n’est pas comme le fonds euro dont le rendement est décidé par l’assureur en janvier N+1. Ni comme les CAT où le rendement est bloqué à la signature du CAT. Ni comme le livret A où le rendement évolue selon la décision du gouvernement. Le monétaire dépend de l’évolution de l’Ester et il faut être opportuniste.

Le cours évolue simplement au rythme de 3,9% par an actuellement (ce n’est pas une droite, regarder l’historique qui évolue au rythme de l’ester). Vous ne pouvez pas déterminer son cours d’ici un an, sauf à faire l’hypothèse d’un ester stable. Mais comme je l’ai indiqué dans les commentaires, le vrai sujet n’est pas là, mais d’être le moins ponctionné possible sur ce taux brut selon l’enveloppe dans laquelle on investit.

Bonjour,

Je regarde pour prendre un fonds monétaire sur mon AV Linxea Vie et ainsi profiter du bonus de rendement sur le fonds euro. Si je regarde votre tableau, il y a donc 2 fonds monétaires dispo :

– Carmignac Court Terme A EUR Acc FR0010149161

– Amundi Eur Overnight Return UCITS ETF ACC FR0010510800

Le premier affiche 0,507% de frais, c’est à dire 5 fois plus que le second qui a 0,10% de frais.

Donc logiquement, si je suis vos recommandations, je devrais prendre le second.

Pourtant, quand je compare la performance de ces 2 fonds (par exemple sur le site Quantalys), le fonds Carmignac est chaque année meilleure d’environ 10 points de pourcentage ! Malgré ses frais 5 fois plus importants ! Donc je suis perdu. Si je suis vos recommandations de faire attention aux frais des fonds, je vais alors me retrouver avec un fonds moins bon :/

Bonjour,

On a parfois des surprises en effet !

Vous avez bien fait de regarder la performance, Carmignac est devant malgré ses frais plus élevés, donc à privilégier.

Ce qui compte c’est la performance nette de frais.

Sur les ETF d’ailleurs on observe le même phénomène parfois, donc il faut toujours regarder les frais et la performance.

Merci pour votre réponse pleine de bon sens.

Je comprends ainsi qu’il n’est pas nécessaire de s’intéresser aux frais des fonds puisqu’ils ne préjugent pas du tout de la performance nette de de ces frais.

Du coup, c’est un peu dommage de mettre les frais des fonds autant en avant dans votre article, alors que le niveau des frais des fonds ne devraient pas intervenir lorsqu’on choisi un fonds. Tout ce qui compte (corrigez-moi si je me trompe), c’est l’indice suivi et la perf du fonds.

Je regarde quand même toujours les frais au 1er coup d’oeil. Car ça préjuge en bonne partie la performance nette de frais.

Et ensuite je creuse en regardant la performance car c’est rare mais il arrive qu’il y ait des surprises.

Je le précise dans l’article 😉

La remarque est cependant pertinente; dans les tableaux présentés dans cet article: il faut donner la performance nette de frais sur 1 mois, 3 mois, 6 mois, 1 an.

La performance évolue, on ne va pas s’amuser à mettre à jour 60 performances dans cet article par mois…

On a mis les codes ISIN de chaque fonds, ainsi chacun peut aller voir la performance quand il lira l’article (demain, dans 6 mois, dans 5 ans…) 🙂

Bonjour, tout d’abord merci pour cet article. Savez vous quels sont les fonds monétaires disponibles sur le PEA Hello Bank et leurs frais ?

Bonjour David,

Nous n’avons pas cherché cette info, car pour nous le PEA Hello Bank est disqualifié : trop cher.

Voici notre comparatif des meilleurs PEA.

Et : tarif PEA et frais de gestion.

On ne peut posséder qu’un seul PEA.

Mais heureusement on peut le transférer : comment transférer son PEA.

Bonjour, pourquoi ne pas préciser clairement que c’est bien dans le PEA (de plus de 5 ans) qu’il est le plus intéressant d’investir en monétaire ? Il manque la tableau du rendement net de ces différentes enveloppes ! Cdt

Bonjour,

Oui dans le PEA on optimise à la fois les frais, et la fiscalité.

Mais plafond à 150 k€ de versements. (Personnellement mon PEA est rempli en actions, je n’ai plus de place).

Et surtout : on perd une grande qualité du monétaire : la liquidité (sur PER aussi d’ailleurs sauf si déjà retraité). Sur assurance vie et CTO on peut aller et venir et placer à court terme.

Ok, mais un couple double déjà ce plafond, et posséder 300k€ d’actions ce n’est pas à la portée de tous (le PEA-PME permet aussi de compléter). La liquidité au sein d’un PEA se fait également entre différents supports, mais peut être voulez vous dire qu’il est plus contraignant de sortir d’un PEA, ou que le nombre de supports est plus limité que dans une AV ? Cela dit, ne payer que 17% de CSG sur du 4% est tout de même un sacré avantage comparé aux autres enveloppes. Ce sont les empilements de frais qui font chuter les rendements sur le moyen/long terme, le rendement net final est rarement affiché et comparé, tant pis pour ceux qui ne feront pas le calcul.

Merci pour vos commentaires, j’ai précisé ma pensée dans ma note orange sous le tableau PEA 🙂

Oui la fiscalité de 17,20 % est top après les 5 ans du PEA, c’est pareil qu’en assurance vie optimisée après les 8 ans du contrat.

Sur le PEA Bourse Direct, faut-il préférer Axa PEA régularité ou Réserve Écureuil ?

En faisant une simulation d’achat, Réserve Écureuil est moins cher (et a également des frais de gestion plus faible).

Mais le commentaire “sélection frais 0%” pour AXA PEA prête à confusion dans le tableau comparatif.

Bonjour Guillaume,