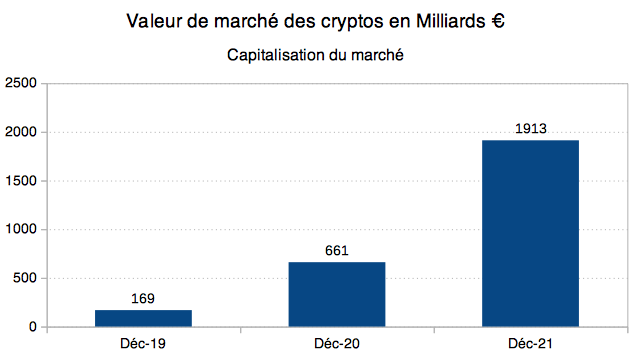

Investir en cryptomonnaie n’est plus une lubie de geeks. La vénérable banque JP Morgan, longtemps dubitative face aux cryptomonnaies, recommande maintenant à ses clients fortunés d’investir 1 % de leur patrimoine en cryptomonnaie. Ce changement d’opinion n’est pas anodin. Investir en cryptomonnaie devient un sujet sérieux. De même, Blackrock (plus grand gestionnaire d’actifs au monde) propose à ses clients d’investir en cryptomonnaie. Le marché des cryptomonnaies a connu une croissance fulgurante et s’institutionnalise, voyez l’évolution de 2019 à 2021 :

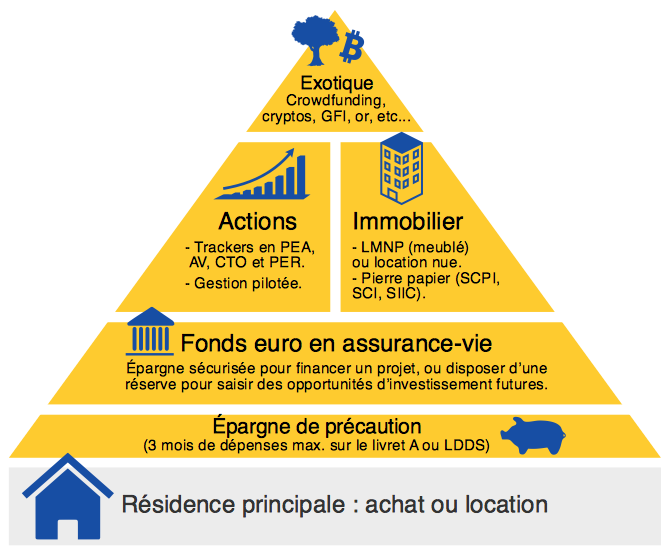

De notre côté, on estime qu’on ne doit pas dépasser 5 % de son patrimoine en cryptomonnaie, car cela reste un actif très risqué et très volatil. Dans notre allocation patrimoniale, c’est à la pointe de la pyramide parmi les actifs atypiques.

L’écosystème des cryptomonnaies semble bien être là pour perdurer et se veut le socle d’une évolution numérique majeure. Avec un système régi par des algorithmes plutôt que par des banques centrales, la confiance en l’informatique plutôt qu’aux institutions.

Pendant que l’inflation s’emballe en raison des centaines de milliards de dollars créés par les banques centrales, les cryptomonnaies peuvent apparaitre comme une valeur refuge (“or numérique” : investir en or ou en bitcoin ?). En particulier le Bitcoin limité à 21 millions d’exemplaires, alors que les banques centrales impriment les billets à la demande et dévalorisent les monnaies.

Depuis l’apparition du Bitcoin en 2009, et même si le Bitcoin reste la cryptomonnaie de référence, l’univers des cryptomonnaies s’est largement étendu avec l’émergence de dizaines de “cryptos” et de façons d’investir. Il était grand temps qu’ADI s’empare de ce sujet, toujours dans un but de vulgarisation et de partage de connaissances.

Tout ceci peut sembler abstrait, mais nous allons tâcher de vulgariser au mieux, comme d’habitude. Au-delà de l’aspect technique, il y a de nombreux parallèles entre les cryptos et la finance traditionnelle. Une compréhension des bases et l’application de bonnes pratiques rendent l’investissement en cryptomonnaie accessible à tous. Explications.

Merci à notre fidèle lecteur Cédric (profil LinkedIn) d’avoir largement contribué à cet article grâce à son savoir (Master 2 en finance) et son expérience (investisseur crypto) ! Investir en cryptomonnaie n’est pas compliqué, quand c’est expliqué simplement !

SOMMAIRE

- Qu’est-ce que la cryptomonnaie ?

- Les différentes stratégies d’investissement

- Comment investir en crypto ? Les 4 bonnes pratiques

- La fiscalité des cryptomonnaies

- Conclusion

Qu’est-ce que la cryptomonnaie ?

Pour comprendre les cryptos, il faut d’abord décrire l’écosystème des cryptomonnaies. L’univers des cryptomonnaies évolue à une vitesse folle et il est facile de s’y perdre. Avant d’y placer son argent, il est primordial d’en comprendre les fondamentaux.

Nous avons la conviction que cet écosystème est abordable à tous, sans s’engouffrer dans les termes techniques. Son développement s’inspire fortement du système digital et financier actuel. Ainsi des comparaisons peuvent être faites entre cette technologie nouvelle et le monde qui nous entoure.

Un schéma nous aidera à présenter simplement les bases de cet écosystème sous 3 phases : la blockchain, les cryptomonnaies et les tokens.

La blockchain : l’économie d’un pays

La blockchain est la technologie permettant l’existence des cryptomonnaies et de “tokens”. Concrètement, la blockchain est une base de données qui contient toutes les transactions effectuées par ses utilisateurs. Elle est publique, donc accessible à tous (transparence).

Tous les utilisateurs de la blockchain participent à valider et sécuriser ses transactions. En comparaison, les banques ou les géants numériques comme Facebook détiennent le contrôle sur les données de leurs clients. À l’inverse, la blockchain se veut décentralisée car aucune personne ni entité n’est en charge de cette base de données.

Il existe plusieurs blockchains, chacune ayant des caractéristiques propres et une communauté dédiée. La blockchain du Bitcoin mise sur une sécurité optimale. D’autres comme celle de Solana veulent proposer des transactions rapides avec très peu de frais.

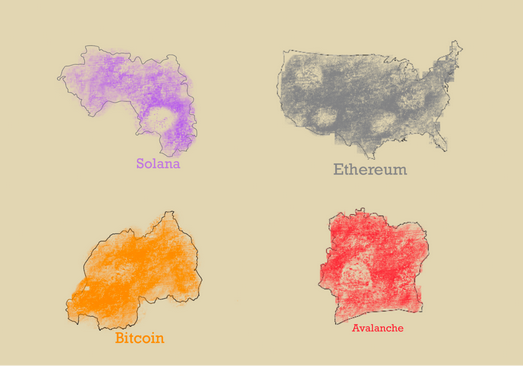

On dénombre une centaine de blockchains et cryptomonnaies. Un tri s’impose car beaucoup ne proposent pas une technologie pertinente. D’ailleurs, les cryptomonnaies les moins fiables sont appelées “shitcoins”. On compte alors une vingtaine de blockchains soutenant une large économie. Notre schéma se focalise sur 4 d’entre elles : Bitcoin, Ethereum, Avalanche et Solana.

Dans notre schéma nous comparons la blockchain à un pays, afin de visualiser son fonctionnement économique. Ce n’est pas un territoire détenu par un gouvernement, mais plutôt par ses utilisateurs, sa communauté. Pour filer la métaphore, la valeur économique de chaque pays dépend de la force de sa devise (les cryptomonnaies) et du dynamisme de ses villes (les “tokens”).

Les cryptomonnaies : les devises des pays

Quand on débute, on ne connaît que le Bitcoin, la 1ère cryptomonnaie créée en 2009. Mais il existe maintenant des dizaines de cryptomonnaies !

Les cryptomonnaies sont les moyens d’échange utilisés à l’intérieur d’une blockchain. Chaque cryptomonnaie est donc rattachée à une blockchain spécifique.

Ainsi, le Bitcoin (BTC) est la cryptomonnaie de la blockchain Bitcoin. Toutes les transactions effectuées sur cette blockchain, seront réglées avec cette cryptomonnaie.

Aussi, pour interagir avec la blockchain Ethereum, il faut utiliser de l’ETH. Ce même principe s’applique aux blockchains de Solana (SOL), ou Avalanche (AVAX).

Dans notre schéma, les cryptomonnaies sont représentées comme les devises des pays. Chaque transaction du pays est effectuée via sa devise. Par exemple, les échanges réalisés sur la blockchain d’Ethereum sont réglés avec l’ETH. D’où l’intérêt de détenir des cryptomonnaies dans son portefeuille, tout comme on obtiendrait du dollar avant un séjour aux États-Unis.

Il est également possible de participer à sécuriser la blockchain en plaçant ses cryptomonnaies en échange d’une rémunération. C’est le concept du “staking” que nous détaillerons plus loin.

Les tokens : les villes dynamiques

Tout comme un développeur peut créer une application sur l’Appstore d’Apple ou le Playstore sur Androïd, il peut développer des projets et des applications sur la blockchain. Ces applications sont nommées “Dapps”, ce qui signifie applications décentralisées. Les tokens sont des actifs numériques représentant des droits sur un projet ou une Dapp.

Le parallèle peut se faire avec les actions sur les marchés financiers. Acheter une action de Danone donne droit à une part de l’entreprise, dont ses profits. De même, détenir un token permet de bénéficier économiquement du projet et de participer à sa gouvernance.

Il existe de nombreux tokens couvrant de multiples thèmes :

- un secteur en croissance forte est celui du Play-to-Earn où des joueurs ont la possibilité de gagner de l’argent en progressant dans un jeu. Par exemple, le projet AXIE Infinity (AXS) permet à des joueurs aux Philippines de doubler ou tripler leur salaire.

- il y a également le secteur de la logistique avec VeChain (VET) qui permet la traçabilité des produits de consommation.

- Audius (AUDIO) a pour objectif de décentraliser le secteur de la musique. Ce protocole est d’ailleurs intégré dans l’application Tiktok.

- on peut citer des projets visant à construire une finance décentralisée, comme Compound (Comp) qui permet d’emprunter ou prêter des cryptomonnaies et des tokens. Uniswap (UNI), Raydium (RAY) et Trader Joe (JOE) sont des plateformes d’échange de token décentralisées.

Les tokens sont la plus grande partie de l’écosystème de la blockchain. Dans notre schéma, les tokens représentent des villes à l’intérieur des pays. En effet, un développeur fait le choix de construire son projet sur une blockchain spécifique. Ce choix dépend de plusieurs critères : les outils disponibles pour développer le projet, la sécurité, la communauté de la blockchain, etc.

La blockchain Ethereum abrite énormément de tokens car elle a proposé dès 2015 le smart-contract, une technologie facilitant le développement de Dapps (applications décentralisées). Aujourd’hui, d’autres blockchains attirent elles aussi les développeurs à une vitesse fulgurante. C’est le cas notamment de Solana ou Avalanche.

Finalement, en distinguant chaque partie de l’écosystème des cryptos, nous prendrons des décisions d’investissement plus avisées. Ainsi, une approche globale d’investissement se focalisera sur les cryptomonnaies. Ou une approche plus sélective visera des projets portés par des tokens.

Les NFTs

Les Non fungible Tokens ou NFTs sont un sous-type des tokens qui peuvent être distribués en quantité limitée.

C’est une technologie qui donne le droit de propriété sur une image, vidéo ou tout autre objet existant sur internet. Derrière cette simplicité se cachent d’énormes implications sur les innovations possibles avec cet outil.

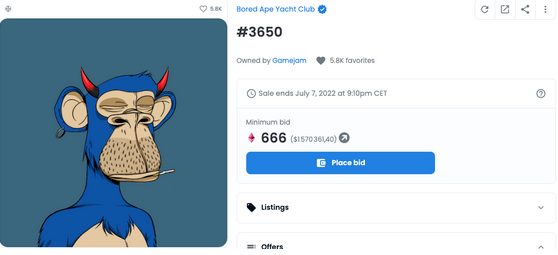

Les NFTs les plus en vogue s’apparentent surtout à des objets de collection ou d’art, de par leur unicité et leur rareté. Ils caractérisent un statut et l’appartenance à un cercle privé, d’où leur forte popularité. On peut citer des projets tels crypto punks ou les Bored Ape Yatch Club (BAYC).

Certaines entreprises suivent cette tendance de près et se jettent à l’eau. C’est le cas de Visa qui a passé le cap en 2021 en achetant un crypto punk pour 150 000 $.

Ces NFTs apparaissent d’abord comme de simples images. Avec le temps, ils deviendront les clés donnant accès à des communautés créées autour de ces projets.

Détenir un BAYC vous donnera accès à des évènements, des ventes ou autres avantages exclusivement réservés aux membres du club. C’est (presque) comme avoir une carte Amex Platinum et bénéficier d’offres exclusives.

Note de Nicolas : on estime qu’il y a désormais des dizaines de milliers de personnes devenues millionnaires grâce aux cryptomonnaies. Et certains n’hésitent pas à dépenser des millions d’euros pour détenir un NFT représentant une simple image de singe (bored ape) ou autre “œuvre numérique” ! Spéculation insensée nous rappelant la folie des bulbes de tulipe qui s’échangeaient le prix d’un palais au XVIIème siècle à Amsterdam ? Ou éclosion d’un nouveau marché de l’art qui sera durable ? L’avenir nous le dira…

Les StableCoins

Également dans la catégorie des tokens, on retrouve des cryptomonnaies qui – en principe – ne subissent pas la volatilité. Il s’agit des stablecoins, qui sont une forme digitale du dollar ou de l’euro. L’USDC est l’un des stablecoins les plus utilisés dans le monde des cryptos. Il est indexé au dollar américain ce qui signifie que détenir 1 USDC revient à posséder 1 $.

Les stablecoins sont disponibles et acceptés sur la plupart des plateformes d’échange comme Coinbase ou Binance. Cette solution vous permet de rester dans l’écosystème des cryptos en évitant l’imposition. Explication.

Lors d’une conversion de Bitcoin (BTC) vers de l’euro vous êtes taxé sur la plus value réalisée. Ce n’est pas le cas quand vous passez de BTC à stablecoin car c’est une transaction de crypto à crypto. Précisons que les règles fiscales à ce sujet évoluent rapidement, donc n’hésitez pas à prendre contact avec des spécialistes. On explique la fiscalité des cryptos plus loin.

Les stablecoins fonctionnent par un mécanisme de garantie. La société Circle en charge de l’USDC doit détenir autant de dollars dans un compte bancaire qu’il y a de stablecoins en circulation. On parle alors d’un stablecoin centralisé. Le cabinet d’audit Grant Thornton émet un rapport mensuel attestant l’existence des dollars détenus par Circle.

D’autres stablecoins sont garantis par des cryptos. C’est le cas du stablecoin DAI qui utilise l’ETH et l’USDC afin de maintenir sa parité au dollar américain. Cela permet une plus grande décentralisation dont la gouvernance est assurée par les détenteurs du token MakerDAO (MKR).

Enfin, il y’a des stablecoins dont le fonctionnement dépend d’un algorithme. L’UST émis par la blockchain Terra (LUNA) en est un exemple. L’UST n’est pas encore le standard. Cependant il gagne rapidement en parts de marché comme étant l’un des seuls stablecoins totalement décentralisé. MAJ le 14/05/2022 : l’UST (LUNA) s’est complètement effondré et ne vaut plus rien ! Gare aux stablecoins exotiques, qui n’ont de stable que le nom…

Dans notre schéma, les stablecoins peuvent être vus comme des sortes de bureaux de change. Ils permettent de convertir nos devises ou tokens en un actif stable. Ils sont également présents dans différents “pays” (blockchains).

Investir en cryptomonnaie : 3 stratégies

Comme pour l’investissement en bourse ou en immobilier, il existe différentes façons d’investir en cryptomonnaie.

La stratégie hold : investir en cryptomonnaie à long terme

Jargon très répandu dans le monde de la crypto, HOLD signifie qu’on achète une crypto dans le but de la conserver sur le long terme. La stratégie HOLD permet de profiter de la hausse des prix attendue, en étant passif.

Cette stratégie est souvent utilisée dans les investissements classiques comme les actions et l’immobilier. Pour l’investissement actions, on parle d’ailleurs de “buy and hold”, par opposition au trading court terme.

Note de Nicolas : certainement le meilleur moyen (le plus simple et efficace) de débuter dans l’investissement en cryptomonnaies, même si cela ne retire par le risque de perte en capital. Ceux qui se sont le plus enrichis en crypto ces dernières années sont ceux qui ont oublié leur login ! Sans faire du trading (achats-reventes fréquents) ni du market timing (tenter d’acheter bas pour revendre haut), ce qui est trop hasardeux et contre nos principes (on n’en parlera donc pas et on se concentrera plutôt sur la stratégie hold). Avant de passer à l’action, on présente plus loin les bonnes pratiques. Trade Republic et Coinhouse sont nos plateformes préférées pour investir en crypto (notre comparatif des meilleures plateformes d’échanges crypto) :

Le staking : investir en cryptomonnaie contre des intérêts en crypto

Pour investir en cryptomonnaie, il y a aussi le staking. Encore un terme anglais, navré !

Le principe du staking est de participer à la sécurité du réseau lié à notre crypto en échange d’une rémunération (taux d’intérêt). C’est une forme d’investissement passif avec des taux d’intérêt qui varient. Entre 4 % et 121 % (voire plus) par an en fonction de la crypto “stakée”. Cette rémunération est sous forme de crypto et non en euros. C’est un avantage si notre crypto prend de la valeur.

Ce n’est pas tout. Les intérêts versés lors de staking sont payés à fréquence hebdomadaire ou quotidienne. En effet, les transactions sur les réseaux de blockchain sont validées chaque seconde. On est donc couramment récompensé pour notre participation à la sécurité du réseau. C’est un fonctionnement différent des livrets A ou fonds euros qui rémunèrent 1 fois par an leur souscripteur.

La plupart des stakings propose de retirer la cryptomonnaie à tout moment. Le temps de retrait peut être instantané ou d’une durée de quelques jours.

Les risques du staking

Le staking n’est pas sans risques. Par exemple, un token peu connu proposant un taux d’intérêt démentiel peut s’avérer difficile à revendre. La baisse de valeur de la crypto choisie est également un risque important au vu de la volatilité du marché.

Certains stakings imposent une période où vous ne pourrez pas accéder à vos tokens. Combiné à une chute des prix, cela peut avoir un effet dramatique sur votre portefeuille. Il est crucial de se renseigner sur la méthode de staking et le projet du token choisi.

Enfin, les plateformes de staking sont à risque des hackers. Si votre plateforme est piratée, vos cryptos stakées ne seront pas couvertes et vous perdrez tout. D’où l’importance de faire le bon choix de plateforme pour vos investissements cryptos.

Le saving : investir en cryptomonnaie contre des intérêts en euros

Le saving est également une forme passive d’investissement en cryptomonnaie, avec un fonctionnement proche des livrets A (mais avec risque de perte en capital). Ici il n’est pas question de sécuriser le réseau mais plutôt de placer sa crypto sur un compte épargne et recevoir des intérêts en retour.

Les taux d’intérêt entre staking et saving sont souvent similaires. La différence est que le saving offre un plus large panel de crypto que le staking. Par exemple, on trouve des cryptomonnaies qui ne sont pas disponibles en staking comme le BTC.

En fonction de la plateforme, l’épargne peut être bloquée pendant une durée fixe (1 mois généralement) et automatiquement renouvelée. En pratique, les intérêts sont distribués chaque jour ou chaque semaine, tout comme le staking.

L’investissement en saving est très attractif lorsqu’on l’utilise avec des stablecoins. C’est une solution qui fait disparaître le risque de perte associée à la volatilité des crypto-monnaies. En pratique, on convertit ses euros en stablecoins, puis on les place en saving. On obtient alors un rendement annuel de 7-10 %.

Exemple d’un livret A par rapport au saving du stablecoin USDC

On place 10 000 € sur un livret A pour un rendement annuel de 1 %. Notre gain en fin d’année est minuscule et s’élève à 100 €.

Épargner 10 000 € de USDC pendant 1 an à un taux de 10 % mène à un gain de 1 000 €. C’est un rendement largement supérieur à l’inflation ou aux fonds euros des meilleures assurances vie.

Attention, la comparaison s’arrête là. Car contrairement au fonds euro ou au livret A, la préservation du capital n’est pas garantie.

Fonctionnement et risques du saving

Pour obtenir ces taux d’intérêts, les plateformes de saving prêtent des dollars à des institutionnels ou des traders. C’est le même principe qu’une banque qui accorde des prêts (consommation, immobilier, entreprise) grâce aux dépôts qu’elle reçoit de ses clients.

Dans le cas des plateformes de saving, l’emprunteur doit apporter des cryptos comme garantie. Il recevra alors une somme inférieure de moitié à son apport. Cela s’explique par la très forte volatilité des cryptomonnaies.

Le saving n’est donc pas sans risques. Il est important de choisir une plateforme fiable et sécurisée.

Les taux d’intérêt proposés pourraient évoluer à la baisse à l’avenir. Néanmoins il y a une grande marge avant que les plateformes de saving ne réduisent leurs taux d’intérêt au niveau de ceux proposés par les produits des banques traditionnelles.

Comment investir en cryptomonnaie ? Les 4 bonnes pratiques

Les cryptomonnaies sont une classe d’actif où la spéculation règne en maître. C’est un marché bien plus volatil que celui des actions.

Sur le marché actions, les journées à +/-3 % sont rares sur les grands indices boursiers (Nasdaq, MSCI World). On a une tendance long terme haussière, ponctuée par un krach (plus de 30 % de baisse) tous les 5-10 ans en moyenne.

Alors que sur le marché des cryptomonnaies, les journées à +/-3% sont la norme et il faut vivre des krachs tous les ans. Même si le cours du Bitcoin a explosé à la hausse ces dernières années, il a fallu traverser des krachs et avoir la force mentale de ne vendre pour profiter de la hausse. D’où la stratégie hold vue précédemment.

Le cours du Bitcoin en dollar (USD) sur ces 5 dernières années (source : Boursorama) :

Cependant, on peut appliquer les mêmes bonnes pratiques de l’investissement en actions, dans la sphère des cryptomonnaies. Celles-ci permettent de réduire nos risques (même si le risque de perte en capital existe toujours) et maximiser nos performances.

Se fixer un budget d’investissement

Investir en cryptomonnaie nécessite de se fixer des limites. Selon nous, les cryptomonnaies figurent toujours à la pointe de notre pyramide patrimoniale, parmi les actifs atypiques.

Donc pas plus de 5 % de son patrimoine en cryptomonnaies. Le reste étant investi en fonds euro (x % de son patrimoine pour la sécurité), et en actions (y %) et en immobilier (z %) pour aller chercher la performance de ces marchés à long terme.

En commençant petit, pour bien appréhender la volatilité avant d’envisager d’investir davantage. Il faut se fixer une cible et ne pas la dépasser, pour rester cohérent avec son allocation patrimoniale globale. Donc déterminer son allocation patrimoniale est la 1ère chose à faire avant d’investir en cryptomonnaie.

Avis de Nicolas : les marchés financiers et immobiliers ont prouvé leur résilience depuis plus de 100 ans. Alors que le marché des cryptomonnaies est encore jeune (moins de 15 ans, un adolescent fougueux !) Investir en cryptomonnaie nécessite d’être raisonnable et mesuré.

Diversifier les cryptomonnaies

Les cryptos pourraient représenter 5 % maximum d’un patrimoine équilibré. Ce montant peut être alloué à plusieurs projets :

- 85 % sur Bitcoin (BTC) et Ethereum (ETH) qui dominent le marché ;

- 10 % sur le top 10 des cryptos ;

- éventuellement 5 % sur plus spéculatif : plus loin que le top 10, on peut trouver de beaux projets et d’autres plus risqués (viser au moins plus de 10M de volumes transactionnels – liquidités).

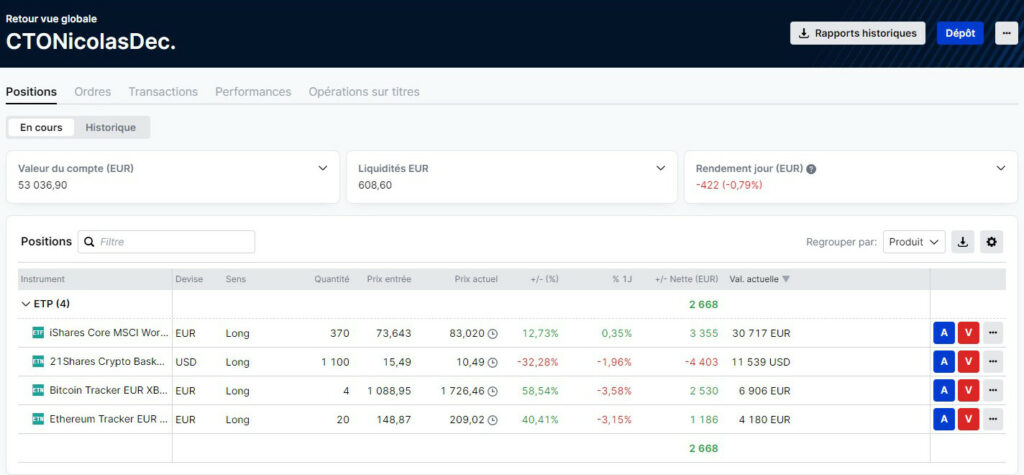

Note de Nicolas : pour faire simple, on peut diversifier les cryptomonnaies sous format tracker dans un compte-titres ordinaire (CTO). Notre article : meilleurs ETN et ETF crypto. En pratique, chez Degiro (avis), on trouve les trackers VBTC pour investir sur le Bitcoin et VETH pour investir sur ETH, avec 1 % de frais de gestion annuels. Et chez Saxo Banque sur le CTO : tracker HODL (panier des 5 plus grosses cryptomonnaies, ISIN : CH0445689208), ou HODLX (panier des 10 plus grosses cryptomonnaies, ISIN : CH1135202179). Sinon directement en Bitcoin : Bitcoin Tracker EUR XBT Provider – ETN (SE0007525332) ou Ethereum : Ethereum Tracker EUR XBT Provider – ETN (SE0010296582). Ce sont mes 3 dernières lignes ici sur mon CTO Saxo (capture d’écran de mon espace client) :

Investir en cryptomonnaie en DCA

DCA = Dollar Cost Averaging. Il s’agit d’investir en cryptomonnaie de façon régulière.

Vous l’avez compris, les cryptomonnaies sont très volatiles. C’est un marché encore dans ses prémices et en constant changement. Les hausses et baissent s’enchaînent à une vitesse folle.

L’humilité est une posture raisonnable face à un environnement difficile à prédire. Comme en bourse, nous préférons lisser notre entrée dans ce marché par des investissements réguliers tous les mois ou trimestres. C’est ce qu’on appelle la méthode du Dollar Cost Averaging (DCA).

Maintenir cette discipline est la réponse simple et efficace à ces questions qui freinent beaucoup d’investisseurs : “Quand dois-je investir ? Est-ce le bon moment pour acheter ? Le bitcoin était à 20 K€ il y a deux ans. Il est à 43 K€ aujourd’hui. Est-ce trop tard pour acheter ?”

Sur le long terme, le comportement de l’investisseur est le facteur le plus déterminant de sa réussite. Investir en une fois (lump sum investing) est statistiquement préférable en termes de performance (car marché haussier à long terme). Cependant, le DCA apporte la tranquillité d’esprit nécessaire quand on investit en cryptomonnaie à long terme.

Cette méthode permet aussi de prendre le recul nécessaire pour des arbitrages si l’on découvre de nouvelles opportunités. C’est le cas avec le marché des cryptos. De la tendance Bitcoin à la transition vers la DeFi, jusqu’à la vague des NFTs en 2021. En pratique, on applique la méthode DCA sur 6-12 mois, afin d’atteindre le budget maximum que l’on s’est fixé sur les cryptos (bonne pratique 1 vue précédemment).

Note de Nicolas : pour investir en DCA en “mode automatique”, nous apprécions aussi Bitpanda (plateforme bien régulée par l’Autorité des Marchés Financiers). En pratique, le plan d’épargne Bitpanda permet de programmer un prélèvement mensuel sur carte bancaire pour investir automatiquement tous les mois sur les cryptos de notre choix (ou sur l’indice “Bitpanda Crypto Index” regroupant les 5 / 10 / 25 plus grosses cryptomonnaies). Super pratique, un investissement lazy et en DCA comme on aime !

Garder l’esprit ouvert

Les communautés Twitter ou Discord s’apparentent parfois à des cultes où il est bon de vénérer un projet tout en crucifiant ses concurrents. Mais avoir de fortes convictions est contre-productif lorsque notre discernement en pâtit. Nous sommes face à une technologie qui est encore dans ses prémices.

Ce graphique de la World bank et crypto.com compare l’évolution du nombre d’utilisateurs des crypto (200 millions en 2021) à celui d’internet (200 millions en 1998) :

Aujourd’hui, une grande partie de nos transactions quotidiennes sont effectuées en ligne. Le digital est omniprésent. Si les cryptomonnaies suivent la même tendance, nous sommes au début d’une évolution numérique majeure.

De nouveaux champions vont apparaître dans les années à venir. Notre schéma de l’écosystème présente des pays (blockchains) aux économies grandissantes.

Cela peut se mesurer à travers la valeur totale immobilisée sur la blockchain (Total value locked : TVL). L’Ethereum est un ténor du marché avec une TVL à plus de 140 Milliards de $ (à fin de 2021). Mais en 2021, des “pays” comme Solana, Avalanche ou Terra ont vu leur TVL croître de façon exponentielle. Par exemple, Solana de 180 millions d’euros en mars 2021 à 9,55 milliards d’euros en décembre 2021 !

Au début de l’année 2022, ce sont les blockchains NEAR et FTM qui se démarquent avec une forte croissance.

L’essence même des blockchains et des technologies open source est la composabilité. Chaque projet s’imbrique l’un sur l’autre comme des légos. Pour l’instant, les cryptomonnaies ne se veulent pas un marché monopolistique à la Winner takes all. Donc il est important de garder l’esprit ouvert en investissant sur ce marché.

La fiscalité des cryptomonnaies : ne pas oublier l’imposition !

Et oui, les gains en cryptomonnaies sont imposables à l’impôt sur le revenu. Sauf si le montant des cessions annuelles est inférieur à 305 € (exonération dans ce cas).

Quel est le fait générateur de plus-value imposable, c’est à dire l’évènement qui déclenche l’imposition ? C’est la vente de cryptomonnaie contre une monnaie “fiat” (euros, dollars…) ou contre des biens et services. Donc un simple échange entre cryptomonnaie ou contre des Stablecoins n’est pas imposable.

Depuis la loi PACTE de 2019, les plus-values imposables sont soumises au prélèvement forfaitaire unique (PFU, alias flat tax) de 30 %. Et il n’est pas possible d’opter pour l’imposition au barème progressif de l’impôt sur le revenu.

Comment déclarer ses gains en cryptomonnaie ?

Lors de la déclaration des revenus annuels, il faut renseigner le CERFA n°2086 avec le détail des cessions. En pratique, il faut reporter les gains réalisés dans le formulaire 2042C. Plus précisément en case 3AN, c’est à dire cession d’actifs numériques en plus-value (ou en moins-value = 3BN).

Note de Nicolas : la plateforme d’investissement Coinhouse est basée en France, donc il faut déclarer les plus-values s’il y en a, mais il n’y a pas besoin de déclarer le compte annuellement. Notre avis sur Coinhouse. En revanche, si on passe par une plateforme étrangère comme Trade Republic, non seulement il faut déclarer les revenus, mais il faut en plus renseigner le CERFA n°3916 concernant les comptes à l’étranger (même si on n’a pas fait d’achat/vente dans l’année). Plus précisément, les comptes d’actifs numériques sont à déclarer en rubrique « autres renseignements » de ce formulaire.

Conclusion

Vous connaissez maintenant mieux l’univers des cryptomonnaies, son jargon, les différentes façons d’investir en cryptomonnaie. Et surtout les bonnes pratiques, notamment se fixer une limite, investir régulièrement, diversifier. Comme tout investissement, il faut savoir être mesuré et connaitre les risques.

Pour passer à la pratique et commencer à investir en crypto, nous vous invitons à lire la suite : quelle est la meilleure plateforme pour investir en cryptomonnaie ?

74 commentaires sur “Comment investir en cryptomonnaie ? Guide 2025”

Bonsoir, investir en ETF ou en Direct, telle est la question…si l’un est plus cher sur le long terme, l’autre est plus risqué sur le long terme sans assurances faillites et vols de cryptomonnaies.

Merci pour votre article !

Si je compte placer 30% en BTC et 30% en ETH et le reste en ETF crypto ( pondéré en top 10, top 25, top 50, top 100 ), est-ce une bonne stratégie ? Et surtout est-ce qu’il existe des etf couvrant 50 ou 100 cryptos avec un encours satisfaisant ? Si oui, lesquels conseilleriez-vous ?

Je ne connais pas d’ETF qui couvre 50-100 cryptos. Mais ce serait too much selon moi, trop de shitcoins.

Je préfère me concentrer sur les 5 plus grosses.

C’est d’ailleurs ce que j’ai fait sur mon CTO Saxo, j’ai un ETF BTC + un ETF ETH + un “crypto basket 5”.

Bonjour je voulais acheter les trackers cryptos hodl et hodlx sur mon cto fortunéo récemment ouvert mais ce n’est plus possible ,sur quelle plateforme faut il aller pour investir dans ces trackers?

Bonjour Jean-Jacques,

J’investis sur les trakcers cryptos via mon CTO Saxo.

Notre article : avis Saxo banque (vous verrez ma capture d’écran avec mes 3 trackers cryptos).

Fortuneo ne propose plus de trackers crypto. On peut seulement vendre ses ETF, pas en acheter.

je confirme

Bonjour,

j’ai voulu acheter le tracker HODL cité dans l’article via mon CTO Fortuneo.

Impossible, l’opération plante avec le message “achat impossible pour cette valeur” sans explication.

J’ai écrit à Fortuneo et voilà leur réponse officielle :

Bonjour Monsieur,

Vous souhaitez obtenir des informations sur l’acquisition du tracker CH1135202179.

Suite à une décision de notre maison mère, le Crédit Mutuel Arkea, l’accès aux produits indexés sur les cryptomonnaies a été restreint à l’achat.

Il ne vous sera donc pas possible de souscrire à ce produit dans nos livres jusqu’à nouvel ordre.

Vous remerciant de votre confiance.

Bonne journée,

L’Équipe Fortuneo

Oui malheureusement Fortuneo s’est retiré !

J’investis sur les trakcers cryptos via mon CTO Saxo.

Notre article : avis Saxo banque (vous verrez ma capture d’écran avec mes 3 trackers cryptos).

Salut ! La phrase “Tous les utilisateurs de la blockchain participent à valider et sécuriser ses transactions” est fausse, on peut être un simple utilisateur de la blockchain et simplement “émettre” des transactions, sans forcément valider celles des autres (travail fait par noeuds, la terminologue varie en fonction de la techno).

Voilà ma maigre contribution en remerciement des précieuses connaissances que j’ai acquises depuis quelques années grâce à ce site 👌

Bonjour Hugo,

Merci, vous faites bien de préciser 🙂

Bonjour,

Je suis entrain de faire ma déclaration d’impôts annuels.

J’ai ouvert un compte Binance en février 2023 où j’ai simplement acheter du BTC, dois-je le déclarer cette année ? Ou le déclarer dans la déclaration d’impôts de l’an prochain ?

Merci.

Bonjour Fabien,

Je vous invite à relire les bases 🙂 : impôt sur le revenu.

En 2023, on déclare nos revenus 2022.

Si vous avez ouvert en 2023, vous n’avez pas pu obtenir de revenus 2022…

Et on déclare les gains, donc il faut avoir une vente pour cela.

Bonjour,

l’an prochain certainement mais, gains ou non, la déclaration du compte à l’étranger devra être faite ?

Bonjour Jérôme,

Oui toujours, formulaire 3916 obligatoire chaque année dans le cadre de la déclaration de revenus, pour déclarer les comptes à l’étranger.

Il s’agit de déclarer la détention d’un compte étranger (qu’il y ait eu revenus ou non).

Bonjour,

Excellent article comme d’habitude.

Pour débuter en crypto dans mon cas, le plus simple serait un simple ETF et pourquoi pas plus tard quelque chose de plus poussé.

J’ai regardé les deux ETF mentionnés par Nicolas sur Fortuneo. Quels sont les frais de gestion de ces derniers ? J’ai trouvé peu d’info sur internet à ce sujet, j’ai cru voir 2.5% ce qui est énorme non ?

Bonjour Kévin,

Oui les frais de gestion de ces trackers sont autour de 2 % par an.

C’est élevé quand on a l’habitude des ETF à 0,25 % par an…là 2 % c’est au niveau des frais des fonds actifs classiques.

Bonjour,

Je viens d’ouvrir un compte.

Quand faut-il déclarer ce compte aux impôts ? Qu’est-ce que j’ai à faire niveau fiscalité ?

Merci..

Bonjour David,

C’est expliqué ici dans l’article : https://avenuedesinvestisseurs.fr/comment-investir-en-cryptomonnaie/#la-fiscalite-imposition-cryptos

Bonjour,

Vous préconisez en actions d’investir sur des ETF plutôt que sur des titres en direct.

Est-ce le cas aussi en cryptomonnaies ?

Quel intérêt d’acheter du BTC et de l’ETH en direct sur des plateformes comme Kraken ou Binance plutôt qu’un ETF HODL ou HODLX sur CTO ?

Merci pour un éventuel éclaircissement.

Bonjour Fabien,

Cela s’applique moins pour les cryptos.

Personnellement j’ai mon ETF HODL sur CTO ; et BTC + ETH sur Coinhouse.

Car je voulais surpondérer les 2 grosses cryptos.

Bonjour Nicolas,

Merci pour votre réponse.

Pourquoi justement ça s’applique moins pour les cryptos ? C’est moins important de diversifier en cryptos ? Et quid des frais de courtage, théoriquement moins élevés avec simplement un ETF ?

Fabien,

En cryptos, il y a l’hégémonie de 2 grosses cryptos : BTC et ETH.

Alors que dans l’univers actions, il n’y a pas de “quasi duopole”. Il vaut mieux diversifier sur les 1600 plus grosses sociétés (ETF World).

Frais de courtage ETF cryptos moins élevés que d’investir sur ETH et BTC. Mais à long terme les frais de gestion annuels de l’ETF cryptos coûtent plus cher.

Bonsoir Nicolas,

Je comprends l’intérêt de la surpondération de BTC et ETH, mais, pourquoi le faire via ETF et en direct ?

Et pas uniquement l’un ou l’autre ?

Merci d’avance pour votre retour.

Bonjour Jérôme,

J’avais surtout envie de tester les 2 approches 🙂

Bonjour Nicolas.

Pour commencer merci, beaucoup pour votre contenu,qui je le souligne un travail de qualité .

J’ai ouvert il y a peu de temps un compte Bitpanda,pour investir sur index crypto 25 ou autres.

Et apparemment de ce que je comprends,il faut déclarer le rééquilibrage de l’indice crypto,chaque mois ?

Est-ce qu’il faut déclarer,lors de notre déclaration fiscale notre moins value ou plus value latente ou c’est que lorsque l’on vend ?

Je trouve dommage que ce soit si compliqué la partie fiscalité,car le concept est intéressant.

Merci,par avance.

Bien cordialement, Sylvain.

Bonjour Sylvain,

Nous expliquons la fiscalité cryptos ici : https://avenuedesinvestisseurs.fr/comment-investir-en-cryptomonnaie/#la-fiscalite-imposition-cryptos

Un simple échange entre cryptomonnaies ou contre des Stablecoins n’est pas imposable.

Depuis la loi PACTE de 2019, les plus-values imposables sont soumises au prélèvement forfaitaire unique (PFU, alias flat tax) de 30 %.

Bonjour, Merci pour votre site tres detaille.

Je souhaiterais me fixer 5% de mon patrimoine en cryptomonnaie. Cependant si j’effecture un reequilibrage mensuel (ou trimestriel) il y a un risque d’etre impose et de perdre une partie non negligeable de la plus value (si mon allocation cryptomonnaie grimpe a 10%, je vais devoir reequilibrer en revendant une partie de mes cryptos et en achetant des ETF world MSCI World par exemple). Auriez-vous des recommendations/conseils afin de ne pas etre impose tant qu’il n’y a pas de “vrai” retrait comme lorsqu’on transfert d’un ETF a un autre par exemple.

Bonjour Thomas,

Je vois, il est sage de rééquilibrer son allocation patrimoniale régulièrement.

Pour éviter l’imposition des cryptos (évènement déclencheur : la vente pour convertir en monnaie fiat), une solution est d’échanger contre des stablecoins.

Merci pour votre reponse rapide.

Une fois echange contre des stablecoins, y-a-t-il un moyen de reverser sur un PEA/CTO (ex: Fortuneo) pour renforcer ses positions sur des ETF ? L’objectif etant de reequilibrer l’allocation dans son integralite (Actions, immobilier, crypto, etc.), je me demande comment on peut faire cela sans passer par une monnaie fiat et donc etre impose.

Je ne vois pas, le passage par la case impôt me semble inévitable.

Tres bien, merci beaucoup pour vos reponses. J’imagine que l’investissement crypto est plutot independant des autres investissements dans ce cas. (la solution si l’allocation crypto augmente serait donc pour un temps d’acheter uniquement d’autres actifs jusqu’a ce que l’allocation se rapproche de la cible).

Merci encore, et bonne journee.

Thomas

Oui, pour tout vous dire, j’ai environ 2 % de cryptos dans mon patrimoine et dans mon fichier Excel j’ai noté ma stratégie en face : “je laisse filer”.

Ceci dit, si ça se valorise au point de dépasser 10 % de mon patrimoine, je vendrai une partie pour revenir à moins de 5 %.

Merci pour vos articles très riches en renseignements

Merci Oumar !

Bonjour merci encore pour vos articles très riche en enseignements.

Pour ma part je me suis lancé avec Bitpanda car ils proposent un crypto index (5,10 ou 25) et un plan épargne programmée.

Pour une stratégie à long terme, vous préconisez d’investir toutes les semaines ? Toutes les 2 semaines ? Ou tous les mois ? Comme le marché est très volatil je pensais à toutes les semaines.

A long terme selon vous, quelle serait la meilleure performance entre bci5, bci10 ou bci25 ?

Je viens de voir qu’ils ont rajoutés 4 crypto index thématiques. Vous avez un avis ?

Merci

Nicolas M

Bonjour Nicolas,

J’apprécie Bitpanda aussi.

Top pour diversifier et investir progressivement, 2 bonnes pratiques.

Pour du long terme en cryptos, il vaut mieux investir tous les mois selon moi (maximum tous les 15 jours), sinon ce serait trop rapproché selon moi.

Sur le marché actions, tous les mois ou trimestres.

Pas de boule de cristal mais je préfère BCI5 pour investir sur les 5 plus grosses cryptos et éviter les “shitcoins”.

Je suis plus serein avec une bonne proportion de BTC et ETH.

Bien vu les 4 nouveaux index thématiques : Defi leaders, Infrastructures leaders, smart contract leaders et metaverse leaders.

Pas convaincu, comme pour le marché actions je préfère les index “purs” plutôt que thématiques.

Merci Nicolas.

Si on ne souhaite pas aller sur Bitpanda avec le crypto index (frais d entrée et frais de gestion si rééquilibrage), quels ETF peut-on acheter pour avoir un panier diversifié en crypto aujourd’hui ?

J’en cite plusieurs ici dans ma note orange : https://avenuedesinvestisseurs.fr/comment-investir-en-cryptomonnaie/#4-bonnes-pratiques

Les cryptomonnaies: une nouvelle pyramide de PONZI?

connaissez vous l’histoire de la bougie? (de LOUIS ROUBAUD)

Dans un cercle d’amis lors d’une veillée d’hiver ,on allume une bougie. Cette bougie allumée va de main en main comme le flambeau des lampadophores. Au fur et à mesure que la mèche s’allonge, la cire fond. La flamme est plus belle, la bougie plus courte. Est ce, tout au long de la chaine. Soudain, un joueur pousse un cri et jette brutalement le petit bout de chandelle bouillante. Elle vient de lui brûler les doigts……

Ponzi or not Ponzi, telle est la question !

Bonjour Nicolas et Cédric,

Je rebondis sur votre dernière réponse à notre échange. En effet, je voyais sur l’autre article (https://avenuedesinvestisseurs.fr/investir-cryptomonnaies-avis-coinhouse/) que vous (Nicolas) étiez aussi positionné sur un tracker de crypto Hodl (panier des 5 plus grosses crypto) via votre CTO, Degiro j’imagine ?

Par conséquent, je souhaitais vous demander vos précieux conseils quant au choix finalement à faire entre le CTO pour un tracker Hodl ou bien plutôt se porter sur Bitpanda. Avantages et inconvénients ? Les points de comparaison que je visualise à date :

-exposition / diversification : 5, 10 ou 25 plus grosses crypto. Avantage Bitpanda ici qui propose ce dernier index 25

-accessibilité / ticket d’entrée : difficile à bien comprendre ici pour moi. Pour Hodl, je crois voir que c’est actuellement 15€ euros à peu près 1 part du tracker (avec la conversion CHF – EUR). Pour Bitpanda, n’étant pas inscrit j’ai plus de difficultés à connaître ce prix. Je me réfère alors aux minimums et maximums du jour sur le site et visiblement on est sur du environ 22€ pour BCI 5, 20€ pour BCI 10 et 16€ pour BCI 25, suis-je dans le vrai ?

-fiscalité : la même avec flat tax visiblement. N’est-ce pas plus pénalisant de passer par le CTO car on est imposé chaque année pour dividendes et plus values ? Et visiblement la galère aussi à récupérer son IFU (j’ai entendu des mauvais échos pour Degiro à ce niveau là)

-frais entre les 2 plateformes ? Sachant que pour le CTO, c’est frais de courtage / frais d’ordre qu’on doit payer à chaque fois qu’il y a achat ou vente + Droit de garde / frais de gestion annuels.

-Performances pures : avez-vous une idée de qui sort vainqueur : Hold ou Bitpanda ? Ou est-ce très similaire à l’image des 2 ETF world Amundi et Lyxor ?

-Conversions enfin pour repasser en stablecoins ou en “fiat”? Est-ce aussi limpide qu’avoir des Bitcoin et Ethereum « en dur » chez Coinhouse par exemple ?

-Stabilité de part et d’autre en ces temps plus qu’incertains niveau crypto (défaillances tera, usdt et just mining) ? Une enveloppe le CTO d’une part versus un acteur en propre Bitpanda ? Niveau agréments, nous sommes sur de la validation AMF pour les 2. Par contre, je crois qu’en cas de krach des cryptos, on perd tout quelque soit la méthode d’investissement choisie ?

-Les features additionnelles associées : saving, staking et lending (désolé pour les anglicismes). Etant sur des trackers de part et d’autre, quel est le plus avantageux ?

Un grand grand merci d’avance ADI, Nicolas et Cédric pour vos lumières sur ces différents points 🙂

Bonjour Maxime,

Oui j’ai investi depuis quelques années via ETF (HODL).

Sur mon CTO Saxo (que je ne recommande pas, service catastrophique, j’ai ouvert il y a longtemps et il faudrait que je change !)

Maintenant c’est possible sur le CTO Fortuneo (excellent service client, banque sérieuse).

Sinon, pour investir en direct hors CTO, alors Bitpanda est une excellente solution pour diversifier : https://avenuedesinvestisseurs.fr/quelle-est-la-meilleure-plateforme-pour-investir-en-cryptomonnaie/#avis-bitpanda

Vous avez bien relevé les critères à comparer entre ces 2 solutions, bon réflexe.

Que ce soit HODL ou les index Bitpanda, les 2 sont très accessibles.

Même fiscalité des gains à la flat tax. Sur CTO, c’est quand on vend (pas nécessairement tous les ans, cf IFU Fortuneo), et sur Bitpanda c’est quand on échange contre une monnaie fiat (pas stablecoin ou pas une autre crypto).

Sur CTO, il y a les frais de gestion du tracker (autour de 2 % par an). Donc pour du long terme, cela coûte plus cher.

Logiquement les perfs devraient être assez proches entre ces 2 solutions, car même sous-jacent crypto. Mais pas la même allocation entre cryptomonnaies, donc il y aura un écart bien plus important qu’entre 2 ETF World.

Si krach des cryptos, dans tous les cas notre portefeuille baissera. Actuellement les cours ont beaucoup chuté par rapport à fin 2021, donc j’ai renforcé mes positions pour tenir mon allocation patrimoniale (environ 3 % de mon patrimoine en crypto).

Pour les features additionnelles et questions plus techniques, je laisse répondre Cédric 🙂

Bonjour Maxime !

Merci pour vos mots et vos questions 😀

Les features additionnelles que vous mentionnez ne sont pas disponibles sur Degiro. Donc on va dire avantage total à Bitpanda sur ce point.

Bitpanda propose 10 staking différents avec des % de rémunération similaires aux autres plateformes (j’utilise Kraken). Ça peut-être intéressant si vous souhaitez détenir vos propres cryptos tout en générant un revenu passif (en plus de profiter de la d’une plus value éventuelle). Cela est utile aussi si vous voulez acheter des NFT ou autres objets digitaux avec la cryptomonnaie.

De ce que je comprends, les cryptos détenus via un tracker BCI ne peuvent pas être utilisées en staking (sauf si vous faites un « claim » pour les sortir de l’indice).

Bonjour,

Merci encore pour ce site très instructif. Si je comprends bien, une des options intéressantes pour investir dans le cryptos est de passer par un des 3 index Bitpanda (assimilable à une sorte d’ETF version crypto) comme expliquait Nicolas pour sa manière de faire dans un des audios où il était intervenu. Plusieurs questions à ce titre si vous voulez bien :

1/ Bitpanda étant une fintech autrichienne, vous investissez directement par leur intermédiaire en créant un compte chez eux et non pas en passant par le CTO ? Quelle enveloppe fiscale au final ? Si c’est en direct via le site Bitpanda, c’est comme les plateformes crypto habituelles à savoir la flat tax ?

2/ Comment gérez-vous les frais associés ? Notamment les 1,49% de commission sur le montant de chaque opération achat / vente ? Un DCA chaque mois avec 1,49% de frais ?

3/ Conseillez-vous plus particulièrement le BCI5, BCI10 ou BCI25 ?

4/ Est-ce qu’on peut faire du staking avec Bitpanda ?

5/ Avez-vous un parrainage avec Bitpanda dont on peut profiter ?

D’avance, merci beaucoup pour vos réponses.

Bonjour Maxime,

C’est bien cela ! Pour répondre à vos questions :

1/ C’est hors enveloppe fiscale (pas CTO), donc c’est “en dur” en direct, avec fiscalité flat tax sur les gains.

2/ Oui, les frais sont raisonnables vu l’espérance de performance à long terme (ce n’est pas pour trader en intraday on est d’accord).

3/ Je préfère me concentrer sur le noyau dur des cryptos, l’index des 5 ou 10 plus grosses cryptos (BCI5 ou BCI10). Cela n’engage que moi, certains aiment aussi diversifier avec les cryptos plus exotiques.

4/ Oui le staking chez Bitpanda est possible depuis peu.

5/ Pas de parrainage, mais peut-être une offre à l’ouverture

5/ “Pas de parrainage, mais” ? 🙂

Vous ne voyez pas mon lien après “mais” ?

Vous devez régler votre navigateur je pense.

Si vous ne voyez pas les liens, nos articles doivent être plein de trous chez vous.

Etrangement ce lien externe n’apparaissait pas sur Chrome alors qu’avec ce même navigateur, je vois toujours vos liens internes vers ADI.

Pour revenir sur la stratégie crypto, donc en résumé si je recoupe vos différents articles dessus :

1/ Une partie via Bitpanda en DCA pour jouer la carte trackers

2/ Et quid de votre utilisation de la plateforme Coinhouse ou Kraken ? Pour faire du stock picking et acheter des crypto en direct (à l’image de l’achat de titres vifs pour les actions) ? Pour autant sur les marchés actions, vous aviez déconseillé cette pratique associée au market timing.

Merci bien

Maxime,

Le stock picking, c’est l’inverse de l’investissement en tracker.

Et le market timing, c’est l’inverse du DCA.

Pour les cryptos, j’ai tendance à investir en DCA sur la partie tracker Bitpanda.

Et en DCA en complément sur Bitcoin et ETH…sur ce point je fais du “stock picking” ou plutôt du “crypto picking”, mais c’est un modeste “bac à sable” à la pointe de la pyramide patrimoniale.

A chacun de voir ce qui le rend le plus à l’aise.

Bonjour Maxime !

Merci encore pour vos commentaires 🙂

Je rajoute un point par rapport au stock picking. Le plus avec les cryptos est l’utilité de l’actif.

Aujourd’hui l’ETH peut vous servir à acheter des NFTs sur la plateforme Opensea, acheter votre propre nom de domaine sur la blockchain via ENS, ou participer une fantasy football sur la pépite française Sorare. Depuis peu, la plateforme Shoppify propose à ses millions de commerçant d’accepter des paiements en cryptos monnaies.

Bien sûr il faut différencier la partie qu’on investi pour le long terme et celle qu’on va utiliser comme moyen de paiement. Mais l’utilité reste présente !

Bien vu Cedric, j’ai tendance à ne voir que le côté investissement, mais il y a aussi une valeur d’usage 🙂

Bonjour,

Merci beaucoup pour votre série d’articles sur les cryptos, très accessibles et permettant de mieux appréhender les enjeux et opportunités des cryptos. Un plaisir de vous lire, comme d’habitude 🙂

Jusqu’à présent, je conservais un panier de différentes crypto chez Coinhouse. Grâce à l’un de vos articles, j’ai découvert la pratique du saving et du stacking. Seulement, je ne sais pas à travers quelle plateforme sécurisée je pourrais essayer ces deux pratiques. Coinhouse propose un livret d’épargne à partir de 20 000 usdt (soit l’équivalent de 18k€), mais je ne suis pas intéressée par un tel montant minimum.

Avez vous fait l’expérience d’autres plateformes qui proposent cela, et ce de manière accessible pour des plus petits montants ? J’ai cru lire sur internet qu’on pouvait passer par Binance pour l’épargne/saving et eToro pour le stacking, mais le fait que vous ne les évoquiez pas me décourage à me tourner vers ces plateformes.

Je vous remercie !

Bonne journée à vous,

Laura

Bonjour Laura 🙂

Nous ne sommes pas sereins avec Binance et Etoro au niveau réglementation, car ces sociétés sont basées dans des pays exotiques.

Peut-être que des lecteurs auront des solutions viables ?

Merci pour votre réponse, je suis intéressée par le témoignage d’autres lecteurs dans ce cas !

Bonjour Laura 🙂

La plateforme Just-Mining propose des offres de staking et lending sur différentes cryptos (Stablecoin, ETH, SOL, etc). Elle est Française et régulée par l’AMF.

Il existe d’autres plateformes de savings mais la plupart sont en anglais. Il y’a Celsuis ou encore BlockFi. Pour ma part j’utilise Nexo (régulé en suisse, UK, USA) pour le savings de mes cryptos.

Niveau Staking je passe par Kraken qui propose une rémunération intéressante sur un bon nombre de cryptos, qu’on ne retrouve pas sur Just Mining d’ailleurs : https://avenuedesinvestisseurs.fr/kraken-avis-et-guide-utilisation-pour-investir-en-crypto/

D’expérience, toutes ces plateformes sont fiables et sécurisées. Les montants minimum sont très faible (autour de 50€ voir moins).

Au plaisir et bon weekend !

Merci beaucoup pour votre réponse !

Bonjour Nicolas,

J’ai des questions par rapport à la stratégie de saving.

Imaginez que je place une crypto en saving sur une plateforme et que je reçois 5% d’intérêts dessus ; par ailleurs le cours de la dite crypto passe par exemple de 1k à 1.5k soit 50% de + : est-ce que les gains se cumulent ?

C’est-à-dire que je me demande si les intérêts d’une crypto conservée dans une enveloppe de saving sont appliqués sur sa valeur de marché en temps réel ou sur sa valeur à l’entrée.

De plus, si je comprends bien, saving et staking ne sont pas possibles si on détient les cryptos hors des plateformes (ex : dans des clés ledger) c’est bien cela ?

Merci par avance 🙂

Bonjour El-Assad,

Je n’ai jamais pratiqué ces formes d’investissement, je vais laisser répondre les lecteurs expérimentés !

Bonjour,

En saving, la rémunération (ici 5%) est versée dans la cryptomonnaie utilisées, la variation de la valeur de la crypto ne rentre donc pas en compte. Si je place 100 SOL à 5% j’aurai à la fin de l’année 105 SOL, si en plus le Solana passe entre temps de 80€ à 120€ (+50%), je disposerai de l’équivalent de 12600€ (105 SOL * 120 €) contre 8000€ initialement (100 SOL * 80€).

Je n’ai pas vu de saving en dehors de plateformes (peut etre Anchor Earn mais ça à l’air compliqué à mettre en oeuvre).

Pour ce qui est du stacking, c’est possible sans plateforme.

Pour les solana, depuis solflare, on peut directement faire du staking et signer les transactions avec sa clé Ledger.

Merci pour vos réponses.

Je comprends mieux le concept de l’épargne en crypto grâce à vous.

Et merci pour le tuyau du staking hors ligne de SOL, faire travailler mes cryptos tout en étant le moins vulnérable aux hackers est ce que je recherchais !

J’espère qu’on peut (ou qu’on pourra) faire pareil avec d’autres avec cryptos comme ETH ou BTC.

Bonne soirée à vous deux.

Bonjour Nicolas,

Je me suis renseigné sur la fiscalité des actifs numériques. Il semblerait que l’abattement annuel de 305 € concerne le montant total des cessions, et malheureusement pas la plus-value.

Voici en détail ce qu’on peut lire sur la notice 2041-NOT :

“Les personnes réalisant des cessions d’actifs numériques dont le montant total n’excède pas 305 € au cours d’une année d’imposition sont exonérées (le dépôt de la déclaration no 2086 est toutefois nécessaire). Les personnes réalisant des cessions dont le montant total excède le seuil de 305€ sont imposées sur l’ensemble des cessions.”

Bonjour Florent,

Bien vu !

Merci pour l’info, je mets à jour l’article.

A n’en pas douter, l’un des meilleurs articles cryptos disponible sur le web et pourtant j’en ai lu beaucoup !

Facile d’accès et de compréhension, vulgarisateur sans être moralisateur, bien écrit et qui ne se noie pas dans le détail. Bref un bel exercice sur un sujet où il aurait pu être très facile de se perdre, chapeau l’équipe !

Ma seule remarque : tant qu’à être sur un investissement considéré comme “atypique” et donc très risqué, je trouve l’allocation recommandée (85% BTC et ETH, 10% TOP10, et 5% autres) un poil trop défensive.

Si je devais me jeter à l’eau et recommander une allocation “tout-venant” pour un démarrage, je dirai :

– 50% sur bitcoin et ethereum.

– 25% sur des projets blockchain solides comme Solana, Avalanche, Terra, Cosmos, Polkadot ou encore Cardano.

– 10% sur des projets DEFI comme Uniswap, Aave, CRV, et autres.

– 10% sur des projets NFT & META pour surfer la vague, par exemple AXS, SAND, MANA, ENJIN ou encore CHZ.

– 5% en très atypique sur du shitcoin style DOGE ou SHIBA, tout en sachant que c’est de la daube mais quand çà pump, çà part très fort !

Bonjour André,

merci pour ton avis !

Toujours bien d’avoir plusieurs sons de cloche pour se faire son avis.

Top ! Impatient d’en lire bien davantage (Sécuriser ses cryptos, comment choisir les validateurs etc)

Merci Vivien, je note, nouvelles idées d’articles 🙂

Je t’avoue que c’est ce qu’il me manque pour progresser en crypto …

Pareil, intérêt d”un compte métamask et le securiser via Ledger, ou faire du Saving, Staking hors plateformes (Kraken etc,)

Je trouve qu’il y a tellement à dire ! Vraiment content de voir ces premiers articles ici !!

On a fait une série d’articles pour le grand public.

Là tu nous challenges pour aller plus loin et nous adresser aux “power users” 🙂

Intéressant mais malheureusement vous oubliez de parler des stablecoins qui pour le coup offrent des opportunités de rendement plus que décentes (de 8 à environ 20% / an pour du « quasi » sans risques) et peuvent au moins en partie remplacer la part « fonds en euros » de l’allocation pyramidale présentée.

Les cryptos ce n’est pas que de la volatilité et du FOMO, on peut aussi en avoir 1 approche très sage 🙂

Bonjour Jeremie,

On en parle ici dans la stratégie saving : https://avenuedesinvestisseurs.fr/comment-investir-en-cryptomonnaie/#3-strategies-cryptos

De là à remplacer le fonds euro, je suis très réservé, on n’est pas sur le même profil rendement / risque…

Désolé je n’avais pas vu ce passage, merci!

Remplacer le fonds euro, peut-être pas à 100%, mais entre un rendement réel négatif (en comptant l’inflation) sans risques et 12% avec un risque relativement faible, on peut se poser la question 🙂

Superbe résumé de la blockchain, des cryptos et des enjeux qui en découlent.

Merci !