Comment placer de l’argent à l’étranger ? Voilà une question qui revêt différentes interprétations et différents objectifs.

Dans un monde de plus en plus globalisé, investir à l’étranger est devenu une stratégie incontournable pour les investisseurs souhaitant diversifier leurs placements, se protéger contre les risques économiques locaux, et profiter des opportunités de croissance offertes par l’économie mondiale.

🌏 Placer de l’argent à l’étranger permet non seulement de s’exposer à des devises étrangères mais aussi d’accéder à des marchés dynamiques et en pleine expansion.

🔥 Dans une vision un peu plus sombre, placer son argent à l’étranger peut également être envisagé dans l’objectif de sortir son capital de la France. Le déficit public affiche des niveaux inquiétants et l’endettement du pays a largement dépassé la barre des 100 % du PIB. Ajoutons à cela une relative instabilité politique. Ces indicateurs économiques et d’autres sont de nature à inquiéter certains investisseurs, lesquels redoutent une dégradation de la situation.

Donc ces investisseurs souhaitent parer à toute éventualité en plaçant une partie de leur argent à l’étranger, dans une banque, un pays, et/ou un courtier affichant une solidité financière à toute épreuve.

➡️ Ainsi, placer de l’argent à l’étranger est un objectif pouvant être atteint de différentes façons :

- Diversification des investissements hors de France :

- S’exposer aux devises étrangères : Investir dans des fonds actions qui suivent des indices boursiers internationaux, comme les ETF S&P 500 ou les ETF Monde (dont l’incontournable MSCI World). Cela permet de diversifier votre portefeuille en vous exposant à d’autres devises que l’euro et en tirant parti de la performance économique des principales entreprises mondiales.

- Investir dans l’économie mondiale : les fonds indiciels et les trackers (ETF) permettent d’accéder facilement à un large éventail d’actions à travers le monde, offrant ainsi une diversification géographique immédiate et une réduction des risques liés à la concentration sur un seul marché. C’est possible en optimisant fiscalement via le PEA Fortuneo notamment.

- Placer son argent et détenir ses placements dans un établissement hors de France :

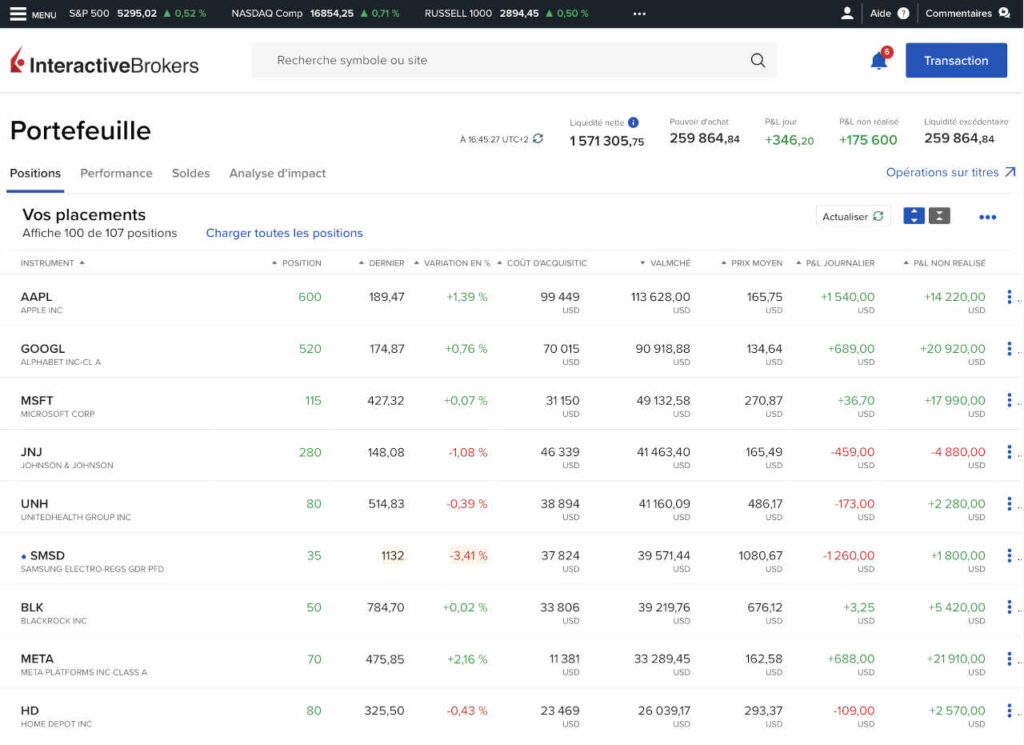

- Ouvrir un compte chez un courtier étranger : choisir un courtier réputé (comme Interactive Brokers) permet de bénéficier d’un compte multidevise, offrant ainsi la possibilité de gérer et d’investir des fonds dans différentes devises à travers le monde. Cette solution est idéale pour ceux qui souhaitent une flexibilité maximale et un accès à un large éventail de titres sur les marchés internationaux.

- Souscrire à une assurance vie luxembourgeoise : Destinée aux épargnants disposant de plus de 250 000 euros à investir, cette option offre un cadre fiscal avantageux et une grande sécurité pour les fonds déposés (le Luxembourg est l’un pays dont les finances sont très bien tenues). Les assurances vie luxembourgeoises permettent une diversification forte grâce à un large choix d’unités de compte (fonds d’investissement, actions, titres divers et variés) et une flexibilité en termes de devises.

En explorant ces différentes approches, cet article va vous fournir les informations nécessaires pour optimiser votre stratégie d’investissement à l’international, protéger votre patrimoine et profiter des opportunités offertes par les marchés mondiaux.

Note de Ludovic : pour rappel, la détention de comptes à l’étranger est (évidemment) autorisée. Mais il est nécessaire de déclarer ses comptes à l’administration. Cela se fait au moyen du formulaire 3916. En pratique, la déclaration des comptes à l’étranger est à renseigner en ligne sur le site impots.gouv.fr, en même temps que la déclaration de vos revenus annuels au titre de l’impôt sur le revenu (case 8UU).

SOMMAIRE

- Pourquoi investir à l’étranger ?

- Comparatif des solutions d’investissement à l’étranger

- Diversifier ses investissements hors de France (ETF mondiaux)

- Ouvrir un compte chez un courtier étranger

- Souscrire à une assurance vie luxembourgeoise

- Conclusion

Pourquoi investir à l’étranger ?

La diversification des actifs permet de réduire les risques…

Investir à l’étranger permet de réduire les risques en ne dépendant pas uniquement de l’économie française.

La diversification géographique répartit le risque sur plusieurs marchés, diminuant ainsi l’impact des fluctuations économiques et politiques locales sur votre portefeuille.

En répartissant vos placements à travers différentes régions et devises, vous minimisez l’impact des crises économiques spécifiques à un pays. Cela reste vrai même si l’économie est mondialisée.

et de profiter des performances des marchés étrangers

Investir à l’étranger donne accès à des opportunités de croissance. Les marchés internationaux offrent des opportunités de croissance potentiellement plus importantes que le marché domestique.

En s’exposant à des entreprises et des économies en pleine expansion (tech US, marchés émergents, etc.), vous pouvez bénéficier de rendements potentiellement plus élevés.

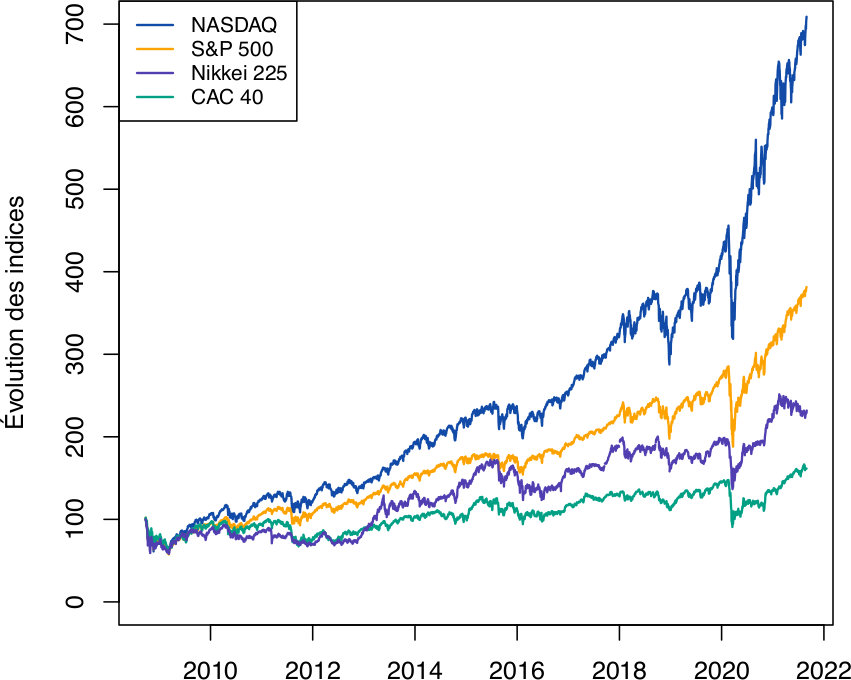

➡️ Regardez dans ce graphique les performances du CAC 40 par rapport aux indices boursiers américains (Nasdaq et S&P 500) depuis 2010, cela vaut le coup d’investir hors de la France :

Comparatif des solutions d’investissement à l’étranger

D’abord, pour avoir la vision d’ensemble, voyons ici en synthèse les différentes solutions pour placer son argent à l’étranger :

| Caractéristiques | ETF mondiaux | Courtier étranger (CTO) | Assurance vie luxembourgeoise |

|---|---|---|---|

| Diversification escomptable | Très Élevée | Très Élevée | Très Élevée |

| Ticket d’entrée | Faible (100 €) | Faible (100 €) | À partir de 250 000 euros |

| Frais | Faibles frais de gestion (un des avantages des ETF comparativement à d’autres fonds) | Très compétitifs en optant pour un courtier tel qu’Interactive Brokers. | Frais compétitifs avec les banques françaises, et dégressifs avec le montant investi. |

| Avantages fiscaux | Fiscalement avantageux si l’ETF est logé en assurance vie, PEA ou PER, et non en CTO. | Pas d’avantages particuliers (fiscalité des valeurs mobilières par défaut) | Très avantageux. |

| Complexité de mise en place | – Achat/revente des parts de fonds simple et rapide. – Titres accessibles sur de nombreuses enveloppes. |

– Ouverture simple et rapide. – Les courtiers étrangers ne fournissent pas d’IFU (imprimé fiscal unique) pour le suivi des gains et des déclarations d’impôt. |

Pas de complexité particulière en se faisant accompagner par un conseil en gestion de patrimoine expert comme Prosper Conseil. |

| ➡️ Passer à l’action | Tout savoir sur les ETF | Découvrir l’offre Interactive Brokers | Tout savoir sur l’assurance vie luxembourgeoise |

🔎 Analyse des avantages et inconvénients des différentes solutions pour placer son argent à l’étranger :

1️⃣ Actions monde (ETF mondiaux) :

- Avantages : frais réduits, grande liquidité, diversification instantanée.

- Inconvénients : pas d’inconvénient.

2️⃣ Courtier étranger :

- Avantages : accès à de nombreux marchés, compte multidevises, frais compétitifs.

- Inconvénients : le courtier ne fournit pas d’imprimé fiscal unique (aide pour la déclaration des revenus).

3️⃣ Assurance Vie Luxembourgeoise :

- Avantages : grande sécurité des fonds, diversification, avantages fiscaux.

- Inconvénients : ticket d’entrée élevé (au moins 250 000 € à investir).

➡️ Entrons maintenant dans le détail de chacune de ces solutions pour placer de l’argent à l’étranger.

Diversifier ses investissements hors de France (ETF mondiaux)

Les solutions avancées dans cet article pour diversifier son patrimoine hors de France n’ont rien de très original si vous lisez régulièrement Avenuedesinvestisseurs.fr. Une première solution consiste à investir dans des fonds actions, c’est une solution simple et efficace qui s’impose pour à tous les investisseurs.

Avis de Nicolas : il est bien plus facile d’investir dans les actions internationales, que dans l’immobilier à l’étranger. Cela dit, pour investir dans l’immobilier à l’étranger sans être responsable de la gestion locative, j’investis dans des SCPI européennes. Notre guide : investir en SCPI.

Investir dans des fonds actions mondiaux au travers d’ETF

1️⃣ ETF S&P 500 : investir dans un ETF répliquant l’indice S&P 500 vous expose aux 500 plus grandes entreprises américaines : Google, Meta (Facebook), Apple, Nvidia, Microsoft, Tesla, Amazon, etc. C’est un moyen efficace de diversifier votre portefeuille en accédant au marché américain, souvent considéré comme le plus dynamique au monde.

2️⃣ ETF MSCI World : un ETF répliquant l’indice MSCI World permet d’investir dans un large éventail de sociétés à travers le monde. Cet ETF couvre 1500 entreprises de 23 pays développés (dont 2/3 de valeurs américaines), offrant une diversification géographique significative.

➡️ Les ETF MSCI World ont été abordés de nombreuses fois sur Avenue des investisseurs. Investir sur le S&P 500 ou ETF World ?

💡Il existe des centaines d’ETF (Exchange-Traded Funds) sur le marché. Ces fonds ont des frais de gestion réduits, offrent une diversification immédiate, et sont très liquides. Ils sont idéaux pour les investisseurs souhaitant diversifier leur portefeuille actions.

Note de Ludovic : les meilleures assurances vie du marché donnent accès à des ETF MSCI World et ETF S&P 500. Et on trouve aussi des ETF du monde entier (Europe, USA, émergents,…) éligibles au PEA ! Par ailleurs, la diversification géographique va de pair avec la diversification en devises. Le dollar américain est l’une des devises de référence à détenir dans un portefeuille diversifié.

S’exposer aux devises étrangères sur d’autres classes d’actifs (immobilier, obligations)

Si vous souhaitez investir dans l’immobilier à l’étranger ou les obligations hors de France, vous pouvez également vous tourner vers des fonds (et des ETF).

Investir dans l’immobilier étranger

Du côté des fonds immobiliers, on peut citer les fonds de foncières cotées.

1️⃣ Par exemple l’ETF Amundi Index FTSE EPRA NAREIT Global (code ISIN LU1437018838). Ce fonds permet de s’exposer à plus de 350 foncières cotées dans le monde, dont plus de 60 % de sociétés américaines, 10 % de valeurs japonaises, etc.

Ce fonds est disponible au sein de l’assurance vie Lucya Cardif (lire notre avis sur l’assurance vie Lucya Cardif, une des meilleures assurances vie du marché).

2️⃣ L’assurance vie Linxea Sprit 2 (une autre excellente assurance vie : lire notre avis sur Linxea Spirit 2) permet également d’investir dans l’immobilier à l’étranger, par exemple au travers de l’ETF Amundi FTSE EPRA Europe Real Estate (LU1681039480).

Ce fonds comporte moins de 15 % de foncières cotées françaises. Donc ce fonds permet de s’exposer à l’immobilier au Royaume-Uni (près d’1/3 de l’encours du fonds), en Allemagne, en Suède, en Suisse, etc.

Investir dans les obligations à l’étranger

1️⃣ Toujours dans le contrat Lucya Cardif, vous pouvez vous exposer aux marchés obligataires étrangers avec un ETF tel que Amundi USD Corporate Bond PAB Net Zero Ambition (code ISIN LU1285959703).

Ce fonds est investi en obligations d’entreprises (notes AAA à BBB), dont près de 90 % d’entreprises américaines.

Ce type de fonds obligataire permet de détenir des dollars en patrimoine. Ce fonds expose au “risque de change” avec le dollar américain. Mais cette notion de risque est relative… Car si vous souhaitez explicitement diversifier votre patrimoine en dehors de la devise euro, alors cette exposition au dollar devient une caractéristique recherchée et non plus un risque.

Le terme “PAB Net Zero Ambition” signifie que le fonds est aligné sur les accords de Paris (objectif vertueux de limitation du réchauffement climatique).

2️⃣ Si vous détenez une assurance vie Linxea Spirit 2, vous pouvez également investir en obligations étrangères en investissant dans l’ETF Amundi Global Aggregate Green Bond (LU1563454310).

Ce fonds est exposé à près de 900 obligations internationales notées AAA à BBB (aussi bien des obligations d’États que d’entreprises), dont moins de 15 % d’obligation françaises.

💡Si vous investissez au travers d’un compte-titres ordinaire, le choix de fonds (et d’ETF) sera plus large que le choix de fonds accessibles en assurance vie.

➡️ Ce qui nous amène au sujet suivant : comment placer son argent à l’étranger, non plus seulement en termes d’exposition du portefeuille, mais également en matière de courtiers.

Ouvrir un compte chez un courtier étranger

Si vous souhaitez aller plus loin dans l’objectif d’investir à l’étranger. Vous pouvez faire le choix de transférer votre patrimoine en dehors des établissements bancaires et courtiers français.

Vous avez la possibilité d’ouvrir un compte dans une banque étrangère. C’est légal du moment que le compte est déclaré.

💡Mais détenir du cash non rémunéré dans une banque à l’étranger n’est pas intéressant. Il faut investir ce capital sur des titres financiers (actions, obligations, fonds actions, fonds obligataires, money market funds, etc.).

➡️ Le plus intéressant (et le plus économique) pour investir est de se tourner vers un courtier en bourse (broker).

Note de Ludovic : cela peut paraître évident, mais afin d’éviter toute mauvaise interprétation, rappelons que détenir des placements sur un compte à l’étranger n’exonère en rien de payer en France des impôts sur les gains de ces placements.

Un compte-titres d’un courtier étranger comme Interactive Brokers

Vous êtes en quête courtier étranger pour détenir des devises (USD, CHF, EUR, etc.) et investir votre patrimoine sur divers titres financiers (actions, fonds actions/ETF, obligations, fonds obligataire, money market funds, etc.) ?

Parmi les meilleurs comptes-titres, nous pouvons sans hésitation vous recommander le courtier Interactive Brokers (voir l’offre d’Interactive Brokers et le choix de titres dont des ETF ici).

Ce courtier compte des clients (particuliers et institutionnels) dans le monde entier. Il est d’ailleurs très souvent privilégié par les Français expatriés. Interactive Brokers travaille avec plusieurs banques dépositaires dans le monde pour loger les liquidités de ses clients.

➡️ Exemple de portefeuille d’actions Interactive Brokers :

Les avantages d’investir via un courtier étranger comme Interactive Brokers

Interactive Brokers comporte de nombreux avantages :

1️⃣ Compte multidevise : Interactive Brokers permet de détenir et de gérer des fonds dans plusieurs devises, facilitant ainsi les investissements internationaux sans avoir à convertir constamment votre monnaie. Vous pouvez acheter et revendre des actions dans une multitude de devises : dollar américain, dollar canadien, dollar australien, Dollar de Hong Kong, franc suisse, couronne suédoise, couronne danoise, couronne norvégienne, livre anglaise, euro, etc.

2️⃣ Le cash déposé sur le compte de liquidités (l’argent non investi) est rémunéré. Le taux de rémunération dépend du taux des banques centrales (FED, BCE, Banque d’Angleterre, Banque national suisse). Interactive Brokers est beaucoup plus généreux que d’autres courtiers en matière de rémunération des liquidités.Près de 4 % de rendement en 2024 en USD ou en EUR.

3️⃣ Accès à un large éventail de marchés : Vous pouvez investir sur les marchés américains, européens, asiatiques, et bien plus encore, offrant ainsi une diversification maximale. Bien plus de choix que les autres courtiers en bourse.

4️⃣ Frais compétitifs : Interactive Brokers est connu pour ses frais de transaction très réduits par rapport à de nombreux courtiers locaux, ce qui maximise votre rendement net.

Avis de Ludovic : en termes de frais de passage d’ordre, Interactive Brokers est clairement un des courtiers les plus compétitifs du marché. Cela est encore plus vrai si vous investissez sur les marchés américains, Interactive Brokers est beaucoup plus économique que les courtiers français. C’est mon courtier préféré pour investir en actions américaines. Voyez les tarifs ici.Vous pouvez lire notre avis sur Interactive Brokers pour en savoir davantage sur les avantages de ce courtier étranger.

🔎 Voici une liste non exhaustive des titres financiers accessibles sur un compte-titres étranger :

| Description | Risque | |

|---|---|---|

| Actions | Parts d’entreprise cotées. | Risqué |

| Fonds (dont ETF) | Véhicule détenant des parts de centaines d’entreprises cotées. | Risqué |

| Obligations | Titres de dettes émis par un État ou une entreprise. | Selon profil de risque des obligations. |

| Fonds obligataires | Véhicule détenant des obligations. | Selon profil de risque des obligations. |

| Money market funds | Fonds monétaires. | Risque très faible voire nul (hors risque de change si le money market funds en devise étrangère). |

Comment ouvrir un compte-titres étranger ?

Quid du processus d’ouverture de compte d’un compte-titres à l’étranger ?

Documentation nécessaire : pour ouvrir un compte chez un courtier étranger, vous aurez besoin de fournir une pièce d’identité et un justificatif de domicile. Ce qui ne diffère en rien des exigences d’un courtier français.

➡️ Étapes à suivre :

- Inscription en ligne sur le site du courtier (ici pour Interactive Brokers).

- Vérification des documents envoyés.

- Dépôt initial pour activer le compte.

💡Conseils pratiques :

- Comparer les frais et les services offerts par différents courtiers étrangers.

- Vérifier la réglementation et la protection des investisseurs dans le pays du courtier.

- Consulter des avis et des témoignages d’autres investisseurs utilisant ces services (avis sur Interactive Brokers, Nicolas et moi sommes nous-mêmes clients).

📌 Le compte-titres ordinaire (CTO) n’offre aucun avantage fiscal. La fiscalité d’un CTO étranger est la même que celle d’un CTO ouvert chez un courtier ou une banque française. Vous devez déclarer vos gains de la même façon.

Note de Ludovic : la seule marge de manœuvre pour optimiser l’imposition est d’opter pour des fonds capitalisants si vous investissez sur le long terme. Un fonds capitalisant réinvesti automatiquement les dividendes et/ou les intérêts qu’il perçoit plutôt que de les redistribuer aux investisseurs. De cette façon, vous évitez une imposition au fil de l’eau. Toutefois, l’imposition à la sortie reste celle par défaut sur les revenus de valeurs mobilières (30 % d’imposition en optant pour le régime de la flat tax). Les ETF capitalisant portent parfois le terme “ACC” (diminutif du mot accumulatif) dans leur intitulé, mais ce n’est pas toujours le cas, il faut alors consulter la documentation détaillée pour savoir si le fonds est distribuant ou capitalisant. Notre article : ETF capitalisant ou distribuant ?

➡️ Les épargnants avec un patrimoine important ont une autre solution à disposition pour placer leur argent hors de France : le Luxembourg.

Souscrire à une assurance vie luxembourgeoise

L’assurance vie luxembourgeoise comporte plusieurs avantages spécifiques.

1️⃣ Protection de l’épargnant : les assurances vie luxembourgeoises offrent une grande sécurité pour les fonds déposés, avec une protection renforcée en cas de défaillance de l’assureur. Notamment grâce au triangle de sécurité.

Le triangle de sécurité repose sur 3 acteurs : l’assureur, la banque dépositaire et le Commissariat aux assurances (CAA). Le CAA est une autorité de surveillance luxembourgeoise indépendante s’assurant de la conformité des opérations.

Spécificité de ce schéma : il y a une séparation physique entre l’assureur et la banque où le capital de l’investisseur est déposé. Ce schéma accroît donc la sécurité pour l’investisseur.

De plus, l’épargnant en assurance vie luxembourgeoise est créancier de premier rang. Donc en cas de faillite de l’assureur, l’épargnant récupère son argent avant le fisc, les salariés et les actionnaires (contrairement aux assurances vie françaises). Et il n’y a pas de limite de garantie (versus 70 000 € par assureur par client en France).

Enfin, il n’y a pas de risque de blocage du capital (alors qu’en France il y a la loi Sapin 2).

2️⃣ Par ailleurs, le Luxembourg est un État très bien géré, avec un niveau d’endettement limité. Le Luxembourg est un de rares pays à bénéficier de la note AAA (le fameux “triple A”). Il s’agit de la meilleure note que peuvent attribuer les grandes agences de notation. Le Luxembourg est (avec la Suisse) un véritable coffre-fort et un havre de sécurité au sein de de l’Europe. Alors que la note de la France vient encore d’être dégradée.

3️⃣ Diversification des investissements : vous avez accès à un large éventail d’unités de compte. Y compris des titres individuels, des trackers, et des fonds “clean share”, permettant une diversification optimale.

4️⃣ Flexibilité en devises : certaines assurances vie luxembourgeoises permettent de diversifier vos investissements en euros, dollars, francs suisses, etc. (en pratique, la diversification en devise peut simplement se faire au travers du choix des fonds).

5️⃣ Fiscalité avantageuse : le Luxembourg applique le principe de la transparence fiscale. Donc la fiscalité applicable à vos revenus financiers est celle du pays de résidence (fiscale) de l’épargnant, ce qui est avantageux pour les expatriés susceptibles de changer de pays. Cela permet d’éviter les problématiques de double imposition et/ou de profiter de paradis fiscaux.

6️⃣ Frais de gestion dégressifs : les frais de gestion peuvent être plus compétitifs que ceux que l’on trouve sur les assurances vie commercialisées par des banques en France. Ces frais peuvent même rivaliser avec ceux des meilleures assurances vie en ligne pour les investisseurs avec de gros patrimoines.

Conditions et procédure de souscription d’une assurance vie luxembourgeoise

Montant minimal : en général, un investissement initial de 250 000 € est requis pour souscrire à une assurance vie luxembourgeoise. C’est le principal frein à ce type de contrat. L’assurance vie luxembourgeoise est réservée aux épargnants disposant d’un patrimoine finance confortable.

Choix du contrat : il est important de choisir un contrat avec de faibles frais et des conseillers compétents pour optimiser l’utilisation de cette solution d’investissement.

Les particuliers ne peuvent pas ouvrir une assurance vie luxembourgeoise en autonomie, il faut passer par un professionnel habilité.

En raison de tous ses avantages, l’assurance vie luxembourgeoise est une solution régulièrement proposée aux personnes disposant d’un capital important à investir (clientèle dite “patrimoniale”).

Note de Ludovic : Si vous souhaitez ouvrir une assurance vie luxembourgeoise, nous pouvons vous recommander notre cabinet de conseil en gestion de patrimoine Prosper Conseil. Le cabinet a développé une expertise sur l’assurance vie luxembourgeoise, aussi bien pour ses clients domiciliés en France qu’à l’étranger. À noter que les services de Prosper Conseil ne se limitent pas à l’ouverture et la gestion de votre contrat. En effet, Prosper Conseil vous accompagne pour la gestion de votre patrimoine au sens large (optimisation fiscale, stratégie d’allocation et de diversification, opportunités d’investissement, etc.).

Conclusion

Investir à l’étranger offre de nombreux avantages, notamment en termes de diversification, de protection contre les fluctuations économiques locales, et d’accès à des opportunités de croissance internationales.

Placer son argent à l’étranger permet de dé-risquer son patrimoine vis-à-vis des risques spécifiques du pays de résidence.

Que ce soit via des ETF monde (facilement accessibles à tous les épargnants), un compte chez un courtier étranger, ou une assurance vie luxembourgeoise, chaque solution présente ses propres avantages et conditions. En choisissant la méthode qui convient le mieux à vos objectifs financiers et à votre situation personnelle, vous pouvez optimiser votre stratégie d’investissement et sécuriser votre patrimoine.

2 commentaires sur “Comment placer de l’argent à l’étranger ?”

Sommes-nous réellement protégés, en étant investis sur un ETF World (par exemple) dans une assurance vie française ?

Dans le cas où, l’état français serait tenté de se servir dans les assurances vies pour rembourser la dette ?

Bonjour Benjamin,

Dans le cadre d’une assurance vie française, on est créancier, avec une garantie de l’Etat de 70 000 € par client par assureur en cas de faillite de l’assureur.

Je ne pense pas que l’Etat ira jusqu’à directement se servir dans les assurances vie des Français. Ce serait un fusil à 1 coup : ensuite les Français n’épargneraient plus en assurance vie et ce serait la fin de la France (l’Etat a besoin que les Français continuent de placer en fonds euro pour financer la dette française !).

Si on veut se protéger avec ceintures et bretelles : l’assurance vie luxembourgeoise est idéale.

Car Etat bien plus solide (noté triple A), pas de loi Sapin 2, protection maximale du capital (triangle de sécurité luxembourgeois), épargnant créancier de 1er rang, et garantie illimitée.

Inconvénient : il faut placer minimum 250 000 €.

Notre article : assurance vie luxembourgeoise.