Vous souhaitez investir en bourse de façon responsable ? C’est possible grâce aux trackers tels que les ETF ESG, des fonds respectueux de l’environnement et qui ciblent des entreprises soucieuses du bien-être de leurs employés. En pratique, ces ETF responsables (ISR / ESG) sont des fonds d’investissement accessibles via différentes enveloppes, notamment le PEA, le CTO, l’assurance vie et le PER…

Dans cet article, nous allons vous présenter les ETF ESG (Environnement, Social et Gouvernance). Vous saurez comment investir dans ces produits, en gestion libre ou en gestion pilotée. Et quelle que soit votre enveloppe. C’est parti !

SOMMAIRE

- Qu’est-ce qu’un ETF ESG ?

- Comment investir en ETF ESG ? Gestion pilotée ou gestion libre

- Quels sont les meilleurs ETF ESG en assurance vie, PEA et PER ?

- Conclusion

Qu’est-ce qu’un ETF ESG ?

Tout d’abord, un ETF (pour Exchange Traded Funds), est un fonds d’investissement coté en bourse, qui regroupe plusieurs actions. En un seul ordre, vous pouvez investir sur une zone géographique entière en répliquant un indice boursier (S&P 500 pour les USA, CAC 40 pour la France, DAX 40 pour l’Allemagne, MSCI World pour les pays développés) ; ou dans un secteur entier (Immobilier, Eau, Agriculture). On les appelle aussi fonds indiciels, ou trackers.

Les ETF vous permettent à la fois d’investir à frais réduits (0,30 % de frais de gestion annuels en moyenne versus 2 % pour les fonds classiques), de diversifier massivement vos investissements (plusieurs dizaines, voire centaines d’entreprises différentes) et de profiter d’une liquidité importante. C’est pour cela que l’on vous recommande ces produits financiers pour investir en bourse.

Dans le cas d’un ETF ESG, il s’agit d’un ETF qui ajoute un filtre pour respecter les critères ESG, pour Environnemental, Social et Gouvernance.

Les ETF ESG peuvent être logés dans un CTO, mais aussi un PEA, une assurance vie ou encore un PER (voir plus bas).

Les critères ESG

Voici à quoi correspondent ces trois critères, qui font partie des critères extra-financiers :

- Environnement : ce critère mesure l’impact environnemental des entreprises. Est-ce qu’elles gèrent bien leurs déchets, réduisent leurs émissions de gaz à effet de serre et leur consommation énergétique ? Ce critère prend également en compte la prévention des risques environnementaux (contamination des sols, marées noires, etc.).

- Social : ce critère analyse les conditions de travail et le bien-être des employés d’une entreprise et des collaborateurs externes. On y retrouve la parité homme-femme, le respect des personnes en situation de handicap, le droit des employés, ou encore le respect des normes de travail.

- Gouvernance : c’est-à-dire la façon dont est gouvernée une entreprise. Dans ce critère, on analyse la lutte contre la corruption, l’indépendance du conseil d’administration, la vérification des comptes ou encore la rémunération des dirigeants.

Ainsi, en investissant dans des ETF composés d’entreprises qui respectent les critères ESG, vous sélectionnez les sociétés respectueuses de l’environnement et de leurs employés.

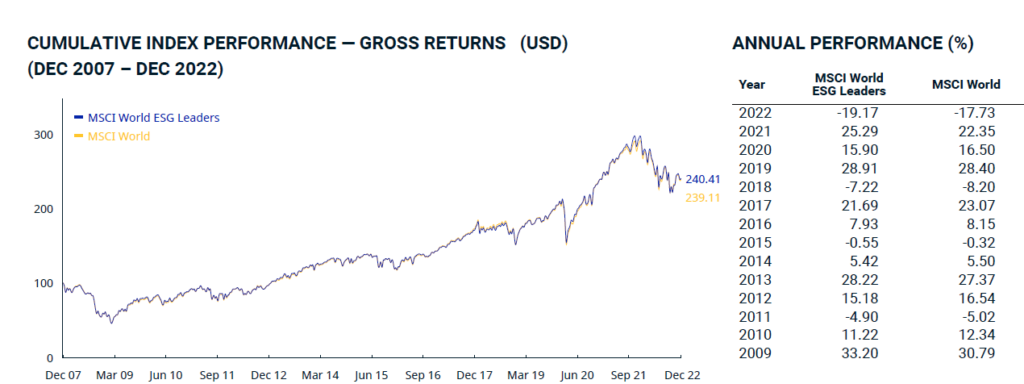

Note de Nicolas : et a priori sans sacrifier la performance ! Puisque regardez dans le graphique ci-dessous les performances des 15 dernières années entre l’indice MSCI World “pur” (en jaune) et l’indice MSCI World ESG Leaders. Sur 15 ans la performance a été quasiment identique :

La différence entre les critères ESG et le label ISR

Nous entendons souvent parler du label ISR (Investissement Socialement Responsable), confondu avec les critères ESG.

Ce label ISR est attribué par le Ministère de l’Économie et des Finances. Il permet d’investir tout en conciliant performance financière et développement durable. Pour savoir si un ETF est éligible au label ISR, ce dernier va analyser l’impact environnemental, les conditions de travail des employés et la gouvernance des entreprises qui composent le fonds.

Autrement dit, le label ISR va se baser sur les critères ESG (vus plus haut) pour sélectionner les ETF éligibles (ou non) à leur label.

En outre, pour être éligibles à l’ISR, les fonds candidats doivent apporter des éléments concrets pour prouver qu’ils sont meilleurs que leur indice de référence ou leur secteur d’activité, et cela, sur au moins deux indicateurs ESG.

Notre avis sur les critères ESG

Les critères ESG sont pratiques et assez efficaces pour trier rapidement les bons des mauvais élèves. Si vous êtes sensible à l’investissement responsable, cela vous permet d’investir votre argent dans des entreprises qui œuvrent pour le bien de l’environnement et de leurs employés.

Toutefois, les critères ESG ont certaines limites. À l’heure actuelle, les procédures ne sont pas standardisées, et certaines données liées aux critères ESG sont difficiles à collecter. De plus, les fonds ISR ont généralement une équipe dédiée pour noter les entreprises, ce qui implique des systèmes de notation différents pour chaque fonds. Le greenwashing n’est parfois pas loin.

Ceci dit, 12 normes dites ESRS (créées par l’European Financial Reporting Advisory Group) devraient s’appliquer dès 2024. Ces normes devraient permettre d’évaluer les performances ESG selon les mêmes critères, et ce, pour toutes les entreprises.

En outre, on trouve dommage que des critères comme la satisfaction des clients et des collaborateurs ne soient pas pris en compte. Parce qu’il peut arriver qu’entre les mesures effectuées et ce que pensent réellement les clients et les collaborateurs, il y ait une grande différence.

Par exemple, on peut citer le cas d’Orpea (maisons de retraite), qui avait une très bonne notation sur les critères ESG, alors que les clients n’étaient pas du tout satisfaits !

Note de Ludovic : d’un point de vue théorique, un indice avec contrainte ISR risque d’afficher un couple performance/risque un peu moins bon qu’un indice sans contrainte ISR. Car on exclut de l ‘univers d’investissement des secteurs rentables (armement, tabac, etc.) permettant de diversifier davantage le portefeuille.

Note de Nicolas : mais c’est sans compter sur le fait que les politiques soutiennent les entreprises vertueuses. Et ces entreprises sont moins exposées aux risques (conflit social, scandale environnemental, etc.) et leur culture conduit à des rendements plus stables à long terme, avec moins de turn over chez les salariés. Ce qui laisse présager d’une bonne performance sur le long terme.

Comment investir en ETF ESG ? Gestion pilotée ou gestion libre

Il existe 2 façons d’investir dans des ETF ESG : en gestion pilotée ou en gestion libre. Voyons tout d’abord les courtiers intéressants en gestion pilotée.

Les gestions pilotées ESG

La gestion pilotée vous permet d’investir dans des ETF sans avoir à vous en occuper. C’est le gestionnaire qui va sélectionner les ETF pour vous.

Peu d’assurances vie en gestion pilotée permettent d’investir exclusivement en ETF ESG. Nous en connaisons 3 :

Chez Yomoni et Nalo, la gestion en ETF ESG est sur option. Ce n’est pas la gestion par défaut.

Goodvest : la meilleure gestion pilotée ESG

Goodvest (voir le site) est une société créée en 2020, qui est réglementée par l’ORIAS en tant que Conseiller en Investissements Financiers (CIF).

Il s’agit donc d’un courtier sérieux (sinon nous ne le recommanderions pas !). Chez Goodvest, vous pouvez souscrire à leur unique produit, qui est l’assurance vie Goodvie. Notre avis sur Goodvest.

D’un point de vue investissement responsable, Goodvest va plus loin que les gestions pilotées concurrentes Yomoni (avis) et Nalo (avis) .

En effet, Goodvest vous permet d’investir tout en étant conforme aux accords de Paris. C’est-à-dire de ne pas dépasser les deux degrés de réchauffement climatique d’ici 2100, par rapport à l’ère préindustrielle. En pratique, cette assurance vie exclut plusieurs secteurs jugés peu respectueux de l’environnement, comme le tabac, les divertissements pour adultes, ou encore les énergies fossiles.

Note de Nicolas : on apprécie ce geste de Goodvest pour la planète, et pour les jeunes qui peuvent ouvrir avec seulement 300 € (les mineurs peuvent même ouvrir Goodvest Kids !). Chacun doit pouvoir épargner de façon responsable, même les plus jeunes et les plus modestes. Nous avons obtenu un code promo pour nos lecteurs qui souscrivent à l’assurance vie Goodvest. Jusqu’à 500 € offerts en frais de gestion sur une période de 3 mois avec le code INVESTISSEURS. Pour en savoir plus : notre avis Goodvest.

| Goodvie | Yomoni | Nalo | Boursorama | |

|---|---|---|---|---|

| Gestionnaire | Goodvest | Yomoni | Nalo | Edmond de Rothschild |

| Assureur | GENERALI | CRÉDIT MUTUEL Suravenir |

GENERALI | GENERALI |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % |

| Ticket d'entrée (Minimum demandé à l'ouverture sans obligation de verser ensuite) | 300 € | 1 000 € | 1 000 € | 300 € |

| Frais de gestion (Inclus dans la performance toujours annoncée nette de frais de gestion). | 0,60 % assureur + 0,90 % Goodvest + 0,30 % gérant fonds = 1,80 % / an |

0,60 % assureur + 0,70 % Yomoni + 0,30 % tracker = 1,60% / an |

0,85 % assureur + 0,55 % Nalo + 0,25 % tracker = 1,65 % / an |

0,75 % assureur + 0 % Bourso + 2 % gérant de fonds = 2,75 % / an |

| Nombre de profils | 5 (du plus défensif au plus offensif) | 10 (du plus défensif au plus offensif) | 4 thématiques (standard, sans immo, complément PEA, développement durable ISR) x 101 allocations = 404 allocations | 8 |

| Notre avis : Classement écologie et ISR (investissement socialement responsable) | Notre avis sur Goodvie est très positif, avec la prise en compte des critères écologiques, responsables et durables la plus exigeante |

|||

| Découvrez GOODVIEJusqu'à 1000 € de frais de gestion offerts | Découvrez YOMONIJusqu'à 350 € de frais de gestion offerts | Découvrez NALO 3 mois de frais de gestion offerts, jusqu'à 500 € |

Gestion pilotée Boursorama |

La gestion libre : choisissez vous-même vos ETF ESG

Si vous avez plus de temps à consacrer à vos investissements, et l’envie de mettre la main à la pate, vous pouvez passer par la gestion libre.

Dans ce cas, vous choisissez vos ETF vous-même, et ce sera à vous de déterminer les ETF ESG les plus respectueux de l’environnement et les plus performants.

Nous vous recommandons d’ouvrir un PEA. Comme vous investissez dans une optique long terme, vous devrez apporter votre attention sur les frais. Parce que des frais élevés vont énormément diminuer votre performance totale. Ainsi, nous vous conseillons d’éviter les PEA qui facturent des frais d’inactivité et des droits de garde.

Aujourd’hui, beaucoup de courtiers en bourse permettent proposent un PEA sans frais d’inactivité ni droits de garde (comparatif des meilleurs PEA).

Si jamais vous avez ouvert un PEA dans un établissement classique (avec des frais élevés), vous pouvez toujours le transférer (transfert PEA). En plus, souvent, votre nouveau courtier prendra en charge pour vous ces frais de transfert.

En outre, comme vous êtes en gestion libre, il faudra que vous prêtiez une grande attention à la diversification de vos investissements. Nous vous renvoyons vers cet article pour découvrir les 8 critères pour bien choisir ses ETF.

Vous devrez diversifier sur plusieurs zones géographiques et plusieurs secteurs d’activités. Sinon votre portefeuille ne sera pas assez équilibré, et vous risquez de le regretter plus tard.

Note de Nicolas : malheureusement, le choix d’ETF ESG en PEA est très limité. Il n’y a pas d’ETF World ESG éligible au PEA ! Alors que c’est l’ETF le plus pratique pour diversifier facilement sur différentes zones géographiques et tous les secteurs d’activité. Pour cette raison, nous aimons beaucoup l’assurance vie. Et aussi car l’assurance vie permet d’investir plus que les 150 000 € du plafond PEA.

Linxea Spirit 2 : la meilleure gestion libre pour ETF ESG

Ainsi, pour une assurance vie en gestion libre, nous recommandons un contrat :

- sans frais sur versement,

- avec de faibles frais de gestion annuels,

- avec un bon choix d’ETF ESG parmi les unités de compte.

Notre assurance vie préférée (Linxea Spirit 2) répond à ces critères : il y a 39 ETF dont 10 ETF ESG ou ISR ! Excellent choix, on peut investir en ETF ESG sur toutes les zones : World (indispensable !), USA, Europe, France, marchés émergents, etc. Et le courtier Linxea est très professionnel (avis Linxea).

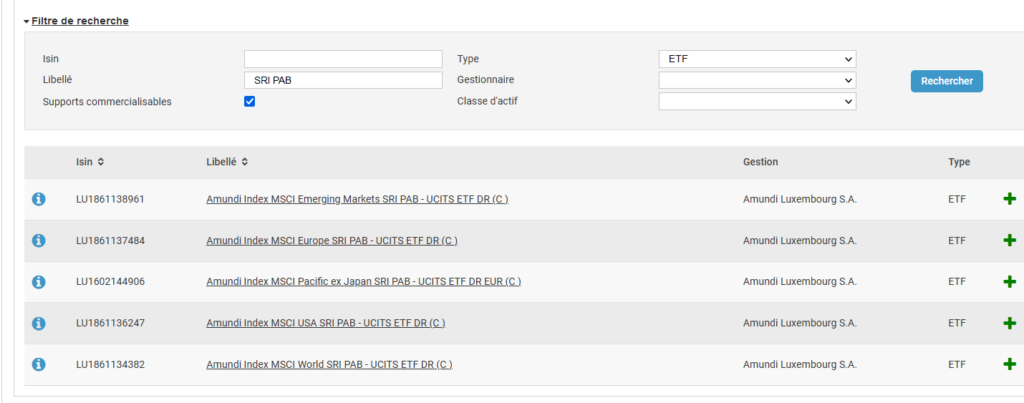

En pratique, sur mon espace client, comment j’ai identifié les ETF ESG ? Facile. En faisant un arbitrage ou versement, dans la liste d’unités de compte j’ai filtré : libellé contient “SRI” (= ISR en anglais) et type ETF. Ainsi, je constate que l’on a accès à 5 ETF ISR dont l’ETF World SRI :

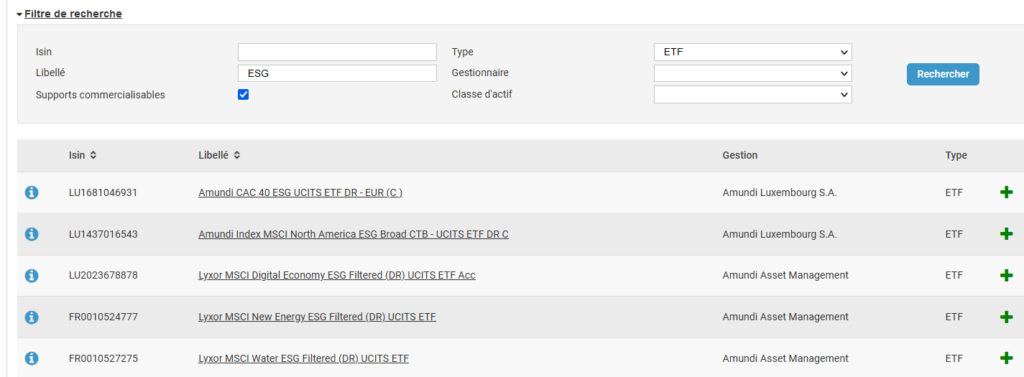

Et en filtrant sur ETF ESG, on accède à 5 ETF ESG de plus :

Note de Nicolas : l’assurance vie Linxea Spirit 2 (voir le site) permet d’investir en ETF ESG mais pas que ! C’est aussi une enveloppe pour diversifier globalement son patrimoine entre fonds euro sécurisé, immobilier (SCPI), etc. Rappelons qu’un patrimoine solide à long terme est un patrimoine bien diversifié.

Quels sont les meilleurs ETF ESG en assurance vie, PEA et PER ?

Pour choisir un ETF ESG en gestion libre, vous devrez regarder plusieurs critères (choisir ses ETF), notamment :

- l’indice répliqué ;

- les frais de gestion ;

- capitalisant ou distribuant ;

- l’encours sous gestion ;

- la qualité de réplication (pour les ETF synthétiques).

Sur PEA, nous n’avons trouvé que des ETF ESG Europe, pays émergents, et un World sectorisé seulement sur l’eau. Mais le choix est plus large sur les autres enveloppes (assurance vie, PER et CTO), comme nous l’avons vu plus haut sur l’assurance vie Linxea Spirit 2.

Les ETF ESG éligibles au PEA

Ce tableau liste quelques ETF respectant les critères ESG et qui sont éligibles au PEA (plan épargne actions) :

| Zone géographique | Tracker – Code ISIN | Devise | Dividendes | Frais annuels | Composition |

| USA | AMUNDI ETF PEA S&P 500 (PE500) – FR0013412285 | € | Capitalisant | 0,25 % | S&P 500 ESG |

| Europe | AMUNDI INDEX MSCI EMU SRI PAB UCITS ETF DR (C) – LU2109787635 | € | Capitalisant | 0,18 % | MSCI EMU SRI filtered PAB |

| Europe | Lyxor MSCI EMU ESG Broad CTB (DR) UCITS ETF Acc – LU0908501058 | € | Capitalisant | 0,12 % | MSCI EMU ESG Broad Select Net Total Return Index |

| Pays Émergents | BNP Paribas Easy MSCI Emerging SRI S-Series PAB 5% Capped – LU1291098314 | € | Capitalisant | 0,30 % | MSCI Emerging SRI S-Series PAB 5% Capped (NTR) index |

| Eau (Monde) | LYXOR PEA EAU (MSCI WATER) UCITS ETF – CAPI. – FR0011882364 | € | Capitalisant | 0,60 % | MSCI ACWI IMI Water ESG Filtered Net USD Index |

Ces ETF sont également disponibles sur compte-titres ordinaire (CTO), avec une fiscalité moins attractive.

Les ETF ESG en assurance vie et PER

Les ETF ESG listés dans le tableau ci-dessous sont au minimum disponibles sur un, voire plusieurs contrats d’assurance vie et plan épargne retraite (PER).

Regardez dans la liste d’unités de compte de votre contrat quels ETF ESG sont disponibles. Attention ne soyez pas surpris, dans les assurances vie traditionnelles en banque il n’y a pas d’ETF (donc encore moins d’ETF ESG). C’est pourquoi il faut bien choisir son contrat : meilleures assurances vie et meilleurs PER.

Liste non exhaustive (on a vu d’autres ETF ISR et ESG plus haut sur Linxea Spirit 2) :

| Zone géographique | Tracker – Code ISIN | Devise | Dividendes | Frais annuels | Composition |

| Monde | Amundi MSCI World SRI PAB ETF DR (C) – LU1861134382 | € | Capitalisant | 0,18 % | MSCI World SRI filtered PAB |

| Monde | Amundi MSCI WORLD ESG LEADERS SELECT -LU2109787122 | $ | Capitalisant | 0,18 % | MSCI World ESG Leaders Select 5% Issuer Capped Index |

| États-Unis | AMUNDI INDEX MSCI USA SRI PAB UCITS ETF DR (C) – LU1861136247 | € | Capitalisant | 0,18 % | MSCI USA SRI filtered PAB |

| États-Unis | LYXOR MSCI USA ESG LEADERS EXTRA (DR) -LU1792117696 | $ | Capitalisant | 0,15 % | MSCI USA Select ESG Rating and Trend Leaders Net Return USD Index |

| Europe | AMUNDI INDEX MSCI EMU SRI PAB UCITS ETF DR (C) – LU2109787635 | € | Capitalisant | 0,18 % | MSCI EMU SRI filtered PAB |

| Europe | Lyxor MSCI EMU ESG Broad CTB (DR) UCITS ETF Acc – LU0908501058 | € | Capitalisant | 0,12 % | MSCI EMU ESG Broad Select Net Total Return Index |

| France | Amundi CAC 40 ESG UCITS ETF DR – EUR (C ) – LU1681046931 | € | Capitalisant | 0,25 % | Indice CAC 40 ESG |

| Pays émergents | Xtrackers ESG MSCI Emerging Markets – IE00BG370F43 | € | Capitalisant | 0,25 % | MSCI Emerging Markets Low Carbon SRI Leaders Index |

| Eau (Monde) | LYXOR PEA EAU (MSCI WATER) UCITS ETF – CAPI. – FR0011882364 | € | Capitalisant | 0,60 % | MSCI ACWI IMI Water ESG Filtered Net USD Index |

| Parité hommes- femmes | Lyxor Global Gender Equality (DR) UCITS ETF – ACC – LU1691909508 | $ | Capitalisant | 0,20 % | Solactive Equileap Global Gender Equality Net Total Return Index |

Les ETF ESG sur compte-titres ordinaire (CTO)

Le tableau ci-dessous liste plusieurs ETF ESG disponibles sur CTO (fiscalité moins attractive que celle de l’assurance vie et du PEA) :

| Zone géographique | Tracker – Code ISIN | Devise | Dividendes | Frais annuels | Composition |

| Monde | iShares MSCI World ESG Screened -IE00BFNM3J75 | $ | Capitalisant | 0,20 % | MSCI WorldESG Screened Index |

| Monde | Amundi MSCI WORLD ESG LEADERS SELECT – LU2109787122 | $ | Capitalisant | 0,18 % | MSCI World ESG Leaders Select 5% Issuer Capped Index |

| États-Unis | AMUNDI INDEX MSCI USA SRI PAB UCITS ETF DR (C) – LU1861136247 | € | Capitalisant | 0,18 % | MSCI USA SRI filtered PAB |

| États-Unis | LYXOR MSCI USA ESG LEADERS EXTRA (DR) -LU1792117696 | $ | Capitalisant | 0,15 % | MSCI USA Select ESG Rating and Trend Leaders Net Return USD Index |

| Europe | AMUNDI MSCI EUROPE ESG LEADERSSELECT UCITS ETF DR (C) -LU2109787478 | € | Capitalisant | 0,15 % | MSCI Europe ESG Leaders Select 5% Issuer Capped Index (Total return index) |

| Europe | iShares MSCI Europe ESG Enhanced UCITS ETF -IE00BHZPJ676 | € | Distribuant | 0,12 % | MSCI Europe ESG Enhanced Focus CTB Index |

| Pays émergents | Xtrackers ESG MSCI Emerging Markets – IE00BG370F43 | € | Capitalisant | 0,25 % | MSCI Emerging Markets Low Carbon SRI Leaders Index |

| Pays émergents | Amundi MSCI EMERGING ESG LEADERS- LU2109787551 | $ | Capitalisant | 0,18 % | MSCI EM ESG Leaders 5% Issuer Capped Index |

| Parité hommes- femmes | Lyxor Global Gender Equality (DR) UCITS ETF – ACC – LU1691909508 | $ | Capitalisant | 0,20 % | Solactive Equileap Global Gender Equality Net Total Return Index |

Conclusion

Pour conclure, les ETF ESG ont de nombreux avantages. Comme nous l’avons vu dans cet article, ils permettent d’investir de façon diversifiée et à moindres coûts dans des entreprises respectueuses de l’environnement.

Même si les critères ESG ont une certaine limite et qu’il est parfois difficile de savoir ce qu’il en est vraiment, les ETF ESG font un tri important pour ne garder que les entreprises qui respectent ces critères et qui font des efforts.

Si vous souhaitez investir dans des ETF ESG, on vous recommande Goodvest en gestion pilotée. Et en gestion libre : l’assurance vie Linxea Spirit 2 et le PEA Fortuneo.

De plus, n’oubliez pas que si vous arbitrez vous-même votre portefeuille, il est important de diversifier aussi bien les secteurs géographiques que d’activité. Pour cela, l’ETF World ESG / SRI est le plus commode (un vrai ETF World, pas un ETF World secteur eau). C’est la clé pour un portefeuille équilibré et un investissement réussi sur le long terme.

Vous souhaitez d’autres moyens d’investir de façon responsable et durable ? Notre article : investissements ISR. Et notre guide : les meilleurs placements verts.

30 commentaires sur “ETF ESG : des fonds d’investissement responsables et performants en assurance vie, PEA et PER”

Bonjour Nicolas et Ludovic

Si je ne me trompe pas il y a aussi un ETF Amundi S&P 500 ESG éligible au PEA. Cela dit ce n’était pas le cas avant et que votre article a été écrit avant qu’Amundi ne transforme cet ETF…

Bonjour Thierry,

Bien vu et je l’ai ajouté dans le tableau PEA, merci 🙂

Amundi a effectivement récemment transformé Amundi ETF PEA S&P 500 (PE500) en ESG.

FR0013412285.

Bonjour,

Le premier ETF de votre tableau LU1861134382 va apparemment changer en 2024, voici le document de notification par Amundi https://www.amundietf.fr/pdfDocuments/download/089c7dd0-55ed-4d3f-8878-f47b50e3fd3b/NoticeToShareholders_LU1861134382_FRA_FRA_20231212.pdf (je ne suis pas certaine mais si ça peut vous aider en partageant l’info pour vérification).

J’en profite pour vous remercier pour ce site et votre livre, un véritable trésor d’infos pour se former, un grand merci et félicitations pour le contenu de qualité et accessible

Bonjour Amélie,

Merci pour l’info !

Il s’agit d’une absorption, fonds hébergé en Irlande (IE) plutôt qu’au Luxembourg (LU) pour optimisation fiscale 🙂

L’indice suivi reste le même, c’est le principal.

Bonjour,

Dans l’article “Investir en bourse – Guide 2023”, vous écrivez qu’investir en ETF ESG sur PEA est plus du greenwashing qu’autre chose (c’est aussi ce que précise le dernier commentaire de cet article). C’est donc aussi le cas pour les assurances-vie ?

Comment investir “proprement” dans ce cas ?

Merci.

Bien à vous.

Bonjour Hanz,

Quelle que soit l’enveloppe, un fonds est un fonds.

Si vous investissez sur le fonds X dans un PEA ou un CTO ou une assurance vie ou un PER, cela reste le fonds X (avec les mêmes actions dedans).

Donc il faut d’abord identifier le fonds que vous estimez le plus “propre”, et ensuite voir dans quelle enveloppe il est disponible (PEA, CTO, assurance vie, PER).

Pour investir proprement, notre article :

ISR : finance responsable et durable, investissement éthique et écologique

Bonjour Nicolas

Il me semble que vous oubliez un point important dans votre article.

Quelles sont les motivations des investisseurs en actions / ETF “ESG” ?

1/ Investir selon ses convictions : on veut avoir (ou ne pas avoir) certains titres en portefeuille, et cela est personnel et ne se discute pas.

2/ Avoir un impact sur les sociétés en questions et le monde en général. Beaucoup de gens s’imaginent, et les courtiers/banques/assureurs/émetteurs d’ETF et d’indices entretiennent la confusion (car ils y ont intérêt pour leur business), qu’être actionnaire d’une entreprise va apporter du capital et de la liquidité à cette entreprise. On pense que notre argent va directement en soutien de la boite qui pourra “faire le bien”. Mais dans la mesure où les actions et les ETF négociés par les particuliers s’échangent sur le marché secondaire, donc entre particuliers, cela n’a strictement AUCUN impact sur les entreprises qui ne voit pas un centime de cet argent ! A la marge, la liquidité du marché secondaire permet de faciliter des émissions d’actions ou des augmentation de capital sur la marché primaire (car les investisseurs ayant accès au marché primaire savent qu’ils pourront se séparer des titres plus facilement si le marché secondaire est actif), mais c’est très négligeable comme effet.

Donc investir en ESG selon ses convictions, OUI, s’imaginer que cela va avoir le moindre impact sur la société ou la planète, NON. Et je regrette fortement que de plus en plus d’émetteurs d’ETF ou des assureurs nous “forcent” à aller vers des ETF ESG (qui sont moins diversifiés, plus concentrés, et donc plus risqués). Je vais d’ailleurs devoir clôturer une assurance vie en ligne (EasyVie pour ne pas la citer) qui a complètement changé sa liste d’ETF cet été et qui oblige maintenant à n’investir que dans des ETF ESG, SRI, PAB etc … ce qui est pour moi inacceptable. Je refuse de participer et de cautionner cette “arnaque”.

Cordialement

Bonjour Fred,

Merci pour votre apport.

Vous avez raison, je suis bien d’accord…

et chacun devrait être libre de basculer sur des ETF ESG ou non, je n’aime pas que les émetteurs nous forcent la main (Amundi récemment).

Bonjour,

Selon vous, ces trois ETF ESG/SRI sur assurance vie (Lucya Cardif), sont-ils intéressants ou y en a-t-il d’autres à ne surtout pas manquer (uniquement en ETF ESG/SRI) ?

– iShares MSCI World ESG Screened UCITS (IE00BFNM3J75)

– Amundi IS MSCI World SRI PAB ETF DR H€C EUR (LU2249056297)

– LYXOR MSCI USA ESG LEADERS EXTRA (DR) (LU1792117696)

D’ailleurs, si l’objectif est d’avoir moins de frais de gestion sans consacrer énormément de temps à la gestion des UC, est-ce une bonne option/suffisant de ne choisir qu’un ETF World ou faut-il en choisir plusieurs (les 3 ci-dessus, par exemple) ? N’est-ce pas plus risqué de tout mettre au même endroit ?

Merci par avance.

Bonjour Hanz,

Lucya Cardif est une excellente assurance vie (frais au plus bas, et excellent choix de fonds).

Notre avis Lucya Cardif.

L’ETF Amundi IS MSCI World SRI PAB (accords de Paris) est plus strict au niveau ISR / ESG.

Et il est hedgé (protection contre l’évolution des changes entre Euro et les autres devises).

Alors que l’autre ETF World (iShares MSCI World ESG Screened UCITS) est plus classique.

Personnellement je préfère celui-ci.

Mais à vous de voir !

Et l’ETF USA n’investit que sur les USA…

Personnellement j’ai commencé à diversifier les ETF à partir de 40 000 € investis de mémoire.

Bonjour,

Merci pour votre réponse.

Si je comprends bien, L’ETF Amundi IS MSCI World SRI PAB est plus risqué car moins diversifié ?

Mais concrètement, quel est le risque sur le (très) long terme en investissant sur cet unique ETF ?

Oui.

Le risque : sous-performer l’ETF World “pur non ESG” (ou le World ESG) de 2 % par an.

Bonjour et merci pour cet article.

Pour info l’etf lyxor water n’es plus ESG, il a récemment changé et est devenu Amundi il reproduit désormais l’index MSCI ACWI IMI Water Custom sans filtre. Bien dommage qu’il est perdu la partie ESG.

Bonjour Georges,

Merci pour l’info !

Bonjour, est-ce pertinent d’investir dans un ETF LYXOR PEA EAU (MSCI WATER) UCITS ETF – CAPI. (FR0011882364) si on n’a pas de PEA, mais uniquement un CTO ?

Bonjour Brigitte,

Cela revient à investir seulement sur le secteur de l’eau.

Ce n’est pas pertinent selon nous.

Bonjour,

Pour ma part je trouve, que les etf ESG ou ISR sont une mode, qui a bien marché jusqu’à la guerre en Ukraine. On se rend compte que les armes controversées et le pétrole, gaz et compagnie sont redevenus d’un coup, un secteur d’investissement important ou du moins, nécessaire 😉 .

Autant rester sur un monde classique, car même si cette thématique se confirme , les entreprises qui auront un caractère ESG seront de toute façon plus représentée dans l’indice.

P.S: pourriez-vous faire une article sur le démembrement en général et surtout de la clause bénéficiaire de l’assurance- vie? et des avantages fiscaux du quasi usufruit qui en découle dans le cas d’une succession?

Bonjour Bertrand,

Merci pour votre avis 🙂

Il y a un effet de mode c’est certain, et je pense que c’est un nouvel axe marketing…

PS : oui, voici notre article sur le démembrement de la clause bénéficiaire.

On en parle un peu ici aussi : optimiser la transmission de patrimoine.

Bonjour,

Je suis régulièrement votre blog et je vous remercie pour votre travail. J’ai ouvert il y a 6 mois environ une AV Goodvest avec le profil le plus offensif. Mais à la lecture de cet article, j’hésite à basculer le tout dans un etf world esg chez Linxea. Quels en seraient les avantages et les inconvénients d’après vous ?

Bonjour David,

L’ETF World est investi à 100 % en actions.

Sur assurance vie Linxea Spirit 2 en gestion libre ce sera plus économique qu’en gestion pilotée.

La gestion pilotée est investie en actions et aussi en obligations.

Donc diversification sur plusieurs classes d’actifs.

Bonjour Nicolas et Ludovic,

Merci pour ce nouvel article. En effet, ce type d’investissement cartonne depuis quelques années.

Mais qui dit filtre, dit moindre diversification.

Dans le factsheet de MSCI, on lit:

– MSCI World : 1,508 constituants

– MSCI World ESG leaders: 701 constituants

Il faut donc arbitrer entre conviction et diversification. L’incide classique me semble avoir sa place dans un coeur de portefeuille, l’ESG leaders plutôt dans un satellite.

On voit que Tesla est dans le top 10 de cet indice ESG…ce qui est discutable.

On verra si l’ESRS en 2024 apportera quelque chose de plus cadré.

[Note pour vous 2, non destinée à être affichée:]

– après cette phrase: “exclusivement en ETF ESG. Nous en connaisons 3 :”, on ne voit que 2 noms, pas 3

– il manque aussi le mot “Goodvest” dans cette phrase: “on vous recommande en gestion pilotée’

Bonjour David,

2 fois moins de titres, c’est substantiel.

Vous faites bien de le dire !

J’ai envie d’ajouter un ETF World SRI à mon portefeuille, mais ça ne sera pas le coeur de mon portefeuille en effet.

Note : étrange, chez moi je vois bien Goodvest. On dirait que votre navigateur n’aime pas ce lien et donc ne l’affiche pas.

Bonjour Nicolas et Ludovic,

Pourquoi ne pas citer l’ETF MSCI World PAB SRI disponible sur Linxea Spirit dans les meilleurs ETF en assurance-vie ? C’est de mon point de vue le plus diversifié, géographiquement et sectoriellement.

Bien à vous.

Bonjour Praise,

Bien vu, d’autant plus que je l’ai montré dans le screenshot.

Je l’ai ajouté dans la liste des meilleurs ETF en assurance vie, merci.

Bonjour

Le PER boursorama Matla permet d investir à 100% sur des trackers SRI

Bonjour,

Merci pour l’info.

Bien vu, notre avis PER Boursorama Matla ici.

En gestion libre, avec ETF ISR, le PER Linxea Spirit est moins chargé en frais.

Merci pour cet article 👍

Sur mon PER Spirit, j’ai du MSCI World standard (LU1437016972)

Sur ce même PER, j’ai accès au MSCI World SRI (LU1861134382) que vous listez dans l’article.

En début d’article, vous dites que les 2 indices MSCI World / MSCI World ESG Leaders ont la même perf, mais si l’on compare les 2 ETFs que j’ai cité, il semble que le SRI surperforme sensiblement sur les 3 dernières années non (je n’ai pas trouvé le moyen de partager un graphique de comparaison sur justetf.com…) ?

Confirmez-vous cette analyse ?

Seconde question :

J’envisage d’arbitrer 100% de LU1437016972 (MSCI World) -> LU1861134382 (MSCI World SRI).

J’ai investi sur ce PER en DCA depuis 2022.

Il me semble qu’un tel arbitrage serait assez transparent. Qu’en pensez-vous ?

Merci

Julien

Bonjour Julien,

Très bon PER Linxea Spirit !

Ce sont les mêmes unités de compte que sur le contrat assurance vie, son cousin.

J’ai comparé vos 2 ETF sur JustETF.

C’est quasiment la même performance sur 3 ans : +23,26 % en version ISR et +22,58 % en version “normale”.

Oui un tel arbitrage serait transparent car :

– iso budget actions ;

– même univers d’actions ;

– arbitrage gratuit.

=> Vous donnerez “juste” une teinte ISR à votre investissement.

J’ai bien les mêmes chiffres sur justETF sur 3 ans 👍 Merci pour la confirmation.

Sur la durée “MAX” on a pour info:

ISR : 52,27%

Normale : 47,18%

Petit delta donc tout de même

Oui sur longue période c’est plus significatif bien vu !