Vous voulez apprendre à mieux placer et investir ? Ainsi, vous pourrez améliorer votre situation financière sans avoir à travailler plus, en développant vos revenus passifs et votre patrimoine. On vous explique tout, pas à pas. Nous sommes passés par là aussi. En devenant entrepreneur de votre vie, plutôt que de compter uniquement sur votre employeur et/ou l’État, vous pourrez grandement l’améliorer.

Suivez le guide ! Il se lit comme un livre, pour comprendre progressivement. D’abord, lisez au moins cette page et les 2 suivantes (“comment diversifier son épargne” et “les 12 règles essentielles”) pour assimiler les bases. Puis suivez les étapes de la feuille de route en page d’accueil pour mettre en pratique.

SOMMAIRE

- Pourquoi épargner ?

- Quel conseiller pour quel niveau de patrimoine ?

- Comment épargner ?

- L’importance de bien placer son épargne.

Pourquoi épargner ?

Parfois, on épargne sans raison particulière : c’est le cas lorsqu’on vit convenablement sans avoir à dépenser 100 % de ses revenus. Il y a alors une épargne “naturelle” et le patrimoine augmente mois après mois. Sinon, vos motivations pour épargner, plutôt que de dépenser tous vos revenus, peuvent être multiples.

Épargner pour investir ou financer un projet

Vous avez besoin de constituer un apport, pour investir ou acquérir un bien onéreux ou préparer un projet. Pour les jeunes actifs, l’épargne est souvent un premier pas en prévision d’un achat immobilier. Ce peut être également pour préparer une année de congés sabbatiques, avoir du capital pour créer une entreprise, financer les études des enfants, se faire plaisir en achetant un bateau à la retraite, etc.

Épargner pour gagner en sérénité

Plus votre patrimoine croît, et plus vous êtes serein car vous savez que vous pouvez continuer à vivre convenablement même en cas de difficultés professionnelles ou problèmes de santé. L’épargne est un moyen de gagner en tranquillité d’esprit et de se prémunir contre les aléas de la vie. Tout n’est pas prévisible, mais vous pouvez anticiper.

Par ailleurs, des études ont aussi montré qu’épargner augmente l’estime de soi. En se prouvant que l’on est capable de suivre un plan, de maitriser ses envies d’achat compulsif, de contrôler sa vie. Cela contribue à la satisfaction personnelle et finalement au bonheur.

“L’argent que l’on possède est l’instrument de la liberté, celui que l’on pourchasse est celui de la servitude.” (Jean-Jacques Rousseau).

Épargner pour compléter sa future retraite

Les Français craignent une perte de pouvoir d’achat, et c’est d’autant plus vrai pour les jeunes générations en raison du système de retraite par répartition de plus en plus déséquilibré. Le dernier rapport du COR (Conseil d’Orientation des Retraites) est éloquent : les cotisations des actifs augmentent, mais le niveau de vie des retraités va chuter dans les prochaines décennies.

En ce sens, il est sage d’épargner dès maintenant pour obtenir un complément de revenus qui sera le bienvenu au moment de la retraite. Comment préparer sa retraite ?

Épargner pour atteindre l’indépendance financière au plus tôt (FIRE)

Votre objectif peut être de vous libérer du travail, ne plus dépendre d’un employeur et quitter la rat race. D’après Nigel Marsh, l’équilibre entre travail et vie privée est bien trop important pour être laissé aux mains de son employeur. Donc votre projet peut « simplement » être de partir en retraite plus tôt, être autosuffisant, ne plus avoir à dépendre de votre travail et de l’État.

Aux États-Unis et de plus en plus en France, cette philosophie de vie gagne de l’importance et est connue sous le nom de FIRE (Financial Independence and Retiring Early). Notre article : mouvement FIRE, comment faire pour atteindre l’indépendance financière.

On parle aussi de “Fuck you money” , c’est à dire que l’argent donne la liberté de dire non. Ainsi, on peut choisir de faire ce que l’on veut, avec qui on veut et quand on veut.

Pour un même effort d’épargne, mieux vous placez et investissez et plus tôt vous serez libre d’arrêter de travailler. Car vos revenus passifs (dividendes, loyers, intérêts, etc.) suffiront à subvenir à vos besoins (avec un train de vie modeste ou aisé, à vous de le définir). Ainsi, vous n’aurez plus à vendre votre temps contre de l’argent.

Selon Mr. Money Mustache, référence en épargne et frugalité : en partant d’un patrimoine de zéro, avec un taux d’épargne de 15 % il faut 43 ans pour être financièrement indépendant. Naturellement, plus vous épargnez et plus vite vous serez indépendant financièrement. Ainsi, avec un effort de 30 %, comptez 28 ans pour atteindre l’indépendance financière. Avec un taux d’épargne de 75 %, seulement 7 ans ! Pour information, les français ont un taux d’épargne de 14 %. Sans aller jusqu’à 30 % d’épargne, on peut rester à cet effort d’épargne de 15 % des revenus et raccourcir le délai jusqu’à l’indépendance financière à condition de bien investir.

À quel âge comptez-vous partir en retraite ? 65 ans ? Ou voulez-vous profiter dès 40-50 ans ? “Souvent, les gens travaillent de longues et dures heures dans des jobs qu’ils détestent, pour gagner de l’argent pour s’acheter des choses dont ils n’ont pas besoin, pour impressionner des gens qu’ils n’aiment pas.” – Nigel Marsh.

Notre article : indépendance financière en 10 ans : quel capital faut-il épargner ?

Épargner pour transmettre un patrimoine à ses enfants (ou autres héritiers)

La transmission (aux enfants ou autres héritiers) peut se faire à votre décès ou de votre vivant. Sachez que les donations du vivant sont relativement peu taxées en France, surtout en ligne directe (enfants ou ascendants). Ainsi, on peut transmettre 100 000 € par enfant par parent tous les 15 ans en totale exonération de taxes. Pour un couple, cela fait donc 200 000 € par enfant tous les 15 ans. Par exemple, imaginons un couple avec 2 enfants : il pourra leur transmettre 800 k€ en 15 ans sans payer de droits de donation.

Bref, si l’on veut transmettre à ses descendants, cela s’anticipe également : nous expliquons tout dans notre article expliquant comment optimiser la transmission de son patrimoine et minimiser les droits de succession.

Épargner c’est une chose, mais il faut surtout BIEN épargner

Finalement, tout le monde a des projets et tous ces motifs pour épargner sont honorables. Mais ce n’est pas le tout d’épargner (“mettre de l’argent de côté”), il faut surtout BIEN épargner pour gagner davantage d’intérêts/loyers/dividendes et profiter des intérêts composés. Cela fera toute la différence dans la réalisation de vos projets (voir les graphiques plus bas).

Nous vous expliquerons dans la suite du guide comment concrètement orienter votre épargne vers des placements adaptés à vos objectifs et projets personnels. Vous pourrez également comparer les placements pour :

- choisir la meilleure assurance-vie,

- bien investir en immobilier,

- bien investir en Bourse,

- les meilleures solutions pour défiscaliser.

Par exemple, nous présentons ici 3 cas pratiques illustrant comment investir son argent.

Quel conseiller pour quel niveau de patrimoine ?

Avec l’essor d’internet et de l’information accessible à tous, les banques de réseau ne présentent plus beaucoup d’intérêt en dehors du compte-courant (et encore…même pour le compte-courant il vaut mieux aller en banque en ligne).

D’ailleurs, les agences ferment en masse ou comptent bien moins de “conseillers” (en réalité des vendeurs), et c’est tout le secteur qui doit se repenser pour offrir une vraie valeur ajoutée.

On peut donc résumer ainsi :

- Jusqu’à environ 250 000 € d’épargne à placer, donc pour une grande majorité des français : il vaut mieux sortir de sa zone de confort et s’informer sur internet (si vous lisez ces lignes, vous êtes bien parti !), pour éviter les conseils non objectifs et les placements de piètre qualité trop chargés en frais. Le plus simple est aussi le mieux : exploitez les meilleures niches fiscales françaises, c’est à dire l’assurance-vie et le PEA avant tout. Pour investir en immobilier, si vous n’avez pas les reins assez solides pour diversifier sur plusieurs appartements, regardez plutôt du côté des SCPI.

- Au-delà de 250 000 € votre tâche principale est de vous entourer de bons conseillers : un bon CGP (conseiller en gestion de patrimoine) pour accéder à des placements exclusifs (assurance vie luxembourgeoise) et à du conseil sur des sujets pointus (financiers, fiscaux et civils). Et un notaire, éventuellement un avocat fiscaliste, et un expert comptable.

- Au-delà de 10 M€ : vous pouvez confier sereinement la gestion de votre fortune à une véritable banque privée (J.P.Morgan par exemple…pas une banque privée de banque de réseau type BNP, SG, CA, LCL, etc.) ou à un family office. Ici, vous bénéficierez de vrais conseils, de bon niveau et non biaisés.

Pour plus de détails, nous vous invitons à lire notre article Comment choisir un un conseiller en gestion de patrimoine ? : nous présentons 5 portraits d’épargnants différents.

Comment épargner ?

Il ne s’agit pas simplement de mettre de l’argent de côté. Il s’agit surtout de bien placer et investir dans des actifs qui rapporteront des revenus passifs et feront progresser votre patrimoine.

Dépenser moins que ses revenus et se payer en premier

Pour beaucoup, l’épargne se caractérise par un petit effort régulier, afin de construire un patrimoine conséquent dans le temps pour servir de grands projets. Il s’agit de dépenser moins que ses revenus, pour dégager une capacité d’épargne. Vous dopez votre capacité d’épargne en augmentant vos revenus et/ou en baissant vos dépenses, l’idéal étant d’optimiser ces 2 leviers.

Pour maitriser vos dépenses sans perdre en qualité de vie, vous pouvez commencer par réduire vos frais bancaires. Il est vivement conseillé d’aller en banque en ligne pour économiser des frais et accéder aux meilleurs produits d’épargne.

Conseil de Nicolas : l’idéal est de se payer en premier. Par exemple, programmez un virement automatique de 100 € par mois sur votre assurance-vie, pour vous “payer” d’abord avant de payer votre propriétaire ou autre tiers.

Placer intelligemment

Un deuxième effort souvent négligé est celui de placer intelligemment : vous avez mis de côté de l’argent, alors faites-le travailler pour vous ! Il s’agit d’optimiser l’allocation de cette épargne vers les placements les plus performants et les plus adaptés à votre situation. Par exemple, l’assurance-vie est un produit d’épargne incontournable, mais il faut être sélectif pour choisir la meilleure assurance-vie.

Si cet effort de bien placer est souvent négligé quand on commence à épargner, c’est parce que son effet n’est réellement mesurable que sur des sommes importantes et plus encore à long terme. En pratique, gagner quelques points de rendement se traduit par des gains réellement importants sur son capital.

Vous allez le constater dans la suite de notre article. Sachez qu’il vaut mieux épargner 300 € par mois placés à 4 %, que 500 € par mois à 1 % : à long terme vous développerez un patrimoine bien plus important !

Idéalement, on va développer son patrimoine en exploitant en parallèle 2 leviers : la capacité d’épargne (pour investir en assurance vie et investir en bourse) + la capacité d’endettement (pour investir en immobilier).

Note de Nicolas : je vous invite à lire l’interview de StephaneF. C’est un bon camarade et un épargnant connu sur les réseaux sociaux. Son parcours impressionnant montre que même en étant de la « classe moyenne », on peut développer un beau patrimoine et devenir millionnaire à moins de 50 ans. Ses conseils rejoignent les nôtres et vous comprendrez tout l’intérêt de bien placer et la force des intérêts composés.

L’importance de bien placer son épargne

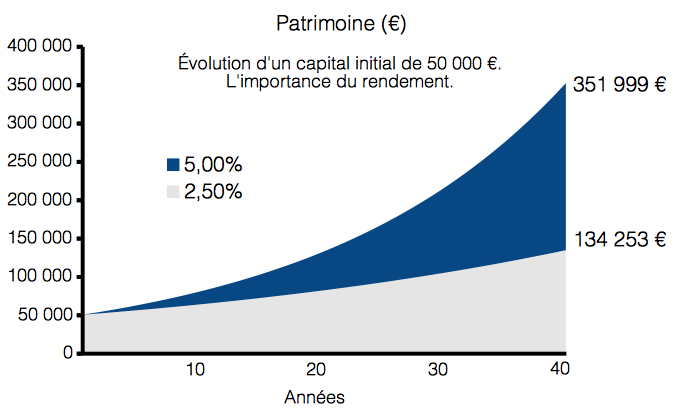

Les différences de rendement entre produits d’épargne peuvent parfois vous sembler dérisoires. Par exemple, si l’on se contente de regarder les intérêts d’un placement à 2,5 % comparé à 5 %. Sur un capital initial de 50 000 €, cela représente “seulement” une différence de 1 250 € d’intérêts la première année.

Mais retenez que ce manque à gagner est perdu tous les ans ! Pire encore, le cercle vertueux des intérêts composés est affaibli. Pour bien comprendre l’avantage d’une épargne optimisée, il faut saisir le concept central des intérêts composés.

Note : un rendement de 5 % peut vous sembler optimiste dans le contexte actuel. Et pourtant, ce rendement est tout à fait accessible à des portefeuilles diversifiés sur les meilleurs produits et orientés long terme.

La force des intérêts composés : explication

L’illustration ci-dessus est très importante pour comprendre la force des intérêts composés. La première observation est que la progression du patrimoine n’est pas linéaire dans le temps. L’enrichissement va en s’accélérant, ce que l’on appelle l’effet boule de neige.

L’effet boule de neige

L’explication est en réalité assez simple. Chaque année, lorsque les intérêts (ou dividendes) annuels sont ré-investis, le capital investi croît d’autant. Ainsi, même si le rendement n’augmente pas, les intérêts et le capital augmentent ! Supposons que vous touchiez un rendement de 5 % sur un capital initial de 50 000 €, cela représente un gain de 2 500 € la première année. La deuxième année, vous percevrez des intérêts sur 52 500 €, soit 2 625 €.

L’augmentation des intérêts perçus d’une année sur l’autre peut sembler faible. Mais lorsque ce même phénomène se répète année après année, l’effet devient très important. Ainsi, 10 ans plus tard, le capital initial de 50 000 € est désormais de près de 81 445 € et les intérêts annuels s’élèvent à plus de 4 000 € contre 2 500 € la première année.

Avec le temps, même un rendement légèrement meilleur entraîne une augmentation significative du patrimoine

C’est la deuxième observation que l’on peut faire sur le graphique présenté plus haut. Plus on avance dans le temps et plus la valeur du patrimoine optimisé (en bleu sur le graphique) semble distancer celle du patrimoine non optimisé (en gris sur le graphique).

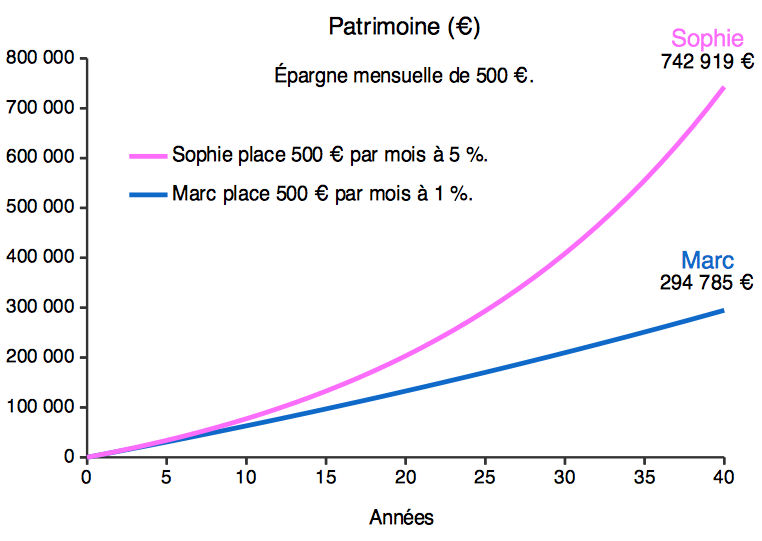

Le graphique suivant illustre la différence de patrimoine entre deux personnes démarrant avec un capital nul. Marc épargne 500 €/mois et, négligeant ses placements, n’obtient que 1 % de rendement par an. Alors que Sophie, bien informée, épargne la même somme mensuelle mais sur des placements adaptés pour ses projets à long terme.

L’effort d’épargne est le même (500 € par mois), mais arrivé l’heure de la retraite, le capital de Sophie est plus du double de celui de Marc ! On voit bien qu’à 1 % on ne profite pas des intérêts composés (ligne droite), alors qu’en plaçant à 5 %, le capital travaille bien mieux et profite des intérêts composés (la courbe décolle à partir de 10 ans d’épargne).

Votre argent est à votre service, faites-le mieux travailler pour qu’il serve mieux vos projets (achat de votre résidence principale, financement des études de vos enfants, indépendance financière au plus tôt, rente à la retraite, etc.) On ne travaille pas pour l’argent, c’est l’argent qui travaille pour nous !

Avis de Nicolas : Vous confiez votre argent à un « banquier », qui n’est intéressé que de très loin au développement de votre patrimoine. VOUS êtes le 1er intéressé et vous méritez les meilleurs placements. Votre « banquier » ne connait pas le marché et ne peut vendre que ses propres produits. Nul autre que vous n’est mieux placé et plus intéressé pour ce faire : à vous de vous renseigner et d’optimiser avec l’aide de ce site. Prenez 2 heures maintenant pour organiser et optimiser votre épargne, cela vous fera gagner bien plus d’argent sur le long terme que faire quelques heures supplémentaires au bureau tous les mois.

« Les intérêts composés sont la huitième merveille du monde »

C’est ainsi que Albert Einstein décrivit la magie des intérêts composés. Du moins, c’est ce que raconte la légende !

Combien de temps pour que mon investissement double de valeur ? On obtient le nombre d’années nécessaire au doublement de son capital en divisant simplement 72 par le taux d’intérêt. Un capital placé à un taux d’intérêt de 1 % mettra près de 72 ans pour doubler. Au taux de 2 %, le placement doublera de valeur en 36 ans environ. À 7 %, 10 années suffiront pour doubler votre capital.

Exemple pour 100 000 € investis à 30 ans

Admettons que vous placiez 100 000 € à l’âge de 30 ans, à 7 %, le capital va grosso modo doubler tous les 10 ans :

- 30 ans = 100 000 € ;

- 40 ans = 200 000 € ;

- 50 ans = 400 000 € ;

- 60 ans = 800 000 € ;

- 70 ans = 1 600 000 € ;

- 80 ans = 3 200 000 € ;

- 90 ans = 6 400 000 € ;

- 100 ans = 12 800 000 €.

Vous aurez environ 12 millions d’euros de capital quand vous serez centenaire.

Vous ne serez probablement pas assez en forme pour en profiter (sauf si la médecine fait de gros progrès !) mais vous comprenez la force des intérêts composés à long terme, pourquoi Warren Buffett est devenu si riche en investissant plus de 70 ans, et pourquoi les vampires sont souvent de riches rentiers !

Note de Nicolas : dans la vie réelle, vous auriez sans doute craqué tôt ou tard sans laisser filer les intérêts composés pendant 70 ans. Car vous ne voulez peut-être pas être le plus riche du cimetière. Vous auriez peut-être profité du capital à 40 ans pour acheter une Porsche à 200 000 €, ou à 60 ans pour acheter une résidence secondaire à 800 000 €, ou à 70 ans pour faire des donations à hauteur de 1,6 M€ à vos enfants et petits-enfants. L’épargne est généralement de la consommation différée, pour s’offrir bien plus qu’avec le capital d’origine.

Pour aller plus loin : Intérêts composés : calcul et formules du secret pour s’enrichir.

Après cette page d’introduction, nous espérons vous avoir sensibilisé sur l’importance d’investir au mieux son épargne. Il existe autant d’épargnants que de façons d’investir son épargne. En page suivante vous verrez comment investir : nous vous présentons concrètement comment orienter votre épargne vers des placements et investissements adaptés à vos objectifs et projets personnels. Vous serez mis sur les bons rails.

Vous préférez passer à l’action dès maintenant ? Choisissez la meilleure banque et la meilleure assurance-vie. Et apprenez à bien investir en bourse et en immobilier.

91 commentaires sur “Introduction à l’épargne et aux placements : objectif mieux placer !”

Bonjour Nicolas

J ai parcouru avec beaucoup d attention les différents articles en ligne sur AVENUE des INVESTISSEURS ,et je dois vous féliciter car tout est bien expliqué et documenté … vous êtes tres clair lors de vos réponses des forums ,merci

Que me conseillez vous ,alors que j ai 62 ans ,avec tous les différents livrets pleins et de l argent qui commence a dormir ; j avais l intention de partir sur des assurances vie ,SCPI ,UC , ETFworld … gestion libre ou pilotée

merci d avance pour votre avis

Cordialement

Gilles

Bonjour Gilles,

La base est une épargne de précaution en livret A.

Puis diversifier sur le meilleur PEA (ETF actions) et les meilleures assurances vie (fonds euro sécurisé, ETF actions, SCPI, or…).

Pour voir dans le détail comment diversifier entre les actifs (fonds euro, ETF, SCPI, or…), je vous invite d’abord à définir votre allocation patrimoniale correspondant à votre situation personnelle.

Si vous voulez lire notre méthode complète : notre livre best seller.

Bonjour je tiens à vous remercier pour autant d’informations gratuite à notre porté.

Merci c’est sympa 🙂

Bonjour Ludovic et Nicolas,

Tout d’abord je voudrais vous remercier pour toutes les ressources que vous nous partagez de manière extrêmement pédagogique.

Je suis novice et malgré toute ma bonne volonté j’ai beaucoup de mal à m’y retrouver dans l’étendue des informations disponibles.

Je souhaiterai placer l’épargne que nous avons constituée pour nos enfants ( de 9 et 10 ans) et qui “dort” actuellement sur 2 livres A à leurs noms.

L’horizon étant moyennement long ( plus de 10 ans mais peut être moins de 15 selon leurs futurs besoins) je ne sais pas si le mieux est de choisir une assurance vie parmi celles que vous recommandez ou de placer les sommes sur un PEA. Ils disposent actuellement de 20K euros chacun. Je suis prête à accepter un risque de perte jusqu’à 15% du capital pour espérer des rendements plus interessants.

Pourriez vous me conseiller sur comment placer au mieux leur épargne s’il vous plait?

Je vous remercie sincèrement pour votre aide et vous souhaite, à tous deux, une excellente journée!

Bonjour Laurenne,

Merci pour votre agréable retour 🙂

Attention d’abord à la question civile.

L’argent est actuellement placé au nom des enfants.

Donc si vous sortez l’argent pour le placer ailleurs, il faut que ce soit un compte au nom de l’enfant, car l’argent lui appartient.

Pas un compte à votre nom sinon cela sera considéré comme une donation de l’enfant à vous (le PEA serait à votre nom car un mineur ne peut pas avoir de PEA, cela n’irait pas, à moins que l’enfant vous fasse une donation à déclarer).

L’assurance vie est une bonne solution pour l’épargne des enfants, je vous invite à lire notre article : assurance vie pour enfant mineur.

Et aussi cet article généraliste : Compte épargne enfant

Bonne lecture 🙂

Bonjour Nicolas,

Merci beaucoup pour votre réponse très éclairante! Je n’avais effectivement pas pensé à cet aspect civil.

Je vais me pencher sur la lecture des articles recommandés pour faire un choix sur l’assurance vie à adopter.

Je vous remercie encore et vous souhaite un excellente journée! 🙂

Merci Laurenne,

bonne journée 🙂

Bonjour Nicolas,

merci encore une fois pour votre réponse sur frais de gestion, je vais sûrement ouvrir un autre contrat d’assurance vie.

J’ai aussi une question sur la fiscalité PEA: je comprends que le plafond de versement est de 150k€ pour bénéficier les avantages fiscaux. Si j’avais déjà versé 150k dans le passé et j’ai sorti 100k il y a 5 ans. Cela veut dire que je peux faire un nouveau versement de 100k pour atteindre le plafond de 150k? ou je ne peux plus rien versé ? merci encore. Shumin

Bonjour,

Un retrait partiel du PEA ne permet pas de faire de nouveaux versements.

Quand on a atteint le plafond des versements de 150 k€, il n’est plus possible de faire de versements, mais après des retraits.

Il faut donc passer sur une assurance vie ou un compte-titres pour continuer à investir.

bonjour Nicolas,

merci infiniment pour les commentaires de grande qualité.

vous mentionnez que le frais de gestion des meilleures Assurances sont <0.6%, mais dans mon PER, je vois 2 frais: frais de gestion contrat 1%, frais de gestion produit 2.2% ( d'ailleurs ce dernier varies en fonction des supports, le plus élevé s'élève à 3%), c'est à dire total 4% de frais par an. est-ce que ce 4% est comparable au 0.5% dans votre texte? ou l'équivalent de 0.5% est le 1% dans mon cas? merci très sincèrement pour vos conseils.

Shumin

Bonjour Shumin,

Merci 🙂

Vous avez 1 % de frais de gestion sur UC (assureur) + 2,20 % frais de gestion des UC (fonds d’investissement) = 3,20 % au total de frais de gestion annuel. Au secours !

Les meilleures assurances vie et meilleurs PER sont à 0,50 % de FdG sur UC + 0,15 % de FdG des UC (ETF) = 0,65 % au total par an. Bien mieux, la différence va dans votre poche !

Conclusion : je vous invite à consulter nos comparatif pour mieux épargner sur les meilleurs contrats : meilleures assurances vie et meilleurs PER.

Bonjour Nicolas,

je suis totalement novice et vous remercie pour ce contenu de qualité,…très pédagogique !

Suiite à mon divorce tout récent, je me retrouve dans une situation très précaire : en CDD à tout petit salaire et sans logement en etant maman de 3 enfants ( je suis donc hébergée pour le moment) . Cependant, j’ai perçu une prestation compensatoire de 60 000€ et n’y connais rien en placements ni en bourse. Je sais juste que je vais avoir besoin d’environ 10 000€ dispo pour tenir cette année, le temps de me retourner. Pour le reste, j’aimerais le placer au mieux….( une majeure partie en capital garanti le reste qui travaille mieux peut être …). Une fois cela placé, je ne pourrai plus épargner tous les mois vu la faiblesse de mon salaire .

Qu’en pensez vous ? Comment commencer? …Merci pour votre aide .

Emma

Bonjour Emma,

Merci 🙂

Cela tombe bien, notre site est conçu pour les novices. On explique tout concrètement.

Comme expliqué en fin d’article, on invite à commencer par la lecture de cet article : Comment Diversifier son épargne selon ses projets ?

Notre site est conçu comme un livre, il faut lire les pages dans l’ordre pour progresser.

Autre article indispensable : l’allocation patrimoniale.

En gros :

1/ Déterminez la somme à sécuriser et elle est à placer dans les meilleurs placements sans risque (cliquez sur le lien).

2/ Le reste peut être investi à long terme (plus de 8 ans) sur les placements beaucoup plus rémunérateurs : comment investir en bourse ?

Si vous préférez un format encore plus simple et plus guidé, notre livre best seller : investissez votre épargne !

Bonne lecture 🙂

Bonjour Ludovic, bonjour Nicolas,

Je n’ai pas trouvé d’article sur ADI envisageant l’investissement dans des SCPI au travers d’une SCI de gestion. Pouvez-vous écrire quelque chose à ce sujet : avantages/inconvénients.

En tout cas, merci pour tout ce qui est déjà en ligne,

Bonjour,

Il s’agit d’investir en société à l’IS (pas forcément SCI).

On en parle dans cet article :

SCPI : 5 optimisations fiscales

Bel avantage fiscal quand on investit via une société à l’IS dans des SCPI étrangères.

Bonjour,

Je voulais vous remercier car votre site m’apporte beaucoup de valeur et me permet d’en apprendre de plus en plus dans se domaine.

Etant étudiant en dernière année d’étude de kinésithérapie, j’ai conscience des enjeux pour le futur et qu’il est important de se prendre en main financièrement.

Cependant je me pose une question : N’aurai-je pas de souci à obtenir un prêt pour l’achat de mon local d’activité dans ma banque physique de toujours si j’ai mes placements PEA, CTO, Assurance Vie ailleurs chez les meilleurs courtier et donc moins d’épargne chez la banque prêteuse ? Notamment avec le contexte compliqué de prêt bancaire de nos jours ? Y’a t’il des solutions pour avoir son prêt mais en même temps optimisez au mieux ces placements ?

Merci d’avance pour vos conseils,

Pierre

Bonjour Pierre,

C’est une légende urbaine qui a la peau dure 🙂

En réalité, c’est rarement notre banque historique qui fait la meilleure offre pour les prêts. C’est très souvent une banque concurrente qui fait plus d’effort pour récupérer un nouveau client.

Donc nous avons nos placements dans des établissements X ou Y, et le prêt dans un établissement Z (qui peut d’ailleurs être une banque en ligne, Boursorama et Fortuneo sont très compétitits).

Bonjour,

Merci pour ces articles nombreux articles très enrichissants.

Après avoir parcouru vos conseils je vais me lancer pour ouvrir une assurance vie LINXEA Spirit 2.

J’ai déjà une assurance vie chez Swiss Life, ouvert depuis 1 an et demie (donc très récente) avec des frais sur versement de 1% et des frais de gestion de 0.96%, avec des fond de fond donc d’autres frais prélevés par Swiss Life.

Est il plus judicieux de fermer cette assurance vie et de tout placer sur la nouvelle ou de garder mon assurance vie en plus de la nouvelle ?

Merci pour votre aide précieuse !

Bonjour Amélie,

Linxea Spirit 2 est une excellente assurance vie.

Moins de frais et accès aux meilleurs fonds, donc l’épargne travaille bien mieux 🙂

Pour votre autre contrat, on répond à votre question ici : Déçu(e) de mon assurance vie : dois-je résilier et ouvrir ailleurs ?

On peut avoir plusieurs contrats d’assurance vie, mais pour alléger la charge mentale et mieux placer il peut être pertinent de fermer les assurances vie inefficaces.

Merci beaucoup pour votre réponse.

J’ai ouvert une assurance vie Linxea Spirit 2 et je verrais si je ferme l’autre.

J’ai aussi un PER que je pense de mauvaise qualité au vu de vos articles, je compte donc faire un transfert, vous (et bien d’autres d’ailleurs) mentionnez le PER Linxea Spirit comme le meilleur. Fait il mieux ouvrir un PER avec un autre assureur que l’assurance vie ?

Ce peut être le même assureur tant que le contrat est bon (le PER Linxea Spirit est excellent).

Le tout est d’avoir une allocation patrimoniale globale (fonds euro / actions / immo) pertinente selon vos projets, via les meilleurs contrats.

Bonjour. Merci pour votre site et vos informations éclairées. J’avoue me perdre quelque peu dans l’ampleur et la richesse des domaines abordés, je suis plutôt au niveau zéro en la matière. Retraités, nous plaçons mon épouse et moi nos économies depuis bientôt 3 ans dans des assurances vie et des PEA. 55K€ chacun en assurance vie chez Primonial, solde à ce jour 55500€, et 20K€ chacun en PEA chez notre banque historique, Société Générale, solde à ce jour 21300€. A la lecture de vos articles je pense , comme aurait dit Coluche que vous pouvez dire “mieux”, mais par où commencer une reconfiguration si telle est la question? merci par avance. A JULIEN

Bonjour Julien,

Il faut bien commencer un jour 🙂

Je vois qu’en 3 ans, vous n’avez eu aucune performance ou presque.

Alors que les marchés ont été nettement haussiers sur la période : +39 % pour l’ETF World.

Donc gros manque à gagner.

Le problème vient du mauvais choix d’intermédiaire.

Trop de frais et mauvais choix de fonds.

L’assurance vie est une excellent enveloppe fiscale, mais il faut investir dans les meilleurs contrats (moins de frais et meilleurs fonds) : notre comparatif des meilleures asuurances vie.

Idem, le PEA est une excellente enveloppe fiscale, mais il faut bien choisir son PEA (moins de frais et accès aux ETF) : notre comparatif des meilleurs PEA.

Sinon votre patrimoine est condamné à faire du surplace (voire à régresser) et les intermédiaires s’enrichissent sur votre dos.

Si c’est encore trop flou pour vous, notre livre pour les débutants : investissez votre épargne.

Bonne continuation 🙂

Bonjour,

Merci pour cet article.

Je souhaiterais placer une partie de mon épargne sur un PEA. Mais je voudrais investir la somme progressivement (sur 6mois, 1 an) compte tenu des cours très élevés actuellement. Ma question est la suivante: où laisser les sommes restantes non encore investies mise à part les livrets A et LDD. Je préférerais ne pas placer l’argent sur un FE en AV car elle est destinée au PEA. J’ai vu par exemple que BOURSORAMA avait un livre bourso + (2.5% de rendement) sans frais de gestions.

Je vous remercie

Bonjour,

Voici des placements sécurisés et liquides représentant de bonnes alternatives aux livrets A et LDD :

– les livrets bancaires (comment le livret Bourso+),

– les fonds monétaires sans frais d’entrée,

– les fonds euros sont également intéressants car vous pouvez retirer le capital à tout moment.

Je vous renvoie à notre article présentant les meilleurs placements sans risque pour en savoir davantage sur ce sujet.

bonjour,

je suis entrepreneur ( auto entrepreneur) avec un CA de 14000 euros mensuels. j’ai un PEA à 5000 euros, deux assurances vie spirit 2 et linxea 2 avec un total de 30000 euros.

j’ai beaucoup de credit de consommation pour un total de 80000 euros restants à solder avec une mensualité de 2800 euros . avec mes dépenses mensuels ( loyer +crédits +nourriture)et épargne je suis à 6000 euros.

il me reste par mois : 6000 euros .

pour mieux épargner et gérer mon patrimoine , je réfléchissais à traverser en avance mes crédits en 1 an ? ou de faire un rachat de crédits ?

qu’es ce que vous me conseillez ?

Bonjour Henry,

Vous avez oublié l’information essentielle pour décider : quel est le taux des crédits conso ?

Si le taux est de 8 % par exemple il vaut mieux rembourser dès que possible !

Si les taux est de 2 % il vaut mieux conserver.

Généralement les crédits conso sont à des taux élevés et il vaut donc mieux ne pas en souscrire…

Bonjour,

merci pour votre réponse. c’était une erreur ces credits.

j en ai 6 c’est des taux à plus de 10% et les 7 restants je suis dans les 2 à 4% .

je rembourse les 6 rapidement et les 7 restants je les paye à mon rythme ou je fais un rachat de crédits en sachant j’ai un projet d’achat de résidence principale en fin d’année ?

merci d’avance

cordialement ;

Bonjour,

Les 6 crédits à taux élevé doivent être remboursés au plus vite.

Les 7 restants ont un taux très raisonnable, donc comme vous voulez. Les rembourser rapidement permettrait d’avoir 0 endettement pour faciliter l’achat immo.

merci pour la réponse. je vais les rembourser avant de faire le prêt

Bonjour Nicolas,

Il y a toujours un point qui me pose question et sur lequel bizarrement j’ai beau chercher je ne trouve pas de réponse. On parle souvent d’horizons de placement et de l’évolution de son allocation entre part risquée et placement sans risque au fur et à mesure qu’on se rapproche de la date de déblocage qu’on s’est fixée mais … nul part je trouve des ratios clairs du style si je souhaite débloquer dans quinze ans j’affecte 10 pourcents sur de l’obligation et 90 pourcents en actions, au contraire si j’ai prévu de débloquer dans un an alors c’est l’inverse …. bref pouvez-vous svp éclairer ma lanterne sur ce point à savoir existe t il des ratios aussi basiques (et généralistes) de la fameuse phrase on doit toujours avoir 3 mois de dépense courantes sur un livret A. Merci et bravo pour votre travail.

Bonjour Yannik,

Pas évident car il y a plusieurs paramètres : l’horizon de placement, mais aussi votre tempérament et votre aversion aux risques.

Un ratio souvent recommandé par les Américains, selon l’âge :

– à 30 ans = 30 % d’épargne sécurisée (livrets, fonds euros, monétaire) et 70 % en risqué (actions) ;

– à 40 ans = 40 % sécurisée / 60 % actions.

Etc.

=> Mais c’est vraiment “à la louche”. Il faut moduler selon vos projets et votre aversion aux risques. Si vous devez vous constituer un apport immobilier, alors il y aura une grosse somme à sécuriser.

Et à l’inverse, des personnes âgées en principe doivent sécuriser, mais si une personne de 80 ans est riche elle peut très bien avoir “seulement” 100 000 € sécurisés et des millions d’euros en actions (pour transmettre un maximum à ses hériters, capital qui travaille de façon transgénérationnelle donc horizon de placement très très long).

Déjà à la retraite et ayant vendu notre immobilier, OÙ et COMMENT placer son argent sans risque à un rendement correct, même fiscalisé.

Bonjour,

Voici notre article dédié : les meilleurs placements sans risque.

Mais je vous invite à poursuivre la lecture de notre guide aussi, car on explique comment diversifier son patrimoine (à long terme il vaut mieux investir en actions et en immobilier, plutôt qu’en placements sans risque) : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/