Où placer son argent ? C’est la question que se posent de nombreux épargnants. Les Français épargnent une part importante de leurs revenus, de l’ordre de 15 % en moyenne. Bien entendu, ce taux est encore plus élevé au sein des classes moyennes supérieures et aisées (les CSP+). Pourtant, en dépit de ce taux d’épargne élevé, beaucoup d’épargnants connaissent mal les différents types de placements et ne savent pas comment bien investir leurs économies. C’est ce que constate l’Autorité des Marchés Financiers (AMF) dans sa dernière étude.

Ainsi, les épargnants sont nombreux à ne pas investir de façon optimale leur argent. De fait, ils passent à côté des placements offrant les meilleurs rendements et ne profitent pas toujours des optimisations fiscales existantes en France. Conséquences : un manque à gagner important et une vie moins aisée que ce qu’elle pourrait être. Alors comment bien investir ?

Dans cet article que nous voulons concret, nous vous présentons 3 cas pratiques courants et faciles à appréhender. D’abord le cas de Julie, une jeune active qui souhaite préparer un achat immobilier. Puis Guillaume, déjà propriétaire, qui souhaite épargner pour se créer un complément de revenus. Et enfin Marc, un quadragénaire avec des objectifs semblables à ceux de Guillaume mais avec une capacité d’épargne plus importante. Ces cas pratiques pourront être une source d’inspiration pour l’essentiel des épargnants français.

Les seniors auront également intérêt à penser leur épargne en prenant en compte les problématiques liées à la question de la transmission du patrimoine. Nous avons publié un article dédié à ce sujet : 4 façons d’optimiser la transmission de patrimoine en minimisant les droits de succession.

SOMMAIRE

- Julie : investir pour préparer un achat immobilier

- Guillaume : investir pour se créer un complément de revenu

- Marc : dynamiser son patrimoine pour financer ses projets long terme

- Bien investir son argent : conclusion

- Questions fréquentes pour investir son argent

Julie épargne pour préparer un achat immobilier

Julie a 24 ans, elle a terminé ses études il y a 1 an et a fait son entrée dans le monde du travail. Elle touche un salaire de 1 700 euros par mois et épargne environ 350 euros par mois (environ 20 % de capacité d’épargne). Notons qu’elle a le bon réflexe : se payer en premier, avant de tout dépenser. Son salaire devrait augmenter dans les années à venir. Julie n’exclut pas de changer d’employeur pour accélérer sa carrière. Elle est donc mobile et ne prévoit pas d’acheter sa résidence principale avant 5 ou 6 ans, quand elle sera posée professionnellement et familialement (Acheter ou louer ? Notre article).

Les placements actuels de Julie : tout en livret A !

Julie cherche à savoir comment investir son argent. Elle dispose actuellement d’une épargne de 8 000 euros, entièrement placée sur son livret A (rendement de 0,50 %). Cette épargne ne lui a rapporté que 40 euros d’intérêts l’année dernière. L’épargne de Julie est vouée à grossir dans les années à venir, elle se demande donc comment optimiser ses placements.

Julie a besoin de sécuriser son apport pour un futur achat immobilier, elle doit donc s’orienter vers des placements avec une garantie sur le capital investi. Les fonds en euros constituent une des solutions d’investissement répondant à ses critères et avec un rendement supérieur aux livrets.

En pratique, les fonds en euros sont accessibles au sein d’une assurance-vie. Sachez que les meilleurs courtiers proposent des assurances-vie qui ne prélèvent pas de frais de versement, ni de frais de retrait. Alors que les banques traditionnelles ne donnent pas toujours accès aux meilleurs fonds en euros, et sont malheureusement trop chargées en frais de gestion et frais de versement. Julie aura donc tout intérêt à prendre connaissance des meilleures assurances-vie avant de souscrire un contrat.

Avant optimisation, un livret peu rémunérateur

Avant optimisation, Julie plaçait tout son argent (8 000 euros) et sa capacité d’épargne mensuelle (350 €) sur un livret A à un rendement de 0,50 %, ce qui lui rapportait seulement 40 euros par an. Julie a envisagé d’ouvrir un plan épargne logement (PEL), mais les nouveaux PEL ne rémunèrent plus que 1 % brut (0,70 % après flat tax). Donc pas intéressant, d’autant plus que tout retrait d’argent du PEL casse le PEL. Finalement le PEL est moins liquide que le livret A et encore moins rentable.

Après optimisation : vers un meilleur placement tout aussi liquide pour apport immobilier, mais plus rémunérateur

Le livret A offrant une rentabilité très faible, Julie a décidé de n’y laisser que l’argent dont elle pourrait avoir besoin à court terme en cas d’imprévu ou pour financer des dépenses non courantes (électroménager, vacances, etc). Elle ne laisse désormais que 3 000 euros sur son livret A, en guise d’épargne de précaution. Pour le reste de son épargne, elle compte mieux faire travailler son argent.

Ainsi, Julie a ouvert une assurance-vie sur laquelle elle a versé tout le reste de son épargne (5 000 euros). Tous les mois, Julie oriente sa capacité d’épargne avec un versement de 350 euros pour alimenter son assurance-vie. Julie a opté pour une assurance-vie sans frais sur versement et retrait, et dont le fonds en euros se classe systématiquement parmi les meilleurs depuis des années.

Résultat pour Julie qui prépare son achat immobilier ?

Désormais, Julie s’attend donc à gagner environ 155 euros par an (15 euros sur le livret A et pas loin de 140 euros sur son assurance-vie en tablant sur une performance du fonds en euro semblable à celle de 2019). C’est plus du double de ce qu’elle aurait gagné en laissant tout son argent sur son livret A. Et c’est sans compter sur les intérêts additionnels générés par les 350 euros qu’elle va verser chaque mois, donc le gain va augmenter au fil du temps.

Si l’assurance-vie atteint 8 ans, Julie pourra réaliser un retrait en bénéficiant d’un abattement significatif sur les gains imposables (4 600 euros par an), c’est un des grands avantages de l’assurance-vie. Si Julie a besoin de l’argent qu’elle a investi sur l’assurance-vie avant 8 ans, elle pourra tout à fait réaliser un retrait (appelé rachat partiel), mais les gains seront alors taxés au prélèvement forfaitaire unique (flat tax 30 %). Même dans ce dernier cas, le rendement net d’impôt demeure presque 3 fois supérieur à celui qu’elle aurait obtenu sur le livret A.

En attendant le moment où Julie aura besoin de son épargne, les intérêts du fonds euro sont réinvestis automatiquement (“effet cliquet”) avec un “frottement fiscal” minimum. Ainsi, son épargne grossit d’autant plus vite, c’est l’effet boule de neige des intérêts composés !

Avis de Nicolas : en poursuivant cette discipline d’épargne dans le temps (“se payer en premier”), Julie se met dans les meilleures dispositions pour réaliser son projet d’achat immobilier. D’une part elle construit un bon apport pour acheter et d’autre part elle montre patte blanche au banquier qui épluchera ses comptes quand il s’agira d’emprunter. En effet, les banques aiment ce type de profil client : apport + preuve de discipline d’épargne régulière. Ainsi, elle obtiendra une meilleure capacité d’emprunt et un crédit à meilleur taux que le client moins raisonnable.

Guillaume investit pour se créer un complément de revenu

Guillaume a 30 ans et il est déjà propriétaire. Il gagne 2 500 euros par mois et épargne environ 500 euros par mois, ainsi qu’une partie de ses primes annuelles. Son épargne est désormais de 40 000 euros. Dans cet article, nous allons étudier les placements de Guillaume et voir comment il pourrait optimiser son allocation patrimoniale afin d’obtenir un meilleur rendement tout en conciliant ses placements avec ses ambitions.

Les placements actuels de Guillaume : PEL et livret A

Guillaume n’a jamais vraiment pris le temps de chercher à optimiser ses placements. Sur les conseils de son banquier, Guillaume a ouvert un plan épargne logement (PEL) en janvier 2016, avec un rendement qui était encore à l’époque de 2 %. Il y a investi 30 000 euros. Le reste de son épargne, 10 000 euros, est investi sur son livret A, dont le rendement est actuellement de 0,50 %. Les intérêts collectés sur le PEL sont de 600 euros, et ceux collectés sur le livret A de 50 euros. Le rendement moyen du patrimoine de Guillaume est de 1,63 % (650 € d’intérêts pour 40 000 € investis).

Problème : selon l’INSEE, l’inflation a été de 1,80 % en 2018. Dit autrement, Guillaume n’a pas vraiment gagné d’argent l’année dernière, car la rentabilité de ses placements n’a pas couvert l’inflation. Donc en réalité, Guillaume a perdu de l’argent en valeur réelle nette d’inflation. Il faut savoir que ce genre de situation est exacerbé par le contexte économique actuel : la chute des taux obligataires s’accompagne d’une baisse des rendements des placements sécurisés (livrets, PEL, fonds euros, etc.), ce qui met les épargnants à rude épreuve. Pour s’en sortir dans ce contexte difficile, l’épargnant n’a pas d’autre choix que d’affuter sa stratégie et d’aller à la recherche des meilleurs placements.

Avant optimisation

Avant optimisation, Guillaume avait 75 % (30 000 euros) de son épargne sur un PEL et 25 % (10 000 euros) sur son livret A. Comme nous l’avons dit précédemment, la performance de ses placements ne couvrait pas l’inflation. Guillaume percevait environ 650 euros d’intérêts par an.

Après optimisation : une diversification et de meilleurs placements pour améliorer la performance à long terme

Bien qu’il détienne un PEL, Guillaume est déjà propriétaire de son logement et n’a pas de projet immobilier en vue. Quand bien même, le PEL n’est de toute façon plus intéressant étant donné la faible somme qu’il permet d’emprunter (proportionnelle aux intérêts perçus) et les taux proposés par rapport à ceux du marché. Il décide donc de fermer son PEL et d’ouvrir une assurance-vie et un PEA (plan d’épargne en actions) pour ré-allouer son épargne.

Guillaume ne conserve que 5 000 euros sur son livret A, ce qui est largement suffisant pour financer ses prochaines vacances et d’éventuels imprévus. Puis, Guillaume place 30 000 euros sur un fonds en euro au sein d’un contrat d’assurance-vie sans frais de versement. Enfin, les 5 000 euros restants sont transférés vers le PEA et investis sur un fonds indiciel (tracker) dont le principe est de suivre la performance d’un indice boursier mondial, dividendes inclus. Bien que Guillaume ait un horizon d’investissement à long terme, il présente une forte aversion à la volatilité et aux risques de perte en capital et décide de ne pas s’exposer davantage aux marchés financiers (moins de 10 % de son patrimoine financier, hors immobilier).

Nous avons présenté précédemment l’avantage fiscal de l’assurance-vie (au-delà de 8 ans). Guillaume a également ouvert un PEA pour profiter des avantages fiscaux propres à cette enveloppe (exonération d’impôts sur le revenu si sortie après les 5 ans du PEA). Sachez que les versements sur le PEA sont plafonnés à 150 000 euros. Guillaume en est encore loin.

Désormais, Guillaume alimentera son assurance-vie et son PEA régulièrement. Guillaume n’exclut pas de renforcer son allocation en actions s’il voit que les marchés baissent. Intuitivement, cela lui donne l’impression de prendre moins de risque en achetant moins cher. Il a bien assimilé les bonnes pratiques pour investir en bourse.

Résultat pour Guillaume qui souhaite créer un complètement de revenus ?

Les placements de Guillaume devraient désormais lui rapporter 1 300 euros par an, en tablant sur un rendement moyen lissé à long terme de 5 % pour sa poche action (estimation conservatrice). C’est le double de ses gains avant optimisation ! Ces gains seront ré-investis chaque année et feront mécaniquement progresser les revenus du capital de Guillaume, qui pourra compter dans 20 ans sur plus de 500 € par mois.

Avis de Nicolas : plus tard, quand il aura besoin de vivre de ses revenus complémentaires, Guillaume pourra sortir de l’assurance-vie et du PEA en rente. Et sans payer d’impôt sur le revenu sur les gains retirés après les 8 ans de l’assurance-vie et les 5 ans du PEA ! Ce sont d’ailleurs d’excellentes enveloppes pour bien préparer sa retraite. Notez que l’on peut faire des retraits à tout moment sur assurance-vie, idem sur le PEA âgé de plus de 8 ans sans casser le PEA.

Marc dynamise son patrimoine pour financer ses projets long terme (études des enfants et retraite)

Marc a 41 ans, en couple, père de 2 enfants (7 et 9 ans) et perçoit un salaire de 5 000 euros par mois. Il est déjà propriétaire de son appartement et dispose d’une épargne de 250 000 euros. Son profil n’est pas très différent de celui de Guillaume. Marc dispose simplement d’une capacité d’investissement plus importante et avec 11 ans de plus, il a pu naturellement développer un patrimoine plus important.

Les placements actuels de Marc : une assurance-vie trop chargée en frais

Pendant longtemps, Marc s’est appuyé exclusivement sur les solutions d’épargne proposées par sa banque pour investir son argent. En y regardant de plus près, Marc a réalisé que la performance de son fonds en euro était loin de celle des meilleurs. Aussi, sa banque prélève des frais sur versement dont il n’a pas pu négocier la gratuité malgré les encours significatifs qu’il détient dans l’établissement.

En faisant un bilan de sa situation patrimoniale et de ses objectifs, Marc a réalisé que son absence de stratégie et des produits trop chargés en frais lui ont déjà coûté plusieurs milliers d’euros de manque à gagner (“coût d’opportunité”). Marc a déjà réalisé son projet de jeunesse (achat de sa résidence principale) et il dispose maintenant d’un horizon de placement à long terme pour réaliser ses futurs projets (études des enfants dans 10 ans et retraite dans 20 ans). De ce fait, il peut investir une partie de son épargne sur des investissements plus rémunérateurs dont les avantages se révèlent sur le long terme : la bourse et l’immobilier.

Marc souhaite donc désormais s’orienter vers une allocation plus dynamique de son épargne. Concrètement, il est prêt à prendre d’avantages de risques (s’exposer à une volatilité plus importante de son portefeuille), en sachant que cela devrait à long terme offrir une performance sensiblement meilleure. En bon père de famille, Marc souhaite également opter pour une diversification de son patrimoine sur différentes classes d’actifs.

Avant optimisation

Avant optimisation, Marc avait ses 250 000 euros placés dans un contrat d’assurance-vie multisupport au sein de sa banque. Le fonds en euros rapportait autour de 1,50 % et les frais sur versement s’élevaient à 2 %. Une autre partie de l’encours était investie sur des unités de compte. En l’occurrence, des fonds d’investissement actif, ce qui impliquait 2 couches de frais : les frais de gestion propres aux fonds (fixe + pourcentage sur la performance, jusqu’à 3 %) et les frais de gestion du contrat d’assurance-vie (1% de frais de gestion).

La somme de tous ces frais (frais sur versement du contrat + frais de gestion du contrat + frais de gestion des fonds) finit par représenter un coût important venant grever significativement la progression du patrimoine.

Après optimisation : une allocation dynamique vers des placements qui rapportent plus à long terme (projets : étude des enfants et retraite)

En bon père de famille, Marc conserve une partie importante de ses placements en fonds en euros pour le capital garanti. Mais il a décidé d’ouvrir de nouveaux contrats sans frais sur versement et lui permettant d’accéder à des fonds en euros présentant une performance supérieure à son ancien fonds au cours des dernières années. En pratique, Marc répartit 150 000 € sur 3 fonds en euros, de 3 assureurs différents, dont les performances ont avoisiné 2,50 % en 2019. Pourquoi diversifier sur plusieurs assurances-vie ? Notamment pour bénéficier de la garantie de l’assureur, dont le plafond est de 70 000 euros par assureur.

Marc décide également de souscrire 100 000 € en parts de SCPI (sociétés civiles de placement immobilier), financées complètement à crédit. Cela afin de profiter du levier du crédit (faire travailler de l’argent qu’on ne possède pas) et de profiter des taux bas. Pour voir concrètement la mise en œuvre et le résultat, vous pouvez consulter notre article présentant l’investissement de 100 000 euros de SCPI à crédit réalisé par Nicolas. Sachez que le rendement des SCPI est jusqu’à présent de l’ordre de 5 % par an.

Par ailleurs, Marc prend l’initiative d’investir 100 000 € en bourse. N’ayant pas de compétence en la matière ni l’envie de s’impliquer, Marc décide de déléguer la gestion de ses placements boursiers en assurance-vie en gestion pilotée. Moyennant une implication un peu plus importante, Marc aurait également pu investir directement sur des fonds d’investissement bien notés (ou des trackers pour aller au plus simple et efficace), mais n’ayant ni le temps ni la volonté de s’impliquer dans cette tâche, la gestion pilotée constitue un service intéressant.

Résultat pour Marc qui souhaite financer les études de ses enfants (dans 10 ans) et sa retraite (dans 20 ans)

Désormais, Marc réalise des versements à 50/50 vers ses fonds en euros et son contrat d’assurance-vie en gestion pilotée. Avec cette nouvelle allocation, Marc économise plusieurs centaines d’euros de frais chaque année et devrait obtenir une rentabilité plus élevée de son patrimoine via la diversification sur des actifs plus rémunérateurs (immobilier via les SCPI et marchés actions via la gestion pilotée). À la clef, ce sont plusieurs milliers d’euros de gains en plus par an. De quoi envisager sereinement les études des enfants et la retraite. Par ailleurs, Marc peut aussi placer et épargner au nom des enfants.

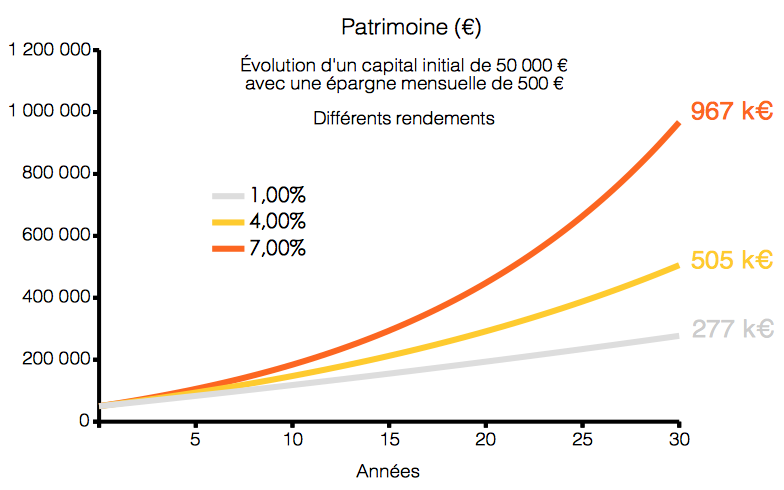

Avis de Nicolas : bien réfléchir à son allocation patrimoniale est essentiel. Investir à 100 % sur des livrets ou fonds euros à long terme est contre-productif. En effet, tirer parti des performances de la bourse et de l’immobilier est bien plus rémunérateur à long terme, comme l’illustre ce graphique. Ainsi, bien organiser votre patrimoine (puis optimiser en choisissant les bons produits) fera toute la différence dans la réalisation de vos projets.

Bien investir son argent : conclusion

Comme nous l’avons montré, il existe une multitude de façons d’investir son argent. En effet, les placements et l’allocation patrimoniale cible dépendent du profil de l’investisseur, en particulier de ses projets financiers et de son horizon de placement. Cependant, il existe des placements quasiment incontournables pour optimiser la performance et la fiscalité de son épargne.

Ainsi, l’assurance-vie et le PEA sont 2 outils accessibles aux résidents en France et redoutablement efficaces pour faire fructifier son argent. Quant au fonds en euro, c’est une valeur sûre pour faire fructifier son capital sans risque, il est donc intéressant pour préparer un achat immobilier ou simplement sécuriser son épargne. Les épargnants ayant une vision long terme peuvent profiter de la bonne performance de l’immobilier et de la bourse.

Les cas pratiques présentés dans cet article sont exposés à titre d’exemple. Vous pouvez vous en inspirer mais ils ne constituent pas des conseils en investissement. En effet, chacun a une situation (familiale et professionnelle) différente et des objectifs patrimoniaux différents. Nous vous recommandons de faire appel à un bon conseiller en gestion de patrimoine si vous souhaitez être conseillé au mieux pour gérer vos placements.

Vous avez défini votre allocation patrimoniale et vous souhaitez maintenant diversifier votre patrimoine et investir au mieux dans chaque classe d’actif ? Allez plus loin avec nos articles développant chaque thème :

- Comment investir en assurance-vie et en fonds euro ?

- Comment investir en bourse ?

- Comment investir dans l’immobilier ?

- Comment défiscaliser ?

La collection de livres Comment investir

Si vous cherchez davantage de cas pratiques, nous avons découvert la collection “Comment investir ?”. Son auteur Yann Grandclement est tout comme nous un autodidacte passionné, qui a à cœur de vulgariser l’épargne et rendre l’investissement accessible à tous.

Comment investir pour les jeunes de 20 à 35 ans ?

Plus on acquiert tôt les bons réflexes et plus ce sera facile de développer son patrimoine, comme le montre notre graphique plus haut. Le livre Comment investir pour les jeunes de 20 à 35 ans est très inspirant, bien écrit et avec des situations concrètes. Chaque lecteur peut s’identifier à un modèle d’investissement (mais il ne faut pas oublier de diversifier) illustré au travers de 4 histoires pour 4 projets différents. De plus, nous avons apprécié la réflexion sociologique en introduction pour expliquer le contexte et la problématique de la génération 1985-2000.

Questions fréquentes pour investir son argent

Pour préparer sereinement un achat immobilier, il faut sécuriser l’apport. Et dans ce cas, la solution d’épargne la plus adéquate est le fonds euro. Les fonds euros des meilleures assurances vie offrent une performance supérieure à l’inflation et très supérieure à celle des livrets réglementés, tout en étant sécurisés (pas de risque de perte en capital). En pratique, on peut retirer son argent quand on veut, mais il est important d’ouvrir le contrat d’assurance vie le plus tôt possible pour bénéficier plus rapidement des exonérations d’impôt sur les plus-values.

Avec plus de 1800 milliards d’euros d’encours, l’assurance vie est le placement financier favori des Français. D’une part, ce placement bénéficie d’une fiscalité particulièrement attractive. D’autre part, il permet de répondre aux multiples attentes des épargnants : des fonds euro pour sécuriser le capital, ou des unités de compte pour dynamiser son patrimoine sur des produits financiers plus performants à long terme. Par ailleurs, les meilleures assurances vie sont sans frais sur versement et les retraits sont gratuits.

Historiquement, avec des rendements annuels moyens respectivement supérieurs à 7 % et 5 %, les actions et l’immobilier sont les 2 grandes classes d’actifs délivrant les plus fortes performances à long terme. Attention toutefois, ces classes d’actifs sont volatiles (cycles haussiers et baissiers) donc ne sont recommandées que dans le cadre d’un investissement à long terme (8 ans et davantage), par exemple pour préparer sa retraite.

Pour bien préparer sa retraite, il faut privilégier les solutions bénéficiant d’avantages fiscaux significatifs pour développer son patrimoine puis verser des revenus passifs. Notamment l’assurance vie, le plan d’épargne en actions (PEA) et le plan d’épargne retraite (PER). L’assurance vie est le véritable couteau suisse de l’épargne. Elle permet d’investir sur une multitude de classes d’actifs (fonds euro, actions, immobilier, etc.), et il est possible de réaliser des retraits et des versements sans contrainte. Le PEA et le PER offrent également des avantages significatifs, dont l’intérêt est à déterminer au cas par cas selon le profil de l’épargnant.

Il existe une multitude de produits financiers : fonds euro, fonds en actions, trackers, SCPI, OPCI, etc. Chacun présente un profil particulier en termes de risque, de rendement et de liquidité. Les épargnants sont souvent démunis face à cette complexité et tout ce jargon. Heureusement, il existe des services de gestion pilotée, permettant de déléguer la gestion de son épargne à des experts. Ces professionnels de l’investissement ont pour mission de déterminer votre profil d’investisseur et d’allouer votre épargne de façon optimale. Par ailleurs, vous pouvez aussi être conseillé par un conseiller en gestion de patrimoine (CGP).

24 commentaires sur “Comment investir son argent ? 3 cas pratiques pour placer son argent !”

Bonjour Nicolas et Ludovic,

Toujours un grand merci pour tous vos articles de qualité.

Je me permets de vous poser un question car je suis un peu dans le cas de Julie mais avec 5 ans de plus, donc j’envisage d’acheter ma résidence principale à court terme, mais je n’ai pas eu les bon réflexes asses tôt.

La question que je me pose aujourd’hui est comment “stocker” mon argent actuel et que je vais cumuler jusqu’à l’achat de mon bien immobilier. J’ai déjà un assurance vie mais qui n’a pas encore 8 ans, un livret A, un LDD et un PEL (ouvert tard donc peu rentable). Et j’envisage de réaliser mon achat dans l’année. Auriez-vous une idée ?

J’avais bien pensé à un CAT mais il y a le risque des pénalités. J’ai égaleent pensé à une autre assurance vie en fond euros pour le côté sécurisé mais elle n’atteindra donc pas les 8 ans permettant l’avantage fiscale.

Si vous avez un conseil, je suis preneuse.

Merci d’avance,

Cordialement,

Joana

Bonjour Joana,

Je vous invite à lire notre article : les meilleurs placements sans risque.

Et notre article : Épargner pour un projet immobilier

Une assurance vie de moins de 8 ans peut faire l’affaire (même si plus de 8 ans ce serait encore mieux) si elle est sans frais sur versement et avec bon fonds euro : meilleures assurances vie.

Super merci !

Merci Ludovic pour cet article !

Selon toi, est-ce qu’épargner son argent est une bonne idée, plutôt qu’investir dans des sources de revenu passives, de nos jours ? Au plaisir d’échanger. 😊

Bonjour Francis,

Épargner c’est la base.

Sans capacité d’épargne, on ne peut pas investir, ou alors seulement avec la capacité d’endettement.

Bref, on épargne pour placer (fonds euro, livrets…peu rémunéré mais sans risque) et pour investir (actions, immobilier…du risque mais meilleure rémunération long terme).

Bonjour,

Merci beaucoup pour votre site et votre contenu si précieux pour les néophytes comme moi.

Mon problème numéro 1 avec la gestion de mes finances personnelles est que je ne sais pas par où commencer pour investir et que j’ai peur de me tromper.

J’ai 33 ans et même si je gère bien mes finances, je ne me suis jamais intéressée à l’investissement jusqu’à aujourd’hui. J’ai 15k€ de côté (en plus d’une épargne de précaution), pour l’instant intégralement placés sur un livret A et un LDD. Je suis locataire car je vis à Paris et que l’immobilier y est trop cher mais j’ai pour projet d’investir dans une maison secondaire à horizon 3 ans (j’économise pour ça). J’aimerais aussi que mes investissements me permettent de m’assurer une retraite confortable à long terme. Je suis auto entrepreneur donc à mon compte et très mal prise en charge par le système général.

De ce que j’ai compris de vos articles, j’ai l’impression que dans l’immédiat il serait bien que j’ouvre une ou deux assurances vie (pour prendre date) et idem pour un PEA. J’avoue que je n’ai pas bien saisi pourquoi ouvrir plusieurs AV était utile (sachant que je suis loin des 70k€ garantis par l’Etat). Vu mes objectifs, je pensais commencer par placer mon argent dans une AV (avec des frais bas) avec 100% en fond euros pour continuer de garantir la totalité de mon apport. Mais viser une assurance vie qui propose un fond euros dynamique et qui soit hybride (c’est-à-dire qui permette à l’avenir, en plus du fonds euros dynamique, d’investir en Trackers / SCI) pour quand je serais passée à l’étape d’après de mon plan d’investissement. Mais peut-être est-ce plutôt ça qu’il faut que je divise : une assurance vie avec un « bon » fonds euros d’un côté, et une avec une meilleure performance historique sur le reste de l’autre pour pouvoir varier dans le futur ? Et au niveau du PEA, à part prendre date je ne vois pas trop non plus concrètement quoi viser. Étant chez Fortuneo pour mon compte courant je pensais peut-être regarder chez eux pour ça. J’ai vu qu’ils avaient des bons avis généraux dans vos comparatifs.

Pardon pour cette logorrhée, mais comme je me renseigne beaucoup, au bout d’un moment j’ai l’impression d’être un peu perdue face à la masse d’options possibles. Je comprends théoriquement l’importance de diversifier, d’investir sur le long terme et de manière régulière, mais c’est vrai que quand il s’agit de savoir où et comment commencer concrètement (savoir quel pourcentage de mon épargne investir sur quel support et au rythme de combien par mois par ex), il me semble difficile de passer à l’acte sans craindre de prendre la mauvaise décision.

Je serais donc curieuse de savoir comment vous avez su par où commencer ? Et si vous avez des conseils à me donner.

Merci beaucoup pour votre aide.

Garance

Bonjour Garance,

Je comprends vos hésitations.

Car plus on en sait, plus on connait le champ des possibles, et plus on a de quoi hésiter entre les multitudes de solutions !

Le plus simple (et on peut faire simple ET efficace à la fois) pour commencer, consiste souvent à :

– conserver une épargne de précaution équivalente à 3 mois de dépenses de côté sur livret A ;

– placer le reste que l’on veut sécuriser (pour apport immo par exemple) sur une assurance vie en 100 % fonds euro comme Evolution Vie en catégorie sécurité ici : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

– placer le reste que l’on veut investir à long terme pour une meilleure performance visée, soit sur une bonne gestion libre (si on veut être autonome) soit sur une bonne gestion pilotée (si on veut déléguer) : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Il y a 4 raisons de diversifier les contrats d’assurance vie :

https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

C’est ensuite une question de discipline, c’est à dire continuer d’épargner tous les mois. Et progressivement notre patrimoine se développe.

Une fois que vous aurez fait ça, ce sera déjà un très bon début et vous pourrez reprendre les 6 étapes décrites en page accueil : https://avenuedesinvestisseurs.fr/

Rome ne s’est pas faite en 1 jour 🙂

Merci infiniment Nicolas pour votre réponse à la fois très claire et efficace donc apaisante 🙂 Une dernière question, je vois que le contrat AV Évolution vie en 100% fonds euros propose un booster possible si on investit une partie en UC. Est-ce un contrat comme d’autres dont vous parlez sur ADI c’est-à-dire où il “suffit” d’investir 50% en UC au moment du versement et où on peut ensuite repasser tout en fonds euros ? N’ayant jamais ouvert d’AV, je ne sais pas à quoi ressemble un arbitrage et si c’est facile à faire ou pas… Et voyant l’inflation qui enfle je me dis que tout pourcentage possible est bon à prendre. Mais je n’arrive pas à déterminer si c’est possible. Merci encore pour votre aide.

Bonjour Garance,

Un arbitrage se fait facilement, on choisit quel(s) fonds désinvestir et quel(s) fonds investir.

Cela se fait en quelques clics, c’est très facile (et gratuit et en ligne sur les bonnes assurances vie que nous mettons en avant).

Mais le bonus de rendement du fonds euro d’Evolution Vie est obtenu seulement si on reste investi sur les unités de compte, pas si on arbitre aussitôt : https://avenuedesinvestisseurs.fr/evolution-vie-assurancevie-com-avis/

Merci beaucoup. Oui en regardant mieux j’étais parvenue à la même conclusion 🙂

Bonjour,

Merci pour vos explications très claires.

Aujourd’hui, je souhaiterais investir mon argent de manière à alimenter l’économie réelle et verte/donner du sens à mon épargne, tout en conservant un placement à risque équilibré, sur un horizon de temps de 5 à 8 ans.

J’ai par ailleurs peu de temps à consacrer à la gestion de mon patrimoine.

Les assurances vie pilotées de type Nalo – ISR me paraissent a priori séduisantes, mais je m’interroge sur leur impact sur l’économie réelle. Pouvez-vous m’en dire plus ?

Quel % max d’un patrimoine pensez-vous pertinent à placer sur ce type de plateforme le cas échéant ? J’ai vu votre article sur Miimosa qui est très intéressant.

Merci pour votre aide.

Bonjour Segolene,

Avec une fibre économie réelle / verte, je vous invite à lire cet article sur l’ISR (investissement socialement responsable), vous verrez plusieurs solutions : https://avenuedesinvestisseurs.fr/finance-responsable-investissement-ecologique-isr/

Vous verrez plusieurs pistes, notamment :

– la gestion pilotée Nalo en mandat ISR (vous déléguez à des professionnels et ils vont définir votre profil et quelle % consacrer) : https://avenuedesinvestisseurs.fr/avis-nalo-assurance-vie-gestion-pilotee/

Il y a un certain impact puisque les investissements ciblent les sociétés les plus vertueuses et vertes, et écartent les sociétés jugées néfastes (secteurs de l’armement, énergies polluantes…)

– le Crowdfunding en énergies renouvelables (maximum 5-10 % du patrimoine et en diversifiant sur plusieurs projets) : https://avenuedesinvestisseurs.fr/avis-crowdlending-energies-renouvelables-lendopolis/

– le Crowdfunding en projets agricoles (maximum 5-10 % du patrimoine et en diversifiant sur plusieurs projets) : https://avenuedesinvestisseurs.fr/miimosa-avis-crowdfunding-agriculture/

– Les groupements forestiers (GFI) : https://avenuedesinvestisseurs.fr/investir-groupement-forestier-gfi-et-gff/

Ce sont tous des investissements gérés par des professionnels, donc délégués, non consommateurs en temps de gestion pour l’épargnant.

C’est possible aussi d’avoir le profil de gens “normaux” et pas de propriétaires à 30 ans avec près de 50 000 euros d’épargne par ailleurs ? Merci

Bonjour Brian,

C’est le cas de Julie, locataire, avec 8 000 € d’épargne : https://avenuedesinvestisseurs.fr/comment-investir-son-argent-cas-pratiques/#epargne-achat-immobilier

Pour info, patrimoine brut médian des Français trentenaires = 137 k€ (57 k€ en patrimoine net) : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/approfondir/#patrimoine-menage-france

Bonjour,

Merci à vous pour votre blog et pour vos articles qui sont très intéressants !

Pour présenter mon profil, j’ai 28 ans, je sors de mes études en école de commerce et je suis un jeune actif avec un salaire de 2 500 € par mois et 20 k€ de patrimoine financier. Comme beaucoup, mon éducation financière a été assez limitée et l’ensemble de ces 20 k€ se trouvent sur un livret A et je souhaiterai remédier à cela.

Simplement, je vais avoir un prêt étudiant à rembourser à partir de fin 2022 pour un montant total de 15k€.

Ma question concerne l’allocation de mes 20 k€ disponibles sur mon livret. Dans l’idéal, je souhaiterai dynamiser mon épargne au maximum avec une vision à long terme. Serait-il judicieux de rembourser intégralement ce prêt étudiant avant d’ouvrir des AV et un PEA, ou bien vaut-il mieux placer mon épargne et garder mon emprunt et le rembourser au fil de l’eau par la suite (pour information, j’ai emprunté à un taux de 0.95% et remboursable en 10 ans) ?

En vous remerciant par avance pour vos conseils.

Bien cordialement.

Bonjour Florent,

La question “rembourser mon prêt ou placer” est un grand classique 🙂

Vu le taux bas, il est tentant de ne pas rembourser par anticipation, pour placer au mieux et faire travailler l’argent.

On répond exactement à cette question dans notre FAQ, question 4 : https://avenuedesinvestisseurs.fr/questions-reponses-finance-personnelle/

Bonjour,

Tout d’abord merci pour tous vos articles, notamment ces cas concrets.

Finalement, j’ai le sentiment que la clé est la diversification.

Par simplicité de gestion, ne pourrait-on pas se contenter d’une seule assurance vie en gestion pilotée (qui sera plus ou moins diversifiée en fonction de son aversion au risque) plutôt que d’avoir une assurance vie pour des fonds euros, une autre pour des UC, un PEA, etc…

Le gain est-il vraiment intéressant si on diversifie les produits ?

Merci

Bonjour Yann,

Oui la diversification est la base.

Car il faut diluer le risque sur des actifs différents, qui se comportent différemment selon la conjoncture : fonds euro, immobilier, actions, matières premières… : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/

Et aussi parce qu’il y a la garantie des dépôts bancaires. Par exemple seulement 70 000 € par assurance vie, à hauteur de la garantie de l’État.

Une seule (bonne) assurance vie peut suffire pour un “petit” épargnant.

Mais il faut aussi anticiper et avec les évolutions de revenu, les héritages…le patrimoine peut vite grossir et nécessiter de diversifier entre plusieurs assurances vie et le PEA. Donc autant prendre date pour anticiper. Même si je comprends qu’avoir un seul produit d’épargne soit confortable.

De plus, il y a des AV meilleures pour le fonds euro, d’autres pour l’immobilier, d’autres pour la gestion pilotée… : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Pourquoi diversifier sur plusieurs AV : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

Bonjour,

En premier lieu un grand merci pour toutes ces explications très concrètes!

Je me demande quel choix est le plus judicieux pour me diversifier :

– Ouvrir une AV à 100% fond euros + un PEA (tracker)

– Ouvrir une ou plusieurs AV avec un % en UC

Pour le moment je suis un peu frileuse pour SCPI.

Merci

Bonjour Cécile,

Une bonne assurance vie en gestion pilotée sera ce qu’il y a de plus diversifié (et c’est plus confortable) : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

=> à la fois fonds euro + actions + obligations + matières premières + immobilier. Un “mix” selon votre situation et vos projets.

En sus, pour davantage diversifier et en étant plus autonome, vous pouvez aussi investir en PEA (tracker actions) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/

Et dans tous les cas, une assurance vie en 100 % fonds euro pour l’épargne que l’on veut sécuriser : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Des cas pratiques qui permettent d’illustrer les précédents articles et de s’assurer que les grandes lignes sont comprises… Merci !

Bonjour Raphaël, merci pour votre retour enthousiaste et enthousiasmant !

vous n’abordez pas le cas d’une famille (couple avec 2 enfants) avec remboursement du prêt de la résidence principale. Quelle allocations faire pour l’épargne ?

Bonjour François,

C’est proche du cas de Marc. Vous avez déjà une bonne part d’immobilier dans votre patrimoine. Selon votre situation et vos projets, vous allez diversifier et décider de votre allocation. Des pistes ici : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/