Est-ce que l’assurance vie pour enfant mineur est une bonne idée ? Et comment choisir la meilleure assurance vie pour un enfant mineur ? Comment se déroule l’ouverture ? Je vous explique tout et avec les captures d’écran de ma souscription !

Plutôt que des livrets faiblement rémunérés, à la naissance de mes enfants je leur ai ouvert une assurance vie. Je l’ai fait avec mon premier enfant en 2019, et je viens de le faire avec le deuxième fin 2023.

Pourquoi ? Car avec des investissements dynamiques au sein de l’assurance vie, je vise 7 % de rendement annuel. Donc dans 20 ans, chacun de mes enfants aura environ 45 000 € de capital, en versant 1 000 € par an chacun. Alors que sur livret, le capital atteindrait péniblement 26 000 € (pour la même somme versée sur 20 ans). Soit 19 000 € de plus… pour chacun de mes enfants, de quoi mieux démarrer dans la vie !

En pratique, je leur verse de l’argent à chaque noël et chaque anniversaire. Ainsi, au niveau du droit civil et de la fiscalité, mes versements sont considérés comme des “présents d’usage” et non des “donations”, donc ils échappent aux droits de donation.

Pour mon premier enfant en 2019 j’avais choisi Linxea Spirit 2. Très bien et gérable en ligne. J’ai choisi cette fois, pour mon deuxième enfant en 2023, l’assurance vie Lucya Cardif car :

- excellente assurance vie : pas de frais sur versement, faibles frais de gestion annuels (0,50 % par an), et accès aux meilleurs fonds (des trackers, dont l’ETF World). Parmi les meilleures assurances vie, et c’est un contrat que j’ai déjà ouvert pour moi-même. Notre avis Lucya Cardif.

- Et ouvrable facilement en ligne. Pour les mineurs, c’est rare de pouvoir ouvrir un contrat d’assurance vie en ligne, il faut généralement passer par des tonnes de papier !

SOMMAIRE

- Pourquoi ouvrir une assurance vie pour enfant ?

- Une assurance vie pour enfant à quel âge ?

- Assurance vie au nom de l’enfant ou au nom des parents ?

- Les étapes de la souscription de l’assurance vie pour enfant

- Conclusion

Pourquoi ouvrir une assurance vie pour enfant ?

Je vois 3 bonnes raisons d’ouvrir une assurance vie pour enfant.

1️⃣ Pour épargner à notre rythme, quand on veut. Je fais des versements uniquement à l’occasion de noël, de leur anniversaire, de futurs examens réussis…pour qu’ils soient considérés comme des “présents d’usage” (exonérés d’impôt) et non pas comme des donations (à déclarer et imposées). Je verse autour de 1000 € par an à chacun de mes 2 enfants sur leur assurance vie.

2️⃣ Pour faire travailler l’argent sur du long terme, dans des investissements diversifiés. Personnellement, sur les assurances vie de mes enfants j’investis en 100 % actions car ils placent à long terme. Ce sera bien plus rentable que des livrets (et sans plafond !). Certains parents moins expérimentés préféreront peut-être diversifier entre le fonds euro (sécurisé), des fonds immobiliers, des fonds actions, etc. Ils peuvent aussi opter pour la gestion pilotée.

3️⃣ Pour optimiser fiscalement et avec une vertu éducative. En effet, après ses 18 ans, mes enfants pourront sortir leur argent quand ils veulent. Je les encouragerai à utiliser leur épargne pour de bons objectifs : le permis de conduire, un apport immobilier, etc. Et vu qu’ils sortiront l’argent après les 8 ans de leur assurance vie, ils profiteront de la niche fiscale : exonération d’impôt sur le revenu sur les gains sortis (à hauteur de 4 600 € de plus-value sortie par an).

Une assurance vie pour enfant à quel âge ?

Il n’y a pas d’âge minimum : on peut ouvrir une assurance vie pour enfant dès la naissance (ce que j’ai fait) !

Pour un enfant de moins de 12 ans, la durée maximum du contrat est de 85 ans moins son âge.

Pour un enfant de plus de 12 ans, la durée peut être viagère comme pour un adulte.

Avant ses 18 ans, toutes les opérations (versements, arbitrages, retraits, etc.) sont réalisées par les parents.

Quand l’enfant a 18 ans, il peut prendre la main sur son assurance vie.

Note de Nicolas : vous souhaitez cadrer votre enfant jusqu’à ses 25 ans ? Dans ce cas, vous pouvez ajouter un “pacte adjoint” pour définir vos propres règles : argent bloqué jusqu’aux 25 ans de l’enfant (maximum, mais possible de définir 21 ans par exemple), capital utilisable seulement pour tel ou tel motif (achat immobilier par exemple). Rassurant si vous pensez que votre enfant ne sera pas assez mature à 18 ans. L’autre solution étant simplement de lui révéler l’existence de cette assurance vie quand vous jugerez qu’il est temps. De mon côté, je gère au mieux pour mes enfants et je verrai quand ils auront la tête sur les épaules !

Assurance vie au nom de l’enfant ou au nom des parents ?

Personnellement, je fais les 2 ! Je vous explique mon raisonnement, ce sont des pistes de réflexion et vous verrez ce qui vous convient le mieux.

1️⃣ Quand on ouvre une assurance vie au nom de l’enfant, c’est l’enfant qui est le souscripteur, et le capital est à son nom. Donc pour les 2 assurances vie au nom de mes enfants, c’est leur argent (et ils en feront ce qu’ils veulent quand ils seront grands), je ne peux pas le retirer pour moi. L’avantage est qu’ils auront déjà un contrat mature fiscalement (plus de 8 ans) à leur nom sur lequel épargner quand ils auront 18 ans.

Le risque est que les enfants dilapident l’argent quand ils auront la main dessus (après 18 ans, ou 25 ans en cas de pacte adjoint). Mais je vais les sensibiliser progressivement à la bonne gestion avec leur argent de poche, donc j’ai bon espoir qu’ils soient raisonnables quand ils seront maîtres du “pactole”.

2️⃣ En parallèle, sur mes propres assurances vie (à mon nom), j’épargne pour mes enfants aussi indirectement car cet argent servira à financer leurs études. J’ai désigné mes enfants comme bénéficiaires en cas de décès (sinon, par défaut le conjoint est bénéficiaire).

⚠️ Sinon, si vous avez une assurance vie à votre nom (parent) et que vous souhaitez donner l’argent à votre enfant, vous devez d’abord sortir l’argent (retrait avec les gains imposés au moins aux 17,2 % de prélèvements sociaux), puis lui donner en déclarant la donation (qui sera éventuellement taxée aux droits de donation, ou qui viendra consommer l’abattement fiscal des 100 000 € exonérés par enfant tous les 15 ans). Voilà aussi pourquoi je préfère épargner sur une assurance vie directement au nom de l’enfant, pour transmettre au fil de l’eau (présents d’usage) hors donation.

Les étapes de la souscription de l’assurance vie pour enfant

Comme je l’expliquais, pour mon 2ème enfant j’ai choisi l’assurance vie Lucya Cardif que j’avais déjà ouvert pour moi-même quelques mois plus tôt.

J’ai pris des notes au fur et à mesure de l’ouverture en ligne, donc je vous déroule les étapes car il y a quelques subtilités à connaître dans le cadre de la souscription d’assurance vie pour enfant.

📌 Je précise que comme toujours, j’ouvre mes produits d’épargne sur ordinateur (plus à l’aise avec une souris et un grand écran plutôt que sur smartphone).

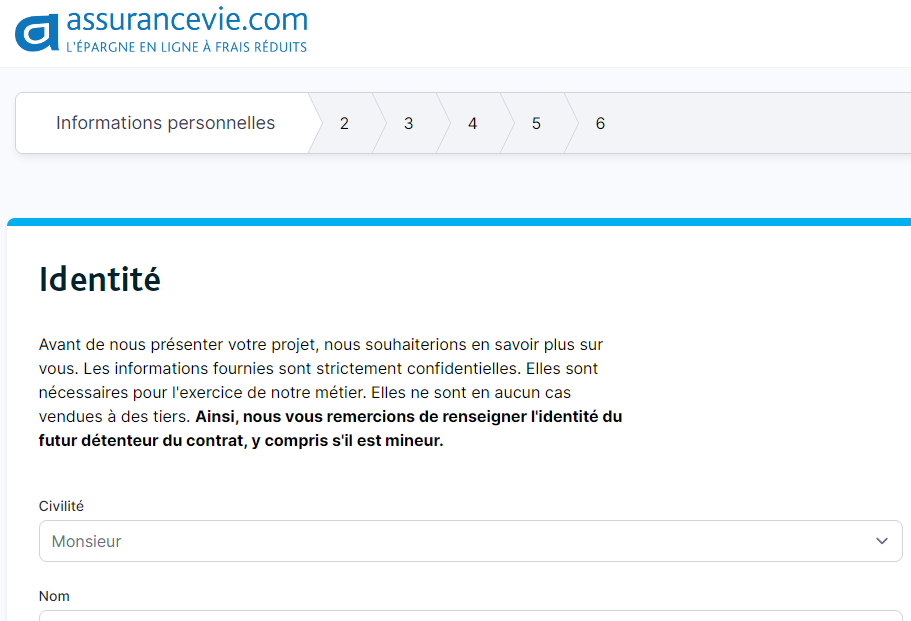

1ère étape : les informations personnelles

J’indique directement le nom et le prénom de mon fils, car comme précisé sur l’interface : “Ainsi, nous vous remercions de renseigner l’identité du futur détenteur du contrat, y compris s’il est mineur.“

👉 J’indique sa date de naissance. Et c’est à ce moment que le courtier comprend qu’il s’agit d’une assurance vie pour enfant et ajoute une question :

Dans ma situation, il s’agit d’un mineur sous administration légale (autorité parentale exercée par les parents) et non d’un mineur sous tutelle d’un juge.

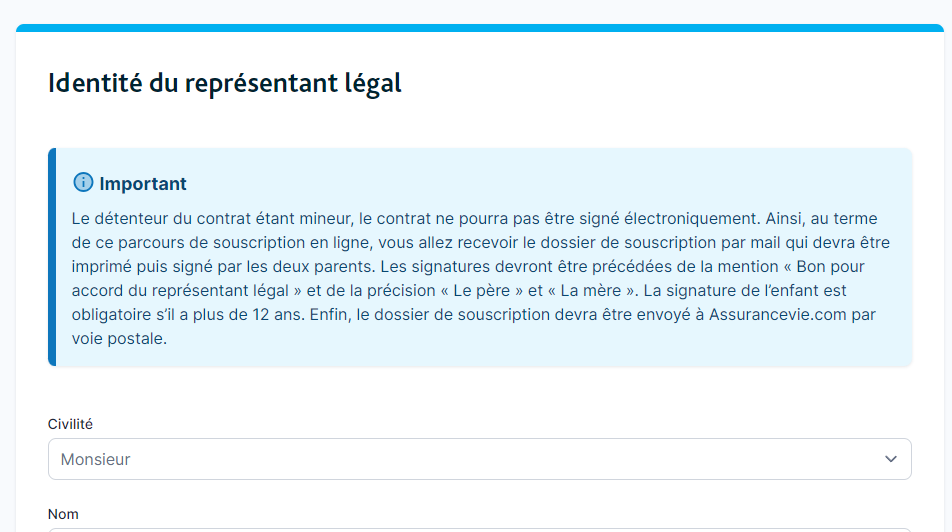

Identité du représentant légal

Ici j’apprends cette spécificité dans le cadre d’une assurance vie pour enfant :

💡 En pratique, plutôt que d’imprimer et d’envoyer par courrier, j’ai signé numériquement directement sur le PDF et j’ai envoyé par mail à contact@assurancevie.com. Je sais par expérience que cela fonctionne ainsi, je ne vais pas m’ennuyer avec un papier et un courrier, je fais tout en ligne !

👉 J’indique donc mon identité en tant que “représentant légal N°1”, et celle de épouse en tant que “représentant légal N°2”.

2ème étape : renseignements complémentaires

Cette étape est très rapide.

“Si le souscripteur / adhérent est une personne mineure, merci d’indiquer le pays de résidence fiscale des représentants légaux.”

👉 Il faut indiquer notre résidence fiscale et si l’on est citoyen américain.

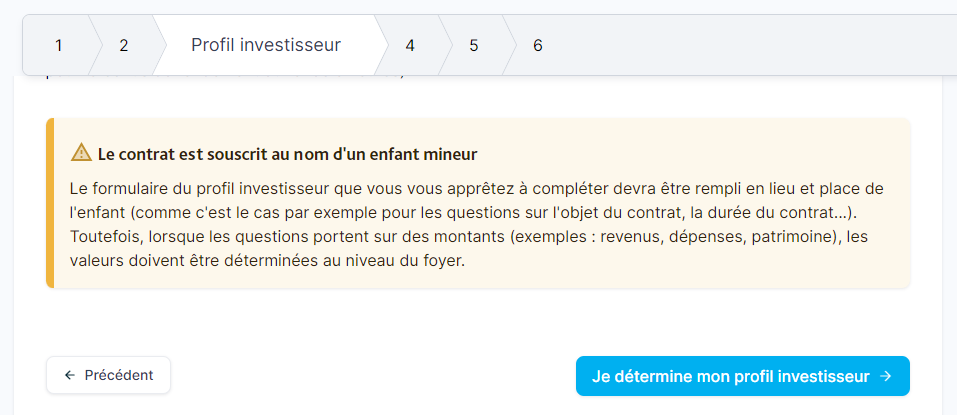

3ème étape : profil investisseur

Ici nous devons répondre à quelques questions sur notre famille, notre patrimoine, nos revenus, nos connaissances financières et notre sensibilité aux risques.

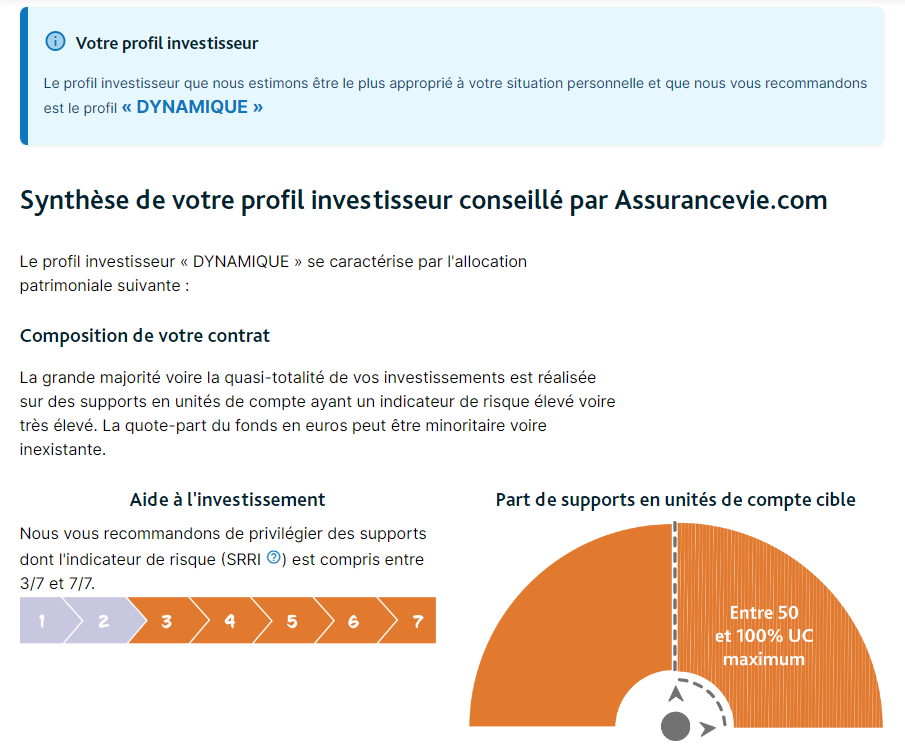

Ainsi, le courtier déterminera notre profil d’investisseur : modéré, équilibré ou dynamique. Pour mon fils, je veux un profil dynamique car il a au moins 20 ans devant lui avant d’avoir besoin du capital, de quoi bien faire travailler son argent sur une allocation dynamique avec une bonne part d’actions.

🔎 Précision importante ici dans le cadre d’une assurance vie pour enfant :

👉 Pour la situation, j’indique que mon enfant est célibataire, qu’il n’a pas d’enfants et pour sa profession : bébé !

Pour les montants naturellement j’indique ceux de mon foyer, puisque mon bébé de 3 mois n’a pas encore de profession ni de revenus 😅

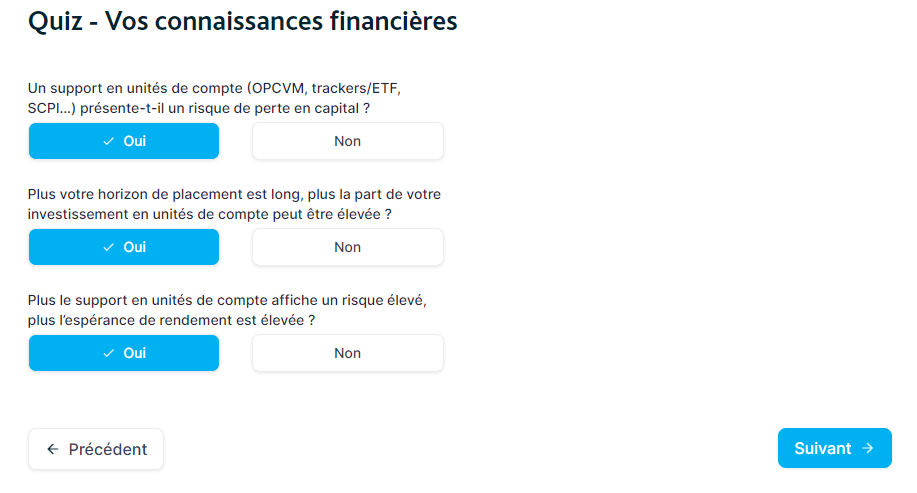

Et pour les connaissances financières, je n’ai pas demandé à mon bébé qui dit à peine areuh-areuh, j’ai répondu moi-même 🙂

🎯 Le résultat : quel est profil investisseur de mon enfant ?

Ici le courtier recommande à mon enfant un profil dynamique :

👉 Mais en pratique, je ferai ce que je veux ! En gestion libre, je choisirai moi-même mes fonds d’investissement et ils pourront être très prudents (je peux placer en 100 % fonds euro) ou dynamiques (avec des unités de compte), peu importe. Donc je clique sur “je ne souhaite pas suivre le profil investisseur et les allocations qui en résultent“.

💡 Bien sûr, chaque parent peut faire comme il l’entend. Certains préféreront suivre le profil conseillée par le courtier, voire choisir la gestion pilotée pour complètement déléguer la gestion… à vous de voir !

Pour finir, le courtier me propose 3 contrats d’assurance vie. Je choisis mon préféré : Lucya Cardif (moins de frais et l’accès aux meilleurs fonds : notre avis Lucya Cardif).

4ème étape : le contrat

Il faut parcourir la notice du contrat, que je connais déjà par coeur (notre avis Lucya Cardif, contrat que j’ai déjà souscrit pour moi-même).

Ensuite, le courtier nous propose différentes offres de bienvenue. On peut prétendre à l’une ou l’autre sous conditions de verser au moins X 000 €, et au pire il y a l’offre de parrainage 50 € (j’ai parrainé mon enfant, j’ai mon code parrain puisque je suis déjà client !).

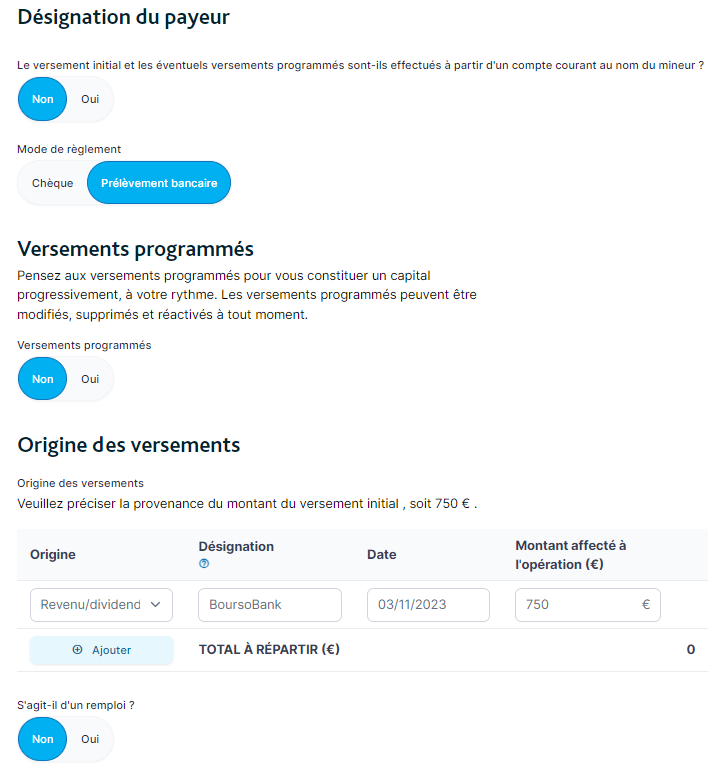

👉 Puis, il faut préciser combien on verse initialement. Minimum 500 €. Et quelques questions supplémentaires :

💡 C’est une assurance vie pour enfant, donc en principe les versements proviennent du compte courant des parents.

Note de Nicolas : pour rappel, pour les assurances vie pour enfant, je ne fais surtout pas de versements programmés, car ils seraient assimilés à des donations (à déclarer et imposées). Donc je fais des versements libres et uniquement pour certaines occasions : noël, anniversaire, etc. Ainsi ce sont des versements qualifiés de “présents d’usage”, donc non déclarés et non imposés.

5ème étape : la stratégie d’investissement

C’est l’étape principale. Comment allez-vous investir sur cette assurance vie pour enfant ? C’est en rapport avec l’étape 3 et le profil d’investisseur de l’enfant.

De mon côté, c’est simple, pour du long terme j’investis en 100 % actions ! Car je souhaite que mes enfants aient la meilleure performance à long terme et ils supporteront très bien la volatilité du marché actions puisqu’ils ne seront pas informés de l’existence de leur assurance vie avant que je le décide (ils pourront la gérer et sortir l’argent quand je les jugerai assez matures).

De votre côté, à vous de voir votre allocation patrimoniale : vous pouvez répartir votre versement initial sur plusieurs fonds plus ou moins défensifs ou dynamiques (SRI 1 = le plus défensif, et SRI 7 = le plus offensif). Il est possible de placer en 100 % fonds euro pour la sécurité maximale (mais ce serait étonnant pour un investissement long terme…).

🔎 Pour voir en pratique comment sélectionner les fonds de votre choix, je vous invite à consulter cet article avec des captures d’écran : stratégie d’investissement et choix des supports.

La clause bénéficiaire

Pour chaque contrat d’assurance vie, on doit désigner les bénéficiaires en cas de décès du souscripteur. Dans le cadre d’une assurance vie pour adulte, c’est libre, on peut désigner comme bénéficiaire qui ont veut : le conjoint, les enfants, un ami, un voisin, une association, etc.

Ici, dans le cadre d’une assurance vie pour enfant, nous n’avons pas le choix : le titulaire du contrat étant mineur, la clause bénéficiaire par défaut est « Mes Héritiers ».

6ème étape : téléverser les documents justificatifs

C’est simple, on doit juste joindre une carte d’identité ou passeport. Dans le cadre d’une assurance vie pour enfant, on a le choix : soit la carte d’identité de l’enfant, soit celle d’un des deux parents.

👉 Enfin, on reçoit un SMS et un mail pour finaliser la souscription de l’assurance vie pour enfant :

💡 Personnellement, j’ai tout finalisé en ligne (signatures numériques sur le PDF et envoi à contact@assurancevie.com avec en pièces jointes quelques justificatifs dont le livret de famille mentionnant l’enfant) et avec prélèvement.

Note de Nicolas : c’est un contrat d’assurance vie pour enfant mineur, donc le dossier PDF reçu par mail doit être signé par les 2 parents. Et les signatures doient être précédées de la mention “Bon pour accord du représentant légal” avec la précision “le père” et “la mère”. De plus, si l’enfant a plus de 12 ans il doit aussi signer.

Les suites

1️⃣ Le lendemain, j’ai reçu un mail du courtier qui me demandait de compléter ma demande d’ouverture d’assurance vie pour enfant avec 2 documents supplémentaires (complétés en 5 minutes directement sur PDF puis retournés par mail) :

- attestation de versement en unités de compte (car j’ai choisi d’investir en unités de compte, pas sur fonds euro) ;

- attestation de présent d’usage.

2️⃣ Environ 2 semaines plus tard (le temps que le dossier soit contrôlé par le courtier puis par l’assureur), j’ai reçu un mail m’informant du prélèvement imminent.

3️⃣ Et 1 semaine après, j’ai reçu par courrier le certificat d’adhésion et j’avais l’accès en ligne grâce à un identifiant et un mot de passe.

Note de Nicolas : finalement, après 2 mois de recul, l’ouverture en ligne de Lucya Cardif pour mineur est facile… mais pour l’instant la gestion n’est pas complètement en ligne (il faut envoyer un document PDF par mail à contact@assurancevie.com pour arbitrer et pour faire des versements complémentaires). Alors que pour Linxea Spirit 2 tout est gérable en ligne : de l’ouverture jusqu’aux opérations de gestion (versements, arbitrages,…j’en fais régulièrement en ligne pour mon 1er enfant). Selon assurancevie.com, la gestion en ligne sur Lucya Cardif pour les mineurs sera opérationnelle fin 2025 (l’assureur BNP Paribas Cardif est un “dinosaure” et implémente les fonctionnalités en ligne progressivement).

Conclusion

L’assurance vie est une enveloppe optimisée fiscalement pour l’enfant. Il en sortira quand il sera majeur, quand il veut, avec une fiscalité réduite car le contrat aura plus de 8 ans.

Et au niveau civil, les sommes versées par les parents à l’occasion des évènements (noël, anniversaire…) ne sont pas considérées comme des donations, mais comme des présents d’usage (optimisés sur le plan civil et fiscal). Pas besoin de déclarer les présents d’usage et ils sont non taxés (pas de droits de donation). Attention il faut que les présents d’usage soient raisonnables, de l’ordre de 1 % de votre patrimoine, sinon ce ne sont plus des présents d’usage mais des donations.

Au sein de l’assurance vie, vous pourrez choisir des fonds dynamiques pour bien faire travailler l’argent, ce sera plus rentable à long terme que des livrets.

Mais attention à bien choisir l’assurance vie pour enfant. N’épargnez pas sur une assurance vie avec frais sur versement, plus de 0,60 % de frais de gestion sur UC et sans choix de trackers (ETF). Votre argent travaillerait très mal, encore moins bien qu’un livret.

🔎 De mon côté j’ai choisi Lucya Cardif pour mon deuxième enfant car ce contrat coche toutes les cases (moins de frais, meilleurs fonds, et ouverture en ligne…sauf la gestion en ligne qui doit arriver courant 2024). Pour mon 1er enfant j’avais choisi Linxea Spirit 2 qui coche toutes les cases aussi. Pour ces 2 assurances vie j’ai choisi le mode de gestion libre, mais il est aussi possible d’opter pour la gestion pilotée pour les épargnants moins aguerris qui préfèrent déléguer complètement la gestion.

💡 Vous souhaitez comparer d’autres solutions ? Notre guide : quel compte épargne pour enfant ?

117 commentaires sur “Assurance vie pour enfant mineur : tout savoir”

Bonjour Nicolas,

Avant toutes choses, je vais tomber à mon tour dans l’originalité en te remerciant énormément pour ce site et la façon dont vous vulgarisez tous ces sujets un peu complexes. C’est devenu mon site de référence dès que je me pose une question sur ces sujets et j’en parle beaucoup autour de moi.

J’ai deux jeunes enfants de 4 et 6ans. Pour le moment on leur verse de l’argent tous les mois sur un livret A à leur nom. Cette argent est destiné à financer leurs études, permis, appartements étudiants… Afin d’améliorer la performance je vais ouvrir deux AV (100% ETF World) mais pas à leurs noms. Puis-je faire cela ? reprendre l’argent des livrets A à leur nom pour les mettre sur des AV qui ne seront pas à leurs noms mais dont ils seront bénéficiaires ?

2ème question: Afin de limiter le risque et bénéficier de la garantie des assureurs en cas de défaillance, je pense qu’avec ma femme on va ouvrir chacun de notre côté des AV aux noms des enfants (2 sur Lucya pour ma femme et 2 sur Linxea en ce qui me concerne) en plus des AV pour eux mais à nos noms. Sur ces AV à leur noms on fera des versements très limité juste pour acter la date de création des AV et leur permettre d’investir à leur tour quand ils seront majeurs. Est-ce que ça te semble pertinent ou ce n’est pas franchement nécessaire que mes enfants aient chacun 2 AV à leurs noms ?

Je te remercie d’avance pour ton aide

Bonjour Simon,

Merci 🙂

Pour répondre à tes questions :

1/ Cet argent est au nom de vos enfants.

Donc si vous retirez pour placer sur un placement à votre nom, c’est en principe une donation de vos enfants à vous… vous les dépossédez à votre profit, même s’is figurent dans la clause bénéficiaire.

(Beaucoup de gens l’ignorent et font cela, c’est à leur risque et péril).

2/ C’est possible, pourquoi pas si cela vous rend plus serein !

Bonjour nicolas

Je viens de voir que linxea ouvre une assurance vie en ligne :linxea Spirit 2

Peux tu nous donner ton retour sur cette assurance vie?

Bonjour Thomas,

Ce n’est pas nouveau.

Linxea Spirit 2 (voir l’offre ici) est le contrat que j’ai ouver à mon 1er enfant en 2019, j’en parle plusieurs fois dans l’article 🙂

A l’époque pour les mineurs on ne pouvait pas ouvrir en ligne, il fallait remplir un dossier papier. Maintenant on peut ouvrir aussi en ligne, c’est top.

Excellent contrat, cf notre classement des meilleures assurances vie.

Et notre avis Linxea Spirit 2.

Bonjour Nicolas,

Merci pour toutes ces informations que vous nous mettez à disposition.

J’ai ouvert une AV pour mon fils via Luca Cardiff, et j’ai tout mis sur l’ETF AMUNDI MSCI W UCITS ETF DR C (ISIN IE000BI8OT95). Je trouve qu’il n’y a pas grand choix pour les ETF MSCI World et surtout je ne trouve pas celui dont vous parlez dans l’article à savoir l’ETF LU1781541179, est ce normal ?

Merci par avance pour votre retour,

Cordialement,

Amélie

Bonjour Amélie,

C’est le bon ETF World.

LU1781541179 a été remplacé par IE000BI8OT95.

Comme sur le contrat Linxea Spirit 2.

1 seul ETF World suffit, pas besoin de xx ETF World 🙂

Bonjour Nicolas,

Merci pour votre article très détaillé (et pour l’ensemble du site d’ailleurs). Je n’arrive pas à trouver d’information claire concernant mon cas : pour appliquer vos conseils, je voudrais ouvrir une AV au nom de mon neveu (probablement avec un pacte adjoint)

Par contre je suis simplement l’oncle, et non le représentant légal.

-> Suffit-il que le contrat soit ouvert avec l’accord des parents (ça semble logique) ou bien doit-il être absolument ouvert par les parents ?

Votre réponse à un parrain dans un commentaire est plutôt négative, mais votre article pour les grands parents tend plutôt sur la 1ère option (c’est ok avec l’accord) : y a-t-il une différence entre oncle et grand-père ?

J’ai beau parfaitement m’entendre avec mon frère, je préfèrerai ne pas avoir à transiter systématiquement par les parents pour verser l’argent sur l’AV de mon neveu à chaque anniversaire et Noel, d’autant qu’ils n’ont aucune affinité avec l’investissement 🙂

Merci d’avance de votre retour, et bonne journée

Bonjour Julien,

Bonne question.

J’ai un doute.

Je vous invite à demander directement au courtier pour avoir la bonne parole 🙂

Bonjour Nicolas,

Pour partager de l’information à mon tour, après avoir questionné plusieurs courtiers, il n’est visiblement pas possible d’ouvrir une AV directement au nom de son neveu. Elle ne peut être ouverte que par les parents (ou représentants légaux).

Du coup les options pour un oncle qui veut ouvrir une AV pour son neveu mineur :

– demander aux parents d’ouvrir l’AV, puis déposer chaque année (aux anniv et noel comme vous le suggérez) de l’argent sur le compte des parents pour qu’ils le versent ensuite sur l’AV.

– demander aux parents d’ouvrir l’AV, puis faire des versements en tant qu’oncle, ce qui rajoute de l’administratif (car assimilé à des dons, qu’il faut donc déclarer)

– ouvrir une AV en nom propre et mettre son neveu en bénéficiaire. Et si on est toujours en vie quand il a 18 ou 20 ans, on peut lui verser des fonds (et on rentre dans le cadre de la donation, avec une franchise plus large si on n’a pas d’enfants soi-même)

Bonjour Julien,

Merci pour le partage d’infos 🙂

Cela me semble cohérent.

Bonjour,

Merci pour cet article très interessant.

Etant moi-même détenteur d’une AV Lucya Cardif je comptais en ouvrir une pour chacun de mes enfants.

Pour partager l’information, je viens de les avoir au téléphone. La gestion du contrat en ligne n’est toujours pas possible chez eux et le conseiller n’a pas pu me donner d’info concernant la disponibilité de ce service prochainement.

Bonjour Guillaume,

Merci pour l’info.

C’est une info que j’avais écrit en orange vers la fin de l’article.

En effet pas (encore) de gestion en ligne pour les contrats mineur, l’assureur Cardif ne trouve pas cette fonction prioritaire visiblement.

Mais personnellement je continue de faire 2 versements par an (anniversaire et noel pour que ce soit des dons d’usage non déclarés) et ça se fait en 2 minutes : j’envoie toujours le même PDF par mail à contact@assurancevie.com.

Et je rappelle que l’ouverture du contrat se fait bien en ligne.

Bonjour,

Merci pour toutes ces informations de qualité !

Nous voudrions ouvrir une assurance vie pour chacun de nos 2 enfants et aimerions transférer l épargne déjà constituée de leur livret A sur le contrat AV.

Est-ce possible (je ne trouve pas l’information) ou pouvons nous utiliser uniquement les intérêts générés sur Le livret ?

Bonjour Sylvain,

Au niveau droit civil, aucun souci.

L’argent est déjà dans un livret A au nom de l’enfant, donc s’il alimente une assurance vie à son nom il n’y a pas de donation, c’est juste une nouvelle allocation de son capital qui est déjà sa propriété.

En pratique, l’assurance vie ne pourra pas prélever le livret A, elle ne peut prélever que dans un compte courant.

Donc il faut d’abord que l’argent du livret A (capital + intérêts) de l’enfant soit viré sur le compte courant (au nom de l’enfant pour que l’argent reste sa propriété et que ça ne soit pas qualifié de donation). Puis l’assurance vie viendra prélever son compte courant.

Ensuite, en “mode normal”, pour alimenter l’assurance vie de l’enfant vous pourrez faire prélever un compte courant à votre nom de parent, et ce sera qualifié de “présent d’usage” (et non donation) si vous alimentez l’assurance vie durant les événements (anniversaire de l’enfant, noel…).

Bonjour,

Merci pour ces explications claires !

Bonne journée

Bonjour Nicolas,

Un grand merci pour cet article très intéressant et surtout très “fourni” !

Je souhaite ouvrir une AV pour mon fils mais hésite beaucoup entre Yomoni, Goodvest et Linxea Avenir 2 (et à vrai dire, la version papier me rebute un peu :-p )

Je souhaite une gestion pilotée (pour le moment !) mais également une forte performance !

Que me conseilleriez vous ?

Je penche plutôt vers un profil audacieux car le but étant de faire fructifier un max cet argent pour mon fils 🙂

Merci d’avance pour votre retour.

Cdt,

Clarisse

Bonjour Clarisse,

Il va falloir faire un choix selon votre critère principal :

1/ La performance. (C’est mon critère principal).

Alors sans hésitation, Linxea Spirit 2 (offre ici) ou Lucya Cardif (offre ici) en gestion libre.

Avec une allocation x % fonds euro + y % ETF World (en tendant vers 100 % ETF World pour un profil dynamique).

Sachant que Linxea Spirit 2 s’ouvre en papier (très fastidieux) mais ensuite se gère complètement en ligne (versements, arbitrages…).

Alors que Lucya Cardif c’est l’inverse : ouverture facile en ligne, mais ensuite gestion en éditant des PDF à transmettre par mail.

2/ L’interface “sexy”.

Yomoni Kids s’ouvre et se gère en ligne. Mais avec des performances décevantes par rapport à une bonne allocation en gestion libre comme expliqué dans mon 1er point.

Merci beaucoup pour votre retour Nicolas !

Alors oui je vise la performance en effet, mais en gestion libre, je ne me le sens pas du tout … Car je suppose qu’il faut être aguerri et vraiment s’y connaitre pour pouvoir faire des arbitrages etc ?

En gestion pilotée, yomoni est vraiment bof ? Goodvest mieux ?

Yomoni est parmi les meilleures gestions pilotées du marché (devant Goodvest), mais c’est moins performant qu’une bonne allocation en gestion libre comme expliqué dans mon 1er point.

Non il ne faut pas être aguerri ni faire des arbitrages pour avoir une bonne performance en gestion libre (sinon on n’en parlerait pas sur ADI, notre site est conçu pour les débutants) : il suffit juste de connaitre les bonnes pratiques expliquées sur ADI. Je vous invite à lire nos articles pour comprendre. Je vous ai mis un lien vers l’article ETF World ce matin. Lisez aussi cet article : Investir en évitant les biais cognitifs des investisseurs.

Et pour tout comprendre et avec un maximum de pédagogie, notre livre best seller : Investissez votre épargne !

Bonne lecture 🙂

Je ne pourrai pas vous en dire davantage, vous avez juste à lire, tout est expliqué gratuitement sur notre site.

Bonjour Nicolas,

Encore une fois un grand merci pour vos retours et réponses. Je vais dès à présent essayer de faire mon choix :p

En revanche, dernière question:vous énoncez plus haut ne surtout pas faire de versements programmés:”car ils seraient assimilés à des donations (à déclarer et imposées)”. C’est-à-dire que vous ne préconisez pas de mettre en place des versements mensuels (chose que j’avais dans l’idée de faire !) mais plutôt des versements libres et uniques, quelques fois dans l’année ? Et donc ceux-ci seraient, quant à eux: non imposés. C’est bien cela ?

Merci et très belle journée à vous !

Bonjour Clarisse,

Vous avez tout compris : versements libres aux événements (anniversaire, noel…) afin qu’ils soient qualifiés de présents d’usage (pas à déclarer et pas taxés) au lieu de donations.

“Linxea Spirit 2 s’ouvre en papier (très fastidieux)”

Bonjour Nicolas,

Ce n’est plus le cas. 😀

Pour les mineurs, il est désormais possible de souscrire 100 % en ligne à Linxea Spirit 2 (et aux autres contrats Linxea, je suppose). Ma femme et moi venons de le faire pour notre fils.

Bonjour Sébastien,

Oui bonne nouvelle 🙂

Je viens d’en parler dans notre newsletter hier.

Je mets à jour l’article, merci.

Bonjour Nicolas,

Tout d’abord, merci pour les conseils et les explications très claires.

Si j’ai bien compris, pour ouvrir une AV à un mineur, il faut indiquer en bénéficiaire “Mes héritiers”.

Or, étant divorcée, je souhaiterais que l’argent que je vais leur verser ne retourne pas à mon ex-mari s’il leur arrivait malheur avant qu’ils aient des enfants. Comment faire? Peut-on le stipuler quelque part? Puis-je nommer les héritiers par exemple?

Merci d’avance pour votre réponse

Bonjour Ludivine,

Vous pouvez rédiger une clause bénéficiaire personnalisée, pour que ce ne soit pas la clause bénéficiaire par défaut qui s’applique.

Dans ce cas, il vaut mieux préciser les prénoms, noms et dates de naissance des bénéficiaires de votre choix.

Bonjour Nicolas,

merci beaucoup pour cet article qui m’a beaucoup aidée, ainsi que pour ton livre que je dévore.

Je suis en train de remplir le dossier papier (j’arrive au bout, ouf !) pour ouvrir un contrat Linxea Spirit 2 pour mon fils de 8 ans.

Je vais mettre au départ 2000€ qui proviennent de son livret A (qui est alimenté par des petits dons occasionnels de 50 à 150€ de la part de ses grands-parents), je me dis donc que ce n’est ni un don ni un présent d’usage puisque c’est son déjà son argent… Donc l’assureur de devrait pas exiger l’attestation de présent d’usage qui est dans le dossier. Je me trompe ?

Ensuite, pour alimenter l’AV régulièrement, il ne me semble pas possible de faire un mandat SEPA depuis son livret A (je n’arrive pas à obtenir de RIB dans mon appli bancaire).

Pourrai-je simplement faire des virements occasionnels depuis son livret A (j’envisage 500€ 2 fois par an), même si c’est le RIB de mon compte courant que je renseigne pour le mandat SEPA exigé dans le dossier d’ouverture ? Et si c’est bien le cas, l’administration fiscale ne devrait pas pouvoir me reprocher de ne pas avoir déclaré de présent d’usage, qu’en penses-tu ?

Merci d’avance pour ces éclaircissements.

Bonjour Alexandra,

Merci, pour ceux qui s’interrogent en nous lisant : notre livre best seller Investissez votre épargne est ici 🙂

” je me dis donc que ce n’est ni un don ni un présent d’usage puisque c’est son déjà son argent”

=> En effet, puisque l’argent vient d’un compte déjà au nom de l’enfant 🙂

On n’alimente pas les assurances vie par virement, mais par prélèvement.

Concrètement, je vais dans mon espace assureur, je renseigne le versement, et il y a le RIB à mon nom (mon compte courant) sur lequel sera prélevé quelques jours après la somme versée sur l’assurance vie. Et c’est un présent d’usage car prélevé à quelques jours d’une date d’anniversaire ou de noel ou fête de mon fils.

Bonne journée 🙂

Bonsoir,

Au regard des frais du contrat :

Je me permets de venir vous poser une question parce que je ne suis pas sûr d’avoir tout compris.

Reprenons votre situation :

– Vous ouvrez un contrat pour votre enfant en gestion libre et versez 1000 euros.

– Cette somme est répartie entièrement en unités de compte sur l’ETF LU1781541179 (LYXOR CORE MSCI WORLD (DR) UCITS ETF ACC).

A ce contrat, vont s’appliquer les frais suivants :

– Frais de supports en unité de compte : 0.50% (max)

– Frais de gestion des fonds actions : 1.92% (dont 0.88% de rétrocessions) (moyenne)

– Frais sur les versements d’ETF : 0.10%

Soit un total de 2.42% directement imputable à la performance de l’investissement.

Supposons que sur 1 an cet ETF est une performance de 10% (pour faire simple) à laquelle j’applique alors les frais 10 – 2.42 = 7.58%, vos 1000 euros (auxquels on enlève 0.10% de frais de transaction) se transformeraient donc en 1074.7 euros au lieu de 1100 euros ?

Suite à la lecture de votre article, c’est la première fois que je me documente sur une assurance-vie donc, je n’ai pas beaucoup de point de comparaison, mais ces frais me paraissent vraiment conséquents, surtout sur une durée d’investissement longue.

Alors je m’interroge. Mon calcul est-il correct ? Y a-t-il des paramètres que j’oublie ou que je ne prends pas bien en compte ? Que veulent dire ces “maximum” et “moyenne” dans les frais ?

Merci beaucoup pour votre travail.

Bonjour Vincent,

En effet je vois que vous n’avez pas compris le sujet des frais.

“Frais de gestion des fonds actions : 1.92% (dont 0.88% de rétrocessions) (moyenne)”

=> Comme indiqué, il s’agit de la moyenne des frais des fonds actions. Il y a des centaines de fonds actions, chaque société de gestion applique ses propres frais !

Moi j’ai choisi l’ETF LU1781541179 qui a seulement 0,12 % de frais de gestion annuels. J’évite toujours les fonds classiques (qui sont autour de 2 % de frais par an, c’est énorme), je privilégie toujours les ETF pour moins de frais et plus de performance.

Et la performance d’un fonds est toujours nette de frais de gestion. Et elle serait la même si j’investissais dans cet ETF via un PEA.

Donc finalement, seuls les 0,50 % de frais de gestion annuels sur UC du contrat sont imputés sur la performance.

(Et les 0,10 % sur ETF à l’achat, mais ce sont des frais one shot et non des frais annuels donc à long terme c’est anecdotique).

Donc il faut dissocier frais du fonds (pour la société de gestion en l’occurrence Lyxor devenue Amundi), et frais du contrat (pour l’assureur Cardif).

Bref il y a les frais du contenu (0,12 % pour cet ETF et déjà compris dans la performance) et les frais du contenant (0,50 %).

En assurance vie française on n’a pas trouvé mieux que 0,62 % de frais de gestion annuels tout compris.

Notre article : Frais de gestion en assurance vie : comment les optimiser

bonjour,

je vais souscrire 3 AV, une pour moi et 2 pour mes enfants chez linxea Spirit 2.

Mon fils a déjà in livret A plein, l’idée c’est de transférer une grosse partie (15K) sur l’AV. Ca ne sera pas considéré comme une donation ?

Pour ma fille je pense faire un versement de 5k , puis mettre 200e tous les mois.

J’ai commencé a remplir le document papier pour mineur mais c’est un peu fastidieux a remplir

merci

Bonjour Ida,

Sur Linxea Spirit 2 l’ouverture est en ligne pour les majeurs, mais en papier pour les mineurs. Mais ensuite tout est gérable en ligne (versements, arbitrages, etc.).

Votre fils a déjà un livret A à son nom ?

Dans ce cas, si vous virez 15 k€ de son livret A à son assurance vie à son nom, ce ne sera pas une donation puisque c’est déjà son argent 🙂

Pour votre fille, si vous faites un versement de 5 k€ c’est considéré comme une donation. Idem si vous versez 200 € tous les mois. Donc à déclarer.

Je rappelle que pour être considéré comme un “présent d’usage” et non une donation, il faut verser une somme raisonnable par rapport à votre patrimoine, et que ce soit seulement pour des évenements (anniversaire, noel, diplome…).

Bonjour Nicolas,

Merci pour tout ce travail d’information hyper pertinent.

J’ai une question : est-ce que la plus-value dégagée sur l’assurance vie de mon enfant mineur entre dans mon assiette fiscale en tant que parent/couple ?

La question sous-jacente : ai-je une marge de manœuvre additionnelle, au delà de l’abattement de 9200eur annuel dont je bénéficie en tant que couple pacsé, pour purger la PV de l’AV de mon enfant ?

Merci

Bonjour Grégoire,

Un enfant mineur est rattaché à votre foyer fiscal, donc toute sortie de l’assurance vie impactera votre déclaration de revenus (si l’enfant sort en plus-value). L’abattement annuel sur la plus-value est de 9 200 € si vous êtes en couple marié ou pacsé, c’est le maximum d’abattement quel que soit le nombre d’enfants dans le foyer fiscal. Cela dit, purger la plus-value annuelle n’est pas intéressant si vous placez en unités de compte (car il faudrait alors payer les 17,20 % de prélèvements sociaux sur la plus-value, donc mieux vaut ne pas sortir et laisser le capital composer sans “friction fiscale”).

Rappel : on n’est pas imposé en assurance vie tant qu’on ne sort pas par virement sortant. Donc en assurance vie vous pouvez faire des arbitrages (achats/reventes) au sein du contrat sans déclencher d’imposition ni avoir besoin de déclarer les plus-values, puisque c’est une enveloppe capitalisante.

Personnellement pour mes 2 enfants, il n’y aura pas d’imposition car je ne sortirai rien de leur assurance vie. Mes enfants sur plus de 20 ans vont donc générer des milliers d’euros de plus-value sans impôt ni PS.

Ils sortiront de leur contrat quand ils en auront besoin, à ce moment là ils auront quitté le foyer donc ils auront leur propre foyer fiscal, donc ça impactera éventuellement leur déclaration de revenus, mais pas la mienne.

Merci beaucoup Nicolas, c’est très clair.

Bonjour Nicolas,

Un grand merci pour ce retour d expérience. Je m’apprête à ouvrir une AV chez Linxea Spirit 2 pour une des filles. J’ai plusieurs questions relatives à la souscription.

1/ Dans la partie CONNAISSANCE CLIENT, nos filles de 1 et 3 ans n’ont pas de CNI (encore) ni passeport. Est-ce obligatoire pour la souscription ?

2/ A la toute fin de la souscription, il y a ” attestation de present d usage”. Pour le moment, je veux uniquement ouvrir l’AV avec le montant minimum qui est de 500 euros. est ce un present d usage ?

3/ Dans Le Mandat de prelevement quils nous donnent, il y a “paiement recurrent” de coché. qu’est ce que cela signifie ? Parce que jaimerais comme vous lavez dit ne faire que 1 voire 2 versements/an pour les faire passer en Present d usage et non en donation.

4/ Faut il à chaque versement envoyer l Attestation de paiement d usage avec le montant ?

5/ Si OUi où doit on envoyer “l’Attestation de present d’usage” ?

Je vous remercie infiniment par avance,

Marie

Bonjour Marie,

Meilleurs voeux 🙂

1/ Oui c’est une obligation réglementaire, comme pour les adultes.

2/ Il faut verser les présents d’usage à l’occasion d’évènement particulier type anniversaire, noel, diplome… 500 € pour la nouvelle année pourrait s’entendre comme un présent d’usage par exemple.

3/ Oui c’est un “paiement récurrent” dans le mandat de prélévement. Mais en réalité on verse quand on veut, aucune obligation de verser.

4/ J’ai dû le faire à mon 1er versement uniquement.

Sinon c’est le mail : gestion@linxea.com

(Ou contact@assurancevie.com pour Lucya Cardif)

Avec ces 2 courtiers j’ai des retours assez réactifs par mail s’il faut ajouter des pièces complémentaires.

Bonne journée,

Nicolas

Bonjour Nicolas

Merci pour cet article très instructif !

Avez vous connaissance de l’assurance vie enfant proposé par Yomoni et quel est votre avis sur celle ci par rapport à celle que vous conseillez dans votre article (Linxea et Lucya Cardif) ?

Ayant une assurance vie à titre personnel chez Yomoni, je suis pour l’instant très satisfait (Fonctionnement, suivi, frais)

Merci

Bonjour Sylvain,

Oui bien sûr, c’est Yomoni Kid (voir l’offre ici).

On la présente dans cet article : Compte épargne enfant et placement financier pour placer l’argent

C’est une solution pratique pour les parents allergiques au sujet, qui veulent complètement déléguer en gestion pilotée.

Mais en gestion libre (pas disponible chez Yomoni) on peut avoir une bien meilleure performance avec une simple allocation x % fonds euro (sécurité) + y % ETF World (part actions investie à long terme).

Donc je préfère Lucya Cardif et Linxea Spirit 2 pour performer, aussi bien pour moi que pour mes enfants.

Pour moi, le critère numéro 1 c’est la performance (la beauté de l’interface est accessoire, je préfère mieux rémunérer mon épargne que de m’extasier devant le site 😀 ).

Joyeuses fêtes 🙂

Bonjour, article super pour bien préparer le futur de nos enfants 🙂 A ce jour, la gestion en ligne sur Lucya Cardif pour les mineurs n’est toujours pas opérationnelle… Avez-eu une nouvelle échéance pour l’implémentation de cette fonctionnalité par le courtier ? Merci

Bonjour,

Je viens justement de verser 500 € sur le contrat de mon fils pour noël !

Et déçu, j’ai dû le faire en “papier” car encore impossible en ligne.

La souscription en ligne est possible depuis le début, facile en ligne.

Mais pour les versements, encore par “papier”, mais en pratique ce n’est pas très méchant : quelques infos à inscrire sur un PDF fourni, et à renvoyer par mail, ça m’a pris 3 minutes et je me suis gardé le modèle pré-rempli pour plus tard (le courtier m’a annoncé ce matin que ce sera fait en 2025 quand j’ai râlé…).

Bonjour Nicolas,

Et merci pour cet excellent site!

Étant moi-même titulaire d’une assurance vie lucya cardif, savez-vous s’il est possible de parrainer son enfant mineur dans le cadre d’une souscription à son nom?

La gestion de son contrat se fera-t-elle à partir de mon espace ou aura-t-il un espace personnel avec ses propres identifiants?

Merci beaucoup à vous.

Bonjour Ludo,

J’ai parrainé mon fils chez Lucya Cardif (offre actuelle ici) et de mémoire cela avait fonctionné, nous avons chacun reçu la prime 🙂

Il faut saisir votre code parrain quand vous ouvrirez son assurance vie.

Vous aurez 2 espaces client (c’est le cas chez moi pour mon contrat et celui de mon fils) :

– un pour votre contrat à votre nom (avec votre login et mot de passe) ;

– un pour son contrat à son nom (avec son login et mdp).

Merci beaucoup Nicolas pour cette réponse ultra-rapide et précise.

Je m’attèle à la tâche dès ce week-end.

Bonne continuation et bon week-end à vous.

Merci Ludo, bon week-end 🙂

Bonjour Nicolas et merci pour ce travail de vulgarisation.

J’ai une question pratique concernant les versements sur le contrat Lucya Cardiff auquel je suis en train de souscrire suite à la naissance de ma fille il y a quelques semaines.

Ce contrat vient-il avec des coordonnées bancaire (RIB?) qu’il est possible de distribuer aux grands parents / parrain / marraine histoire de faciliter la convergence de ces présents d’usage aux dates clefs ? Ou bien faut-il nécessairement passer par le compte bancaire des parents ? (J’ai un peu idée de la réponse mais sait-on jamais).

Merci et au plaisir 🙂

Simon

Bonjour Simon,

On verse en assurance vie par prélèvement (depuis l’espace client du contrat), et non par virement.

Au plaisir 🙂

Nicolas

Merci pour votre réponse, je comprends bien la nuance.

Bonne continuation

Bonjour, merci pour ce site très enrichissant ! je suis entrain de lire votre livre qui m’apporte énormément! mes enfants ont un PEL, et livret A et je me rends compte que ce n’est pas le mieux, je vais donc leur ouvrir une assurance vie. Je découvre qu’il faut faire des présents d’usage plutôt qu’un versement mensuel, ce que nous faisions actuellement sur le livret A et PEL : je n’ai jamais rien déclaré comme donation à mes enfants….il faut aussi le faire pour livret A et PEL ?

Merci pour votre réponse !

Bonjour Marie,

Merci pour votre agréable retour sur notre livre 🙂

Des versements mensuels, que ce soit sur assurance vie ou livret A ou PEL ou en cash peu importe, seront qualifiés de donation par l’administration fiscale.

Donc il aurait fallut déclarer les donations… (bon s’il s’agit seulement de 20 € par mois ce n’est pas dramatique).

Il vaut mieux faire des présents d’usage, donc ne verser qu’aux évènements : anniversaire, fête, noël…

En assurance vie, pour être “propre”, on renseigne un document de présent d’usage.

Bonjour,

J’ai un livret A dans une banque physique au nom ma fille de 4 ans avec 10k… Pensez-vous qu’il est possible de basculer le tout vers cette AV dans un premier temps et après d’opérer avec des présents d’usage ?

J’ai bien compris de ne donner que lors d’évènements spéciaux mais j’aimerais ne pas laisser ces 10k sur le livret A pour autant.

Merci

Bonjour,

Vous dites que les 10 k€ sont déjà au nom de votre fille.

Donc si elle transfert la somme du placement 1 au placement 2 (les 2 sont à son nom) ce n’est ni une donation ni un présent d’usage, puisqu’elle est déjà propriétaire des 10 k€ : c’est simplement une réorganisation de son épargne.

Merci pour votre réponse !

Bonjour,

Mon fils a hérité de son grand père d’une AV (bénéficiaire). Je souhaite donc lui ouvrir à son nom.

Comment procéder :

Ouverture de l’AV dans un premier temps, puis transfert de l’AV de son grand père?

Transfert direct de l’AV de son grand père?

Pour le transfert, vu que ce n’est pas la même marque, je pense que je vais être obligé de passer par le versement.

Pour l’AV je pensais à lynxea, sans savoir laquelle serait la mieux (gestion libre et choix d’etf ou titres en vif. Mon souhait étant de faire une gestion équilibrée (25% actions, 25% immobilier, 25% métaux et mines, 25% obligataire)

Merci de vos conseils

Bonjour,

L’assurance vie n’est pas transmise au décès.

En effet, le contrat est dénoué (cloturé), et puis c’est le capital qui est transmis aux bénéficiaires.

Donc il faudra faire un virement vers le contrat de votre fils (à ouvrir dans un 1er temps).

Linxea Spirit 2 est un excellent contrat aussi (frais bas, ETF…), donc à vous de voir 🙂

Bonjour Nicolas,

Merci pour vos articles détaillés ainsi que votre livre très enrichissant.

J’ai une question qui est la suivante :

lorsque je dois remplir le bulletin d’adhésion pour le mandat de prélèvement SEPA, en bas de page est indiqué :

” type de paiement : paiement récurrent”, cela est-il normal lorsque l’on fait un versement unique comme dans ton exemple d’ouverture d’assurance Lucya Cardif.

Peut-être pour le prélèvement de frais de gestion ?

Merci pour la réponse et les conseils apportés sur votre site.

Bonjour Sylvain,

Oui c’est normal même en cas de versement unique. Cela permet de verser plus tard si vous le souhaitez.

(Et ce n’est pas pour les frais de gestion).

Bonjour Nicolas merci pour cet article tres complet. Combien puis-je mettre en euros pour l’ouverture du compte 2500 euros est-ce possible ? Ma fille a 4 ans je souhaite transferer son livret A l’assurance vie .

merci d’avance

Bonjour,

En théorie vous pouvez placer autant que vous voulez.

Mais en pratique, si vous souhaitez éviter que cela soit qualifié de donation, il faut être raisonnable pour que la somme versée soit juste considérée comme un présent d’usage.

La justice semble considérer que l’équivalent de 1-2 % de notre patrimoine donné par an est raisonnable (il n’y a pas de règle écrite, c’est à l’appréciation du juge).

Merci de votre retour. Je vais mettre moins pour l’ouverture 1000€ semble bien ? Je vais ensuite faire des versements libres comme vous le notez anniversaire Noël etc

C’est une très bonne base 🙂

Le contrat Lucya Cardif propose l’offre Bonus Lucya Cardif 2024/2025 qui vous permet de majorer le rendement 2024 et/ou 2025 de votre support en euros de 1,2%. Cette offre s’applique uniquement au fonds général et est soumise à conditions notamment de montant et d’investissement en unités de compte qui comportent un risque de perte en capital.

Le détail des conditions de l’offre est précisé dans l’annexe contractuelle.

bonjour nicolas est il possible de cumuler offre de parrainge & cette offre en quoi consiste t elle?

Bonjour Elo,

Oui j’en ai profité, offre Lucya Cardif bonus fonds euro.

C’est une offre de l’assureur.

Qui se cumule avec la prime parrainage qui est offerte par le courtier. Il vous faut un code parrain (un autre client qui a ouvert le contrat) à renseigner dans le dossier, vous pouvez me le demander ici si vous êtes intéressée : https://avenuedesinvestisseurs.fr/contact-et-parrainage/

pour un enfant 100% montant en action type l’ETF Lyxor Core MSCI World (code ISIN : LU1781541179) cela n est pas genant de mettre 100% sur un etf

Quand on souhaite investir en 100 % actions, alors 100 % ETF Lyxor Core World c’est pertinent. (C’est ce que j’ai fait pour mon fils).

Bonjour Nicolas j’ai envoyé les docuements pour la souscription & il me demande de remplir une attestation de don j’ai réfusé en stipulant qu’il s’agit de présents d’usages & absolument pas de don. Avez-vous déjà eu ce retour d’un de vos prospects?

Bonjour,

Pour moi-même (pour mon fils) j’ai eu l’expérience : attention ils envoient un document avec 4 pages.

Il y a 2 premières pages pour les dons manuels.

Et la 3ème page c’est la bonne : “attestation de versement effectué sur le contrat d’assurance vie d’un mineur ou maheur dans le cadre d’un présent d’usage“.

Bonjour, merci infiniment pour cet article qui m’a tellement appris! je me pose une question et je suis désolé si je suis passé à côté de la compréhension de l’information.

Ma fille a 18 mois, elle a déjà eu de l’argent en cadeau de nous et de nos familles et je souhaites lui ouvrir une assurance vie cependant je me demande si je dois attendre son anniversaire ou Noël pour lui ouvrir ou pas ? cette histoire de present d’usage que j’ai appris grâce à vous me questionne. je ne voudrais pas que si je lui transfère l’argent qu’elle a eu depuis sa naissance à un autre moment qu’une date festive cela soit considéré comme une donation cachée.

Je vous remercie infiniment du temps que vous prendrez pour me répondre.

Bonjour Aurélie,

Pour l’ouverture, il n’y a pas de soucis, on peut ouvrir à tout moment une assurance vie pour un enfant (tant que cela reste une petite somme du type 500 €, pas 20 000 €…) sans que ce soit qualifié de donation.

Mais pour les versements, il vaut mieux verser aux évènements (noël, anniversaire, diplome…) pour que ce soit un présent d’usage et non une donation.

Bonjour, est-ce que la gestion en ligne est désormais complètement fonctionnelle même pour les mineurs (Sept 2024) ?

Bonjour,

Je viens justement de réaliser un versement sur le contrat de mon fils pour son anniversaire.

J’ai dû le faire via un formulaire envoyé par mail (pré-rempli donc pas compliqué), car les versements en ligne sur les contrats des mineurs n’arriveront qu’en fin d’année (j’espère que ce sera possible en ligne pour mon versement de noël !).

Bonjour Nicolas,

Est-ce que vous approvisionnez l’assurance vie depuis un compte au nom de l’enfant ou à votre propre nom ?

Bonjour Yannick,

J’alimente les assurances vie de mes enfants avec mon compte courant Boursorama à mon nom.

Bonjour,

Nous avons ouvert pour chacune de nos filles une assurance vie qui coche toute les mauvaises cases. Quand je lis votre article je prends conscience que bien informé on aurait pu doubler leur capital…bref on se consolera en disant que on leur amis de l’argent de côté.

Depuis 1 an j’ai commencé à investir suivant votre ”méthode” pour moi et je m’interroge sur la suite à donner à l’AV de mes filles ouvert a leur naissance. La solution la plus sage est si je comprends bien (je suis dans le chapitre dédié à l’AV de votre bouquin) est de stopper l’hémorragie et donc d’arrêter de verser dessus et d’ouvrir un autre contrat. Mais je m’interroge sur la suite concernant l’AV en place. Ma première fille a 16 ans et son contrat a donc plus de 8 ans. On hésite à le clôturer et à le rebasculer sur une autre plus performante d’un assureur différent mais je ne pense pas que ce soit intéressant fiscalement : d’un coté peu de plus value en tout cas inférieur au 4600€ d’abattement sur le contrat actuel mais comme il y a de forte chance que l’on fasse des retraits du nouveau contrat avant les 8 prochaines années cette fois il y aurait du frottement fiscal mais qui ne serait peut être pas si pénalisant par rapport à notre/sa TMI ? Mais j’avoue que je ne suis pas sur d’avoir pris en compte tout les paramètres…

Sinon nous envisagions aussi de rapatrier les sommes sur notre compte joint avant ses 18 ans afin de pouvoir gérer plus facilement les retraits (actuellement tout se fait en physique et prend du temps donc pas très pratique) mais dans ce cas l’argent ne travaillerait plus.

Je suis preneur d’analyse pertinentes sur les critères importants à prendre en considération pour la suite.

Sinon je dois être à la moitié de votre bouquin et c’est top : beaucoup de chose que j’avais déjà vu sur internet mais écrites donc plus facilement retrouvable en cas de besoin et aussi d’autres choses sur lesquelles je n’avais pas envie de me pencher ( notamment la partie fiscalité) et qui sont passées toutes seules en m’ouvrant bien les yeux sur certaines idées reçues : j’ai vécu plus jeunes celle concernant le refus de prime pour ne pas changer de TMI et je pense que quelques part ce raisonnement restait encore ancré dans mon subconscient…

Bonjour Gab,

Merci pour votre retour sur notre livre 🙂

Oui au pire, il faut stopper l’hémorragie en arrêtant d’épargner sur ces mauvais contrats d’assurance vie, pour épargner plus utilement sur une meilleure assurances vie.

L’enjeu fiscal ne semble pas énorme.

Vu les faibles plus-values générées sur les vieux contrats, passer d’une fiscalité à 12,8 % sur les plus-values d’un vieux contrat à 30 % sur celles d’un jeune contrat ne changerait pas grand chose (et puis le jeune contrat finira par avoir 8 ans aussi et avoir la fisca à 12,8 %), et surtout la différence de rentabilité entre les 2 contrats devrait largement compenser.

On parle de cette problématique ici : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#etapes-si-contrat-decevant

Merci pour votre travail.

Malheureusement après appel téléphonique chez assurancevie.com c’est la douche froide : l’ouverture d’une ligne ETF sur Lucya Cardif doit être au minimum de 3000€…

Soit dans mon cas 6 ans d’attente.

Quelque chose m’aurait échappé ? Existe-t-il d’autres solutions pour commencer à diversifier immédiatement l’investissement ?

Bonjour Yannick,

Il y a sans doute un malentendu.

On peut investir en ETF à partir de 100 €. (Notamment l’ETF World).

De mon côté je viens encore d’investir 500 € et même avec 100 € ça passait.

Le seuil des 3 000 €, c’est pour les titres vifs uniquement.

Je suis très surpris : le conseiller client m’a confirmé 2 fois que le minimum d’ouverture de ligne de 3000€ s’appliquait aux ETF !!

La discussion a donc tourné très court pour moi : je ne dispose pas de cette somme, surtout pour ouvrir 2 AV pour mes 2 enfants …

De votre côté, sans vouloir être indiscret, aviez-vous pu acheter des ETF avec des montants inférieurs à 3000€ lors de la souscription ?

Moi je parle en pratique, pas en théorie.

J’ai investi à l’ouverture 750 € en 100 % ETF World.

Et vous pouvez aussi avec 500 € à l’ouverture.

Et même plus tard avec 100 € en versement complémentaire.

Bref, lancez l’ouverture et vous verrez que cela ne bloque pas 🙂 (Quoi qu’en disent des conseillers qui n’ont jamais investi de leur vie).

Merci pour votre réactivité !

La leçon que j’en retiens étant que le conseiller ne connaît pas forcément son produit… à garder en mémoire !

Un malentendu avec le seuil de 3 000 € des titres vifs.

Pour les conseillers, c’est partout pareil, dans toutes les entreprises… entre ceux qui ont beaucoup d’expérience et sont passionnés, et d’autres qui débarquent, c’est très aléatoire.

Mes enfants sont citoyens américains (en plus d’être français). Qu’est-ce que cela change? Est ce que leur ouvrir une AV de ce type reste une bonne idée? Merci!

Il y a la réglementation FATCA qui s’applique.

C’est plus compliqué pour l’assureur.

(Mais pour l’épargnant ça ne change pas la performance ni la fiscalité).

Bonjour Nicolas, merci pour toutes ces précisions.

Ayant 2 enfants, je m’apprête à ouvrir une AV pour chacun d’eux, mais je lisais plus haut que vous aviez choisi 2 AV différentes. J’ai en souvenir qu’un certain montant détenu sur l’AV est garanti par un assureur (70 000 ?). Est-ce bien nominatif ? Du coup, quel est l’intérêt d’ouvrir 2 AV avec 2 assureurs différents (si ce n’est diluer le risque j’imagine de perdre les 2 AV en cas de faillite du même assureur ?) ? Pourquoi ne pas prendre l’AV qui semble la moins chère et la plus performante pour chacun des enfants ?

Merci d’avance pour ce travail

Bonjour Mickael,

Oui la garantie est nominative : 70 k€ garantis par l’Etat par client par assureur.

Je n’ai pas ouvert 2 contrats différents (de 2 assureurs différents) pour cette raison.

Si Lucya Cardif n’était pas sorti, j’aurais encore ouvert Linxea Spirit 2.

Mais Lucya Cardif est arrivé et je pense qu’il est aussi bien voire mieux que Linxea Spirit 2 avec ses fonds euros et sa gamme d’UC. (Et l’ouverture en ligne plus facile).

Bonjour Nicolas, bravo pour votre travail et vos articles toujours aussi clairs et détaillés. J’ai acheté votre livre pour le glisser sous le sapin, de belles lectures en perspective.

En suivant vos conseils, j’ai ouvert pour mes 2 enfants (5&8 ans), 1 AV Lucya Cardif chacune en gestion libre sur 100% MSCI World.

La question se pose maintenant du financement des études. J’ai lu que vous aviez ouvert 1 AV en nom propre, conseilleriez vous d’en ouvrir 1 par enfant et par représentant légal (père et mère) ou de tout regrouper sous 1 seule et unique AV mais quid des versements pour ma compagne pacsée? Enfin quelle est la répartition de portefeuille que vous conseillez dans le cadre d’une AV pour financer les études à horizon 10-12 ans svp ? Idem que pour celles des enfants en nom propre 100% ETF ?

Merci par avance

Bonjour Benoit,

Merci 🙂

Le tout est d’être à l’aise :

– Pour investir > 10 ans en théorie on peut investir 100 % actions (c’est ce que je fais 100 % ETF World), mais à vous de voir comment vous le vivez.

– A mon nom (en plus des contrats au nom de chaque enfant) j’ai investi sur des contrats d’assurance vie qui serviront différents projets, dont le projet études des enfants (mon épouse, en séparation de biens tout comme un PACS, épargne de son côté). Mais à chacun de voir.

Bonjour Nicolas,

Pouvez vous me dire si sur l’AV Lucya Cardif, la gestion du contrat est faisable par internet. Sur la grande majorité des contrats ouverts aux mineurs, la moindre opération est bloquée par l’assureur. Par exemple arbitrage en ligne impossible chez Spirica ou Suravenir.

Merci et toujours bravo pour vos excellents articles.

Bonjour Yvan,

Pour noël j’ai fait un versement complémentaire de 500 € pour mon fils sur ce contrat.

J’ai fait cela en ligne, jusqu’à la fin où j’ai dû télécharger un PDF pour le signer numériquement et l’envoyer par mail à : contact@assurancevie.com

Donc process quasiment 100 % en ligne ! (Et il parait que ce sera complètement en ligne pour les mineurs d’ici mi 2024).

Ensuite cela a pris 3 semaines pour être traité par le courtier puis par Cardif. (J’ai relancé une fois le courtier par mail car je m’inquiétais).

Et c’est apparu il y a 1 semaine sur l’espace client de mon fils. Donc c’est un peu long mais OK !

Bonjour et merci pour cet article,

Faut-il impérativement la signature des deux parents à l’ouverture, sachant que je nous sommes séparés ?

Bonjour Alex,

Je me souviens que pendant l’ouverture en ligne il y avait une explication pour les parents séparés.

Cela semblait clair mais je ne m’en souviens plus et je ne l’ai pas noté.

Bonjour Nicolas,

Est-ce qu’un parrain peut ouvrir et alimenter aux anniversaires et noël une assurance vie de son filleul, le lien de parenté étant tout autre ? Ou est-ce plus simple de demander aux parents de l’ouvrir et de faire transiter les sommes par les parents ? Du coup, on perd un peu la gestion du contrat …

Bonjour Alain,

L’ouverture de l’assurance vie est réalisée par les représentants légaux de l’enfant.

Cf la 1ère étape de la souscription : https://avenuedesinvestisseurs.fr/assurance-vie-pour-enfant-mineur/#etapes

Donc c’est votre solution 2 : demander aux parents de l’ouvrir et faire transiter les sommes par les parents.

Bonjour, merci pour cet article 🙂

En cas de rachat total du contrat d’assurance vie du mineur, ce sont les parents qui vont s’acquitter de la flat tax?

Comment cela se passe? C’est lors du rachat que la flat tax sera prélevée ou après la déclaration d’impots?

Bonjour,

L’argent appartient à l’enfant si l’assurance vie est au nom de l’enfant.

“Donner c’est donner, reprendre c’est voler” 🙂

Si vous voulez récupérer l’argent pour vous, alors votre enfant doit vous faire une donation.

L’enfant pourra faire un rachat partiel ou total quand il aura la main sur son contrat d’assurance vie (18 ans, sauf si pacte adjoint).

Et dans ce cas, imposition classique de l’assurance vie (après les 8 ans du contrat il y a l’avantage fiscal), sur le foyer fiscal des parents ou le foyer fiscal de l’enfant (cela dépend si l’enfant est toujours rattaché à votre foyer fiscal).

Mes enfants ont 2 et 4 ans, je les vois mal me faire un don lol. Le but c’est de fermer leurs contrats et d’en rouvrir une autre plus compétitive. Donc on ne me peut pas “fermer” une assurance-vie ouverte pour un mineur?

Oui je me doute bien 😀

Je vous invite à essayer de fermer les contrats.

Et de bien tracer la somme pour justifier au besoin que vous avez redéployé leur argent vers une autre assurance vie toujours au nom de l’enfant.

Exemple : si vous sortez X € de l’AV 1, il faut ensuite verser X € sur l’AV 2. Ainsi l’enfant n’est pas dépossédé. (Vous avez les relevés des AV 1 et 2 qui le prouvent).

C’est une question de droit civil (droit des familles).

Bonjour,

Ok merci pour les réponses précises 🙂

Bonjour et merci pour ce tuto !

J’envisage également de suivre votre exemple pour mes 2 enfants. La question des donations et donc de versements exceptionnels de 500€ minimum 1 fois par an, chez Lucya Cardif me laisse perplexe : est-ce compatible avec du DCA ?

Est-ce que vous essayez de lisser votre entrée sur l’ETF ou vous prenez la position en 1 fois à chaque versement ?

Bonjour Yannick,

Je prends position 2 fois par an : anniversaire et noel.

C’est à mi-chemin entre le DCA (investir chaque mois ou trimestre) et le LSI (lump sum investing = tout investir en une fois).

Je comprends que vous investissez en actions (ETF actions).

Statistiquement, quand on investit en actions, le LSI est plus rentable à long terme que le DCA.

Mais on recommande généralement le DCA car c’est plus facile à tenir psychologiquement… surtout pour le grand public.

Sauf que dans le cas présent, l’enfant est fort psychologiquement puisqu’il n’est même pas au courant qu’il investit en actions 😀

Donc en investissant plus de 10 ans, le LSI (1 ou 2 fois par an) est OK.

Bonjour,

Merci beaucoup pour cet article détaillé, je compte ouvrir une assurance-vie pour mon enfant de bientôt 1an.

Mon AV perso est chez Yomoni (gestion pilotée), je souhaites pour mon fils aussi une AV en gestion pilotée.

Quel AV pour mineur conseillerez vous dans le cas d’une gestion pilotée ?

Bonjour Romain,

Yomoni Kid a une excellente interface (gros point fort). Mais la performance est plutôt décevante face à une bonne gestion libre avec un simple ETF World. Cela dit, si on compare aux gestions pilotées classiques de banque, la performance est bonne.

Bref, c’est une bonne gestion pilotée pour les enfants mineurs.

Mais si on veut une bonne performance, on peut avoir mieux en gestion libre (raison pour laquelle j’ai choisi 2 assurances vie en gestion libre).

Sinon Lucya Cardif est plus prometteuse en gestion pilotée, mais moins accessible (5 000 € minimum en gestion pilotée).

Bonjour Nicolas,

Bravo pour cet article inspirant : je me lance dans la souscription d’un contrat LINXEA SPIRIT 2 pour mes enfants !

Une question néanmoins, en consultant les ETF disponibles, je me suis aperçu que l’ETF World disponible Amundi Index MSCI World UCITS ETF DR (LU1437016972) allait être transféré le 18/1/2024, c’est-à-dire, si je comprends bien, absorbé par l’ETF Amundi MSCI World UCITS ETF DR – USD (IE000BI8OT95).

Comment savoir si ce nouvel ETF sera disponible sur SPIRIT 2 ? Quel autre ETF world pertinent trouver sur ce contrat ?

En te remerciant,

Py.

PS : fidèle lecteur, félicitations pour votre réussite, largement méritée !

Bonjour Pierre-Yvan,

Merci 🙂

Oui changement de domiciliation de l’ETF du Luxembourg (LU) à l’Irlande (IE), pour optimiser fiscalement.

En principe ce sera toujours disponible dans le contrat.

Et c’est le seul ETF World “sans biais” disponible sur Linxea Spirit 2.

Bonjour Nicolas

Je reviens sur le sujet des prélèvements et du risque de requalification en donation. Quand bien même, est-ce si problématique sachant qu’il y a un abattement de 100k€ par parent et par enfant tous les 15 ans ? 200€ versés tous les mois en prélèvement représente 18000€ par parent, largement dans l’abattement. Donc pas d’impôts (sous réserve que ces dons soient les seuls), juste un papier de donation à remplir.

Mon raisonnement est-il correct ?

Merci !

Nicolas

Bonjour Nicolas,

SI cela ne vous dérange pas de faire des déclarations de donation (cela prend du temps et le temps c’est de l’argent).

Et SI vous ne pensez pas transmettre par ailleurs (sinon vous allez sérieusement amputer vos 100 k€ d’abattement).

Alors pas de soucis pour ne pas faire passer ça en présent d’usage.

(Généralement c’est important de ne pas amputer la capacité de 100 k€ de donation tous les 15 ans alors on fait passer ce que l’on peut en présent d’usage).

Bonjour Nicolas,

Merci pour votre réponse.

Nous avons décidé de mettre en place un prélèvement mensuel plus faible, de 150 euros (50€ père, 50€ mère, 50€ grands-parents). De façon pratique, les 50€ mensuel des grands-parents transiteront par le compte des parents. Ce transit est-il ok ?

Nous ne sommes par ailleurs pas dérangés par le fait de déclarer… si nous pouvons le faire, par exemple, une fois par an, regroupant tous les prélèvements mensuels de l’année en un bloc. L’inconvénient que nous voyons est que le formulaire cerfa correspondant demande une seule date du don, et que strictement parlant, celui-ci est découpé en 12 dates… mais je pinaille peut-être. Ce qui est sûr, c’est que nous ne voulons pas remplir un formulaire par mois. Pensez-vous que c’est acceptable de procéder de la sorte ?

Par ailleurs on peut lire sur certaines sources qu’il y a une tolérance du fisc pour pas considérer les prélèvements réguliers d’un montant faible (max 150-200 euros), eût égard des revenus / patrimoines, comme des donations déguisées. Avez-vous eu vent d’avis similaires ? Finalement, on est pas trop loin du concept d’argent de poche non ?

Merci !

Bonsoir Nicolas,

Des faibles dons vs le patrimoine des parents apparentés à de l’argent de poche (50€/mois) même en versement programmé ne sont pas considéré comme des dons d’usages ?

Ton commentaire m’alerte sur ma stratégie et je me questionne sur l’arrêt des prélèvements programmés

Bonjour Guillaume,

Il n’y a pas de limite clairement définie dans les textes.

C’est à l’appréciation de l’administration fiscale.

Alors je préfère écarter les risques de requalification en donation.

(Mais 50 € par mois par enfant, ce serait peut-être – ou sans doute – assimilé à de l’argent de poche donc présent d’usage).

J’ai eu la même réaction en lisant l’article. J’ai une AV Linxea Avenir pour mon fils avec un versement programmé de 100€ par mois. Je compte faire pareil avec notre 2è enfant (mais sur AV Lucya Cardif). Le but est de me simplifier la vie. Et si je dois remplir des papiers de donation ça ne simplifie pas grand chose.

Bonjour Nicolas,

Merci pour l’article. Et merci pour la sortie du livre, toujours en cours de lecture: Très utile pour reprendre les basiques et poser sa stratégie.

Concernant l’AV pour enfants; au delà des sommes versés par les parents, versez-vous également sur l’AV les chèques (Noël Anniv etc) provenant des grands-parents / oncles, tantes, etc… ?

Mon dilemme est le suivant: si jamais les marchés venaient à baisser au mauvais moment (ex: a 18ans avant le permis) je me sentirais coupable d’avoir ‘risqué’ cet argent plutôt que le mettre sur un LVA (qui lui est rattrapé par l’inflation…).

Mon pragmatisme me dit tout en AV sur majo ETFs Monde

Mon côté conservateur me dit tout sur LVA

Enfants de 1an et 3ans

Merci d’avance pour les commentaires

Bien cordialement

Bonjour Guillaume,

Merci 🙂

Oui je verse les chèques sur mon compte courant (je n’aime pas les chèques, mais les personnes âgées en font toujours 😀 ) puis je fais un virement vers l’assurance vie de l’enfant.

Des marchés qui baissent à 18 ans viendraient difficilement effacer 15 ans de plus-value, sauf si c’est le krach du siècle.

Et avant l’échéance, il est possible d’arbitrer vers un profil plus défensif (vente ETF World pour investir en fonds euro par exemple).

Tout comme avant la retraite on a tendance à sécuriser l’allocation patrimoniale.

Sinon, l’argent peut être réparti entre le livret A et l’assurance vie, à votre convenance.

Joyeuses fêtes 🙂

Merci pour les éléments de réponse. Il ne reste plus qu’à ouvrir les AV et arbitrer pour les chèques 😉

Bonnes fêtes également 🎉

Bonjour Nicolas et merci pour cet exposé très clair !

Savez vous si Lucya Cardif accepte les clients ayant double nationalité américaine ? Merci !

Bonjour Ben,

Oui à ma connaissance l’assureur Cardif accepte les US Persons.

(Ce qui est rare).

super merci !

Merci pour ce nouvel article très intéressant ! J’ai ouvert un contrat d’assurance-vie chez Yomoni pour mon premier enfant en 2019 et à présent, je m’interroge justement sur l’ouverture d’un autre contrat pour le second.

Je me pose par contre une question un peu bête : comment gérer les différences potentielles de rendement entre les enfants ? Est-ce qu’on part du principe qu’en plaçant à un horizon de temps assez long, on aura plus ou moins la même somme quand ils auront atteint le même âge…ou est-ce qu’il faut totalement abandonner cette idée dès le départ ? (je ne sais pas si je l’explique très clairement). La tentation est forte par exemple de souscrire chez le même assureur pour avoir “tout pareil”.

Je vais en tout cas partager ton article à mon mari pour le convaincre d’adopter un profil plus dynamique pour nos enfants (actuellement, ma fille aînée est sur un profil hyper défensif, ce qui paraît effectivement peu adapté à un horizon long terme).

Et félicitations pour le bébé ! 🙂

Bonjour Lucie,

Merci 🙂

On a le même timing : 2019 et 2023 🙂

Oui bien vu, j’ai pensé à ce point de la différence de performance entre les 2 contrats des 2 enfants.

Il y en a un qui pourrait être jaloux, si son frère a plusieurs milliers d’euros de plus dans son contrat ! Dans ce cas, je complèterai pour qu’ils aient chacun la même somme à 18 ou 25 ans (quand ils auront la main sur leur contrat).

Mais même si ce sont 2 contrats différents, j’investis de la même façon (100 % ETF World ou juste une pincée de private equity) et les frais sont les mêmes (0 frais sur versement et 0,50 % de frais de gestion) donc les performances seront proches, il n’y aura pas de jaloux 🙂