Vous souhaitez épargner pour votre retraite tout en défiscalisant ? La loi PACTE comporte un volet retraite qui s’est traduit par la création d’un nouveau produit d’épargne retraite, à savoir le Plan d’épargne retraite (PER). Très bien, mais sur les 200 PER existants, quels sont les meilleurs PER du marché ? Les écarts de frais et de performance entre PER sont énormes !

💡Plus de 6 millions de Français ont ouvert le PER depuis la loi PACTE il y a 5 ans, c’est un grand succès. Mais après analyse, en tant qu’épargnants avisés, nous remarquons que la plupart des PER proposés par les banques et assureurs sont trop chargés en frais et finalement peu rentables. Donc pour bien faire travailler son épargne pour la retraite, il faut bien choisir son PER.

➡️ Pour faire bref (nous développons ensuite dans l’article), les meilleurs PER du marché sont :

| # | Meilleur PER | Assureur | S’informer |

|---|---|---|---|

| 1er | Linxea Spirit PER 🥇 Linxea |  | Gestion libre et/ou pilotée, fonds euro performant, grand choix de fonds (dont ETF et SCPI), frais ultra-compétitifs, etc. ✅ Découvrez l’offre |

| 1er à égalité | Lucya Cardif PER 🥇 Assurancevie.com |  | Fonds euro performant, immense choix d’UC (dont ETF et SCPI), 4 modes de gestion combinables, etc. ✅ Découvrez l’offre |

| 2ème | Ramify PER 🥈 Ramify |  | Un PER en gestion pilotée aux performances prometteuses. ✅ Découvrez l’offre |

| 3ème | e-PER Generali 🥉 Altaprofits |  | Un PER accessible à partir de 300 €, avec un fonds euro performant. ✅ Découvrez l’offre |

🔎 Dans cet article, nous allons comparer les meilleurs PER et les présenter. Nous expliquons aussi les critères permettant de choisir le meilleur PER. Sachez qu’il est possible de détenir plusieurs PER.

SOMMAIRE

- Les meilleurs PER : synthèse

- Comment choisir le meilleur PER ? Les critères

- Le comparatif des meilleurs PER

- Quel PER choisir dans ce classement ?

- Les contrats au pied du podium des meilleurs PER

- Quand ouvrir le PER et combien placer ?

Les meilleurs PER : synthèse

Les banques et assureurs ont tous créé leur PER avec plus ou moins de frais et de performance. Ne partez pas avec un handicap, choisissez le meilleur PER dès le début, car votre PER vous suivra longtemps !

💡Cela dit, vous pouvez aussi transférer votre PER vers un meilleur PER. Et vous pouvez détenir plusieurs PER.

Par la suite, vous découvrirez notre classement des meilleurs PER. Mais d’abord, nous vous expliquons notre méthodologie : quels sont les critères de sélection d’un bon PER ?

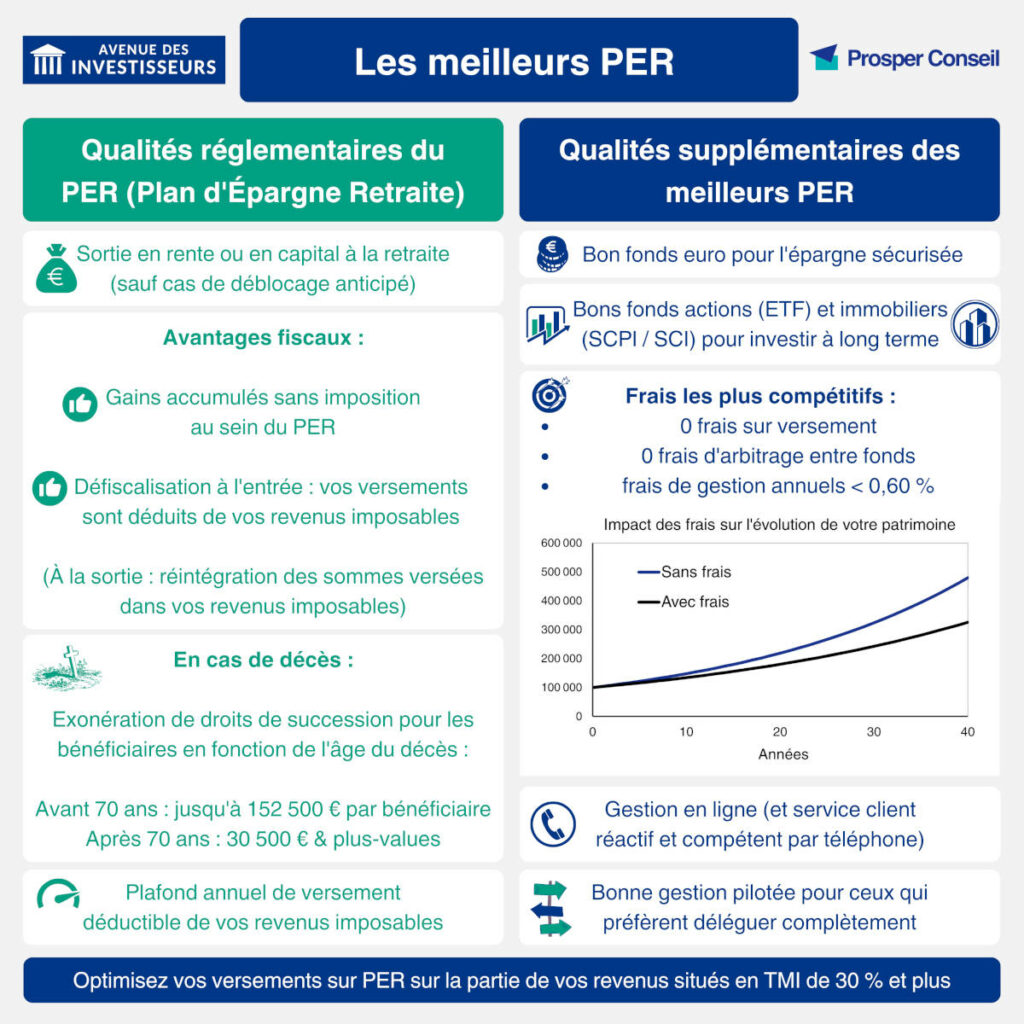

➡️ Au-delà des avantages communs à tous les PER (la fiscalité notamment), les meilleurs PER ont des avantages supplémentaires :

Note de Nicolas : même les retraités peuvent ouvrir un PER ! Dans ce cas, ils peuvent en sortir quand ils veulent, sans contrainte de blocage, puisqu’ils sont déjà en retraite. Toutefois, certains assureurs ne permettent pas d’ouvrir un PER ou de verser dessus quand on est retraité.

Comment choisir le meilleur PER ? Les critères

Pour rappel, on peut détenir plusieurs PER et pour chaque membre du foyer fiscal. D’abord, nous vous expliquons comment choisir son PER (quels critères ?) et puis nous vous présentons notre sélection des meilleurs PER.

Les 7 critères pour bien choisir son PER

Plusieurs critères doivent retenir votre attention pour bien choisir votre Plan d’épargne retraite :

1️⃣ Les frais : aucun frais sur versement, de faibles frais de gestion sur les unités de compte (moins de 0,70 % par an), sans frais d’arbitrage. Et des frais d’arrérage faibles en cas de sortie par rente. En pratique, la majorité des épargnants privilégiera la sortie en capital, quitte à faire des sorties partielles régulières, pour éviter les frais d’arrérage.

2️⃣ La souplesse : le choix de verser à son rythme, sans contrainte. Avec l’ouverture et la gestion en ligne.

3️⃣ La gestion : on a le choix entre la gestion libre et la gestion pilotée (aussi appelée gestion sous mandat). Rappelons que la gestion pilotée permet de déléguer complètement la gestion de notre PER, nous n’aurons pas à choisir sur quels fonds placer. Et idéalement, on souhaite de bonnes options gratuites en gestion libre (sécurisation des plus-values, stop loss, rééquilibrage automatique, etc.)

4️⃣ Le meilleur choix de fonds : ce sont les fonds euros (sans risque de perte en capital) et fonds d’investissement (actions, immobilier, etc.) au sein du PER qui feront la performance de notre PER. On souhaite donc un PER avec le meilleur choix de fonds, pour bien faire travailler notre épargne. Notamment des ETF pour investir efficacement en actions, et des SCPI pour l’immobilier.

5️⃣ Les modalités de sortie : en capital et/ou rente. Avec plusieurs options de rente : rente réversible au conjoint, rente majorée, rente progressive, annuités garanties, etc. On préfère la sortie en capital mais…quelle table de mortalité est utilisée en cas de sortie en rente ?

6️⃣ L’assureur : un assureur reconnu et robuste, car c’est lui qui détient votre épargne.

7️⃣ La qualité du service client du courtier : on veut un PER distribué par un bon courtier avec un bon service client, réactif et efficace. Ce sera lui notre interlocuteur durant toute la vie de notre placement, de l’ouverture à la sortie du PER.

Note de Nicolas : les frais d’arrérage (frais de sortie en rente) ne sont pas un sujet pour nous qui préférons la sortie en capital. En effet, sortir en rente revient à donner son capital à l’assureur (“aliéner le capital”) qui nous reverse ensuite un maigre rendement. Donc pour 99 % des épargnants, sauf à vouloir déshériter ses enfants et à avoir une espérance de vie de 110 ans, mieux vaut sortir en capital. D’autant plus qu’en pratique, on peut sortir en capital tous les mois par rachat partiel, pour faire comme une rente… donc pas de frais de sortie en rente et on conserve le capital que l’on peut sortir à son rythme et/ou transmettre ! Notre article avec démonstration chiffrée pour aller plus loin : sortir en capital ou en rente ?

Le comparatif des meilleurs PER

Il y a des dizaines de PER commercialisés. Certains sont très bons, d’autres moyens, et beaucoup sont mauvais. Donc il faut être très sélectif, surtout que l’on investit à long terme alors le niveau des frais et la performance des supports (fonds euros et fonds d’investissement) seront déterminants. Selon nous, 3 PER se distinguent nettement des autres :

- Linxea Spirit PER (assuré par Spirica) ;

- Lucya Cardif PER d’assurancevie.com (assuré par BNP Paribas Cardif) ;

- le PER Ramify (assuré par Apicil).

💡 Les épargnants avisés ne seront pas surpris : les courtiers Linxea, assurancevie.com et Ramify sont déjà connus depuis des années pour l’excellence de leur service client et pour proposer les meilleures assurances vie du marché. Maintenant, ils ont étendu leur offre et réussissent aussi à proposer aux épargnants d’excellents PER.

| PER | Linxea Spirit PER | Lucya Cardif PER | PER Ramify | PER lambda (pour comparaison) |

|---|---|---|---|---|

| Assureur | CRÉDIT AGRICOLE SPIRICA | BNP Paribas Cardif | APICIL | X |

| Courtier | Linxea Lire notre avis sur Linxea |

Assurancevie.com Lire notre avis sur Assurancevie.com |

Ramify Lire notre avis sur Ramify |

|

| Frais sur versement | 0 % | 0 % | 0 % | 4 % |

| Ticket d'entrée (somme minimum à verser à l'ouverture, versements libres ensuite) | 500 € | 500 € | 1 000 € | 1 000 € |

| Performance fonds euros 2025 (nette de frais de gestion) |

3,08 % | 2,75 % | 1,80 % | 1,80 % |

| Nombre d'unités de compte | 780 UC (38 ETF, 31 fonds immobiliers SCPI/SCI/OPCI, 7 fonds Private Equity, 114 titres vifs, 19 fonds ISR, etc.) | 2300 UC Dont 50 trackers (ETF) et 6 SCPI et 1000 titres vifs | Une centaine d'ETF actions et obligations, (et éventuellement des SCPI et fonds de private equity selon votre profil) | 20 UC |

| Performance moyenne 2025 immobilier (SCPI, SCI, OPCI) | 4,80 % (loyers SCPI reversés à 100 %) | 4,63 % (loyers SCPI reversés à 100 %) | 4,40 % | Pas de fonds immobiliers |

| Frais de gestion en unité de compte |

0,50 % | 0,50 % | 0,70 % | 1 % |

| Frais d'arbitrage | 0 % | 0 % | 0 % | 0,50 % |

| Frais d'arrérage (en cas de sortie en rente plutôt qu'en capital) | 0 % | 1,50 % | 1,50 % | 3 % |

| Modes de gestion | 3 modes de gestion que l'on peut combiner : - Gestion libre - Gestion pilotée à horizon retraite (avec 3 profils et sécurisation progressive à l’approche de la retraite) - Gestion pilotée par Yomoni avec 4 profils |

4 modes de gestion que l'on peut combiner : - Gestion libre - Gestion pilotée BNP (loi industrie verte) - Gestion déléguée Lucya (investie en ETF) - Gestion pilotée horizon retraite (sécurisation progressive à l’approche de la retraite) |

Gestion pilotée à horizon retraite (choix entre 4 stratégies pour inclure ou non les SCPI et le private equity et la teinte green) | Gestion libre ou gestion pilotée |

| Ouverture / gestion en ligne ? | Oui / oui | Oui / oui | Oui / oui | Non / non |

| On aime particulièrement | - Frais de gestion très bas - Fonds euro NG taillé pour le long terme - SCPI avec 100 % des loyers - Trackers, titres vifs, ISR - Possibilité de combiner les modes de gestion |

- Frais très compétitifs - 100 % fonds euro possible - Possibilité de combiner gestion libre et 3 différentes gestions pilotées - Un énorme choix d'UC ! |

- Frais de gestion alignés sur les meilleures gestions pilotées - Gestion pilotée indicielle (trackers) - SCPI avec 100 % des loyers |

Rien |

| Classement comparatif | ||||

| ➡️ Accédez à la documentation PER Linxea Spirit ou souscrivez en ligne : jusqu'à 200 € offerts sous conditions |

➡️ Accédez à la documentation PER Lucya Cardif ou souscrivez en ligne 100 € offerts sous condition |

➡️ Souscrivez au PER Ramify avec l'offre spéciale ADI : 3 mois de gestion offerts |

🔎 Clairement les 3 meilleurs PER du marché ! Pour résumer :

- 0 frais sur versement, là où la plupart des PER prélèvent de 2 à 5 % de frais (rédhibitoire selon nous).

- De faibles frais de gestion annuels (les plus bas du marché).

- De bons fonds euros.

- Une belle sélection d’unités de compte : trackers, SCPI, SCI, etc.

➡️ C’est la recette pour obtenir une bonne performance sur le long terme et donc bien plus de capital à la retraite !

En pratique, le PER Linxea Spirit, le PER Lucya Cardif d’Assurancevie.com et le PER Ramify proposent tous les 3 une gestion libre (sauf Ramify) ; ou une gestion pilotée à horizon retraite (avec sécurisation progressive à l’approche de la retraite, très efficace et rassurant).

Quel PER choisir dans ce classement ?

On peut placer sur plusieurs PER. Mais si on doit commencer par un, lequel choisir, quel sera le meilleur PER dans votre situation ?

Le PER Linxea Spirit : le champion historique en gestion libre et pilotée

L’arrivée du PER Linxea Spirit (voir l’offre) fin 2020 a rebattu les cartes : il s’est imposé comme le PER le plus polyvalent et complet du marché, à moindres frais. Tout porte à croire que l’assureur Spirica a pris le temps d’observer la concurrence pour concevoir ce qui est devenu le meilleur PER du marché selon nous.

Il s’agit d’un PER complet et souple, très accessible, ouvrable et gérable en ligne, avec les frais de gestion les plus bas des PER assurantiels.

En pratique, tous les épargnants pourront être séduits avec une offre au plus haut niveau à tout point de vue : que l’on cherche à placer en gestion pilotée et/ou en gestion libre (on peut combiner les 2), pour le fonds euro, la pierre-papier SCPI (100 % des loyers reversés, c’est rare !), les trackers, les titres vifs…

🔎 Notre avis complet sur les PER Linxea (il y a aussi deux autres PER Linxea, mais pas aussi intéressants selon nous).

💡Seul point qui pourrait refroidir certains épargnants (et en attirer d’autres) : le fonds euro Nouvelle Génération du PER Linxea Spirit présente une garantie partielle en capital (98 %). Pourquoi pas 100 % ? Car l’assureur Spirica a souhaité dynamiser son fonds euro (avec une part en immobilier et en actions) pour viser un meilleur rendement sur le long terme (le PER est en principe un placement long terme). D’ailleurs, la performance du fonds euro Nouvelle Génération fut excellente en 2025 : 3,08 %. Le top pour diversifier avec des SCPI rémunérées autour de 5 % et l’ETF World qui a une performance annualisée proche de 10 % ces 10 dernières années.

Le PER Lucya Cardif pour le fonds euro et la grande gamme d’UC

Arrivé fin 2024, le PER Lucya Cardif (voir l’offre) s’est fait une place sur notre podium, à égalité avec le PER Linxea Spirit !

En effet, il cumule également les bons points :

- assuré par BNP Paribas Cardif, 1er bancassureur d’Europe.

- frais au plus bas,

- fonds euro sécurisé à 100 % (contrairement au fonds euro du PER Linxea Spirit) et performant,

- énorme choix d’unités de compte : des ETF en veux-tu en voilà, des fonds immobiliers, des fonds actions et obligations divers et variés, 1000 titres vifs (actions du Nasdaq, CAC 40, etc.),

- 4 modes de gestion combinables, il y en a pour tous les goûts !

- La garantie décès plancher incluse (c’est très rare !). Exemple : si on a investi 20 000 € en unités de compte et qu’à notre décès la valorisation est de 15 000 €, alors le bénéficiaire obtiendra quand même 20 000 € (moins les frais de gestion sur UC). Couverture jusqu’à 70 ans et 200 000 € de moins-values.

🔎 Notre avis sur le PER Lucya Cardif. En ce moment, pour un transfert PER jusqu’au 31/12/2026, on peut profiter d’un bonus de rendement du fonds euro en 2026 ET 2027 jusqu’à +1,80 %, donc rendement cible de 4,55 % sur le fonds euro (offre sous conditions).

Le PER Ramify en gestion pilotée exclusivement

Enfin, en 3ème place nous distinguons le PER Ramify (voir l’offre) qui s’illustre par une gestion pilotée indicielle (trackers) très personnalisée. Mais notez qu’il n’y a pas de gestion libre et le fonds euro est plutôt moyen. Donc le PER Ramify intéressera surtout les épargnants cherchant une gestion pilotée avec une bonne dose d’actions.

🔎 Notre avis sur le PER Ramify.

Avis de Nicolas : dans la mesure où on peut ouvrir plusieurs PER, pourquoi ne pas diversifier ? Tout comme il est souvent recommandé d’ouvrir plusieurs contrats d’assurance vie pour diversifier les assureurs, les fonds euros et les gestions. Selon nous, le PER le plus polyvalent est le PER Linxea Spirit (voir l’offre) pour le fonds euro Nouvelle Génération, l’immobilier, les trackers (ETF) et la possibilité de combiner gestion libre et gestion pilotée : un contrat « tout-terrain » pour tout public. Et à égalité, le PER Lucya Cardif (voir l’offre) intéressera les épargnants préférant un fonds euro classique garanti à 100 % (profil sécuritaire) et aussi avec un énorme choix d’unités de compte (dont 1000 titres vifs qui raviront les épargnants plus avancés). L’intérêt de diversifier les PER peut aussi être d’en liquider un à la retraite (en rente et/ou en capital) et de continuer à épargner sur l’autre pour continuer de défiscaliser ou pour optimiser la succession. Ou encore pour en liquider un pour acheter la résidence principale (sortie en capital en une seule fois) et pour laisser l’autre vivre. Nous vous invitons à découvrir leurs offres ici :

Les contrats au pied du podium des meilleurs PER

Le match a été serré pour la 4ème place ! Finalement nous choisissons le e-PER Generali d’Altaprofits (voir l’offre) car très accessible (300 € à l’ouverture) et fonds euro performant (notre avis PER Altaprofits).

Ensuite, le PER Suravenir (voir l’offre), une valeur sûre avec une belle gamme d’ETF et un bon fonds euro.

Enfin, surtout pour investir en UC, le PER Placement-direct.fr (voir l’offre) a également de belles qualités (avis PER Placement-direct).

| PER | e-PER Generali par Altaprofits | Linxea Avenir PER | Placement-direct PER | PER lambda (pour comparaison) |

|---|---|---|---|---|

| Assureur | GENERALI | CRÉDIT MUTUEL SURAVENIR | SWISSLIFE | X |

| Courtier | Altaprofits | Qui est Linxea ? | Qui est Placement-direct.fr ? | X |

| Frais sur versement | 0 % | 0 % | 0 % | 4 % |

| Ticket d'entrée (somme minimum à verser à l'ouverture, versements libres ensuite) | 300 € | 1 000 € | 900 € (ou 100 € si mise en place de versements programmés) | 1 000 € |

| Performance fonds euros 2025 (nette de frais de gestion) |

3,30 % | 3 % | 1,90 % (bonification possible selon encours et part investie en unités de compte) | 2 % |

| Nombre d'unités de compte | 480 UC (dont 54 ETF, 86 titres vifs, 3 fonds de private equity, etc.) | 1150 UC (dont 50 ETF et 22 fonds immobiliers SCPI/SCI/OPCI) | 1000 UC (dont 50 ETF et 20 supports immobiliers) | 20 UC |

| Frais de gestion en unité de compte |

0,75 % (1 % sur les ETF et 1,05 % sur les titres vifs) | 0,60 % | 0,60 % | 1 % |

| Frais d'arbitrage | 0 % | 0 % | 0 % | 0,50 % |

| Frais d'arrérage (en cas de sortie en rente plutôt qu'en capital) | 0 % | 0 % | 3 % | 3 % |

| Modes de gestion | - Gestion pilotée (Gestion horizon retraite active, 3 profils disponibles) - Gestion libre |

- Gestion pilotée à horizon retraite (avec 3 profils et sécurisation progressive à l’approche de la retraite) - Mandat d'arbitrage - Gestion libre |

- Gestion pilotée à horizon retraite (avec 3 profils et sécurisation progressive à l’approche de la retraite) - Gestion libre |

Gestion libre ou gestion pilotée |

| Ouverture / gestion en ligne ? | Oui / oui | Oui / oui | Oui / oui | Non / non |

| On aime particulièrement | - PER très accessible (300 € à l'ouverture), - fonds euro performant, - 86 titres vifs |

- Grand choix d'unités de compte, - 100 % fonds euro possible |

Les trackers (en gestion libre) | Rien |

| Classement comparatif | ||||

| ➡️ Jusqu'à 300 € offerts à l'ouverture du e-PER Generali Altaprofits (voir conditions sur le site) | ➡️ Découvrez l'offre PER Linxea Avenir | ➡️ Accédez à la documentation PER Placement-direct (offre 1 % du versement offert si vous versez plus de 5000 € à l'ouverture) |

Quand ouvrir le PER et combien placer ?

Selon nous, il faut faire les choses dans l’ordre :

- Placer sur livret A une épargne de précaution.

- Placer sur assurance vie l’épargne que l’on veut pouvoir retirer à tout moment (notre comparatif des meilleures assurances vie).

- Placer sur PER l’épargne que l’on est prêt à bloquer jusqu’à la retraite. En sachant qu’il faut bien choisir son PER (c’est l’objet de notre article) et que le PER est surtout intéressant pour défiscaliser quand on est en TMI (tranche marginale d’imposition) 30 % et plus.

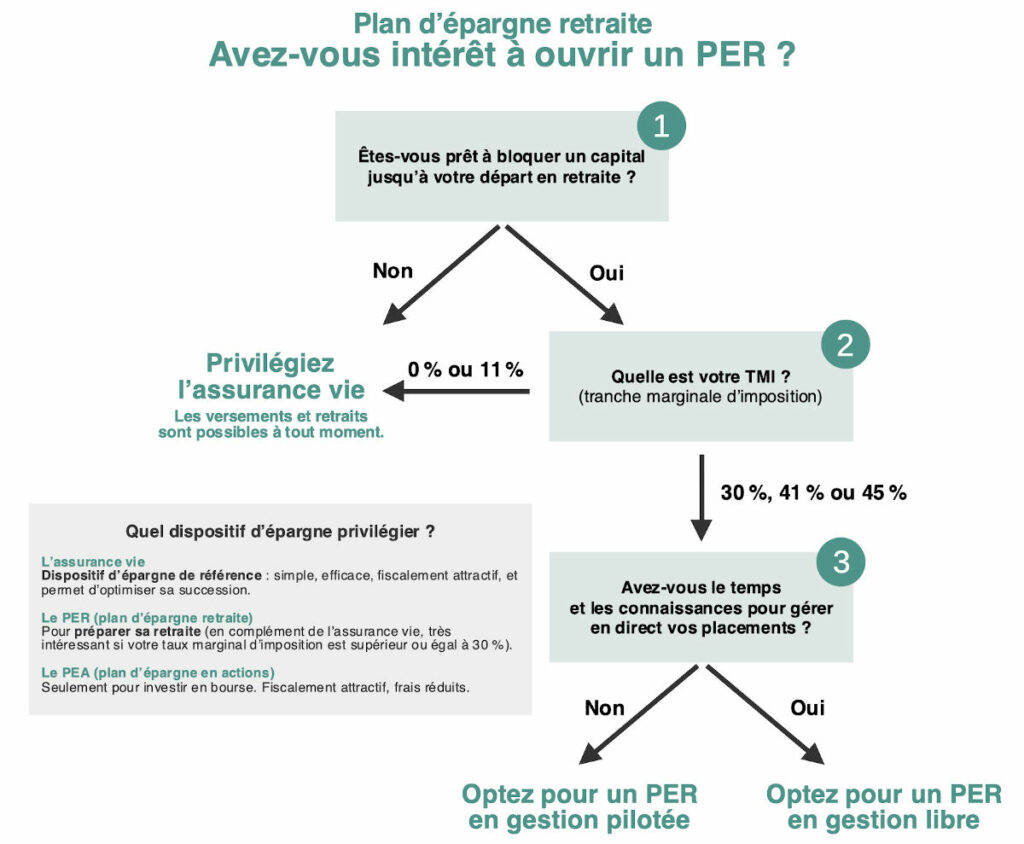

➡️ Notre arbre de décision (assurance vie et PER sont complémentaires) :

➡️ Finalement, le meilleur PER va dépendre de votre situation et de votre profil (notre avis sur le PER). Les meilleur PER “tout-terrain” du marché sont clairement Linxea Spirit PER (voir l’offre) et Lucya Cardif PER (voir l’offre) en gestion libre et/ou pilotée. Tandis que le PER Ramify est exclusivement en gestion pilotée.

Questions fréquentes : l’essentiel à retenir

Le PER est un produit destiné à préparer sa retraite (même s’il y a quelques cas de sortie anticipée). Il s’agit d’une enveloppe généralement sous gestion pilotée, au sein de laquelle l’épargnant réalise des versements déductibles du revenu imposable durant sa vie active. Au moment de la retraite, le souscripteur pourra sortir son argent du PER en capital et/ou en rente. Lisez notre article : fonctionnement du PER.

D’abord, les versements sur PER sont déduits des revenus imposables, dans la limite de 10% des revenus professionnels N-1 (ou 10 % du PASS). Et sur le long terme, le PER permet de gonfler sa capacité d’épargne en décalant dans le temps la fiscalisation de ses revenus. Au sein du PER, l’épargnant investit le capital versé sans frottement fiscal, avec des possibilités d’arbitrage entre différentes classes d’actif (fonds euro sécurisé, fonds actions, immobilier, etc.) pour contrôler son exposition au risque. L’épargnant peut aussi déléguer complètement la gestion du PER grâce à la gestion pilotée, source de tranquillité.

À l’instar du marché de l’assurance vie, l’offre en PER est très variée et il y a de bons PER et de mauvais PER. L’épargnant doit comparer plusieurs critères pour choisir le meilleur PER, notamment : les frais (sur versement et frais de gestion annuels), le type de gestion (libre, pilotée), l’offre en fonds euro et unités de compte (en quantité et qualité), le niveau du service client du courtier.

Le PER est une solution intéressante quand on est imposé à une tranche marginale d’imposition (TMI) de 30 % ou plus et que l’on s’attend à une plus petite TMI à la retraite car moins de revenus. Aussi, si l’on pense pouvoir débloquer le PER à l’occasion de l’achat de sa résidence principale. Sinon, l’assurance vie sera la meilleure alternative (ou en complément du PER) : le capital est disponible à tout moment, on peut investir en gestion libre ou pilotée et sortie non imposée si on optimise les retraits.

Par essence, le PER est un outil prévu pour préparer sa retraite. Les sommes versées sont bloquées et disponibles à la retraite (capital et/ou rente). Il existe néanmoins plusieurs cas de figure permettant de débloquer le capital de façon anticipée. Tout d’abord, et cela concerne beaucoup de personnes, l’achat de la résidence principale est un cas permettant de débloquer le capital investi sur le PER.

D’autres conditions permettent de débloquer le capital de façon anticipée, afin de faire face à certains aléas de la vie : fin de droit au chômage, invalidité, décès du conjoint, surendettement, ou cessation d’activité.

Oui, il est possible d’ouvrir un PER à la retraite. C’est d’ailleurs une solution très intéressante pour optimiser la fiscalité de sa succession. En effet, le retraité pourra déduire les versements de son revenu imposable, tout en optimisant sa succession. Dans le cas où le retraité a plus de 70 ans au décès, les héritiers bénéficieront d’un abattement de 30 500 euros sur la somme transmise à la succession, sans taxes (152 500 € si moins de 70 ans).

172 commentaires sur “Les meilleurs PER – Comparatif 2026”

Bonjour,

Encore un grand merci pour tout ce que vous faites !

En ayant lu votre votre article, j’ai une question qui subsiste.

Est-ce que la somme minimum à verser à l’ouverture (Ticket d’entrée) peut elle aussi être défiscalisable ? (comptons 500 € en choisissant Linxea spirit ou Lucya Cardif)

Cela pourrait être déterminant sur l’ouverture de mon PER avant cette fin d’année ou bien l’année prochaine car je ne sais pas encore si je vais atteindre la TMI 30 % cette année (je devrais y voir plus clair début décembre), si ce n’est pas le cas, ce le sera certainement l’année prochaine.

– Si le ticket d’entrée est défiscalisable et :

– si j’atteins la TMI 30 % dès cette année pour un montant supérieur ou égal à 500 € sur cette tranche, pour optimiser il faudrait que j’ouvre mon PER avant cette fin d’année

– si je n’atteins pas la TMI 30 % cette année mais que l’année prochaine, pour optimiser il faudrait que j’ouvre mon PER l’année prochaine

– Si le ticket d’entrée n’est pas défiscalisable, pas d’impact sur le moment propice pour ouvrir mon PER à priori

Merci d’avance pour votre retour.

Cordialement.

Bonjour Erwan,

Toutes les sommes versées sur le PER sont défiscalisables.

Que ce soit un versement initial pour ouvrir le PER, ou un versement ultérieur.

Bonjour,

La lecture de votre blog m’a poussé à regarder en détail mes PER.

J’ai 3 PER swisslife (2 individuels et 1 entreprise). Les 2 individuels vendus comme outils de defiscalisation par mon GDP sont placés sur des UC. Les frais de gestion sont de 1%, ceux des UC peuvent aller jusqu’à 2%. Par ailleurs je règle des honoraires annuels à mon GDP qui réalise des aribitrages si besoin durant l’année. J’ai calculé les rendements annualisés: 3,7% sur celui ouvert en fin 2016 et 3% sur celui ouvert fin 2019. Le PER entreprise ouvert à 2021 à 1,5%. Les frais de gestion sont plus faibles 0.5% mais les frais sur UC sont imortantes. J’ai ei repris la gestion avec l’aide de mon GDP.

Que pensez-vous de ces performances ?

Je dois faire un nouveau versement sur cette fin d’année. Horizon de retraite 10 ans.

Merci.

Bonjour Laurence,

Pardon mais c’est catastrophique, la sous-performance de vos PER est énorme. (Mais c’est bien de finir par s’en rendre compte pour limiter la casse et améliorer le futur).

On est proche des 10 % de rendement annualisé sur UC actions ces dernières années (ETF World accessible dans les meilleurs PER cités dans notre comparatif).

Donc vous avez un gros manque à gagner vu que vous étiez à 3 % de rendement par an sur la période.

Mais pas surprenant avec les frais énoncés, et j’imagine que votre CGP ne place pas sur des ETF (0,20 % de frais par an) mais sur des fonds traditionnels (2 % de frais par an car une partie des frais lui reviennent en rétrocommission donc il n’a pas intérêt à vous conseiller les ETF…).

Il est toujours temps de placer sur un meilleur PER : frais bas et accès aux ETF donc bien plus de performance, ce sont des milliers d’euros voire des dizaines de milliers d’euros en plus à la retraite.

Sachez que 95 % des CGP se rémunèrent en rétrocommissions comme les banques, donc vont naturellement conseiller les placements avec plus de frais. Seuls 5 % des CGP sont rémunérés exclusivement en honoraires de conseil (réglementation MIF 2) comme les avocats donc peuvent conseiller les placements sans frais sur versemement, à moindres frais de gestion annuels et avec ETF (c’est le cas de Prosper Conseil).

Bonjour,

Contrairement à votre information, Assurance.vie m’indique qu il n’y a pas de fonds de Private Equity accessible via le PER Lucya Cardif (sur leur site également on ne peut pas sélectionner de fonds de Private equity via leur “sélecteur”. Pouvez-vous me confirmer cela ?

Je vous en remercie par avance.

Cordialement

Bonjour,

Il y a bien 8 fonds de tête de Private Equity au sein du contrat.

Ils sont accessibles en papier pour l’instant (par mail) et seront digitalisés dans les prochaines semaines.

Bonjour, merci pour ce superbe article. Est-il pertinent d’ouvrir plusieurs PER ? Si oui pourquoi ? Merci beaucoup 🙂

Bonjour Loran,

Merci 🙂

Oui c’est pertinent de diversifier sur 2 PER (pour les mêmes raisons que l’on diversifie entre plusieurs assurances vie) notamment car :

1/ Diversification assureur (l’argent placé est chez l’assureur).

Rappel : la garantie des dépôts de 70 000 € par assureur par client.

2/ Diversification sur plusieurs fonds euros. D’autant plus que le fonds euro de Lucya Cardif PER est garanti à 100 % (et non 98 % contrairement au PER Linxea Spirit).

3/ Diversification des unités de compte. Le 2ème PER permet d’accéder à des unités de compte non disponibles sur le 1er. On élargit le choix d’UC, il peut y avoir des ETF S&P 500 ou Nasdaq plus intéressants par exemple, ou d’autres SCPI, des fonds pour investir en or, ou des fonds de private equity plus intéressants, etc.

4/ L’intérêt de diversifier les PER peut aussi être d’en liquider un à la retraite (en rente et/ou en capital) et de continuer à épargner sur l’autre pour continuer de défiscaliser ou pour optimiser la succession (la transmission permet d’effacer fiscalement la plus-value qui ne sera donc jamais imposée). Ou encore pour en liquider un pour acheter la résidence principale (sortie en capital en une seule fois) et pour laisser l’autre vivre.

Bonjour Nicolas,

Pourquoi dites-vous qu’il est toujours possible de défiscaliser sur un PER une fois à la retraite? De ma compréhension, ce serait en effet le cas si, au cours de la retraite, il y avait revue de la TMI à la baisse, par ex. si les revenues font le yoyo d’une année sur l’autre (auquel cas on défiscalise à revenus haut et refiscalise à revenus bas), mais ces cas doivent être assez rares. Ou bien j’ai raté quelque chose. Merci

Bonjour Martin,

J’ai dressé une liste de possibilités : épargner, consommer, défiscaliser, optimiser la succession…

chacun doit voir selon sa situation ce qui est le plus intéressant à son niveau.

Bonjour et merci pour votre site que je lis depuis plusieurs années.

Et maintenant, grâve à vous, c’est moi qui donne des conseils à mes proches.

Et justement, je sollicite votre avis pour une ré explication des différents frais d’un PER (ou même d’une assurance vie).

Une amie me demande des conseils car elle envisage d’ouvrir un PER dans sa banque traditionnelle (crédit mutuel). En regardant leurs frais, je m’embrouille toujours un peu.

Selon leur brochure il y a:

– FRAIS DE GESTION DU CONTRAT à 0.65% (que ce soit en fonds euros ou UC en gestion lire ou en gestion pilotée.

– FRAIS DE GESTION DES UC: 1.77% sur UC si gestion libre ou de 0.90% à 1.57% si gestion horizon retraite (disons 1.57% pour le profil dynamique)

J’en conclus donc que les frais seront de 1.57% + 0.65% = 2.22% pour une gestion pilotée à Horizon.

C’est la comparaison avec le PER Linxea Spirit qui est plus compliquée (malgré votre article sur les couches de frais):

– 0.5% de frais de gestion des UC. Cela correspond au 1.57% du crédit mutuel pour la gestion du contrat ?

– 0% de gestion pilotée à horizon (versus les 0.65% du crédit mutuel ?)

Cela ferait 0.5% au total vs 2.22% ou bien est-ce que j’oublie la couche de frais des ETF pour linxea ? (et dans ce cas on serait peut-être aux alentours de 0.80% ?). Merci pour votre aide et merci encore pour la qualité de vos articles.

Nb: bien sûr je ne parle pas des frais sur versements de 1%, des frais d’arbitrage etc ..qui font que, de toutes façons ce n’est pas le contrat PER le plus performant.

Matthieu

Bonjour Matthieu,

Bien vu 🙂 C’est la même structure de frais entre AV et PER.

Explications ici sur les différentes couches de frais

Pour votre amie en banque :

0,65 % FdG sur UC (contrat)

+ 1,57 % FdG des UC (gérants de fonds).

= 2,22 %.

Et sans compter les 1 % de frais sur versement et frais d’arbitrage ! Un gouffre, toute la performance va s’envoler dans les frais, donc c’est la banque qui va s’enrichir et non votre amie.

Versus PER Linxea Spirit :

0,50 % FdG sur UC (contrat)

+ 0,20 % FdG des UC (ETF).

= 0,70 %.

Et 0 frais sur versement et 0 frais d’arbitrage.

Donc l’épargne travaille bien mieux au profit de l’épargnant.

=> Vous pouvez inviter votre amie à lire notre article pour comprendre 🙂

Bonjour,

Merci pour cet article et pour votre remarquable travail !

Sauf erreur de ma part, vous n’évoquez pas les frais sur encours de rente, s’élevant à “2 % maximum” dans le contrat Linxea Spirit PER. Pourriez-vous en préciser les implications ?

Si j’ai bien compris, ces frais s’appliquent sur le capital restant pendant la phase de distribution. Or ce cas va justement être rencontré lors d’une sortie en capital par rachats partiels, comme vous le suggérez pour éviter les frais d’arrérage en cas de sortie en rente.

D’avance merci beaucoup pour vos lumières.

Thomas

Bonjour Thomas,

Non ce n’est pas un sujet, car quand on sort en capital par rachats partiels (même si c’est un rachat partiel mensuel comme une rente), il n’y a pas de frais d’arrérage.

Puisque les frais d’arrérage concernent les sorties en rente, pas les sorties en capital.

Raison pour laquelle on recommande la sortie en capital, comme déjà expliqué dans l’article ici dans le paragraphe orange 🙂

(Et aussi et surtout on préfère sortir en capital pour rester maitre de notre capital, alors que si on choisit la rente alors c’est finit car c’est l’assureur qui devient le propriétaire de notre capital qui est aliéné, on ne voit pas l’intérêt sauf si on veut un rendement faible et que l’on veut déshériter les héritiers et faire plaisir à l’assureur).

Bonjour,

Merci pour ce remarquable article (comme d’habitude quel que soit le thème !).

Y’a t’il un intérêt à ce que dans un couple, chacun ait un PER individuel à son nom ?

Merci par avance.

JY

Bonjour Jean-Yves,

merci 🙂

Un couple ce peut être :

– des conjoints (couple marié),

– des partenaires (PACS),

– ou des concubins (couple non marié ni pacsé).

Si vous êtes mariés ou partenaires => imposition commune, donc l’avantage fiscal s’applique au foyer fiscal si l’un des membres du couple verse sur son PER.

Mais dans ce cas, malgré tout, avoir chacun son PER est intéressant car chacun acquiert des droits et pourra en profiter au moment de son départ en retraite (et d’autant plus si écart d’âge au sein du couple).

Si concubins, chacun sa déclaration, 2 foyers fiscaux. Donc il faut encore plus naturellement avoir chacun son PER.

Bonjour,

Un courtier m’a fait souscrire il y a plusieurs années un PER Generali à versement périodique, sur lequel je dois cotiser un certain montant tous les mois. Quel est l’intérêt de ce type de contrat alors que la plupart des PER sont à versement libres? L’intérêt ne serait-il pas essentiellement pour le courtier, qui touche une meilleure commission?

Merci

Bonjour Jean,

Aucun intérêt, que des inconvénients.

Car j’imagine qu’en plus il y a des frais sur versement, et de lourds frais de gestion annuels, et pas accès aux meilleurs fonds (ETF).

Mais comme vous l’avez compris, c’est très intéressant pour le courtier avec un client captif pendant des années voire décennies et dont l’encours grossira (rémunération du courtier en % de l’encours et en rétrocessions sur les frais).

Sur les meilleurs PER, on peut verser librement ou mettre en place des versements programmés (que l’on stoppe quand on veut).

Je vous invite à demander de stopper les versements périodiques, ce doit être possible quand même (imaginez que vous vous retrouvez sans revenus ou avec baisse de revenus, vous ne pourriez plus verser).

Bonjour Nicolas,

D’après l’exemple “Le PER en cas de décès du souscripteur”, il semble que le délais d’imposition initial sur l’ IR se transforme en réel avantage fiscal. Ou bien l’héritier devra-t-il régulariser l’ IR sur le capital défiscalisé initialement investi ?

Merci pour vos précieux guides.

Gilles.

Bonjour Gilles,

C’est un réel avantage, l’héritier ne régularisera pas l’IR 🙂

Raison pour laquelle on met cet avantage fiscal en avant : le PER est intéressant aussi pour la succession comme expliqué ici.

Bonjour,

Petit retour d’expérience de transfert de PERCO Natixis vers le PER Linxea Spirit. Linxea a pris en charge les démarches et cela a pris un peu moins de deux mois. Le PERCO avait plus de 5 ans mais Natixis a prélevé 46,40 euros.

Globalement satisfait

Bonjour Eric,

Top, merci pour le retour d’expérience !

Vous y gagnez un super PER avec de biens meilleurs fonds.

j ai 27 ans et 5800euros de salaire . J aimerais defiscaliser. Que me conseillez vous ? Cordialement.

Bonjour,

Nous sommes un site d’éducation financière, nous apprenons aux épargnants à être autonomes.

Vous pouvez également lire cet article : comment défiscaliser ?

Si vous souhaitez un conseil personnalisé, vous pouvez solliciter notre société de conseil : Prosper Conseil (activité réglementée, conseil facturé en honoraires).

Bonjour, et un grand merci pour cet article complet et didactique !

Je suis juste un peu confus sur la stratégie à adopter si l’on rentre dans le début de la tranche d’imposition à 30% : si j’ai gagné environ 31 000 euros en 2021 et que je possède 12 280€ de plafond pour les cotisations versées en 2022 d’après ma feuille d’impôts (4 052€ pour 2020, 4 114€ pour 2021 et 4 114€ également pour 2022 tous non utilisés jusqu’à présent).

Est-il préférable d’utiliser la totalité de mon plafond ou seulement les 5 308€ qui sont dans la tranche à 30% – en utilisant le reste l’année prochaine ou en prenant le risque d’en perdre une partie, car d’autres enveloppes seraient plus profitables ?

Bonjour,

Avec 31 k€ de revenus imposables (après l’abattement des 10 % sur le salaire pour frais pro), vous avez environ 3 000 € en tranche 30 %.

Cf le barème de l’impôt sur le revenu en 2023.

Ce que j’aime, c’est “racler” uniquement la partie en plus haute tranche.

Donc cela revient à verser seulement 3 000 € sur le PER.

(Même si mon plafond de versement est à 40 k€).

Et puis pour le reste, on épargne de façon classique.

Principalement en assurance vie car c’est souple, c’est une belle niche fiscale et on en sort quand on veut.

Cf les meilleures assurances vie (sans frais sur versement et bons fonds pour réaliser une bonne performance).

Bonjour Nicolas.

Je suis aujourd’hui détenteur d’un PER PREFON Retraite. Est-il plus intéressant de le garder ou de le transférer sur un PER comme Linxea Spirit par exemple ?

Bonjour William,

Le PER PREFON n’est pas intéressant. Trop de frais et pas de bons fonds.

Je suis ex militaire, j’aurais pu ouvrir le PREFON mais après comparaison je suis allé voir ailleurs (les meilleurs PER sont listés dans notre article).

Bonsoir Nicolas je relisais votre article sur le per au final est il pertinent de continuer à verser au delà de nos plafonds ? Sachant que pour ma part il est peu probable que ma tmi diminue beaucoup au moment du passage à la retraite étant célibataire et fortement imposée.

Bonjour Karine,

Il faut bien optimiser ses versements en PER pour défiscaliser (ne pas aller au-delà du plafond de versement sinon pas de défiscalisation sur ce qui dépasse), on l’explique ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#versement-per-defiscaliser

Car si on ne défiscalise pas, on privilégie l’assurance vie (qui est plus souple, permet de sortir quand on veut, et avec exonération d’impôt sur le revenu sur les gains quand on retire en optimisant) : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

C’est pourquoi on explique que le PER et l’assurance vie sont 2 enveloppes complémentaires.

Généralement on verse le gros de notre épargne sur assurance vie, et une partie sur le PER juste de quoi optimiser fiscalement. On l’explique ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#per-interet

Bonjour ,

Je voudrai ouvrir le PER Linxea Spirit . J ‘ai regardé les comparaisons entre la gestion pilotée et la gestion libre . Vous me suggérez de choisir comment ( pour avoir les SCPI par exemple) ?

Cordialement ;

Bonjour,

Cela dépend de vous :

– vous voulez complètement déléguer ? Gestion pilotée.

– vous voulez garder la main pour choisir votre allocation fonds euro et unités de compte, en choisissant vous-même vos unités de compte ? Gestion libre.

Sachant que les SCPI ne sont disponibles qu’en gestion libre.

Mais un gros avantage dU PER Linxea Spirit 2, c’est que l’on peut combiner Gestion libre ET gestion pilotée sur le même contrat.

Donc on peut commencer en gestion pilotée, et puis plus tard investir en SCPI ou en fonds euro sur une poche en gestion libre par exemple.

bonjour,

les fonds euros étant peu intéressants actuellement pour les rendements, est il possible d’investir sur des SCPI par exemple, dans le cadre des PER ?

merci d’avance.

Bonjour Stéphane,

Oui bien sûr, le PER est multisupport, on investit en fonds euro, immobilier SCPI, fonds actions, trackers, divers fonds…selon notre souhait en gestion libre ou pilotée.

Mais pour investir en SCPI il faut être en gestion libre et choisir les SCPI de son choix.

Et surtout, il faut choisir le bon PER adapté, qui reverse 100 % des loyers et bon choix de SCPI. Beaucoup de PER ne proposent pas de SCPI (ou ne reversent que 85 % des loyers) ni de trackers.

Le PER Linxea Spirit est particulièrement taillé pour l’investissement SCPI, cf le tableau et les explications en-dessous : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Bonjour Nicolas

Cette année mon TMI est de 30% ; l’année prochaine il sera vraisemblablement de 11%.

Si j’investis cette année 10 000€ sur un PER, vais-je bénéficier un réduction de 3 000 € ou bien de 1 100€ l’année prochaine ?

Je tiens évidemment compte des plafonds des différentes années.

je vous remercie pour votre réponse

Bonjour Denis,

En 2022 nous allons déclarer nos revenus 2021.

Si nos revenus 2021 nous amènent à une TMI 30 %, alors en versant sur le PER en 2021 nous allons bien défiscaliser 30 % de la somme versée. En versant 10 000 € en 2021, en 2022 on va déclarer 10 000 € de moins (déduction des revenus imposables) donc mécaniquement cela donne 3 000 € d’impôt sur le revenu en moins. Ensuite, si les revenus 2022 nous amènent à une TMI 11 %, alors les versements 2022 ne feront défiscaliser que 11 %.

Bonjour,

Merci pour cet article très complet et intéressant. Juste un doute, mon entreprise me fait déjà bénéficier d’un PERCO sur lequel je fais des versements volontaires et l’entreprise fait un abondement. Puis-je quand même ouvrir un PER individuel pour défiscaliser? De plus je suis marié sous le régime de la séparation de biens et ma femme a un TMI plus élevé mais ne peut pas ouvrir un PER (Car elle est TNS et à déjà un madelin) est-ce que la défiscalisation fonctionne quand même pour notre foyer fiscal vu que nous avons une imposition commune?

Je vous remercie d’avance.

En vous souhaitant une bonne journée,

R. C.

Bonjour,

Sauf erreur de ma part, quand on est titulaire d’un PERCO rien n’empêche d’ouvrir un ou des PER individuel(s).

Idem quand on a un Madelin.

Mais attention au plafond de défisc annuel pour l’ensemble.

Cf le plafond Epargne Retraite annuel pour le foyer comme expliqué ici en orange : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#versement-per-defiscaliser

Bonjour,

Nous sommes pacsés et nous déclarons ensemble nos revenus pour les impôts. Devons nous ouvrir 2 PER chacun ?

Merci.

Stéphane

Bonjour Stéphane,

En étant pacsés, vous formez un seul foyer fiscal.

Mais par défaut, PACS = régime en séparation de biens, donc chacun son patrimoine, donc en principe il vaut mieux avoir chacun ses produits d’épargne pour ne pas mélanger…

cf les conséquences ici des différents régimes matrimoniaux : https://avenuedesinvestisseurs.fr/largent-dans-le-couple/#concubinage-pacs-ou-mariage

Bonjour

Le PER a t -il un intérêt si on a une TMI à 30 % et certain de se trouver dans la même TMI au moment de la sortie du PER (même en sortie fractionnée) ?

merci

Laurence

Bonjour Laurence,

Oui car l’effet levier est puissant même à TMI constante. On fait travailler pendant des années voire des décennies de l’argent qui aurait dû être prélevé en impôt.

Explications ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#per-interet

Merci Nicolas.

Oui. Je comprends bien puisqu’il n’y a as d’effort d’épargne en fait.

Est-il préférable de répartir cet argent sur 2 PER à son nom (en en gardant un pour continuer de défiscaliser pendant la retraite) ou sur 2 PER avec un 2ème au nom de son enfant (18 ans, même foyer fiscal) ?

Merci, bonne journée,

Laurence

Bonjour Laurence,

Je suis partisan de diversifier sur 2 PER (tout comme on diversifie sur plusieurs assurances vie), mais pour le 2ème PER à son propre nom ou au nom de l’enfant tout dépend de la volonté de transmettre. Ce qui est au nom de l’enfant lui appartient.

Si c’est au nom de l’enfant, le capital en PER sera bloqué jusqu’à l’achat de sa résidence principale (motif de sortie anticipée). Ce peut être une façon de conditionner la transmission pour éviter que l’argent soit dilapidé. Là encore tout dépend de la façon dont on voit les choses et de sa situation.

Bonjour,

je souhaite ouvrir un PER.

Qui prend en charge les frais de transfert entre mon PREFON et le PER ?

Est-il possible de passer de gestion pilotée à gestion libre ou inversement même après avoir souscrit un contrat PER ?

Merci pour votre réponse

Bonjour,

Sur les bons PER on peut basculer librement entre gestion libre et pilotée. C’est souple.

Et pour nos 2 PER préférés ici, on peut même combiner en même temps gestion libre et pilotée sur le même PER : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Et s’il y a transfert d’un produit d’épargne retraite à un PER, on peut demander au courtier gagnant (Linxea, assurancevie.com , etc.) la prise en charge des frais de transfert.

Bonjour,

Est-ce que la solidité financière des assureurs derrière les PER se vaut ? Entre un Crédit Agricole, un Aviva ou un Crédit Mutuel ?

Merci beaucoup !

Gautier

Bonjour Gautier,

Ce sont des assureurs de premier rang, réputés “too big to fail”.

En sus, il y a la garantie de l’État de 70 000 € par client par assureur qui s’applique.

Bonsoir,

Je possede un Perp ouvert il y a 15 ans, je souhaite le transferer vers un Per individuel.

Ma banque veut me prendre des frais, devant ma surprise (plus de 10 ans, pas de frais normalement), elle m’indique que ce ne sont pas des frais de tranfert mais des frais d’entree dans la nouvelle enveloppe fiscale du Per.

Est ce normal ?

Puis-je trouver un Per reellement sans frais, ni de sortie, ni de tranfert ou d’entree ?

Merci de votre reponse.

Bonjour,

Les PER en agence bancaire ont généralement des frais sur versement.

Donc c’est “normal”.

Même de notre côté on ne trouve pas cela normal vu qu’il y a déjà les frais de gestion annuels et nous préférons les PER sans frais sur versement (et sans frais de sortie en capital et avec meilleur choix de fonds) comme ceux présentés dans notre comparatif des meilleurs PER : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Bonjour;

Merci pour cet article très complet. Je me pose une question de Béotien, je m’en excuse par avance. Y a t’il un risque à souscrire un PER chez un courtier (tels que ceux arrivants en tête de votre classement) concernant la pérennité dans le temps du dit courtier par rapport par exemple à un assureur ayant pinions sur rue depuis longtemps ?

D’avance merci de votre éclairage.

Bien cordialement

Bonjour Stéphane,

Ce sont des courtiers agréés par l’AMF et qui existent depuis des années voire des décennies. Par exemple, Linxea vient de fêter ses 20 ans.

De plus, notre argent est chez l’assureur (le courtier est “seulement” le distributeur et conseiller).

Donc non, pas plus de risque qu’en souscrivant directement chez l’assureur. Au contraire, cela permet d’avoir un service client plus accessible et de meilleurs contrats.

Bonjour et merci pour cet article instrcutif!

Je souhaite ouvrir un PER, mais mes connaissances d’investisseur étant probablement limitées, ou du moins dans la moyenne normale, l’assureur va surement m’orienter vers un profil de type “équilibré”…

si je souhaite envisager plutôt un profil “agressif”, est ce un problème?

Sachant que je vais cotiser pour mon PER pendant les 25 prochaines années, donc même si risque de perte en capital il y a (à certains moments), ce risque va être lissé sur 25 ans…comme je souhaite la gestion pilotée, je ne vois finalement pas ou est le probleme?

Qu en pensez vous? merci de votre retour et bonne journée+++

JF

Bonjour Julien,

En investissant à long terme, effectivement on lisse les risques et on traverse bien les cycles économiques.

Au cours de l’ouverture en ligne, le courtier va vous proposer un profil (défensif, équilibré…) adapté à votre situation. Mais vous pouvez très bien prendre la main si vous le souhaitez pour choisir un autre profil de gestion pilotée, voire une gestion libre.

Bonjour.

J’aimerai avoir votre sentiment concernant l’importance relative de la table de mortalité utilisée lors de l’éventuelle sortie en rente à la retraite. Il y a des différences fondamentales entre les divers PER de ce point de vue.

Lorsque j’en discute avec certaines personnes de mon entourage, certaines d’ente elles y accordent une importance majeure. Pour ma part, j’ai du mal a me faire une idée de l’importance de la chose.

Si on prend l’exemple de linxea PER et de Swiss Life par exemple, le premier, qui emporte tous les suffrages (frais bas, souplesse, gestion en ligne 100 %,…), définit sa rente sur une table supposée au moment du départ à la retraite, alors que le second se base sur une table définie à la souscrition…

Que faut-t’il penser de l’importance relative de cet argument ?

Bien Cordialement.

FO

Bonjour,

Personnellement je ne tiens pas du tout compte de ce critère.

Dans la mesure où je sortirai en capital, car j’estime que la sortie en rente est très favorable aux assureurs (ils récupèrent le capital et reversent une rente faible) et défavorable aux épargnants.

Car vu le faible rendement de la rente servie par les assureurs (d’autant plus maintenant avec les rentes nivelées vers le bas en étant alignées sur l’espérance de vie des femmes), il faudrait être certain de mourir centenaire pour être gagnant en sortie en rente, par rapport à la sortie en capital.

De toute façon, en sortant du PER en capital partiel à son rythme, on se fait sa propre sortie en rente…et avec un meilleur rendement et sans subir les frais d’arrérage (et sans “perdre” le capital qui serait “perdu” dans le cas d’une sortie en rente avec l’assureur qui prend possession du capital).

D’ailleurs, la sortie possible en capital explique en bonne partie le succès du PER par rapport à son prédécesseur le PERP.

(Mais cela n’engage que moi. Si certains veulent à tout prix sortir en rente, il faut se poser la question de la table de mortalité. Et si l’espérance de vie baisse – ce qui ne m’étonnerait qu’à moitié – alors une table de mortalité fixée au départ à la retraite sera favorable).

Bonjour Nicolas,

Vos articles sont vraiment super!

Je souhaite ouvrir un PER ex-madelin.

Étant à mon compte (gérant EURL) , en statut TNS (Travailleur Non Salarié) cela peut peut être une bonne option pour capitaliser pour ma retraite.

Si je comprends bien le principe, je peux épargner directement depuis mon EURL vers le PER sans me verser de rémunération au préalable et donc échapper à l’IR sur ce montant max de ~4000 euros (10% du PASS)?

Bonjour Romain,

Les TNS ont un plafond de versement relevé, cf explication ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#versement-per-defiscaliser

Les versements seront déductibles de votre revenu net catégoriel (BIC ou BNC).

Bonjour,

Le PER catégoriel obligatoire bénéficie-t-il de la même fiscalité que le PER ?

Merci,

Bonjour Gautier,

D’après nos recherches (à confirmer) sur le PERCAT :

Pour les versements volontaires, c’est la même fiscalité.

Pour les versements obligatoires de l’employeur et du salarié, il y a exonération d’impôt.

Bonjour Nicolas,

Je viens à l’instant de découvrir cet article riche et intéressant.

J’avais contacté un courtier pour réduire mes impôts et j’ai eu la proposition du PER Zen géré par Ageas.

Connaissez vous ce PER? si oui qu’en pensez-vous par rapport LINXEA PER ou EVOLUTION PER?

Bien cordialement

Bonjour David,

Si ce PER ne figure pas dans notre comparatif des meilleurs PER, c’est qu’il ne le mérite pas selon nous.

Frais sur versement de 4,50 %, frais de gestion sur unités de compte de 1 %, frais d’arbitrage de 0,50 %, fonds euro sous la moyenne, SCPI qui ne reversent que 90 % des loyers…c’est loin de pouvoir rivaliser avec les meilleurs PER, je vous laisse comparer : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Bonjour,

Merci pour ces mines d’infos

Je suis à la recherche d’un PER pour mon fils. 🙂

Les produits énoncés dans votre classement sont-ils éligibles pour un enfant mineur ?

Vous évoquer le PER Evolution dans un autre article sans plus de précision sur le sujet.

Bien cordialement,

Robin

Bonjour Robin,

Dans notre podium des meilleurs PER, il n’y a que le PER Evolution Vie qui est ouvrable au nom des enfants mineurs. Et dans le tableau qui suit, le PER Linxea Avenir aussi : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Bonjour Nicolas,

Merci pour votre réponse rapide.

Pour info, j’ai contacté Linxea, ont me confirme que les PER proposés chez eux sont tous accessibles aux enfants mineurs. Info confirmée en initiant une souscription pour le PER Spirit depuis leur site (souscription papier).

Bien cordialement,

Robin

Bastien le 23/08/2022 :

Bonjour Robin,

Ils viennent de me dire le contraire 😛

Selon la conseillère que j’ai eu, le PER de spirica n’est pas accessible aux mineurs et seul le “Linxea PER” est gérable en ligne pour les contrats des mineurs.

Au final, aviez-vous pu ouvrir le PER Spirit pour votre enfant?

Bonjour Nicolas,

super article de référence !

J’ai une question que je me pose et qui pourrait aider d’autres personnes aussi :

-si je dispose d’un plafond cumulé sur les cotisations versées pour 2020 (page 3 et 4 Avis impôt) d’environ 15 000 euros (non utilisé). Est ce que c’est possible que je ne verse que 12 000 euros sur le PER en 2020 et que je garde les 3000 restants pour les années suivantes. Juste assez pour passer en TMI 11% en 2020 par exemple et garder le reste pour 2021 ?

Merci de votre réponse,

Bonjour Stan,

Je vois, vous voulez juste “racler” la tranche 30 % et garder le reste pour plus tard.

C’est possible, comme expliqué dans la note orange ici, le plafond de versement peut être utilisé dans les 3 années qui suivent : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#versement-per-defiscaliser

Bonsoir,

Merci encore pour votre site. Ca aide vraiment à prendre en main sa gestion de patrimoine et ne pas rester passif!

Une question:

Vous indiquez dans les critères d’évaluation que les frais de gestion ne doivent pas dépasser 0,70%.

Or, le PER Linxea a des frais de gestion de 2% sur le fond € Nouvelle Generation ce qui semble, à première vue, relativement élevé par rapport aux concurrents.

Je soupçonne que seuls les frais de gestion s’appliquant aux unités de compte sont pris comme critère puisque que les fonds € sont comparés net de frais. Ai-je bien compris?

Bastien

Bonsoir Bastien,

Vous avez tout compris !

D’ailleurs, dans nos tableaux comparatifs, nous ne précisions que les frais de gestion sur les unités de compte. Car de toute façon les performances des fonds euros sont toujours annoncées nettes de frais de gestion, par convention.

Le fonds euro Nouvelle Génération du PER Linxea Spirit est un cas particulier. En réalité, les 2 % de frais de gestion sont une subtilité comptable pour matérialiser les 98 % de capital garanti.

Bonjour Nicolas, encore mes félicitations pour la qualité pédagogique et technique de vos articles, y compris sur de nouveaux produits. Concernant le transfert d’un Madelin sur un nouveau PER, le montant est-il éligible à la déduction du revenu imposable ? est ce réalisable d’ici au 31/12 ?

Bonjour Stéphan,

Sur Madelin, vous ou votre employeur avez déjà profité de la défiscalisation liée aux versements. Donc je ne pense pas que ce soit possible d’en profiter une 2ème fois sur le capital transféré…ce serait trop beau.

Cela semble réalisable d’ici la fin d’année en lançant rapidement le process en ligne auprès d’un bon courtier PER : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Bonjour, j’ai lu avec attention votre article très complet et instructif.

La rubrique sur la sortie d’un perin pour acheter la résidence principale me laisse sur ma faim

Une des conditions de sortie est l’achat de sa résidence principale : mais cette sortie est-elle possible si je veux acheter une résidence plus grande (par ex une maison), sachant qu’actuellement je suis déjà propriétaire d’un appartement qui est ma résidence principale ? Merci pour votre réponse.

Cordialement EVE

Bonjour Eve,

C’est une question qui revient régulièrement.

Dans les textes, nous ne voyons aucune limitation sur l’achat de la résidence principale. Nous avons développé le paragraphe ici avec la source du texte de loi : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#sortie-per

Bonjour,

Je vous avais contacté il y a quelques mois au sujet de mon épargne et je vous remercie encore pour vos réponses. Je m’intéresse toujours autant à la Retraite Mutualiste du Combattant qui semble être un PER sans plafond de déduction sur versement, avec une majoration par l’état des intérêts. La sortie en rente semble intéressante par rapport à un PER puisque jusqu’à environ 1800 euros par an cela n’est pas imposable. La RMC est elle un PER boosté et donc très intéressant pour les mêmes profils que le PER c’est à dire les gens fortement imposés ou souhaitant léguer un capital ? Le produit est très difficile à appréhender et les différents pourvoyeurs du produit comme la CARAC, France mutualiste etc. ne semblent pas avoir les mêmes pratiques sur la RMC. Quelle est votre analyse sur le sujet ? (je m’avance peut être : cela pourrait être un article intéressant)

Merci d’avance pour l’intérêt que vous allez porter sur mes questions.

Cordialement

Bonjour Tristan,

Nous sommes très réservés sur la Retraite Mutualiste du Combattant (RMC).

Notre avis sur la Retraite Mutualiste du Combattant.

C’est effectivement une sorte de PER.

Mais “boosté”, je n’en suis pas certain. Une majoration par l’État de + 25 % sur une performance médiocre, ça donne encore un résultat médiocre…donc il ne faut pas être aveuglé par cette carotte et il faut savoir le principal : sur quoi est investi la RMC ? Est-ce que ça génère une bonne performance de base ? Car +25 % sur une perf annuelle de 1 % par exemple ce serait très décevant (et cela semble le cas, a priori c’est investi en 100 % fonds euro !) Alors que sur un bon PER, on peut investir en fonds euro + ETF + SCPI et viser une performance de 4 % par an en moyenne annuelle lissée. Quand on investit à long terme (généralement le cas sur un produit épargne retraite, ce peut être des décennies), la performance et l’effet des intérêts composés est essentiel.

La RMC est un produit très opaque…on ne sait pas sur quoi on investit ? Fonds euro ? Unités de compte ? (A priori 100 % fonds euro, donc environ 1 % de rendement, un non sens sur du long terme) Est-ce qu’on peut consulter en ligne son contrat pour voir la valorisation à l’instant T, ou alors c’est le grand mystère jusqu’au débouclage ? Si c’est cela, ce serait très anxyogène, impossible de connaitre son capital pendant des décennies donc impossible d’anticiper et de se projeter.

Quel est le niveau de frais ? Frais sur versement ? Frais de gestion ? Important pour savoir à quel point la performance brute va être rongée.

Sur PER, on a des cas de sorties anticipées (dont l’achat de la résidence principale) et on peut sortir en capital et/ou en rente. Mais sur la RMC pas de sortie anticipée (pur produit tunnel) et obligation de sortir en rente ? Une rente partiellement non imposable sur la RMC, soit, encore une carotte. Mais le calcul des rentes n’est pas vraiment favorable aux épargnants en France…de l’ordre de 100 € par mois pour un capital de 30 000 € à 62 ans (alors que le capital sera aliéné aux mains de l’assureur), c’est léger avec une espérance de vie restante de 20 ans (100 € x 12 x 20 ans = 24 000 €, on ne retrouve même pas les 30 000 €). Donc la plupart des épargnants préfèrent sortir en capital, quitte à faire des sorties en capital partiel, pour ne pas perdre le capital et pour éviter les frais d’arrérage appliqués quand on sort en rente.

Pour léguer un capital ? Encore une fois je n’en suis pas certain. Avec un PER classique on peut sortir en capital donc c’est intégré à la succession en cas de décès. Mais si on sort en rente (et c’est obligatoire sur la RMC), la rente est entre les mains de l’assureur sans réversion possible ?

Finalement, la RMC est perçue comme un privilège dont il faut profiter, mais je retiens une grande opacité et un produit tunnel, difficile de se projeter, cela fait énormément d’inconnues. Le nom du produit peut faire rêver et donner le sentiment d’exclusivité, mais il faut l’analyser en profondeur et ne pas s’arrêter aux prétendues carottes…mais l’opacité du produit rend l’étude très compliquée voire impossible…

Et quand je lis les retours de titulaires de la RMC au sujet de la sortie en rente, je ne suis pas rassuré.

Bref, a priori, on préfère un bon PER classique, plus souple et plus transparent, avec de multiples possibilités d’investissement.

bonjour,

je suis dans le même cas.

j’ai la RMC depuis qq années désormais via la france mutualiste.

est-il possible de transférer le capital vers un autre assureur?

merci

Bonjour,

Le transfert de PER est possible.

La RMC étant un simili-PER, je vous invite à demander au courtier de votre choix la faisabilité et comment procéder : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Bonjour,

Je vous remercie pour la qualité de votre analyse et la pertinence de vos propos.

Je souhaiterais ouvrir un PERIN, très certainement chez chez Linxea et me pose les questions suivantes :

1/ Si j’ouvre un PER au nom de mon fils mineur (je n’en ai qu’un de 11 ans) est ce qu’il n’y a pas un risque de requalification en donation ? est ce considéré comme un don d’usage courant ? y a t’il une déclaration à faire ? quel est le critère d’appréciation aux yeux du Fisc; y a t il un % des revenus à ne pas dépasser pour chaque versement annuel ?

2/ Toujours dans cette même hypothèse quel sera le plafond admissible pour ce PER au nom de mon fils : 4 052 € (le plafond de mon fils) ou alors 4 052 € + mon plafond personnel ?

Les plafonds de plusieurs membre d’une même famille sont ils cumulables ? c’est à dire est ce que je peux sur mon PER utiliser mon plafond de revenu + celui de ma femme ?

Merci d’avance pour le temps que vous voudrez bien consacrer à ma demande,

Cordialement

Pascal

Bonjour Pascal,

Pour répondre à vos questions :

1/ Si vous versez sur un PER au nom de votre enfant, ce peut être qualifié de “présent d’usage”, donc ce n’est pas une donation à déclarer. On explique les présents d’usage ici, c’est à l’appréciation de l’administration fiscale, il faut que ce soit cohérent par rapport au patrimoine des parents : https://avenuedesinvestisseurs.fr/droits-succession-transmission-patrimoine-heritage/#donation

Si c’est disproportionné, alors c’est une donation à déclarer : abattement de 100 000 € tous les 15 ans, par parent par enfant.

Mais les 4 052 € de versement sur PER (maximum par an sur PER pour l’enfant), cela revient à 2 000 € par an par parent transmis à l’enfant, ce qui doit sembler cohérent en présent d’usage pour un foyer en TMI 30 % ou plus.

2/ Le plafond de versement annuel pour un enfant est de 4 052 €.

Quant à vous et votre conjoint du même foyer fiscal, vos plafonds sont mutualisables, comme expliqué ici :

https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#versement-per-defiscaliser

Bonjour Nicolas, encore un article de fond très intéressant , je vous remercie pour vos traitement clairs et pédagogiques malgré la complexité des sujets.

Je souhaiterais ouvrir un PER compte tenu à la fois de ma TMI et du fait que suis à environ une dizaine d’années de la retraite. Si j’ouvrais un PER Linxea Spirit (Assureur Spirica) et j’ouvrais aussi l’assurance-vie Linxea Spirit 2 (même assureur) , pourrais-je bénéficier d’une garantie de capital de 70+70 ou seulement de 70 k€ pour l’ensemble des deux contrats ( AV et PERP) ?

En effet suis déjà sur l’assurance vie Linxea Avenir qui me semble déjà bien complète, mais je m’interroge pour diversifier à moyen terme l’AV…mais le PER sur lequel je m’oriente a le même assureur.

Merci bien pour votre avis

cordialement

Bonjour Claudy,

Bien vu, les assurances vie Linxea Spirit 2 et le PER Linxea Spirit ont en commun le même assureur : Crédit Agricole Spirica. De fait, la garantie de l’État (70 000 € par client par assureur) sera de 70 k€ pour l’ensemble des 2 contrats.

Pour diversifier les assureurs (si ce critère est important pour vous), il y a aussi le PER Evolution, assuré par Aviva : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Bonjour,

Un grand merci pour vos articles d’une qualité exceptionnelle, vous avez un don pour rendre tous cela plus clair!

Pourriez vous cependant donner un peu plus de détails sur les transfert de PERCO vers PER svp?

“le PER d’entreprise collectif facultatif (ex PERCO ou PERCOL) est transférable même si vous êtes encore dans l’entreprise, dans la limite d’un transfert tous les 3 ans.”

Est ce le transfert clôture le PERCO ou est ce juste un transfert des sommes et fonds qui sont sur le PERCO dans le PER ? Si cela clôture, cela veut il dire que nous pouvons profiter des abondements de l’entreprise sur le nouveau PER choisi ?

Qu’en est il du PEG dans tous ça ? est il lui aussi transférable ?

Merci par avance

Bonjour Jeremy,

Merci pour votre agréable retour !

Pour les transferts PERCO vers PER, si on est encore dans l’entreprise, c’est l’encours qui est transféré vers le PER.

Techniquement, il y a 3 compartiments dans un PER, on l’explique ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#perp-madelin-perco-ancien-plans

Généralement sur un PER individuel il n’y aura que le compartiment 1 qui sera alimenté (versements volontaires de l’épargnant). Mais dans le cas d’un transfert d’encours venant d’un PERCO, alors le compartiment 2 du PER sera alimenté. Le PEG fonctionne comme le PEE, point 4 ici : https://avenuedesinvestisseurs.fr/defiscalisation/#menu1

Bonjour Nicolas,

Merci pour toutes les informations sur votre site. C’est vraiment très pragmatique, j’adore ! J’ai une question concernant le PER de linxea. Les frais gestion des UC sont de 0,5%…pourtant quand on achète certaines UC, j’ai l’impression que leur gestion est plus “chères”. ex : je veux acheter Blackrock Global Funds (LU0171310443) avec le PER de linxea. Il est indiqué que leur frais de gestion est de 1,5% max. Donc, je vais payer combien de frais de gestion?O,5%? 1,5%?

Bonjour Lucas,

Ce n’est pas propre à Linxea ni au PER. C’est ainsi quand on investit sur des fonds, que ce soit en assurance vie, en PER, sur compte-titres…

Il faut bien comprendre qu’il y a plusieurs couches de frais (car il faut que chaque acteur se rémunère) :

1/ Les frais de gestion en unités de compte (UC) : dans le cas présent c’est 0,50 % par an sur le PER Linxea Spirit. Ce sont les frais d’enveloppe, qui rémunèrent l’assureur Crédit Agricole Spirica.

2/ Les frais de gestion propres à l’unité de compte : dans le cas présent 1,50 % pour le fonds Blackrock. Ici ce sont les frais qui vont rémunérer la société de gestion (Blackrock). Mais dans l’enveloppe PER, on peut trouver des fonds bien moins chargés en frais, notamment des trackers (ETF) autour de 0,25 % par an : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

C’est pourquoi on va éviter les PER qui facturent des frais sur versement (dans notre comparatif 0 frais sur versement, mais on a vu jusqu’à 5 % !) + frais de gestion en UC élevés (on a vu 1 % par an sur certains PER !) + frais de fonds élevés. Alors que notre comparatif des meilleurs PER présente les PER avec le moins de frais et le meilleur choix d’unités de compte, pour qu’il reste le maximum dans la poche des épargnants.

Bonsoir Nicolas,

Merci pour votre article très complet et claire !

J’ai 30 ans et je vais acheter ma maison principale en juillet 2021.

Si j’ouvre un PER avant la fin de l’année 2020 avec par exemple 20000€ (afin d’utiliser les fonds de trois dernières années), je déclare cela en mai 2021 aux impôts afin de défiscaliser cette somme, et ensuite je débloque cet argent en juillet 2021 pour acheter ma maison principale, est-ce que la défiscalisation sera prise en compte ? Devrais-je repayer ces impôts defiscalisés plus tard?

Merci d’avance pour votre aide

Cordialement

Bonjour Fernandez,

C’est ça, la défiscalisation sera prise en compte. Par exemple en TMI 30 % cela donne 6 000 € de réduction d’impôt sur le revenu pour 20 000 € versés sur PER.

Ensuite si vous achetez votre résidence principale en 2021, vous pourrez faire une sortie anticipée sur ce motif. Mais en 2022 vous devrez déclarer votre sortie 2021 et payer les impôts en conséquence : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#sortie-per

Bonsoir,

Yomoni a officiellement lancé son PER aujourd’hui : avez-vous prévu d’écrire un article pour le comparer au reste ?

J’hésite entre souscrire au Linxea Spirit PER gestion déléguée à Yomoni, ou directement Yomoni Retraite : pouvez-vous m’aider dans ce choix ? L’idée étant de se placer dans un horizon long terme (+30ans) sur un profil dynamique.

Merci encore.

Bonjour Alexandre,

Voici notre article Avis PER Yomoni Retraite : https://avenuedesinvestisseurs.fr/avis-per-yomoni-retraite/

C’est un bon PER, mais il ne détrône pas le PER Linxea SPirit, qui est plus souple car il permet de combiner la gestion pilotée par Yomoni ET la gestion libre (par exemple pour avoir du fonds euro ou des SCPI sur la partie en gestion libre…chose impossible sur le PER Yomoni Retraite).

hello,

Merci pour votre article, très complet.

La possibilité de déblocage anticipée ne vaut-elle que pour l’achat de sa PREMIERE résidence principale ? Ou de n’importe laquelle au cours de sa vie ? Je ne trouve pas de réponse claire à ce sujet.

Merci!

Bonjour Pierre,

L’achat de la résidence principale fait partie des motifs de sortie anticipée du PER : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#sortie-per

Que vous soyez primo-accédant ou non, peu importe 🙂

Il faudra juste envoyer un justificatif au courtier (comme le compromis de vente) et il débloquera le capital.

Bonjour, merci pour cet excellent article.

Une petite question : lorsque l’on sort en capital pour l’achat de la résidence principale et qu’on avait défiscalisé les versements au préalable, est-ce que l’on bénéficie de l’abattement de % pour l’imposition à l’IR ? Sinon, ça change un peu les calculs (on est imposé sur la base de 90 % de ses revenus sans defisc).

Bonjour Mehdi,

La fiscalité du PER à la sortie est détaillée ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#sortie-per

Vous évoquez les 10 % d’abattement forfaitaire professionnel sur les salaires (on parle de revenus salariés, pas de revenus fonciers, ni de revenus de capitaux mobiliers…attention au terme “revenu” qui est très générique).

Ce qui est hors sujet car il ne s’agit pas de salaire (revenu du travail) ici avec le PER, mais de revenus de capitaux mobiliers imposés à la TMI ou à la flat tax (ou exonérés si accident de la vie).

Merci beaucoup, mais juste pour préciser mon point :

– aujourd’hui, si je n’ouvre pas de PER, je paie, sur mes 1000 “derniers euros” (on se comprend) de revenus salariés (la majorité des Français a des revenus salariés essentiellement) : 900 x 0,3 = 270 euros d’IR (abattement de 10 % et TMI de 30 %).

– si je place ces 1000 euros sur un PER, j’ôte 1000 euros de revenus imposables (j’économise 270 euros d’impôts et non 300 euros comme indiqué sur les graphiques). Si en sortie du PER, je ne bénéficie pas de ces 10 % d’abattement, je me retrouve avec 300 euros d’IR, ce qui fait une différence de 30 euros. Il faut donc que ma performance ait au moins été de 30 euros pour commencer à être gagnant.

Bonjour Mehdi,

OK je vois ce que vous voulez dire.

Vous faites une erreur de raisonnement sur le calcul de l’impôt sur le revenu. Il faut bien avoir le schéma en tête.

Votre erreur se situe ici : “si je place ces 1000 euros sur un PER, j’ôte 1000 euros de revenus imposables (j’économise 270 euros d’impôts et non 300 euros comme indiqué sur les graphiques).”

C’est la raison pour laquelle j’insistais sur le terme “salaire” et non “revenu”. Car les versements du PER s’imputent sur le revenu global, pas dans la catégorie des traitements et salaires.

=> Vous n’ôtez pas 1 000 € de salaire (avec abattement pour frais pro de 10 %). Non, dans le calcul du fisc vous ôtez 1 000 € sur le RBG (revenu brut global) qui intervient bien après dans la chaîne du calcul de l’impôt sur le revenu. Donc les 30 % de défiscalisation s’appliquent bien sur les 1 000 € donc 300 € d’économie d’impôt.

Comment se calcule l’impôt sur le revenu ?

Par étapes :

1/ On calcule catégorie par catégorie : Revenu catégoriel brut (salaire, BNC, BIC, revenus capitaux mobiliers…) – charges (au réel ou forfait, au choix selon les revenus…c’est ici qu’on trouve les 10 % d’abattement de frais pro sur les salaires) = R catégoriel net

2/ Total des Revenus catégoriels nets = Revenu Brut Global (RBG)

3/ Revenu Net Global (RNG) = RBG – déficit foncier – CSG déductible – VERSEMENTS SUR PER (c’est ici que l’on gagne la défiscalisation du PER !)

4/ Revenu Net Imposable (RNI, alias RFR : Revenu Fiscal de Référence) = RNG – abattements spéciaux.

5/ Application du quotient familial => Calcul de l’IR brut selon le barème progressif.

6/ IR net = IR brut – réductions et crédits d’IR.

Merci beaucoup Nicolas, très clair, comme toujours !

Bonjour,

Arrivant en fin de droits au chômage en janvier 2021. J’ai une TMI de 11 % cette année. J’ai terminé un intérim de 6 mois de Janvier 2020 en Juillet 2020.

Dans mon esprit (mais je me trompe peut-être quelque part) :

– Décembre 2020 : Je mets le montant de mon impôt estimé sur un PER sans frais de versement.

– Janvier 2021 : Fin de mes droits au chômage, je casse le PER nouvelle ouvert en envoyant mon attestation de fin de droits au chômage et je récupére le capital investi de mon PER défiscalisé.

– Mai 2021 : Je déclare mon versement sur un PER fait en décembre 2020 et réduit mon impôt de 11 %.

Est ce que je me trompe quelque part ou pas ?

Merci

Bonjour Nicolas,

L’expiration des droits au chômage constitue un motif de déblocage anticipé.

Et fiscalement sur PER, les accidents de la vie permettent de sortir le capital et la plus-value sans impôt sur le revenu : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#sortie-per

Selon notre compréhension des textes, vous pourrez donc utiliser cette stratégie, ce qui donne un rendement de 11 % (correspondant à l’économie d’impôt selon votre TMI et sans compter la performance des supports) en quelques mois !

Bonjour,

Bravo pour vos articles très complets.

J’ai 3 enfants , 2 mineurs et un majeur et je suis en profession libérale

Plutôt que d’alimenter leurs 3 assurance vie , puis je leur ouvrir 1 PER chacun et l’alimenter tout en déduisant de mon BNC, même si mon aîné a plus de 18 ans afin qu’ils puissent financer leur résidence principale par exemple ?

Par contre, hormis cette solution de déblocage , leur épargne sera bloquée jusqu’à leur retraite

Du coup, votre avis sur le choix AV ou PER pour les enfants ?

Je pense idéalement que les 2 sont complémentaires ?

Merci de vos conseils avisés

Cordialement

Bonjour Stéphane,

Oui c’est possible, vous pouvez ouvrir un PER chacun à leur nom (même pour les mineurs) tout en défiscalisant sur votre foyer fiscal s’ils sont bien rattachés à votre foyer fiscal.

Ils pourront alors débloquer le capital pour leur achat de résidence principale (ou au pire, si pas d’achat, à la retraite).

Je trouve le PER et l’assurance vie très complémentaires.

D’une part on ne peut pas tout épargner en PER (car il y a la limite de 10 % des revenus) donc il faut bien épargner ailleurs.

D’autre part, l’assurance vie permettra aux enfants de sortir l’argent quand ils le veulent (et avec la fiscalité très clémente après les 8 ans du contrat), on peut entrer et sortir librement contrairement au PER.

Je vous invite à lire notre article sur l’épargne des enfants : https://avenuedesinvestisseurs.fr/comment-epargner-et-placer-pour-ses-enfants/

Bonjour,

Merci pour vos articles de qualité.

Est-ce que vous recommandez l’ouverture d’un PER à mon âge (32 ans)?

Certes je pense que mon salaire devrait continuer à augmenter dans les années qui viennent mais je suis déjà à la TMI 30%. Est-ce qu’il y a un intérêt de l’ouvrir car il bénéficie de bonnes conditions (peu de frais par exemple) ?

Par ailleurs je bénéficie d’un PERCO que j’ai eu dans une entreprise précédente en plaçant des jours de RTT. Puis-je le transférer sur ce nouveau PER ? (sachant qu’il ne s’agit pas d’un article 83, ni d’un plan obligatoire).

Pour information, je dispose déjà de quelques placements (PEL à 2,5%, Assurance vie Linxea Avenir, Assurance Vie Aviva assurancevie.com, PEA Boursorama en prise de date).

Merci,

Bonjour Gautier,

Techniquement on peut ouvrir un PER dès la naissance.

A la trentaine, on peut déjà commencer à préparer sa retraite et à défiscaliser en même temps en TMI 30 %. On peut ouvrir sans frais sur versement sur les bons PER présentés dans notre article, et puis verser à son rythme. Au pire, si vous achetez votre résidence principale et avez besoin d’apport, l’achat de la résidence principale est un cas de déblocage anticipé.

On peut transférer un PERCO vers le PER, que l’on soit encore dans l’entreprise ou non, comme expliqué ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#perp-madelin-perco-ancien-plans

Bonjour,

J’ai 32 ans et je suis en profession libérale.