Les titres non cotés, également appelés Private Equity, peuvent être logés dans l’enveloppe du PEA (Plan d’Épargne en Actions) et du PEA-PME sous certaines conditions.

Le PEA et le PEA-PME sont de véritables niches fiscales qui vous permettent d’échapper à l’Impôt sur le Revenu (IR) sur vos gains, lorsque vous sortez au bon moment (après les 5 ans suivants l’ouverture). En tout cas, pour les titres cotés en bourse. Mais la fiscalité des actions non cotées dans un PEA ou PEA-PME est différente, notamment pour l’imposition des dividendes et la cession des titres.

Examinons maintenant de plus près les conditions d’accès au PEA pour les titres non cotés, ainsi que la fiscalité applicable.

NB : Dans cet article, nous considérons le PEA et le PEA-PME comme des enveloppes complémentaires et quasiment similaires. En outre, choisir d’utiliser l’une ou l’autre voire les deux dépend de votre stratégie d’investissement.

SOMMAIRE

- L’investissement dans des titres non cotés : définition

- Le PEA et le PEA-PME : des dispositifs avantageux pour loger des participations minoritaires d’entreprises non cotées

- Investir sur des titres non cotés dans un PEA ou un PEA-PME : exemple

- Fiscalité des dividendes des titres non cotés détenus dans un PEA ou PEA-PME

- Fiscalité des plus-values de cession des titres non cotés en PEA ou PEA-PME

- Conclusion

L’investissement dans des titres non cotés en PEA : définition

Pour comprendre les titres non cotés en PEA, en prérequis, prenez le temps de lire notre article sur les titres non cotés (Private Equity) et leurs spécificités.

Titres non cotés : quèsaco ?

Les actions ou titres non cotés sont des parts de sociétés qui ne sont pas échangées sur les marchés boursiers réglementés. Ce ne sont pas des actions comme LVMH ou Tesla, que vous pouvez acheter en 2 clics. Le plus souvent, ce sont des PME (Petites et Moyennes Entreprises) à la recherche de financement.

Dans la pratique, vous pouvez investir en direct dans des actions non cotées, comme le font les associés d’une entreprise ou les actionnaires enregistrés au nominatif pur sans intermédiaire financier. Certaines entreprises cotées le proposent, par exemple Air Liquide.

Mais il est également possible d’investir dans le non coté via une enveloppe fiscale avantageuse telle que le PEA et/ou PEA-PME (sujet de cet article). Ou via d’autres enveloppes : le compte-titres, les unités de compte dans un contrat d’assurance vie ou un PER, ou encore via le plan d’épargne salariale (PEE, PERECO).

Le choix de la modalité d’investissement dépend notamment de l’entreprise en question, de son secteur d’activité, de sa taille, de sa rentabilité et du mode de financement proposé.

Exemples concrets (liste non exhaustive)

Techniquement, vous pouvez investir :

Avec le crowdequity (financement participatif en actions non cotées)

En utilisant un Compte-Titres ordinaire ou un PEA et PEA-PME.

Le crowdequity permet aux entreprises de lever des fonds en vendant des actions à un grand nombre d’investisseurs.

Souvent via une plateforme en ligne dédiée comme Crowdcube. Les investisseurs reçoivent alors une part de propriété dans l’entreprise et peuvent potentiellement recevoir des retours sur investissement sous forme de dividendes ou de gains lors de la revente des actions.

En tant que Business Angel (en nom propre ou via une holding)

Avec un Compte-Titres ordinaire ou un PEA et PEA-PME.

Être Business Angel signifie investir de l’argent (et souvent de son temps aussi) dans une entreprise à ses débuts et devenir l’un des premiers actionnaires.

La majorité des Business Angels sont des entrepreneurs ou des investisseurs expérimentés. Ils apportent un capital, leur expertise, leur réseau et participent activement au développement de l’entreprise.

En tant qu’investisseur salarié d’une entreprise non cotée

En pratique, vous pouvez avoir accès au capital de celle-ci avec l’épargne salariale (PEE, PERECO, primes d’intéressement et de participation et abondements) si cela est proposé. Notre guide complet : l’épargne salariale.

Par exemple, les salariés Decathlon ont accès au fonds Decaval dans leur PEE. Il s’agit de l’action non cotée Decathlon, réservée à la famille et aux salariés..

Dans un fonds de titres non cotés

Ils sont dénommés FCPR (Fonds Commun de Placement à Risque) en France. Les fonds de Private Equity permettent d’investir facilement sur plusieurs entreprises non cotées différentes. Cette diversification permet de réduire le risque global. Elle rend accessible cet investissement à plus d’investisseurs (ticket d’entrée à partir de 1 000 €).

Par exemple, sur une des meilleures assurances vie du marché Linxea Spirit 2 (avis), vous trouverez plus de 10 fonds de Private Equity. Cependant, tous les fonds ne se valent pas. Prenez alors le temps d’étudier minutieusement les caractéristiques du fonds avant d’investir.

Note de Louis : Concernant les FCPI (Fonds Commun de Placement dans l’Innovation) et FIP (Fonds d’Investissement de Proximité), deux catégories spécifiques de FCPR, nous sommes très réservés. Notre avis sur les FCPI-FIP

Le PEA et le PEA-PME : des dispositifs avantageux pour loger des participations minoritaires d’entreprises non cotées

Les titres non cotés éligibles au PEA ou PEA-PME

Lorsque vous décidez d’investir dans un titre non coté, il peut être intéressant de le placer dans votre PEA ou PEA-PME. Pour être éligible, certains critères doivent être respectés :

- La société doit avoir son siège dans un pays de l’espace économique européen ayant conclu avec la France une convention d’assistance administrative (soit l’Union européenne, l’Islande, la Norvège).

- La société doit être soumise à l’IS (Impôt sur les Sociétés).

- La société doit employer moins de 5 000 salariés.

- La société doit avoir un chiffre d’affaires annuel ne dépassant pas 1 500 M€, ou un total de bilan n’excédant pas 2 000 M€.

- La société doit ne pas être une SIIC (Société d’Investissement Immobilier Cotée), ni une SCI (Société Civile Immobilière), ou autres titres bénéficiant d’un régime fiscal de faveur.

- Le titulaire du PEA (ou PEA-PME) et sa famille ne doivent pas détenir, directement ou indirectement, plus de 25 % du capital de l’entreprise. De plus, cette règle s’applique également pour les 5 années précédant l’acquisition des titres dans le cadre du PEA (ou PEA-PME).

- Les titres déjà détenus ne peuvent pas être transférés vers le PEA (ou PEA-PME). En effet, ils doivent être placés au moment de leur acquisition et financés par le capital présent dans le compte espèces du PEA (ou PEA-PME).

Note de Louis : Si les entreprises non cotées dans lesquelles vous souhaitez investir sont éligibles à un PEA-PME (plafond de 225 000 €), vous n’avez pas besoin du PEA. Au contraire, si ces titres non cotés sont de très grandes entreprises, vous pourrez uniquement utiliser le PEA classique (plafond de 150 000 €).

PEA et PEA-PME pour les titres non cotés : les avantages et inconvénients

Avantages

Les principaux avantages sont les suivants (aussi bien pour le PEA que pour le PEA-PME) :

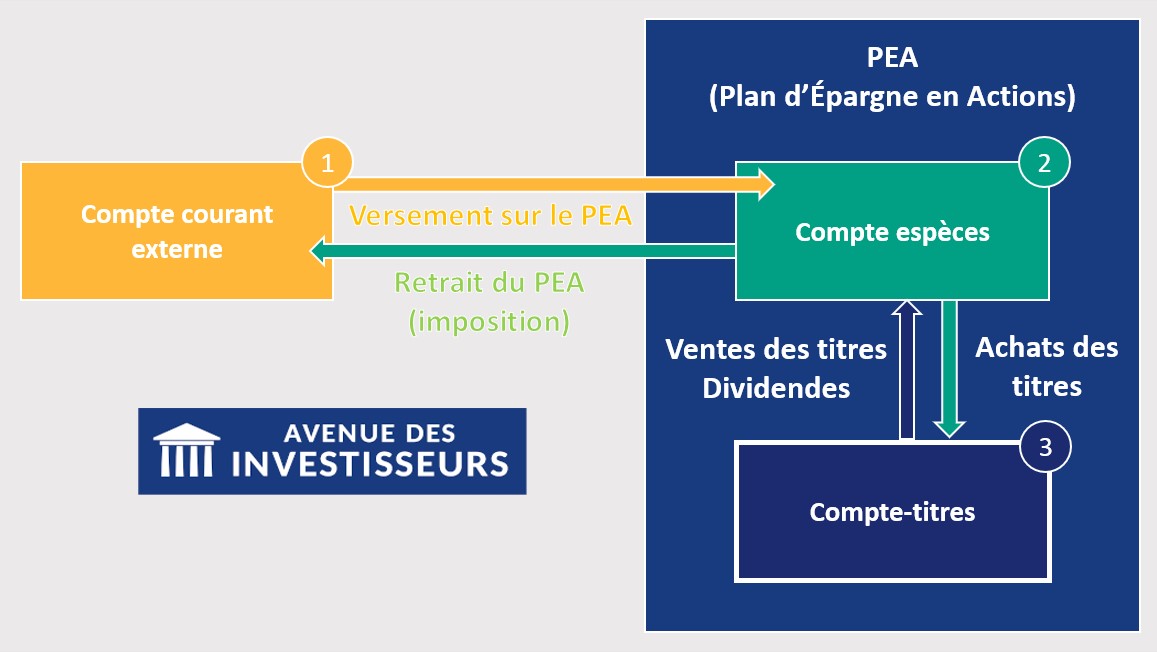

- Comme l’illustre le schéma ci-dessous, les dividendes et les plus-values ne sont pas imposés tant qu’ils restent dans le PEA (sous certaines conditions pour les titres non cotés, voir plus bas). On dit qu’il n’y a pas de “frottement fiscal”. En cas de retrait, les gains ne sont pas soumis à l’Impôt sur le Revenu (IR) après la cinquième année de détention du PEA. Ils sont alors uniquement soumis aux Prélèvements Sociaux (PS) au taux de 17,2 %.

- Il est possible de bénéficier immédiatement des avantages du PEA sans attendre 5 ans. Comment ? Tout simplement en prenant date en avance. En effet, l’administration fiscale retient uniquement la date d’ouverture fiscale du PEA. Cette date est figée dans le marbre, c’est pourquoi on parle de « prendre date ». Plus vous ouvrirez tôt votre PEA chez un bon courtier, plus tôt vous “libérerez” celui-ci de ses contraintes. Voyez notre comparatif des meilleurs PEA.

Inconvénients

D’un autre côté, les principaux inconvénients d’un investissement en PEA ou PME-PME sont les suivants :

- Contrairement aux actions cotées (dividendes complètement exonérés d’IR dans le PEA), les dividendes reçus de sociétés non cotées sont exonérés d’impôt chaque année seulement dans la limite de 10 % du montant des titres (en prenant en compte la valeur d’acquisition de ces titres).

- Afin d’être éligible au PEA, il est nécessaire de détenir moins de 25 % des parts. Cette solution est inadéquate pour les chefs d’entreprise qui ont besoin d’avoir le contrôle sur la société. De ce fait, elle est mieux adaptée pour les associés ou actionnaires minoritaires.

- Il y a des plafonds : (1) les versements sur le PEA classique sont plafonnés à 150 000 €, (2) les versements sur le PEA-PME sont plafonnés à 225 000 € et enfin (3) le plafond des deux enveloppes cumulées est de 225 000 €.

- Le démembrement et la donation de titres au sein du PEA ne sont pas possibles. Le PEA ne convient donc pas à un objectif de transmission.

- Possibilité d’abus de droit fiscal. Par exemple, la valorisation initiale des titres peut être sous-évaluée de manière volontaire afin de loger plus de titres dans le PEA, ce qui est contestable. Donc il faut bien faire évaluer les titres par un commissaire aux apports.

Investir sur des titres non cotés dans un PEA (ou PEA-PME) : exemple

Concrètement, dans le cadre d’un investissement dans une entreprise non cotée, comment loger ses titres dans un PEA ou PEA-PME ? Exemple.

Monsieur X souhaite investir 200 000 € dans la start-up d’un ami. Cela représente 20 % des parts de la société (cela respecte la limite de 25 % de détention maximale).

Après réflexion, il décide d’acheter les parts dans un PEA-PME (le PEA est plafonné à 150 000 € de versements) afin de bénéficier de la fiscalité avantageuse de cette enveloppe en cas de plus-values. En outre :

- Premièrement, il est conscient qu’il renonce à la réduction d’impôt Madelin IR-PME (18 ou 25 % de réduction d’impôt sur l’investissement).

- Deuxièmement, il a pris le temps de choisir le meilleur PEA-PME en comparant les courtiers, les frais, les services client, les documents demandés, etc.

- Troisièmement, il finance bien l’achat des titres avec les liquidités figurant sur le compte espèces du PEA-PME (il faut anticiper l’opération plusieurs semaines à l’avance).

Note de Louis : certains PEA-PME sont valorisés à plusieurs millions d’euros grâce aux entreprises ayant pris beaucoup de valeur. En effet, le plafond de 225 000 € du PEA-PME s’applique uniquement aux versements. Par exemple, si vous investissez 225 000 € sur votre PEA-PME dans une start-up et que celle-ci voit son cours se multiplier par 10, vous vous retrouvez alors avec un PEA-PME d’une valeur de 2 250 000 €. Donc une exonération d’impôt sur la plus-value de 2 025 000 € en sortant du PEA-PME après ses 5 ans !

Fiscalité des dividendes des titres non cotés détenus dans un PEA ou PEA-PME

Le fonctionnement de la fiscalité des dividendes au sein d’un PEA ou PEA-PME diffère entre des titres cotés et non cotés.

La règle principale est la suivante :

Pour des titres non cotés, il n’y a pas de frottement fiscal tant que les dividendes perçus sont inférieurs à 10 % de la valeur d’acquisition des titres.

Exemple de dividendes sur des titres non cotés en PEA

En 2016, Monsieur X a investi 10 000 € dans un titre non coté dans son PEA. Donc il n’aura droit qu’à 1 000 € de dividendes exonérés d’impôt par an.

En 2023, son investissement a quadruplé de valeur, soit une valorisation de 40 000 €. De plus, il reçoit un dividende de 3 000 € de la part de l’entreprise.

On calcule : 3 000 € / 10 000 €. Donc ce dividende représente 30 % de la valeur d’acquisition initiale. Il doit alors déclarer les dividendes “excédentaires” qui dépassent les 10 %. Soit 1 000 € de dividendes exonérés et 2 000 € de dividendes imposés. Pour rappel, pour des titres cotés, les dividendes seraient intégralement exonérés (seulement les prélèvements sociaux à payer).

Les dividendes excédentaires représentent la fraction des dividendes supérieure à 10 % de la valeur de souscription (et non pas la valeur actuelle). Ils sont imposables à :

- 12,8 % au titre de l’impôt sur le revenu (IR) (sauf option pour le barème progressif) ;

- 17,2 % de prélèvements sociaux.

- Voire en plus à la CEHR (Contribution Exceptionnelle sur les Hauts Revenus) de 3 à 4 %.

De ce fait, en 2024, Monsieur X devra déclarer 2 000 € de dividendes excédentaires sur sa déclaration des revenus de 2023. Concrètement, il faut les déclarer dans la case 2FU de la déclaration n° 2042 : « Dividendes imposables des titres non cotés détenus dans le PEA ou le PEA-PME ».

Double taxation

Dans un deuxième temps, lors du retrait des sommes du PEA (ou PEA-PME), une seconde imposition s’applique :

- Sur un PEA ouvert depuis moins de 5 ans, les dividendes excédentaires (déjà taxés une première fois) seront à nouveau soumis à l’IR (12,8 %) et aux PS (17,2 %). Pour l’IR, lors de votre déclaration de revenus, vous devrez indiquer la clôture de votre PEA (formulaire n° 2074) et le montant des dividendes excédentaires déjà taxés.

- Sur un PEA ouvert depuis plus de 5 ans (exonération d’imposition sur l’IR), il n’y a plus rien à déclarer. Les prélèvements sociaux s’appliqueront par la banque dépositaire sur vos dividendes les ayant déjà subis. Mais le gestionnaire du PEA n’est pas autorisé à rembourser le trop prélevé. Ainsi, la solution est de réclamer directement auprès de l’administration fiscale un remboursement.

“Le contribuable peut demander par voie de réclamation contentieuse auprès du service des impôts des particuliers dont il dépend le dégrèvement des prélèvements sociaux acquittés au titre des produits des titres de sociétés non-cotées.” (Comme indiqué au II § 710 du BOI-RPPM-RCM-40-50-30).

Fiscalité des plus-values de cession des titres non cotés en PEA ou PEA-PME

Retrait avant et après les 5 ans du PEA

Tableau résumé de l’imposition des plus-values de cession de titres non cotés dans un PEA/PEA-PME :

| Retrait du PEA | Imposition |

|---|---|

| Retrait avant les 5 ans du PEA (clôture de l’enveloppe) | 12,8 % au titre de l’IR (ou option pour le barème progressif) et 17,2 % de PS sur les plus-values de cession |

| Retrait après les 5 ans du PEA | Exonération d’IR, mais PS sur les plus-values de cession |

Bien sûr, seules les plus-values sont imposées, non les moins-values.

Cession de titres non cotés en PEA : quelques règles à respecter

On l’a vu avec ce tableau, la fiscalité des plus-values des titres non cotés en PEA (ou PEA-PME) est identique à celle des titres cotés. Mais contrairement à des titres cotés généralement achetés et vendus avec un ordre de bourse, la cession de titres non cotés se fait principalement de gré à gré. En conséquence, il est primordial d’informer son courtier de tout mouvement lié à ses titres non cotés.

En effet, lorsque vous vendez vos titres, vous êtes responsable d’en informer votre banque. De plus, vous devez surtout verser le montant de cette vente sur le compte espèces du PEA (ou PEA-PME). Cela doit impérativement être fait dans les 2 mois suivant la cession. Sinon votre PEA (ou PEA-PME) sera clôturé pour irrégularité fiscale et vous perdrez l’exonération d’IR.

Donc même lorsque la vente est assortie (1) d’un différé ou échelonnement de paiement, (2) d’une garantie de passif ou (3) d’une clause d’earn out (clause d’indexation sur les bénéfices futurs), vous devez être en mesure de verser l’équivalent de la totalité du prix de cession impérativement dans les 2 mois suivant la cession (en prenant dans votre épargne ou en empruntant à la banque).

Exemple concret

Monsieur X détient un PEA-PME ouvert depuis plus de 5 ans. En janvier 2023, il décide de vendre ses titres non cotés pour un montant de 100 000 €.

Après discussion avec l’acquéreur, ils se mettent d’accord pour un paiement échelonné en 2 fois :

- la moitié immédiatement après la cession (en janvier 2023) ;

- l’autre moitié 6 mois plus tard (en juillet 2023).

En janvier 2023, le jour de la vente, Monsieur X perçoit la somme de 50 000 € sur le compte espèces de son PEA-PME.

Afin de ne pas risquer la clôture de son PEA-PME, il doit impérativement verser le complément de la vente (les autres 50 000 €) dans les 2 mois suivant la cession, sans attendre juillet !

Heureusement, Monsieur X avait conscience de cette particularité et avait sécurisé 50 000 € d’épargne en amont sur fonds euro en assurance vie, pour pouvoir faire un rachat partiel de son assurance vie et verser à temps la somme sur son PEA-PME.

Notez que la somme complémentaire versée n’est pas soumise au plafond de versements de 225 000 € du PEA-PME.

Conclusion

Plus la perspective de rendement est élevée, plus le risque pris par un investisseur est important. Cela s’applique aux investissements dans des jeunes entreprises (start-up) en Private Equity où les performances peuvent être exceptionnelles et les pertes totales. Lorsque la rentabilité est au rendez-vous, la question de la fiscalité se pose… un peu tardivement. Comme nous l’avons vu, l’optimisation fiscale doit se faire en amont de l’investissement !

Le PEA et le PEA-PME, deux enveloppes complémentaires, sont intéressantes pour contrôler l’imposition de ses investissements en titres non cotés. En effet, avec un PEA ouvert depuis plus de 5 ans, vous payez uniquement les prélèvements sociaux (17.2 %) sur vos plus-values de cession au lieu de la flat tax (30 %) avec un compte-titres ordinaire.

Attention au cas particulier des dividendes de titres non cotés. L’exonération se limite à 10 % du montant d’acquisition de ces titres. Cela étant très limité, le mieux est d’investir dans des entreprises non cotées qui versent peu ou pas de dividendes (start-up en pleine croissance). Le gain se fera sur la plus-value (s’il y en a une !).

Enfin, sachez que le PEA (ou PEA-PME) n’est pas forcément la meilleure solution pour un investissement en direct dans des titres non cotés. En effet, il existe également le dispositif Madelin IR-PME qui vous donne droit à une réduction d’impôt de 18 ou 25 % sur le montant de votre investissement (dans la limite de 50 000 € investis pour une personne seule).

Pour faire votre choix entre PEA / PEA-PME et réduction d’impôt madelin (IR-PME), consultez notre article : investir dans des PME pour réduire son impôt.

26 commentaires sur “Titres non cotés en PEA : fonctionnement et fiscalité”

Bonjour,

Je vous remercie pour votre article.

Est il possible d’acheter des actions non cotées d’une société X via son PEA-PME et d’acheter des actions supplémentaires de cette même société X via Madelin-IR-PME ?

Bien cordialement,

Bonjour,

En théorie, oui, il est possible d’investir dans la même société (en deux temps) via un PEA-PME et le dispositif Madelin-IR-PME, à condition de respecter les critères d’éligibilité propres à chaque dispositif.

Bien cordialement,

Louis

Bonjour,

L’activité de la société ne semble pas être un frein à l’éligibilité au PEA.

Peut-on comprendre que les titres d’une SAS immobilière à l’IS (non cotée) qui a pour objet d’acquérir, réhabiliter et gérer un parc immobilier seraient éligibles au PEA?

Rien ne semble s’y opposer…

Merci par avance.

Benoît

Bonjour Benoît,

Merci pour votre question. D’après le BOFiP (BOI-RPPM-RCM-40-50-20-20), les titres d’une SAS non cotée peuvent être éligibles au PEA si :

– La société a son siège dans l’UE ou l’EEE (avec convention fiscale).

– Elle est soumise à l’IS ou un impôt équivalent.

– Elle n’exerce pas une activité exclue, comme celles des SIIC ou SCI qui bénéficient d’un régime fiscal spécifique (article L. 221-31 du CoMoFi).

Dans votre cas, bien qu’une SAS immobilière soit soumise à l’IS, son activité principale (acquisition, gestion immobilière) pourrait la rendre assimilable à une SCI ou SIIC (excluant ses titres du PEA).

Je vous recommande de vérifier ces critères avec votre teneur de compte (CIC, Banque Populaire, Bourse Direct, etc.) ou un conseiller fiscal pour éviter tout risque de non-conformité.

Cordialement,

Louis Beaucamp

Bonjour, j’ai introduit des actions non cotées dans mon PEA en 2006, les 25% n’ont été dépassés que en 2016.

cela devait il provoquer la clôture du PEA et toutes ses conséquences

merci de votre reponse

Bonjour,

Lorsque la limite de détention de 25 % du capital d’une société par le titulaire d’un PEA est dépassée, cela entraîne la clôture du plan, conformément à l’article 1765 du Code général des impôts (CGI). La clôture du plan a lieu à la date du manquement, et les impôts résultant de cette clôture sont exigibles à ce moment là.

Dans votre cas, si le dépassement de 25 % est intervenu en 2016, votre PEA aurait dû être clôturé à cette date.

Vous pouvez contacter votre teneur de compte (Crédit Agricole, Bourse Direct, etc.) pour vérifier la gestion de votre PEA à l’époque et clarifier les modalités pratiques (frais, fiscalité, récupération des titres, etc.).

En principe, lors de la clôture, vos titres sont récupérés en direct dans un compte-titres ordinaire, où ils seront soumis à la fiscalité standard.

Bonjour,

Concernant la portion de mes dividendes qui dépassent cette limite de 10% perçus en 2024 (titres non cotées étranger european ), devrai-je :

1) payer l’IR de 12,8 % et/ou les 17,2 % de Prélèvements Sociaux lors du paiement de mes impôts en 2025 ? ou

2) payer l’IR et/ou les PS lors du paiement de mes impôts 2027 pour les retraits effectués en 2026 par exemple ?

Dans les 2 cas, est ce que le gestionnaire (banque SG) va -t-elle prélever à la source l’IR de 12,8% et/ou les 17,2% de PS directement depuis le compte numéraire de mon PEA ?

Je veux comprendre ce que le gestionnaire du PEA va prélever à la source et à quelle date ? ou inversement prévoir quels seront les fonds à mettre de coté pour le paiement par moi même de l’IR et/ou des PS au service des impôts.

Merci par avance

CELIA

Bonjour Célia,

Pour la portion de vos dividendes 2024 excédant 10 %, voici ce qu’il faut savoir :

– La fraction des dividendes excédant le seuil de 10 % est imposable l’année de leur perception. Ainsi, pour des dividendes perçus en 2024, l’impôt sur le revenu (IR) et les prélèvements sociaux (PS) correspondants seront dus lors de votre déclaration de revenus en 2025.

– À ma connaissance, les établissements gestionnaires de PEA ne prélèvent pas à la source l’IR de 12,8 % ni les PS de 17,2 % sur la fraction des dividendes excédant le seuil de 10 %. Ces montants sont à déclarer par vos soins lors de votre déclaration annuelle de revenus, et l’impôt sera calculé et prélevé par l’administration fiscale.

Comme expliqué dans l’article, la particularité des titres non cotés en PEA est qu’il faut être très proactif dans la communication avec le gestionnaire du PEA et l’administration fiscale. Puisqu’ils n’ont pas directement accès à vos opérations (comme c’est le cas avec des titres cotés en bourse), c’est à vous de les informer.

Bonjour M. Beaucamp, merci beaucoup pour votre réponse. Pourriez-vous m’aider pour la question suivante: pour le PEA de plus de 5ans, est ce qu’on doit déclarer quelque chose aux impots en cas de retrait puisque il n’y aura pas de plus value sur revenue de 12.8% et c’est la banque qui va effectuer le prélèvement du PS de 17.2% directement dans mon compte numéraire ?

Bonjour Célia,

Vous avez bien saisi le fonctionnement : pour un PEA de plus de 5 ans, lors d’un retrait partiel ou total, les prélèvements sociaux (PS) de 17,2 % sont appliqués sur la plus-value et sont en principe prélevés directement par votre banque sur le compte espèces/numéraire du PEA.

Attention toutefois, si vous avez reçu des dividendes de titres non cotés excédant la limite de 10 % de la valeur d’acquisition des titres, ces dividendes subissent déjà les prélèvements sociaux de 17,2 % au moment de leur versement. En cas de retrait du PEA, il peut donc y avoir un risque de double prélèvement des PS sur ces dividendes excédentaires.

Or, le gestionnaire du PEA n’a pas le droit de rembourser ce double prélèvement. La solution est de faire une demande de remboursement directement auprès de l’administration fiscale. Vous pouvez déposer une réclamation contentieuse auprès du service des impôts des particuliers de votre domicile pour demander le dégrèvement des PS déjà acquittés sur les dividendes de titres non cotés.

Si j’ai bien compris: pour le PEA de plus de 5 ans, en cas de retrait (partiel ou total) je n’ai rien à déclarer aux services des impôts et pas besoin de remplir la formulaire 2074 ou d’autres formulaires. Le PS de 17.2% sera réglé par la banque gestionnaire directement au service des impôts. Veuillez confirmer.

Comment on peut vous contacter pour adhérer à votre service? Merci d’avance.

Bonjour Celia,

Nous ne confirmerons pas ici.

Nous sommes un média d’information, je vous invite à lire nos articles.

Pour du conseil personnalisé, activité réglementée, nous pourrons vous conseiller et confirmer après signature d’une lettre de mission.

Vous pouvez prendre rendez-vous chez Prosper Conseil ici.

Bonjour,

en cas de cession de titres non côtés inclus dans un PEA, quelles sont les obligations déclaratives? faut il remplir un imprimé 2074. Il me semble qu’une déclaration n’est à faire que lors de la clôture du PEA, mais cela m’étonne.

Attention, je me place dans un cas ou le pea a plus de 5 ans.

d’avance merci,

François C

Bonjour,

En principe, les plus-values générées au sein d’un PEA ne sont imposables que lors d’un retrait ou de la clôture du plan (enveloppe capitalisante).

Si vous planifiez de vendre vos titres non cotés, informez votre courtier teneur de compte (Fortuneo, Bourse Direct, Boursorama, etc.) à l’avance. Le produit de la vente doit être versé sur le compte espèces du PEA dans les deux mois suivant la vente. Vous pouvez ensuite réinvestir cette somme, par exemple, dans un ETF MSCI World.

Lors d’un retrait ou de la clôture d’un PEA de plus de 5 ans, vos plus-values sont exonérées d’impôt sur le revenu, sans déclaration nécessaire. Seuls les prélèvements sociaux sont appliqués, et ceux-ci sont normalement prélevés directement par votre teneur de compte lors du retrait.

Bonjour,

que se passe t’il lorsqu’on détient des parts du capital d’une société non-côtée via un PEA et que suite à une restructuration ( diminution du nombre de parts sociales de la société ) on se retrouve à dépasser 25% de détention du capital ?

Le PEA doit il être clôturé ? Y a-t-il des frais ? Si fermeture du PEA que se passe-t-il concrètement pour les titres ?

Nous les récupérons en direct ?

Bonjour,

D’après l’article 1765 du code général des impôts (CGI), lorsque la condition des 25 % de détention des droits* n’est plus respectée, le plan doit être clôturé à la date où le manquement a été commis et les cotisations d’impôt résultant de cette clôture sont immédiatement exigibles.

Je vous invite à vous rapprocher de votre teneur de compte (Bourse Direct, BforBank, ou autre) pour les modalités pratiques (frais, taxes, etc.). En principe, vous récupérez vos titres en direct (fiscalité par défaut similaire à celle d’un compte-titres).

* définie précisément au 3° du II de l’article L221-31 II. 3° du Code monétaire et financier.

Bonjour,

je vais bientôt avoir l’occasion d’investir dans la société libérale pour laquelle je travaille et chez laquelle je vais passer associé en 2024, d’une somme d’environ 50k.

je me demandais s’il y avait un avantage à passer plutôt “en direct” en achetant les parts directement à la société ou bien à passer par un PEA-PME.

L’investissement serait pour un cycle de 3ans avec à ce terme le choix de soit revendre une partie ou totalité, soit de laisser sa mise et d’éventuellement rajouter du capital (mon cas sans doute).

Merci !

Bonjour et merci pour cet article.

Si j’ai bien compris, dans le cadre de titres non cotés sur un Pea, vous êtes imposés à hauteur de 30% sur le montant perçu en dividende excédant 10% de la valeur d’achat puis à nouveau à hauteur de 17.2 % sur tout retrait sur un Pea > 5 ans (dont on peut demander le dégrèvement puisque perçus deux fois sur la

Part > 10%).

Est on d’accord que l’on doit calculer ces 10% en tenant compte des dividendes annuels et pas en cumulant plusieurs années ? Ex: 10000 euros investis: 700 euros de dividendes la première année et 800 la seconde: pas d’imposition à la réception.

Merci pour votre aide.

Bonjour,

Quel est le meilleur moyen d’investir dans une start-up (non-cotée) d’un ami qui est basée au Canada ?

Ce n’est pas possible via le PEA car c’est hors espace européen si j’ai bien suivi.

Je cherche a optimiser le volet fiscal sur la plus-value sachant qu’aucun dividende n’est escomté.

Merci !

Article clair et bien détaillé, merci.

Question pratique: une fois connecté à son PEA ou PEA-PME (exemple: courtier Bourse Direct), comment ajouter du non coté svp ?

Bonjour David,

En pratique, il faut demander à votre courtier l’inscription de titres non cotés.

Le coût peut être élevé (bien plus qu’un ordre classique).

A priori, d’après nos recherches, BforBank est mieux positionnée : l’inscription et la cession de titres non cotés est facturée seulement 0,10 % (maximum 500 €).

Notre article : avis BforBank bourse.

Attention : Augmentation le 16 aout des tarifs BforBank à 1,2% pour l’inscription et la cession de titres non côtés !!! Donc finalement je crois que plus aucune banque en ligne ne permet d’avoir des frais intéressants?

Merci Yael pour l’info.

Mince on passe de 0,10 % (génial) à 1,20 % (bof) !

Mauvaise nouvelle, on ne voit plus de banque en ligne au tarif compétitif pour le non coté maintenant.

Super article, merci beaucoup ! Le mécanisme de versement des dividendes est bien expliqué mais je me demandais si c’était la même chose en matière d’obligation simple avec le versement d’intérêts (que l’on peut percevoir sur des plateformes telles qu’ENERFIP) ?

Bonjour Thomas,

Merci 🙂

Pour les obligations, c’est la flat tax qui s’applique.

Explication chiffrée ici : https://avenuedesinvestisseurs.fr/crowdfunding-immobilier-homunity/#rendement-crowdfunding

Bonjour Nicolas,

Merci pour ta réponse rapide et ces explications. Je me suis mal exprimé, je voulais savoir si le mécanisme de versement des dividendes pour les actions et le versement d’intérêts d’obligation était similaire si tous deux étaient logés dans un PEA-PME (double taxation, avec une première si les intérêts versés sont supérieurs à 10% de la valeur de l’obligation et imposition à 17,2 ou 30% suivant l’ancienneté du PEA).