Vous avez décidé d’investir dans un ETF MSCI World via votre plan d’épargne en actions (PEA). Félicitations, vous venez de faire un pas de géant dans votre parcours d’épargnant ! Mais attendez une seconde… risque de change ? Ces petites fluctuations de devises (euro, dollar, yen, franc suisse, etc.) se glissent dans la volatilité des actions sans même que vous vous en rendiez compte. Alors, est-ce une opportunité ou un danger ? Faut-il choisir un ETF hedged ou non ? Voyons cela ensemble !

📊 En réalité, la majorité des trackers (ETF) accessibles dans votre PEA ne proposent pas d’option hedged (couverture contre les fluctuations de devises). Il y a toutefois quelques exceptions notables, comme l’ETF S&P500 de BNP Paribas et l’ETF Japan Topix d’Amundi.

Cela signifie que les performances des ETF non hedgés (non couverts) sont influencées à la fois par la variation des actions sous-jacentes et par les fluctuations entre l’euro et les autres devises, telles que le dollar américain (USD – $) ou le yen japonais (JPY – ¥).

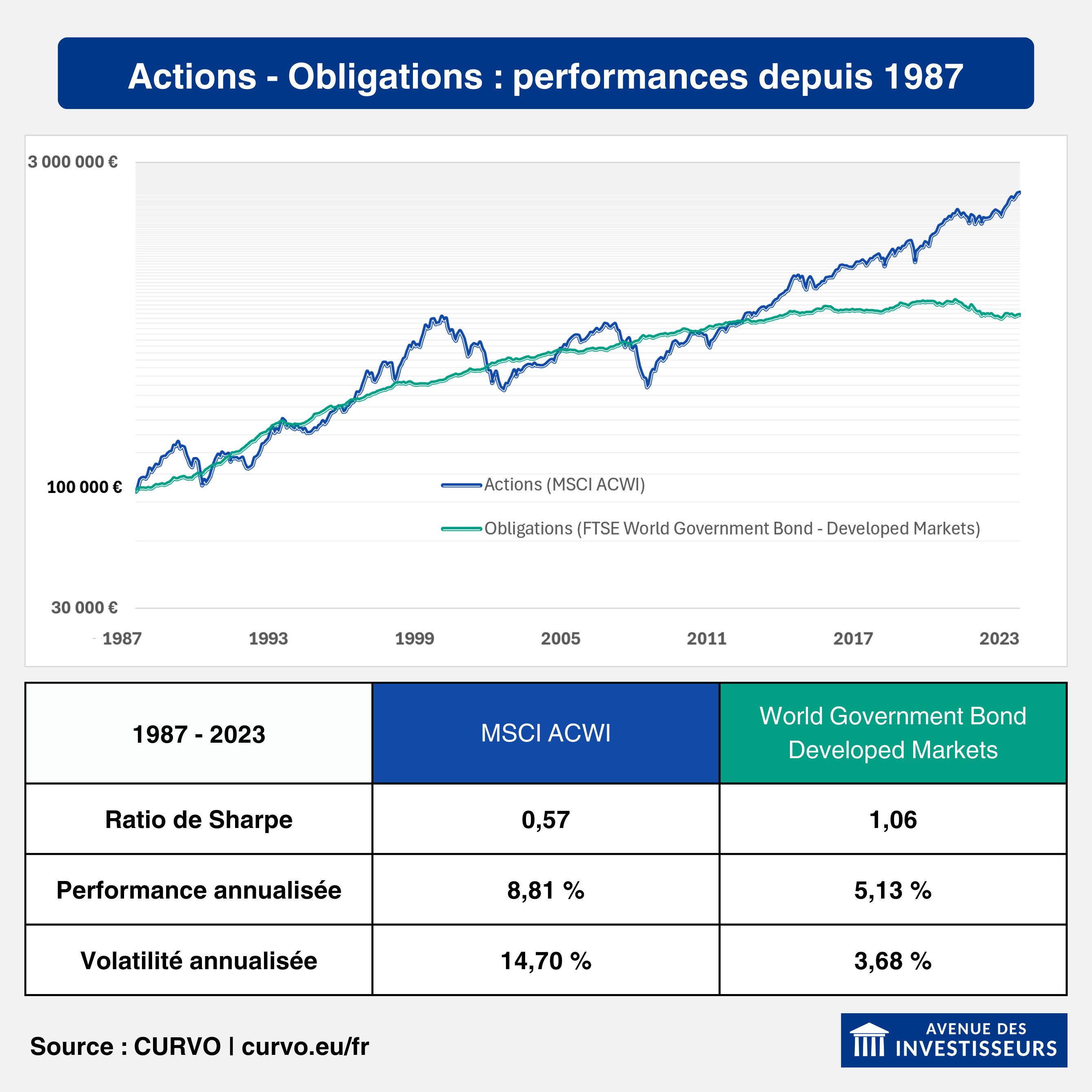

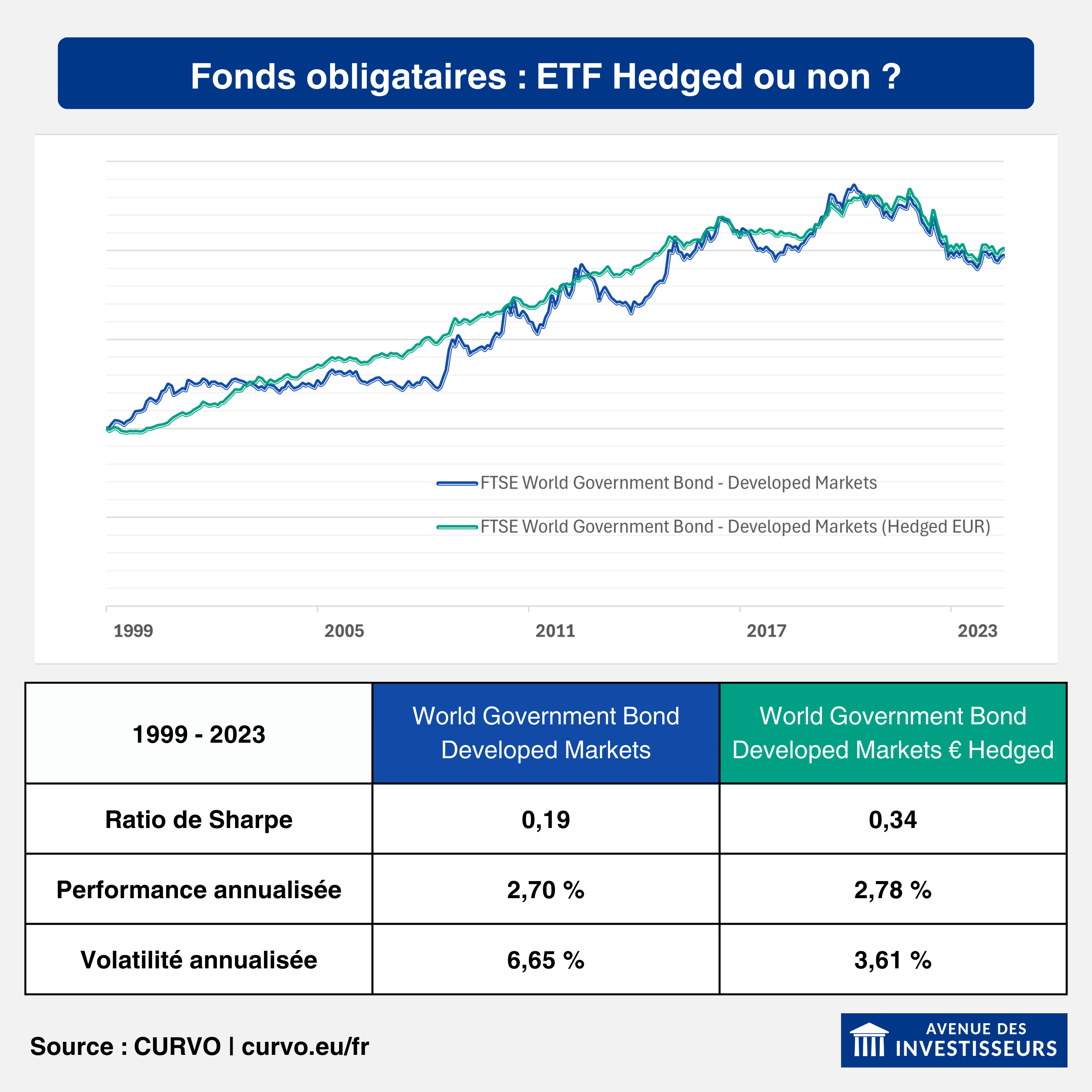

En raison de la forte volatilité des marchés actions, le risque de change peut facilement passer inaperçu. Cependant, lorsqu’il s’agit d’ETF obligataires (donc sur le marché obligations et non pas actions), la différence entre un ETF hedged et non hedged devient beaucoup plus flagrante (surtout pour les obligations d’États Investment Grade, qui sont plus stables).

📌 Alors, faut-il investir dans un ETF hedged ou non ?

- Pour un investisseur à long terme, le risque de change sur les ETF actions est secondaire. Il peut même représenter une opportunité de diversifier son portefeuille à travers plusieurs devises fortes (comment placer de l’argent à l’étranger ?).

- En revanche, si vous cherchez à stabiliser votre portefeuille avec des ETF obligataires, il est important de choisir des ETF hedged (car la volatilité de change peut dominer la volatilité “pure obligataire” et ruiner le rôle stabilisateur).

Note de Louis : en pratique, la vraie question n’est pas “hedged ou non” comme un interrupteur ON/OFF. C’est plutôt à quel point couvrir le risque de change selon son profil d’investisseur et sa stratégie d’investissement.

SOMMAIRE

- ETF hedged ou non ? Forex, devises, c’est quoi un ETF hedged ?

- ETF S&P500 hedged ou non ? Comparatif des performances

- Portefeuille d’ETF actions et obligations : lesquels couvrir contre le risque de change ? Exemple concret

- Conclusion : faut-il choisir un ETF hedged ou non ?

ETF hedged ou non ? Forex, devises, c’est quoi un ETF hedged ?

💡 Petit rappel : un ETF (Exchange-Traded Fund) est un fonds coté en bourse en continu, tout comme une action. La majorité des ETF réplique passivement la performance d’un indice boursier, bien que certains soient gérés activement. Voici quelques exemples d’ETF :

- Actions : ETF CAC40, ETF STOXX Europe 600, ETF S&P500 ou MSCI World.

- Obligations : ETF ICE US Treasury 7-10 Year ou ETF Bloomberg Global Aggregate.

Les autres critères pour choisir un ETF

🔎 Comment bien choisir ses ETF ? Le choix de l’indice à répliquer est essentiel, mais il ne faut pas négliger d’autres critères importants, comme :

- Les frais de gestion annuels (privilégiez ceux inférieurs à 0,50 %).

- L’encours (idéalement supérieur à 100 millions).

- La politique des dividendes (ETF capitalisant ou distribuant).

- L’émetteur (ETF iShares de BlackRock, Amundi, etc.).

- ETF à réplication physique ou synthétique.

🤔 Et bien sûr… la couverture en devise : hedged ou non ?

Qu’est-ce qu’un ETF hedged ?

Un ETF hedged (couvert) est conçu pour protéger les investisseurs contre les fluctuations des taux de change. Par exemple, si vous êtes un investisseur français (avec des euros) et que vous investissez dans un ETF S&P 500 non couvert (qui suit les 500 plus grandes entreprises américaines en dollars), vous êtes exposé à 100 % au risque de change EUR/USD.

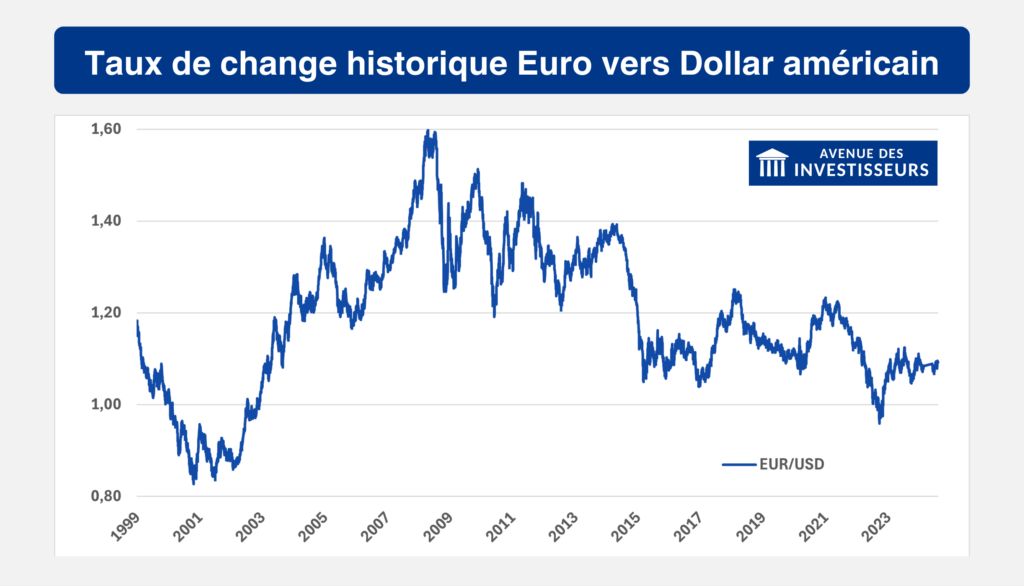

Les fluctuations de ces devises peuvent affecter la valeur de votre investissement indépendamment de la performance des actions sous-jacentes. En pratique, si l’euro se renforce face au dollar (comme entre 2002 et 2008), la valeur de vos actions américaines diminue. Et à l’inverse, si le dollar se renforce face à l’euro (comme entre 2009 et 2024), la valeur de vos actions augmente.

👉 C’est ici que la couverture (hedging) peut intervenir. Un ETF hedged neutralise l’impact des variations de devises sur le marché Forex, de sorte que votre investissement reflète uniquement la performance des actions.

Note de Louis : le Forex (Foreign Exchange) est le marché sur lequel les devises sont échangées. Leur valeur fluctue en fonction de nombreux facteurs économiques, tels que les taux d’intérêt, la croissance économique, et les politiques monétaires de chaque “bloc” (Europe, USA, etc.).

Avis de Nicolas : si on investit dans des ETF classiques (non hedgés), alors toutes choses égales par ailleurs, idéalement le mieux est d’acheter quand l’Euro est fort face au Dollar (au-dessus de 1,20). Cela dit, on ne recommande pas le market timing (cela s’applique au marché des devises également), donc mieux vaut investir régulièrement quel que soit le niveau des actions et le niveau des devises.

ETF S&P500 hedged ou non ? Comparatif des performances

L’ETF S&P 500 vous permet d’investir dans les plus grandes entreprises américaines, toutes cotées en dollars (USD). Si vous êtes un investisseur européen, cela signifie que vous êtes exposé à 100 % au risque de change EUR/USD.

Mais alors, faut-il investir en dollar ou bien se couvrir contre les fluctuations de la devise américaine pour capter uniquement la performance des actions sous-jacentes ?

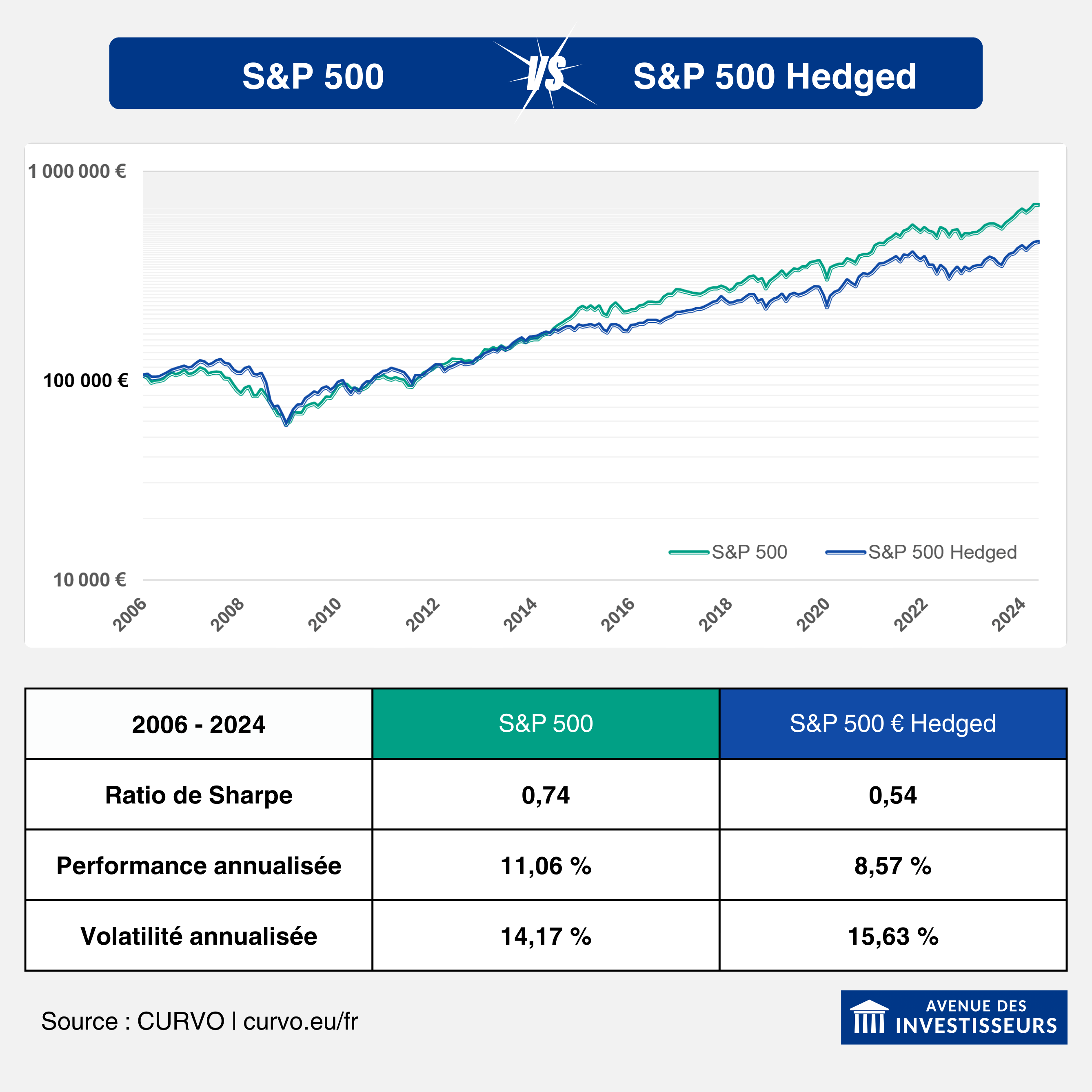

➡️ Pour y répondre, analysons l’impact de cette décision sur les 18 dernières années :

💡 Fait marquant, au cours des 18 dernières années, le dollar américain s’est globalement renforcé face à l’euro, ce qui a permis à l’ETF non couvert de surpasser son équivalent couvert. Toutefois, dans un scénario où l’euro se serait apprécié face au dollar, l’ETF couvert aurait pris l’avantage.

Note de Louis : les fluctuations des devises sont souvent imprévisibles, même pour les experts. Autrement dit, personne ne peut prédire avec certitude l’évolution de la paire EUR/USD… et même Doc Brown avec sa DeLorean n’y arriverait pas ! (Désolé, la boule de cristal n’existe pas, et le voyage dans le temps non plus. Enfin, à moins que… ? Dites-moi en commentaire si vous avez trouvé la solution !)

Cycles du taux de change EUR/USD et impact sur la performance

Chaque cycle de hausse ou de baisse du taux de change EUR/USD a un impact direct sur la performance des ETF couverts (hedged) et non couverts (non-hedged). Lorsque l’euro s’apprécie face au dollar, les ETF couverts prennent l’avantage. Inversement, lorsque le dollar se renforce, les ETF non couverts surpassent les versions couvertes.

📈 Voici les périodes clés de variation du taux de change EUR/USD 📉

| Période | Évolution du taux de change EUR/USD |

|---|---|

| Janvier 2006 – Juillet 2008 | L’euro s’est apprécié de plus de 30 % |

| Juillet 2008 – Novembre 2008 | Le dollar s’est apprécié de 20 % |

| Novembre 2008 – Novembre 2009 | L’euro s’est apprécié de 18 % |

| Novembre 2009 – Juin 2010 | Le dollar s’est apprécié de 20 % |

| Juin 2010 – Mai 2011 | L’euro s’est apprécié de plus de 20 % |

| Mai 2011 – Juillet 2012 | Le dollar s’est apprécié de 13 % |

| Juillet 2012 – Mai 2014 | L’euro s’est apprécié de 13 % |

| Mai 2014 – Mars 2015 | Le dollar s’est apprécié de 24 % |

| Mars 2015 – Avril 2018 | L’euro s’est apprécié de 18 % |

| Avril 2018 – Mars 2020 | Le dollar s’est apprécié de 13 % |

| Mars 2020 – Janvier 2021 | L’euro s’est apprécié de 13 % |

| Janvier 2021 – Octobre 2022 | Le dollar s’est apprécié de 20 % |

| Octobre 2022 – Août 2024 | L’euro s’est apprécié de 15 % |

Impact des cycles de change sur les ETF S&P 500

Au cours des 18 dernières années, les fluctuations des devises ont eu un impact significatif sur les ETF S&P500 (illustration plus haut). L’exposition au taux de change a :

- amélioré la performance annuelle de 2,5 % (11,06 % versus 8,57 %) ;

- réduit la volatilité de 1,47 % par an (14,17 % versus 15,63 %) ;

- et in fine amélioré le ratio de Sharpe (qui mesure le rendement ajusté au risque : 0,74 versus 0,54).

⚠️ Attention, bien que ces effets aient été positifs par le passé, rien ne garantit que cette tendance se reproduira à l’avenir. Il est tout à fait possible que la paire EUR/USD s’équilibre au cours des 15 prochaines années.

Faut-il choisir un ETF hedged ou non ?

Sur le très long terme, on peut s’attendre à ce que l’effet devise soit moins décisif (la théorie dit que les devises fortes finissent par s’équilibrer). Mais à court/moyen terme, il peut y avoir un gros décalage entre la théorie et la réalité (et c’est là que le change peut ajouter beaucoup de volatilité).

➡️ Par conséquent, pour un investisseur à long terme, il est souvent plus judicieux d’opter pour un ETF non hedged, car :

- le risque de change tend à s’atténuer avec le temps,

- diversifier les devises est pertinent,

- et les frais de gestion supplémentaires liés à la couverture ne se justifient donc pas à long terme.

Portefeuille d’ETF actions et obligations : lesquels couvrir contre le risque de change ? Exemple concret

Si vous avez un profil d’investisseur équilibré, il est peu probable que vous soyez 100 % investi en actions. Pour réduire la volatilité de votre portefeuille, vous avez probablement décidé d’investir en immobilier en France ou en Europe, ou d’ajouter des fonds euros garantis en capital (où il n’y a pas de risque de change direct).

Cependant, si vous optez pour des ETF obligataires (par exemple, si vous n’avez pas accès aux fonds euros en tant que non-résident), la gestion du risque de change devient cruciale.

Portefeuille papillon 60/40 (balanced portfolio)

🦋 Le portefeuille 60/40 (60 % d’actions, 40 % d’obligations) est un classique de la gestion d’actifs (souvent considéré comme un excellent compromis entre risque et rendement).

Sur la base des travaux d’Harry Markowitz sur la théorie moderne du portefeuille (frontière efficiente), le concept d’une allocation équilibrée entre actions et obligations s’est progressivement imposé dans les années 1960-1970. John Bogle, fondateur de Vanguard, a ensuite démocratisé la gestion passive avec des trackers pour construire une allocation équilibrée à moindre coût.

⭐️ L’objectif du portefeuille 60/40 ? Profiter de la croissance des actions tout en limitant la volatilité grâce aux obligations. Pour maximiser la stabilité, il est essentiel de :

- Choisir un ou plusieurs fonds obligataires d’États Investment Grade (qui sont généralement peu corrélés aux actions).

- Couvrir le risque de change (EUR Hedged) si les fonds détiennent des obligations américaines (EUR/USD), japonaises (EUR/JPY), etc.

Par exemple, le tracker Xtrackers II Global Government Bond UCITS ETF 1C EUR Hedged détient 48 % d’obligations américaines et 11 % d’obligations japonaises. Il est accessible via un compte-titres ordinaires (CTO) ou une assurance vie au Luxembourg.

Note de Louis : les ETF hedgés éligibles au PEA sont rares, mais ils sont bien plus courants au sein du CTO, et parfois référencés dans les meilleures assurances vie et meilleurs PER.

Note de Nicolas : si vous souhaitez bénéficier d’un accompagnement sur mesure pour construire votre allocation patrimoniale, vous pouvez faire appel à la gestion conseillée de notre cabinet en gestion de patrimoine Prosper Conseil.

ETF hedged ou non ? Comparatif avec FTSE World Government Bond – Developed Markets

Pour illustrer la volatilité liée aux devises sur les fonds obligataires, comparons les performances de l’indice FTSE World Government Bond – Developed Markets dans ses versions hedged et non hedged :

On observe que le risque de change augmente significativement la volatilité. C’est pourquoi, pour l’univers obligations contrairement à l’univers actions, il est recommandé de choisir un ETF hedged afin que les fluctuations de devises ne compromettent pas le rôle protecteur des obligations dans votre portefeuille.

Note de Louis : gardez aussi à l’esprit que les frais de gestion d’un ETF hedged sont souvent plus élevés que ceux d’un ETF non hedged. En effet, la couverture se fait via des produits dérivés (contrats à terme ou options renouvelés souvent tous les 1 à 3 mois) qui neutralisent l’effet des variations des taux de change.

Conclusion : faut-il choisir un ETF hedged ou non ?

Le choix entre un ETF hedged et un ETF non hedged dépend avant tout de votre stratégie patrimoniale et de votre profil d’investisseur.

1️⃣ Pour les ETF actions :

- À court ou moyen terme, un ETF hedged peut limiter l’impact des fluctuations des taux de change et stabiliser vos performances.

- À long terme, les cycles des principales devises (dollar, euro, franc suisse, livre sterling) tendent à s’équilibrer et apportent une diversification supplémentaire. Dans ce contexte, le choix d’un ETF non hedged est pertinent.

2️⃣ Pour les ETF obligataires :

- Si votre objectif est de stabiliser votre portefeuille avec des fonds obligataires d’État Investment Grade, il est indispensable de choisir un ETF hedged (surtout lors des baisses des marchés actions pour bénéficier de l’effet du flight to quality).

- Un ETF non couvert pourrait compromettre cette stabilité, surtout si les devises des obligations sous-jacentes se déprécient face à l’euro. La couverture est donc essentielle pour les obligations afin de préserver leur rôle protecteur dans votre portefeuille.

En résumé, pour les actions à long terme, un ETF non hedged est souvent suffisant. En revanche, pour les obligations, la couverture est indispensable pour garantir la stabilité.

Sources :

17 commentaires sur “ETF hedged ou non ? Ce qu’il faut savoir sur le risque de change”

Bonjour,

Sur l’assurance vie Linxea Avenir il y a un ETC adossé à l’OR : Xtrackers Physical Gold EUR Hedged ETC (DE000A1EK0G3). Celui-ci est couvert par le taux de change, on constate qu’il est moins performant par rapport à un ETC Or Invesco Physical Gold ETC (IE00B579F325). Je me pose la question, de l’AV, pourquoi avoir choisi un hedgé ?

Dans le cadre de l’or, est-ce que l’argument est le même que pour les obligations selon vous ? Quelle sont les 2 points de vue possible en toute objectivité. Je me demande si ça vaut le coût de prendre un ETC hedgé Or, car l’Or est négocié en $ pour une allocation d’environ 7-10% de portefeuille. Sur AV y’a pas le choix, mais sur CTO faudrait-il mieux prendre hedgé pour tels arguments ou unhedgé selon tels autres arguments ?

Bonjour,

Le risque de change est un vrai sujet pour nous (investisseurs en euros) car pour capter la performance mondiale on doit sortir de la zone euro et s’exposer à d’autres devises (le dollar américain en premier).

À l’inverse, la majorité des épargnants aux États-Unis gagnent, dépensent et investissent (S&P 500 et US Treasury Bonds) en USD. Ils se posent donc moins la question du risque de change. Ça se voit aussi beaucoup dans les analyses/études US-centric : le dollar américain est simplement la devise de référence (donc le sujet du risque de change est accessoire).

Bref, la bonne question en helicopter view c’est : quel est notre niveau d’exposition aux devises étrangères sur l’ensemble de son patrimoine (0/25/50/75/100 % ?) et à quelles devises sommes-nous exposés (majoritairement USD si ETF MSCI World/S&P 500) ? Il n’existe pas, à ma connaissance, de pourcentage idéal universel.

Ce qui est sûr, c’est que l’exposition aux devises doit surtout venir des poches déjà volatiles (actions, or, etc.). À l’inverse, sur les obligations, la couverture du change est essentielle (l’objectif est la stabilité et la décorrélation).

Sachant qu’en France, c’est aussi moins un sujet au quotidien car nous avons les fonds euros qui jouent justement le rôle des obligations, sans volatilité marquée et avec capital garanti (spécificité très française).

Bonjour

La question se pose en ce moment par exemple sur un S&P 500 (sauf erreur 2025 : + 17,88 % en USD vs + 3,91 % en euro). Question volontairement simpliste : le plus sécurisant n’est-il pas (pour ne pas avoir de regret et quand c’est possible) de répartir son allocation 50% S&P et 50% S&P hedgé ?!

Bonjour Stéphane,

Faire 50% couvert / 50% non couvert est une approche anti-regrets tout à fait défendable. Elle évite de devoir trancher et limite le risque de “tomber du mauvais côté” du change sur une période donnée.

La contrepartie, c’est qu’un ETF couvert doit mettre en place puis renouveler régulièrement sa couverture de change. Cela implique généralement un petit coût et une couverture pas toujours parfaitement exacte (selon la méthode et l’ETF), ce qui peut grignoter un peu la performance sur la durée.

Au final, tout dépend surtout de votre horizon :

– Plus il est court ou moyen, plus la version hedgée peut se justifier pour lisser la performance en euros.

– Plus il est long, plus il est courant de rester non couvert car le change fait des allers-retours au fil des cycles (sans aucune garantie sur le timing, les cycles de change ne sont pas une loi physique). Et c’est bien là toute la difficulté -> personne n’a de boule de cristal pour savoir à l’avance quelle devise sera “du bon côté” demain.

Bonsoir,

Merci pour votre article.

J’ai des interrogations qui demeurent en suspens :

– Pensez-vous qu’une couverture sur le yen japonais soit pertinente sur les ETF TOPIX ? En effet, cette devise fluctue beaucoup avec les dévaluations faites par la BoJ.

– Pensez-vous qu’un hedge sur les ETC OR soit pertinent, car cet actif d’assurance et de protection pourrait voir sa valeur cotée en dollar diminuer en cas de crise (et comme pour les obligations on veut éviter cela) ?

Merci à vous pour vos observations.

Bonjour Nicolas, au vu du contexte actuel depuis début 2025 sur le marché des changes ayant entrainé une baisse marquée du dollar et donc une appréciation de l’euro, votre opinion a t-elle changée concernant la couverture des ETF contre le risque de change décrite dans l’article ? Est-ce selon vous un phénomène conjoncturel ou va t-on vers une dépréciation plus marquée et à plus long terme du dollar ? En d’autre terme considérez vous qu’il faut ajuster sa stratérie sur un ETF World ou S&P500 en choisisant la version hedgée lorsque cela est possible ?

Bonjour Julien R,

Aucun changement.

On ne change pas des méthodes d’investissement éprouvées depuis > 1 siècle pour des phénomènes de quelques mois ou des “contextes” 🙂

Et le point d’entrée à près de 1,20 $ pour 1 € est bon historiquement.

Je vous invite à lire mon post LinkedIn d’hier sur le sujet.

Article intéressant, notamment la distinction opérée entre les ETF actions et obligations pour gestion des devises.

Néanmoins, il me semble que l’analyse sur les ETF obligations ne porte que pour des personnes résidant en zone euro.

Hors, si on a une vie internationale (expatriation multipays), l’équation peut être différente, je ne trouve pas non plus vraiment d’articles sur le sujet. Est il préconisé de se couvrir ou non pour des ETF obligataires ? Ou dde repartir sur des obligations en devises non couvertes (ex : 50% euro, 50% USD) ? Sachant que l’objectif est aussi des stabillser le portefeuille sur des termes plus courts que les ETF actions.

Ça concerne quand même du monde les personnes ayant une vie internationale, et il n’y a pas trop d’infos sur la gestion des devises en investissement obligataire…

Effectivement, dès qu’on sort du schéma “tout dans une seule devise”, il faut se re-poser la question de la couverture du risque de change.

✅ Si votre patrimoine et vos dépenses sont majoritairement dans une devise (par exemple le dollar américain), le plus simple et cohérent est d’investir dans un ETF obligataire couvert dans cette devise (comme BNDW ou FTBFX), ou dans un fonds obligataire 100 % libellé dans la devise en question (comme IUSB).

⚠️ Si vous vivez véritablement entre plusieurs devises (USD, EUR, JPY, etc.), c’est forcément un peu plus compliqué. Dans ce cas, une option peut être de regrouper vos investissements dans une devise forte de référence (USD ou EUR, par exemple) pour simplifier la gestion (et accepter le risque de change sur les dépenses du quotidien).

Bien sûr, selon votre pays de résidence, il peut être pertinent de regarder les placements sans risque disponibles localement. Et si vous envisagez de vous installer durablement quelque part, anticiper ce changement aura un vrai impact sur vos choix d’investissement à long terme.

Merci, effectivement c’est plus complexe lorsqu’on est amené a vivre dans des pays différents (ex : missions a l’international, etc). Il y a aussi maintenant les nomades digitaux de plus en plus nombreux qui vivent dans de multiples pays y compris parfois au cours d’une même année. La gestion des devises est alors un vrai enjeux

Je pense que le sujet mériterait un article a lui seul, c’est une idée en tout cas.

Comme cela, le plus simpleme semble être de se couvrir sur 2 ou 3 grandes devises de référence (ex : euro/USD) et d’accepter un risque de change Sacha t que souvent si l’une baisse, l’autre monte y compris vis a vis d’autres devises plus mineures. Et pour la devise locale du pays où on vit à l’instant T, convertir a minima les dépenses juridiquement engagées à la signature du contrat (ex : loyer de 3 mois, etc.)

Bonjour et merci pour cet article que je découvre en cherchant des informations sur les ETF hedged.

Il me semble que vous oubliez de traiter un point très important : la fiscalité.

Les ETF hedged ne peuvent pas être placé dans un PEA, et très peu d’AV en propose. Donc il s’agira obligatoirement d’un investissement à réaliser sur CTO. Or la fiscalité des PV sur CTO est suboptimale en comparaison au PEA (pas d’IR) ou à l’AV (pas d’IR avec l’abattement de 9.2k/an pour un couple).

Donc même en supposant une remontée du cours eur/usd, qui génèrerait une meilleure performance brute de fiscalité des ETF hedged, encore faut-il que ce surplus de performance brute soit supérieure au surplus de fiscalité engendré par le CTO. Sans quoi, malgré la performance brute supérieure, la performance nette de fiscalité restera inférieure à un ETF non-hedged sur PEA.

Je pense qu’il y a une piste intéressante à développer pour compléter votre article 🙂

Bonjour,

Observation pertinente, merci d’avoir ajouté ce point 🙂

Sur l’assurance vie Linxea Avenir 2 on trouve l’ETF World hedgé (FR0011660927 non éligible au PEA).

Mais c’est rare en effet !

Pas d’ETF hedgé en PEA (mais de toute façon le plafond PEA est bas : 150 k€ de versements, donc les ETF hedgés iront idéalement dans une bonne assurance vie qui en propose, ou au pire le CTO mais avec une moins bonne fiscalité).

Bonjour il existe l’ETF AMUNDI PEA S&P 500 UCITS ETF EUR HEDGED ACC (FR0011871136) avec des frais de gestion équivalent à l’ETF AMUNDI PEA S&P 500 UCITS ETF ACC (FR0011871128).

J’ai une question ne serais pas judicieux d’avoir un ETF afin d’amortir les variations des devises?

bonjour, compte tenu d’un point bas atteint sur 20 ans d’historique de cours eur usd, ne serait il pas interessant de passer tout son stock d’etf s&p500 en hedgé ?

Bonjour Sébastien,

Il est vrai que nous sommes arrivés quasiment à la parité 1 € = 1 $, c’est très rare.

Cela pourrait tenter de hedger une partie de ses positions (personnellement je ne le fais pas).

Bonjour

Faut il comprendre minimum 15 ans pour le long terme, minimum 10 ans pour le moyen terme, et minimum 5 ans pour le court terme ?

Bonjour,

Nous expliquons ici les horizons de placement.

Court terme = moins de 4 ans.

Moyen terme = 4-8 ans.

Long terme = plus de 8 ans.