L’assurance vie est une solution d’épargne tout à fait adaptée pour préparer votre retraite financièrement.

Nous allons ici vous expliquer comment utiliser au mieux l’assurance vie pour préparer votre retraite. Le choix des fonds et/ou du mode de gestion (si vous envisagez de déléguer la gestion du contrat) ont un impact important sur la performance de votre épargne. Vous avez donc intérêt à bien choisir votre assurance vie et votre stratégie d’investissement afin d’optimiser la rente escomptable une fois à la retraite.

Dans le cadre d’une épargne retraite à long terme, vous avez notamment intérêt à diversifier votre assurance vie sur des fonds d’investissement (unités de compte) en plus du fonds euro. Les meilleures assurances vie permettent de s’exposer à des fonds performants pour développer votre patrimoine dans les meilleures conditions pour votre retraite.

SOMMAIRE

- L’assurance vie pour préparer sa retraite : les avantages

- Les meilleures assurances vie pour préparer sa retraite

- Comment diversifier son assurance vie pour bien préparer sa retraite ?

- Quels fonds privilégier en assurance vie une fois à la retraite ?

L’assurance vie pour préparer sa retraite : les avantages

L’assurance vie est un dispositif d’épargne très polyvalent. Elle peut vous accompagner tout au long de votre vie d’épargnant, quels que soient vos objectifs financiers et vos projets de vie. Et sans plafond de versement. L’assurance vie s’impose également comme un dispositif de référence pour préparer sa retraite.

Le capital placé en assurance vie n’est pas bloqué

Dans le cas où vous payez de l’impôt sur le revenu (notamment dans une tranche marginale d’imposition supérieure ou égale à 30 %), le plan d’épargne retraite (PER) est un dispositif d’épargne retraite complémentaire intéressant pour préparer sa retraite. Toutefois, le PER est moins souple que l’assurance vie.

En effet, un avantage de l’investissement en assurance vie est que l’épargne n’est pas bloquée (contrairement au PER). Si votre objectif principal est de faire fructifier un capital sans réaliser de retrait du contrat avant votre départ en retraite, le PER peut être une solution. Mais l’avantage de l’assurance vie est que vous gardez la possibilité de réaliser des retraits du contrat sans contrainte à tout moment en cas de besoin.

L’assurance vie est une niche fiscale

L’assurance vie brille par sa fiscalité :

- Les gains ne sont pas taxés tant qu’ils sont réinvestis dans le contrat.

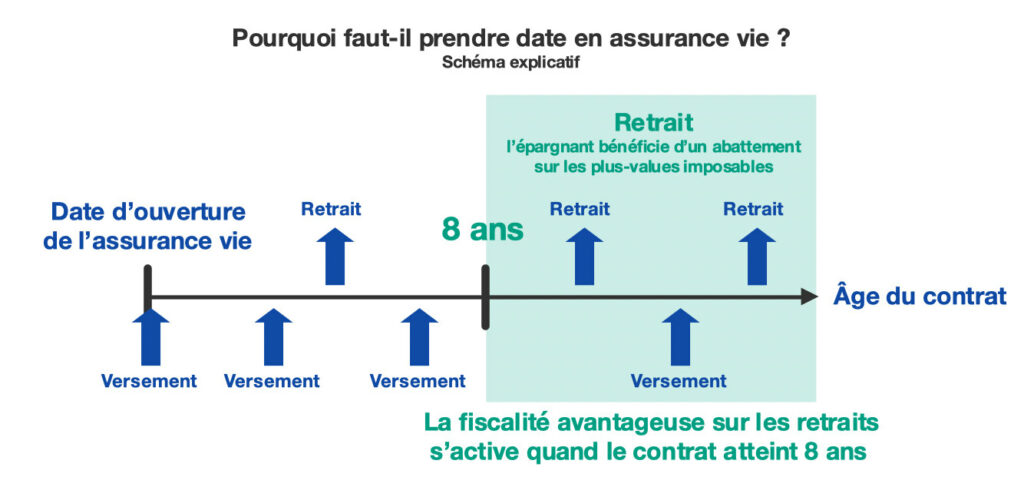

- La fiscalité sur les retraits en assurance vie est avantageuse, l’épargnant profite d’un abattement sur les plus-values de 4600 euros par an sur les contrats de plus de 8 ans.

- En cas de décès, l’assurance vie permet de transmettre un capital sans que les bénéficiaires n’aient à payer de droits de succession (voir la fiscalité de l’assurance vie à la succession).

Prendre date sur assurance vie pour faire courir les avantages

Vous avez intérêt à ouvrir une assurance vie au plutôt tôt (“prendre date”) pour profiter des avantages fiscaux sur les retraits :

Bien choisir son contrat d’assurance vie pour moins de frais et accéder aux meilleurs fonds

L’assurance vie est une enveloppe au sein de laquelle l’épargnant est libre d’investir sur un large choix de fonds (voir plus loin). C’est notamment pour cette raison que ce dispositif s’adapte aux objectifs financiers de tous les épargnants.

En pratique, l’offre de fonds et les caractéristiques de l’assurance vie varient d’un contrat à l’autre. Certaines assurances vie offrent des prestations très supérieures à d’autres. Pour cette raison, il est important de bien choisir son assurance vie.

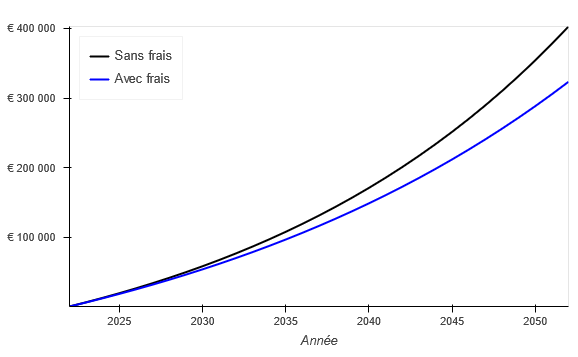

Note de Ludovic : cela est d’autant plus important quand l’assurance vie est utilisée pour préparer sa retraite. En effet, plus la durée de l’investissement est importante, plus les écarts de performance se creusent entre une excellente assurance vie et un contrat passable. Dans ce graphique, on place 500 € par mois sur 30 ans à 5 % de rendement dans une assurance vie sans frais sur versement et 0,60 % de frais de gestion annuels (courbe noire). Dans 30 ans, cela donne 80 000 € de plus qu’en plaçant dans une assurance vie traditionnelle à 3 % de frais sur versement et 1 % de frais de gestion annuels (courbe bleue). Sans compter que la bonne assurance vie à moindres frais rapportera plus grâce à un meilleur choix de fonds d’investissement, donc l’écart à la retraite peut chiffrer en centaines de milliers d’euros à long terme en plaçant la même somme mensuellement.

Les meilleures assurances vie pour préparer sa retraite

Avenuedesinvestisseurs.fr a étudié les caractéristiques de centaines de contrats d’assurance vie. Le tableau ci-dessus présente les meilleures assurances vie du marché :

| Contrat d'assurance-vie | LINXEA Spirit 2 | Lucya Cardif | Lucya Abeille (ex Evolution Vie) | Assurance vie lambda (pour comparaison) |

|---|---|---|---|---|

| Assureur |  CRÉDIT AGRICOLE Spirica |

BNP Paribas Cardif |

ABEILLE (anciennement AVIVA) |

X |

| Frais sur versement | 0 % | 0 % | 0 % | 3 % |

| Ticket d'entrée (Minimum à verser à l’ouverture, versements libres ensuite) | 500 € | 500 € | 500 € | 200 € |

| Fonds euros | - Fonds Euro Objectif Climat (garanti à 98 %) - Fonds euro Nouvelle Génération (garanti à 98 %) |

- Fonds Euro Général (garanti à 100 %) - Fonds Euro Private Strategies (garanti à 97 % et nécessite d'investir le double en unités de compte) |

Abeille Actif Garanti (garanti à 100 %) | X |

| Performance fonds euros 2025 (nette de frais de gestion) |

- Objectif Climat : 3,26 % - Fonds euro NG : 3,08 % |

- Fonds Euro Général : 2,75 % (et jusqu'à +1,10 % de bonus en 2025 et 2026 donc proche de 4 %) - Fonds Euro Private Strategies : 2,75 % |

De 2,51 % à 4,51 % (selon part investie en unités de compte) |

2 % |

| Nombre d'unités de compte (UC) | 650 UC Dont 38 trackers (ETF) et 31 SCPI et 111 titres vifs |

2300 UC Dont 50 ETF et 20 SCPI / SCI / OPCI et 1000 titres vifs |

250 UC Dont 44 ETF et 5 SCI / OPCI |

50 UC |

| Performance moyenne 2025 immobilier (SCPI, SCI, OPCI) en assurance vie |

5,70 % (loyers SCPI reversés à 100 %) | 5,70 % (loyers SCPI reversés à 100 %) | 2,25 % (moyenne des 5 SCI et OPCI du contrat) | Pas de fonds immobiliers |

| Frais de gestion en unité de compte |

0,50 % | 0,50 % | 0,60 % | 1 % |

| Frais d'arbitrage | 0 % | 0 % | 0 % | 0,50 % |

| Modes de gestion | Gestion libre et/ou gestion pilotée |

Gestion libre et/ou gestion pilotée (possibilité de combiner les 2) |

Gestion libre ou gestion pilotée |

Gestion libre |

| On aime particulièrement | - Possibilité de combiner gestion libre et gestion pilotée - Fonds euro NG taillé pour le long terme - immobilier SCPI avec 100 % des loyers - Frais de gestion sur UC très bas - Trackers, titres vifs, ISR (investissement socialement responsable) |

- Le bonus sur fonds euro - Grand choix de trackers - Frais de gestion sur UC très bas - Possibilité de combiner gestion libre et gestion pilotée |

- 100 % fonds euro possible - bonus de rendement si investissement en UC - immobilier SCI |

|

| Classement comparatif |

Linxea Spirit 2 est la meilleure assurance vie "tout-terrain" selon nous |

Lucya Cardif est l'assurance vie idéale pour investir en fonds euros, trackers (ETF), ou titres vifs |

Lucya Abeille est l'assurance vie idéale pour le fonds euro et l'immobilier SCI |

|

| ➡️ Souscrivez en ligne à LINXEA Spirit 2. Jusqu'à 50 € de prime ! | ➡️ Souscrivez en ligne à LUCYA Cardif : jusqu'à 150 € de prime ! | ➡️ Souscrivez en ligne à LUCYA Abeille. Jusqu'à 150 € de prime ! |

🔎 Les assurances vie sortant en tête de notre classement comparatif combinent les points forts suivants :

- 0 frais sur versement et des frais de gestion ultra-compétitifs pour optimiser la performance nette de l’épargne.

- Des fonds euros délivrant un bon rendement historique.

- Des fonds en unités de compte de qualité, pour investir en actions, en immobilier, en private equity, etc.

Prenons le temps de revenir sur ces 3 points clefs pour bien choisir une assurance vie pour sa retraite.

Les frais de gestion

En termes de frais, les meilleures assurances vie présentent les caractéristiques suivantes :

- Des contrats sans frais sur versement et sans frais d’arbitrage. (Jusqu’à 5 % de frais à chaque versement et 1 % de frais d’arbitrage sur de nombreux contrats).

- Des frais de gestion en unités de compte de seulement 0,50 à 0,60 % par an. (contre plus de 0,8 % à 1,20 % sur les assurances vie peu compétitives).

Si une assurance vie ne remplit pas ces 2 critères, passez votre chemin.

Les fonds euros

Le fonds euro est le fonds le plus populaire en assurance vie. Il permet de sécuriser son épargne, le capital est garanti par l’assureur. Les bons fonds euros délivrent près de 3 % de rendement par an. Ce qui en fait l’un des meilleurs placements sans risque.

Le fonds euro est très intéressant pour investir sans risque tout ou partie de son épargne, sans plafond de versement.

Les fonds d’investissement (unités de compte)

Les assurances vie multisupports permettent d’investir en fonds euro ainsi que sur des fonds en unités de compte.

Les unités de compte sont l’ensemble des fonds (hors fonds euro) sur lesquels les meilleures assurances vie permet d’investir. On trouve des fonds très variés qui permettent de diversifier notre patrimoine :

- Des fonds actions (dont des ETF indiciels, c’est ce qu’il se fait de mieux pour investir sur le marché actions).

- Des fonds immobiliers (SCPI, OPCI, SCI).

- Des fonds de foncières cotées (SIIC).

- Des fonds obligataires.

- Des fonds monétaires.

- Des fonds de private equity.

- Des actions en direct (investir en ETF ou en actions en direct ?)

- Des fonds/certificats sur des matières premières.

- Etc.

💡Les fonds en unités de compte sont particulièrement importants dans le cadre d’une assurance vie retraite.

En effet, lorsque l’on investit à long terme, comme c’est le cas pour préparer sa retraite, il est vivement conseillé de diversifier son assurance vie sur des fonds autres que le fonds euro.

Le fonds euro apporte de la sécurité. Tandis que les fonds actions et les fonds immobiliers notamment permettent de dynamiser la performance de l’épargne.

Les fonds euros rapportent près de 3 % par an (un peu plus pour les meilleurs fonds euros en assurance vie). Les fonds actions et les fonds immobiliers affichent des performances bien supérieures sur le long terme. Aussi, les actions et l’immobilier sont 2 classes d’actifs offrant une bonne protection contre l’inflation.

Comment diversifier son assurance vie pour bien préparer sa retraite ?

Le choix des fonds en assurance vie pour préparer sa retraite dépend de votre profil d’investisseur, et notamment votre horizon d’investissement. Nous allons prendre 3 exemples plus loin.

L’horizon d’investissement

L’horizon d’investissement n’est pas nécessairement l’âge de départ en retraite. En effet, vous n’allez pas consommer dans votre première année en retraite toute l’épargne accumulée durant toute votre vie active !

Si vous avez 60 ans et partez à la retraite dans 4 ans. Votre horizon d’investissement n’est donc pas de 4 années… Il est bien plus long.

💡Le plus probable est que vous allez consommer cette épargne au fil de l’eau, durant toute votre vie de retraité, laquelle peut s’étendre sur plusieurs décennies grâce aux progrets de la médecine.

Note de Ludovic : certains épargnants ne consommeront que les intérêts de leur placement, sans consommer le capital. Auquel cas, le capital pourra être transmis et l’horizon d’investissement devient multigénérationnel.

Adapter l’allocation à son profil

Dans le cadre d’une assurance vie retraite, l’horizon d’investissement sera généralement le long terme. Il y a toutefois quelques exceptions : par exemple si l’épargne que vous accumulez pour votre retraite à vocation à financer l’acquisition d’une nouvelle résidence (la villa au soleil…) ou d’un voilier. Auquel cas, vous pouvez constituer 2 enveloppes différentes :

- Une assurance vie pour financer votre projet d’achat (l’épargne peut être sécurisée à 100 % en fonds euro).

- Et une assurance vie retraite dédiée (l’épargne sera diversifiée sur différents fonds).

👉 S’agissant de l’assurance vie retraite avec un horizon à long terme, l’épargnant a intérêt à mettre en place une stratégie d’investissement dite “équilibrée” voire “dynamique”. Cela passe par une diversification de l’assurance vie sur différents types de fonds. Prenons 3 exemples d’allocation d’actifs en assurance vie pour la retraite.

L’allocation équilibrée

L’allocation équilibrée correspond à une assurance vie investie à environ 50 % en fonds sécurisés (généralement le fonds euro et/ou parfois certains fonds monétaires et obligataires) et 50 % en fonds dynamiques (fonds actions, fonds immobiliers, private equity, etc.).

Il faut considérer que le fonds euro va rémunérer environ 3 % par an, l’immobilier près de 5 % et les actions 7 % en moyenne annuelle lissée sur le long terme.

➡️ Voici un exemple concret d’allocation équilibrée dans une assurance vie retraite :

| Pourcentage de l’épargne dans le contrat | Note | |

|---|---|---|

| Fonds euro | 40 % | Presque la moitié (40 %) de l’épargne est sécurisée sur le fonds euro. |

| Fonds actions | 40 % | Un fonds en actions du type ETF MSCI World permet de dynamiser la performance de l’assurance vie en profitant des bonnes performances des actions à long terme. |

| Fonds immobiliers | 20 % | 3 SCPI différentes pour diversifier le contrat en immobilier. |

Remarque : l’épargnant ayant déjà de l’immobilier dans son patrimoine (sa résidence principale), les fonds immobiliers en assurance vie représentent une part du patrimoine financier (20 %) plus faible que celle des fonds actions (40 %).

Certains épargnants peuvent d’ailleurs faire le choix de remplacer totalement la part en fonds immobiliers par des fonds actions (allocation suivante : fonds euro 40 % / fonds actions 60 %).

➡️ Avec une allocation équilibrée (ici 40 % fonds euros, 40 % en fonds actions, 20 % SCPI en assurance vie), la performance annuelle escomptable est d’environ 5 % par an. En pratique, la performance annuelle variera sensiblement d’une année sur l’autre du fait que la valeur des fonds actions progresse en dents de scie.

Cette allocation convient à la plupart des épargnants. Toutefois, en cas de forte aversion au risque, l’épargnant pourra aussi faire le choix d’avoir une part investie en fonds euro plus importante. Par exemple : 70 % en fonds euro et 30 % en fonds actions. La performance escomptable sera plus faible (entre 3 et 5 %) que dans l’allocation équilibrée présentée au-dessus.

🔎 Les assurances vie Linxea Spirit 2 et Lucya Cardif (voir notre comparatif des meilleures assurances vie) ont les frais les plus bas, proposent un bon fonds euro et référencent un fonds actions du type ETF répliquant l’indice MSCI World.

Note de Ludovic : ces fonds (les ETF) sont très populaires car ils ont des frais très faibles, ce qui permet d’optimiser la performance nette du placement. L’indice MSCI World est très intéressant car il permet de répliquer un panier de plus de 1500 actions parmi les plus grosses entreprises cotées dans le monde, essentiellement américaines et européennes. Cet indice offre donc une excellente diversification géographique et sectorielle.

L’allocation dynamique

Certains épargnants peuvent faire le choix de dynamiser davantage leur patrimoine, afin d’aller chercher des performances supérieures à celle d’une allocation équilibrée.

➡️ Voici un exemple d’allocation dynamique :

| Pourcentage | Note | |

|---|---|---|

| Fonds euro | 30 % | Environ un tiers de l’épargne est sécurisé sur le fonds euro. |

| Fonds actions | 40 % | Un fonds actions du type ETF MSCI World permet de dynamiser la performance de l’assurance vie |

| Fonds immobiliers | 20 % | 3 SCPI différentes pour diversifier le contrat en immobilier. |

| Fonds private equity | 10 % | Le private equity permet de dynamiser l’épargne sur une classe d’actifs affichant d’excellentes performances sur le long terme et peu/pas corrélée avec les autres classes d’actifs. |

Avec une allocation dynamique (ici 30 % fonds euros, 40 % en fonds actions, 20 % SCPI en assurance vie et 10 % en private equity), la performance annuelle escomptable est de 5 à 7 % par an. La performance annuelle variera sensiblement d’une année sur l’autre du fait que la volatilité des fonds actions.

💡La diversification de l’assurance vie sur différentes classes d’actifs permet d’améliorer la ratio performance/risque. La moindre performance d’un fonds (d’une classe d’actifs) une année donnée peut être compensée par la bonne tenue des autres fonds (des autres classes d’actifs).

L’allocation très dynamique

Les investisseurs n’ayant pas d’aversion au risque peuvent faire le choix de dynamiser davantage encore leur patrimoine investi en assurance vie.

Généralement, les épargnants optant pour une allocation très dynamique sont des investisseurs ayant une bonne connaissance de l’économie. Ils sont conscients des excellentes performances que peuvent apporter les classes d’actifs risquées telles que les actions et le private equity.

Les fonds euros offrent une garantie sur le capital investi, mais délivrent des performances qui ne sont guère supérieures au taux de l’inflation. Pour cette raison, les investisseurs souhaitant maximiser la rentabilité de leur épargne réduisent la part investie en fonds euro et privilégient les fonds actions.

➡️ Voici un exemple d’allocation très dynamique. Cela peut correspondre à l’assurance vie retraite d’un jeune actif avec un long horizon d’investissement :

| Pourcentage | Note | |

|---|---|---|

| Fonds euro | 10 % | Une petite part de l’épargne est sécurisée sur le fonds euro. |

| Fonds actions | 60 % | Un fonds actions du type ETF MSCI World permet de dynamiser la performance de l’assurance vie |

| Fonds immobiliers | 20 % | 3 SCPI différentes pour diversifier le contrat en immobilier. L’épargnant ayant déjà de l’immobilier dans son patrimoine (résidence principale). |

| Fonds private equity | 10 % | Le private equity permet de dynamiser l’épargne sur une classe d’actifs affichant d’excellentes performances sur le long terme. |

➡️ Avec une allocation très dynamique (ici 10 % fonds euros, 60 % fonds actions, 20 % SCPI, 10 % private equity), la performance annuelle escomptable est de 7 à 9 % par an, avec des fluctuations importantes d’une année sur l’autre.

💡Vous pouvez adopter une allocation très dynamique en assurance vie si vous êtes loin de la retraite. Mais vous devez également prendre en compte votre psychologie et notamment votre aversion au risque. Les fonds actions peuvent voir leur valeur progresser de 25 % en 12 mois… ou baisser d’autant. Dans le second cas, il faut avoir une psychologie solide pour supporter une baisse de la valeur du patrimoine, même transitoire (rappelons que les marchés actions sont historiquement haussiers sur le long terme).

Quels fonds privilégier en assurance vie une fois à la retraite ?

En pratique, une fois retraité, vous n’allez pas sortir en rente mais en “rachats partiels” à votre rythme (mensuel, trimestriel, etc.). Donc votre capital continuera de travailler pour vous. Voulez-vous sécuriser ce capital ?

Les gestionnaires et les conseillers patrimoniaux recommandent souvent de sécuriser l’épargne à l’approche de la retraite. Il s’agit d’une préconisation générale, nous allons voir qu’elle ne s’applique pas à tous les profils de retraités.

La sécurisation de l’encours investi en assurance vie retraite consiste à transférer progressivement le capital placé en fonds actions (et autres fonds volatils) vers le fonds euro (ou des fonds obligataires investis en obligations de qualité). Ce type d’arbitrage peut être réalisé sans frais sur les meilleures assurances vie.

➡️ En pratique, le choix de sécuriser à la retraite l’épargne placée en assurance vie n’est pas systématique. Cela va dépendre de la situation financière du retraité, de ses projets, de son besoin ou non d’un gros complément de rente immédiat, etc.

Le cas des retraités avec des revenus confortables

Certains retraités disposent de revenus importants à la retraite (pension de retraite, revenus immobiliers, dividendes, etc.). Si ces revenus couvrent largement le train de vie du retraité, alors l’épargne placée en assurance vie retraite peut rester largement investie sur des fonds actions et autres fonds dynamiques afin de privilégier le développement du patrimoine et sa transmission.

Ainsi, le retraité peut conserver un profil d’allocation en assurance vie analogue à ceux présentés plus haut : profil équilibré, ou dynamique voire très dynamique.

Le cas des retraités souhaitant une visibilité sur le capital disponible

Si le retraité ne souhaite consommer que les fruits de son épargne (les intérêts, les coupons et les dividendes générés par les fonds), alors il peut maintenir une allocation équilibrée.

En revanche, si le retraité souhaite consommer l’épargne accumulée sur son assurance vie retraite, c’est-à-dire consommer davantage que les fruits du placement, alors il a intérêt à sécuriser tout ou partie de l’encours afin de bénéficier d’une bonne visibilité sur le capital disponible. Les actions sont une des classes d’actifs les plus volatiles. Donc la part investie en fonds actions peut être réduite, et l’essentiel de l’encours peut être sécurisé en fonds euros.

Les épargnants souhaitant réduire la volatilité de leur patrimoine tout en profitant d’un bon rendement en moyenne peuvent faire le choix de privilégier les SCPI en assurance vie (la “pierre-papier”). Les SCPI délivrent des performances intéressantes sur le long terme, et servent des rendements avec une bonne régularité d’une année sur l’autre. Ce qui en fait une classe d’actifs intéressante pour obtenir une rente prévisible à la retraite. Cela dit, n’oubliez pas de diversifier sur au moins 3 SCPI et la baisse de l’immobilier n’est pas impossible.

Déléguer la gestion de son assurance vie retraite

Si vous ne savez pas comment investir l’épargne en assurance vie pour préparer votre retraite, deux solutions sont à votre disposition :

1️⃣ Vous pouvez opter pour une assurance vie en gestion pilotée. Avec ce mode de gestion, un gestionnaire prend en charge le choix des fonds et adapte la stratégie d’investissement à votre profil de risque à vos objectifs financiers. Ce mode de gestion “déléguée” est l’alternative à la gestion libre (où vous choisissez les fonds sur lesquels vous placez).

2️⃣ Une autre solution est de se faire accompagner par un conseiller en gestion de patrimoine. L’avantage du conseiller en gestion de patrimoine est qu’il aura un regard très large sur l’organisation de votre patrimoine. Il ne se contentera pas de vous conseiller pour votre assurance vie retraite, il vous accompagnera de façon globale dans l’organisation de votre patrimoine et pourra vous proposer des solutions pour optimiser votre fiscalité et l’ensemble de vos finances au regard de vos projets de vie. C’est ce que nous proposons chez Prosper Conseil, notre cabinet de conseil indépendant.

14 commentaires sur “Assurance vie retraite : comment bien préparer sa retraite ?”

bonjour,

J’ai un vieux contrat 100 % fonds euro. Le courtier m’a indiqué début mars le rendement en fonds euros de l’année 2024 et le montant d’un rachat partiel correspondant à l’abattement de 4600 € d’intérêts. Je me décide quelques semaines plus tard à effectuer ce rachat et là, sur le relevé de l’opération, je me rends compte que les intérêts dépassent 4600 €.

J’écris un mail au courtier qui me répond que la valeur de rachat total du contrat est constamment réévaluée. Qu’en pensez-vous ? Est-ce valable pour tous les contrats 100% fonds euros alors que les intérêts ne sont crédités qu’une fois/an ? N’est-ce pas dans ce cas un manquement à leur obligation d’information et de conseil ?

Merci d’avance

Bonjour Mathias,

C’est étonnant, car la valeur d’un contrat avec des UC varie d’un jour sur l’autre, mais pour du 100 % fonds euro ça ne bouge qu’une fois par an au moment du versement des intérêts du fonds euro.

Et quand on fait un rachat, on prévoit toujours une petite marge pour être sûr de ne pas dépasser les 4600 € / 9200 € d’abattement de plus-value.

Bonjour,

merci pour vos articles toujours aussi enrichissants.

Vous ne semblez pas recommander d’envisager une sortie d’AV en rente viagère, n’est-ce pas?

Merci

Bonjour Florent,

En effet !

La sortie en rente n’est pas intéressante car :

1/ Le capital est “aliéné” : il n’est plus votre propriété, il appartient à l’assureur, vous vous dépossédez pour un inconnu (un non sens pour un épargnant) ;

2/ Le rendement de la rente est minable, assis sur une table de mortalité injuste (hommes alignés sur la table des femmes donc nivellement vers le bas) ;

3/ il y a des frais de sortie en rente (frais d’arrérage) ;

4/ le capital ne sera pas transmis à vos héritiers en cas de décès puisqu’il appartient maintenant à l’assureur.

Bref, sauf à avoir une espérance de vie de 150 ans ou être très mauvais gestionnaire type flambeur, mieux vaut sortir en capital. Quitte à faire des rachats partiels chaque mois pour faire comme une rente. Ainsi votre capital continuera de travailler pour vous, et votre “simili-rente” est plus rentable, sans frais de sortie, et vous pourrez transmettre.

(Si la sortie en rente est souvent mise en avant par les professionnels, c’est parce qu’elle rapporte énormément…à eux…des épargnants qui leur donnent leur épargne, c’est jackpot pour eux).

Voilà l’article parfait pour résoudre le problème des retraites : introduire une dose de capitalisation et pas attendre une énième réforme des retraites hasardeuse ! Depuis 3 ans je mets de l’épargne sur 2 AV (mon épouse et moi) en prévision de la retraite. Pour l’instant c’est 100% en UC et plus l’échéance de la retraite approche, plus les sommes seront arbitrées vers de l’obligataire et du F€. Je connais à peu près le capital brut versé d’ici là, reste aux marchés de faire travailler mon épargne. Et pas le souci de penser à nos 25 meilleurs années ou nos 6 derniers mois d’indice.

On est bien d’accord.

Se prendre en main plutôt que subir !

Merci pour votre retour 🙂

Bonjour,

Merci pour cet article. Mais en dehors de la transmission, quelle est l’intérêt de l’assurance vie par rapport à un simple CTO pour investir sur des ETF dans la mesure où l’avantage fiscal ne compense jamais les frais de gestion de l’assurance vie (même avec des frais de 0,5% / an qui sont les plus bas du marché) ?

Autant utiliser tout simplement un CTO qui ne sera pas plombé par les frais de gestion, non ?

En effet, d’après mes calculs, au-delà de 0,2% de frais de gestion, l’avantage fiscal ne permet jamais de compenser les frais de gestion (même en tenant compte de l’abattement de 4600€).

Rappelons que les frais de gestion de l’AV sont prélevés sur TOUT LE CAPITAL et TOUS LES ANS (on imagine l’impact énorme accumulé sur de nombreuses années), alors qu’il n’y a aucun frais de gestion sur CTO, la flat tax sur CTO est prise uniquement sur les plus values et une seule fois au moment du retrait. Et je ne parle même pas du PEA, dont l’intérêt est encore plus évident… Le support AV est peut-être agréable mais je ne comprends pas l’intérêt d’investir dessus en ETF (ni même sur des obligations).

Merci d’avance pour votre réponse !

Bonjour,

On n’investit pas seulement en ETF actions.

Un patrimoine équilibré comprend des actions, mais aussi du fonds euro, de l’immobilier, éventuellement de l’or… tout cela peut être investi au sein d’une bonne assurance vie. (Il n’y a pas de fonds euro en CTO ou PEA par exemple, ce n’est pas le même univers d’investissement).

Si on souhaite investir en ETF, le PEA est mieux fiscalement que l’assurance vie, on est d’accord.

Mais limité à 150 k€ de versement.

Notre article : ETF en assurance vie ou PEA ?

Donc votre question principale est : investir en ETF en assurance vie ou CTO ?

L’assurance vie a l’avantage successoral.

Et durant la vie ?

“la flat tax sur CTO est prise uniquement sur les plus values et une seule fois au moment du retrait” : non vous n’avez pas compris la fiscalité du CTO. Sur CTO, l’évènement fiscal se déclenche quand on vend ou perçoit des dividendes, pas quand on retire. Donc potentiellement une imposition chaque année. Alors qu’en assurance vie, c’est une enveloppe capitalisante : imposition seulement au retrait, sur la part de PV (donc on fait des achats revente sans déclencher d’imposition en assurance vie).

Donc est-ce que l’avantage fiscal de l’assurance vie (avec l’abattement annuel de 4600 / 9200 € sur la PV) compense les frais de gestion sur UC ? Telle est la question.

Nous y avons répondu ici : Le simulateur d’investissement en ETF : PEA, assurance vie ou CTO ? D’après le simulateur, le seuil de rentabilité du CTO par rapport à l’assurance vie se situe à 14 ans d’investissement. Mais gare aux évolutions de fiscalité plus fréquentes sur le CTO ! Il suffit d’un changement de gouvernement pour perdre la flat tax, auquel cas l’assurance vie redevient plus intéressante même en investissant plus de 14 ans. En sachant que la fiscalité de l’assurance vie est bien plus stable donc moins menaçante…

Assurance vie, PEA et CTO sont des enveloppes complémentaires. Bien comprendre les forces et faiblesses de chacune.

Bonjour Nicolas,

Merci pour votre réponse étayée. Je ne remets pas en question l’intérêt global de l’assurance vie. J’ai moi-même deux AV (Linxea spirit 2 et Lucya cardif, sur lesquels je privilégie les parts de Private equity, SCPI, etc.) à côté d’un PEA et deux CTO.

Mais je m’interroge effectivement sur la pertinence de privilégier l’AV par rapport au CTO pour l’investissement en ETF (quand notre PEA est plein ou hors actions éligibles PEA) dans une optique de capitalisation pour la retraite.

Concernant la fiscalité du CTO j’ai oublié de préciser que je faisais ici référence à des ETF capitalisants, puisque logiquement si l’on souhaite préparer sa retraite à horizon 10-20-30 ans, on est dans une phase de capitalisation et non de recherche de distribution immédiate de dividendes ni de vente de parts (c’est le choix que j’ai fait en tout cas). Il n’y a donc pas de frottement fiscal me semble-t-il, et l’on ne paiera des impôts sur les plus-values qu’au moment de la vente des parts (j’avais écrit retrait mais aurait dû écrire vente), permettant ainsi de faire jouer à plein les intérêts composés en phase capitalisation. Est-ce que vous confirmez ?

Je me suis penché sur le simulateur d’investissement en ETF et il me semble qu’il y a un problème qui biaise la conclusion. Il est bien indiqué dans le guide d’utilisation du simulateur que « Les ETF sont capitalisants, pour éviter l’imposition des dividendes dans le cas du CTO ». Pourquoi dès lors, dans la simulation, l’imposition pèse-t-elle sur le CTO chaque année alors qu’il n’y a ni dividendes, ni vente de parts ? La fiscalité ne devrait avoir aucun impact sur le capital du CTO en phase capitalisation, et en comparaison de l’AV, la seule différence serait que l’AV est plombée par les frais de gestion (sur tout le capital et tous les ans), ralentissant l’effet boule de neige des intérêts composés dès le départ par rapport au CTO. Dès la fin de la première année, le capital du CTO avec ETF capitalisants devrait être supérieur à celui de l’AV puisqu’il n’est pas imposé et n’a pas de frais de gestion. Y-a-t-il quelque chose qui m’échappe ?

Merci de vos éclaircissements.

Et bravo par ailleurs pour votre site qui est une mine d’informations !

Bonjour Grégo,

Effectivement, on recommande les ETF capitalisant et encore plus quand on investit en CTO pour éviter les frictions fiscales à chaque détachement de dividende.

Pour le fichier, il faudrait que je me replonge dedans.

Merci pour la qualité de cette article 🙂

Petite question concernant les ETF de type MSCI World, trouve t-on celui de Blackrock ? le petit dernier ? Ou sait-on quand est ce qu’il sera lister par d’autres courtiers (Bourse Direct) ?

Bonjour Vivien 🙂

L’ETF WPEA est spécifique au PEA.

Sur les meilleures assurances vie on trouve de meilleurs ETF World encore moins chargés en frais, notamment le Lyxor Core World sur Lucya Cardif.

Merci pour ta réponse Nicolas 😊

et du côté de linxea spirit 2 ?

Linxea Spirit 2 est une top assurance vie aussi.

Et on y trouve un ETF World : Amundi MSCI World (IE000BI8OT95).

Cf notre tableau des ETF World recommandés par enveloppe.