Comment remplir votre déclaration de revenus (appelée aussi “déclaration d’impôt” par abus de langage), optimiser fiscalement et ne pas faire d’erreur ? Il convient d’abord de comprendre notre système de calcul de l’impôt sur le revenu des particuliers (en 7 étapes).

💡D’abord, baissez votre revenu net imposable (RNI) grâce à différents abattements et à des revenus exonérés. Cela diminue mécaniquement votre impôt… que vous pouvez encore baisser grâce aux crédits et réductions d’impôt.

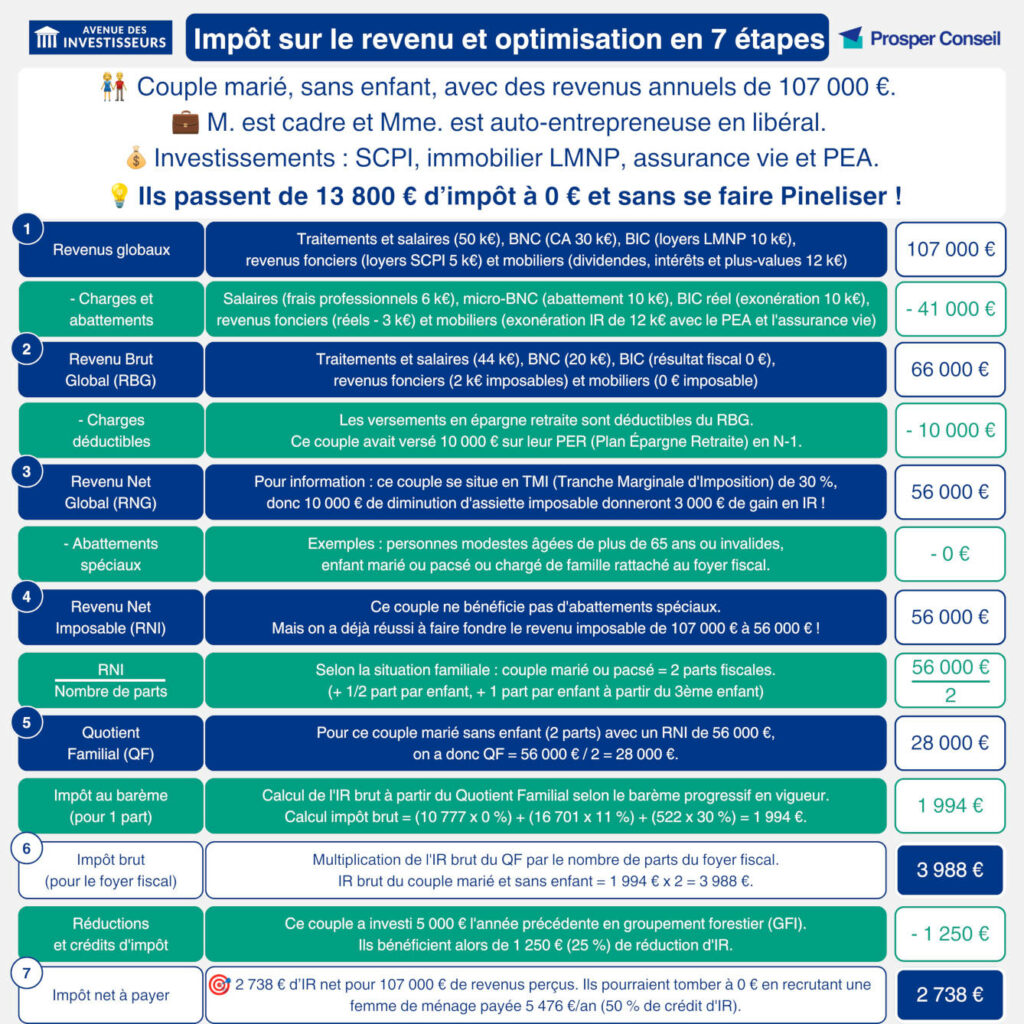

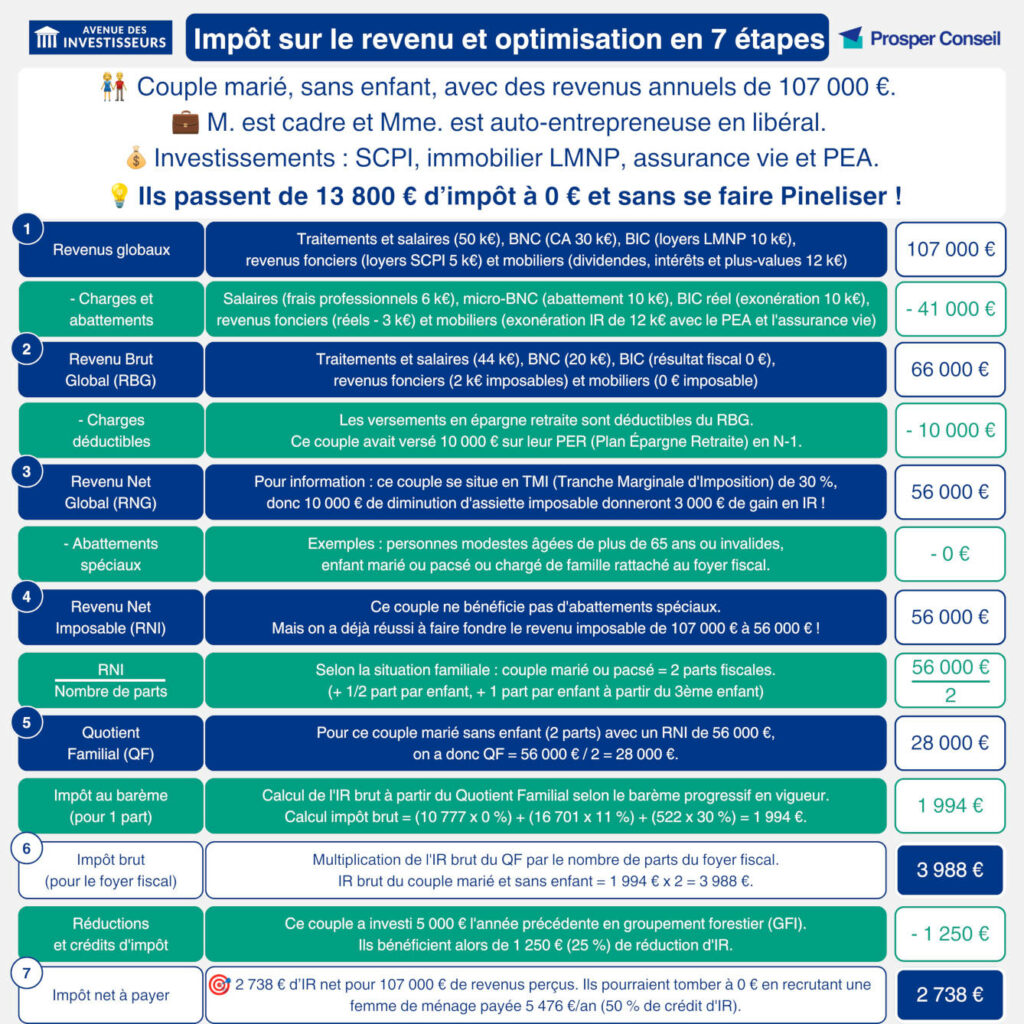

➡️ Nos explications seront illustrées par un cas pratique chiffré, pour montrer comment on peut optimiser fiscalement à chaque étape. On suivra la déclaration de revenus et le calcul d’impôt sur le revenu d’un couple marié qui travaille et investit (intelligemment) en placements financiers et en immobilier, tout en optimisant fiscalement. Ainsi, ils passent de 13 800 € d’impôt à 0 € et sans se faire Pineliser ! (“Se faire Pineliser” = acheter un bien immobilier sous dispositif Pinel pour défiscaliser, alors que ce n’est ni rentable ni optimisé fiscalement).

SOMMAIRE

- Les grands principes de l’impôt sur le revenu

- Les 7 étapes de calcul de l’IR : cas pratique

- Conclusion : IR et optimisation fiscale

Les grands principes de l’impôt sur le revenu

Les Français doivent s’acquitter de nombreux impôts et taxes : impôt sur le revenu (IR) des particuliers, TVA, taxe d’habitation (qui devrait a priori s’éteindre), taxe foncière (pour les propriétaires fonciers et immobiliers), impôt sur la fortune immobilière (IFI), etc. Finalement, l’impôt sur le revenu des particuliers pèse moins de 25 % des recettes fiscales de l’État, pour seulement 45 % de foyers contribuables !

Pourtant c’est l’impôt qui déchaine le plus les passions. Sans doute parce qu’il est douloureux de voir les prélèvements tous les mois sur ses revenus. Ceci dit, les Français ont une certaine maitrise dessus. D’une part sur le mode de prélèvement à la source choisi (taux personnalisé, neutre, ou individualisé) ; d’autre part sur le montant d’impôt à payer (via l’optimisation fiscale et la défiscalisation).

💡D’ailleurs, la défiscalisation concerne surtout l’impôt sur le revenu des particuliers et c’est un sport national. Mais avant de chercher à défiscaliser (via réductions d’impôt), optimisons d’abord fiscalement (via les baisses d’assiette imposable on attaque le problème à la racine) !

Avant d’attaquer le cœur du sujet, il faut avoir en tête les grands principes de l’impôt sur le revenu :

- Imposables : toutes les personnes physiques domiciliées en France (mais également des étrangers qui ont un immeuble en France par exemple) ;

- Imposition par foyer fiscal : imposition commune pour les partenaires de PACS et les mariés. En prenant en compte les enfants mineurs (et majeurs rattachés au foyer fiscal s’ils ont moins de 21 ans, ou 25 ans si étudiants). Les concubins font des déclarations séparées.

- Déclaration annuelle : il faut obligatoirement déclarer ses revenus de l’année N, en mai N+1.

- Revenus globaux : il faut prendre en compte les revenus de tous les membres du foyer fiscal. Et toutes les catégories de revenus : revenus du travail, revenus du capital, plus-values…(7 catégories que nous développons ensuite).

Le prélèvement à la source (PAS)

Il faut toujours déclarer ses revenus tous les ans, mais depuis 2019 le paiement se fait via le prélèvement à la source (PAS). Concrètement, le montant de l’impôt ne change pas, c’est simplement le mode de paiement qui change. Ainsi, pour la plupart des revenus, il n’y a plus de décalage d’un an entre la perception du revenu et le paiement de l’impôt.

2 modalités de prélèvement selon les revenus :

- retenue à la source par l’employeur ou l’organisme, donc on reçoit le revenu déjà prélevé de l’impôt. Cela concerne : traitements et salaires, revenus de remplacement (indemnités chômage et maladie), pensions de retraite, revenus viagers à titre gratuit (RVTG).

- acompte contemporain (mensuel, ou trimestriel sur option), donc prélèvement de l’impôt sur notre compte courant. Cela concerne : bénéfices industriels et commerciaux (BIC), bénéfices non commerciaux (BNC), bénéfices agricoles (BA), revenus fonciers, pension alimentaire, rentes viagères à titre onéreux (RVTO).

Le choix entre 3 taux de prélèvement à la source

Il est possible de choisir entre 3 taux différents :

- taux personnalisé : c’est le taux par défaut. Calculé par l’administration fiscale (en septembre) et commun pour le foyer fiscal.

- taux individualisé : quand on est marié ou pacsé, on peut individualiser le taux. Ainsi, chacun paie un taux qui lui est propre, selon ses revenus. Cela peut intéresser les couples avec de grandes différences de revenus. Mais globalement, le foyer fiscal paiera autant.

- taux neutre : vis-à-vis de son employeur (qui a connaissance des taux de PAS), on peut vouloir rester discret. Dans ce cas, on peut opter pour le taux neutre.

💡En pratique, le site impots.gouv.fr est bien réalisé. Il est facile de choisir l’une ou l’autre des options, ou de déclarer un changement de situation personnelle et de moduler le taux.

Impôt sur le revenu progressif (les tranches marginales d’imposition)

L’impôt sur le revenu des particuliers est un impôt progressif (on parle de “barème progressif par tranches”). Donc il n’y a pas d’effet de seuil. Par exemple, si vous déclarez 40 000 € par an en tant que célibataire, vous êtes en tranche 30 %…mais n’allez pas croire que les 40 000 € sont complétement taxés à 30 % !

💡D’abord, il y a une tranche de revenus taxée à 0 %, puis les euros suivants sont taxés à 11 %. Et enfin seuls les euros à la marge (“marginaux”) sont taxés à 30 %. Ainsi, on parle de tranche marginale d’imposition (TMI).

Barème 2025, mis à jour par l’administration fiscale pour tenir compte de l’inflation.

➡️ Donc pour 40 000 € de revenu net imposable pour un célibataire, cela donne :

| Tranche de revenu net imposable (pour 1 part) | Tranche marginale d'imposition (TMI) | Calcul de l'impôt pour un revenu net imposable de 40 000 € (1 part) |

|---|---|---|

| Jusqu'à 11 497 € | 0 % | Les 11 497 premiers euros imposés à 0 % = 0 € |

| De 11 498 € à 29 315 € | 11 % | (29 315 - 11 498) x 11 % = les 17 817 € suivants sont imposés à 11 % = 1 960 € |

| De 29 316 € à 83 823 € | 30 % | De 29 316 € à 40 000 € : les 10 684 € restants sont imposés à 30 % = 3 205 € |

| De 83 824 € à 180 294 € | 41 % | 0 € |

| Au-delà de 180 294 € | 45 % | 0 € |

| Total impôt brut | 0 + 1 960 + 3 205 = 5 165 € |

🔎 L’administration raisonne par foyer fiscal. Un couple marié ou pacsé = 2 parts. Par exemple, 80 000 € pour 2 parts = 40 000 € pour 1 part (“quotient familial”) donc TMI 30 % également. Et dans ce cas l’impôt sera de 5 165 € x 2 = 10 330 €.

Note de Nicolas : il ne faut pas confondre TMI (ici 30 %) avec taux moyen d’imposition (ici 5 165 € / 40 000 € = 12,9 %). Quand on défiscalise, cela porte sur la TMI. Donc en TMI 30 % par exemple, on va chercher à “racler” sa plus haute tranche (30 %) pour tomber en TMI 11 %. Cela peut se faire en réduisant l’assiette taxable. Sinon, on peut aussi agir directement avec des réductions ou crédits d’impôt (explications dans la suite de l’article). Cela devient particulièrement intéressant à partir de la TMI 30 %, et encore plus en TMI 41 % et 45 %.

Les 7 étapes du calcul de l’impôt sur le revenu (cas pratique)

La déclaration est très rapide quand on n’a pas de revenus, ou peu de sources de revenus. Mais cela peut facilement se complexifier quand on diversifie ses investissements et/ou quand on défiscalise.

Avec méthode, nous expliquons les 7 étapes du calcul de l’IR, le tout illustré par un cas pratique chiffré (couple marié qui a plusieurs sources de revenus et qui cherche à optimiser fiscalement).

Ce cas pratique a été réalisé en 2022 avec le barème de l’époque (d’autres tranches). Peu importe, le principal est de comprendre la méthode de calcul. Le barème actuel est ici si vous souhaitez calculer avec les tranches actuelles.

1. Détermination des revenus nets catégoriels

Il n’y a pas que les revenus du travail ! Surtout quand on épargne et investit, en principe on diversifie et on a de plus en plus de sources de revenus. Il s’agit de recenser tous les revenus de son foyer, par catégorie. En pratique, on déclare 100 % mais l’administration applique (selon les catégories) un abattement forfaitaire ou on peut opter pour les frais réels. On trouve plusieurs catégories de revenus :

- Traitements et salaires, pensions et rentes viagères : on trouve ici les revenus du travail des salariés. Par défaut, l’administration fiscale applique un abattement forfaitaire de 10 % au titre des frais professionnels (jusqu’à un plafond maximum de l’ordre de 126 k€ de salaire). Au choix, à la place on peut demander de déduire les frais réels sur justificatif (si c’est plus intéressant que les 10 % d’abattement). En rubrique 1 de la déclaration 2042. On y trouve aussi les indemnités maladie et grossesse, allocations de chômage et pensions de retraite.

- Revenus des associés et gérants (art. 62 du CGI) : revenus des gérants majoritaires des sociétés soumises à l’impôt sur les sociétés (SARL, EURL, SC, SNC). Il y a également l’abattement forfaitaire de 10 % ou frais réels, au choix.

- BIC : bénéfices industriels et commerciaux. Ce sont les revenus du travail des commerçants et artisans. En micro-BIC (CA hors taxes < 176 200 €), abattement de 71 %, donc imposition sur les 29 % restants. Au choix, on peut opter pour abattre les frais réels. Par ailleurs, dans cette catégorie BIC, on trouve également les revenus locatifs issus de locations meublées (LMNP). Sous statut LMNP, on peut amortir comptablement le bien immobilier et déduire les charges au réel (sinon, abattement forfaitaire de 50 % en micro-BIC, régime accessible sous 72 600 € de recettes). En rubrique 5 de la déclaration 2042 C PRO.

- BNC : bénéfices non commerciaux, des professions libérales. En micro-BNC si CA < 72 600 €, abattement de 34 %. Au choix, on peut aussi opter pour abattre les frais réels. On y trouve aussi les revenus de sous-location. En rubrique 5 de la déclaration 2042 C PRO.

- BA : bénéfices agricoles (en micro-BA, abattement de 87 %). Et également les revenus locatifs de métayage. En rubrique 5 de la déclaration 2042 C PRO.

- Revenus fonciers : revenus locatifs issus de locations nues (donc non meublées), de SCPI et des locations de terres (fermage). On peut déduire les charges au réel (sinon, abattement forfaitaire de 30 % en micro-foncier). En rubrique 4 de la déclaration 2042 (guide de déclaration de revenus SCPI).

- Revenus des capitaux mobiliers (RCM) : intérêts des livrets, rachats d’assurance vie (exonération d’impôt sous un certain seuil annuel, pour les contrats de plus de 8 ans), dividendes du compte-titres ordinaire (si option imposition au barème progressif après abattement de 40 %), etc. De manière générale, il y a imposition à la flat tax (30 %) par défaut, sinon on peut cocher la case 2OP pour opter pour l’imposition au barème progressif (TMI). En rubrique 2 de la déclaration 2042.

- Plus-values (immobilières et mobilières). Rappelons que les plus-values immobilières sont exonérées après 22 ans de détention du bien. Et les plus-values mobilières sur PEA et assurance vie sont également exonérées si on optimise fiscalement (sortie après les 8 ans de l’assurance vie et les 5 ans du PEA). En rubrique 3 de la déclaration 2042.

L’administration fiscale calcule – catégorie par catégorie – le revenu catégoriel net. C’est à dire pour chaque catégorie de revenus (salaire, BIC, RCM, etc.) : revenu catégoriel brut – charge catégorielle (au réel ou forfait, au choix selon les revenus) = revenu catégoriel net.

Généralement, les chiffres sont déjà renseignés dans la déclaration et il y a simplement à contrôler. Et dans les bonnes cases, ce sont les montants bruts qui sont renseignés, sachant que l’administration appliquera automatiquement les charges (par exemple les 10 % d’abattement forfaitaire pour frais professionnels) pour obtenir les revenus catégoriels nets.

Comment optimiser fiscalement ses revenus ?

Déjà à ce niveau, on voit que l’on peut optimiser fiscalement. Le but étant de recevoir le maximum de revenus, tout en réduisant l’assiette taxable (revenu catégoriel net). C’est la différence entre revenus économiques, et revenus fiscaux. Plusieurs pistes :

- Revenus du travail : pour les salariés, si nos frais réels dépassent 10 % des revenus du travail, alors il vaut mieux opter pour les frais réels (justificatifs à conserver : cantine, carburant, tenue de travail, etc.) plutôt que l’abattement forfaitaire de 10 %. Quant aux travailleurs non salariés (TNS) imposés en BIC, BNC et BA, leur expert-comptable peut proposer quelques optimisations.

- Revenus locatifs : on a vu que les revenus locatifs peuvent être imposés dans 4 catégories différentes, selon leur nature : BIC (location meublée), BNC (sous-location), BA (métayage), ou revenus fonciers (location nue et fermage) ! Optimisez la fiscalité de votre investissement locatif. Généralement, la location meublée (statut LMNP, notre guide) est la plus intéressante pour profiter de la fiscalité BIC au réel et avoir une assiette taxable à 0 € sur ses revenus locatifs. Ainsi, ajouter quelques fournitures (meubles, etc.) permet parfois d’éviter près de 50 % d’impôts sur les loyers (par rapport à une location nue) !

- Revenus de capitaux mobiliers et plus-values mobilières : il faut privilégier les placements “niches fiscales”. Ainsi, l’assurance vie, le Plan d’épargne en actions (PEA) et le Plan d’épargne retraite (PER) sont 3 enveloppes capitalisantes. En effet, elles permettent de faire travailler son capital sans “friction fiscale” tant que l’argent ne quitte pas l’enveloppe (les gains annuels ne sont pas imposés). Alors que les gains sur livret fiscalisé et sur compte-titres ordinaire (CTO) notamment sont imposés tous les ans. Et quand on sort après les 8 ans de l’assurance vie (sous un certain seuil annuel) et après les 5 ans du PEA, les gains sont exonérés d’impôt sur le revenu ! Synthèse de la fiscalité des placements. Ainsi, il est recommandé de prendre date au plus tôt sur assurance vie et PEA pour faire tourner le compteur des années et profiter plus vite de la défiscalisation des gains.

- Plus-values immobilières : exonération après 22 ans de détention (abattement pour durée de détention, cf tableau). On investit en immobilier pour du long terme, et la patience paie également fiscalement.

Note de Nicolas : pour cette 1ère étape, il faut être très rigoureux et bien reporter tous ses revenus. Certains contribuables ont des revenus dans chaque catégorie (exemple : un salarié marié à une profession libérale, qui ont des revenus locatifs de différents biens nus et meublés, qui perçoivent des dividendes et réalisent des plus-values). En pratique, un fichier Excel de suivi peut s’avérer très utile et permet de suivre un historique. Ceci dit, il y a un droit à l’erreur. En effet, il n’y a pas de pénalité si on fait une erreur ou omission de moins de 5 % sur sa déclaration de revenu. L’administration fiscale demandera à régulariser l’impôt dû s’il s’en rend compte dans les 3 ans qui suivent, mais sans pénalité. Attention, s’il y a fraude, la prescription est de 10 ans.

Cas pratique : prenons le cas d’un couple marié, sans enfant. Monsieur est cadre, salarié d’un grand groupe. Madame est auto-entrepreneure, enseignante en libéral. Ils ont investi en immobilier (SCPI et LMNP), en assurance vie et en PEA. Donc plusieurs revenus catégoriels nets à déclarer et à calculer :

– Traitements et salaires de monsieur : 50 000 € déclarés (revenu imposable). Après abattement forfaitaire de 10 % de frais professionnels = 45 000 € nets imposables. Mais monsieur roule beaucoup pour se rendre à son travail et justifie de divers frais à hauteur de 6 000 €. Donc il opte pour les frais réels, soit 50 000 – 6 000 = 44 000 € nets imposables.

– BNC de madame : 30 300 € de chiffre d’affaires déclaré et 25 000 € de résultat net imposable. Après abattement forfaire de 34 % en micro-BNC = 20 000 € nets imposables en micro-BNC (plus favorable que le BNC au réel à 25 000 € imposables).

– Revenus fonciers : 5 000 € de loyers SCPI déclarés (exemple d’investissement SCPI). Abattement forfaitaire de 30 %, soit 5 000 – 1 500 € = 3 500 € nets imposables. Mais le couple va opter pour les frais réels, car 3 000 € d’intérêts et d’assurances sur le crédit immobilier, soit 5 000 – 3 000 € = 2 000 € nets imposables.

– BIC : 10 000 € de recettes locatives déclarées pour un appartement meublé (statut LMNP). Abattement forfaitaire de 50 % au micro-BIC, soit 10 000 – 5 000 = 5 000 € nets imposables. Mais le couple opte pour le BIC aux frais réels, car l’amortissement du bien et les charges déductibles permettent d’avoir un résultat fiscal à 0 € ! (cas pratique LMNP).

– Revenus de capitaux mobiliers (RCM) : le couple a perçu 4 000 € de dividendes sur le PEA et 2 000 € d’intérêts sur fonds euro en assurance vie. Il n’y a rien à déclarer. Par ailleurs, le couple a fait un rachat de 15 000 € (dont 6 000 € de plus-value) sur son assurance vie : à déclarer, mais non imposable car le contrat d’assurance vie a plus de 8 ans et on est sous le seuil d’abattement de 9 200 € de plus-value annuelle. Finalement, on a 12 000 € de revenus du capital qui échappent à l’impôt !

Au total, pour cette 1ère étape, on constate qu’on a fait fondre les 107 000 € de revenus globaux perçus par le couple en une assiette imposable de 66 000 € seulement !

2. Détermination du revenu brut global (RBG)

Total des différents revenus catégoriels nets = Revenu Brut Global (RBG).

Si le revenu brut global est négatif (déficit global), on peut l’imputer sur le RBG des 6 années suivantes. Par exemple, chez un couple marié ou pacsé, si monsieur déclare 50 k€ de salaires et madame déclare -70 k€ de BNC, il y a 20 k€ de déficit global à reporter.

Cas pratique : on additionne tous les revenus catégoriels nets du couple marié étudié précédemment. Donc 44 000 + 20 000 + 2 000 + 0 + 0 = RBG = 66 000 €.

Pour information, sans optimisation fiscale, on aurait eu 45 000 + 20 000 + 3 500 + 5 000 + 12 000 = 85 500 €. Soit en TMI 30 %, un gain d’impôt sur le revenu de : (85 500 – 66 000) x 0,30 = 5 850 € !

3. Détermination du revenu net global (RNG)

Revenu Net Global (RNG) = RBG – charges déductibles.

En pratique, ces charges déductibles sont en rubrique 6 de la déclaration de revenus. On trouve notamment :

- Déficit global reporté, venant des 6 dernières années (exemple de la 2ème étape).

- Déficit foncier à hauteur de 10 700 € maximum (calcul du déficit foncier des locations nues ici).

- CSG déductible : 6,80 % des revenus du patrimoine soumis au barème progressif. Ce montant est déjà renseigné par l’administration fiscale en case 6DE.

- Pensions alimentaires. D’un ascendant, d’un enfant ou d’un ex époux.

- Frais d’accueil d’une personne de plus de 75 ans (sous un certain plafond de ressources).

- Charges monuments historiques (explications dans notre comparatif des défiscalisations immobilières).

- Versements en épargne retraite : on peut notamment déduire les versements sur Plan d’épargne retraite (PER).

Note de Nicolas : étrangement, il y a souvent moins d’omissions à cette étape de déclaration des charges déductibles, qu’à l’étape 1 de recensement des revenus !

Cas pratique : RNG = RBG – charges déductibles. Ce couple avait versé 10 000 € sur PER (Plan épargne retraite) l’année précédente. Donc RNG = 66 000 € – 10 000 € = 56 000 €.

Pour information, vu que ce couple se situe en TMI 30 %, 10 000 € de réduction d’assiette imposable donnent 3 000 € de gain en impôt sur le revenu !

4. Détermination du revenu net imposable (RNI)

Revenu Net Imposable (RNI) = RNG – abattements spéciaux :

- Personnes modestes âgées de plus de 65 ans ou invalides : jusqu’à 2 442 € d’abattement, selon RNG du foyer.

- Pour enfant marié ou pacsé ou chargé de famille (moins de 21 ans ou 25 ans si étudiant) rattaché au foyer fiscal : 5 959 € d’abattement par personne rattachée (sans part supplémentaire).

Cas pratique : RNI = RNG – abattements spéciaux. Ce couple ne bénéficie pas d’abattements spéciaux, donc RNI = 56 000 €.

Le revenu fiscal de référence (RFR)

Vous connaissez sans doute le Revenu Fiscal de Référence (RFR), puisqu’il est indiqué sur l’avis d’imposition. Il est généralement très proche du RNI (mais supérieur au RNI par exemple si on perçoit des dividendes à la flat tax ou en cas de plus-value immobilière), donc il y a souvent confusion. Mais il s’agit seulement d’un indicateur social, qui sert de référence pour l’attribution de certaines aides (bourses, RSA, CMU, etc.) Et aussi pour fixer le prix de la crèche et de la cantine scolaire.

Note de Nicolas : Attention avec le RFR, il peut y avoir des effets de seuil, donc les foyers les plus modestes doivent être vigilants pour ne pas augmenter leur RFR. En effet, une hausse du RFR de 10 € pourrait faire perdre une aide de 1 000 € ! Alors qu’avec le RNI qui détermine l’impôt sur le revenu, il n’y a pas de risque d’effet de seuil grâce au barème progressif. En pratique, les revenus mobiliers venant d’un livret fiscalisé ou d’un compte-titres ordinaire (CTO) vont augmenter le RFR, alors que les rachats sur assurance vie de plus de 8 ans ne vont pas impacter le RFR. Donc les foyers modestes doivent privilégier l’assurance vie pour ne pas risquer de subir l’effet de seuil du RFR.

5. Détermination du nombre de parts et du quotient familial (QF)

Quotient familial (QF) = RNI / nombre de parts du foyer fiscal.

Quel est le nombre de parts du foyer fiscal ? Rappelons que le foyer fiscal dépend de la situation familiale (les couples mariés ou pacsés sont soumis à imposition commune). Et on prend en compte les enfants mineurs (et majeurs rattachés au foyer fiscal s’ils ont moins de 21 ans, ou moins de 25 ans si étudiants).

Rattacher ses enfants au foyer fiscal ?

On peut se poser la question de savoir si on rattache ou non son enfant majeur (jusqu’à 25 ans si étudiant) à son foyer fiscal. Car cela octroie une demi-part supplémentaire, donc moins d’impôt sur le revenu pour le foyer fiscal. Attention, il y a plafonnement du quotient familial : avantage maximum de 1 791 € par demi-part.

Mais si on ne rattache pas son enfant au foyer fiscal, on peut déduire une pension alimentaire de près de 6 000 € ! Soit une économie d’impôt sur le revenu de 1 800 € par exemple en TMI 30 %. Donc les foyers en TMI 30 % et plus ont généralement intérêt à ne pas rattacher leur enfant pour déduire la pension alimentaire.

| Situation familiale | 0 enfant | 1 enfant | 2 enfants | Par personne supplémentaire |

|---|---|---|---|---|

| Couple marié ou pacsé | 2 parts | 2,5 parts | 3 parts | + 1 part |

| Veuf / veuve | 1 part | 2,5 parts | 3 parts | + 1 part |

| Célibataire (ou divorcé) vivant seul | 1 part | 2 parts | 2,5 parts | + 1 part |

| Célibataire (ou divorcé) vivant en concubinage | 1 part | 1,5 part | 2 parts | + 1 part |

Cas pratique : QF = RNI / nombre de parts. Pour ce couple marié sans enfant (2 parts) avec un RNI de 56 000 €, on a donc QF = 56 000 € / 2 = 28 000 €.

6. Calcul de l’impôt brut (IR brut)

Le quotient familial détermine la tranche marginale d’imposition (TMI) du foyer fiscal.

On applique le barème progressif au quotient familial, c’est à dire pour 1 part du foyer fiscal.

Ce cas pratique a été réalisé en 2022 avec le barème de l’époque (d’autres tranches). Peu importe, le principal est de comprendre la méthode de calcul. Le barème actuel est ici si vous souhaitez calculer avec les tranches actuelles.

Ainsi, pour un QF de 28 000 € (qui se situait en TMI 30 % en 2022 quand ce cas pratique avait été réalisé) :

| Tranche de revenu net imposable (pour 1 part) | Tranche marginale d'imposition (TMI) | Calcul de l'impôt pour un revenu net imposable de 28 000 € (1 part) |

|---|---|---|

| Jusqu'à 10 777 € | 0 % | Les 10 777 premiers euros imposés à 0 % = 0 € |

| De 10 778 à 27 478 € | 11 % | (27 478 - 10 778) x 11 % = les 16 700 € suivants sont imposés à 11 % = 1 837 € |

| De 27 479 € à 78 570 € | 30 % | De 27 479 € à 28 000 € : les 521 € restants sont imposés à 30 % = 157 € |

| De 78 571 € à 168 994 € | 41 % | 0 € |

| Au-delà de 168 994 € | 45 % | 0 € |

| Total impôt brut | 0 + 1 837 + 157 = 1 994 € |

Pour 1 part du foyer fiscal (quotient familial), IR brut = 1 994 €.

Cas pratique : donc pour les 2 parts du foyer fiscal (couple marié sans enfant) : IR brut = 1 994 € x 2 = 3 988 €.

La contribution exceptionnelle sur les hauts revenus (CEHR)

La CEHR ne concerne que les hauts revenus et s’ajoute à l’impôt sur le revenu calculé. Cette taxe est calculée sur la base du revenu fiscal de référence (RFR) et non du revenu net imposable (RNI) :

- 3 % sur la part de RFR comprise entre 250 000 € et 500 000 € (ou entre 500 k€ et 1 M€ pour un couple soumis à imposition commune) ;

- 4 % sur la part de RFR supérieure à 500 000 € (ou 1 M€ pour un couple soumis à imposition commune).

Note de Nicolas : attention, l’IR brut peut être corrigé à la hausse en raison du plafonnement du quotient familial ! En effet, l’avantage procuré par le quotient familial est limité à 1 791 € par enfant comptant pour une demi-part, le double pour enfant comptant 1 part (cf l’exemple de calcul dans mon commentaire du 11/08/2023). À l’inverse, il y a une décote dans les départements d’Outre-Mer et une décote sous un certain niveau d’IR brut.

7. Calcul de l’impôt net (IR net)

Ce n’est pas fini ! Les contribuables qui ont droit à des réductions ou crédits d’impôt doivent calculer leur IR net.

Impôt sur le revenu net =

- IR brut

- – réductions d’impôt (défiscalisation immobilière et pour investissement en entreprise, on développe après)

- + impôt sur les plus-values à titre forfaitaire (flat tax comprenant 12,80 % d’IR sur les dividendes en compte-titres ordinaire)

- – crédits d’impôt (emploi à domicile, frais de garde d’enfant, les 12,80 % d’IR déjà prélevés via la flat tax sur les dividendes en compte-titres ordinaire).

La différence entre réduction et crédit d’impôt ? Une réduction d’impôt ne permet pas de recevoir un chèque de l’État si l’on passe sous 0 € d’IR, contrairement au crédit d’impôt.

Exemples de réductions et crédits d’impôt

Dans les 6 étapes précédentes, on a vu des placements dont les gains peuvent échapper à l’impôt (assurance vie et PEA). Et des charges qui permettent de réduire l’assiette d’imposition catégorielle (frais réels du travail, ou frais réels du LMNP par exemple). Puis des charges qui réduisent l’assiette d’imposition globale (notamment les versements sur PER).

Mais ici, au cours de cette ultime étape, il s’agit de réduire directement l’impôt sur le revenu grâce aux réductions et crédits d’impôt, notamment :

- dons aux associations (66 % ou 75 % de la somme donnée) ;

- investissements forestiers (25 % de la somme investie) ;

- Girardin industriel ;

- défiscalisations immobilières (notre comparatif) : notamment le dispositif Pinel (dans le neuf) et le Denormandie (dans l’ancien) ;

- emplois à domicile et frais de garde pour enfant.

Cas pratique : IR net = IR brut – réductions et crédits d’impôt. Ce couple a investi 5 000 € l’année précédente en groupement forestier (GFI), donc bénéficie de 1 250 € (25 %) de réduction d’impôt sur le revenu. Soit IR net = 3 988 € – 1 250 € = 2 738 €.

Finalement, notre couple paie seulement 2 738 € d’IR net pour 107 000 € de revenus perçus, soit une très faible pression fiscale (2,56 % d’imposition !) En tout, plus de 10 000 € de gains en optimisations fiscales en 3 étapes : 5 850 € d’économie d’IR en 1ère étape (LMNP, gains exonérés en assurance vie et PEA…), puis 3 000 € en 3ème étape (versements sur PER) et enfin 1 250 € en 7ème étape (réduction d’IR avec l’investissement en GFI). Et vu les 2 738 € d’IR restants, il suffirait que ce couple recrute une femme de ménage payée 5 476 € par an pour tomber à 0 € d’IR grâce aux 50 % de crédit d’impôt pour emploi d’un salarié à domicile.

Voilà pour la déclaration de revenus et le calcul de l’IR net en mai. Finalement, en septembre quand on reçoit l’avis d’imposition : solde à régler à l’administration fiscale (ou remboursement du trop-perçu) = IR net – prélèvement à la source (PAS) et acomptes déjà prélevés. Par exemple, si le couple a déjà été prélevé de 4 000 € (PAS), alors l’administration fiscale doit lui virer 1 262 € car IR net de 2 738 €.

Conclusion : impôt sur le revenu et optimisation fiscale

Avec ce déroulé des 7 étapes du calcul de l’impôt sur le revenu des particuliers, vous devez maintenant mieux comprendre l’enchainement et vos possibilités d’optimiser fiscalement.

➡️ Ainsi, ils passent de 13 800 € d’impôt à 0 € et sans se faire Pineliser !

Les réductions d’impôt présentées en 7ème étape sont généralement ce que les Français entendent par “défiscalisation” (dont le fameux Pinel, rarement intéressant). Mais ce que l’on a vu dans les 3 premières étapes du calcul de l’impôt sur le revenu est encore plus puissant : on est passés de 107 000 € de revenus globaux à 56 000 € d’assiette imposable !

💡Donc il ne faut pas se contenter de réductions d’impôt, il faut surtout agir à la source, avec des revenus qui échappent à l’impôt et en optimisant fiscalement ses revenus du travail et ses placements et investissements pour réduire l’assiette imposable.

1️⃣ Avant tout, l’assurance vie et le PEA permettent de capitaliser sans friction fiscale puis de sortir des gains non imposables (on a vu 12 000 € exonérés dans notre exemple). C’est le package indispensable de l’épargnant malin, qui optimise financièrement et fiscalement. En pratique, il faut bien choisir ses contrats d’assurance vie. Et pour le PEA, il faut bien investir en bourse (les bonnes pratiques).

2️⃣ Ensuite, on va chercher à réduire l’assiette d’imposition catégorielle ou globale : frais réels en immobilier locatif LMNP, versements sur Plan épargne retraite (PER), etc. Surtout pour les TMI 30 % et plus.

3️⃣ Enfin, les réductions d’impôt sont souvent plus risquées et interviennent en toute fin en tant que “voiture balai” si nécessaire. Dans notre exemple, 1 250 € de réduction d’IR grâce à l’investissement en groupement forestier, ce qui est presque anecdotique par rapport aux 8 850 € d’économies d’impôt sur le revenu permises précédemment en réduisant l’assiette imposable.

➡️ Vous souhaitez optimiser au mieux dans votre situation ? Vous pouvez contacter notre conseiller en gestion de patrimoine.

| Défiscalisations | Revenus du patrimoine exonérés d'IR | Déduction des revenus imposables (à hauteur de la somme investie) | Réduction d'IR (% sur la somme investie) |

|---|---|---|---|

| Produits d'épargne | - Assurance vie - PEA - PEE / PERCO |

- Plan épargne retraite (PER)

- Madelin |

Épargne handicap (option en assurance vie) |

| Investissements immobiliers | LMNP au réel optimisé | X | - Pinel - Denormandie, etc. (Comparatif de 8 défiscalisations immobilières) |

| Investissements dans des entreprises | X | X | - Girardin industriel - Groupements fonciers (forestiers ou viticoles) - FCPI / FIP - SOFICA - investissement en PME - investissement solidaire |

| Dépenses familiales | X | X | - dons aux associations - emploi à domicile - garde d'enfant |

➡️ Pour aller plus loin, nous vous invitons à lire notre guide avec 16 solutions d’optimisation fiscale et de défiscalisation.

50 commentaires sur “Optimisation fiscale de l’impôt sur le revenu des particuliers : calcul et exemple”

Bonjour,

Votre travail devrait être déclaré d’utilité publique ! Bravo.

J’ai 2 questions :

Question 1 : Dans l’exemple, il y a 12k€ d’AV. Vous parlez donc bien de 12k€ de bénéfices provenant d’une AV. Bénéfices sortis en année n-1 sur une (ou des) AV de plus de 8 ans ? Si c’est bien le cas, et si j’ai bien compris, seuls les premiers 9600 € (couple) sont imposés ?

Dans votre exemple, il faut quand même être capable de sortir 12k€ de bénéfices d’AV par an… faut être solide…

Question 2 : Mon QF et de 57k€ (3 parts). Je devrais donc être en TMI 30 %. Sur mon avis d’impôts, il m’annonce 41%. Hors quand je fais mon calcul, je tombe sur le même impôt que celui de l’administration fiscale (ce qui valide mes calculs) mais je n’ai rien dans la tranche 41 %. Pourquoi annonce-t’il alors une TMI à 41 %.

Merci à vous !

Romain

Bonjour Romain,

Merci 🙂

1/ C’est expliqué dans l’article, cartouche vert :

Revenus de capitaux mobiliers (RCM) : le couple a perçu 4 000 € de dividendes sur le PEA et 2 000 € d’intérêts sur fonds euro en assurance vie. Il n’y a rien à déclarer. Par ailleurs, le couple a fait un rachat de 15 000 € (dont 6 000 € de plus-value) sur son assurance vie : à déclarer, mais non imposable car le contrat d’assurance vie a plus de 8 ans et on est sous le seuil d’abattement de 9 200 € de plus-value annuelle. Finalement, on a 12 000 € de revenus du capital qui échappent à l’impôt !

2/ C’est étrange, je ne vois pas d’explication.

Merci pour ce article avec des exemples, mais je pense qu’il manque la partie sur le plafonnement des effets du quotient familial. Surtout avec des revenus élevés, le calcul de l’impôt brut est un peu plus complexe.

Bonjour,

Oui on l’évoque dans l’étape 6 en note orange :

attention, l’IR brut peut être corrigé à la hausse en raison du plafonnement du quotient familial ! En effet, l’avantage procuré par le quotient familial est limité à 1 678 € par enfant comptant pour une demi-part, le double pour enfant comptant 1 part (cf l’exemple de calcul dans mon commentaire du 11/08/2023). À l’inverse, il y a une décote dans les départements d’Outre-Mer et une décote sous un certain niveau d’IR brut.

Le calcul reste assez simple ceci dit.

Dans mon cas je suis pleinement touché, avec de bons revenus et 2 enfants, alors je calcule mon IR avec 2 parts puis je retire 1 678 € par enfant.

Bonjour Nicolas,

Tout d’abord, un immense merci pour votre article, très clair comme toujours. Lorsque vous dites : « En pratique, les revenus mobiliers venant d’un livret fiscalisé ou d’un compte-titres ordinaire (CTO) vont augmenter le RFR, alors que les rachats sur assurance vie de plus de 8 ans ne vont pas impacter le RFR. Donc les foyers modestes doivent privilégier l’assurance vie pour ne pas risquer de subir l’effet de seuil du RFR. », est-ce que les revenus mobiliers de scpi étrangère comme corum origin, qui sont imposés IR hors de France et qui échappent à la double imposition, font gonfler le RFR ? Je me pose surtout la question par rapport à ma conjointe qui voit les factures liées aux enfants augmenter alors que ses marges de manœuvre salariales sont limitées par rapport aux miennes. Bon dimanche !

Rémy

Bonjour Rémy,

Les revenus SCPI : ce ne sont pas des revenus mobiliers, mais des revenus fonciers (sauf si vous avez investi en SCPI via assurance vie ou PER).

Les revenus fonciers augmentent le RFR.

Merci Nicolas de votre réponse ! Cela confirme l’enjeu de la friction fiscale pour les épargnants plus modestes comme nous, qui ont plutôt intérêt à flécher surtout vers les niches à disposition.

Bonjour et merci pour ce superbe article.

Je me questionne concernant l’optimisation fiscale lors du premier versement dans mon cas pour l’ouverture d’un PER .

Je cherche a “racler” la TMI a 30%. toutefois, pour savoir quel montant de mes revenus sont effectivement dans la tranche a 30%,faut il 1) prendre mes revenus imposable “brut”ou bien 2) prendre les revenus imposable divisé par mon nombre de part .

Très concrètement, dans mon cas, couple avec 2 enfants, revenus net imposable a 90k.

Dans le premier cas, je peux donc déduire de mes revenus 90000-27479 = 62521 euros

Dans le deuxième cas, je pourrais déduire 90000/3 – 27479 = 2521 euros.

J’avoue avoir un doute sur le bon calcul .

Merci pour votre éclairage

Bonjour,

Il faut d’abord calculer le RNI (revenu net imposable).

Puis appliquer le barème en tenant compte de votre quotient familial (3 parts).

Cf les étapes 4 et 5 du calcul.

Bonjour Nicolas,

Merci pour ce site et tous les articles publiés depuis des années que je lis assidûment !

J’ai une question concernant ma tranche marginale d’imposition.

Je viens de recevoir mon avis d’imposition 2022 suite à ma déclaration en juin dernier et je suis surpris de voir ma TMI annoncée à 41%.

Ma femme et moi sommes mariés avec deux enfants (l’ainée a 4 ans) et nous déclarons un revenu imposable de 185,000 euros.

J’avais en tête 185,000/3 = 62,000 euros soit une TMI à 30% mais sans doute n’ai-je pas compris comment cela fonctionne.

Pourriez-vous m’éclairer?

Merci par avance

Bonjour Loic,

C’est comme Elimane dans le commentaire précédent.

=> vous vous situez « normalement » en haut de la TMI 30 %.

MAIS en raison du plafonnement du quotient familial (avantage maximum de 1 678 € par demi-part), vous êtes en TMI 41 %.

Donc pour calculer votre IR, il faut d’abord calculer avec 2 parts. Par exemple 15 000 €.

Puis avec votre nombre de parts réel (3 parts car 2 enfants). Par exemple 9 000 €.

Et si le delta est supérieur à 2 x 1 678 €, alors le plafonnement s’applique.

Dans ce cas 15 000 – (2×1678 €) = environ 11 700 € d’IR.

Je suis “victime” du plafonnement aussi.

Le plafonnement du quotient familiale est une mesure introduite par François Hollande, pour limiter l’avantage fiscal des plus aisés d’avoir des enfants…

Cf les explications en étape 5 et 6 du calcul de l’IR : https://avenuedesinvestisseurs.fr/optimisation-fiscale-impot-revenu-calcul/#7-%C3%A9tapes-de-calcul

Merci pour ce retour très clair !

Je comprends donc que pour passer dans la TMI 30%, je peux utiliser un PER et verser le delta (185000/2=92500 soit 92500-78570=13930 euros) ? Est-ce une méthode intéressante si je pense à long terme?

“j’économiserais” 41% dans l’immédiat et placerait cette somme sur une longue durée avec le potentiel de gain lorsque je casserai mon PER.

Voyez-vous un autre mode de défisc ou d’optimisation à me conseiller?

Oui en complément de l’assurance vie, le PER est très efficace en TMI 41 %.

Si vous pouvez bloquer l’épargne en PER jusqu’à la retraite.

Notre article avec simulations chiffrées : assurance vie ou PER.

Vous pourrez “racler” votre plus haute tranche et retomber en TMI 30 %.

Attention à bien choisir un PER avec moins de frais et l’accès aux meilleurs fonds : meilleurs PER.

D’autres défisc ici : défiscalisation.

Bonjour Nicolas,

Merci pour ton site qui est une vraie mine d’or pour moi.

Je me pose une question concernant ma TMI.

Je déclare un revenu net imposable de 175 000€ et ma femme de 50 000€.

Nous avons deux petits garçons de 3 et 1 ans soit 3 parts fiscales.

Puis-je considérer que ma TMI est de 30% (175 000 + 50 000 = 225 000 / 3 = 75 000€) ?

Je cherche à connaitre ma TMI pour mieux planifier ma stratégie d’investissement.

Merci par avance pour ton aide.

Elimane

Bonjour Elimane,

QF = RNI / nombre de parts.

= 225 000 € / 3 parts.

= 75 000 €

=> vous vous situez “normalement” en haut de la TMI 30 %.

MAIS en raison du plafonnement du quotient familial, vous êtes en TMI 41 % (voir le simulateur sur le site des impôts).

Il y a matière à défiscaliser 🙂

Merci pour votre retour rapide.

Vous parlez de l’intérêt de défiscaliser, dans le sens d’investir pour générer du revenu qui ne me fera pas passer dans la TMI supérieure (type LMNP) ?

Que penser du PER dans ma situation? Préférable d’attendre 41% non?

Oui plus précisément : optimiser fiscalement et défiscaliser.

Optimisation fiscale = générer des revenus qui ne sont pas imposables :

– épargne sur Assurance vie

– épargne sur PEA

– Immo LMNP au régime réel.

Défiscaliser = baisser son impôt sur le revenu. Notamment grâce au PER.

Ce qui est déjà intéressant en TMI 30 % si on peut investir à long terme.

Je vous invite à lire cet article : défiscalisation.

Merci Nicolas. Je vais lire tout ça !

Bonjour

Super, très instructif et pédagogique, et c’est bien l’essentiel.

L’exemple de ce couple me questionne tout de même un peu.

Leur revenu global n’est pas extraordinaire, et je trouve qu’ils ont un patrimoine relativement important au regard de leur capacité financière intrinsèque. Les rendements des SCPI et de leur AV indiquent qu’ils ont de très belles sommes placées. De même j’imagine qu’ils ont un voir deux crédits immobiliers pour la résidence principale et le LMNP, peut être également des crédits voitures…Bref sauf si ils ne partent jamais en vacances, ne vont jamais au restaurant, et vivent à l’économie, comment ont ils pu construire ce patrimoine avec ce niveau de revenu ? Si c’est en effet possible, je suis preneur des conseils car mathématiquement parlant quelque chose m’échappe…

Bonjour Mickael,

Ils ont peut-être 50 ans et ont hérité ?

Ou bien capitalisé plus jeune, quand ils étaient expatriés et avec un logement de fonction ? (Ce qui est mon cas et le cas de pas mal de “jeunes” de 35-40 ans qui ont déjà plus de 500 k€ de capital placé, en plus de leur résidence principale à crédit).

Le principal, l’objectif de cet article, c’est de comprendre le mécanisme du calcul de l’impôt sur le revenu, pour comprendre ensuite comment optimiser fiscalement 🙂

Bonjour Nicolas,

Encore merci, très pédagogique, très simple à comprendre.

Malheureusement, j’ai l’impression que cette année, il n’est plus possible de faire la simulation des impôts payés étape par étape. Tout au moins, de mon côté, il ne m’est ressorti aucune simulation d’IR lors de la déclaration d’impôts.

Bonjour Romain,

Si, en dernière étape juste avant validation j’ai bien eu encore la simulation d’IR à payer.

SAUF si on a des revenus étrangers (annexe 2047) dans ce cas pas de simulation IR (donc je renseigne cette annexe en dernier après avoir fait un passage hors revenus étrangers).

Merci Nicolas !

En effet, je suis passé directement à la version complétée de toutes les annexes… Et quelques euros de SCPI à l’étranger en effet.

Je vais peut-être faire une correction pour voir l’effet avec et sans ! Merci

Voilà pourquoi 🙂

Bonjour,

Je suis tombé sur ce site permettant d’avoir une simulation réalisée sur le site http://www.impots.gouv.fr :

https://simulateur-ir-ifi.impots.gouv.fr/calcul_impot/2023/simplifie/index.htm

Ça permet d’avoir rapidement ton TMI et d’éviter de faire le test pas à pas.

En espérant que cela soit utile

super article! tres pedagogique!

Merci Olivier 🙂

Cet article est utile en cette période de déclaration de revenus !

Bonjour à vous 🙂

Merci pour ce site que je passe des heures à parcourir pour comprendre et optimiser mes finances partout où je peux.

J’ai eu une idée (que j’ai également exposé ce matin à mon centre des impôts, je vous tiendrai au courant de la réponse) : Il est possible de modifier son taux de PAS en actualisant à la hausse ou à la baisse, mais rien n’exige que ce nouveau montant reflète la réalité de nos revenus, enfin je crois…

Actualiser à 100 000 quand on touche 50 000 serait du suicide selon moi, mais actualiser à 10 000 quand on touche 50 000 revient à être dans la tranche non imposable avec un taux de PAS à 0%, donc pas d’impôts à verser pendant 12 mois.

Il est alors possible d’épargner chaque mois le montant de l’impôts normalement dû (qu’on peut calculer approximativement) sur un placement sans risques (livret A, LDDS, je pense également au compte-espèce de Trade Republic, voire peut-être un CAT sur un an en épargnant le montant de son impôt en une fois et si “taux du CAT – PFU” est intéressant) pour qu’il rapporte des intérêts, avant d’être retiré au bout d’un an pour payer ses impôts en une fois lors de la déclaration d’impôts.

En résumé, ça permettrait de conserver l’impôt chez soi et de générer des intérêts dessus avant de le dépenser en une fois pour réellement payer son impôt, plutôt que le dépenser chaque mois sans pouvoir faire travailler cet argent (ce qui revient à reprendre l’ancien système d’impôts avant la mise en place du PAS).

Que pensez-vous de cette optimisation ? Je me pose également la question de la légalité (le centre financier devrait m’apporter la réponse à ce sujet).

Je vous souhaite une bonne journée 🙂

Bonjour Marie,

Je comprends l’idée, c’est malin et j’y avais également pensé 🙂

Mais non ce n’est pas réalisable.

Car de mémoire, s’il y a un écart de plus de 5 % entre notre modification et la réalité, nous écopons d’une pénalité.

Donc il faut être juste dans la personnalisation du taux.

Bonjour Nicolas et merci pour votre réponse 🙂

J’ai par la même occasion obtenue la réponse de la DGFIP que voici :

“Bonjour,

En cas de modulation à la baisse effectué à tort (10% d’écart entre l’impôt dû et l’impôt prélevé à la source), le solde que vous aurez à payer pourra être majorée de 10% de pénalité.

https://www.legifrance.gouv.fr/codes/article_lc/LEGIARTI000036354358

En vous remerciant de votre attention.”

Donc oui, vous avez raison : fausse bonne idée 🙂

Merci encore pour votre avis !

Je vous souhaite une bonne journée 🙂

Merci Marie pour la confirmation 🙂

Donc tolérance de 10 % d’écart max.

Merci pour cet article très bien fait, et plus généralement pour l’ensemble de l’information mise à disposition sur le site.

Il y a une petite erreur en étape 6:

IR brut = 1994 € x 2 = 3 988 €, et non IR brut = 2 322 € x 2 = 3 988 € comme il est écrit

Rémi

Bonjour Rémi,

Bien vu, c’est corrigé, merci !

J’avais modifié tous les chiffres il y a 1 mois suite au changement du barème de l’IR et j’ai oublié celui-ci.

Bonjour Nicolas,

vraiment très intéressant, merci pour toutes ces informations.

Noter peut-être en complément que le plafonnement du quotient familial peut s’appliquer, en particulier sur les calculs présentés pour le même couple mais avec 2 enfants.

Sur le site de l’administration, il est indiqué qu’un plafonnement de 1592 € est appliqué sur chaque demi-part supplémentaire et que le service des impôts compare les résultats des 2 calculs suivants :

1) Impôt sur 2 parts uniquement, diminué du montant du plafond correspondant aux majorations du quotient familial

2) Impôt calculé sur le nombre de part réelles.

=> Si le second résultat est inférieur au premier, l’administration retient le premier calcul. Ce qui peut entrainer une grosse différence d’imposition, et faire passer en TMI 30%.

Bonjour Jacques,

Merci pour la précision, c’est exact !

Je suis personnellement touché par ce plafonnement.

Chaque enfant ne peut “faire gagner” que 1 592 € maximum.

Bonjour Nicolas,

Bravo pour l’article c’est vraiment top ! Ma question est : je déclare de 25 à 27 000 euros suivant les années et ma femme plutôt 37k€. Nous sommes sous PACS et séparation de biens avec des taux individualisés mais je me demande chaque année, au moment de la déclaration, si je payerais moins d’impôts si nous étions simplement en concubinage ? techniquement ce n’est pas la même chose nous sommes bine d’accord ?

Merci par avance.

Cldt

Vincent

Bonjour Vincent,

On explique ici les conséquences fiscales selon la situation matrimoniale (concubinage, PACS ou mariage) : https://avenuedesinvestisseurs.fr/largent-dans-le-couple/#concubinage-pacs-ou-mariage

En cas de PACS, imposition commune (foyer fiscal).

Vous pouvez faire la simulation pour voir si vous paieriez moins en concubinage avec une imposition distincte.

Mais si vous avez individualisé les taux en principe c’est OK. Car dans ce cas, chacun paie un taux qui lui est propre, selon ses revenus. Cela peut intéresser les couples avec de grandes différences de revenus.

Bonjour Nicolas,

Top le pas-à-pas !

Je me suis déjà pas mal formé à l’optimisation fiscale et je connaissais presque toutes les ficelles de ton article, mais les 7 étapes sont juste ce qu’il me manquait pour tout voir de façon claire !

Merci pour votre travail. Vous êtes des alliés précieux 😉

Laurent

Bonjour Laurent,

Super, merci pour votre agréable retour 🙂

Bonjour Nicolas,

Super sujet comme d’habitude!

Je ne sais pas si vous pouvez m’apporter la réponse mais je voudrais savoir si le plafonnement fiscal concernant les enfant n’était valable que pour les enfants majeurs ou pour tous les enfants? J’ai l’impression que c’est pour tous les enfants au vue de ma dernière déclaration.

Cordialement,

Fx

Bonjour FX,

Oui le plafonnement du quotient familial concerne tous les enfants dès la naissance.

Bonjour j’ai laissé un commentaire hier mais je crois que je me suis trompé d’endroit.donc je réitère ma question

Je suis retraité je souhaite ouvrir un per pour défiscalisé une partie de mon capital de départ en retraite est-ce possible

Cordialement mr roger

Bonjour Roger,

Dans l’esprit des textes, le PER s’ouvre plutôt dans la vie active et on en sort à la retraite.

Ceci dit, en pratique il semble possible d’ouvrir un PER pendant la retraite, vous pouvez voir la mise en oeuvre avec les courtiers présentés ici dans notre article sur les meilleurs PER : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

La déclaration de revenus pré remplie par l’administration fiscale ne ventile pas les revenus imposables tirés des heures travaillées non exonérées et les revenus tirés des heures supplémentaires exonérées donc non fiscalisés.

Bien penser à corriger la déclaration pré remplie pour diminuer l’assiette imposable entraînant mécaniquement une diminution de l’impôt dû. En revanche, les heures supplémentaires exonérées auront pour effet de gonfler le RFR.

Merci Olivier pour l’info !

Un article auquel on ne s’y attarderait pas au premier abord, et qui me semble Ô Combien important ! Merci pour ces précisions 😉

Bonjour Vivien,

Oui ce n’est pas un sujet sexy de prime abord 🙂

Et pourtant, on se rend compte que plein de gens n’ont pas compris le système de calcul de l’IR et donc comprennent mal l’optimisation fiscale et la défiscalisation ! Donc sujet essentiel en réalité.

Honnêtement j’ai compris mon imposition il y a peu car je viens de passer en TMI 30. Bref, je pense en effet que ça fait parti des sujets “annexes” mais important ! 😉

Prem’s commentaire

Bonjour,

merci Nicolas pour cet article génial ! Votre blog est une mine d’or pour le quidam que je suis et qui souhaite en apprendre plus sur sur la défiscalisation et l’investissement rapidement.

J’ai une suggestion pour un prochain article : Situation fiscale optimisée comparative entre statut de salarié et entrepreneur (individuel, SARL et SAS) ?

Merci à vous et à Internet de pouvoir avoir ce genre d’informations facilement et si bien expliqué 🙂

Bonjour Stan,

merci pour votre retour 🙂

Bien vu pour votre suggestion, nous sommes justement en cours de recherche sur ce sujet !

Surtout avec une société holding patrimoniale, à l’IS (impôt sur les sociétés). Est-ce vraiment avantageux face à l’investissement personnel à l’IR… ? On planche dessus et ce n’est pas si évident que ça ! Car à l’IR à titre perso on peut déjà bien optimiser avec l’assurance vie, le PEA et le LMNP notamment.