Atteindre le cap du million d’euros, c’est un rêve pour beaucoup et un tournant pour ceux qui l’ont réalisé. Mais avec ce montant en main, une question essentielle se pose : combien rapporte 1 million d’euros placé par mois ? Car l’intérêt n’est pas de regarder les chiffres sur son compte, mais d’en vivre !

Les gains générés par 1 millions d’euros dépendent en grande partie des placements choisis et du risque qu’on est prêt à accepter. Plus on vise des rendements élevés, plus il faut s’attendre à des variations marquées de la valeur des placements (volatilité), voire à des pertes temporaires à court terme.

🔒 Profil prudent : avec une performance moyenne nette de 2 % par an, 1 million d’euros placé rapporte environ 1 700 € par mois. Dans ce cas, on privilégie les meilleurs placements sans risque :

- les livrets et autres placements monétaires ;

- les fonds euros en assurance vie ;

- voire les comptes à terme.

📈 Profil offensif : avec une performance moyenne nette de 10 % par an, 1 million d’euros placé rapporte environ 8 300 € par mois. Cependant, ces gains mensuels ne sont pas garantis et impliquent d’accepter des variations importantes du capital. Dans cette optique, on privilégiera :

- d’investir en immobilier ;

- d’investir en bourse sur les marchés actions ;

- d’investir en private equity ;

- voire des placements atypiques : investir dans l’or, investir en cryptomonnaie, investir dans les forêts, etc.

➡️ Il y a aussi un profil plus équilibré que nous présentons dans l’article. Ces exemples montrent qu’il n’y a pas de réponse unique. La bonne approche dépendra de nos objectifs, de notre tolérance au risque et de nos besoins de stabilité ou de croissance.

Dans cet article, on va passer en revue les options pour tirer des revenus réguliers d’un capital d’un million d’euros, et pourquoi pas, un pas vers l’indépendance financière.

SOMMAIRE

- Combien rapporte 1 million d’euros placé par mois ? Tableau récapitulatif

- Les meilleurs placements pour investir un million d’euros

- Cas pratique : quel rendement espérer sur 1 million d’euros ?

- Notre avis : 1 million d’euros placé chaque mois suffit-il pour l’indépendance financière ?

Combien rapporte 1 million d’euros placé par mois ? Tableau récapitulatif

📊 Un million d’euros placé par mois rapporte en moyenne entre 1 667 et 8 333 euros, selon le niveau de risque que l’on accepte de prendre. Voyez le tableau ci-dessous.

➡️ Pour saisir ce que chacun d’entre nous (en fonction du profil d’investisseur) pourrait espérer comme rente, examinons les variations des gains et pertes maximales autour de la performance moyenne annuelle :

| Profil d'investisseur | Rente mensuelle moyenne | Performance nette moyenne | Gain "maximal" annuel* | Perte "maximale" annuelle* |

|---|---|---|---|---|

| Sécurisé - 1 | 1 667 € | 2 % | 2 % | 0 % |

| Prudent - 2 | 2 500 € | 3 % | 6 % | 0 % |

| Prudent - 3 | 3 337 € | 4 % | 13 % | -5 % |

| Équilibré - 4 | 5 000 € | 6 % | 26 % | -14 % |

| Dynamique - 5 | 6 667 € | 8 % | 40 % | -24 % |

| Dynamique - 6 | 7 500 € | 9 % | 49 % | -31 % |

| Offensif - 7 | 8 333 € | 10 % | 60 % | -40 % |

🔎 Comment lire ce tableau ? Par exemple, pour un épargnant avec une allocation patrimoniale équilibrée, 1 million d’euros rapporte en moyenne 5 000 euros de gains par mois. La performance nette pondérée est de 6 %/an avec une volatilité pondérée de 10 %/an.

En optant pour une allocation dynamique, 1 million d’euros placé rapporte en moyenne 6 700 € par mois, soit une performance de 8 %/an, avec une volatilité pondérée de 16 %/an.

Note de Nicolas : pour atteindre cette performance, il faut investir intelligemment. Donc choisir les meilleurs placements et via les meilleures enveloppes fiscales (assurance vie et PEA notamment). Nous développons plus loin, en pratique.

Les gains futurs sont estimés à partir des performances passées

Les niveaux de volatilité pour chaque profil de risque (de 1 à 7 dans le tableau) sont respectivement de 0,25 %, 1,5 %, 4,5 %, 10 %, 16 %, 22 %, et 25 %.

Ces valeurs reflètent une évaluation basée sur (1) l’indicateur de risque SRRI (Synthetic Risk and Reward Indicator), qui classe les placements en fonction de leur volatilité et potentiel de rendement, et (2) les données historiques des marchés.

⚠️ Cependant, il est essentiel de garder à l’esprit que les performances passées ne garantissent pas les performances futures, car les marchés évoluent constamment et peuvent subir des événements imprévus.

Simulation : entre la théorie et la pratique

Pour estimer les gains et pertes annuels “maximaux”, nous avons utilisé ±2 écarts-types autour de la performance moyenne. Cela signifie que, dans 95 % des cas, un investisseur offensif pourrait réaliser un gain maximal de 60 %. Ce calcul se base sur une performance moyenne de 10 % ajoutée à 2 x 25 % de volatilité. Inversement, cet investisseur pourrait subir une perte maximale de –40 % (10 % – 2 x 25 % de volatilité).

📉 Cependant, des événements rares, appelés “cygnes noirs” (ou black swans en anglais) peuvent entraîner des chutes de marché inhabituelles. Par exemple :

- La crise des subprimes de 2007-2008 a fait plonger les marchés actions de 50 % en quelques mois seulement.

- La crise sanitaire du Covid-19 a entraîné une chute des marchés actions de 30 % en seulement quelques jours.

Note de Nicolas : après un krach, le marché actions se redresse plus ou moins rapidement. Par exemple, lors du krach du Covid-19, il n’a fallu que 3 mois pour remonter plus haut qu’avant krach, comme le montre la courbe bleue du graphique ci-dessous. D’où l’importance d’investir à long terme et de ne pas paniquer lors des sautes d’humeur du marché actions. De façon à rester investi pour ne pas subir la volatilité, et pour que les 1 million d’euros placés continuent de rapporter durablement.

Les meilleurs placements pour investir un million d’euros

Les meilleurs placements pour investir un million d’euros peuvent être regroupés en 4 “familles d’investissement”, aux comportements et rendements bien différents, représentées dans ce graphique :

La construction d’une allocation patrimoniale diversifiée se fait à travers 4 familles d’investissement :

- 💵 Les marchés obligataires (les “produits de taux”) avec les livrets, les fonds euros en assurance vie, les fonds monétaires et les fonds obligataires. Par exemple, l’indice mondial FTSE World Government Bond, représenté en vert sur le graphique.

- 🏘️ Les marchés immobiliers avec l’immobilier locatif et l’immobilier pierre-papier (SCPI ou SIIC), représentés en noir sur le graphique par l’indice FTSE EPRA/NAREIT Developed.

- 📈 Les marchés actions avec les titres vifs, les fonds actions (idéalement les ETF), et le private equity. Par exemple, l’indice mondial MSCI ACWI est illustré en bleu sur le graphique.

- ⚜️ Les marchés alternatifs avec les métaux précieux, les cryptomonnaies (investir dans l’or ou le bitcoin ?), les forêts, l’art, les legos, le vin, les montres, l’automobile, etc. Par exemple, le cours de l’or est représenté en jaune sur le graphique.

➡️ Voyons en détail les meilleurs placements accessibles dans chaque catégorie pour investir 1 million d’euros et combien ils rapportent (rendement moyen).

Les marchés obligataires : prêter de l’argent aux entreprises et aux États

Investir sur les marchés obligataires consiste à prêter de l’argent aux entreprises et/ou aux États en échange d’intérêts réguliers. Ces marchés sont très hétérogènes : une obligation peut présenter un risque très faible ou, au contraire, élevé. Par exemple, prêter à l’État allemand ou à l’État grec n’implique pas le même niveau de risque, tout comme prêter à LVMH ou à Picard Surgelés.

🔎 Globalement, ce marché offre des performances plus modérées que les actions sur le long terme. Son évolution est directement liée aux variations des taux d’intérêt à court, moyen et long terme.

| Placements obligataires | Performance annualisée | Risque (volatilité) | Liquidité | Exemples |

|---|---|---|---|---|

| Fonds monétaires | 2 % (selon taux €ster) | Très faible (taux sans risque) | ✅ Disponible à tout moment | Lyxor Smart Overnight Return disponible dans les comptes-titres Interactive Brokers et Saxo ➡️ Les meilleurs fonds monétaires |

| Fonds euros (en assurance vie) | 2 – 4 % | Faible (capital garanti) | ✅ Accès sous quelques jours | Fonds euro Objectif Climat de l’assurance vie Linxea Spirit 2 ➡️Les meilleurs fonds euros |

| Fonds obligataires : obligations d’État de bonne qualité (investment grade) | 5 % | 4 % | ✅ Disponible à tout moment | iShares Global Aggregate Bond ESG UCITS ETF disponible dans les comptes-titres Interactive Brokers et Saxo ➡️ Le marché obligataire |

En bref, avec des obligations de qualité (peu risquées), c’est une famille d’investissement utile pour réduire le risque d’un portefeuille.

➡️ En pratique, on préfère le couple rendement / risque du fonds euro et c’est le placement obligataire le plus simple. Mais il faut bien choisir : notre comparatif des meilleurs fonds euros.

Les marchés immobiliers : mise en location et valorisation du foncier

Investir dans l’immobilier permet de bénéficier à la fois de revenus locatifs et de la valorisation du foncier (terrain) sur le long terme.

🔎 L’immobilier est souvent apprécié par les Français pour son potentiel de revenus réguliers et la possibilité d’être financé avec des conditions avantageuses de crédit. Cependant, il reste un investissement comme un autre, avec ses avantages (le levier du crédit) et ses inconvénients (notamment des frais élevés, et placement illiquide, long à revendre) !

| Placements immobiliers | Performance annualisée | Risque (volatilité) | Liquidité | Exemples |

|---|---|---|---|---|

| Immobilier pierre-papier (SCPI) | 5 % | 5 % | ❌ Bloqué plusieurs mois en direct ✅ Accès sous quelques jours via assurance vie | – Les SCPI Corum en direct (notre avis sur Corum Origin) – Les SCPI en assurance vie (Remake Live, Épargne Pierre, etc.) ➡️ Notre guide : investir dans des SCPI |

| Foncières cotées (REITS/SIIC) | 7 – 9 % | 18 % | ✅ Disponible à tout moment | iShares Developed Markets Property Yield UCITS ETF disponible dans les comptes-titres Interactive Brokers et Saxo ➡️ Notre guide : investir dans des SIIC |

Que ce soit par l’achat de biens directs (location nue ou meublée), de SCPI ou de foncières cotées, l’immobilier est souvent considéré comme un investissement plus risqué que les obligations de bonne qualité, mais moins risqué que les actions.

Avis de Nicolas : si on a 1 million d’euros placés, inutile d’investir en immobilier selon nous, ce serait dommage de gaspiller du “cash”. Le seul avantage de l’immobilier est d’investir à crédit pour profiter de l’effet levier. Et l’immobilier locatif est un vrai métier et particulièrement risqué en France vu les lois anti-bailleurs : comment investir en immobilier locatif. Pour faire plus simple, plus rentable sans crédit et moins chronophage, on préfère investir en bourse (de façon passive avec les ETF).

Les marchés actions : être propriétaire des entreprises

Avec les actions, on devient copropriétaires d’entreprises et on profite directement de leur croissance et de leurs profits. Les marchés actions offrent un potentiel de gains importants, bien que la volatilité (fluctuations des cours) soit souvent plus marquée.

🔎 On distingue les actions cotées (sous forme d’actions en direct, ou de fonds d’investissement) des actions non cotées (le private equity) :

| Placements actions | Performance annualisée | Risque (volatilité) | Liquidité | Exemples |

|---|---|---|---|---|

| Actions internationales | 8 % | 15 % | ✅ Disponible à tout moment | iShares MSCI World Swap PEA UCITS ETF (WPEA) disponible dans les meilleurs PEA comme celui de Fortuneo. ➡️ Notre guide : comment investir en bourse ? |

| Private equity | 12 % | Risque de perte en capital | ❌ Bloqué plusieurs années | Private equity en assurance vie française (ex. avec Linxea Spirit 2) ou luxembourgeoise (avec Prosper Conseil). Private equity en direct avec Altaroc, Archinvest, Ramify, et/ou Private Corner. ➡️ Notre guide : comment investir en private equity ? |

➡️ Les marchés actions sont indispensables dans notre portefeuille pour booster la performance à long terme (c’est-à-dire plus de 8 ans). Pour faire simple et efficace, on privilégie l’investissement en ETF dans les actions internationales.

Les placements alternatifs : métaux précieux, cryptos, art, etc.

Les placements alternatifs, tels que l’or, les cryptomonnaies ou le crowdfunding, permettent de diversifier un portefeuille ; tout en y ajoutant une dose de piment (particulièrement si l’on a des convictions spécifiques).

🔎 Bien qu’ils puissent générer des gains significatifs, la plupart des investissements alternatifs restent très spéculatifs et risqués :

| Placements alternatifs | Performance annualisée | Risque (volatilité) | Liquidité | Exemples |

|---|---|---|---|---|

| Or | 5 % | 15 % | ✅ Disponible à tout moment | iShares Physical Gold ETC disponible dans les comptes-titres Interactive Brokers et Saxo ➡️ Notre guide : comment investir dans l’or ? |

| Crowdfunding : prêt aux entreprises | 10 % | Risque de défaut de paiement | ❌ Bloqué plusieurs années | Homunity (notre avis sur Homunity) Enerfip (notre avis sur Enerfip) Lendopolis (notre avis sur Lendopolis) ➡️ Investir en crowdfunding |

| Cryptomonnaies | NC (trop jeune) | NC (trop jeune) | ✅ Disponible à tout moment | Bitcoin, Ethereum, Solana, Cardano, etc. accessibles avec les meilleurs ETN et ETF crypto sur les comptes-titres Interactive Brokers et Saxo ➡️ Notre guide : comment investir en cryptomonnaie ? |

➡️ On y trouve des actifs qui ne suivent pas forcément la tendance des marchés traditionnels, mais la prudence est de mise quand on les intègre dans notre stratégie. Pas plus de 10 % de notre patrimoine doit être investi dans ces investissements alternatifs.

Note de Louis : avec un compte-titres et/ou un contrat d’assurance vie ou de capitalisation au Luxembourg (via Prosper Conseil par exemple), vous pouvez inclure tous les placements obligataires, immobiliers, actions et/ou alternatifs sur simple demande.

Construire une allocation d’actifs personnalisée

Combien rapporte 1 million d’euros placé par mois ? La réponse dépend de votre mix (votre allocation) entre les investissements vus précédemment. Vous n’allez pas investir 100 % en cryptos ou en actions !

🔎 Par exemple, une allocation équilibrée (voir le 1er tableau de l’article) type 40 % fonds euro / 30 % actions / 30 % immobilier, rapportera environ 6 % de rendement annuel moyen soit 5 000 € par mois (60 000 € l’année) pour 1 million d’euros placé.

⚖️ Selon votre profil d’investisseur : prudent, équilibré, dynamique ou offensif, l’objectif est de combiner ces différents placements pour construire un portefeuille parfaitement adapté à votre situation et vos ambitions.

De plus, certaines classes d’actifs présentent des comportements opposés, ou décorrélés. Par exemple, lorsque les marchés actions subissent une baisse importante, les obligations souveraines de haute qualité et/ou l’or tendent à rester stables, voire à progresser.

💡Associer des actifs décorrélés dans un même portefeuille permet ainsi de construire une allocation patrimoniale résiliente face aux fluctuations du marché. Cette stratégie de diversification réduit le risque global et permet de mieux traverser les périodes de crise, assurant ainsi la stabilité et la pérennité de votre patrimoine.

Cas pratique : quel rendement espérer sur 1 million d’euros ?

👨💼 William, 50 ans, pacsé et père de deux enfants, dispose d’un million d’euros suite à un héritage et à la vente d’un immeuble de rapport. Il souhaite mettre fin à sa carrière d’ingénieur pour se lancer dans l’entrepreneuriat. Il se projette en tant qu’ébéniste la moitié de la semaine sous le statut d’entrepreneur individuel (micro-entreprise). Le reste du temps, il souhaite le passer avec ses proches et se consacrer à ses hobbies.

📊 Après avoir mis à plat son budget, il sait qu’il a besoin de 2 000 € nets par mois pour compenser la perte de son salaire d’ingénieur. Il se demande si son capital peut subvenir à ses besoins. Son objectif est de couvrir ses dépenses tout en préservant son patrimoine intact, en vue de le transmettre à ses héritiers.

➡️ Pour construire une stratégie patrimoniale adaptée, il se se renseigne sur Avenue des investisseurs et investit de façon autonome. Sinon, il fait appel au cabinet de conseil en gestion de patrimoine Prosper Conseil. Son conseiller estime qu’un profil équilibré permettra d’assurer ce revenu tout en faisant croître son capital sur le long terme.

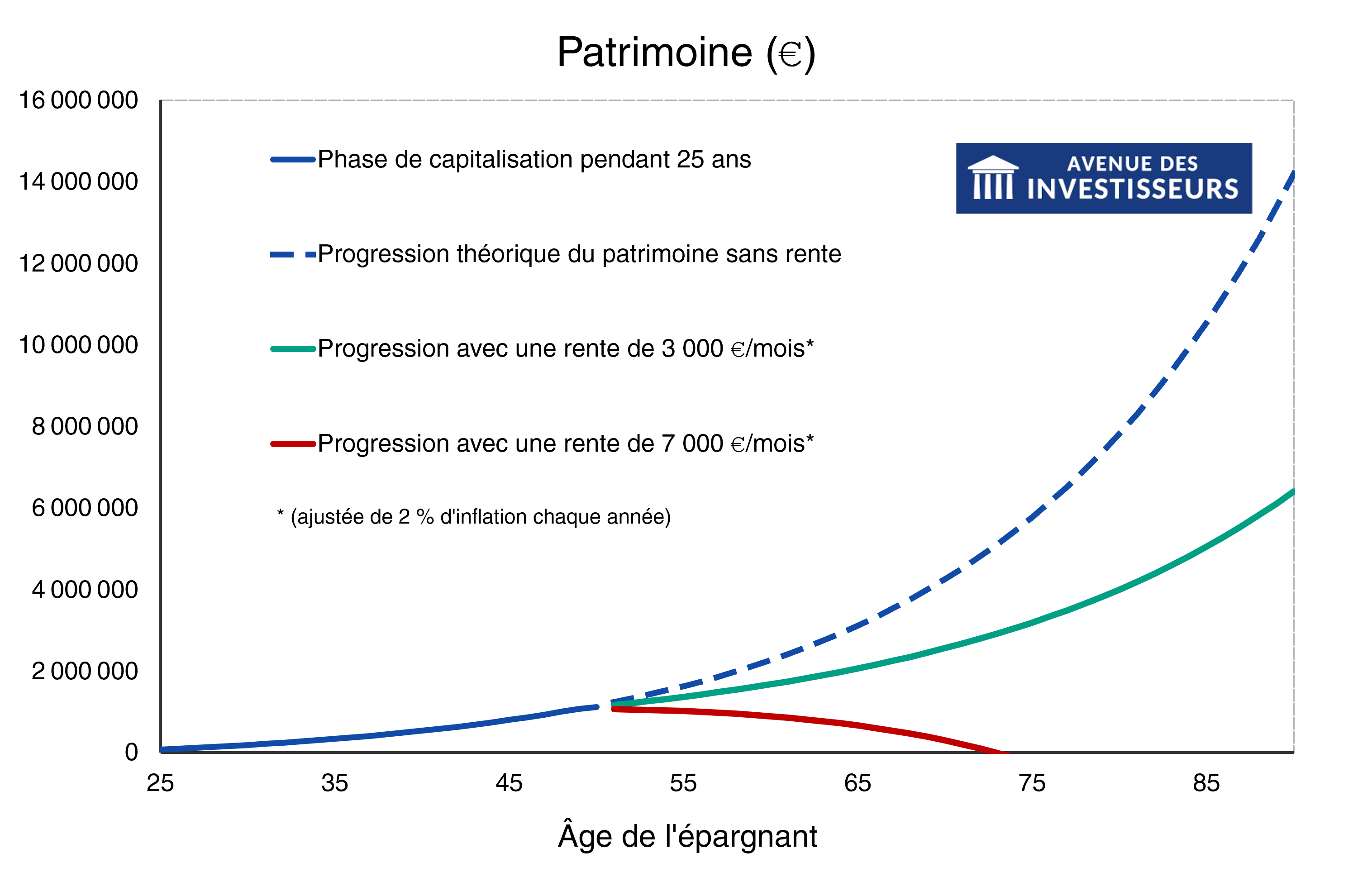

🔎 L’image illustre l’évolution du patrimoine de William, 50 ans, selon différents montants de rentes mensuelles (ajustées de l’inflation). À partir d’un capital initial d’un million d’euros, deux trajectoires principales émergent :

- 🔻 Le capital diminue progressivement : si les rentes dépassent les gains, le patrimoine tend vers zéro avant 85 ans.

- 🔺 Le capital continue de croître : si les gains couvrent les rentes, le patrimoine augmente plus ou moins rapidement selon les performances.

🌟 L’image met aussi en lumière que William peut augmenter son train de vie à 3 000 mensuels sans compromettre la pérennité de son patrimoine à long terme. Son patrimoine de 1 million d’euros à 50 ans continue de croitre et il pourra transmettre plusieurs millions d’euros à ses enfants. Sinon, il peut se verser 5 000 € par mois et son patrimoine stagnera à 1 million d’euros. C’est à sa guise, selon ses projets de vie.

Notre avis : 1 million d’euros placé suffit-il pour l’indépendance financière chaque mois ?

Atteindre l’indépendance financière avec 1 million d’euros est possible, mais cela dépend du montant dont vous avez besoin chaque mois pour vivre : 2 000 €, 5 000 €, ou 10 000 € ? Les résultats dépendent fortement du profil de risque adopté. Pour un célibataire en province, 1 millions d’euros bien placés permettront de vivre aisément. Pour une famille avec enfants à Paris, ce sera plus compliqué.

💰 Un portefeuille sécurisé de 1 million d’euros génèrera environ 2 000 € par mois, tandis qu’une stratégie plus offensive peut atteindre 8 000 € par mois, mais avec une volatilité accrue. Et sans consommer le capital. Si votre train de vie mensuel se situe dans cette fourchette, 1 million d’euros peut être un seuil réaliste d’indépendance financière.

💡Une stratégie complémentaire consiste à utiliser le crédit lombard pour gérer vos flux de trésorerie sans déclencher de fiscalité. Cela vous permet d’utiliser vos placements (investis dans votre assurance vie, compte-titres ou contrat de capitalisation au Luxembourg) comme garantie pour emprunter de l’argent. Vous évitez ainsi de vendre vos actifs et de déclencher l’imposition sur les plus-values.

8 commentaires sur “Combien rapporte 1 million d’euros placé par mois ?”

bonjour,

merci pour ce post très éclairant.

juste une remarque sur le dernier titre (à changer?) : “1 million d’euros placé chaque mois suffit-il pour l’indépendance financière ?” = évidemment que si on place 1 million CHAQUE MOIS, on est FIRE! 😉 Vous vouliez surement dire: “1 million d’euros placé suffit-il pour l’indépendance financière chaque mois ?”.

bonne journée.

Bonjour,

Vous avez tout à fait raison, le titre a été ajusté pour plus de clarté.

Merci pour votre retour et votre touche d’humour, ça fait plaisir (on voit l’âme d’un rédacteur en vous 😉) !

Bonne journée !

Bonjour,

Merci pour cet article très complet et instructif !

Petite remarque dans le tableau du chapitre “Actions”, l’ETF “iShares MSCI World Swap PEA UCITS ETF” n’est toujours pas disponible chez Bourse Direct (en tout cas pas sur mon PEA).

Bonne continuation 🙂

Johann

Bonjour Johann,

Merci pour votre retour d’expérience !

WPEA est un excellent ETF World, dommage qu’il ne soit pas encore référencé chez Bourse Direct.

Merci, pour cet article, c’est très intéressant.

Quid de la fiscalité ?

Merci beaucoup pour votre retour, c’est toujours important d’échanger dans les commentaires après publication !

-> Toutes les performances mentionnées dans l’article sont nettes de frais, mais hors fiscalité. Ce choix vise à se concentrer sur les placements eux-mêmes, car la fiscalité varie considérablement selon le pays de résidence fiscale.

En Belgique ou au Luxembourg, par exemple, la fiscalité des placements est souvent très faible, voire négligeable, ce qui en fait un sujet secondaire.

En France, des enveloppes fiscales comme le PEA ou l’assurance vie permettent une exonération partielle ou totale d’impôt sur le revenu, bien que les prélèvements sociaux de 17,2 % restent applicables.

Comme mentionné dans la conclusion de l’article, une stratégie alternative consiste à recourir à des solutions telles que l’avance sur titres ou le crédit lombard pour générer une rente sans vendre ses actifs. Cela dit, ce n’est pas une solution parfaite : au lieu de payer l’impôt, on s’acquitte des intérêts bancaires sur le montant emprunté.

Pour approfondir le sujet, vous pouvez lire notre article : Optimisation fiscale de l’impôt sur le revenu des particuliers : calcul et exemple

Article très intéressant, merci 😉

Merci Vivien 🙂