Comment placer et investir quand on est un senior ? Il n’y a pas de placements ou investissements spécialement conçus pour les seniors, mais il y en a qui sont plus adaptés pour cette période de la vie. Généralement, on va chercher à concilier revenus passifs (pour compléter la pension de retraite) et gestion facile. Car à cet age, on n’a plus forcément envie de passer beaucoup de temps à gérer, on a plutôt la tête à passer du temps en famille et à profiter de ses hobbies. Donc on va chercher des placements pour senior de type “bon grand-père de famille”, sans prise de risque excessive et avec des revenus réguliers.

Qu’est-ce qu’on entend par senior exactement ? Dans le monde du travail, on est un senior dès 45 ans et dans le monde sportif dès 25 ans ! Mais nous retiendrons la définition de l’OMS (Organisation Mondiale de la Santé) : nous parlerons de senior pour les plus de 60 ans. Ce qui correspond aux retraités ou aux actifs en fin de carrière. Statistiquement, les seniors sont les Français avec le patrimoine le plus important. Ce qui est logique, après toute une vie de travail et d’épargne. Encore faut-il bien placer et investir ce capital pour en profiter.

Sur le cycle de la vie patrimoniale, les seniors sont généralement en phase de rente plutôt qu’en phase de capitalisation. Ainsi, ils ne cherchent plus vraiment à développer leur patrimoine, mais plutôt à en vivre grâce aux revenus du patrimoine. En consommant une partie du patrimoine ou non selon leur volonté de transmission. Ainsi, dans notre article, nous présentons les meilleurs placements et investissements adéquats en phase de rente, pour dégager des revenus passifs. Avec éventuellement en ligne de mire la transmission. Si vous avez bien préparé votre retraite, ce sera facile et vous allez en récolter les fruits.

Note de Nicolas : je vais prendre exemple sur ce que j’explique à mes parents, que l’on peut qualifier de seniors. Comme toujours, il est recommandé de diversifier entre investissements immobiliers et financiers. Cela permet de diluer le risque en s’exposant à plusieurs marchés. Et cela permet aussi de multiplier les sources de revenus.

SOMMAIRE

- Résidence principale : locataire, propriétaire, vendre en viager ?

- Immobilier locatif : être bailleur, ou privilégier la “pierre-papier” (parts de SCPI) ?

- Meilleurs placements et investissements financiers : assurance vie, plan d’épargne retraite, etc.

- Organiser sa succession

Immobilier : quel meilleur choix pour les seniors ?

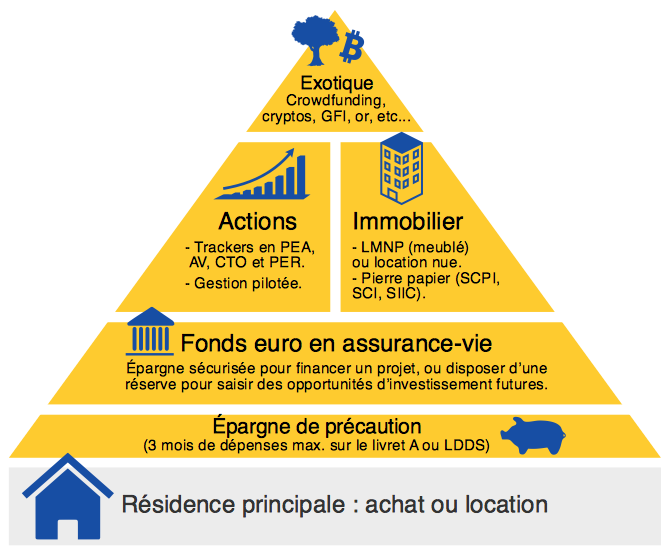

À la base d’un patrimoine équilibré, on retrouve la résidence principale. On peut aussi ajouter l’immobilier locatif pour générer des revenus. Le schéma ci-dessous illustre votre allocation patrimoniale, c’est à dire la répartition de votre patrimoine (x % fonds euro / y % actions / z % immobilier).

Généralement, les seniors auront tendance à aller vers plus de sécurité (fonds euro) et moins de risque (moins d’actions et d’immobilier).

Rester propriétaire de sa résidence principale ou vendre en viager

Le senior type est propriétaire de sa résidence principale et sans crédit immobilier. Si ce n’est pas le cas et s’il est toujours locataire, il est encore temps de décider entre acheter ou louer. Mais à un age avancé, l’endettement sera compliqué, car les banques rechigneront à prêter sur une longue durée et l’assurance emprunteur sera chère.

Le propriétaire (sans crédit) aura naturellement moins de charges à supporter que le locataire, en évitant de payer un loyer. Il s’agit en quelque sorte d’un revenu passif implicite.

Par ailleurs, il est possible de louer une chambre de sa résidence principale à un étudiant par exemple. Fiscalement, il y a un bel avantage si on loue sous un certain plafond hors charges du mètre carré. En effet, sous 190 € par an le m² en Ile de France et 140 € en province, les loyers perçus sont exonérés d’impôts. Par exemple, pour une chambre de 10 m² louée à Lille, cela donne 1 400 € de revenus locatifs annuels nets d’impôt. Si on dépasse ce plafond, il faut déclarer les revenus locatifs dans la catégorie des BIC (bénéfices industriels et commerciaux) comme en régime LMNP.

Si on a une résidence secondaire, il convient aussi de s’interroger sur son véritable coût. Et on peut envisager de la rentabiliser en location saisonnière.

La vente en viager

Les seniors propriétaires peuvent être tentés d’aller encore plus loin que la simple économie de loyer. En effet, ils peuvent décider de vendre leur résidence principale en viager. Et c’est même une solution de plus en plus courante, de façon à pouvoir maintenir un bon train de vie tout en restant chez soi. Car le vendeur en viager obtient alors du capital (le “bouquet”) et/ou des revenus (une rente). Ainsi, le vendeur en viager conserve la jouissance de son bien jusqu’à son décès.

Si on a des enfants, quelles conséquences ?

- l’avantage est qu’ils n’auront pas à financer les vieux jours de leurs parents. Car les parents seront à l’aise financièrement grâce à la vente en viager.

- l’inconvénient étant qu’ils n’hériteront pas du bien immobilier familial. Ceci dit, les enfants revendent souvent la maison (ou l’appartement) des parents car non adaptée à leur vie. Et à la succession, il est de toute façon bien plus commode de diviser des parts de SCPI (on en parle après) entre les enfants, plutôt qu’un bien immobilier qui serait facilement source de conflits familiaux.

Note de Nicolas : en pratique, encore faut-il trouver des acheteurs en viager. Car acheter en viager revient à parier sur la date du décès du vendeur, c’est très aléatoire. Donc les ventes en viager sont souvent longues (2 ans en moyenne) et incertaines. Pour vendre facilement en 3 mois, il existe une solution : la vente en parts de viager entre plusieurs acheteurs. Ainsi, il est possible de vendre en 3 mois seulement à plusieurs investisseurs qui mutualisent l’achat.

L’investissement locatif : être bailleur ? Ou associé de SCPI ?

Pour les seniors qui ont déjà investi en immobilier locatif, se pose la question de revendre les biens ou de continuer à gérer. Et pour les seniors qui n’ont jamais investi en immobilier, se pose la question d’investir dans la pierre pour obtenir des revenus locatifs. En pratique, il existe différents moyens d’investir dans l’immobilier :

| Résidence principale - Résidence secondaire |

Investissement locatif classique | SCPI | Crowdfunding | SIIC et REIT | |

|---|---|---|---|---|---|

| Votre statut | Propriétaire occupant |

Propriétaire bailleur |

Propriétaire associé |

Créancier | Actionnaire |

| Ticket d'entrée (minimum pour investir) | > 50 000 € | > 50 000 € | 500 € | 1 000 € | 100 € |

| Rendement | - Résidence principale : économie de loyer - Résidence secondaire : achat plaisir ou rentabilisation possible en location saisonnière ? |

Très aléatoire selon le bien (et selon le régime fiscal choisi) : de 1% à 10% net | Environ 4% net (sous forme de loyers) | Environ 6% net (sous forme d'intérêts) | Environ 4% net (sous forme de dividendes) |

| Frais d'entrée | Frais de notaire : 7-8% (neuf = 2-3%) |

Frais de notaire : 7-8% (neuf = 2-3%) |

Frais d'acquisition : de 5 à 9% | 0 frais | Coût d'ordre : 0,1 % |

| Levier du crédit | Non (hormis crédit à la consommation) | Non (hormis crédit à la consommation) | |||

| Fiscalité | Pas d'impôts sur les loyers "implicites" (Et taxe habitation majorée jusqu'à 60% pour les résidences secondaires) |

Plusieurs régimes disponibles (location nue, LMNP, Pinel, Denormandie, etc). En nom propre ou via SCI. La location saisonnière. | - Fisca de l'assurance-vie

OU - Fisca des revenus fonciers si achat en direct |

Fisca des obligations : flat tax 30 % | Fisca du compte-titres (CTO) : flat tax 30 % |

| Liquidité | Plusieurs mois pour vendre (trouver un acheteur + signature notaire) | Plusieurs mois pour vendre (trouver un acheteur + signature notaire) | - En assurance-vie = excellente (1 clic) - En direct = bonne |

À l'issue du projet immobilier (remboursement à la fin du chantier qui dure généralement 2 ans) | Excellente : vente en 1 clic |

| Risques encourus | Risque du marché (moins-value) | - Risque du marché (moins-value) - Dégradation du bien - Non paiement des loyers - Vacance locative - Aucune diversification |

Risque du marché (moins-value) | Risque de défaut de paiement du promoteur immobilier | Risque du marché (moins-value) |

| Diversification | - Résidence principale : impossible - Résidence secondaire : possible mais budget important |

Difficile : budget important (et on devient bailleur à temps plein lorsque l'on a plusieurs appartement à gérer) | Très facile : petits investissements et achat en quelques clics | Très facile : petits investissements et achat en quelques clics | Très facile : petits investissements et achat en quelques clics |

| Implication de gestion | Entretien et travaux | - Gestion locative (visites, assemblées générales...) - Déclaration fiscale - Entretien et travaux... |

Déclaration fiscale des loyers | Déclaration fiscale des intérêts | Déclaration fiscale des dividendes |

| Informations supplémentaires | -En savoir plus sur la résidence principale -En savoir plus sur la résidence secondaire |

-En savoir plus sur l'investissement locatif

-Les meilleurs livres sur l'investissement immobilier |

En savoir plus sur les SCPI | En savoir plus sur le crowdfunding | -En savoir plus sur les SIIC

-En savoir plus sur les REITS |

Dans les faits, on remarque que beaucoup de seniors vont revendre leurs investissements locatifs (2ème colonne du tableau) pour ne plus se fatiguer à gérer. Car être bailleur demande beaucoup d’énergie et de temps (gestion locative, entretien du bien, administratif, etc.) et c’est aussi une source de stress (risques de vacance locative, de loyers impayés, de dégradation, etc.)

Ils chercheront alors de l’investissement immobilier plus confortable. Source de revenus plutôt que source de stress. Ainsi, ils auront tendance à privilégier la “pierre-papier” SCPI (3ème colonne du tableau).

Les Sociétés Civiles de Placement Immobilier (SCPI)

En investissant en SCPI, on devient propriétaire associé d’un parc immobilier composé de dizaines d’immeubles. Le but est d’obtenir des loyers de façon vraiment passive. Ainsi, pas de locataire à gérer personnellement, c’est la société de gestion qui s’en charge. Idem, pas de taxe foncière ni factures à payer, pas d’entretien à réaliser, pas d’assemblées générales de copropriété…tout est délégué à la société de gestion ! Pour toutes ces raisons, les seniors apprécient souvent les SCPI pour obtenir les revenus (un rendement moyen de 4,5 %) sans le stress de la gestion et sans y passer du temps.

Autres avantages des SCPI :

- il est plus accessible de diversifier sur plusieurs SCPI et des dizaines d’immeubles. Possible à partir de quelques milliers d’euros.

- à la succession, il est bien plus facile de transmettre des parts de SCPI plutôt que des appartements.

Par définition, vu l’age relativement avancé des seniors, il est difficile voire impossible d’emprunter. Donc l’achat des SCPI sera souvent réalisé au comptant, par deux moyens différents : SCPI en assurance vie ou hors assurance vie ?

- via un courtier en SCPI en direct : quel courtier SCPI choisir ? Il existe une centaine de SCPI différentes sur le marché. Certaines sont spécialisées sur le marché des bureaux, d’autres sur les commerces ou le résidentiel, en France ou en Europe. En pratique, le courtier apporte le conseil pour réaliser le meilleur montage et choisir les SCPI selon la situation de l’épargnant. Et pour un jeune senior, il sera possible d’investir en empruntant (crédit immobilier).

- via une assurance vie : quelle est la meilleure assurance vie pour investir en SCPI ? Il faut choisir un contrat d’assurance vie qui propose un bon choix de SCPI et qui reverse 100 % des loyers. Selon nous, Linxea Spirit 2 est le contrat le plus adapté. Sur assurance vie, la fiscalité peut être optimisée avec exonération d’impôt sur le revenu (on en reparle ensuite).

Les meilleurs placements et investissements financiers

En plus des loyers SCPI, on peut obtenir d’autres sources de revenus avec de bons placements financiers pour senior. Vu l’horizon de placement naturellement plus court, et vu le besoin de retirer régulièrement du capital pour compléter la pension de retraite, les seniors vont investir avec une prise de risque modérée. Graduellement, on réduira généralement le “budget actions”, sauf si on est dans une optique de capitalisation pour transmission aux héritiers. Cf la pyramide patrimoniale en début d’article.

L’épargne de précaution

Comme son nom l’indique, l’épargne de précaution permet de palier les urgences et les imprévus. On recommande l’équivalent de 3 mois de dépenses sur le livret A ou le LDDS. Vu que c’est peu rémunéré (rendement à 0,50 %), on évite de placer excessivement sur ces livrets et on va privilégier les placements plus rentables pour dégager plus de revenus passifs.

Les fonds euros en assurance vie

Pour rappel, on peut avoir plusieurs assurances vie et on peut retirer son argent placé à tout moment. Dans les contrats d’assurance vie multisupport (la norme), on peut placer à la fois en unités de compte (comme les SCPI) et en fonds euro.

Les fonds euros ont pour caractéristique d’être sécurisés, sans risque de perte en capital. Mais le rendement est par conséquent faible, autour de 1,50 % par an (on peut s’attendre à plus sur les meilleurs fonds euros). Pour tirer le rendement vers le haut, il est possible (entre autres unités de compte) d’investir en SCPI comme expliqué plus tôt. Mais les SCPI sont un investissement long terme, au moins 10 ans, et le marché immobilier peut évoluer à la hausse comme à la baisse.

Dans tous les cas, il faut choisir parmi les meilleures assurances vie du marché, sans frais sur versement. Et il faut tâcher d’optimiser fiscalement.

L’avantage fiscal de l’assurance vie : exonération d’impôt sur le revenu

Les fonds euros en assurance vie (tout comme les SCPI et autres unités de compte logées en assurance vie) ont une imposition propre à l’enveloppe assurance vie. C’est à dire que les revenus ne sont pas taxés tant qu’ils ne sortent pas de l’enveloppe. Et s’ils sortent d’un contrat d’assurance vie de plus de 8 ans, l’imposition est très légère. En effet, les gains sont exonérés d’impôt sur le revenu sous le seuil d’abattement annuel de 4 600 € de plus-value pour une personne (ou 9 200 € pour un couple). Les gains subissent seulement les prélèvements sociaux (17,20 %), prélevés tous les ans sur les intérêts du fonds euro.

Note de Nicolas : ainsi, on peut retirer des milliers d’euros tous les ans sans impôt, hormis les prélèvements sociaux ! Mon père avait bien préparé sa retraite en ouvrant une assurance vie. Et maintenant qu’elle a plus de 8 ans, il retire tous les mois 500 € ou 1 000 €, sans être imposé sur le revenu, puisqu’il reste sous le seuil d’abattement annuel de 9 200 € de plus-value pour le couple. Cela vaut aussi bien pour les gains générés par le fonds euro ou par les unités de compte. Si ce n’est pas encore fait, il est toujours temps d’ouvrir une bonne assurance vie (le meilleur moment pour ouvrir était il y a 8 ans, le deuxième meilleur moment est maintenant).

L’avantage de l’assurance vie à la succession

Non seulement l’assurance vie est une niche fiscale au cours de la vie, mais également au décès ! Voilà un autre avantage de l’assurance vie qui intéressera les seniors soucieux d’optimiser leur succession.

En effet, 152 500 € peuvent être transmis à chaque bénéficiaire sans taxes. Car l’assurance vie est hors succession. Pour cela, il faut verser sur ses contrats d’assurance vie avant l’âge de 70 ans. Notez que cette exonération de droits de succession vaut non seulement pour les enfants, mais aussi pour toute personne désignée bénéficiaire. Et il est tout à fait possible de verser sur plusieurs assurances vie en désignant des bénéficiaire différents, pour multiplier les 152 500 € transmis sans taxes par binôme souscripteur-bénéficiaire.

Et si l’on verse sur assurance vie après 70 ans ? Il y a aussi un avantage, même s’il est moindre. En effet, l’abattement n’est plus de 152 500 € par bénéficiaire mais de 30 500 €. Assurance vie et succession : tout savoir.

L’investissement en bourse : PEA ? CTO ? Gestion pilotée ? Le meilleur choix pour senior

Pour aller plus haut dans l’espérance de rendement, il y a aussi l’investissement en bourse. Historiquement, le marché actions a rapporté 7 % par an en moyenne annuelle lissée. Dans les faits, les seniors éviteront d’investir en bourse (sur PEA ou CTO) une somme conséquente. Car ils risqueraient de souffrir de la volatilité des marchés financiers, surtout s’ils comptent faire des retraits. Alors que l’assurance vie en gestion pilotée permet d’investir de façon défensive.

Optimiser le PEA après ses 5 ans

Le PEA est une enveloppe capitalisante, tout comme l’assurance vie. C’est à dire que l’on peut acheter et vendre au sein du PEA, sans impôt, tant que l’on ne sort pas du PEA. Idéalement, les seniors détenteurs d’un PEA sortiront leur argent après les 5 ans du PEA, car les gains sur PEA sont exonérés d’impôt sur le revenu après les 5 ans du PEA ! Et il est également possible de sortir d’un PEA en rente viagère exonérée d’impôt sur le revenu. Fonctionnement et choix du meilleur PEA.

L’assurance vie en gestion pilotée : la meilleure solution pour les seniors

Pour bien doser la somme exposée aux marchés financiers, l’assurance vie en gestion pilotée est un outil très pratique. Comme on l’a vu, l’assurance vie peut être investie en fonds euro (rendement faible mais sécurisé) et en unités de compte (meilleure espérance de rendement mais prise de risque). En optant pour une gestion pilotée, un professionnel répartira votre épargne entre fonds euro et unités de compte selon votre profil.

Ainsi, il y a des profils du plus défensif au plus offensif. Adaptables en cours de vie (on peut changer de profil en quelques clics). Et les seniors auront tendance à investir sur un mandat défensif (plus de fonds euro et moins d’unités de compte), surtout si l’objectif est de faire régulièrement des retraits (par rachats partiels). Tout en profitant des avantages fiscaux de l’assurance vie, exposés plus haut. Encore une fois, il faut bien choisir son contrat d’assurance vie pour qu’il soit performant et avec peu de frais (notre comparatif des meilleures gestions pilotées).

Le plan épargne retraite (PER)

En fin de vie active (ou bien avant), on peut souscrire au PER. Ce nouveau produit d’épargne issu de la loi PACTE a été conçu pour compléter la retraite par répartition. Le PER séduira les seniors qui souhaitent défiscaliser leurs versements, pour sortir plus tard (après le départ en retraite) en capital et/ou en rente. Par exemple, en tranche marginale d’imposition (TMI) 30 %, en plaçant 10 000 € sur PER on obtient une économie de 3 000 € d’impôt sur le revenu.

En pratique, le PER peut fonctionner en gestion libre ou en gestion pilotée (comme l’assurance vie). Et on peut verser dessus à son rythme. Notez qu’en cas d’accident de la vie (décès du conjoint, invalidité du titulaire ou du conjoint, etc.), les gains du PER sont exonérés d’impôt sur le revenu.

Pour les PER assurantiels (la majorité des PER), il y a aussi un bel avantage à la succession. En effet, on bénéficie du même abattement qu’en assurance vie, c’est à dire 152 500 € transmis par bénéficiaire sans taxes. Pour les sommes versées sur PER avant 70 ans, sinon l’abattement est ramené à 30 500 €. Et il est même possible de profiter à la fois de cet avantage à la succession, avec l’avantage de la défiscalisation des versements ! Par exemple, un retraité de 73 ans place 10 000 € sur PER et défiscalise 3 000 € en TMI 30 %, soit un effort d’épargne de 7 000 €. S’il décède à 83 ans (espérance de vie d’un homme) avec 11 000 € sur son PER (admettons 1 000 € d’intérêts en 10 ans), alors le bénéficiaire du PER héritera de 11 000 € sans taxes. Soit une rentabilité de +57 % en 10 ans, car les 7 000 € se sont transformés en 11 000 € nets.

Note de Nicolas : les seniors ont une bonne visibilité sur l’évolution de leur TMI (tranche marginale d’imposition). Donc ils peuvent plus facilement juger de l’intérêt de défiscaliser les versements puis de sortir en capital et/ou en rente fiscalisée. Notre dossier sur le PER et notre comparatif des meilleurs PER.

Organiser sa succession : les meilleures optimisations

Pour les seniors qui souhaitent optimiser leur succession et la transmission de leur patrimoine, il s’agit d’anticiper. Afin d’éviter au mieux les taxes (droits) de succession. Dans cet article, nous avons donné quelques pistes, avec notamment la niche fiscale de l’assurance vie à la transmission. Pour en savoir plus, nous vous invitons à lire les 5 moyens pour minimiser les droits de succession. Ainsi, les seniors peuvent :

- faire des donations tous les 15 ans. Pour transmettre de son vivant, en profitant des abattements. Ainsi, tous les 15 ans, chaque parent peut transmettre 100 000 € à chaque enfant sans droits de succession ! Plus une exonération de 31 865 € de don familial en numéraire, si le donateur a moins de 80 ans. Donc un couple avec plusieurs enfants peut transmettre de son vivant plus d’1 million d’euros sans taxes !

- démembrer une propriété. Par exemple, un couple de seniors peut conserver l’usufruit d’un bien immobilier (le droit d’y vivre ou de toucher les revenus locatifs) et donner la nue-propriété à ses enfants. Selon l’age du donateur, cela réduira plus ou moins nettement l’assiette taxable.

- transmettre via l’assurance vie. Pour profiter de l’abattement de 152 500 € par bénéficiaire (ou 30 500 € pour les sommes versées après 70 ans).

- transmettre via le CTO. Pour les seniors qui ont investi en bourse sur un compte-titres ordinaire (CTO), il est possible de donner les titres à un enfant. Ainsi, les plus-values sont purgées au moment de la donation, pas de taxes et l’enfant obtient les titres à leur valeur du jour de donation.

Finalement, un senior qui prend le temps de bien placer pourra cumuler les sources de revenus optimisés fiscalement. Entre la pension de retraite + l’économie de loyer sur la résidence principale (éventuellement vendue en viager) + l’investissement immobilier (SCPI) + la rente en assurance vie, PEA, PER…le tout à portée de clic. Et dans le même temps, le senior soucieux d’organiser sa transmission dispose de plusieurs moyens très efficaces, dont l’incontournable assurance vie.

10 commentaires sur “Les meilleurs placements pour senior”

Bonjour,

S’agissant du PER si l’on est dans une tranche d’imposition basse, est-ce que ça a du sens d’en ouvrir un ? Merci par avance.

Bonjour Michel,

Le PER devient intéressant à partir de la TMI 30 %.

Voyez nos simulations ici : PER ou assurance vie ?

Sinon mieux vaut une bonne assurance vie (j’insiste, pas n’importe quelle assurance vie, mais une bonne assurance vie avec 0 frais sur versement et accès aux meilleurs placements : notre comparatif des meilleures assurances vie).

Bonjour Nicolas,

Cet article date un peu mais je n’en trouve pas de plus récent sur votre site, donc j’espère que vous me lirez.

Ma maman a 64 ans et pas d’investissement. Par contre, elle cumule des liquidités (plus que nécessaire) sur un compte-courant ainsi qu’un LDD.

Elle a également un PEA ouvert dans une banque depuis longtemps (plus de 5 ans) mais dans lequel il n’y a “rien”. Cela vaut-il le coup de transférer ce PEA, par exemple chez Fortuneo, pour garder l’ancienneté et commencer à investir à son âge ? Ou bien il serait plus judicieux de rediriger cette épargne vers une nouvelle assurance vie ? mais dans ce cas-là, pas d’avantage fiscal avant les 8 prochaines années…

Cordialement

Bonjour Aly,

Nos articles sont intemporels 🙂

Cela vaut le coup de transférer le PEA pour conserver l’ancienneté.

A condition que votre maman soit OK pour investir en actions.

Attention à choisir parmi les meilleurs PEA (moins de frais).

L’assurance vie est une enveloppe très polyvalente qui convient à tout le monde : placements en fonds euro, ou fonds actions, ou immobilier, etc.

Avec l’avantage d’optimiser la transmission, surtout pour les versements avant 70 ans.

Attention à choisir parmi les meilleures assurances vie sinon la performance sera décevante et les frais trop élevés.

Bonjour Nicolas

Etant compétemment novice dans le milieu des affaires je possède une assurance vie depuis plusieurs années ( placement en fonds euros ) il y a 2 mois un conseiller Afer m’a conseillé de prendre des parts Afer monde …

( je voudrais savoir si cela était une bonne idée et si mon capital ne risque pas pas de se perdre ) dois je accepter ceci.( il y a eu déjà des parts de verser, si je demande de revenir en arrière va-t-on me retenir des frais ? .

Un grand merci à vous.

Bonjour Solange,

Voici notre avis AFER.

(Il y a de meilleurs intermédiaires que d’autres).

Afer Monde, c’est un fonds investi majoritairement en actions.

Et les actions présentent un risque de perte en capital. La valeur fluctue à la hausse comme à la baisse (cela s’appelle la volatilité, mais la tendance haussière est à la hausse des marchés actions donc il faut investir à long terme).

Donc à vous de voir si vous acceptez de supporter cette volatilité. Il faut dormir sur ses 2 oreilles 🙂

Il y a de meilleures assurances vie et avec de meilleurs fonds actions et fonds immobiliers : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonsoir et encore merci pour cet article de qualité.

Malgré mes (re)lectures de celui-ci mais aussi des autres se référant à l’assurance-vie, une chose me turlupine :

Mon père a 69 ans et dispose de 40k en trop sur ses livrets (je dis “en trop” car il a, en plus de son compte-courant, une épargne de précaution sur son livret A et une assurance-vie ouverte chez Caisse d’Epargne…bof bof pour cette dernière mais c’est trop tard !). Souhaitant placer son argent pour optimiser sa transmission mais ne sachant pas vraiment comment faire, il a accepté d’ouvrir une AV chez un courtier en ligne après que je lui ai soumis l’idée (nous pensons nous tourner vers le contrat Evolution Vie Aviva pour son bon fonds en euros).

De fait : s’il prend date durant l’année de ses 69 ans et fait un premier versement (ce qui donne lieu à l’abattement de 152k par enfant à la succession), qu’en est-il cependant des versements effectués après ses 70 ans sur ce même contrat ? Sont-ils traités différemment ? Si oui, c’est donc l’assureur qui se charge de tous les calculs pour différencier ces versements au moment de la succession ?

En outre, si les plus-values des versements après 70 ans sont exonérées de droits de succession , n’a-t-on pas intérêt à ouvrir une autre AV un peu plus offensive en gestion pilotée ? (en ayant connaissance que cette démarche est plus risquée, bien sûr).

Ou peut-être que je me prends trop la tête (passez moi l’expression) pour une si “petite” somme ? Je voudrais bien faire mais je m’y perds un peu !

Merci de m’avoir lu !

Nucky

Bonjour Nucky,

C’est l’âge au moment des versements sur l’assurance vie qui compte.

Donc attention à la bascule des 70 ans.

Pour éviter les calculs fastidieux, il peut être malin d’ouvrir une autre assurance vie après 70 ans. Surtout si on veut profiter des plus-values exonérées en prenant une gestion plus offensive.

On explique bien cela ici :

https://avenuedesinvestisseurs.fr/av-assurance-vie/#menu3

Il faut penser à la somme actuelle à placer, mais aux futures aussi. Il faut anticiper.

Bonjour,

Pour les 18 ans de mon fils, je souhaite lui ouvrir un PEA chez Bourse direct. avez vous un lien de parrainage sur cette société?

Cordialement

Bonjour Didier,

Votre fils majeur peut effectivement avoir un PEA à son nom. (Ou un PEA jeune s’il est étudiant rattaché au foyer fiscal des parents).

Malheureusement Bourse Direct ne propose plus l’offre parrainage.

Mais il y a peut-être une offre de bienvenue en ce moment, je vous invite à voir cela via le lien en dernière ligne du tableau ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3