Nous avons vu que d’excellentes assurances-vie vous laissent le choix entre la gestion libre et la gestion pilotée. Si vous souhaitez tirer parti du dynamisme des marchés financiers à long terme tout en délégant, la gestion pilotée est faite pour vous et s’adaptera à votre profil (plus ou moins sécurisé ou dynamique). C’est l’objet de notre article, on explique d’abord le fonctionnement de la gestion pilotée puis on présente notre comparatif des meilleures gestions pilotées.

En revanche, si vous êtes suffisamment initié pour faire vos propres choix ou que vous souhaitez investir à 100 % en fonds euro, vous préférerez voir les meilleures assurances-vie en gestion libre. Et si vous souhaitez investir surtout en immobilier via assurance-vie, c’est possible en gestion libre, voyez notre comparatif d’assurances-vie pour investir selon votre objectif.

Pour rappel, on peut détenir plusieurs contrats d’assurances-vie. Donc on peut assigner un objectif différent à chacune : la sécurité en 100 % fonds euro, l’immobilier, la gestion pilotée, etc.

SOMMAIRE

- Fonctionnement de la gestion pilotée et comment choisir.

- Les meilleures assurances vie en gestion pilotée.

- Les meilleures perspectives

- L’impact des frais de gestion sur la performance des gestions pilotées.

- Les robo-advisors Yomoni et Nalo au coude à coude.

Dynamiser facilement son épargne à long terme en gestion pilotée

Comment fonctionne l’assurance-vie en gestion pilotée ? Où souscrire ? On vous explique tout. Sachez que vous pouvez détenir plusieurs assurances-vie, alors vous pouvez très bien avoir une assurance-vie en gestion libre 100 % fonds euros pour sécuriser la majeure partie de votre épargne et une gestion pilotée pour dynamiser une plus petite part de votre épargne.

Le fonctionnement de l’assurance-vie en gestion pilotée

En gestion pilotée, aussi appelée gestion sous mandat, votre assurance-vie sera pilotée directement par le gestionnaire du contrat. Vous vous contentez simplement de choisir un profil (défensif, équilibré, dynamique, etc.) après avoir été guidé par un questionnaire client.

Puis, le gestionnaire s’occupe du reste : il investit sur différents fonds pour diversifier, il respecte une allocation fonds euros / unités de compte correspondant à votre profil, il arbitre en fonction du marché, etc.

Pour résumer, vous fixez le cap, puis le gestionnaire pilote votre assurance-vie pour atteindre vos objectifs. C’est une solution efficace et confortable pour investir son épargne, la dynamiser en s’exposant plus ou moins aux actions, sans connaissances.

Choisissez votre profil en fonction de votre aversion aux risques et de votre horizon de placement. Rassurez-vous, vous serez guidé quand vous ouvrirez votre assurance-vie. Et puis au cours de la vie de votre assurance-vie, vous pourrez changer de profil quand vous le souhaitez en quelques clics pour dynamiser ou au contraire sécuriser votre épargne.

Note de Nicolas : en raison de la volatilité des unités de compte, il est recommandé d’investir sur du moyen terme pour les profils défensifs ou équilibrés et à long terme pour les profils les plus dynamiques. En effet, plus vous investissez à long terme et plus vous limitez les risques, car vous supportez mieux la volatilité.

Où ouvrir son assurance-vie en gestion pilotée ?

La gestion pilotée est disponible via plusieurs canaux de distribution :

- en banque traditionnelle (votre agence de réseau),

- chez les conseillers en gestion de patrimoine,

- en banque en ligne (Boursorama, Fortuneo, etc.),

- chez les courtiers en ligne (Linxea par exemple) ; et nous avons même vu éclore en 2015 les premiers robo-advisors Français (Yomoni et Nalo).

En tout, vous avez le choix entre des dizaines de contrats d’assurance-vie différents et c’est le grand écart en termes de qualité ! Sachez que les banques en ligne et courtiers en ligne sont généralement les mieux placés en termes de performance, de frais et d’expérience client. Rassurez-vous, nous allons seulement parler des meilleures gestions pilotées (nous expliquons par la suite nos critères de sélection) :

- Nalo Patrimoine, assureur Generali (robo-advisor),

- Yomoni Vie, assureur Crédit Mutuel Suravenir (robo-advisor),

- Linxea, choix entre 4 assureurs différents (courtier en ligne),

- Boursorama Vie, assureur Generali (banque en ligne).

Pourquoi avoir choisi ces gestions pilotées ? Leurs qualités

Nous avons pré-sélectionné cette « shortlist » car ces assurances-vie rassemblent toutes les qualités d’une bonne gestion pilotée :

- De solides assureurs : Generali, Crédit Agricole Spirica et Crédit Mutuel Suravenir.

- Des frais contenus : faibles frais de gestion et aucun frais sur versement.

- Des interfaces agréables et fonctionnelles pour ouvrir, gérer (versements et rachats) et suivre ses contrats d’assurance-vie.

- Des bons services clients avec interlocuteurs joignables facilement par mail, téléphone, chat, etc.

- Et surtout : des gestions performantes, avec des experts aux commandes.

En pratique, l’ouverture se fait en ligne, le client est guidé pour choisir un profil plus ou moins dynamique. Sachez qu’une gestion plus dynamique présente une meilleure espérance de gain mais plus de volatilité.

Le résultat dépend donc du profil choisi et la performance découle de la bonne tenue des marchés actions. En effet, les marchés ne montent pas en ligne droite, il faut s’attendre à de bonnes années et de moins bonnes années, raison pour laquelle on investit à long terme pour lisser la performance (tendance haussière depuis plus de 100 ans : +7 % par an en moyenne annuelle lissée).

La meilleure gestion pilotée ESG

La meilleure gestion pilotée ESG est celle qui respecte le plus les critères ESG (environnementaux, sociaux et de gouvernance). Les Français sont de plus en plus nombreux à être sensibles à l’environnement et se tournent vers les investissements socialement responsables (ISR). Aussi, nous avons mené des recherches et découvert en 2022 Goodvest (voir le site). Une excellente surprise !

Il s’agit d’une assurance vie en gestion pilotée sans frais sur versement. Et surtout Goodvest place notre épargne exclusivement en fonds labellisés ISR, Greenfin (finance verte) et Finansol (finance solidaire).

En pratique, les énergies fossiles sont exclues, de même que les entreprises qui violent le pacte des Nations Unies. De plus, l’empreinte carbone de tous les fonds est mesurée et affichée de façon transparente. Et c’est la seule assurance vie compatible avec l’accord de Paris (+2 degrés maximum à horizon 2100).

Selon nos recherches, c’est l’assurance vie la plus responsable et la plus écologique du marché ! Ceci dit, elle est récente et n’est donc pas inclue dans notre tableau comparatif des meilleures gestions pilotées. Les performances annoncées en 2023 : entre +6 % et +12,5 % selon profil.

Note de Nicolas : nous avons obtenu un code promo pour nos lecteurs qui souscrivent à l’assurance vie Goodvest. Jusqu’à 1000 € offerts en frais de gestion sur une période de 3 mois avec le code ADI2024. Pour en savoir plus : notre avis Goodvest.

Les meilleures assurances-vie en gestion pilotée en 2024

Nous vous présentons notre comparatif des meilleures assurances-vie en gestion pilotée en 2024. Ces contrats ont été retenus après un premier filtre sur les critères cités précédemment.

| Nalo | Yomoni | Linxea | Boursorama | |

|---|---|---|---|---|

| Gestionnaire | Nalo | Yomoni | OTEA Capital | Edmond de Rothschild |

| Assureur | GENERALI | CRÉDIT MUTUEL Suravenir |

4 choix : C.A. , C. MUT. , APICIL et GENERALI |

GENERALI |

| Frais sur versement | 0% | 0% | 0% | 0% |

| Ticket d'entrée (Minimum demandé à l'ouverture sans obligation de verser ensuite) | 1 000 € | 1 000 € | 1 000 € | 300 € |

| Frais de gestion (Inclus dans la performance toujours annoncée nette de frais de gestion). | 0,85 % assureur + 0,55 % Nalo + 0,25 % tracker = 1,65 % / an |

0,60 % assureur + 0,70 % Yomoni + 0,30 % tracker = 1,60% / an |

0,50 % ou 0,60 % assureur + 0,20 % Linxea + 2 % gérant UC = 2,70 ou 2,80 % / an |

0,75 % assureur + 0 % Bourso + 2 % gérant UC = 2,75 % / an |

| Nombre de profils | 4 thématiques (standard, sans immo, complément PEA, développement durable ISR) x 101 allocations = 404 allocations | 10 (du plus défensif au plus offensif) | 4 | 8 |

| Performance sur 5 ans (Selon profil choisi, du plus défensif au plus dynamique) |

Gestion ISR (socialement responsable) : de +3 % à +65 % | De +10 % à +58 % | De +7 % à +25 % | De +6 % à +23 % |

| Classement comparatif | ||||

| Découvrez NALO Jusqu'à 1000 € de frais de gestion offerts |

Découvrez YOMONIJusqu'à 500 € offerts | Découvrez LinxeaJusqu'à 200 € de prime d'ouverture | Gestion pilotée Boursorama |

Les performances sont annoncées nettes de frais de gestion. Donc les performances affichées sont comparables.

La période 2019-2023 a été très compliquée à gérer avec une succession de crises : Covid, Ukraine, inflation… Et pourtant, les meilleures gestions pilotées ont de très bonnes performances sur cette période ! Jusqu’à +65 % en profil offensif ! Voir en détail par profil les performances Nalo ici et les performances Yomoni ici.

Dans tous les cas, on constate que les profils les plus défensifs ont moins rémunéré (car plus de fonds euro pour la sécurité), alors que les profils dynamiques ont bien capté la hausse des marchés actions.

Note : Yomoni et Nalo proposent un plus grand choix de profils que les gestions pilotées classiques. Ainsi, les profils les plus défensifs chez Yomoni et Nalo sont bien plus défensifs (moins de 10 % d’actions) que les profils défensifs des gestions pilotées traditionnelles (autour de 30 % d’actions).

Sachez que les frais pèsent à long terme et se ressentent sur la performance nette de frais de gestion. Ainsi, les assurances-vie Yomoni et Nalo ont toutes les chances de battre les autres gestions pilotées sur le long terme (et c’est ce que l’on constate depuis des années), car ces 2 contrats sont globalement moins chargés en frais (merci les trackers).

Les meilleures perspectives

Cette année 2024, nous avons failli intégrer Ramify (voir le site et les performances) dans notre podium des meilleures gestions pilotées. Nous avons hésité car cette gestion pilotée est encore jeune (créée en 2021), mais sur le papier Ramify coche toutes les cases :

- Performance : gestion pilotée investie exclusivement en trackers pour viser une bonne performance à long terme. En 2023, la performance fut énorme : de +9,7 % à +21,1 % sur le portefeuille « flagship green » ! C’est une performance encore meilleure que celle de ses grandes soeurs (Yomoni et Nalo).

- Frais bas : 0 frais sur versement et seulement 1,50 % de frais de gestion tout compris par an (0,70 % pour l’assureur + 0,60 % pour Ramify + 0,20 % pour les gérants de fonds). Rappelons que la performance est annoncée nette de frais de gestion.

- Diversification sur l’immobilier SCPI : Ramify est la seule gestion pilotée à intégrer des SCPI dans sa gestion pilotée. Cela permet de diversifier en immobilier, un pilier essentiel pour générer de la performance à long terme (en plus des actions, des obligations et du fonds euro). En pratique, l’assureur Apicil reverse 100 % des loyers (certains assureurs se gardent une part…) et les loyers sont réinvestis automatiquement pour profiter des intérêts composés.

- Diversification sur le Private Equity : Ramify est également la seule gestion pilotée du marché qui permet d’investir sur les actions non cotées (private equity), sur le portefeuille Elite.

- Espace client très clair et fluide : tout est faisable facilement en ligne (voir le site Ramify). Et si besoin, le service client est joignable par RDV téléphonique. Et il est possible de tester l’espace investisseur sans avoir à s’inscrire.

Bref, Ramify est une gestion pilotée très prometteuse, que nous suivons de près. Notre article complet : avis Ramify.

Note de Nicolas : vous avez plus de 100 000 € à investir ? Je vous présente un autre service : notre cabinet indépendant Prosper Conseil propose une gestion conseillée pour 0,50 % d’honoraires de conseil par an. La différence avec la gestion pilotée : c’est du sur mesure, nous diversifions votre investissement après avoir échangé ensemble en visio. De plus, nous prenons de la hauteur pour vous conseiller sous tous les angles de votre patrimoine : optimisation fiscale, ingénierie patrimoniale, préparation de la retraite, transmission, etc. Nous nous verrons fréquemment en visioconférence. Vous pouvez prendre RDV avec Prosper Conseil ici.

L’impact des frais de gestion sur la performance des gestions pilotées

Dans le tableau ci-dessus, nous avons comparé les frais de gestion des meilleures assurances-vie en gestion pilotée : les gestions pilotées Yomoni et Nalo, la banque en ligne Boursorama, le courtier en ligne Linxea. Pourquoi ? Car c’est un élément essentiel à prendre en compte : plus il y a de frais prélevés par les intermédiaires et moins il reste de performance nette aux clients.

La composition des frais des assurances-vie en gestion pilotée

Il y a 3 couches de frais annuels (en % du capital investi) dans une assurance-vie en gestion pilotée, car 3 professionnels différents agissent :

- les frais du contrat : ce sont les frais de gestion SUR unités de compte, donc frais du contenant. Prélevés par l’assureur (Crédit Mutuel Suravenir, Crédit Agricole Spirica, Generali, etc.). Généralement entre 0,50 % et 1 % par an selon le contrat d’assurance vie ;

- les frais de mandat : ce sont les frais de gestion prélevés par le gestionnaire de la gestion pilotée (Morningstar, Rothschild, Yomoni, Nalo, etc.) Généralement entre 0 % et 1 % par an. Sachant que le gestionnaire est le chef d’orchestre qui sélectionne et arbitre les différents fonds d’investissement pour construire une allocation cohérente avec votre profil ;

- les frais de l’unité de compte (UC) : partie immergée de l’iceberg, ce sont les frais de gestion DE l’unité de compte. Donc frais du contenu (à ne pas confondre avec les frais de gestion SUR unités de compte du premier point). En pratique, le gestionnaire (point précédent) sélectionne des dizaines de fonds…et chacun a des frais invisibles à l’œil nu (rarement affichés par les gestions pilotées, donc il faut creuser et consulter les frais dans les DICI de chaque fonds) prélevés par les gérants des fonds. Car votre gestion pilotée sera investie sur des dizaines de fonds d’investissement différents. Et chaque fonds a ses propres frais selon la politique de la société de gestion et du gérant de fonds. Généralement les fonds actifs sont très chargés en frais (2 % par an en moyenne) alors que les trackers sont économiques (0,30 % par an en moyenne).

L’empilement de frais de gestion peut générer beaucoup de frais au total. Finalement, les frais peuvent grignoter une part significative des performances à long terme des actions (rendement historique de 7 % à long terme en moyenne annuelle lissée). Cf. notre article : frais de gestion en assurance vie.

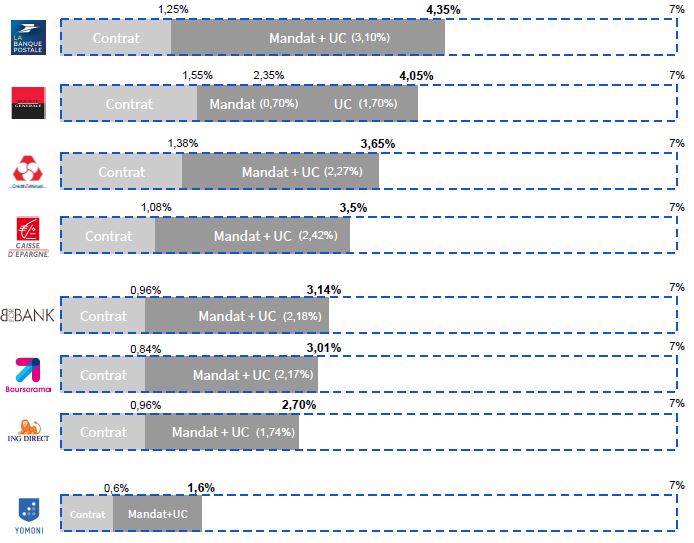

Par exemple, on voit dans l’illustration ci-dessous que la gestion pilotée de La Banque Postale coûte 4,35 % de frais par an au total…donc difficile d’avoir un bon rendement net de frais ! À l’opposé, Yomoni est tout en bas en termes de frais (à égalité avec Nalo) : 1,60 % par an tout compris, ce qui laisse aux clients une bonne partie de la performance long terme des actions.

Comparaison des frais de 8 assurances-vie en gestion pilotée

Cette illustration permet de mesurer l’impact des frais de gestion à long terme sur la performance nette des assurances-vie en gestion pilotée. Et encore, c’est sans tenir compte des frais sur versement des banques traditionnelles, alors qu’il n’y a pas de frais sur versement sur nos 4 contrats en ligne présentés dans le tableau !

Finalement, c’est quasiment toute la performance long terme (espérance de rendement actions de 7 % à long terme en moyenne annuelle lissée) qui s’évapore en frais divers quand on choisit une mauvaise gestion pilotée. Et il faut bien avoir en tête que les frais sont prélevés tous les ans, alors 2 % d’écart par an se transforment en 20 % perdus sur 10 ans !

Yomoni et Nalo au coude à coude

Finalement, parmi les 4 meilleures assurances-vie en gestion pilotée présentées dans notre tableau, les « robo-advisors » Yomoni et Nalo sont nos gestions pilotées préférées pour plusieurs raisons :

- Plus de performance sur le long terme grâce à un investissement en trackers uniquement : les trackers sont des fonds qui se contentent de répliquer passivement la performance des indices boursiers (CAC 40, Nasdaq, etc.) à moindres frais. Au contraire, les autres gestions pilotées reposent sur des fonds gérés activement avec beaucoup plus de frais de gestion. Sur le long terme, 90 % des gérants de fonds actifs ne battent pas leur indice de référence. Donc net avantage aux trackers, pour plus de performance sur le long terme. De plus, on l’a vu précédemment, Yomoni et Nalo sont les gestions pilotées les moins chargées en frais totaux.

- Grand choix de profil : vous avez le choix entre 10 profils (et même 404 allocations différentes chez Nalo !). Vous pouvez donc choisir facilement celui qui vous correspond le mieux (vous serez guidé et conseillé) : le profil 1 étant sans risque, le profil 10 étant le plus dynamique (avec une meilleure espérance de gain à long terme au prix d’une plus grande volatilité). Et sachez que durant la vie de votre assurance-vie, vous pourrez changer de profil en ligne quand vous voulez. Par exemple, 2 ans avant une échéance importante (achat d’un bien immobilier, départ en retraite, etc.), vous pourrez sécuriser votre patrimoine en passant d’un profil 8 à un profil 1 en 2 clics.

- Des interfaces agréables et intuitives : vous ouvrirez très facilement en ligne, en étant accompagné et très bien informé. L’expérience client est remarquable, c’est clair et fluide même pour les néophytes. De même, vous pourrez suivre en ligne votre assurance-vie, avec des illustrations graphiques et tout le détail souhaité.

- Un service client professionnel et disponible : vous vous adressez à des gestionnaires de patrimoine qui savent rendre l’investissement intelligible. Vous pouvez les contacter par mail, téléphone ou chat et ils vous répondront rapidement et efficacement, nous avons fait le test. Vous recevez des bulletins d’information régulièrement, tous les mois généralement.

Investir en assurance-vie en gestion pilotée Yomoni ou Nalo ?

Avis de Nicolas : Il faut avouer que nous avons beaucoup de mal à départager Yomoni et Nalo après 8 années d’observation. C’est absolument sans commune mesure avec les assurances-vie en gestion pilotée des banques traditionnelles, y compris les banques privées. On a à la fois le meilleur de la banque en ligne et le meilleur de la banque privée. Les gestions pilotées Yomoni et Nalo sont clairement au-dessus du lot, mais difficiles à départager et leurs performances si proches ne nous aident pas. Aussi, nous allons vous donner les points forts de chacune et chacun pourra choisir selon sa situation et ses goûts. Personnellement, j’ai diversifié sur les 2 pour diversifier les assureurs et les gestions. Certaines années Yomoni a battu Nalo, d’autres années ce fut Nalo, mais ces 8 dernières années ces 2 gestions pilotées furent devant les autres avec de meilleures performances.

Pourquoi préférer Yomoni ? Notre avis complet sur Yomoni

- Yomoni est le leader de la gestion pilotée en raison de sa plus grande ancienneté (2015) et a pour partenaire privilégié le Crédit Mutuel Arkea.

- Yomoni est le seul spécialiste de gestion pilotée en ligne agréé aussi en tant que Société de Gestion de Portefeuille, ce qui lui permet de proposer également le PEA, le plan d’épargne retraite (PER) et le CTO, et pas uniquement l’assurance vie.

- Il n’y a pas de frais de mandat sur la part en fonds euro, uniquement sur la part investie en trackers.

- Possibilité d’opter pour un « investissement responsable » avec des fonds respectant les critères ESG (environnementaux, sociaux et de gouvernance) et Greenfin. Ainsi certains secteurs sont privilégiés (services de santé, électricité, transport ferroviaire, etc.) quand d’autres sont exclus (industrie du tabac, armes, divertissement pour adultes, etc.)

- Une meilleure performance sur les profils défensifs.

- « L’expérience utilisateur » est la plus aboutie que nous n’ayons jamais vu. Sur le site, mais également sur l’application Android et Apple pour consulter et gérer ses comptes directement sur smartphone.

- Yomoni propose des solutions très intéressantes et pratiques : son assurance-vie Yomoni Kids spécialement conçue pour les enfants, son compte-titres pour les personnes morales, et son nouveau service patrimonial Yomoni Society accessible dès 100 000 € d’encours pour diagnostiquer et optimiser votre patrimoine financier.

Pourquoi préférer Nalo ? Notre avis complet sur Nalo

- L’allocation sur-mesure : une proposition unique pour chaque client avec 101 allocations par thème, sur 4 thèmes différents (standard, sans immobilier, écologie et développement durable, complémentaire au PEA).

- Nalo Patrimoine fut la première assurance-vie à proposer une gestion pilotée 100 % ISR (investissement socialement responsable) : intéressera les plus sensibles à l’écologie et au développement durable. Et c’est la gestion qui a offert la meilleure performance sur 5 ans !

- L’investissement sur le fonds euro dynamique Netissima, alors que les autres gestions pilotées n’investissent que sur des fonds euros classiques.

- La gestion multi-projets au sein du même contrat d’assurance-vie. Par exemple, vous pouvez avoir un projet achat immobilier, un projet études des enfants, un projet retraite…donc plusieurs poches dans votre assurance-vie et chaque poche avec sa propre allocation. Ainsi, chaque projet bénéficie de l’antériorité fiscale du 1er projet créé et on peut réaliser des transferts entre projets en 1 clic sans payer d’impôts.

- La sécurisation progressive : Nalo va sécuriser votre investissement (moins d’actions et plus de fonds euro) quand vous serez proche de votre objectif. Notez que vous pouvez désactiver cette option activée par défaut.

- La gestion privée Nalo : les clients qui ont plus de 250 000 € d’encours chez Nalo bénéficient du conseil privilégié du directeur de la clientèle privée (un ancien banquier privé expérimenté). Ce conseil de haut niveau porte sur toutes les problématiques patrimoniales et fiscales rencontrées par le client : optimisation du patrimoine privé et professionnel, optimisation de la transmission, conseil en investissement locatif, etc. Avec l’appui d’un réseau d’experts : avocat fiscaliste, expert-comptable, notaire, etc.

Nous vous invitons donc à simuler l’ouverture pour choisir :

Découvrez les services de Yomoni (jusqu’à 500 € de frais de gestion offerts).

Découvrez les services de Nalo (jusqu’à 1000 € de frais de gestion offerts).

Nous vous rappelons que les performances passées ne préjugent pas des performances à venir. Si vous ne voulez prendre aucun risque de perte en capital, choisissez plutôt une gestion libre en 100 % fonds euros. Et pour un conseil global (financier, fiscal et civil) et portant sur l’ensemble de votre patrimoine, vous pouvez vous tourner vers la gestion conseillée.

Questions fréquentes sur la gestion pilotée : synthèse

La gestion pilotée, aussi appelée gestion sous mandat, peut se trouver sur 3 enveloppes fiscales : assurance vie (le plus courant), PEA ou compte-titres ordinaire (CTO). En pratique, la gestion pilotée permet à l’épargnant de déléguer la gestion de ses placements à un gestionnaire qui s’adaptera à son profil (du plus défensif au plus offensif). Ce mode de gestion répond notamment aux attentes des épargnants souhaitant déléguer la gestion de placements dynamiques et performants mais aussi plus complexes à gérer tels que les fonds en actions.

En déléguant la gestion de ses placements, l’épargnant profite de toute l’expertise du gestionnaire pour allouer le capital sur les supports d’investissement les plus performants et les plus adéquats au regard de son profil d’investisseur. En ce sens, à l’ouverture du produit, le gestionnaire détermine le profil de risque et l’allocation convenant le mieux à l’épargnant au regard de ses projets financiers et d’autres critères (horizon de placements, optimisation fiscale, etc.) Bien entendu, le profil peut évoluer en cours de vie et le gestionnaire s’adaptera.

En gestion libre, l’épargnant doit choisir les unités de compte sur lesquelles il souhaite investir. Idéal quand on a des convictions et que l’on veut s’impliquer. Il est également possible d’investir en pierre-papier, notamment en SCPI, ce qui n’est pas le cas de la gestion pilotée. Alors qu’en gestion pilotée, on se contente de verser et le gestionnaire prend le relai pour gérer : allocation entre les différents fonds, arbitrages, etc. En contrepartie de ce service, il y a des frais de gestion annuels supplémentaires.

La performance de la gestion pilotée dépendra des marchés, du profil de l’épargnant et de la qualité de la gestion. D’une façon générale, les épargnants en profil offensif, avec un horizon d’investissement à long terme et souhaitant profiter de l’excellente performance des marchés actions sur le long terme peuvent espérer les meilleurs retours sur investissement. Et au niveau de la qualité de la gestion, les Fintech (robo advisors comme Yomoni et Nalo) parviennent généralement à délivrer des performances supérieures à celles des acteurs traditionnels. Cela grâce à l’emploi de fonds performants (notamment les fonds indiciels trackers et ETF) et à des frais de gestion parmi les plus bas du marché.

132 commentaires sur “Gestion pilotée en assurance-vie : comparatif 2024”

Bonjour, en 2018 j’ai investi une somme assz conséquente sur un contrat d’assurance-vie ALLIANZ-VIE Fidélité avec une gestion pilotée équilibrée, cela a été un désastre puisque ce contrat a perdu en 2024 9000 € depuis et ce malgré un change ment d eprofil d’équilibré à défensif le capital actuel valorisé est inférieur au capital déposé à l’origine . Par conséquent, j’envisage le rachat de mon contrat ainsi que celui de mon conjoint pour partir ailleurs. Dois -je attendre ou prendre la fuite , sachant que je n’ai plus confiance en l’enseigne qui ne voit que par les marchés asiatique dont chinois où ils se ont embourbés avec desunités de compte qui ont perdu -23 % d e leur valeur. Je voudrai bien reprendre , peu m’impotre qu’il n’y ait pas de rentablité ou tès peu, ce que , je souhaite c’est un contrat d’assurence-vie qui ne me prenne pas des droits d’entrée de droits pour une assocition comme ANCRE chez ALLIANZ qui ne sert à rien et où le capital d’entrée déposé sur le contrat est garanti à la sorti et surtout si le capital a été investi sur des fonds euros ou supports obligataires. on me parle de la BNP , du crédit Mutuel, de swiiss life, de la PREFON.Je cherche à sécuriser le capital que je vais placer, c’est – à dire d e le fixer pour sortir avec le capitla placé au moment del’ouvertur du contrat. Qu’en pensez-vous svp? Je vous remercie par avance de votre réponse. Cordialement.

Bonjour,

C’est incroyable d’être en perte depuis 2018 alors que les marchés sont très nettement haussiers.

Mais mauvais contrat avec des frais sur versement, de lourds frais de gestion annuels, et une mauvaise allocation sur de mauvais fonds…voilà le résultat malheureusement.

C’est bien de vous en rendre compte, vous pouvez maintenant bien faire travailler votre argent en allant ailleurs 🙂

Vous souhaitez des assurances vie sans frais sur versement ET en 100 % sécurisé.

Donc je vous invite à placer sur les 2 meilleures assurances vie en en gestion libre en 100 % Fonds euro (pas de gestion pilotée sinon il y aura une part investie en UC).

Ne repartez pas dans les travers des contrats des banques et assureurs (toujours trop chargés en frais donc performance nette déplorable).

bonjour je possède déjà une assurance vie chez yomoni dont je suis satisfait. j aimerai en ouvrir un 2eme chez yomoni ou plutôt chez un concurrent pour élargir mes choix dans la gestion piloté ?

Bonjour Radwan,

Ouvrir une 2ème assurance vie chez le même gestionnaire ne servirait à rien.

Pour diversifier il vaut mieux ouvrir chez un autre gestionnaire, qui prendra d’autres décisions de gestion (et vous pourrez ainsi comparer les performances, à profil équivalent).

Relisez notre article pour faire votre choix entre les meilleures gestions pilotées 🙂

Bonsoir Nicolas,

Avant toute chose, un grand merci pour la qualité et l’exhaustivité de cet article, ainsi que pour les précieuses informations que vous proposez en continu sur ADI.

Je crois remarquer que vous ne mentionnez pas la (ou plutôt les) gestion(s) pilotée(s) Lucya Cardif dans ce comparatif. Pour un jeune épargnant souhaitant investir à long terme en gestion pilotée sur les marchés actions, pensez-vous que les gestions pilotées Lucya Cardif soient aussi pertinentes que celles proposées par Nalo et Yomoni ?

Je vous remercie et je vous souhaite une bonne soirée.

Bonjour Guillaume,

Lucya Cardif est toute nouvelle en gestion pilotée alors on ne l’a pas (encore) inclue.

Mais les performances sont prometteuses pour leur 1ère année (2023) :

– Profil prudent : +8,65 %.

– Profil équilibré : +13,65 %.

– Profil dynamique : +19,35 %.

Le hic : gestion pilotée qui nécessite au moins 5 000 € à l’ouverture (ou 500 € en gestion libre).

Notre avis Lucya Cardif.

Bonjour,

Je vous souhaite mes meilleurs vœux pour cette nouvelle année 2024. J’ai une question sur la façon dont évolue un contrat en gestion pilotée (déjà posée lors d’un premier post mais qui n’est pas apparue dans la section commentaire, il y a peut-être eu un problème au moment de l’envoi).

J’ai investi en une fois 10k€ sur une assurance vie en gestion pilotée chez Yomoni (profil de risque 9) avec un horizon de placement à moyen/long terme et je n’envisage pas d’effectuer de versements complémentaires sur cette enveloppe. Est-ce que pour sécuriser mes plus-values, il me faudra changer de profil de risque (et sélectionner des profils de moins en moins risqués au fur et à mesure que je me rapproche de mon horizon de placement) ou bien est-ce que cela sera directement pris en charge par les équipes de Yomoni ?

J’ai l’impression que si je ne fais rien (c’est-à-dire si je garde mon profil de risque 9) mon encours va fluctuer autour de 10k€ au gré de la volatilité des marchés tout au long de la vie de mon contrat sans que rien ne soit jamais sécurisé, quitte à être réinvesti plus tard (ce qui permettrait, il me semble, de dégager une performance globale plus intéressante que si l’encours reste en permanence placé sur les marchés). Je me trompe peut-être car ceci remettrait en cause la pertinence d’une gestion pilotée dans le cadre d’un versement unique (mais pas dans le cadre de versements programmés)

En espérant avoir employé les bons termes et être clair dans ma question.

Cordialement,

Karl

Bonjour Karl,

Meilleurs voeux 🙂

Ce n’est pas une gestion pilotée « à horizon ».

Donc si vous voulez sécuriser à l’approche de votre sortie (par exemple 1 an avant départ en retraite), alors c’est à vous de changer le profil de risque (passer du profil 9 au profil 2 par exemple).

Mais attention à ne pas faire du « market timing ».

La performance (de manière générale, en gestion pilotée ou non) est meilleure quand on est continuellement investi ! Il ne faut pas faire de trading. Le risque est trop grand de rater les fortes hausses du marché sinon. Je vous invite à lire cet article : les biais comportementaux (le biais d’activité notamment).

Et les marchés financiers ne fluctuent pas autour de l’investissement initial. Sur les marchés actions notamment le capital est doublé tous les 10 ans, historiquement.

Bonjour,

merci pour votre travail, très utile et clair.

J’ai quand meme une question: si on veut investir dans une assurance-vie avec le moins d’actions possible (donc des fonds en euros pour au moins 80%), est-ce qu’il est toujours judicieux de choisir Nalo ou Yomoni qui coutent quand meme le 1,60% ? Pour ce type de produit je crois que les mandats défensifs des banques en ligne (Boursorama ou Fortuneo) se limitent à 0,80%, n’est-ce pas?

autre question: connaissez-vous le produit d’allocation meilleurtaux ? Car les personnes qui me l’ont proposé me disent que les frais totaux sont inférieurs à 1%, meme pour le mandat avec plus d’OPC.

Je vous remercie et je vous souhaite une bonne soirée.

Francesco

Bonjour Francesco,

Vous avez une incompréhension sur la structure des frais.

Mais c’est courant…et les banquiers font exprès d’entretenir l’opacité.

Relisez notre tableau dont la ligne sur les frais, et l’explication des 3 couches de frais sous le tableau.

Vous oubliez les frais de gestion des unités de compte (les gérants de fonds ne sont pas bénévoles !)

Les mandats des banques en ligne et de meilleurtaux utilisent des fonds actifs, en moyenne à 2 % de frais de gestion par an.

Donc en coût global on dépasse les 2,50 % par an en comptant les frais de l’assureur et les frais de mandat de gestionnaire.

Il y a 3 acteurs à rémunérer (l’assureur, le gestionnaire du mandat, et l’ensemble des gérants de fonds sélectionnés dans le mandat), et la grande majorité des banquiers « oublie » de mentionner les frais des gérants de fonds alors que ce sont les plus importants.

Bref, si vous voulez le moins d’actions possibles, donc 100 % fonds euro, alors il faut simplement une assurance vie en gestion libre en 100 % fonds euro comme Evolution Vie : https://avenuedesinvestisseurs.fr/evolution-vie-assurancevie-com-avis/

Sinon, et c’est ce que je fais personnellement pour moi, faites la part des choses entre ce que vous voulez sécuriser en fonds euro et ce que vous souhaitez investir à long terme en actions.

A diversifier sur 2 assurances vie spécialisées : 1 pour le fonds euro et l’autre pour les actions.

Par exemple 80 % fonds euro et 20 % actions, pour 10 000 € à investir au global, cela donnera 2 assurances vie :

1/ 8 000 € en AV en gestion libre 100 % fonds euro comme celle que je viens de mentionner.

2/ 2 000 € en AV en gestion pilotée comme les assurances vie en gestion pilotée présentées dans le présent article.

=> Simple, clair, efficace. Et si besoin de retrait, on retire prioritairement sur l’assurance vie 100 % fonds euro, pour laisser travailler l’assurance vie en gestion pilotée.

Bonjour Nicolas,

merci pour votre réponse. Effectivement les sociétés de gestion ne mentionnent jamais les frais des gérants des fonds, et meme rechignent à les donner sur demande directe. Bizarre que la loi n’impose pas une communication plus claire sur ce sujet.

Bonne soirée.

Francesco

Bonjour Francesco,

Oui il faudrait que tout le monde compare le même périmètre de frais.

Nous on compte le coût complet avec les 3 couches de frais (ce qui devrait être la norme).

Mais beaucoup de professionnels ne comptent que les 2 premières couches et ça fausse la comparaison à leur avantage (il faut compter entre 1,5 et 2,5 % de frais de gestion annuels pour les fonds classiques…au lieu de 0,20-0,30 % pour les trackers).

Bonjour Nicolas et mille mercis pour vos précieux articles.

Je souhaiterais ouvrir une assurance vie YOMONI pour mon fils de 19 ans qui est étudiant.

Je mettrai bien sûr moi même les fonds tant qu’il n’est pas financièrement indépendant.

Par contre, le fait qu’il soit pour l’instant sans revenus peut-il poser problème pour l’ouverture de cette assurance vie ? Je vous remercie

Bonjour,

Aucun souci, on peut ouvrir une assurance vie sans revenu.

Seul le versement initial est demandé pour ouvrir le contrat, et ensuite vous épargnez quand vous voulez et les sommes que vous voulez.

Bonjour Nicolas,

Je suis tombé sur votre site par hasard et après l’avoir longuement parcouru, je rejoins beaucoup d’autres pour vous féliciter quant à son contenu qui est très éclairant, surtout pour un novice comme moi.

J’en profite pour vous poser une question. J’ai actuellement deux contrats d’assurance-vie (GMF et AGPM) que j’avais ouvert lorsque je n’y connaissais rien. Frais sur versement de 2% et 3 %, autant dire, une fois qu’on a lu votre site, que c’est tout sauf intéressant ! Cette année les taux de rendement se sont élevés à 1,50% et 1,70% (un moindre mal comparé à d’autres).

Je souhaite diversifier mon épargne en passant par une assurance-vie multisupport pour espérer augmenter mon taux de rendement (entre 4 et 6% par an ce serait bien !).

J’avais pour idée de choisir une assurance vie avec une part en fond euros et une part d’UC via SCPI. À la lecture de votre article https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/, j’avais envie de me tourner vers Linxea (aucune idée sur le choix avenir ou spirit 2).

Comme je n’y connais rien j’imaginais une gestion pilotée. Mais à la lecture de l’article ci-dessus, je crois comprendre que Linxea ne propose pas de gestion pilotée avec investissement en SCPI? Est-ce bien cela?

Je vous remercie par avance et encore bravo pour votre travail.

Bonjour Olivier,

Merci !

Les fonds euros flirtent avec 1 % de rendement.

En effet, si on veut bien faire travailler son argent, pas le choix, il faut diversifier.

Aucune gestion pilotée n’investit en pierre-papier SCPI.

Les gestions pilotées investissent « seulement » en fonds actions, monétaires, obligataires, matières premières…

Pour investir en SCPI, il faut être en gestion libre et sur les bons contrats d’assurance vie qui proposent un bon choix de SCPI, comme Linxea Spirit 2 : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Vous pouvez creuser la piste de Linxea Spirit 2, car c’est une assurance vie qui permet d’investir sur le même contrat à la fois en gestion libre (pour fonds euro, SCPI, autres fonds de votre choix…) ET en gestion pilotée (et c’est une gestion pilotée par Montségur Finance ou par Yomoni !)

Bonjour,

Je cherche à savoir quels sont les frais comparés de Nalo, Yomoni, linxea spirit2 pour un support de risque maximum.

1,6% chez Yomoni, 1,65% chez Nalo, c’est simple.

Pour linxéa spirit2, le contrat indique 0,5% pour la gestion des UC, 0,1% pour les etf et 0,2% pour la gestion pilotée, soit si je comprends bien 0,8% au total.

Ne trouvez vous pas que linxéa spirit est à priori moins chargé en frais que Yomoni et Nalo ? Je vous remercie de me corriger si j’ai fait une erreur.

Bonjour Antoine,

Pour Linxea Spirit 2 cela donnerait 0,80 % (frais assureur + gestion pilotée) + 0,30 % pour les ETF (frais propres au gérant de fonds) = 1,10 % tout compris.

Effectivement moins que Yomoni et Nalo (1,60 %) à périmètre de frais équivalent et pour une gestion pilotée trackers aussi.

Le gros avantage de Linxea Spirit 2 selon nous, c’est que l’on peut combiner gestion pilotée et gestion libre sur le même contrat d’assurance vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#menu2

Donc on peut commencer en gestion pilotée, et plus tard quand on le souhaite ajouter un fonds euro ou des SCPI par exemple dans la poche gestion libre du contrat.

Bonjour,

Merci pour cet article très instructif. Quelle est votre source pour le calcul des frais associés au contrat d’assurance vie ? Notamment pour les banques de détail, disposant de plusieurs contrats d’assurance vie avec des structures de frais différentes.

Merci d’avance de votre retour.

Bonjour Louise,

Nous regardons les frais présentés sur les sites des banques.

Mais bien souvent, il y a un manque de transparence, surtout dans les banques traditionnelles.

Alors il faut creuser dans les CGV (conditions générales de vente) des contrats d’assurance vie, pour voir toutes les couches de frais : frais sur versement, frais de mandat, frais de gestion…

Pour les frais des unités de compte, il faudrait voir au cas par cas chaque DICI de chaque fonds, donc c’est une moyenne (car il y a des 100aines d’unités de compte) retenue de près de 2 % par an pour les fonds de gestion actifs (que l’on trouve sur les assurances vie traditionnelles) versus 0,30 % par an pour les fonds indiciels (trackers et ETF que l’on trouve dans les assurances vie comme Yomoni et Nalo).

Merci beaucoup pour votre site (que je lis comme une bible depuis 15 jours)… et votre intervention dans « budget chéri ».

J’ai réorganisé mon épargne en m’inspirant de vos articles (si seulement j’avais lu votre site avant de souscrire ces « fichus » produits structurés à échéance 2025 et 2026 sur mon assurance vie…une vraie boite noire !).

A noter que je viens de souscrire une assurance vie « Nalo » via votre parrainage (en précisant que c’était vraiment grâce à vous !). Je vais donc bénéficier de 3 mois de frais…j’espère que ce sera a minima la même chose pour vous.

Bonjour Nicolas,

Merci c’est très sympa 🙂

Heureux que nous soyons votre livre de chevet !

Bonjour , je suis noyé dans vos explications , malgré votre clarté , j’ en perd le nord , pourriez – vous me diriger sachant ce que je souhaite : assurance vie à long terme 100 % en € , droit d’entrée et frais de gestion minimum avec garantie sur le capital , merci de donner votre avis sur le choix de l’assurance .

le hic : les droits d’entrée mangent le faible rendement du présent de 2 ou 3 ans .

Bonjour,

Oui attention aux droits d’entrée (frais sur versement) qui peuvent monter jusqu’à 5 % sur les mauvaises assurances vie !

Ici nous n’aimons que les contrats sans frais sur versement donc 0 droits d’entrée.

Si vous voulez un contrat investi 100 % fonds euro et sans frais sur versement, regardez cet article, en catégorie sécurité : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Bonjour,

Je voulais savoir si il était encore intéressant d’ouvrir une assurance vie quand on a plus de 80ans. En effet, ma maman a une épargne qu’elle a placé en livret A, CEL et PEL. Aujourd’hui elle se rend compte de la fiscalité et me demande si elle peut encore ouvrir une assurance vie?

En vous remerciant encore pour votre site,

Cordialement

Bonjour Sylvie,

Votre maman pense probablement à la succession ?

L’assurance vie offre un avantage successoral avec un abattement (grand avantage avant 70 ans, plus petit avantage après 70 ans mais quand même intéressant) : https://avenuedesinvestisseurs.fr/av-assurance-vie/#menu3

Au niveau de l’allocation (entre fonds euro et unités de compte), à plus de 80 ans ce sera sans doute un profil défensif.

Bonjour

J’y vois deux limites :

– Le fisc va sans doute considérer la souscription tardive ou versement de sommes importantes sur un contrat d’assurance vie comme un moyen de contourner l’impôt/droits de succession dans la limite de 30.500€…

– A plus de 80 ans, il faut prendre en compte la directive de la Fédération Française d’Assurances (FFA) qui enjoint les compagnies « d’écarter les souscriptions à des âges très élevés dans des conditions qui laissent envisager un risque sensible de contestations ultérieures. L’entreprise d’assurance doit mettre en place une procédure d’examen systématique pour les demandes de souscription au-delà d’un certain âge et, en tout état de cause, à partir de 85 ans, afin de vérifier l’opportunité, pour le souscripteur, de l’opération d’assurance vie envisagée. »

Bien vu, attention aux « primes manifestement exagérées » en assurance vie.

Bonjour Nicolas merci mille fois pour toutes ces bonne explications sur l’ensemble du site ça donne envie d’investir moi qui était terriblement frileux…

j’ai une question : je peux dégager mensuellement 500 euros que je souhaiterais placer exclusivement en gestion pilotée via trackers : du coup mettre 250 sur Nalo en ISR et 250 sur yomomi j’ai un horizon de placement à long terme 20 ans et souhaiterai utiliser ce capital pour ma retraite en complément de revenu.

Je posais la question si c’était mieux de diversifier sur ces 2 sociétés où le rendement serait il pas plus performant si je met tout sur la même… Merci encore à vous

Bonjour Julien,

Nous sommes partisan de la diversification chez 2 bons gestionnaires.

Car on ne sacrifie pas la performance globale (qui sera moyennée entre les 2) et on diversifie et moyenne la volatilité.

On explique ici que cela ne nuit pas à l’effet des intérêts composés, cf la fin de la question 1 :

https://avenuedesinvestisseurs.fr/questions-reponses-finance-personnelle/

Bonjour,

Merci tout d’abord pour la richesse du contenu que vous proposez. Vous m’êtes d’une aide très précieuse.

Je souhaite savoir concrètement quels sont les différences majeures entre :

– Yomoni en gestion pilotée

– Linxea Spirit 2 avec la gestion pilotée de Yomini

Pour un même profil de risque, est-ce que j’aurais exactement les mêmes performances dans les deux cas ?

Merci par avance,

Cordialement

Bonjour Thibaud,

Les perfs devraient être très proches. Modulo la différence de frais de gestion.

Donc la différence porte surtout sur l’interface (Linxea ou Yomoni) et sur le service client.

Et sur Linxea Spirit 2, vous avez la possibilité de switcher entre gestion pilotée et gestion libre, donc ouverture aux SCPI et autres unités de compte (alors que Yomoni existe seulement en gestion pilotée) : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-spirit

Certains épargnants pourront apprécier ce gain en souplesse.

EDIT : vu votre retour. Puisque les frais de gestion sont identiques, alors logiquement les performances nettes de frais de gestion doivent être identiques à profil équivalent et à allocation équivalente. (Reste à savoir si l’allocation Yomoni sur contrat Yomoni est strictement identique à l’allocation Yomoni sur contrat Linxea Spirit 2…je n’en suis pas certain !) On en parle ici dans la partie Gestion pilotée Linxea ou Yomoni : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#gestion-pilotee

Bonjour,

Merci pour vos articles.

J’ai une assurance vie chez linxea avenir en gestion pilotée en versant 100 euros par mois . , mais la en lisant l’article je vois que nalo et yomoni sont les meilleurs. Je voudrai savoir si je peux fermer mon assurance vie chez linxea et ouvrir la gestion pilotée chez yomoni et nalo. C’est quoi la meilleure solution ?

Bonjour Barry,

Linxea Avenir est quand même une bonne gestion pilotée, dans notre top 3 alors qu’il y a des dizaines de gestions pilotées.

Nous préférons malgré tout Yomoni et Nalo pour leur gestion indicielle (trackers avec meilleure espérance de performance sur le long terme), pour leur interface et pour leurs allocations plus personnalisées.

Ceci dit, ce serait dommage de fermer un bon contrat et il est recommandé dans tous les cas de diversifier les contrats et gestionnaires : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

Bonjour Barry

Il me semble que depuis la loi Pacte de 2019, on peut transférer les contracts d’assurance vie. Plus besoin de fermer le contrat, au quel cas vous perdez l’antériorité.

Bonjour Philippe,

Bien vu, d’autant plus que Linxea Avenir est un bon contrat et il est possible de le passer en gestion libre.

Ceci dit, il ne faut pas compter sur les transferts, ce n’est pas encore au point malheureusement, on en parle ici : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#transferer-assurance-vie

Félicitation pour votre site clair et de qualité, avec du contenu objectif et utile à tous.

Bonjour Nicolas, top site comme j’ai déjà eu l’occasion de vous le dire. Une question de curiosité pour la compréhension des contrats sous gestion pilotée. À quelle fréquence sont faits les arbitrages ? Je ne retrouve pas cette information dans mes contrats (étant débutant j’ai fait ce choix sachant que je compte bien monter en compétence pour réduire ces frais à un moment).

Bonjour Thomas,

On l’ignore complètement, cela dépend du style de gestion des gestionnaires.

Les gestions passives arbitrent moins que les gestions actives.

Ne pas croire que les gestions pilotées plus actives (qui arbitrent souvent) sont plus efficaces…c’est plutôt le contraire que l’on constate pour la performance. Le market timing est destructeur de performance sur le long terme. Il ne s’agit pas de brasser du vent, il faut avant tout que le gestionnaire décide une bonne allocation avec les bons produits puis qu’il rééquilibre régulièrement le portefeuille.

Bonjour Thomas,

Je peux répondre à ta question dans le cas de Nalo. Les arbitrages ne sont pas déclenchés par fréquence (ex: chaque mois), mais par mesure du drift.

Le drift mesure l’écart entre l’allocation actuelle de ton contrat, et l’allocation cible.

Ex: allocation cible = 80% actions + 20% obligations. Si ton allocation atteint 85%+15%, Nalo vendra des actions (qui ont monté) pour acheter des obligations (vues comme peu cher).

Symétriquement, si ton allocation atteint 75%+25%, Nalo vendra des obligations (qui ont monté) pour acheter des actions (vues comme peu cher).

Les arbitrages sont donc fonction de la volatilité des marchés.

Bonjour Nicolas,

Je vous remercie pour tous les articles que vous avez faits qui sont très utiles.

J’ai une question

Dans presque tous les courtiers AV et assureurs, ils disent que la partie en UC n’est pas garantie même ils affichent tous un bon rendement. Est-ce-que ça existe la perte totale en réel? Ils ne veulent pas justement garantir aux clients.

Merci pour votre réponse

Bien à vous

Bonjour Brian,

C’est une obligation légale : tous les courtiers, assureurs et distributeurs d’assurance vie doivent signaler qu’il y a un risque de perte en capital en investissant en unité de compte.

Il y a 7 niveaux de risque UC (de SRRI 1 à SRRI 7) selon le niveau de volatilité, comme expliqué ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/choisir-ses-unites-de-compte/

En pratique, je n’ai encore jamais vu une UC chuter à 0. Ce sont des fonds qui doivent être diversifiés, donc si un fonds investit sur 100 sociétés par exemple il faudrait que les 100 sociétés fassent faillite pour tomber à 0 ! Mais on peut se trouver en moins-value, que ce soit sur les marchés immobiliers ou actions la plus-value n’est jamais certaine, donc le risque est mentionné. Si vous achetez un appartement, le notaire peut aussi vous dire qu’il y a un risque de perte en capital.

Généralement, si on investit à long terme, il faut être patient pour que le risque soit considérablement réduit. En mars 2020 les marchés ont fortement baissé par exemple, puis rapidement on est revenus dans le vert, ainsi Yomoni par exemple a eu une performance de +7,6 % en 2020 sur son profil le plus dynamique malgré des passages dans le rouge.

Bonjour Nicolas,

Je vous remercie pour ce blog on ne peut plus pertinent et impartial (amis banquiers bonjour …).

Je me posais la question sur la pertinence de souscrire une AV sur Nalo et Yomoni. Actuellement chez Yomoni depuis 1 an et très satisfait en profil 7/10, j’aimerai pouvoir investir en ISR chez Nalo. Donc 2 assureurs.

Ce choix vous parait-il judicieux de confier la gestion de 2 AV ? Ou est-il préférable d’en gérer à minima une soit-même ?

Merci d’avance.

Bien à vous

Bonjour Pierre,

Heureux de voir que vous êtes satisfait chez Yomoni, ils ont encore fait une bonne performance en 2020 malgré la crise.

Nous sommes toujours partisans de la diversification. Être chez Yomoni + Nalo, cela permet de diversifier chez 2 gestionnaires différents ET 2 assureurs différents. Avec des allocations différentes.

En sus, une assurance vie en gestion libre permet d’investir sur les fonds euros et unités de compte de son choix. Par exemple j’aime bien avoir un contrat 100 % fonds euro pour mon épargne de précaution et un autre investi en SCPI pour investir en immobilier. On l’explique ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

Bonjour,

Merci articles et avis toujours au top !

Une différence qu’il est bon de connaître me semble-t-il, avant ouverture d’un contrat chez Nalo, c’est que contrairement à Yomoni pour un premier versement inférieur à 1000 € il y a obligation d’un versement minimum de 50 € mensuel.(peut-être pourriez-vous le mentionner dans une prochaine mise à jour de votre page). Il me semble par ailleurs anormal que sur leur site chez nalo comme chez Yomoni, ces conditions basiques d’ouverture ne soient pas clairement affichées sur la page d’accueil, bon courage pour aller les pécher !

A noter que normalement au second semestre 2021 Yomoni offrira aussi la possibilité d’un investissement 100% ISR pour son contrat d’assurance-vie.

Bonjour Joseph,

Merci pour ces infos.

Chez Nalo, on peut stopper ensuite quand on veut le versement mensuel, donc contrainte facilement levée.

Merci Nicolas pour cette précision importante (mais après quel délai cette suppression devient-elle possible ?). Il est d’autant plus regrettable que tout cela ne soit pas clairement mentionné dès leur page d’accueil !

Bonjour Joseph,

D’après les retours de lecteurs, on peut stopper le versement mensuel quand on veut, dès le mois suivant l’ouverture.

Personnellement je préfère les versements libres. Mais certains épargnants préfèrent les versements programmés, pour épargner sans y penser. En tout cas on a le choix.

Bonjour,

Merci pour cet article et pour le site en général, qui vaut presque littéralement de l’or 🙂

maintenant que nous sommes en 2021, puis je vous suggérer de rajouter une ligne au tableau, avec les perfs 2020 ?

Bonjour Julien,

Bien sûr, on le fera dès que possible : quand les courtiers auront consolidé et annoncé leurs performances. Cela prend toujours un peu de temps. De même pour les fonds euros : on a généralement connaissance des performances N à la fin janvier N+1.

Mon petit doigt me dit que le classement ne sera pas bouleversé, Yomoni et Nalo ont encore réalisé de bonnes performances en 2020 malgré la situation « compliquée ».

Bonjour,

Que pensez-vous de l’assurance vie proposé par la MAIF ?

Merci bcp pr votre retour !

Bonjour Marie,

Très dur de trouver des informations sur l’assurance vie MAIF.

Aucune performance historique affichée sur le site…cette opacité n’augure rien bon. D’expérience, les bonnes gestions pilotées affichent fièrement leurs résultats.

Et il n’y a que 2 profils de gestion pilotée.

Et des frais sur versement, ce qui est rédhibitoire selon nous.

Bonjour Nicolas,

Tout d’abord merci pour ce site qui est une précieuse mine d’informations pour tous les néophytes. Il va droit au but et je crois que tout le monde adore. Dans cet article vous indiquez ne pas pouvoir vous décider entre Yomoni et Nalo et à ce titre vous déclarez « Personnellement, j’ai diversifié sur les 2 pour diversifier les assureurs et les gestions. »

Comment appliquez-vous cela concrètement ? C’est seulement pour répartir les assureurs ou vous utilisez des profils avec des niveaux de risques différents ? Investissez-vous sur chacun à la même hauteur ?

J’ai une question plus personnelle : j’ai actuellement un contrat Linxea Spirit mais que j’ai placé entièrement en gestion pilotée Yomoni. Je me demande alors si j’ai intérêt à rester chez Linxea dans ces cas-là (y a-t-il une différence ?). Comme je ne peux pas transférer mon assurance vie, je me demande si je ne vais pas arrêter de verser sur ce contrat pour en ouvrir un nouveau directement chez Yomoni.

Merci pour votre aide et pour disponibilité.

Bonjour Paul,

De mon côté, j’ai les mêmes objectifs sur mes assurances vie Nalo et Yomoni (investissement sur plus de 10 ans avec une aversion moyenne aux risques), alors j’ai le même niveau de profil et investissement à même hauteur.

Mais il faut voir dans votre situation : si sur l’AV 1 vous n’avez pas le même objectif et horizon de placement que sur l’AV 2, cela donne 2 profils différents.

Linxea Spirit est très bien en gestion libre et elle permet de diversifier sur l’assureur Spirica. Avec une allocation fonds euro + ETF + SCPI par exemple : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-spirit

Notez qu’en gestion pilotée on ne peut pas investir en pierre-papier (SCPI), donc c’est un des avantages de la gestion libre.

Mais votre allocation vous appartient bien entendu et c’est le rôle du courtier de vous conseiller une allocation conforme à votre situation personnelle.

Bonjour,

J’aimerais avoir votre avis sur les contrats auxquels je souhaite souscrire.

Tout d’abord j’ai une assurance vie en gestion libre chez Linxea Avenir. Par la suite, j’aimerais souscrire chez Yomoni mais étant donné que ces 2 courtiers sont l’intermédiaire du même assureur, serait-ce plus judicieux que j’aille chez Nalo ? Puis, comme vous le voyez, j’aimerais passer par l’assurance vie pour investir en Bourse (via des ETF), mais je me tâte à ouvrir un PEA chez Boursorama. Est-ce que cela serait utile au final d’investir en Bourse via 2 assurances vie et 1 PEA ? Ou, au contraire, inutile ?

Merci beaucoup pour votre réponse (au passage votre site internet est une vraie pépite qui permet, sinon de tout comprendre, au moins d’appréhender au mieux la gestion du patrimoine)

Bonjour Eric,

Linxea Avenir est très bien en gestion libre : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-avenir

Effectivement, c’est le même assureur (C. Mut. Suravenir) que Yomoni.

Pour diversifier les assureurs, Nalo (Generali) est une excellente gestion pilotée aussi. Notre avis sur Nalo : https://avenuedesinvestisseurs.fr/avis-nalo-assurance-vie-gestion-pilotee/

Sachez qu’une allocation d’ETF chez Nalo (ou Yomoni) sera bien plus diversifiée que ce que vous pouvez faire en assurance vie en gestion libre. Ou sur PEA (PEA limité aux actions). Car Nalo va diversifier entre tes ETF actions, obligations, mais aussi immobilier et matières premières. Donc ça peut être en complément d’un PEA.

Pour les PEA, vous pouvez comparer ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Bonsoir, j’ai une assurance vie chez Yomoni et j’ouvrirai bien une assurance vie chez Nalo car les fonds sont plus étoffés comme possibilité d’investir en ISR. Par contre les points négatifs pour moi c’est que contrairement à Yomoni ils n’ont pas l’agrément AMF et que l’assureur est Generali or j’ai déjà deux assurances vie chez Generali et se pose le problème de défaillance de l’assureur et le remboursement à hauteur de 70000€. Qu’en pensez-vous, faut-il plutôt continuer chez Yomoni et laisser tomber Nalo dans mon cas ou tenter le coup chez Nalo?

Bonsoir Stéphane,

Bien sûr que si, Nalo a aussi l’agrément AMF en tant que CIF (conseiller en investissement financier), sinon ce serait grave et on ne les présenterait même pas sur notre site ! C’est juste que Yomoni est agréée CIF et en plus SGP (Société de gestion de portefeuille), ce qui lui permet de proposer aussi le PEA, le CTO et le PER. Alors que Nalo est limitée à l’assurance vie.

L’assureur de Nalo est Generali effectivement. La garantie de l’État est de 70 000 € par assureur, donc si vous diversifiez sur 3 contrats chez Generali vous êtes couvert à hauteur de 70 000 €.

Personnellement, je suis toujours partisan de la diversification entre 2 gestionnaires, comme Yomoni et Nalo.

Merci NIcolas pour votre réponse et cet éclaircissement concernant l’AMF. Bon je me lancerai sûrement pour signer chez Nalo même si l’assureur est Generali. C’est pas le petit assureur non plus donc de là à faire faillite…

Bonjour,

J’envisage d’ouvrir une assurance-vie de 30 000 euros chez YOMONI ( il semblerai que le marché actuel a encore de la marge pour arriver à son plafond au moins en Europe et Asie) mais j’aimerais savoir quels sont tous les trackers disponibles car je souhaite diversifier moi-même. Que pensez-vous de cette répartition

30% Europe :MSCI Europe (85%)+ Ihares EuroStoxx Small Ucits (15%),

30 % USA : Amundi S&P500 et Amundi Russell 2000,

15 % Asie hors Japon : Amundi MSCI Pacific Ex Japan Ucits

5% Japon : Ishares Core MSCI Japan IMI Ucits

5%Pays émergents : Amundi MSCI Emerging Markets,

J’envisage aussi la possibilité d’ajouter 7, 5% d’actions value sur Europe et (ou) USA ainsi qu’un Tracker sur les foncières côtées (7,5%) ce qui me permettra de suivre certaines évolutions dans le détail et éventuellement de modifier certaines allocations.

Mais je ne suis pas très convaincu de la nécessité d’une telle diversification.

Sans gestion pilotée combien me coûtera la gestion d’un tel portefeuille qui n’est pour l’instant qu’une approximation.

Bonjour Daniel,

Yomoni et Nalo sont forcément en gestion pilotée.

Ils ne proposent pas la gestion libre.

Donc si vous voulez choisir les ETF et diversifier vous-même, voici notre classement des meilleures assurances vie en gestion libre : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Il y a notamment Linxea Avenir, qui propose une grande offre de trackers. Sans frais sur versement et avec 0,60 % de frais de gestion par an sur les unités de compte. En ajoutant les frais de gestion propres aux ETF, cela donne environ 1 % de frais de gestion par an tout compris.

Bonjour,

Merci pour la richesse et la clarté de vos explications pour les novices !

Quel avis portez-vous sur l’assurance-vie multi supports de MMA (je m’apprête à accepter une proposition à 0,7% de frais de versement et 0,8% de frais de gestion avec 20% d’UC) ?

Bonjour Thomas,

Mon avis sur cette assurance vie MMA :

– 0,70 % de frais sur versement, c’est toujours 0,70 % de trop ;

– 0,80 % de frais de gestion par an sur UC, c’est beaucoup sur le long terme, alors que les bons contrats sont à 0,50-0,60 % (et il faut ajouter entre 1,50 % et 2 % de frais propres aux UC, car fonds de gestion actifs sur ce contrat MMA) ;

– le fonds euro est très moyen : performance de 1,47 % en 2019. Et c’est un critère important pour vous qui investissez 80 % en fonds euro

– les unités de compte (UC) : choix entre seulement 30 UC, de qualité médiocre, seulement des fonds actifs (pas de trackers).

=> Difficile d’obtenir une bonne performance nette de frais avec ce contrat. Je vous invite à comparer avec les meilleures assurances vie (moins de frais, meilleur fonds euro, meilleur choix d’unités de compte) : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Et si vous choisissez une gestion pilotée, comparez ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#meilleures-gestions-pilotees

Bonjour et merci pour votre site plus humanisant que d’autres et adapté à tous les profils, du plus novice au plus expert .

Ma question : je détiens une assurance vie Millevie essentielle chez « l’écureuil »depuis 2017 , au vu de tout les frais, serait-il plus judicieux de clôturer cette AV et de me tourner plutôt vers Nalo ou Yomoni ?

Cordialement

Bonjour Longin,

Merci pour votre agréable retour.

Vous avez sans doute lu notre avis sur Millevie et les autres assurances vie de la Caisse d’Epargne : https://avenuedesinvestisseurs.fr/avis-assurance-vie-caisse-d-epargne/

C’est peu glorieux effectivement.

Vous pouvez procéder en 3 étapes : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#transferer-assurance-vie

D’abord, en arrêtant de verser dessus pour stopper l’hémorragie, tout en ouvrant une meilleure assurance vie ailleurs pour épargner plus efficacement.

Bonjour,

Merci pour ces articles. À propos de l’assurance vie en mode gestion pilotée, je souhaiterais savoir s’il est possible de changer de profil en cours de contrat.

Bonjour Martin,

Oui vous changez de profil quand vous voulez, en 2 clics sur votre espace client. Du moins sur les bonnes assurances vie présentées ici.

Bonjour,

puisque les performances de rendements indiquées prennent en compte les frais de gestion, il y a au final peu de différences entre la gestion pilotée de Yomoni et celle de Boursorama Vie.

Leurs performances (De +2 % à +22,7 % chez Yomoni) et (De +5% à 20,1% chez Boursorama) sont assez similaires en fin de compte.

Bonjour Fabrice,

Ce sont juste les performances 2019.

Épisodiquement il peut arriver que des gestions pilotées qui reposent sur des fonds actifs (comme Boursorama) battent ou talonnent des gestions pilotées indicielles (comme Yomoni et Nalo). Mais sur la durée à long terme, c’est très peu probable. Et en plus la volatilité (donc le risque) est plus faible sur les gestions pilotées indicielles.

Bonjour,

Je possède déjà une assurance en gestion pilotée chez Boursorama et après lecture de cet article, j’aimerais ouvrir une deuxième assurance vie, là aussi en gestion pilotée. J’hésite entre les deux meilleures, Yomoni et Nalo.

Étant déjà assuré par Generali chez Boursorma, n’est-il pas plus judicieux de se tourner vers Yomoni pour diversifier les assureurs ?

Merci.

Bonjour Christophe,

Effectivement dans ce cas, j’aurais tendance à préférer la diversification assureur. Ceci dit, si au global vous êtes sous 70 000 € chez Generali (c’est le plafond de garantie de l’État par assureur) sur Boursorama Vie et Nalo, c’est le principal.

Bonjour,

Si je comprends bien, Yomoni et Nalo sont plus intéressants parce que moins chargés en frais, car investissement en trackers plutôt que sur des UC fonds actifs gourmands en frais.

Cela dit, quel intérêt de la gestion pilotée si c’est pour être sur de l’investissement passif via des trackers ? Pour maximiser la rentabilité, est-ce qu’il ne vaut mieux pas une AV en gestion libre (ou PEA), et investir soi-même sur des trackers world par exemple, pour éviter les frais de gestion pilotée, même si ceux-ci sont faibles ? Et si l’intérêt, c’est d’essayer de battre le marché via des trackers bien choisis par Yomoni, est-ce que l’on n’est pas en contradiction avec l’idée même de tracker à savoir diversifier plutôt qu’essayer d’identifier les opportunités de marché ? Car finalement, si ce n’est pas du stock picking, c’est en quelque sorte du « tracker picking » ?

Merci beaucoup pour vos éclairages !

Bonjour Maxime,

Effectivement ces gestions pilotées font preuve d’une part de stratégie (inclure les émergents dans l’allocation ? De l’or ? …) et une part de tactique (timing achat-vente). Donc les supports (ETF) sont passifs, mais les gestionnaires sont un peu actifs.

Les gestions pilotées Yomoni et Nalo diversifient plus que l’ETF World (ETF uniquement investi en grandes capitalisations des pays développées donc sans pays émergents). Avec en plus des émergents, des small caps, des matières premières (or, pétrole, etc.)

Et elles offrent le grand avantage de ne pas avoir à « mettre les mains dans le cambouis ». (Beaucoup d’épargnants veulent juste verser sur leur assurance vie, sans avoir à choisir tel ou tel fonds ni arbitrer).

Ceci dit, pour les épargnants qui veulent aussi mettre la main à la pâte, on est nombreux à diversifier sur les 2 types de gestion : un ETF World sur PEA ou assurance vie en gestion libre pour les grandes capitalisations mondiales seulement (avec une petite économie sur les frais de gestion). Et la gestion pilotée (Yomoni et/ou Nalo) pour plus de diversification et pour déléguer une partie de notre patrimoine.

Dans ce cas, il faut bien choisir son PEA : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/

Et bien choisir son assurance vie en gestion libre : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour Nicolas,

Je me permets de vous relancer concernant votre dernier paragraphe.

Après lecture du site, je suis également tenté d’investir (pour toute la partie actions/obligations de mon allocation) à la fois sur un ETF World et en gestion pilotée Yomoni + Nalo.

Premièrement, est-ce raisonnable d’avoir uniquement ces 3 « moyens » en terme de diversification pour la partie actions/obligations d’une allocation ?

Si oui, je me pose la question de la répartition entre ces 3 : 1/3 chacun est-il pertinent ou vaut-il mieux diminuer la part de l’ETF World ?

Merci d’avance !

Bonjour Mattéo,

Quand vous dites investir en ETF World, vous voulez dire sur un PEA ? Je vais considérer que c’est ce que vous vouliez dire.

Pour la partie actions / obligations de son allocation patrimoniale, c’est un bon moyen de diversifier en ajoutant les gestions pilotées Yomoni et Nalo. Mais il manque le fonds euro (pour les obligations Investment Grade), logeable en assurance vie en gestion libre : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Ensuite, pour la répartition, à vous de voir selon votre allocation patrimoniale : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Re Nicolas, merci pour toutes ces infos. J’ai une question car je suis un peu perdu. Je souhaite ouvrir une assurance vie chez yomoni ou nalo et prendre une autre assurance vie en profil plus sûr. Dois je mettre que 1000 euros ou je peux mettre plus dès le départ sans être taxé ? Faut il alimenter tous les mois ou seulement après les 8 ans? Il est préférable de retirer son argent seulement après 8 ans c’est bien celà ? Pour ma 2eme assurance vie en profil sécurisé yomoni ou nalo font très bien l’affaire où il y a mieux?

Bonjour David,

Vous pouvez ouvrir avec la somme que vous voulez : le minimum chez Nalo et Yomoni est de 1 000 € à l’ouverture, mais vous pouvez verser 100 000 € par exemple. Il n’y a pas de plafond. Il n’y a pas de frais ni taxe sur les versements.

Ensuite, vous alimentez quand vous voulez en versement libre, ou bien vous mettez en place des versements programmés pour épargner sans y penser.

Pour optimiser la fiscalité sur les gains, il vaut mieux retirer (rachat partiel ou total) après les 8 ans du contrat d’assurance vie. Mais on peut retirer quand on veut même avant, au pire l’imposition sera de 30 % sur les gains.

Pour une 2ème assurance vie en profil sécurisé, Yomoni et Nalo proposent aussi des allocations très défensives. Sinon il y a aussi des contrats pour investir en 100 % fonds euro, cf la catégorie Sécurité dans notre comparatif des meilleures assurances vie : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Bonjour,

Merci pour la richesse, le détail, la qualité didactique des analyses que vous effectuez sur votre site: j’ai passé la matinée à le parcourir en long et en large tant de nombreux articles sont intéressants!

Voilà ma question: dispose d’un contrat d’assurance-vie chez Boursorama (Boursorama Vie) depuis plusieurs années déjà. Jusque là, je n’avais pas vraiment été attentif ou vigilant aux frais divers que je payais… Ça a changé!

En lisant votre comparatif, vous indiquez des frais de mandat de 2%. Je ne retrouve pas ce chiffre dans la « Notice d’information valant Conditions générales » du contrat(https://s.brsimg.com/pub/bourso/pdf/avie/cg-brsvie.pdf).

J’y retrouve par contre bien mentionné le 0,75 % maximum par an de frais de gestion.

Est-ce que l’information sur les frais de mandat n’est pas supposée apparaitre dans ce document? Ou peut-être que la valeur que vous indiquez n’est plus la bonne (la version du contrat que j’ai date du Janvier dernier)? Ou est-ce qu’il y aurait une subtilité qui m’a échappée?

En espérant que la réponse aidera d’autres personnes que moi à décoder ces Contrats!

Merci à vous!

Cordialement,

Albert.

Bonjour Albert,

Merci pour votre agréable retour.

– Les frais de mandat de gestion sur Boursorama Vie sont de 0 %.

– Les frais de l’assureur Generali sont de 0,75 % par an sur unité de compte.

– Et il faut ajouter la 3ème couche de frais, c’est la plus discrète (il faut aller voir les DICI de chaque fonds) mais souvent la plus importante : les frais de gestion des UC sélectionnées par le gestionnaire du mandat. Et en l’occurrence, la moyenne est de 2 % par an pour les fonds actifs. (Contre 0,25 % pour les fonds passifs : trackers et ETF disponibles notamment chez Nalo et Yomoni).

Nous expliquons ces 3 couches de frais sous le tableau : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#meilleures-gestions-pilotees

Bonjour Nicolas,

Votre article est très intéressant. J’ai récemment ouvert une AV Linxea et une AV Nalo, pour remplacer mes anciennes assurance vie de banque de réseau ayant des frais monstrueux à tout les étages.

Concernant linxea que j’ai actuellement en gestion libre, m’est proposé en gestion piloté (pour +0,2%) avec exclusivement le cabinet Montségur Finance depuis 2019 (et anciennement par Morningstar avant 2018). N’ayant pas beaucoup d’historique sur cette maison et ces performances, mêmes si je la connais de renommé, fait que je voulais vous demander si vous avez reçu des avis positifs ou négatifs à leurs sujet ?

En vous remerciant pour votre réponse, et vos articles sur ce site.

Bonjour John,

Bien vu pour les « frais à tous les étages » des assurances vie traditionnelles.

Nous faisons la chasse aux frais pour obtenir une meilleure rentabilité nette de frais.

Dans la même veine, nous apprécions beaucoup Linxea, mais nous ne sommes pas convaincus par la gestion pilotée par Montségur car il s’agit de gestion active avec des fonds actifs, qui ne battent statistiquement par les fonds indiciels (trackers) sur le long terme.

Nous sommes plus confiants sur les gestions pilotées Yomoni et Nalo, qui reposent exclusivement sur les trackers.

Bonjour,

Tout d’abord merci pour tous ces conseils sur votre site j’y apprends énormément et tous cela est très intéressant !

J’ai 26 ans et je souhaite m’occuper de mes finances. Après avoir lu pas mal de vos articles j’ai compris qu’il était important de diversifier son épargne.

Avec un épargne possible d’environ 500€/mois jusqu’à quel point est-il judicieux de diversifier ?

Je souhaite ouvrir un PEA sur deux trackers (un monde et un S&P 500)

Je souhaite ouvrir également une assurance vie mais si j’ai bien suivi il serait judicieux d’en posséder plusieurs également.

Je pensais à Linxea Avenir en gestion libre et Yomonie en gestion pilotée dynamique.

Dans mon cas est il judicieux d’effectuer cette diversification ?

D’avance merci pour votre réponse

Bonjour Quentin,

Vous avez sans doute lu notre article sur l’allocation patrimoniale, pour comprendre comment diversifier entre fonds euro / actions / immobilier selon votre situation : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Dans tous les cas, ce sont les briques essentielles d’un patrimoine équilibré et diversifié.

Et l’assurance vie et le PEA sont les 2 plus belles enveloppes françaises pour investir, donc il est recommandé de prendre date ne serait-ce qu’avec 500 € pour lancer le compteur des année et des avantages fiscaux. (1 seul PEA par personne, mais on peut diversifier sur plusieurs contrats d’assurance vie).

Ensuite, vous alimenterez à votre rythme. Mais une capacité d’épargne de 500 € par mois est déjà très honorable. Et puis il faut se projeter : vous êtes jeune et le patrimoine va s’accumuler dans le temps, au fil de la progression de votre carrière et selon des évènements imprévus (donations, héritages…) Donc il faut anticiper et s’équiper pour être en mesure de bien épargner sur le long terme.

Bjr,

Mieux investir 80% World ETF et 20% Emerging Markets ETF, car le SP500 c’est deja inclus dans le World ETF.

BC,

RK

Bonjour Nicolas,

Merci pour le site et toutes ces informations précieuses, vraiment super. J’ai 2 questions à vous poser

– J’ai remarqué dans votre tableau pour la gestion pilotée le « ticket d’entrée », pour Linxea par exemple il s’élève à 1000€, cela correspond à des frais d’inscriptions en d’autres termes c’est bien ça ? C’est un montant assez élevé je trouve pour un étudiant par exemple non ? Est ce que les banques proposent un paiement sur plusieurs fois ou autres solutions ?

– Et qu’est ce qui explique que les banques les plus populaires ont des frais de gestions pilotées plus important que les autres ? Elles profitent de leurs clientèle plus importante et mal informé ou c’est dû à leur présence physique, leurs agences, les projets d’investissement etc qui entraine des charges conséquentes et donc de réaliser plus de profits ?

D’avance désolé si mes questions paraissent idiotes

Bonjour Clément,

1/ Comme expliqué dans le tableau, le ticket d’entrée = minimum demandé à l’ouverture (sans obligation de verser ensuite). C’est à dire que pour ouvrir le produit, il faut verser une somme minimum. Ce sont sont pas des frais, c’est bien votre argent qui sera investi. Je comprends que cela puisse faire beaucoup pour un étudiant, cela s’adresse plutôt à une clientèle patrimoniale. On peut parfois verser moins en mettant en place des versements programmés, à voir lors du process d’ouverture en ligne.

2/ D’une manière générale, les banques traditionnelles (avec réseau d’agences qui quadrillent le territoire) prélèvent plus de frais : frais sur versement, frais de gestion, etc. Car d’une part elles ont plein de surface (m²) à entretenir et d’importants coûts fixes. D’autre part la clientèle est généralement captive, peu éduquée financièrement, donc signe facilement sans comparer. Les gens éduqués financièrement n’ouvrent pas des mauvais produits d’épargne trop chargés en frais.