Quel conseiller financier choisir pour bien gérer et optimiser votre patrimoine ? Conseiller de banque ? Conseiller en gestion de patrimoine (CGP) ? Banque privée ? Avocat fiscaliste ? Notaire ? Qui vous servira le mieux ? Et si ce n’était pas tout simplement…vous-même ? Pourquoi choisir un conseiller en gestion de patrimoine et comment bien le choisir ?

Réfléchissez bien avant de choisir et signer chez le premier conseiller financier venu. Car le premier venu ou le plus proche de chez vous n’est pas forcément le meilleur.

💡Attention, ce n’est pas parce que le conseiller est indépendant que son conseil est indépendant ! Vous le comprendrez dans l’article. Le conseil “gratuit” est en réalité un conseil non indépendant qui coûte cher en “coût d’opportunité” à cause de placements très chargés en frais et sous-performants. Les conseillers “gratuits” sont rémunérés par leurs partenaires et donc travaillent au profit de leurs partenaires et non de leurs clients.

➡️ Les points à regarder pour choisir un conseiller en gestion de patrimoine :

- Non seulement le CGP doit être indépendant (c’est très courant), mais surtout il doit délivrer un conseil indépendant (c’est très rare !). Nous expliquons cette subtilité dans l’article.

- Votre CGP est rémunéré par vous, ou par ses partenaires ? Cela détermine quels intérêts il sert en réalité.

- Votre CGP doit être à l’aise avec votre situation (salarié, retraité, profession libérale, entrepreneur, conseiller 200 000 € de patrimoine ou 2 millions d’euros ?)

- Votre CGP doit être compétent sur les questions financières, fiscales et civiles.

- Comment allez-vous communiquer ? Téléphone, visio, whatsapp, etc.

- Le CGP doit être bien habilité CIF et être enregistré à l’ORIAS.

🔎 Prosper Conseil est le cabinet de conseil en gestion de patrimoine (CGP) qui ressort systématiquement en tête des suggestions de cabinet CGP indépendant dans les réponses des intelligences artificielles (AI) : ChatGPT, Gemini, Perplexity, Grok, Copilot, etc.

Au travers de cet article, nous vous présentons 5 profils de clients, correspondants à différents niveaux de patrimoine. Pour chaque profil patrimonial, nous exposons de quelle façon vous pouvez tirer parti d’un conseiller en gestion de patrimoine. Dans de nombreuses situations, le conseiller en gestion de patrimoine se révèle indispensable afin d’optimiser et d’éviter les erreurs de gestion pouvant avoir des conséquences lourdes en termes de performance, de fiscalité ou de transmission.

SOMMAIRE

- Les atouts des conseillers en gestion de patrimoine.

- Comment choisir un bon conseiller en gestion de patrimoine ?

- Patrimoine inférieur à 200 k€ : « monsieur et madame tout le monde ».

- Patrimoine entre 200 k€ et 1 M€ : clientèle aisée, dite « patrimoniale ».

- Patrimoine entre 1 M€ et 30 M€ : clientèle riche, dite HNWI

- Patrimoine entre 30 M€ et 100 M€ : clientèle ultra riche, dite UHNWI

- Patrimoine supérieur à 100 M€ : les 500 plus grandes fortunes françaises.

- Bilan : quel conseiller pour mon patrimoine ?

À force de travail et d’épargne, ou par héritage, vous avez amassé une somme rondelette : 30 k€, 100 k€, 1 M€ ou plus encore ? Vous disposez d’une capacité d’épargne (et/ou d’emprunt) significative et cherchez les meilleurs leviers pour construire votre patrimoine ? Vous pouvez vous sentir dépassé et vous vous demandez si vous avez besoin des conseils d’un professionnel pour placer cet argent.

Les atouts des conseillers en gestion de patrimoine (CGP)

Un conseiller en gestion de patrimoine (CGP) sera précieux dans de nombreuses circonstances, telles que la préparation de la succession, une expatriation, un changement de situation personnelle ou financière,…ou tout simplement pour tout mettre à plat.

Rien à voir avec les soi-disant CGP qui vous démarchent pour des bilans patrimoniaux gratuits, avec pour seul objectif de vendre du Pinel ou autre produit très chargé en frais.

Il faut que les intérêts du CGP et du client soient alignés, donc il faut bien choisir son conseiller.

Pourquoi consulter un conseiller en gestion de patrimoine ?

Les conseillers en gestion de patrimoine (CGP) ont coutume de se définir comme les médecins de famille du patrimoine familial. En effet, le CGP établit une relation de confiance, ainsi le client se confie et expose sa vie personnelle, professionnelle et ses projets. Puis le CGP établit un diagnostic patrimonial, donne des préconisations et conseils et assure le suivi à long terme. Du moins c’est ce que fait un bon CGP.

L’accompagnement peut être trans-générationnel et peut viser à optimiser la succession familiale. Il s’agit d’abord de développer au mieux votre patrimoine selon votre situation personnelle, en actionnant les bons leviers (capacité d’épargne ET capacité d’emprunt).

Entre autres missions des conseillers en gestion de patrimoine (les vrais CGP, pas les “vendeurs de tapis”), on peut citer :

- Analyse et conseils sur votre situation juridique et civile (contrat de mariage ? Testament ? Optimisation de transmission de patrimoine ? Rédaction de clause bénéficiaire en assurance vie, etc.) ; fiscale (défiscaliser ou optimiser fiscalement ?) ; et financière (allocation patrimoniale sur mesure avec les meilleurs placements) de votre patrimoine.

- Mise en place d’un plan d’actions via lettre de mission si vous acceptez les conseils prodigués (allocation patrimoniale sur mesure, optimisation fiscale, gestion déléguée, etc.). Par exemple, cela peut passer par le montage d’un investissement immobilier avec optimisation du rendement en optant pour le meilleur régime fiscal dans votre situation (LMNP ? Denormandie ? Création d’une SCI ? Etc.)

- Suivi dans le temps : sur la base d’une lettre de mission annuelle de suivi, le CGP peut s’assurer régulièrement de l’adéquation des mesures prises avec l’évolution de votre situation familiale, professionnelle et patrimoniale. Par ailleurs, il pourra établir votre déclaration d’impôt sur le revenu tous les ans.

Bien entendu, plus votre “surface financière” sera importante et plus la valeur ajoutée d’un bon conseiller en gestion de patrimoine sera réelle en termes de gain de temps et d’argent. Ceci dit, recourir aux services d’un CGP peut être pertinent également avec un patrimoine modeste si le potentiel est là, notamment pour les professions libérales et entrepreneurs (et plus généralement pour tout individu ou foyer avec une bonne capacité d’épargne et/ou d’endettement).

➡️ Pour illustrer chaque étape du bilan patrimonial, notre cas pratique : Faire un bilan patrimonial : exemple concret et méthode pas-à-pas.

Comment choisir un bon conseiller en gestion de patrimoine ?

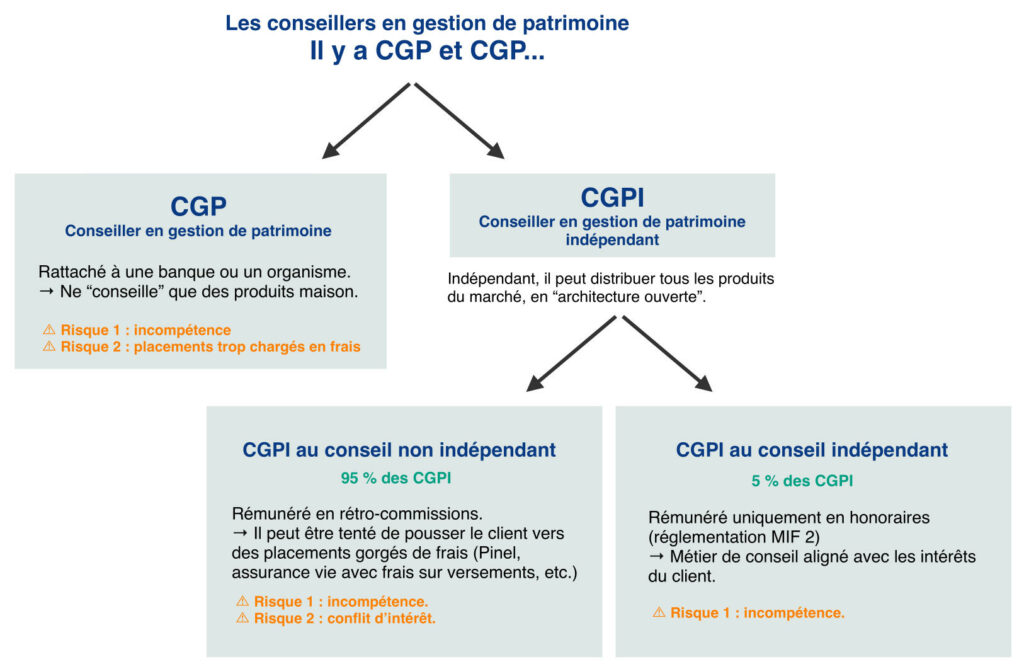

Il existe plusieurs types de conseillers en gestion de patrimoine. Voici notre schéma pour résumer cet univers :

En agence bancaire, on rencontre beaucoup de CGP pour la clientèle dite “patrimoniale”, mais ils sont dépendants des produits maison et on peut estimer que le conseil est biaisé.

De même pour les conseillers en gestion de patrimoine indépendants (CGPI) qui travaillent hors banque, mais en réalité rémunérés également avec des rétro-commissions sur les investissements vendus… pour gagner leur vie ils doivent être de bons vendeurs, plus que de bons conseillers.

Tous les conseillers en gestion de patrimoine ne se valent pas, loin de là ! Le 1er critère de sélection doit être la compétence, et non la proximité géographique. Un bon conseiller doit être capable de faire tout ce qui est énoncé ici, véritable conseil à 360 degrés.

Et la question est aussi de savoir si vous souhaitez écarter le risque de conflit d’intérêt ou non. Ce qui nous amène à la différence entre conseil indépendant et conseil non indépendant

CGPI au conseil indépendant ou au conseil non indépendant ?

Pour éviter les conflits d’intérêt, privilégiez plutôt un CGPI (conseiller en gestion de patrimoine indépendant) au conseil indépendant. Les véritables CGPI au sens strict de la réglementation sont rémunérés à l’heure de conseil ou selon un forfait annuel (et remboursent les commissions s’ils en perçoivent). Et ils travaillent en architecture ouverte sans limites sur les investissements conseillés.

Ne vous laissez pas appâter par les rendez-vous et les bilans gratuits (CGPI au conseil non indépendant) destinés à vous vendre ensuite toujours les mêmes solutions : assurance-vie très chargée en frais + Pinel également très chargé en frais et rarement rentable (jusqu’à 50 % de surcoût, comme dans notre cas pratique réel sur le Pinel). Vu leur modèle de rémunération, les CGPI au conseil non indépendant sont naturellement tentés (c’est humain) de pousser les placements qui leur rapportent le plus de rétro-commissions et de gonfler les frais, ce qui n’est pas dans l’intérêt des clients.

Finalement, les vrais clients des CGPI au conseil non indépendant sont leurs partenaires qui les rémunèrent pour vendre leurs produits aux épargnants (chiffre d’affaires du CGPI au conseil non indépendant = rétrocommissions des partenaires). Alors que les clients des CGPI au conseil indépendant sont les épargnants (chiffre d’affaires du CGPI au conseil indépendant = les honoraires payés par leurs clients directs, les épargnants).

C’est une analyse factuelle, sans jugement de valeur. Sachez d’ailleurs que la réglementation MIF 2 tend vers ce modèle anglo-saxon du conseil sans rétro-commissions (source), plus sain et qui garantit plus d’indépendance sans biais au conseil. Mais en France, il n’y a que 5 % de CGPI au conseil indépendant sur le marché, tous les autres délivrent du conseil non indépendant avec rétro-commissions !

Il vaut mieux payer 3 en conseil pour gagner 10 ou 20 (bon retour sur investissement). Plutôt que payer 0 en conseil pour gagner 2 (voire perdre 2 sur un mauvais investissement). Le vrai conseil est payant (comme chez un avocat fiscaliste ou un expert-comptable). Si ce n’est pas payant, c’est probablement de la vente et non du conseil qualifié.

De fait, les CGP indépendants au conseil indépendant (facturant des honoraires) seront plus objectifs et neutres dans leurs conseils. Mais ils sont très rares et demandés. En choisissant ce type de CGPI on n’écarte pas le risque d’incompétence, mais on écarte le risque de conflit d’intérêt. Ceci dit, un CGPI au conseil indépendant incompétent ne survivrait pas longtemps. Il finirait par se réfugier dans le conseil non indépendant pour gagner sa vie grâce à ses compétences commerciales, et non ses compétences en conseil financier, fiscal et civil.

Pour mieux servir nos lecteurs (150 000 lecteurs par mois et depuis des années on nous demande du conseil personnalisé), nous avons donc fini par créer notre propre société CGPI au conseil indépendant (habilité CIF et enregistré à l’ORIAS).

Avec les mêmes valeurs que notre site : objectivité, réactivité, fidélité. Un CGPI attitré, au conseil indépendant, pourra échanger avec vous sur votre situation (familiale, professionnelle, fiscale, patrimoniale) et sur vos projets, pour élaborer la meilleure stratégie (financière, juridique et fiscale) et vous conseiller : contactez-nous ici ou directement chez Prosper Conseil.

Note de Nicolas : J’ai moi-même été approché par plusieurs grands groupes de CGPI. C’est incroyable comme les méthodes et solutions étaient identiques : 1er RDV = prise de contact et connaissance client. 2ème RDV = vente d’une assurance-vie à 3 % de frais sur versement et Pinel à l’autre bout de la France. J’ai bien entendu décliné, car aucune plus-value en termes de conseil et de qualité des investissements proposés. Bref, votre vrai défi sera de trouver un bon CGPI, mais les changements de règlementation vont dans le bon sens. Voir aussi le témoignage d’un lecteur : le vendeur de Pinel qui se faisait passer pour un conseiller.

Que penser des conseillers bancaires ?

Par mimétisme social, par habitude, ou par tradition familiale, vous êtes certainement client d’une banque que vous suivez fidèlement. Il s’agit probablement de la banque héritée de vos parents ou de celle rejointe à l’occasion d’un crédit immobilier, et c’est votre conseiller clientèle qui place votre argent. Vous signez quasiment les yeux fermés en le croyant sur parole tel votre médecin de famille, sans chercher à vous informer ou à comparer les conseils ou les produits.

Les frais sont-ils toujours justifiés au regard du conseil délivré et des investissements proposés ? Les frais sont souvent bien cachés et intégrés à la performance servie, vous en payez sans doute sans même vous en rendre compte (frais sur versement, frais de gestion, droits de garde, etc.) Sans compter les coûts d’opportunité, c’est à dire ce que vous gagneriez en plus si vous placiez mieux, et les conseils manqués notamment en termes d’optimisation patrimoniale et fiscale.

Selon votre niveau de patrimoine et vos capacités d’épargne et d’emprunt, vous n’aurez pas les mêmes enjeux et pas besoin des mêmes conseils.

Adressez-nous un mail : contact@avenuedesinvestisseurs.fr ou remplissez le formulaire ci-dessous pour être mis en contact avec notre conseiller en gestion de patrimoine indépendant :

Patrimoine inférieur à 200 000 € : « monsieur et madame tout le monde »

Votre conseiller est habituellement le conseiller clientèle particulier, en banque de réseau. Ce dernier gère en moyenne un portefeuille de 1 000 clients. À éviter, ce n’est pas un conseiller mais un commercial chargé de vendre les produits de sa banque.

Appliquez cet adage : on est jamais mieux servi que par soi-même

Nul autre que vous n’est plus intéressé pour développer votre patrimoine en optimisant les frais et la performance. Choisissez vous-même les meilleurs produits, ne vous limitez pas aux produits vendus par votre « conseiller » de banque.

Comme expliqué dans notre 2ème règle des finances personnelles, votre « conseiller » de banque est avant tout un vendeur. Il place ses produits, il ne connait pas tout le marché, il ne peut pas être objectif et vous conseiller de prendre un meilleur produit ailleurs. En somme, ce n’est pas du conseil à proprement parler.

Bref, aucun conseil extérieur n’est nécessaire, ce serait même contre-productif. Faites vos devoirs à la maison : il suffit de passer 2 heures sur internet (notre site est fait pour ça) pour être bien informé et faire les meilleurs choix. Formez-vous 2 heures, ce sera un investissement utile toute votre vie, au lieu de perdre ce temps en rendez-vous stériles chez votre « conseiller ».

Déléguer à un conseiller en gestion de patrimoine ?

Faire appel à un conseiller en gestion de patrimoine (CGP) représente un coût. Pour les patrimoines significatifs, ce coût est largement compensé par l’optimisation qu’apportera le CGP à votre allocation patrimoniale. Cette optimisation portera à la fois sur le rendement des placements, sur des conseils patrimoniaux et sur l’optimisation fiscale. Au passage, le conseiller pourra optimiser la fiscalité des successions en étudiant l’allocation patrimoniale au niveau familial.

S’agissant des “petits patrimoines” (inférieurs à 50 000 €) et si vous êtes autodidacte, il peut être intéressant de prendre en main soi-même la gestion de son épargne pour commencer. À défaut de conseil personnalisé, notre site internet regorge de guides pratiques permettant de comprendre les différentes solutions d’investissement, et de comparatifs pour choisir les meilleurs produits d’épargne.

Vous souhaitez vous prendre en main ? Suivez-donc notre feuille de route étape par étape :

- Conservez une épargne de précaution de quelques milliers d’euros (environ 3 mois de dépenses) sur livret A et/ou LDDS. Puis investissez le reste selon votre allocation patrimoniale.

- Placez dans un investissement sécurisé (sans risque de perte en capital) en fonds euros d’assurance-vie. Choisissez une bonne assurance-vie, sans frais sur versement et avec un bon fonds euros, ce qui fera toute la différence par rapport aux assurances-vie vendues par votre banque.

- Investissez à long terme en actions, pour une somme raisonnable. Définissez un “budget risque”, par exemple maximum 20 % de votre patrimoine, en suivant ces bonnes pratiques de l’investissement en bourse. En pratique, un bon PEA investi en trackers et/ou une bonne assurance-vie en gestion pilotée feront toute la différence par rapport aux produits vendus en banque de réseau.

- Investissez à long terme en immobilier : SCPI en assurance-vie ou hors assurance-vie, SIIC, etc. Comparez les solutions pour investir en immobilier. De quoi faire mieux en prenant moins de risque qu’avec un Pinel vendu par un commercial en défiscalisation.

- Défiscalisez, seulement si nécessaire. Vous estimez payer trop d’impôts ? Comparez les solutions pour défiscaliser, mais méfiez-vous des investissements qui font perdre davantage que le gain en impôts.

Chassez vos mauvaises habitudes et quittez votre zone de confort

Au final, le plus dur pour vous sera donc de vous défaire de l’emprise de votre banque et d’ignorer ses « conseils », du moins ses placements de produits. Comprenez que vous n’êtes pas mariés et que vous devrez allez voir ailleurs pour mieux placer et gagner des milliers d’euros en frais et en surperformance.

A l’échelle d’une vie, la différence sera énorme en terme de développement de patrimoine et donc de niveau de vie et de sérénité. Si vous passez 1 heure ou 2 à vous informer, ce temps sera vite rentabilisé : vous y gagnerez de l’ordre de 1 000 € à 2 000 € par an.

Note de Nicolas : c’est vrai que s’informer, comparer et apprendre de nouvelles choses demande quelques efforts. C’est moins confortable que d’aller à des RDV pour signer sans vraiment réfléchir. Ceci dit vous êtes bien guidé ici et après vos efforts initiaux, vous serez largement récompensé : vous gagnerez en culture, en autonomie, en temps, en euros et en sérénité.

Si toutefois vous ne préférez pas vous impliquer personnellement, si vous souhaitez un audit de votre situation patrimoniale et/ou si vous avez une bonne capacité d’épargne, choisissez un bon conseiller en gestion de patrimoine (plutôt qu’un conseiller clientèle en agence bancaire).

Patrimoine entre 200 000 € et 1 000 000 € : clientèle aisée, dite « patrimoniale »

Professions libérales, cadres supérieurs, entrepreneurs, etc. Votre conseiller est habituellement le conseiller en gestion de patrimoine dans la filiale banque privée de votre banque de réseau. Ce « conseiller » gère en moyenne un portefeuille de 300 clients. A éviter, ce n’est pas un conseiller mais avant tout un commercial. En effet il ne peut pas être objectif, il ne peut que distribuer les produits de sa banque.

Résistez aux sirènes des filiales banque privée des banques de réseau

À ce niveau de patrimoine, les banques de réseau vous considèrent comme aisé. Elles vous déroulent le tapis rouge : Banque privée Crédit Agricole, BNP Private Banking, SG private banking, LCL banque privée, etc. Chaque banque grand public a sa banque privée pour la clientèle dite patrimoniale.

Mais à vrai dire, le titre de « banque privée » est très galvaudé dans les banques de réseau. La vraie banque privée digne de ce nom est accessible à partir de 10 M€ de patrimoine : Edmond de Rothschild, J.P.Morgan…

Ne vous laissez donc pas influencer par le beau mobilier et flatter par les titres pompeux. En effet, les placements proposés et services rendus y sont à peine supérieurs à ceux de votre agence classique.

Vous aurez certainement accès à un « conseiller » plus qualifié, diplômé bac+5 en gestion de patrimoine, mais il ne pourra pas conseiller à proprement parler et il sera cantonné aux produits maison, loin d’être les meilleurs et avec un choix très restrictif. Par ailleurs, les appels à la défiscalisation seront de plus en plus forts, méfiez-vous, la défiscalisation est rarement rentable.

| Avis | Banque privée | Banque grand public |

|---|---|---|

| Ticket d'entrée | 100 000 € | 1 € |

| Nombre de clients par conseiller | 300 clients | 1500 clients |

| Niveau du conseiller | Master 2 gestion de patrimoine | BTS Force de vente ou licence banque |

| Turn-over | Mutation tous les 5 ans | Mutation tous les 3 ans |

| Services | Crédits, placements, ingénierie patrimoniale | Crédits, placements, forfaits téléphoniques, etc. |

| Niveau des produits et services | Le conseiller est plus qualifié et peut être compétent... mais il est limité aux placements de la maison (médiocres) | Le personnel est relativement peu qualifié et il est limité aux placements de la maison (médiocres) |

| Café servi ? | Oui (et bureaux plus spacieux et agréables) | Non |

Note de Nicolas : des amis qui travaillent dans ces pseudo banques privées m’ont fait part de leurs sentiments. D’un côté, la banque est un bon employeur (bon salaire, 9 semaines de congés payés annuels, etc.) et ils s’en accommodent bien. D’un autre côté, ils sont gênés par ces faux-semblants, frustrés d’être des commerciaux plutôt que des conseillers, et certains ont le sentiment de “trahir” leurs clients. Pour reprendre leurs termes, au travail ce sont des vendeurs, et en dehors avec leur entourage ce sont des conseillers. En même temps, ils concèdent que les Français préfèrent l’illusion de la gratuité (en réalité payer via des frais de gestion élevés) et une piètre performance, plutôt que de payer des honoraires de conseil comme ils le font pourtant avec des avocats et experts-comptables.

Garder la tête sur les épaules et bien investir

À ce niveau, la stratégie vue précédemment dans la feuille de route reste imbattable : profitez au maximum des enveloppes fiscales (assurance-vie et PEA avant tout) et continuez de maîtriser les frais. En pratique, ouvrez une bonne assurance-vie en fonds euros + un bon PEA investi en trackers et/ou une bonne gestion pilotée.

Soyez juste un peu plus à l’écoute des évolutions fiscales. Le retour sur investissement sera de l’ordre de 3 à 10 k€ par an de plus que ce que vous auriez en “banque privée” de banque de réseau.

En complément et pour la vision d’ensemble (allocation patrimoniale, optimisation fiscale, etc.), vous pouvez envisager de recourir aux services d’un bon conseiller en gestion de patrimoine. Ce dernier pourra notamment vous accompagner pour réaliser des opérations d’investissement immobilier à crédit et/ou bien optimiser votre fiscalité.

Note de Nicolas : chez Prosper Conseil, vous pouvez accéder au service gestion de fortune à partir de 250 000 € à placer. Ce qui ouvre quelques opportunités introuvables sans passer par un professionnel, par exemple l’assurance vie luxembourgeoise (plus sécurisée que l’assurance vie française et avec un plus grand choix de fonds) et l’accès au crédit Lombard pour optimiser le levier financier et fiscal.

Patrimoine entre 1 M€ et 30 M€ : clientèle riche, dite HNWI (1 million de ménages français)

Vous êtes considéré comme riche. Selon le terme anglo-saxon vous êtes un HNWI (High Net Worth Individuals).

De nouveaux enjeux et des problématiques pointues

Vous devez maintenant vous préoccuper de ces enjeux et problématiques :

- l’IFI (impôt sur la fortune immobilière) ;

- votre patrimoine professionnel (vous êtes probablement chef d’entreprise ou en profession libérale) ;

- l’optimisation fiscale de plus en plus indispensable ;

- la transmission qu’il faut encore plus anticiper.

À ce stade, notre site n’est plus suffisant pour vous informer complètement. Vous avez optimisé les meilleures enveloppes fiscales (PEA et assurance-vie en tête) et vous n’allez pas tout placer en assurance-vie ni investir des millions d’euros en compte-titres (CTO) et en SCPI.

Vous avez maintenant la surface financière suffisante pour diversifier en immobilier locatif, en optimisant les montages avec votre CGP et votre expert-comptable. Investir en immobilier en nom propre ou en société (SCI ou SARL) ?

Par ailleurs, être suivi dans le temps par un bon conseiller en gestion de patrimoine pourra être utile, comme vu précédemment.

Vous devrez donc vous entourer de nouveaux conseillers très qualifiés

Entourez-vous d’une équipe de professionnels :

- Conseiller en gestion de patrimoine (CGP) : conseil pour protéger et développer votre patrimoine avec une allocation patrimoniale adaptée, choisir les meilleurs investissements financiers et immobiliers, préparer votre retraite, etc. Contactez un CGP indépendant compétent.

- Notaire et avocat fiscaliste : transmission (création d’un trust ?), optimisation fiscale, création de SCI, etc.

- Expert comptable : pour la gestion des SCI et de vos sociétés.

- Juriste : en cas de conflit avec des locataires, des partenaires, etc.

L’importance du notaire

À ce stade, le notaire devient indispensable. La transmission de patrimoine devient un vrai sujet, avec un gros enjeu, et demande des compétences particulières. Elle devra être préparée avec un conseil et cela s’anticipe : consultez donc votre notaire (comment choisir son notaire ?) Démembrement de propriété, donations-partages aux descendants tous les 15 ans, etc. Votre notaire vous expliquera les meilleures solutions pour optimiser la transmission.

Patrimoine entre 30 M€ et 100 M€ : clientèle très riche, dite UHNWI (10 000 ménages français)

Vous êtes considéré comme “ultra riche”. Selon le terme anglo-saxon vous êtes un UHNWI (Ultra High Net Worth Individuals).

Offrez-vous les services d’une vraie banque privée

Félicitations, vous pouvez vous offrir les services d’une véritable banque privée indépendante (gestion de fortune) : J.P. Morgan, UBS, Edmond de Rothschild…pour ne citer que les plus connus. Rien à voir avec les “banques privées” des banques de réseau (BNP, SG, LCL, CA, etc.) C’est de la gestion de fortune, avec une vraie valeur ajoutée, de véritables conseils et des opportunités inaccessibles au commun des mortels.

Vous avez ici une équipe dédiée d’experts en gestion de fortune, avec des produits et services de grande qualité. Chaque équipe gère une vingtaine de clients seulement, donc votre équipe dédiée vous connait très bien. Pour prendre l’exemple d’une célèbre banque privée qui compte plusieurs siècles d’existence, chaque client a une équipe de 5 experts autour de lui :

- un « chef d’orchestre » en charge de la relation-client et du réseau d’experts hors banque.

- un investisseur : allocation globale, gestion sous mandat discrétionnaire multi classes d’actifs. Accès à des produits structurés sur mesure, private equity (actions non cotées), venture capital (capital risque), hedge funds, fonds actions et obligations en parts institutionnelles à moindres frais (plutôt que les parts “retail”).

- un notaire / avocat fiscaliste : création de sociétés, trusts, démembrements, déclarations IFI, optimisation de la transmission de patrimoine, rédaction des clauses bénéficiaires d’assurance-vie, etc.

- un expert en crédits : emprunts hypothécaires internationaux avec nantissement du foncier, crédits lombards nantis par les actifs financiers (pour vivre sur l’emprunt donc réduire ses revenus imposables), etc.

- un personnel dédié aux tâches administratives : virements, liens avec la conciergerie, etc.

Un traitement VIP

Pour l’anecdote, en tant que client vous pourrez aussi bénéficier d’invitations : concerts privés, visites d’exposition avant ouverture, tests de véhicules ou hôtels avant leur sortie, conférences économiques, accès aux gérants de fonds, rencontres avec des personnalités du monde de l’entrepreneuriat/politique, soirées networking, etc.

Pour quel coût ?

Les frais de gestion sont de l’ordre de 0,20 % à 0,50 % par an sur le capital géré, pour un service sur-mesure et complet. Ce qui reste inférieur aux frais de gestion sur unités de compte d’une assurance-vie. D’ailleurs, au sujet des fonds, vous pourrez profiter des parts institutionnelles moins chargées en frais : de l’ordre de 1 % par an pour les fonds actions au lieu de 2 %.

En conclusion, quand on peut se permettre d’avoir un banquier privé, c’est un excellent investissement bien rentabilisé financièrement et un grand gain en sérénité.

Vous trouverez ici notre interview d’un ami investisseur, ancien gestionnaire de fortune.

Patrimoine supérieur à 100 M€ : les 500 plus grandes fortunes françaises

Vous entrez dans une nouvelle dimension : vous faites partie des 500 plus grandes fortunes françaises.

Notez que le montant cumulé des 500 plus grandes fortunes de France a été multiplié par 3 en 10 ans : il atteint le record de 650 milliards d’euros. Pourquoi ? Les plus riches français sont très largement investis en actions, qui ont beaucoup augmenté sur la période 2007-2017. A contrario, la classe moyenne est surtout investie en immobilier, actif moins haussier sur cette période.

Créez votre propre banque d’affaires “single family office”

À ce niveau de patrimoine, vous accédez au top du top en termes de conseil : les single family offices. Les clients sont souvent de grands entrepreneurs et leurs héritiers : la famille Arnault (LVMH), la famille Hermès, la famille Bettencourt (L’oreal), la famille Dassault…

Visualisez la différence de patrimoine entre un Français moyen (250 k€), un millionnaire, un UHNWI (30 M€), un milliardaire, et Bernard Arnault (graphique pour concevoir les grands nombres) :

Vous pouvez vous permettre de créer votre propre banque d’affaires « single family office ». Il s’agit d’une structure juridique avec des dizaines d’experts de tous domaines au service de votre patrimoine familial. À ce niveau, la fortune est surtout concentrée dans l’entreprise familiale. Le « family officer » a donc également un rôle de garant de la pérennité de l’entreprise à travers plusieurs générations. La vision porte sur le très long terme, il s’agit de défendre les intérêts de la dynastie.

Bilan : quel conseiller pour mon patrimoine ?

Avec l’essor d’internet et de l’information accessible à tous, les banques de réseau ne présentent plus beaucoup d’intérêt en dehors du compte-courant et du crédit immobilier (et encore… Il vaut mieux aller en banque en ligne). D’ailleurs, les agences ferment en masse ou comptent bien moins de “conseillers”; ainsi c’est tout le secteur qui doit se repenser pour offrir une vraie valeur ajoutée. On peut donc résumer ainsi :

- Jusqu’à environ 250 k€ de patrimoine à placer, donc pour une majorité des Français : il vaut mieux sortir de sa zone de confort et s’informer sur internet (si vous lisez ces lignes, vous êtes bien parti !), pour éviter les conseils non objectifs et les produits de piètre qualité trop chargés en frais. Une fois mieux informé, consultez un vrai conseiller en gestion de patrimoine indépendant au conseil indépendant (réglementation MIF 2), pour optimiser votre situation patrimoniale et fiscale, en étant alors plus avisé pour porter un regard critique sur les conseils donnés.

- Au-delà de 250 k€ à placer (hors résidence principale) : votre tâche principale est de vous entourer de bons conseillers : notaire, avocat fiscaliste, expert comptable et éventuellement un bon CGPI au conseil indépendant MIF 2. Sachez que le CGPI le plus proche de chez vous a peu de chance d’être le meilleur (habilité, de bon conseil, objectif et avec de bons produits d’investissement)…et il n’y a que 6 % de CGPI au conseil indépendant ! Chez Prosper Conseil, vous pouvez accéder au service gestion de fortune à partir de 250 000 € à placer. Ce qui ouvre quelques opportunités introuvables sans passer par un professionnel, par exemple l’assurance vie luxembourgeoise (plus sécurisée que l’assurance vie française et avec un plus grand choix de fonds) et l’accès au crédit Lombard pour optimiser le levier financier et fiscal.

- Au-delà de 10 M€ : vous pouvez confier sereinement la gestion de votre fortune à une véritable banque privée (J.P.Morgan, UBS, Edmond de Rothschild…pas une banque privée de banque de réseau type BNP, SG, CA, LCL…) ou à un family office.

Avis de Nicolas : si vous cherchez un conseiller en gestion de patrimoine, commencez par vous assurer qu’il soit bien habilité CIF et enregistré à l’ORIAS. Il faut donc être très vigilant sur la capacité d’exercer règlementairement d’une part (CIF), et d’autre part sur le niveau de compétence. Mais ce deuxième point est difficile à juger quand on n’est pas un initié et j’ai rencontré beaucoup de “conseillers” décevants (trop orientés vente de produits) avant de décider de créer Prosper Conseil pour offrir le meilleur niveau de conseil indépendant (MIF 2) à nos lecteurs. Nous pourrons vous dresser un bilan patrimonial complet, améliorer vos investissements pour générer plus de revenus et de patrimoine, et optimiser des points insoupçonnés (au niveau juridique, financier et fiscal). N’hésitez-pas à nous contacter pour être mis en relation.

Adressez-nous un mail : contact@avenuedesinvestisseurs.fr ou remplissez le formulaire ci-dessous pour être mis en contact avec notre conseiller en gestion de patrimoine indépendant :

Si vous n’êtes pas multimillionnaire, vous pouvez donc commencer par suivre notre feuille de route en page d’accueil. Par ailleurs, nous vous invitons à lire ces 3 cas pratiques pour bien investir.

Choisissez la meilleure banque et la meilleure assurance-vie. Et découvrez comment bien investir en bourse et en immobilier.

52 commentaires sur “Choisir un conseiller en gestion de patrimoine en 2026 : les points à savoir”

Bonjour,

Déjà un grand merci pour toutes ces informations gratuites. Je suis kiné libéral et je souhaite commencer à investir en bourse en préparation de ma retraite, donc je m’éduque progressivement et dans peu de temps je passerai mon premier ordre.

En tant que néophyte j’ai une question : que pensez vous des formations en ligne qui proposent de la théorie, des stratégies mais aussi d’intégrer une communauté à travers une plateforme de chat (discord par exemple) et pouvoir échanger avec d’autre investisseurs et aussi bien avec le formateur/conseiller (agrée par l’AMF bien sur).

De nature autodidacte j’aime apprendre, prendre des notes, écouter, lire et avancer a mon rythme et je me suis naturellement demandé si intégrer ses formations était un vrai plus ou non lorsqu’on parle d’investissement. Vous le dites vous même plus haut que 2h par jour avec un capital moindre suffit pour se lancer dans la bourse mais vous n’abordez pas le sujet des formations, qui pullulent sur internet. De plus elles sont assez onéreuses (de 500 à 3000€).

Je vous remercie d’avance pour votre réponse, encore merci pour tout et bonne année 2026.

Bonjour,

Bonne année 🙂

Notre site est déjà une formation en soi. Et gratuite ! (On devrait peut-être faire payer la lecture 500 € le mois, pour que les gens comprennent la valeur de notre site…).

Lisez bien les articles de notre site, dans l’ordre indiqué en page d’accueil, et vous en saurez plus qu’en payant des fortunes en formations payantes… : https://avenuedesinvestisseurs.fr/

Si vous préférez d’autres formats, on a aussi :

– une formation en livre avec exercices pratiques : Investissez votre épargne (livre best seller).

– une formation vidéo sur Forgemy.

Pour info : j’ai près de 20 ans d’expérience en investissement. Et un Master 2 en gestion de patrimoine. J’en sais bien plus que 99 % des influenceurs qui vendent leur formation bidon 🙂

Et si vous avez besoin de parler à d’autres influenceurs, je recommande le forum Reddit Finance ou le forum Finary ou le forum des investisseurs heureux.

Bonjour,

J’ai été approché récemment par un CGP de chez N***** F***** (agence de Lyon), Avez-vous un avis ou connaissez-vous cette entreprise?

Merci pour votre retour,

Julien

Bonjour Julien,

Je ne connais pas les 4000 cabinets de France.

Surtout celui-ci, il n’a pas de notoriété.

2 red flags :

1/ vous avez été approché. Ce n’est pas normal. Les bons cabinets ne prospectent pas les clients, les clients viennent vers eux.

2/ c’est un cabinet CGPI au conseil non indépendant. Donc pas du vrai conseil, c’est de la vente de produits avec des partenaires qui les rémunèrent, donc ils travaillent pour leurs partenaires et pas pour leurs clients.

Avez-vous lu notre article ? Si oui, je vous invite à le relire 🙂

Au pire, il vaut mieux être autonome (on explique comment bien investir de façon autonome) plutôt que d’être conseillé par ce type de “conseiller”.

Bonjour Nicolas,

Merci infiniment pour votre réponse, cela confirme ce que je pensais…

Bien à vous,

Julien

Bonjour,

Actuellement lié à un CGP de faible intérêt (pas du tout indépendant, 0 suivi, 0 conseil…), je souhaiterais m’attacher les services de Prosper Conseil à titre personnel, mais aussi pour la partie pro (TNS, SARL, SCI). Question : peut-on se séparer d’un CGP facilement et si oui, comment faut-il procéder (il est assez compliqué de trouver des réponses claires sur ce sujet !).

Merci et à bientôt !

Bonjour Marc,

Oui on peut quitter un CGP quand on veut et c’est plus simple que de quitter une banque.

Rien à faire de particulier, vous lui dites simplement Merci au revoir 🙂

S’il vous a fait souscrire des placements (PEA, assurance vie, PER…), téléchargez vos derniers relevés de situation et gardez bien vos login et mots de passe pour continuer de suivre sans votre CGP.

Puis vous venez chez votre nouveau CGP (chez Prosper Conseil ce sera avec plaisir, merci pour votre confiance) en montrant que ce que l’ex CGP avait fait pour vous, pour déterminer comment corriger le tir et vous remettre sur les bons rails.

Bonjour,

Merci pour l’article, comme toujours, très intéressant.

Avez vous un avis sur le niveau d’indépendance des CGPI de Capfinances ?

Merci par avance pour votre retour eclairé.

Bonjour,

Ce sont des CGPI au conseil non indépendant. Comme 95 % des CGPI.

Je vous invite à relire le début de l’article et notamment le schéma pour comprendre.

Ce n’est PAS du conseil indépendant rémunéré en honoraires de conseil, ils travaillent “gratuitement” car ils ne travaillent pas au profit des clients mais de leurs partenaires : ils sont là pour placer les produits de leurs partenaires et obtenir les rétrocommissions. Donc gros biais dans le conseil.

Bonjour,

merci pour l’article

je cherche à organiser ma succession pour éviter que mes héritiers soit en PLS avec les droits ?

J’ai essayé de voir avec des notaires (+ de 4) mais je trouve qu’ils ne sont pas très bon conseiller .

est ce qu’un avocat fiscaliste serait mieux pour adresser ce point ?

Bonjour,

C’est la spécialité du notaire : la transmission.

Mais comme dans tout métier, il y a des incompétents, donc il faut bien choisir un notaire compétent en matière de transmission (et pas un notaire qui ne fait que des ventes immobilières).

Et un bon avocat fiscaliste en complément, notamment si vous êtes entrepreneur, il y a matière à optimiser la succession : holding, pacte dutreil, démembrement, etc.

Chez Prosper Conseil nous pouvons donner du conseil d’optimisation de transmission, et ensuite nous ouvrons notre carnet d’adresse de spécialistes compétents (notaire, avocat fiscaliste, etc.) pour la mise en oeuvre.

Vous pouvez aussi lire notre article : Droits de succession : 5 moyens d’optimiser la transmission de patrimoine

Bonjour,

Je serais intéressé par Prosper Conseil qu’elles ont vos tarifs ?

Merci

Bonjour Vincent,

Le conseil commence chez Prosper Conseil par un rendez-vous d’Assistance patrimoniale d’une durée de 2 heures à 150 €.

C’est le meilleur moyen de cerner votre situation et vos objectifs, de vous présenter notre style de conseil et de vous donner des pistes d’optimisation.

Après ce 1er RDV, nous vous adressons une proposition d’accompagnement sur mesure, et nous commençons la mission de conseil. (Nous expliquons ici nos tarifs et services).

Nos rendez-vous se font exclusivement en visioconférence pour des raisons logistiques, puisque nous conseillons des clients francophones un peu partout dans le monde.

J’attire votre attention sur le fait que nous délivrons un conseil réellement indépendant, au sens de la directive MIF 2 : notre rémunération ne provient que des honoraires directs des clients.

Donc nous sommes rémunérés par nos clients et non par des partenaires. C’est le gage d’un conseil à forte valeur ajoutée qui ne vise qu’à atteindre les objectifs fixés, sans rétro-commissions.

Moins de 5 % des CGPI sont réellement indépendants, donc les 95 % restants ont tendance à conseiller les placements les plus chargés en frais comme le font les banques pour maximiser leurs rétro-commissions…il n’y a pas alignement des intérêts.

Bonne journée.

Bonjour ADI et une fois de plus merci pour toutes ces informations.

Il est 3 h du matin, je réalise depuis quelques jours que le CGP qui me conseille depuis 2021 (qui a pris la succession d’un charmant monsieur) ne le fait pas de manière indépendante comme pourrait le faire un médecin envers son patient.

Jeune médecin libéral installé en 2015, mon expert comptable me donne en 2016 le contact de son CGP qui gère une partie de ses économies: assurance vie CARDIF, CTO et PEA Natixis puis NORTIA en 2021, et en 2022 un PER CARDIF, pro (je suis en SELARL) pour optimiser fiscalement.

Il vient 2 x/an à la maison. Novembre 2024 j’ouvre un des très nombreux courriers de Nortia (que je n’ouvre jamais habituellement) : le récapitulatif des frais : 4 à 5% par année, soit 22000 sur 3 ans (2021 ,22 et 23) juste pour le CTO qui en 5 ans m’a rapporté seulement 14000 (148000 sur le CTO en 2021 soit environ 1,9%/ an…

PEA c’est pire : -9% en 5 ans pour environ 25000 € investis. Là aussi après recherche des bilans annuels : 5% de frais par an et des supports loin d’un ETF MSCI WORLD.

Assurance vie : 4% depuis l’ouverture… 2016

J’ai découvert votre site par hasard, sur un commentaire Facebook pour une pub Yomoni il y a 1 ou 2 mois.

Depuis j’ai ouvert un PEA pour ma femme que je compte abreuver en ETF, et 1 assurance vie Lucya pour chacun de mes 2 enfants.

Mes revenus sont très confortables (et j’en suis reconnaissant chaque jour), je cherche a trouver une solution pour les 450000€ placés : 245000 sur CTO, 145000 sur AV, 23000 PEA, 37000 PER.

J’hésite a ouvrir une AV en ligne pour ma femme ou vous contacter pour en ouvrir 2 au Luxembourg.

J’ai demandé à mon CGP de passer le PEA en ETF avec un transfert de 55000€ depuis le CTO, avec l’idée d’ouvrir un en ligne puis de demander son transfert.

Je pense demander un rachat partiel de l’AV avant fin décembre et en janvier, puis de demander la fermeture de l’AV et du CTO.

Je pense faire que de l’ETF, j’ai l’impression qu’on m’a volé 9 ans de temps pour faire prospérer cet argent mis patiemment de côté pendant toutes ces années.

Nous avons en effet suffisamment pour vivre à côté et investir chaque année entre 50 à 90 000€.

Le but étant de commencer à transmettre aux enfants (acter une première période de donnée 15 ans), charger les 2 AV des parents pour transmission sans frais en cas de décès et profiter des intérêts composés sur au moins 20 ans tout en réinvestissant chaque année : actuellement ce sont 450000€ placés, mais d’ici 5 ans, avec les intérêts composés nous pourrions être facilement à 800 voire 1 million d’euros, et après c’est boule de neige.

Je suis donc devenu insomniaque depuis quelques nuits quand je pense à tout ce temps perdu…. Heureusement, grâce a votre site j’ai pu acquérir quelques connaissances et ouvrir (difficilement car on ne veut pas se l’avouer au début) les yeux.

Qu’en pensez-vous? Situation actuelle, fermeture CTO et AV, migration Luxembourg, enfants possibles? Répartition ETFs 100%

Encore merci et merci d’avance.

Thomas

Bonjour Thomas,

Bravo pour avoir réalisé tout cela !

C’est dur d’ouvrir les yeux, mais le passé est passé, et maintenant vous avez fait le bon diagnostic (pour reprendre le jargon médical 🙂 ) et vous vous éloignez d’un CGP toxique pour vous remettre en bonne santé financière.

Donc vous avez fait le plus dur, et vous êtes encore jeune (environ 40 ans), donc des décennies devant vous pour largement vous rattraper !

Beaucoup ne le réaliseront jamais de leur vie.

Votre diagnostic est bon. Et les remèdes que vous suggérez également.

Rationnaliser autant que possible avant transfert, puis transférer vers les meilleurs placements (voir nos comparatifs). Et en même temps, préparer la transmission (présents d’usage sur assurances vie au nom des enfants, donations tous les 15 ans, etc.). En ayant toujours en ligne de mire vos projets et l’allocation patrimoniale correspondante.

Si vous le souhaitez, pour tout cela nous pouvons vous accompagner via notre cabinet de conseil indépendant (seulement des honoraires de conseil et pas de rétrocommissions donc pas de biais dans le conseil, comme un médecin) Prosper Conseil (formulaire de prise de RDV ici) et étudier l’opportunité de l’assurance vie luxembourgeoise.

Joyeuses fêtes 🙂

Nicolas

Bonjour Nicolas,

Tout d’abord je vous remercie de faire partager vos précieux conseils.

Ma fille voudrais placer ses économies en dehors du livret A et LDDS.

Elle souhaite prendre conseil auprès d’un gestionnaire indépendant.

Avez vous quelqu’un à nous conseiller ?

Merci d’avance

Bonne journée

Cécilia

Bonjour Cécilia,

Merci pour votre agréable retour.

Oui bien sûr, plusieurs fois dans l’article nous expliquons avoir créé notre cabinet de conseil indépendant.

Je vous invite à nous contacter en renseignant ce formulaire pour prendre RDV avec Prosper Conseil.

Joyeuses fêtes

Je suis à la recherche des meilleurs conseils aux meilleurs prix pour mon patrimoine.

Vous proposez Proper conseil, pourquoi pas, mais comment suis je sûr qu’il sont dans les 6% des indépendants sans conflits d’intérets? Existe t il d’autres conseillers indépendants ?

Merci pour votre aide.

Bonjour,

Au meilleur prix c’est très facile : 95 % des CGP font du “conseil gratuit”. (Mais ils font plus que se rattraper, en poussant des placements très chargés en frais qui leur génèrent de grosses rétrocommissions, et finalement les clients ont une mauvaise performance donc une gros coût d’opportunité qui dépasse le coût d’un conseil payant).

Les meilleurs conseils, c’est déjà plus compliqué, et ça ne va pas de paire avec le “conseil gratuit”.

Prosper Conseil (voir le site) est notre cabinet de conseil en gestion de patrimoine.

Pour mieux servir nos lecteurs (150 000 lecteurs par mois et depuis des années on nous demande du conseil personnalisé), il y a 2 ans nous avons fini par créer notre propre cabinet CGPI au conseil indépendant (habilité CIF et enregistré à l’ORIAS). Avec les mêmes valeurs que notre site : objectivité, réactivité, fidélité.

Donc je peux vous affirmer que nous sommes CGPI au conseil indépendant sous la réglementation MIF 2.

Vous le verrez sur nos documents réglementaires (DER : document d’entrée en relation), nous sommes rémunérés exclusivement en honoraires de conseil, sans rétrocommissions de parternaires.

Les mentions légales.

En pratique, le type de conseil (indépendant ou non indépendant) et le mode de rémunération sont précisés dans le DER (Document d’Entrée en Relation) obligatoirement remis par le conseiller en début de relation. Ainsi, vous pouvez distinguer les commerciaux en gestion de patrimoine des vrais conseillers en gestion de patrimoine. Et vous pourrez choisir votre conseil en connaissant les tenants et aboutissants.

Un bon conseiller en gestion de patrimoine doit également être bien plus qu’un distributeur de produits. Il doit conseiller sur les 3 axes de votre patrimoine : financier, fiscal et juridique.

Bonjour,

je suis en cours de recherche d’un CGP pour le placement de la trésorerie excédentaire d’une holding.

Je me suis rapproché de Cxxxxx. Les frais sont bien notés sur l’étude personnalisée qui est transmise. Les propositions d’investissement semblent intéressantes et sont orientées en :

– contrat de capitalisation,

– Fond de dette Privée-Fond secondaire

– Fond de fond en Private equity.

Est ce que vous avez un avis sur ce cabinet SVP ?

Il semble quand même que certains fond ne peuvent pas être intégré par des particulier ou en tout cas par des non professionnels.

Merci d’avance pour vos réponses.

Bonne journée

Vincent

Bonjour Vincent,

C’est un CGP traditionnel qui représente bien ce que l’on n’aime pas.

C’est l’illusion de la gratuité. Il se rémunère en grasses rétrocommissions annuelles prélevées directement sur vos encours placés. Donc cela occasionne une sous-performance pesant des dizaines de milliers d’euros à long terme (voire plus selon la somme placée).

Typiquement, regardez votre contrat de capitalisation, il comporte certainement :

– des frais sur versement (autour de 3 % de frais prélevés à chaque versement, ce qui représente déjà des milliers d’euros perdus) ;

– des placements sur des fonds actifs (autour de 2 % de frais de gestion annuels) au lieu d’ETF à 0,20 % de frais de gestion ;

– des frais d’arbitrage.

=> Donc un rendement net de frais médiocre, une sous-performance d’au moins 3 % par an, donc des milliers d’euros qui s’envolent chaque année.

Alors qu’avec un conseil indépendant (rémunéré exclusivement en honoraires de conseil comme Prosper Conseil), on conseille des contrats sans frais sur versement, des ETF, le moins de frais de gestion possible (matelat incompressible de l’assureur sans marge pour le conseiller). Et on conseille également le private equity, les contrats Luxembourgeois,… des placements exclusifs et toujours avec la même philosophie.

Je pensais que c’était clair à la lecture de notre article.

Je vous invite à lire également cet article pour clarifier : Conseiller en gestion de patrimoine indépendant (CGPI) : du vrai conseil ?

Bonjour,

Dans la section HNWI vous mentionnez « transmission (création d’un trust ?) ». De quoi s’agit-il et comment cela fonctionne s’il-vous-plait? Je ne trouve pas d’autres références au trust sur votre site web.

Merci:)

Bonjour Marc,

Pour simplifier, quand le patrimoine est international, on peut créer un trust (une sorte de fonds) pour optimiser la transmission de patrimoine.

Montage typique anglo-saxon.

Bonjour Nicolas,

Merci pour toutes ces informations qui m’ont été d’une utilité extraordinaire pour gérer mes investissements.

J’ai une question : ma mère vient de toucher 400k€ d’héritage (pour un total de capital de l’ordre de 800k€) et veut que je m’occupe de placer ces nouveaux 400k€ pour elle (j’ai réussi à la convaincre d’arrêter de souscrire aux offres de son banquier de la BNP). Elle a 63 ans et aucun autre revenu, ce qui est en contraste total avec ma situation (actif de 33 ans avec horizon élevé). Mon objectif est de placer son argent dans les meilleurs produits possibles pour maximiser un rendement correct tout en limitant la perte potentielle de capital, car elle dépendra de cet argent plus tard.

Est-il utile de contacter un gestionnaire en patrimoine (je n’ai pas d’expérience avec l’investissement pour personnes plus âgées qui ont besoin de cet argent en rente) ? Ou y’a-t-il des supports que vous conseillez ?

Merci encore pour votre formidable travail et pour toute l’aide que cela procure !

Bonne journée,

Alex

Bonjour Alex,

C’est déjà une bonne 1ère étape d’avoir réussi à détourner votre mère des placements des banques.

Il vaut mieux comparer les meilleurs placements en effet.

Elle pourra générer des revenus passifs avec ce capital, pour bien compléter ses revenus en retraite.

Vous avez le choix :

1/ En autonomie, lisez notre article : meilleurs placements pour senior.

2/ Déléguer (et ne pas être responsable), vous pouvez vous tourner vers notre société de conseil indépendant : Prosper Conseil.

Merci beaucoup pour cette réponse Nicolas !

bonjour,

Merci encore une fois pour vos articles très instructifs.

je le posais la question de comment identifier si un conseiller est indépendant ou non. est-ce qu’il existe un label par exemple

?

Merci

Bonjour Bastien,

Attention tous les CGPI sont indépendants (au sens capitalistique du terme).

Mais seulement 5 % d’entre eux délivrent du conseil indépendant (ce n’est pas un label, c’est la réglementation MIF 2).

Donc il faut bien faire la part des choses.

1/ Le CGPI doit être enregistré à l’ORIAS, avec un numéro ORIAS et au moins le statut CIF.

C’est le minimum pour avoir le droit d’exercer.

2/ Ensuite, pour savoir si le CGPI délivre du conseil indépendant ou non indépendant, il faut voir sa rémunération.

Rémunération exclusivement en honoraires (donc conseil indépendant) ou en rétrocession de frais (donc conseil non indépendant) ?

C’est stipulé dans le Document d’Entrée en Relation (DER) et la lettre de mission.

Ces documents doivent être remis à tous les clients.

Les CGPI au conseil indépendant sont rares.

Il y a notamment Prosper Conseil (qui est notre société de conseil créée suite aux nombreuses sollicitations des lecteurs).

Bonjour Nicolas

Afin de pouvoir se situer, est ce que dans la définition du patrimoine vous incluez les biens immobiliers (capital de la résidence principale totalement remboursé par exemple) + les placements financiers ou uniquements les placements financiers ?

Merci

Bonjour Stéphane,

On considère le patrimoine net total.

Même si certains établissements ouvrent leur porte seulement selon le patrimoine financier à investir.

Pour information, ici les 3 façons de lire son patrimoine : https://avenuedesinvestisseurs.fr/outils/#menu1

Bonjour Nicolas,

Tout d’abord merci beaucoup pour votre site très instructif qui réconcilie des gens comme moi avec ce sujet ardu. J’ai 45 ans, une épargne assez conséquente non investie depuis un certain temps – le contraire de ce qu’il faut faire – et deux appartements en location en cours de remboursement. J’ai du mal à me décider sur la meilleure façon de procéder pour les raisons suivantes :

– je pense éventuellement faire un achat immobilier de ce qui deviendrait ma résidence principale d’ici deux ou trois ans et il me faut donc garder un apport conséquent disponible

– par ailleurs j’anticipe une baisse de salaire importante à la même échéance et il me semble qu’il vaudrait mieux emprunter maintenant (avant que les taux remontent) mais je ne peux pas encore acheter ma résidence principale ne sachant pas où elle sera (lié à mon prochain poste qui ne sera normalement pas au même endroit que mon poste actuel)

– j’habite à l’étranger tout en ayant conservé ma résidence fiscale en France et ma situation pourrait évoluer à ce même horizon (retour en France, changement de résidence fiscale ou statu quo).

Que me conseillez vous?

Merci!

Bonjour Laure,

Il y a matière à faire travailler ce patrimoine financier jusqu’à présent improductif.

Et le patrimoine immobilier locatif (2 appartement), peut sans doute être optimisé fiscalement (bien choisir le régime fiscal).

Les crédits immobiliers sont plus simples à souscrire et moins chers (je pense à l’assurance emprunteur) quand on est jeune et avant baisse de revenus…mais en même temps, il ne faut pas se précipiter pour la résidence principale, il faut être stable au moins 8 ans pour amortir ne serait-ce que les frais de notaire.

Mais difficile de vous conseiller avec si peu d’éléments. Cela mérite une étude patrimoniale approfondie, vous pouvez contacter notre conseiller en gestion de patrimoine indépendant si vous le souhaitez : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

Super article, comme tous les autres sur ce site !

En moyenne, combien coûte (en %) un bon CGPI ? Il y a t-il des investissements, des opérations qu’une personne avec plus de 1M€ ne peut pas faire sans passer par un CGPI. J’arrive à percevoir l’intérêt de la Banque Privée pour les patrimoines de +10M€, cela leur permet d’avoir accès à des services et placements à des conditions inégalables, mais pour les CGPI, qu’offrent-ils vraiment ?

A la lecture, j’ai un peu l’impression que trouver un BON CGPI ça suppose de s’informer et d’avoir des connaissances, dans ce cas il y a t-il vraiment un plus ?

Merci !

Bonjour Joris,

C’est un peu comme la différence entre le bon chasseur et le mauvais chasseur (sketch des inconnus) !

Plus sérieusement, vous n’avez pas tort, pour déceler les compétences d’un bon CGP, il faut déjà avoir soi-même quelques connaissances.

Ici on liste une dizaine de points que peut régler un bon CGP : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

On peut bien sûr se passer d’un CGP même avec x M€ de patrimoine, mais le CGP peut apporter sa valeur ajoutée à de multiples occasions (même avec peu de patrimoine) : personnalisation du régime matrimonial, optimisation du statut et des revenus de l’entrepreneur, optimisation de l’épargne salariale, protection-prévoyance de la famille en cas de décès, simuler le rachat de trimestre pour la retraite, optimisation de la transmission…sans même parler d’investissement.

Le CGPI ne sera pas rémunéré au % mais plutôt au forfait : quelques centaines d’euros selon la lettre de mission et la complexité du dossier.

Merci beaucoup, c’est plus clair !

Bonjour,

J’ai un patrimoine de plusieurs centaines de milliers d’euros, dont une bonne partie en immo, et malgré de multiples lectures et recherches, je reste hésitante pour placer le reste (PEA et/ou AV, autres ?) face à la multiplicité des possibilités.

J’habite à Paris, j’ai regardé pour trouver un CGP mais là aussi offre pléthorique qui me laisse perplexe.

N’ayant pas des millions à placer, il faudrait peut-être que je passe par un CGP en ligne ?

Je viens de voir que vous aviez un formulaire de contact pour un CGP mais je me demande si mon patrimoine n’est pas sous dimensionné pour cette offre ? Ce qui me laisse penser cela, c’est le coût du bilan initial qui semble correspondre pour de plus gros patrimoines plus complexes.

Auriez vous svp un petit conseil pour me guider ?

Quoiqu’il en soit merci pour ce site qui m’a déjà bien renseignée !

Bonjour,

Je comprends que l’on puisse être perdu devant le champ des possibles.

Une fois que l’on a sa résidence principale et son épargne de précaution, on peut investir et c’est là qu’il faut se lancer.

Mais c’est finalement assez simple et résumé ici en plusieurs étapes : https://avenuedesinvestisseurs.fr/quel-conseiller-pour-quel-patrimoine/#patrimoine-cadre

L’assurance vie le PEA sont les 2 meilleures enveloppes françaises pour épargner en optimisant fiscalement.

Une solution simple est de diversifier sur plusieurs assurances vie, avec un projet défini pour chacune (une pour la sécurité en 100 % fonds euro, une autre pour l’investissement immobilier, une autre en gestion pilotée…) : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Donc il s’agit juste de réfléchir au capital que l’on souhaite sécuriser (100 % fonds euro), et quelle part on souhaite dynamiser à long terme (immobilier et bourse).

Sinon, le CGP que nous recommandons exerce à St Maur (près de Paris), aussi avec des cabinets à Toulouse…et visioconférence possible.

Entre 300 € et 1 000 € de frais (après devis et lettre de mission) selon la complexité du dossier. Mais il y a bien souvent retour sur investissement étant donné tous les conseils donnés au niveau juridique / fiscal / financier : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

Merci Nicolas de votre réponse rapide et détaillée.

Juste une petite question à propos de l’AV sécurité en fonds euro : pour avoir accès à un fonds euro plus dynamique, n’est il pas nécessaire de mettre au moins une petite partie en UC ou trackers ?

Les trackers en assurance vie sont aussi des unités de compte (UC).

Tout ce qui n’est pas fonds euro ce sont des UC.

Bien vu, pour accéder aux fonds euros dynamiques, l’assureur exige maintenant le versement en UC (ce peut être 30 % ou 50 %).

Mais on peut verser la part demandée en UC, puis arbitrer quelques jours après vers le fonds euro. Donc atteindre le 100 % fonds euro après l’arbitrage.

Ce qui n’est pas le cas des fonds euros classiques toujours accessibles en 100 % versement sur les contrats listés ici en catégorie sécurité : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Bonjour Nicolas,

Comme vous avez eu la gentillesse de me répondre, je vous fais part de mes avancées car aussi je vous confirme que votre site m’a bien aidée, vous le constaterez vu mes projets. Je me suis aussi renseignée ailleurs et les préconisations sont cohérentes, les AV Linxea sont plébiscitées.

Sachant qu’une (trop) grosse partie de mon patrimoine est en immobilier (RP + SCPI en direct), je vais souscrire deux AV et un PEA – un tiers de la somme dans chaque -, j’opte pour la gestion pilotée, j’ai le temps et la volonté pour gérer moi même mais pas l’expertise pour sélectionner.

Je vais donc opter pour AV Linxea Spirit 2 en gestion pilotée Yomoni profil 5 dynamique, et PEA gestion pilotée Yomoni aussi.

Pour la deuxième AV j’hésite encore entre Linxea Avenir et Nalo. J’incline vers Nalo avec son AV “responsable” et performante, mais suis consciente que ça ferait vraiment beaucoup de gestion pilotée robo-advisor. Je me déciderai dans les 2-3 prochains jours.

Je vais aussi ouvrir un compte en ligne Boursorama, je vous contacterai pour le parrainage.

J’ai donc pour l’instant décidé de me passer de CGP ; peut être l’année prochaine car je compte vendre ma RP pour en acheter une de valeur moindre, il me faudra alors à nouveau chercher où investir la différence.

Merci !

Bonjour,

En bonne partie grâce à ADI, j’ai donc finalement fait mon choix pour patrimoine financier :

ouverture de 3 AV : Linxea Avenir en gestion libre, Linxea Spirit 2 gestion pilotée, Nalo.

ouverture de PEA Bourse Directe, je vais sans doute commencer par un tracker World, me reste juste à voir ce que je mets dès le départ et/ou dans quelle mesure lisser l’ entrée sur le PEA.

Et ouverture compte Boursorama qui deviendra mon compte principal voire unique si satisfaisant à l’usage.

Merci !

Bonjour,

Pour faire écho à plusieurs informations partagées sur le site, je vous partage une une expérience avec un conseiller de la société Selexium en 2019 pour faire un bilan. Initialement je cherchais une solution pour placer des liquidités et je venais tout juste de me marier.

Nous avons réalisés plusieurs rendez vous à notre domicile pour faire un état de notre situation. Jusque la tout se passe bien, notre conseiller est à l’écoute et nous faisons un bilan de notre situation.

Lors de la restitution, la solution proposée s’oriente rapidement vers une solution de défiscalisation PINEL avec l’achat d’un appartement sur Toulouse. Les arguments sont construits de façon à faire penser qu’avec un apport de quelques centaines d’euros par mois (300€) vous allez pouvoir acquérir un appartement. Bien sur ils s’occupent de tout pour vous, l’achat, la négociation du crédit, et même la location de l’appartement.

Mais pour aller plus loin dans le processus on nous demande 1 000 € réduit à 500 €. Nous décidons de poursuivre dans cette voie qui nous semble intéressante. Puis après quelques jours de réflexion avec ma femme, nous décidons de faire machine arrière. La les choses deviennes plus tendues avec le conseiller qui nous demande des explications. Alors que quelques jours avant nous pouvions faire machine arrière quand nous voulions, la les choses étaient plus compliquées.

En fait ils utilisent un argumentaire pour que vous pensiez que vous êtes libres de sortir du processus quand vous le souhaitez mais dans les faits, la pression et l’étau se resserre au fur et mesure que vous avancez dans le processus. Le message est très bien préparé et je suis certain que beaucoup de personnes n’ont pas pu faire machine arrière. Une fois engagé vous n’etes pas totalement libre, vous donnez votre pouvoir de decision à un tiers et cela est risqué.

Au final j’ai laissé 500 € pour un conseil de niveau médiocre, mais je me rassure en me disant que je ne me suis pas engagé dans l’achat d’un appartement qui m’engage sur plusieurs années. Donc en conclusion, soyez prudent à chaque étape de votre analyse avec un CGP et engagez vous une fois que vous êtes convaincu.

En conclusion, j’ai gardé une experience négative de Selexium car dans les faits votre situation importe peu, la solution est toute définie en fonction de la commission qu’ils vont toucher. Bien sur ils écoutent vos attentes mais au final ils placent les produits les plus rentables pour eux et les conseillers.

Cordiament,

Benoit.

Bonjour Benoit,

Merci pour votre retour d’expérience !

Expérience pas très agréable, mais formatrice.

J’ai malheureusement eu des expériences similaires avec 3 autres cabinets CGP il y a 10 ans, donc pas surpris.

C’est souvent la même méthode : un 1er RDV où le conseiller semble être à l’écoute, puis 2ème RDV pour présenter un conseil soi-disant personnalisé mais qui revient systématiquement sur le Pinel sans conseil juridique ni fiscal ni comparaison avec d’autres solutions d’investissement…et la simulation Pinel est faite sur la base d’éléments trop optimistes (revalorisation du prix, des loyers…)

Il faut donc être très sélectif et éviter les “conseillers” purement commerciaux, pour se tourner vers les vrais conseillers CGP (il en existe de bons aussi).

Bonjour,

En regardant un petit peu pour placer une donation, je suis tombé sur un conseiller en gestion du patrimoine de chez Primonial. Après un premier rendez-vous, j’ai bien l’impression qu’ils sont du même niveau que les banques traditionnelles. C’est à dire qu’ils ne proposent que des produits maison et chargés en frais.

J’aimerais bien avoir un avis sur le sujet. C’est que de ce que j’ai compris un conseiller serait plutôt là pour me conseiller moyennant rémunération, mais c’est plutôt à moi d’investir.

Ou bien j’ai peut-être loupé une étape dans votre article (très intéressant d’ailleurs).

Bonjour Sebastien,

Selon les puristes (on a tendance à en faire partie…), le conseiller devrait être là surtout pour conseiller oui.

Du pur conseil. Objectif. Avec éventuellement des produits en architecture ouverte.

Mais généralement, on constate qu’il y a une majorité de commerciaux…et vendeurs de produits maison…

en se tournant vers Primonial, comme son nom l’indique, on va se retrouver avec des produits Primonial. C’est “normal”.

En se tournant vers BNP Banque Privée, on aura des produits BNP (assurance vie BNP avec des fonds BNP).

Etc.

Donc si on veut du pur conseil, il faut trouver un CGPI.

Et pour les produits il faut comparer, il y a des articles comparatifs des meilleurs produits d’épargne (meilleures assurances vie, meilleurs PER, etc.)

Dans les vraies banques privées (ticket d’entrée > 10 M€ de patrimoine), on accède plus facilement aux meilleurs conseils et avec les bons produits : https://avenuedesinvestisseurs.fr/quel-conseiller-pour-quel-patrimoine/#bilan

En-dessous de ce niveau de patrimoine, on n’y a pas accès, il faut faire l’effort de challenger les conseils et les produits proposés.

Bonjour,

J ai besoin d un avis professionnel.

Je suis en contact avec un CGP indépendant qui conseille un ami(et sont eux même très proche). Je suis donc en confiance avec ce CGP.

Il m a présenté sa stratégie (gratuite) en fonction de mes besoins. Principalement une assurance vie (fond immo à la place du fond euros et le reste en UC avec un profil plutôt actif) avec versement de 500€ par mois. Rendement annoncé de 4% mais avec des frais d entrée et de versement de 4,8%.

A la lecture de vos comparatifs sur les assurances, je trouve ça élevé ! Qu en pensez vous ?

Avant de me lancer avec lui je suis en train de demander l avis d’un autre CGP d un cabinet parisien pour comparer.

Merci pour votre retour

Bonjour Luc,

Je vous donne un avis d’investisseur expérimenté et non un avis de professionnel.

Si vous souhaitez un avis de professionnel, je peux vous mettre en contact avec un CGP, il faut challenger (mais à mon sens, les CGP sont avant tout des conseillers fiscaux et juridiques et non des vendeurs de produits) : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

Les frais de versement de 4,8 % sont à la limite du maximum légal (5 %).

A titre personnel, je ne place que sur des assurances vie sans frais sur versement et à faibles frais de gestion, sinon c’est trop destructeur de performance sur le long terme.

Notre article sur le sujet des meilleures assurances vie en immobilier : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Vous pourrez comparer.

Mes amis banquiers et CGP savent qu’ils peuvent difficilement rivaliser avec les meilleurs produits du marché…eux-mêmes ne sont pas clients des produits qu’ils commercialisent 🙂

Bonjour,

Tout d’abord merci pour la forte valeur ajoutée à votre site internet. C’est vraiment instructif et j’ai appris plein de stratégie me permettant de faire grandir mon patrimoine.

Dans cette article, vous parlez de fuir les “banques privée” de réseau et je comprend ici les raisons. Cependant avez eu déjà entendu parler de la nouvelle banque privée “MILLEIS” dont le ticket d’entrée est de 100K€? et si oui qu’en pensez vous ? le client pourra-t-il trouver l’équivalent des services d’un gestionnaire de patrimoine à travers ses services et le fait de détenir sa quasi totalité de ses avoirs financiers dans un même établissement ne serait-il

pas plus favorable à des facilités pour les prêts concernant l’immobilier locatif ou RP ?

En vous remerciant pour vos réponses.

Bonjour Julien,

Merci pour votre agréable retour.

MILLEIS n’est pas vraiment une nouvelle banque…c’est le nouveau nom de BARCLAYS en France.

Je vois qu’elle est maintenant accessible dès 50 k€ d’épargne, c’est très peu.

Je ne connais pas en pratique, mais je doute qu’ils puissent rivaliser dans le conseil juridique, fiscal et financier par rapport à un bon CGP indépendant ou libéral. Dans tous les cas, il faut challenger 2-3 conseillers avant de choisir.

Pour les produits d’épargne, il se cantonnent à leurs propres produits. Et sur leur site ils ne sont pas transparents, aucune information sur la performance et les frais de leurs produits. Dans tous les cas, à comparer avec les meilleurs produits du marchés, présentés sur notre site dans nos différents comparatifs : assurance vie, PEA, CTO, PER, etc.

Pour le crédit immobilier, il faut challenger les banques, c’est rarement sa propre banque qui fait la meilleure offre. Mais si vous avez plusieurs millions d’euros d’encours dans la banque, ça pèse dans la balance, et vous pouvez nantir vos actifs financiers et obtenir un crédit in fine.

Bonjour Nicolas,

J’admire votre réactivité et la qualité de vos réponses. J’ai bien compris le principe, comme vous dîtes il faudrait voir de plus près ce qu’ils proposent en terme de produits financier en les comparants avec le meilleur du marché.

Cependant, pour une vision sur du long terme (>20a) serait-il pas plus judicieux de recourir aux services d’un bon CGP afin d’avoir une bonne optimisation si l’on souhaite faire un couplement investissement financier / immobilier physique même en ayant que 100K d’épargne? et surtout afin de gérer équitablement l’allocation patrimoniale qui je pense est le plus difficile à faire au début pour un novice dans le domaine.

Bonjour Julien,

Il y a d’une part votre niveau de patrimoine actuel. Mais surtout vos perspectives en termes de revenus et construction patrimoniale. Si vous commencez à 0 € mais avec une belle trajectoire de carrière, alors il faut être bien conseillé ou bien s’informer car il y a matière à développer un beau patrimoine.

Selon nous il y a 2 points :

1/ Vous pouvez passer par les services d’un bon (important, en termes de compétence et d’objectivité) CGP pour le conseil :

– conseil en allocation patrimoniale (x % fonds euro, y % actions, z % immobilier…à tenir dans le temps sauf grand changement de situation),

– conseil juridique (quel contrat de mariage ? Comment optimiser la succession ou les donations ? Structuration du patrimoine en société avec SCI ou autre ?),

– conseil fiscal (optimisation des revenus des dirigeants, optimisation des enveloppes fiscales, quel meilleur dispositif fiscal immobilier dans sa situation ?)

2/ Une fois que vous avez ce cadre, alors quels produits et investissements concrètement ? Et c’est là qu’il faut aussi comparer avec ce qui se fait de mieux sur le marché (et il y aussi des CGP qui conseillent mais ne vendent pas de produits). Car même les CGP en architecture ouverte peuvent être limités et proposer des produits moyennement intéressants en termes de performances et de frais. Donc on invite à challenger et comparer sur notre site avec tous nos comparatifs (assurance vie, PER, PEA, etc.)

Merci encore Nicolas pour votre disponibilité.

Me concernant, j’ai 31ans et je pars avec une épargne financière de 80K€. Je suis pacsé, j’ai une petite fille de 3ans et mes perspectives de revenus seront à la hause en poursuivant ma carrière. J’ai un horizon d’investissement sur 25ans pour atteindre 1millions d’euros de patrimoine. Je pense donc dans mon cas qu’il serait plus judicieux de recourir aux services d’un bon CGP pour une bonne optimisation.

Merci encore pour toute cette valeur ajoutée.

Très bonne journée à vous.