Quels sont les meilleurs placements en 2025 ? Voilà une question que de nombreux épargnants se posent. Cette préoccupation est d’autant plus grande que le retour de l’inflation fait peser un risque réel sur la valeur de l’épargne. Il est donc d’autant plus important de bien prendre en main ses finances sans tarder et choisir les meilleurs placements pour optimiser son patrimoine, au regard de ses projets financiers et ses projets de vie.

➡️ Accédez directement à notre tableau des meilleurs placements.

Quels que soient vos objectifs : sécuriser une épargne de précaution, anticiper un achat immobilier, développer votre patrimoine financier sur le long terme, vous constituer un complément de revenu immédiat et/ou préparer votre retraite, etc., le meilleur placement dépendra de ces projets, ainsi que de votre situation patrimoniale et fiscale (votre niveau d’imposition).

Quel est votre profil d’investisseur (sécurisé, équilibré, dynamique…) ? Quel est votre horizon d’investissement ? Quels produits d’épargne avez-vous intérêt à utiliser pour éviter une imposition des revenus de votre épargne ? Autant de questions entrant en jeu dans le choix des meilleurs placements au regard de votre situation.

Dans cet article, on fait le point sur les meilleurs placements pour investir en 2025 en vous expliquant dans quel cas vous devez privilégier tels placements plutôt que tels autres.

SOMMAIRE

- Les meilleurs placements en 2025 : le point sur la situation

- Les meilleurs placements financiers et immobiliers pour faire fructifier son patrimoine

- Les meilleurs produits d’épargne pour optimiser la fiscalité de ses revenus de placements

- Optimiser la fiscalité et la gestion de ses investissements immobiliers

- Les meilleurs placements physiques pour faire face à toutes les situations

Les meilleurs placements en 2025 : le point sur la situation

Notre sélection des meilleurs placements 2025 repose sur des principes immuables pour bien gérer son épargne : diversifier ses placements, optimiser sa fiscalité, anticiper et s’adapter aux éventuels changements du cadre économique et fiscal.

Voyons justement quels sont les récents changements économiques auxquels sont confrontés les épargnants en 2025.

Adapter ses placements en tenant compte de la situation en 2025

Les deux principaux événements pour les épargnants et les investisseurs individuels en 2025 sont :

- le retour de l’inflation ;

- les impératifs de performance énergétique (DPE) sur l’immobilier locatif.

Il est essentiel d’en tenir compte pour réussir ses investissements. Plus loin dans cet article, nous allons notamment vous expliquer quels sont les meilleurs placements pour protéger son épargne de l’inflation. Et comment investir dans l’immobilier en évitant les nouvelles contraintes qui impactent les investisseurs immobiliers locatifs.

Préparer le futur et optimiser la fiscalité de ses placements

Deux autres éléments dont il faut tenir compte pour optimiser ses placements sont :

- le risque d’une augmentation des impôts ;

- la question du financement des retraites.

Nous allons apporter des réponses concrètes à ces points importants pour les épargnants et les investisseurs.

Pourquoi cette crainte d’une augmentation des impôts ?

Les comptes publics de la France affichent un déficit chronique, lequel s’est même aggravé ces dernières années. L’endettement de la France atteint des niveaux records. Cette situation ne peut perdurer, il faudra d’une façon ou d’une autre rééquilibrer les comptes.

On imagine mal le gouvernement augmenter davantage la pression fiscale et les charges pesant sur les revenus des travailleurs et des entreprises. Ou diminuer significativement le niveau des services publics et des prestations sociales (un modèle social auquel les Français sont attachés).

En revanche, on peut craindre une augmentation de la fiscalité à l’encontre des épargnants et des détenteurs de capitaux en général. En cas d’alternance politique, il n’est pas certain que la flat tax (imposition au taux unique de 30 % des gains réalisés sur l’essentiel des placements financiers) perdure.

Si une hausse de l’imposition des revenus de l’épargne devait survenir, les comptes-titres et les livrets bancaires (livrets non réglementés) seraient les premiers touchés. Il existe des solutions pour s’en protéger ! Donc nous recommandons aux investisseurs de privilégier des dispositifs d’épargne bénéficiant d’un cadre fiscal avantageux, stable et protecteur, tels que l’assurance vie et le plan d’épargne en actions. Ces enveloppes capitalisantes permettent d’investir avec une fiscalité réduite sur les gains (on en reparle plus bas).

Les retraites : ne pas compter que sur le système par répartition

L’autre grand sujet de préoccupation est la question des retraites. Les Français redoutent une diminution du niveau des pensions. Cette crainte est tout à fait justifiée (évolution du rapport retraités / actifs).

La seule solution viable pour sécuriser financièrement ses vieux jours consiste à se créer sa propre retraite par capitalisation. La bonne nouvelle est qu’il est possible de se constituer un beau patrimoine pour sa retraite, dès l’instant que l’on suit les 4 recommandations suivantes :

- mettre en place un programme d’épargne retraite le plus tôt possible,

- épargner des montants (même faibles) de façon régulière,

- investir sur des supports dynamiques (actions et immobilier notamment) adaptés à son horizon d’investissement (l’âge de départ en retraite),

- tirer parti des dispositifs d’épargne permettant d’optimiser la fiscalité de son épargne retraite, et en particulier le nouveau plan d’épargne retraite (PER).

Lancé fin 2019, le PER figure incontestablement parmi les meilleurs placements, on en reparle également plus loin dans cet article.

Adapter ses placements en fonction de ses projets

Le meilleur placement est avant tout celui qui répond le mieux à votre projet financier.

Concrètement, si vous épargnez en vue de constituer l’apport pour un achat immobilier (les banques exigent de plus en plus d’apport) que vous souhaitez concrétiser d’ici quelques années, il s’agit d’un placement à court ou moyen terme. Votre objectif est donc avant tout de sécuriser ce capital, le critère de la performance vient en deuxième place. Dans cette optique, les livrets d’épargne et les fonds euro en assurance vie constituent les meilleurs placements pour sécuriser son épargne.

En revanche, si vous investissez pour le long terme, par exemple pour préparer votre retraite ? Dans ce cas, les livrets et les fonds euro ne constituent pas de bons placements car ils ne protègent pas de l’inflation et délivrent des performances très en deçà de celles d’autres placements plus adaptés pour cet horizon d’investissement (actions et immobilier).

Adapter ses placements à ses projets, ce n’est pas seulement choisir les bons supports d’investissement (actions, immobilier, fonds euro, etc.), c’est aussi faire le choix des bons dispositifs d’épargne (les “enveloppes”). Pour une épargne diversifiée disponible à tout moment, l’assurance vie s’impose (et permet d’investir à la fois en fonds euro, actions et immobilier !) Tandis que pour l’épargne retraite, le plan d’épargne retraite (PER) sera plus intéressant pour les épargnants souhaitant diminuer leur impôt sur le revenu. Ces 2 dispositifs sont complémentaires (assurance vie ou PER ?)

Nous allons vous éclairer plus en détails sur ces points dans la suite de l’article. Mais avant cela, voyons dès à présent la liste des meilleurs placements en 2025.

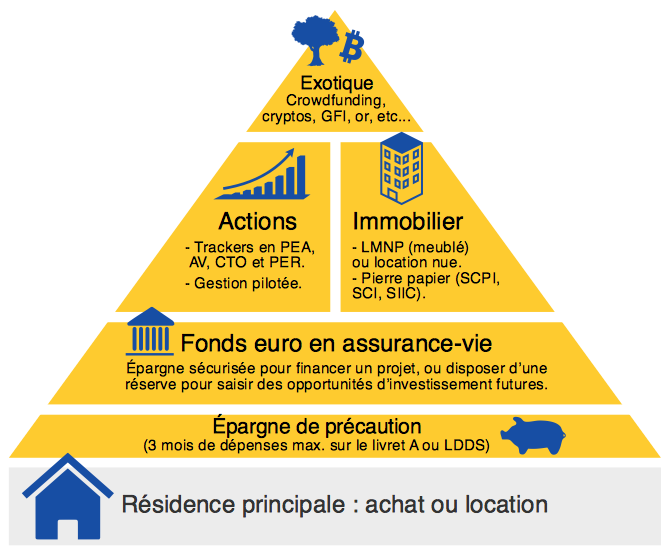

Note de Nicolas : pour rappel, chaque investissement s’apprécie en fonction de 3 critères : le rendement, le risque et la liquidité (disponibilité). Aucun investissement ne coche les 3 cases (un investissement ne peut pas être à la fois très rentable, sans risque et très liquide), donc il faut choisir. À court terme, on privilégiera la sécurité et la liquidité au détriment du rendement (fonds euro). Et à long terme, on pourra viser la rentabilité plus élevée, en contrepartie d’une prise de risque (actions et immobilier). À lire : 3 critères pour bien diversifier ses placements. Et voici ci-dessous notre vision de la diversification sous forme de pyramide, avec la sécurité à la base (livret A et fonds euro) et la performance dans le haut de la pyramide (actions, immobilier, crowdfunding, etc.)

Le classement des meilleurs placements en 2025

Les 7 meilleurs placements en 2025 (visibles dans la pyramide ci-dessus) sont :

- un ou plusieurs bons fonds actions (tel qu’un ETF MSCI World) logés dans une enveloppe capitalisante (PEA, assurance vie ou PER),

- l’immobilier “pierre-papier” avec des SCPI souscrites à crédit, ou via une enveloppe capitalisante (assurance vie ou PER),

- l’investissement immobilier locatif dans le neuf (à crédit, si bon emplacement et bon rendement net),

- les fonds euro en assurance vie pour sécuriser tout ou partie de son épargne (à privilégier pour le court et moyen terme),

- le crowdfunding immobilier pour la quête de bon rendement sur le court-moyen terme (investissement bloqué 18-36 mois),

- les parts de groupement forestier d’investissement (GFI) pour diversifier un peu plus encore son patrimoine et profiter d’avantages fiscaux,

- de l’or physique pour pousser un peu plus loin la carte de la diversification.

Nous allons dès à présent voir les raisons pour lesquelles il s’agit selon nous des meilleurs placements en 2025. Nous allons également voir quelle place leur accorder dans votre patrimoine en fonction de votre profil et de vos objectifs financiers.

Notre tableau synthèse des meilleurs placements

Pour chacun des meilleurs placements et investissements, nous précisons les critères essentiels : rendement, risque, liquidité.

| Meilleurs placements | Caractéristiques | Comment/où investir ? |

|---|---|---|

| Actions et fonds actions (trackers / ETF) | - Performance moyenne 7 % - Meilleur placement long terme - Risque de perte - Bonne liquidité |

✅ Investissez en direct via une des meilleures assurances vie en gestion libre, ✅ ou via un PEA (voir les meilleurs PEA), ✅ ou déléguez votre placement en optant pour une des meilleures gestions pilotées |

| Immobilier SCPI | - Rendement moyen 5 % - Meilleur placement long terme - Risque de perte - Liquidité moyenne |

✅ Prenez des SCPI en assurance vie, ✅ ou investissez en direct en passant par les meilleurs courtiers SCPI |

| Immobilier locatif neuf | - Rendement moyen 4 % - Placement long terme - Risque de perte - Liquidité moyenne |

✅ Faites appel à un courtier expert en immobilier neuf qui propose un grand choix de biens (par exemple Sphere Immo ou autre), ✅ et/ou entreprenez vos recherches vous-même sur les sites d'annonces de biens à vendre. |

| Fonds euro | - Rendement moyen 2,50 % - Placement court ou moyen terme - Garantie sur le capital placé - Bonne liquidité |

✅ Consultez notre comparatif des meilleurs fonds euros |

| Crowdfunding | - Rendement moyen 7-10 % - Placement moyen terme (18-36 mois) - Risque de perte - Liquidité faible - Atypique : maximum 10 % du patrimoine |

✅ Crowdfunding immobilier avec Homunity, ✅ Crowdfunding dans les énergies renouvelables avec Enerfip ou Lendopolis |

| Forêts (GFI) | - Rendement moyen 2 % (et défiscalisation 25 %) - Placement long terme - Risque de perte - Liquidité faible - Atypique : maximum 5 % du patrimoine |

✅ Consultez notre notre dossier sur l'investissement forestier dans les GFI |

| Or (lingots et pièces) | - Rentabilité moyenne 2 % - Placement long terme - Risque de perte - Bonne liquidité - Atypique : maximum 5 % du patrimoine |

✅ Vous pouvez acheter de l'or physique |

Les meilleurs placements financiers et immobiliers pour faire fructifier son patrimoine

Les meilleurs placements pour investir sur un horizon long terme sont les actions et l’immobilier. Ces 2 classes d’actifs offrent une très bonne protection contre l’inflation. Explications.

Actions et immobilier : de bons remparts contre l’inflation

S’agissant des actions, la protection contre l’inflation s’explique de la façon suivante : la majorité des entreprises ont la capacité de répercuter la hausse des prix sur les produits et services qu’elles commercialisent afin de maintenir leur marge en pourcentage et de l’augmenter en valeur absolue.

En investissant dans un fonds actions diversifié, l’épargnant peut facilement déléguer la construction de son portefeuille d’actions auprès du gestionnaire du fonds. On explique plus loin.

L’immobilier est l’autre principale classe d’actifs permettant de protéger son patrimoine de l’inflation. Le prix de l’immobilier est directement corrélé au prix du foncier et au coût du bâti. Il existe de nombreuses façons d’investir dans l’immobilier.

Il existe un mode d’investissement simple, performant et accessible aux épargnants n’ayant pas la capacité d’investir de grosses sommes : les SCPI (société civile de placement immobilier). Les SCPI figurent en bonne place dans notre classement des meilleurs placements.

En sus d’offrir une bonne protection contre l’inflation, les actions et l’immobilier délivrent d’excellentes rentabilités si l’on regarde du côté des performances historiques : autour de 4 % par an pour l’immobilier et 7 % par an pour les actions (avec des hauts et des bas).

Ayez toutefois à l’esprit que ces placements dynamiques ne sont pas sans risque. Les performances passées ne préjugent pas des performances futures. À ce titre, ces placements sont recommandés pour un investissement à long terme.

Voyons concrètement comment investir en actions et en SCPI.

Fonds actions : le meilleur placement pour profiter des bonnes performances de l’économie mondiale

Les fonds actions sont le meilleur placement pour profiter des bonnes performances de l’économie mondiale. Sur le long terme, les marchés actions délivrent entre 7 et 10 % par an (moyenne annuelle lissée). Sur la dernière décennie (2010-2020), le marché actions monde a même dépassé cette fourchette.

L’investissement en actions peut rebuter certains épargnants. En pratique, beaucoup d’épargnants investissent dans des fonds actions sans le savoir ! Ainsi, les épargnants se tournant vers leur banque pour déléguer la gestion d’un contrat d’assurance vie se voient régulièrement proposer un profil d’allocation dit “équilibré”. Derrière ce profil d’allocation, le gestionnaire va allouer le capital sur différents supports…. dont des fonds actions.

Il existe des centaines de fonds actions et tous ne se valent pas ! Les écarts de performance moyenne annuelle peuvent atteindre plus de 2-3 % entre 2 fonds actions avec un profil d’investissement semblable. Ainsi, sur un capital placé de 50 000 euros, le manque à gagner résultant du choix d’un mauvais fonds représente un manque à gagner de plus de 1000 euros par an. D’où l’importance de bien choisir ses fonds actions. Nous vous renvoyons à notre article expliquant comment investir en bourse pour tout savoir sur le sujet.

Vous n’êtes pas certain d’avoir les compétences pour gérer en direct vos placements en actions et fonds actions ? Alors, vous pouvez déléguer la gestion de votre placement en actions à des experts. Les Fintech telles que Yomoni, Nalo, Ramify et Goodvest proposent les meilleures gestions pilotées du marché. Ces sociétés se chargent de sélectionner pour vous les meilleurs fonds actions et une allocation de votre épargne adaptée à votre profil d’épargnant.

Quels sont les meilleurs fonds actions ?

En matière de fonds actions, notre préférence penche clairement en faveur des fonds indiciels cotés, aussi appelés ETF (on parle aussi de “trackers”). Ces fonds répliquent la performance des grands indices boursiers (CAC 40, Nasdaq, etc.), ce qui assure une bonne diversification sur des dizaines voire centaines de grandes sociétés.

Le deuxième point fort des ETF est leurs frais de gestion très réduits : il sont inférieurs à 0,50 % par an (contre près de 2 % pour des fonds actions classiques !)

Grâce à la forte diversification et aux frais de gestion réduits, les ETF affichent d’excellentes performances, et un couple performance / risque optimal.

Parmi les ETF très populaires, on peut citer ceux répliquant la performance de l’indice MSCI World (lire notre article sur le MSCI World).

En déléguant votre épargne auprès d’une ou plusieurs des Fintech Yomoni, Nalo, Ramify et Goodvest, sachez que vous investissez de fait en ETF puisque ces sociétés de gestion s’appuient sur des ETF pour placer le capital des clients.

La “pierre-papier” SCPI

Les SCPI (sociétés civiles de placement immobilier) sont des sociétés gérant un parc immobilier valorisé des centaines de millions d’euros, voire plusieurs milliards d’euros pour les plus grosses SCPI. Elles sont investies dans différents type de biens : bureaux, centres commerciaux, logistique, maison de santé, etc. Les SCPI sont un des meilleurs placements pour investir dans l’immobilier sans les contraintes inhérentes à la gestion en direct d’un bien.

Les SCPI ont traversé la crise sanitaire avec brio, envoyant un signal très positif aux investisseurs quant à la qualité de leur gestion et la bonne résistance de ce placement face à un environnement économique mouvementé.

Tout le monde peut devenir associé d’une SCPI (ou de plusieurs), à partir de quelques milliers d’euros d’investissement. En étant associé, on perçoit des loyers sans rien gérer, puisque c’est l’équipe de gestion qui gère.

Les points forts des SCPI

- placement accessible à partir de quelques milliers d’euros,

- grande diversification (chaque SCPI possède plusieurs immeubles, et il est facilement possible pour un épargnant de souscrire à plusieurs SCPI pour diversifier davantage encore son investissement),

- l’épargnant délègue complètement la gestion de son investissement : les gestionnaires de la SCPI s’occupent de tout,

- possibilité de financer l’achat des SCPI à crédit.

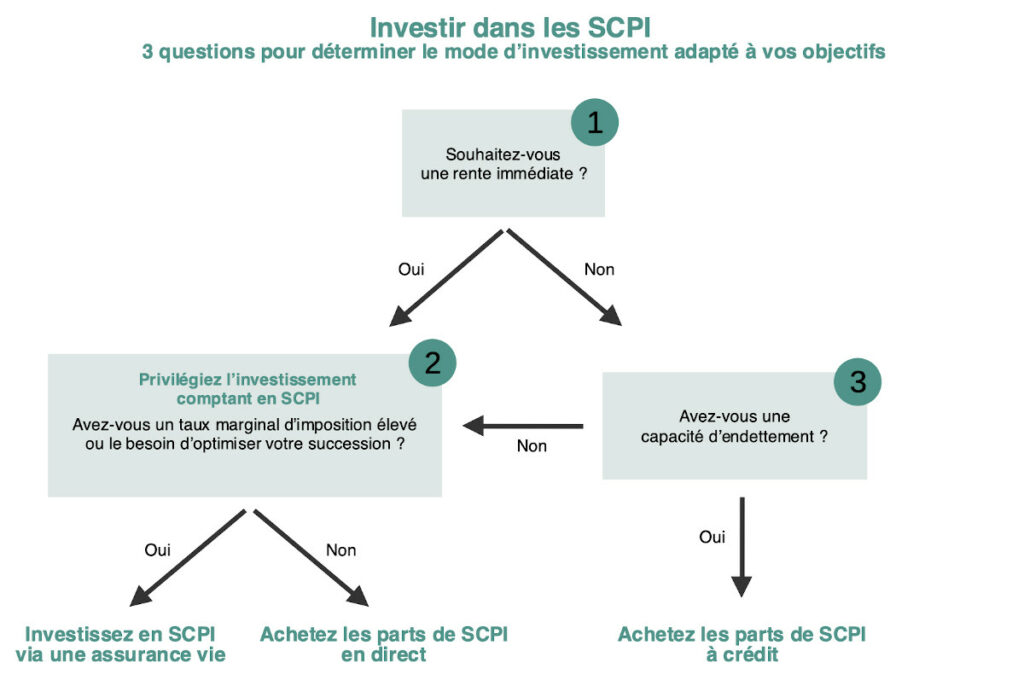

L’investissement en SCPI peut se faire de différentes façons : financement comptant ou à crédit, investissement en pleine propriété ou en démembrement, investir en direct ou via une assurance vie, etc.

Nous vous invitons à lire nos articles consacrés aux SCPI pour en savoir davantage sur ce placement figurant en bonne place dans notre classement des meilleurs placements :

- Présentation générale de l’investissement en SCPI,

- Avis et cas pratique d’un investissement en SCPI à crédit,

- Investir en SCPI en assurance vie,

- Avis sur les SCPI CORUM,

- Avis sur France SCPI,

- Avis sur Primaliance.

Quelle performance attendre des SCPI ?

Les SCPI, au même titre que l’immobilier en général, délivrent des performances attrayantes et une bonne protection contre l’inflation. Le rendement moyen sur loyer est de l’ordre de 4,5 % par an. La performance globale quant à elle s’évalue en tenant compte de la valorisation du prix des parts de SCPI. Celles-ci sont régulièrement réévaluées dans le temps, afin de suivre l’évolution de la valeur de l’immobilier détenu. Ainsi, l’investisseur peut espérer une rentabilité de l’ordre de 5-7 % brute.

Rappelons ici qu’il n’y a pas de garantie quant au rendement et à la valorisation future des parts. La performance dépendra de l’évolution des loyers et du prix du foncier. Les performances passées ne préjugent pas des performances futures.

Note de Nicolas : les SCPI représentent mon investissement préféré pour développer mon patrimoine à crédit, et pour me constituer un complément de revenus. Je vous invite à lire mes 2 expériences d’investissement en SCPI : mon (premier) investissement et avis sur les SCPI et mon (deuxième) investissement et avis sur les SCPI Corum.

Le crowdfunding (financement participatif)

Le crowdfunding est une classe d’actifs intéressante pour investir sur court et moyen terme (18-36 mois), tout en bénéficiant d’excellents rendements. Il s’agit de prêter à une société pour un projet donné, pour percevoir une rémunération sous forme d’intérêts.

Le rendement moyen des opérations de crowdfunding immobilier proposées par Homunity dépasse les 9 % par an. Ce type de placement n’est pas sans risque, il ne doit pas occuper une place centrale dans votre patrimoine. Cela doit rester un placement secondaire, pour diversifier ses sources de revenus.

Notre rubrique : les différentes plateformes de crowdfunding. Car on peut prêter pour des projets immobiliers, mais il y a également des plateformes spécialisées dans les projets d’énergies renouvelables ou dans les projets agricoles.

Le fonds euro

Les fonds euro sont peu rémunérateurs, mais il n’y pas d’alternative plus rémunératrice pour sécuriser de gros montants. Or, l’essentiel des épargnants ont besoin d’une épargne sécurisée, que ce soit pour financer des projets ou maintenir le niveau de risque / volatilité de leur patrimoine financier.

Certains fonds euro délivrent des performances meilleures que d’autres : voir notre comparatif des meilleurs fonds euro.

Avec la hausse de l’inflation, le taux de rémunération des livrets réglementés (livret A et LDDS) redevient compétitif vis-à-vis des fonds euros, mais les versements sur ces livrets sont plafonnés.

Quant aux comptes à terme et aux livrets non réglementés, ils délivrent des rendements médiocres, restez-en à l’écart.

Les meilleurs produits d’épargne pour optimiser la fiscalité de ses revenus de placements

Tous les placements accessibles aux épargnants français ne se valent pas.

L’assurance vie et le plan d’épargne en actions (PEA) font partie des dispositifs incontournables pour optimiser ses placements financiers en fonds euro, actions et immobilier SCPI.

L’assurance vie : le meilleur placement couteau-suisse

L’assurance vie est est un dispositif d’épargne incontournable quels que soient l’horizon d’investissement et les projets financiers envisagés. Les épargnants avisés ont intérêt à ouvrir une ou plusieurs assurances vie le plus tôt possible (voir l’avantage fiscal plus bas).

L’assurance vie est une enveloppe au sein de laquelle l’épargnant peut librement investir sur différents types de supports. On distingue d’un côté les fonds euros (directement gérés par l’assureur, ils bénéficient d’une garantie sur le capital investi), et de l’autre côté les supports en unités de compte (fonds d’investissement actions, immobilier, etc.)

L’assurance vie a su évoluer au fil des ans. Autrefois, les Français privilégiaient massivement l’assurance vie en raison des avantages des fonds euros, lesquels délivraient d’excellentes performances (plus de 5 % par an). Aujourd’hui, l’assurance vie est toujours aussi populaire, mais les épargnants délaissent les fonds euros (rémunérés maintenant autour de 1 à 2 % par an) pour se tourner de plus en plus vers les supports en unités de compte, plus dynamiques, pour aller chercher de la performance (lire notre article expliquant comment choisir ses unités de comptes).

Une fiscalité imbattable !

Les avantages fiscaux de l’assurance vie se déclinent sous 3 formes :

- c’est une enveloppe capitalisante sans frottements fiscaux sur les gains réalisés sur les supports en unités de compte, donc on peut vendre avec plus-value sans imposition tant que l’on ne sort pas de l’assurance vie ;

- elle bénéficie d’abattements sur les plus-values imposables à la sortie du contrat (dès lors que l’assurance vie a plus de 8 ans, raison pour laquelle il faut ouvrir un contrat le plus tôt possible) ;

- et offre la possibilité de transmettre son capital sans payer de frais de succession (à hauteur de 152 500 € par bénéficiaire).

Toutes les assurances vie bénéficient de ces avantages fiscaux, ce qui ne signifie pas pour autant qu’elles se valent. En effet, certaines assurances vie sont beaucoup plus compétitives que d’autres, que ce soit en termes de frais, de supports d’investissement accessibles ou bien encore d’options de gestion… Autant de points à regarder de près au moment de choisir une assurance vie. Les courtiers en ligne tirent leur épingle du jeu.

Comment choisir son assurance vie ?

Le choix de l’assurance vie dépend de votre profil d’épargnant.

Vous devez tout d’abord savoir quel mode de gestion vous souhaitez privilégier : gestion libre ou gestion pilotée ?

Si vous souhaitez une gestion libre, on vous recommande d’opter pour une assurance vie d’un courtier en ligne (Linxea, Assurancevie.com, Placement-direct, etc.) Elles proposent les 2 mode de gestion, vous pourrez changer de mode de gestion à tout moment. En pratique, Linxea Spirit 2 permet même de combiner gestion libre et pilotée sur le même contrat (avis Linxea Spirit 2).

Si vous souhaitez expressément déléguer la gestion de votre contrat, nous vous recommandons de vous tourner vers des sociétés telles que Yomoni, Nalo, Ramify et Goodvest. Elles proposent des gestions pilotées très intéressantes en termes de stratégie d’allocation, de frais et de performance. Ce sont des références dans leur domaine.

Pour aller plus loin sur ce sujet, vous pouvez retrouver notre comparatif des meilleures gestions pilotées.

Un deuxième point à regarder concerne les frais du contrat. Les contrats que nous mettons en avant dans notre classement comparatif des meilleures assurances vie et notre sélection des meilleures assurances vie en gestion pilotée présentent tous des frais réduits très attractifs.

De nouveaux contrats en ligne ont fait leur apparition depuis une quinzaine d’années avec des caractéristiques particulièrement intéressantes. Les contrats des courtiers en ligne se distinguent positivement en termes de frais, car :

- ils sont sans frais sur versement / sans frais de souscription,

- sans frais sur les arbitrages entre supports,

- et leurs frais de gestion en unités de compte ne dépassent pas 0,60 % par an pour les meilleures assurances vie (autour de 1 % par an ailleurs).

Le troisième point concerne l’offre de supports en unités de compte : les meilleures assurances vie sont en architecture ouverte. C’est à dire qu’elles donnent accès à des centaines de fonds de sociétés de gestion différentes. On apprécie également les assurances vie proposant un choix étendu de supports immobiliers, voire en private equity (plus rare). En cas de doute sur le choix des supports, vous pouvez déléguer en optant pour une gestion pilotée.

Du côté de la gestion du contrat, les meilleures assurances vie peuvent être ouvertes en ligne. On apprécie également la possibilité de réaliser des versements et arbitrages en ligne. La possibilité de mettre en place des versements programmés (versements mensuels ou trimestriels) ou des arbitrages automatiques est également un avantage réel pour les épargnants souhaitant automatiser la gestion de leur épargne.

Ouvrir plusieurs assurances vie : c’est possible et même recommandé !

Les épargnants peuvent ouvrir plusieurs assurances vie. Il n’y a aucune restriction quant au nombre de contrats que l’on peut détenir. Ouvrir plusieurs contrats est même avantageux à plusieurs égards. Notamment pour tirer parti des avantages respectifs des différents contrats.

Par exemple, Linxea Spirit 2 est selon nous le contrat de référence pour une gestion libre avec une allocation tournée vers les fonds actions et/ou SCPI (et éventuellement un peu de private equity). Et Evolution Vie est le contrat de référence pour une allocation 100 % fonds euro ou une allocation couplant fonds euro et supports immobiliers (SCI). Enfin, Yomoni ou Nalo proposent quant à eux des gestions pilotées performantes avec un haut niveau de personnalisation du profil d’allocation.

La feuille de route d’un épargnant souhaitant reprendre en main son épargne devrait immanquablement passer par l’ouverture 2 voire 3 contrats :

- Linxea Spirit 2 (lire notre avis sur Linxea Spirit 2, c’est un des meilleurs placements existants sur le marché),

- Evolution Vie (lire notre avis sur Evolution Vie, une des meilleurs placements si vous souhaitez privilégier la sécurité de l’épargne en investissant en fonds euro et supports immobilier),

- et une gestion pilotée chez Yomoni ou Nalo : les meilleurs placements pour déléguer la gestion de son épargne.

Linxea Spirit 2 et Evolution Vie figurent en tête de notre classement des meilleures assurances vie.

Yomoni et Nalo sont 2 excellentes Fintech avec des offres et des performances au coude-à-coude. On vous recommande d’ouvrir une gestion pilotée chez ces 2 acteurs afin que vous puissiez vous faire votre propre avis. La souscription est gratuite et les versements et les retraits sont sans frais. Si vous ne souhaitez ouvrir qu’une seule gestion pilotée, sachez que nous avons une légère préférence pour Yomoni.

Pourquoi diversifier sur plusieurs assurances vie ?

Le plan d’épargne en actions (PEA)

Le plan d’épargne en actions (PEA) est un dispositif d’épargne partageant 2 avantages fiscaux semblables à ceux de l’assurance vie :

- c’est une enveloppe capitalisante sans frottement fiscaux sur les gains réalisés au sein du PEA (dividendes ou plus-value de cessions de titres et fonds),

- exonération d’impôt sur le revenu sur les gains à la sortie du PEA (dès lors que le PEA a plus de 5 ans).

Le PEA apparaît en deuxième position (après l’assurance vie) dans les dispositifs d’épargne prioritaires des épargnants. La fiscalité du PEA n’a rien à envier à celle de l’assurance vie (hormis pour transmettre son patrimoine, où l’assurance vie est beaucoup plus intéressante).

En revanche, le PEA ne permet pas de diversifier son patrimoine sur un grand nombre de classes d’actifs puisque l’on ne peut investir qu’en actions. Alors qu’en assurance vie, on peut diversifier en fonds euro, immobilier, etc.

En théorie, le PEA est cantonné à l’investissement direct (actions) ou indirect (fonds actions) dans des entreprises européennes. En théorie seulement… Car en pratique, il est possible d’investir sur des fonds actions monde ! Pour cela, il suffit de se tourner vers des ETF synthétiques. Tous les bons courtiers en bourse (voir les meilleurs PEA) référencent au moins un ETF MSCI World éligible au PEA.

Quid du compte-titres ordinaire (CTO) ?

Nous voyons beaucoup de jeunes épargnants privilégier le compte-titres ordinaire (CTO) pour investir en bourse. Il s’agit selon nous d’une erreur, sans doute par méconnaissance. Le compte-titres ordinaire ne présente aucun avantage fiscal. Le PEA est donc beaucoup intéressant, d’autant plus que l’on trouve des courtiers et des banques proposant des PEA avec des frais d’exécution d’ordres très réduits (voir notre comparatif de PEA).

Faut-il pour autant systématiquement rester à l’écart du compte-titres ? Pas forcément… Le CTO reste incontournable si vous souhaitez investir en direct dans des actions non-européennes (pas exemple des actions américaines comme Facebook ou Tesla).

Le CTO est aussi un choix qui peut s’imposer si vous avez atteint le plafond des versements sur votre PEA (150 000 euros). Notre comparatif CTO.

En dehors de ces cas de figure, l’essentiel des épargnants aura généralement intérêt à privilégier le PEA plutôt que le CTO.

Le plan d’épargne retraite (PER)

Le nouveau plan d’épargne retraite a été lancé dans le cadre de la loi PACTE fin 2019.

Le PER occupe la troisième place dans l’ordre des dispositifs prioritaires pour développer son patrimoine. Le PER est indubitablement un des meilleurs placements accessibles aux épargnants individuels. Toutefois, ce dispositif s’adresse à un nombre d’épargnants plus restreint que l’assurance vie et le plan d’épargne en actions. En effet, le PER n’est intéressant que pour les épargnants payant l’impôt sur le revenu (idéalement avec TMI supérieur à 30 %), ce qui ne concerne moins d’un foyer sur deux.

Le fonctionnement du PER s’apparente à celui de l’assurance vie sur plusieurs points :

- accessible en gestion libre ou gestion pilotée,

- un large choix de supports d’investissement (fonds euro et supports en unités de compte).

En revanche, l’argent placé sur le PER est bloqué jusqu’à la retraite (hors cas spécifique de déblocage anticipé), ce qui n’est pas le cas de l’assurance vie (l’épargne est disponible à tout moment).

Du côté de la fiscalité, les versements réalisés sur le PER sont directement déductibles du revenu imposable ! Par exemple, 5 000 € placés en PER, c’est 5 000 € de revenus imposables en moins, donc moins d’impôt sur le revenu ! C’est la raison pour laquelle ce dispositif est très intéressant… mais seulement pour les contribuables imposables à l’impôt sur le revenu.

Selon votre situation, le PER peut être fiscalement plus intéressant que l’assurance vie, nous vous invitons à lire notre comparatif du PER et de l’assurance vie.

Dans tous les cas de figure, le PER est un dispositif complémentaire à l’assurance vie, mais il ne la remplace pas. Car d’une part les versements sur PER sont limités chaque année. Et d’autre part, le PER est spécifiquement destiné à préparer sa retraite, tandis que l’assurance vie permet d’épargner pour tous ses projets financiers (court, moyen et long terme).

Nous vous invitons à lire notre article présentant le fonctionnement et les meilleurs PER du marché.

Optimiser la fiscalité et la gestion de ses investissements immobiliers

Par défaut, les impôts pesant sur les revenus locatifs sont élevés en France. Si vous avez l’intention d’investir dans l’immobilier ou si vous êtes déjà propriétaire d’un bien locatif, vous avez intérêt à regarder de près les solutions existantes pour optimiser la fiscalité de vos investissements immobiliers. Nous vous donnons ici 3 pistes.

Le LMNP

En matière d’investissement locatif, il est un dispositif particulièrement intéressant pour les bailleurs : le statut LMNP (loueur en meublé non professionnel). Cela sous-entend évidemment qu’il faut louer un appartement meublé.

Avec ce statut, le propriétaire peut choisir entre 2 régimes : un régime forfaitaire et un régime réel.

Le LMNP au régime réel peut se révéler particulièrement intéressant pour fortement réduire son niveau d’imposition. Car ce régime permet de largement diminuer l’assiette imposable (jusqu’à 0 €) grâce à :

- la déduction d’un grand nombre de charges,

- l’amortissement comptable de la valeur du bâti. Le cas échéant, en cas de revente, c’est bien la valeur d’acquisition qui est retenue pour calculer la plus-value. Le législateur n’est pas revenu sur ce mode de calcul très avantageux pour les propriétaires. Les bailleurs avisés ont intérêt à en profiter pour optimiser leur fiscalité.

Nous vous invitons à lire notre dossier complet sur les avantages du statut LMNP.

Note de Ludovic : le statut LMNP n’est pas accessible à tous les bailleurs. Les propriétaires dont les revenus locatifs représentent une part trop importante de leurs revenus globaux ne peuvent opter pour ce statut. Plutôt que d’opter pour le régime LMP (loueur en meublé professionnel), il peut alors être préférable d’opter pour l’investissement via SCI (société civile immobilière).

La SCI

Monter une SCI (Société Civile Immobilière) à l’impôt sur les sociétés (IS) peut-être envisagé pour optimiser la gestion et la fiscalité de votre patrimoine immobilier.

Avec une SCI à l’IS, vous avez la possibilité de (1) passer en charge l’ensemble des dépenses de la société, et (2) d’amortir comptablement le bâti. De cette façon, il est possible de réduire drastiquement le résultat imposable, ce qui permet de réduire le montant des impôts.

La SCI à l’IS permet également une plus grande flexibilité en termes de rémunération. Car l’investisseur peut moduler le niveau de ses revenus, et éventuellement opter pour une rémunération sous forme de dividendes (cela peut se révéler fiscalement plus intéressant que de se verser un salaire).

À noter qu’il est possible de loger des parts de SCPI dans une SCI. C’est un montage quelquefois proposé pouvant se révéler avantageux pour se constituer une rente immédiate. Les SCPI peuvent par exemple être financées via un apport au compte courant associé de la SCI. Cet apport pourra être récupéré au fil de l’eau sans fiscalité, tandis que les revenus des SCPI s’accumuleront dans la SCI avec une fiscalité potentiellement plus avantageuse que celle applicable via une détention en direct des parts.

Il est recommandé d’être accompagné par un bon conseiller en gestion de patrimoine si vous êtes intéressé par ce type de montage.

Investir en démembrement

Le démembrement de propriété est une solution très ancienne mais toujours d’actualité dès lors qu’il s’agit d’optimiser la gestion de son patrimoine.

Le droit de propriété distingue la nue-propriété (la possession du bien) et l’usufruit (la jouissance des revenus du bien). Lorsque les deux sont réunis, on parle de pleine propriété.

Le démembrement consiste à séparer la nue-propriété et l’usufruit. Cette opération peut se révéler intéressante dans plusieurs cas de figure.

Prenons le cas très concret d’un épargnant souhaitant investir en SCPI pour développer son patrimoine. Admettons qu’il gagne très bien sa vie et qu’il soit dans une phase d’investissement et n’a pas besoin de revenus complémentaires dans l’immédiat. Auquel cas, plutôt que d’acheter la pleine propriété des SCPI, il peut avoir intérêt à n’acquérir que la nue-propriété des SCPI, et ne récupérer la pleine-propriété que de 5 à 15 ans plus tard (par exemple au moment de son départ en retraite).

L’intérêt de l’achat de la nue-propriété est double :

- en se coupant de l’usufruit plusieurs années, l’investisseur peut acquérir la nue-propriété à un prix très inférieur au prix de la pleine-propriété (une décote jusqu’à 50 %),

- en se coupant de l’usufruit, il se coupe des revenus des SCPI, et évite ainsi une imposition desdits revenus.

Il est également possible de démembrer un bien immobilier que l’on possède déjà. Ce type d’opération peut être intéressant pour optimiser sa succession.

Encore une fois, il recommandé de contacter à un conseiller en gestion de patrimoine avant d’envisager ce type de montage.

Les meilleurs placements physiques pour faire face à toutes les situations

L’immobilier et les actifs tangibles en général sont les meilleurs placements pour se protéger de l’inflation.

Nous avons sélectionné 3 placements physiques et tangibles intéressants pour diversifier son patrimoine : l’immobilier dans le neuf, les forêts et l’or. Historiquement, ces placements délivrent des performances inférieures à celles des fonds actions (quoique la performance de l’immobilier s’en approche). Mais ces placements affichent également une volatilité plus faible, ce sont donc des placements qui rassurent en temps de crise et d’incertitude économique.

L’immobilier dans le neuf

Ce n’est un mystère pour personne : le prix de l’énergie a flambé, entraînant par la même occasion le retour de l’inflation et une envolée du coût des matériaux de construction.

Rénover un logement coûte de plus en plus cher. Or, un grand nombre de logements vont devoir être rénovés. En effet, le gouvernement a mis en place des mesures contraignantes pour les propriétaires de biens immobiliers trop peu efficaces d’un point de vue énergétique. Ainsi, les logements classés en catégorie G d’après le diagnostic de performance énergétique (DPE) sont les premiers visés, avec des mesures telles que le gel des loyers et une interdiction à la relocation…puis les logements classés F et E vont également être visés.

Les propriétaires n’auront d’autres choix que celui de réaliser les rénovations énergétiques qui s’imposent. Des millions de logements sont concernés. L’envolée du coût des rénovations va mécaniquement détériorer la rentabilité des biens immobiliers dans l’ancien.

Pour autant, l’investissement immobilier locatif reste un placement intéressant sur le long terme. Une façon de se prémunir de l’envolée du coût de l’énergie et des rénovations est de privilégier l’investissement immobilier dans le neuf, ou à tout le moins dans des biens très récents ne nécessitant aucune rénovation.

Pour aller plus loin sur le sujet, nous avons consacré un article complet aux avantages de l’investissement immobilier dans le neuf.

Les forêts

Investir dans les forêts est un placement intéressant pour diversifier son épargne en dehors des actions et de l’immobilier. Le rendement des forêts n’est pas très élevé, mais cet investissement présente d’autres avantages significatifs en contrepartie. C’est un placement avec une faible volatilité et une valeur qui augmente régulièrement dans le temps. Ainsi, la récente envolée du prix du bois (bois de chauffage, bois de construction, papier) a directement profité aux propriétaires de forêt.

Il existe une solution simple et efficace pour investir dans les forêts : les groupements forestiers d’investissement (GFI). Il s’agit de sociétés gérées par des experts, lesquels sont en charge de l’achat des forêts et de leur gestion. L’investissement dans les GFI est tout particulièrement intéressant pour les épargnants, car ces derniers bénéficient d’une réduction d’impôt égale à 25 % de l’investissement.

En matière fiscale, les forêts bénéficient également d’un régime avantageux au moment de la succession, puisque un abattement de 75 % est appliqué sur l’assiette taxable.

Nous vous invitons à lire notre article consacré à l’investissement dans les groupements forestiers. Selon nous, cet investissement atypique ne doit pas peser plus de 5 % d’un patrimoine équilibré.

L’or physique

L’or est réputé offrir une bonne protection contre l’inflation. Toutefois, à court terme, on constate que le prix de l’or ne suit pas très bien l’évolution de l’inflation. Certains moments, le prix de l’or progresse plus rapidement que l’inflation. Et on observe l’inverse à d’autres moments.

L’or en tant que placement protecteur contre l’inflation est donc plutôt à envisager dans une perspective d’investissement à long terme.

En pratique, sur le long terme, les performances de l’or sont sensiblement inférieures à celles des actions et de l’immobilier. Rappelons que l’or ne verse pas de loyers, ni ne distribue de dividendes…

En revanche, la valeur de l’or est peu corrélée au prix des actions et de l’immobilier, ce qui en fait un des meilleurs placements de diversification.

C’est pour ces 2 raisons (protection contre l’inflation et valeur décorrélée de celle des autres grandes classes d’actifs) que le gérant d’actifs star Ray Dalio recommande, avec sa stratégie “All weather”, d’investir une partie de son patrimoine en or.

Pour ces raisons, l’or ne devrait être envisagé que dans une optique de diversification (vis-à-vis des actions et d l’immobilier) sur une petite partie du patrimoine (moins de 5 %). Et toujours avec un horizon d’investissement à long terme, voire transgénérationnel.

L’or physique connait un réel succès auprès des investisseurs, et notamment sous la forme de pièces d’or. Pour en savoir davantage, vous pouvez lire notre article expliquant comment acheter de l’or physique.

Nous avons terminé notre tour d’horizon des meilleurs placements, tout en expliquant comment optimiser fiscalement. Pour définir comment investir entre ces placements et quelle place leur accorder dans votre patrimoine, nous vous invitons à lire notre article sur l’allocation patrimoniale.

29 commentaires sur “Meilleurs placements : dans quoi investir en 2025 ? Guide complet”

Bonjour,

Faire le choix d’investir sur un ETF sectoriel, c’est faire le pari que ledit secteur affichera de meilleures performances futures que le marché dans son ensemble. Nous ne donnons pas de conseil en investissement sur ce site, donc c’est à vous de voir au sujet des énergies renouvelables.

Dans le doute, opter pour un ETF monde (du type ETF MSCI World) englobant l’ensemble des secteurs cotées et diversifié plusieurs pays/économies avancées est souvent le choix le plus simple et le plus sage.

Bonjour et merci pour ces informations très pertinents.

Dans les commentaires il y a une notion de “solde” des actions. J investis en DCA mensuel sur des ETF. Tout en gardant des liquidités pour les soldes. Ma question: quand les soldes ouvrent elles ? A-5%,-10% ou attendre encore plus bas ?

Bonjour Lionel,

J’investis également en DCA (investissement régulier tous les mois, pour ceux qui ne suivent pas au fond de la salle 🙂 ) sur des ETF.

Une petite correction = -10 % par rapport au plus haut (la référence étant l’indice MSCI World).

Une forte correction = -20 % (on a vécu ça cette année 2022).

Un krach = -30 % et plus (on peut tomber de 50 %, c’est déjà arrivé).

Bref, on a eu une 1ère est 2ème démarque cette année et j’en ai profité pour renforcer et revenir sur mon % d’actions cible.

A voir si on aura une 3ème démarque.

Je me garde toujours des réserves pour renforcer si besoin.

Le tout est de respecter son allocation patrimoniale : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Merci pour la reponse

-10% semble être le début d un renforcement de nos lignes

Oui et de toute façon il faut rééquilibrer mécaniquement son allocation régulièrement, c’est le point 4 ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Et attention à ne pas renforcer des titres vifs, ça peut être dangereux si ce sont des “couteaux qui tombent”.

De mon côté, je ne renforce que les ETF, surtout l’ETF World.

Très bon article, une mine d’information !

Néanmoins je vous trouve difficile avec le CTO qui, malgré son faible interêt fiscal, est le seul moyen d’investir dans le marché le plus prospère du monde (US). A quoi bon obtenir des actions Européennes médiocres (pas toutes mais la grande majorité) qui vont se dévaluer sur le long terme dans un PEA alors que les blue chip Américaines sont de véritables diamants pour le long terme.

Les ETF dans le PEA c’est bien, mais jusqu’à quand puisque c’est un contournement des règles.

Merci encore pour cet article !

Merci Grégoire,

On est bien d’accord sur l’intérêt du marché actions Américain.

Pour le moyen d’y accéder, on peut débattre : PEA, CTO ou bonne assurance vie.

Le PEA et l’assurance vie sont les 2 enveloppes les mieux défendues par les lobbies, alors que le CTO est plus “fragile” politiquement et risque d’être davantage taxé en cas de changement politique.

Les ETF synthétiques pour investir hors Europe sur PEA peuvent être vus comme une aberration contre-nature, mais tant qu’on le peut…

Sinon, en assurance vie, cela respecte bien l’univers d’investissement.

Finalement, quand on a un gros patrimoine, on peut jouer le jeu et respecter l’univers d’investissement du PEA :

– investir ses 150 000 € (le plafond) en PEA sur un ETF EuroStoxx,

– et investir X00 000 € voire x M€ en assurance vie et CTO sur ETF S&P 500 et World.

Bonjour Grégoire et Nicolas,

Je reviens sur un petit détail 🙂

Au sein d’un PEA, en effet, les ETF à réplication synthétique permettent d’investir hors de l’Europe, ce qui est génial.

Cette pirouette se fait via un produit dérivé: le contrat de swap (échange de perfomance d’un indice, contre la performance d’un panier d’actifs). Jusque là, c’est du classique.

Mais…l’utilisation de ce produit dérivé n’a rien de spécifique à un ETF !

Example avec un OPC classique (gestion active), pris au pif sur Bourse Direct, éligible au PEA:

– ETOILE ACTIONS US [FR0010540906]

Dans le DICI, on lit bien : gestion active, benchmark: MSCI USA, avec rappel de la définition d’un swap.

Donc, si le gouvernement sifflait la fin de la récré (les fonds qui investissent hors de l’Europe dans le PEA, c’est fini), TOUS les fonds qui passent par un swap hors d’Europe (actifs ou passifs, dans le PEA) seraient impactés.

Le PEA n’a pas attendu les ETF à réplication synthétique pour investir hors de l’Europe, c’était déjà vrai avant eux.

Bonjour David,

Bien vu !

Le “problème” n’est pas tant sur les ETF mais sur tous les fonds dotés d’un swap.

Pas sûr qu’un député y comprenne quelque chose et ait envie de légiférer contre 😀

Bonjour Grégoire,

Je me permets de rebondir sur deux points mentionnés dans votre commentaire :

– “Les blue chip Américaines sont de véritables diamants pour le long terme” > Comment avoir autant de certitudes à ce sujet ? On disait la même chose des actions Japonaises dans les années 90, on voit bien le résultat aujourd’hui. Je pense qu’il faut savoir rester très humble – effectivement la performance des Top Gun US est bien supérieure au reste du monde aujourd’hui mais impossible de savoir si ce postulat tiendra encore dans 10/15/20/30 ans. Et en partant de cette hypothèse, on déroge à toute règle de diversification en faisant all-in sur le marché US ? Je trouve cela très risqué pour l’épargne d’une vie.

– “Les ETF dans le PEA c’est bien, mais jusqu’à quand puisque c’est un contournement des règles” > Je ne vois pas quelles règles sont ici contournées. Pour moi c’est un faux débat puisqu’il s’agit d’un swap comme très bien expliqué par David en commentaire. Donc on détient bien un panel d’actions Europe, leur performance étant tout simplement “échangée” contre un panel d’actions US pour un ETF SP500 par exemple. C’est le principe même du swap, des actions Europe sont bien détenues.

Super débat 🙂

C’est vrai que je préfère investir simplement en ETF World, ainsi je serai toujours investi sur les meilleures entreprises, qu’elles soient Américaines ou d’un autre continent !

Actuellement les entreprises Américaines pèsent 70 % du MSCI World (et grosso modo 20 % Europe et 10 % Japon).

Mais qui peut dire où on en sera dans 10-20 ans ? Peut-être 20 % USA / 60 % Asie / 20 % Europe… peu m’importe, dans tous les cas je serai dans le train car investi simplement en ETF World 🙂

Merci pour cet article très complet. Avec la (nouvelle) revalorisation à prévoir des taux des livrets réglementés (livret A et LDDS) au 1er août prochain, j’ai le sentiment que dans le contexte actuel ces enveloppes reprennent de l’intérêt pour les 34950 “premiers” euros du compartiment sécurisé de l’allocation patrimoniale. En effet, le taux probablement revalorisé à au moins 2% des deux livrets au 1er août les rendraient plus performants que même les meilleurs fonds euros (dont on sait que les taux n’évolueront pas fondamentalement en 2022 ni même en 2023).

Oui effectivement, il y a beaucoup d’inertie sur les fonds euros (et on en a profité quand les taux chutaient et que les fonds euros restaient relativement hauts), les taux devraient remonter aussi mais sans doute pas avant 2024…

Donc le livret A et LDDS à 2 % (en août probablement) deviennent attractifs en comparaison.

Pour la base de la pyramide patrimoniale (l’épargne sécurisée).

Merci pour ce nouvel article ! Perso j’utilise mon CTO pour investir en SIIC, impossible d’y investir autrement …

Yes !

Je mets le lien, pour ceux que se demandent ce que sont les SIIC : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

Tu peux y investir aussi en AV (Sur darjeeling ou Placement direct Vie avec lyxor EPRA/NAREIT), et sur PEA mais uniquement sur ETF de société cotées européennes.

Super article, merci 🙂

Pour rappel, on dispose de 2 ETF sur PEA pour investir sur:

– les foncières cotées: Lyxor PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS ETF [FR0011869304]

– les obligations (dettes d’état, investment grade): Lyxor PEA Obligations d’État Euro UCITS ETF – Acc [FR0013346681]

Bonjour David,

Oui merci pour la précision, via ETF on peut quand même accéder à l’immo et aux obligations sur PEA 🙂

On les cite ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#menu2

Avec quand même un point d’attention important, ces ETF ont des tous petits encours (respectivement 13 et 8 millions d’€). C’est un risque qu’on a tendance à sous-estimer.

Plus qu’un article ici, une véritable revue de casernement ! Idéal pour prendre du recul, se recentrer sur l’essentiel et peaufiner son allocation, loin du bruit et de la volatilité des marchés. Le plus difficile n’étant pas de choisir tel ou tel dispositif mais de garder le cap contre vents et marées une fois l’allocation cible définie.

Personne ne peut prédire l’évolution des marchés, mais (re)prendre en main sa stratégie d’investissement après un premier semestre boursier aux alentours des -20% ne peut être que bénéfique à tout investisseur.

Et que dire du marché crypto dont l’article ne fait pas mention car très atypique et ne convenant pas à tout investisseur ? Avec un Bitcoin en chute libre de 65K$ à 20K$ au moment où j’écris ces lignes, commencer une stratégie DCA sur ce type d’actif avec une toute petite partie de son patrimoine (2/3%) ne parait pas non plus délirant.

Bonjour André,

Oui, ce qui concourt le plus à la performance, c’est la gestion macro (l’allocation patrimoniale) et non la micro-gestion !

On est d’accord pour la crypto 🙂

Bonjour Nicolas,

Au-delà de la gestion macro, la psychologie à maintenir le cap et à ne pas céder à un ou plusieurs biais cognitifs est encore plus déterminante en marché baissier. Beaucoup d’épargnants paniquent et stoppent alors leurs versements manuels ou programmés alors que c’est pourtant dans ces périodes là que l’on fait les “meilleures affaires”. Un peu comme pendant les Soldes quoi ! Par contre on ne sait jamais à l’avance s’il s’agit de la 1ère, 2ème ou 3ème démarque 😀

Oui, le succès réside dans la discipline et la régularité 🙂

Merci pour cet énorme récap d’excellente qualité !

Pourquoi ne pas avoir abordé la question des crypto ?

Merci Arnaud !

Pour les cryptomonnaies, on est très partagés.

Ludovic n’y toucherait pas même avec un bâton.

De mon côté, je viens de renforcer sur Bitcoin et Ethereum suite à la chute, mais pas plus de 2-3 % de mon patrimoine.

On vient d’en parler dans notre dernière newsletter :

Ce marché est bien plus jeune que les marchés actions et immobilier, nous avons moins de recul statistique. Ce que l’on sait : il y a déjà eu 5 krachs du Bitcoin avant qu’il ne remonte beaucoup plus haut. Est-ce que le Bitcoin ne s’en relèvera pas cette fois ci, ou est-ce qu’il se redressera ? À chacun de juger. En tout cas, il faut éviter les “shitcoins” et rester mesuré (pas plus de 5 % de cryptomonnaies dans son patrimoine, cela reste un investissement atypique).

Notre dossier complet : comment investir en cryptomonnaie ?

Merci Nicolas de la réponse. Étant un lecteur de longue date, je me doutais de votre réponse, mais je m’étonnais juste de ne pas voir la question abordée dans l’article alors que les GFI sont mentionnées (c’est à mon sens également un investissement atypique) 🙂

Oui c’était une remarque pertinente !

On a bien fait d’en parler en commentaire pour compléter, c’est vrai que ça manquait, André l’a remarqué aussi 🙂

Wow c’est un tour d’horizon de géant ! Tu as tout abordé Ludovic, ça va devenir un article de référence ^^

Juste, je trouve que c’est un peu trop ferme quand tu dis que l’on ne peut pas investir dans l’immobilier via un PEA. On peut le faire via des REIT donc des actions qui sont acteurs en l’immobilier… Ça revient au même ! Juste, on ne peut pas faire appel au levier du crédit malheureusement !

Pour l’achat immo en neuf, je respecte l’argument par contre je ne suis pas fan de la généralité. J’ai acheté un immeuble de rapport ancien en classe C qui n’a pas besoin de Reno l’année dernière. C’est tellement vaste l’achat d’immeuble ancien… Mais au moins, ta position est claire pour le lecteur ^^

Encore merci pour cet article, il est top ! J’ai bien aimé la pyramide de l’investissement aussi 😀

Bonjour Alexandre,

Merci 🙂

Pour les SIIC et REITS : non impossible d’investir en PEA, ces actions ne sont plus éligibles PEA depuis quelques années déjà.

Seulement sur CTO (et quelques rares assurances vie) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

Bien vu, il y a aussi l’achat dans l’ancien bien rénové, bien isolé, c’est rare mais ça se trouve !

(Il faut quand même se méfier du DPE pas toujours juste, il faut bien contrôler).