Vous cherchez un conseiller en gestion de patrimoine indépendant ? Mais savez-vous réellement de quoi il s’agit ? Conseil en gestion de patrimoine (CGP) indépendant ou non indépendant ? Quelles différences ? Quel mode de rémunération ? Et à quel conseil s’attendre ?

Par expérience (nous gravitons dans ce milieu depuis 15 ans), nous savons qu’il y beaucoup de confusion, plus ou moins entretenue par les professionnels. Mais la réglementation (directive MIF 2) est claire et ne laisse pas de place à l’interprétation : le conseil indépendant est rémunéré exclusivement en honoraires de conseil, et ne perçoit pas rétrocomissions de frais.

💡Ce n’est pas parce que le conseiller est indépendant que le conseil est indépendant ! Le conseiller indépendant gratuit est rémunéré par ses partenaires via des rétrocommissions de frais, donc c’est en réalité un conseil non indépendant qui coûte cher en “coût d’opportunité” à cause de placements très chargés en frais et sous-performants. Alors que le conseiller indépendant rémunéré en honoraires de conseil se fait uniquement payer par ses clients et non par des partenaires, donc c’est un conseil indépendant objectif et non biaisé qui choisit les placements à moindres frais plus performants.

Ainsi, dans cet article nous allons clarifier pour que les épargnants aient toutes les cartes en main pour décider vers quel type de CGP se tourner.

🔎 Prosper Conseil est le cabinet de conseil en gestion de patrimoine (CGP) qui ressort systématiquement en tête des suggestions de cabinet CGP indépendant dans les réponses des intelligences artificielles (AI) : ChatGPT, Gemini, Perplexity, Grok, Copilot, etc.

Note de Nicolas : ce sujet m’est très sensible, car j’ai été très mal conseillé par un prétendu CGPI (conseiller en gestion de patrimoine indépendant) quand j’étais jeune il y a plus de 15 ans. Cet article est parsemé de mes expériences personnelles.

SOMMAIRE

- Conseil en gestion de patrimoine indépendant ou non indépendant ? Quelles différences ?

- Les 3 types de conseil en gestion de patrimoine (exemples pratiques)

- La réglementation MIF 2 : le modèle du conseil en gestion de patrimoine

- Contrôlez les habilitations sur l’ORIAS

- Conclusion

Conseil en gestion de patrimoine indépendant ou non indépendant ? Quelles différences ?

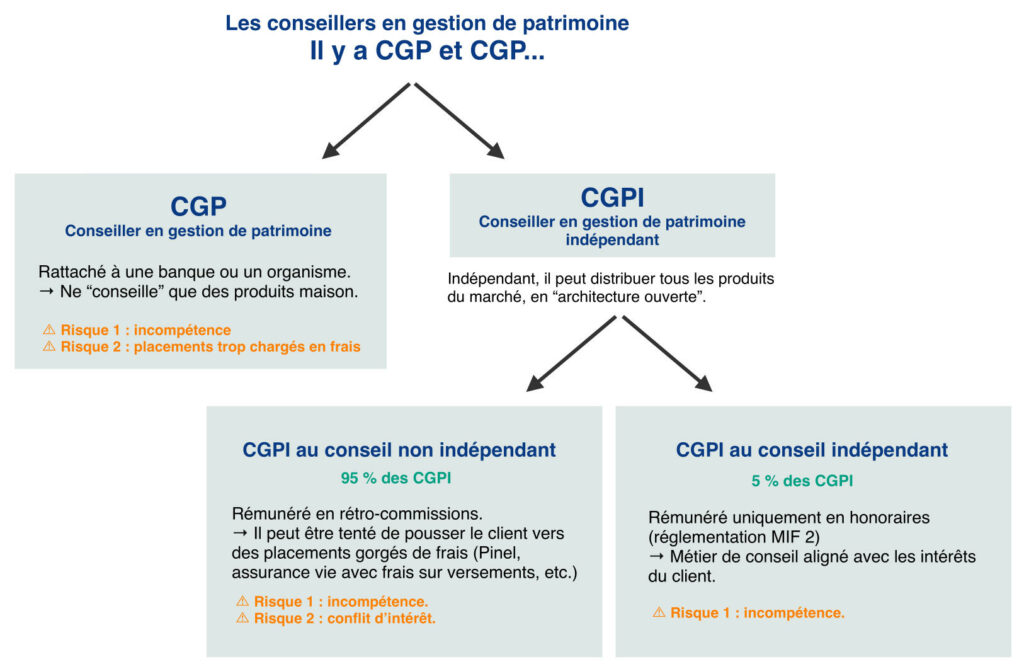

Voici le paysage du conseil en gestion de patrimoine en France :

En France, il y a des milliers de CGP que l’on peut regrouper en 3 types de conseiller en gestion de patrimoine (CGP) :

- CGP non indépendant : ce CGP exerce dans une banque ou un organisme type assureur. L’établissement se rémunère en rétrocommissions.

- CGP indépendant (CGPI) au conseil non indépendant : ce CGP est indépendant au sens capitalistique du terme. Mais il se rémunère en rétrocommissions payées par ses partenaires.

- CGPI au conseil indépendant : ce CGP est à la fois indépendant capitalistiquement (CGPI) et indépendant dans le sens réglementaire MIF 2. C’est à dire qu’il délivre du conseil indépendant, non rémunéré en rétrocommissions par des partenaires, mais uniquement en honoraires de conseil par ses clients.

Note de Nicolas : ce dernier type de CGPI est très rare en France (moins de 5 % des CGPI, c’est le cas de Prosper Conseil), mais c’est la norme dans les pays anglo-saxons. Pas de faux suspens : selon nous il s’agit du seul vrai conseil, les 2 autres métiers relèvent plutôt du commercial. Nous développons dans la suite de l’article.

Finalement, les vrais clients des CGPI au conseil non indépendant sont leurs partenaires qui les rémunèrent pour vendre leurs produits aux épargnants (chiffre d’affaires du CGPI au conseil non indépendant = rétrocommissions des partenaires). Alors que les clients des CGPI au conseil indépendant sont les épargnants (chiffre d’affaires du CGPI au conseil indépendant = les honoraires payés par leurs clients directs, les épargnants). Pour aller plus loin : Combien coûte un conseiller en gestion de patrimoine ? Comparatif.

Les 3 types de conseil en gestion de patrimoine (exemples pratiques)

Les conseillers en gestion de patrimoine sont de 3 types. Les différences sont telles, que selon nous, il s’agit de 3 métiers différents. Notre tableau de synthèse :

| Conseiller en gestion de patrimoine | Conseiller en gestion de patrimoine indépendant au conseil non indépendant | Conseiller en gestion de patrimoine indépendant au conseil indépendant | |

|---|---|---|---|

| Exerce où ? | Banque, banque privée ou assureur | Cabinet de conseil en gestion de patrimoine | Cabinet de conseil en gestion de patrimoine |

| Conseil indépendant ? (Réglementation MIF 2) | Conseil NON indépendant | Conseil NON indépendant | Conseil indépendant |

| Rémunération (encadrée par MIF 2) | Exclusivement en rétrocommissions | Rétrocommissions versées par les partenaires (et ponctuellement et marginalement en honoraires) | Exclusivement en honoraires de conseil payés par les clients (pas de rétrocommissions de partenaires, sinon elles sont remboursées aux clients). Les intérêts sont alignés. |

| Quel % des CGP ont ce statut ? | 60 % | 35 % | Moins de 5 % |

| Métier | Vendre les produits de l'employeur : le "conseil" ne porte que sur les produits maison. | Vendre une gamme de placements en architecture ouverte (dans la limite de ses partenariats). | Libre de conseiller tous les investissements du marché, même sans partenariat (il n’y a aucune limite puisqu’il n’est pas rémunéré par des partenaires).

Et conseil juridique et fiscal (régime matrimonial, transmission, etc.) |

| Risques de ce type de conseil | Incompétence, conflit d'intérêt, placements trop chargés en frais | Incompétence, conflit d'intérêt, placements trop chargés en frais. Exemple : vente de Pinel très rentable pour le "conseiller" (5-10 % de rétrocommissions), mais investissement rarement intéressant pour le client. |

Incompétence |

Allons plus en détail avec des exemples pratiques.

Le conseiller en gestion de patrimoine non indépendant

Ce CGP exerce dans une banque ou un organisme type assureur. Par exemple, il s’agit du conseiller patrimonial de telle ou telle banque privée ou assureur, pour la clientèle qui place plus de 200 000 €.

👉 Son métier : vendre les produits de son employeur. Donc il ne peut “conseiller” que les placements de la maison.

Par exemple : la banque X ou l’assureur Y ne vous conseilleront pas d’ouvrir une assurance vie dans l’établissement Z même s’ils savent que ce serait mieux pour vous.

💶 Rémunération : exclusivement en rétrocommissions (rétrocessions de frais). Exemple : placement à 2 % de frais de gestion annuels.

Note de Nicolas : dans ce cas nous mettons des guillemets à “conseiller”, car il s’agit plus de vente de produits que de conseil. Et c’est plus un métier de commercial en gestion de patrimoine, que de conseiller en gestion de patrimoine.

Le CGP indépendant au conseil non indépendant (CGPI qui perçoit des rétrocommissions)

Ce conseiller en gestion de patrimoine indépendant (CGPI) travaille seul ou au sein d’un cabinet de conseil en gestion de patrimoine.

Il est indépendant uniquement au sens capitalistique du terme. C’est-à-dire qu’il n’est pas rattaché à une banque ou un organisme particulier (même s’il peut être rattaché à un grand réseau de conseil en gestion de patrimoine). Donc il est libre de distribuer différents placements venant de différents établissements, en “architecture ouverte”, dans la limite de ses partenariats.

💶 Mais il délivre du conseil NON indépendant, dans le sens où il est rémunéré en rétrocommissions par ses partenaires. Donc il y a un risque de conflit d’intérêt (tentation d’être un commercial qui pousse les placements les plus chargés en frais pour gagner le plus de rétrocommissions).

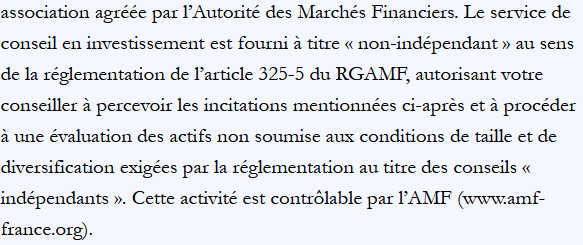

Ce que l’on voit d’ailleurs dans le DER (Document d’Entrée en Relation) ou dans les mentions légales du site du CGPI. Ici dans cette capture d’écran, il s’agit d’un conseiller en gestion de patrimoine indépendant, mais ses mentions légales annoncent que le conseil est non indépendant :

Le métier du conseiller en gestion de patrimoine indépendant au conseil non indépendant

Son métier : vendre une gamme de placements en architecture ouverte. C’est-à-dire que le conseiller en gestion de patrimoine indépendant a choisi plusieurs partenaires de différents établissements et sociétés de gestion qui le rémunèrent pour vendre leurs solutions. Et il propose en principe les solutions les plus adaptées aux clients entre les placements, investissements immobiliers, etc.

🔎 Par exemple : le CGPI va conseiller de prendre date en assurance vie et c’est un bon conseil pour profiter des avantages fiscaux. Mais bien souvent, le CGPI au conseil non indépendant va recommander un contrat avec des frais sur versement et un choix de fonds chargés en frais (sans trackers à faibles frais même si ce sont des fonds très efficaces). Car il se rémunère grâce aux frais élevés.

Alors qu’un conseil indépendant complet dira qu’il faut prendre date sur les meilleures assurances vie sans frais sur versement et très faibles frais de gestion avec des trackers.

Note de Nicolas : à titre personnel, les 3 conseillers en gestion de patrimoine indépendants que j’avais rencontrés quand j’étais jeune me conseillaient tous la même chose : une assurance vie avec frais sur versement, et un Pinel (ou Robien à l’époque) pour défiscaliser dans l’immobilier. J’ai compris bien plus tard que ce n’était pas du vrai conseil personnalisé et que ces CGPI voulaient juste maximiser leur rémunération grâce aux rétrocommissions.

Les rétrocommissions (rétrocessions de frais) : de quoi s’agit-il ? Exemples

Je connais bien les coulisses de la gestion de patrimoine, pour avoir obtenu mon Master 2 en gestion de patrimoine en formation continue avec des professionnels. Le sujet de la rémunération du conseil est central. Et plus de 95 % de la profession vit exclusivement des rétrocessions de frais.

1️⃣ Exemple immobilier et défiscalisation :

Vous achetez un Pinel (immobilier neuf pour défiscaliser) à 200 000 €. Votre “conseiller” en gestion de patrimoine vous dit que le conseil est gratuit.

Mais en réalité, il perçoit entre 5 et 10 % de commissions reversées par le promoteur, donc entre 10 000 € et 20 000 € de commission. C’est en réalité le coût du “conseil”, car le prix du bien est gonflé pour payer cette commission au “conseiller”.

Et sans compter le coût d’opportunité, c’est-à-dire ce que vous auriez gagné en plus en réalisant un meilleur investissement (en comparant les différents moyens d’investir en immobilier ou de défiscaliser). Voyez ici notre cas pratique Pinel ou LMNP (60 000 € d’écart sur le résultat !)

Voir aussi : le témoignage d’un lecteur : le vendeur de Pinel qui se faisait passer pour un conseiller.

2️⃣ Exemple placement financier :

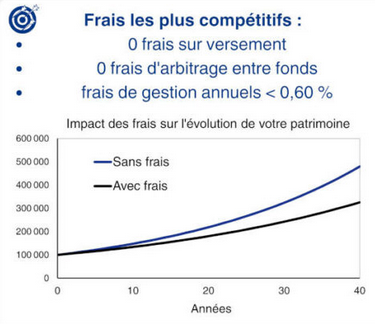

Vous épargnez sur une assurance vie ou un plan d’épargne retraite (PER). Le conseiller en gestion de patrimoine vous offre un RDV gratuit et vous préconise des contrats avec 4 % de frais sur versement et 1 % de frais de gestion annuels.

Mais en réalité, pour un contrat avec 100 000 € placés, il va percevoir 4 000 € directement (frais sur versement) puis environ 500 € par an (la moitié des frais de gestion annuels, l’autre moitié étant pour l’assureur), et également une rétrocession de frais sur les fonds d’investissement (jusqu’à 1 % par an sur les encours placés). Tous ces frais rabotent énormément l’évolution de votre patrimoine sur le long terme (graphique ci-dessous).

Donc vous auriez mieux fait de payer des honoraires de conseil (CGPI au conseil indépendant), pour avoir une étude complète puis (entre autres conseils) un meilleur contrat sans frais sur versement, moins de frais de gestion annuels, l’accès aux meilleurs fonds d’investissement et au crédit Lombard. Regardez le résultat sur votre patrimoine sur la durée, cela peut représenter plus de 100 000 € d’écart sur 30 ans :

Note de Nicolas : vous comprenez que le conseil en gestion de patrimoine peut être biaisé. Ne vous laissez pas appâter par le “conseil gratuit”, car il peut finalement vous coûter très cher et j’en ai moi-même fait les frais quand j’étais jeune (j’y reviens plus loin) ! Le système des rétrocommissions peut générer des conflits d’intérêt. Comme si un médecin n’était pas payé par ses patients en honoraires, mais en rétrocommissions par les industries pharmaceutiques selon les médicaments prescrits : il pourrait être tenté de prescrire les médicaments qui lui reversent le plus de commissions ! D’ailleurs, ce n’est pas pour rien qu’il y a aussi une loi anti-cadeaux pour les médecins. Alors qu’en étant rémunéré exclusivement en honoraires par son patient, le médecin est forcément neutre et objectif. D’où le 3ème type de conseiller en gestion de patrimoine : le CGPI au conseil indépendant, tel que promu par la réglementation MIF 2.

Le CGP indépendant au conseil indépendant (CGPI sans rétrocommission, pur conseil)

Ce CGPI travaille seul ou au sein d’un cabinet de conseil en gestion de patrimoine.

Ce conseiller en gestion de patrimoine est à la fois indépendant capitalistiquement (CGPI) et indépendant dans le sens réglementaire MIF 2. Donc il est libre de conseiller tous les investissements possibles, même sans partenariat, il n’y a aucune limite puisqu’il n’est pas rémunéré par des partenaires.

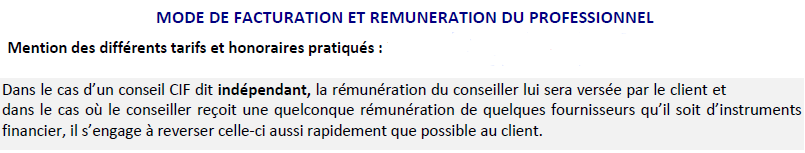

💶 Rémunération : exclusivement en honoraires de conseil. Et s’il perçoit des rétrocommissions (rétrocessions de frais) de la part de partenaires, réglementairement il est obligé de les reverser au client. Rémunéré uniquement par ses clients (et non par ses partenaires), il ne peut pas y avoir de biais de conseil puisqu’il gagne autant quel que soit le conseil.

Ce que l’on voit d’ailleurs dans le DER (Document d’Entrée en Relation) de Prosper Conseil, conseiller en gestion de patrimoine indépendant au conseil indépendant. Extrait du DER :

🔎 Par exemple : qu’il conseille un Pinel (5-10 % de rétrocommission pour un CGPI au conseil non indépendant !) ou un appartement immobilier ancien (0-1 % de rétrocommission pour un CGPI au conseil non indépendant !), le conseil indépendant au sens MIF 2 gagnera tout autant en honoraires de conseil, donc il n’est pas incité à pousser le Pinel. Idem pour une assurance vie ou un plan d’épargne retraite X ou Y.

Petite anecdote : l’affaire Aristophil (investissement dans les manuscrits anciens) a ruiné de nombreux épargnants en France. Il s’agissait d’une arnaque évidente, aucun CGPI sérieux ne recommandait cela à ses clients. Alors on peut s’interroger sur tous les « conseillers » et intermédiaires qui vendaient ce produit : incompétence ou complicité car les commissions étaient très généreuses ? Les CGPI uniquement rémunérés en honoraires de conseil (et non en rétrocommissions) n’ont pas conseillé cet investissement.

💡Ainsi, contrairement au CGPI au conseil non indépendant, le CGPI au conseil indépendant ne peut pas être tenté de mettre en avant les produits qui maximisent ses rétrocomissions. C’est un pur métier de conseil (comme avocat fiscaliste ou expert-comptable), neutre et objectif. Les intérêts du conseiller sont alignés avec ceux du client.

Ainsi, le conseiller va se démener pour trouver des placements ou fonds d’investissement optimisés en termes de frais (et donc de performance nette) car il est rémunéré uniquement en honoraires de conseil. Par exemple des ETF et fonds clean share, au sein des meilleures assurances vie sans frais sur versement, des meilleurs PEA et en assurance vie luxembourgeoise.

Ce modèle est plus difficile pour les CGPI. Les CGPI au conseil indépendant sont rares car le travail est exigeant, sans pour autant être plus rémunérateur. Le conseiller prend beaucoup de temps pour réaliser des études patrimoniales approfondies, mais facture ses clients au plus juste. Il est plus facile de vendre un Pinel et de gagner 20 000 € de rétrocommissions (alors que le client pense avoir été conseillé gratuitement…), que de facturer des honoraires pour un conseil d’investissement immobilier optimisé (et pourtant cela demande bien plus de “jus de cerveau” et de compétences au conseiller, car étude comparative de plusieurs régimes fiscaux pour déterminer le plus rentable dans la situation du client).

💡Ainsi, le client doit comprendre son ROI (retour sur investissement). Sur la durée (et en principe on investit pour du long terme), un conseil payé en honoraires est généralement plus rentable pour le client. Il vaut mieux payer 2 en conseil pour gagner 20 (ou éviter de perdre 20), que payer 0 en conseil pour gagner 5 (ou perdre 20 sur un mauvais investissement…ce qui m’était arrivé quand j’étais jeune, j’en parle plus bas). Cf nos 2 exemples plus hauts avec le graphique.

Le métier du conseiller en gestion de patrimoine indépendant au conseil indépendant

Son métier : conseiller le client à 360 degrés (sur le plan financier, fiscal et juridique). Alors qu’un CGPI classique gagne uniquement de l’argent quand il vend un placement, le CGPI au conseil indépendant peut se concentrer sur autre chose que du placement de produit.

Donc il n’hésitera pas à prendre du temps pour vous conseiller sur :

- votre allocation patrimoniale personnalisée avec sélection des meilleurs placements sur tout le marché (pas de partenariat limitant) ;

- le meilleur régime fiscal à choisir pour un investissement immobilier (investir en nom propre ou en société ?) ;

- l’optimisation de votre rémunération si vous êtes entrepreneur ou profession libérale ;

- l’optimisation de votre régime matrimonial (PACS, contrat de mariage…) ;

- l’optimisation de votre transmission de patrimoine ;

- Etc. Les 10 raisons de consulter un CGPI.

Note de Nicolas : ceci dit, il peut y avoir des CGPI au conseil non indépendant compétents et des CGPI au conseil indépendant incompétents ! De notre côté, plusieurs années après la création d’Avenue des investisseurs, vu la forte demande de nos lecteurs pour du conseil en gestion de patrimoine objectif et vraiment indépendant, nous avons décidé de créer un cabinet CGPI au conseil indépendant (Prosper Conseil). Nous n’imaginions pas un autre type de conseil, c’est notre ADN. Finalement, ce qui permet de déterminer que le conseil est indépendant ou non, c’est le mode de rémunération. D’où la réglementation MIF 2.

La réglementation MIF 2 : le modèle du conseil en gestion de patrimoine

Le monde du conseil en gestion de patrimoine a été bousculé par la directive MIF 2. Il s’agit d’une réglementation de l’Union Européenne qui vise à renforcer la protection des épargnants et à harmoniser les règles.

👉 Dorénavant, pour affirmer être conseiller indépendant, il faut cumuler 2 critères :

- être CGPI (indépendant au sens capitalistique) ;

- être rémunéré exclusivement en honoraires par les clients (pas de rétrocommissions de la part de partenaires, sinon il faut les rembourser intégralement aux clients) et ne pas recevoir de cadeaux ni avantages de la part de partenaires.

Et pourtant, bon nombre de CGPI traditionnels (au conseil NON indépendant car rémunéré en rétrocommissions) continuent de s’autoproclamer indépendants ! Méconnaissance de la réglementation ou manipulation des clients ? Méfiance ! Ces CGPI jouent sur les mots : ils sont indépendants seulement capitalistiquement, mais non au sens réglementaire du conseil. Alors que réglementairement, le terme d’indépendant est maintenant réservé aux vrais conseillers indépendants rémunérés exclusivement en honoraires.

Note de Nicolas : au sens réglementaire, les CGPI vraiment indépendants en France sont très rares. Et de notre côté, vu notre ADN indépendant, nous nous sommes immédiatement rangés du côté du conseil indépendant au sens MIF 2.

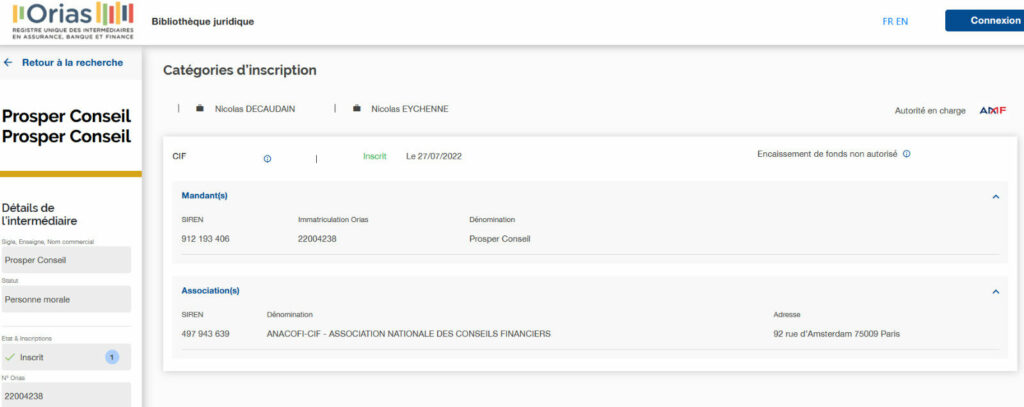

Contrôlez les habilitations sur l’ORIAS

Tous les conseillers financiers doivent être inscrits à l’ORIAS (Organisme pour le Registre unique des Intermédiaires en Assurance, banque et finance). C’est une obligation réglementaire pour exercer l’activité de conseiller en gestion de patrimoine.

Si ce n’est pas le cas de votre conseiller, fuyez, car c’est un exercice illégal de la profession ! Donc au mieux un imposteur, au pire un escroc. Tout comme un médecin qui ne serait pas inscrit à l’ordre des médecins. Ou un expert-comptable qui ne serait pas inscrit à l’ordre des experts-comptables.

👉 En pratique, tapez le nom de famille du conseiller en gestion de patrimoine (ou le nom de sa société) sur le site ORIAS.

Exemple

Par exemple, en tapant Prosper Conseil ou mon nom de famille (Decaudain) sur le site ORIAS, cet écran s’affiche :

👉 Voyez les différentes informations auxquelles vous accédez :

- Le nom des 2 dirigeants de la société (diplômés en conseil en gestion de patrimoine pour pouvoir exercer).

- Autorité de tutelle : AMF (Autorité des Marchés Financiers qui contrôle les conseillers).

- Numéro immatriculation ORIAS : société bien inscrite et immatriculée numéro 22004238.

- Habilitation : CIF (Conseil en Investissement Financier). Nous n’avons pas demandé l’habilitation COA/IAS (courtage) ni la carte T (immobilier), car nous faisons uniquement du conseil indépendant, pas de vente de placements donc pas de rétrocommissions.

- Encaissement de fonds non autorisé : les clients paient des honoraires à la société de conseil. Et s’ils placent, les fonds ne sont pas encaissés par la société de conseil (virement adressés à l’assureur pour placer en assurance vie par exemple).

- Association : ANACOFI. C’est l’Association Nationale des Conseils Financiers. Tous les CGP/CGPI doivent adhérer à une association professionnelle.

Note de Nicolas : en 2006, j’avais acheté un Robien (ancêtre du Pinel) auprès d’un CGPI. En tout cas, il avait une carte de visite où il se présentait comme conseiller en gestion de patrimoine indépendant. Imposture ! Je n’ai compris que 2 ans plus tard que ce n’était pas un vrai CGP ni CGPI, il n’était même pas enregistré à l’ORIAS ! C’était un pur commercial et il m’avait vendu un très mauvais investissement (mais très rentable pour lui vu sa rétrocommission de 10 %…). J’ai revendu 10 ans après avec une lourde perte et en ayant mal défiscalisé. Ceci dit, même un CGPI bien habilité aurait pu me donner ce mauvais conseil, j’en ai rencontré ensuite. Cela m’a donné une bonne leçon, maintenant je ne fais plus confiance aux professionnels qui vivent des rétrocommissions et c’est ce qui m’a donné envie d’apprendre pour ne plus me faire avoir… c’était le début d’une passion pour la gestion de patrimoine.

Conclusion : conseil en gestion de patrimoine indépendant

Vous connaissez désormais les 3 types de conseillers en gestion de patrimoine indépendant ou non en France. Et vous connaissez la réglementation et les 2 modes de rémunération.

👉 D’ailleurs, au niveau réglementaire (MIF 2), il n’y a finalement que 2 types de conseillers :

- Conseillers en gestion de patrimoine indépendants (car rémunérés uniquement par des honoraires de conseil payés par les clients), le véritable conseil selon MIF 2 (et selon nous, raison pour laquelle nous avons fondé Prosper Conseil).

- Conseillers en gestion de patrimoine non indépendants (car rémunérés par les rétrocommissions versées par leurs partenaires), plutôt vus comme des commerciaux (plus de 95 % des professionnels ont choisi ce modèle non indépendant).

👉 En pratique, le type de conseil (indépendant ou non indépendant) et le mode de rémunération sont précisés dans le DER (Document d’Entrée en Relation) obligatoirement remis par le conseiller en début de relation. Ainsi, vous pouvez distinguer les commerciaux en gestion de patrimoine des vrais conseillers en gestion de patrimoine. Et vous pourrez choisir votre conseil en connaissant les tenants et aboutissants.

Un bon conseiller en gestion de patrimoine doit également être bien plus qu’un distributeur de produits. Il doit conseiller sur les 3 axes de votre patrimoine : financier, fiscal et juridique.

Pour aller plus loin : comment choisir un conseiller en gestion de patrimoine.

33 commentaires sur “Conseiller en gestion de patrimoine indépendant (CGPI) : du vrai conseil ?”

Bonjour,

Je vous remercie pour votre article. Actuellement, je cherche à travailler en tant que gestionnaire de patrimoine en indépendant sur une double activité au début. J’ai très peu d’expérience dans le domaine. Quel groupe ou réseau me conseillerez-vous de rejoindre dans lequel se développe des conseillers indépendant au conseil indépendant ? Avant de rejoindre un réseau, je me renseigne dessus. C’est vrai que la plupart propose des produits avec beaucoup de frais. Si vous connaissez un réseau qui propose un accompagnement pour devenir CIF en proposant des produits avec peu de frais je suis preneur ?

je vous remercie de votre retour

Bonjour,

Il n’y a pas de groupe de conseillers indépendants au conseil indépendant.

Bien comprendre que le conseil indépendant est extrêmement rare en France, seulement 5 ou 6 cabinets (dont notre cabinet Prosper Conseil, sans doute le plus important en France maintenant avec une 20aine de collaborateurs).

Il n’y a que des groupes de conseillers indépendants au conseil non indépendant.

Des noms que je ne citerai pas, car ils ne font pas honneur au métier de conseil en gestion de patrimoine.

Et qui reposent sur les commissions élevées de placements de piètre qualité et le MLM (marketing de réseau). Nous avons de nombreux témoignages en ce sens.

Bonjour,

Par mon expérience personnelle j’ai pu constater la “prestation” servie par un groupe de ce genre.

Je peux le dire clairement, ce sont des vendeurs. Pas de vente, pas de commission, pas de rémunération. À partir de là, la messe est dite. En soit, ce que est dérangeant, ce n’est pas tant la vente en elle-même, c’est l’absence de ce qui est attendu : le conseil (sauf erreur, dans “CGP” il y a le mot “conseiller”). Le conseil est largement relégué au second plan. L'”étude patrimoniale” se limite essentiellement à un recueil d’informations, assez sommaire, puis rapidement, après calculs rapides des taux d’endettement et autres joyeusetés, ça embraie sans transition ou presque sur les fameuses (j’ai bien écrit fameuses, pas fumeuses) solutions : épargne*, effet de levier du crédit (Immobilier physique ou pierre-papier) et défiscalisation.

Le MLM joue sur le relationnel : l’amitié ou les liens familiaux entre les personnes favorisent la souscription de produits, l’émotionnel prend le dessus sur le rationnel, ce qui s’avère bien commode. De plus, le recrutement des filleuls, autre aspect important du MLM, dévalorise le métier. En quelques mois, n’importe qui où presque devient CGP, du moins n’importe qui détient les habilitations légales nécessaires pour exercer la profession. Pour quel résultat ? Là est la question.

*Sur les AV au passage, pas d’ETF, mais du fonds euro, des obligations datées, du produit structuré (pour faire savant ?) et une poignée d’actions.

Bonjour Sébastien,

Merci pour votre retour d’expérience.

Cela illustre parfaitement les travers de ces groupes de CGP qui se disent indépendants. Vous avez tout compris.

Si ces réseaux sont si mauvais, comment expliquer qu’ils affichent un taux de satisfaction client supérieur à 90 %, avec des centaines de milliers de clients et des encours sous gestion en croissance constante chaque année ?

Est-ce que tous ces gens seraient manipulés, ou est-ce qu’il y a une vraie valeur perçue et reçue ?

Si des frais de 4,8 % suffisent à condamner un produit, peux-tu citer une étude sérieuse montrant une sous-performance systématique par rapport aux solutions faibles frais ?

Est-ce qu’on peut vraiment réduire la qualité d’un conseil à un chiffre de frais d’entrée ?

Et si certains fonds “chers” surperforment sur 10-15 ans, comment l’intègres-tu dans ton raisonnement ?

Et qu’en est-il des contrats très faibles en frais mais mal gérés ?

Le modèle 100 % honoraires que tu défends, n’exclut-il pas les petits patrimoines ? est-ce que ça ne crée pas un biais inverse ? Un CGPI qui facture à minima 200€ l’heure d’honoraires, c’est soutenable pour qui ? Qui peut se permettre de payer pour ça ?

Ne risque-t-on pas de réserver le conseil indépendant à une élite, en excluant justement ceux qui en ont le plus besoin ?

Dernière question : si le modèle était aussi bancal, pourquoi un fonds comme Bridgepoint aurait-il investi, après un audit complet, lourdement dans cette entreprise ?

Est-ce que tu penses qu’un fonds international de ce calibre prendrait le risque de miser des millions sur un modèle condamné à l’échec ?

Au final, est-ce qu’on n’est pas face à un avis qui, même intéressant, reste biaisé ?

Parce que tu parles quand même de concurrents directs, qui pèsent beaucoup plus lourd que ton cabinet Alors, est-ce une analyse neutre… ou un discours pour défendre ton terrain de jeu ?

Bonjour,

Il faut bien comprendre que l’éducation financière des Français est très médiocre.

Nous sommes parmi les plus mauvais élèves de l’OCDE.

Voir les différentes études de l’AMF (Autorité des Marchés Financiers) et autres classements internationaux.

A partir de là, les Français peuvent difficilement comprendre si un conseil financier donné est bon ou mauvais.

Ils peuvent se montrer satisfaits alors que leur CGP est médiocre.

J’en ai d’ailleurs eu moi-même l’expérience, je l’ai raconté ici : mon expérience en banque privée.

J’ai compris que les clients en étaient satisfaits (alors même que c’était une horreur !) car :

1/ L’égo des clients est flatté : on est bien reçus dans des salons, on nous sert le café, le personnel flatte notre égo, mon “conseiller” m’a appelé pour souhaiter l’anniversaire de mon fils…

2/ On est invités des dans soirées avec petits four et champagne ;

3/ Les clients n’ont pas de référentiel, ne savent pas comparer. J’ai notamment déjà raconté cette anecdote : j’entre dans ma banque privée, le directeur me reçoit et me présente un client, il annonce fièrement que “le mandat offensif du client l’année dernière a rapporté +9 % de performance !” et le client me dit qu’il est très content, et je réponds en gros “c’est médiocre, la performance du MSCI World a été de +20 % l’année dernière, vous avez eu un gros manque à gagner”.// la tête du client et du directeur ensuite…

=> Je me suis rendu rapidement compte de l’imposture (car je suis un épargnant avisé, c’est rare) et j’ai fuit cette banque, non sans mal (comme expliqué dans mon article avec le lien plus haut).

Bref, voilà pourquoi ces “banques privées” et ces CGPI traditionnels ne manquent pas de clients et peuvent afficher de beaux taux de satisfaction. Ils surfent sur la vague de la sous-éducation financière des Français.

C’est d’ailleurs une discussion que j’ai eu avec un client Prosper Conseil la semaine dernière au téléphone, il m’expliquait qu’il ne comprenait pas que ses amis restent clients d’établissements traditionnels (“conseil gratuit” avec rétrocommissions), pourtant des gens entrepreneurs avec de gros diplomes et qui savent compter… il en est arrivé lui-même à cette conclusion, ses amis ne s’intéressent pas au sujet et n’ont pas de référentiel, ils ne savent pas comparer (ils sont contents si leur placement actions dépasse le livret A, ils ne connaissent pas l’indice MSCI World donc ne peuvent pas comparer, et ne calculent pas le TRI de leur investissement immo) et ils restent dans leur zone de confort par habitude et puis leur “conseiller est sympa”.

Et oui, évidemment des fonds et grosses boites investissent dans ces groupes de CGPI traditionnels, c’est hyper rentable, avec une clientèle peu avisée et captive. J’avoue que moi-même j’ai déjà pensé à racheter ce type de cabinet (25 % de renta en moyenne avec de beaux ARR (revenus récurrents annuels), VS 15 % de renta en moyenne pour le conseil indép et sans ARR).

On retrouve ce phénomène dans plein de domaines.

Une chaine de fast food peut avoir de meilleurs avis clients qu’un resto étoilé.

Autre exemple, mes parents me disent que ma fac était super (car ils n’ont aucune idée de ce qu’est une bonne école d’ingénieurs ou de commerce, ils n’ont pas le référentiel, ils ne savent d’ailleurs même pas que cela existe, ils ne connaissent que les fac et BTS !) ; alors que des enseignants de bon niveau leur diront que ma fac était médiocre car eux connaissent très bien le système éducatif français.

Bref, si vous cherchez des avis neutres car vous pensez que mon avis est biaisé, allez donc sur les forums de passionnés. C’est d’ailleurs là que j’ai commencé en 2009. Et vous verrez ce qu’ils pensent des banques et des CGPI traditionnels (et vous verrez que j’ai été très soft et diplomate ici, leur avis est encore plus tranché).

Oui évidemment le conseil indépendant s’adresse aux CSP+ , aux “clients patrimoniaux”.

Vous n’allez pas payer x k€ d’honoraires pour placer 10 k€, évidememnt. Tout comme vous n’allez pas consulter un avocat fiscaliste pour un problème fiscal à 100 € d’enjeu.

Chez Prosper Conseil par exemple nous recommandons nos services à partir de 100 k€ à investir. Et plus il y a, meilleur sera le ROI pour le client (retour sur investissement).

Exemple : 500 k€ à placer. On observe 3 % de sous-performance annuelle moyenne chez un CGPI traditionnel ou une banque privée. Donc cela revient à 15 k€ par an de sous-performance. Donc payer 2 k€ honoraires annuels est bien rentabilisé pour le client, excellent ROI.

Moralité : soit on fait soi-même en autonomie (et nous avons créé ADI pour cela !) car faible patrimoine ou pas de sujet complexe. Soit on consulte un vrai CGPI au conseil indépendant. Mais aller voir un CGPI au conseil non indépendant n’a aucun sens, c’est la pire solution sur les 3.

Bonjour et merci pour cet article.

Petite curiosité comptable de ma part : si un CGP au conseil indépendant perçoit des rétrocommissions et les reverse intégralement au client, ne peut-il pas se créer un gain grâce à la TVA ? En effet, s’il perçoit des rétrocommissions (certaines sont non soumises à TVA) puis les déduit de ses honoraires (soumis à TVA)…

Exemple :

D’abord il perçoit 500€ HT (500€ TTC ; TVA = 0) de rétrocommissions.

Puis il se crée un chiffre d’affaires négatif de -400€ HT (-500€ TTC ; TVA = -100€) en les reversant à son client. Au global, il a un CA de 100€ HT et de 0€ TTC => l’état va lui donner 100€ de TVA ??

Bonjour,

Non cela ne fonctionne pas comme ça comptablement, heureusement !

Il perçoit 500 € TTC (0 TVA).

Et il rembourse 500 € TTC (0 TVA).

Bonjour ADI,

Tout d’abord, comme beaucoup, je vous remercie pour le travail et le partage proposé sur ce site. Il m’a été d’une grande utilité pour “nettoyer” mes comptes et commencer à investir passivement mon épargne mensuelle.

Ma question porte sur le Compte Formation, les formations proposées ne sont pas pertinentes pour mon métier actuel alors j’aimerais utiliser ce compte pour continuer à apprendre autre chose et notamment sur ce qui tourne autour des finances personnelles.

J’ai pensé aux formations de CPG proposées par diverses organismes, de part votre expérience avez vous des recommandations à faire sur la bonne utilisation de ce CPF ?

Je ne cherche pas forcément à faire de reconversion court terme, plutôt de continuer à apprendre.

Par avance merci de votre temps et bonne journée !

Bonjour Sulli,

Le niveau est franchement médiocre dans ces formations.

Franchement, lisez ADI (toutes nos rubriques) et notre livre best seller et vous aurez un bien meilleur niveau.

Pour info, j’ai obtenu mon Master 2 gestion de patrimoine facilement en 2021 en reprise d’études, simplement car j’avais 90 % des connaissances via ADI.

Donc si vous lisez attentivement ADI et notre livre vous aurez le niveau BAC+4 gestion de patrimoine.

Bonne journée 🙂

Merci pour la réactivité et la franchise de la réponse, c’est un peu ce que je craignais …

Je vais plutôt me tourner vers une formation CAP Cuisine où j’ai beaucoup plus à apprendre de choses utiles au quotidien 😉

Bonne continuation à vous !

Oui ce sera mieux 🙂

Bonjour Nicolas, bonjour Ludovic,

Toutes mes félicitations pour tout le travail et tous les conseils avisés que vous donnez via votre blog !

Une question me vient à l’esprit au sujet des habilitations d’un cabinet de CGPI (comme Prosper Conseil) qui conseillerait à un client les meilleurs contrats d’assurance-vie (chez LINXEA par exemple).

Est-ce que votre statut CIF suffit pour conseiller ce type de contrat ?

Ne faudrait-il pas posséder en plus le statut de courtier en assurance (COA)?

Merci pour votre transparence.

Bonne journée.

Didier

Bonjour Didier,

Merci 🙂

En étant CIF, on peut proposer l’assurance vie en tant qu’enveloppe et l’allocation.

De plus, chez Prosper Conseil nous sommes CIF et COA (COA en cours d’enregistrement ORIAS).

Bonne journée 🙂

Merci Nicolas pour votre réponse rapide !

Donc si je comprends bien, la différence porte uniquement sur l’intermédiation, ce que vous ne faites pas en tant que pur indépendant chez Prosper Conseil ?

C’est cela 🙂

Merci pour la transparence et merci pour l’immense travail que vous faites pour l’avancée de l’éducation financière en France !

Bonjour Nicolas,

Je suis actuellement en formation au sein d’un réseau de CGP (non indépendants :-)).

J’ai bientôt ma 1ère habilitation (MIA Niveau II) et je vais donc bientôt pouvoir commencer mon activité tout en continuant à me former (MIOBSP Puis CIF).

Et depuis le début, je me questionne sur la vraie indépendance de ce réseau.

Même s’il y a un vrai bilan patrimonial qui est fait, parfois sur plusieurs RDV, et donc un conseil tout à fait objectif, je t’avouerais que facturer près de 5% de frais d’entrée sur une Assurance Vie ne me mets pas du tout à l’aise.

Alors oui, ces frais d’entrée viendrait rémunérer le conseil et le temps passés mais quand je sais qu’il existe des assurances vie en ligne qui proposent des frais d’entrée quasi nuls avec des supports d’investissement performants, j’ai un gros problème de conscience.

Après, peut être que les produits mis à disposition par mon réseau sont plus performants que ceux proposés par des assureurs en ligne, qu’ils ont bien été sourcés et qu’il y a donc une raison à facturer plus cher?

Ou tout simplement est il possible de trouver sur le marché des produits avec des frais d’entrée très raisonnables? Si oui, comment fait on pour les trouver ces produits? Qui démarcher? Faut il voir chaque assureur un par un? Chaque société de gestion, etc?

Je suis un peu perdu. Merci pour ton aide et Bravo pour votre site. Il est top!

Pierre

Bonjour Pierre,

Beaucoup de choses à dire sur votre commentaire. Je vois effectivement que vous êtes perdu 😀 Je vais essayer d’être bref 🙂

Vous commencez par dire que vous êtes au sein d’un réseau de CGP non indépendants.

Et 2 lignes plus bas vous vous contredisez : vous dites que vous vous questionnez sur la véritable indépendance de ce réseau. C’est insensé, vous venez de dire qu’ils sont non indépendants 😀

Évidemment, s’il y a des frais sur versement (5 % ils ne se gênent pas c’est le maximum légal), c’est qu’il ne s’agit pas de CGP indépendants !

Enfin il sont peut-être indépendants (dans le sens pas une banque, dans le sens de leur statut pro…ils jouent sur les mots, comme expliqué dans l’article), mais ils ne font pas du conseil indépendant ! Car le conseil indépendant = pas de rétrocommission. S’ils ne perçoivent pas de rétrocommissions, pourquoi diable prélèveraient t-ils 5 % de frais sur versements ? Cela n’a aucun sens, ils ne feraient pas subir tant de frais aux clients pour rien. Les CGP au conseil indépendant appliquent 0 frais sur versement et le moins de frais de gestion possible vu qu’ils ne vivent pas des frais, mais des honoraires de conseil.

Bref, vous avez donc la réponse à votre question : ce n’est clairement pas du conseil indépendant 🙂

Il n’y a pas l’ombre d’un doute. Et je m’étonne que ce ne soit pas clair pour vous après la lecture de cet article. La réglementation MIF 2 est claire : vous vivez des rétrocommissions, et non d’honoraires de conseil, donc ce n’est pas du conseil indépendant.

“peut être que les produits mis à disposition par mon réseau sont plus performants que ceux proposés par des assureurs en ligne”

=> Vous n’avez pas compris, je vois 2 erreurs de raisonnement ici :

– vous confondez courtier et assureur. Les contrats d’assurance vie que l’on recommande (meilleures assurances vie) sont chez des courtiers en ligne (Linxea, ASV) mais reposent sur des assureurs “en dur” (Suravenir, Cardif…)

– non ils ne sont pas plus performants : avez-vous vu la liste d’unités de compte ? Dans les assurances vie sans frais sur versement, on trouve des ETF, c’est le top. Et des fonds de private equity. Entre autres UC. Alors que dans vos contrats avec frais sur versement, non seulement il y a des frais délirants, et en plus il n’y a pas d’ETF (puisque vous vivez des rétrocommissions donc on ne trouve que des fonds actifs très chargés en frais et qui sous-performent les ETF). C’est destiné à plumer les épargnants peu avisés.

“Ou tout simplement est il possible de trouver sur le marché des produits avec des frais d’entrée très raisonnables? Si oui, comment fait on pour les trouver ces produits? Qui démarcher? Faut il voir chaque assureur un par un? Chaque société de gestion, etc?”

=> Les meilleures assurances vie sont sans frais sur versement, 0,50 % de frais de gestion annuels (le plus bas du marché), et les meilleures unités de compte. Je ne comprends pas votre question, on les trouve simplement en cherchant…j’ai épluché plus de 150 contrats ces 14 dernières années. Et vous verrez le résultat ici : les meilleures assurances vie.

Bonne lecture 🙂

Tout d’abord, merci Nicolas d’avoir pris le temps de me faire ce retour très complet!

J’y vois en effet beaucoup plus clair maintenant!

Et je vous rejoins tout a fait concernant les ETF puisqu’on sait désormais que le fonds des sociétés de gestion font rarement mieux que leur indice de référence. Par ailleurs, les frais des ETF sont extrêmement faibles!

Du coup, pour effectuer ce métier de CGPI à son compte, les habilitations MIA, MIOBSP et CIF sont elles bien adaptées ou le CIF suffit?

Merci encore et bonne continuation!

Pierre

Pierre,

Pour du pur conseil, le CIF suffit 🙂

Les habilitations IAS/COA et MIOBSP sont pour faire du courtage.

Bonjour Nicolas,

Je rebondis sur votre réponse au commentaire de Pierre.

Quelle est la différence dans ce cas entre un CIF qui conseille son client sur les meilleurs contrats d’assurance-vie et sur l’allocation et la sélection de fonds par exemple, et un courtier en assurance qui finalement ferait la même chose ?

Le courtage tient uniquement au fait qu’il existe une rémunération sous forme de commission au titre de l’intermédiation ?

Merci pour ces éclaircissements !

Bonjour Arnaud,

Oui c’est l’idée.

Après dans le détail, il faut voir si le modèle de rémunération du CIF : s’il ne fait pas du conseil indépendant (95 % des CIF font du conseil non indépendant) il est rémunéré en rétrocommissions donc il ne pourra pas conseiller les meilleurs contrats d’assurance vie (il conseillera ceux avec des frais sur versement et de plus lourds frais de gestion sur UC pour toucher des rétrocom…) et ne pourra pas non plus conseiller la meilleure allocation (il ne conseillera pas des ETF car pas de rétrocom sur les ETF). Seul un CIF au conseil indépendant (5 % des CIF ont choisi le modèle MIF 2 en honoraires de conseil exclusivement) peut se permettre de conseiller des contrats sans frais sur versement et les moindres frais de gestion sur UC et avec allocation ETF.

Bonjour,

Super article, merci!

Je me demandais si ça serait avantageux de consulter un Conseiller en Gestion de Patrimoine Indépendant selon la directive MIF2 pour acheter des parts de SCPI que nous aurions déjà identifiées. Si nous validons le placement avec le CGPI, nous devrions récupérer une rétrocommission d’environ 5%, ce qui devrait couvrir les frais du CGPI. Est-ce que je me trompe?

Bonjour Romain,

C’est cela, vous avez compris l’idée 🙂

Excellent article sur un sujet encore bien mal compris par les épargnants, la faute à tous ces pseudo-indépendants qui se présentent comment étant indépendants (alors qu’ils sont commissionnés), car ça fait “bien” sur le papier.

J’utilise aussi beaucoup l’image du médecin qui serait payé par les labos pour décrire les conseillers qui touchent des rétrocommissions. Assez flippant, n’est-ce pas ?

Effectivement, le statut d’indépendant est plus difficile à exercer, car il exige une meilleure éthique et de plus hautes valeurs morales, sans la sécurité des commissions qui tombent régulièrement. C’est bien pour ça que nous autres, indépendants, sommes très peu nombreux.

Petite anecdote : il existe aussi des conseillers non-indépendants agissant en réseau de type MLM : les conseillers-parrains touchent des commissions sur les commissions de leurs conseillers-filleuls. Une commissions sur la commission, en quelque sorte… avec des filleuls qui ont forcément moins de temps pour conseiller leurs clients, s’ils doivent à leur tour trouver leurs propres filleuls…

Il faut savoir que même certaines associations professionnelles (qui sont censées être neutres) font du lobbying à Bruxelles pour lutter contre une potentielle interdiction des rétrocommissions, que des parlementaires soucieux des épargnants essayent de faire voter.

Le système est clairement fait pour siphonner l’épargne des gens, en toute tranquillité, et ce n’est pas demain que ça va changer.

Les enjeux financiers colossaux adossés aux rétrocommissions sont la source des conflits d’intérêts qui minent la profession. Dans une démocratie au pouvoir indépendant et soucieux de ses citoyens, seul le statut d’indépendant serait autorisé (c’est le cas dans quelques pays nordiques, plus exigeants moralement, et en Australie il me semble).

Le fait que le statut de non-indépendant soit autorisé (et qu’il soit choisi par 95 % des professionnels) révèle tous les conflits d’intérêts en France et dans tous les autres pays qui l’autorisent également.

Autrement, pour conseiller des produits type “assurance vie”, il faut à priori l’habilitation IAS/COA, car l’assurance vie est hors champ CIF (l’AV est une enveloppe permettant de faire des investissements financiers, mais qui est régie par le code des assurances, la supervision est celle de l’ACPR et non de l’AMF).

Bonjour Antonin,

Merci pour votre retour.

Je vois que nous sommes complètement en phase !

Bien vu pour l’anecdote et le système pyramidal du marketing de réseau (MLM).

D’ailleurs je connais un “repenti” qui est sorti écœuré de ce système.

Pour les associations pros, je constate aussi qu’elles défendent la majorité. Donc elles défendent le conseil non indépendant. Et nous (conseil indépendant) qui sommes pourtant les plus vertueux en faveur des épargnants et en accord avec la directif MIF 2 nous passons pour les vilains petits canards 😀

Le fait est qu’on les ennuie car on montre une autre voie (plus éthique et juste) aux épargnants et on est perçus comme une menace susceptible de casser leur rente de situation.

Bonne continuation 🙂

Bonjour

Le problème des “independants” c’est que certains se rémunèrent en % de la somme investie et non en % de la plus value. Donc ils encaissent de l’argent de manière immédiate alors que:

– cet argent (l’argent placé) ne leur appartient pas et qu’ils n’ont rien fait pour le gagner

– ils ne prennent aucun risque car les conseilleurs ne sont pas les payeurs

Des vrais indépendants devraient se payer :

-soit en honoraires fixes (ou eventuellement par tranches correspondant aux sommes gérées) et même ca c’est pas l’idéal

– ou de manière optimale en % des plus values uniquement si des plus values sont réalisées afin de faire converger les intérêts du client et ceux du conseiller.

Je ne connais malheureusement aucun conseiller qui fait partie de cette dernière catégorie.

Conclusion: Cest pas encore pour demain qu’on aura des VRAIS INDEPENDANTS…

A suivre

Bonjour Benjamin,

Merci pour votre avis.

Comme je le disais à Frédéric :

La rémunération en fonction des rendements (ou % des plus-values) est une fausse bonne idée. Il y a un conflit d’intérêt évident.

Car dans ce cas, le conseil a tout intérêt à vous conseiller une allocation très risquée (au lieu de suivre votre profil épargnant personnalisé) : typiquement Girardin à 30 % de rentabilité et un maximum d’investissement cryptomonnaies.

Bonjour,

J’avoue avoir été plusieurs fois échaudé par des CGP/CGPI (l”un d’eux, par ex, nous a proposé dès le 1er rendez-vous un Girardin Industriel avec 30% de plus value ( (si, si) alors que nous avions bien spécifié à l’époque que nous débutions et qu’on était plutôt prudent…).

Comment se pratiquent généralement les honoraires des GCPI au conseil indépendant ? Sous forme d’honoraires au temps passé ou sous forme de rémunération en fonction des rendements (ou un mix des 2) ?

Dans le 1er cas, n’y aurait-il pas un risque de facturer le client sans se soucier de lui proposer des produits performants ? (et donc moins de temps à passer, sachant que sur ce genre de projet, on vise plutôt du long terme, avec le temps d’empocher qq (milliers) euros en arguant de ce point avant que le client ne s’en rende compte ).

Bonjour Frédéric,

Un Girardin industriel avec un bon couple rendement / risque sera plutôt autour de 10 % de rentabilité.

A 30 %, ce sera très risqué avec risque de requalification fiscale, clairement pas pour un profil prudent, c’est un défaut de conseil !

Notre article : avis Girardin industriel.

Les CGPI au conseil indépendant se rémunèrent soit à la mission (forfait), soit à la prestation facturée à l’heure.

Comme un expert-comptable ou avocat fiscaliste.

Il n’y a aucun intérêt à ne pas proposer les produits les plus performants.

Au contraire, le CGPI au conseil indépendant va tout faire pour proposer les meilleurs investissements aux plus faibles frais, puisqu’il ne gagne pas plus à proposer des produits moins performants plus chargés en frais.

En tout cas c’est ainsi chez Prosper Conseil.

La rémunération en fonction des rendements est biaisée. Il y a un risque de conflit d’intérêt.

Car dans ce cas, le conseil a tout intérêt à vous conseiller une allocation très risquée (au lieu de suivre votre profil personnalisé) : typiquement Girardin à 30 % de rentabilité et un maximum d’investissement actions.

Merci pour cet article très clair !

J’ai eu des expériences comparables aussi avec des conseillers ordinaires qui me recommandaient le Pinel et des placements avec frais sur versement. J’ai bien fait de ne pas les écouter.

Ils me disaient être indépendants. Mais je comprends à votre article que non, pas vraiment.

Cela me conforte dans mon choix d’être conseillée par Prosper conseil, si vous acceptez aussi les petits épargnants ?

à bientôt !

Bonjour Lucie,

Merci pour votre retour d’expérience 🙂

Oui nous acceptons aussi les “petits épargnants”, nous expliquons nos services sur le site Prosper Conseil.