Peut-on prendre sa retraite avec 500 000 euros ? Ou pour le formuler de façon plus explicite : peut-on prendre une retraite (très) anticipée et quelle rente peut-on attendre avec 500 000 euros ? Le sujet mérite d’être traité car parmi les épargnants disposant d’un tel capital, plus d’un s’interroge sur la possibilité de partir en retraite plus tôt, ou simplement lever le pied au niveau professionnel.

Quelles sont les marges de manœuvre possibles dès que l’on atteint le capital symbolique du demi-million d’euros ? Apporter une réponse à cette question n’est pas si évident, tant les solutions dépendent de la situation et des objectifs de chacun. Nous allons toutefois tâcher d’apporter des éléments de réponses sur ce sujet.

Dans un autre article, nous avons vu comment placer 500 000 euros selon son profil d’épargnant et ses objectifs financiers. Mais nous n’y avons pas traité spécifiquement le cas des épargnants qui s’interrogent sur la possibilité de devenir rentier avec 500 000 euros. Cet objectif soulève des problématiques spécifiques, telles que la question des cotisations des trimestres de retraite et la couverture de la sécurité sociale. Nous allons aborder ces points ici.

On vous explique dans cet article quel type de montage permet d’envisager un départ anticipé en retraite et quelle est la rente escomptable. Nous verrons concrètement combien rapportent 500 000 euros placés par mois.

Peut-on être rentier avec 500 000 euros placés ? Réponse dans cet article !

Un autre sujet connexe vous intéressera peut-êre aussi : Combien rapporte 1 million d’euros placé par mois ?

SOMMAIRE

- Rentier avec 500 000 euros : est-ce suffisant ?

- Prendre sa retraite avec 500 000 euros

- Combien rapporte un capital de 500 000 euros placés par mois ?

- Conclusion : rentier avec 500 000 euros ?

Rentier avec 500 000 euros : est-ce suffisant ?

Pour savoir si l’on peut devenir rentier avec 500 000 euros, le premier point à regarder est celui des revenus que l’on pourra tirer de ce capital. Tout va dépendre de l’allocation du patrimoine. Si vous achetez votre résidence principale avec ces 500 000 €, vous serez logé “gratuitement” (sans loyer à payer), mais vous n’en tirerez pas de revenus pour vivre. Pas vraiment l’idée qu’on se fait d’un rentier.

Dans une optique d’investissement à long terme avec l’objectif de se dégager une source de revenus récurrents et durables, différents types de placements sont envisageables.

On peut distinguer 2 solutions pour se générer une rente avec 500 000 euros : privilégier des placements financiers, ou se lancer dans l’investissement immobilier.

Placements financiers ou investissement immobilier : 2 écoles

Pour de nombreux épargnants, le premier réflexe pour investir leur capital est de se tourner vers l’investissement immobilier locatif. Mais s’agit-il d’un bon placement pour se constituer une rente ?

Avantages et inconvénients de l’investissement immobilier

L’investissement immobilier combine plusieurs avantages :

- L’immobilier locatif permet de générer des revenus mensuels récurrents (les loyers perçus).

- Les loyers peuvent augmenter dans le temps (indexation sur l’indice de référence des loyers), offrant une protection (au moins partielle) contre l’inflation.

- L’immobilier est une classe d’actifs dont la valeur s’apprécie avec le temps.

- Les rendements sont globalement attractifs (à condition d’investir intelligemment).

L’immobilier locatif comporte également des risques : loyers impayés, dégradation volontaire (locataire indélicat, squat, etc.) ou involontaire du bien (incendie, dégât des eaux, catastrophe naturelle, etc.). La perception du risque est différente selon que les revenus locatifs représentent un complément de revenu, ou la principale source de revenus comme c’est le cas pour un rentier.

Les risques peuvent être réduits en privilégiant certains types de biens. Investir dans un appartement dans un immeuble bien tenu, situé dans un quartier attractif d’une ville dynamique économiquement permet d’accéder à des profils de locataires offrant de bonnes garanties de solvabilité (CSP+, cadres, salariés en CDI, etc.). En corollaire, le rendement locatif de ce type de bien (très recherché les investisseurs) est plutôt faible. Aussi, le rendement peut être plafonné du fait des mesures d’encadrement des loyers mises en œuvre dans les villes (Paris, Lille, Lyon, etc.). De plus en plus de métropoles mettent en place ces encadrements, Bordeaux et Montpellier ont mis en place cet encadrement le 15 juillet 2022.

Note de Ludovic : à titre personnel, j’avais envisagé d’investir dans l’immobilier locatif dans le centre de Lille (dans un quartier qualitatif tel que le Vieux Lille). Malheureusement, les rendements locatifs sont mécaniquement bridés du fait du plafonnement des loyers (loyer faible / prix élevé = rendement faible). Il y a de meilleures opérations d’investissement locatif à réaliser en se tournant vers d’autres villes.

Le marché de l’immobilier est très varié, les rendements bruts de l’immobilier locatif vont du simple au quadruple selon le type de biens et l’emplacement. La rentabilité va également dépendre de votre niveau d’implication dans la gestion des biens. Souhaitez-vous gérer en direct vos biens ou déléguer ce travail à une agence ? Avez-vous le temps et les compétences nécessaires pour intervenir en cas de petites rénovations ? Dans bien des cas, les soucis sont mineurs (faux-contact dans l’installation électrique, fuite d’eau, huisseries mal ajustées, etc.) mais le coût d’intervention d’un artisan, même pour 1 heure, représente un coût non négligeable.

L’investissement immobilier requiert une bonne connaissance du marché (pour ne pas surpayer le bien à l’achat) et du temps pour gérer le bien : bien investir en immobilier locatif.

Gestion passive avec les placements financiers

Plutôt que d’investir dans l’immobilier, les investisseurs souhaitant se constituer une rente peuvent investir tout ou partie des 500 000 euros en placements financiers.

Privilégier les placements financiers comporte plusieurs avantages.

Tout d’abord, les placements financiers permettent une gestion passive de votre patrimoine. Aucun risque de recevoir un appel d’un de vos locataires ou de l’agence immobilière pour signaler tel ou tel incident à prendre en charge.

Les placements financiers permettent de diversifier votre capital sur plusieurs classes d’actifs :

- fonds euro/obligataire,

- fonds actions,

- supports immobiliers (la “pierre-papier” type SCPI),

- autre (forêts, crowdfunding, etc.)

Privilégier les placements financiers permet de diversifier bien davantage votre patrimoine que ne le permet l’investissement immobilier. En effet, avec un capital de “seulement” 500 000 euros à investir, un investisseur immobilier concentrera son investissement sur quelques biens. Tandis que le même capital investi via des fonds d’investissement permettra d’investir votre capital sur des centaines d’entreprises (via les trackers).

Si l’investisseur opte pour des supports immobiliers du type “pierre-papier” (tels que des SCPI), il pourra diversifier son capital sur un grand nombre d’immeubles. Au-delà de la diversification en nombre, c’est aussi la diversification sectorielle qui est intéressante : immobilier commercial, bureaux, immobilier résidentiel, maisons de santé, logistique, etc.

Opter pour des placements financiers donne également davantage de marges de manœuvre pour structurer le capital et sa fiscalité. L’investisseur pourra notamment profiter d’enveloppes fiscalement attractives telles que l’assurance vie et le PEA pour loger ses avoirs.

Avis de Nicolas : selon nous, l’immobilier doit s’acheter à crédit, pour l’effet levier et pour optimiser fiscalement (déduction des intérêts d’emprunt). Donc un capital de 500 000 € devrait logiquement être investi sur des placements financiers. De plus, un rentier digne de ce nom doit être passif et profiter de la vie. Alors que l’immobilier n’est clairement pas de tout repos, être bailleur ce n’est pas être rentier, cela revient à être chef d’entreprise. Bref, nous imaginons plutôt le cas du rentier qui est propriétaire de sa résidence principale et qui placera 500 000 € sur des placements financiers (fonds actions et immobilier notamment, en assurance vie et PEA). En assurance vie et plan d’épargne retraite, il est possible de sortir en rente ou en capital (simulations) : bien souvent il vaudra mieux sortir en capital pour optimiser financièrement et fiscalement, quitte à sortir un peu chaque mois comme une rente.

Quelle rente espérer avec 500 000 euros placés ?

Les revenus que vous pourrez tirer d’un investissement immobilier locatif varient énormément selon la nature des biens et votre niveau d’implication dans la gestion. Des rendements à 2 chiffres peuvent être obtenus en gérant en direct un bien immobilier mis en location saisonnière. Et en optimisant fiscalement (LMNP). Mais peut-on encore parler de rente si l’investisseur doit gérer ses biens quasi-quotidiennement et faire le ménage ? Sinon, si on fait le minimum d’efforts en immobilier locatif, on a également le minimum de rendement…ce qui n’est pas satisfaisant non plus.

Par conséquent, nous allons ici nous concentrer sur les revenus que vous pourrez générer avec un capital investi sur des placements 100 % passifs et diversifiés sur plusieurs classes d’actifs. Sans faire l’impasse sur l’immobilier, mais ce sera de l’immobilier au format financier (des fonds “pierre-papier”).

Nous avons présenté différents profils d’allocations dans l’article expliquant comment placer 500 000 euros. Nous vous recommandons de lire cet article. Les exemples d’allocation qui y sont présentés sont tout à fait valables pour organiser le patrimoine d’un épargnant souhaitant prendre sa retraite de façon anticipée.

Nous montrons qu’il est nécessaire d’opter pour une allocation équilibrée voire dynamique pour obtenir une bonne rentabilité de son patrimoine. Car 500 000 € placés sur des livrets à 1 % ne rapporteraient que 5 000 € par an. Pour obtenir davantage, vous devrez diversifier sur les actions et des fonds immobiliers.

Allocation équilibrée

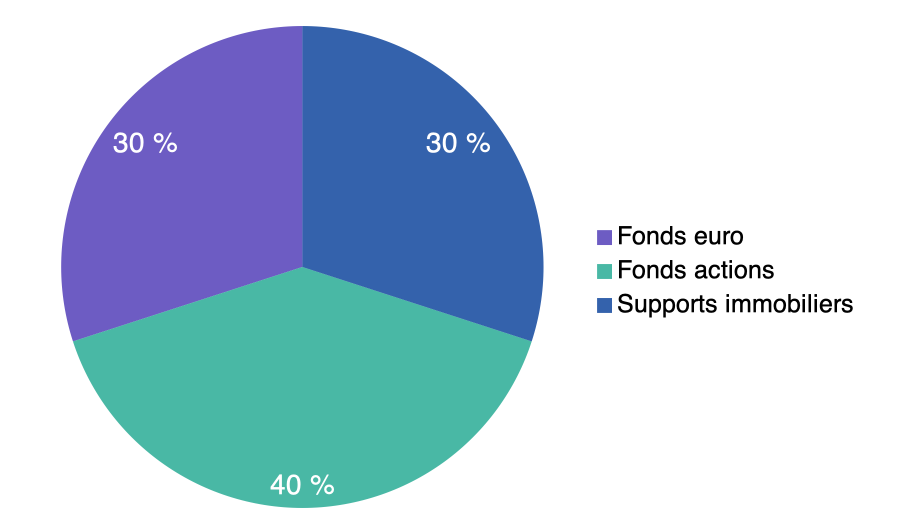

Voici un exemple d’allocation équilibrée d’un capital de 500 000 euros diversifié sur 3 classes d’actifs :

- 30 % (150 000 euros) en fonds euro,

- 40 % (200 000 euros) en fonds actions,

- et 30 % (150 000 euros) en supports immobiliers (SCPI).

Un capital investi de la façon suivante permet d’escompter une rentabilité annuelle de l’ordre de 4,75 %, ce qui représente une rente annuelle brute de 23 750 euros, soit près de 2000 € par mois.

Pour arriver à ce chiffre, on se base sur les hypothèses de performances suivantes :

- performance des fonds euros : 1,5 % ;

- performance moyenne annuelle (lissée) sur le long terme des actions : 7 % (dividendes + hausse du prix des actions/fonds actions, nous privilégions les trackers),

- performance des SCPI : 5 % (loyer + hausse du prix de l’immobilier/valeur du support).

Ces hypothèses reposent sur les historiques de performances constatées sur ces classes d’actifs. Les performances passées ne préjugent pas des performances futures.

Allocation dynamique

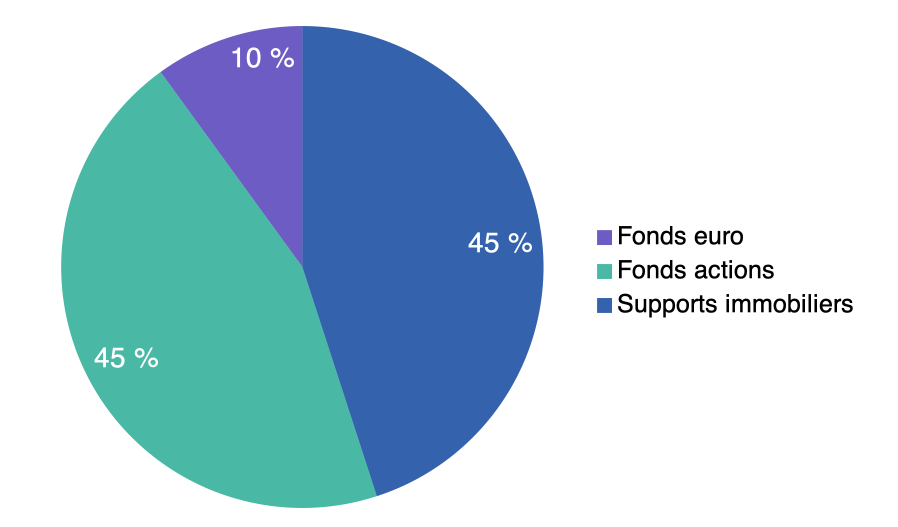

En diminuant la part investie en fonds euro, il est possible de dynamiser davantage la performance de l’épargne.

Si l’on prend le cas d’un capital de 500 000 euros investi de la façon suivante :

- 10 % (50 000 euros) en fonds euro,

- 45 % (225 000 euros) en fonds actions.

- 45 % (225 000 euros) en SCPI,

La performance brute prévisible est de 5,55 %, soit 27 750 euros par an.

Mais ne s’agit-il pas là d’une allocation trop dynamique ? Les actions ne montent pas en ligne droite, vous devrez supporter la volatilité, mais rien d’inquiétant quand on investit à long terme et qu’on lisse ses retraits dans le temps.

La performance des fonds euros est faible. Autour de 1,50 % d’intérêts versés en janvier N+1. Réduire la part investie en fonds euro est envisageable sur le long terme, car ce support ne protège pas de l’inflation. Tandis que les fonds actions et l’immobilier offrent une bonne protection contre l’inflation. Ces 2 classes d’actifs sont donc idéales pour investir sur le long terme.

Les SCPI reversent chaque mois ou chaque trimestre les loyers aux investisseurs. Le rendement des SCPI va de 4 à 6 %.

Du côté des actions et des fonds actions, certains reversent les dividendes, mais l’essentiel des gains provient de la hausse de la valeur des actions. Cela est d’autant plus vrai que les entreprises ont eu tendance ces dernières années à privilégier le rachat de leurs propres actions plutôt que de distribuer des dividendes ! L’investisseur devra donc périodiquement vendre une partie de ses actions pour matérialiser ses gains et financer son train de vie. Plus simple et efficace avec des trackers capitalisant (ETF World).

Si l’investisseur ne souhaite vivre que des dividendes, le rendement en dividende est de l’ordre de 2 % (en se basant sur la valorisation des marchés actions courant 2022). Auquel cas, l’investisseur continue de capitaliser l’essentiel des revenus de ses placements, puisque la performance des actions provient essentiellement de la hausse du prix des actions.

Quid de la fiscalité ?

Nous avons vu qu’un ‘investisseur peut espérer une performance de l’ordre de 5 %, voire un peu plus s’il adopte une allocation très dynamique. Retenons ce chiffre rond de 5 % brut. Cela correspond à une rente annuelle de 25 000 euros.

Mais il s’agit là d’une performance brute. Pour envisager de vivre des rentes du capital investi, il faut pouvoir connaître le revenu net prévisible.

La fiscalité des revenus du capital va dépendre de nombreux paramètres. Nous avons vu dans notre article expliquant comment investir 500 000 euros que la fiscalité sur les gains peut être limitée à 17,2 % (les prélèvements sociaux) en tirant parti des avantages fiscaux de l’assurance vie et du PEA.

Auquel cas, la performance nette (après imposition de 17,2 %) sera de l’ordre de 4,14 %, ce qui correspond à 20 700 euros par an, soit 1725 euros par mois.

Mais en pratique, l’imposition sera dérisoire les premières années en investissant via une enveloppe capitalisante comme l’assurance vie et le PEA. En effet, l’essentiel des retraits réalisés sur le contrat correspondront à la part des versements, lesquels ne sont pas fiscalisés. Voyons cela plus en détail.

Exemple avec l’assurance vie

L’investisseur investit 500 000 euros en trackers et SCPI via une assurance vie. En pratique, on choisit Linxea Spirit 2, car excellent choix de trackers et de SCPI, et contrat sans frais sur versement et de faibles frais de gestion (avis Linxea Spirit 2).

On part de l’hypothèse où la valorisation des encours s’est appréciée de 25 000 euros au bout d’un an. Cela correspond à une performance de 5 % brute. En pratique, la volatilité des marchés actions implique qu’il y aura des années où la performance sera inférieure à 5 %, et d’autres années où elle sera supérieure à 5 %. Cela ne doit pas inquiéter le rentier, il peut lisser ses retraits dans le temps.

Après 1 an, capital sur le contrat = 500 000 + 25 000 = 525 000 €.

L’investisseur réalise un retrait partiel de 25 000 € soit 5 % du capital initialement investi. Sur ce retrait, la part de plus-value est de 25/525 = 4,762 %, soit 1190 euros.

Si le contrat a plus de 8 ans (on parle bien de l’âge du contrat et non de la date du versement, cf fiscalité de l’assurance vie), l’investisseur bénéficie pleinement de l’abattement de 4600 euros sur les plus-values imposables à la sortie du contrat. Alors, l’investisseur ne paiera que 17,2 % de 1190 euros en prélèvement sociaux, soit un prélèvement de seulement 205 euros sur un retrait de 25 000 euros ! Ce qui laisse 24 795 euros nets après impôt, soit 2066 euros par mois.

Capital sur le contrat après retrait = 525 000 € – 25 000 € = 500 000 €.

En tablant sur une appréciation du capital de 5 % la deuxième année, le capital passera à nouveau de 500 000 à 525 000 euros. Voyons la fiscalité du rentier s’il décide à nouveau de réaliser un retrait partiel de 25 000 euros.

Le total des plus-values est de 50 000 euros sur 2 ans, chiffre auquel on retranche la plus-value de 1190 euros déjà matérialisée fiscalement à l’occasion du retrait de l’année antérieure

La part de plus-values est de (50 000-1190)/525, ce qui donne environ 9,30 %. Soit 2324 euros compris dans ce rachat partiel de 25 000 euros. Là encore, la plus-value est sous l’abattement de 4600 euros. L’investisseur ne paiera que 17,2 % de 2324 euros, soit des prélèvements sociaux de seulement 400 euros sur un retrait de 25 000 euros ! Ce qui laisse 24 600 euros après impôt, soit 2050 euros nets sur 12 mois.

Ainsi, au sein du contrat d’assurance vie, on distingue toujours les versements et les plus-values, et mécaniquement la part des plus-values augmente dans le temps. Les prélèvements sociaux collectés à l’occasion des rachats augmentent donc année après année.

Mais même si la totalité des retraits correspond à des gains (ce qui n’arrive jamais puisque qu’il y a toujours une fraction de l’encours correspondant au capital initial versé), l’imposition ne dépasse pas 17,2 % dès lors que l’investisseur bénéficie de l’abattement de 4600 euros par an sur les plus-values en assurance vie. Cet abattement est doublé dans le cas d’un couple : 9200 euros.

Au bout de plusieurs années, la part des plus-values excèdera ce plafond. Dans le cas pratique exposé ici, les calculs nous montrent que la part des plus-values sur le contrat d’assurance vie atteint 38,61 % au bout de 10 ans (la formule : (500/525)^10), ce qui correspond à une plus-value de 9652 euros sur un retrait de 25 000 euros ! Ce qui est supérieur à l’abattement est de 9200 euros pour un couple. Une partie des gains (452 euros) serait donc taxée au taux de 30 %.

Combiner assurance vie et PEA

Pour éviter l’imposition en assurance vie quand les plus-values retirées annuellement sont trop importantes, et pour optimiser davantage la fiscalité, il est opportun d’ouvrir un PEA en sus de l’assurance vie afin d’y loger une partie des actions/fonds actions. En effet, les plus-values matérialisées lors d’un retrait sur un PEA (ouvert il y a plus de 5 ans) sont de 17,2 %, sans plafond sur le montant de la plus-value.

L’allocation pourrait ainsi être la suivante :

- 10 % (50 000 euros) en fonds euro,

- 45 % (225 000 euros) en SCPI,

- 45 % (225 000 euros) en fonds actions :

- 30 % (150 000 euros) sur le PEA,

- 15 % (75 000 euros) en assurance vie.

Note de Nicolas : les versements sur le PEA sont plafonnés à 150 000 euros par personne. De plus, le PEA est limité à l’investissement en actions, alors que l’assurance vie a un univers d’investissement bien plus large : fonds euro, immobilier, actions, etc. Raisons pour lesquelles assurance vie et PEA sont 2 enveloppes complémentaires. Notre article : assurance vie ou PEA.

La stratégie d’allocation et la fiscalité décrite ici s’appliquent à n’importe quel épargnant ordinaire.

Mais dans le cas où vous prenez une retraite anticipée avec 500 000 euros, vous n’êtes pas un épargnant ordinaire. Des points spécifiques sont à prendre compte pour optimiser l’allocation du patrimoine.

Voyons les spécificités auxquelles sont confrontés les rentiers souhaitant vivre exclusivement de leurs rentes.

Prendre sa retraite avec 500 000 euros

En cessant toute activité professionnelle, de nouvelles problématiques se posent :

- Quel sera le montant de votre pension de retraite une fois l’âge légal de départ en retraite atteint ? Minimum vieillesse (ASPA) ou davantage ?

- Avez-vous intérêt à valider vos trimestres pour obtenir une meilleure pension de retraite pour compléter la rente générée par les 500 000 euros placés ? Et si oui, comment ?

- Comment bénéficier de la Sécurité Sociale durant la phase qui précède l’âge de départ légal en retraite ?

- Etc.

Un rentier doit penser à ces questions. Nous allons voir dans le détail les différents façons d’envisager un départ anticipé en retraite avec 500 000 euros.

Comme nous l’avons vu plus haut, un capital investi de 500 000 euros permet d’espérer environ 25 000 euros de rente annuelle (sans rogner sur le capital). Avec une fiscalité réduite en tirant parti des avantages des enveloppes capitalisantes telles que l’assurance vie et le PEA.

Note de Ludovic : si vous êtes en phase d’accumulation du capital avec un taux marginal d’imposition élevé (30 % et davantage), alors le plan d’épargne retraite (PER) est un dispositif intéressant pour préparer votre retraite tout en défiscalisant.

Il est possible de retirer davantage si vous décidez de consommer le capital. Pour certains pré-retraités, la rente de 25 000 euros par an (avant impôt) générée sur le capital placé de 500 000 euros peut-être considérée comme insuffisante (selon train de vie). Dans ce cas, il est possible de retirer davantage d’argent de ses placements, au moins le temps de toucher sa pension de retraite. Le capital placé diminuera année après année du fait que les retraits sont supérieurs aux gains. Puis, dès lors que l’âge légal de départ en retraite est atteint, la personne pourrait faire valoir ses droits à la retraite, toucher sa pension et ajuster les retraits de son capital placé.

Le système de retraite par répartition

En France, le financement des retraites repose sur le système de retraite par répartition : ce sont les cotisations des actifs qui financent les pensions des retraités.

La pension de retraite est d’autant plus importante si l’actif valide tous ses trimestres jusqu’à l’âge de départ légal en retraite (62 ans). En cas de départ avant l’âge, une décote est appliquée.

Dès lors, il peut être judicieux de chercher un moyen de valider tous ses trimestres de retraite.

Le minimum vieillesse (ASPA : allocation de solidarité aux personnes âgées) s’élève à 953 €. Mais attention, il s’agit d’une allocation différentielle, c’est-à-dire que le montant attribué est égal à la différence entre le montant maximum par mois de l’ASPA (953 €) et le montant de vos revenus mensuels. Donc avec un patrimoine qui génère plus que 953 € par mois (cas typique d’un rentier), le montant de l’ASPA est 0 €. Par exemple, avec 800 € de revenus mensuels (revenus fonciers par exemple), le montant de l’ASPA serait de 153 €.

Valider ses trimestres de retraite

Il existe plusieurs solutions pour valider ses trimestres de retraite.

Pour atteindre le taux plein de 50 %, il faut valider un certain nombre de trimestres. Sinon, on subit une décote. Pour les plus anciennes générations, il faut « seulement » 150 trimestres validés pour obtenir le taux plein. Pour les nouvelles générations, il faut valider 172 trimestres.

Solution 1 : conserver une petite activité professionnelle

La première solution consiste à conserver une activité professionnelle minimum afin de valider ses trimestres.

Pour valider 1 trimestre par an, il faut percevoir un salaire brut trimestriel dont le montant est d’au moins 150 fois le SMIC horaire en vigueur au 1er janvier de l’année considérée.

En 2022, il faut donc percevoir un peu plus de 6340 euros (en brut annuel) pour valider 4 trimestres.

Et sachant que l’on ne peut pas valider plus de 4 trimestres par an en cotisant davantage…

Par ailleurs, les cotisations retraites sont calculées chaque mois sur le salaire brut dans la limite du plafond mensuel de la sécurité sociale (3428 euros). Il n’est donc pas possible de valider ses trimestres avec un seul mois de salaire à 6340 euros.

Un travail à temps partiel, même avec un très faible volume d’heures, suffit pour valider ses trimestres.

Solution 2 : racheter ses trimestres

Il est possible de racheter ses trimestres. Au maximum, on peut racheter 12 trimestres de retraite.

Le tout est de savoir si l’opération est intéressante. C’est une solution à évaluer au cas par cas. Le prix de rachat dépend de votre âge, de vos revenus et de l’option choisie (taux seul ou taux + durée).

Note de Nicolas : pour les plus jeunes, la décision parait risquée et très incertaine, tant la pérennité du système est menacée. Pour aller plus loin, notre article : exemple de calcul de retraite et de rachat de trimestres.

Solution 3 : organiser son patrimoine pour valider ses trimestres

Si la situation fiscale et patrimoniale de l’investisseur s’y prête, monter une société peut également être une solution pertinente pour valider ses trimestres.

Le rentier pourra monter une société, y apporter du capital qui sera placé (placements financiers ou immobiliers, SCPI, etc.). En qualité de dirigeant, il pourra s’octroyer une rémunération permettant ainsi de cotiser pour la retraite. La rémunération sera couverte par les revenus de placement.

On en parle ici : avantages de la holding patrimoniale.

Ce type de montage est à valider avec l’aide d’un conseiller en gestion de patrimoine.

Protection sociale et CSM (taxe PUMa)

Si vous gardez une activité professionnelle, que ce soit en tant que salarié ou entrepreneur, vous cotisez au régime de la sécurité sociale.

Pour les personnes majeures et sans activité professionnelle, il y a la protection universelle maladie (PUMa). Pour en bénéficier : il faut également être résident en France de manière stable et régulière. Les rentiers peuvent en bénéficier.

Si vous disposez de peu (ou pas) de revenus professionnels mais que vous disposez d’importants revenus de votre patrimoine, ce qui est typiquement le cas des rentiers, alors vous serez certainement soumis à la Cotisation Subsidiaire Maladie (CSM). La CSM est aussi appelée “taxe PUMa” ou encore “taxe sur les rentiers”.

La CSM concerne les personnes dont :

- les revenus professionnels annuels sont inférieurs à 20 % du PASS (plafond annuel de la sécurité sociale), soit 8 227 €,

- et dont les revenus du patrimoine et du capital dépassent 50 % du PASS, soit 20 568 euros (le PASS est à 41 136 € en 2022).

Calcul de la cotisation subsidiaire maladie (CSM)

La formule du calcul du montant de la cotisation subsidiaire maladie est :

6,5 % x (A – 0,5 x PASS) x [(1 – R / (0,2 x PASS)]

A (assiette) correspond à l’ensemble des revenus du patrimoine et de l’épargne soumis à la CSM (revenus fonciers, revenus de capitaux mobiliers, etc.). Vous pouvez voir qu’un abattement de 50 % du PASS (plafond annuel de la sécurité sociale) est appliqué sur ces revenus comme expliqué juste au-dessus.

R (revenus) correspond aux revenus professionnels. Dès lors que vos revenus dépassent 20 % du PASS le terme à droite de la formule ([(1 – R / (0,2 x PASS)]) est égal à zéro, le montant de la CSM est donc nul.

Le recouvrement de la CSM est assuré par l’URSSAF.

Quelles conséquences sur vos revenus ?

Prendre sa retraite précocement avec 500 000 euros c’est bien, mais finalement, pour optimiser la retraite par répartition et éviter la CSM, il vaut mieux s’organiser pour continuer à percevoir des revenus du travail.

Si vous ne percevez aucuns revenus professionnels, la part de vos revenus de l’épargne au-dessus de 20 568 euros sera pleinement soumise à une imposition complémentaire de 6,5 % (venant en plus des autres taxes et impôts qui touchent ces revenus de l’épargne et du patrimoine). Cela dans la limite de 8 fois le PASS (soit 329 088 euros). L’assiette est donc très large et pénalisante pour les rentiers disposant de revenus passifs (très) confortables.

Dès lors, il peut être judicieux d’organiser le patrimoine afin de limiter cette imposition. Il est possible d’optimiser sa fiscalité en limitant l’assiette imposable. Cela est notamment possible en pilotant sa rémunération via les rachats partiels d’assurances vie ou encore en privilégiant des retraits en compte courant d’associé (pour les entrepreneurs), lesquels n’entrent pas dans l’assiette.

Tout ceci étant relativement technique, il est recommandé de faire appel à un conseiller en gestion de patrimoine.

Combien rapporte un capital de 500 000 euros placés par mois ?

Comme nous l’avons vu plus haut, un capital de 500 000 euros investi sur des placements financiers diversifiés permet de viser une rentabilité de l’ordre de 5 %, c’est-à-dire environ 25 000 euros par an, soit un peu moins de 2100 euros bruts par mois.

Notons que ce rendement (5 %) est relativement comparable à celui de l’investissement immobilier locatif (lequel va toutefois du simple au quadruple selon l’emplacement et la typologie des biens immobiliers). À ceci près que l’investissement immobilier en direct implique bien moins de diversification, plus de travail, et des frais annexes tels que les frais de gestion locative, les frais d’entretien du bien, etc.

Les enveloppes fiscalement attractives

Pour déterminer la rente nette par mois (après impôts et taxes), il faut tenir compte de plusieurs paramètres.

Nous avons vu qu’investir via des enveloppes capitalisantes telles que l’assurance vie et le PEA (combiner les 2 idéalement) permet de réduire très fortement l’imposition des gains, et de réaliser des retraits avec un taux de prélèvement très réduit. En particulier les premières années quand la part des plus-values matérialisées à l’occasion des retraits est très faible.

La rente générée sera de l’ordre de 2000 euros nets par mois (un peu plus au début, et un peu moins après une dizaine d’année dès lors que la part des plus-values imposables devient importante).

Mais pour bénéficier des avantages fiscaux de ces enveloppes, il faut toutefois anticiper les retraits très en amont et ouvrir des contrats le plus tôt possible, bien avant d’avoir les 500 000 euros à investir :

- l’assurance vie doit avoir 8 ans pour profiter d’abattements sur les plus-values réalisées à l’occasion des retraits.

Insistons ici sur le fait que c’est l’âge du contrat et non la date des versements qui compte pour bénéficier de l’avantage fiscal. Il est donc recommandé d’ouvrir ses assurances vie au minimum 8 ans avant le moment où l’on compte réaliser les premiers retraits.

Par exemple : ouvrir des assurances vie en 2022, les alimenter entre 2022 et 2030, et pouvoir bénéficier des avantages fiscaux sur les retraits à partir de 2030. Sachant que les retraits sont possibles à tout moment avant 8 ans, mais il n’y aura pas d’abattement sur les plus-values imposables.

Attention à bien choisir ses assurances vie : sans frais sur versement et avec un bon choix de fonds. Notre dossier : les meilleures assurances vie.

- le PEA doit avoir plus de 5 ans pour profiter d’une fiscalité avantageuse sur les plus-values réalisées à l’occasion des retraits. Il faut bien choisir un PEA sans droits de garde, sinon les frais rogneront trop la performance : les meilleurs PEA.

Investir via une société créée pour loger ses investissements

Dans le cas où une société est créée afin de pouvoir valider les trimestres de retraite et cotiser au régime de la sécurité sociale (plutôt que de payer la taxe PUMa), alors, l’imposition dépendra du niveau de rémunération versé et plus généralement du mode de rémunération : salaire, dividendes, ou retrait du compte courant associé (préalablement alimenté).

Note de Ludovic : le montage d’une société (SCI, SARL, SAS ou autre) peut aussi être envisagé pour optimiser et faciliter une succession. Il est impératif d’avoir une vision globale de son patrimoine quels que soient les objectifs visés. Notre rubrique entreprise.

SCPI

Dans le cas où l’investisseur fait le choix d’investir en direct dans des SCPI (plutôt que via une assurance vie ou une société), les revenus entrent dans la catégorie des revenus fonciers.

Conclusion : rentier avec 500 000 euros ?

Peut-on être rentier avec 500 000 euros ? La réponse à cette question est oui, si on investit ce capital convenablement. D’autant plus si on a un train de vie raisonnable, sans enfant à charge, et si on est propriétaire de sa résidence principale sans crédit.

Un capital de 500 000 euros correctement investi avec une stratégie d’allocation à long terme permet de générer une rente annuelle de l’ordre 25 000 euros avant impôt. Ce qui correspond à peu près au salaire moyen en France. En pratique, il est possible d’organiser le patrimoine pour obtenir des revenus mensuellement : placer de l’argent qui rapporte mensuellement.

Si cette rente vient en complément d’un petit revenu professionnel permettant de valider ses trimestres de retraite et cotiser au régime de la sécurité sociale, alors, on recommandera presque systématiquement d’investir le capital sur des enveloppes capitalisantes telles que l’assurance vie et le PEA. Ceci afin de tirer pleinement parti des avantages fiscaux de ces dispositifs. Idéalement, il faut ouvrir une ou plusieurs assurances vie et un PEA très en amont du moment où le capital sera sorti en rente.

Et si la rente est l’unique source de revenus (si l’investisseur n’a ni pension de retraite ni revenus professionnels) ? Il doit être envisagé une étude approfondie de la situation du rentier par un conseiller en gestion de patrimoine. La meilleure façon d’investir le capital dépendra de la situation personnelle de l’investisseur. Il faudra identifier la nécessité ou non de valider les trimestres de retraite, anticiper la protection sociale, etc. La création d’une société pour gérer tout ou partie du capital pourra éventuellement être envisagée au cas par cas.

32 commentaires sur “Rentier avec 500 000 euros ? Quelle rente pour prendre sa retraite ?”

La partie la plus intéressante de l’article, et qui devrait être développée davantage, est la description des différents montages possibles pour arrêter ou diminuer son activité salariée avant l’age légal (64 ans, et non 62 ans comme dit dans l’article). Votre estimation de rentabilité après frais et impôts me semble surestimée, difficile de tabler sur plus de 4% net en global à moins de prendre des risques non compatibles avec l’approche de la retraite et avec l’objectif d’une rente mensuelle stable (mais il faudrait faire le calcul avec une imposition en diminution si arrêt des revenus salariés). La question est bien de combler le “trou” entre cet arrêt et l’âge légal tout en évitant de prélever sur le capital, en continuant à cotiser ses trimestres, et en conservant une couverture sociale. A noter que la retraite de base est souvent déjà jouée avant 55 ans, les 25 meilleures années étant les seules à compter (dans le privé) et dépassant très souvent déjà le plafond (donc inutile de croire qu’en gagnant plus en fin de carrière, vous augmentez votre retraite de base; il reste cependant les points de retraites complémentaires, mais valeur non garantie).

Le travail à temps partiel reste une activité salariée potentiellement contraignante. Monter une société est probablement la meilleure idée, pour avoir une activité désirée et autonome, et pour se rémunérer et cotiser (à approfondir: combien injecter dans la société pour n années de revenus minimum assurant les trimestres retraite, même sans bénéfices issus de son activité ou de placements, qui sont d’ailleurs plus intéressants en dehors de la société). Le dirigeant salarié paye bcp de charges, ce montage a un coût qui vient diminuer sa rente, à comparer aux autres solutions. Il faut parler notamment de la possible cotisation volontaire auprès de la CNAV.

Le retrait en compte courant d’associés ne peut pas être assimilé à une rémunération permettant de cotiser des trimestres (selon mes informations).

Dans toutes mes simulations, difficile de partir à plus de 9 ans de l’âge légal, et avec moins de 850k€ de placements (résidence principale payée, études de ses enfants terminées). 850k€ peut paraître beaucoup, mais c’est atteignable en commençant à placer tôt dans sa vie, même en partant de zéro.

Merci pour l’ébauche de ce sujet qui est un vrai labyrinthe pour ceux qui s’y aventurent, je suis encore dedans pour ma part (bcp de chiffres et données à manipuler pour des simulations précises).

Bonjour,

Merci pour votre retour.

C’est un sujet avec de multiples ramifications.

Ici dans notre article Mouvement FIRE et indépendance financière nous avons une approche plus conservatrice avec 2,5 % de rendement.

Bonjour,

article intéressant et très synthétique. quelques questions me sont venues:

– combien faudrait-il ouvrir de contrats d’assurance-vie ? ou, dit autrement, jusqu’à quel montant peut-on aller sur chaque contrat sans trop prendre de risques quant à l’établissement qui le gère? d’un autre coté en ouvrir trop deviendrait chronophage … comment arbitrer ?

– j’imagine qu’il faut quitter les grandes villes pour acheter une résidence principale moins chère, voire s’expatrier ? mais dans ce cas quels impacts (protection sociale, fiscalité, …) ?

– quel type de travail envisager pour cotiser a minima pour valider les trimestres restants : des exemples ?

cordialement

Noel

Bonjour Noel,

1/ On recommande au moins 2 voire 3 contrats d’assurance vie, d’assureurs différents.

Il y a 70 000 € de garantie de l’Etat par assureur par client.

=> Notre comparatif des meilleures assurances vie.

2/ L’expatriation, vaste sujet. Il faut d’abord voir si on est prêts à se déraciner (famille, amis, école des enfants…) pour optimiser fiscalement.

=> Notre série d’article sur un expatrié en Suisse (pas la meilleure destination pour un rentier modeste vu le coût de la vie en Suisse) peut vous inspirer : Préparer son expatriation

3/ Auto-entrepreneur dans votre passion ? Artisanat, relecture et correction de livres, etc.

Bonjour Nicolas et Ludovic,

Je viens de découvrira votre site et je tiens a vous féliciter car c’est très complet et didactique.

Je suis très proche a la retraite et on m’a recommandé 2 banques privée pour qu’ils me conseillent comment placer des économies que j’ai dans des fonds des pension. Les 2 m’ont conseillé de placer ces économies dans des différents produits structurés. Bien que les conseillers de ces banques m’ont expliqué comment ces produits marchent c’est pas facile a comprendre….

Sauf erreur de ma part je n’ai pas vu dans votre site web que vous avez traité le sujet des produits structurés.

Qu’est-ce que vous en pensez?

Merci pour votre conseil.

En vous remerciant

Cordialement

Bonjour Guillermo,

Merci 🙂

J’ignore qui vous a recommandé des banques privées, mais c’est un très mauvais conseil, je regrette.

Ce sont des pseudo banques privées en France, le niveau est très faible, les frais élevés et les placements médiocres (mais la moquette est plus épaisse et on vous sert le café, cela flatte l’égo, et le public non averti n’y voit que du feu).

Je vous invite à lire mon expérience : mon avis banque privée.

Et cette interview d’un conseiller patrimonial en banque.

Et je ne suis pas surpris que ces établissements vous aient recommandé des produits structurés.

Fausse sophistication, frais élevés, couple rendement/risque décevant.

Notre avis sur les produits structurés.

=> Je vous invite à lire notre guide : choisir un conseiller en gestion de patrimoine.

Et : Conseiller en gestion de patrimoine indépendant (CGPI) : du vrai conseil ?

Bonjour Nicolas,

Merci beaucoup pour votre réactivité pour répondre.

Etant un nouveau arrivant dans ce monde des finances je me suis mal exprimé quand j’ai dit “banques privées”….En lisant les articles que vous m’avez envoyé avec des liens j’ai compris la différence entre banques privées de réseau bancaire et banques privées indépendantes plus typées gestion des fortunes.

Je me reflairais a ces derniers.

Bien que ca fait des années que j’appartient a la filiale banque privée d’une banque du réseau bancaire très connu car évidemment ils ont considérés que j’ai un certain patrimoine et je suis parti de la clientèle dite “patrimoniale”, dans le cas précisément de ma consultation c’était 2 banques privées qui gèrent personnes au dessus d’une certain patrimoine.

Ces banques (je ne peux pas les cités) m’ont proposés des assurances vie Luxembourgeoises et une des propositions c’a été avec des produits structurés que je pense ce sont “faits maison”. Comme vous dites dans votre article ce sont des produits très compliqué a les comprendre. Il y a des barrières des protection mais aussi une limitation a profiter des bonnes performances…

Les frais d’après ce qu’ils m’ont dit pendant le 1er.RDV seraient autour de 0.7% du capital investi.

Maintenant que je vous ai clarifié un peu le sujet qu’est-ce que vous en pensez?

Cordialement

Bonjour Guillermo,

Je confirme que cela ne présente aucun intérêt (à part pour les établissements qui les vendent).

Vous restez flou : “banques privées indépendantes plus typées gestion des fortunes”.

=> Pouvez-vous préciser le ticket d’entrée ?

Si c’est 1 M€ cela reste de la “fausse banque privée”.

Si c’est 30 M€, là oui on entre dans la vraie banque privée avec des services et placements objectifs et neutres type JP Morgan (et les produits structurés n’y sont pas conseillés).

Pour du conseil indépendant abordable à partir de 100 000 €, je vous invite à consulter Prosper Conseil, rémunéré exclusivement en honoraires de conseil par les clients (et non par des rétrocommissions de partenaires qui induisent un biais dans le conseil).

Bonjour Ludovic et Nicolas,

Merci pour cet article très complet !

Je ne suis pas sûre de comprendre la fiscalité appliquée dans votre exemple d’une performance brute de 5%, soit 25K€.

En effet, si l’on soustrait les 4 600 € d’abattement sur les plus-values d’assurance vie, les 20 400 € restant correspondent à 5% d’un capital de 408 000 €, ce qui dépasse le plafond du PEA.

Comment la fiscalité sur les gains pourrait alors être limitée à 17,2 % dans ce cas ? Ne serait-elle pas plus lourde pour 12 900 € (= 25 000 – 4 600 – 7 500) des 25 000 € totaux ?

En vous remerciant,

Bonjour Alie,

Merci 🙂

Après 1 an, capital sur le contrat = 500 000 + 25 000 = 525 000 €.

L’investisseur réalise un retrait partiel de 25 000 € soit 5 % du capital initialement investi.

Sur ce retrait, la part de plus-value est de 25/525 = 4,762 %, soit 1190 euros de plus-value sur 25 000 € retirés.

Si le contrat a plus de 8 ans, l’investisseur bénéficie pleinement de l’abattement de 4600 euros sur les plus-values imposables à la sortie du contrat. Alors, l’investisseur ne paiera que 17,2 % de 1190 euros en prélèvement sociaux, soit un prélèvement de seulement 205 euros sur un retrait de 25 000 euros !

Bonjour, merci pour cet article.

Petite coquille je pense concernant l’abattement, c’est 9200 pour un couple et non 9600.

Bien vu. C’est corrigé. Merci pour votre message.

Bonjour et merci pour cet excellent article!

Je me demande pourquoi l’assurance vie est souvent privilégiée au compte titre. Les frais de gestion annuel des meilleurs contrats (0,5%) pèsent sur la performance. Un compte titre avec deux ETFs (actions/obligations), avec une stratégie de long terme, un ordre de réallocation par an, devrait avoir un rendement nettement supérieur ?

Je comprends l’avantage fiscal pour la sortie des fonds, mais si la détention des titres s’étalent sur 20-30 ans en cas de retraite, il me semble que le compte titre devrait être préferrable à une AV?

Bonne semaine.

Bonjour Bastien,

Oui sur le très long terme (plus de 15 ans), le compte-titres ordinaire (CTO) est en principe plus rentable (plus imposé mais moins de frais de gestion).

Mais gare aux évolutions de fiscalité plus fréquentes sur le CTO ! Il suffit d’un changement de gouvernement pour perdre la flat tax, auquel cas l’assurance vie redevient plus intéressante même en investissant plus de 15 ans. En sachant que la fiscalité de l’assurance vie est bien plus stable donc moins menaçante…

Et en assurance vie, il y a l’avantage à la succession (152 500 € par bénéficiaire transmis sans droits de succession).

Merci!

Bonjour, merci pour cet article très détaillé et super intéressant.

j’avais juste une petite question concernant les trimestres de retraite. en temps partiel, tant qu’on gagne au moins 6340 brut sur l’année on valide les 4 trimestres? j’étais persuadé qu’en travaillant a 80% on validait 80% de 4 trimestres.

le versement de la retraite contient le minimum vieillesse (ASPA) et d’autres trucs? car si on touche des loyers scpi par exemple supérieur au minimum vieillesse et qu’on touche zero en minimum vieillesse cela ne sert a rien de valider des trimestres si on va dans tous les cas toucher zero?

Excellent lundi à vous.

Cordialement.

Bonjour François,

Si vous cotisez, votre retraite sera en principe supérieure au minimum vieillesse, d’où l’intérêt de cotiser.

Oui même en temps partiel on valide les trimestres, heureusement. Tant qu’on gagne le minimum requis dans l’année.

Tout est expliqué ici : calculer sa pension de retraite.

Bonjour Nicolas et Ludovic,

Merci pour cet article très détaillé qui nous montre 2 exemples de portefeuilles et qui prend en compte tous les paramètres.

On a vraiment de quoi se faire une bonne idée de la rente que l’on pourrait toucher avec 500 000 €.

Ça fait vraiment plaisir de tomber sur des articles comme ça

Excellent dimanche !

Merci Gwenn, bon dimanche 🙂

Bonjour Nicolas et Ludovic,

Merci pour cet article très intéressant.

Juste une question : est-on soumis à la taxe PUMA si on vit d’une rente annuelle tirée exclusivement des retraits de son PEA ?

Il me semble que le montant des plus value n’est pas mentionné sur l’avis d’impôt sur le revenu, contrairement aux assurances vie.

Merci d’avance pour votre réponse.

Bonjour Jérôme,

La circulaire interministérielle N° DSS/5B/2017/322 du 15 novembre 2017 relative à la cotisation subsidiaire maladie (CSM) précise le champ d’application de la taxe PUMa.

Et l’annexe 2 détaille les revenus du patrimoine qui entrent dans le calcul de l’assiette de la cotisation.

La liste est longue, je vous laisse creuser.

On y trouve notamment les plus-values en assurance vie, y compris les contrats de plus de 8 ans, que l’on trouve dans la déclaration dans les cases 2DH, 2CH et 2TS.

Et les Revenus des actions et parts ouvrant droit à abattement.

Bonjour Nicolas et Ludovic,

Merci à vous deux pour l’excellente qualité de cet article.

Je me permets de rebondir sur la question: est-ce que les retraits de PEA de + de 5 ans à soumettre à la taxe PUMa (CSM).

1- L’annexe 2 précise sur “Revenus des actions et parts ouvrant droit à abattement (2042 – 2DC)”.

Vous trouverez ici Revenus des actions et parts (ligne 2DC) : https://www.impots.gouv.fr/www2/fichiers/documentation/brochure/ir_2021/pdf_som/08-RCM_125a139.pdf, (cf. page 129), il indique “Ne déclarez pas ligne 2DC les dividendes perçus sur le PEA qui sont exonérés d’impôt sur le revenu”.

2- Les plus-values de PEA, semblerait ne correspond pas à “Revenus imposables des titres non

côtés détenus dans le PEA ou PEAPME” 2042 – 2FU, comme indique l’annexe 2. (cf. page 129, ligne 2FU)

Cela veut dire que les revenues et les plus-values de PEA de + de 5 ans ne sont pas à soumettre à la taxe PUMa ?

D’avance merci de vos éclaircissements.

CL

> Quel sera le montant de votre pension de retraite une fois l’âge légal de départ en retraite atteint ? (Minimum vieillesse ou davantage ?)

Le mimimum vieillesse a été remplacé par l’allocation de solidarité aux personnes âgées (Aspa).

Il est important de noter qu’il sagit d’une allocation différentielle, c’est à dire que le montant attribué est égal à la différence entre le montant maximum par mois de l’Aspa (953,45) et le montant des revenus mensuels. Donc avec un patrimoine qui rapport plus que 953€ par mois, le montant est 0.

Bonjour Dave,

Merci pour cette précision très importante !

On met à jour l’article 🙂

Bonjour et merci pour cet article toujours très bien écrit et facile à lire,

J’ai lu les messages qui disent de “timer” le marché à la revente sur la partie actions (et d’utiliser le fond euros), mais est ce qu’on ne peut pas réaliser une sorte de DCA inversé avec une vente mensuelle de la partie actions, donc peu importe que ça monte ou ça baisse, on vendra à un prix moyen ?

Comment gérer d’ailleurs cette partie là pour qu’elle soit la plus passive possible ? Sur l’AV il y a le rachat partiel mensualisé mais peut on “programmer” des ventes mensuelles sur un PEA ?

Amicalement à vous,

Johan

Bonjour Johan,

Quand vous sortez l’argent, à vous de décider sur quelles enveloppes sortir en priorité : assurance vie, PEA…

Et sur quels actifs. En assurance vie, si vous avez du fonds euro et des trackers, il vaut mieux laisser travailler les trackers et leur laisser le temps de remonter quand les marchés ont baissé et donc privilégier la sortie des fonds euros.

Sinon, si vous ne voulez pas timer le marché (ce qu’il faut faire en situation normale, là on parlait seulement en cas de krach les 1ères années de notre vie de rentier), il y a toujours le système du DCA, en sortie progressive.

Si vous programmez une sortie en rente en assurance vie ou PEA il y aura des frais et vous perdez la main au profit de l’assureur.

Donc il vaut mieux se faire sa propre simili rente, en sortant “manuellement” tous les mois ou trimestres (possible d’automatiser des rachats programmés en assurance vie mais pas en PEA), à votre rythme.

Bonjour

Enfin un article de synthèse sur la question ! Félicitations.

Cela va me faire un pense bête à garder dans un coin du bureau, l’option placement financiers (majoritaires en indiciel actions) combinés à une petite activité salarié “tranquille” étant celle que je privilégie à terme.

Tout comme Alexandre ci-dessous, c’est une bonne chose que vous ayez rappelé l’aspect cotisation retraite et protection sociale que l’on a tendance à oublier quand on ne calcule juste qu’une rente nette.

De même (toujours comme Alexandre), je trouve un peu dommage que vous n’ayez pas approfondi (mais peut être cela aurait rendu l’article trop complexe) l’aspect du “sequence of return risk” quand on vit d’un capital actions. Il faut en effet à tout prix éviter de vendre des fonds actions en bear market, surtout quand on commence sa phase de “rentier”, car sinon cela impacte trop la “recovery” du portefeuille sur le long terme. Comme vous avez répondu à Alexandre, il faut alors être intelligent dans ses retraits et vivre alors sur la partie du portefeuille qui n’a pas baissé. Encore faut-il que cette dernière constitue un nombre minimal d’années de dépenses du foyer (et non pas simplement un % du portefeuille). Ainsi, si on considère typiquement pour un bear market une durée totale de 5 ans, il faudrait que les fonds euros (ou cash + obligations) représentent environ 125 000 euros bruts au début de la phase de consommation. Libre ensuite pour diminuer cette allocation une fois que le risque de “sequence of return” est passé en début de “retraite”. Ceux qui veulent creuser le sujet peuvent chercher les concepts de “bond tent” ou de “cash cushion” sur le net sur les forums US.

Bonjour Fred,

Merci pour votre retour, très intéressant !

Effectivement un marché baissier au début de notre vie de rentier, ce ne serait pas de chance, ça ferait mal si on n’a pas un bon matelas en épargne sécurisée (fonds euro + livrets).

Quelques adeptes FIRE ont eu des sueurs froides en mars 2020…

Un marché baissier pendant 5 ans serait dur à tenir psychologiquement, les gens n’ont plus l’habitude, mais il faut un plan si cela arrive. Hope the best, prepare the worst.

Ces dernières années, on a été habitués à des baisses éclair sur quelques mois seulement. En mars 2020, à peine le temps de s’en apercevoir que le marché avait déjà bien redécollé !

En 2022, la baisse dure un peu, mais rien de bien méchant pour l’instant.

Super article, j’ai particulierement aime la partie où tu as parlé des trimestres à valider et de la protection sociale !

Il aurait aussi été intéressant de parler de la volatilité de bourse et qu’il est plus intéressant de taper moins sur l’enveloppe bourse quand nous sommes en Bear market et un peu plus quand nous sommes en Bull market qu’en penses tu ?

Merci Alexandre !

Oui bien vu, quand les marchés actions sont baissiers, c’est dommage de vendre des actions, il vaut mieux retirer du fonds euro.

Bonjour Ludovic,

Merci pour cet article.

J’aime beaucoup la vision que vous y développez et qui me paraît plus nuancée que celle du mouvement FIRE.

J’ai l’impression que le mouvement FIRE parlera plus aux gens qui souhaitent sortir du salariat pour gérer des « projets » et qui impliquent souvent en réalité de devenir un vrai chef d’entreprise (gestion d’un parc immo, monter des business…).

Inversement, la vision que vous abordez ici s’adresse plus à des gens comme moi en salariat qui souhaite avant tout gagner en « sérénité » financière pour, pourquoi pas dans le futur, partir en pré-retraite ou accepter un job moins bien payé mais plus valorisant.

Bref, merci encore pour cette article très intéressant

Bonjour Guston,

Merci pour votre retour.

Effectivement dans le mouvement FIRE on observe que beaucoup d’adeptes se disent “retraités” mais sont en réalité encore très actifs…

Il faut voir si l’on veut être vraiment rentier, ou juste non salarié.