Découvrez les 8 critères pour bien construire son portefeuille avec les meilleurs trackers : les indices boursiers suivis, les frais, l’encours, la qualité du tracking, etc. D’abord, nous rappelons pourquoi les trackers sont plus efficaces que les fonds actifs pour investir en actions. Enfin, nous vous expliquons concrètement comment investir en trackers.

SOMMAIRE

- C’est prouvé : les trackers battent les fonds actifs sur le long terme

- Les 8 critères pour bien choisir ses ETF

- Concrètement, comment investir en trackers ?

Pourquoi privilégier les trackers pour investir en bourse ?

Les 2 méthodes pour investir en bourse

Pour investir en bourse, vous avez le choix entre 2 méthodes :

La gestion active

En gestion active, vous sélectionnez vous-même vos actions et vos OPCVM (des fonds actifs). C’est l’image que les français ont de la bourse et de l’investissement en actions : choisir les meilleures valeurs (“stock-picking”), les acheter et les vendre au meilleur moment (“market timing”). Et les banques poussent en ce sens car les frais de gestion sont plus importants qu’en investissement passif en trackers : 2 % par an en moyenne.

La gestion passive

Vous investissez en trackers, aussi appelés ETF (Exchange Traded Funds). Les trackers se contentent de répliquer leur indice de référence (benchmark) : CAC 40, Nasdaq, etc. Les frais de gestion des trackers sont faibles : 0,25 % par an en moyenne. Et les ETF sont moins risqués que les fonds actifs : Quels sont les risques des ETF ?

Les trackers battent les fonds actifs à long terme

Les investisseurs sont de plus en plus nombreux à investir en bourse grâce aux trackers, plutôt que via des fonds actifs. Pourquoi ? Contrairement à ce que l’on pourrait croire, être actif et multiplier les opérations ne permet pas de gagner davantage qu’en étant passif. Le fait est que l’investissement passif en trackers performe historiquement mieux que l’investissement en fonds actifs. Donc le temps passé à sélectionner des titres ou des fonds actifs est contre-productif. Finalement, il vaut mieux être fainéant et investir en ETF, c’est ce qu’on appelle le lazy investing.

Sur les 10 dernières années, la grande majorité des gérants de fonds actifs ont échoué à battre leur indice de référence. C’est à dire qu’ils ont été battus par les trackers. Voyez donc le résultat en image.

Part des gérants de fonds actifs battus par leur benchmark (les indices suivis par les trackers)

Ce qui nous intéresse en tant qu’investisseur actions à long terme, c’est la performance à long terme des fonds actifs versus les fonds indiciels (trackers). Voyons au niveau “Global Equity”, c’est à dire les actions mondiales. On constate que 99 % des fonds actifs ont été battus par l’indice ! Autrement dit : le tracker World fait mieux que 99 % des fonds actifs (des gérants européens) de l’univers actions mondiales sur les 10 dernières années. La victoire est écrasante et il faut être très chanceux pour tomber sur le petit 1 % de fonds actifs qui surperforme car ils changent fréquemment. Et ce n’est pas un cas isolé : la victoire est nette aussi pour les trackers vis à vis des fonds Europe, émergents et des fonds USA.

L’arithmétique en faveur des ETF

C’est mathématique, les frais des fonds actifs pèsent lourds à long terme : 2 % par an contre 0,25 % par an en moyenne pour les trackers. Imaginez une course de 10 chevaux : 9 jockeys sont lestés de 20 kilos (les fonds actifs) et un seul jockey n’a pas de handicap de poids (le tracker). C’est le jockey sans handicap qui a toutes les chances de gagner, surtout si la course est longue. Cela a également été démontré par William Sharpe, nobel d’économie en 1990.

Ceci dit, vous pouvez prendre le pari d’investir sur quelques fonds actifs. Bonne chance pour miser sur les bons chevaux et pour qu’ils restent les meilleurs à long terme. Il faudra surveiller l’équipe de gestion, leur stratégie et les changements de gérants. Nous expliquons plus en détail ici, à travers les unités de compte en assurance-vie.

Le conseil de Warren Buffett

C’est une bonne nouvelle pour vous : pas de compétence particulière à développer pour analyser et sélectionner des titres ou des fonds actifs et pas de temps à perdre à lire des rapports. Il suffit d’investir en trackers pour faire mieux à long terme que la majorité des gérants professionnels ! C’est également le constat du meilleur investisseur au monde, Warren Buffett : “Les investisseurs, petits et grands, devraient s’en tenir aux fonds indiciels à bas coûts.” D’accord, mais quels trackers choisir ?

Investir en trackers : quel tracker choisir ?

Nous sommes convaincus : les trackers sont le moyen idéal d’investir en actions pour les investisseurs pragmatiques. Mais comment faire un portefeuille de trackers ? Il y a plus de 500 ETF cotés à la bourse de Paris ! Donc, quels sont les critères de sélection des ETF ? Nous allons vous présenter 8 critères pour choisir ses trackers.

1/ L’indice boursier à suivre

C’est le critère principal de sélection d’un tracker. Votre ETF va suivre un indice boursier : sur quel indice voulez-vous investir ? Décidez de votre allocation entre les différentes zones géographiques. Et plus accessoirement, entre les tailles des sociétés (petites ou grandes capitalisations). Citons les principaux indices à connaître :

Le MSCI World

Le MSCI World est l’indice le plus généraliste. Il regroupe les 1 600 plus grandes entreprises mondiales (en réalité, l’indice est concentré sur 23 pays développés).

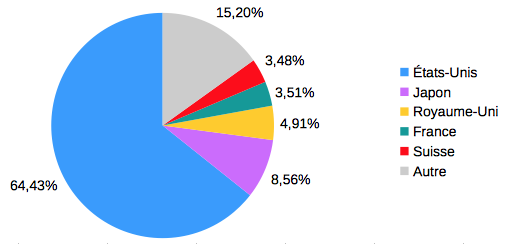

A savoir : cet indice est composé de plus de 60 % de sociétés américaines ! C’est un fait, les entreprises américaines sont très puissantes et représentent une bonne part de l’économie mondiale. Ensuite, le Japon pèse environ 8 % de l’indice. Le Royaume-Uni près de 5 %. Puis la France et la Suisse environ 4 % chacun. Enfin, les autres pays développés pèsent environ 15 %.

Pour aller plus loin : comment investir sur le MSCI World ?

Le S&P 500

C’est l’indice phare des États-Unis. Il est composé des 500 plus grandes entreprises américaines, d’où son nom. C’est l’indice le plus représentatif du marché américain.

Dans le S&P 500, on retrouve les célèbres valeurs technologiques GAFAM : Google (Alphabet), Apple, Facebook (Meta), Amazon et Microsoft.

Pour aller plus loin : S&P 500 ou MSCI World : que choisir ?

Le Dow Jones (DJIA)

Le Dow Jones Industrial Average, plus communément appelé Dow Jones, est le plus vieil indice du monde ! Il a été créé en 1 884 par deux journalistes financiers : Charles Dow et Edward Jones. Il ne compte que 30 sociétés américaines, cela n’en fait pas l’indice idéal à suivre.

De plus, l’indice Dow Jones est calculé “bizarrement”. Il n’y a pas de pondération selon la capitalisation des 30 sociétés.

Le NASDAQ

Le NASDAQ Composite regroupe plus de 4 000 sociétés américaines. C’est un indice généralement plus volatil que les autres, car fortement pondéré en valeurs technologiques et informatiques.

Le RUSSEL 2000

C’est l’indice des petites capitalisations américaines. “Petites mais costauds” : les 2 000 sociétés qui composent l’indice RUSSEL 2000 pèsent en moyenne 2 milliards de dollars. Cet indice peut être intéressant pour diversifier sur les petites capitalisations par rapport aux autres indices cités. Ceci dit, il faut savoir que les petites capitalisations sont plus volatiles que les grandes capitalisations.

Le Nikkei 225

Il s’agit du principal indice Japonais. Pour rappel, le Japon pèse environ 8% de l’indice MSCI World, ce n’est donc pas un petit indice. Il est 2 fois plus important que l’indice phare français, le CAC 40 ! Le Nikkei 225 est composé de 225 sociétés. Le Topix est l’autre indice boursier de la bourse de Tokyo, il comprend quant à lui 1250 titres cotés.

Le MSCI Emerging markets

C’est l’indice des pays émergents, qui en principe seront les économies développées de demain. On y retrouve 24 pays, principalement la Chine, la Corée du Sud, Taïwan, la Russie, l’Inde, le Brésil et l’Afrique du Sud.

Le STOXX Europe 600

Vous l’aurez compris : le STOXX Europe 600 regroupe les 600 plus grandes capitalisations européennes. Le Royaume Uni, l’Allemagne et la France pèsent plus de 50% de l’indice qui compte 18 pays européens.

Le CAC 40

Il faut avouer que ce n’est pas un grand indice à l’échelle mondiale, mais nous le citons par patriotisme ! Il regroupe les 40 plus grandes capitalisations françaises.

Le luxe pèse lourd dans l’indice (LVMH, Hermès, L’Oréal et Kering). Il fut un temps où Sanofi et Total se disputaient la première place. Les sociétés financières (BNP, Société Générale et Crédit Agricole) sont également très présentes.

Note de Nicolas : les français qui investissent en bourse ont une fâcheuse tendance à n’investir que sur le CAC 40, du moins sur les sociétés françaises. C’est louable, mais dommage de n’investir que sur une petite partie du monde. Ce biais domestique les empêche notamment de capter une bonne part de la performance qui est faite aux États-Unis. Force est de constater que le marché américain surperforme la France et notre bonne vieille Europe depuis des décennies. Profitez donc des trackers pour investir facilement sur d’autres marchés, grâce au tracker World par exemple. Il est recommandé de diversifier géographiquement et c’est possible facilement avec les trackers, même sur PEA.

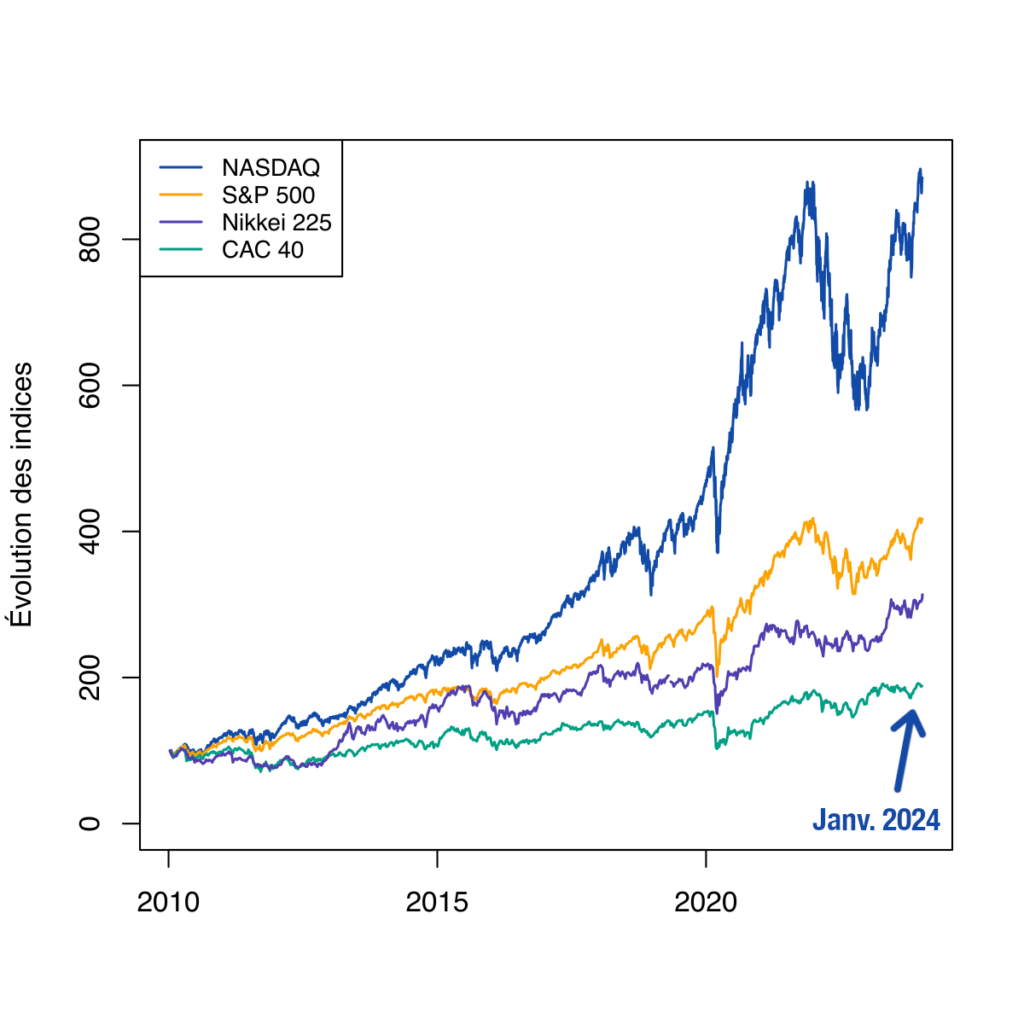

L’évolution de 4 grands indices sur 13 ans

Point de départ à 100 pour chaque indice, à compter du 22/09/2008. Le marché est haussier sur la période, avec quelques corrections, mais la hausse ne se fait pas au même rythme. Les indices américains décollent !

Nous ne rappellerons jamais assez l’importance de diversifier. Au pire, il est préférable de prendre un seul tracker World, plutôt que de n’investir que sur la France. À noter : nous avons retiré l’indice MSCI World du graphique, la courbe se confondait avec l’indice S&P 500 car les performances sont très proches (les États-Unis pèsent 60% de l’indice World).

2/ L’éligibilité au PEA

Vous pouvez acheter des trackers sur différentes enveloppes :

Comme expliqué dans notre article, le PEA est l’enveloppe à privilégier pour investir en trackers. En effet, vous paierez moins de frais qu’en assurance-vie et la fiscalité est très avantageuse.

La plupart des trackers sont éligibles au PEA, mais vous devez vous en assurer si vous souhaitez acheter des ETF en PEA. Ceci dit, l’assurance-vie, le PER et le compte-titres peuvent se justifier dans certains cas, par exemple dans une optique de rente ou pour accéder à certains trackers spécifiques.

3/ L’émetteur du tracker et le volume de l’encours

Investissez dans des ETF d’émetteurs solides. Lyxor est une filiale de la Société Générale et Amundi est détenue par le Crédit Agricole. Leur métier est d’émettre et de gérer les trackers. En France, ce sont les 2 noms les plus réputés pour investir en trackers. Sélectionnez donc des trackers (Lyxor, Amundi ou autre grand émetteur solide) qui gèrent beaucoup d’argent, au moins 70 M€ sous gestion. C’est ce qu’on appelle l’encours.

La liquidité et le spread

Sachez qu’un bon encours assure également une bonne liquidité, c’est à dire que vous pourrez acheter et vendre facilement. Si le tracker n’est pas assez liquide, le risque est d’avoir un prix d’achat qui s’écarte trop du prix de vente. Cet écart s’appelle le “spread” et on cherche à le réduire au maximum, grâce à une bonne liquidité.

4/ La politique de distribution des dividendes

Tracker capitalisant ou distribuant ? Les dividendes – versés par les sociétés composant votre tracker – peuvent être :

- capitalisés : dividendes directement et automatiquement réinvestis dans le tracker. Privilégiez les trackers capitalisant, surtout si vous investissez sur un compte-titres (CTO) et non sur un PEA.

- distribués : dividendes versés sur votre compte espèces. Vous pourrez donc en faire ce que vous voulez. C’est intéressant si vous voulez réinvestir ailleurs ou pour dégager une rente.

A savoir : le CAC 40 dont parlent les médias est un indice nu, sans les dividendes. Si le CAC 40 progresse de 5 000 points à 5 500 points sur 1 an, on pourrait croire que l’on a gagné 10%. Mais c’est sans compter sur les dividendes qui vous ont été versés ! Dans le cas du CAC 40, vous pouvez ajouter environ 3% de dividendes annuels.

Par exemple, au 21/09/2018, le CAC 40 nu est à 5 494 points, alors que le CAC GR (Gross Return, avec dividendes) est à son quasi plus haut de tous les temps avec 14 385 points ! Soit un joli + 100% en 10 ans pour le CAC GR (alors que le CAC nu a peu progressé sur la période, cf le graphique précédent) :

5/ Les frais

Les frais de gestion (total des frais sur encours : TFE) sont de 0,25 % par an en moyenne. Il faut certes rémunérer les gérants, mais ils sont beaucoup moins gourmands que leurs homologues des fonds actifs qui prélèvent 2 % par an en moyenne. Selon les ETF, les frais s’échelonnent généralement de 0,10 % à 0,55 % par an. Au-delà de la borne haute de cette fourchette, préférez un autre tracker. Notez que les frais sont directement prélevés sur la performance du tracker : les performances des fonds (actifs et passifs) sont toujours annoncées nettes de frais de gestion.

Le prêt de titres

Point surprenant : malgré les frais de gestion, certains trackers surperforment régulièrement leur indice de référence (exemple : S&P 500) grâce au prêt de titres. Il ne faut donc pas s’arrêter aux frais : comparez la performance de plusieurs trackers suivants le même indice (par exemple le Lyxor S&P 500 contre le Amundi S&P 500). Finalement, un tracker plus chargé en frais peut battre un autre tracker moins chargé en frais sur le même indice.

6/ La couverture contre le risque de change

Les trackers hedgés permettent de vous couvrir contre le risque de change. En effet, un tracker S&P 500 composé d’actions cotées en dollars est sensible à l’évolution du cours €/$, alors vous aurez peut-être envie de vous couvrir contre le risque de change.

Ainsi, vous payez un peu plus de frais de gestion sur un ETF hedgé, mais vous neutralisez le risque de change pour ne garder que le risque marché.

Notez qu’à très long terme, hedger se justifie moins.

Par ailleurs, certains trackers hedgés ne sont pas éligibles au PEA, tel le tracker World hedgé seulement disponible dans de rares assurances-vie (Linxea Avenir 2).

Notre article : investir en ETF hedgé ou non ?

7/ La qualité de la réplication

Comme nous l’avons expliqué, la principale mission d’un tracker est de parfaitement “coller” à son indice de référence (benchmark), c’est ce qu’on appelle la réplication. Si le CAC 40 progresse de 1,05% ce lundi, il faut donc que l’ETF CAC 40 progresse de 1,05 % ; du moins au plus proche possible. Concrètement, la qualité de la réplication s’évalue sur 2 indicateurs :

- la tracking difference. Il s’agit de la différence de performance entre un tracker et l’indice qu’il réplique sur une période donnée. C’est une mesure à long terme.

- la tracking error. Il s’agit cette fois d’une mesure à court terme. Tous les jours, on évalue la stabilité des performances de l’ETF par rapport à son indice de référence.

Exemple : un ETF CAC 40 a exactement la même performance que son indice sur 1 an, admettons +8,52 %. Mais à y regarder de plus près, les écarts de performance sur cette période sont assez élevés : plus ou moins 0,10% par rapport à l’indice CAC 40 tous les jours ! Nous avons donc affaire à un tracker qui réplique mal (bonne tracking difference mais mauvaise tracking error).

8/ Tracker physique ou synthétique

Il existe 2 types de réplication :

- réplication physique (réplication directe = DR). C’est la norme : un tracker physique possède des sociétés exactement dans les mêmes proportions que l’indice suivi. Par exemple, LVMH pèse 9% du CAC 40 donc LVMH va peser 9% de l’ETF CAC 40.

- réplication synthétique (réplication indirecte). Dans ce cas, le tracker va acheter des entreprises, puis va échanger auprès d’un autre acteur financier la performance de ce portefeuille avec la performance de l’indice qu’il veut suivre (via un “swap”).

Retenons que certains préfèrent le concret de la réplication physique, mais ce n’est pas un enjeu majeur. Les trackers synthétiques ont le grand mérite de nous permettre d’investir en PEA sur des trackers qui suivent des indices non européens. Ils nous offrent le luxe de pouvoir diversifier géographiquement sur le PEA, hors Europe !

Comment investir en trackers ?

Les trackers sont le meilleur moyen d’investir en bourse à long terme et vous avez vu comment bien choisir les ETF. Maintenant, vous voulez sans doute passer à l’action : concrètement, comment investir en trackers ?

1/ Le bon outil : investir en PEA

Tout comme un bon ouvrier doit avoir de bons outils, un bon épargnant doit avoir de bons outils également (les enveloppes pour épargner). Pour investir en trackers, il s’agira d’abord d’ouvrir le bon PEA (et aussi la bonne assurance-vie en complément, on en parle après).

Gardez bien en tête que vous investissez à long terme, il faut donc éviter les frais sur le long terme. Alors fuyez les PEA qui facturent des droits de garde et les frais d’inactivité. Nous avons sélectionné les meilleurs courtiers PEA ici. Si vous avez déjà un PEA, vous pouvez le transférer pour obtenir le meilleur et faire de belles économies à long terme. Nous recommandons Fortuneo, idéal pour tous les profils avec des frais très bas et l’accès à une belle offre de trackers.

2/ Les bons produits : une allocation de trackers

Vous venez de voir quels sont les 8 critères pour bien choisir les trackers. Des critères qualitatifs et primordiaux, d’autres plus techniques et accessoires. Finalement, il est essentiellement recommandé d’investir sur des trackers de grands marchés (tracker World, S&P 500, Stoxx 600, etc.) avec un bon volume d’encours. Plus concrètement maintenant, nous avons pré-sélectionné pour vous une “short list” de trackers éligibles au PEA et nous présentons deux allocations de trackers : lisez donc cet article pour construire votre portefeuille de trackers.

3/ Le bon comportement pour investir

Vous avez le bon outil et une bonne allocation de trackers, tout repose maintenant sur votre comportement d’investisseur. En effet, vous devez être discipliné sur le long terme : investir régulièrement, ne pas céder à la panique ou à l’euphorie, etc. Nous expliquons ici en détail les 4 règles fondamentales pour obtenir une bonne performance à long terme.

4/ Investir en trackers avec la meilleure assurance-vie ?

Vous pouvez également décider d’investir en trackers en assurance-vie. Plusieurs raisons à cela :

- votre PEA est rempli (maximum de 150 000 € de versements),

- pour investir sur le tracker World hedgé (non éligible PEA),

- pour l’avantage successoral de l’assurance vie,

- pour répondre aux contraintes de versement en unités de compte.En effet, certains assureurs imposent un minimum d’investissement en unités de compte, et dans ce cas les trackers sont le meilleur choix quand on souhaite investir sur un fonds actions.

- pour investir en fonds euros, qui sont des supports sûrs sans risque de perte en capital. Vous pouvez donc vendre des trackers et continuer à être rémunéré sur les fonds euros, alors que la poche espèces du PEA n’est pas rémunérée.

Trackers en PEA ou assurance vie ? Notre article dédié.

La meilleure assurance vie pour investir en trackers

Alors quelle est la meilleure assurance-vie pour investir en trackers ? Notre cahier des charges :

- 0 frais sur versement,

- faibles frais de gestion sur unités de compte (0,60 % par an),

- un bon choix d’ETF,

- des frais d’achat raisonnables (0,10 %),

- un bon fonds euro en cas de vente.

Finalement, selon nous Linxea Avenir 2 (notre avis) est la meilleure assurance-vie pour investir en trackers. Et si vous êtes convaincu par les trackers en assurance vie mais que vous craignez de gérer vous-même, nous comparons ici des assurances-vie en gestion pilotée : Yomoni et Nalo notamment investissent exclusivement en trackers.

Vous savez tout pour bien investir en trackers, maintenant le temps est votre allié !

133 commentaires sur “Comment Choisir ses Trackers (ETF) – 8 Critères Essentiels”

Bonjour Nicolas,

Je dispose actuellement d’un PER chez abeille qui me coûte assez cher en frais, 2 % sur versements.

J’ai actuellement quasiment 150000 € sur ce PER qui a été ouvert il y a seulement deux ans.

Est-ce que tu me conseilles d’attendre trois ans pour le transfert sans frais de ce PER (1% soit ici quasi 1500€) et en attendant en ouvrir un autre chez Linxea ou de le transférer immédiatement sur un Linxea Spirit sur des ETF MSCI World II?

Merci pour ton livre et tes conseils

Bonjour Chris,

Idéalement il est possible de transférer le PER, cf notre dernier article : Transfert du PER : comparatif, conditions, frais, délais et fiscalité

Pour rapidement faire mieux travailler l’épargne.

Regardez ici : Linxea Spirit PER rembourse les frais de transfert (lisez bien les conditions mais généralement c’est ok).

Bonjour Nicolas

Je suis tout nouveau dans le milieu des trackers et je cherche à investir dans 3 trackers différent pour au moins 5 ans sans trop de risque (je ne veux pas investir dans un fond euro). J’ai par exemple en tête le CAC40 GR, le DAX et S&P 500

Les quels me conseillez-vous ?

Bien à vous

Bonjour Nathan,

On recommande de faire simple :

– 1 ETF World en “fond de portefeuille” pour une grosse part des investissements actions.

– et une petite part éventuellement en ETF Europe / S&P 500 / Nasdaq / émergents, si ce sont des zones que l’on souhaite surpondérer.

Rappel : investir sur 5 ans en actions est un peu juste, on recommande plutôt 8 ans minimum.

Bonjour Nicolas,

Je cherche à diversifier mon AV avenir 2 chez Linxea qui ne contient pour le moment qu’un fond euros et un ETF MSCI World. Je tends vers un Euro Stoxx mais ils n’ont que le 50 et pas le 600. Il me semble avoir lu dans un de vos articles que le 600 est préférable car plus large au niveau géographique. Alors vaut il mieux s’abstenir plutôt que de prendre le 50? Est ce que ce qui est déjà en place est suffisant pour une débutante? Merci pour vos articles!

Bonjour Catherine,

Vous avez déjà investi en ETF World qui contient l’Europe.

Vous souhaitez surpondérer l’Europe en ajoutant un ETF EuroStoxx ? Pourquoi pas, mais c’est un pari.

Sur PEA on trouve : l’ETF BNPP Easy STOXX Europe 600 (ETZ) – FR0011550193

Mais attention à bien choisir votre PEA.

Bonjour Nicolas,

Meilleurs voeux pour cette nouvelle année !!

J’investis actuellement dans un ETF S&P500 sur un PEA boursorama , il s’agit donc d’un ETF synthétique.

J’aimerais savoir si c’est vraiment risqué de choisir un ETF synthétique et s’il est préférable d’investir aussi sur un ETF S&P500 mais sur un CTO pour privilégier un ETF physique ?

Merci d’avance pour votre réponse

Bonjour Romain,

Meilleurs voeux 🙂

Selon la littérature financière, Les ETF synthétiques ne sont pas plus risqués que les physiques.

Et sont souvent plus optimisés au niveau des frais et de la fiscalité (sans compter qu’on peut les loger dans un PEA bien plus optimisé fiscalement que le CTO).

Par exemple, IWDS et IWDA sont 2 ETF World intéressants.

IWDS est un ETF synthétique.

Donc coût de swap (environ 0,13 % par an).

Mais cela permet d’éviter la fiscalité interne de l’ETF (withholding tax de 0,26 % par an).

Donc au global IWDS permet d’économiser environ 0,13 % par rapport à IWDA.

Bonjour Nicolas,

J’espère que vous allez bien.

Concernant les ETF et la diversification des supports :

1) Selon vous, si l’on ne peut plus investir sur l’ETF CW8 vaut-il mieux transférer CW8 vers WPEA (moins de frais) ou laisser tel quel même s’il y a une petite somme sur le premier (sachant que c’est pour du très long terme) ?

2) Concrètement, quels désavantages y a-t-il à avoir 5 ETF Wld (et 5 SCPI, 5 fonds euros sur 4 assurances-vie et un PEA avec un petit patrimoine) ? Est-ce la performance n’est pas rognée par l’ensemble des frais ? Est-ce qu’il ne vaut pas mieux se concentrer sur un ou deux supports de chaque (mais difficile de rééquilibrer l’allocation patrimoniale…) ?

Merci par avance et belle journée !

Bonjour Charlotte,

ça va bien et j’espère que vous aussi, on prépare les fêtes de fin d’année 🙂

1/ On peut toujours investir sur l’ETF CW8.

Mais vous pouvez laisser tel quel et investir sur un autre ETF World si vous préférez.

=> Ici notre liste des meilleurs ETF éligibles PEA.

2/ Pas de désavantage, la performance n’est pas rognée.

Exemple : 1 placement de 10 000 € avec 1 % de frais ou 2 placements de 5 000 € avec 1 % de frais, cela revient au même.

Et au niveau des intérêts composés également :

Par exemple 1 contrat avec 1 000 € et un rendement de 5 % pendant 10 ans = 1000 x 1,05^10 = 1629 €. Multipliés par 3 contrats avec 1 000 € chacun = 4 887 €. Et si on place sur un seul contrat 3 000 € avec un rendement de 5 % pendant 10 ans = 3 000 x1,05^10 = 4 887 €. Donc on obtient dans les 2 situations la même somme après 10 ans : 4 887 €.

Bonne journée 🙂

Merci pour votre réponse, Nicolas, c’est toujours très appréciable !

Donc même avec un petit patrimoine (~100k€ voire moins) autant de diversification ne pose pas de souci ?

Je précise aussi que quand je disais que je ne pouvais plus investir sur CW8, c’est à cause du prix de la part et de l’offre Starter que j’ai souscrite (au-dessus de 500€ donc je ne bénéficie plus de l’absence de frais de courtage). Mais puisque je peux laisser ainsi et investir sur un autre en attendant, c’est ce que je vais faire.

Merci encore.

Bonne soirée et bonnes préparations des fêtes. 🙂

Oui même avec un petit patrimoine il est bon de diversifier ! (Plusieurs fonds euros, plusieurs ETF même si c’est 3 ETF World dans 3 enveloppes différentes, plusieurs SCPI…).

Bonnes fêtes 🙂

Bonjour,

Sur un PEA, est-ce que les dividendes réinvestie d’un tracker distribuant vient en déduction du maximum de versement possible sur PEA (limite de 150 000 de versement) ?

Ou le dividende reste dans l’enveloppe et n’a pas d’impact sur la limite de versement sur le PEA ?

Merci

Bonjour Paul,

Les dividendes n’ont pas d’impact sur la limite de versements du PEA, heureusement 🙂

Bonjour,

Sur un PEA, est-ce que les dividendes réinvestie d’un tracker distribuant vient en déduction du maximum de versement possible sur PEA (limite de 150 000 de versement) ?

Ou le dividende reste dans l’enveloppe et n’a pas d’impact sur la limite de versement sur le PEA ?

Merci

Bonjour Nicolas, j’espère que vous allez bien.

Merci pour votre site et toutes ces infos. Étant jeune actif depuis peu, je cherche à me renseigner sur les investissements à ma portée aujourd’hui et à faire travailler une partie de mon épargne. Votre site m’aide énormément et j’apprends beaucoup.

Côté bourse, je me suis tourné vers un PEA chez Fortuneo, dans le but d’investir en ETF sur du long terme.

J’ai quelques questions :

– Concernant les ETF world, entre le ELWD et CW8, que vaut-t’il mieux choisir pour un passage d’ordre de 500 euros par mois ? Une part du CW8 ou plusieurs du ELWD ? (si on met de côté l’aspect distribuant vs capitalisant).

– Où est ce que je peux trouver les infos de l’encours sous gestion et des tracking errors d’un ETF sur l’interface Fortuneo ?

D’avance merci et passez une bonne journée !

Bonjour Loick,

Merci 🙂

1/ On privilégie CW8, justement pour le côté capitalisant 🙂

Ou le nouvel ETF World éligible PEA : WPEA de Ishares.

2/ Sur le site JustETF.

Merci beaucoup pour la réponse claire et rapide !

Bonjour Nicolas, d’abord merci pour tous ces articles que je lis depuis plusieurs mois maintenant et qui sont d’une grande aide !

J’ai ouvert un PEA chez Bourse Direct il y a quelques semaines en y mettant seulement 500€ (que je n’ai pour l’instant pas placés) dans l’idée d’acheter des ETF monde. Avec l’arrivée du nouvel ETF iShares dont il semble avoir peu de chance qu’il devienne disponible chez Bourse Direct, pensez-vous qu’il soit pertinent de procéder à un transfert du PEA vers BoursoBank qui propose en plus 0 frais de courtage ?

Je lis parfois que le niveau de frais ne devrait pas constituer un critère déterminant dans le choix d’un ETF, qu’en pensez-vous ?

Merci pour votre avis,

Julien

Bonjour Julien,

Effectivement Bourse Direct ne permet pas d’investir sur WPEA.

Dommage. Globalement ce courtier est assez limité.

Quitte à transférer le PEA, mieux vaut le faire chez Fortuneo (offre Starter = ordre de 500 € gratuit par mois quel que soit l’investissement) plutôt que le PEA Bourso qui a 0 frais de courtage seulement sur les ETF Ishares.

Et il y a l’offre transfert PEA Fortuneo.

Cf notre comparatif des meilleurs PEA.

Bonjour,

Premièrement, merci pour cet article très instructif, surtout pour un nouveau résidant en France comme moi. J’ai quand même une petite question : est-on obligés de passer par l’une de ces trois enveloppes fiscales pour investir ? Ne peut-on pas simplement investir via une plateforme directement ?

Etant donné que je suis un résidant temporaire en France, je souhaite savoir s’il y a une possibilité d’investir sans passer par l’une de trois enveloppes fiscales ce qui faciliterait la gestion de mes investissements lors de mon départ de la France.

Bien à vous !

Bonjour Guy-Gaël,

Via une plateforme ?

Le PEA, l’assurance vie et le compte-titres sont des enveloppes fiscales, et on recommande des établissements habilités pour exercer, et qui proposent des “plateformes” (des espaces clients web) pour investir.

Ce n’est pas le far west. Il faut passer par des enveloppes fiscales et des établissements habilités. Sauf à vouloir se faire escroquer.

L’enveloppe la plus “mondiale” et “exportable” est le compte-titres ordinaire, voyez les meilleurs comptes-titres ici (et l’assurance vie luxembourgeoise pour les plus aisés à partir de 250 000 € d’investissement).

Bonjour,

Sur l’ETF FR0013380607 Lyxor cac 40 (DR) ucits ETF- Acc, que signifie (DR) sachant que ACC veut dire capitalisant ?

Merci d’avance

Bonjour,

DR = direct replication.

Donc ETF à réplication physique.

Comme expliqué dans le critère numéro 8 de l’article.

Bonjour Nicolas ! j’ai une assurance vie Linxea Spirit 2 en gestion libre… mais je vois que la quasi-totalité des ETF qu’on peut choisir sont gérés au Luxembourg et en donc avec un Isin LU.

Est-ce qu’il y a des conséquences sur les frais supplémentaires lorsqu’un ETF est hébergé en dehors de France !!!?

Meeerrcciii !!!

Bonjour Guillaume 🙂

Non pas de frais supplémentaires, au contraire la plupart des ETF sont hébergés au Luxembourg ou en Irlande, car c’est plus optimisé fiscalement 🙂

Bonjour Nicolas,

Merci pour toutes vos infos. Suite à vos conseils, j”ai ouvert un PEA et je souhaiterais investir dans un ETF World MSCI, mais il y en a plusieurs. Dans un commentaire du 05 août 2019, vous aviez conseillé le FR0010315770 et dans votre tableau vous conseillez le FR0011869353.

-Lequel me conseillez-vous pour un montant de 500€ par mois, et quelle est leur différence ?

-Est-ce que les frais de gestion (je suppose) de 0,45% vous paraissent élevés pour un tracker ?

-Est-ce que ces frais (0,45%) me seront facturés à l’achat et à la vente en + des frais de courtage ?

Ce sera mon premier achat (sur Bourse Direct) et je ne veux pas me tromper.

Merci beaucoup pour votre réponse

Bonjour Patricia,

Je vous invite à lire cet article : investir en ETF World.

En PEA c’est simple, il n’y a que 2 ETF World : EWLD et CW8.

C’est blanc bonnet bonnet blanc, peu importe.

Mais EWLD est plus abordable (autour de 25 €) donc ce sera plus facile d’investir proche de 500 € par mois (plutôt que CW8 autour de 420 € actuellement).

Les frais de gestion sont raisonnables pour un ETF éligible PEA.

Les frais de courtage sont prélevés à l’achat et à la vente par votre courtier.

Alors que les frais de gestion annuels (0,xx % selon l’ETF) sont prélevés par la société de gestion (Amundi pour CW8 et EWLD) annuellement au fil de l’eau sur la valeur de l’ETF.

Bonjour Nicolas ! Merci de toutes ces infos !

Ouverture d’un PEA. 10K à y mettre.

Je voudrais faire 50/50 sur deux ETC : MSCI World + S&P 500 = est ce pertinent le second alors que les entreprises américaines sont déjà dans le MSCI World ? Y’a t il un autre ETC que vous conseilleriez ?

De même suite question plus bas sur si il faut prendre à la fois Lyxor et Amundi :l’un est il mieux que l’autre et prend on moins de risques avec l’un plutôt qu’avec l’autre ? (c’est ce qui me donne envie d’investir dans les deux)

Et enfin quelle banque conseillez vous en PEA ? ma banque est le crédit agricole mais j’ai vu qu’il semblait y avoir des frais assez importants. Et j’ai vu sinon Fortuneo ou Boursorama.

Je vous remercie beaucoup 🙂

Bonjour Marlyse,

1/ Les sociétés du S&P 500 sont déjà dans l’ETF World.

Donc peu utile d’investir aussi dessus, cela ferait doublon.

SAUF si vous souhaitez volontairement surpondérer les US dans votre portefeuille actions.

2/ C’est finalement du pareil au même. D’ailleurs Amundi a acheté la société Lyxor.

3/ Voici notre comparatif des meilleurs PEA.

Bonjour, existe-t-il des trackers MSCI World leveragés (par exemple, x2) ?

Compte-tenu du fait que, à long terme, très rares sont les gestionnaires qui surperforment l’indice, l’investissement dans un tracker reproduisant l’indice avec multiple n’est il pas la meilleure allocation possible ?

Sauf à supposer une décroissance mondiale à long-terme, mais nous aurions alors d’autres soucis…

Merci d’avance pour votre avis !

Bonjour,

Je connais des ETF CAC leveragés, mais pas ETF World.

De toute façon le levier est seulement pertinent à court terme.

Car à long terme, le “beta slipping” détruit la performance.

Très intéressant, merci !

Je ne connaissais pas cette subtilité (qui est toutefois logique quand on connait le fonctionnement pratique d’un ETF), qui engendre un effet contre-intuitif : au-delà du court terme, l’ETF à levier n’a pas la valeur du sous-jacent multiplié par le levier (!!).

Bonjour,

Vos connaissances financières partagées sont globalement très instructives, mais est-ce moi qui ne comprend pas bien quelque chose ou serais-je confronté à une idée reçue que vous n’êtes d’ailleurs pas le seul à évoquer sur internet ?

1) Vous dites que l’intérêt de lisser son investissement par des mensualités constantes s’explique par l’achat d’un plus grand nombre de parts en cas de chute du cours vis-à-vis d’un cours de “référence” plus haut, ce qui constitue un gain.

Mais n’est-ce pas qu’une question de point de vue ?

Car inversement, vis-à-vis d’un cours de “référence” bas, une hausse du cours conduit à acheter moins de parts, ce qui constitue donc plutôt une perte.

Au final, ce qui importe vraiment n’est-il pas l’évolution du cours moyen ?

2) De même, vous dites que des mensualités constantes possibles en assurance vie sont plus intéressantes pour cette raison que l’achat en nombre entier de parts comme en PEA.

Mais si on achète mensuellement une part sur un PEA, quand le cours est bas, on en profite aussi : pas sur le nombre de parts achetées, mais sur l’économie réalisée en la payant moins chère. Le seul inconvénient dans ce cas étant la variabilité de la mensualité à débourser en terme de gestion de trésorerie.

3) Ce qui me semble plus intéressant, c’est l’une de vos remarques mentionnant que le cours d’un ETF est plus souvent au plus haut, ce qui sous-entend que le cours est plus souvent au-dessus de sa valeur médiane (et non moyenne) qu’en-dessous. En lissant mensuellement, passerait-on plus de temps à sur-payer qu’à sous-payer les parts acquises vis-à-vis de cette médiane, même si au final une hausse du cours moyen assure l’intérêt de l’investissement ?

Merci pour votre réponse si vous en avez une.

Bonjour Vincent,

Vos questions reviennent en fait à une seule question :

faut-il investir en DCA (investissement en plusieurs fois, en lissant dans le temps),

ou en LSI (lump sum investing : tout investir d’un coup dès qu’on a une somme à investir).

Statistiquement, vu que les marchés sont structurellement haussiers, il vaut mieux investir en LSI.

MAIS…

Émotionnellement, pour une bonne part d’investisseurs non aguerris, il vaut mieux investir en DCA. Car si les marchés baissent après un investissement en LSI, cela peut être très stressant et conduire à paniquer et à revendre au pire moment. Alors qu’en DCA on supporte plus facilement les baisses et on est moins victime du “behavior gap”.

Bonjour,

Débutant en investissement boursier, je souhaite acheter des ETF World en UC sur mon assurance vie.

En lisant le prospectus d’un ETF Amundi MCSI, capitalisant, il est annoncé des frais d’entrée et de sortie de 3%, si et seulement si les actions sont achetées directement au sein du compartiment.

Qu’est ce que celà signifie ? Les dividendes réinvestis en achat d’UC sont prélevées de 3 % ?

En vous remerciant de votre réponse,

David

Bonjour David,

Cela dépend de votre contrat d’assurance vie.

Sur une bonne assurance vie il n’y a pas de frais d’entrée / sortie sur ETF (au pire 0,10 %).

Cf notre article : meilleures assurances vie.

Bonjour, je voudrais savoir s’il est utile d’investir dans 2 Etf répliquant le même indice mais pas du même gérant (lyxor et amundi)?

Merci pour votre réponse. Bonne journée.

Bonjour,

Pas indispensable.

Personnellement j’ai commencé à le faire quand j’ai investi des sommes significatives.

Question classique, on en parle plusieurs fois ici dans les commentaires : investir en trackers.

Bonsoir Nicolas, je te remercie.

Bonjour,

mon PEA est bientôt plein (ETF World EWLD).

Je réfléchis à ma nouvelle stratégie, à savoir mon investissement mensuel, qui aura lieu sur le CTO. Est-ce que je continue avec un World type IWDA ou bien encore plus diversifié repoduisant le ACWI, intégrant les émergents type IE00B6R52259 ?

Ma question vaut pour du très long terme : au moins 25ans.

Merci.

Bonjour Anthony,

A vous de voir !

Personnellement, après mon PEA rempli, j’ai investi sur CTO sur plusieurs ETF dont IWDA et MWRD (indice MSCI World) et VWRL (indice FTSE All World comprenant les émergents, proche de l’indice MSCI ACWI).

On en parle dans cet article : ETF World.

Bonjour,

Tout d’abord bravo à vous pour vos articles et votre site !

Une petite question qui me taraude depuis quelques semaines concernant les trackers hedgés. D’après ce que vous écrivez, il est communément admis que le hedge ne se justifie pas sur le long terme du fait des mouvements cycliques des devises et des frais plus chargés de ces trackers.

Toutefois, pour un investissement à réaliser dans la période actuelle en ETF S&P500, et dans le cas de trackers présentant exactement les mêmes frais que les non hedgés, ne serait-il pas plus intéressant de placer dans ces supports hedgés en cette période de grande faiblesse de l’euro face au dollar ?

Sachant qu’une remontée de l’euro à ses niveaux “normaux” dans un futur plus ou moins lointain pourrait occasionner une perte de performance de 15% sur les trackers non hedgés avec le dollar ?

Je pense par exemple aux trackers S&P500 logeables dans un PEA et dont les frais minimaux sont les mêmes (0.15%) entre les hedgés comme le BNP Paribas Easy S&P500 (version hedgée), et les non hedgés comme l’Amundi PEA S&P500.

Bonjour Anthony,

Merci 🙂

On évoque les ETF hedgés sous le tableau ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Non les frais ne sont pas les mêmes. Ce que vous voyez, c’est la surface visible de l’iceberg : les frais de gestion annuels.

Mais vous ne voyez pas les frais de hedge (liés au delta entre les taux d’intérêt européens de la BCE et américains de la FED).

C’est tentant de hedger en partie en ce moment, vu la faiblesse de l’euro face au dollar. J’y pense parfois.

Mais je me ravise, car c’est aussi risqué vu les frais annuels de hedge et vu que la situation pourrait durer des années avec 1 € = 1 $ qui deviendrait le “new normal”.

A vous de voir ce qui vous rend le plus à l’aise.

Bonjour,

Tout d’abord, je voudrais vous remercier pour tout ces articles super enrichissants.

Je compte commencer à investir sur PEA. Cependant je me demande si je dois commencer simplement en investissant sur ETF World, ou si il est utile maintenant ou même par la suite de me faire un portefeuille équilibré avec un investissement sur l’or, des etf obligataires, des actions et des matières premières comme le portefeuille expliqué par Ray Dalio par exemple.

Quel est votre avis sur le sujet ?

Merci encore

Bonjour,

Le PEA permet d’investir uniquement sur le marché actions.

Pas sur les autres marchés (obligations, or…)

Nous considérons qu’il faut diversifier notre patrimoine, selon notre allocation patrimoniale : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Donc les actions en PEA.

Et le reste dans les bonnes assurances vie pour y investir en fonds euro (fonds euro = panier d’obligations, pas besoin d’ETF obligations) et éventuellement en immobilier (SCPI / SCI), en or et matières premières, etc.

Donc PEA et assurance vie sont complémentaires : https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

Attention il faut bien choisir les bonnes assurances vie (sans frais sur versement et bon choix de fonds) : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour Nicolas,

Je trouve assez peu d’articles sur les ETF World ESG/ISR sur lesquels on peut investir via un PEA. En existe-t-il ? Je trouve uniquement des ETF Europe ESG/ISR compatible avec PEA mais j’aimerais diversifier sur le World d’où ma question.

Merci d’avance

Bonjour Kevin,

Effectivement dans la liste des ETF sectoriels, je cite quelques ETF environnement / ISR / ESG : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#menu2

Mais ce ne sont que des ETF Europe éligibles PEA, et le seul World n’est pas éligible PEA. Si quelqu’un trouve, cela m’intéresse !

Bonjour Nicolas,

Est-ce une bonne ou une mauvaise idée d’investir sur CW8 si on ne peut pas garantir de pouvoir acheter au moins un titre tout les mois ? Le titre CW8 étant actuellement à 421 euros.

Je me demande s’il ne serait pas plus judicieux d’investir par exemple 100 ou 200 euros par mois à coup sûr sur EWLD afin d’être en capacité d’appliquer la méthode DCA de la bonne manière pour lisser le coût d’achat des titres. Qu’en pensez-vous ? Ce qui m’ennuie un peu sur le EWLD se sont les frais de gestion de l’ETF qui sont plus élevés avec EWLD + ajouté à cela les frais d’ordre chez Bourse Direct.

De plus, j’ai déjà un PEE sur base de fond en action (non-côté) dans mon entreprise, il faut donc que je commence à diversifier sur de l’immobilier (certainement SCPI), et donc de l’épargne en moins pour l’achat d’ETF…

Merci d’avance.

Bonjour Kevin,

Le principal est de diversifier (ETF World OK).

Et d’investir régulièrement (pas OK si vous n’êtes pas régulier, donc il vaut mieux investir sur EWLD plutôt que CW8 si c’est plus dans notre budget pour arriver à être régulier).

Les frais de gestion de ces 2 ETF sont quasiment identiques et la performance aussi.

Et les frais de transaction sont très faibles chez Fortuneo et Bourse Direct, cf le tableau comparatif : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Merci pour votre réponse ! Cela me conforte et me rassure sur mes choix.

Bonjour,

Déjà je vous remercie pour ce site qui me permet aujourd’hui de mieux comprendre l’investissement et toutes les possibilités qui en découlent, je trouve ça finalement passionnant moi qui ne suis pas une grande adepte des chiffres 😉

J’aurais cependant quelques questions concernant le PEA que j’ai pour projet d’ouvrir d’ici peu. Je souhaite pour commencer investir seulement sur un ETF World, je sais que les plus recommandés sont le CW8 et CLWD. Au vu de ma capacité à épargner je souhaitais investir pour 100 € d’actions par mois. Je devrais donc plutôt me diriger vers le CLWD qui propose des valeurs liquidatives beaucoup plus abordables que l’autre. Cependant, j’ai lu sur plusieurs sites et forum que l’ETF de chez Lyxor pourrait finalement être amené à disparaitre au vu de son faible encours. Qu’en pensez-vous? Si j’investis sur celui-ci et qu’il disparait mes actions seront vendues n’est-ce pas? Mais alors en fonction de la période et du marché je pourrais perdre beaucoup si mes actions sont revendues moins chères que ce que je les ai acheté?! Ou alors je m’étais dit qu’au lieu d’investir tous les mois je pourrais le faire tous les trimestres, ce qui me permettrait d’investir sur le CW8 qui a mon sens semble être plus “sur”. Mais n’est-il quand même pas mieux d’investir une plus petite somme tous les mois plutôt que tous les trimestres?

Que pensez-vous de tout ça?

Merci pour votre aide 🙂

Bonjour Laura,

J’imagine que vous parlez du EWLD et non du CLWD : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

La société de gestion Amundi (qui gère l’ETF CW8) a racheté la société Lyxor (qui gère l’ETF EWLD).

Donc certains pensent que EWLD pourrait disparaitre car doublon avec CW8.

Pour ma part je continue d’investir sur les 2.

Si EWLD disparait, il faudra vendre et on pourra alors réinvestir sur CW8 la même somme.

Donc que l’on vende avec gain ou perte cela ne change strictement rien, on aura toujours la même somme en portefeuille PEA (modulo les frais de transaction).

Pour ma part j’investis tous les mois, mais investir tous les trimestres cela va bien aussi.

Le tout est d’être régulier et discipliné.

Fréquence mensuelle ou trimestrielle comme expliqué ici dans notre 3ème bonne pratique de l’investissement en bourse : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour,

Où peut-on trouver les informations concernant les trackers?

Vous parlez de qualité de réplication, mais où trouver les infos?

Pas évident tout ça quand on n’y connait rien!

Merci pour vos explications 🙂

Bonjour Stéphanie,

C’est simple, il suffit de comparer la performance de l’ETF sur 1/3/5 ans.

Par rapport à la performance de l’indice qu’il réplique sur 1/3/5 ans.

Il y a bonne réplication quand ça colle à 0,x % près.

Mais on a déjà fait ce travail.

De bons trackers sont listés dans le tableau ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Souvent, il n’y a pas besoin de faire compliqué, le plus simple est souvent le plus efficace.

Cf le tracker World ici : https://avenuedesinvestisseurs.fr/msci-world-composition-etf-comment-investir/

Bonjour Nicolas,

Dans le cas du WPEA (que vous recommandez dans certains articles), il n’a été créé que cette année : comment évaluer sa capacité de réplication ?

Merci d’avance et belle fêtes à vous

Bonjour,

On commence à avoir un bon recul sur 3 / 6 mois.

La performance est cohérente face à l’indice.

Et avec pour émetteur BlackRock je suis assez confiant sur la qualité de réplication 🙂

Joyeuses fêtes !

Bonjour,

est-on actionnaire lorsqu’on achète des ETF ? Possède t-on réellement les actions ou est-ce l’émetteur de l’ETF qui est propriétaire ?

Bonjour François,

On est bien actionnaire.

Et on est propriétaire des titres dans le PEA et le CTO.

Mais en assurance vie, dans tous les cas on est créancier de l’assureur.

Bonjour Nicolas,

Félicitations pour votre site et vos articles qui sont des mines d’information.

J’ai investi en Trackers World, en diversifiant entre Amundi et Lyxor. Cependant, j’ai remarqué qu’il existe plusieurs trackers Amundi qui me semblent similaires, notamment le CW8 dont vous parlez dans vos articles et le LU0996182563.

Le cours n’est pas le même, mais le reste semble similaire. Quelle différence voyez-vous entre les deux?

Merci beaucoup

Bonjour Matthieu,

Cela semble très proche, je ne vois pas la subtilité non plus !

Bonjour Nicolas,

Merci pour cette article.

J’ai du mal à comprendre la pertinence d’un PEA en gestion sous mandat type Yomoni.

Si on compare les performances d’un MSCI World depuis 2016, avec les performances d’un PEA Yomoni on se rend compte qu’ils sont bien en dessous.

Certes, il faudrait également ajouter les frais de trading de la plateforme, mais si on choisit une banque en ligne, l’impact des frais est quasiment inexistant.

Qu’en pensez vous ?

Bonjour Max,

Effectivement on apprécie Yomoni pour la gestion pilotée en format assurance vie, pour diversifier en actions mais aussi obligations, matières premières,…selon profil épargnant.

Cf notre comparatif des meilleures gestions pilotées : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Mais sous format PEA, nous ne sommes pas convaincus par la gestion pilotée.

C’est forcément en profil 10 et en actions.

Autant investir sur un tracker World en gestion libre.

Bonjour Nicolas,

Merci beaucoup pour toutes vos informations qui sont précieuses.

Je me pose une question sur l’achat d’ETF sur un PEA suite à l’ouverture de mon compte chez Fortuneo.

Dans une stratégie à long terme (et plutôt passive) et d’investissements réguliers comme vous le préconiser, j’achèterai donc des trackers (par exemple pour 100€ tous les mois sur EWLD). Mais doit-on également les revendre ou simplement continuer d’acheter sur le long terme pour profiter de la croissance des marchés ?

Merci pour votre aide 🙂

Bonjour Marie,

L’investissement en bourse s’inscrit sur du long terme.

On laisse le temps faire son oeuvre pour profiter de la capitalisation et des intérêts composés.

On ne vend que quand on a besoin de l’argent pour vivre (par exemple à la retraite).

Et avant cela, on pioche d’abord dans ses livrets et fonds euro.

C’est le but d’une bonne allocation patrimoniale diversifiée : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Je vous invite à lire cet article aussi : https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/

Bonjour,

Je prévois d’investir sur l’assurance vie linxea vie mais les trackers world sont disponible seulement selon des secteurs (Santé, Technologies de l’information, Industries, etc), cependant certains d’entre eux ont une bonne performance et une bonne répartition sur le marché international. Cela pose-t-il vraiement un problème si je n’investis que sur un seul tracker dans un seul secteur ? Par ailleurs l’ecart de performance de certains peut aller jusqu’a 0,40%, tandis que le tracking error ne dépasse jamais 0,05%. Cela pose-t-il aussi réellement un problème ?

Bonjour Guillaume,

Si on n’investit que sur un seul secteur, on n’est pas du tout diversifié.

Car le tracker World “pur”, c’est plus de 10 secteurs (tech, santé, industries, etc.) différents à l’international.

Alors qu’un tracker World sectoriel, c’est seulement 1 secteur à l’international.

Les contrats Linxea Avenir et Linxea Spirit 2 proposent des trackers world “purs” et des World sectoriels : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

J’ai cherché mais je ne suis pas sur d’avoir trouvé le tracker monde en question. S’agit-il bien pour Lyxor du Lyxor MSCI World UCITS ETF Dist ?

Bonjour Guillaume,

Pour qu’il n’y ait aucune ambiguïté, il vaut mieux donner le code ISIN.

Sur Linxea Spirit, l’ETF World classique est le LU1437016972.

Ah mince je cherchais pour Linxea Avenir. Est ce bien le FR0010315770 ?

Je viens de checker sur mon contrat Linxea Avenir, oui c’est bien l’ETF World “pur”.

Bonjour, merci pour cet article, je suis un futur investisseur plutôt jeune (22ans) sur le point d’ouvrir un PEA pour y investir sur des ETF.

Je ne comprend néanmoins pas la nuance entre les notions de frais de gestion, frais courants et frais d’encours. J’ai vu ces différentes notions revenir un peu partout sur internet et ne sais pas si elles se réfèrent à la même chose ou presque.

Aussi j’ai vu qu’il était conseillé de ne pas investir sur trop de tracker pour ne pas payer trop de frais. Je ne comprend pas cette affirmation étant donné (selon moi) qu’avoir 0,15% de frais sur 1000€ d’un tracker revient à la même chose que 0,15% de frais sur 2 trackers à 500€. Pourquoi alors limiter le nombre de ligne de son portefeuille ?

Merci d’avance

Bonjour Gauthier,

Il y a des sources plus ou moins fiables.

Le Total Expense Ratio (TER) mesure le total des frais sur encours, alias frais de gestion. En vulgarisant, ce sont les 0,25 % (en moyenne) de frais de gestion annuels des trackers.

Et votre intuition est juste. Qu’on ait 0,25 % de frais de gestion annuels sur 1 ETF avec 10 000 €, ou 0,25 % sur 2 ETF avec 5 000 € chacun, cela revient aux mêmes frais de gestion au total pour le portefeuille.

Mais dans la source que vous avez lu, ils faisaient peut-être allusion aux frais de transaction (frais d’ordre) facturés par le courtier en bourse. On paie à l’ordre. Passer 2 ordres revient généralement plus cher que passer 1 seul ordre. Si on veut faire simple, on investit seulement sur 1 ETF World.

Bonjour,

Où peut on trouver les informations sur la liquidité des trackers ?

Bonjour Guillaume,

Sur le site de l’émetteur notamment, on trouve l’encours.

Par exemple pour le tracker EWLD, sur le site Lyxor, je vois un encours de 102 M€.

Et pour SP5, je vois 9 772 M€.

Un gros encours assure une bonne liquidité.

Merci pour votre reponse

Bonsoir,

En relisant votre excellent article, concernant les critères de choix d’ETF, vous mentionnez la liquidité et le spreap.

Pourriez-vous donner des valeurs cibles pour ces facteurs afin de faire un choix d’ETF assurant une bonne liquidité et un spread acceptable?

Même remarque concernant la tracking error et la tracking difference.

Merci d’avance.

Bonjour Adrien,

La liquidité dépend de l’encours.

Avec 50-70 m€ d’encours généralement les titres sont liquides avec un spread très faible (inférieur à 0,05 %).

Pour les écarts de tracking, idem je dirais moins de 0,05 % pour un bon ETF.

Bonjour Nicolas,

Merci pour cet article et toutes vos réponses, votre site est devenu une vraie référence pour moi en matière d’investissement.

J’habite et travaille à l’étranger (en Europe) et je ne suis pas payé en Euros.

Je souhaiterai cependant investir en bourse. Conseilleriez-vous un broker international? (eToro par exemple?)

Bonjour Pierre,

Je sais que Degiro a la cote auprès de nos lecteurs Expatriés : https://avenuedesinvestisseurs.fr/degiro-avis-cto-courtier-bourse/

Pour eToro on est très réservés car c’est très orienté trading, trading social, approche casino…et on n’est pas propriétaire des titres.

Bonjour,

que pensez-vous de l’ETF PAASI en complément d’un ETF World ? Il est composé d’émergents asiatiques (dont la Chine en majorité), sans être exposé aux actions brésiliennes ou russes qui freinent historiquement la performance.

On parle beaucoup de la montée en puissance de la Chine dans le monde de l’économie, peut-être que ce sera le cas en bourse dans la décennie à venir.

Bonjour David,

Pourquoi pas pour une portion raisonnable de l’allocation.

Mais (pour l’instant), les émergents sont décevants au niveau de leurs performances boursières qui ne suivent pas du tout leurs performances économiques (forte hausse du PIB tous les ans alors que les indices boursiers progressent peu).

Bonjour Nicolas,

Je souhaiterai avoir une précision par rapport à la fréquence d’investissements sur PEA vis à vis des frais de chaque ordre.

Prenons un exemple : J’investis dans l’ETF World Lyxor. Je commence par des ordres de 500 euros de façon trimestrielle. Mais lorsque je veux évoluer, faut-il aller sur du 1000 euros de façon trimestrielle ou plutôt 2000 euros de façon semestrielle ?

Merci.

Bonjour Younes,

La différence sera anecdotique chez les bons courtiers selon moi, donc pas déterminant.

Chez Fortuneo : de 500 € à 2 000 € = 3,90 € l’ordre.

Chez Bourse Direct : 1,90 € entre 500 € et 1k€ et 2,90 € entre 1k€ et 2k€.

Cf les frais ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Nous sommes plutôt partisans de l’investissement mensuel ou trimestriel : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour Nicolas,

Merci pour votre retour.

Auriez-vous une préférence entre investir 500 € par mois ou 1500 € par trimestre ?

Sur un trimestre, investir 500 € par mois donnera 1,95 € x 3=5,85 € d’ordres, alors que 1500 € pour le trimestre donnera 3,90 € d’ordre. Mis à part le frais d’ordre, y a-t-il d’autres critères à prendre en compte pour choisir entre l’investissement mensuel ou trimestriel ?

Merci beaucoup.

Bonjour Younes,

Personnellement je préfère investir tous les mois, mais à vous de voir.

Un peu plus de frais (mais ça reste anecdotique), mais on lisse un peu plus. L’autre critère c’est le temps passé : cela prend 2 minutes par mois plutôt que 2 minutes par trimestre (ce qui reste anecdotique aussi de mon point de vue, ça reste de l’investissement lazy).

Bonjour Nicolas

Merci pour votre site qui est une mine d’informations. J’ai appliqué vos bonnes pratiques et j’investis chaque mois dans environ 1000€ du tracker monde EWLD. Pensez vous qu’il soit vraiment risqué de n’avoir qu’un seul support (à mon sens la défaillance de l’émetteur est peu probable). Faut-il absolument diversifier avec un autre tracker monde (Amundi par ex) et si oui comment? Investir à partir d’aujourd’hui sur le second tracker? Désinvestir progressivement du Lyxor pour racheter le second émetteur ? Merci pour votre aide

Bonjour Caroline,

A vous de voir ce qui vous rend le plus sereine. De mon côté, c’est à partir de 50 000 € d’investissement que j’ai commencé à diversifier sur 2 émetteurs. J’ai alors simplement investi sur l’ETF Amundi au lieu du Lyxor.

Merci Nicolas. J’allai mettre en pratique mais j’ai vu que Lyxor avait été racheté par Amundi… Du coup y a t il un autre émetteur d’ETF World eligible au PEA??

Bonjour Caroline,

Ça ne pose pas de problème.

A titre personnel, je continue d’investir sur les ETF World de Lyxor et Amundi éligibles au PEA.

On liste les ETF liquides et éligibles PEA dans ce tableau : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

Bonjour Nicolas et Ludovic,

Merci pour vos différents articles, c’est une vrai mine d’or votre site! Suite à vos articles (et en recoupant les informations sur quelques autres sites), j’ai ouvert un PEA chez Fortuneo, une AV chez Linxea et Nalo et je commence à verser régulièrement sur chaque support afin de diversifier et lisser les entrées.

J’ai lu quelques articles sur les ETF smart beta, qui selon certaines études surperforment à long terme les indices de référence.Ils sont certes plus chargés en frais que les ETF “classiques”, mais la superformance semble couvrir l’écart. Vous n’abordez pas ce sujet dans vos différents articles (ou alors j’ai raté l’info), avez-vous un avis sur ces supports? Ils semblent être également un bon moyen de capturer la croissance des indices en gestion passive.

Bonjour Benoît,

Les ETF classiques ne prennent en compte que la capitalisation (“cap weighted”).

Alors que les ETF smart bêta prennent en compte d’autres facteurs, comme la faible volatilité (“low vol”), pour tenter de surperformer le marché.

On s’éloigne de la gestion purement passive et on tend vers la gestion active.

Nous ne sommes pas convaincus. Mais pourquoi pas pour une portion de son portefeuille actions.

Bonjour Nicolas & Ludovic,

Décidément votre site devient une bible, je m’y réfère souvent pour relire un article ou un passage sur des choses et tout s’éclaire de plus en plus.

Néanmoins une question subsiste sur les cotes des ETF (d’ailleurs aussi les autres produits de bourse) s’appuyant sur des indices côtés ailleurs (ex. un ETF sur le Nasdaq côté à Paris). Les variations ne suivent pas l’index de manière journalière (d’ailleurs comment pourraient-elles vu l’écart d’horaires?). J’ai bien compris qu’il s’agit de gestion passive (dans le temps) et qu’à la fin les courbes se suivent, mais mes investissements récents sont tout de même observés de près, et quand le S&P 500 prends 2% et que mon ETF (non hedgé) fait -0,3% je m’interroge… Le DICI ne donne rien non plus pas mieux que quelques recherches Google… Comment ça fonctionne?

Merci de votre éclairage…

Bonjour Thomas,

Vous avez donné vous-même la réponse 🙂

Avec un ETF non hedgé, la performance dépend de l’évolution de l’indice suivi ET de l’évolution des devises. En l’occurrence selon l’évolution € / $ pour l’ETF S&P 500. Si on ne veut pas subir l’évolution des devises, il faut investir en ETF hedgé.

Exemple de performance ETF World en 2020 :

– en dollar : +15,90 %. (Devise de référence de l’indice).

– en euro : +6,33 %. (L’euro s’est renchéri en 2020 face au dollar).

Il y a des années où c’est à notre avantage. A très long terme, on considère que se hedger n’est pas nécessaire car on revient à l’équilibre.

Bonjour Nicolas

Merci pour votre article,

J’ai investis dans un Tracker world Lyxor FR0010315770 “Distribuant” au sein d’une assurance vie LINXEA. Vous indiquez dans votre article que les dividendes sont versés sur le compte espèce. Je n’ai pas de compte espèce sur une AV? comment cela fonctionne? Où vont les dividendes? est-ce un mauvais choix? fallait-il mieux choisir un etf capitalisant?

Bonjour Loïc,

Sur assurance vie, les dividendes seront versés sur le fonds euro.

ETF capitalisant ou distribuant ? Il n’y a pas de mauvais choix dans l’absolu. Tout dépend de notre situation personnelle :

– en phase de capitalisation : on privilégie généralement les ETF capitalisant, pour maximiser la capitalisation et faire travailler l’argent au mieux ;

– en phase de consommation (généralement à la retraite) : on privilégie souvent la distribution.

Bonjour Nicolas,

Merci pour la clarté de vos articles !

J’ai toutefois une question : pour un investissement de 1500€ en PEA , avec versements mensuels réguliers de 100 euros, il vaut mieux que je me concentre sur un etf World (j’ai en tête celui de Lyxor) ou alors je peux d’ores et déjà opté pour de la diversification (EM, SP500, small cap US, …) ?

Par ailleurs, je ne choisis pas d’ordre à court limité, est ce un réel problème ?

Merci d’avance pour votre retour.

Éric

Bonjour Eric,

Ce n’est que mon point de vue, mais j’estime que sous 50 k€ de portefeuille, diversifier sur plusieurs ETF géographiques plutôt que l’ETF World revient à sortir l’artillerie lourde pour pas grand chose.

En fin d’article on suggère 2 allocations, chacun peut y réfléchir dans sa situation : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Pour le type d’ordre, personnellement je passe des ordres au marché ou à la meilleure limite, car j’investis sur des ETF avec très bonne liquidité et sur du long terme, donc je ne joue pas au trader à tenter de grappiller des centimes.

Bonjour Nicolas,

Je reviens au commentaire précèdent, quand vous parler de 50k de portefeuille, vous parlez bien de l’allocation dédié à la Bourse et non l’allocation patrimoniale complète ?

En gros, selon votre point de vue si je vous ai bien lu pour 20 000 euros d’investissements sur PEA même votre 2iemes allocations recommandé si on veut hedgé n’est pas forcément préférable, un seul tracker world reste plus intéressant ?

Merci a vous

Bonjour Florian,

C’est ça, je parle seulement du portefeuille actions.

Ce n’est que mon point de vue, mais j’estime que sous 50 k€ de portefeuille actions, diversifier sur plusieurs ETF géographiques plutôt que l’ETF World revient à sortir l’artillerie lourde pour pas grand chose.

Bonjour ! Merci pour votre excellent article. Je cherche désespérément les taux de rendement versés via les dividendes, mais malgré des recherches sur les sites des émetteurs de trackers, Amundi et Lyxor, je n’ai rien trouvé. Est-il possible de connaître à l’avance le montant des dividendes versés chaque année ? Pourquoi tant d’opacité ?

Bien cordialement

Bonjour Antoine,

Les ETF regroupent des dizaines voire centaines de sociétés.

Sur un ETF World par exemple, il y a 1600 sociétés qui vont chacune verser des dividendes ou non et on ne sait pas à l’avance combien.

Mais ce n’est pas une information importante de toute façon. Les Français ont un fort biais dividende, mais ce qui compte, c’est la capitalisation. Par exemple, le CAC 40 est un indice avec un rendement sur dividende élevé (autour de 4 % car les sociétés FR versent beaucoup de dividendes), et pourtant l’indice CAC 40 a une performance ridicule face au Nasdaq qui ne verse pourtant quasiment pas de dividendes.

Bonjour Nicolas,

Un très grand merci pour ce site (un de plus)

J ai appliqué les principes de base depuis 2 ans en terme d’enveloppe (PEA + 3 assurances vie Boursorama / Yomoni / Linxea) et je dois dire que cela porte ses fruits, crise de covid inclut grâce à l’investissement progressif.

Cependant, j ai une question pour laquelle je ne trouve pas la réponse quant à la perception du dividende.

En assurance vie, le dividende est distribué et immédiatement réinvesti. Quand il est capitalisé, le nombre de part monte de quelques dixièmes, voir plus.

Sur le PEA, lorsque le dividende est distribué, je reçois un relevé de coupon, le montant est bien versé sur le compte espèce.

En revanche, comment peut on voir la perception du dividende sur le PEA, si investit en trackers capitalisant ? Le nombre de part monte ? le prix de revient baisse ? ou la cotation du tracker varie en fonction du dividende ?

Merci de votre réponse, et encore bravo,

Bonjour Stéphane,

Bravo, vous avez tenu bon pendant la tempête, c’est ce qui permet de générer de la performance. Car le principal ennemi de l’investisseur est son propre comportement, mais vous avez bien réagi. Vous n’êtes plus vierge, vous avez vécu votre 1er krach et vous vous êtes bien comporté en continuant d’investir. Depuis des décennies on remonte toujours plus ou moins rapidement, donc les perdants sont ceux qui paniquent.

Bonnes hypothèses !

Pour les ETF capitalisant, quand on perçoit un dividende, c’est le cours du tracker qui augmente. Donc c’est difficilement perceptible “à l’œil nu”, mais c’est bien capitalisé.

Bonjour,

Merci pour tout !

Pourriez vous m expliquer la différence entre ces 2 ETF présents sur linxea avenir:

LYXOR ETF PEA NASDAQ-100 UCITS et LYXOR NASDAQ 100 UC.ETF CAPI

Merci

Bonjour Yoann,

Pouvez-vous donner les codes ISIN ?

C’est ce qu’il y a de plus clair pour identifier les ETF.

Comparez les performances depuis le 1er janvier et sur 3 ans de ces 2 ETF, pour voir l’écart de performance. Si l’écart est très faible (inférieur à 0,50 %) alors ces 2 ETF répliquent a priori le même indice (NASDAQ) et les 2 ne sont pas hedgés.

Bonjour et merci pour cet article!

J’ai beau faire des recherches je n’arrive pas à répondre à cette question: parmis les courtiers PEA disponibles sur le marché, lesquels offrent la plus grande gamme d’ETF? Je suis en pleine recherche du courtier qui me correspondra le mieux et c’est une donnée que je ne trouve nul part.

Bonjour Léo,

Je ne saurais pas quantifier, mais les PEA Fortuneo et Bourse Direct donnent accès à un grand choix d’ETF : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Nous sommes clients satisfaits de ces 2 courtiers et nous en avons de très bons retours.

Bonjour Nicolas, merci pour tous ces conseils pleins de bon sens et de simplicité. Je les ai appliqués depuis un moment 🙂

J’aimerai comprendre le fonctionnement des dividendes dans les ETF/trackers par capitalisation et en particulier le MSCI World (personnellement je n’ai que du CW8 Amundi).

Les dividendes sont ajoutés à l’indice ? Il y’a deux indices différents ? J’ai cherché sans résultats sur le site de MSCI, Amundi, etc.

Et existe-t-il un ETF qui les distribue ? (Par curiosité et pour comparer, et non pour investir)

Bonjour Martin,

Bonne question, je ne connais pas de tracker World distribuant, pas certain que cela existe.

De manière générale, il y a les fonds capitalisant et les fonds distribuant. Mais dans les 2 cas, l’investisseur touche bien les dividendes. Dans le cas des fonds capitalisant, les dividendes sont automatiquement réinvestis et donc cela se reflète dans le cours du fonds.

bonjour, Je suis à la recherche d’un comparatif des trackers (par exemple un n° spécial d’une revue d’épargne comme le revebnu ou autre), y inclus les frais afférents, permettant d’éviter la lecture rébarbative une à une des sites Amundi, Lyxor, Vanguard, etc. sauf bien sûr à supposer que les frais soient, à indice identique les mêmes. cela fait 2 petits questions en une seule. Je suis débutant en tracker mais résolu à franchir le pas pour avoir si longtemps constaté combien la gestion active … était surtout active en consommation de frais 😉 Merci de votre aide et de votre réponse et bravo sur ces messages très pédagogiques. Gilles L.

Bonjour Gilles,

C’est compliqué car il y a des centaines de trackers différents.

Et pour répliquer un indice particulier, on peut avoir plus de 10 trackers différents de plusieurs émetteurs (et les frais de gestion ne sont pas les mêmes).

Ceci dit, il faut surtout comparer la performance des trackers entre eux pour un même indice, car même un ETF avec des frais de gestion plus élevés de 0,05 % peut battre (légèrement) un autre ETF qui réplique le même indice, on peut avoir des surprises.

Nous avons retenu ici les ETF les plus populaires pour cibler différents grands indices : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

Bonjour Nicolas,

Suite à nos échanges de mails et à la lecture de vos nombreux articles, cela fait maintenant plus de 6 mois que j’ai repris en main ma gestion de patrimoine. Parmi les choses mises en place j’ai notamment ouvert une AV Linxea Avenir. En bon élève j’ai d’abord commencé par un simple etf monde, puis j’ai ajouté de l’émergent, puis des small US et enfin des small EU.

Aujourd’hui je voudrais – toujours sur Linxea Avenir – faire ma propre allocation en décomposant l’indice monde à ma sauce et en y ajoutant d’autres ETF, ce qui donnerait :

– S&P 500 à 40%.

– Nasdaq 100 à 15% (choix délibéré de ma part de sur-pondérer les technologies US même si je sais que le S&P500 inclut déjà la majorité des entreprises du Nasdaq100).

– Amundi Emerging market à 10%.

– Russell2000 à 7.5%.

– Lyxor msci emu small caps à 7.5%.

– Et enfin problème je souhaiterais mettre 20% de grosses capitalisations Europe mais – sauf erreur de ma part – Linxea Avenir ne permet pas d’investir sur un ETF répliquant le Stoxx Europe 600… Il y en a bien quelques uns qui le répliquent mais ce sont tous des ETF sectoriels qui ne m’intéressent pas, tout comme le Stoxx Europe 50 dont je ne suis pas fan car trop peu diversifié et d’ailleurs peu performant également.

Donc je bloque sur l’ETF Europe car pas/peu de solutions données par Linxea Avenir. Une idée pour moi ?

Pour info j’ai regardé sur mon autre contrat Linxea Spirit, idem = pas d’ETF répliquant le Stx Europe 600.

Et cela m’ennuierait de passer par mon PEA Binck avec des frais de courtage de 2€50 par ordre (surtout que j’investis mensuellement et que dans ma tête j’ai bien ficelé ma stratégie avec Avenir investi sur indices, Spirit sur scpi et Binck sur actions en direct).

Merci pour ton retour, je suis preneur de solutions !

Bonjour André,

Je vois que tu as maintenant un niveau initié !

Tout semble bien réfléchi.

Malheureusement si tu veux te cantonner à Linxea Avenir, pourtant très bien pourvue en trackers, il n’y a pas de tracker Stoxx Europe 600 et je ne vois rien pour se substituer (les fonds actifs qui ont cet indice en benchmark sont décevants).

Sinon d’autres solutions même si moins satisfaisantes si tu ne veux pas sortir de Linxea Avenir :

– sur PEA ce qui permettrait d’éviter les frais de gestion sur unités de compte de l’assurance vie.

– voir aussi le contrat Darjeeling très bien pourvu en ETF : https://avenuedesinvestisseurs.fr/darjeeling-placement-direct-avis-assurance-vie/

Bonjour Nicolas,

Merci pour ton retour 🙂

Effectivement je souhaiterais rester sur Linxea Avenir afin de ne pas (trop) multiplier les enveloppes et afin que tout soit le plus simple et le plus clair possible dans ma tête (le mieux est souvent l’ennemi du bien).

Je vois deux solutions envisageables dans mon cas.

1) La plus simple et la plus diversifiée géographiquement (mais peut-être moins performante).

– 75% msci world / 10% pays émergents / 10% small caps US / 5% small caps EU.

2) Un peu plus de lignes et un peu plus d’agressivité en excluant les grosses capitalisations EU pour deux raisons : j’investis déjà en titres vifs EU via mon PEA et je vis en Europe et en tire mes revenus.

– 40% S&P500.

– 15% Nasdaq 100.

– 10% Russell 2000.

– 20% pays émergents.

– 7.5% Japon (j’hésite sur cette ligne car pas certain que le Japon soit une puissance d’avenir > indices démographiques dans le rouge et la banque centrale qui détient plus de 100% du PIB du pays…)

– 7.5% small caps EU.

J’ai aussi hésite à ajouter l’indice msci asia pacific ex Japan mais en analysant les factsheet la composition est beaucoup trop redondante avec un indice emerging markets.

Qu’en penses-tu ? Une préférence pour l’une des deux options ?

Bonjour André,

J’ai tendance à préférer la simplicité 🙂 De façon à pouvoir rester discipliné et régulier sur du long terme.

Bonjour,

Quel est l’intérêt d’investir sur le long terme dans des ETF MSCI World en PEA au lieu des ETF S&P 500 en PEA si ses performances en 10 ans sont très proches? Faut-il privilégier la diversification du tracker MSCI world en détriment des frais plus élevé par rapport au S&P 500?

Cordialement

Bonjour Sebastien,

Les performances passées ne présagent des performances futures. L’essentiel de la performance des dernières années est venue des USA donc on peut être tenté d’investir seulement sur le tracker S&P 500. Mais on ignore à l’avenir si l’Asie ou l’Europe par exemple ne vont pas accélérer. Le tracker World permet de diversifier en Europe, Asie, mais aussi Canada, Australie, Israel, etc. avec l’avantage de rester pondéré selon l’indice.

Et ce qui compte, c’est la performance des trackers nette de frais de gestion.

Bonjour Nicolas,

1/ Dans votre commentaire précédent “l’avantage de rester pondéré selon l’indice” en parlant du MSCI World VS S&P500.

Pour confirmation, dans un cas fictif (et j’espère non réaliste, travaillant dans la tech) :

Si demain les US et les valeurs Tech (majorité géographique et majorité sectorielle du MSCI World) “chutent” et que la croissance mondiale passe à majorité Japon et Santé (moui, leur démographique rend le scénario presque plausible :)) :

alors le MSCI world fera le “swap” (en composition et pourcentage) et suivra ce nouvel ordre économique ?

Alors qu’en décomposant soit même le MSCI World (Avec S&P500, MSCI Japon, France etc) , il faudrait faire le swap manuellement donc être un peu actif, en suivant un peu le macro-économique ?

2/ Ce qui m’amène à la seconde citation “sous 50 k€ de portefeuille, diversifier sur plusieurs ETF géographiques plutôt que l’ETF World revient à sortir l’artillerie lourde pour pas grand chose”.

Après le MSCI World et les 50k€ (seuil qui par simulation semble être le meilleur pour de bons intérets composés à l’échelle d’une vie) :

Vous sous-entendez que c’est le bon moment d’ajouter d’autres géographies (Emergents, Moyen Orient…) et autres tailles (small et mid caps)?

Cela aura pour conséquence de diminuer le rendement “présent” du portefeuille (par exemple, croissance PIB émergents pas reflétée dans leurs actions cotées donc ETFs souvent “décevants”) mais avec une exposition couvrant un scénario où les Émergents dépassent les pays développés “un jour” , non ? (Bref, “payer” un peu en diminuant le rendement global pour diversifier encore plus) .

Je me pose ces questions de pondération automatique et de diversification (sectorielle tentante mais à réserver à la partie exotique de l’allocation, une leçon de retenue :)) car à la situation qui m’est propre, j’aurais pour la bourse :

-un PER (CTO Credit Agricole dont on parle peu) avec horizon 30/35 ans

-Un PEA horizon 10/20 ans (nouvellement papa).

Donc ça me “gêne” un peu de prendre que du CW8 sur les deux et aussi du éligible PEA sur CTO, étant entendu que mon objectif est d’être diversifié au max vus les horizons (quitte à rogner quelques % sur une enveloppe).