Voilà un sujet racoleur a priori, mais beaucoup se posent la question et méritent une réponse sérieuse. Nombre d’actifs cherchent par différents moyens à décupler leurs ressources financières. Pour être franc, et au risque de décevoir le lecteur, il n’existe pas de solution à la fois simple, rapide et sans risque pour devenir riche. Promettre le contraire est l’apanage des vendeurs de rêve. En revanche, des bonnes pratiques et de la discipline permettent d’atteindre des objectifs très ambitieux, avec un couple rendement / risque raisonnable. Il s’agit d’être réaliste et pragmatique.

La richesse est synonyme de liberté. Cette liberté s’exprime notamment dans le fait de mieux disposer de son temps, de ne plus avoir à vendre son temps contre de l’argent. La richesse permet de s’affranchir de la nécessité de travailler (quand celui-ci est perçu comme une activité non épanouissante) et/ou de déléguer toutes les tâches que l’on estime les moins agréables. Elle permet également de vivre où on le souhaite (choisir son quartier, son logement), de dégager du temps pour voyager, se consacrer à sa famille et à ses passions, etc. La richesse permet également d’accéder sans restriction à moultes commodités matérielles. Dans un système économique où la société de consommation tient un rôle central (pour le meilleur et pour le pire !), les besoins matériels sont quasiment illimités. Dans ce contexte, le désir de richesse prend racine plus facilement qu’ailleurs. Le désir de richesse se justifie aussi via la sécurité (pour soi et sa famille) qu’apporte un portefeuille permettant de faire face aux imprévus.

Comment devenir riche ? Il existe différentes stratégies pour acquérir 1 million d’euros (le seuil de la richesse selon beaucoup de Français) dans un laps de temps plus ou moins long. Selon la motivation et l’énergie dont dispose un investisseur, mais aussi selon les bonnes décisions qu’il pourra prendre en fonction d’un contexte économique donné. Nous les présentons dans cet article. Nous excluons de cet article le cas des fortunes acquises via les jeux de hasard, les cryptomonnaies, l’héritage ou un beau mariage.

SOMMAIRE

- Devenir riche : une définition arbitraire

- Comment devenir riche en investissant adroitement son épargne ?

- Devenir millionnaire rapidement

Avant d’entrer dans le vif du sujet et voir comment devenir riche, nous allons préciser ce que l’on entend par riche.

Devenir riche : une définition arbitraire

La richesse est un terme vague. Beaucoup raisonnent en niveau de revenus. On se rappelle de François Hollande qui affirmait “je n’aime pas les riches”, à partir de 4 000 € de revenus mensuels. Et il y a une certaine tendance à penser que “le riche est celui qui gagne plus que moi”. Ainsi l’employé dira que le cadre est riche, le cadre dira que c’est le cadre supérieur qui est riche, le cadre supérieur dira que c’est le dirigeant ou le chirurgien, et ce dernier dira que c’est le footballeur professionnel…

Selon nous, la richesse n’est pas un flux (les revenus), mais un stock (le patrimoine). Il ne faut pas confondre train de vie et richesse. Ainsi, un haut revenu qui perd son travail tombera rapidement dans la pauvreté s’il n’a aucun patrimoine (même s’il touche des allocations chômage, son train de vie va chuter et il devra vite retravailler). Au contraire, un employé au SMIC qui hérite d’un million d’euros est riche (et ses revenus du capital pourront dépasser ses revenus du travail). Même si les deux notions (revenus et patrimoine) sont généralement corrélées, on constate qu’il y a des revenus modestes très économes (qui créeront un patrimoine doucement mais sûrement), et des hauts revenus “panier percé” (qui ne développeront pas de patrimoine et devront travailler jusqu’à la retraite légale).

Note de Nicolas : fiscalement, on remarque également que l’administration fiscale retient le patrimoine, quand il s’agit d’imposer la richesse. Ainsi, l’Impôt sur la Fortune Immobilière (IFI) repose sur le patrimoine (l’IFI se déclenche à partir d’1,3 M€ de patrimoine immobilier), tout comme l’ex ISF (Impôt sur la Fortune).

Selon le niveau de revenus

La richesse est souvent mesurée sous le prisme des revenus. Quelques recherches sur Google donnent foison d’études et de chiffres à ce sujet. Certains instituts placent la richesse au double du revenu médian, ce qui situe l’accession à la richesse quelque part autour de 3 500 euros mensuels pour les Français. On tombe sur un chiffre proche (3 200 euros mensuels) si l’on considère que l’on est riche lorsque l’on dispose d’un revenu dans le top 10 %.

Des sondages d’opinion font ressortir ça et là un seuil d’entrée dans la richesse avec un revenu situé entre 5 000 et 8 500 euros mensuels. Le haut de cette fourchette n’est pas très éloigné de l’entrée dans le top 1 % des revenus (quelque part autour de 9 000 euros mensuels selon l’INSEE).

Selon le patrimoine

La richesse peut également se définir sous le prisme du patrimoine, ce qui est plus pertinent selon nous. D’après les statistiques de l’INSEE, 10 % des ménages les plus aisés détiennent un patrimoine net supérieur à 549 600 euros (chiffre 2018, source). Pour voir des statistiques plus affinées : patrimoine brut et net, selon l’âge et la Catégorie Socioprofessionnelle (CSP).

Au risque de choquer le lecteur, ce montant nous semble un peu faible pour mériter le qualificatif de riche. Aussi, et de façon purement arbitraire, nous allons définir la richesse comme le fait de détenir un patrimoine net de 1 million d’euros. C’est d’ailleurs le chiffre que de nombreux Français ont en tête. Sachez aussi que le top 1 % des ménages les plus riches en France détient 2 M€. Ainsi, les questions comment devenir riche ? et comment devenir millionnaire ? se confondent.

Notez que le patrimoine peut être constitué d’actifs financiers mais également des biens immobiliers. Les Français ont tendance à ne penser qu’à l’immobilier de prime abord, mais les plus riches ont surtout un beau portefeuille d’actions. D’autant plus pour les plus fortunés (les UHNWI – Ultra High Net Worth Individuals) avec plus de 10 millions d’euros de patrimoine.

Comment devenir riche en investissant adroitement son épargne ?

Il s’agit de ne pas dépenser tous ses revenus, de façon à dégager une capacité d’épargne que l’on va investir intelligemment pour faire croitre son patrimoine. On travaille pour l’argent (les revenus du travail), mais l’argent doit aussi travailler pour nous !

Les marchés actions constituent une piste intéressante pour les investisseurs en quête de gains financiers importants. En témoigne la performance des marchés actions ces dernières années.

Les valeurs technologiques américaines ont particulièrement bien performé ces dernières années. Ainsi, le cours de l’action Amazon est passé de 155 $ en octobre 2010 à plus de 3 000 $ début novembre 2020. Le cours de l’action Apple est passé de 11 à 110 $ sur la même période. Fin 2008, les marchés étaient en plus bas et on pouvait acheter ces actions à des prix encore plus faibles que fin 2010 : Amazon à 50 $ et Apple à 3,50 $. Rien que sur l’année 2020, entre le creux de mars 2020 (chute liée au COVID 19) et le mois de septembre, ces actions avaient doublé en 6 mois !

Ainsi les investisseurs les plus adroits auront multiplié leur capital par 30 en un peu plus 10 ans ! Des performances comparables (et même supérieures) ont été obtenues par les investisseurs se positionnant sur Tesla, Netflix, Shopify, etc. Mais pour réaliser ces plus-values vertigineuses, encore fallait-il miser sur le bon cheval ! Le succès d’Amazon, d’Apple ou de Netflix est aujourd’hui incontestable, mais les choses n’étaient pas si évidentes 10 ans plus tôt.

Toutefois, à défaut de miser sur le bon cheval, les investisseurs avertis auront pu faire le choix de diversifier leur portefeuille en investissant sur une écurie d’entreprises ! Celle des entreprises bousculant le vieux monde avec des nouvelles technologies et des nouveaux services. Cette écurie est représentée par le NASDAQ-100.

Le cas du NASDAQ-100 : un indice dont la valeur a été multipliée par 5 en 10 ans !

Le NASDAQ-100 est un indice représentant les 100 plus grosses valeurs technologiques américaines. On y retrouve des noms bien connus du grand public dont les GAFA : Google, Apple, Facebook, Amazon, Microsoft, Tesla, Paypal, Ebay, Netflix, etc. L’intérêt d’investir sur un indice plutôt qu’une action est que l’on diversifie le risque (on ne mise pas sur un cheval mais sur toute l’écurie), tout en profitant d’une bonne performance.

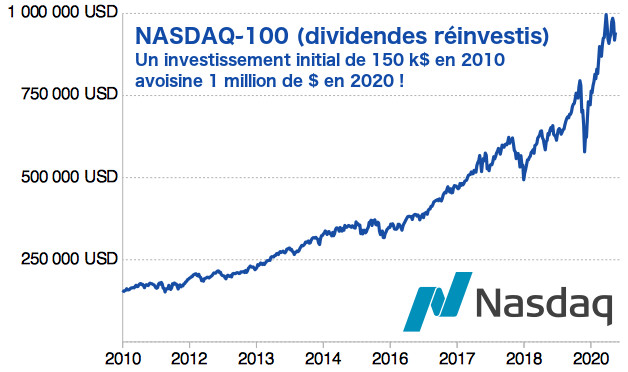

Ainsi, en 10 ans, le NASDAQ-100 a progressé de près de 550 % ! Dit autrement, 150 000 dollars investis sur l’indice en 2010 représenteraient désormais prêt de 1 million de dollars (en incluant les dividendes réinvestis).

Rétrospectivement, l’opportunité est évidente. Mais il faut se rappeler qu’il y a une dizaine d’année, on était au lendemain de la crise de 2008, les marchés actions avaient beaucoup souffert. L’avenir était incertain et il n’était pas évident d’imaginer des compagnies franchir le cap des 1000 milliards de capitalisation (Apple s’approche même des 2000 milliards de dollars de capitalisation !).

Faut-il encore maintenant investir sur le NASDAQ-100 ? À cette question, chacun se fera son idée personnelle. Il est important de rappeler que les performances passées ne préjugent pas des performances futures. Nul ne peut garantir que les valeurs technologiques surperformeront encore le marché actions dans les 10 années à venir. Et personne ne peut exclure le risque d’une forte correction (baisse) des valeurs technologiques.

Les investisseurs peuvent diversifier leur portefeuille d’actions tout en pouvant espérer une belle appréciation de leur patrimoine. À très long terme, les marchés actions, tout secteur confondu, délivrent des performances situées entre 6 et 10 % en moyenne annuelle lissée, selon les périodes considérées.

MSCI World : diversification et performance

Un des indices boursiers présentant l’un des meilleurs profils de diversification est le MSCI World. Cet indice est composé de 1 607 actions mondiales, tout secteur confondu. On y retrouve des entreprises composant l’indice NASDAQ-100 et beaucoup d’autres. Le dernier rapport du MSCI World (30 septembre 2020) nous indique que l’indice a délivré une performance annualisée de 9,37 % au cours des 10 dernières années.

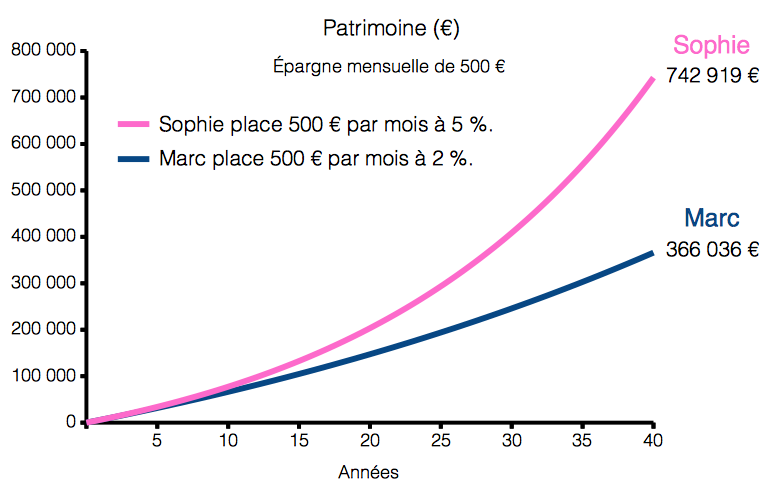

Ainsi, 100 000 euros investis en 2010 représentent désormais près de 240 000 euros aujourd’hui. Cette performance est moins impressionnante que celle du NASDAQ-100 mais elle n’en demeure pas moins excellente. À ce rythme, un actif âgé de 23 ans démarrant sans patrimoine peut espérer devenir millionnaire à 55 ans en investissant 500 € par mois sur les marchés actions.

Note de Ludovic : en pratique, les épargnants peuvent facilement investir sur le NASDAQ-100 et/ou sur le MSCI World grâce aux trackers. Les trackers sont des fonds dont l’objectif est de reproduire la performance d’un indice de référence. Nous vous invitons à lire notre article dédié aux fonds indiciels (trackers) pour en savoir davantage. Et nous expliquons ici comment investir en bourse.

Quelle allocation patrimoniale ?

La performance des placements est décisive pour arriver à 1 million d’euros. Mais également le capital de départ que l’épargnant est disposé à investir en actions. En effet, disposer d’une épargne de 300 000 euros est une chose, mais être prêt à investir 100 % de cette épargne en actions est une décision radicale allant à l’encontre des recommandations de diversification du patrimoine sur diverses classes d’actifs. La plupart des épargnants optent pour une allocation patrimoniale comportant une part de placements sans risque (par exemple des fonds euro), lesquels permettent de diluer le risque mais diminuent la performance globale de l’épargne.

Il faut seulement 14 ans pour devenir millionnaire avec un capital de départ 300 000 € investi à 9 %. Mais il faut plus de 100 ans pour parvenir à 1 million d’euros avec un capital de 50 000 € investi à 3 %. Dans le second cas, ce million n’a d’ailleurs plus la même signification que dans le premier cas. En 2120, 1 million d’euros représentera une somme moins impressionnante que maintenant en raison de l’inflation accumulée sur 1 siècle.

Les durées nécessaires pour devenir millionnaire présentées dans l’illustration ci-dessus peuvent démotiver ceux qui ne disposent pas d’un capital de départ important. Mais on peut aussi parvenir à de très bons résultats avec un effort d’épargne mensuel constant dans le temps :

Une allocation patrimoniale défensive peut être rémunérée à 2 % par an, alors qu’une allocation plus dynamique (avec une plus grande part d’actions) pourra dépasser les 5 % par an en moyenne annuelle lissée. Chacun doit construire son allocation patrimoniale selon son tempérament, ses projets et ses ambitions.

Devenir millionnaire à la retraite

Dans un précédent article, nous expliquions qu’il est possible d’arriver à accumuler un patrimoine de 1 million d’euros pour sa retraite en partant de zéro. Pour arriver à ce résultat, nous avions montré que l’épargnant devrait s’astreindre à un effort d’épargne mensuel de 450 euro sur une durée de 37 ans. En tablant sur un rendement du capital de 8,5 %, l’épargnant arrive ainsi à capitaliser 1,283 millions d’euros.

Il s’agit ici d’une performance avant impôt. Mais nos lecteurs savent qu’il existe différentes solutions particulièrement attractives pour investir son argent sans “frottement fiscal” . Faisons un bref rappel de ces dispositifs d’optimisation fiscale de l’épargne.

Optimiser la fiscalité des placements

Les épargnants français disposent de 3 enveloppes fiscales très attractives :

- le plan d’épargne en actions (PEA),

- l’assurance vie,

- le plan d’épargne retraite (PER).

Ces dispositifs sont traités en détail sur Avenue Des Investisseurs. Ce sont des enveloppes dites capitalisantes, car le capital n’est pas taxé tant qu’il reste dans l’enveloppe. Ainsi, le capital investi dans ces 3 enveloppes s’épanouit pleinement !

Le plan d’épargne en actions (PEA)

Le plan d’épargne en actions (PEA) est une enveloppe fiscale permettant d’investir dans des entreprises européennes, mais également sur le MSCI World ou le Nasdaq en passant par des trackers à réplication synthétique. Fiscalement, le PEA est très attractif puisque les plus-values et les dividendes accumulés au sein du PEA ne sont pas taxés tant que l’argent reste dans le plan.

Ainsi, les investisseurs peuvent réinvestir 100 % des gains sur les marchés actions. Donc ils peuvent profiter pleinement de l’effet vertueux des intérêts composés. Et après les 5 ans du PEA, il est possible de sortir les gains en étant exonéré d’impôt sur le revenu.

Consultez notre article dédié au plan d’épargne en actions pour en savoir davantage.

L’assurance vie

L’assurance vie est le placement préféré des Français : un véritable couteau-suisse pour investir (fonds euro, actions, immobilier, etc.) Malheureusement, bon nombre d’épargnants n’ont pas conscience de l’étendue des possibilités de l’assurance vie. Beaucoup se contentent d’y investir en fonds euro sécurisé avec un rendement faible. Les fonds euro sont intéressants pour placer à court terme ou long terme (ils sont plus performants que les livrets bancaires), mais l’assurance vie offre beaucoup plus que cela.

En effet, les meilleures assurances vie permettent d’investir via les unités de compte sur des fonds d’investissement performants, notamment les trackers. L’assurance vie bénéficie aussi d’un cadre fiscal très avantageux, notamment l’absence de frottement fiscal sur les gains réalisés en unités de compte. De plus, l’assurance vie est également très intéressante pour diversifier ses placements en immobilier. Et fiscalement, après les 8 ans du contrat, il est possible de sortir les gains sans impôt sur le revenu (sous un seuil d’abattement annuel).

Consultez notre article dédié à l’assurance vie pour en savoir davantage.

Le plan d’épargne retraite (PER)

Le plan d’épargne retraite (PER) est un nouveau dispositif d’épargne retraite. Lancé fin 2019, il rencontre un vif succès. Tous les épargnants (salariés, travailleurs non salariés, etc.) peuvent ouvrir un PER individuel (PERin).

L’atout clef de ce dispositif ? Des réductions d’impôt sur le revenu : les versements réalisés sur le PER sont directement déductibles du revenu imposable, ce qui permet de gonfler la capacité d’épargne. En pratique, les meilleurs PER assurantiels offrent des possibilités d’investissement en tout point semblables à celles de l’assurance vie (fonds euro et unités de compte).

Consultez notre article dédié au plan d’épargne retraite pour en savoir d’avantage.

Devenir millionnaire rapidement

Avec les hypothèses retenues plus haut, nous proposons un plan de route pour devenir riche en 20 à 40 années selon la capacité d’épargne pouvant être investie sur les marchés actions. Cette durée peut démoraliser un grand nombre d’entre vous. Certains investisseurs pourront faire fortune beaucoup plus rapidement en augmentant leur épargne mensuelle et/ou en faisant des paris sectoriels. Mais pour pour bon nombre d’épargnants, la capacité d’épargne ne pourra guère dépasser les 500 euros mensuels.

Les 37 années nécessaires pour atteindre le million d’euros apparaissent d’autant plus longues qu’elles s’étendent sur une bonne partie de la période de vie la plus active, où l’énergie de la jeunesse et les projets débordent ! Nous abordons maintenant les solutions pour s’enrichir plus rapidement. Au-delà de la capacité d’épargne, on va également exploiter le levier de la capacité d’endettement et investir en immobilier.

Miser sur soi : maximiser ses revenus

“On n’a rien sans rien”. Voilà une expression qui traverse les siècles sans prendre une ride. En matière d’enrichissement financier comme dans d’autres domaines, pour parvenir à ses objectifs, il faut s’en donner les moyens. Le moyen le plus sûr pour arriver rapidement à capitaliser 1 million d’euros est d’augmenter sa capacité d’épargne. Et pour cela, il n’y a pas de mystère, il faut augmenter ses revenus.

Les étudiants engagés dans des cursus exigeants le savent, les soirées et week-ends passés à préparer leurs examens sont la condition sine qua non pour obtenir un bon diplôme et la promesse d’un poste rémunérateur à l’arrivée. Les métiers les plus rémunérateurs se trouvent dans le domaine de la finance, de la médecine (et bon nombre de professions libérales), l’ingénierie, les postes de direction, et quelques autres spécialités. L’accès à la plupart de ces métiers implique des cursus sélectifs. Ces métiers permettent de dégager des capacités d’épargne de plusieurs milliers d’euros par mois et ainsi de capitaliser 1 millions d’euros en 10 à 20 ans (parfois moins de temps encore).

D’autres s’engagent dans la voie de l’entrepreneuriat. C’est une voie incertaine mais potentiellement très lucrative en cas de succès. À défaut de fonder une société, rejoindre une startup à ses débuts en tant que salarié est aussi une piste intéressante. Il faudra alors négocier pour obtenir des parts dans l’entreprise. En contrepartie de la relative précarité du poste (une part significative des startups font faillite…), les retombées peuvent être très positives en cas de succès. Par exemple, il y a 2 ans nous avions interviewé Stéphane F, tout juste millionnaire. On constate que le bond le plus spectaculaire dans la progression de son patrimoine remonte à 2011, l’année où il revendit des parts d’une startup.

Malgré tous les efforts et les prises de risque, devenir riche via l’entrepreneuriat comporte une part importante d’aléas. L’entrepreneuriat peut déboucher sur une fortune rapide mais implique généralement une prise de risque plus importante que le salariat. La performance de l’épargne croît avec le risque pris. Il y a aussi un peu de cela en termes de carrières professionnelles.

L’investissement immobilier

Comme nous l’avons vu précédemment, pour s’enrichir on va exploiter notre capacité d’épargne pour investir sur les marchés financiers. Mais idéalement, pour accélérer le processus d’enrichissement, on va aussi exploiter sa capacité d’endettement en investissant en immobilier. Car on fait levier en investissant de l’argent que l’on ne possède pas ! À condition que l’on dispose encore d’une capacité d’emprunt après l’achat de la résidence principale, sauf si on fait le choix de rester locataire (acheter ou louer ? Notre dossier avec simulateur)

Dès lors que l’on cherche des pistes pour devenir riche, la solution de l’investissement immobilier n’est jamais loin. Nous ne pouvions pas faire l’impasse sur ce sujet. Si l’investissement immobilier revient si souvent, c’est notamment car tout le monde a à l’esprit l’excellente performance du marché immobilier sur les 20 dernières années. Du moins dans les grandes villes, en particulier à Paris où le prix de l’immobilier a été multiplié par 4 depuis 2000. Les prix des biens immobiliers ont également connu de belles progressions dans d’autres grandes métropoles françaises. Historiquement, avec les actions, l’immobilier est la classe d’actifs délivrant les meilleures performances à long terme.

L’effet levier du crédit

Plus haut dans cet article, nous expliquions qu’il “suffisait” d’investir 150 000 dollars en 2010 sur le NASDAQ-100 pour parvenir à 1 million de dollars. Mais encore fallait-il disposer d’une telle somme à l’époque ! Il est presque impossible (hors cas spéciaux) de faire un crédit de 150 000 euros auprès d’une banque pour investir en actions. En revanche, il est possible d’emprunter cette même somme pour réaliser un investissement immobilier.

Ainsi, l’attrait de l’immobilier s’explique en raison de l’effet levier du crédit que permet cet investissement. En fonction de l’apport et du marché locatif convoité, les loyers couvrent tout ou partie du remboursement de l’emprunt. Si on parvient à l’autofinancement (cashflow équilibré entre les loyers reçus et les dépenses), on construit un patrimoine immobilier sans effort financier grâce à l’effet levier. Ainsi, la capacité d’épargne est préservée pour investir sur le marché actions. Et on s’enrichit d’autant plus vite en maximisant l’épargne ET l’endettement.

Note de Nicolas : idéalement, on investit dans l’immobilier locatif sans apport, c’est à dire 100 % (voire 110 %) à crédit, également pour des raisons fiscales. En effet, en déclarant aux frais réels on va déduire les intérêts d’emprunt et être moins imposé sur les revenus locatifs.

Le cashflow

Les investisseurs immobiliers avisés cherchent l’autofinancement (cashflow équilibré voire positif) pour se construire un patrimoine sans effort financier. En pratique, les opérations à cashflow positif (lorsque les loyers couvrent la totalité de l’emprunt et des dépenses associées à la gestion du bien) ne concernant qu’une minorité des biens immobiliers. Pour être en cashflow positif, il faut se tourner vers des biens à fort rendement locatif (au moins 7 % brut), lesquels sont généralement situés dans des zones économiquement plus fragiles que dans les grandes métropoles où se concentre l’activité économique. On s’expose à un risque accru de vacances locative et/ou de moins-values.

Ce dernier point est naturellement discutable. Tous les investisseurs n’auront pas la même perception du marché immobilier. Toujours est-il que collectivement, le marché immobilier valorise les biens au cœur des grandes métropoles avec des multiples des loyers plus élevés, ce qui diminue le rendement. Par exemple, grosso modo, le prix d’achat à Paris = 400 loyers, mais le prix d’achat à Saint-Étienne = 100 loyers. Ce ratio prix / loyer élevé dans certaines grandes villes est à l’image du ratio de cours / bénéfice (Price / earning ratio) élevé dont bénéficient les entreprises côtées perçues comme les plus prometteuses.

Un investisseur pourra d’autant plus s’endetter qu’il dispose de revenus importants. En ce sens, le temps et l’énergie consacrés à l’investissement immobilier ne devraient pas être au détriment de la carrière professionnelle. Puisque dans un premier temps, ce sont les revenus professionnels qui permettront d’initier le levier du crédit immobilier. Aussi, les banques prêtent beaucoup plus facilement aux investisseurs disposants de revenus sûrs (salariés en CDI, fonctionnaires, professions libérales avec des revenus récurrents, etc.)

Il existe différentes stratégies pour investir à crédit dans l’immobilier. La bonne nouvelle est qu’il est possible de déléguer la gestion de ses investissements immobiliers. Aussi bien pour les investisseurs souhaitant investir en direct dans un bien, que pour ceux souhaitant opter pour des placements immobiliers du type pierre-papier.

Optimiser la fiscalité et déléguer un investissement en direct

La plupart des investisseurs débutants, mal avisés, se ruent vers le Pinel (notre avis) ou la location nue. Grave erreur, c’est rarement le plus rentable. A contrario, les investisseurs immobiliers les plus avisés optimisent en s’orientant généralement vers la location meublée, sous le régime LMNP (loueur en meublé non professionnel).

Le LMNP est un statut fiscalement très attractif, qui permet de ne pas payer d’impôts sur les revenus locatifs quand l’investissement est bien réalisé (alors qu’une location nue peut être taxée à plus de 50 % !) Tout en achetant dans l’ancien moins cher que le Pinel (neuf), et tout en le louant plus cher (meublé sans plafond de loyer au m² contrairement au Pinel), donc meilleur rendement.

En pratique, on peut acheter soi-même son appartement et dépenser quelques milliers d’euros pour le meubler puis le mettre en location. Les studios et T2 en ville sont particulièrement adaptés, pour une population d’étudiants ou de jeunes actifs.

Par ailleurs, si l’on préfère déléguer (l’investissement immobilier est assez chronophage…), il existe des sociétés spécialisées LMNP clés en main (explications). Elles permettent de confier la recherche d’un bien, de faire réaliser des travaux pour valoriser le bien, de meubler puis de mettre en location.

Note de Nicolas : surtout, à ne pas confondre avec les résidences de services LMNP avec exploitant (résidences séniors, vacances, étudiants)…investissement alléchant de prime abord mais très piégeux. Nous vous invitons à lire notre guide sur l’immobilier locatif meublé LMNP, avec cas pratique.

L’immobilier pierre-papier

L’immobilier pierre-papier est un investissement encore relativement méconnu. Pourtant, ce type de placement présente des avantages forts, notamment le confort de n’avoir rien à gérer. Les 2 principaux supports d’investissement sont les SCPI et les SIIC. La souscription est simple et accessible, à partir de quelques centaines d’euros. Ce type de placement permet une excellente diversification de l’investissement sur un grand nombre de biens. Ainsi, on peut être associé d’une SCPI qui possède des dizaines d’immeubles et percevoir notre quote-part des loyers.

Il est possible d’investir dans des SCPI à crédit (sociétés civiles de placement immobilier). Nicolas explique en détail son expérience dans le domaine : il a réalisé un investissement de 100 000 € en SCPI à crédit.

En 2019, les SCPI ont délivré un rendement brut de 4,4 % en moyenne (sans taxe foncière ni entretien à payer). La bonne nouvelle est qu’il est aussi possible de loger des SCPI en assurance vie ! Comme cela est évoqué plus haut, l’assurance vie est un dispositif excellent pour éviter tout frottement fiscal et ainsi réinvestir efficacement ses gains.

Les gains que l’investisseur tire de ses investissements immobiliers sont pris en compte (à hauteur de 70 % généralement) par les banques pour la négociation de nouvelles lignes de crédit destinées à financer de nouveaux investissements. Si les investissements immobiliers précédents ont été réalisés à crédit, ils s’autofinancent dans le meilleur des cas mais ne permettent pas de gonfler les revenus immédiats. La capacité d’investissement déprendra donc pour beaucoup des revenus professionnels.

Conclusion

Dans cet article, nous avons seulement abordé l’enrichissement financier au moyen des actions et de l’immobilier. Ce choix n’est pas innocent, il se trouve que ces 2 classes d’actifs sont celles qui, historiquement, ont délivré les meilleures performances. Dans une économie structurellement inflationniste (quand bien même cette inflation est faible), les actions et l’immobilier tirent pleinement partie de leur bonne protection contre l’inflation.

Optimiser la rentabilité de ses investissements est essentiel pour parvenir le plus rapidement possible à 1 million d’euros. Ainsi, il est recommandé de déléguer ses investissements en actions via la gestion pilotée, ou en s’appuyant sur des fonds d’investissement performants (des trackers, aussi appelés fonds indiciels en PEA ou en assurance vie). De même, il est possible de déléguer ses investissements immobiliers auprès d’experts. Pourquoi déléguer ? Tout simplement car nous avons vu que le principal catalyseur pour arriver rapidement à 1 million d’euros est d’augmenter sa capacité d’épargne…donc il faut avoir du temps à consacrer à sa carrière. Cela est d’autant plus vrai en début de carrière lorsque l’on ne dispose pas d’un gros capital.

Dans tous les cas, il faut employer les bonnes méthodes et être discipliné : comment investir en bourse ? Comment investir en immobilier ?

Sachez que le premier million est le plus dur à atteindre, il faut exploiter au maximum les leviers de l’épargne (en bourse) et de l’endettement (en immobilier). Le deuxième million est beaucoup plus facile à obtenir, en investissant davantage en bourse. Grâce à l’effet vertueux des intérêts composés, il vous faudra à peine 12 ans pour passer de 1 à 2 millions d’euros en tablant sur une performance de 6 % par an (la fourchette basse de la performance des marchés actions).

37 commentaires sur “Comment devenir riche ? Devenir millionnaire : un rêve accessible ?”

Bonjour,

Serait-il possible d’avoir le calcul pour parvenir au million avec notre patrimoine initial.

Merci

Bonjour Vincent,

Cela dépend du capital investi, de la durée d’investissement et du taux de rentabilité.

Explications dans nos outils.

Et ici : Intérêts composés : calcul et formules du secret pour s’enrichir

Bonjour à tous, j’espère que vous allez bien? j’aimerai juste savoir concernant la rapidement en devenir riche en seule fois. Comment y faire pour en devenir?

Bonjour Daniel,

En gagnant au loto.

Ou en héritant.

Bref, il ne faut pas compter dessus.

Donc pour s’enrichir, il faut investir, et on ne devient pas riche du jour au lendemain. C’est de la méthode, de la discipline, et de la patiente. C’est ce que l’on explique dans cet article et dans tout notre site et notre livre.

Si vous voulez devenir riche rapidement, c’est le meilleur moyen de vite être ruiné en faisant n’importe quoi en écoutant n’importe qui.

Merci pour cet article !

Merci Laurent 🙂

Je vous félicite pour votre remarquable article.

J’aime beaucoup cet article, Merci de l’avoir publié !

Je viens de lire votre papier,

Je ne veux pas profiter de la vie à 60 ans.

Vendredi 23 avril 2021 je serai millionaire à 20 ans.

Bonjour Anne,

Tant mieux pour vous 🙂

Mais généralement (sauf héritage ou gain au loto), on devient millionnaire en étant discipliné sur du long terme. Et l’appât du gain à court terme conduit à la ruine.

Bonjour, un article très intéressant pour une novice comme moi, nous venons d’acquérir notre résidence principale et cherchons à ré-investir dans l’immobilier où autre. Nous avons des revenus d’environ 55k/an, mais je n’ai aucune idée de la manière la plus sûr pour faire fructifier notre épargne. À notre niveau que nous conseillez vous ? Merci d’avance

Bonjour Sandra,

La “manière la plus sûre” ? Qu’entendez-vous par là ? Sans risque de perte en capital ?

Dans ce cas, il n’y a pas grand chose, à part les livrets et les fonds euro, mais vous aurez un rendement faible, autour de 1 % par an.

Si vous souhaitez une meilleure performance, il faut se tourner vers l’immobilier et les actions, historiquement les actifs plus rentables, mais il y a un risque de moins-value selon l’évolution des marchés et si vous vendez au mauvais moment.

Donc je vous recommande de commencer par le début, lisez bien pour construire votre allocation patrimoniale selon vos projets et votre situation : https://avenuedesinvestisseurs.fr/questions-reponses-finance-personnelle/

Bonjour Nicolas,

Super article !

Étant un jeune homme de 24 ans, salarié, vivant chez mes parents . J’épargne en moyenne 500 euros/mois. Est ce qu’il faut une certaine somme d’argent, un certain âge pour investir ? J’hésite entre soit attendre ou me lancer tout de suite

En attente de ton retour, merci

Gaëtan 🙂

Bonjour Gaëtan,

Il n’y a pas d’age pour commencer, il faut juste la maturité et la volonté de se prendre en main !

Épargner 500 € par mois c’est bien, mais bien les placer et investir c’est mieux 🙂

Certains commencent à investir en bourse dès 18 ans. Même avant pour les mineurs dont les parents ont ouvert un CTO à leur nom.

D’autres investissent en immobilier dès l’entrée dans la vie active à 21 ans, cf notre interview de ce jeune dentiste : https://avenuedesinvestisseurs.fr/investissement-locatif-interview-daniel-vu/

On explique ici comment commencer : https://avenuedesinvestisseurs.fr/questions-reponses-finance-personnelle/

Bonjour Nicolas,

Merci pour ton retour, j’avais besoin d’être rassuré 🙂 Je vais regarder ça.

Une dernière question, En cette période de covid, est-il nécessaire de commencer à investir maintenant ou faut-il attendre la fin du Covid pour partir du bon pied ?

Bonjour Gaëtan,

En cette période de COVID, les marchés actions et immo ont globalement continué de monter en 2020 et l’année 2021 commence fort.

Economie et finance ne sont pas forcément corrélés. Surtout quand les Banques Centrales injectent des centaines de milliards d’euros qui font grimper les actifs…

Bref, nous ne faisons pas de market timing. On investit régulièrement et sur le long terme, du moins c’est notre approche de l’investissement. On en parle ici notamment pour la bourse : https://avenuedesinvestisseurs.fr/faq-questions-bourse/#bon-moment-investir-bourse

Bonjour,

J’ai l’extreme avantage d’être actionnaire salarié du très gros groupe français et j’ai l’opportunité annuellement d’acquérir des actions à -20% de décote ( comme tous les gros du CAC40 )… Je confirme que les intérêts combinés, les dividendes…c’est le top, mais “l’inconvénient “c’est que tout est orienté Pétrole…

Vu l’épargne accumulée dans cet investissement , serait il judicieux d’en retirer une partie pour aller sur des ETF beaucoup plus diversifiés dans l’optique d’un rendement moindre mais peut être moins sectoriel ?

Ce système est interessant pour épargner tout comme l’intéressement et la participation, il n’y a pas uniquement que le salaire.

Bonjour JP,

Acheter des actions Total avec une belle décote, c’est un sacré avantage !

Mais le risque, comme vous l’avez remarqué, c’est de trop concentrer son patrimoine sur une seule action. Sur les titres vifs, j’évite de dépasser 5 % de mon portefeuille actions sur un même titre.

Et en cas de difficultés dans votre société, non seulement votre patrimoine baisse (baisse du cours de l’action) et en plus vos revenus sont menacés (risque de licenciement). Ce serait la double peine.

Donc vous pouvez réfléchir à un % maximum de votre portefeuille actions (et de votre patrimoine total) sur ce titre et le reste en trackers pour diversifier : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Par ailleurs, vous avez l’air très attaché au rendement (sur dividende). C’est une chose (et je comprends, le rendement de Total tourne autour de 5 %, c’est élevé). Mais sur le marché actions, il faut surtout voir la performance (plus-value). Et globalement (plus-value + dividende), un simple tracker World a été bien plus performant ces dernières années que l’action Total qui végète même en intégrant les dividendes…

(Idem en immobilier, un appartement parisien avec seulement 3 % de rendement sur loyer a rapporté bien plus qu’un appartement à Epinal à 7 % de rendement sur loyer, vu la hausse des prix à Paris versus Epinal qui a stagné voire baissé).

Bref, il ne faut pas voir que la distribution, il faut aussi voir la capitalisation, c’est ce qui fait le plus croitre son patrimoine.

Pour préciser un peu au sujet de l’ingénierie : démarrage entre 35 et 45kE en région parisienne.

A ma connaissance, les seuls moyens de devenir millionnaire en étant ingénieur :

– “monter les échelons” très vite pour atteindre des postes “C-level” à > 100kE bruts

=> nécessite bcp de travail et un peu de chance (être au bon endroit au bon moment)

– partir en expat (Qatar, ) pour une société qui prend tout en charge = salaire + prime + taxes locales + logement + forfait repas

=> possibilité de mettre 80kE nets de côté (un ami très proche l’a fait et va atteindre le million avant ses 40 ans)

Bonjour Damien,

Effectivement, l’expatriation est un bon moyen pour accélérer le processus ! Idéal en étant jeune et dans une bonne branche.

Devenir riche, devenir millionnaire, un rêve accessible si cela a réellement un sens. Mon but a toujours été de ne jamais travailler par obligation

comme le font les salariés.

Je n’ai pas un patrimoine d’un million d’euro, je ne perçois pas des 10aines de milliers d’euro par mois, et pourtant,

je vis en travaillant tres peu par semaine (16h00) depuis mes 35 ans. Et je dispose de 80% de mon temps.

Que beaucoup d’investisseurs ou d’hommes d’affaire se posent LA bonne question? pourquoi j’investis? Pour en avoir croisé enormement sur mon chemin,

la grande majorité vise le million ou la richesse uniquement pour l’égo, pour etaler leur richesse, leur reussite ou leur grand parc immobilier.

En gros, pour dire “moi-je”.

Mes propos peuvent choquer! j’ai epargné beaucoup d’argent, tellement que cela n’avait plus aucun sens de travailler comme un acharné.

Vous pourrez gagner des 10aines de milliers d’euro par mois, voire des millions, vous ne serez jamais satisfait, car l’être humain est fait ainsi.

Si votre but est d’utiliser l’investissement pour faire reellemnt ce que vous desirez de votre vie, sans en etre esclave,

alors riche et million ne sont plus synonymes de liberté.

Effectivement il faut un objectif et donner du sens à cela !

Certains visent 1 M€ pour l’indépendance financière…puis arrivés là, visent 2 M€, puis 3…et certains finissent par ne plus savoir pourquoi accumuler. A chacun de faire son introspection.

Bonjour

Encore un super article d’une clarté irréprochable, merci à vous.

Que pensez-vous des crypto-monnaies ? Je sais que vous cherchez à juste titre à aiguiller vos lecteurs vers des placements sécurisés qui ont déjà fait leurs preuves et c’est tout à votre honneur. Néanmoins lorsqu’on parle de “devenir millionnaire” il est possible d’explorer toutes les pistes et aujourd’hui les premiers détenteurs des bitcoins ont fait des plus-values absolument démentes. Je serais curieux d’avoir vos avis sur des plateformes comme StackinSat qui permettent de lisser l’investissements sur le bitcoin: avec la technique du dollar cost-averaging cela permet selon toute vraisemblance d’optimiser son rendement sur le long-terme (leur site est d’ailleurs bien fait, je vous invite à regarder leur outil de simulation). Peut-on imaginer qu’il soit recommandé de placer un % de son patrimoine sur ces actifs hyper risqués (et hyper rentables sur le LT) ?

Merci à vous pour votre retour,

Alexandre

Bonjour Alexandre,

Oui on estime qu’il faut avoir une bonne part de son patrimoine répartis entre fonds euro (pour la sécurité) et les actions et l’immobilier (actifs moteurs de performance).

Mais dans son allocation patrimoine, selon nous on peut aussi avoir jusqu’à 5 % investis en or et en cryptomonnaie et quelques marchés atypiques, cf la pointe de la pyramide ici : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

On en parle en rubrique investissements atypiques : https://avenuedesinvestisseurs.fr/category/atypique/

De mon côté, j’ai 1 % de mon patrimoine en bitcoin (via tracker sur mon CTO). Vu la hausse, ça tend vers 2 % mais ce sera mon maximum je pense. Les performances passées ne préjugent pas des performances futures…

Bonjour,

Article très intéressant, agréable à lire et instructif ! Comme toujours !

Je ne suis juste pas en accord avec la définition de riche. Je dirai plutôt que l’on est riche quand on a gagné le “jeu du capitalisme”.

C’est à dire lorsque l’on peut vivre uniquement des revenus du capital et que ce capital continue de croitre à minima de 2%/an pour contrer l’inflation.

Il faut donc définir un revenu que l’on estime suffisant/confortable (sachant qu’à ce stade du jeu il ne s’agit que d’argent de poche, la RP ayant été remboursé) et déterminer quel patrimoine et quelle performance pour avoir ce revenu.

Ex 3000€/mois (brut) = 36k€/an => il faut placer 720k€ à 5%

Bonne journée !

Bonjour Arnaud,

Remarque très pertinente, on a vulgarisé dans l’article, mais je suis d’accord !

Donc plus le train de vie est élevé (et que la famille est large), plus il faudra de capital pour vivre des revenus du capital.

Pour être un rentier aisé (et non un rentier modeste), et sans que l’inflation ne rogne le capital, il faut plusieurs millions d’euros…

Bonjour Nicolas

voilà un article instructif. je n’ai pas encore pu le lire jusqu’au bout mais pensez vous, à l’âge que j’ai (58 ans) je puisse encore espérer me constituer un vrai capital et vivre de ce que je pourrais générer comme épargne ?

merci encore pour ce blog

L

Bonjour,

C’est possible avec une bonne capacité d’épargne.

Je vous invite à bien lire l’article, notre site, et notre livre best seller pour vous mettre sur les bons rails.

Bonjour,

Encore un super article qui fait référence ! Il concentre bien la stratégie patrimoniale de base à suivre.

Pour ma part, j’ai facilement réussi à gérer la partie épargne, mais j’ai beaucoup de mal à me lancer sur la partie investissement.

Bénéficiant d’un logement de fonction, je voudrais à la fois en profiter pour investir en locatif, mais sans me bloquer pour une éventuelle RP dans quelques années.

En ce moment j’envisage un projet locatif LMNP puis a l’issue un investissement SCPI à crédit (selon évolution du marché en 2021 suite crise).

Mais j’ai du mal à évaluer quel montant consacrer à ces projets.. un conseil pour cela ?

Bonjour JP,

Merci !

Pour la partie investissement, vous voulez dire investissement immobilier ? Car l’investissement en bourse, c’est aussi de l’investissement 😉

En bénéficiant d’un logement de fonction, vous avez de fait une bonne capacité d’épargne.

Et une capacité d’endettement intacte pour investir en immobilier ! Mais en même temps, il faut bien doser l’emprunt, pour laisser de la place éventuellement à l’achat de la résidence principale.

J’ai été exactement dans cette situation. J’avais investi dans 100 000 € de SCPI à crédit, car j’avais calculé que mon reliquat de capacité d’endettement serait suffisant pour acheter ma résidence principale.

Donc à vous de voir, selon votre apport pour l’achat de résidence principale, quelle somme il faudra emprunter. Il faut essayer d’anticiper. Et le reliquat peut être employé pour de l’investissement locatif. Par exemple, avec 3 000 € de revenus on peut payer 1 000 € de traite mensuelle. Si la résidence principale ne nécessite que 600 € de mensualités, ça laisse de la place. D’autant plus que la banque qui prêtera ajoutera les loyers reçus (70 %) à vos revenus.

Oui effectivement immobilier ! en me relisant je me suis rendu compte de mon erreur de formulation. Je veux dire que je pense bien optimiser ma capacité d’épargne (bourse notamment) mais toujours pas commencer à profiter de ma capacité d’endettement.

Mais vous avez bien compris ma situation, c’est exactement ça. Et j’avais également vu dans votre article sur votre investissement SCPI que vous aviez défini son montant en fonction d’un futur projet RP.

Pour moi difficile d’évaluer le projet RP car géographiquement indéfini… Ainsi, de façon généraliste, quelle part de sa capacité d’endettement pensez vous correcte de consacrer à sa RP ?

Merci !

C’est LA question. Et c’est vraiment au cas par cas.

Selon vos revenus, votre trajectoire de carrière (revenus en hausse ?) et le lieu de vie.

Certains vont se mettre au taquet de l’endettement pour l’achat de la résidence principale, car ils savent que 3-4 ans plus tard ils auront retrouvé une bonne capacité d’endettement grâce à leur hausse de revenus.

D’autres se mettront au taquet (endettement + apport) car ils n’ont pas le choix s’ils veulent acheter un logement décent, en vivant dans une zone avec des prix élevés (Paris, Lyon…)

D’autres diversifient leur patrimoine et gardent une capacité d’endettement sous le pied pour du locatif. Avec de bons revenus et dans de nombreux endroits en France, on peut encore acheter une résidence principale et en avoir encore sous le pied pour du locatif (SCPI, LMNP…) Par exemple pour un couple qui a une capacité d’endettement de 400 k€ : 300 k€ pour la résidence principale + 100 k€ pour du locatif.

OK merci beaucoup, ça correspond vraiment à ma réflexion. Je me situe dans la 3 catégories, je vais évaluer sur une base de 75 RP / 25 locatif et on verra selon opportunités.

« D’autant plus que la banque qui prêtera ajoutera les loyers reçus (70 %) à vos revenus.»

Également dans le cas d’un investissement pierre-papier à crédit ?

Que ce soit cash ou à crédit, les banques comptent les loyers (généralement à hauteur de 70 %) dans les revenus du ménage.

Mais s’il y a un crédit, les banques comptent bien sûr les traites mensuelles dans les charges du ménage, pour calculer le taux d’endettement.

Super article, merci 🙂

Peux t-on espérer un article sur les sociétés spécialisées en investissement clé en main ?

Encore merci !

Bonjour Vivien,

Merci ! On en parle ici dans notre article LMNP : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#Avis-Ouiker

Et : Avis investissement locatif clé en main