Vous souhaitez investir dans l’immobilier de manière passive, avec de bonnes performances, sans augmenter votre imposition, tout en ayant la possibilité de retirer votre argent à tout moment ? Les SCI (Société Civile Immobilière) en assurance vie semblent être alors une opportunité à saisir dans votre situation. Parmi les nombreuses possibilités d’investissement, quelles sont les meilleures SCI et avec quels contrats d’assurance vie investir ?

Avant de plonger dans le vif du sujet, faisons une piqûre de rappel sur les notions de SCI et d’assurance vie.

👉 Tout d’abord, juridiquement, la SCI est une forme de société civile qui permet de gérer un ou plusieurs biens immobiliers. Les SCI se décomposent principalement en deux univers :

- les SCI familiales (privées), créées pour (1) bénéficier d’une gestion simplifiée de ses biens immobiliers à plusieurs et (2) anticiper et optimiser la transmission de son patrimoine ;

- les SCI de rendement gérées par des sociétés de gestion, créées pour permettre aux épargnants d’investir facilement en immobilier. Des professionnels de l’immobilier se chargent de gérer des dizaines d’immeubles et de fonds pour le compte des épargnants. C’est l’objet de notre article, vous pouvez investir en quelques clics en SCI au sein d’une assurance vie.

👉 Ensuite, l’assurance vie est une des meilleures enveloppes pour investir en SCI ou autres actifs :

- elle offre la possibilité d’investir dans de nombreuses classes d’actifs différentes avec les fonds euros et les unités de compte (fonds actions, fonds immobilier dont les SCI, etc.) ;

- tout en bénéficiant d’une fiscalité avantageuse.

Dans cet article, nous détaillerons donc l’investissement en SCI dans l’assurance vie. Dans un premier temps le fonctionnement des SCI de rendement dans un contrat d’assurance vie. Puis, dans un second temps, nous verrons ensemble les meilleures SCI du marché ainsi que les meilleurs contrats d’assurance vie dans lesquels investir en SCI.

SOMMAIRE

- Loger des parts de SCI dans une assurance vie : avantages et inconvénients

- Les meilleures SCI en assurance vie

- Notre avis sur les SCI en assurance vie

- SCI, SCPI ou OPCI en assurance vie ?

- Conclusion

Loger des parts de SCI dans une assurance vie : avantages et inconvénients

Prenons du recul. Investir dans « la pierre » peut se faire de multiples manières en dehors des meilleures SCI en assurance vie. Principalement avec l’immobilier locatif physique et la “pierre papier” (SCPI, SCI, OPCI, SIIC, etc.). N’hésitez pas à consulter notre article sur les différentes formes d’investissement dans l’immobilier “pierre papier” : Investir en SCPI, OPCI ou SCI : quelles différences ?

Comme vous l’avez compris, l’investissement dans des parts de SCI représente une solution parmi d’autres pour investir dans l’immobilier. Chez Avenue des Investisseurs, nous considérons que les SCI peuvent être intéressantes et avoir leur place au sein d’une allocation patrimoniale bien diversifiée en fonction de votre profil d’investisseur.

Dans notre pyramide de l’épargne, ces SCI s’inscrivent dans la partie immobilier, une classe d’actifs primordiale d’un patrimoine bien diversifié :

SCI en assurance vie : les principaux avantages

Les SCI en assurance vie présentent de nombreux avantages :

- une importante diversification dans l’immobilier ;

- des frais d’entrée peu élevés voire inexistants (généralement de 0 % à 2 % selon la SCI) ;

- une performance annuelle moyenne honorable de 4 % au regard du risque contenu (peu de volatilité en moyenne, risque 2/7 ou 3/7, hors situation de crise exceptionnelle) ;

- une liquidité assurée grâce à l’assurance vie (possibilité d’acheter et de vendre rapidement les SCI) ;

- la fiscalité très avantageuse de l’assurance vie (exonération d’impôt possible sur les gains retirés après les 8 ans du contrat).

Grâce à tous ces avantages, les SCI en assurance vie peuvent s’envisager comme un investissement à moyen terme.

🔍 Attention au SRRI : si les SCI en assurance vie affichent un SRRI faible (2/7 ou 3/7), il est essentiel de rappeler que cet indicateur mesure uniquement la volatilité historique et non le risque réel d’exposition. Les baisses importantes des valeurs de certaines SCI en 2023/2024 (jusqu’à -15 % ou plus) illustrent les limites de cet indicateur en période de turbulence économique, notamment sur le marché immobilier.

SCI en assurance vie : les principaux inconvénients

Pour être complet, les SCI en assurance vie présentent également quelques inconvénients. Aucun investissement ne présente que des avantages !

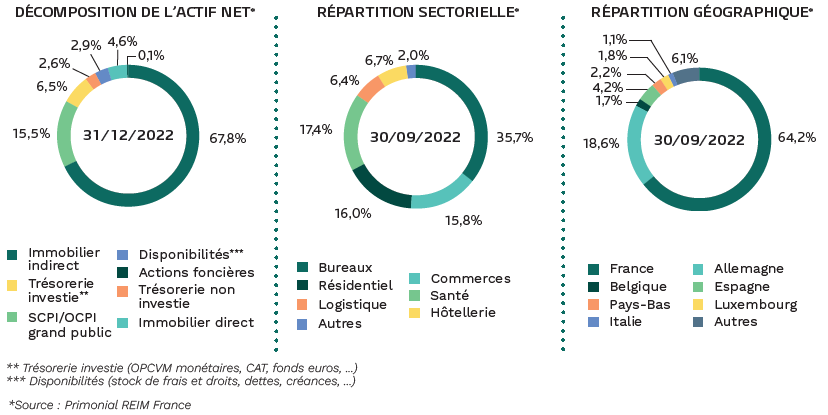

1️⃣ Premièrement, ce sont des investissements très diversifiés. C’est une force. Mais cela peut être aussi une faiblesse s’il y a tout et n’importe quoi dans la SCI comme un “fourre-tout”. Leurs compositions peuvent être très variées avec :

- de l’immobilier en direct (immeubles, commerces, bureaux, etc.) ;

- des parts de SCPI (Société Civile de Placement Immobilier) ;

- des parts d’OPCI (Organisme de Placement Collectif en Immobilier) ;

- des club deals (investissements immobiliers plus confidentiels avec peu d’investisseurs) ;

- des sociétés foncières cotées en bourse (SIIC)

- et des liquidités.

Exemple de composition de la SCI Capimmo :

2️⃣ Deuxièmement, les SCI étant des “fonds de fonds”, plusieurs couches de frais s’accumulent. Il faut alors faire attention aux frais de gestion annuels parfois plus élevés qu’en SCPI quand on calcule le “coût complet”. Ce coût complet est d’ailleurs difficile à connaître, puisque les SCI affichent les frais de gestion annuels “superficiels” (1 ou 2 %), mais pas les frais internes des fonds dans lesquels elles ont investi en tant que fonds de fonds.

Avis de Nicolas : finalement, les SCI présentent un couple rendement / risque intéressant. Autour de 4 % de rendement annuel, avec un risque non nul car cela reste de l’immobilier. La structure de frais (0 % à 2 % de frais d’entrée) permet d’envisager un investissement moyen terme (de 3 à 8 ans). Pour les investissements long terme (plus de 8 ans), il est généralement préférable de se tourner vers les SCPI. Nous comparons SCI et SCPI dans la suite de l’article.

Les meilleures SCI en assurance vie

Toutes les SCI et tous les contrats d’assurance vie ne se valent pas. En premier lieu, vous devez bien choisir votre contrat d’assurance vie. C’est votre enveloppe, dans laquelle vous pourrez choisir d’investir entre une sélection de SCI.

Attention, les assurances vie permettant d’investir en SCI sont plutôt rares, il faut une bonne gamme d’unités de compte. Prenez le temps de lire notre article sur les meilleures assurances vie du marché, ce sont des contrats sans frais sur versement et qui permettent d’investir en SCI.

Ensuite, dans les meilleurs contrats d’assurance vie, vous pourrez choisir d’investir dans les meilleures SCI (bonnes performances historiques et bien diversifiées).

Tableau résumé des meilleures SCI du marché

Voici une liste non exhaustive des meilleures SCI du marché :

| SCI | Date de création | Actif net | Frais d'entrée | Fréquence de valorisation |

|---|---|---|---|---|

| OFI Invest Patrimoine Immobilier QUA005409843 |

2013 | 134 M€ | 0 % | Mensuelle |

| OFI Invest Immo Sélection QUA005003703 |

2015 | 480 M€ | 0 % | Mensuelle |

| Pythagore FR0014000F47 |

2019 | 660 M€ | 0 % | Hebdomadaire |

| Cap Santé FR0014009IF7 |

2022 | 815 M€ | 0 % | Mensuelle |

| Silver Avenir FR0013526100 |

2020 | 660 M€ | 2 % | Bimensuelle |

| Viagénérations FR0013305729 |

2017 | 1 000 M€ | 2 % | Bimensuelle |

| Novaxia FR0014002KE1 |

2021 | 200 M€ | 1 à 2 % | Hebdomadaire |

Voyons maintenant pour chaque SCI sur quelles assurances vie elles sont disponibles, et quelques précisions sur chacune.

La SCI OFI Invest Patrimoine Immobilier

La SCI OFI Invest Patrimoine Immobilier est disponible sur le contrat Evolution Vie (avis).

Cette SCI gérée par Aviva Investors a été créée en 2013 et elle est sans frais d’achat.

Le patrimoine immobilier de cette SCI est principalement situé à Paris, avec des locataires qui ont signé des baux à long terme. En sus des immeubles détenus, la SCI peut également détenir jusqu’à 10 % de liquidités.

Note de Nicolas : la performance 2022 est exceptionnelle (12,38 %), certainement due à des plus-values réalisées sur l’immobilier Parisien. Le rendement annuel historique se situe entre 4 % et 6 %.

La SCI OFI Invest Immo Sélection

La SCI OFI Invest Immo Sélection est également disponible sur le contrat Evolution Vie (avis).

Gérée par Aviva Investors, cette SCI sans frais d’entrée investit principalement dans des bureaux en île de France.

Note : il y a des « fenêtres d’investissement », l’investissement dans cette SCI n’est pas toujours faisable : il faut que les parts soient disponibles à l’achat. Tous les ans il y a des enveloppes maximales d’investissement et dès que le montant est atteint on ne peut plus investir sur la SCI.

La SC Pythagore

La SC Pythagore est disponible, entre autres, sur les contrats Lucya Cardif (avis) et Linxea Avenir 2 (avis).

Gérée par la jeune société Theoreim spécialisée en multigestion immobilière, la SC Pythagore a pour stratégie d’investir dans des actifs dont la performance provient d’opportunités économiques ou démographiques.

Sans frais d’entrée, la SC Pythagore investit dans des immeubles en Europe, et dans des fonds d’investissement pour certains réservés aux investisseurs institutionnels (habituellement inaccessibles aux particuliers).

En pratique, la société de gestion (Theoreim) compte investir principalement dans l’immobilier résidentiel, l’immobilier de santé et les plateformes logistiques. Avec un objectif de rendement de 4,50 % (non garanti, car rappelons que les unités de compte comportent un risque de perte en capital : l’immobilier est volatil et monte souvent mais peut aussi baisser !)

La SCI Cap Santé

La SCI Cap Santé est disponible sur Lucya Cardif (avis).

La société de gestion vise une performance annuelle supérieure à 5 %.

Comme son nom l’indique, la SCI Cap Santé investit en immobilier de santé : centres de santé, laboratoires, cliniques, résidences séniors,… en Europe.

SCI très jeune (2022) mais gérée par Primonial (maison déjà très expérimentée sur la gestion immobilière avec plusieurs SCPI / SCI / OPCI de renom) et déjà 815 M€ d’actifs. SCI intéressante, à suivre !

La SCI Silver Avenir

La SCI Silver Avenir est disponible notamment sur Linxea Avenir 2 (avis).

Gérée par Arkéa REIM, la SCI Silver Avenir prélève 2 % de frais d’entrée.

Elle mise sur l’acquisition de biens immobiliers résidentiels permettant le maintien à domicile de seniors ayant besoin de compléments de ressources. Elle exerce principalement en régions Île-de-France et Provence Alpes Côte d’Azur.

La SCI Viagénérations

La SCI Viagénérations est disponible, entre autres, sur Placement-direct Vie (avis).

La SCI Viagénérations (gérée par Turgot Asset Management) prélève 2 % de frais d’entrée.

Elle est également positionnée sur le maintien des personnes âgées dans leur domicile en ne leur achetant que la nue-propriété de leurs biens. Elles conservent donc l’usufruit viager de leur logement, donc le droit de continuer de vivre dans celui-ci.

La SCI Novaxia R

SCI Novaxia R est disponible, entre autres, sur Linxea Avenir 2 (avis).

La SCI Novaxia R est gérée par Novaxia Investissement et prélève 2 % de frais d’entrée.

Elle investit dans la réhabilitation de bureaux obsolètes ou vacants en logements. Encore trop récente pour la juger, c’est une valeur à suivre. Labellisée ISR (Investissement Socialement Responsable) et Finansol.

Notre avis sur les SCI en assurance vie

Sur un horizon de moins de 8 ans en matière d’investissement immobilier, il vaut mieux privilégier les SCI selon nous. Nous avons vu que les assurances vie Lucya Cardif (voir sur le site) et Linxea Spirit 2 (voir sur le site) sont particulièrement bien garnies pour investir sur les meilleures SCI.

Au-delà, pour un investissement de plus de 8 ans, il vaut mieux privilégier les SCPI, sur une assurance vie avec 100 % des loyers reversés comme Linxea Spirit 2 et Lucya Cardif. Attention car certains assureurs conservent 10 à 20 % des loyers pour eux.

L’investissement immobilier dans son ensemble reste un investissement de long terme. Toutefois, quand on regarde les caractéristiques des SCI en termes de performances, de volatilité et de liquidité, cela en fait un placement qui se positionne très bien entre les fonds euros et les autres types d’investissements immobiliers.

Note : le principal avantage de l’investissement immobilier est de bénéficier de l’effet de levier du crédit. Cependant, avec les SCI, SCPI, OPCI en assurance vie, l’utilisation du crédit immobilier est impossible. Inconvénient de taille !

Quid de la performance des SCI face aux rendements des livrets réglementés et des fonds euros en assurance vie ?

Avec la forte remontée des taux, les placements monétaires et obligataires redeviennent intéressants. En France, nous pouvons profiter de cette hausse des taux avec les livrets et autres placements monétaires (livret A, LDDS, etc.), les fonds monétaires et les fonds euros en assurance vie.

Question légitime : si le Livret A rapporte 3 % par an et les meilleurs fonds euros autant, pourquoi investir en SCI ? Aujourd’hui, les SCI vous permettent d’investir dans l’immobilier facilement tout en ayant des rendements supérieurs aux livrets et fonds euros. Toutefois, si demain ces derniers passent à 4 % de rendement annuel ou plus, l’intérêt des SCI sera plus relatif. Il sera toujours temps d’arbitrer.

Note : il faut aussi garder en tête qu’avec les livrets et les fonds euros, le capital est garanti. Alors qu’il ne l’est pas avec les SCI (risque lié au marché de l’immobilier). Dans tous les cas, conservez une épargne de sécurité en livret et fonds euro, selon votre allocation patrimoniale.

SCI, SCPI ou OPCI en assurance vie ?

Afin de prendre du recul, retenez qu’investir dans « la pierre » peut se faire de multiples manières. Principalement avec l’immobilier locatif classique, et la “pierre papier” (SCPI, SCI, OPCI, SIIC, etc.).

N’hésitez pas à consulter notre article sur les différentes formes d’investissement dans l’immobilier “pierre papier” : Investir en SCPI, OPCI ou SCI : quelles différences ?

Ces trois types de fonds d’investissement vous permettent de vous exposer au marché de l’immobilier facilement. Ils sont accessibles dans les unités de compte de certains contrats d’assurance vie. Ainsi, dans l’un des meilleurs contrats : Linxea Spirit 2 (avis), on trouve un très beau choix de 21 SCPI, 11 SCI/SC et 9 OPCI !

Mais alors, dans quoi investir ? Les différences portent surtout sur la composition de leur patrimoine. Voici un tableau récapitulatif pour y voir plus clair.

| SCPI | SCI | OPCI | |

|---|---|---|---|

| Immobilier en direct (immeubles, commerces, bureaux, entrepôts, etc.) | Oui | Oui | Oui |

| Immobilier indirect (parts de SCPI et d'OPCI) | Non | Oui | Oui mais en petite proportion |

| SIIC (sociétés foncières cotées en bourse) | Non | Oui | Oui |

| Actions et obligations | Non | Non | Oui (30 % maximum) |

| Liquidités (disponibilités pour achat-revente) | Oui | Oui | Oui (10 % maximum) |

| Frais d'entrée (fonds immobiliers en assurance vie) | Entre 4 et 6 % selon la SCPI | Généralement de 0 % à 2 % selon la SCI | Généralement entre 2 et 3 % selon l'OPCI |

| Performance annuelle moyenne | 4-6 % | 2-5 % | 0-4 % |

| Capitalisant ou distribuant ? | Loyers distribués | Capitalisation (croissance du fonds) | Capitalisation (croissance du fonds) |

| Horizon de placement recommandé | Long terme | Moyen terme | Moyen terme |

| Point particulier | Choisir une assurance vie qui reverse 100 % des loyers (certains assureurs retiennent 15 % des loyers) | Attention aux couches de frais "invisibles à l'oeil nu". Car la SCI achète des SCPI donc avec des frais d'entrée supplémentaires (fonds de fonds). | La performance sera plus volatile en raison de la part investie en bourse |

| Assurances vie recommandables | Linxea Spirit 2 Découvrir le contrat |

Evolution Vie Découvrir le contrat |

Linxea Spirit 2 Découvrir le contrat |

En fonction des besoins et critères de chacun, l’orientation vers SCI, SCPI ou OPCI sera pertinent.

Avis : les OPCI sont globalement à mettre de côté, car moins “purs” en immobilier (les OPCI sont exposés aux marchés financiers actions et obligations). Donc pour investir purement dans l’immobilier, il est préférable de choisir les meilleurs SCI (moyen/long terme) ou des SCPI (long terme pour amortir les frais d’achat) en assurance vie. En parallèle, pour investir dans les marchés financiers (actions), il y a les ETF à loger dans des niches fiscales comme l’assurance vie, le PER et le PEA.

Conclusion

Si l’assurance vie peut être considérée comme le couteau suisse de l’épargne, la SCI représente le couteau suisse de l’investissement immobilier. En effet, son champ d’action d’une grande liberté lui permet d’adapter ses stratégies de gestion en fonction de la météo économique, plus efficacement que ne peut le faire une SCPI ou un OPCI.

Les SCI en assurance vie par rapport aux autres investissements “pierre papier” sont :

- plus stables qu’un OPCI ;

- moins chères à l’achat (mais plus chères sur la durée de détention) que les SCPI ;

- presque aussi liquides que les sociétés foncières cotées en bourse (SIIC), sans leur grande volatilité.

Les SCI représentent un hybride des solutions habituelles en termes d’investissement immobilier. Investir dans cette unité de compte en assurance vie, c’est démarrer une exposition à l’immobilier facilement, sans devoir immobiliser un gros capital, sans durée de détention obligatoire (mais idéalement à moyen terme) et sans crainte d’attente démesurée pour en sortir. Toutefois, il est impossible de faire effet de levier avec le crédit immobilier…

Parmi les meilleures SCI de rendement du marché, on retrouve la jeune SC Pythagore sans frais d’entrée, les SCI OFI Invest sans frais d’entrée et avec un bel historique de performance, le poids lourd SCI Capimmo (plus de 7 milliards d’euros d’actifs gérés !) et les SCI Silver Avenir et Viagénérations pour l’exposition à l’immobilier résidentiel des séniors.

Finalement, les SCI sont idéales pour diversifier ses investissements immobiliers sur du moyen terme et les assurances vie Lucya Cardif (voir sur le site) et Linxea Spirit 2 (voir sur le site) sont les plus adaptées selon nous. Tandis que les SCPI (meilleures assurances vie pour investir en SCPI) sont généralement plus rentables…mais sur le long terme le temps d’amortir les frais d’entrée plus élevés.

27 commentaires sur “Les meilleures SCI en assurance vie”

Bonjour Nicolas,

J’ai investi dans les SCI Pythagore et OFI investi Immo sélection via le contrat évolution vie (50 % sur le fond euros et 50 % sur les deux SCI répartis de manière égalitaire) et je suis actuellement en moins values.

J’envisage d’augmenter mon investissement sur ce contrat toujours selon les mêmes modalités (50/50) car pour le suivi de mon allocation patrimoniale globale je dois ajouter de l’immobilier et des fonds euro. En outre, depuis plusieurs mois les valorisations ne semblent plus baisser et je me demande si on n’a pas atteint une forme de plancher sur ces SCI. Ces investissements s’inscrivent sur du long terme.

Avez vous le sentiment que l’investissement dans ces deux supports demeure pertinent pour l’avenir sur du long terme? Je vous demande juste un sentiment très général. Au cas où votre sentiment très général serait finalement erroné je n’aurais certainement pas l’ingratitude de certains lecteurs ici qui vous font parfois des reproches…lunaires 😉

Bonjour Sacha,

Je suis plutôt partisan de la diversification.

Et pour du long terme (plus de 8 ans) je préfère investir en SCPI plutôt qu’en SCI, comme expliqué dans l’article.

Donc je vous invite à lire cet article (dans lequel je renvoie vers mes exemples d’investissement pour comprendre ma méthode) : investir en SCPI.

Personnellement j’ai investi sur une dizaine de SCPI ces dernières années, et pour l’instant elles se comportent toutes bien, aucune n’a baissé ses valeurs de part (je touche du bois, j’ignore quel sera leur avenir, mais je pense avoir bien choisi car avec une marge de sécurité prix souscription < valeur de reconstitution). Mix de SCPI récentes et SCPI anciennes, SCPI diversifiées (européennes dans les bureaux/commerces/résidentiel...). Tout investissement (immo, bourse, or, cryptos...) comporte un risque de perte et nous recommandons de diversifier et d'investir à long terme pour lisser le risque. Joyeuses fêtes 🙂

Bonjour Nicolas,

Merci beaucoup pour votre retour. Vous vous doutez cependant bien que j’ai déjà lu et pas qu’une seule fois votre article sur l’investissement en SCPI. 😉 J’y réfléchissais justement notamment depuis que la SCPI Iroko Zen est accessible sur le contrat Linxea Spirit. Je vais peut-être de nouveau investir à la fois sur évolution vie et sur Linxea Spirit. En effet, ces derniers temps j’ai réorienté mon allocation patrimoniale en favorisant nettement les actions, ce que je ne regrette d’ailleurs pas pour le moment ( je suis à environ 50% en actions, 30% en Fonds euros et 20% en fonds immobiliers sans compter les cryptos).

Encore une fois merci pour tout et bonnes fêtes de fin d’année.

Bonjour Sacha,

Il y a aussi cet article (mais que vous avez sans doute déjà lu aussi étant un fidèle lecteur 😀 ) :

SCPI en assurance vie.

En 2023 et 2024 les actions ont fait fort en effet 🙂

Joyeuses fêtes !

Bonjour,

Je viens de recevoir le relevé trimestriel de la “SCI OFI Invest Immo”. Je sais que l’investissement en SCI est prévu pour une durée de -8ans environ. Malheureusement la performance finale actuelle en 1 an est de -11%. Ayant lu les articles sur les SCI elles sont censé se positionner au niveau des actions. Malheureusement même mon livret A est plus rentable. Dois-je faire abstraction de cela ou dois-je rééquilibré mes investissements globaux ?

Merci d’avance pour votre aide et votre soutient.

Bonjour Adrien,

Non les performances des SCI ne sont pas censées se positionner au niveau des actions.

Les actions sont à 7-8 % de performance moyenne annualisée.

L’immo (SCPI / SCPI / immo en dur) est plutôt à 4-5 % (comme indiqué dans notre article).

Je vous invite aussi à lire cet article, notamment le graphique avec les bulles.

L’immobilier et les actions sont 2 classes d’actif risquées, qui montent ou baissent selon les années, raison pour laquelle il est recommandé d’investir à long terme (au moins 8 ans).

Si vous ne supportez pas les actifs volatils, il faut placer uniquement sur livret A et fonds euro.

Votre allocation patrimoniale est à construire selon vos projets et votre aversion aux risques, c’est très personnel.

Personnellement j’aime l’allocation patrimoniale équilibrée, avec environ 50 % en actifs non risqués (livret A et fonds euro) de façon à amortir la volatilité des actifs risqués (actions, immobilier, crypto, or…).

Bonjour!

Je vois que théoriquement cet article a été révisé en 2024 mais les performances affichées sont celles de 2022 et non de 2023. Or les performances ont été très mauvaises en 2023 et vont l’être en 2024!

Je suis investisseur en SCI depuis 2021 sur Evolution vie.com, donc je possède une bonne partie de ces SCI et pourtant je suis en moins value sur CHACUNE d’entre elles, jusque -20% en cumulant les contre performances de 2023 et 2024.

Je trouve ça un peu moyen venant de vous, un site qui ambitionne de donner un avis OBJECTIF pour l’épargnant.

Petite déception! Vous m’avez habitué à plus d’honnêteté.

J’espère que vous le corrigerez.

Merci pour tout le travail d’information accompli en dehors de ça! 🙂

Bonjour Quentin,

Dommage ce procès d’intention.

Nous faisons beaucoup d’effort pour produire du contenu bien vulgarisé et que vous pouvez lire gratuitement. Pardonnez-nous les oublis de mise à jour sans y voir de la malhonnêteté. En l’occurrence, nous avons bien précisé qu’il s’agit de performances 2022, c’est transparent, donc vous pouvez faire l’effort d’aller chercher les performances à jour si vous les voulez 🙂 Si vous voulez un service personnalisé pour servir votre majesté, je vous invite à consulter notre cabinet Prosper Conseil (ce sera payant).

J’ai supprimé la colonne des performances du tableau, ainsi on ne pourra plus nous reprocher les performances non à jour. Le mieux pour ne pas être critiqué est de ne rien faire, bien compris 🙂

Joyeuses fêtes 🙂

Bonjour,

Parmi les 8 SCI de rendement mises en avant, voici les résultats :

4 SCI qui ont maintenu le cap :

– SCI Cap Santé

– Silver Avenir

– SCI Viagénérations

– Novaxia R A

(les SC Pierre Impact et Territoires Avenir, qui ne sont pas dans le tableau, ont également maintenu le cap)

4 SCI fortement impactées par la crise immobilière de 2023/2024 :

– Ofi Invest Patrimoine Immobilier

– Primonial Capimmo

– Ofi Invest Immo Selection

– SC Pythagore

Les baisses exceptionnelles de la valeur liquidative des SCI touchées s’expliquent par plusieurs facteurs :

– La crise immobilière : la hausse des taux d’intérêt a réduit la demande (décote importante des actifs immobiliers).

– Une opacité structurelle : les SCI offrent moins de transparence que les SCPI (ce qui rend leur gestion difficile à évaluer pour les investisseurs).

– Une liquidité fragile : les SCI doivent maintenir des liquidités sur 12 mois (les retraits massifs ont forcé des ventes précipitées -> chute des valeurs).

Nous avons également ajouté une note sur le SRRI, un indicateur basé sur les performances passées et donc imparfait pour anticiper des crises majeures ou imprévues (cygnes noirs).

Bonjour,

je suis intéressé par une Assurance Vie pour investir sur des SCPI mais à travers de versements programmés. Or, celle qui me séduisait le plus (Linxea Spirit 2) ne propose pas de SCPI en versements programmés. Il y a bien EvolutionVie qui le propose mais à travers des SCI….Quelle solution pour investir dans des SCPI en versements programmés (et non sur un capital de départ) à travers une assurance vie?

Merci

Bonjour Arnaud,

Malheureusement, à ma connaissance aucune assurance vie ne permet les versements programmés.

Ce sont des restrictions des assureurs.

Bonjour

Sur le site Assurance Vie.com, pour le contrat Évolution Vie, il semble que le support SCI OFI Invest Patrimoine Immobilier ne soit pas disponible ?

Par ailleurs est-ce intéressant de diversifier à proportion égale sur les 4 SCI disponibles ? Ce qui donnerait un contrat fond euros (50% pour bénéficier du bonus de rendement) + 4 SCI (12,5% x 4)

Merci !

Cordialement.

Bonjour Sylvain,

Il y a des fenêtres d’investissement.

Donc parfois les SCI sont fermées à l’investissement, puis elles rouvrent temporairement.

(Cela évite qu’elles collectent trop d’argent d’un coup, mieux vaut fermer les vannes parfois pour prendre le temps de collecter ce qu’il faut pour que la SCI investisse bien, puis elle rouvre les vannes quand elle est de nouveau prête à investir).

Pour votre allocation (diversification entre les fonds), à vous de voir.

Bonjour l’équipe ADI, avec désormais beaucoup d’auteurs !

Merci pour cet article, toujours aussi informatif.

J’ai été contacte récemment par assurancevie.com, apparemment le contrat Evolution vie donne désormais la possibilité d’acheter des parts de la SCI Cap Santé.

Quel est votre avis sur cette SCI ?

Bonjour Damien,

Merci 🙂

Bien vu, c’est nouveau !

C’est bien, le contrat Evolution Vie continue de s’enrichir 🙂

J’ai regardé rapidement.

C’est une SCI évaluée risque 2/7 donc a priori un profil très défensif.

Une performance de 6,60 % en 2022 donc a priori bon couple rendement / risque.

La société de gestion vise une performance annuelle > 5 %.

0 frais d’entrée.

Comme son nom l’indique : immobilier de santé (centres de santé, laboratoires, cliniques, résidences séniors), en Europe.

SCI très jeune (2022) mais gérée par Primonial (maison déjà très expérimentée sur la gestion immobilière avec plusiuers SCPI / SCI / OPCI de renom) et déjà 815 M€ d’actifs, SCI intéressante, à suivre !

=> J’ai mis à jour l’article merci !

Hello, encore un article à mettre au Hall of Fame J’ai une question que je me pose depuis quelque temps, quand on dans une SCI ou SCPI (ou autre) avec des frais d’entrée, est ce qu’on paie ces frais d’entrée à chaque entrée ou uniquement la première fois ?

Bonjour Laurent,

A chaque entrée.

Sinon imaginez, je veux investir 100 000 € en SCPI : je verse d’abord 100 € avec 6 % de frais d’entrée et ensuite je verse 99 900 € avec 0 frais d’entrée, ce serait trop facile 😀

Pareil pour de l’immobilier physique avec 8 % de frais de notaire, c’est sur chaque bien acheté, pas seulement le 1er bien de votre vie 🙂

Bonjour,

Merci pour toutes ces explications.

Les loyers des SCPI ne sont pas toujours versés à 100% en assurance vie selon l’assureur.

Concernant les SCI, est-ce la même chose ou pas, puisqu’elles contiennent également des parts d’immobilier ?

La même SCI aurait-elle le même rendement quelque soit l’assureur (Frais de gestion déduits) ?

Bien à vous.

Bonjour Franck,

Oui pour les SCPI on recommande justement des assurances vie d’assureurs qui reversent 100 % des loyers : meilleures assurances vie pour SCPI.

Les SCPI distibuent les loyers.

Mais les SCI capitalisent. C’est la grande différence. On voit “juste” nos parts de SCI progresser en valeur, mais il n’y a pas distribution de revenus, il faut vendre des parts.

Donc voyez si vous préférez la distribution de revenus (SCPI) ou la capitalisation (SCI).

Une SCPI donnée a le même rendement partout.

Idem pour une SCI donnée.

Car rendements nets de frais de gestion de la société de gestion.

Mais ensuite, il faut retirer les frais de gestion assureur (en assurance vie, frais de gestion annuels sur unités de compte), donc le rendement net net dépend de votre assurance vie ! Nous recommandons ici les assurances vie avec les plus faibles frais de gestion sur unités de compte. Cf la dernière ligne du tableau : https://avenuedesinvestisseurs.fr/les-meilleures-sci-en-assurance-vie/#SCI-SCPI-OPCI

Bonjour,

Ne pas oublier d’enlever également les frais de gestion de votre assurance vie. Possédant la Sc Pythagore, je passe de 2.35% à un ridicule 1.75% et pourtant les frais de gestion de mon AV sont parmi les plus bas du marché. Nous revenons tjs à ces frais de gestion qui sapent petit à petit la rentabilité d’un placement.

Bonjour Yvan,

Oui bien vu.

Les rendements des SCI sont affichés par convention nets de frais de gestion (de la société de gestion).

Mais bruts de frais de gestion de l’assureur du contrat assurance vie.

Bonjour,

Merci énormément pour cet article. Avec mon contrat “evolution vie”,j ai du Pythagore mais je ne savais pas qu il y avait la sci OFI INVEST PATRIMOINE Immobilier en UC.

Question de débutant désolé, mais avec ce code isin, sur quantalys, je vois une performance 2022 de 7% environ, or vous énoncez 12%. Pouvez vous m informer de vos sources ou de la raison de cette différence ? Encore merci pour ce que vous faites.

Cordialement

Bonjour Michel,

Bonne question !

Selon les sources je vois tantôt 12 % de performance tantôt 7 %.

Étrange.

Je vais creuser.

D accord,merci pour votre retour. Si possibilité de faire un retour ou une rectification je suis totalement preneur. Je vais également contacter mon assurance vie pour leur poser la question.

Merci beaucoup

J’ai confirmation : +12,5 % dans le reporting du 30/09/2022.

Info prise directement sur le site de la société de gestion.

Bonjour Nicolas,

De même pour OFi IMMO SÉLECTION, sa perf en 2022 est nulle?

https://www.quantalys.com/Fonds/500370

Cdmt

Bonjour Pham,

Non, le site Quantalys n’est pas à jour.

Je vous invite à consulter directement le site de la société de gestion, il y a les reportings trimestriels avec les performances.