Quels sont les meilleurs investissements pour les jeunes ? Lorsque vous recevez vos premiers revenus, il n’est pas toujours évident de savoir comment en faire le meilleur usage.

Selon le niveau d’éducation financière de votre famille, de vos amis, et de votre entourage en général, les conseils reçus ne seront pas toujours pertinents. Et ne parlons pas du banquier qui vend sa marchandise. Prendre en main vos finances personnelles et gérer vous-même vos investissements dès le plus jeune âge devient alors une nécessité.

Par où commencer ? Comment faire ? Qui écouter ? Avant internet, l’accès à l’information était limité. Aujourd’hui, c’est tout l’inverse. Nous sommes submergés par un flot d’informations presque infini. Face à cette “infobésité”, comment faire le tri et trouver les bonnes informations ? Sur Avenue des Investisseurs, nous partageons nos connaissances et nos expériences.

En tant que jeune actif, quels sont les meilleurs investissements ? Avec cet article, vous serez capable d’adapter vos connaissances à votre situation, avec un plan d’action à suivre dès aujourd’hui.

Les meilleurs investissements pour les jeunes sont :

- les livrets (en particulier le livret Jeune et le LEP),

- l’investissement en actions,

- l’investissement diversifié au sein de l’assurance vie et du PEA,

- l’immobilier sous certaines conditions,

- le tout (à ne pas négliger) selon une allocation patrimoniale adaptée à votre projet !

SOMMAIRE

- LEP, Livret jeune et Livret A : les meilleurs placements des jeunes pour l’épargne de précaution

- Investir sur les marchés actions quand on est jeune

- Préparer sa retraite dès le plus jeune âge

- L’importance de prendre en main ses investissements le plus tôt possible

- Quid de l’investissement immobilier jeune ?

- Réussir vos investissements jeune : conclusion

LEP, Livret jeune et Livret A : les meilleurs placements des jeunes pour l’épargne de précaution

Que l’on soit jeune ou non, se constituer une épargne de précaution est la première chose avant d’aller plus loin dans ses investissements.

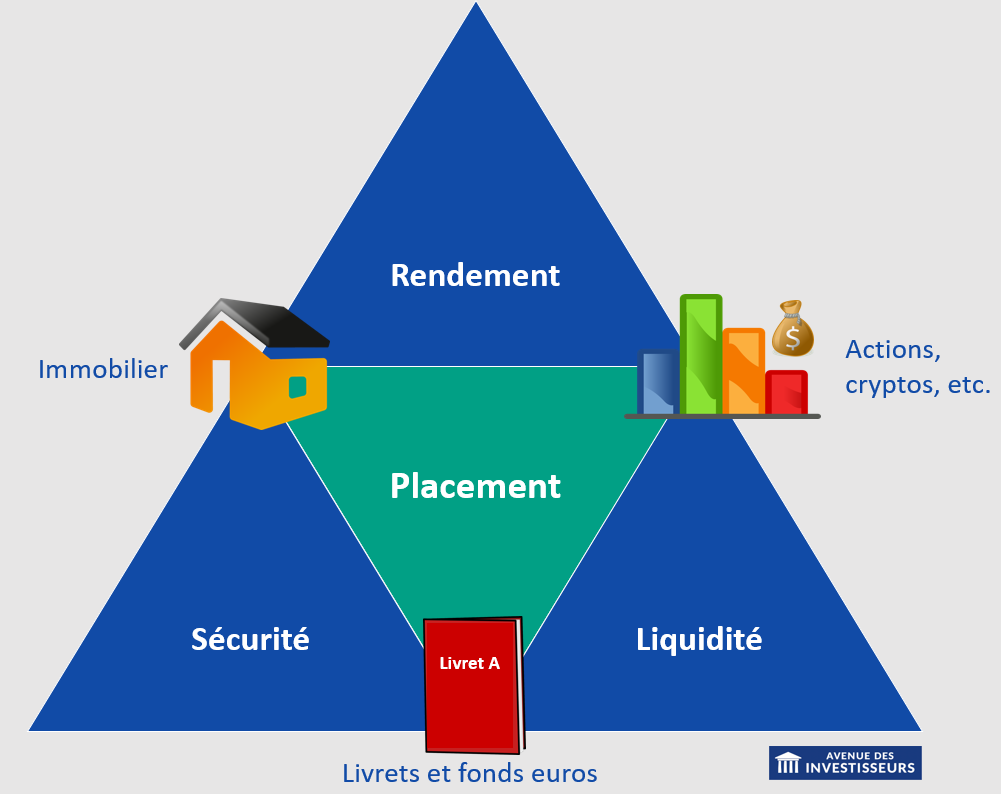

En vue de cet objectif, les meilleurs investissements pour les jeunes sont les livrets. Ce sont des placements ayant les caractéristiques suivantes :

- une bonne liquidité (l’argent est disponible immédiatement) ;

- un placement sans risque ;

- en corollaire… ce sont des placements peu rémunérateurs.

En pratique, les livrets vous sont utiles pour sécuriser un montant à utiliser en urgence, pour un imprévu ou pour un projet à court terme. Exemples : acheter une voiture, financer un voyage, remplacer la machine à laver, etc.

Les livrets doivent être seulement réservés à l’épargne de précaution. En effet, leur rémunération est toujours plus faible que l’inflation, donc il serait dommage de placer tout votre argent dans des livrets. Ils sont nécessaires mais ne représenteront pas le moteur de votre performance.

Les différents livrets

Parmi les différents livrets, voici les principaux, par ordre d’intérêt en termes de rendement :

| Livrets | Commentaires |

|---|---|

| LEP (Livret d’Épargne Populaire) | Le plus intéressant de tous car il possède le plus rendement le plus élevé. Il est réservé aux plus de 18 ans, sous conditions de ressources. (cf plafonds de revenus ici pour être éligible au LEP). |

| Livret Jeune | Réservé aux 12-25 ans. La rémunération de celui-ci est fixée librement par les banques, sans pouvoir être inférieure à celle du Livret A. |

| Livret A | Le plus répandu, le plus accessible, avec le plafond le plus élevé. |

| LDDS (Livret de Développement Durable et Solidaire) | Petit frère du Livret A, il est complémentaire. Les dépôts permettent de financer des prêts pour l’isolation des logements et le financement des PME. D’où le nom de durable et solidaire. |

| Livrets bancaires “non réglementés” | Proposés par les banques, ces livrets ne sont pas réglementés (chaque banque décide du taux). Contrairement aux livrets précédents, le taux est (1) plus faible et (2) soumis aux impôts. Ils sont donc à éviter. |

👉 Pour résumer, si vous y êtes éligible, mieux vaut privilégier le LEP, le Livret jeune et enfin le Livret A/LDDS. Voici les plafonds et rendements servis :

| Livret A | LDDS (ex LDD) |

Livret jeune | Livret d'épargne populaire | |

|---|---|---|---|---|

| Conditions | 1 par personne | 1 par personne | 1 par personne (12-25 ans) |

1 par personne (revenus modestes) |

| Plafond des versements (ce plafond peut être dépassé avec les intérêts) |

22 950 € | 12 000 € | 1 600 € | 10 000 € |

| Rendement (Calcul des intérêts par quinzaine) |

2,40 % | 2,40 % | Non fixé (mais supérieur au livret A) | 3,50 % |

| Disponibilité immédiate et sans pénalité | ||||

| Intérêts exonérés d'impôt |

Note de Romain : les plafonds des livrets paraissent relativement élevés quand on est jeune, mais on peut vite les atteindre en prenant de l’âge. Il faut rester mesuré : vous pouvez épargner sur vos livrets entre 3 et 6 mois de dépenses mensuelles. Par exemple, si vous dépensez 1 500 € chaque mois, vous pouvez placer sur vos livrets entre 4 500 € et 9 000 €. Cette règle est arbitraire et doit être adaptée en fonction de votre profil, de vos projets à court terme, etc. Puis une fois votre épargne de précaution constituée, il est pertinent d’investir votre épargne sur des investissements offrant une meilleure rentabilité sur le long terme (actions et immobilier).

Investir sur les marchés actions quand on est jeune

Investir en actions est un des meilleurs investissements pour les jeunes. Comment investir en bourse ? Tout d’abord, il convient de démystifier cette classe d’actifs, c’est-à-dire cette catégorie d’investissement. En effet, on ne parle pas ici de devenir trader ou le prochain loup de Wall Street ! Si vous êtes habitué à nous lire, vous savez que nous avons une approche “bon père de famille” pour l’investissement en bourse.

On ne joue pas (ce que les jeunes investisseurs ont parfois envie de faire), on investit à long terme dans des actions solides, ou plutôt dans des paniers d’actions (trackers).

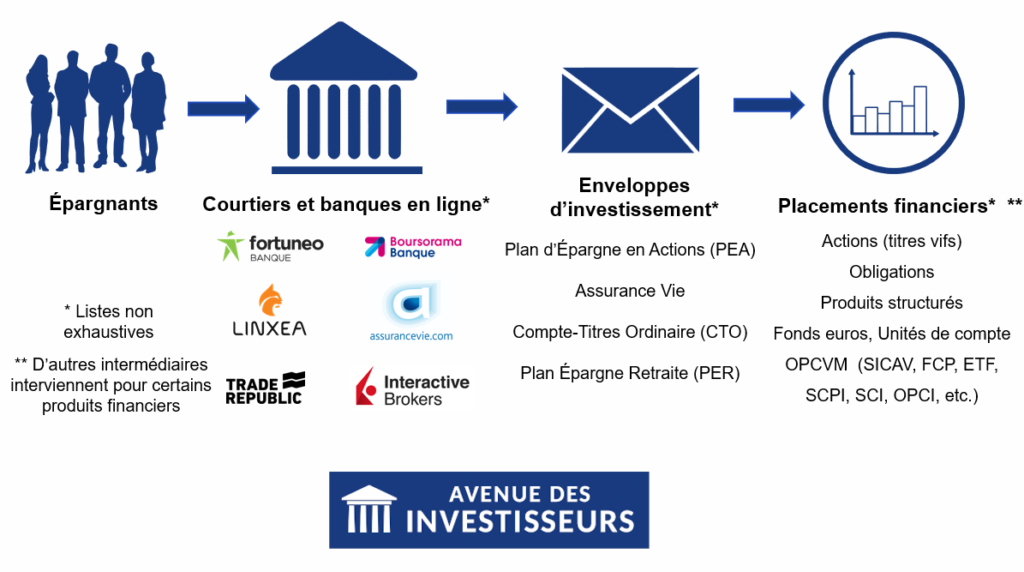

Sur le plan pratique, pour investir sur le marché actions, il est nécessaire d’ouvrir une enveloppe d’investissement chez un courtier spécialisé. Lorsque vous êtes jeune, deux enveloppes sont particulièrement intéressantes : l’assurance vie et le PEA.

👉 L’illustration ci-dessous permet de mieux se rendre compte du lien entre les différents acteurs et outils. Un peu à l’image des poupées russes.

Assurance vie : les meilleurs investissements pour les jeunes avec différents projets

Lorsque l’on parle des meilleurs investissements pour les jeunes, l’assurance vie trouve toute sa place. En réalité, il s’agit d’un couteau suisse qui permet d’investir en diversifiant sur plusieurs actifs (actions, immobilier…) avec de nombreux avantages.

Un large choix de fonds

Un des avantages de l’assurance vie est qu’elle s’adapte à tous vos projets, que vous soyez jeune ou moins jeune d’ailleurs. En effet, elle vous permet d’investir dans différents placements, à tout âge, en fonction de vos besoins en termes de sécurité, de liquidité (autrement dit la disponibilité des fonds) et d’horizon d’investissement :

- Les fonds euros à capital garanti, pour vos besoins à court terme avec une disponibilité des fonds rapide (en 72h pour les meilleures assurances vie).

- Les unités de comptes (UC) permettant d’investir en actions (avec des trackers (ETF) par exemple) et en immobilier pour dynamiser vos performances à long terme et vous protéger de l’inflation. Tout investissement en UC comporte un risque de perte en capital, mais les perspectives de rendement sont meilleures qu’avec le fonds euro.

Une fiscalité au top

L’assurance vie est une niche fiscale. C’est-à-dire qu’elle vous permet de réduire le montant de votre imposition. En effet, il n’y a pas d’impôt sur les plus-values tant que vous ne retirez pas d’argent de votre assurance vie. Vous profitez donc à fond de l’effet des intérêts composés. On ne le dira jamais assez, mais démarrer l’investissement jeune est le meilleur moyen d’obtenir un très gros patrimoine à long terme, même avec un effort d’épargne limité.

De plus, avec un contrat ouvert depuis plus de 8 ans, les plus-values issues d’un contrat d’assurance vie sont exonérées au titre l’Impôt sur le Revenu (IR) à hauteur de :

- 4 600 € par an pour une personne seule ;

- 9 200 € par an pour les couples mariés ou pacsés soumis à imposition commune.

Choisir les bonnes assurance vie

Lorsque vous êtes jeune, vous avez donc tout intérêt à ouvrir une ou plusieurs assurances vie. Même avec seulement 100 € afin de “prendre date”, c’est-à-dire acter l’ouverture.

En effet, l’administration retiendra la date d’ouverture fiscale. Cette date est figée dans le marbre, c’est pourquoi on parle de « prendre date ».

Ouvrir une assurance vie est le meilleur investissement pour les jeunes qui débutent dans la vie. Ce placement vous accompagnera tout au long de votre vie.

👉 Cependant, toutes les assurances vie ne se valent pas. Pour cette raison, voici une illustration qui résume les qualités de cette enveloppe et également les critères à prendre en compte pour choisir parmi les meilleures assurances vie.

Note de Louis : consultez notre classement comparatif des meilleures assurances vie, pour choisir le contrat d’assurance vie adapté à vos besoins.

La gestion pilotée : la solution d’investissement pour les jeunes la plus facile ?

Vous l’avez compris, chez ADI, nous mettons en avant des solutions d’investissement fiables et rapides à mettre en œuvre. Toutefois, si tout cela vous rebute ou que vous n’avez vraiment pas le temps (ou l’envie), sachez qu’il existe une solution qui s’appelle la gestion déléguée ou pilotée.

Moyennant des frais un peu plus importants, vous pouvez laisser la gestion de vos investissements à des entreprises spécialisées. Que ce soit pour un PEA, une assurance vie ou encore un PER, la gestion pilotée est disponible pour tous types d’enveloppes.

Concrètement, après avoir rempli un questionnaire sur votre situation personnelle et vos projets, le gestionnaire définit votre profil : du plus défensif avec peu d’actions au plus offensif avec une bonne part d’actions. Vous n’avez plus qu’à réaliser vos virements quand vous le souhaitez et le gestionnaire se charge de la gestion pour vous. Lisez donc notre article : les meilleures gestions pilotées.

👉 Voici notre comparatif des meilleures gestions pilotées :

| Ramify | Yomoni | Nalo | Linxea | |

|---|---|---|---|---|

| Gestionnaire | Ramify | Yomoni | Nalo | OTEA Capital |

| Assureur | APICIL | CRÉDIT MUTUEL Suravenir |

GENERALI | 4 choix : C.A. , C. MUT. , APICIL et GENERALI |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % |

| Ticket d'entrée (Minimum demandé à l'ouverture sans obligation de verser ensuite) | 1 000 € | 1 000 € | 1 000 € | 1 000 € |

| Frais de gestion (Inclus dans la performance toujours annoncée nette de frais de gestion). | 0,70 % assureur + 0,30 % à 0,60 % Ramify + 0,20 % ETF = 1,20 à 1,50 % par an |

0,60 % assureur + 0,70 % Yomoni + 0,30 % ETF = 1,60 % par an |

0,85 % assureur + 0,55 % Nalo + 0,25 % ETF = 1,65 % par an |

0,50 % ou 0,60 % assureur + 0,20 % Linxea + 1 % gérant UC = 1,70 ou 1,80 % par an |

| Nombre de profils | 4 thématiques : - standard (portefeuille "Essential") ; - green ; - avec immo SCPI (portefeuille Flagship) ; - avec private equity (portefeuille Elite). x 91 profils (du plus défensif au plus offensif) = 364 allocations |

10 (du plus défensif au plus offensif) | 4 thématiques (standard, sans immo, complément PEA, développement durable ISR) x 101 allocations = 404 allocations | 4 |

| Performance sur 5 ans (Selon profil choisi, du plus défensif au plus dynamique) |

De +14 % à +77 % | De +11 % à +58 % | De +14 % à +66 % | De +14 % à +38 % |

| Classement comparatif | ||||

| Découvrez RAMIFYJusqu'à 500 € offerts à l'ouverture | Découvrez YOMONIJusqu'à 2000 € offerts à l'ouverture | Découvrez NALO Jusqu'à 500 € de frais de gestion offerts |

Découvrez LinxeaJusqu'à 200 € de prime d'ouverture |

Le PEA ou PEA Jeune (18-25 ans) : la meilleure enveloppe pour investir en actions

Les actions font partie des meilleurs investissements pour les jeunes. Et la deuxième enveloppe permettant d’investir en actions lorsque vous êtes jeune est le PEA (Plan d’Épargne en Action).

Les bases

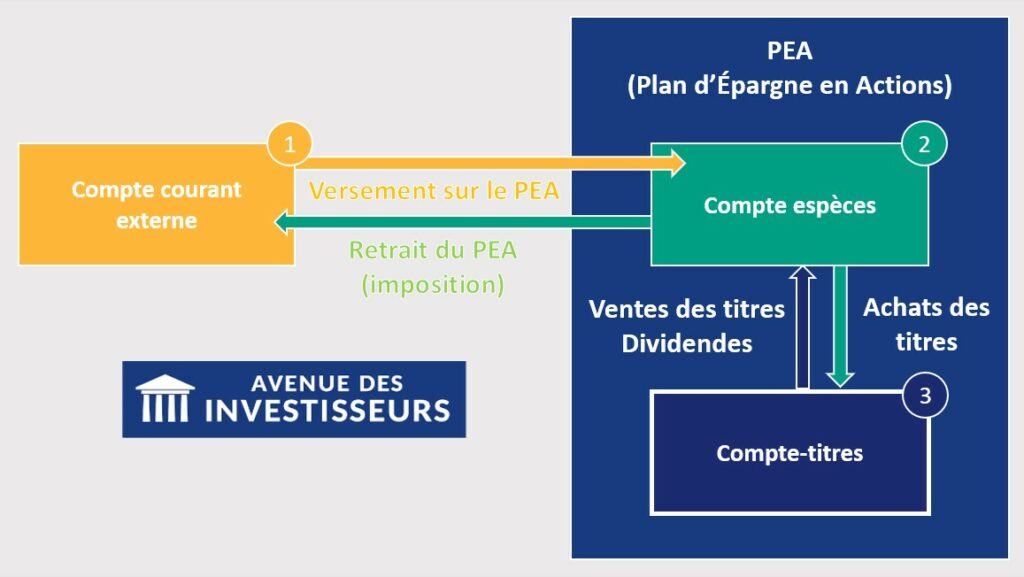

Le PEA est une enveloppe sur laquelle vous avez un compte espèces (celui sur lequel vous allez réaliser vos virements) et un compte-titres (où vous allez loger vos actions).

L’intérêt principal du PEA est là aussi fiscal. Comme sur assurance vie, tant que vous ne sortez pas d’argent du PEA vous n’êtes pas imposable même si vous réalisez des plus-values (achats / ventes au sein du PEA). Et 5 ans après avoir ouvert le PEA, vous êtes exonéré au titre de l’IR sur les plus-values retirées du PEA par virement sortant. Peu importe le montant de celles-ci.

Le PEA jeune

Il existe le PEA classique et le PEA jeune. En effet, depuis 2019, la loi PACTE autorise les jeunes rattachés au foyer fiscal de leurs parents à détenir un PEA jeune.

Ce PEA a été créé spécialement pour les jeunes adultes qui sont non contribuables car encore rattachés au foyer fiscal de leurs parents. Ainsi, lorsque vous êtes rattaché au foyer fiscal de vos parents, vous êtes contraint d’ouvrir un “PEA jeune”.

Celui-ci fonctionne comme le PEA classique, à la seule différence que le plafond de versement est de 20 000 €. Quand vous quitterez le foyer fiscal et/ou fêterez vos 26 ans, votre PEA jeune se transformera automatiquement en PEA classique. Et votre plafond de versement passera également de 20 000 € à 150 000 €.

Note de Louis : les enfants peuvent être rattachés au foyer fiscal des parents jusqu’à 21 ans. Et jusqu’à 25 ans s’ils poursuivent des études.

PEA et PEA jeune : quelques recommandations

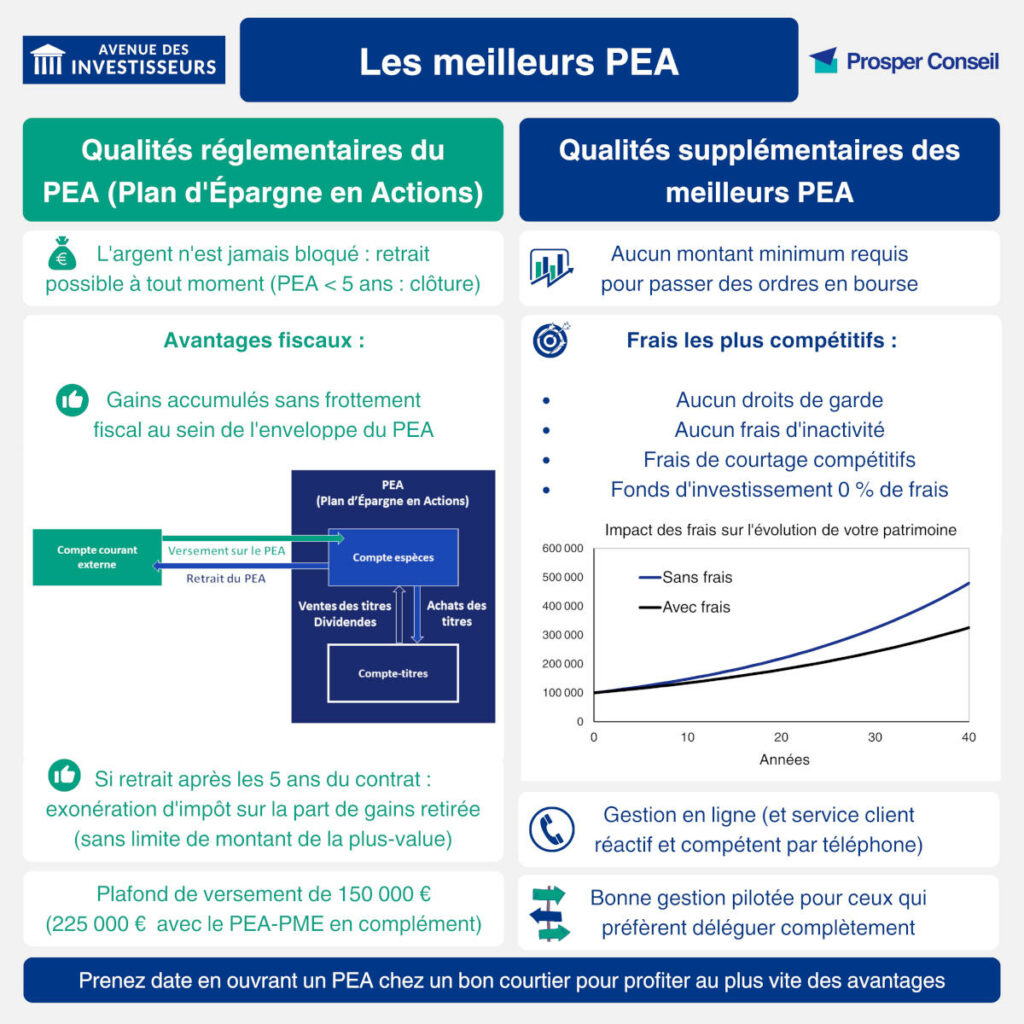

Le PEA est une niche fiscale qui devient particulièrement intéressante après 5 ans de détention. Ainsi, nous vous recommandons une nouvelle fois de “prendre date”, c’est-à-dire d’en ouvrir un au plus tôt.

Toutefois, ne vous précipitez pas vers votre banque traditionnelle (Crédit Agricole, Caisse d’épargne, CIC, Société Générale, etc.) pour ouvrir un PEA. En effet, toutes les banques ne se valent pas et d’autres proposent de biens meilleurs services avec des frais plus compétitifs.

Les frais ne sont pas à prendre à la légère, nous le verrons par la suite. Comme pour l’assurance vie, voici une illustration qui résume les qualités de cette enveloppe et également les critères à prendre en compte pour choisir le meilleur PEA.

D’autre part, sur un PEA on peut en principe investir uniquement dans des actions européennes.

Mais pas de panique ! Pour pallier cette restriction, il existe des fonds spécifiques, appelés ETF, trackers ou fonds indiciels.

Concrètement, un tracker (ETF) vous permet d’investir dans un “panier d’actions” de façon passive et avec de très faibles frais. Par exemple, si vous investissez dans un ETF World, vous investissez dans les 1500 plus grandes entreprises du monde, réparties dans 23 pays différents et dans des secteurs d’activité variés. Il existe aussi des ETF Nasdaq, S&P 500… éligibles au PEA.

Par conséquent, plutôt que de prendre un risque avec une seule entreprise (ou même 30), vous diversifiez votre portefeuille et vous vous protégez donc de trop fortes variations. De plus, vous vous simplifiez considérablement la gestion car vous ne suivez plus qu’une ligne sur votre portefeuille plutôt qu’un portefeuille d’une trentaine d’actions géré activement (stock-picking).

Note de Nicolas : consultez aussi cet article pour en savoir plus sur les ETF : Comment Choisir ses Trackers (ETF) – 8 Critères Essentiels. Sachez que 98 % des traders et gérants de fonds professionnels sont battus par les ETF à long terme. Donc faites simple et efficace, investissez en ETF pour viser une bonne performance, sans perdre de temps à choisir des actions au pif ou des fonds actifs qui sous-performent.

Préparer sa retraite dès le plus jeune âge

C’est un sujet qui revient régulièrement et lorsqu’on est jeune, on ne s’y intéresse pas forcément : la retraite. Comment préparer sa retraite ?

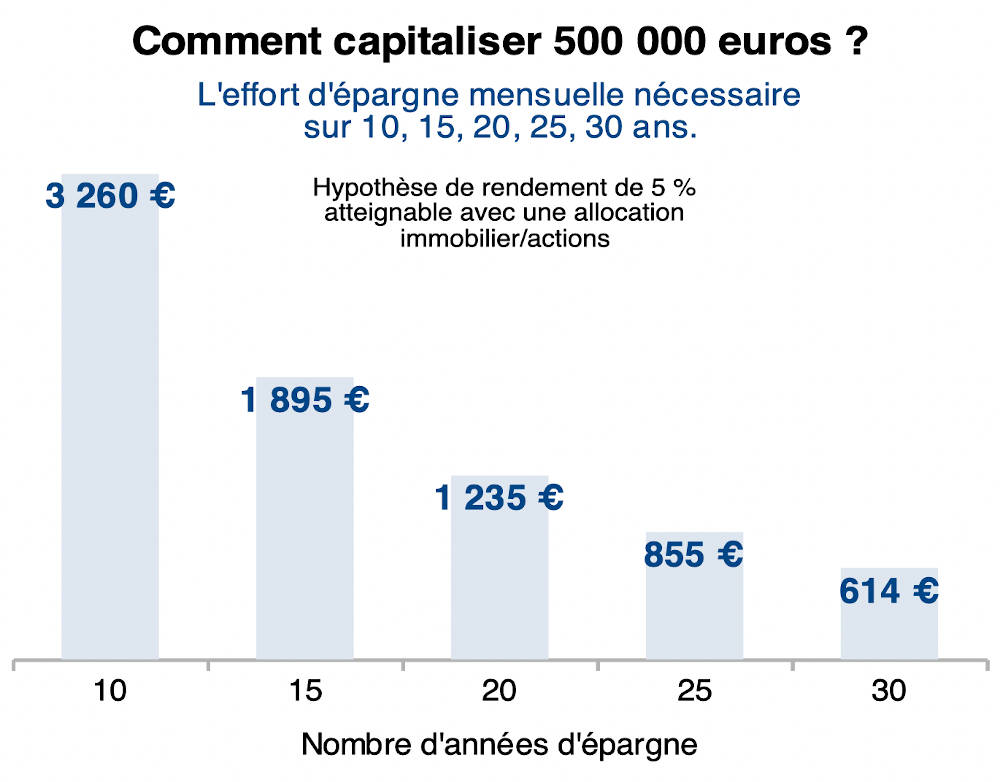

En ayant préparé le terrain suffisamment tôt de votre côté, en épargnant un montant mensuel (même faible), vous pouvez significativement augmenter votre aisance financière et donc votre confort lorsque vous choisirez de prendre votre départ en retraite. Vous pourrez même envisager de partir en retraite 10 ans plus tôt en vous organisant bien.

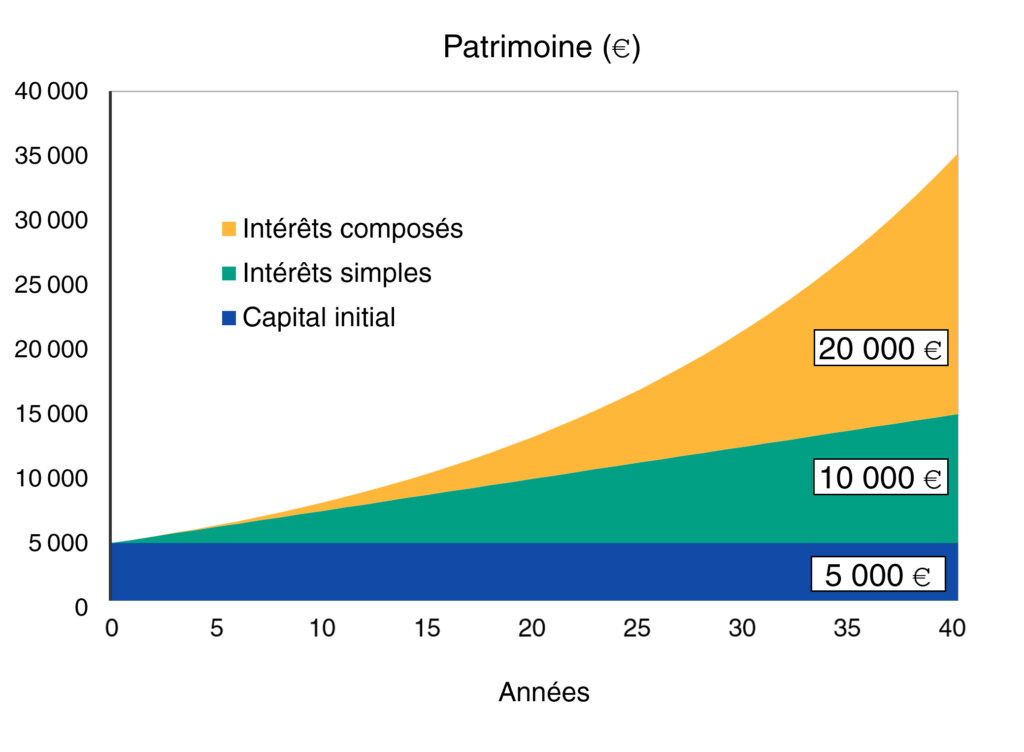

Le graphique le montre : plus vous commencez à épargner et investir jeune, plus vous pourrez vous permettre d’investir des sommes moins importantes pour le même résultat final.

Le temps joue un rôle prépondérant dans la valorisation de votre futur patrimoine. Comme nous allons le voir avec les intérêts composés, plus votre horizon d’investissement est long et plus les intérêts générés sont importants.

Le PER (Plan Épargne Retraite)

Nous l’avons vu, pour investir à long terme, l’assurance vie et le PEA sont 2 excellents dispositifs d’investissement pour les jeunes. Ils permettent de préparer différents projets, dont celui de la retraite.

Une autre enveloppe est potentiellement intéressante lorsqu’il s’agit de retraite dès le plus jeune âge : le plan épargne retraite (PER).

Le PER a un fonctionnement très similaire à l’assurance vie car il vous permet aussi d’investir en fonds euros et en unités de comptes. Les particularités de cette enveloppe sont que :

- les versements réalisés sur votre PER peuvent venir réduire votre revenu imposable ;

- et l’argent est bloqué jusqu’à la retraite (sauf certains cas comme l’achat de votre résidence principale).

Exemple d’investissement en PER

Il faut aussi comprendre une chose importante. Ce qui est déduit de votre revenu imposable est réintégré fiscalement à la sortie du PER.

Prenons un exemple :

- Vous êtes un contribuable de 22 ans et votre revenu net imposable est de 30 000 €. Cela vous place dans la Tranche Marginale d’Imposition (TMI) de 30 %. C’est-à-dire que tous les euros supérieurs à 27 479 € sont imposés à 30 %.

- En faisant un virement de 2 000 € sur votre PER (dans le respect de vos plafonds épargne retraite), votre revenu imposable baisse d’autant, donc vous économisez 600 € d’impôt (30 % x 2 000 €).

- Et lorsque vous retirerez vos fonds du PER, ces 2 000 € seront réintégrés à vos revenus. Entraînant alors leur imposition à votre TMI au moment de la sortie.

Le PER : forcément intéressant ?

Finalement, on comprend que le PER ne permet pas d’éviter l’impôt, mais entraîne un impôt différé. Ce différé dans le temps est d’autant plus important si vous êtes jeune. L’État vous fait crédit à taux zéro pour investir ! Le PER est donc un bon investissement pour les jeunes dès lors qu’ils paient de l’impôt sur le revenu… et souhaite en payer moins.

Un autre intérêt réside alors dans le fait que l’imposition à la sortie (en général, au moment de la retraite) se fait avec une TMI égale ou plus faible (ce qui est généralement le cas) que lors du versement à l’entrée.

Ainsi vous chercherez à défiscaliser en versant avec une “grosse TMI” (TMI 30 % ou 41 % ou 45 %) et en retirant plus tard avec une TMI de 30 % maximum (ou encore mieux 11 % voire 0 %).

Avis de Nicolas : le PER n’est intéressant que pour les épargnants qui ont une TMI de 30 % et plus, et prêts à bloquer leur épargne jusqu’à la retraite. Attention aussi à bien choisir parmi les meilleurs PER (moins de frais et meilleurs fonds). La base pour investir quand on est jeune reste l’assurance vie et le PEA (et même quand on n’est plus jeune !), le PER venant seulement en complément selon votre situation.

L’importance de prendre en main ses investissements quand on est jeune

Une notion qu’il est capital de comprendre pour bien gérer ses finances personnelles lorsque vous débutez dans l’investissement et plus particulièrement quand vous êtes jeune, c’est la notion d’intérêts composés.

En commençant à investir en étant jeune, vous commencerez à recevoir des intérêts chaque année qui eux même généreront des intérêts par la suite, entraînant une croissance exponentielle de votre patrimoine.

👉 Exemple en plaçant 5 000 € à 5 % d’intérêts :

Le graphique illustre bien la puissance des intérêts composés par rapport à des intérêts simples :

- Intérêts simples : avec 5 000 € investis à 5 % d’intérêts par an, vous obtenez 15 000 € au bout des 40 ans d’investissement (5 000 € + 250 € x 40 = 15 000 €). La progression est linéaire.

- Intérêts composés : ici vous obtenez 250 € d’intérêts la première année. La deuxième année vous percevez 5 % de 5 250 € soit 262,50 €. Ainsi de suite, si bien qu’au bout de 40 ans vos 5 000 € se sont transformés en 35 000 €. La progression est exponentielle.

On peut donc dire que plus vite vous serez sur les bons rails, plus riche vous deviendrez.

Un mot sur les frais

Une fois que vous avez compris en quoi les intérêts composés sont incroyablement efficaces, vous réalisez que cela va dans les deux sens. En effet, les frais aussi sont composés. Et 2,5 % de frais annuels sur une assurance vie, un PEA, un PER…en banque traditionnelle, cela peut paraître peu au premier abord. Néanmoins, cela va sérieusement venir grignoter votre investissement.

C’est pourquoi nos comparatifs (meilleures assurances vie, meilleurs PEA, meilleurs PER) mettent en avant les offres avec les frais les plus bas du marché. Et ce n’est pas en banque traditionnelle mais chez des spécialistes en ligne ! Ce qui vous permettra de générer bien plus de revenus nets de frais.

Quid de l’investissement immobilier jeune ?

L’immobilier fait aussi partie des meilleurs investissements pour les jeunes. Il s’agit d’une classe d’actifs à ne pas négliger si elle peut trouver sa place dans votre construction patrimoniale dès le début de votre vie professionnelle. En effet, elle peut être un levier d’enrichissement puissant ainsi qu’un pilier de votre patrimoine lorsque vous savez dans quoi vous vous engagez. Mais l’immobilier est aussi un investissement risqué.

Acheter à crédit ou comptant ?

Investir en immobilier permet de faire appel à un prêt bancaire pour financer l’acquisition d’un bien. Cependant, faut-il automatiquement s’endetter ?

En France, nous avons la chance de pouvoir facilement emprunter à taux fixe pour investir dans l’immobilier. Grâce à l’effet de levier du crédit, il devient possible de mobiliser un capital bien plus conséquent.

Bien qu’un jeune investisseur démarre souvent avec peu d’épargne, imaginons qu’il dispose d’un patrimoine financier de 150 000 € (héritage, entrepreneur précoce, etc.). S’il décide de conserver ce capital de l’allouer sur des investissements tout en empruntant 150 000 € pour un investissement immobilier, il sera alors en mesure de faire travailler un capital total de 300 000 €.

Finalement, lorsqu’il est rigoureusement bien utilisé, l’endettement est un accélérateur du développement de votre patrimoine.

Note de Louis : cependant, il est important de noter que l’efficacité de l’effet de levier est plus prononcée lorsque les taux d’intérêt sont bas. Actuellement, avec des taux aux alentours des 4 % (un taux historiquement “normal”), l’effet de levier doit être mieux maîtrisé. En effet, dans ce contexte, il est impératif que la rentabilité de l’investissement excède le taux du crédit contracté. L’effet de levier peut rapidement se transformer en effet massue si l’investissement réalisé s’avère être mal avisé.

La résidence principale est-elle le meilleur investissement pour les jeunes ?

Acheter ou louer ? Pour ce qui est de la résidence principale, l’achat de celle-ci sera pertinent si vous pensez que vous allez pouvoir y vivre sur le long terme.

L’achat de la résidence principale entraîne de nombreux frais non négligeables (frais d’acquisition, taxe foncière, travaux, etc.). Rien que les frais de notaire coûtent environ 7 % du prix du bien, souvent l’équivalent de 2 ou 3 ans de loyers jetés par les fenêtres !

Idéalement, vous devez pouvoir vous projeter au minimum 8 ans afin que les taxes soient amorties et que l’achat soit pertinent comparé à une location. Quand on est jeune et que l’on souhaite être mobile pour saisir des opportunités professionnelles, avoir acheté sa résidence principale peut être un boulet. Le principal est d’épargner, quitte à n’acheter sa résidence principale qu’à 30-35 ans, quand on est stabilisé.

L’immobilier locatif

L’investissement immobilier locatif est bien plus chronophage que les solutions proposées précédemment. Vous allez ici devoir :

- Assurer la recherche du bien.

- Réfléchir à la fiscalité (pour choisir le régime fiscal le plus avantageux).

- Gérer les locataires (avec leur potentiel lot de problèmes).

- Intervenir lorsque nécessaire pour des travaux et l’entretien du bien.

De plus, en réalisant un achat locatif à crédit, vous utilisez la capacité d’épargne dont vous pourriez avoir besoin par la suite pour l’achat de votre résidence principale.

👉 Notre article : comment réussir son investissement immobilier locatif.

Pour les jeunes qui ne se sentent pas suffisamment stables pou acheter leur résidence principale (que ce soit géographiquement ou bien encore professionnellement), l’investissement locatif peut s’avérer intéressant SI vous avez le temps nécessaire pour vous en occuper ET les reins solides financièrement. Ce qui est difficilement possible quand on est jeune…d’où la derniere solution.

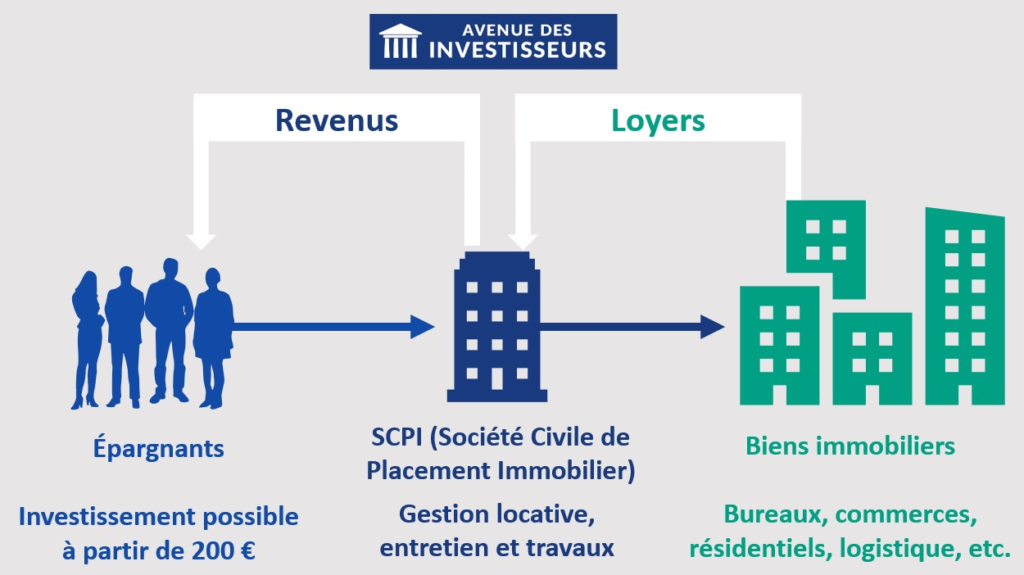

Les SCPI

Si les conditions ne sont pas réunies et que vous préférez ne pas investir dans l’immobilier en direct, vous pouvez investir dans la “pierre papier“, notamment dans des SCPI (Société Civile de Placement Immobilier). Ce qui est possible aussi à crédit.

En clair, vous achetez des parts de SCPI qui détiennent de l’immobilier et en assurent la gestion. Ainsi, vous êtes propriétaire associé et en contrepartie, les SCPI vous versent votre part du loyer. C’est donc de l’immobilier “passif”.

Réussir vos investissements jeune : conclusion

Le temps sera le meilleur allié dans vos investissements réalisés jeunes. Si vous êtes dans la vingtaine, vous avez un horizon d’investissement de nombreuses années. Poser des bases saines dès maintenant vous permettra de vous assurer un futur serein.

👉 Finalement, pour résumer, voici une liste d’actions à mettre en place dès aujourd’hui pour suivre les recommandations de cet article :

- Prenez le temps de bien vous renseigner (nous avons mis les liens vers nos articles essentiels).

- Définissez votre allocation patrimoniale idéale.

- Prenez date en ouvrant un PEA.

- Prenez date en ouvrant une assurance vie.

- Constituez vous (1) une épargne de précaution (3 à 6 mois de dépenses) et (2) une épargne pour vos projets à court/moyen terme (< 5 ans) sur des livrets et des fonds euros en assurance vie.

- Commencez à investir en bourse et en immobilier.

Vous pouvez continuer votre lecture avec notre article sur le cas pratique de Sarah, 28 ans : Jeune actif : pour votre épargne, quelle stratégie ? Cas pratique.

7 commentaires sur “Meilleurs investissements pour les jeunes”

Bonjour et merci pour tous ces excellents conseils. Je cherche à comparer les PEA Jeunes pour ma fille qui a 21 ans. Les banques recommandées par ADI avec les “meilleurs PEA” ne proposent pas de PEA Jeunes malheureusement. Auriez-vous déjà creusé le sujet ? Merci !

Bonjour Fred,

Quand elle quittera votre foyer fiscal, votre fille pourra avoir un PEA “normal”.

En attendant elle ne peut avoir qu’un PEA jeunes.

Bourse Direct (voir ici) propose bien le PEA jeunes. C’est le seul de notre comparatif des meilleurs PEA.

Merci ! J’y vais de ce pas…

Bonjour,

Personnellement je correspondais parfaitement au profil décrit en introduction avec une culture financière quasi-inexistante.

Lors du premier confinement en 2020 à l’âge de 25 ans, j’ai découvert puis dévoré ce site avant de finalement me prendre en main financièrement.

Je suis passé d’un simple combo livret A + livret jeune à 2 assurances-vie, 1 PEA, 2 projets de crowdfunding et des crypto-monnaies, le tout à moindre frais et en “bon père de famille” à maintenant 28 ans.

Je réfléchis dorénavant à investir en SCPI ou en location de parking/box (une bonne piste aussi pour les jeunes sans budget conséquent et avec des contraintes moindres que des appartements/maisons).

Je profite ainsi de cet article pour vous remercier pour la qualité de votre travail et pour tout ce que vous m’avez appris et continuez de m’apprendre !

Bonjour Florian,

Merci, votre retour fait chaud au coeur !

En 3 ans vous avez bien évolué 🙂

Bonjour,

Super article qui permettra d’aider les plus jeunes d’entre nous !

Juste une petite coquille dans l’article : le taux du LEP a été abaissé à 6% (au lieu de 6,1%)

Bonne journée.

Bonjour Jérôme,

Merci 🙂

Bien vu, j’ai corrigé !