Après des années de calme plat, l’inflation est de retour et c’est une source de préoccupation croissante pour de nombreux épargnants.

👉 Vous souhaitez directement aller à l’essentiel ? Synthèse des placements anti-inflation.

Pendant des années, l’inflation oscillait entre 0 et 2 % par an. C’était un taux relativement indolore pour l’épargnant, puisque les placements sans risque rémunéraient dans les mêmes proportions, voire davantage pour les meilleurs fonds euros.

Mais la désorganisation des chaînes de production et de livraison consécutive à la crise sanitaire, et désormais la guerre en Ukraine, ont entraîné des augmentations de prix importantes sur de multiples biens et matières premières (énergie, métaux, bois, productions agricoles, etc.) Ces hausses des prix des biens et de l’énergie se répercutent également sur le prix de multiples services.

Bien malin qui peut savoir aujourd’hui quel sera le taux de l’inflation dans 1 an, 2 ans, 5 ans. Le temps nous le dira ! Avenuedesinvestisseurs.fr ne peut pas deviner le niveau d’inflation future. En revanche, nous savons comment protéger l’épargne de l’inflation, et même en tirer parti !

Comment protéger son épargne de l’inflation ? Quelles sont les mesures à prendre en cas de retour durable de l’inflation ? Existe-t-il des placements “anti-inflation” (pour reprendre le terme employé par certains lecteurs) ?

Cet article fait le point sur l’impact de l’inflation sur le patrimoine et vous explique que faire pour protéger votre épargne, et vers quel(s) investissement(s) se tourner.

SOMMAIRE

- Comprendre l’impact de l’inflation sur les placements

- Comment protéger son épargne de l’inflation ?

- Immobilier et foncier : des actifs protecteurs en période d’inflation

- Quelles actions profitent de l’inflation ?

- Passer à l’action : les bonnes pratiques pour se protéger de l’inflation

- Que faire en cas d’hyperinflation ?

- Conclusion

Comprendre l’impact de l’inflation sur les placements

L’inflation représente la hausse des prix des biens et des services. En pratique, l’Institut national de la statistique et des études économiques (INSEE) a développé un indice pour mesurer l’inflation. Cet indice se base sur un panier de biens et de services dont l’institut suit l’évolution des prix année après année.

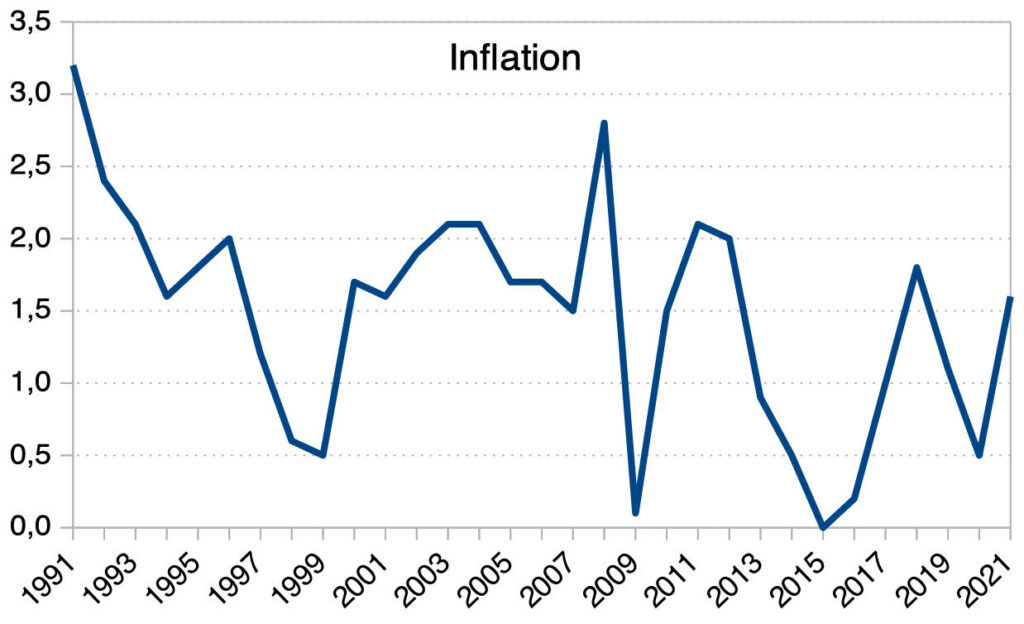

Le graphique ci-dessous présente l’inflation annuelle relevée par l’INSEE de 1991 à 2021 :

Au cours des trente dernières années, l’inflation annuelle mesurée par l’INSEE oscille entre 0 et 2 %. Or, en avril 2022, l’inflation (sur 12 mois glissants) s’est envolée à 4,8 % en France ! Un niveau que l’on n’avait plus connu depuis très longtemps. On ne le voit pas sur ce graphique qui s’arrête en 2021, mais en 2022 la courbe d’inflation sort du graph !

Pour information, l’inflation mesurée dans d’autres pays d’Europe et aux États-Unis atteint des niveaux encore supérieurs, de l’ordre de 7-8 %.

D’où vient l’inflation ?

L’inflation peut avoir de multiples origines

Par exemple, l’inflation peut être le résultat d’une pénurie sur les matières premières énergétiques telles que le pétrole, le gaz, le charbon, etc. En cas de demande durablement supérieure à l’offre (la production), la pénurie entraîne une hausse des prix (loi de marché du couple offre/demande).

Cette inflation, qui touche initialement le prix de l’énergie, peut alors se propager à d’autres pans de l’économie. En effet, les entreprises grandes consommatrices d’énergie (par exemple la sidérurgie) n’ont alors d’autres choix que celui d’augmenter le prix de leurs biens et services pour compenser la hausse de leurs coûts d’exploitation.

La hausse des prix de l’énergie est un vecteur d’inflation important, car toutes les entreprises dépendent directement ou indirectement de l’énergie pour délivrer leurs services et/ou biens. De fil en aiguille, c’est souvent l’ensemble des entreprises qui se retrouvent à devoir augmenter leurs prix. L’inflation est alors généralisée.

L’inflation peut aussi ne concerner qu’un type de biens ou de services. Par exemple, de mauvaises récoltes agricoles peuvent entraîner une inflation du prix des denrées alimentaires (blé, sucre, maïs, soja, etc.) et incidemment des coûts d’exploitation dans l’élevage. Auquel cas, l’inflation peut être contenue à un ou deux secteurs et ne pas se généraliser à l’ensemble des biens et services.

L’inflation venant des salaires

L’inflation peut également survenir via les salaires. Dans un secteur où les entreprises peinent à trouver de la main d’œuvre, elles n’ont d’autres choix que celui d’augmenter les rémunérations pour stimuler le recrutement, ou à tout le moins retenir leurs salariés.

Par exemple, aux États-Unis, de multiples enseignes de la restauration ont récemment fait face à une pénurie de main d’œuvre et ont sensiblement augmenté les salaires. Ces entreprises devront immanquablement répercuter cette hausse du coût des charges salariales sur les prix de leurs services pour conserver leurs marges.

Et c’est ainsi que l’on entre dans un cercle vicieux. Car la hausse des prix pousse les employeurs à augmenter les salaires, ce qui nourrit la hausse des prix…ainsi de suite.

Les conséquences de l’inflation sur l’épargne

L’inflation érode la valeur de la monnaie. L’effet de l’inflation sur l’épargne est donc d’en réduire la valeur en termes de pouvoir d’achat.

L’effet délétère de l’inflation grignote le capital année après année, et peut réduire comme peau de chagrin la valeur de l’épargne si l’épargnant ne place pas correctement son capital.

Exemple

Admettons qu’en 2021, vous comptiez acheter une voiture neuve dont le prix est de 18 000 euros. Vous avez reporté cet achat et avez donc laissé votre argent (18 000 euros) un an sur votre livret A dont le taux de rémunération était de 0,50 %.

En 2022, le constructeur revoit à la hausse les tarifs de ses véhicules. Le prix du modèle que vous convoitiez est désormais de 18 500 euros, soit une hausse de 2,78 % (cet exemple n’est pas pris au hasard, certains constructeurs ont augmenté davantage encore leurs tarifs depuis un an).

Dans le même temps, votre épargne n’a progressé que de 0,50 %, et les 18 000 euros placés sur le livret ont rapporté 90 euros sur la même période. Ce qui est très loin de compenser la hausse de 500 euros du prix du véhicule convoité. Vous avez perdu du pouvoir d’achat.

Euthanasie des rentiers ?

L’inflation touche l’ensemble des biens et des services : facture d’électricité, chauffage, carburant, loyer, assurances, alimentation, transport, vacances, loisirs, etc. La perte de pouvoir d’achat de l’épargnant sera d’autant plus forte que l’épargne est mal investie. En revanche, une épargne bien investie protège de l’inflation et permet d’obtenir des performances supérieures à celle-ci pour valoriser le capital dans le temps.

L’inflation n’est pas forcément l’ennemie des épargnants. On entend pourtant dire que l’inflation est l’ennemie des rentiers. John Maynard Keynes évoquait “l’euthanasie des rentiers”. Mais cela n’est que partiellement vrai, puisque cela dépend des actifs qui composent le patrimoine.

En effet, un rentier fainéant qui place tout sur des livrets verra son capital progressivement dévoré par l’inflation. Mais un rentier avisé, qui investit sur des actifs qui se comportent bien face à l’inflation (immobilier et actions notamment, on développe ensuite), vivra bien mieux l’inflation.

Avis de Ludovic : pour évaluer la performance réelle de l’épargne (l’enrichissement en termes de pouvoir d’achat), il faut se concentrer sur le rendement de l’épargne net d’inflation. Si ce rendement réel est négatif, l’épargnant perd du pouvoir d’achat. Comme nous allons le voir plus bas, les placements sans risque (tels que le livret A) rémunèrent désormais à des rendements réels négatifs.

La boucle prix-salaire : le cercle vicieux de l’inflation

L’inflation peut être transitoire ou bien se pérenniser dans le temps. Concernant la situation actuelle, les économistes ne sont pas tous d’accord sur l’évolution à venir de l’inflation. Certains parlent de situation transitoire, d’autres entrevoient une inflation soutenue sur plusieurs années. Bien malin qui peut anticiper avec certitude l’inflation à horizon 1 an, 2 ans, 5 ans, etc.

Pour savoir si la hausse des prix risque de se pérenniser, les économistes s’intéressent de près à l’évolution des salaires, et scrutent l’apparition d’une boucle prix-salaire.

Cela se produit lorsque les salaires augmentent suite à une hausse des prix. Pour faire face à la hausse du coût de la masse salariale, les entreprises n’ont alors d’autre choix que celui d’augmenter à nouveau le prix des biens et services qu’elles commercialisent afin de maintenir leurs marges. Le phénomène peut se répéter en boucle longtemps en l’absence d’intervention des banques centrales et/ou des États pour stopper ce cercle infernal.

Comment protéger son épargne de l’inflation ?

Venons-en maintenant aux solutions pour protéger son épargne de l’inflation. Certains placements sont pénalisés par l’inflation, donc il est nécessaire de les connaître afin de leur accorder la place qui convient dans son patrimoine. Et afin d’arbitrer son patrimoine (quand cela fait sens avec ses projets de vie) vers des placements plus protecteurs vis-à-vis de l’inflation.

Les placements pénalisés par l’inflation

Le livret A est l’un des placements préférés des Français (plus de 3 ménages sur 4 disposent d’un livret réglementé). Mauvaise nouvelle pour ces derniers, le livret A protège très mal de l’inflation. Son taux est périodiquement ré-évalué mais force est de constater que le mode de calcul du taux ne joue pas en faveur des épargnants.

Le livret A n’est pas le seul placement pénalisé par l’inflation. Les principaux placements pénalisés par l’inflation sont :

- les livrets réglementés (livret A, livret développement durable et solidarité, etc.),

- les comptes à terme (placement à taux fixe),

- les obligations (fonds obligataires),

- les fonds euros,

- les comptes à vue (l’argent déposé sur le compte courant est rarement rémunéré).

Notons ici qu’en sus des livrets réglementés, les fonds euros figurent également dans cette liste. Or, il s’agit d’un placement très populaire, les épargnants français y sont massivement investis.

Avis de Ludovic : il n’est pas toujours possible de tourner le dos à ces placements car ils demeurent incontournables pour les épargnants souhaitant sécuriser tout ou partie de leur épargne en vue de financer un projet à court terme. Si l’on prend le cas du fonds euro, cela reste le meilleur placement pour sécuriser un capital ayant vocation a être utilisé à court/moyen terme. Les meilleurs fonds euro battent les livrets réglementés.

Les mesures à prendre pour protéger son patrimoine : une allocation patrimoniale adaptée

Pour faire face à l’inflation, les épargnants ayant optimisé leur allocation patrimoniale en amont n’ont en principe que peu d’ajustement à faire au niveau de leurs placements ! C’est certainement votre cas si vous êtes un lecteur régulier de Avenuedesinvestisseurs.fr.

Ce sont principalement les épargnants qui n’ont pas optimisé l’allocation de leur patrimoine qui sont le plus touchés par l’inflation.

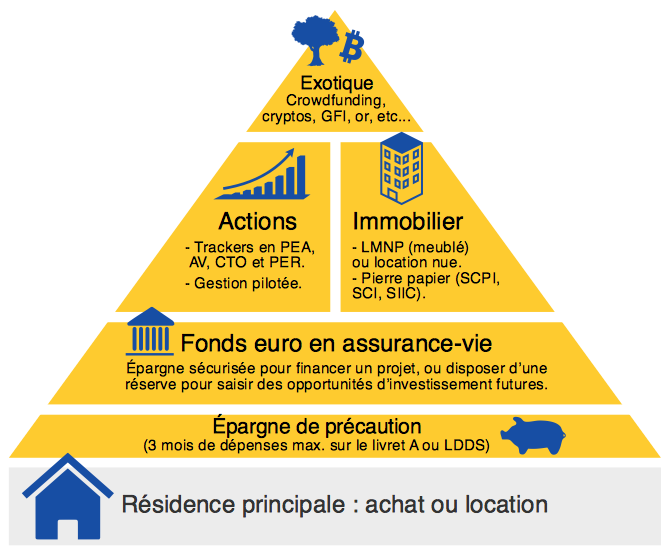

La question de l’allocation patrimoniale est l’occasion de ressortir notre pyramide de l’épargne :

À la base, on trouve l’épargne peu rentable mais sécurisée (livret et fonds euro). Ensuite, dans le cadre d’une allocation diversifiée du patrimoine telle que présentée dans la pyramide, l’épargne est investie sur les meilleurs placements pour une bonne protection contre l’inflation : actions, immobilier, etc.

Comme nous l’avons dit plus haut, les fonds euros n’offrent pas une bonne protection contre l’inflation. Mais c’est un placement à capital garanti permettant de sécuriser une part de l’épargne, et donc de diminuer le risque et la volatilité globale de notre patrimoine.

Dans un contexte inflationniste fort et durable, la principale réflexion des épargnants doit se porter sur la part qu’ils doivent consacrer au fonds euro. En sachant qu’il est facile d’arbitrer en assurance vie depuis le fonds euro vers les unités de compte (fonds actions, immobilier, etc.)

Typiquement, l’assurance vie permet de diversifier son patrimoine facilement entre fonds euro, actions et immobilier (SCPI). En pratique, une assurance vie avec une allocation sécurisée est investie à 60-80 % en fonds euro et 20-40 % en fonds actions (les pourcentages varient selon les gestionnaires). La question que doit se poser l’épargnant est de savoir si cette allocation est bien adaptée à son profil de risque et ses projets financiers. Si l’épargnant est jeune et prépare sa retraite à horizon 30 ans, il peut envisager une allocation plus dynamique, faisant la part belle aux actions et à l’immobilier.

Synthèse des placements anti-inflation

Le tableau ci-dessous présente les placements les plus courants et leurs caractéristiques vis-à-vis de l’inflation :

| Classe d'actifs | Protection contre l'inflation | Remarques |

|---|---|---|

| Compte à vue / compte courant | Non rémunéré | |

| Livrets | Le taux d'intérêt servi est inférieur à l'inflation | |

| Compte à terme | Le taux est bloqué au moment de la souscription, et à un taux inférieur à l'inflation | |

| Obligations / fonds obligataires / crowdfunding | Les fonds obligataires risquent de souffrir.

Mais le crowdfunding pourrait rester rentable avec des intérêts jusqu'à 10 % selon les projets. ➡️Voir notre rubrique crowdfunding. |

|

| Fonds euros | Historiquement, les fonds euro délivraient des performances supérieures à l'inflation. Ce n'est plus le cas depuis l'envolée soudaine de l'inflation. ➡️Notre article sur les meilleurs fonds euros. |

|

| Foncier | Les terrains à bâtir, forêts, pâtures, et terres agricoles offrent une bonne protection contre l'inflation. ➡️Investir en groupement forestier. |

|

| Immobilier | L'immobilier offre une excellente protection contre l'inflation. Les bailleurs peuvent périodiquement augmenter les loyers. ➡️Lire notre dossier sur l'investissement immobilier. |

|

| Actions | Les actions offrent une bonne protection contre l'inflation. La performance historique long terme est de 7 % (moyenne annuelle lissée). ➡️Comment investir en actions. |

|

| Or | L'or se valorise avec le temps, mais ne délivre pas de rendement annuel (pas de loyer ni intérêts in dividendes) et affiche une volatilité non négligeable. ➡️Lire notre dossier sur l'investissement en or. |

|

| Actifs tangibles durables (art, voitures de collection, etc.) | Les actifs tangibles non périssables et prisés offrent une bonne protection contre l'inflation. ➡️Voir notre rubrique investissements tangibles. |

Les placements offrant une protection contre l’inflation sont :

- l’immobilier (comment investir en immobilier),

- les actions (comment investir en bourse),

- l’or,

- les matières premières,

- les forêts,

- le foncier en général (terrain, terres agricoles, etc.),

- l’art, les bonnes bouteilles de vin, les montres de luxe, les voitures de collection.

Les placements et investissements cités ci-dessus se valorisent sur le long terme, accompagnent la hausse des prix, et ne sont donc pas pénalisés par l’inflation. Cela ne signifie pas pour autant que ces placements soient sans risque en période d’inflation. Aussi, toutes ces classes d’actifs ne se valent pas.

Note de Ludovic : et les cryptomonnaies ? Cette classe d’actif est récente, moins de 15 ans d’existence. On ignore son comportement en période d’inflation (comment investir en cryptomonnaies). Contrairement aux investissements traditionnels (actions, immobilier, etc.) sur lesquels nous avons un recul de plus d’1 siècle.

Un mot sur les matières premières

Les matières premières et l’or cumulent deux inconvénients :

- ces classes d’actifs peuvent connaître des épisodes de très forte volatilité,

- et ne délivrent pas de revenus courants (ni dividendes, ni loyers, ni intérêts). Cf notre article : investir dans l’or.

Pour ces raisons, il peut-être judicieux d’investir non pas dans les matières premières directement mais dans des sociétés (compagnies minières, de prospection, etc.) œuvrant dans ce domaine. La volatilité des entreprises est généralement plus faible que celle des matières premières qu’elles extraient.

Plutôt que d’investir sur des produits dérivés répliquant un panier de matières premières, notre préférence irait donc aux actifs (actions) dont la valeur s’apprécie tout en générant des revenus d’exploitation (dividendes) sur le long terme.

Mais un pari sectoriel n’est-il pas trop risqué ?

En pratique, l’inflation peut toucher et se diffuser à tous les biens et services. Donc il est plutôt recommandé d’investir sur un panier d’actions diversifié (exemple : un fonds actions monde, ETF MSCI World) plutôt que de se concentrer sur un secteur. Pour aller plus loin : comment investir en actions.

Immobilier et foncier : des actifs protecteurs en période d’inflation

Le foncier et les biens immobiliers se valorisent avec l’inflation.

Le foncier est un actif intéressant pour se protéger contre l’inflation. En cas d’inflation généralisée, les salaires augmentent, et le pouvoir d’achat des ménages pour acquérir un terrain à bâtir augmente mécaniquement, ce qui pousse à la hausse le prix des terrains (toute chose égale par ailleurs).

L’augmentation des coûts de construction (et notamment le prix des matériaux) induit également une hausse de la valeur des immeubles déjà bâtis.

Les biens immobiliers constituent donc une classe d’actifs convoitée pour se protéger de l’inflation.

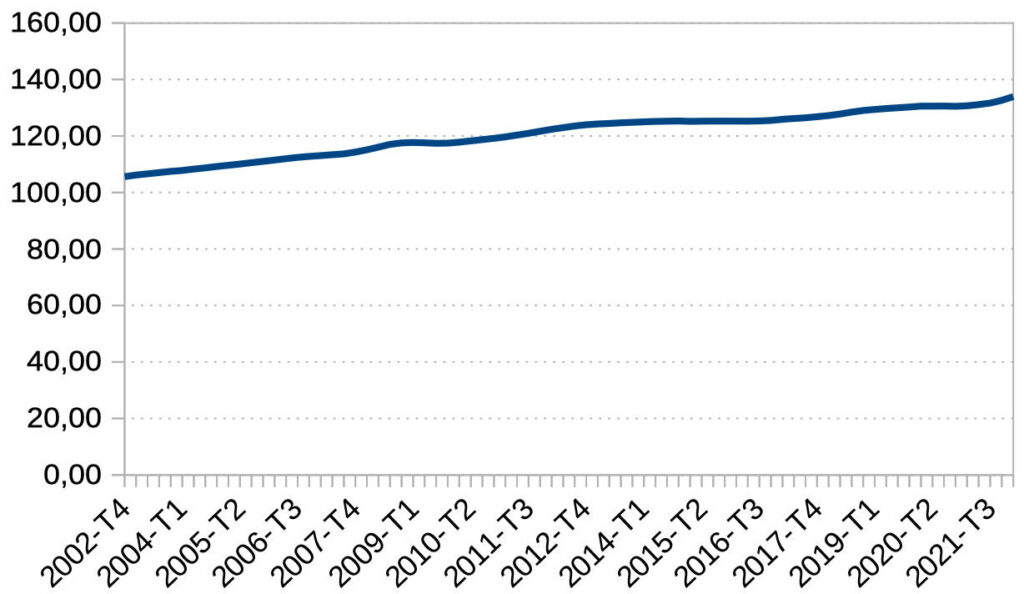

S’agissant des investisseurs immobiliers locatifs, les bailleurs ont la possibilité d’augmenter le montant des loyers qu’ils perçoivent. Pour cela, ils s’appuient sur le système d’indexation des loyers permettant de ré-évaluer périodiquement les loyers. Voir l’indice de référence les loyers (IRL).

L’indice de référence des loyers (IRL) a démarré sur une base 100 au quatrième trimestre 1998. Cet indice atteint désormais 133,93 (avril 2022). La hausse de l’indice constatée au 16 avril 2022 fait ressortir une augmentation de l’indice de 2,48 % en variation annuelle. L’indice devrait connaître de nouvelles hausses dans les trimestres à venir en raison du caractère persistant de l’inflation.

Crédit immobilier et inflation

Que ce soit pour l’achat d’une résidence principale ou un investissement locatif, les propriétaires sont très nombreux à financer leur acquisition via le crédit immobilier. Bonne nouvelle : l’inflation est plutôt l’amie des personnes endettées.

En effet, le capital à rembourser est fixe, et le taux du crédit est généralement fixe ou faiblement variable (cette observation est vraie en France, moins à l’étranger). De fait, une inflation généralisée est bénéfique pour les personnes endettées : les salaires augmentent, ce qui fait mécaniquement diminuer le poids des mensualités exprimé en pourcentage du budget du ménage.

Si l’on prend le cas de la période comprise entre 1970 et 1985, l’inflation annuelle affichait des taux supérieurs à 5 % et pouvait même avoisiner les 15 % certaines années. Même si les taux d’emprunt des ménages étaient bien supérieurs à ceux d’aujourd’hui (ce qui impliquait des durées d’emprunt plus courtes qu’aujourd’hui), au bout de quelques années, le poids des mensualités du crédit diminuait sensiblement dans le budget du ménage. C’est ce qu’on appelle « rembourser en monnaie de singe ».

Il est d’autant plus intéressant d’emprunter que le taux d’emprunt est faible comparé à l’inflation. C’est justement le cas actuellement ! Les investisseurs ayant pu décrocher un crédit compris entre 1 et 2 % (parfois moins) peuvent se réjouir de l’inflation. Si l’on prend le cas d’un investisseur ayant souscrit un crédit à 1 % pour investir dans un bien immobilier dont le prix évolue de 4 % par an (en accompagnant l’inflation), alors le taux réel de l’emprunt est négatif : -3 % !

Note de Ludovic : il faut toutefois mettre en garde les investisseurs : ce n’est pas parce que l’on peut souscrire un crédit à un taux inférieur à l’inflation qu’il faut investir à tout prix. Il faut notamment avoir à l’esprit que l’immobilier n’est pas un investissement sans risque. C’est un investissement sur le long terme. Et il y a bien d’autres paramètres à optimiser pour réussir son investissement immobilier (bon bien, bon emplacement, optimisation fiscale…)

Tenir compte de l’obsolescence immobilière

Lorsque l’on investit dans un bien immobilier, on achète 2 choses :

- du foncier (le terrain et/ou l’emplacement où se situe le bien),

- du bâti (maison ou appartement dans un immeuble).

Le bâti est sujet à ce que l’on appelle l’obsolescence immobilière : les constructions ne sont pas éternelles et nécessitent des travaux d’entretien et de remise à niveau pour répondre aux nouveaux standards de confort, de sécurité et de performance énergétique.

Les investisseurs immobiliers doivent être très attentifs à 3 éléments nouveaux pouvant impacter négativement leur investissement :

- l’instauration du diagnostic de performance énergétique (DPE) obligatoire et l’interdiction progressive de louer les biens les plus énergivores (comment améliorer son DPE),

- l’envolée du coût des matériaux de construction / rénovation,

- l’envolée du prix de l’énergie.

Ces nouveaux éléments ont accéléré l’obsolescence immobilière. Les propriétaires doivent améliorer la performance énergétique de leur logement, mais dans le même temps, le coût de ces rénovations augmente. L’immobilier dans l’ancien est directement pénalisé par cette nouvelle donne.

Pour ces raisons, il peut être judicieux de se tourner vers un bien immobilier dans le neuf ou le très récent. Les prix des biens neufs sont certes supérieurs à ceux des biens dans l’ancien, mais les bien neufs ne nécessitent pas de rénovation et sont économes en énergie (un argument auquel les locataires seront de plus en plus sensibles). Les biens neufs offrent une meilleure protection contre la hausse du coûts des rénovations et de l’énergie. Dit autrement, un bien neuf protège davantage de l’inflation.

Comment investir dans l’immobilier simplement ? Les SCPI

Investir dans un appartement, ou ne serait-ce qu’un studio, n’est pas donné à tout le monde. Cela représente un budget conséquent. Par ailleurs, la recherche du bien, puis sa gestion courante requièrent du temps. Acheter un bien immobilier locatif n’est donc pas adapté à tous les épargnants.

Une alternative simple et accessible à tous les épargnants et de se tourner vers la pierre-papier et plus particulièrement les sociétés civiles de placement immobilier (SCPI). Cela permet d’investir en immobilier facilement, car tout est géré par une société de gestion.

Les SCPI délivrent des performances globales supérieures à 5 % en moyenne (rendement locatif de ~4,4 % par an + appréciation de la valeur des biens).

Par ailleurs, les SCPI peuvent être souscrites à crédit, avec un taux d’emprunt potentiellement inférieur à l’inflation. Quand on emprunte à 2 ou 3 % alors que l’inflation est à 5 %, le taux réel est en réalité négatif.

De plus, sur les 200 SCPI du marché, une bonne part investie sur l’immobilier professionnel (plus rarement l’immobilier résidentiel). Et l’ILC (Indice des Loyers Commerciaux) a tendance à mieux suivre l’inflation et plus rapidement que l’IRL (Indice de Référence des Loyers de l’immobilier résidentiel).

La SCPI est donc un investissement intéressant pour les personnes souhaitant diversifier leur patrimoine en immobilier.

Pour en savoir davantage sur ce placement, vous pouvez lire :

- notre article généraliste : l’investissement SCPI,

- l’article où Nicolas présente son investissement de 100 000 € à crédit en SCPI : cas pratique et avis SCPI. Et son dernier investissement de 60 000 € sur la SCPI Corum Origin (avis Corum).

Les forêts

Nous avions eu l’occasion d’écrire un article sur l’investissement dans les forêts, et plus particulièrement l’investissement dans les GFI (groupements forestiers d’intérêt).

Ce type de placement est relativement intéressant pour (1) diversifier son patrimoine, (2) réduire ses impôts, (3) optimiser sa succession et… (4) se protéger contre l’inflation. Ce placement combine à lui seul 4 avantages. Les principaux revenus tirés de l’exploitation des forêts correspondent à la coupe et la revente des arbres. Il se trouve que le prix du bois a flambé depuis la crise du COVID. Toutes les essences sont concernées : aussi bien le pin que le chêne, ce dernier est notamment prisé par la Chine.

Le prix des forêts est beaucoup moins volatil que celui du bois, ou que d’autres classes d’actifs telles que les actions. La valeur des forêts évolue progressivement dans le temps, en accompagnant l’inflation. Pour ce qui est du rendement, il est inférieur à celui de l’immobilier ou des actions. Mais ce placement a d’autres avantages. Tout d’abord, c’est un actif peu volatil permettant de diversifier son portefeuille. Cette diversification permet d’ajuster le couple rendement/risque de son patrimoine.

Les forêts bénéficient d’une imposition privilégiée à la transmission du patrimoine : l’assiette taxable retenue pour calculer les droits de succession est de 25 % de la valeur des forêts (abattement de 75 % sur l’assiette taxable).

L’investissement dans des GFI comporte 2 autres avantages. Tout d’abord, ce véhicule d’investissement permet de déléguer entièrement la gestion de l’exploitation. L’investisseur n’a que sa déclaration d’impôt à compléter une fois par an en y reportant les revenus perçus de ce placement. Le deuxième avantage concerne justement les impôts : l’investissement dans les GFI ouvre droit à une réduction d’impôt à hauteur de 25 % du montant investi !

Investir dans les GFI est donc un excellent moyen de diversification patrimoniale et pour diminuer son impôt sur le revenu. Et c’est bon pour la planète (entretien des forêts).

Si vous êtes intéressé par ce type d’investissement, vous pouvez lire notre article expliquant en détail comment investir dans les meilleurs GFI.

Quelles actions profitent de l’inflation ?

D’une façon générale, toutes les entreprises en mesure de répercuter les hausses de coût sur le prix final au consommateur offrent une bonne protection contre l’inflation. Dans le détail, identifier les entreprises pouvant augmenter leurs tarifs est loin d’être évident pour un épargnant ordinaire.

Certaines entreprises sont réputées pour leur pricing power, c’est-à-dire leur capacité à faire accepter aux consommateurs des hausses de tarifs significatives sans compromettre leurs parts de marchés et leur volume de vente. C’est par exemple le cas de Apple et des entreprises de luxe. Mais allouer son épargne spécifiquement sur ces valeurs ne permet pas une bonne diversification du portefeuille.

L’inflation ne touche pas de la même façon les différents biens et services. Elle peut tantôt se concentrer sur l’énergie (auquel cas les compagnies énergétiques profitent directement de cette hausse), tantôt se concentrer sur les denrées alimentaires, les salaires, etc. En pratique, les actions offrant la meilleure protection varient selon le type d’inflation. Alors que faire ?

Au final, l’approche la plus simple et non moins efficace est de se positionner sur les marchés actions en privilégiant une allocation multi-sectorielle avec une bonne diversification géographique. C’est notamment le cas en investissant sur l’indice MSCI World que nous mettons régulièrement en avant sur Avenuedesinvestisseurs.fr.

Comment investir en actions ?

Il y a 2 écoles pour investir en actions :

- assurer la gestion en direct de son portefeuille,

- ou en déléguer l’allocation et la gestion en optant pour une gestion pilotée.

Le choix du mode de gestion dépendra des compétences et du temps que l’épargnant est disposé à consacrer à la gestion de son épargne.

Gestion en direct de ses placement en actions

Dans le cadre d’une gestion en direct, l’épargnant investit dans des actions de son choix (stock picking) ou des fonds d’investissement (solution recommandée). Concrètement, les actions se logent au sein d’un compte-titres, d’un plan d’épargne en actions (PEA), d’une assurance vie ou d’un plan d’épargne retraite (PER) qu’il faut ouvrir au préalable.

Le PEA et l’assurance vie sont les 2 dispositifs les plus courants et intéressants. L’assurance vie présente plusieurs avantages :

- l’accès au fonds euro pour sécuriser ses gains tout en faisant travailler l’argent ;

- la possibilité d’arbitrer le capital entre différents placements (supports) sans sortir l’argent du contrat (il n’y a pas d’imposition des gains tant que l’épargne reste dans le contrat) ;

- optimiser la transmission de son capital au moment de la succession (transmission aux héritiers sans taxation à hauteur de 152 500 € par bénéficiaire).

Avis de Ludovic : voici nos comparatifs des meilleurs PEA et des meilleures assurances vie. Ces 2 dispositifs d’épargne sont incontournables pour gérer et développer son patrimoine dans un cadre fiscal privilégié. Et ils permettent d’investir en trackers, solution simple pour diversifier son portefeuille actions. En synthèse : les 4 conseils pour bien investir en bourse.

Déléguer la gestion de ses placements en actions (gestion pilotée)

Pour déléguer la gestion de son épargne, l’épargnant peut se tourner vers un service de gestion pilotée. Concrètement, il peut déléguer l’allocation et la gestion d’un contrat d’assurance vie, d’un PER ou d’un PEA. Notre préférence va aux services gestions pilotées proposant des frais de gestion réduits et des portefeuilles construits autour d’un panier de trackers (type ETF). Parmi les meilleurs sociétés, on peut citer les noms suivants :

- Yomoni : une gestion pilotée performante, proposée en assurance vie, mais aussi en PER pour préparer sa retraite tout en réduisant son impôt sur le revenu (lire notre avis Yomoni).

- Nalo : une gestion pilotée concurrente de Yomoni, qui permet de définir plusieurs projets au sein d’une seule et même assurance vie (lire notre avis Nalo).

- Ramify : une nouvelle société proposant des frais de gestion ultra-compétitifs et une stratégie d’allocation prometteuse (lire notre avis Ramify).

- Goodvest : une gestion pilotée responsable, l’allocation des portefeuilles d’actions est en phase avec l’Accord de Paris pour limiter le réchauffement climatique (lire notre avis Goodvest).

Si vous souhaitez opter pour une gestion pilotée dans un premier temps tout en vous donnant la possibilité de re-basculer facilement en gestion libre plus tard, vous pouvez vous tourner vers l’assurance vie Linxea Spirit 2. Cet excellent contrat permet de combiner gestion libre et gestion pilotée. Et il permet de confier la gestion pilotée à Yomoni.

Passer à l’action : les bonnes pratiques pour se protéger de l’inflation

Ce n’est pas parce que les actions et l’immobilier offrent une bonne protection contre l’inflation qu’il faut dès cet instant allouer 100 % de son épargne sur ces classes d’actifs.

L’allocation de l’épargne doit aussi et surtout être déterminée en fonction des projets de vie et des projets financiers qui s’y rattachent. Si vous optez pour une gestion pilotée, la société qui gère votre épargne pourra vous aider à déterminer l’allocation de l’épargne adaptée à vos projets.

Si vous avez un petit capital de côté que vous comptez mobiliser comme apport pour un projet d’achat immobilier dans 3 ans par exemple, il ne faut pas investir ce capital sur un placement volatil / risqué tel que les actions. Vous n’avez d’autres choix que celui de sécuriser cet apport, par exemple sur un fonds euro. Éventuellement, vous pouvez envisager de concrétiser votre achat immobilier plus tôt que prévu, afin de limiter l’érosion accélérée de ce capital en période de forte inflation.

Ayez à l’esprit que l’investissement en actions et immobilier conviennent pour investir à long terme : préparer sa retraite, valoriser son patrimoine, le transmettre, etc.

Que faire en cas d’hyperinflation ?

On parle d’hyperinflation lorsque les prix des biens et des services progressent extrêmement rapidement, et font perdre toute sa valeur à la monnaie. L’envolée des prix atteint alors des proportions sans commune mesure avec ce que nous observons actuellement.

La dernière hyperinflation en Europe remonte à 1922-1923. En Allemagne, sous la République de Weimar, le mark perdît littéralement toute sa valeur. Au plus fort de l’hyperinflation, les prix progressaient de plusieurs dizaines de pour cent par jour. Il valait encore mieux alimenter sa cheminée avec des billets de banque plutôt que d’acheter du bois !

Rassurons nos lecteurs, ce scénario n’est absolument pas à l’ordre du jour. Les banques centrales sont les gardiennes vigilantes de la valeur des monnaies.

Conclusion

Le retour de l’inflation est l’occasion pour de nombreux épargnants de vérifier et éventuellement d’ajuster l’allocation de leur épargne afin de se protéger contre l’inflation.

En synthèse, historiquement les actions et l’immobilier sont les 2 classes d’actifs les plus protectrices sur le long terme. Les bénéfices des entreprises et les loyers accompagnent l’inflation. Ayez toutefois à l’esprit que ce sont des actifs adaptés pour le long terme et qu’ils ne sont pas sans risque. Ceci dit, le risque que notre argent perde de la valeur avec l’inflation si on n’investit pas est un risque certain.

Avec des performances (transitoirement ?) en deçà de l’inflation, les fonds euro en assurance vie et les livrets réglementés ne protègent plus de l’érosion de valeur infligée par l’inflation. Toutefois, ces placements conservent une place dans le patrimoine des épargnants : ces placements gardent le rôle d’épargne de précaution et permettent de sécuriser à court terme un capital.

22 commentaires sur “Inflation : comment protéger son épargne ? Les meilleurs placements”

Bonjour,

L’investissement dans la forêt française est-il toujours judicieux au vu des incendies dévastateurs de l’été 2022, dont les prévisionnistes météo s’accordent à dire qu’ils se répèteront dans le futur en raison du dérèglement climatique ?

Bonjour Émilie,

Tout investissement comporte des risques.

Risque de marché (moins-value), risque de liquidité…

Pour les forêts il y a aussi les aléas climatiques.

Mais les groupements forestiers sont diversifiés sur plusieurs forêts dans différentes régions.

Et les gérants souscrivent à des assurances couvrant les sinistres (tempête et incendie).

Dans tous les cas, c’est un investissement atypique, ne pas y investir plus de 5 % de son patrimoine.

Notre article complet : investir en groupements forestiers.

Merci pour cet article!

Peut être à actualiser un peu…

Par contre autant que je sache les actions minières sont bien plus volatiles que le cours de l’or, non?

Bonjour Quentin,

A part le taux d’inflation qui a encore monté depuis avril 2022, tout le reste demeure juste, l’important c’est la méthode.

Oui bien vu, les actions minières sont plus volatiles que le cours de l’or.

Bonjour Nicolas,

Je connais mal le fonctionnement des obligations indexées sur l’inflation et j’aimerai mieux le comprendre au vu du contexte actuel.

Que pensez-vous de l’investissement en OATi ou OAT€i?

Du point de vue pratique, comment peut-on investir dans ces actifs ?

Merci d’avance pour votre réponse.

Florent

Bonjour Florent,

Le marché obligataire est moins intuitif que le marché actions.

La hausse des taux fait chuter les cours des obligations. Mais on investit maintenant avec un coupon plus élevé.

Notre article : investir en obligations.

Bonsoir,

Merci pour votre article très complet qui passe en revue toutes les classes d’actifs principales anti-inflation, c’est un vrai guide complet pour toutes les personnes n’ayant pas d’investissement anti-inflation.

Je n’ose pas imaginer les périodes d’hyperinflation comme ce fut le cas en Allemagne il y a un siècle, heureusement que les banques centrales nous protègent de ce scénario.

Je voulais savoir également si vous considériez les cryptomonnaies comme un investissement qui protège de l’inflation ?

Excellente soirée !

Bonjour Gwenn,

Merci.

Oui maintenant on a les banques centrales qui doivent canaliser l’inflation.

Notre avis sur les cryptomonnaies en période d’inflation est dans la note orange sous le tableau :

https://avenuedesinvestisseurs.fr/inflation-comment-proteger-son-epargne/#proteger-epargne

Bonjour,

Vous parlez d’investir dans des produits à risques lorsque l’inflation est importante.

Cependant au jour où j’écris, les actions mondiales sont en chute forte et le MSCI World a perdu bien 15%

Les cryptos ont elles perdues 60+% de leur valeur.

J’ai bien l’impression qu’il y a de moins en moins de refuge contre l’inflation.

Car même la prise de risque ne paye plus.

Pensez vous que les marchés boursiers vont se réequilibrer en bear market ? Ou est-ce que l’on va remonter prochainement ?

Merci d’avance

Bonjour,

Pour les cryptos, on explique dans l’article (en orange) qu’on ignore leur comportement en période d’inflation.

Vu le krach crypto, avec le recul il apparait clairement que ce n’est pas un actif anti-inflation.

Pour les actions, avec une baisse d’environ 15 % depuis le début d’année pour le MSCI World, on en est au stade de la correction (pas encore un krach).

A voir sur la durée, mais tôt ou tard les marchés actions remonteront, comme ce fut toujours le cas depuis plus de 100 ans et plus de 30 corrections et krachs.

Donc quand on investit en actions sur le long terme (ce qui devrait être le cas), il faut tenir et patienter.

Pour ma part, je continue d’investir chaque mois conformément à mes 4 grands principes : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Au global, avec mon patrimoine diversifié principalement entre fonds euro, immobilier et actions, mon patrimoine vit plutôt bien la situation actuelle.

Il faut une allocation patrimoniale diversifiée : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Bonjour Nicolas,

J’ai des assurances vie chez Nalo, Yomoni et Linxea. Une partie de la somme est investie en actions (le reste en obligations), et elle est gérée par Nalo, Yomoni etc. Pensez-vous qu’ils prennent en compte l’inflation lorsqu’ils décident des placements? En tout cas je l’espère.

Bonjour Jorge,

J’ose espérer que oui, les sociétés de gestion sont là pour ça et s’adaptent à la conjoncture.

Et on reçoit des communications mail en ce sens, en tant que client.

Top article qui me motive encore davantage à franchir le pas de l’investissement dans les GFI. Peut-être pour cette année donc !

J’aime bien cet investissement dans nos forêts ! Avec modération, à la pointe de la pyramide 🙂

Merci pour cet éclairage sur l’inflation et ces bons rappels.

Avez-vous une avis sur la stratégie à adopter vis à vis d’un vieux PEL à 2,5% qui faisait office de socle sécurisé dans ma pyramide ? Le casser tout de suite (pour le reinvestir) ou attendre encore un peu ?

Bonjour Guillaume,

En 2022 un rendement brut de 2,50 % est très bon pour un placement sécurisé (même si rendement réel négatif en raison de l’inflation…)

Donc à vous de voir dans votre allocation patrimoniale, quelle place vous voulez accorder aux placements sécurisés.

Bonjour Guillaume,

Si cela peut vous aider, j’ai également un PEL à 2.5% que je garde bien au chaud en attendant de m’en servir comme apport pour un achat immobilier prochain.

A moins d’être actuellement sous investi sur une classe d’actifs plus risquée (actions, immobilier, cryptos ?) vs votre allocation patrimoniale définie et donc de profiter de cette inflation et baisse des marchés depuis début d’année pour arbitrer/réallouer votre PF, je ne vois pas de raison valable de “casser” ce PEL.

Ce n’est évidemment que mon avis 🙂

Et c’est un avis très pertinent !

Bonjour Nicolas

Merci pour l’article intéressant surtout en ces périodes d’incertitude.

J’avais l’intention d’investir dans le private equity ayant ouvert récemment le per Spirit comme vous le savez en revanche il me semble que l’offre proposée est moindre que pour son jumeau en assurance vie . Je voulais savoir par ailleurs si c’est une bonne alternative contre l’inflation cette classe d’actifs ?

Bonjour Karine,

Période d’incertitude oui.

Comme toujours.

En 12 ans d’expérience dans l’investissement je n’ai jamais connu une période de certitude 🙂

Oui globalement les actions non cotées (private equity) également sont réputées efficaces en période d’inflation.

Pour rappel, notre article sur le private equity : https://avenuedesinvestisseurs.fr/private-equity-comment-investir/

Super article comme toujours !

Merci Guston !