Avec l’essor de l’investissement socialement responsable (ISR) ou socially responsible investment (SRI) en anglais, les centaines de plans d’épargne retraite (PER) du marché se diversifient pour offrir des options plus vertes et durables.

Le fonctionnement du PER par défaut, qu’il soit en gestion libre ou pilotée, permet de préparer sa retraite tout en bénéficiant d’avantages fiscaux.

Toutefois, tous les PER ne se valent pas. En effet, les frais, les placements accessibles au sein du PER et les performances peuvent varier considérablement. Pour choisir le meilleur PER ISR, il est crucial de trouver celui qui offre les frais les plus compétitifs et les placements ISR les plus impactants.

🔎 En bref, les meilleurs PER ISR sont :

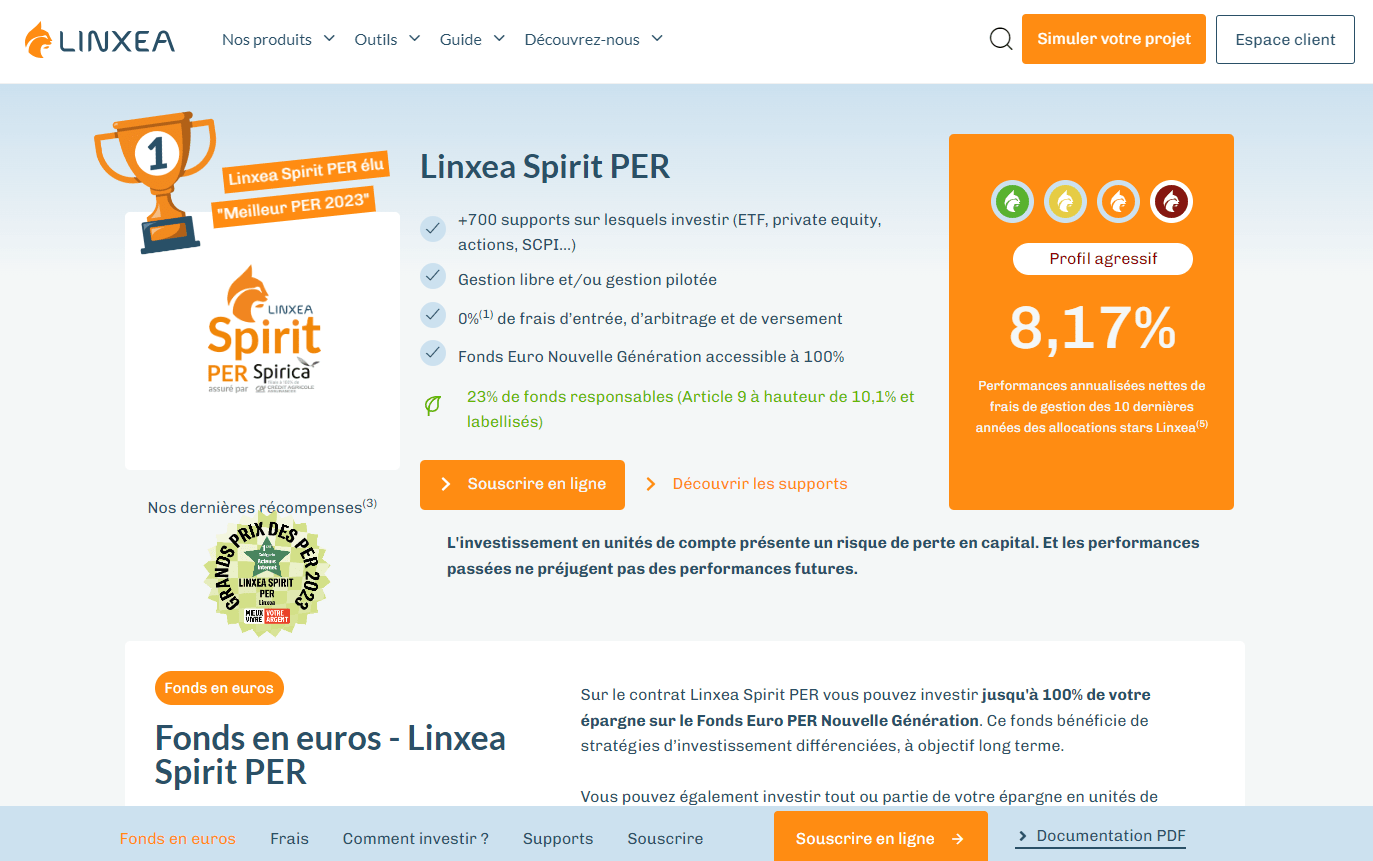

- Linxea Spirit PER en gestion libre pour optimiser les frais et choisir ses placements ISR 📈🌿(avis Linxea Spirit PER).

- Ramify Green en gestion pilotée très diversifiée 💡🌿 (avis PER Ramify).

- BoursoBank Matla PER ISR avec les frais de gestion pilotée les plus bas 💰🌿(avis BoursoBank Matla PER).

- Goodvest PER en gestion pilotée avec des placements verts de premier plan 🌱🌿(avis Goodvest PER).

📌 Un plan d’épargne retraite fonctionne comme une assurance vie, avec des avantages fiscaux en plus sous certaines conditions. En pratique, les montants versés sur votre PER sont (1) déductibles de votre revenu imposable (dans la limite d’un plafond), mais (2) bloqués jusqu’à la retraite (sauf cas de déblocage anticipé). Vous n’êtes pas sûr à 100 % de la nécessité d’un PER dans votre situation ? Consultez notre article : “PER ou assurance vie ? Comparaison chiffrée” pour approfondir le sujet.

👉 Voyons maintenant en détail les caractéristiques de chaque PER ISR pour vous aider à choisir celui qui correspond le mieux à votre profil.

SOMMAIRE

- Tableau comparatif des meilleurs PER ISR en 2026

- Linxea Spirit : le meilleur PER ISR en gestion libre

- Ramify Green : le PER ISR en gestion pilotée le plus diversifié

- BoursoBank Matla : le PER ISR en gestion pilotée aux frais compétitifs

- Goodvest : le PER en gestion pilotée avec les meilleurs placements ISR

- Notre avis sur les meilleurs PER verts du marché

Tableau comparatif des meilleurs PER ISR en 2026

Pour faire un choix éclairé, voici le tableau récapitulatif des principales caractéristiques des meilleurs PER ISR en gestion libre et pilotée.

| Meilleurs PER ISR | Linxea Spirit PER | Ramify Green | BoursoBank Matla | Goodvest |

|---|---|---|---|---|

| Assureur | Spirica (Crédit Agricole) | Apicil | Oradéa Vie | Generali |

| Montant du premier versement | 500 € | 1 000 € Ou 10 000 € pour le portefeuille Elite |

150 € (prérequis : être client BoursoBank) | 300 € |

| Mode de gestion | Libre, mixte ou pilotée | Pilotée | Libre ou pilotée | Pilotée |

| Unités de Compte disponibles | - En gestion pilotée : Partenariat Yomoni (ETF) - En gestion libre : ~ 800 UC (24 ETF classiques, 17 ETF ISR, 48 fonds immobiliers SCPI/SCI/OPCI, 10 fonds (Private Equity, 117 titres vifs, etc.) |

1️⃣ "Essential" : fonds euro + trackers (ETF) 2️⃣ "Flagship" : fonds euro + trackers (ETF)+ immobilier (SCPI) 3️⃣ "Elite" : fonds euro + trackers (ETF)+ immobilier (SCPI) + Private Equity |

- En gestion pilotée : 17 ETF ISR BlackRock - En gestion libre : 60 UC (dont 6 trackers, 2 SCI et 2 fonds Private Equity) |

Gestion pilotée avec 7 ETF ISR, 7 fonds actifs et un fonds de Private Equity) |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % |

| Frais de gestion assureur | 0,50 % Spirica | 0,70 % Apicil | 0,50 % Oradéa | 0,40 % Generali |

| Frais de gestion pilotée (gestionnaire + fonds) | Partenariat Yomoni (ETF) = 1,10 %/an | 0,60 % Ramify + ~0,30 % ETF = 0,90 %/an (max 1,40 % si investissement SCPI et Private equity) |

0,27 % BoursoBank + ~0,22 % ETF = 0,50 %/an |

0,90 % Goodvest + ~0,30 % fonds = 1,20 %/an |

| Frais d'arbitrage | 0 % | 0 % | 0 % | 0 % |

| Service client réactif et efficace | ✅️ | ✅️ | ⚠️ Plus ou moins accessible | ✅️ |

| Notre avis | ✅️ Meilleur PER ISR en gestion libre ❌️ La gestion pilotée de Linxea ne se démarque pas |

✅️ PER haut de gamme + accès à l'immobilier et au Private Equity ❌️ APICIL Euro Garanti ne fait pas partie des meilleurs fonds euros |

✅️ PER ISR en gestion pilotée avec 1 % de frais tout compris ❌️ Absence d'immobilier et de Private Equity |

✅️ PER en gestion pilotée le plus exigeant sur l'aspect ISR ❌️ Absence de fonds euro et d'immobilier |

| Classement comparatif | ||||

| Ouvrir un PER | ➡️Découvrez l'offre PER Linxea Spirit | ➡️ Découvrez l'offre PER Ramify (3 mois de gestion offerts) | ➡️ Découvrir l'offre Boursobank | ➡️ Découvrir l'offre PER Goodvest |

| Documentation | Documentation sur le PER Linxea Spirit | Documentation sur le PER Ramify | Documentation sur Boursobank | Documentation sur le PER Goodvest |

Finalement, les meilleurs PER ISR se distinguent par des frais très bas et l’accès aux meilleurs placements (notamment les ETF). De quoi bien faire travailler l’épargne à long terme. Dans la même veine, le PER Caravel (voir l’offre) rejoindra peut-être ultérieurement ce tableau (notre avis PER Caravel). Détaillons maintenant chaque PER.

Note de Louis : si vous avez plutôt besoin d’un accompagnement sur mesure pour gérer l’ensemble de votre patrimoine, vous pouvez faire appel à un conseiller en gestion de patrimoine indépendant.

Linxea Spirit : le meilleur PER ISR en gestion libre

Vous souhaitez choisir vous-même sur quels fonds investir afin de cibler les fonds ISR de votre choix ? Il vous faut dans ce cas un PER en gestion libre avec un bon choix de fonds ISR.

Courtier en ligne de référence, Linxea (notre avis) fait partie des meilleurs courtiers en ligne tout critère confondu pour la gestion libre (voir l’offre Linxea Spirit PER).

Linxea propose une gestion libre, mais également une gestion pilotée, ainsi qu’une gestion mixte combinant gestion libre et pilotée.

En outre, parmi les gestions pilotées, vous avez le choix entre un gestionnaire de fonds actifs (OTEA Capital) et un gestionnaire de fonds passifs (Yomoni).

✅️ Avantages du PER Linxea Spirit :

- Fonds euro de qualité (performance de 9,01 % de 2020 à 2023). Le fonds euro est intéressant pour sécuriser le capital quelques années avant la retraite.

- Large choix d’unités de compte (fonds d’investissement) en gestion libre avec les meilleurs placements verts en actions, en immobilier et en Private Equity.

❌️ Inconvénients du PER Linxea Spirit :

- Les options de gestion pilotée avec OTEA Capital et Yomoni ne sont pas les plus engagées sur le plan ISR.

👉 Voir l’offre Linxea Spirit PER et notre avis sur les PER Linxea.

Linxea Spirit PER : choisir ses placements en gestion libre

En gestion libre, vous gérez vous-même la répartition de vos investissements. En plus, Linxea a pris le virage de la finance durable et propose de nombreux fonds ISR dans son PER (liste non-exhaustive) :

- 🌍 ETF MSCI World (actions internationales) : Amundi MSCI World SRI Climate Net Zero Ambition PAB (E000Y77LGG9).

- 💧 ETF thématique (actions) sur l’eau : Amundi MSCI Water ESG Screened (FR0010527275).

- 🔋 ETF thématique (actions) sur les énergies renouvelables : Amundi MSCI New Energy ESG Screened (FR0010524777).

- 🌍 ETF obligataire mondial (titres de dette) : Amundi Global Aggregate Green Bond (LU1563454310).

- 🏘️ Fonds immobiliers verts labellisés ISR : (1) la SCPI sans frais d’entrée Remake Live et la SCPI classique PFO2.

- ♻️ Fonds de Private Equity (non coté) lié aux énergies renouvelables : Eiffel Infrastructures Vertes.

La gestion libre de Linxea offre donc un grand choix d’unités de compte de qualité pour construire une allocation sur mesure.

Exemple de stratégie d’investissement

Prenons l’exemple de David, 40 ans, qui a un horizon de 25 ans avant de pouvoir retirer les fonds du PER.

Une stratégie efficace pourrait être d’investir 100 % en actions dans le MSCI World SRI pendant les 15 premières années. Puis de progressivement arbitrer gratuitement vers le fonds euro garanti en capital pour sécuriser les investissements dans les 10 dernières années avant la retraite.

Note de Louis : ceci n’est pas un conseil en investissement. Ainsi, vous devez adapter votre allocation à votre patrimoine global et votre profil d’investisseur (âge, projets, horizon d’investissement, etc.). Si vous souhaitez bénéficier d’un conseil personnalisé pour l’ensemble de votre patrimoine, vous pouvez faire appel à la gestion conseillée Prosper Conseil.

Ramify Green : le PER ISR en gestion pilotée le plus diversifié

Le PER Ramify Green se dinstingue en étant le PER en gestion pilotée le plus complet car investi sur toutes les grandes classes d’actifs. En effet, comme sur le PER Linxea Spirit, il permet de diversifier entre fonds euro, ETF actions et obligations, immobilier SCPI et Private Equity… mais en mode gestion pilotée plutôt que gestion libre.

En pratique, quel que soit le type de portefeuille choisi (Essential, Flagship incluant les SCPI, ou Elite incluant le private equity), on peut choisir l’option ISR intitulée Ramify Green. Dans ce cas, les fonds choisis sont tous labellisés Greenfin, ISR et Finansol.

L’objectif est de limiter l’augmentation de la température mondiale à +2° conformément aux accords de Paris. Tout en continuant de maximiser le couple rendement / risque.

✅️ Avantage du PER Ramify Green : une gestion pilotée ultra-diversifiée.

❌️ Inconvénient du PER Ramify Green : le ticket d’entrée plus élevé. Au moins 1 000 € d’investissement initial (voire 10 000 € pour le portefeuille Elite incluant le Private Equity).

👉 Voir l’offre PER Ramify Green. Et notre avis sur le PER Ramify.

BoursoBank Matla : le PER ISR en gestion pilotée aux frais compétitifs

BoursoBank, l’une des meilleures banques en ligne, propose une gamme complète d’enveloppes d’investissement. Bien qu’elle ne soit pas toujours en tête des classements pour :

- les meilleures assurances vie ;

- les meilleurs PEA ;

- les meilleurs PER ;

son PER Matla (qui nécessite d’ouvrir d’abord le compte courant) se distingue particulièrement en matière de gestion pilotée ISR, grâce à ses frais compétitifs.

✅️ Avantages du PER Matla :

- Fonds euro « Sécurité Infra » de qualité (performance de 10,58 % de 2020 à 2023). Intéressant pour progressivement sécuriser le capital à l’approche de la retraite.

- Le PER Matla offre des frais de gestion pilotée parmi les plus bas du marché (1 % tout compris). Particulièrement attractif si vous souhaitez investir uniquement en ETF ESG.

- Accessible à tous avec un premier versement de 150 € […]

❌️ Inconvénients du PER Matla :

- […] à condition d’ouvrir un compte bancaire BoursoBank (🔎 notre avis sur BoursoBank).

- Le PER Matla ne propose pas de fonds immobiliers ni de Private Equity pour diversifier le portefeuille à long terme.

- La qualité du service client de BoursoBank peut fluctuer. Ce qui peut être problématique quand nous avons besoin d’aide en période tendue.

- En gestion libre, les unités de compte sont peu nombreuses et décevantes.

👉 Notre avis complet sur le PER Matla de BoursoBank.

Goodvest : le PER en gestion pilotée avec les meilleurs placements ISR

Le PER Goodvest (voir l’offre) se distingue avec une méthodologie ISR très rigoureuse. Ainsi, l’équipe de Goodvest sélectionne des fonds précis, négocie les frais et maintient une veille constante pour garantir une stratégie d’investissement durable conforme aux accords de Paris sur le climat.

✅️ Avantages du PER Goodvest :

- Avec un ticket d’entrée de seulement 300 €, le PER Goodvest est accessible à un large public.

- Le PER Goodvest intègre les meilleurs placements verts, dont un fonds de Private Equity axé sur les énergies renouvelables (Eiffel Infrastructures Vertes).

❌️ Inconvénients du PER Goodvest :

- Le PER Goodvest ne propose pas de fonds euro. Ce qui pourrait limiter la sécurisation du capital à l’approche de la retraite.

- L’absence de fonds immobiliers peut être un frein si on souhaite diversifier notre portefeuille à long terme.

👉 Voir l’offre PER Goodvest. Et notre avis sur le PER Goodvest.

Notre avis sur les meilleurs PER verts du marché

Le choix du meilleur PER ISR dépend du profil d’investisseur de chacun et des préférences en matière de gestion.

➡️ D’un côté, avec Linxea Spirit PER en gestion libre (large sélection de fonds ISR et frais compétitifs), on peut sélectionner nos placements et construire un portefeuille sur mesure et aux moindres frais (0,75 % par an tout compris pour une allocation en ETF).

Certes, cela demande quelques connaissances de base. Mais avec les principaux articles d’Avenue Des Investisseurs (ADI), on a toutes les cartes en main pour devenir un investisseur aguerri (quelques heures de lecture qui permettent d’économiser plusieurs milliers d’euros).

➡️ D’un autre côté, on peut aussi déléguer cette tâche avec une gestion pilotée ISR :

- Ramify Green est l’offre idéale pour diversifier entre fonds euro, ETF, immobilier SCPI et private equity.

- BoursoBank Matla est idéal pour minimiser les coûts (1 %/an tout compris), mais sans diversifier en immobilier ni en private equity.

- Tandis que Goodvest est parfait si on souhaite bénéficier d’une sélection plus exigeante des placements ISR.

Rappelons qu’il est possible d’ouvrir plusieurs PER pour diversifier.