Dans ce nouvel article, nous allons voir comment économiser 400 euros par mois. Mais avant d’entrer dans le cœur du sujet (stratégie d’épargne et meilleurs placements pour 400 euros par mois), arrêtons-nous sur les raisons du choix de ce montant.

Tout simplement car en France, le salaire moyen avoisine les 2500 euros et le taux d’épargne moyen s’établit à près de 17 %. Ce qui nous donne un effort d’épargne moyen d’un peu plus de 400 euros par mois. C’est ce que met de côté chaque mois le “Français moyen”.

Évidemment, le salaire et le taux d’épargne varient d’une personne à l’autre. En pratique, les informations délivrées dans cet article seront également applicables si vous économisez 200, 300, ou 500 euros par mois, voire davantage. Si vous avez une capacité d’épargne supérieure ou un patrimoine important, il peut être avisé de faire appel à un conseiller en gestion de patrimoine pour définir une stratégie sur mesure et optimiser votre fiscalité.

SOMMAIRE

- Économiser 400 euros par mois : comment dégager une épargne mensuelle ?

- Quelle stratégie d’épargne pour placer 400 euros chaque mois ?

- Économiser 400 euros mensuellement pour préparer un achat immobilier

- Économiser chaque mois pour préparer sa retraite financièrement

- Exemple d’un épargnant mettant en place un effort d’épargne mensuel de 400 euros pour financer ses projets futurs

Économiser 400 euros par mois : comment dégager une épargne mensuelle ?

Les Français sont parmi les plus gros épargnants en Europe. Le taux d’épargne moyen dépasse les 15 %. Sans surprise, le taux d’épargne est encore plus élevé chez les personnes disposant de revenus importants. Ainsi, les 20 % des ménages les plus aisés affichent un taux d’épargne deux fois supérieur à la moyenne.

Pour autant, il n’est pas nécessaire d’avoir de gros revenus pour réussir à économiser.

👉 Il est possible de dégager une épargne et d’économiser 400 euros par mois sur un salaire moyen en prenant quelques dispositions quant à son mode de vie, par exemple :

- Opter pour un logement un peu plus petit et/ou dans une localité bon marché.

- Abandonner/limiter l’usage de la voiture au profit des transports en commun.

- Lever le pied sur les restaurants et voyages.

💡 Évidemment, rogner ses dépenses n’est pas toujours possible. Notamment pour les personnes avec de grosses dépenses contraintes, ce qui peut être le cas des parents isolés et/ou des personnes à faibles revenus vivant dans des régions où le coût de la vie est élevé.

D’une façon générale, dégager une belle épargne impose de se placer dans un état d’esprit où chaque poste de dépense est contrôlé.

Avis de Nicolas : pour suivre vos dépenses, vous pouvez utiliser notre fichier Excel. Simple et efficace pour mesurer le poids de vos postes de dépense et identifier les marges de manoeuvre pour économiser. C’est ainsi que ma “carrière d’épargnant” a commencé il y a plus de 15 ans ! Vous pouvez aussi (re)lire notre article : mouvement FIRE, car nous expliquons le mode de vie frugal de ceux qui visent l’indépendance financière (une démarche plus “extrême”).

Quelle stratégie d’épargne pour placer 400 euros chaque mois ?

Il n’y a pas une unique façon d’économiser 400 euros chaque mois Il y a presque autant de stratégies d’épargne que d’épargnants. Le choix des placements pour épargner 400 euros par mois va principalement dépendre des projets que vous souhaitez financer avec cet effort d’épargne.

L’horizon d’investissement comme principal critère

L’horizon d’investissement est un critère très important à définir avant de mettre en place une stratégie d’épargne et d’investissement.

1️⃣ Pour les placements à court terme, il faut privilégier les placements sans risque de perte en capital. Tels que les livrets, les fonds monétaires et les fonds euros en assurance vie (voir plus loin).

2️⃣ Si vous souhaitez investir à long terme (plus de 8 ans), vous pouvez investir sur des placements plus risqués mais aussi plus rémunérateurs. Les actions et l’immobilier sont les meilleures familles d’investissement pour faire fructifier un patrimoine sur le long terme. Ces classes d’actifs offrent une bonne protection contre l’inflation, ce qui renforce encore leur pertinence pour valoriser son patrimoine sur de longues périodes et ne pas voir son patrimoine s’éroder lors des épisodes inflationnistes.

💡 Pour investir en actions, les épargnants ordinaires n’ayant pas de connaissances approfondies sur le sujet peuvent se tourner vers les fonds actions (lire notre guide expliquant comment investir en bourse). En pratique, de nombreux épargnants font le choix d’économiser et d’investir 300 ou 400 euros chaque mois sur des fonds actions du type ETF (pour reproduire la performance d’un indice comme le CAC 40 ou le Nasdaq). C’est une solution à la fois simple et performante pour se construire un patrimoine.

🏠 Pour investir en immobilier, ce qui est le plus complexe et chronophage, nous vous invitons à lire notre guide : comment investir dans l’immobilier ?

Le choix de l’enveloppe

Il n’y a pas que le livret A ! Les épargnants doivent passer par des “enveloppes fiscales” pour investir en fonds actions, fonds immobiliers, fonds euros, fonds obligataires, fonds monétaires, etc. Ces fonds peuvent être logés dans différents types d’enveloppes fiscales.

Le compte par défaut pour investir dans des titres financiers est le compte-titres ordinaire (CTO). Mais il y a mieux ! En effet, en France, il existe des enveloppes fiscalement plus avantageuses que le CTO pour placer ses économies.

➡️ Les dispositifs (enveloppes fiscales) les plus intéressants pour placer 400 euros chaque mois sont :

- l’assurance vie,

- le plan d’épargne en actions (PEA) ;

- et le plan d’épargne retraite (PER).

✅ Ces 3 enveloppes permettent de faire fructifier son épargne en profitant d’une fiscalité attractive. Nous verrons des utilisations pratiques de ces enveloppes plus loin dans l’article.

💡 Retenez que l’assurance vie est l’enveloppe la plus populaire car elle permet d’investir sur tout type de fonds (fonds euro, actions, immobilier, or, etc.) et l’argent est disponible à tout moment. Lisez notre comparatif des meilleures assurances vie.

Reste une question : comment investir les 400 euros par mois entre les différents types de fonds, les livrets et autres placements ? La réponse à cette question va dépendre de vos objectifs. Voyons le cas d’un épargnant plaçant de l’argent chaque mois pour préparer un achat immobilier.

Économiser 400 euros mensuellement pour préparer un achat immobilier

Vous économisez quelques centaines d’euros chaque mois en vue de préparer un achat immobilier ? Alors la meilleure stratégie : cette épargne doit être placée sur des placements sans risque. Il vous faudra des dizaines de milliers d’euros d’apport à sécuriser, en vue d’obtenir un crédit immobilier.

➡️ Les placements sans risque les plus populaires sont :

- Les livrets réglementés (livret A et LDDS).

- Les livrets bancaires (mais imposés à 30 %).

- Les fonds euros en assurance vie.

- Les fonds monétaires.

1️⃣ Les livrets réglementés (livret A et LDDS) offrent des rendements faibles mais ils ne sont pas fiscalisés. Ces livrets peuvent constituer des placements viables pour préparer un achat immobilier. Toutefois les versements sont plafonnés et ce ne sont pas nécessairement les placements sans risque les plus rémunérateurs.

2️⃣ Les livrets bancaires sont rarement intéressants. Les rendements sont faibles et les intérêts sont fiscalisés.

3️⃣ Les fonds euros en assurance vie constituent un placement très intéressant pour sécuriser un capital. C’est le placement privilégié par les épargnants français (1er placement en termes d’encours investis !). Les rendements des meillleurs fonds euros sont souvent supérieurs à ceux des livrets réglementés. Un autre avantage de ce placement est que les versements ne sont pas plafonnés. Et l’assurance vie permet de profiter d’un cadre fiscal très avantageux (des abattements fiscaux sur les plus-values).

Attention, avant d’ouvrir un contrat d’assurance vie, il faut se penche sur ses caractéristiques. Tous ne se valent pas ! Les meilleures assurances vie sont sans frais sur versement et proposent régulièrement des offres pour booster la rémunération des fonds euros. Pour cette raison, il est souvent plus intéressant de privilégier les fonds euros plutôt que les livrets réglementés.

4️⃣ Les fonds monétaires sont une alternative aux fonds euros, quoique généralement un peu moins rémunérateurs (hors contexte économique spécifique). Ils peuvent être logés dans un compte-titres ordinaire ou une assurance vie.

➡️ L’épargne placée sur tous les placements listés ci-dessus est disponible à tout moment. De sorte que vous pouvez laisser l’argent générer des intérêts jusqu’au moment de la concrétisation de votre projet immobilier.

💡 Si vous souhaitez simplifier la gestion courante de vos finances, vous pouvez mettre en place un versement automatique chaque mois à destination d’une assurance vie en fonds euros. La plupart des assurances vie offre cette possibilité de mise en place d’un prélèvement automatique (que l’on peut suspendre à tout moment).

Note de Ludovic : à titre personnel, j’épargne pour un projet immobilier (agrandissement d’une maison), et je sécurise le capital nécessaire pour ce projet via une épargne que je place en fonds euros en assurance vie (j’ai ouvert 5 contrats d’assurance vie chez différents courtiers dont ceux du podium de notre comparatif des meilleures assurances vie) et en fonds monétaire. Vous pouvez également lire notre article dédié pour aller plus loin : Épargner pour un projet immobilier.

Économiser chaque mois pour préparer sa retraite financièrement

Vous souhaitez économiser 400 euros chaque mois en vue de préparer votre retraite financièrement (retraite dans plus de 8 ans) ? Alors la meilleure stratégie : profitez des meilleures enveloppes et placements à long terme pour capitaliser davantage grâce aux intérêts composés.

En effet, on n’épargne pas de la même façon selon que l’on cherche à financer l’acquisition d’un bien immobilier dans 3 à 8 ans, ou que l’on prépare sa retraite avec un horizon d’investissement à plus de 8 ans avec l’objectif de se constituer une rente.

L’assurance vie pour préparer sa retraite

L’assurance vie est une enveloppe au sein de laquelle les épargnants peuvent loger une grande variété de fonds. Il existe des fonds avec un risque faible voire nul (tels que les fonds euros et les fonds monétaires mentionnés précédemment) et des fonds risqués mais plus rémunérateurs : des fonds actions et des fonds immobiliers (et même des fonds d’investissement en or).

L’assurance vie s’adapte à tous les projets financiers et tous les horizons d’investissement.

🔎 Concrètement, un épargnant préparant sa retraite à long terme peut réaliser un versement mensuel de 400 euros vers une assurance vie, par exemple en ventilant son versement à 50 % vers le fonds euros et 50 % vers un ou plusieurs fonds actions (ETF World par exemple). Cette allocation équilibrée peut convenir à un grand nombre d’épargnant.

💡Rappelons que l’on peut sortir quand on veut de l’assurance vie. Et en sortant après les 8 ans du contrat d’assurance vie, il y a exonération d’impôt chaque année sur la plus-value (à hauteur de 4 600 € voire le double pour un couple marié ou pacsé). Parfait pour faire des rachats partiels chaque mois exonérés d’impôt, pour compléter ses revenus ou sa retraite.

➡️ Notre guide : les meilleures assurances vie.

Le plan d’épargne retraite

Le plan d’épargne retraite (PER) est un dispositif d’épargne intéressant si vous payez de l’impôt sur le revenu. Nous considérons que le PER est intéressant dès lors que vos revenus entrent dans la tranche marginale d’imposition (TMI) à 30 % et plus. En effet, les sommes versées sur PER viennent diminuer votre revenu imposable (donc moins d’impôt sur le revenu à payer).

🔎 Sont potentiellement concernés les contribuables gagnant plus de 2400 euros par mois (le seuil d’entrée dans la TMI à 30 % est plus élevé dans le cas des foyers fiscaux avec des personnes à charge, enfants, etc.). Voyez ici le barème progressif de l’impôt sur le revenu pour savoir dans quelle TMI vous vous situez.

Le PER est un dispositif complémentaire et non un substitut à l’assurance vie. Généralement l’épargnant a intérêt à ne verser sur le PER que le montant nécessaire pour sortir des tranches marginales d’imposition les plus élevés : 30, 41 et 45 % (voir le cas pratique plus bas).

➡️ Notre guide : comparatif des meilleurs PER. Pour moins de frais et l’accès aux meilleurs fonds d’invetissement.

Souvent, les projets de vie sont multiples, ils ne se limitent pas à la préparation de la retraite. L’épargnant doit donc construire une stratégie d’épargne sur mesure. Voyons en pratique comme économiser 400 euros par mois avec l’exemple d’un épargnant ayant plusieurs projets futurs à financer.

Exemple d’un épargnant mettant en place un effort d’épargne mensuel de 400 euros pour financer ses projets futurs

Antoine a 33 ans, il est cadre commercial dans une société de services. Son salaire mensuel est de 2 800 euros avant impôt (primes incluses). Il parvient à économiser 400 euros par mois.

Il est également propriétaire de son logement (remboursement à crédit).

Il dispose d’une épargne de précaution de 6 000 € placée sur son livret A. Il cherche désormais à mettre en place une vraie stratégie d’épargne et d’investissement pour développer son patrimoine afin de préparer plusieurs projets futurs.

Son horizon d’investissement est le moyen/long terme. Il économise essentiellement pour se construire un patrimoine pour le long terme et la retraite. Cependant, il n’exclut pas de mobiliser une partie de son épargne pour financer l’acquisition d’une nouvelle résidence principale d’ici 5 à 10 ans.

➡️ Cette rapide analyse de sa situation fait ressortir 2 grands projets :

- Un potentiel projet immobilier à horizon 5-10 ans.

- Préparer la retraite avec un horizon supérieur à 30 ans.

Stratégie d’épargne mensuelle multi-projet

Antoine économise son argent en vue de financer 2 grands projets avec des horizons de temps différents.

Pour ce faire, Antoine fait le choix d’ouvrir plusieurs assurances vie. Ceci afin de diversifier les assureurs et d’accéder à un choix plus large de fonds euros et de fonds d’investissement (“unités de compte”). Mais aussi et surtout pour cloisonner les 2 projets motivant son effort d’épargne mensuelle de 400 euros.

1️⃣ Pour le potentiel projet à moyen terme (l’achat d’une nouvelle résidence principale), Antoine met en place un programme d’épargne dédié sur une première assurance vie. Il investit de façon très sécurisée environ 200 euros chaque mois, avec une allocation à 80 % en fonds euro et 20 % en fonds actions (sur un ETF MSCI World).

2️⃣ La deuxième assurance vie est dédiée aux investissements à très long terme. Sur ce contrat, Antoine investit en fonds actions (60 % en ETF), en fonds immobiliers (ETF immobilier et SCPI pour 30 %) et en fonds obligataires à longue maturité (10 %). Le profil d’allocation de ce contrat est ce que l’on peut qualifier de “dynamique”. Ce qui convient avec l’horizon d’investissement du capital placé sur ce contrat. Il place environ 120 euros chaque mois sur cette assurance vie.

💡 Antoine met en place une épargne programmée chaque mois sur ses 2 assurances vie. C’est de l’épargne automatique, sans y penser et sans gérer soi-même. Notez qu’il est également possible de diversifier sur 2 gestions pilotées (mais celà a un coût).

Placer une petite somme chaque mois sur le PER pour réduire ses impôts

Une partie des revenus professionnels d’Antoine s’inscrit dans la tranche marginale d’imposition (TMI) à 30 %. Pour optimiser sa fiscalité, Antoine opte donc pour le plan d’épargne retraite.

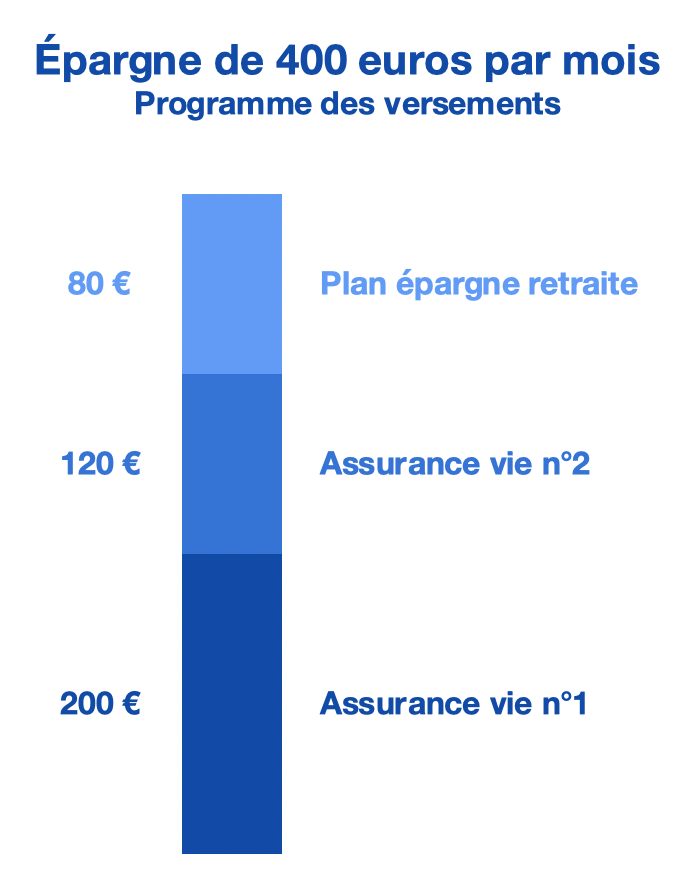

3️⃣ Antoine souhaite verser environ 1000 euros sur son PER chaque année. En pratique, pour automatiser cet effort d’épargne, il met en place un versement mensuel programmé de 80 euros vers son PER.

➡️ Le total atteint bien 400 € d’économies par mois en comptant l’épargne sur les 2 assurances vie :

💡 En versant 1000 euros sur son PER chaque année, il diminue son revenu imposable d’autant, et profite ainsi d’une diminution d’impôt de 300 euros (1000 euros sortent de la tranche marginale d’imposition à 30 %). L’effort d’épargne retraite réel d’Antoine est de 700 euros par an.

Tableau synthèse de l’allocation des versements

| Contrat | Projet financier | Allocation |

|---|---|---|

| Assurance vie n°1 (défensive) pour 200 € par mois | Projet immobilier à horizon 5-10 ans | – 80 % fonds euros – 20 % fonds actions (ETF) Exemple d’assurances vie adaptées : Linxea Spirit 2 et Lucya Cardif. |

| Assurance vie n°2 (dynamique) pour 120 € par mois | Développer son patrimoine et préparer sa retraite | – 60 % fonds actions (ETF) – 30 % fonds immobiliers – 10 fonds obligataires Exemple d’assurances vie adaptées : Linxea Spirit 2 et Lucya Cardif. |

| Plan d’épargne retraite (PER) pour 80 € par mois | Préparer sa retraite (se constituer une rente à la retraite) | – 90 % fonds actions (ETF) – 10 % fonds euros Exemple de PER adapté : Linxea Spirit PER. |

| Livrets réglementés | Épargne de précaution (quelques milliers d’euros de côté pour faire face à un imprévu) | Livrets A et LDDS |

Note de Ludovic : la stratégie présentée dans cet exemple est spécifique au profil de l’épargnant concerné. Il ne s’agit pas d’un conseil en investissement financier. Chaque épargnant doit adapter le choix des placements et son allocation en fonction de son profil et de son âge. Notre site explique la méthode (ou notre livre). Pour faire simple, nous avons employé l’assurance vie qui est une enveloppe qui permet de centraliser tous les investissements, mais il est aussi possible de coupler avec le PEA pour ce qui est de l’investissement en actions.

Conclusion

Dans notre exemple, Antoine économise 400 euros chaque mois. Il place l’essentiel de son épargne en assurances vie (320 euros par mois) et une petite fraction en PER (80 euros) pour réduire son impôt sur le revenu.

Avec cette stratégie, l’épargnant disposant une belle souplesse (l’argent placé sur l’assurance vie est disponible à tout moment), tout en profitant d’une rémunération intéressante de son épargne et en optimisant fiscalement.

Sa stratégie d’allocation projet par projet lui permet d’optimiser au mieux l’allocation de ses économies sur différents fonds. Tous les objectifs sont atteints.

Mettre en place une épargne mensuelle, en économisant 400 euros chaque mois ou davantage, permet de se constituer un beau patrimoine sur le long terme.

En chiffres, investir chaque mois 400 euros sur une assurance vie diversifiée délivrant une performance brute de 5 % permet d’obtenir un capital de plus de 158 000 euros au bout de 20 ans. Mais attention à bien choisir parmi les meilleures assurances vie (moins de frais et plus de performance).

4 commentaires sur “Comment économiser 400 euros par mois ?”

Bonjour,

Je reviens vers vous car je lis tous vos derniers articles (et quelques anciens!) et forcément, à la suite de chaque article, je me pose plusieurs questions.

1/ Si le LDDS et Livret A sont à bloc en vue d’un achat immobilier (pas encore de RP) ou de travaux de rénovation dans 2 à 5 ans, vaut-il quand même mieux placer cette épargne sur fonds euro en AV (en gardant un peu sur Livret A) ou laisser tel quel ? Car certes on peut sortir de l’AV à tout moment mais avant 8 ans il y aura l’impôt sur les gains alors que ce n’est pas le cas sur les livrets réglementés.

2/ Toujours dans cette optique d’achat immobilier ou de travaux de rénovation dans 2 à 5 ans, est-il plus pertinent d’avoir une allocation 30 % fonds euro (achat/travaux) et 50 % actions + 20 % SCPI (projet long terme, retraite) ou d’aller jusqu’à 20 % fonds euro, 30 % SCPI et 50 % actions ?

(J’ai opté pour la première avec 4 AV et un PEA mais j’ai des doutes.)

3/ Si le TMI sur l’avis d’impôt 2024 est de 11 % mais qu’il risque de passer à 30 % en 2025 (donc pour les revenus de 2024), est-il intéressant d’ouvrir un PER en 2024 ?

Merci par avance pour vos réponses et pour votre excellent travail.

Bonjour Charlotte,

1/ Les meilleurs fonds euros pourraient avoir un rendement net supérieur grâce aux boosts de rendement.

Gardez dans tous les cas toujours une partie de l’épargne en livret A.

2/ Nous ne pouvons pas vous recommander une allocation personnalisée, l’activité de conseil personnalisé est réglementée et on l’exerce chez Prosper Conseil.

Tout ce que l’on peut vous dire, c’est que si vous avez besoin des fonds dans 2 ans, alors il faut garder ces fonds en livret A et fonds euro. Et ce qui déborde peut être investi à long terme en actions et SCPI selon votre allocation patrimoniale.

3/ Le PER est intéressant selon nous à partir de la TMI 30 %. Attention à bien dimensionner ce que vous versez dedans (PER bloqué jusqu’à la retraite sauf cas de sortie anticipée).

Bonjour Nicolas,

Merci pour vos réponses.

1/ Pour le point 3, si je comprends bien, il vaut mieux que j’attende d’être sûre de passer en TMI 30% ?

Je cherche à défiscaliser mais après avoir étudié les différentes possibilités dans ces deux articles https://avenuedesinvestisseurs.fr/defiscalisation/ et https://avenuedesinvestisseurs.fr/comment-payer-moins-d-impots-quand-on-est-celibataire/, il ne me reste que les dons aux FRUP et ARUP.

2/ D’ailleurs, je me posais une autre question (avec un collègue lecteur d’ADI également), si notre situation évolue (hausse du salaire, moins de frais réels), vaut-il mieux augmenter le taux du prélèvement à la source ou profiter d’avoir moins de dépenses et de retenues sur salaire pour placer l’argent mais payer ensuite plus d’impôts ?

Bonjour Charlotte,

1/ Il vaut mieux être sûr, mais la TMI se calcule assez facilement :

calcul impôt sur le revenu.

2/ Avec le PAS (prélèvement à la source), l’Etat se fait sa trésorerie sur notre dos.

Pour optimiser son épargne, il vaut mieux placer en attendant la régularisation.