Parmi les principaux projets financiers des épargnants prenant en main leur épargne, un sujet revient régulièrement : épargner pour sa retraite. Une préoccupation qui ne doit rien au hasard.

Car quoi que l’on en pense, un constat s’impose : il devient plus que risqué de ne compter que sur l’État pour sa retraite. La nécessité de se créer une épargne retraite s’impose dans les habitudes des épargnants français avisés et prévoyants.

Mais encore faut-il savoir comment épargner pour sa retraite. À quel moment mettre en place cette épargne retraite ? Vers quelles solutions de placement et quels fonds se tourner ? Quelle place accorder au fameux plan d’épargne retraite (PER) ?

Autant de questions auxquelles nous allons ici vous apporter des réponses. On vous explique comment bien épargner pour votre retraite. Vous aurez les solutions pour développer un patrimoine de plusieurs centaines de milliers d’euros.

En synthèse, voici 5 conseils à suivre pour épargner pour sa retraite :

- Mettre en place une épargne retraite le plus tôt possible, dès l’entrée dans la vie professionnelle.

- S’imposer un effort d’épargne modeste mais régulier (par exemple 200 € par mois).

- Tirer parti des dispositifs d’épargne pertinents pour préparer sa retraite : l’assurance vie et le plan d’épargne retraite (PER).

- Diversifier son épargne retraite sur des fonds offrant de bonnes perspectives de gains pour faire fructifier son patrimoine à long terme, en particulier les fonds actions et les fonds immobiliers.

- Adapter le choix des fonds et l’allocation en fonction de son profil d’épargnant (âge, horizon d’investissement, niveau de risque, etc.)

SOMMAIRE

- Les placements pertinents pour épargner pour sa retraite

- Assurance vie ou PER pour son épargne retraite ?

- Quelle stratégie pour épargner pour sa retraite ?

- Épargner pour sa retraite devient une nécessité

Les placements pertinents pour épargner pour sa retraite

En matière d’épargne retraite, l’assurance vie et le plan d’épargne retraite tirent clairement leur épingle du jeu.

💡Avant de voir plus en détails les atouts de ces placements, rappelons que devenir propriétaire de sa résidence principale est le premier bon réflexe à avoir pour ne plus avoir de loyer à payer à la retraite. Il n’est pas nécessaire d’acheter dès le plus jeune âge. Mais lorsque vous disposez d’une relative stabilité professionnelle et géographique, alors l’achat à crédit de sa résidence principale est une étape souvent incontournable pour s’assurer un bon niveau de vie à la retraite. Notre guide : épargner pour un projet immobilier. Vient ensuite la question des placements pour épargner pour sa retraite.

Assurance vie : une enveloppe incontournable pour tous les projets de vie, dont la retraite

L’assurance vie est une solution très polyvalente pour investir son épargne et se constituer un patrimoine. L’assurance vie est l’outil idéal pour mettre en place une épargne retraite.

Clarifions directement un point important : l’épargne placée en assurance vie n’est pas bloquée. Vous pouvez réaliser des versements et des retraits sur votre contrat à tout moment.

🔎 L’assurance vie est une enveloppe au sein de laquelle vous pouvez investir sur une grande variété de fonds :

- des fonds euros,

- des fonds actions,

- des fonds immobiliers (dont des SCPI),

- des fonds obligataires,

- des fonds monétaires,

- des fonds en private equity,

- des actions en direct (titres vifs).

Une épargne retraite bien gérée doit être diversifiée entre ces types de fonds et peut générer 5 % de rendement annuel à long terme, on en reparle plus loin dans cet article.

Les épargnants français se tournent essentiellement vers les fonds euros. Les fonds euros sont directement gérés par les assureurs, et ils offrent une garantie sur le capital investi. Près des 3/4 de l’épargne investie en assurance vie est placée en fonds euros. Mais chacun est libre de placer hors fonds euro, sur les “unités de compte” (les fonds d’investissement autres que le fonds euro, voyez les points du paragraphe précédent).

En effet, il ne faut pas négliger les autres types de fonds accessibles. L’assurance vie ne se résume pas au fonds euro. Notamment, les fonds actions et les fonds immobiliers offrent d’excellentes perspectives de gains sur le long terme pour préparer sa retraite. Une épargne retraite bien gérée doit être diversifiée et peut générer 5 % de rendement annuel à long terme, on en reparle plus loin dans cet article.

➡️ Toutes les assurances vie ne se valent pas en termes de frais, de choix de fonds et de performances. Les meilleures assurances vie sont sans frais sur versement et donnent accès à des fonds qualitatifs tels que des ETF (des fonds actions à frais très réduits) et des SCPI. Les SCPI sont un type fonds immobiliers (lire notre article sur les SCPI en assurance vie). D’autres critères importants sont à connaître pour comparer les assurances vie. Nous vous renvoyons à notre classement comparatif des meilleures assurances vie.

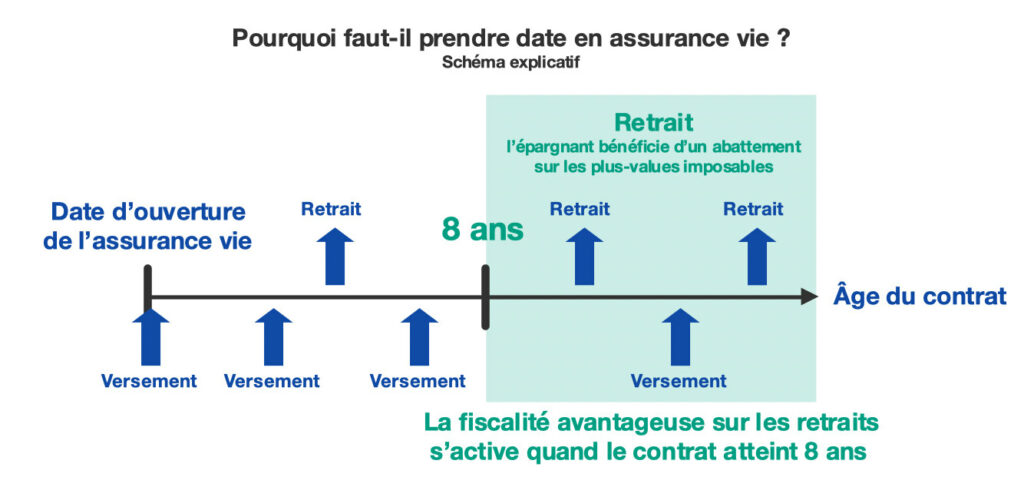

💡 De plus, l’assurance vie bénéficie d’une fiscalité très attractive. Vous pouvez faire fructifier votre épargne sans payer d’impôt tant que vous ne réalisez pas de retrait de l’assurance vie. Et lors des retraits, vous bénéficiez d’un abattement de 4600 euros par an sur les plus-values imposables (lire notre article sur la fiscalité d’un retrait en assurance vie).

Plan d’épargne retraite (PER) : réduire son impôt sur le revenu tout en épargnant pour sa retraite

Lancé en 2019, le nouveau plan d’épargne retraite (PER) rencontre un vif succès auprès des épargnants et des contribuables avisés.

Le plan d’épargne retraite intéresse tout particulièrement les épargnants payant de l’impôt sur le revenu. En effet, le PER est un dispositif très intéressant pour réduire son impôt sur le revenu.

Les versements sur le PER sont déductibles du revenu imposable. Exemple. Si l’on prend le cas d’un épargnant dont le taux marginal d’imposition est de 30 %, alors un versement de 3000 euros sur le PER permet de réduire le revenu imposable d’autant, et donc de diminuer l’impôt sur le revenu de 900 euros. Voyez ici les tranches marginales d’imposition pour savoir où vous vous situez.

💡Le PER est d’autant plus intéressant pour les contribuables supportant un taux marginal d’imposition élevé : 30 %, 41 %, 45 %. Techniciens supérieurs, cadres, professions libérales, chefs d’entreprises, artisans, commerciaux avec de bonnes rémunérations, etc., de nombreux actifs ont potentiellement intérêt à ouvrir un PER.

Note de Ludovic : en contrepartie de cet avantage fiscal, l’épargne versée sur le PER est bloquée jusqu’à la retraite. Pour cette raison, le PER est un dispositif plus contraignant que l’assurance vie. Comme son nom l’indique, le plan d’épargne retraite est un dispositif spécifiquement créé pour gérer son épargne retraite. Si vous souhaitez épargner sans objectif financier précis, l’assurance vie est plus adaptée.

Investir avec un PER

À l’image de l’assurance vie, le PER est une enveloppe dans laquelle l’épargnant peut investir sur une grande diversité de fonds. On y retrouve les mêmes fonds qu’en assurance vie : des fonds euros, des fonds actions, des fonds immobiliers, etc.

La plupart des PER sont des PER assurantiels, cela signifie qu’ils sont gérés par des assureurs. On trouve donc des assurances vie et des PER gérés par un même assureur. On peut notamment citer le PER Linxea Spirit et l’assurance vie Linxea Spirit 2 : ces 2 contrats sont gérés par l’assureur Spirica. Il s’agit de la filiale assurance de la banque Crédit Agricole (Crédit Agricole Assurances). Ce sont d’excellents contrats pour épargner pour sa retraite ou d’autres projets.

➡️ Tous les PER ne se valent pas en termes de frais, de choix de fonds et de performance. De même que pour les assurances vie, consultez notre comparatif des meilleurs PER pour savoir comment choisir un contrat performant.

Plan d’épargne en actions (PEA)

Placement fiscalement intéressant, le plan d’épargne actions (PEA) est une autre enveloppe intéressante pour faire fructifier une épargne en vue de préparer sa retraite.

Toutefois, le PEA est beaucoup plus restrictif que l’assurance vie et le PER puisqu’il ne permet d’investir qu’en actions (et fonds actions). En dehors de cette classe d’actifs, l’offre de fonds est très réduite (on trouve toutefois quelques fonds monétaires en PEA).

Le PEA est une enveloppe complémentaire à l’assurance vie et au PER. Elle s’adresse aux épargnants souhaitant spécifiquement investir en actions.

➡️ Notre comparatif des meilleurs PEA (moins de frais et meilleur service).

💡Le PEA présente un autre inconvénient vis-à-vis de l’assurance vie : il n’offre pas d’avantage fiscal à la succession. Les parents et grands-parents soucieux de protéger financièrement leurs enfants en cas d’accident de la vie privilégieront l’assurance vie et le PER assurantiel. Ces 2 dispositifs (en particulier l’assurance vie) permettent, sous conditions, de transmettre un capital sans impôt sur les successions.

Assurance vie ou PER pour son épargne retraite ?

Quel placement choisir entre l’assurance vie et le PER ? L’assurance vie et le PER sont les 2 enveloppes les plus intéressantes pour son épargne retraite.

Comme nous l’avons dit plus haut, la plupart des PER sont assurantiels et donnent accès au même choix de fonds que les assurances vie.

On trouve également quelques rares PER comptes-titres (PER bancaires) sur le marché, ils se comptent sur les doigts d’une main. Les PER comptes-titres sont globalement peu intéressants en termes de frais et de caractéristiques. On peut toutefois citer le PER Yomoni parmi les PER comptes-titres intéressants (lire notre avis sur le PER Yomoni). Il s’agit d’un PER exclusivement en gestion pilotée (on détermine notre profil avec l’aide de Yomoni et ce dernier s’occupe de la gestion de notre épargne).

Un PER assurantiel en gestion libre est plus flexible si on souhaite gérer nous-même notre allocation (notre répartition entre les fonds et le choix des fonds). Le PER Linxea Spirit est un des meilleurs PER assurantiels du marché (lire notre avis sur le PER Linxea Spirit).

➡️ Le tableau ci-dessous liste les points clés à savoir sur l’assurance vie, le PER assurantiel et le PER compte-titres de Yomoni (seul PER compte-titres intéressant du marché) :

| Critères | Assurance vie | PER assurance | PER CTO Yomoni |

|---|---|---|---|

| Liquidité | Rachat possible à tout moment |

Rachat possible uniquement à la retraite, en cas d’achat de résidence principale, ou d’accident de la vie |

Rachat possible uniquement à la retraite, en cas d’achat de résidence principale, ou d’accident de la vie |

| Choix des supports en gestion libre | Au gré de l’assureur et/ou du courtier : 1 ou 2 fonds euro et de 10 à 1000 unités de compte (dont des SCPI et des ETF sur les meilleurs contrats) |

Au gré de l’assureur et/ou du courtier : 1 ou 2 fonds euro et de 10 à 1000 unités de compte (dont des SCPI et des ETF sur les meilleurs contrats) |

Seulement en gestion pilotée. Ni fonds euro ni SCPI. |

| Frais de gestion annuels sur les unités de compte | 0,50 % au mieux (soit 0,80 % tout compris en investissant en ETF) |

0,50 % au mieux (soit 0,80 % tout compris en investissant en ETF) |

0,30 % par an. Mais 1,60 % en comptant les frais de gestion pilotée et frais des fonds. |

| Frais de transaction | 0 frais sur versement et 0 frais d'arbitrage sur les meilleurs contrats | 0 frais sur versement et 0 frais d'arbitrage sur les meilleurs contrats | 0 frais sur versement et 0 frais d'arbitrage |

| Fiscalité des versements | |

Les versements sont déductibles des revenus imposables |

Les versements sont déductibles des revenus imposables |

| ✅ Découvrir notre comparatif des meilleures assurances vie | ✅ Découvrir notre comparatif des meilleurs PER | ✅ Découvrir l'offre du PER Yomoni |

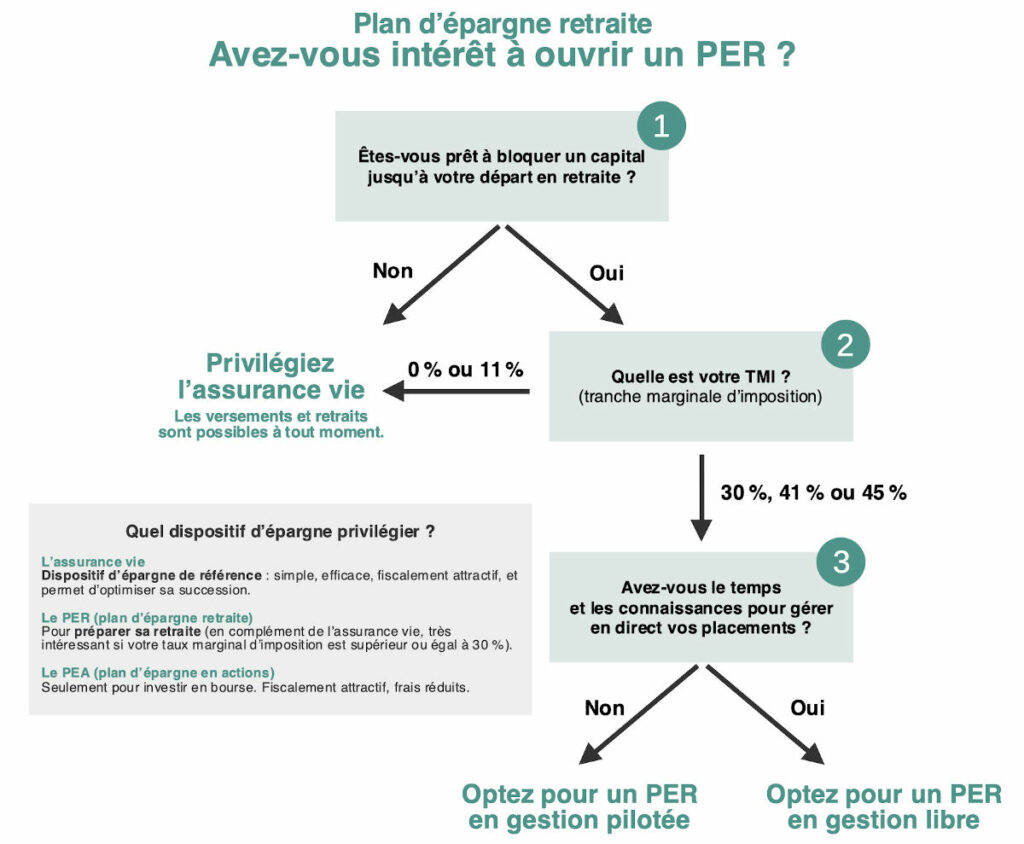

💡Finalement, avez-vous intérêt à ouvrir un PER pour épargner pour votre retraite ? Notre arbre de décision :

L’assurance vie est le dispositif d’épargne incontournable

L’assurance vie est un dispositif incontournable, que ce soit pour préparer sa retraite ou d’autres projets (placer à court, moyen ou long terme). L’argent placé sur l’assurance vie n’est pas bloqué, ce dispositif est donc beaucoup plus souple que le plan d’épargne retraite.

Le PER vient éventuellement en complément (voir le schéma ci-dessus). Il est plus contraignant, puisque le capital versé sur le plan est bloqué jusqu’à la retraite. D’une certaine façon, cette contrainte peut toutefois être vue comme un avantage pour les actifs avec un caractère de cigale… elle empêche l’épargnant de puiser dans son épargne retraite pour des dépenses futiles !

Note : l’argent placé sur le PER peut être débloqué avant la retraite si on souhaite acheter sa résidence principale ou en cas d’accident de la vie (fin de droits au chômage, invalidité, etc.).

Comme nous l’avons vu plus haut, les versements réalisés sur le PER sont déductibles du revenu imposable. Ce point est très intéressant car il permet de réduire l’effort d’épargne pour sa retraite.

En effet, si vous souhaitez placer 4000 euros par an sur votre plan d’épargne retraite et que vous êtes imposable dans la tranche marginale d’imposition à 30 %, alors vous pourrez obtenir une diminution d’impôt de 1200 euros par an. Votre effort d’épargne retraite réel sera de seulement 2800 euros par an.

D’une façon générale, l’assurance vie est une solution d’épargne incontournable que vous pouvez utiliser pour différents projets. Tandis que le PER est à réserver à la part de votre effort d’épargne retraite que vous placez en étant sûr de ne pas en avoir besoin avant la retraite.

💡 Une bonne stratégie peut consister à ouvrir plusieurs assurances vie (2 ou 3 contrats de qualité pour diversifier les assureurs et le choix de fonds accessibles) pour placer l’essentiel de votre patrimoine, et un plan d’épargne retraite en complément sur lequel vous placez régulièrement une petite épargne pour réduire votre imposition à l’impôt sur le revenu.

Note de Ludovic : à titre personnel, j’ai ouvert plusieurs assurances vie (5 contrats) et je détiens également un PER pour réduire mon impôt sur le revenu.

Voyons maintenant plus en détails comment mettre en place une stratégie efficace pour son épargne retraite.

Quelle stratégie pour épargner pour sa retraite ?

Quand commencer à épargner pour sa retraite ? Quel montant placer ? Sur quelle enveloppe et quels fonds ? Autant de questions que l’on se pose lorsque l’on souhaite mettre en place une épargne pour sa retraite.

Mettre en place une épargne retraite le plus tôt possible ?

S’il y a bien un conseil à donner aux actifs souhaitant mettre en place une épargne retraite, c’est celui de commencer le plus tôt possible.

Mettre en place une épargne retraite au plus tôt comporte plusieurs avantages.

1️⃣ Disposer d’un horizon de temps important est un gros avantage. Cela permet de se constituer un patrimoine important même en réalisant de petits versements périodiques.

Une épargne mensuelle de 150 euros par mois sur un placement rapportant 5 % permet de capitaliser près de 120 000 euros au bout de 30 ans.

2️⃣ Le deuxième avantage est qu’en disposant d’un horizon d’investissement à long terme, vous allez pouvoir opter pour une stratégie d’épargne retraite résolument dynamique. Concrètement, vous pouvez faire la part belle aux fonds actions et aux fonds immobiliers. Ces classes d’actifs sont celles qui offrent les meilleures perspectives de gain sur le long terme.

Historiquement, les actions rapportent de l’ordre de 7 à 8 % par an. Une épargne mensuelle de 150 euros par mois sur un placement rapportant 7 % permet de capitaliser près de 170 000 euros au bout de 30 ans. Sur ce montant, 116 k€ correspond à des intérêts composés ! L’effort d’épargne total n’est que de 54 k€ (150 euros x 12 x 30).

➡️ Pour mettre en place une épargne retraite, le premier pas consiste à ouvrir une ou plusieurs assurances vie, ainsi qu’un PER si vous souhaitez réduire l’imposition de vos revenus.

Comme indiqué plus haut, l’assurance vie est un dispositif polyvalent : l’épargne placée peut tout aussi bien être utilisée pour préparer un achat immobilier, des vacances ou préparer sa retraite.

💡 En termes d’organisation, il peut être judicieux d’ouvrir plusieurs assurances vie :

- un contrat sur lequel placer l’épargne pouvant être utilisée à court/moyen terme pour divers projets,

- et un deuxième contrat que vous réservez pour votre épargne retraite.

Définir des projets financiers spécifiques pour chaque contrat simplifie l’organisation et le suivi de votre patrimoine. Ainsi, vous pouvez facilement adapter la stratégie d’investissement et le choix des fonds pour chaque projet.

Par exemple, votre assurance vie pour les projets à court et moyen termes peut être investie à 100 % en fonds euros (capital garanti, pour constituer un apport avant achat immobilier dans 2 ans par exemple). Et votre assurance vie pour vos projets à long terme (valorisation du patrimoine et préparation de la retraite) peut être investie en diversifiant l’épargne sur des fonds actions et des fonds immobiliers. Ce qui est possible sur les meilleures assurances vie.

Effort d’épargne régulier

Tout comme dans le sport, la régularité est payante en matière d’épargne. Une bonne pratique en matière d’épargne retraite consiste à épargner chaque mois une somme que vous versez en assurance vie et/ou PER.

Sachez qu’avec la plupart des assurances vie et des PER, il est possible de mettre en place un versement programmé chaque mois.

Cet effort d’épargne régulier au cours de l’année peut être complété avec un versement ponctuel plus important en début ou en fin d’année lorsque vous avez de la visibilité sur vos revenus et vos dépenses, ou si vous souhaitez épargner pour la retraite une partie d’une prime annuelle.

Définir son profil

Pour bien épargner, il est nécessaire d’adapter le choix des fonds à son profil.

Le choix des fonds (et le pourcentage alloué sur chaque fonds) au sein de vos contrats d’épargne (assurance vie ou PER) et la part consacrée à chaque fonds constitue ce que l’on appelle l’allocation.

Une allocation peut être :

- Sécurisée : l’épargne est essentiellement (voire exclusivement) composée de fonds sans risque (des fonds euros par exemple).

- Équilibrée : l’épargne est investie de façon équivalente (environ 50/50) entre des fonds sans risque (fonds euros, fonds monétaires, etc.) et des fonds plus risqués (fonds actions et fonds immobiliers),

- Dynamique : l’épargne est majoritairement investie sur des fonds risqués (par exemple 60-80 % en actions et/ou fonds immobiliers, et le reste en fonds euros),

- Très offensive : l’épargne est très essentiellement investie sur des fonds risqués (plus de 80 % en fonds actions et/ou fonds immobiliers).

💡Il est possible d’opter pour une allocation résolument dynamique quand on est jeune actif avec un horizon d’investissement à très long terme. En conservant toujours un “matelat de sécurité” en livret A et fonds euro.

Note de Ludovic : a contrario, on lit souvent qu’il faut sécuriser le capital à l’approche de la retraite. En pratique, la stratégie d’investissement à adopter à l’approche de la retraite va dépendre de plusieurs facteurs. Le montant global du patrimoine, la nécessité ou non de consommer le capital accumulé une fois à la retraite, le montant des autres revenus du capital… sont autant de points à étudier pour définir une allocation optimale à la retraite. Vous pouvez solliciter l’expertise d’un conseiller en gestion de patrimoine si vous avez un patrimoine significatif et/ou des revenus importants.

Investir sur des fonds performants

Nous l’avons dit en introduction, mettre en place une épargne retraite devient nécessaire pour s’assurer un confort financier à la retraite et ne plus dépendre exclusivement du système de retraite par répartition géré par l’État.

Avec la retraite par capitalisation, il est possible de décorréler la performance de son épargne de la trajectoire économique de la France. En effet, les épargnants peuvent très facilement investir dans les entreprises du monde entier en se tournant vers des fonds actions monde. De cette façon, ils peuvent tirer parti de la croissance mondiale et de la vigueur économique des autres pays dans le monde (USA, Japon, pays nordiques, pays émergents, etc.) pour dynamiser la performance de leur patrimoine.

Pour investir sur les marchés actions mondiaux, les épargnants ordinaires peuvent tout simplement investir sur un fonds indiciel coté (ETF) répliquant l’indice MSCI World. C’est le choix que font de nombreux épargnants avisés !

Du côté des fonds immobiliers, si beaucoup sont concentrés sur le marché français, on trouve également en assurance vie et PER des fonds diversifiés en Europe voire à l’international.

💡Investir au travers de fonds détenus en assurance vie ou sur un PER permet une belle diversification du patrimoine. Aussi, les fonds actions et les fonds immobiliers constituent de bons placements pour protéger son épargne de l’inflation.

Épargner pour sa retraite devient une nécessité

Les difficultés du régime de retraite par répartition

Le régime de retraite par répartition est actuellement le régime de retraite prévalant en France. Mais ce modèle est de plus en plus mis à mal, et les évolutions à venir vont clairement dans le sens d’un développement de l’épargne retraite individuelle.

Le mode de retraite par répartition actuellement en vigueur en France a été façonné au siècle dernier dans un contexte démographique et économique très différent de celui que nous connaissons aujourd’hui.

En effet, dans le milieu du siècle dernier, l’espérance de vie était moins élevée et le nombre de retraités était beaucoup plus faibles. L’espérance de vie dépasse désormais les 80 ans, c’est une excellence nouvelle, mais elle n’est pas sans conséquence sur les finances du système de retraite.

Profiter d’un bon pouvoir d’achat tout au long de la retraite

L’espérance de vie en bonne santé augmente. Cela permet de réaliser beaucoup de projets à la retraite. Encore faut-il pouvoir les financer !

Dans les années à venir, la proportion de retraités va continuer de croître. Se pose la question du financement des retraites. Augmenter les cotisations payées par les actifs n’est pas envisageable car ils supportent d’ores et déjà des niveaux de prélèvements importants.

Le gouvernement a récemment entrepris des réformes pour augmenter le nombre de trimestres requis pour faire valoir ses droits à la retraite. Cela et d’autres mesures entraînent un recul de l’âge de départ en retraite. Le système est sauvé… pour un temps seulement. Car le nombre de retraités va continuer de croître dans les années à venir.

Les revalorisations des pensions de retraite seront timides. Les retraités devront s’estimer heureux si le montant de leur pension suit l’inflation…

Au niveau individuel, la solution passe nécessairement par la mise en place d’une épargne retraite.

Un effort d’épargne durant la vie active permet de lisser ses revenus dans le temps

Vous l’avez compris, la solution pour s’assurer une retraite confortable est de se constituer sa propre épargne retraite en investissant tout au long de sa vie active. Ainsi, vous pourrez vous créer un patrimoine duquel vous pourrez vous tirer une rente pour vivre confortablement.

Mettre en place une épargne retraite permet de lisser dans le temps le niveau des revenus, de façon à ne pas subir de dégradation du niveau de vie une fois à la retraite.

➡️ Pour aller plus loin sur le sujet et commencer à bien épargner pour sa retraite :

2 commentaires sur “Épargner pour sa retraite : 5 conseils à suivre”

Bonjour

J’ai une question concernant l’avantage fiscal des retraits sur assurance vie, le fameux abattement de 4600e sur les plus value pour le paiement de l’impôt. Il me semble avoir lu que ce seuil n’a JAMAIS été indexé sur l’inflation, et qu’il est au même niveau qu’en 1988 ! Il devrait être aujourd’hui à pratiquement 10’000 euros en monnaie constante, il est donc deux fois moins important, et donc deux fois moins intéressant, par rapport à l’époque où il a été mis en place (et c’est d’ailleurs le même problème pour le seuil à la succession).

Comment ce fait-il que ce seuil ne suive pas l’inflation, tout comme les grilles d’impôts, le salaire mini, les prestation sociales etc … ? A ce rythme là, et vu l’inflation que nous avons depuis quelques années qui revient à des niveaux “normaux” historiquement parlant, cet abattement ne “vaudra” plus rien d’ici 10 ans. Ainsi, l’avantage de l’assurance vie par rapport au compte titre sera encore moindre comme enveloppe de capitalisation et de retraits.

Cordialemet

Bonjour,

Merci pour votre contribution pertinente.

Effectivement, je déplore que les différents seuils ne soient pas relevés.

Je pense aussi au plafond du PEA toujours bloqué à 150 k€ alors qu’il devrait être au moins à 250 k€.