Vous souhaitez ouvrir un PEA ? C’est une excellente initiative ! Le plan d’épargne en actions (PEA) est un dispositif d’épargne très intéressant pour investir en actions, mais aussi en fonds actions. Les fonds actions sont souvent privilégiés par les épargnants souhaitant simplifier la gestion de leurs placements.

Voyez le PEA comme un contenant (une enveloppe) qui va héberger le contenu que vous allez acheter (les actions). Le PEA est une niche fiscale qui permet d’investir dans le monde entier (et pas seulement en Europe, on vous expliquera).

Comment ouvrir un PEA ? Chez qui ouvrir un PEA ? Comment passer ses premiers ordres et suivre son portefeuille de titres (actions et fonds) ?… Autant de questions que les épargnants débutants se posent.

Cet article explique pas à pas comment ouvrir un PEA et réaliser vos premiers investissements en bourse. Il s’adresse tout particulièrement aux débutants qui souhaitent comprendre les bases avant se lancer.

SOMMAIRE

- Trouver un bon courtier (ou une bonne banque) pour ouvrir un PEA en ligne.

- La souscription d’un PEA en ligne

- Alimenter le PEA

- Réaliser vos premiers investissements avec le PEA

- Suivre son portefeuille de titres (actions et fonds)

- Combien placer sur son PEA ?

- Les retraits du PEA

- Les avantages et les inconvénients du PEA

- Ouvrir un PEA et ensuite ?

1. Trouver un bon courtier (ou une bonne banque) pour ouvrir un PEA en ligne

Avant d’ouvrir un PEA, il faut d’abord savoir chez qui l’ouvrir. Pour cela, il faut comparer les frais ! Ils varient fortement d’un établissement à un autre (plus du simple au double). Voici notre comparatif des tarifs PEA.

Les banques traditionnelles ayant pignon sur rue sont les moins compétitives en termes de frais. Pire encore, certaines banques prélèvent des droits de garde. C’est-à-dire des frais prélevés tous les ans pour la simple détention de vos titres (actions et fonds), et cela même même si vous ne faites pas d’achats ni de ventes dans l’année ! Horrible. À éviter si vous ne voulez pas voir vos placements rognés année après année.

C’est pourquoi on recommande plutôt d’ouvrir un PEA en ligne, que ce soit chez un courtier en ligne ou une banque en ligne. Les frais de passage d’ordre appelés “frais de transaction” (achat et vente de titres) sont beaucoup plus faibles et il n’y a pas de droits de garde.

Le choix de courtiers en ligne permettant d’ouvrir un PEA est plus réduit que celui de courtiers permettant d’ouvrir un compte-titres ordinaire (CTO). Car le PEA est une niche fiscale française, les Français ont de la chance de pouvoir en profiter, le PEA n’est pas disponible dans les autres pays.

Note de Nicolas : il n’est pas possible d’ouvrir un PEA chez des courtiers tels que Degiro, Trade Republic ou encore Interactive Brokers. Ce sont d’excellents courtiers étrangers pour le CTO (avis Trade Republic) … mais ils ne proposent pas de PEA à ce jour.

Chez quel courtier ou quelle banque ouvrir son PEA en ligne ?

Pour ouvrir un PEA, vous pouvez vous tourner vers un courtier spécialisé tel que Bourse Direct (voir l’offre PEA) ou une banque en ligne telle que Fortuneo (voir l’offre PEA). Ces 2 établissements proposent des tarifs très compétitifs.

Vous pouvez lire notre avis sur Bourse Direct et notre avis sur le PEA Fortuneo pour tout savoir sur leurs services.

Pour aller plus loin et vous faire un avis sur les autres PEA en ligne (Bforbank, Boursorama, etc.), je vous renvoie à notre comparatif des PEA. Vous y trouverez des informations pour déterminer le meilleur PEA au regard de votre style d’investissement.

En pratique, c’est principalement le montant de vos ordres qui va orienter votre choix d’ouvrir un PEA chez un courtier plutôt qu’un autre. Le tableau comparatif ci-dessus récapitule les informations clés (tarifs, avantages..) des meilleurs PEA du marché :

| FORTUNEO | SAXO | BOURSE DIRECT | BOURSORAMA | PEA lambda (pour comparaison) | |

|---|---|---|---|---|---|

| Formule | Starter | SaxoInvestor | x | Découverte | x |

| Dépôt minimum à l'ouverture | 100 € | 1 € | 1 € | 300 € | 100 € |

| Frais d'inactivité | Gratuit | Gratuit | Gratuit | Gratuit | 13 € / an |

| Droits de garde | Gratuit | Gratuit | Gratuit | Gratuit | 4,50 € + 0,30% / ligne / an (minimum 25 € par compte) |

| Frais pour un ordre < 500 € | 0 € le 1er ordre du mois (1 ordre gratuit par mois et 0,35 % les ordres suivants) | 0,50 % | 0,99 € (0,50 % maximum) | 1,99 € maximum (0,50 % maximum). Ordres de 100 € minimum | 0,50 % |

| Ordre entre 500 € et 1 000 € | 0,35 % | 2 € | 1,90 € | 0,50 % | 0,50 % |

| Ordre entre 1k€ et 2k€ | 0,35 % | 2 € | 2,90 € | 0,50 % | 0,50 % |

| Ordre > 2k€ | 0,35 % | 0,08 % (2 € minimum) | 3,80 € | 0,50 % | 0,50 % |

| Ordre > 3k€ | 0,35 % | 0,08 % | 3,80 € | 0,50 % | 0,50 % |

| Ordre > 4 400 € | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,50 % |

| Ordre > 5k€ | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,50 % |

| Ordre > 7 500 € | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,45 % |

| Ordre à 10k€ | 35 € | 8 € | 9 € | 50 € | 45 € |

| Ordre > 10k€ | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,45 % |

| On aime | Idéal pour les investisseurs passifs (1 ordre de 500 € par mois gratuit) | Les frais bas pour les ordres supérieurs à 500 € | Les frais bas | La banque | Le café servi en agence |

| Classement comparatif | - | ||||

| Aller plus loin | ℹ️ Accédez à la documentation détaillée du PEA Fortuneo |

ℹ️ Accédez à la documentation détaillée du PEA Saxo |

ℹ️ Accédez à la documentation détaillée du PEA Bourse Direct |

ℹ️ Accédez à la documentation détaillée du PEA Boursorama |

|

| ✅ Découvrez l'offre du PEA Fortuneo (ordres offerts et transfert PEA offert) |

✅ Découvrez l'offre du PEA Saxo |

✅ Découvrez l'offre du PEA Bourse Direct |

Découvrez l'offre du PEA Boursorama |

Avis de Ludovic : je suis client chez Bourse Direct à titre personnel. Le design de l’interface web est un peu daté (comparativement à d’autres courtiers) mais le site est fonctionnel, il y a tout ce qu’il faut gérer facilement son PEA et suivre son portefeuille (achats, ventes, collectes de dividendes, etc.). Et surtout : les frais de passage d’ordre de Bourse Direct sont très intéressants (à partir de 0,99 euro). C’est un point important pour optimiser ses finances…

Avis de Nicolas : de mon côté, j’ai une préférence pour le PEA Fortuneo. Les tarifs ne sont pas très éloignés de ceux de Bourse Direct et je fais plus confiance au service client Fortuneo qui a toujours été efficace et réactif quand j’en avais besoin. Sans doute le meilleur compromis tarif / interface / service client. Par ailleurs, nous avons constaté que ce fut le meilleur courtier en bourse opérationnel à 100 % en période de confinement pendant le Covid. Et généralement, Fortuneo offre des ordres et les frais de transfert du PEA. (Oui il est possible de transférer votre PEA).

2. La souscription d’un PEA en ligne

Ouvrir un PEA n’est pas compliqué. L’ouverture est d’autant plus simple si vous optez pour un PEA en ligne : vous pouvez l’ouvrir avec votre ordinateur personnel depuis chez vous.

À la souscription d’un PEA, vous devez renseigner vos informations personnelles (prénom, nom, adresse, téléphone, adresse mail, etc.), et fournir un justificatif de domicile ainsi qu’un justificatif d’identité. En pratique, les justificatifs peuvent être uploadés directement en ligne lors de la souscription.

C’est la réglementation française et les mêmes lois s’appliquent pour les établissements en ligne réglementés par l’AMF (Autorité des Marchés Financiers).

À l’issue de l’ouverture, vous allez réaliser un premier versement sur votre PEA. Pour cela, le courtier vous fournit un RIB et le numéro de votre compte. Généralement, 100 € suffisent pour ouvrir le PEA (pas besoin d’être riche pour investir en bourse !)

Ouvrir un PEA le plus tôt possible pour prendre date

Il est opportun d’ouvrir un PEA le plus tôt possible dans sa vie d’épargnant. Pourquoi ? Car c’est la date d’ouverture du PEA qui marque le lancement du compteur des 5 années nécessaires pour bénéficier des avantages fiscaux. Concrètement, si votre sortez de l’argent d’un PEA âgé de plus de 5 ans, vous bénéficiez d’une exonération d’impôt sur le revenu sur la plus-value ! (Mais il y a toujours les 17,20 % de prélèvements sociaux sur les gains).

Le montant minimum à verser à l’ouverture est souvent très faible (1 € chez Bourse Direct, 100 € chez Fortuneo…). On peut donc ouvrir le PEA avec quelques euros et commencer à réellement investir plus tard.

On dit que l’on “prend date” quand on ouvre un dispositif d’épargne en vue d’en activer le plus tôt possible les avantages fiscaux afférents. Insistons ici sur le fait que c’est bien la date d’ouverture du PEA (et non la date des investissements) qui détermine la fiscalité. Les avantages fiscaux du PEA s’activent lorsque le plan d’épargne en actions a 5 ans. Et tout retrait avant cette date entraîne la fermeture du PEA.

Note de Ludovic : au passage, sachez qu’il est également recommandé de prendre date le plus tôt possible sur une ou plusieurs assurances vie. Les avantages fiscaux de l’assurance vie (imposition réduite à la sortie) s’activent lorsque le contrat a plus de 8 ans. Et assurance vie et PEA sont complémentaires pour bien investir et diversifier son patrimoine.

3. Alimenter le PEA

Que ce soit à l’occasion du premier versement à l’ouverture du PEA ou bien dans le cas de versements ultérieurs, l’argent versé sur le PEA depuis votre compte courant atterrit dans ce que l’on appelle communément le compte de liquidités. Il s’agit d’un compte en espèces (euros), au sein du PEA, avec lequel vous allez pouvoir acheter des titres.

Au cours de la vie du PEA, les dividendes et les sommes récupérées à l’occasion de la revente d’actions ou de fonds sont également crédités sur le compte de liquidités.

Voyez le PEA comme un plan d’épargne avec 2 poches :

- la poche espèces avec vos liquidités (vos euros en attente d’investissement) ;

- le portefeuille de titres qui contient la liste de tous vos titres achetés (capture d’écran dans le point 5 plus bas, vous voyez les “lignes” de vos titres détenus).

Sachez que le virement depuis votre compte courant vers votre PEA peut prendre quelques jours. C’est le temps nécessaire au courtier (ou à la banque) pour recevoir le virement et créditer le compte espèces de votre PEA.

Note de Nicolas : si vous achetez / vendez des actions, votre argent fera des allers-retours entre le portefeuille actions et la poche espèces du PEA, donc vous restez bien au sein du PEA. Alors que pour sortir du PEA, il faut le vouloir : vous devez faire un virement sortant et c’est à ce moment que la plus-value est imposée ou non selon l’âge de votre PEA.

4. Réaliser vos premiers investissements avec le PEA

Vous avez ouvert votre PEA et vous l’avez alimenté avec un premier versement. Félicitations ! Vous allez enfin pouvoir acheter des actions ou des fonds. Nous allons voir ici comment passer un ordre d’achat.

Le PEA permet d’acheter des actions européennes ou des fonds majoritairement constitués (à plus de 75 %) d’actions européennes.

Plus précisément, les actions éligibles au PEA sont celles d’entreprises ayant leur siège dans l’Union européenne ou un État de l’Espace Économique Européen (EEE). Ainsi, il n’est pas possible de loger des actions suisses ou britanniques dans un PEA (il faut se tourner vers un compte-titres ordinaire pour cela).

En pratique, nous allons voir plus bas qu’il est toutefois possible d’investir sur les marchés actions mondiaux via certains types de fonds actions. Avant cela, voyons d’abord comment acheter des actions en direct via son PEA.

Acheter des actions avec son PEA

Rechercher l’action que vous souhaitez acheter

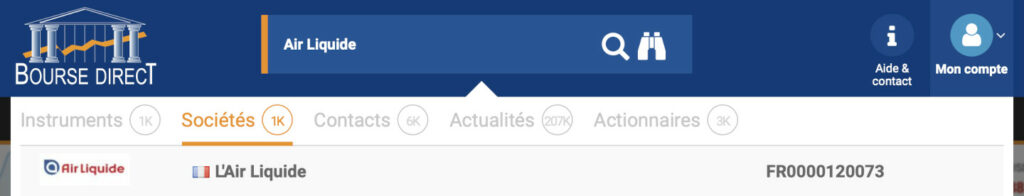

Pour rechercher l’action que vous souhaitez acheter, le site du courtier dispose d’une barre de recherche dans laquelle vous aller tout simplement pouvoir renseigner le nom de l’action (voir ci-dessous l’exemple avec Bourse Direct).

Vous pouvez également réaliser la recherche d’un titre à partir de son ticker (c’est un code mnémonique permettant d’identifier une action ou un fonds). Par exemple, le ticker de l’action Air Liquide est “AI”. Les investisseurs chevronnés les connaissent par cœur…

Enfin, il est également possible de réaliser une recherche à partir du code ISIN (code unique permettant d’identifier sans ambiguïté un titre). Par exemple, le code ISIN d’Air Liquide est FR0000120073. Ce code permet d’identifier de façon unique un titre.

Passer votre ordre d’achat

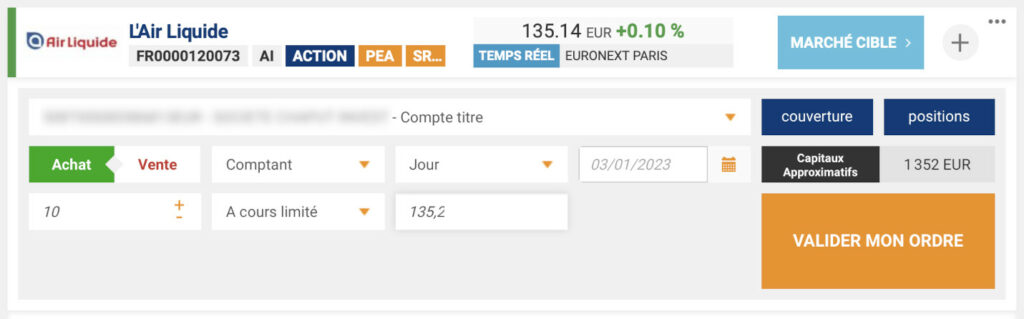

Que ce soit avec Bourse Direct comme dans l’exemple, ou un autre courtier, le passage d’un ordre d’achat consiste à transmettre plusieurs instructions à son courtier.

Il faut indiquer :

- achat ou vente,

- le nombre d’actions voulu,

- la date d’exécution de l’ordre (généralement le jour même),

- le type d’ordre.

Plusieurs types d’ordres

On trouve plusieurs types d’ordres. Les plus courants sont l’ordre au marché et l’ordre à cours limité.

Avec un ordre au marché, l’épargnant achète les actions au prix demandé par les vendeurs. En pratique, les prix demandés par les vendeurs sont visibles dans le carnet d’ordre généralement affiché sur la page d’information de l’action sur le site du courtier.

Avec un ordre à cours limité, l’épargnant fixe un prix maximum à ne pas dépasser pour acquérir les titres. C’est le type d’ordre à privilégier si l’on veut éviter de se faire surprendre par une hausse soudaine des marchés et/ou des vendeurs trop gourmands dans un marché peu liquide (ce qui peut arriver sur les petites capitalisations), et ainsi éviter le risque de surpayer ses actions.

Dans l’exemple ci-dessous, le cours de l’action est de 135,14 euros. Et l’épargnant place un ordre d’achat de 10 actions à cours limité avec un prix maximum (à ne pas dépasser) de 135,20 euros. Soit un ordre de 1352 €. Il ne reste qu’à cliquer sur “valider mon ordre” pour transmettre l’ordre d’achat au courtier.

Acheter des fonds éligibles au PEA

Pour acheter des fonds actions, le principe est le même que pour acheter des actions.

Prenons l’exemple de 2 fonds passifs (trackers) : ETF CAC 40 et ETF World.

ETF CAC 40

Les ETF (Exchange Traded Fund) sont des fonds cotés très populaires auprès des investisseurs en raison de leurs frais très réduits et de leurs bonnes performances vis-à-vis des autres fonds (à profil comparable). Par exemple, sur un horizon de 10 ans, un ETF World bat plus de 95 % des fonds actions monde.

En tapant “ETF CAC 40” dans la barre de recherche du site Bourse Direct, on trouve facilement des fonds indiciels (ETF) répliquant le CAC 40, l’indice phare des marchés actions françaises.

Ci-dessous, l’interface propose 2 ETF Lyxor CAC 40 (DR). Ces fonds indiciels sont gérés par la société de gestion Lyxor (rachetée par Amundi) et sont cotés en continu sur les marchés. L’épargnant peut les acheter et les revendre instantanément aux heures ouvrables de la place boursière où ces fonds sont cotés (ici Euronext).

L’ETF avec le ticker “CAC” (1ère ligne) réplique la performance de l’indice CAC 40 et redistribue les dividendes aux investisseurs. Tandis que l’ETF avec le ticker “CACC” (2nde ligne) réplique la performance de l’indice CAC 40 en capitalisant les dividendes au sein du fonds (on parle d’indice CAC 40 growth return).

Ces 2 fonds actions sont éligibles au PEA.

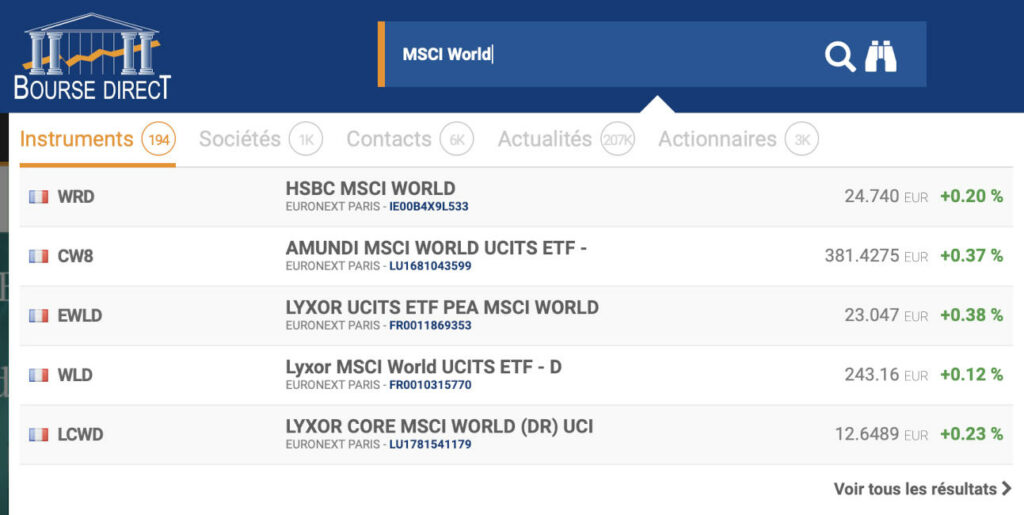

ETF MSCI World

Le MSCI World est un indice boursier permettant de suivre la performance d’un panier constitué de 1600 actions parmi les plus grosses entreprises cotées dans le monde. Cet indice est géré par la société MSCI. Vous pouvez lire notre article sur le MSCI World pour tout savoir à son sujet.

Sur PEA, nous préférons investir en ETF World pour viser une bonne performance long terme et bien diversifier (sur 1600 sociétés internationales, donc bien mieux que si vous investissez sur 50 actions au pif).

Le MSCI World est composé à près de 70 % d’actions américaines. Il inclut notamment les géants de la tech (Google, Amazon, Apple, Facebook, etc.), de la pharma et de tous les secteurs d’importance.

Il contient moins de 75 % d’actions européennes, malgré cela, il est possible de loger un fonds répliquant cet indice au sein d’un PEA ! La raison est un peu technique : l’ETF World réplique de façon synthétique son indice de référence (ici le MSCI World). Dans le détail, le fonds détient un panier d’actions européennes (d’où l’éligibilité au PEA), mais il troque la performance de ce dernier contre celle de son indice cible (le MSCI World) via des produits dérivés et swap.

Les ETF identifiables avec les tickers CW8 (plus de 2 milliards d’euros d’encours sous gestion) et EWLD sont parmi les ETF répliquant l’indice MSCI World et éligibles au PEA les plus populaires auprès des investisseurs. Ils sont disponibles chez la quasi-totalité des courtiers et banques en ligne. Voyez ici en 2ème et 3ème ligne :

En matière d’investissement en actions, chaque épargnant opte pour une stratégie spécifique selon ses connaissances et le temps qu’il est prêt à consacrer à la gestion de son PEA. Investir via un fonds actions permet de simplifier la gestion de son portefeuille : c’est le gestionnaire du fonds qui s’occupe de la sélection des titres pour le compte de ses clients (les investisseurs détenteurs des parts du fonds). Et dans le cas d’un ETF, le travail du gestionnaire est simple : il reproduit l’indice (CAC 40, MSCI World, etc.) donc sélectionne les mêmes actions que le panier répliqué.

Note de Nicolas : pour investir avec le PEA Fortuneo c’est pareil. Regardez mon exemple d’investissement sur ETF World ici. Il suffit de quelques clics. Vous verrez aussi ce qu’il se passe sur votre PEA après exécution de l’ordre, l’effet sur la poche espèces de votre PEA.

5. Suivre son portefeuille de titres (actions et fonds)

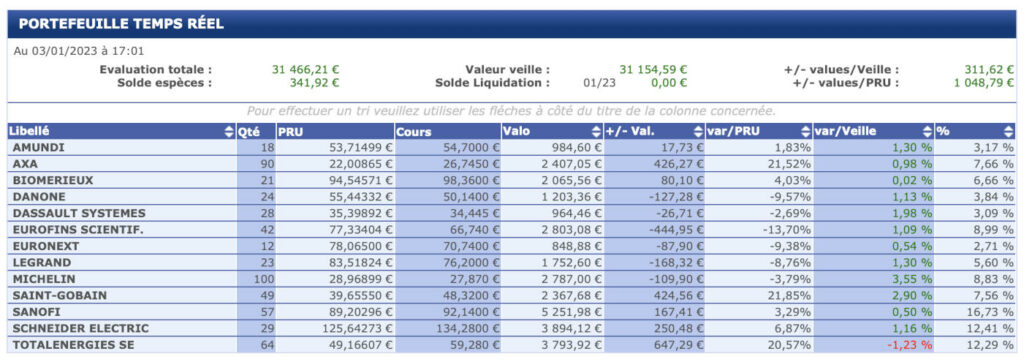

L’image ci-dessous présente la composition d’un PEA composé d’une douzaine d’actions.

L’épargnant a ici fait le choix d’investir essentiellement dans des entreprises françaises (TotalEnergies, Sanofi, Schneider Electric, Legrand, Axa, Michelin, etc.). Mais il aurait tout aussi bien pu loger dans son PEA des actions allemandes (SAP, Siemens, Allianz, etc.), néerlandaises (AMSL…), italiennes (Ferrari, Eni…), espagnoles, portugaises, belges, danoises, luxembourgeoises, etc.

L’évaluation totale, indiquée en haut à gauche, correspond à la somme de la valeur des titres (valorisation des actions aux cours de marché) et des liquidités disponibles (solde espèces). Il s’agit de la valorisation globale du portefeuille.

Le compte de liquidités est ici nommé “Solde espèces”. C’est l’argent disponible pour acheter des actions. Il peut être alimenté par des versements (depuis un compte courant), des dividendes, ou les fruits de la revente de titres.

Pour chaque titre, vous voyez une ligne dans le portefeuille. Ainsi, l’épargnant connaît son prix de revient unitaire (le PRU, c’est-à-dire le prix moyen auquel les titres ont été acquis), le cours, la valorisation de la ligne, la plus-value latente, le poids de la ligne dans son portefeuille, etc.

Pour l’anecdote : la place boursière Euronext (principale place boursière de la zone euro) est elle-même une entreprise cotée en bourse ! Il en est de même pour la bourse de Francfort (gérée par la société Deutsche Börse, elle aussi cotée en bourse).

Note de Nicolas : quand les marchés sont ouverts, à chaque seconde la valorisation de votre portefeuille évolue. C’est le propre d’un marché coté. Et vous pouvez vendre chaque titre en 3 clics. Mais quand on investit à long terme (ce qui devrait être le cas !), inutile de suivre son PEA. Un coup d’œil par mois peut suffire. Pour rappel : nos 4 bonnes pratiques d’investissement en bourse.

6. Combien placer sur son PEA ?

Un épargnant ne peut détenir qu’un seul PEA. Aussi, les versements sur le PEA sont plafonnés à 150 000 euros. C’est la borne haute du montant qu’un épargnant peut verser sur son PEA, mais la valeur des encours peut dépasser ce montant grâce aux gains réalisés ! Certains épargnants ont des PEA dépassant 1 million d’euros !

L’investissement en bourse, a fortiori via PEA, est un placement à long terme. Les marchés actions sont historiquement haussiers et affichent d’excellentes performances sur le long terme. Mais ils sont très volatils et exposent les investisseurs à un risque de perte en capital, généralement transitoire, mais pouvant parfois nécessiter plusieurs semestres (voire années) avant de voir l’investissement revenir en terrain positif.

Pour cette raison, il ne faut placer sur son PEA que l’argent que l’on investit pour le long terme. Aussi, la part de son patrimoine placé en actions doit en phase avec le niveau de risque que l’on est prêt à prendre (l’aversion aux risques est propre à chacun).

Le PEA est une brique d’un patrimoine bien diversifié

La place qu’occupe le PEA dans un patrimoine diversifié dépend des objectifs et de la stratégie d’investissement de l’épargnant. Le PEA est un dispositif d’épargne ne permettant que d’investir en actions.

Dans une optique de diversification, les épargnants utilisent généralement le PEA en complément d’un ou plusieurs autres placements moins risqués. Ainsi, l’assurance vie, placement préféré des Français, permet d’investir sur des fonds euros (pour la sécurité), des fonds obligataires, et des fonds immobiliers, en plus des fonds actions.

Exemple, un épargnant avec un profil équilibré pourra investir :

- 30 % de son épargne en actions (via un PEA ou une assurance vie),

- 30 % en fonds immobiliers tels que des SCPI (détenues en assurance vie ou en direct) ,

- 40 % de fonds euro (sécurisé).

Je vous recommande de lire notre article traitant de l’allocation patrimoniale pour savoir comment investir et diversifier votre épargne.

7. Les retraits du PEA

Il faut que votre PEA ait plus de 5 ans pour pouvoir réaliser des retraits avec des plus-values exonérées d’impôt. Dans ce cas, la part des gains matérialisés à l’occasion d’un retrait est taxée à seulement 17,2 % (le taux des prélèvements sociaux).

En l’absence de retrait, les dividendes et les plus-values accumulés au sein du PEA peuvent être librement réinvestis sans subir de frottement fiscal. C’est un avantage très intéressant pour faire boule de neige avec son patrimoine.

Rappelons encore une fois que tout retrait avant les 5 ans du PEA entraîne la fermeture du PEA. Mais les achats-reventes ne ferment pas le PEA même s’il a moins de 5 ans, car il s’agit d’allers-retours au sein du PEA entre la poche titres et la poche espèces.

Et depuis la loi PACTE, après les 5 ans du PEA, il est désormais possible de réaliser de nouveaux versements après des retraits.

8. Les avantages et les inconvénients du PEA

Le principal avantage concerne la fiscalité après les 5 ans du PEA. Comme indiqué plus haut, les gains en sortie sont taxés à seulement 17,2 %, contre 30 % par défaut sur un compte-titres ordinaire.

Le plan d’épargne en actions (PEA) ne permet d’investir qu’en actions (ou fonds actions). À ce titre, le PEA est moins polyvalent que l’assurance vie.

Une assurance vie permet de diversifier son épargne sur une grande variété de placements (fonds euro, fonds obligataires, fonds immobiliers dont des SCPI, fonds actions, parfois des actions en direct, etc.). C’est notamment cette polyvalence (en sus de la fiscalité avantageuse à la succession) qui explique pourquoi les épargnants français privilégient presque systématiquement l’assurance vie pour placer leur épargne.

Étant donné que le PEA ne permet d’investir qu’en actions, un épargnant souhaitant sécuriser et réinvestir ses gains sur des placements moins risqués que les actions n’aura d’autre choix que celui de retirer l’argent du PEA. Ce qui entraîne un petit frottement fiscal puisque les plus-values seront imposées (à 17,2 %) à cette occasion.

À l’inverse, en assurance vie, il est possible d’arbitrer l’épargne entre différents supports au sein du contrat sans frottement fiscal. Par exemple : sécuriser des gains en fonds actions vers le fonds euro ou inversement, profiter d’une baisse des marchés actions pour ré-allouer l’argent placé en fonds euro vers les fonds actions.

Avec le PEA, il n’est pas possible de réaliser de retraits avant 5 ans. Enfin si, mais un retrait avant 5 ans entraîne la fermeture du PEA. À l’inverse, l’assurance vie est plus souple et autorise des versements et des retraits à tout moment.

Parmi les autres inconvénients du PEA, on peut également citer le plafonnement des versements sur PEA à 150 000 euros par épargnant. Un plafond qui demeure toutefois suffisamment haut pour de nombreux épargnants.

Mais sur PEA, l’épargnant est propriétaire des titres. Alors que sur assurance vie, l’épargnant est créancier de l’assureur.

Notre comparatif : assurance vie ou PEA, que choisir ?

9. Ouvrir un PEA et ensuite ?

En conclusion, ouvrir un PEA est une excellente initiative pour investir en actions. Moins polyvalent que l’assurance vie, le PEA offre l’avantage de pouvoir investir en direct sur des actions, dont des petites et moyennes capitalisations (l’assurance vie ne permet généralement d’investir que sur des fonds actions). Et sans les frais de gestion annuels d’un assureur.

Allez plus loin avec nos autres articles :

29 commentaires sur “Ouvrir un PEA en ligne : comment bien débuter ?”

Bonjour,

Si je comprends bien votre article, si nous souhaitons passer des ordres supérieurs à 1000 euros, il faut plutôt privilégier SAXO ou Bourse Direct vis à vis des frais que Fortuneo ? Merci d’avance pour votre réponse !

Bonjour Charlotte,

Oui pour les ordres supérieurs à 1000 €, Saxo Banque (offre ici) est le courtier le mieux placé.

Avec une stratégie ETF World sur PEA comment se protéger des gros mouvement baissier ? Y’a t’il des valeurs refuges (matière première, or) ? Merci d’avance

Bonjour,

Le market timing est vivement déconseillé.

Car on ne peut pas prédire les corrections / krachs et leur ampleur. Le plus probable est de vendre au mauvais moment et que le marché redécolle et que vous reveniez tardivement…

Donc le mieux est de continuer à investir régulièrement comme un métronome, cf nos 4 bonnes pratiques d’investissement en bourse.

Si vraiment vous souhaitez sécuriser : fonds monétaires en PEA.

Bonjour bonjour! 3 jours que j’épluche attentivement ce site qui est une vraie mine d’information! Merci!

Je suis totalement debutante, je glane toutes les infos possibles depuis quelques semaines.

Une question: je ne souhaite pas « jouer » en bourse mais je voudrais placer une somme 2000€ pour commencer sur un PEA (je songe a en ouvrir un sur fortuneo) 50% etf et 50% action (world tracker?) comme ca pendant 10/15 ans sans forcement y toucher/acheter/vendre (eventuellement au bout d’un an injecter 3000€ (ou mettre 5000€ d’un coup?) Es ce faisable? Raisonnable?

Es ce qu’il existe un courtier pour mettre en place (one shot) le pea uniquement?

Je ne lis que des gens qui sont actifs! 🙂 merci de votre aide/conseils precieux!

Bonjour Cloclo 🙂

Tant mieux, on recommande de ne pas jouer en bourse mais d’investir en bourse, c’est la bonne approche 🙂

Vous comptez faire du “buy and hold”, ce qui est une bonne pratique tant que vous investissez à long terme (au moins 10 ans).

Fortuneo est un excellent courtier en bourse et pas de frais d’inactivité (voir l’offre ici), donc on peut être très passif.

Merci Nicolas! buy and hold! En voila une nouvelle expression dans mon Vocabulaire boursieresque :))

J’avais peur d etre une extraterestre a ne pas vouloir faire joujou 🙂 j’avais justement optè pout fortuneo car pas de frais d’inactivité (ouf!!)

Je m’empresse d’aller lire l’article que vous me recommandez. Merci beaucoup!

Cloclo (pas si extraterrestre que ca finalement!)

Oui vous êtes bien humaine et en investissant passivement vous évitez les biais comportementaux donc c’est tant mieux 🙂

https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/

Bonjour,

Je me pose une question du la capacité de versement. Est ce qu’on peut récupérer une capacité de versement en faisant des retraits ?

Par exemple, cas théorique d’un PEA avec le plafond de versement atteint, avec une plus value de disons 50k€. Si on retire 150k€, est ce qu’on récupère une capacité de versement de 150k€?

Merci

Cordialement

Bonjour,

Ce serait trop beau et le plafond de versement ne servirait plus à rien 😀

Donc non malheureusement, c’est le total de versements qui compte, on peut verser 150 k€ en tout.

Bonsoir,

Je vous remercie pour la clarification des méthodes d’investissement permettant à tout le monde d’investir.

Je suis client chez Bourse Direct. J’ai lu autre part que le PEA pouvait être fermé lorsque l’on dépasse le plafond des 150000 euros. Est ce que ce courtier (les autres courtiers aussi) bloque automatiquement l’abondement lorsque l’on a atteint le plafond pour être sûr de ne pas dépasser?

Ce plafond correspond t-il au compte titres ou à la somme de toute les actions achetés sans comptés les +- values ?

Bonjour Hugo,

J’ignore où vous avez lu cela, mais c’est une erreur.

Le plafond du PEA est de 150 000 € de versements.

Donc on peut atteindre des millions d’euros avec les plus-values.

De mon côté j’ai plus de 200 k€ sur mon PEA.

Bonsoir,

Merci pour vos articles qui rendent l’épargne plus simple. J’ai 45ans et j’aurai bien mieux géré mon épargne si j’avais lu tout cela plus tôt 🙂

J’en viens à ma question. Je me retrouve dans une situation où j’ai dû transférer mon PEA préalablement géré par un agence locale (erreur). Du coup, en lisant vos articles, j’ai opté pour Bourse Direct. Par contre mon PEA est aujourd’hui de 87K euros avec 53K en liquidités et de 4 lignes restantes réparties entre des actions Engie (6k), Stellantis (5k), Air LIquide (5k) et un tracker MSCI EM (18k).

Je voudrai vendre les actions titres, conserver le tracker EM mais le réduire pour réinvestir comme suit :

– Tracker SP500 : 40%

– Tracker Russell2000 : 10%

– Tracker EuroStoxx600 : 25%

– Tracker Japan Topix : 8%

– Tracker EM : 9%

– Tracker Asia Pacific : 7%

Mais comment pratiquer le DCA et éviter de tout basculer en 1 seule fois dans mon cas précis ? J’ai lu qu’il valait mieux ne pas chercher à timer le marché, mais les indices me semblent globalement hauts (hors EM)…

Devrais-je étaler mes versements sur 6 à 12 mois ? ou privilégier des versements >5K euros pour baisser les frais de passages d’ordre ? Maintenant que je dois franchir le pas, j’hésite…

Merci d’avance pour votre éclairage.

Bonjour Rémi,

Merci 🙂

Les marchés actions passent une bonne partie de leur temps au plus haut puisqu’ils sont haussiers.

Je vous invite à lire cet article : Investir en évitant les biais cognitifs des investisseurs

Les pays émergents sous-performent depuis longtemps…personnellement je n’investis quasiment pas dessus, moins de 1 % de mon portefeuille.

Si vous investissez sur les losers et vendez les winners, vous vous retrouvez avec un portefeuilles de “daubes”.

Vous pouvez vendre x k€ pour réinvestir x k€ sur les nouvelles lignes, cela restera dans le même “budget actions”.

En revanche, pour ce qui est actuellement en liquidités, il vaut mieux investir progressivement (DCA) sur 6-12 mois.

Nos 4 bonnes pratiques pour investir en bourse.

Merci Nicolas,

Donc votre conseil serait plutôt de répartir mon PEA en ETF de la manière suivante :

– ETF US : 60% (PSP5 ou PE500 à hauteur de 50% et 10% sur les small caps RS2K)

– ETF EU : 30% (BNPP Easy STOXX Europe 600)

– ETF Japon : 10%

et de commencer dès maintenant à placer 5K par mois en suivant cette répartition depuis ma poche liquidités (et donc de me dégager du tracker EM et des autres actions au ‘bon moment’).

Merci en tous cas pour votre réponse initiale.

Bonjour Rémi,

Non je ne peux pas vous donner de conseil personnalisé.

Le conseil est une activité réglementée, on le fait via Prosper Conseil.

Sur ADI, nous faisons de l’éducation financière.

Vous avez toutes les informations et les pistes de réflexion.

OK Merci Nicolas. Je ne voulais pas franchir de lignes rouges 🙂

Merci pour la partie éducation que j’apprécie

Bonjour et merci pour toutes les informations si accessibles de votre site.

J’ai une somme importante placée et gérée sur PEA qui a moins de 5 ans. a l’heure actuelle il y a moins de montant que celui qui a été placé à l’ouverture.

Puis-je retirer tout ou partie de ce montant pour financer une partie de ma résidence principale ? si j’ai bien compris je ne devrais pas être taxée parce que je n’ai pas de plus value ? ou bien faut-il faire un autre calcul ?

Merci d’avance

Bonjour Elina,

Oui vous pouvez retirer quand vous voulez du PEA et quel que soit le motif.

Mais tout retrait du PEA (par virement sortant) avant ses 5 ans occasionnera la clôture du PEA.

S’il n’y a pas de plus-value, pas d’impôt.

Explications : fonctionnement du PEA.

Bonjour à tous,

Tout d’abord, merci pour ce site très bien fait et expliqué. J’apprends beaucoup grâce à vous.

J’ai une question sur le PEA. Je serai intéressé mais je ne suis pas un “trader” et je n’y connais rien.

J’ai vu que Boursorama proposait un PEA profilé. Est ce que c’est un bon compromis ? ou est ce qu’il vaut mieux rester sur une assurance vie.

Merci à vous

Bonjour Vincent,

Nous ne sommes pas non plus des traders 🙂

Et tant mieux, car > 95 % des traders sont battus par un simple ETF World sur le long terme…

La gestion pilotée Boursorama est très décevante.

On explique ici comment investir en bourse facilement sans faire du trading, c’est juste une question de méthode : les 4 bonnes pratiques.

Les taux de rendement annoncé sur les ETF d’amundi sont net de frais courants (0,45% par an) ou pas?

Bonjour Sébastien,

Pour être précis :

– ce ne sont pas des “taux de rendement”, mais des performances ;

– ce n’est pas “annoncé”, mais constaté (on constate la performance réalisée) ;

– les performances des fonds (trackers, fonds actifs, fonds euros…) sont toujours annoncées nettes de frais de gestion.

bonjour Nicolas

merci pour votre travail remarquable.

Je souhaite ré ouvrir 1 PEA et y intégrer aussi des actions non cotées (via crowfunding).Avez vous des retours des PEA conseillés ?Visiblement les frais y sont très élevés (ex Bourse Direct) pour ce genre de placement

Bonjour Goubie,

Merci 🙂

Pour les actions non cotées, le PEA PME BforBank est bien avec des frais très raisonnables.

On en parle ici.

EDIT 2024 : changement d’offre chez BfB, il n’y a malheureusement plus de PEA PME.

Bonjour,

A nouveau merci pour le partage de votre savoir, votre site est ma ligne de conduite.

J aurais besoin de précisions. Je compte mettre 30% de mon patrimoine (en versement au compte goutte comme conseillé, sinon en une seule fois) sur etf world de fortuneo, pour allocation équilibrée.

Vous n’avez bien sûr pas de boule de cristal, on se base sur l historique, mais avez vous un avis sur la performance future (disons sur 10ans)des etf world ? Même si on rentre dans le domaine de la géopolitique à mon avis pour prédire…

Également, quand est fait le nettoyage des entreprises “looser” et “winners”? Dans le but de mieux comprendre les “risques” encourus.

Merci encore 1000 fois pour ce que vous faites.

Michel, lecteur assidu de ADI ☺️

Bonjour Michel,

Merci 🙂

Aucune idée, pas de boule de cristal et c’est impossible à prédire, donc peine perdue 🙂

Historiquement, sur un investissement de 10 ans en ETF World on a > 90 % de probabilité d’être positif.

Et si on table sur la hausse moyenne des marchés (+7 % par an) on peut viser +100 % sur 10 ans.

Si je n’avais que +40 % sur 10 ans je serais déçu.

L’indice MSCI World est revu tous les trimestres il me semble. Donc tous les 3 mois les losers dégagent et les winners intègrent l’indice rassemblant les 1600 sociétés winners du capitalisme mondial.

Vous avez des graphs et statistiques ici.

Bonsoir, avez-vous déjà fait des transferts de PEA? Pour le prêt de notre RP nous avons dû (ou choisi sous la contrainte si vous voulez) souscrire des parts sociales de la banque… A-t-on possibilité de sortir facilement de ce bourbier?

Bonsoir Pauline,

Si les banques aiment refourguer des parts sociales, c’est justement parce que ça sédentarise le client.

Il est compliqué de s’en débarrasser.

Souvent il n’y a qu’une seule fenêtre de tir dans l’année pour les vendre, donc il ne faut pas louper ça.

Et on ne peut pas transférer un PEA qui contient des parts sociales.

Dommage d’avoir cédé à leur chantage :/

Sauf si c’était stipulé dans l’offre de prêt ET que c’était en contrepartie d’un meilleur taux rédigé dans l’offre, vous n’aviez pas à acheter ces parts sociales.

Clause réputée non écrite, comme la domiciliation des revenus, si ce n’est pas écrit noir sur blanc que c’est en contrepartie d’un meilleur taux.

On en parle ici, le cas des parts sociales pour empêcher les clients de partir est courant : comment transférer un PEA ?