Les épargnants peuvent ouvrir plusieurs assurances vie. Il n’y a aucune restriction sur le nombre d’assurances vie que peut détenir un épargnant. Pour autant, faut-il ouvrir plusieurs assurances vie ? Y a-t-il un intérêt à détenir plusieurs contrats ?

Ces questions appellent différentes réponses selon la situation et les objectifs de l’épargnant. A-t-il d’ores et déjà ouvert une ou plusieurs assurances vie ? Quelles sont ses motivations pour ouvrir plusieurs contrats ? Quel âge a-t-il ? Et quel impact sur la fiscalité des retraits et à la succession ?

Différentes raisons peuvent motiver les épargnants à ouvrir plusieurs assurances vie :

- accéder à des contrats proposant des fonds d’investissement plus performants et avec moins de frais de gestion ;

- diversifier son épargne sur un choix plus large de fonds d’investissement et/ou en gestion pilotée ;

- cloisonner plusieurs projets financiers (apport pour l’achat d’un logement sur contrat 1, études des enfants en contrat 2, retraite en contrat 3, etc.) ;

- conserver l’antériorité fiscale sur un ancien contrat, mais bénéficier des avantages d’un nouveau contrat plus performant vers lequel diriger les futurs efforts d’épargne. Etc.

Vous détenez un contrat d’assurance vie peu compétitif en termes de frais et de fonds proposés ? Il est peut-être dans votre intérêt de le conserver pour des raisons fiscales (plusieurs raisons sont explicitées dans cet article). Mais dans ce cas il faut le laisser “vivoter” et commencer à épargner sur une meilleure assurance vie.

Note de Ludovic : sachez qu’en théorie il est désormais possible de transférer une assurance vie d’un courtier (ou d’une banque) à un autre, sous réserve qu’il s’agisse du même assureur derrière. En pratique, cela se révèle souvent être le parcours du combattant, avec des professionnels qui traînent des pieds pour exécuter les demandes de transfert. Nous renvoyons à notre article sur le transfert d’assurance vie, vous pourrez voir dans l’article et ses commentaires que c’est souvent un véritable casse-tête. Dès lors, il est généralement plus simple d’ouvrir plusieurs assurances vie.

SOMMAIRE

- Ouvrir plusieurs assurances vie pour profiter d’un choix de fonds d’investissement plus large

- Ouvrir plusieurs assurances vie pour choisir de verser sur le fonds euro le plus performant

- Diversifier les assureurs

- Ouvrir un nouveau contrat tout en conservant un ou plusieurs anciens contrats afin de conserver l’antériorité fiscale

- Ouvrir plusieurs assurances vie : nos recommandations

Il existe bon nombre de raisons de détenir plusieurs assurances vie, l’une des premières raisons et d’accéder à un choix plus large de fonds d’investissement.

Ouvrir plusieurs assurances vie pour profiter d’un choix de fonds d’investissement plus large

L’assurance vie est le dispositif de référence en France pour développer son patrimoine financier. On peut épargner sans limite (plafond de l’assurance vie) et profiter de la fiscalité idéale de l’assurance vie.

Pour optimiser la performance de leur épargne, les épargnants ont intérêt à sélectionner avec soin les fonds d’investissement. Une stratégie patrimoniale efficace passe également par la diversification de ces placements, ce qui nécessite un choix suffisant de fonds.

Or, toutes les assurances vie ne sont pas équivalentes en termes d’offre de fonds d’investissement, loin s’en faut. Une des raisons d’ouvrir plusieurs assurances vie est l’accès à un choix plus large de fonds d’investissement (appelés unités de compte).

Ce que l’on peut attendre d’une bonne assurance vie

Parmi les fonds (et classes d’actifs) incontournables pour diversifier son patrimoine, on peut citer l’immobilier, les actions (et plus particulièrement les fonds actions), et les fonds euros.

Les obligations, accessibles via des fonds obligataires, peuvent également trouver leur place dans un patrimoine diversifié. Mais sachez que les fonds euros comportent également des obligations. En effet, les fonds euros sont essentiellement investis sur des obligations peu risquées, dites “Investment grade”.

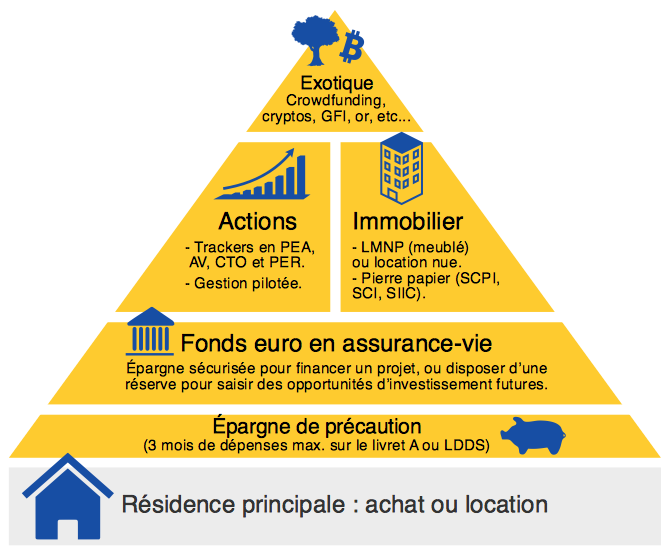

Ainsi, une bonne assurance vie permet de diversifier sur le cœur de notre pyramide d’investissement (fonds euro, actions et immobilier). C’est l’enveloppe qui permet de diversifier au mieux notre patrimoine :

De nos jours, on trouve certaines assurances vie proposant un choix de supports performants et permettant de diversifier son épargne sur l’ensemble des classes d’actifs citées ci-dessus. Notre article : Comment bien diversifier son assurance vie ?

Nos 3 assurances vie préférées proposent un excellent choix de fonds (et des frais au plancher) :

| Contrat d'assurance-vie | LINXEA Spirit 2 | Lucya Cardif | Lucya Abeille (ex Evolution Vie) | Assurance vie lambda (pour comparaison) |

|---|---|---|---|---|

| Assureur |  CRÉDIT AGRICOLE Spirica |

BNP Paribas Cardif |

ABEILLE (anciennement AVIVA) |

X |

| Frais sur versement | 0 % | 0 % | 0 % | 3 % |

| Ticket d'entrée (Minimum à verser à l’ouverture, versements libres ensuite) | 500 € | 500 € | 500 € | 200 € |

| Fonds euros | - Fonds Euro Objectif Climat (garanti à 98 %) - Fonds euro Nouvelle Génération (garanti à 98 %) |

- Fonds Euro Général (garanti à 100 %) - Fonds Euro Private Strategies (garanti à 97 % et nécessite d'investir le double en unités de compte) |

Abeille Actif Garanti (garanti à 100 %) | X |

| Performance fonds euros 2025 (nette de frais de gestion) |

- Objectif Climat : 3,26 % - Fonds euro NG : 3,08 % |

- Fonds Euro Général : 2,75 % (et jusqu'à +1,10 % de bonus en 2025 et 2026 donc proche de 4 %) - Fonds Euro Private Strategies : 2,75 % |

De 2,51 % à 4,51 % (selon part investie en unités de compte) |

2 % |

| Nombre d'unités de compte (UC) | 650 UC Dont 38 trackers (ETF) et 31 SCPI et 111 titres vifs |

2300 UC Dont 50 ETF et 20 SCPI / SCI / OPCI et 1000 titres vifs |

250 UC Dont 44 ETF et 5 SCI / OPCI |

50 UC |

| Performance moyenne 2025 immobilier (SCPI, SCI, OPCI) en assurance vie |

5,70 % (loyers SCPI reversés à 100 %) | 5,70 % (loyers SCPI reversés à 100 %) | 2,25 % (moyenne des 5 SCI et OPCI du contrat) | Pas de fonds immobiliers |

| Frais de gestion en unité de compte |

0,50 % | 0,50 % | 0,60 % | 1 % |

| Frais d'arbitrage | 0 % | 0 % | 0 % | 0,50 % |

| Modes de gestion | Gestion libre et/ou gestion pilotée |

Gestion libre et/ou gestion pilotée (possibilité de combiner les 2) |

Gestion libre ou gestion pilotée |

Gestion libre |

| On aime particulièrement | - Possibilité de combiner gestion libre et gestion pilotée - Fonds euro NG taillé pour le long terme - immobilier SCPI avec 100 % des loyers - Frais de gestion sur UC très bas - Trackers, titres vifs, ISR (investissement socialement responsable) |

- Le bonus sur fonds euro - Grand choix de trackers - Frais de gestion sur UC très bas - Possibilité de combiner gestion libre et gestion pilotée |

- 100 % fonds euro possible - bonus de rendement si investissement en UC - immobilier SCI |

|

| Classement comparatif |

Linxea Spirit 2 est la meilleure assurance vie "tout-terrain" selon nous |

Lucya Cardif est l'assurance vie idéale pour investir en fonds euros, trackers (ETF), ou titres vifs |

Lucya Abeille est l'assurance vie idéale pour le fonds euro et l'immobilier SCI |

|

| ➡️ Souscrivez en ligne à LINXEA Spirit 2. Jusqu'à 50 € de prime ! | ➡️ Souscrivez en ligne à LUCYA Cardif : jusqu'à 150 € de prime ! | ➡️ Souscrivez en ligne à LUCYA Abeille. Jusqu'à 150 € de prime ! |

On peut notamment citer l’assurance vie Linxea Spirit 2. Ce contrat ne peut être pris en défaut sur aucun point, il propose tout à la fois :

- des frais de gestion ultra-réduits (sans frais sur versement) ;

- des fonds actions performants (dont des ETF) pour viser 7 % de performance annualisée sur le long terme ;

- un grand choix de fonds immobiliers (dont une vingtaine de SCPI, un choix excellent pour une assurance vie) pour viser 5 % de performance annualisée sur le long terme ;

- un fonds euro relativement bien positionné en termes de performance.

Avis de Ludovic : si vous disposez actuellement d’une assurance vie et souhaitez ouvrir une nouvelle assurance vie pour accéder à des supports d’investissement performants, Linxea Spirit 2 (notre avis) est un contrat à regarder de près. Ce contrat figure en tête de notre podium des meilleures assurances vie. La différence de performance est énorme sur le long terme quand on investit sur un bon contrat avec de bons fonds, cela représente des milliers d’euros de différence sur votre capital.

Ouvrir plusieurs assurances vie pour élargir le choix de fonds d’investissement accessibles

Ouvrir plusieurs assurances vie permet d’élargir le champ des possibles en matière d’investissement. Car vous avez accès à une autre gamme d’unités de compte.

Par exemple, l’assurance vie Evolution Vie (également présente dans notre podium des meilleures assurances vie) propose de bons supports immobiliers que l’on ne retrouve pas sur le contrat Linxea Spirit 2. Notamment la SC pythagore (immobilier résidentiel et plateformes logistiques), la SCI Aviva Patrimoine Immobilier (performance 2021 = 5,97 %), etc. Lisez notre avis sur Evolution Vie.

Ainsi, Linxea Spirit 2 et Evolution Vie peuvent être complémentaires pour investir et diversifier son patrimoine. Cette complémentarité se justifie aussi en termes de fonds euro (voir plus bas dans cet article).

L’épargnant a intérêt à identifier les fonds d’investissement sur lesquels il souhaite investir avant d’ouvrir ses assurances vie, afin de s’assurer que ces dernières comportent bien les fonds ciblés.

Note de Ludovic : à titre personnel, j’ai ouvert plusieurs assurances vie, notamment afin d’étendre le choix de fonds d’investissement sur lesquels investir. Linxea Spirit 2 et Lucya Abeille (ex-Evolution Vie) sont des valeurs sûres (j’ai ouvert ces contrats). Par ailleurs, un fonds d’investissement que j’affectionne est l’ETF Lyxor CAC 40 GR (voir les avantages des ETF CAC 40 growth return). Or, cet ETF est accessible au sein de l’assurance vie Linxea Avenir 2. J’ai donc ouvert en sus un contrat Linxea Avenir 2 il y a quelques années.

En gestion pilotée : diversifier les gestionnaires

Pour les épargnants souhaitant déléguer tout ou partie de leur épargne (ne pas avoir à choisir eux-mêmes les fonds), ouvrir plusieurs assurances vie en gestion pilotée permet de diversifier les gestionnaires et les stratégies d’investissement.

En matière de gestion pilotée de l’épargne, des Fintechs telles que Yomoni, Nalo, Ramify, ou Goodvest proposent des philosophies d’investissement et des stratégie d’allocation complémentaires et compétitives.

Donc vous pouvez là encore ouvrir plusieurs contrats. Nous vous renvoyons à notre comparatif des meilleures gestions pilotées.

Ouvrir plusieurs assurances vie pour choisir de verser sur les fonds euros les plus performants

Ouvrir plusieurs assurances vie permet d’accéder à plusieurs fonds euros. Sur chaque assurance vie, il y a 1 ou 2 fonds euros gérés par l’assureur. Donc il faut ouvrir des assurances vie assurées par différents assureurs (on y revient ensuite).

Les fonds euros sont très populaires auprès des épargnants et représentent la majorité des encours investis en assurance vie. L’autre partie étant investie sur les unités de compte (fonds actions, immobiliers, etc.) comme expliqué précédemment.

L’engouement des épargnants pour les fonds euro s’explique en raison de leur garantie sur le capital investi. De fait, après les livrets d’épargne réglementés (livret A et LDDS), les fonds euros sont un placement de premier choix pour sécuriser tout ou partie de son épargne. Un épargnant avec une stratégie d’investissement équilibrée allouera généralement autour de 50 % du capital de son assurance vie sur le fonds euro. L’autre moitié sera allouée en fonds actions et/ou fonds immobiliers.

Pour rappel, les fonds euros sont directement gérés par l’assureur présent derrière chaque contrat d’assurance vie. De fait, pour pouvoir diversifier son épargne sur différents fonds euros, il est nécessaire d’ouvrir plusieurs assurances vie (la plupart des assurances vie ne proposant qu’un seul fonds euro) avec différents assureurs.

Tous les fonds euro ne se valent pas. Certaines assurances vie se démarquent positivement par la qualité de leur fonds euro.

Identifier les meilleurs fonds euros

Les performances des fonds euros vont du simple au double selon les fonds. Ces performances varient d’une année sur l’autre, on les connait en début d’année N+1.

Généralement, les fonds affichant parmi les meilleures performances du marché une année donnée figurent également en très bonne place l’année suivante. Les assureurs (qui gèrent les fonds euros) sont relativement constants. De sorte que les performances des années passées donnent une bonne indication de la qualité et des performances futures d’un fonds euro.

Si le classement comparatif des performances des meilleures fonds euro n’est pas chamboulé d’une année sur l’autre, c’est en raison de l’inertie des fonds euros. Et plus précisément des investissements qui les composent (les actifs détenus par les assureurs : obligations, actions, immobilier, etc.).

Sur le moyen/long terme en revanche, le classement des meilleurs fonds euros peut sensiblement évoluer. Ainsi, un épargnant avisé peut anticiper cette situation en ouvrant plusieurs assurances vie en amont, et allouer son épargne sans risque sur les meilleurs fonds euros du moment.

Note de Ludovic : l’autre raison pouvant motiver l’ouverture de plusieurs assurances vie est le fait que certains contrats permettent de réaliser des versements à 100 % en fonds euro, et d’autres non. Selon la politique de l’assureur, parfois il n’est pas autorisé de tout verser en fonds euro et dans ce cas il est seulement possible d’atteindre 100 % fonds euro après un arbitrage des unités de compte vers le fonds euro. Là encore, une assurance vie telle que Lucya Abeille (ex-Evolution Vie) apparaît comme complémentaire puisqu’elle permet toujours des versements à 100 % en fonds euro.

Diversifier les assureurs

Comment nous l’avons vu, diversifier les assurances vie permet d’étendre le choix de fonds accessibles : fonds euro, fonds actions, fonds immobiliers, etc. Cela permet aussi de diversifier les assureurs.

Quelle que soit votre assurance vie, même si vous souscrivez via une banque, un courtier en ligne, une Fintech…il y a toujours un assureur derrière. C’est l’assureur (la compagnie d’assurance) qui détient les fonds (votre épargne), donc son rôle est essentiel.

La faillite d’un assureur est un événement très rare, car rappelons que les assureurs sont soumis à des règles de solvabilité très strictes. Et dans le cas où cela se produirait, l’assureur en faillite peut être racheté par une autre compagnie d’assurance (laquelle récupère alors la gestion des actifs des épargnants).

À défaut, en dernier recours, les épargnants peuvent également compter sur le fonds de garantie des assurances de personnes (FGAP) pour récupérer leur capital. Ce fonds assure une garantie à hauteur de 70 000 euros par assuré et par compagnie d’assurance.

À titre de comparaison, les dépôts bancaires sont garantis à hauteur de 100 000 euros par déposant et par établissement. Là encore, la faillite d’une banque est un événement rare. Ces garanties représentent un filet de sécurité activable en dernier recours, après que toutes les autres tentatives de sauvetage aient été menées.

Profiter des 70 000 € garantis par assureur

Diversifier son épargne sur 3 voire 4 ou 5 assurances vie (avec différents assureurs) permet d’augmenter le plafond des garanties à plusieurs centaines de milliers d’euros.

Par prudence, certains épargnants diversifient les assureurs et les contrats d’assurances vie afin de pouvoir faire jouer cette garantie si le pire devait arriver.

Les 3 assurances vie mises en avant dans notre comparatif des meilleures assurances vie sont assurées par 3 assureurs différents :

- Crédit Agricole Spirica pour Linxea Spirit 2,

- Abeille Assurances pour Lucya Abeille (ex-Evolution Vie),

- Crédit Mutuel Suravenir pour le contrat Linxea Avenir 2.

Ainsi, avec ces 3 contrats d’assurance vie de 3 assureurs différents, on bénéficie de 210 000 € de garanties de l’état.

Si le critère de diversification des assureurs est important pour vous, n’oubliez pas qu’un même assureur peut se retrouver derrière différents contrats.

Par exemple, l’assureur Generali est commun aux assurances vie Linxea Vie, Boursorama Vie et à l’assurance vie en gestion pilotée de Nalo. Et l’assureur Crédit Mutuel Suravenir est commun aux assurances vie Linxea Avenir 2, Fortuneo Vie et à l’assurance vie en gestion pilotée Yomoni.

Note de Ludovic : même si on retrouve un même assureur derrière différentes assurances vie, les contrats ne se valent pas pour autant. Les assurances vie distribuées par les courtiers en ligne sont beaucoup compétitives en termes de frais de gestion, et permettent ainsi d’économiser plusieurs plusieurs milliers d’euros de frais sur le moyen/long terme, c’est la raison pour laquelle nous les préférons aux autres acteurs.

Ouvrir un nouveau contrat tout en conservant un ou plusieurs anciens contrats afin de conserver l’antériorité fiscale

Sur Avenuedesinvestisseurs.fr, nous recommandons généralement de prendre date en assurance vie. C’est-à-dire d’ouvrir sans tarder une ou plusieurs assurances vie de qualité, en prévision de l’épargne future que l’épargnant sera amené à constituer. Si l’on recommande d’ouvrir des assurances vie sans attendre, c’est tout simplement pour profiter au mieux des avantages fiscaux de cette enveloppe.

L’assurance vie bénéficie d’une fiscalité avantageuse sur les plus-values. En effet, les plus-values matérialisées à l’occasion d’un retrait sur un contrat de plus de 8 ans peuvent être exonérées d’impôt.

Cet avantage s’applique dans la limite de 4 600 euros (de plus-values retirées) par an et par épargnant (le double pour un couple marié ou pacsé). Seuls les prélèvements sociaux de 17,2 % sont collectés. Il est important de souligner que c’est l’âge du contrat (8 ans) et non la date du versement qui permet de faire valoir cet avantage fiscal. D’où l’intérêt de prendre date au plus tôt.

Comment tirer parti de ces spécificités fiscales ?

De nombreux épargnants ont ouvert une assurance vie dans leur banque de détail, parfois sur les conseils de leur banquier, et sans trop connaître les détails du contrat, et encore moins les caractéristiques des fonds sur lesquels ils sont investis. Ils découvrent sur le tard que leur contrat n’est pas très performant et supporte des frais de gestion importants.

La tentation est grande de basculer sur une nouvelle assurance vie beaucoup plus performante, mais la réorganisation de l’épargne ne doit pas se faire sans réflexion.

Il faut distinguer le cas de l’épargne déjà investie sur les anciennes assurances vie, du cas de l’épargne nouvelle qui doit être investie.

Le cas de l’épargne nouvelle : où placer les nouveaux versements ?

Vous disposez d’un capital qui n’est pas encore investi, et vous vous interrogez sur le meilleur choix à faire entre (1) placer cet argent sur une assurance vie déjà ouverte mais peu performante ou bien (2) ouvrir une nouvelle assurance vie performante. Généralement, la meilleure stratégie est de placer l’argent sur une nouvelle assurance vie performante (choix 2).

Les meilleures assurances vie sont sans frais sur versement, proposent des frais de gestion bas et des fonds d’investissement beaucoup plus performants. Ouvrir une nouvelle assurance vie est sans hésiter la solution la plus intéressante pour développer son patrimoine sur le long terme.

La seule situation pouvant justifier de verser son épargne nouvelle sur une assurance vie ancienne et peu performante est le cas où l’épargnant épargne à court terme sur un fonds euro, et souhaite prochainement retirer l’argent du contrat. Auquel cas, l’épargnant peut placer son capital sur l’assurance vie ancienne (et peu performante), si elle réunit les 3 critères suivants :

- il n’y a pas de frais sur les versements (sinon vous allez payer 3 ou 4 % de frais sur versement pour une épargne rémunérée à 1 %, ce n’est pas rentable) ;

- le contrat a plus de 8 ans (ou aura plus de 8 ans à la date où le retrait est envisagé) ;

- la performance du fonds euro est bonne, proche de celle des meilleurs fonds euros du marché (profiter de l’avantage fiscal à la sortie d’une assurance vie de plus de 8 ans au détriment de la performance du fonds euro peut se révéler moins intéressant que d’opter pour une assurance vie de moins de 8 ans mais disposant d’un fonds euro performant).

Dans de nombreux cas, l’épargnant aura donc plutôt intérêt à ouvrir une nouvelle assurance vie plus performante. C’est tout particulièrement vrai s’il souhaite investir sur le long terme et/ou se constituer un complément de revenus, où l’accès à des fonds immobiliers et des fonds actions qualitatifs est essentiel.

Que faire de l’épargne placée sur des assurances vie peu performantes ?

Vous disposez d’assurances vie dont les caractéristiques sont peu avantageuses. Avez-vous intérêt à les conserver, les transférer ou les fermer ?

Pour savoir quoi faire de l’épargne placée sur des assurances vie peu performantes, il faut se poser la question de vos projets financiers.

Si vous souhaitez faire fructifier votre épargne sur le long terme et/ou vous constituer un complément de revenu avec des supports d’investissements rémunérateurs tels que des SCPI (fonds immobiliers) ou des fonds actions, alors, des retraits en vue de ré-allouer l’épargne sur une nouvelle assurance vie devraient être envisagés.

Pour les assurances vie de plus de 8 ans, il est opportun de retirer progressivement pour optimiser fiscalement, par des rachats partiels à hauteur de 4 600 € de plus-value par an (ce qui représente plus en capital retiré), ou le double pour les couples.

Note de Ludovic : attention toutefois, si vous avez plus de 70 ans et que vous avez des assurances vie alimentées avant cet âge, alors ces contrats bénéficient d’un régime fiscal avantageux à la succession (explications plus bas). Donc il ne faut pas les fermer, ni retirer d’argent avant d’avoir finement analysé la fiscalité globale de votre succession. Un conseiller en gestion de patrimoine peut vous aider à optimiser votre succession et vous guider vers les solutions les plus adéquates pour vous constituer des compléments de revenu durant votre retraite.

Pour profiter de l’avantage à la transmission de patrimoine

L’autre avantage fiscal de l’assurance vie concerne la succession. Le souscripteur peut transmettre jusqu’à 152 500 euros à chacun des bénéficiaires désignés du ou des assurances vie ouvertes, sans que ces derniers n’aient à s’acquitter de droits de succession.

Ainsi, si vous ouvrez plusieurs assurances vie, vous pouvez facilement désigner des bénéficiaires différents (enfant, conjoint, nièce, ami, etc.), pour optimiser votre succession. Et moduler les sommes que vous placez sur chacune.

Mais pour profiter de cet avantage, les versements doivent avoir été effectués avant les 70 ans du souscripteur. Pour les versements réalisés après cet âge, des avantages fiscaux à la transmission existent, mais ils sont beaucoup plus faibles.

Facilement distinguer les versements avant / après 70 ans

La fiscalité sur les successions est différente selon que les versements sur l’assurance vie ont été réalisés avant ou après les 70 ans du souscripteur du contrat.

Pour les versements réalisés après 70 ans, les bénéficiaires bénéficient à la succession d’un abattement de seulement 30 500 euros (un abattement sur la part des versements à partager entre les bénéficiaires), au lieu de 152 500 euros chacun.

Il y a toutefois un avantage spécifique aux versements après 70 ans : les plus-values ne sont pas imposables à la succession. En pratique, un épargnant aurait donc intérêt à privilégier les contrats ouverts après cet âge pour investir sur les supports les plus dynamiques (ceux offrant les meilleures perspectives de gain).

Notre article : ouvrir une assurance vie après 70 ans.

Avis de Nicolas : pour cumuler les avantages successoraux de l’assurance vie avant ET après 70 ans, tout en facilitant la tâche des assureurs pour bien régler la succession, nous recommandons d’ouvrir plusieurs assurances vie pour épargner sur des contrats distincts avant et après 70 ans. Par ailleurs, en matière d’optimisation fiscale de la succession, l’assurance vie n’est qu’un maillon parmi d’autres. Ainsi, on vous recommande là encore de prendre contact avec un conseiller en gestion de patrimoine en cas de doute sur les bonnes décisions à prendre.

Ouvrir plusieurs assurances vie : nos recommandations

À toutes les raisons évoquées plus haut (accès à un choix plus large de fonds, diversification des fonds euros et des assureurs, optimisation fiscale, garantie spécifique de 70 000 euros par assureur, succession, etc.), on peut également trouver un intérêt pratique à l’ouverture de plusieurs assurances vie : une clarification de la gestion de son épargne selon ses propres objectifs de vie.

En effet, l’assurance vie est un placement très polyvalent. Les versements et les retraits sont possibles à tout moment, et la stratégie d’investissement peut s’adapter aux objectifs financiers de chacun, et évoluer dans le temps. En pratique, les épargnants ont souvent plusieurs objectifs financiers.

Parmi les objectifs financiers courants, on peut citer :

- disposer d’une épargne de précaution,

- préparer un achat immobilier,

- financer les études des enfants (les aider à démarrer dans la vie),

- préparer sa retraite,

- préparer/anticiper des dépenses “plaisir” (tour du monde, bateau, résidence secondaire, camping car, etc.),

- préparer sa succession, etc.

À chaque projet financier correspond un horizon d’investissement et une stratégie d’allocation patrimoniale spécifique (façon de répartir son patrimoine entre fonds euro, actions et immobilier).

L’épargne pour les projets à court terme doit être sécurisée, les fonds euros permettent de répondre à cet objectif. Il faut alors privilégier les assurances vie proposant les meilleurs fonds euro, bien sûr sans frais sur versement, comme Evolution Vie.

Pour les projets à moyen, l’épargne doit être investie de façon équilibrée (diversification équilibrée sur des placements sans risque et des placements un peu plus dynamiques et risqués). En sachant que l’encours devra être progressivement sécurisé (en fonds euro) à l’approche de la concrétisation du projet. Il faut une assurance vie proposant tout à la fois des fonds dynamiques (unités de compte) intéressants et un bon fonds euro.

Pour les projets à long terme, l’épargnant a tout intérêt à opter pour une allocation résolument tournée vers les fonds actions et les fonds immobiliers. Ces 2 classes d’actifs sont celles affichant les meilleures performances sur le long terme. Elles offrent de surcroît une bonne protection contre l’inflation. Dans cette optique, l’épargnant doit privilégier une assurance vie avec une offre de supports en unités de compte (fonds) très qualitative. L’assurance vie Linxea Spirit 2 est ici la plus indiquée.

Enfin, le champion d’aujourd’hui ne sera pas forcément le champion de demain ! Alors mieux vaut diversifier pour être sûr d’avoir toujours un bon contrat disponible pour nos futurs versements. En effet, on a des décennies d’épargne devant nous.

Étoffer sa stratégie patrimoniale

L’assurance vie est un outil incontournable pour développer son patrimoine financier, mais ce n’est pas la seule enveloppe intéressante ! Il ne faut pas oublier que d’autres placements existent et sont très intéressants en complément. En particulier le PER et le PEA.

Le plan d’épargne retraite (PER) peut être envisagé comme placement sur le long terme, comme son nom l’indique… pour préparer sa retraite. Avec une allocation sur des supports dynamiques (actions et immobilier) lorsque la retraite est encore loin (puis éventuellement une sécurisation graduelle à l’approche de la retraite). On recommande donc un contrat bien pourvu en unités de compte. On peut citer le PER Linxea Spirit (la référence). Atout clé du PER : les versements sur le PER sont déductibles du revenu imposable, ce dispositif permet donc de défiscaliser.

Voir notre comparatif des meilleurs PER.

Le plan d’épargne en actions (PEA) est un autre dispositif à ne pas négliger, spécifiquement pour investir en actions. Il dispose d’une fiscalité avantageuse : pour les retraits après les 5 ans du PEA, les plus-values sont exonérées d’impôt. Seuls les prélèvements sociaux de 17,2 % sont collectés sur les plus-values liées aux retraits.

Voir notre comparatif des meilleurs PEA.

31 commentaires sur “Faut-il ouvrir plusieurs assurances vie ?”

Bonjour,

Par rapport à la note de Ludovic (Linxea Spirit 2 ne permet pas des versements à 100 % en fonds euro) : le site de Linxea semble indiquer le contraire. Sauf erreur de ma part, « Objectif climat » est accessible uniquement par versement (pas d’arbitrage entrant) et « nouvelle génération » est accessible par versement et arbitrage entrant.

Bonjour Patrick,

Bien vu, merci, j’ai mis à jour l’article.

La politique de l’assureur Spirica s’est assouplie 🙂

Bonjour Nicolas,

Je suis néophyte dans le domaine de la finance et votre excellent site m’aide beaucoup pour la compréhension et les choix à faire – ou pas.

Je suis tentée de placer sur une assurance vie BNP CARDIF qui rémunère 3% plus bonus de 1,5 en 2024 et 2025.

Ayant un profil prudent – voire conservateur, je souhaite rester sur un fond euros, ne cherchant pas à diversifier et obtenir un meilleur rendement en allant sur des produits plus risqués/plus rémunérateurs.

Le rendement de cette assurance vie me semble passez performant et ma question est : est-il risqué d’y consacrer la grande part de son épargne sachant que la garantie des dépôts n’est “que” de 70000 euros ?

Est-il plus raisonnable d’ouvrir plusieurs assurances vie à hauteur de cette garantie au risque de perdre en rendement ?

Je souhaiterais recueillir votre conseil avant de me lancer.

Par avance, merci.

Bonjour Catherine,

En effet Lucya Cardif (voir l’offre) offre un bonus fonds euro intéressant en 2024-2025. J’en profite en ce moment.

Je précise qu’il s’agit du rendement du fonds euro (vous dites “rendement de l’assurance vie”, mais vous faites l’amalgame, pour être juste c’est “rendement du fonds euro de cette assurance vie”. En effet on peut investir ailleurs que sur fonds euro en assurance vie.)

Oui la garantie par assureur par client est de 70 000 €. Personnellement je suis un peu “parano” alors je préfère me limiter à 70 000 € par assurance vie 😀

Mais à chacun de voir.

Pour diversifier sur différents fonds euros de différents contrats / assureurs, je vous invite à lire cet article : les meilleurs fonds euros.

Merci Nicolas pour vos conseils toujours précieux. Bonne journée

Bonjour,

J’ai une question qui me “taraude” depuis longtemps. Vous écrivez un peu plus haut :

“À titre de comparaison, les dépôts bancaires sont garantis à hauteur de 100 000 euros par déposant et par établissement.”

Quand on a des fonds au Crédit Agricole (en “dur”) et chez BforBank…cela est-il considéré comme un seul et même établissement ?

Merci beaucoup.

Hervé

Bonjour Eric,

Il y a plusieurs garanties qui s’additionnent : cash, titres et assurance vie.

Explications : garantie des dépôts.

Bonjour et merci pour cet article,

Je me pose une question concernant la fiscalité des retraits dans le cas où on détient plusieurs contrats.

Pour les versements au-delà de 150 000 € de versements, l’imposition est de 12,8%. Cette limite de 150000 euros est par contrat ou global ?

Bonjour Eric,

C’est un seuil au global, sur tous vos contrats d’assurance vie.

Bonjour,

Je consulte beaucoup votre site très complet et vous remercie du travail fournit pour permettre l’accès à des connaissances aussi importantes sur l’éducation financière au plus grand nombre.

A 25 ans j’ai réalisé l’année dernière l’achat de notre résidence principale avec ma compagne.

Je souhaite pouvoir placer prochainement sur du long terme (intérêts composés, préparation de retraite et d’une vie de famille) mais je n’ai pas d’assurance vie, pas de PEA et un faible capital de départ (la plupart est parti dans l’apport pour l’achat immo).

J’ai toutefois environ 150 €/mois de capacité d’épargne (temporairement limité par un prêt étudiant sur encore 4 ans, ma compagne a + de capacité d’épargne).

Par ailleurs, j’ai un ancien PEL à 4,5 % brut disponible, mais fermé aux abondements (semble à première vue un placement intéressant à garder d’après mon “conseiller”).

D’après vos articles, ouvrir une bonne assurance-vie et un PEA permettrait de diversifier les classes d’actifs principales (fonds euros, actions et immobilier) sur leurs supports optimaux (frais et fiscalité optimisés).

Avec peu de capital de départ et une épargne modérée, ouvrir 2-3 AV et 1 PEA ne risque-t-il pas de limiter les intérêts composés, plutôt que de concentrer ses efforts sur 1 AV complète type Lynxéa Spirit 2 (et éventuellement 1 PEA) ?

Merci pour votre retour et vos conseils

Bonjour Nicolas,

C’est bien, vous allez partir sur de bonnes bases !

Oui, une fois n’est pas coutume, votre “conseiller” dit vrai pour votre PEL : s’il rémunère à 4,5 % brut il vaut mieux le conserver. C’est exceptionnel, les nouveaux PEL rémunèrent beaucoup moins.

“Avec peu de capital de départ et une épargne modérée, ouvrir 2-3 AV et 1 PEA ne risque-t-il pas de limiter les intérêts composés”

=> Non cela ne limite pas l’effet des intérêts composés. Explications.

La formule permettant de suivre l’évolution d’un capital K investi au rendement r (annuel) sur une durée de t (en années) est la suivante : K = K0 x (1+r)^t.

Donc le capital initial (K0) peut être fractionné sur plusieurs contrats sans incidence sur la valeur totale du capital K. Les intérêts composés se distribuent sur chaque contrat.

Par exemple 1 contrat avec 1 000 € et un rendement de 5 % pendant 10 ans = 1000 x 1,05^10 = 1629 €.

Multipliés par 3 contrats avec 1 000 € chacun = 4 887 €.

Et si on place sur un seul contrat 3 000 € avec un rendement de 5 % pendant 10 ans = 3 000 x1,05^10 = 4 887 €.

Donc on obtient dans les 2 situations la même somme après 10 ans : 4 887 €.

Merci pour votre explication claire.

Je comprends de vos articles sur ADI que la diversification se fait à la fois via les types d’enveloppes (plusieurs assurances-vie, PEA, etc.) et, bien entendu, via le type d’actifs (fonds euros, actions, immobilier, etc.).

Dans une vision de placement long terme, les assurances-vie permettent des placements internationaux (via UC pour un tracker World par exemple) mais avec des frais de gestion sur UC désavantageux par rapport à un PEA, qui lui est limité aux actions européennes uniquement et certains trackers éligibles (européens aussi ou pas seulement ?)

Quelle serait, selon vous, une manière optimisée (optimisation des frais de ces enveloppes, possibilité de rachats périodiques après les 5 ans du PEA ou 8 ans de l’AV, etc.) qui permettrait de diversifier les “bons actifs” sur les “bons supports” ?

Par exemple, PEA (avec plafond 150 k€ de versements, semble très lointain pour de faibles capacités d’épargne) uniquement pour l’Europe et AV pour le reste (fonds euros, immobilier et trackers internationaux) ? ou bien y a-t-il des subtilités et de meilleurs choix sur le long terme ?

Merci

Bonjour Nicola,

Oui on diversifie d’abord les actifs (actions, immo, fonds euro)… et fiscalement on voit ensuite comment optimiser entre les enveloppes (assurance vie, PER ou PEA surtout).

On choisit les bons ingrédients et on les met dans les bonnes marmites.

Le PEA permet aussi d’investir dans des trackers hors Europe, cf notre tableau à la fin : investir en trackers.

Je vous invite à lire notre article : assurance vie ou PEA.

Bonjour,

J’ai une question concernant une éventuelle faillite des banques…

Dans mon cas j’ai une assurance vie « trésor épargne » distribuer par le réseau Ametis de moins de 70000€ et une autre assurance vie

« cachemire » que j’ai souscrit à la banque postale de plus de 70000€

Qui est l’assureur de ses deux contrats? CNP assurance ?

En cas de faillite mes assurances vie seront bien deux contrats distincts ? Et garantie à hauteur de 70000€ Chacune?

Merci pour votre retour.

Bonjour Laurent,

Ce sont 2 contrats assurés par CNP Assurance.

Ce sont 2 contrats distincts, mais peu importe, garantie partagée à 70 000 € au total puisque même assureur.

Je vous invite à bien choisir vos contrats d’assurance vie.

Notre avis Cachemire 2.

Ce sont des contrats médiocres (je pèse mes mots) : trop de frais et fonds médiocres.

Cf : les meilleures assurances vie.

bonjour

je possède une assurance vie yomini

je viens d ouvrir un per linxea spirit.

Est ce cohérent d ouvrir une assurance vie chez linxea ayant déjà un per chez eux ? merci d avance pour votre retour

Bonjour Radwan,

Quitte à ouvrir une assurance vie en gestion libre (et on estime que c’est indispensable, le PER n’est qu’un complément), autant avoir la meilleure assurance vie (et Linxea Spirit 2 est la meilleure selon nous pour investir en fonds euro, SCPI, tracker…)

Bonjour,

Merci pour cet article très intéressant.

J’ai une question complémentaire : pour transmettre 300 k€ a ses 2 enfants, sans que ces derniers n’aient à s’acquitter de droits de succession.

Est-il nécessaire d’ouvrir 2 assurances vie distinctes de 150 k€ avec des clauses bénéficiaires individuelles ?

Ou une seule assurance vie de 300 k€ avec une clause les mentionnant tous les deux, convient également ?

Merci

Bonjour,

Une seule assurance vie suffit pour que chacun des bénéficiaires désignés du contrat profitent de l’abattement de 152 500 euros à la succession.

Merci pour l’article,

question qui peut paraitre bête mais je pense que beaucoup se la posent, comme moi, pour avoir la conscience tranquille.

Seul l’assureur compte pour le cumul des contrats pour le FGAP? 2 contrats Spirica via 2 courtiers différents (MP vie + Lixea Spirit 2, par exemple) ne donnent droit qu’à 70k€ de plafond et non pas à 140.

Des fois c’est dommage, car entre Linxea Avenir 2 et Spirit 2, un adhérent intéressé par les SCPI n’a aucun interêt d’ouvrir Avenir 2 qui prennent 15% des loyers, ou d’aller chez Swisslife pour n’avoir droit qu’à 40-50% de SCPI en UC… on se retrouve avec des choix limités, et le même assureur derrière.

Bonjour,

Oui vous avez bien compris, seul l’assureur compte.

Ceci dit le risque d’avoir un jour à enclencher la garantie de 70 k€ par assureur par client est mince.

Certains épargnants ont des millions d’euros chez le même assureur sans s’inquiéter.

Bonjour, super article merci beaucoup !

Une petite question cependant, vous parlez du rachat total ou partiel des contrats peu performants des AV de plus de 8ans mais vous ne parlez pas du cas d’un contrat plus jeune : pour ma part une AV ouverte un peu trop rapidement à la BNP il y a 6mois avant de découvrir votre site, avec 2% de frais de versement et autant en gestion je crois et qui est pour le moment en moins value. Je me pose donc la question de racheter complètement pour investir ailleurs.

Est-ce interessant de la clore ou mieux vaut geler les apports et attendre les 8ans ?

Merci !

Bonjour Valentin,

Merci 🙂

Vous êtes en moins-value.

Donc inutile d’attendre 8 ans pour sortir, puisque vous n’aurez pas d’impôt sur la plus-value en sortant dès maintenant puisque vous êtes en moins-value.

Autant se couper une main et repartir sur une bonne base.

On explique ici comment réagir quand on est déçu par un contrat d’assurance vie.

Super merci beacuoup !

Joyeuses fêtes 🙂

Joyeuses fêtes 🙂

Bonjour

Merci pour le sujet

Je possède plusieurs AV dont une âgée de 18 ans chez mutavie avec des frais sur versements de 2,5%, frais de gestion de 0,3% pour un fond en euros. J évite leurs UC, je n ai pas envie de perdre tout avantage avec des frais élevés.

Un moment il faut savoir clôturer certains produits, je crois

Bonjour,

Les établissements comptent beaucoup sur notre immobilisme.

Mais il faut savoir faire le tri 🙂

Bonjour,

Je possède deux contrats d’assurance vie ouverts en 2020, mais chez le même courtier (Boursorama) :

1 gestion pilotée en mandat dynamique (à peu près 75% d’actions, 10% d’actions, le reste en produit divers)

1 en gestion libre 100% Fonds Euro Exclusif

Trouvez-vous ça cohérent ? Y a t-il moyen d’optimiser ? De fermer un contrat ?

Merci.

Bonjour Fabien,

La gestion pilotée Boursorama est décevante, je vous invite à comparer les performances : meilleures gestions pilotées.

Et vous avez 2 contrats tous les 2 assurés par le même assureur (Generali), donc pas de diversification assureur.

Vous pouvez à la fois améliorer (en choisissant une meilleure gestion pilotée) et diversifier sur un autre contrat qui permet d’investir sur une bonne gamme de SCPI, trackers, autre fonds euro, etc. Cf les meilleures assurances vie (et la 1ère permet de combiner Gestion libre ET gestion pilotée).

Merci pour votre réponse.

Je garderai bien la gestion libre 100% Fonds Euro Exclusif et en ouvrir une seconde chez Linxea Spirit 2 par exemple.

Pour ce qui est de la gestion pilotée, comme c’est un contrat de 2 ans seulement, n’est-il pas trop pénalisant de fermer ce contrat en faisant un rachat total ? Il n’y pas l’avantage fiscal du fait de la faible durée de détention.

Cordialement

Fabien,

Si vous êtes en moins-value sur ce contrat, pas d’impôt.

Sinon, cela vaut le coup de payer la flat tax sur une petite assiette (la plus-value ne doit pas être énorme) pour ensuite repartir sur une bonne base.

Explications ici : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#etapes-si-contrat-decevant