Faut-il ouvrir une assurance vie en 2026 ? Voilà une question que se posent de nombreux épargnants lorsqu’ils disposent d’un capital à investir.

Certains commentateurs économiques et journalistes de la presse généraliste pointent du doigt la faible rémunération des fonds euros. Mais ils omettent de rappeler les autres possibilités d’investissement offertes par l’assurance vie, ainsi que ses avantages fiscaux. En effet, l’assurance vie ne se résume pas aux fonds euros !

De fait, les épargnants mal informés s’interrogent sur l’intérêt de l’assurance vie en raison de la faible rémunération des fonds euro, de la compétition avec les livrets réglementés, et du retour de l’inflation.

Pourtant, il est difficile de comparer l’assurance vie et les livrets réglementés (livret A et LDDS) tant les possibilités d’investissement et les avantages fiscaux qu’offre l’assurance vie sont larges.

Ces derniers temps, l’inflation redevient un sujet de préoccupation. Les meilleures assurances vie donnent accès à des fonds d’investissement permettant de protéger son épargne de l’inflation.

Par manque d’information et de connaissances, certains épargnants se détournent à tort de l’assurance vie. Alors que ce dispositif demeure actuellement le plus intéressant pour investir son épargne, quels que soient ses projets, tout en bénéficiant d’un cadre fiscal très avantageux.

Dans cet article, nous allons voir en détail pourquoi l’assurance vie demeure un dispositif d’épargne incontournable en 2026.

Note : l’assurance vie est un dispositif d’épargne très souvent proposé (à raison) par les banques et les conseillers en gestion de patrimoine. Mais attention, il n’existe pas une mais des assurances vie ! Si le cadre fiscal est commun à tous les contrats, les caractéristiques de chaque contrat d’assurance vie (frais, choix des fonds d’investissement, etc.) diffèrent fortement d’un contrat à l’autre. Donc toutes les assurances vie ne se valent pas. Et pour un même assureur, on trouve des contrats plus ou moins compétitifs selon le courtier/la banque qui le commercialise. On vous donne tous les liens utiles vers nos articles expliquant comment bien choisir son assurance vie en fonction de ses objectifs.

SOMMAIRE

- Le fonds euro n’est pas la seule (bonne) raison d’ouvrir une assurance vie en 2026

- Regardez l’offre d’unités de compte avant d’ouvrir une assurance vie

- Les avantages fiscaux à la succession de l’assurance vie sont uniques dans le paysage de l’épargne en France

- Les bonnes raisons d’ouvrir une assurance vie en 2026

- Conclusion

Le fonds euro n’est pas la seule (bonne) raison d’ouvrir une assurance vie en 2026

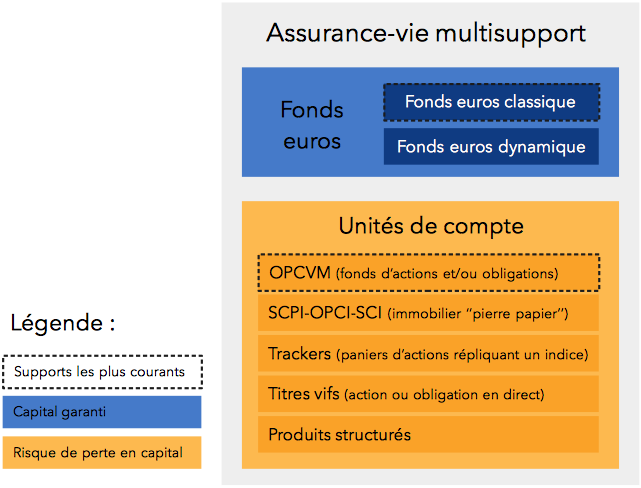

L’assurance vie est une enveloppe qui permet d’investir au choix entre le fonds euro et les “unités de compte “.

Qu’est-ce qu’un fonds euro ?

Les fonds euros sont des fonds à capital garanti directement gérés par les assureurs. Les meilleurs fonds euros ont rapporté autour de 3 % à 5 % en 2025.

Pour rappel, les assurances vie sont gérées par des assureurs. Les courtiers, les banques et les conseillers en gestion de patrimoine qui commercialisent les contrats ne sont que des intermédiaires entre le souscripteur de l’assurance vie (l’épargnant) et l’assureur.

Les assureurs ne se contentent pas d’assurer les encours, ils interviennent directement dans la stratégie d’investissement des encours placés en fonds euros.

Historiquement, et c’est encore le cas aujourd’hui, l’essentiel de l’argent placé par les épargnants en assurance vie est investi sur les fonds euros. Si bien que certains commentateurs (journalistes, influenceurs, etc.) confondent l’assurance vie et le fonds euro.

Mais il existe des fonds autres que les fonds euros. Les épargnants peuvent également faire le choix de se tourner vers des fonds gérés par des acteurs autres que les assureurs. Ces fonds gérés par des acteurs tiers (des sociétés de gestion telles que Amundi, Tikehau Capital, Pictet Asset Management, Carmignac, Comgest, etc.) correspondent aux unités de compte. Nous allons en reparler plus loin.

La popularité des fonds euros s’explique en raison de la garantie sur le capital investi. Ce placement rassure les épargnants français, ces derniers ayant une forte aversion au risque.

Pour garantir la valeur des encours, il n’y a pas de mystère, les assureurs doivent privilégier des titres (des actifs) sans risques. Or, ces dernières années, le taux de rémunération des placements sans risque était tombé à des niveaux relativement bas, souvent inférieurs à 2 %.

Note de Ludovic : l’argent placé sur l’assurance vie est disponible à tout moment. Et les gains matérialisés lors des retraits bénéficient d’une fiscalité avantageuse après les 8 ans du contrat.

Les livrets réglementés comme alternatives aux fonds euros

Récemment, avec le retour de l’inflation, les livrets réglementés ont bénéficié d’une réévaluation à la hausse de leur taux de rémunération. Les fonds euros ont également bénéficié, dans une moindre mesure, d’une hausse des performances.

Désormais, la performance des livrets réglementés (livret A en première ligne) rivalise avec celles des fonds euros. Seuls les meilleurs fonds euros battent les livrets.

Si l’on se concentre sur les derniers chiffres, les livrets affichent des taux de rémunération légèrement supérieurs aux performances moyennes des fonds euros. C’est la raison pour laquelle certains épargnants se détournent des fonds euros.

Pourquoi le fonds euro reste un placement intéressant encore maintenant ?

Les fonds euro sont essentiellement composés d’obligations d’États (dont de la dette française !). Ces obligations sont des titres de créances (reconnaissances de dettes) avec des durées variables : 3, 5, 10 ans, etc.

La composition des fonds euros ne change pas du tout au tout d’une année sur l’autre. Seule une fraction des obligations arrive à échéance chaque année. Les fonds euros s’apparentent à des paquebots avec beaucoup d’inertie quant à leurs performances. Cette inertie se perçoit à la hausse et à la baisse.

Les taux directeurs (des banques centrales) et les taux de marché en général (les taux de rémunération des nouvelles obligations émises) ont beaucoup remonté ces derniers temps. Ce qui est de bon augure pour les épargnants. Les fonds euros devraient voir leurs performances augmenter graduellement dans le temps.

Les performances des fonds euros sont lissées dans le temps (c’est l’assureur qui décide du montant qu’il distribue aux assurés chaque année), tandis que les livrets sont plus réactifs (à la hausse comme à la baisse).

Au global, les fonds euros et livrets devraient afficher des performances relativement comparables. Les profils de risque de ces 2 classes d’actifs sont comparables (avec des garanties sur le capital investi).

Les versements sur le livret A et le LDDS sont légalement plafonnés à 22 950 euros et 12 000 euros. À l’inverse, les versements sur le fonds euro ne sont pas plafonnés. Les fonds euros demeurent donc le placement de référence pour placer sans risque un capital important.

Avis de Ludovic : les écarts de performance entre les fonds euros et les livrets sont faibles. Privilégier l’un ou l’autre n’est pas un élément déterminant dans la performance globale de votre épargne. Ce qui va réellement faire la différence sur le long terme, c’est la capacité de l’épargnant à optimiser son allocation patrimoniale. Pour générer de la performance sur le long terme, les épargnants doivent diversifier leur épargne sur des classes d’actifs et des fonds plus rémunérateurs que les fonds euros et les livrets. L’assurance vie permet justement cela.

Regardez l’offre d’unités de compte avant d’ouvrir une assurance vie

Faut-il ouvrir une assurance vie ? Oui, mais soyez attentif à l’offre de fonds accessibles. Tous les contrats ne se valent pas.

Nous l’avons dit plus haut : les épargnants ont tendance à réduire l’assurance vie aux fonds euros. C’est une vision très réductrice car l’assurance vie donne accès à un choix beaucoup plus large de fonds ! Au-delà de la performance des fonds euros, c’est aussi et surtout du côté des unités de compte qu’il faut être attentif à la qualité des fonds proposés.

Un grand univers d’investissement

L’assurance vie donne accès à un univers d’investissement comprenant l’ensemble des principales classes d’actifs :

- des fonds d’investissement en actions,

- en immobilier (SCPI notamment, mais aussi les meilleures SCI),

- en obligations,

- en private equity, etc.

Autant de fonds que l’on regroupe dans la famille des “supports en unités de compte”.

Quelques rares assurances vie permettent même d’investir en direct dans des actions cotées en bourse (aussi appeléés “titres vifs” ou titres individuels, comme LVMH ou TESLA). C’est notamment le cas de l’assurance vie Linxea Spirit 2 (lire notre avis sur Linxea Spirit 2). On recommande toutefois de privilégier les fonds actions pour diversifier facilement ses investissements.

Les fonds actions et les fonds immobiliers sont les supports à privilégier pour faire fructifier son patrimoine sur le long terme.

Ces fonds offrent une bonne protection contre l’inflation. Le prix des services et des biens commercialisés par les entreprises cotées s’apprécient avec le temps (et donc les bénéfices et la valeur des entreprises), de même pour le prix du foncier et les revenus locatifs.

Le retour de l’inflation est un vrai sujet de préoccupation pour les épargnants. Diversifier son assurance vie en fonds actions et en fonds immobiliers et un rempart efficace contre l’inflation.

Investir dans des fonds actions

L’assurance vie est, avec le PEA, le dispositif d’épargne le plus intéressant fiscalement pour investir dans des fonds actions. Les actions sont l’une des classes d’actifs délivrant les meilleures performances sur le long terme.

Les meilleures assurances vie donnent accès à des fonds actions performants, par exemple des fonds indiciels (voir notre article sur les ETF).

Il est très facile d’investir sur des fonds actions monde (par exemple des fonds répliquant l’indice monde MSCI World) afin d’avoir une diversification maximale de son patrimoine et profiter de la croissance des marchés étrangers (États-Unis, Europe, Japon, Canada…).

Investir en immobilier via une assurance vie : simple et efficace

La gestion en direct d’un bien immobilier locatif est une activité chronophage et contraignante. Trouver un locataire fiable pour éviter les risques d’impayés et les dégradations, s’assurer que le logement est énergétiquement efficient (dans le cas contraire, il faut entreprendre des travaux de rénovation), réaliser diverses formalités déclaratives, etc.

Il est facile d’éviter toutes ces contraintes en investissant dans des fonds immobiliers tels que des SCPI ou des SCI. L’investisseur s’affranchit ainsi de toutes les tâches contraignantes que supporte un bailleur individuel. Mieux encore, le ticket d’entrée est beaucoup plus faible : un épargnant peut investir à partir de quelques milliers d’euros sur des SCPI ou SCI. Les fonds immobiliers ont aussi l’avantage d’offrir une forte diversification sur un grand nombre de biens.

Les fonds immobiliers sont disponibles en tant qu’unités de compte au sein des assurances vie. Loger des parts de SCPI en assurance vie permet de combiner investissement immobilier et fiscalité avantageuse.

Note de Ludovic : là encore, toutes les assurances vie ne se valent pas en termes d’offre de fonds immobiliers accessibles (et de frais et de conditions de versement des loyers). Pour tout savoir sur ce sujet, nous vous invitons à lire nos articles sur les meilleures assurances vie pour investir en SCPI et les meilleures SCI en assurance vie.

Les autres fonds de diversification

En sus des fonds actions et des fonds immobiliers, l’assurance vie donne également accès à des fonds investis sur d’autres classes d’actifs.

En France, le fonds euro est le support d’investissement le plus courant pour s’exposer aux obligations. Mais sachez qu’il existe aussi des fonds obligataires pour s’exposer à cette classe d’actifs.

Certaines assurances vie permettent également d’investir dans les entreprises non cotées, ce que l’on appelle le private equity. Vous pouvez lire notre article expliquant comment investir dans le private equity pour en savoir davantage.

Les avantages fiscaux à la succession de l’assurance vie sont uniques dans le paysage de l’épargne en France

L’assurance vie est un dispositif simple, efficace et non contraignant pour optimiser sa succession. Quand vous ouvrez une assurance vie, vous désignez les bénéficiaires de votre choix. Et si vous décédez, vos bénéficiaires récupéreront le capital présent sur l’assurance vie avec une exonération de droits de succession.

Versements en assurance vie avant vos 70 ans

Pour les assurances vie alimentées avant les 70 ans du souscripteur, chacun des bénéficiaires désignés du contrat peut recevoir jusqu’à 152 500 euros sans payer de taxe sur les successions.

Cet abattement s’applique même en l’absence de lien de parenté entre le souscripteur de l’assurance vie et le (ou les) bénéficiaire(s) désigné(s) du contrat.

Versements en assurance vie après vos 70 ans

Pour les versements réalisés après 70 ans, l’assurance vie demeure intéressante. À la succession, un abattement de 30 500 euros s’applique sur la part des versements. Contrairement au cas des versements avant 70 ans, l’abattement appliqué sur les versements après cet âge est commun à l’ensemble des bénéficiaires.

Par ailleurs, les plus-values sont tout simplement exonérées de droit de succession.

Note de Nicolas : les avantages fiscaux des versements avant et après 70 ans se cumulent ! Nous avons consacré un article dédié à la fiscalité de l’assurance vie à la succession.

Les bonnes raisons d’ouvrir une assurance vie en 2026

L’assurance vie demeure un dispositif d’épargne incontournable en 2026.

Il existe de nombreuses bonnes raisons d’ouvrir une assurance vie. L’assurance vie est un dispositif d’épargne adapté à de nombreux projets financiers, aussi bien sur le court, le moyen et le long terme.

Voici une liste des principales raisons d’ouvrir une assurance vie :

- faire fructifier une épargne importante sans risque de perte en capital (sur fonds euro),

- sécuriser un capital servant d’apport pour financer un projet immobilier à court ou moyen terme (sur fonds euro),

- faire fructifier son patrimoine financier sur le long terme (en privilégiant les fonds actions et immobiliers),

- préparer sa retraite (le PER est également un dispositif intéressant pour cet objectif),

- mettre financièrement à l’abri ses enfants (et/ou tout autre bénéficiaire désigné du contrat),

- optimiser sa succession.

Les objectifs de l’épargnant sont souvent multiples. Un même contrat d’assurance vie permet tout à la fois de préparer un achat immobilier ou autre gros projet, préparer sa retraite, et mettre à l’abri financièrement ses héritiers en cas de malheur.

Les points à vérifier avant d’ouvrir une assurance vie

Votre banquier vous a proposé d’ouvrir une assurance vie et le contrat vous laisse perplexe ? Vous avez raison. Il faut prendre le temps de lire et de comprendre les caractéristiques de l’assurance vie avant de signer.

Tous les contrats ne se valent pas, loin de là ! Certaines assurances vie comportent des frais sur versement et des frais d’arbitrage alors que dans le même temps, on trouve des contrats sans frais. Il faut également penser à comparer la performance des fonds euros, ainsi que la qualité des autres fonds proposés.

En optant pour une excellente assurance vie plutôt qu’un contrat moyen (tel que trop souvent proposé dans les banques traditionnelle), les écarts de performance et d’économie en frais représentent des milliers d’euros de gains supplémentaires au cours de la vie du contrat, et davantage encore pour les épargnants disposant de montants importants à placer. Voyez ici pour 500 € placés par mois sur 30 ans avec 5 % de rendement, la différence sur le capital :

Pour vous faire une idée des caractéristiques d’une assurance vie performante, vous pouvez consulter notre comparatif des meilleures assurances vie. Nous vous expliquons comment choisir votre assurance vie et les pièges à éviter.

Si vous souhaitez ouvrir une assurance vie pour investir essentiellement en fonds euro (placement sans risque), alors, regardez attentivement la performance du fonds euro. Nous mettons à disposition de nos lecteurs un comparatif des meilleurs fonds euros du marché.

Enfin, si vous souhaitez déléguer la gestion de votre assurance vie (un gérant s’occupe d’investir votre épargne sur les fonds adaptés à votre profil), vous pouvez opter pour une gestion pilotée. Notre comparatif des meilleures assurances vie en gestion pilotée.

Conclusion

La performance du fonds euro est secondaire dans le choix d’ouvrir une assurance vie, car l’essentiel n’est pas là.

Les avantages clés de l’assurance vie sont la possibilité de diversifier son épargne sur des fonds performants pour valoriser son patrimoine sur le long terme (avec les unités de compte) et les avantages fiscaux au cours de la vie du contrat et à la succession.

Pour ces raisons, l’assurance vie demeure un dispositif toujours très intéressant en 2026. Alors, faut-il ouvrir une assurance vie en 2026 ? La réponse est positive !

Les épargnants les plus avertis prennent même l’initiative d’ouvrir plusieurs assurances vie pour diversifier les assureurs, et ainsi accéder à plusieurs fonds euros et un choix plus large d’unités de compte. Certains contrats se distinguent par la performance de leur fonds euro, d’autres par leur choix de fonds actions, d’autres encore par leurs fonds immobiliers. Il est possible de combiner les avantages de différents contrats pour optimiser son épargne.

11 commentaires sur “Faut-il ouvrir une assurance vie en 2026 ?”

Bonjour,

Article extrêmement intéressant comme toujours ! Vous mentionnez brièvement les investissements en SCPI par le biais d’une assurance-vie ; la santé de l’immobilier en France semblant aller de pis en pis, pourriez-vous m’indiquer si les assurances-vie Linxea que vous suggérez dans vos articles permettent d’investir en Allemagne et autres pays de l’Europe du Nord, où la notion de location (donc la santé de l’immobilier locatif) est quasi-majoritaire et, en tout cas, culturelle et semble-t-il particulièrement plus rentable qu’en France ?

Dans le cas contraire, auriez-vous connaissance d’une assurance-vie permettant de faire cela ?

Et, en particulier : y a-t-il des inconvénients (par exemple fiscaux, ou autres) à prendre des assurances-vie françaises comme Linxea mais à faire des investissements étrangers (SCPI Allemagne, Europe du Nord) ?

Merci beaucoup de vos éclaircissements, peut-être pourriez-vous faire un article sur ce sujet si cela vous semble d’intérêt ?

Belle journée à vous et merci encore pour toutes ces connaissances que vous partagez avec nous, lecteurs et, pour certains d’entre nous, épargnants novices que nous sommes !

Très cdt,

Bonjour Dorian,

Oui sur Linxea Spirit 2 (vous verrez les SCPI ici) il y a plusieurs SCPI investies à l’étranger.

On en parle dans notre article : meilleures assurances vie pour SCPI.

Il n’y a pas d’inconvénient fiscalement dans le cadre de l’assurance vie, et c’est la fiscalité de l’assurance vie qui s’applique.

Bonne journée 🙂

Bonjour à la communauté !

Encore un excellent article, bravo !

Question : j’ai reçu il y a quelques jours le relevé annuel d’une assurance-vie souscrite il y a… 10 ans ! Contrat « Nuances 3D » (CNP Assurances) Caisse d’Épargne dont j’avais totalement oublié l’existence !

Cotisation initiale : 4800 euros versés en juillet 2013, valeur de rachat : 5353 euros au 31/12/2022.

Est-il pertinent de garder ce contrat ?

Merci et bonne continuation !

Bonjour Jonathan,

Merci 🙂

Rentabilité désastreuse : moins de 1 % par an !

Même un livret A aurait rapporté beaucoup plus.

Voici notre article dédié : avis Nuances 3D.

Aucun intérêt (trop de frais, et les fonds sont médiocres) face aux meilleures assurances vie.

Voici comment réagir quand on est déçu de son assurance vie : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#etapes-si-contrat-decevant

Merci Nicolas ! Je vais étudier cela 🙂

« Avis de Nicolas : avec Nuances 3D, notre avis ne sera pas clairement pas nuancé : c’est très mauvais, à fuir. »

Ok je sais ce qu’il me reste à faire… 🙂

Bonjour,

Que pensez vous des analyses économiques de Charles Gave concernant la nécessité de sortir des fond euros des assurances vie?

-Fonds monétaires plus attractif et autant de sécurité( risque de sortie massive des AV si les épargnant s’en rendent compte.)

-Risque de défaut de l’Etat Français si la BCE continue a lutter contre l’inflation(Il Faudrait des taux au moins égaux à l’inflation =6%)–> Faillite–>perte de capital.

-Risque de poursuite de l’inflation si la BCE choisi de changer de fusil d’épaule ( Et de sauver l’euro)–> rendement réel négatif—> perte de capital.

Un grand merci pour tout vos articles intéressant et variés,

Jeremy,

Bonjour Jeremy,

Charles Gave est un collapsologue.

Cela fait des décennies qu’il claironne que tout va s’effondrer et qu’il faut acheter de l’or.

Bref, pas sérieux, je ne prête aucune attention aux collapsologues dont le fonds de commerce et la vente d’or.

Et les fonds monétaires sont des unités de compte en risque 2/7 (fonds euro = risque 1/7).

Bonjour Jeremy,

Présenter (et commenter) les réflexes économiques de Charles Gave nécessiterait un article dédié.

Le fonds euro est un bon placement pour sécuriser son épargne avec un horizon d’investissement à court/moyen terme car l’épargnant bénéficie d’une garantie sur le capital investi.

Mais sur le long terme, il est recommandé d’opter pour une allocation dynamique en allant sur des supports en unités de compte. C’est d’ailleurs ce que recommande Charles Gave dans une de ses vidéos : basculer du fonds euro vers les (fonds actions ? en) unités de compte. Un patrimoine à 100 % en fonds euro n’est pas adapté sur le long terme car il protège mal de l’inflation et subit l’érosion monétaire.

Le fonds euro a des avantages et des inconvénients. Il faut l’utiliser à bon escient.

Autrefois, beaucoup d’épargnants français détenaient 100 % de leur épargne en fonds euro. Cette allocation n’est désormais plus viable. Pour développer son patrimoine, il faut diversifier.

Les fonds monétaires sont accessibles en unités de compte en assurance vie. Un épargnant chevronné peut faire le choix de basculer sur ce type de fonds. Les fonds monétaires redeviennent intéressants ces derniers temps. Mais contrairement au fonds euro, il n’y a pas de garantie sur le capital investi.

On vit dans un environnement où les rendements réels nets d’inflation sont négatifs. Les épargnants doivent composer avec cela. Pour s’en sortir, il faut diversifier son épargne sur des supports offrant une bonne protection contre l’inflation : des actions (en particulier des fonds actions ETF) et de l’immobilier.

En sus des actions, Charles Gave recommande d’investir dans l’or et les obligations chinoises pour diversifier son portefeuille. Nous pensons que l’or peut trouver sa place dans un portefeuille diversifié, mais dans des proportions moindres que celle qu’il recommande. Quant aux obligations chinoises, nous n’avons pas d’avis sur le sujet.

Au sujet de la question de la dette des pays (dont la France) et de la politique de la BCE. Il y a des phénomènes d’auto-régulation (des boucles de rétrocontrôle). Par exemple, si le coût de la dette augmente, la France (et les autres pays dans le même cas) devra restreindre ses dépenses pour couvrir le paiement des intérêts de la dette et ré-équilibrer son budget. L’austérité budgétaire qui en résultera aura tendance à calmer l’inflation… Et la BCE pourra ainsi à nouveau réduire ses taux.

Je me demande si ce sera aussi pertinent en 2024…

Oui mon cher John-David !

La fiscalité de l’assurance vie reste la même.

Et les meilleurs contrats proposent toujours les meilleurs fonds aux moindres frais 🙂