Le livret A fait partie des meilleurs placements sans risque, mais il comporte un plafond, car il est plafonné à 22 950 euros. Alors, que faire quand le livret A est plein ? Où placer son argent ?

📌 Si votre livret A est plein, vous pouvez, selon votre situation :

- Continuer à épargner de façon sécurisée avec le livret développement durable et solidaire (LDDS) plafonné à 12 000 €, ou les meilleurs fonds euros sans plafond en assurance vie.

- Investir en fonds actions pour viser un meilleur rendement via un plan d’épargne en actions (meilleurs PEA) ou une assurance vie (meilleures assurances vie).

- Constituer un apport pour un achat immobilier, que ce soit une résidence principale ou un investissement locatif. Possible en assurance vie sans frais sur versement, sans plafond, et en retirant l’argent quand vous voulez.

- Préparer votre retraite et défiscaliser via les meilleurs plans d’épargne retraite (surtout intéressant si vous êtes en tranche marginale d’imposition 30 % et plus).

Ainsi, le livret A est adapté pour placer son argent de façon garantie. Cependant, au-delà de l’épargne sécurisée, il est crucial de s’exposer à des placements certes plus risqués, mais aussi sensiblement plus rémunérateurs sur le long terme.

Sinon, vous ne pourrez pas espérer développer votre patrimoine, mais seulement viser la conservation de votre capital (et encore, pas toujours, comme on le détaille dans notre article sur la protection de l’épargne contre l’inflation).

En pratique, où placer son argent quand le livret A est plein ? D’ailleurs, est-ce toujours une bonne idée de remplir son livret A jusqu’au plafond ?

SOMMAIRE

- Combien rapporte un livret A plein ?

- Livret A plein : que faire ensuite ?

- Combien mettre sur son livret A ? Faut-il le remplir jusqu’au plafond ?

- Livret A plein que faire : exemples concrets

- Conclusion : notre avis sur le livret A

Combien rapporte un livret A plein ?

💰 Le livret A est plafonné, et son taux est connu à l’avance : on peut donc calculer les intérêts qu’il produit.

Plafond et taux du livret A

Le plafond du livret A est de 22 950 euros.

Et, pour rappel, on ne peut détenir qu’un livret A maximum par personne, même pour les enfants mineurs. Mais le livret A n’est pas nécessairement le meilleur placement pour ses enfants. 👉 Pour en savoir plus, consultez notre article : Compte épargne enfant et placement financier pour placer l’argent.

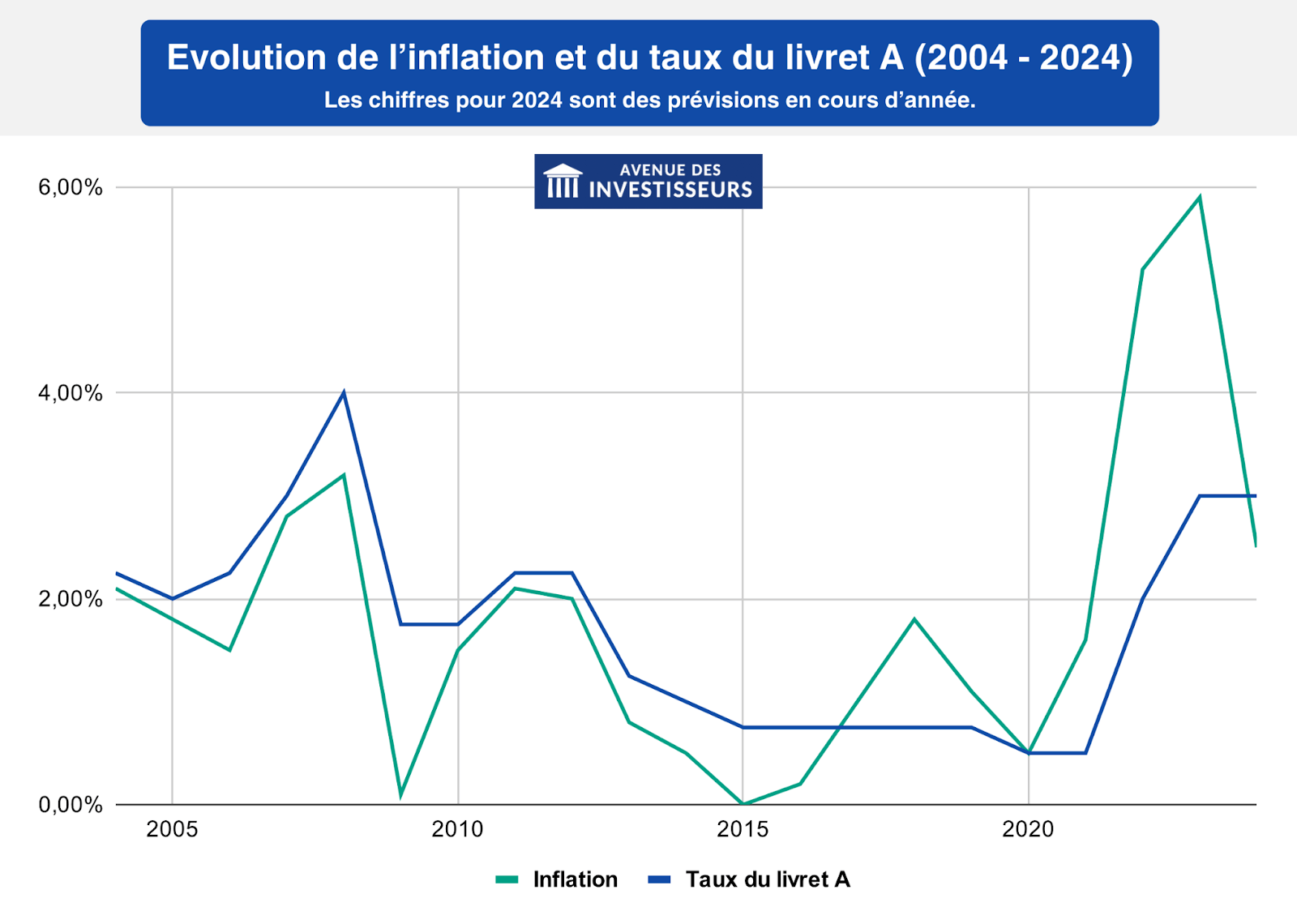

➡️ Quant au taux d’intérêt du livret A, il est en général ajusté en fonction de l’inflation :

Heureusement, les intérêts sont nets de tout impôt sur le revenu ou prélèvements.

💡En moyenne, le livret A permet tout juste de conserver le pouvoir d’achat de son épargne… ce n’est pas viable pour investir à long terme.

Note de Guillaume : certaines banques appellent le livret A “livret bleu”. Pourquoi pas, c’est du marketing… Mais attention aux autres noms de livrets (Alpha, diamant, gold, etc.), qui cachent souvent des arnaques : Pyramide de Ponzi, investissement, diamant, trading : éviter les arnaques !

Rentabilité par an et par mois d’un livret A plein

Avec un taux annuel à 3 % (fin 2024), un livret A plein rapporte donc 22 950 € x 3 % = 689 € par an, soit 57 € par mois. Pour rappel, les intérêts sont versés en une fois en début d’année N+1.

Le taux d’intérêt est régulièrement actualisé. Nous le mettons à jour dans le tableau des meilleurs placements sans risque. Ici 2 simulations selon le taux d’intérêt :

| Taux d’intérêt des livrets | 3 % | 2 % |

|---|---|---|

| 1 livret A plein | 689 € par an | 459 € par an |

| 1 livret A + 1 LDDS pleins | 1 049 € par an | 699 € par an |

| Pour un couple : 2 livrets A + 2 LDDS pleins | 2 097 € par an | 1 398 € par an |

Par ailleurs, les intérêts sont calculés prorata temporis : si vous ouvrez un livret A avec 22 950 € à la mi-année (fin juin), les intérêts générés jusqu’à la fin de l’année seront de 22 950 € x 3 % x ½ année = 344 €.

Où vont les intérêts d’un livret A plein ?

💹 Les intérêts sont versés au sein même du livret A, même si celui-ci est au plafond. Les intérêts générés produiront à leur tour des intérêts dès l’année suivante : on bénéficie donc des intérêts composés.

Ainsi, seuls les versements sont limités au plafond du livret A. Donc la somme versements + intérêts peut tout à fait dépasser 22 950 €.

Livret A plein : que faire ensuite ?

Que faire de son argent une fois le livret A rempli ? De nombreuses possibilités s’offrent à vous. La ou les meilleure(s) solution(s) dépend(ent) de votre situation et de vos objectifs. Tour d’horizon.

Continuer à épargner sur des placements sécurisés : autres livrets, fonds euros, etc.

Si vous souhaitez continuer à épargner sur des placements peu rentables mais sécurisés, vous avez plusieurs options :

| Livrets réglementés | Fonds euro | Livrets fiscalisés | Compte à terme (CAT) | Plan épargne logement (PEL) | |

|---|---|---|---|---|---|

| Conditions | 1 livret A + 1 LDDS + 1 LEP par personne (LEP si éligible) | Illimité | Illimité | Illimité | 1 par personne |

| Plafond des versements (ce plafond peut être dépassé avec les intérêts) |

22 950 € sur livret A 12 000 € sur LDDS 10 000 € sur LEP |

Illimité | Plafond de versement élevé (X00 000 €) | Plafond de versement élevé (X00 000 €) | 61 200 € (225 € à l'ouverture et versement annuel de 540 € minimum) |

| Rendement | 1,50 % net sur livret A et LDDS 2,50 % net sur LEP |

De 1 % à 4,50 % brut selon les fonds euros (et offres bonus) | En fonction de la banque, jusqu'à 3 % brut | La banque fixe la durée et le rendement. Le taux est d'autant plus élevé que la durée de placement est longue. | - Ouvert avant 2026 : rendement selon date d'ouverture (détail plus loin dans l'article) - Ouvert à partir de 2026 : 2 % brut |

| Calcul des intérêts | Par quinzaine (rémunération connue d'avance et qui peut évoluer dans le temps) | Rémunération connue en janvier N+1 et qui évolue chaque année | Par quinzaine (rémunération connue d'avance et qui peut évoluer dans le temps) | Rémunération fixée à l'ouverture | Par quinzaine (rémunération fixée à l'ouverture) |

| Disponibilité | Retraits possibles à tout moment | Retraits possibles à tout moment sur une assurance vie | Retraits possibles à tout moment | Tout retrait casse le CAT | Tout retrait casse le PEL |

| Pénalité en cas de retrait anticipé | Pas de pénalité | Pas de pénalité | Pas de pénalité | Pénalité sur le rendement en cas de retrait avant le terme fixé | Si le PEL est fermé avant 2 ans, les intérêts sont recalculés au taux du CEL en vigueur à la date de clôture. |

| Imposition | Exonération d'impôt sur le revenu (IR) et de prélèvements sociaux (PS) | Prélèvements sociaux (17,20 %) prélevés chaque année sur les intérêts | Flat tax 30 % ou option impôt sur le revenu (IR) |

Flat tax 30 % ou option impôt sur le revenu (IR) |

- PEL ouvert avant 2018 : 17,2 % de PS (et flat tax ou option IR à partir des 12 ans du PEL). - PEL ouvert à compter de 2018 : flat tax ou option IR |

| Notre avis | Top pour l'épargne de précaution (mettre au max l'équivalent de 3 mois de dépenses). Privilégiez le LEP si vous êtes éligible ! | Intéressant pour compléter les livrets. Mais attention à choisir parmi les meilleurs fonds euros sans frais sur versement ! | Intéressant seulement si vous profitez d'un taux boosté plusieurs mois (et encore plus si vous êtes non imposable). | Rarement intéressant, seulement si vous trouvez un bon rendement brut | Trop contraignant et rendement faible sur les PEL ouverts après 2003 |

| Meilleure offre | ➡️ Découvrez l'offre Fortuneo ! 80 € offerts sous condition (ouverture préalable d'un compte courant gratuit) | ➡️ Découvrez les meilleurs fonds euros du marché | ➡️ Offre Livret Cashbee : rémunération 3 % brut les 2 premiers mois puis 1,90 % | ➡️ Comparateur des meilleurs CAT chez Swaive ➡️ Offre CAT Klarna : jusqu'à 3 % brut |

➡️ Découvrez l'offre Fortuneo ! 80 € offerts sous condition (ouverture préalable d'un compte courant gratuit) |

✅️ Vous pouvez “étendre” votre livret A avec le LDDS. En effet, ce dernier lui est très similaire (rendement, fiscalité, liquidité, limité à un par personne). Seulement, le LDDS est plafonné à 12 000 € et n’est pas accessible aux mineurs.

✅️ Les jeunes (moins de 25 ans) peuvent ouvrir un livret jeune.

✅️ Et les foyers modestes auront avantage à privilégier le livret d’épargne populaire (LEP) au livret A. En effet, son taux d’intérêt est plus élevé. Pour plus de détails, nous vous invitons à consulter notre article dédié sur les livrets et autres placements monétaires.

✅️ Au-delà de ces “livrets réglementés”, les fonds euros en assurance vie sont sans plafond de versement et peuvent également permettre de faire face à l’inflation. Et n’ayez crainte concernant la liquidité. En effet, les sommes déposées en fonds euro peuvent être récupérées en quelques jours sur les meilleures assurances vie comme Linxea Spirit 2 (notre avis Linxea Spirit 2) et Lucya Cardif (notre avis Lucya Cardif).

❌️ En revanche, les plans d’épargne logement (PEL), comptes à terme (CAT), comptes sur livret ou livrets d’épargne classiques ont moins nos faveurs, à cause des faibles taux servis après imposition.

Note de Guillaume : les fonds monétaires peuvent également présenter un intéressant complément au livret A. Enfin, on peut citer la rémunération des liquidités proposée par certains courtiers comme Trade Republic (notre avis Trade Republic).

Investir de façon diversifiée : fonds actions, ETF, immobilier, etc.

Une fois votre épargne de précaution sécurisée et la trésorerie pour des projets à venir mise de côté, continuer à diriger toute votre épargne vers des placements garantis n’est pas nécessairement le choix le plus opportun. Il vaut mieux investir une partie sur des placements certes plus risqués mais avec une meilleure rentabilité à long terme.

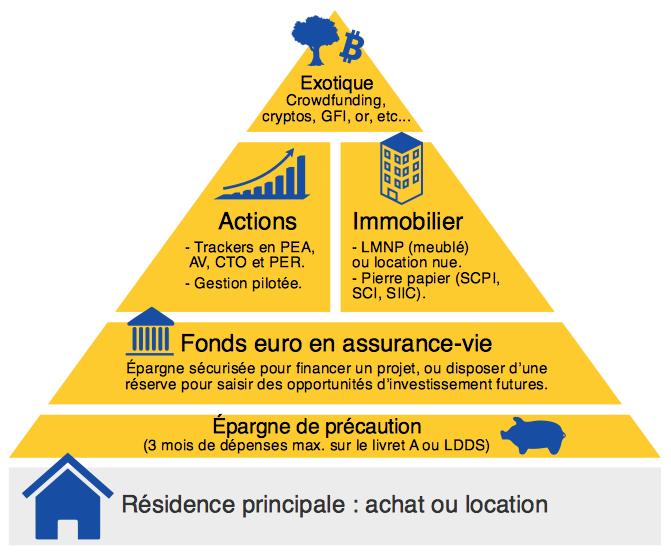

➡️ C’est le principe de l’allocation patrimoniale, la diversification de votre patrimoine :

➡️ En pratique, pour bien diversifier son patrimoine :

- On sécurise une partie de notre épargne sur livret A et fonds euro d’assurance vie. C’est la base de la pyramide.

- Et l’autre partie que l’on peut investir à long terme est placée pour chercher plus de rendement dans des actions (comment investir en bourse), l’immobilier (comment investir dans l’immobilier). C’est le coeur de la pyramide.

- Enfin, éventuellement 5-10 % du patrimoine est investi dans des placements alternatifs (investir dans l’or, investir dans les cryptomonnaies, etc.). C’est la pointe de la pyramide.

💡De fait, pour faire simple et obtenir de meilleures performances sur le long terme, il est recommandé de se tourner vers des fonds d’investissement tels que les trackers (ETF), également appelés fonds indiciels, pour investir en bourse. Ils font assurément partie des meilleurs placements avec un horizon à long terme.

🔎 Pour investir dans ces fonds, il faut d’abord ouvrir une “enveloppe d’investissement”. Les enveloppes adaptées sont en particulier le PEA (notre comparatif des meilleurs PEA), l’assurance vie (notre comparatif des meilleures assurances vie), et même l’assurance-vie luxembourgeoise pour les plus fortunés (accessible à partir de 125 000 € avec la gestion conseillée Prosper Conseil).

Avis de Nicolas : pour les épargnants débutants, le plus facile et pratique après le livret A est sans doute d’ouvrir une bonne assurance vie. En effet, sur une seule et même assurance vie (parmi les meilleures assurances vie sans frais sur versement), on peut complètement diversifier et placer de façon sécurisée en fonds euro et/ou investir dans les actions (ETF), l’immobilier (SCPI), l’or, etc. L’assurance vie est un placement “couteau-suisse” (à condition de bien choisir son contrat d’assurance vie, d’où nos comparatifs).

Constituer un apport en vue d’un achat immobilier

L’acquisition d’un bien immobilier est, pour la plupart des Français, une étape clé dans le développement patrimonial.

Que ce soit pour votre logement en tant que résidence principale (Acheter ou louer ?) ou un investissement locatif (Comment investir dans l’immobilier ?), vous aurez probablement besoin de plusieurs dizaines de milliers d’euros en tant qu’apport personnel.

➡️ Épargner régulièrement sur des placements sécurisés (les meilleurs fonds euros, sans plafond) est une bonne façon d’accumuler les sommes nécessaires pour réaliser votre projet immobilier.

Combien mettre sur son livret A ? Faut-il le remplir jusqu’au plafond ?

D’un côté, il faut garder un “fonds d’urgence”. D’un autre côté, il existe des placements plus performants sur le long terme que le livret A. Dans ce cas, comment déterminer la somme optimale à allouer au livret A ?

Comment calculer l’épargne de précaution ?

En gestion de patrimoine, on recommande de placer environ 3 mois de dépenses sur des placements sans risque afin de parer aux imprévus et éviter les crédits à la consommation. Cela peut être davantage si votre situation n’est pas stable (par exemple si vous êtes entrepreneur). On appelle cela l’épargne de précaution.

Précisons que les dépenses considérées sont “tout compris” : elles incluent notamment les mensualités de crédits.

➕ À cela, vous pouvez ajouter la trésorerie nécessaire pour des projets prévus à court ou moyen terme. Il peut s’agir par exemple d’un apport pour un achat immobilier, des frais à engager pour un mariage, d’un voyage particulier, de l’achat d’une voiture, etc. Certains appellent cette réserve de trésorerie “l’épargne projet”.

✅️ Le livret A et le LDDS sont des enveloppes idéales pour ces montants (épargne de précaution + épargne projets). Dans une majorité des cas, il n’est pas nécessaire de placer plus d’argent en livret A, comme nous allons le voir tout de suite.

Livret A au plafond : un choix parfois perdant

🎯 Afin de déterminer quelle est l’allocation patrimoniale idéale pour vous, vous devez prendre de la hauteur et faire un point sur votre situation et vos objectifs.

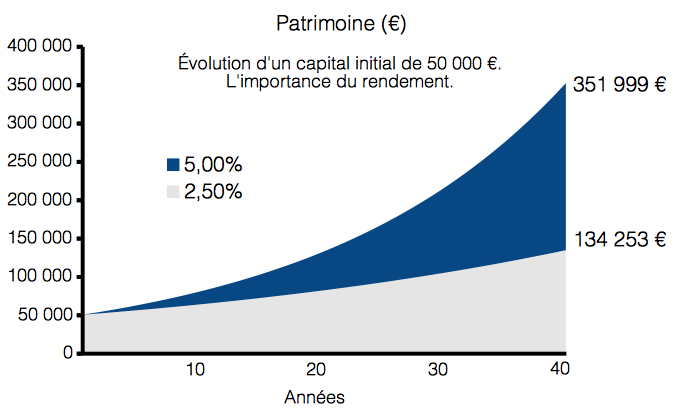

Du fait de la différence de performance à long terme entre le livret A et d’autres placements comme les actions, flécher trop d’argent vers le livret A peut représenter un “coût d’opportunité”. En effet, vous êtes alors perdant par rapport au cas où vous auriez investi ce trop-plein sur des placements plus performants.

➡️ Regardez dans le graphique ci-dessous la différence d’évolution de votre patrimoine si vous placez à 2,50 % (livrets) plutôt qu’à 5 % de rendement (allocation patrimoniale équilibrée qui donne 5 % de rendement en moyenne annuelle lissée), par exemple sur 50 000 € placés ce sont à long terme plus de 200 000 € de manque à gagner :

Ainsi, mis à part si vous avez des besoins mensuels importants (famille nombreuse ou train de vie élevé par exemple) ou si vous prévoyez des dépenses importantes à court ou moyen terme, remplir son livret A n’est pas un choix optimal.

Livret A plein que faire : exemples concrets

Voyons comment optimiser l’utilisation du livret A au travers de deux cas de figure assez différents.

Maria, 28 ans, dessinatrice en freelance

👩 Maria gagne environ 2 000 € nets par mois. Elle est locataire de son appartement. Son loyer et ses autres charges fixes s’élèvent à 1 000 €. Ses autres dépenses sont de 800 €. Maria économise donc environ 200 € par mois.

Son patrimoine financier s’élève à 10 000 €. L’année prochaine, elle prévoit de faire un voyage qui lui coûtera 1 500 €.

Maria pourrait donc placer 6 500 € en livret A (elle n’est pas éligible au LEP), soit la somme de :

- 5 500 € d’épargne de précaution correspondant à un peu plus de 3 fois ses besoins mensuels ;

- 1 000 € en prévision du voyage.

Afin d’atteindre la somme désirée pour le voyage, Maria pourra alimenter son livret A progressivement au cours des prochains mois. Par exemple, 100 € par mois pendant 5 mois pour atteindre les 1 500 € ciblés.

Mais que faire des 10 000 (son patrimoine financier total) – 6 500 (la somme sur livret A) = 3 500 € d’économies restantes ?

➡️ Maria peut ouvrir une assurance vie et commencer à investir en bourse grâce aux ETF, par exemple ceux suivant les indices MSCI World ou SP500. Ensuite, Maria pourra bien sûr alimenter progressivement ces investissements grâce à son épargne mensuelle. Grâce aux meilleures assurances vie, elle peut aussi placer de façon sécurisée sur fonds euro, ou avec une part de risque en immobilier SCPI.

Antoine, 51 ans, avocat

👨 Reconnu dans son milieu, Antoine dispose de revenus confortables, avec un salaire net mensuel de 5 000 €. Par ailleurs, son patrimoine financier s’élève à 600 000 €.

Il conserve une épargne de précaution de 30 000 € sur son livret A et son LDDS. Cette somme vise à lui apporter une sécurité psychologique (intuitu personae).

Préparant un projet d’achat de résidence secondaire, il a également placé 50 000 € sur une assurance vie 100 % fonds euro pour constituer son apport personnel.

🎯 Le reste de son patrimoine financier est investi de manière diversifiée au sein d’une assurance vie luxembourgeoise. Grâce à son conseiller en gestion de patrimoine Prosper Conseil, il bénéficie d’un accompagnement complet et sur mesure, couvrant les aspects financiers, fiscaux et successoraux de son patrimoine.

Il a également accès aux outils de la gestion de fortune, tels qu’une ligne de crédit lombard (à ne pas confondre avec les avances sur titres en assurance-vie française).

Conclusion : notre avis sur le livret A

Finalement, il ne faut pas attendre d’avoir rempli son livret A pour se poser des questions sur son patrimoine. Pour certains, 10 000 € en livret A seront suffisants, quand d’autres seront limités par son plafond (22 950 €).

🚀 En tout état de cause, vous devez diversifier vos placements au-delà du seul livret A si vous souhaitez réellement développer votre patrimoine avec des placements plus rentables.

4 commentaires sur “Livret A plein : que faire ? Où placer son argent ?”

bonjour,

merci énormément pour ce partage d’information.

juste une question : imaginons que l on remplisse le livret A de 22950 euros.

1e année complète (3%) il sera donc a 23639e.

ces 689euros de gain, travaillent ils aussi a 3% ? il me semble que c est plutôt à 0,5%, mais j ai un doute.

idem la 2e, 3e, 4e année…les 22950 travaillera toujours a 3% mais les intérêts (au delà des 22950e) travaillera a 0,5%?

en espérant que ma question soit compréhensible.

merci par avance, et merci encore pour tout le travail que vous faîtes.

cordialement

Bonjour Michel,

Oui votre question est claire 🙂

Oui ce qui déborde va travailler au même taux d’intérêt.

Ce sont les intérêts composés.

(Sauf si votre banque vous lèse en appliquant un taux inférieur sur ce qui dépasse le plafond, cela doit être rare mais je l’ai déjà entendu).

Bonjour

Un commentaire car je pense que votre article entretient une confusion largement répandue, qui fait que par exemple pas mal de personnes ne comprennent pas le fonctionnement du PEA.

Quand vous écrivez dès la première phrase “il comporte un plafond, les versements sont limités à 22 950 euros”, ceci n’est pas correct (et cela est répété à de nombreuses reprises dans l’article, par exemple dans les intitulés des tableaux). Dans un livret A, il n’y a aucun plafond de versements, mais un plafond d’encours à partir duquel il n’est plus possible de verser, ce n’est pas du tout la même chose. A partir du moment où on retire des fonds et que l’on repasse sous le plafond d’encours, on peut à nouveau verser, et ceci de façon infinie. Il n’y a pas de plafond de versements au sens propre du terme.

Alors que sur un PEA, il y a effectivement un plafond de versements (qui est de 150ke depuis des décennies, qui donc n’a pas été indexé sur l’inflation, mais c’est un autre problème) au sens strict du terme. Mais comme on parle dans les 2 cas, à tort donc pour le Livret A, de plafond de versements, beaucoup de gens pensent que lorsqu’on retire de l’argent du PEA on peut “à nouveau verser” comme sur un Livret règlementé.

Tout vient de la confusion entre plafond d’encours à partir duquel on ne peut plus verser et plafond de versements.

Bonjour Ben,

Bien vu, merci pour la précision.

C’est subtil.

Pour le PEA, par exemple, si on a versé 150 k€, puis on retire 10 k€, on ne peut plus rien verser sur le PEA ensuite car on avait déjà atteint le plafond de 150 k€ de versements.

C’est 150 k€ de versements au total sur la durée de vie du PEA.

Alors que pour le livret A, c’est différent, c’est l’encours qui compte comme vous le soulignez.