Les ETF (aussi appelés “trackers” ou “fonds indiciels”) constituent sans doute le meilleur produit d’investissement financier pour réussir en bourse, que ce soit pour investir dans le monde entier (ETF World), en Europe, aux USA, ou en France (CAC 40). Avec un seul ordre, vous pouvez investir sur tout le CAC 40, le Nasdaq ou le S&P 500 par exemple ! Investissez en trackers et ETF pour mieux performer que 95 % des investisseurs en bourse.

C’est la solution des investisseurs pragmatiques, qui ne veulent pas jouer en bourse mais investir en bourse. Rien de magique, c’est mathématique, une histoire de frais de gestion…(On vous explique pourquoi plus loin dans l’article).

➡️ Retrouvez les explications et toutes les informations importantes pour investir avec succès : le choix des meilleurs trackers et ETF en 2026, les ETF éligibles au PEA, l’ETF World, l’intérêt de l’assurance-vie pour loger ses fonds indiciels, etc., nos suggestions d’allocations ETF. Besoin de vous rafraichir la mémoire ? Lisez donc notre guide “la bourse pour les nuls”.

Note de Nicolas : les ETF sont à la mode depuis 2 ou 3 ans, même les médias “mainstream” commencent à en parler. Mais personnellement, j’investis en ETF depuis plus de 10 ans, depuis que j’ai constaté leur surperformance par rapport aux fonds traditionnels.

SOMMAIRE

- Qu’est-ce qu’un tracker ?

- Trackers géographiques et sectoriels.

- Comment investir en trackers ? Le choix de l’enveloppe fiscale pour acheter des trackers.

- Sur quels trackers investir ? Le choix de l’allocation.

- Questions fréquentes. L’essentiel à retenir.

Avec des frais de gestion minimes et une performance très généralement supérieure aux fonds d’investissement classiques (OPCVM, SICAV, FCP), le tracker est le produit d’investissement idéal pour investir en bourse. Cet avis est d’ailleurs partagé par le meilleur investisseur au monde : Warren Buffett recommande également les trackers.

Qu’est-ce qu’un tracker ?

Un tracker, aussi appelé ETF (Exchange Traded Fund) est un fonds répliquant la performance d’un indice (CAC 40, Nasdaq, etc.) ou d’une matière première telle que le pétrole par exemple.

Ce type de fonds ne fait que répliquer un indice, ce qui lui vaut l’appellation de fonds passif. C’est l’opposé des fonds d’investissement actifs qui font des “paris” de gestion et qui se plantent souvent.

➡️ Différences entre les ETF et les fonds classiques :

| Caractéristiques | Trackers (ETF) | Fonds actifs (OPCVM classiques) |

|---|---|---|

| Objectif du gérant de fonds | Répliquer la performance du marché | Battre le marché |

| Type de gestion | Passive | Active |

| Frais de gestion par an (en moyenne) | 0,25 % | 2 % |

| Cotation | En continu | Quotidienne ou hebdomadaire (valeur liquidative) |

| Sur quelle enveloppe ? | PEA, CTO, PEA-PME, bons PER et bonnes assurances-vie | PEA, CTO, PEA-PME, PER et assurances-vie |

Un exemple concret avec le tracker indiciel CAC 40

Vous souhaitez investir sur de grandes entreprises françaises et les titres du CAC 40 retiennent votre attention ? Et pour être tout à franc, vous ne savez pas sur quels titres vous positionner ? Dans ce cas, le tracker CAC 40 est la solution idéale.

Au lieu d’acheter sans conviction quelques actions composant l’indice CAC 40 (LVMH, Sanofi, etc.), acheter l’ETF CAC 40 permet de reproduire la performance de l’indice CAC 40 et donc des 40 actions qui composent l’indice.

Note de Nicolas : en pratique, non seulement vous diversifiez et en plus l’avantage est que vous n’avez pas 40 ordres à passer chez votre courtier, le tracker le fait pour vous. Ainsi, vous achetez tout le CAC 40 avec un seul ordre ! Et on peut faire de même pour le Nasdaq, le S&P 500, l’indice MSCI World, etc.

Simplicité et performance, les trackers sont une des meilleures solutions pour investir en bourse

89 % des gérants de fonds traditionnels ne battent pas leur indice de référence (S&P 500, CAC 40, etc.). Et c’est encore pire à long terme ! Seuls les meilleurs des meilleurs arrivent à limiter la casse en cas de baisse des marchés tout en captant (et plus encore) la hausse. Il faut donc être très sélectif sur les UC (unités de compte) pour “miser sur le bon cheval”.

Par conséquent, les trackers et ETF sont mieux adaptés aux investisseurs passifs qui se contentent de répliquer l’indice pour faire mieux que les gérants de fonds. Autrement dit, mieux pour toutes les personnes n’ayant ni le temps ni les connaissances pour faire du “stock picking” (sélection de titres ou de fonds) ou du “market timing”.

Sachez que l’immense majorité des gérants de fonds ne bat pas les trackers sur la durée. A fortiori, le tracker est d’autant plus recommandé pour l’investisseur individuel, c’est à dire quasiment tout le monde.

💡Car nous ne sommes jamais à l’abri d’investir sur une société exposée à un risque managérial, à une crise (“diesel gate” par exemple), à un changement de loi, etc. Ainsi, investir sur quelques sociétés au pif (“stock picking”) est bien plus risqué qu’investir sur un tracker répliquant un indice composé de dizaines voire de centaines de sociétés. Vous pourrez ainsi diversifier facilement votre portefeuille actions en trackers et ETF.

Note de Nicolas : et comme toujours en bourse, il est recommandé d’appliquer la méthode DCA (dollar cost averaging) : investissement progressif et programmé. En pratique, il s’agit d’entrer progressivement sur le marché pour lisser et diminuer le risque d’entrer au mauvais moment. Par exemple, on va investir 10 000 € en 5 mois x 2 000 €. Plus d’explications dans nos 4 bonnes pratiques de l’investissement en bourse.

Des frais de gestion très réduits

Pourquoi cette meilleure performance à long terme ? D’abord, parce que l’intelligence collective (le marché) bat très généralement l’intelligence individuelle (il faut être humble et le reconnaitre).

Mais c’est aussi parce que les trackers et ETF présentent un énorme avantage : les frais de gestion sont généralement autour de 0,20-0,30 % par an. Alors que des fonds actifs prennent en moyenne 2 % de frais de gestion par an.

Sur le long terme, la différence est très importante et difficilement rattrapable : un gérant de fonds devra “surperformer” à long terme pour battre un tracker. Si vous préférez investir en fonds OPCVM actif, vous partez donc avec un gros handicap par rapport aux trackers : un “vent de face” de 2 ou 3 % par an, contre 0,25 % par an en moyenne pour les trackers.

💡Par ailleurs, en tant que fonds, les trackers ne sont pas soumis à la taxe sur les transactions financières (TTF). Donc vous évitez les 0,30 % de taxes à chaque achat.

➡️ Concrètement, sur quoi pourrez-vous investir avec les trackers ?

Trackers géographiques et sectoriels

Les trackers (ETF) sont généralement des fonds indiciels, qui répliquent l’indice d’une zone géographique : CAC 40 pour la France, Euro Stoxx 50 pour la zone Euro, le S&P 500 pour les USA, le Topix pour le Japon, le MSCI World pour tous les pays développés, etc.

Mais on trouve aussi des trackers sectoriels pour répliquer la performance d’un secteur économique : eau, santé, immobilier, robotique et intelligence artificielle, technologies de l’information, matières premières, etc.

Europe, USA, Japon, Chine, Inde, Afrique, Russie, émergents, monde entier…

Les trackers permettent d’investir dans toutes les régions du monde : États-Unis, Europe, Asie, Japon, pays émergents, etc. Ainsi vous pouvez cibler un pays en particulier, ou une zone géographique, ou un continent voire le monde entier en investissant sur un seul tracker. Et ce même sur le PEA !

C’est l’instrument idéal pour diversifier son portefeuille actions sur le monde entier, donc pour limiter le risque. Vous trouverez plus bas un tableau avec les trackers les plus populaires par grande zone géographique.

Trackers sectoriels

Note de Nicolas : les trackers sectoriels sont moins recommandés que les trackers géographiques : ce sont plutôt des investissements de “conviction”.

Technologie, biotechnologie, santé, eau, immobilier, marijuana, robotique et intelligence artificielle, religion, environnement, ISR, etc.

Les trackers ne se limitent pas à reproduire les grands indices mondiaux. Vous pouvez également vous positionner sur des secteurs spécifiques grâce aux trackers sectoriels. Il y a même un tracker pour les entreprises dans le secteur de la marijuana !

Par ailleurs, les entreprises des technologies de l’information ont obtenu une excellente performance sur les dernières années, un tracker permet aussi de se positionner sur ces valeurs.

- Eau : Amundi World Water (ou ici en PEA).

- Santé : Amundi MSCI World Health (notre article sur les trackers biotech et santé).

- Technologies de l’information (plus ciblé que l’indice Nasdaq) : Amundi MSCI Information Technology (non éligible au PEA).

- Bitcoin : COINXBE (ISIN : SE0007525332). Cryptomonnaies : HODL (panier des 5 plus grosses cryptomonnaies, ISIN : CH0445689208). Ou HODLX (panier des 10 plus grosses cryptomonnaies, ISIN : CH1135202179). Disponibles sur CTO (compte-titres ordinaire). Attention, les cryptomonnaies sont très spéculatives ! Notre guide complet : comment investir en cryptomonnaie. Et notre article : les meilleurs ETN et ETF crypto.

- Immobilier : Amundi EPRA (indice NAREIT Developed = monde entier) ou EEA (zone euro) ou MWO (monde entier). Trackers disponibles seulement en compte-titres ordinaire. Seul le tracker PMEH (Europe) est éligible PEA. Notre article : Meilleurs ETF immobilier.

- Marijuana : HMLSF (North American Medical Marijuana Index). Le cannabis est depuis peu légalisé aux États-Unis pour ses vertus médicinales.

- Terres rares : Vaneck Rare Earth (US92189H8051 – REMX). Cet ETF cote en dollar, donc disponible seulement sur CTO. Pour investir dans 21 sociétés de production, raffinage et recyclage de terres rares, métaux et minéraux stratégiques.

- Robotique et intelligence artificielle : Amundi Robotics & AI UCITS ETF. Investissez dans l’indice “Rise of the Robots”.

- Religion musulmane : iShares MSCI World islamic UCITS ETF pour respecter vos convictions religieuses et renoncer aux intérêts.

- Respect de l’environnement : BNP Paribas Easy Low Carbon 100 Europe UCITS ETF en accord avec vos convictions écologiques (empreinte carbone limitée). Et Amundi Net Zero 2050 S&P Eurozone Climate PAB (DR) UCITS ETF (LU2195226068), éligible PEA, respect de l’accord de Paris (+1,5 degrés maximum).

- Investissement socialement responsable (ISR) : UBS ETF MSCI World Socially responsible.

- Label ESG (critères environnementaux, sociaux et de gouvernance) : Amundi MSCI EMU ESG Leaders Extra (DR) UCITS ETF. Vise la zone Euro (donc écarte la Grande Bretagne, la Suisse, la Norvège…) Il s’agit d’un tracker éligible au PEA. Notre article : ETF ESG en assurance vie, PEA, CTO et PER. Ou Amundi Label ISR Actions Europe UCITS ETF Acc.

- Marché monétaire : Amundi PEA Euro Court Terme UCITS ETF Acc. Pour investir de façon sécurisée sur le PEA (rendement faible, mais pas de risque de perte en capital). Étonnant de pouvoir investir en monétaire sur le PEA, mais ce tracker est bien éligible au PEA !

- Private equity : ETF iShares listed Private Equity (ISIN : IE00B1TXHL60). Comment investir en private equity : des actions non cotées, plus risquées que les traditionnelles actions cotées en bourse. Ce tracker n’est pas éligible au PEA, mais accessible en compte-titres ou via l’excellente assurance vie Placement-direct Darjeeling (notre avis sur ce contrat). Attention, en réalité ce tracker investit sur des sociétés de gestion en Private Equity, et non sur un portefeuille d’actions non cotées.

- Stratégie dividendes : Amundi Stoxx Europe Select Div 30. Il s’agit d’un tracker qui regroupe 30 sociétés Européennes avec un fort dividende en croissance. Tracker distribuant les dividendes.

- ETF à effet levier : pour faire x2 ou x3 la performance d’un indice boursier. Attention c’est très risqué. Notre article : ETF à effet de levier.

- ETF souveraineté européenne : Amundi European Strategic Autonomy UCITS ETF Acc (LU3180074463). ETF éligible au PEA. C’est un panier de 221 entreprises qui œuvrent à l’autonomie économique, énergétique, technologique et sanitaire de l’Europe.

Rappel : il s’agit d’une liste à titre informatif uniquement et non d’une recommandation d’investissement.

Matières premières

Vous pouvez trouver des trackers avec un panier diversifié de matières premières tel que le Amundi CRB (énergie, agricole, métaux de base, métaux précieux, bétail). Par ailleurs, un autre ETF Amundi est concentré sur l’énergie et les métaux.

Si vous voulez cibler particulièrement l’or, il existe entre autre le tracker WisdomTree Physical Gold. Nous vous invitons à lire notre dossier complet sur l’or.

Comment investir en trackers ? Le choix de l’enveloppe fiscale pour acheter des trackers

Vous pouvez investir en trackers via 4 enveloppes différentes :

- dans un plan d’épargne en actions (PEA),

- dans une assurance-vie

- dans un plan épargne retraite (PER)

- dans un compte-titres ordinaire (CTO).

➡️ Alors quelle enveloppe privilégier pour acheter des trackers et ETF ? Pour rappel, vous pouvez détenir autant de CTO, d’assurances-vie et de PER que vous souhaitez, mais vous êtes limité à un seul PEA.

Investir en trackers via PEA

Le plan d’épargne en actions (PEA) est l’enveloppe à privilégier en raison d’une fiscalité avantageuse et aussi de frais réduits à long terme. En effet, vous ne payez pas de frais de gestion annuels, contrairement à l’assurance-vie et au PER.

Sachez qu’un grand nombre de trackers sont éligibles PEA, même quand ils concernent des régions hors de l’Europe, tels que ceux présentés dans le tableau plus bas.

➡️ Quels sont les meilleurs PEA (moins de frais et meilleure interface) ? Et concrètement, comment acheter des trackers en PEA ? Nous vous invitons à lire ici comment passer des ordres en PEA.

Investir en trackers via assurance vie et PER

L’assurance vie est également une enveloppe intéressante au niveau fiscal, car vous pouvez éviter de payer l’impôt sur le revenu après les 8 ans de votre assurance-vie.

Idem, le Plan épargne retraite (PER) permet d’optimiser fiscalement (les versements viennent baisser vos revenus imposables) : PER et ETF, duo gagnant.

Néanmoins, vous aurez des frais de gestion sur les unités de comptes (les ETF sont considérés comme des unités de compte) prélevés par l’assureur. Ces frais représentent 0,50 % par an dans les meilleures assurances vie et meilleurs PER. En plus des frais de l’ETF.

💡Cela dit, avantage par rapport au PEA et au CTO, le fonds euro accessible en assurance-vie et PER permet de sécuriser et de rémunérer votre épargne quand vous voulez vendre vos ETF, ou dans l’attente d’investir progressivement.

➡️ Nous vous invitons à lire notre comparatif des meilleurs assurances vie pour choisir un contrat avec moins de frais et l’accès aux meilleurs ETF. Par exemple, Lucya Cardif (voir l’offre). Selon nous, l’assurance vie est l’enveloppe la plus simple et accessible pour les débutants pour investir en ETF.

Investir en trackers via compte-titres ordinaire

Par ailleurs, le compte-titres ordinaire (CTO) permet aussi d’investir en trackers. Mais la fiscalité n’est pas aussi avantageuse que le PEA, et il n’y a pas la commodité de l’assurance-vie qui permet d’investir aussi en fonds euro à capital garanti.

Avis de Nicolas : nous avons comparé entre PEA et assurance vie pour investir en ETF. Le PEA est top fiscalement, mais choisissez un bon courtier en bourse pour PEA : sans droit de garde, avec de faibles frais de courtage et des trackers bien référencés. Ainsi Fortuneo (voir les détails ici) est notre PEA préféré pour investir en trackers. Et si vous préférez l’assurance-vie pour loger vos ETF en toute simplicité, pensez à regarder le choix d’ETF proposés dans le contrat : Linxea Spirit 2 est réputé pour son grand choix de trackers (y compris les ETF ISR, pour investissement socialement responsable), ou alors Lucya Cardif. Par ailleurs, si vous souhaitez déléguer, l’assurance-vie en gestion pilotée Ramify est investie en trackers exclusivement (notre comparatif des gestions pilotées).

Sur quels trackers investir ? Le choix de l’allocation en trackers

Vous vous demandez certainement quels trackers choisir. En effet, il y en a des dizaines, vous avez l’embarras du choix. Pour faire simple et efficace, il faut privilégier les trackers reproduisant la performance des indices boursiers des grandes économies (ou même de l’économie mondiale dans son ensemble, c’est à dire l’ETF World). Pour plus de détails : Comment bien choisir ses trackers et ETF ?

Diversifier la géographie de son portefeuille actions en trackers éligibles PEA

Le tableau ci-dessous liste les trackers les plus populaires pour investir par zone géographique. Tous ces trackers sont éligibles PEA (voir les meilleurs PEA). Et ils sont aussi disponibles sur compte-titres ordinaire (CTO) et sur quelques bonnes assurances vie.

➡️ Tableau de nos ETF éligibles PEA préférés par zone géographique :

| Zone géographique | Tracker Code ISIN |

Devise | Dividendes | Frais annuels | Composition |

|---|---|---|---|---|---|

| Monde entier | iShares MSCI World Swap PEA UCITS ETF (WPEA) IE0002XZSHO1 |

€ | Capitalisant | 0,20 % | Indice MSCI World : USA (70 %), Japon (7 %), UK (3 %), Europe, Canada, etc. |

| Monde entier | Amundi PEA Monde MSCI World UCITS ETF (DCAM) FR001400U5Q4 |

€ | Capitalisant | 0,20 % | Indice MSCI World : USA (70 %), Japon (7 %), UK (3 %), Europe, Canada, etc. |

| Monde entier | Amundi MSCI World (CW8) LU1681043599 |

€ | Capitalisant | 0,38 % | Indice MSCI World : USA (70 %), Japon (7 %), UK (3 %), Europe, Canada, etc. |

| Monde entier | Amundi World (EWLD) LU2655993207 |

€ | Distribuant | 0,38 % | Indice MSCI World : USA (70 %), Japon (7 %), UK (3 %), Europe, Canada, etc. |

| Monde entier x2 | Amundi World 2x leveraged (LWLD) FR0014010HV4 |

€ | Capitalisant | 0,60 % | Indice MSCI World : USA (70 %), Japon (7 %), UK (3 %), Europe, Canada, etc. |

| USA | iShares S&P 500 Swap PEA UCITS ETF EUR (SPEA) IE000DQLYVB9 |

€ | Capitalisant | 0,10 % | Indice S&P 500 : 500 plus grosses entreprises américaines |

| USA | Amundi S&P 500 (PSP5) FR0011871128 |

€ | Capitalisant | 0,12 % | Indice S&P 500 : 500 plus grosses entreprises américaines |

| USA | BNP Paribas Easy S&P 500 (ESE) FR0011550185 |

€ | Capitalisant | 0,13 % | Indice S&P 500 : 500 plus grosses entreprises américaines |

| USA (biais ESG) | Amundi ETF PEA S&P 500 (PE500) FR0013412285 |

€ | Capitalisant | 0,25 % | Indice S&P 500 ESG : 500 plus grosses entreprises américaines (avec un filtre ESG) |

| USA (biais ESG) | Amundi ETF PEA S&P 500 Daily Hedged (P500H) FR0013412293 |

€ hedgé | Capitalisant/ Distribuant |

0,28 % | Indice S&P 500 ESG : 500 plus grosses entreprises américaines (avec un filtre ESG) |

| USA | Amundi PEA Nasdaq 100 (PUST) FR0011871110 |

€ | Capitalisant | 0,30 % | Indice Nasdaq 100 : Secteur technologique des USA |

| USA | Amundi RUSSEL 2000 (RS2K) LU1681038672 |

€ | Capitalisant | 0,35 % | Indice RUSSEL 2000 : Petites capitalisations américaines |

| Europe | Amundi ETF PEA MSCI Europe (PCEU)

FR0013412038 |

€ | Capitalisant | 0,15 % | Indice MSCI Europe : Grandes et moyennes capitalisations européennes |

| Europe | BNPP Easy STOXX Europe 600 (ETZ) FR0011550193 |

€ | Capitalisant/ Distribuant |

0,20 % | Indice STOXX Europe 600 : Toutes capitalisations européennes |

| Europe | Amundi EURO STOXX 50 FR0007054358 |

€ | Distribuant | 0,20 % | Indice EURO STOXX 50 : 50 plus grandes capitalisations de la zone Euro |

| Europe | BNPP Europe Small Caps LU1291101555 |

€ | Capitalisant | 0,25 % | Indice MSCI Europe Small Caps : Petites capitalisations européennes |

| Japon | Amundi ETF PEA Japan TOPIX (PTPXE) FR0013411980 |

€ | Capitalisant | 0,20 % | Indice TOPIX : Grandes entreprises japonaises |

| Japon | Amundi Japan TOPIX hedged (PTPXH) FR0013411998 |

€ hedgé | Capitalisant | 0,48 % | Indice TOPIX : Grandes entreprises japonaises |

| Pays émergents (biais ESG) | Amundi Emergents (PLEM) FR0011440478 |

€ | Capitalisant | 0,55 % | Indice MSCI Emerging markets EMEA Ex-Egypt ESG : Afrique du Sud (33 %), Arabie Saoudite (24 %), EAU (12 %), Pologne (8 %), Koweït (5 %), Qatar (5 %), Grèce (4 %), etc. |

| Pays émergents (biais ESG) | Amundi ETF PEA MSCI Emerging markets (PAEEM) FR0013412020 |

€ | Capitalisant/ Distribuant |

0,30 % | Indice MSCI EM ex Egypt ESG |

🔎 Vous pouvez cliquer sur le code ISIN (2ème colonne) pour accéder à la fiche détaillée du produit. En effet, à chaque fonds et titre en bourse est attaché un code ISIN : l’ISIN est un véritable “numéro de carte d’identité financière”.

💡Le tableau ci-dessus présente des trackers actions couvrants de grandes zones géographiques : Monde, USA, Europe, Japon et pays émergents. Pour investir sur une zone, vous pouvez avoir le choix entre plusieurs ETF de différents émetteurs comme BNP, les ETF iShares (BlackRock) et les ETF Amundi (Crédit Agricole).

Note de Nicolas : depuis septembre 2023, plusieurs ETF Amundi ont été modifiés unilatéralement avec un “biais ESG” (critères environnementaux, sociaux et de gouvernance). Nous estimons qu’il s’agit de greenwashing, l’univers d’investissement a été rétréci et en plus les frais de gestion ont été augmentés… Carton rouge ! Ces ETF sont identifiés en 1ère colonne du tableau, vous avez donc le choix entre les ETF ESG ou les ETF traditionnels plus “purs” (sans biais).

Trackers hedgés ou non hedgés ?

Notez que l’indice S&P 500 représente les actions américaines en dollars, alors la performance du tracker est sensible au cours de change €/$. Il existe donc des trackers couverts (“hedgés”) contre le risque de change, tel que Amundi ETF PEA S&P 500 Daily Hedged (P500H).

Les trackers hedgés sont un peu plus chargés en frais (liés au delta entre les taux d’intérêt européens de la BCE et américains de la FED), mais ils neutralisent le risque de change entre devises. Ceci dit, si les taux de la FED sont inférieurs aux taux de la BCE, le coût du hedge Euro / Dollar peut devenir négatif !

Par exemple, il peut être utile de choisir un tracker USA hedgé (on se couvre sur l’évolution Euro / Dollar) et un tracker Japon hedgé (on se couvre sur l’évolution euro / yen). Notre article : ETF hedgé ou non ?

💡 Sachez que si vous investissez à très long terme (plus de 15 ans) le hedge se justifie moins. Car les mouvements des devises sont cycliques, donc en investissant sur le temps long on ne subit généralement pas ces mouvements. La parité long terme EUR / USD est estimée actuellement autour de 1,14 mais pourrait tendre vers 1 € / 1 $ si les USA continuent de croître plus vite que la zone Euro.

2 allocations de trackers simples et équilibrées pour couvrir le marché mondial des actions

Nous présentons ici deux portefeuilles de trackers faciles à mettre en place. Le premier est le plus facile et conviendra à l’essentiel des épargnants qui souhaitent investir sur les fonds indiciels.

Un portefeuille avec un seul tracker World

Vous pouvez vous contenter d’investir sur un seul tracker World pour être diversifié en actions au niveau mondial, plutôt que d’acheter des centaines d’actions différentes. Moins de frais d’ordre et plus de diversification. Avec un seul ETF World, on investit sur les 1 500 plus grandes sociétés mondiales.

C’est une solution facile et efficace : une allocation en ETF on ne peut plus “lazy” pour du long terme.

➡️ Pour aller plus loin : composition du MSCI World (et comment investir dessus via PEA, assurance vie, PER et compte-titres ordinaire).

Un portefeuille de 3 ou 4 trackers pour reproduire le tracker World

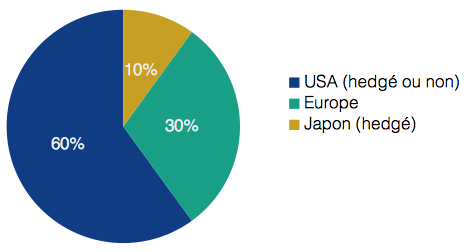

Vous pouvez aussi reproduire le tracker World en le décomposant avec 3 ou 4 trackers :

- 60 % sur les USA (vous pouvez hedger) ;

- 30 % sur l’Europe ;

- 10 % sur le Japon (vous pouvez hedger).

Cela vous permettra de gérer plus finement, avec des ETF encore plus économiques. Et puis cela peut permettre d’introduire la couverture sur les devises (hedge).

💡 Ceci dit, par rapport à l’ETF World il manquera certains pays, comme le Canada, l’Australie ou Hong Kong. De plus, cela demande un plus gros “budget actions”. Et il faut plus de motivation et de discipline pour rééquilibrer régulièrement (semestriellement) l’allocation entre plusieurs trackers sur le long terme.

Note de Nicolas : vous pouvez éventuellement introduire un 4ème ETF – sur les pays émergents – pour 5 % maximum de votre allocation en rognant sur le Japon. Ceci dit, les pays émergents sont en forte croissance, mais leur marché action reflète mal le dynamisme de leur économie…donc leur performance boursière est rarement à la hauteur de la croissance de leur PIB. Inversement, le PIB américain croit modestement et pourtant les indices S&P 500 et Nasdaq ont eu une rentabilité annuelle flirtant avec les 10 % cette dernière décennie !

➡️ Suggestion d’allocation équilibrée, pour reproduire le tracker World :

Trackers distribuant ou capitalisant ? La prise en compte des dividendes

C’est un point important à regarder avant de valider le choix d’un tracker. Il existe deux types de politique vis-à-vis des dividendes :

- Tracker distribuant : les dividendes sont détachés. C’est à dire que vous percevez dans la poche espèces de votre PEA (ou compte-titres) les dividendes perçus par le fonds indiciel.

- Tracker capitalisant : les dividendes sont automatiquement réinvestis dans le tracker.

Le second choix est plus simple à gérer car vous n’avez pas à passer d’ordres périodiquement pour réinvestir les dividendes. D’autant plus si vous investissez en compte-titres (CTO) : avec un tracker capitalisant, vous éviterez d’être taxé à chaque détachement de dividende, puisqu’il y aura capitalisation des dividendes au lieu de distribution. Notre article dédié : ETF capitalisant ou distribuant ?

➡️ Dans les 2 cas, Fortuneo (voir l’offre) est un bon choix de courtier en bourse (notre comparatif PEA) car les ETF sont bien référencés et il y a généralement des ordres offerts (et les frais de transfert de compte offerts quand on vient d’une autre banque). Liste des meilleurs ETF du PEA Fortuneo. Sinon, pour faire encore plus simple, une assurance vie avec une belle gamme d’ETF comme Lucya Cardif ou Linxea Spirit 2.

Questions fréquentes. L’essentiel à retenir

Le principe des trackers (aussi appelés fonds indiciels ou ETF) est de répliquer la performance d’un indice boursier de référence (CAC 40, Nasdaq, etc.). Par exemple si le CAC 40 fait +10 %, alors le tracker CAC 40 fait également +10 %. En pratique, avec ce tracker on achète tout le CAC 40 en un seul ordre, plutôt que de passer 40 ordres d’achat pour les 40 sociétés composant l’indice. Il s’agit de gestion passive pour coller au marché, au contraire de la gestion active qui cherche à battre le marché. Techniquement, les dividendes des entreprises composant l’indice peuvent être capitalisés ou distribués, dans tous les cas ils reviennent bien à l’investisseur.

Plusieurs avantages à investir en trackers plutôt qu’en fonds actifs ou titres vifs. D’abord la diversification, puisqu’avec un tracker on peut investir sur tout un indice (des dizaines voire centaines de sociétés) avec un seul ordre. Ensuite, l’efficacité, car obtenir la performance du marché c’est déjà faire mieux qu’environ 90 % des gérants actifs sur le long terme. De plus, c’est moins chronophage que de chercher un fonds actifs qu’on espère meilleur que les autres de la même catégorie. Enfin, c’est économique car les frais de gestion sont faibles et il n’y a pas de taxe sur les transactions financières (TTF) sur les trackers.

Il est possible d’investir en tracker via différentes enveloppes : plan d’épargne actions (PEA), assurance vie et compte-titres ordinaire (CTO). Fiscalement, le PEA et l’assurance vie sont les meilleurs choix. Mais il faut bien choisir son assurance vie (en gestion libre ou pilotée) car toutes ne proposent pas des trackers dans leur choix d’unités de compte. En pratique par rapport au PEA, l’assurance vie offre l’avantage de se replier sur fonds euro sécurisé et rémunéré, mais il y a des frais de gestion assureur annuels.

Le principe d’un tracker (on parle aussi de fonds indiciel) est de reproduire la performance d’un indice de référence. Cet objectif peut être accompli avec un seul ingénieur financier, car la gestion est en grande partie automatisée. C’est économique en termes de masse salariale. A contrario, les fonds de gestion actifs paient des équipes d’analystes financiers pour réaliser le travail approfondi d’analyse des entreprises cotées et de sélection des actions considérées comme plus prometteuses que les autres.

Les études montrent que les trackers (ETF) offrent en moyenne une performance supérieure à celle des fonds de gestion active, et d’autant plus sur le long terme. Cela s’explique notamment en raison des très faibles frais de gestion qui s’appliquent sur les trackers. Les fonds de gestion actifs dans leur majorité ne parviennent pas à compenser leurs coûts de fonctionnement plus élevés (essentiellement les équipes d’analystes financiers). En moyenne 2 % de frais supplémentaires par an pour les fonds actifs, ce qui pèse lourd à long terme. De plus, la multiplication des mouvements des gérants actifs s’avère généralement contreproductive à long terme (mauvais choix tactiques et stratégiques) et ils ne parviennent que très rarement à surperformer leur indice de référence.

2 trackers se partagent la vedette en France, pour suivre l’indice MSCI World et investir avec un seul ordre sur les 1600 plus grandes sociétés du monde. Il s’agit des trackers World de Lyxor (EWLD) et Amundi (CW8). Par ailleurs, il y a des modes sur des trackers sectoriels (technologie, immobilier, énergie, matières premières, etc.) mais ce sont plutôt des achats « de conviction ».

Vis-à-vis des dividendes, il existe 2 types de trackers : ceux capitalisant les dividendes (qui sont automatiquement réinvestis dans le tracker) et ceux distribuant les dividendes. Ceci dit, in fine c’est toujours l’investisseur qui gagne les dividendes.

Le choix du type de tracker dépend du compte sur lequel les trackers sont logés. Si les trackers sont logés sur un compte-titres ordinaire (CTO), opter pour un tracker capitalisant permet de limiter le frottement fiscal (car les dividendes non distribués sont pleinement réinvestis par le fonds). À l’inverse, si les dividendes sont détachés sur le CTO, l’investisseur devra payer l’impôt sur les dividendes dans l’année, ce qui n’est pas le cas si le tracker est logé au sein d’un plan d’épargne en actions (PEA) ou d’une assurance vie. En phase de consommation, le rentier peut apprécier la politique de distribution des dividendes.

Pour investir en actions sur le long terme, les trackers et ETF sont la solution la plus pragmatique : plus de performance avec moins de temps passé à gérer. Ainsi, vous pourrez vous concentrer sur ce qui vous importe le plus : votre vie de famille, votre carrière, etc.

Un PEA avec 2, 3 ou 4 trackers conservés sur le long terme peut suffire, choisissez donc le meilleur PEA et la meilleure assurance vie ! Et si vous préférez déléguer plutôt que d’investir de façon autonome, Yomoni et Nalo sont d’excellentes assurances vie en gestion pilotée investies exclusivement en trackers : notre comparatif des meilleures gestions pilotées.

Le temps est votre allié, il faut seulement être discipliné sur le long terme.

💡Par ailleurs, vous n’allez certainement pas investir tout votre patrimoine en actions. Ainsi il est recommandé de diversifier en fonds euros sécurisés et /ou en pierre-papier : lisez donc notre article sur les meilleures assurances-vie.

Vous souhaitez être formé avant de passer à la pratique ? Notre livre best-seller : Investissez votre épargne !

143 commentaires sur “Trackers et ETF : Investir en Bourse – Guide 2026”

Bonjour,

J’ai vu que la valeur de certains trackers peut être réévaluée. Par exemple, le tracker Stoxx 600 FR0011550193 a vu sa valeur divisée par 5 en juin 2018.

Quel aurait alors été l’impact sur notre portefeuille ?

Cela pourrait être précisé dans votre article (qui est déjà de très grande qualité).

Bonjour Guillaume,

Cela s’appelle un split.

C’est rare mais cela arrive.

Apple a plusieurs fois splitté son titre par exemple, pour rester accessible (cours plus bas car divisé par x, mais il y a x fois plus de titres donc même valorisation globale).

Cela ne change rien à la valorisation de nos portefeuilles.

Par exemple si le cours est divisé par 2, alors on a 2 fois plus de titres, donc même somme au global.

Au lieu d’avoir un billet de 100 €, vous avez 2 billets de 50 € par exemple.

Bonjour et merci pour toutes ces informations.

Une question naïve de néophyte : quelles incidences peut-il y avoir si les deux banques émettrices des trackers en France, la société générale et le crédit agricole (Amundi) se retrouvent dans des situations de crise ( faillite ou autres)?

Merci d’avance

Bonjour Olivier,

On reste propriétaire des titres.

Mais si 2 grandes banques françaises font faillite (alors qu’elle sont réputées too big to fail et l’État fera tout pour les sauver), c’est que la France est dans une crise cataclysmique, à un point tel que notre argent sera le dernier de nos soucis…

Bonjour Nicolas,

Merci pour vos informations toujours précises et bien structurées.

Personnellement après avoir bien profité (sans doute parmi les premiers vu mon grand âge) du monde des trackers en ayant bien diversifié les secteurs à l’époque , je me porte maintenant très bien en ayant simplifié ma structure pour me replier vers des leveraged couvrant la zone europe et la zone usa et ce via les trackers LVC / LVE / CL2 / 3DEL / 3USL / 3EUL et QQQ3. Je suis cependant à la recherche de trackers leveraged sur la Chine mais je n’ai trouvé que les trackers américains YINN et CHAU qui ne sont pas achetables en Europe apparemment. Auriez-vous une info pour moi concernant un tracker leveraged sur la Chine d’un émetteur européen qui serait accessible ..?? Merci. Jacques

Bonjour Jacques,

Vous avez été un précurseur avec les trackers, bien vu !

Je comprends que vous investissez surtout en ETF hedgés sur les USA et l’Europe. Vous cherchez maintenant à diversifier sur un ETF Chine hedgé. Malheureusement, je ne connais pas non plus, ce marché reste assez difficilement pénétrable…et ce n’est pas forcément un mal, car le marché coté chinois reflète mal le dynamisme de leur économie.

Bonjour Nicolas,

Tout d’abord merci infiniment pour tous vos excellents conseils.

J’aimerais avoir votre avis sur un sujet qui me “tarabusque” depuis un moment déjà (peut-être sera-t-il utile à d’autres aussi du coup).

Pourquoi cette aversion de beaucoup envers le Nasdaq ? Pourquoi la quasi totalité des conseils en investissement ne le recommandent pas ? Je comprends bien que c’est un indice assez (voir très) volatil, OK. Il n’en demeure pas moins que si l’on s’en réfère à leur courbe de rendement depuis 30 ans, il a toujours (ou quasiment) eu un rendement supérieur à celui du SP500 et bien plus ces dix dernières années. Si l’on prends comme référence l’etf Lyxor LU1829221024, il est à près de 60% de rendement annuel moyen sur 10 ans, pas loin de 30% par an sur les cinq dernières (réf. Quantalys), alors qu’un etf SP500 plafonne aux alentours des 12/13%. Donc pourquoi lui préfère-t-on systématiquement ce dernier , au mieux ne conseille-ton pas d’en détenir plus de 0/15% (leur niveau de risque étant pour tous les deux de 6 par ailleurs), alors que voilà un investissement qui bon an mal an, aura un rendement en restant prudents autour des 15/20% ? Le SP500 est-il par ailleurs si peu volatil que ça …

Merci par avance Nicolas.

Bonjour Joseph,

Je comprends. Vu la performance indécente du Nasdaq, on pourrait être tenté de faire all-in dessus.

Mais cet indice est bien moins diversifié que le S&P500, moins de sociétés et concentration sectorielle sur la tech.

Les performances passées ne préjugent pas des performances à venir, et les gens sont peut-être encore traumatisés par l’éclatement de la bulle internet…

Bonjour Nicolas,

quelle est la différence entre les trackers Nasdaq “classique” et Lyxor Nasdaq-100 Daily (2x) Leveraged UCITS ETF Acc (FR0010342592) ?

Merci

Stéphane (loueur LMNP)

Bonjour Stéphane,

notre fameux investisseur immobilier ! https://avenuedesinvestisseurs.fr/investissement-immobilier-lmnp-cas-pratique/

Votre 2ème ETF est leveraged, c’est à dire qu’il y a un levier (x2 ici !)

Donc quand le Nasdaq a une performance de +1 %, alors cet ETF a une performance de +2 %. Attention, ça marche dans les 2 sens !

Donc plus risqué et plus volatil, d’autant plus quand le levier est important (on trouve des leviers x5 voire plus !)

C’est un produit spéculatif court terme. Pour du long terme, on choisit des ETF classiques, sans levier.

Bonjour,

à votre connaissance, existe-t-il un tracker éligible au PEA sur les énergies renouvelables ? Il existe bien le LYXOR NEW ENERGY mais pas éligible au PEA malheureusement..

Merci

Bonjour Stéphane,

Je n’en connais pas, mais si cela existe un lecteur aura peut-être la réponse ?

Bonjour, et merci beaucoup pour votre site et le temps que vous passez a nous répondre.

J’ai opté pour une stratégie passive et à long terme 15-20 ans avec les ETF. Néanmoins j’hésite au niveau de ma stratégie.

Je serais bien parti sur une stratégie ETF world afin d’être diversifié mais je me pose une question. Les USA surperforment et ont toujours surperformées.

Les économies sont tellement corrélés entre elles que si les USA dévissent les autres aussi et peut être en pire.

Je me demande donc si une stratégie ETF SP500 seulement ne serait-elle pas meilleure qu’un ETF world et pas forcément plus risqué au vu de la corrélation des bourses ?

Bonjour François,

Je comprends, on est nombreux à se poser cette question.

Les USA pèsent maintenant plus de 65 % des ETF World…la part n’a cessé d’augmenter ces dernières années en raison du succès des sociétés américaines, notamment les GAFA. Et on constate généralement que les USA donnent la tendance mondiale, les autres pays montent moins fort et baissent plus fort…

Ceci dit, on n’est jamais à “l’abri” d’un gros rebond de l’Europe et du Japon et ce serait aussi risqué de passer à côté…auquel cas l’ETF World en tiendrait compte et on verrait la part des USA diminuer. Et si les USA confirment la tendance, ils pèseront de toute façon de plus en plus lourd dans les ETF World. En restant investi sur tracker World, le tri est fait automatiquement parmi les 1600 sociétés qui composent l’indice MSCI World.

Bonjour,

Est-il pertinent de s’intéresser aux étoiles Morningstar pour son portefeuille de trackers ?

Parmi la liste des trackers géographiques proposés dans l’article, certains ont 4 ou 5 étoiles (Amundi MSCI World (CW8), BNPP Easy STOXX Europe 600), mais d’autres n’en ont aucune (Amundi ETF PEA S&P 500 Daily Hedged (P500H), Amundi ETF PEA MSCI Europe (PCEU)).

merci !

Bonjour Guillaume,

On ne trouve pas l’évaluation Morningstar (les étoiles) pertinente.

Merci pour votre mine d’or.

Dans les situations de correction telle qu’on le voit actuellement, est-ce pertinent d’acheter des trackers plus que d’habitude ?

ex: abondement de 200e/ mois sur le MSCI Europe

en période de correction : achat au “spot” du MSCI Europe pour X00€.

Bonjour Ludovic,

Attention au market timing.

Voici nos 4 bonnes pratiques de l’investissement en bourse : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Nous préférons investir comme des métronomes, toujours la même somme avec la même fréquence mensuelle ou trimestrielle. Mécaniquement, pour la même somme on achètera donc plus de parts quand les marchés ont baissé et moins de parts quand les marchés sont hauts, ce qui revient aussi à profiter des marchés “bas”.

Bonjour Nicolas,

C’est difficile d’investir la même somme chaque mois car on peut acheter seulement des parts entière d’ETF et non des fractions.

Ou sinon il faut calculer avant chaque achat.

Bonjour Sam,

Oui sur PEA et CTO il faut acheter en nombre de parts.

Ceci dit par exemple avec l’ETF EWLD, c’est facile de tomber toujours très proche, car cet ETF cote environ 20 €. Donc à 20 € près on peut investir toujours la même somme.

Bonjour,

J’ai lu dans les commentaires qu’il serait intéressant d’investir sur les deux trackers Monde (EWLD et CW8) et ce, en alternant un mois sur deux. Mais comment cela se passe-t-il concrètement ?

Imaginons que j’investisse 300 euros le premier mois sur EWLD, que se passe-t-il le mois suivant? dois-je revendre les parts de EWLD pour les ré-attribuer à CW8? ou dois-je les garder et investir sur CW8? Dans ce cas, il y aura bien deux lignes dans le portefeuille PEA si j’ai bien compris?

En parallèle, est-ce que cette méthode reste néanmoins assez diversifiante et pas contre productive malgré qu’on investisse sur deux trackers World un mois sur deux?

Merci infiniment pour vos éclaircissements.

Murielle

Bonjour Murielle,

Si vous appliquez cette stratégie, il ne faut pas vendre tous les mois. Sinon vous ne construirez aucun patrimoine à long terme. On investit en bourse à long terme. Dans ce cas il y aura ces 2 lignes dans votre portefeuille PEA oui.

Ce n’est pas contreproductif, cela permet de diversifier les émetteurs tout en investissant la même somme globale. C’est x € par mois dans tous les cas, mais en alternant ETF 1 et ETF 2. Mais avez 300 € par mois, vous aurez du mal à investir sur CW8 (qui cote actuellement plus de 300 €) donc EWLD sera plus commode.

Bonjour,

J’ai de nouveau une question concernant 3 tracker lyxor : le EMU MSCI VALUE, le EMU MSCI GROWTH et le EMU MSCI small cap. Jusqu’à present j’investi sur cette categorie d action via comgest growth opportunity, renaissance et small cap.

Les tracker sont 4 fois moins chers. Mais pour de ce que j’ai compris, les actions qui sont classées value, growth et small sont amenés a evoluer. Quand une action value est enfin valorisé a son juste prix, ne sort elle pas de la categorie? Et dans ce cas elle sort de l’indice et par consequent du tracker, non? Pareil, si une small cap devient une grande capitalisation, elle sort de son indice (enfin je crois). Du coup, comment le tracker fait il pour continuer à profiter des benefices de ces entreprises une fois qu’elles ont changé de catégorie?

A vrai dire je ne suis pas sur d avoir bien compris comment fonctionnait ces trackers sur cette categorie d actions.

Merci encore.

Bonjour Axel,

Je vois que vous faites un pari sur 3 stratégies différentes : value, growth, small caps.

La stratégie Growth est celle qui a le mieux payé ces dernières années, avec la hausse fulgurante des valeurs technologiques (GAFA…) A contrario de la stratégie Value.

Ce sont des investissements de conviction, par rapport à un simple tracker world (Large caps des pays développés) qui ne va pas trier entre sociétés Value et Growth (et qui par définition exclue les Small caps).

Je comprends que pour l’instant vous investissez sur ces 3 stratégies via 3 fonds actifs. Et vous envisagez de les remplacer par 3 ETF étant 4 fois moins chargés en frais.

Vous avez raison dans le sens où quand une action ne remplit plus le critère, elle se retrouve exclue de l’univers d’investissement de l’ETF. Mais c’est la même chose pour le fonds actif, le gérant du fonds va exclure les sociétés qui ne remplissent plus les objectifs de gestion du fonds ! Ceci dit, généralement, avant de quitter l’ETF ou le fonds actif, généralement il y aura hausse du cours (car le Value va devenir Growth, ou la Small caps va devenir Mid voire Large caps) vu que la bourse est un marché d’anticipation.

Bonjour Nicolas,

Merci pour votre site, très instructif votre site, je prends enfin les choses en main.

je souhaite souscrire à l’ETF World Lyxor FR0011869353 logé sur un PEA.

A part celui d’Amundi, le CW08, je ne vois aucune alternative.

Cependant, le faible encours (47M€) me refroidit quelque peu. Qu’en pensez vous ?

Merci à vous, pour votre temps, votre aide et votre site

Bonjour Marin,

Les trackers EWLD et CW8 sont les plus populaires sur PEA, pour investir en tracker World.

Certains épargnants préfèrent les ETF avec encours sous gestion supérieur à 50-70 M€, cela peut faire partie des critères de choix, dans ce cas vous pouvez opter pour l’ETF avec le plus gros encours sous gestion.

Bonjour,

j’écris de nouveau un commentaire, car j’ai vu sur l’AV Placement Direct Darjeeling qu’il existe un Tracker Lyxor Private Equity (LU1812091947). De ce que j’ai compris, c’est que l’on accède de manière indirect à des sociétés non cotées via des entreprises d’investissements. Un peu comme le sont les foncières avec l’immobilier.

Selon vous, est ce interessant d’ajouter ce tracker à son portefeuille AV pour diversifier, ou est ce que, ce secteur suit a peu près les mêmes tendances que les entreprises cotées? Merci de nouveau pour vos réponses.

Bonjour Axel,

Darjeeling est une excellente assurance vie avec une belle palette d’ETF : https://avenuedesinvestisseurs.fr/darjeeling-placement-direct-avis-assurance-vie/

D’ailleurs un si grand choix d’ETF, que nous étions passés à côté de ce tracker Private Equity (non éligible PEA) !

Bien vu et vous avez bien compris de quoi il s’agit.

A vous de juger si vous voulez diversifier sur le non-coté, sachant que c’est un compartiment plus risqué et plus volatil que les actions cotées, notre avis sur le private equity ici :

https://avenuedesinvestisseurs.fr/faq-questions-bourse/#private-equity-investir-societes-non-cotees

Bonjour.

Merci pour cet article.

Concernant les ETF qui indiquent que les dividendes sont capitalisant et/ou distribuant (je pense a Amundi), savez-vous comment nous choisissons entre les deux ? Ou c’est une décision de l’émetteur de l’ETF sur laquelle on n’a pas la possibilité d’agir ?

Merci d’avance.

Bonjour,

Dans ce cas, c’est le gérant de l’ETF qui décide s’il va distribuer ou capitaliser. En pratique, ce sera généralement par capitalisation.

Bonjour Nicolas,

J’ai ouvert un PEA Boursorama pour investir en ETF world. J’hésite fortement entre CW8 et EWLD, les deux ont l’air de se valoir. le EWLD me correspondrait peut etre un peu + car moins chère (j’estime pouvoir épargner 250€ mensuel sur ce PEA) mais le faible encours me rassure moins que le CW8.

Je me demande donc si mixer les deux serait une bonne (ou mauvaise ?) idée : en prenant le mois 1 du EWLD, le mois 2 du CW8, le mois 3 du EWLD, etc….

Qu’en pensez vous ?

Merci d’avance

Bonjour Julien,

Ce sont 2 trackers world, donc CW8 et ELWD, c’est blanc bonnet bonnet blanc. La principale différence porte sur l’émetteur différent (Amundi et Lyxor).

Alterner l’un et l’autre a du sens, pour diversifier les émetteurs, et ça peut se faire d’un mois sur l’autre, j’ai déjà fait de même.

Bonjour Nicolas,

Merci pour cette mine d’information.

Que pensez vous de la pertinence de se positionner sur un ETF World non hedgé pour un horizon de placement à 7 à 8 ans ?

Auriez vous connaissance d’un ETF MSCI World Hedgé éligible au PEA ?

Je vous remercie,

Salutations

Bonjour Ludovic,

Pour moins de 10 ans, il peut être préférable d’introduire une couverture (hedge) partielle.

Il n’existe pas d’ETF World hedgé en PEA.

C’est pourquoi on suggère une allocation plus fine en 2ème allocation ici (le camembert) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/?trashed=1&ids=1089#choisir

En revanche, sur le contrat d’assurance vie Linxea Avenir il y a un tracker World hedgé parmi les unités de compte : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-avenir

Donc certains épargnants ont simplement un ETF World sur PEA, et un ETF World hedgé sur Linxea Avenir. En 50/50, 70/30, autre…à voir dans quelle proportion vous voulez vous couvrir contre l’évolution des devises.

Bonjour Nicolas,

Merci pour toutes ces informations.

J’ai quelques questions concernant les ETF qui répliquent des indices non européens (e.g. S&P 500) et qui sont éligibles tout de même éligibles au PEA.

1. Si j’investis dans ces types d’ETF via un PEA, ces ETF seront considérés comme faisant partie des 25% de sociétés n’ayant pas leur siège dans l’Union Européenne ou un Etat de l’Espace Economique Européen ou leur éligibilité au PEA prend de facto en compte qu’ils remplissent ce critère de répartition 75-25?

2. Si ce n’est pas le cas, je devrais compenser en investissant 75% du montant du PEA sur des actions d’entreprises ayant leur siège dans l’Union Européenne ou un Etat de l’Espace Economique Européen. Si oui, comment s’effectue le monitoring de cette répartition?

3. Comment se prémunir des variations de performance (e.g. S&P 500 qui serait plus performant que les indices européens et qui déséquilibrerait la répartition).

Merci pour vos conseils.

Bonjour Mouhamed,

1 et 2 / Vous n’avez pas à vous en soucier. Car si l’ETF est éligible PEA, c’est que règlementairement il est éligible PEA donc qu’il comprend assez de % d’Union Européenne. Surprenant pour un tracker répliquant un indice US comme le S&P 500, mais possible techniquement grâce aux trackers synthétiques.

3/ Vous pouvez faire un bilan tous les trimestres par exemple pour rééquilibrer votre allocation. Par exemple si vous visez une allocation 60 % US et 40 % Europe et que les US continuent de progresser au point que votre allocation devient 65 % US et 35 % Europe, alors vous allez vendre un peu d’US pour acheter un peu d’Europe ou bien vous allez faire votre prochain investissement sur l’Europe pour revenir à 60/40.

Cette problématique du rééquilibrage d’allocation ne se pose pas si vous investissez seulement sur tracker World.

Bonjour Nicolas,

Tout d’abord merci pour ces articles complets et très bien expliqués. J’aimerais vous poser une question qui est la suivante : J’aimerais pouvoir investir dans des ETF qui ne contient pas de société dans le domaine du tabac, de l’armement, des jeux et de l’alcool. Pensez-vous qu’il est possible d’investir en espérant un bon retour sur investissement avec ce genre de critère ? Existe-t-il des ETF respectant ces critères ?

Cordialement,

Bonjour Stéphane,

On présente ici quelques trackers ISR (investissement socialement responsable) et ESG (critères environnement, sociaux et de gouvernance) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#menu2

Sinon, la gestion pilotée Nalo (une de nos assurances vie en gestion pilotée préférées) propose une allocation 100 % trackers ISR et avec une excellente performance ces dernières années (la meilleure performance des gestions pilotées à ma connaissance) : https://avenuedesinvestisseurs.fr/avis-nalo-assurance-vie-gestion-pilotee/

Je vous invite à lire notre article sur l’investissmeent ISR. On compare justement les performances et on constate (assez étonnamment je dois avouer) que les critères ISR / ESG ne font pas forcément sous-performer : https://avenuedesinvestisseurs.fr/finance-responsable-investissement-ecologique-isr/

Bonjour Nicolas,

Merci beaucoup pour votre site et toutes les informations qu’il comporte.

Merci pour cet article sur les ETF.

J’ai quelques questions sur lesquelles je souhaiterais avoir votre éclairage :

1) Puis-je créer des comptes (AV, PEA ou CTO) chez Fortuneo, Boursorama ou autre pour mes enfants ? de manière à pouvoir investir (tous les mois) dans les ETF pour un horizon de 5/10 ans ? ça c’est pour du long terme.

2) Pour du court terme, et donc pouvoir faire des gains rapidement, à priori vous ne conseillez pas d’utiliser les ETF. Cependant, auriez-vous des suggestions de titres (sans que ça soit bien entendu une recommandation) ?

Je vous remercie d’avance.

Un futur investisseur qui voudrait préparer ses vieux jours.

Bonjour Guy,

Pour répondre à vos questions :

1/ Je vous invite à lire notre article pour l’épargne des enfants : https://avenuedesinvestisseurs.fr/comment-epargner-et-placer-pour-ses-enfants/

– Le PEA n’est pas ouvrable par les mineurs. Mais si ce sont de grands enfants, c’est possible, voici les meilleurs PEA : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/

– Le CTO peut être ouvert par les mineurs, voici les meilleurs CTO : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

– De même pour les assurances vie (AV), elles sont ouvrables par / pour les enfants mais il faut bien choisir : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

2/ Il faut éviter les investissements sur le marché actions pour le court terme. Que ce soit en ETF ou en titres vifs. C’est très spéculatif. Il faut bien comprendre que plus on investit à long terme et plus la probabilité d’obtenir une bonne performance sur le marché actions (et immobilier) augmente. On explique ici comment placer selon l’horizon de placement : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/

Bonjour Nicolas,

Des investisseurs conseillent d’avoir des crypto monnaies dans un portefeuille. Je me demande si un EFT cryptos serait plus intéressant et prudent que des cryptos en direct ? Qu’en pensez vous ?

Merci.

Stéphane

Bonjour Stéphane,

On parle de l’investissement en cryptomonnaie ici : https://avenuedesinvestisseurs.fr/investir-cryptomonnaies-avis-coinhouse/

En format papier (ETF) ou format physique, il faut choisir, il y a des avantages et inconvénients pour chacun.

Dans tous les cas, c’est très spéculatif, alors pas plus de 5 % de son patrimoine à mon avis.

Bonjour,

merci encore pour votre article super clair. J’ai un problème de dualité entre Assurance vie et PEA pour lisser mes placements. J’ai une assurance vie Mes Placements (0,5% frais de gestion) et un PEA Boursorama.

Je souhaite lisser mes placements en tracker 500€/mois. Mais c’est plus simple avec une assurance vie qu’un PEA. En effet, chaque mois je peux mettre exactement la même somme sur plusieurs tracker en UC (100€ par tracker par exemple, même si sa part vaut plus).

Alors que sur un PEA j’achète une part, ce n’est pas fractionable.

Donc avec mon budget de 500€, si je veux prendre le tracker monde dont la part est à environ 300€, chaque mois je ne pourrai me payer qu’une part. Et comme je suis prets à allouer 500€ de mon budget, mon lissage risque d’être peu efficace, car à 500€, je n’aurai jamais 2 parts.

J’ai lu… je ne sais plus où qu’un lissage avec l’exacte même somme mensuelle est bien plus efficace.

Du coup quelle est selon vous la meilleure stratégie à moyen terme? (J’ai conscience des frais plus élevé en assurance vie). Dois je délaisser tous mes Trackers en Assurance vie au profit d’un seul Tracker World en PEA?

Mon allocation d’ETF actuel en assurance vie :

Lyxor Stoxx Europe 600 Technology UCITS ETF Acc – LU1834988518

Amundi ETF MSCI Europe Healthcare UCITS ETF | CH5 – FR0010688192

Amundi S&P 500 ETF – LU1681048804

Amundi Index Solutions – Amundi MSCI Em Asia UCITS ETF-C EUR – LU1681044480

Amundi MSCI Emerging Markets UCITS ETF – Eur C – LU1681045370

Lyxor World Water UCITS ETF – Dist – FR0010527275

Bonjour Axel,

Je comprends le dilemme.

On compare assurance vie et PEA ici : https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

Effectivement, il vaut mieux investir tous les mois (ou trimestres) la même somme en trackers. Ainsi on achète plus de quantité quand les cours sont bas, et moins en quantité quand les cours sont hauts.

Je vois 2 solutions possibles :

– Le tracker World EWLD est autour de 16 €, plus facile d’en acheter pour 500 € que le tracker World CW8 autour de 300 €.

– En investissant en trackers via le contrat d’assurance vie Darjeeling, les frais de gestion en unités de compte peuvent être compensés grâce au bonus sur fonds euro quand on investit en UC. Notre avis sur ce contrat : https://avenuedesinvestisseurs.fr/darjeeling-placement-direct-avis-assurance-vie/

Parfait aussi pour votre alternative avec le tracker World EWLD, je vais la mettre dans mon PEA.

Dans mon assurance vie, j’ai aussi celui ci : Amundi Index MSCI World UCITS ETF DR (LU1437016972) avec un valeur de 67€ / part. Vais je avoir les même résultat ?

J’admet que je ne comprend pas trop la différence entre le MSCI World UCITS ETF DR, World EWLD et le WC8.

Merci encore d’avoir pris le temps de me répondre.

Afin d’avoir une offre large de tracker en AV, j’en ai ouvert une chez Linxea que vous conseillez souvent et qui sera complémentaire de MesPlacements.

Je voulais pour finir vous soumettre une allocation de tracker pour avoir votre avis :

50% – ETF World Lyxor ou Amundi : Ce sera ma ligne de base comme vous le conseillez.

20% – D’un ETF techno pour profiter de leur forte progression. Je crois que ça surpondère, mais je ne trouve pas ça inintéressant.

Soit le mondial (+125% en 5 ans) : Lyxor MSCI World Information Technology TR UCITS ETF

Soit le Nasdaq (+116% en 5 ans) : Lyxor Nasdaq-100 UCITS ETF – Acc

10% – Amundi Index Solutions – Amundi MSCI Em Asia UCITS ETF-C EUR – LU1681044480

10% Amundi MSCI Emerging Markets UCITS ETF – Eur C – LU1681045370

5%% – Lyxor CAC 40 (DR) UCITS ETF – Dist : Par chauvinisme et pour profiter des dividendes sans impots à la source sur le long terme.

5% – Lyxor FTSE EPRA/NAREIT Global Developed UCITS ETF : Pour profiter de la chute des foncières, qui je pense, se relèveront à terme, avec une forte progression.

Qu’en pensez vous? Merci encore pour la qualité de votre site.

Bonjour Axel,

Dans le tracker que vous citez, je vois “DR”. DR = réplication directe = réplication physique (contrairement à synthétique). On en parle ici en 8ème critère de choix des ETF : https://avenuedesinvestisseurs.fr/comment-choisir-trackers-etf/#choisir

Vous pouvez comparez la performance des différents ETF World ces dernières années, cela doit se tenir dans un mouchoir de poche car ces ETF répliquent bien le même indice MSCI World.

Pour votre allocation ETF, comprenez que vous allez surpondérer le secteur technologies déjà bien présente dans l’ETF World. Idem pour le secteur foncières. Idem pour la France. Pourquoi pas si ce sont des convictions, mais il faut en avoir conscience ! Et puis ce sera plus compliqué qu’une allocation avec un seul ETF World, car vous allez rééquilibrer trimestriellement les lignes pour maintenir votre allocation sur du long terme.

Bonjour et merci beaucoup pour vos articles très bien faits. J’ai pris une ligne de tracker World et je vais alimenter régulièrement mon PEA avec ce support.

Pensez vous qu’il soit nécessaire de mettre un ordre stop sur un tracker de façon à se protéger d’un retournement important des marchés comme cela a été le cas en mars? L’idée est de réinvestir un peu plus tard pour profiter du rebond…

Cordialement

Bonjour Caroline,

Et vous fixeriez votre stop à quel niveau ? – 10 % ? Et si le cours baisse de 10,20 % et déclenche le stop loss, puis le cours repart vivement à la hausse, vous loupez le train et vous réinvestissez à quel moment ?

Il faut comprendre que le stop est un outil très piégeux.

Pourquoi pas en trading actif. Mais dans une approche d’investissement passif à long terme, nous sommes très sceptiques sur l’utilisation du stop loss. Nos bonnes pratiques de l’investissement en bourse : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour,

Tout d’abord merci pour pour votre site pédagogique !

Certains ETF ont une réplication synthétique et d’autres physique, qu’est-ce que cela veut dire exactement? faut-il s’en soucier lorsqu’on choisi un trackers?

Merci

Bonjour,

Certains investisseurs en font un critère pour choisir leurs trackers. Ce n’est pas essentiel selon nous.

On explique ici la différence entre ETF synthétique et physique, critère 8 : https://avenuedesinvestisseurs.fr/comment-choisir-trackers-etf/#choisir

Tout d’abord mes félicitations pour ce site complet et très bien écrit !

J’ai récemment décidé à me lancer en bourse, j’ai commencé sur le simulateur d’eToro, en tradant du CFD (daily) sur des actions comme Adobe,zoom,netflix, les compagnies aériennes etc (bref tout ce qui est grossièrement impacté par cette épidémie de covid). J’ai réussis à toucher de gros gains (toujours en virtuel biensur) mais aussi de grosses pertes, si bien que globalement les gains sont faibles. Votre article sur les ETF me ramène à la raison et je compte me faire un porte feuille plus sécurisé qund je passerais en argent réél. Cependant j’aime bien suivre l’actualité et tenter de gros gains éclair ! Je pense donc commencer avec un petit capital de ~2000 euros en répartis en ETF et ponctuellement investir de plus faibles montants en day trade. Qu’en pensez vous ?

Merci,

Deen.

Bonjour Deen,

Vous avez eu la démarche classique. Souvent on commence par “jouer en bourse” : trading actif, market timing…ça fait le bonheur des courtiers car on multiplie les ordres (donc les frais) mais c’est statistiquement perdant et très stressant, même si c’est fun aussi.

Ensuite on devient pragmatique et on “investit en bourse”. Investissement passif et mécanique, en trackers.

On explique cela ici, dans nos bonnes pratiques de l’investissement en bourse, 4 grands principes à appliquer : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

On peut aussi faire un mix des 2 approches pour continuer à avoir un peu de frissons tout en restant raisonnable : jouer avec un “bac à sable” (trading actif : stock picking et market timing) pour 10-20 % de son capital investi en bourse + investir en trackers ETF pour 80-90 %.

Bonjour,

Tout d’abord merci pour tenir à jour ce site très didactique.

Je suis en train de réfléchir à mon portefeuille en trackers pour un investissement de 5 000€. A priori vous conseillez plus bas de tout investir sur un tracker World, mais ces derniers ne prennent pas en compte les pays émergents et les petites capitalisations.

J’ai donc penser “diversifier” un tracker World avec l’allocation suivante :

– MSCI World (LU1681043599) : 80%

– Small Caps Europe (LU1291101555) : 7%

– Small Caps USA (LU1681038672) : 8%

– Emergents (FR0013412020) : 5 %

Que pensez-vous de cette allocation ? Je précise qu’il s’agit de sommes investies à long terme (au moins 5 ans, voire 8 ans).

Bonjour Pierre,

On suggère dans cet article pour faire simple 1 allocation avec une seule ligne (ETF World) ou 1 allocation avec 3 ETF pour reproduire l’indice World.

Mais pour aller plus loin et compléter l’indice World (1600 grandes capitalisations de 23 pays développés), il est vrai que l’on peut aussi diversifier sur les small caps et les émergents dans une proportion raisonnable.

Pour du long terme évidemment.

Ceci dit, pour un petit budget actions (moins de 20 000 € je dirais), cela va être laborieux et il y aura de toutes petites lignes (5 % de 20 000 € = 1 000 €, mais une ligne de 5 % d’un portefeuille de 5 000 € = un ordre pour seulement 250 €). Il faut penser à rééquilibrer son portefeuille tous les trimestres pour rester collé dans le temps à son allocation. Plus on multiplie les lignes et plus c’est laborieux, surtout pour un petit portefeuille.

Bonjour

J ai acheté des actions américaines mais le taux de change euros dollars reduit à néant les performances de celles-ci.

Je souhaiterais identifier un ETF qui permettrait d’absorber le taux de change Euros/Dollars – avez vous des propositions ?

Bonjour Clément,

Effectivement l’euro s’est renforcé par rapport au dollar ces dernières semaines. On est passés de 1,05 à 1,13 $ pour 1 €. Environ 7 % de baisse du dollar.

Nous listons dans le tableau un tracker S&P 500 hedgé, pour couvrir l’évolution des devises.

Bonjour Nicolas

Merci pour vos articles très complets et très instructifs.

J’ai ouvert 3 AV, Linxea Avenir, Spirit et Boursorama.

Quels trackers me conseilleriez-vous d’acheter?

Merci

Pascal

Bonjour Pascal,

Il faut surtout investir en trackers dans la bonne enveloppe. Les contrats d’assurance vie Linxea Avenir et Linxea Spirit ont moins de frais de gestion sur unités de compte que le contrat Boursorama Vie et un meilleur choix d’ETF.

Ensuite, à voir quels ETF sont disponibles parmi les unités de compte de vos AV, voici nos suggestions et à vous de décider : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

Bonjour,que pensez vous de l’ETF FR0011550185 , qui est sur le S&P500, comparé à ceux mentionnés dans l’article ?

D’ailleurs, je ne comprends pas pourquoi ces ETF ont des prix différents alors qu’il répliquent le même indice ?

Merci

Bonjour,

C’est un tracker émis par la BNP et qui réplique le S&P 500 comme les trackers Lyxor et Amundi du tableau. Regardez leur performance, elle est identique, environ – 7 % depuis le début de l’année. Il y a du volume d’échange aussi.

Pour le cours, peu importe. Regardez ma réponse au commentaire du 2 mai. Peu importe la cotation du tracker, sauf quand un tracker cote 300 € et que l’on veut passer des ordres à 500 €, on va privilégier un tracker qui réplique le même indice et qui cote à 20 € par exemple pour pouvoir atteindre facilement l’ordre de 500 € (et non un ordre de 300 € ou 600 €).

Bonjour,

Merci d’avoir rédigé cet article. Ca aide beaucoup. Par contre j’ai du mal à comprendre la partie suivante:

“Sachez que si vous investissez à très long terme (plus de 15 ans) le hedge se justifie moins, car les mouvements des devises sont cycliques dont en investissant sur le temps long on ne subit généralement pas ces mouvements.”

Si je regarde la yuan chinois et l’€. On avait 1€=11CNY en 2005 et 1€=7.7CNY à l’heure d’aujourd’hui. Cet indice n’a fait que baisser. Ne serait-il pas donc dans mon intérêt de prendre du hedgé?

Merci pour votre aide!

Bonjour Chris,

Cette phrases s’applique surtout à la paire EURO / DOLLAR. Ou aux différentes devises dans le tracker World.

Le Yuan est plus volatil et instable, donc il faut davantage penser à hedger. Mais investir sur les émergents (comme la Chine) n’est pas forcément une bonne idée. En tout cas l’indice Chinois ne reflète pas du tout la croissance du PIB du pays…la croissance ne se fait pas sur le marché coté.

Bonjour,

Dans mon PEA je souhaite mixer ETF et titres vifs, mais garder quelque chose de simple, est ce qu’une répartition 65% ETF US et 35% titres vifs est interessante ?

Ou plutôt considérer les sommes comme deux enveloppes distinctes et donc ETF World + titres vifs ?

Bonne continuation

Bonjour JP,

Vous pourriez très bien avoir un “fond de portefeuille” en ETF World + des titres vifs dans votre “bac à sable”.

Reste à déterminer le poids de votre fond de portefeuille et le poids de votre bac à sable. Généralement le bac à sable ne pèse que 10 ou 20 % pour quelques achats de conviction.

Bonjour Nicolas,

Merci pour toutes ces informations très éclairantes.

1/ Pour un 1er investissement en ETF de 2 000 € y aurait-il, à votre avis, une justification à partir sur une répartition sur 3 ETF géographiques plutôt que sur 1 ETF world ?

Votre réponse serait-elle la même pour 5 000 € ?

2/ Toujours pour ce 1er investissement en ETF de 2 000 € pensez-vous qu’il pourrait y avoir une justification à investir 50-50 sur 2 ETF Monde différents (plutôt que sur 1 seul) ?

Votre réponse serait-elle la même pour 5 000 € ?

Merci

Bonjour Matthieu,

1/ Pour “seulement” 2 000 € ou 5 000 € ce serait laborieux (plus de frais d’ordre et d’efforts de rééquilibrage tous les semestres) d’avoir une allocation sur 3 ETF géographiques différents, plutôt qu’un tracker World. Pour un portefeuille plus conséquent, à partir de plusieurs dizaines de milliers d’euros, cela se justifierait davantage, sans être indispensable pour autant.

2/ Pour 2 000 € ou 5 000 € on peut diversifier sur 2 trackers World différents, pour diversifier les émetteurs (Lyxor et Amundi par exemple). Personnellement j’investis 50/50 entre EWLD et CW8.

Bonjour Nicolas,

Félicitations pour la clarté de vos explications. Investir en ETF fait l’unanimité mais une question est rarement abordée : quand faut-il vendre ses ETF ?

Quelle stratégie recommandez vous pour vendre les ETF (via le PEA ou l’AV) ? Faut-il réaliser les plus values périodiquement ? Merci pour votre retour

Bonjour Stephan,

Les trackers actions, cela reste un investissement sur le marché actions. Il faut suivre les mêmes règles. Il y a plusieurs écoles, il faut suivre sa stratégie (à écrire sur Excel pour ne jamais dévier) qui peut être :

1 : laisser courir les gains et réinvestir les dividendes, car on investit sur du long terme. Et on commence à vendre progressivement 1 an avant l’échéance fixée (pour la retraite par exemple) ;

2 : fixer un % de plus-value à partir duquel on vend ou arbitre pour sécuriser les gains ;

3 : simplement rééquilibrer son allocation mécaniquement comme je l’explique ici en point 4 (ma stratégie personnelle tant que je suis en phase capitalisation et non en phase consommation) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour Nicolas,

Quand vous dite ” fixer un % de plus-value à partir duquel on vend ou arbitre pour sécuriser les gains “, comment se passe cette vente techniquement?….on vend la part d’ETF en gardant le gain dans la poche espèce et on rachète la part ETF à nouveau ensuite? merci

Bonjour Axel,

Si on choisit cette stratégie, on vend, et puis on rachète éventuellement plus tard. Mais c’est casse-gueule de vouloir timer le marché…je préfère largement la stratégie 1 ou la 3.

Bonjour Nicolas,

merci pour vos articles complets et faciles a lire.

Je souhaite investir sur le marche americain et technologie (GAFAM, FANNG…). Je connais deux titres aux USA: QQQ et IXN mais ils ne sont pas disponibles a partir d’un compte titre francais. Pourriez-vous me recommander des ETF equivalents? Merci. Autre question, quel % metteriez-vous dans un portefeuille sur le marche americain (investissement a 5ans et plus)? Merci.

Bonjour FLorence,

Dans le tableau, vous avez le tracker PUST qui réplique l’indice NASDAQ100 et éligible PEA :

https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

Si on suit la logique de la part de la capitalisation boursière, comme le tracker World, il faudrait pondérer entre 60 et 65 % d’USA dans une allocation actions. Voyez le camembert sous le tableau.

(Ceci n’est pas une recommandation d’achat, simplement une information).

Bonjour,

Les différents ETF sont ils soumis à la cotation DICI ?

Si non, quelle note auraient-ils selon vous pour juger du risque ?

Merci pour cet article clair et complet, votre site permet de bcp progresser.

Bonjour Jimmy,

Vous parlez de la mesure du risque qui va d’une échelle de 1 à 7 ?

Oui par exemple le tracker EWLD est évalué risque 5/7.

On explique comment procéder pour examiner un fonds d’investissement ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/choisir-ses-unites-de-compte/#exemple-fonds-investissement

Bonjour Nicolas,

Peux t’on vendre un etf de son portefeuille sans casser le PEA.

Je detiens 3etf et je veux simplifier sur 1 seul WLD

Bonjour Noa,

Oui vous pouvez vendre vos trackers sans que cela ne casse le PEA.

Heureusement, on peut acheter et vendre librement au sein du PEA.

Je vous invite à lire cet article, notamment la partie fonctionnement du PEA : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/

Bonjour Nicolas,

en fait je suis à la recherche d’un ETF éligible au PEA qui allie (Rendement – Régularité – Stabilité) au-dessus de 10% annualisé et si possible sur une période longue (5,10 ans voire plus).

Bonjour Nicolas,

Ce que vous cherchez n’existe pas. Le marché actions a une tendance haussière à long terme, mais passe nécessairement par des phases de hausse et de baisse. C’est ce qu’on appelle la volatilité, il faut savoir l’encaisser, ce qui se fait bien à long terme quand on a le mental.

Je vous invite à relire les bonnes pratiques de l’investissement en bourse, notamment le point 4 : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour,

je suis intéressé par le tracker ETF NOBL de ProShares “PROSHARE S&P 500 DIVIDEND ARISTOCRATS ETF”

mais je veux investir à très long terme avec le moins de frais possibles, capitaliser et bien sûr avec une fiscalité la plus faible possible. Pourriez-vous me dire quelles assurance vie ou PEA en France propose cet ETF ?

Merci

Nicolas

Bonjour Nicolas,

Vous parlez du tracker NOBL, ISIN US74348A4673 ?

Il cote en dollar et ne sera accessible que sur CTO. Donc c’est raté pour la fiscalité avantageuse du PEA ou de l’assurance vie.

Et vu le biais dividende, on peut s’attendre à une sous-performance par rapport à un tracker classique S&P 500. D’ailleurs +27 % ces 5 dernières années pour le NOBL alors que l’ETF Lyxor S&P500 (éligible PEA) est à +55 % sur cette période.

Merci Nicolas. En fait jai découvert les dividendes aristocrates. Si il existe un ETF du même genre, avec le principe dinvestir dans des sociétés qui font mieux chaque année depuis au moins 25 ans, je suis preneur…

Sur quel site peut on trouver les performances des ETF ? Merci

Je regarde les fiches des actions, trackers et autres fonds sur le portail Boursorama : dans le champ recherche il suffit de taper le code ISIN ou le Mnemo.

Sinon il existe le Lyxor Stoxx Europe Select dividendes 30, éligible PEA, ISIN LU1812092168.

Ceci n’est pas une recommandation d’achat.

D’ailleurs, vous semblez souffrir d’un biais dividende. Verser de plus en plus de dividendes est plutôt un constat d’échec, ce ne sont généralement pas des business florissants qui ont cette pratique (les GAFA préfèrent réinvestir leurs profits par exemple plutôt que de distribuer des div)…je vous invite à lire la question 9 de notre FAQ Bourse : https://avenuedesinvestisseurs.fr/faq-questions-bourse/#investir-emergents

Bonjour Nicolas,

Je viens d’ouvrir un PEA avec horizon long terme (10-15 ans) sur lequel je souhaite allouer ma somme risque sur les 18 prochains mois de manière périodique (afin de profiter de différents points d’entrée dans cette période assez mouvementée).

Je vais allouer 50-60% sur un ETF tracker Monde et compléter avec un peu de diversification/spécialisation.A votre avis, est-il plus judicieux d’allouer le reste sur:

1) Un mix DAX, Small Cap (Europe+USA), pays émergents

2) Un mix de secteurs : tracker ecologie, tracker biotech/médical, tracker aéro (qui me semblent potentiellement sous-évalués)

3) Une combinaison des 2 (mais j’ai peur d’avoir trop de tracker et donc de frais associés…)

Merci d’avance !

Bonjour Charlie,

Investir en PEA pour du long terme et progressivement, ce sont de bonnes pratiques.

Ajouter des small caps et des pays émergents au tracker World, pourquoi pas, car ils n’en font pas partie.

Mas ajouter du Dax (Allemagne) + des trackers sectoriels (écologie, médical, aéro, etc.), cela revient à un achat de conviction et cela revient à surpondérer car le tracker World en contient déjà, il faut en avoir conscience.

Et plus on ajoute des lignes à son portefeuille, plus il y a d’ordres à passer donc de frais…

Alors qu’avoir moins de lignes permet de rester plus facilement discipliné et régulier à long terme, ce qui est la clé.

Bonjour,

Je souhaiterai investir 400€ par mois dans un seul tracker monde.

J’hésite encore avec le CW8 AMUNDI et EWLD LYXOR.

Quels trackers choisir pour ce montant d’allocation par mois ?

Merci

Bonjour Rémi,

Actuellement le CW8 cote à 271 € et le EWLD à 16,43 €.

Donc pour un ordre à 400 €, le EWLD est plus pratique pour répliquer l’indice MSCI World.

Bonjour Nicolas,

j’envisage d’investir moi aussi sur mon PEA avec des tracker monde. Je ne comprend pas votre réponse à la question de Rémi. Vous dites ici que le EWLD est plus pratique pour répliquer. Plus pratique pour qui et pourquoi ?

Merci

Bonjour Stéphane,

EWLD plus pratique que le CW8 pour répliquer l’indice MSCI World, quand on a un “petit budget” comme Rémi qui passe des ordres de 400 €.

Car le CW8 cotait 271 €, donc avec un ordre il peut soit acheter 1 CW8 à 271 € soit 2 CW8 à 542 €…pas pratique pour se rapprocher des 400 € par ordre. Alors que le EWLD qui cotait à 16,43 €, Rémi peut en acheter 24 avec un ordre pour 394 €.

Pour moi qui passe des ordres d’environ 2k€, j’aurais pu acheter 7 CW8 ou 120 EWLD. Peu importe, j’ai tendance à alterner sur ces 2 ETF quand je veux répliquer l’indice MSCI World.

Bonjour,

Tout d’abord merci pour ce super article.

Je compte me lancer très prochainement dans la bourse mais je me posais une question concernant les ETF. Ceux ci sont ils forcément créés soit par la SG soit par le CA ?

N’y a t’il pas une possibilité de créer son propre ETF en mélangeant des actions de notre choix ?

Je vous remercie d’avancer pour vos reponses.

Bonjour Max,

Les trackers sont émis par différents émetteurs, les plus connus en France étant Lyxor (de la SG) et Amundi (du CA), mais il y en a d’autres.