Quels sont les meilleurs PER en gestion pilotée ? Avec la multitude d’options disponibles sur le marché, il est essentiel de sélectionner le meilleur plan d’épargne retraite (PER) avec les frais les plus compétitifs et l’accès aux meilleurs placements (fonds euro, fonds actions et immobiliers, etc.).

Il existe une centaine de PER en gestion pilotée sur le marché. Tous permettent d’épargner pour la retraite en défiscalisant les versements, dans le cadre d’une gestion pilotée par des professionnels selon notre profil (défensif, équilibré, ou offensif). C’est par défaut le fonctionnement du PER. Mais au niveau de la qualité et de la performance, il y a de grandes différences entre contrats. Nous avons fait le tri et retenu les meilleurs PER en gestion pilotée selon leurs frais, leurs placements et leur performance.

📌 En bref, les meilleurs PER en gestion pilotée sont :

- Le PER Ramify et Yomoni Retraite+ pour investir en trackers (ETF), en immobilier (SCPI) et en Private Equity ⭐️.

- Le PER BoursoBank Matla pour investir en trackers (ETF) avec les frais les plus bas du marché 💸.

- Le PER Goodvest pour investir en trackers (ETF) avec les meilleurs placements durables 🌍.

Voyons maintenant en détail les caractéristiques de chacun des meilleurs PER en gestion pilotée pour déterminer celui qui correspond le mieux à votre profil.

SOMMAIRE

- Tableau comparatif des meilleurs PER en gestion pilotée

- Yomoni Retraite+ : le PER en gestion pilotée de référence

- Ramify : le PER haut de gamme

- BoursoBank Matla : le PER plus limité aux frais compétitifs

- Goodvest : le PER durable

- Qu’est-ce qu’un PER en gestion pilotée ?

- Notre avis sur les PER en gestion pilotée à horizon

Tableau comparatif des meilleurs PER en gestion pilotée

En un clin d’œil, vous pouvez comparer les principales caractéristiques des meilleurs PER en gestion pilotée avec le tableau comparatif ci-dessous.

| Meilleurs PER en gestion pilotée | Ramify | Yomoni Retraite+ | BoursoBank Matla | Goodvest |

|---|---|---|---|---|

| Assureur | Apicil | Spirica (Crédit Agricole) | Oradéa Vie | Generali |

| Différentes formules et Unités de Compte utilisées | 1️⃣ "Essential" : fonds euro + trackers (ETF) 2️⃣ "Flagship" : fonds euro + trackers (ETF)+ immobilier (SCPI) 3️⃣ "Elite" : fonds euro + trackers (ETF)+ immobilier (SCPI) + Private Equity |

1️⃣ Par défaut : Fonds euro + Trackers (ETF) 2️⃣ Option "Multi-actifs" : Fonds euro + ETF + immobilier (SC Y Immo) + Private Equity (FCPR Apeo) |

Fonds euro + Trackers (ETF) BlackRock (iShares) | ETF ESG et Private Equity |

| Montant du premier versement | 1 000 € 3️⃣ : 10 000 € |

1 000 € | 150 € (prérequis : être client BoursoBank) | 300 € |

| Backtest performance annualisée sur 10 ans en gestion pilotée (du profil défensif au profil offensif) | 1️⃣ De 2,2 % à 10,2 % par an selon le profil 2️⃣ De 3,8 % à 10,2 % par an selon le profil 3️⃣ De 4,2 % à 10,2 % par an selon le profil |

1️⃣ De 2,9 % à 5,2 % par an selon le profil 2️⃣ De 4,8 % à 7,4 % par an selon le profil |

Non communiquée Notice d'information |

De 2,48 % à 7,07 % par an selon le profil |

| Meilleurs placements verts | ✅️ Sur demande | ✅️ Sur demande | ✅️ Automatique | ✅️✅️ Automatique |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % |

| Frais de gestion au total | 1️⃣ 0,70 % Apicil + 0,60 % Ramify + ~0,20 % ETF = 1,50 %/an 2️⃣3️⃣ Max. ~ 2,1 %/an |

1️⃣ 0,50 % Spirica + 0,80 % Yomoni + ~0,30 % ETF = 1,60 %/an 2️⃣ "Multi-actifs" = max. 2,2 %/an |

0,50 % Oradéa + 0,27 % BoursoBank + ~0,22 % ETF = 1 %/an |

0,40 % Generali + 0,90 % Goodvest + ~0,30 % ETF = 1,60 %/an |

| Service client réactif et efficace | ✅️ | ✅️ | ⚠️ Plus ou moins accessible | ✅️ |

| Notre avis | ✅️ PER haut de gamme + accès à l'immobilier et au Private Equity ❌️ APICIL Euro Garanti ne fait pas partie des meilleurs fonds euros |

✅️ PER performant et accessible + accès à l'immobilier et au Private Equity ❌️ Frais assez élevés pour l'option "Multi-actifs" (mais cohérents car SCPI et Private Equity) |

✅️ PER en gestion pilotée le moins cher du marché ❌️ Absence d'immobilier et de Private Equity |

✅️ Seul PER en gestion pilotée aligné avec les accords de Paris ❌️ Absence de fonds euro et d'immobilier |

| Classement comparatif | ||||

| Ouvrir un PER | ➡️ Découvrez le PER Ramify (3 mois de gestion offerts) | ➡️ Découvrez le PER Yomoni (jusqu'à 2000 € offerts) | ➡️ Découvrir Boursobank | ➡️ Découvrir le PER Goodvest |

| Documentation | Documentation sur le PER Ramify | Documentation sur le PER Yomoni | Documentation sur Boursobank | Documentation sur le PER Goodvest |

Finalement, bénéficier d’un PER en gestion pilotée est une excellente idée si vous souhaitez déléguer une partie de la gestion de vos investissements… à condition de choisir le courtier avec les meilleurs placements (ETF, SCPI, etc.) et les frais les plus compétitifs (0 frais sur versement et faibles frais de gestion annuels) !

Avis de Nicolas : selon nous, les PER en gestion pilotée Yomoni Retraite+ (surtout en profil défensif ou équilibré) et Ramify (surtout en profil dynamique) sont les plus intéressants. Car ils sont les seuls à diversifier les sommes placées sur 4 grandes familles d’investissement : le fonds euro, les actions (en format ETF, ce qui est selon nous le meilleur moyen d’investir en actions), en immobilier (SCPI) et en private equity. De plus, leurs services clients sont très professionnels et réactifs. Offre Yomoni jusqu’au 31/12/2024 : jusqu’à 1 000 € offerts (voir conditions de l’offre).

Note : si vous souhaitez bénéficier d’un conseil sur mesure pour l’ensemble de votre patrimoine (et pas simplement sur la partie placée en PER), il est préférable de faire appel à la gestion conseillée avec un conseiller en gestion de patrimoine indépendant.

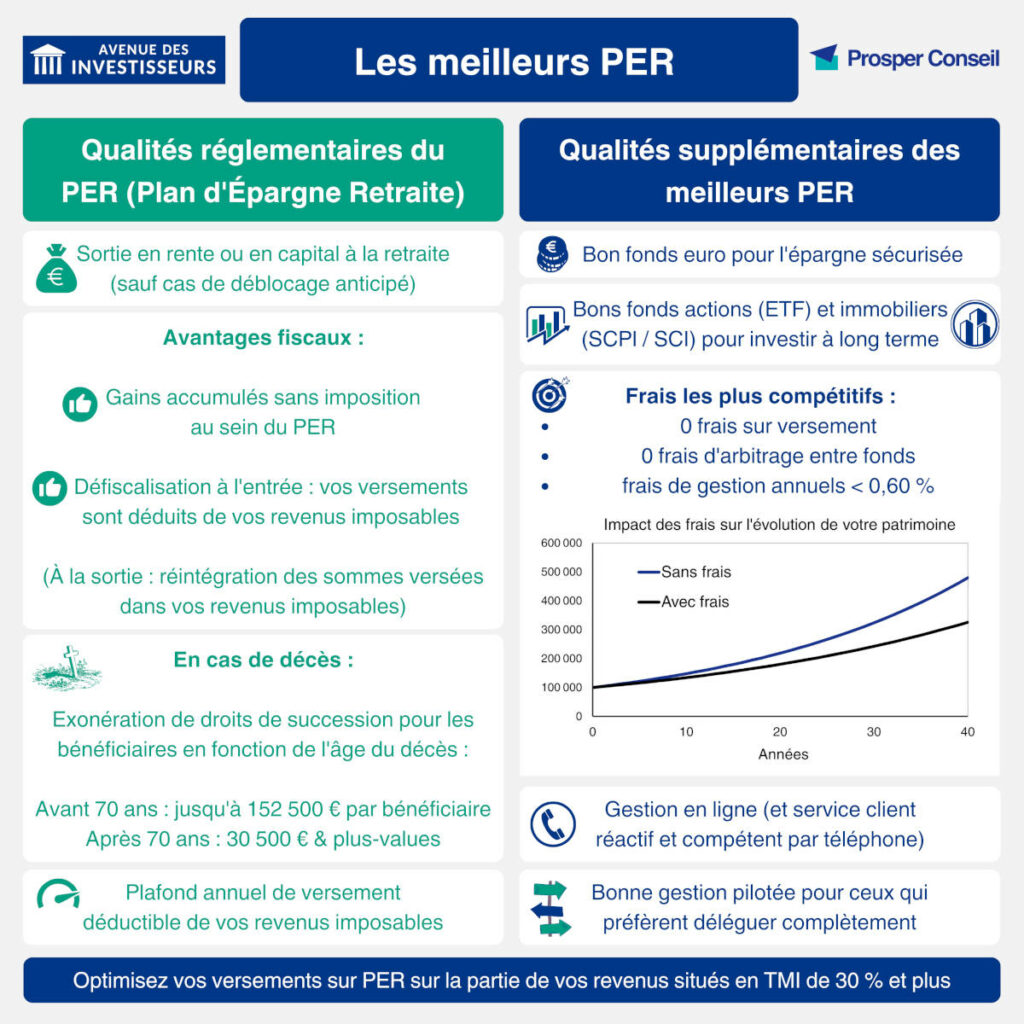

Par la suite, nous détaillons les 4 meilleurs PER en gestion pilotée du marché, choisis pour leurs qualités (partie droite de l’illustration ci-dessous).

Yomoni Retraite+ : le PER en gestion pilotée de référence

Yomoni propose deux PER :

1️⃣ Yomoni Retraite : PER bancaire créé en 2019. Seul PER bancaire du marché en gestion pilotée. Inconvénients des PER bancaires : il n’y a pas de fonds euro ni d’avantages à la succession contrairement aux PER assurantiels (👉 notre avis sur le PER Yomoni Retraite face aux PER assurantiels).

2️⃣ Yomoni Retraite+ : PER assurantiel créé en 2023. Il fait partie des meilleurs PER en gestion pilotée, c’est ce PER Yomoni Retraite+ que l’on présente dans le cadre de notre article.

✅️ Avantages du PER Yomoni Retraite+ :

- Excellent fonds euro avec une performance de 9,01 % sur 4 ans. Ce qui intéresse surtout les profils d’épargnants défensifs. (Comment définir son profil investisseur ?).

- Le choix entre une gestion pilotée en trackers (ETF) ou en “Multi-actifs” (ETF, SCPI et Private Equity).

❌️ Inconvénients du PER Yomoni Retraite+ :

- Un seul fonds immo (SC Y Immo Keys REIM) utilisé.

- Frais assez élevés pour le “Multi-actifs” : 2,2 % de frais de gestion tout compris.

👉 Notre avis complet sur le PER Yomoni Retraite+. En synthèse, avec trois profils différents : prudent, équilibré, dynamique, la gestion pilotée de Yomoni Retraite+ (voir l’offre) est une référence pour investir en trackers (ETF). L’option “Multi-actifs” est appréciable si vous souhaitez ajouter de l’immobilier et du Private Equity.

Offre Yomoni jusqu’au 31/12/2024 : jusqu’à 1 000 € offerts (voir conditions de l’offre).

Ramify : le PER haut de gamme

Ramify (voir l’offre PER Ramify en gestion pilotée) se distingue avec un PER haut de gamme. Nous accédons à une combinaison unique de placements en ETF, en immobilier, et en Private Equity soigneusement sélectionnés.

✅️ Avantages du PER Ramify :

- Possibilité de diversifier ses placements entre fonds euro, ETF, SCPI et Private Equity.

- Ramify Black : frais de Ramify réduits à 0,30 % à partir de 100 000 € d’encours.

❌️ Inconvénients du PER Ramify :

- Fonds euro “Apicil Garanti” plutôt décevant avec une performance de 5,30 % sur 4 ans. Donc un PER plus intéressant pour les épargnant en profil dynamique, mais à éviter pour les épargnants du profil défensif.

- Private Equity accessible à partir de 10 000 € uniquement.

👉 Notre avis complet sur le PER Ramify. En synthèse, il y a 10 profils différents du plus sécurisé au plus dynamique, donc une bonne personnalisation ! Le portefeuille en gestion pilotée “Ramify PER Élite” est à privilégier si on souhaite diversifier en immobilier et en Private Equity en plus des ETF (à partir de 10 000 €). De plus, si on a plus de 100 000 € d’encours chez Ramify, cela donne accès à Ramify Black (meilleurs placements et frais réduits).

BoursoBank Matla : le PER plus limité mais aux frais compétitifs

Le PER BoursoBank Matla se distingue par ses frais très compétitifs en gestion pilotée. Ce PER est adapté aux épargnants qui souhaitent investir uniquement en trackers (ETF). Mais à long terme, on estime qu’il est dommage de ne pas davantage diversifier (immobilier et private equity).

✅️ Avantages du PER Matla :

- Bon fonds euro “Sécurité Infra” avec une performance de 10,58 % sur 4 ans. Ce qui intéresse surtout les profils d’épargnants défensifs (ce qui n’est pas forcément pertinent quand on investit à long terme sur PER…).

- La gestion pilotée en trackers (ETF) avec les frais les plus compétitifs du marché (1 % tout compris).

- Ticket d’entrée de 150 € accessible à tous […]

❌️ Inconvénients du PER Matla :

- […] à condition d’ouvrir un compte bancaire BoursoBank. Lisez notre avis BoursoBank.

- Absence de fonds immobiliers et de Private Equity parmi les unités de compte.

- Service client BoursoBank plus ou moins accessible en fonction des périodes.

- Excellente gestion pilotée, mais gestion libre plus décevante.

👉 Notre avis complet sur le PER Matla de BoursoBank. En synthèse, malgré quelques points faibles, le PER Matla se démarque avec ses frais de 1 % tout compris. Avec trois profils différents : prudent, équilibré, dynamique. Il s’agit de l’option la moins chère pour investir uniquement en trackers (ETF). Mais c’est selon nous incomplet quand on investit à long terme (ce qui doit être le cas sur PER), on aimerait pouvoir diversifier en immobilier et private equity.

Goodvest : le PER durable

Le PER Goodvest (voir l’offre) regroupe les meilleurs placements verts disponibles sur le marché. Goodvest (en partenariat avec Carbon4 Finance) sélectionne avec rigueur ses fonds et mène une veille continue pour améliorer la durabilité de sa stratégie.

✅️ Avantages du PER Goodvest :

- Ticket d’entrée de 300 € accessible à tous.

- Sélection rigoureuse des placements les plus durables pour respecter l’accord de Paris sur le climat (maintenir l’augmentation de la température moyenne mondiale bien en-dessous de 2°C au-dessus des niveaux préindustriels).

❌️ Inconvénients du PER Goodvest :

- Absence de fonds euro pour sécuriser le capital à l’approche de la retraite.

- Absence de fonds immobiliers parmi les unités de compte.

👉 Notre avis complet sur le PER Goodvest. En synthèse, il y a trois profils différents : prudent, équilibré, dynamique. Et c’est le PER pour l’épargne “durable et responsable” : le PER de Goodvest sélectionne les meilleurs ETF ESG et intègre aussi un fonds de Private Equity dans les énergies renouvelables : Eiffel Infrastructures Vertes.

Qu’est-ce qu’un PER en gestion pilotée ?

✍️ Contrairement à un PER en gestion libre, un PER en gestion pilotée est une solution clé en main idéale pour ceux qui manquent de temps ou de compétences pour gérer eux-mêmes leurs placements. Voici les principaux avantages :

- Investissement simplifié avec un profil de risque standard (ex. prudent, équilibré et dynamique).

- Diversification automatique de votre portefeuille (optimisation du rapport rendement/risque).

- Gestion pilotée à horizon pour sécuriser progressivement votre capital à l’approche de la retraite.

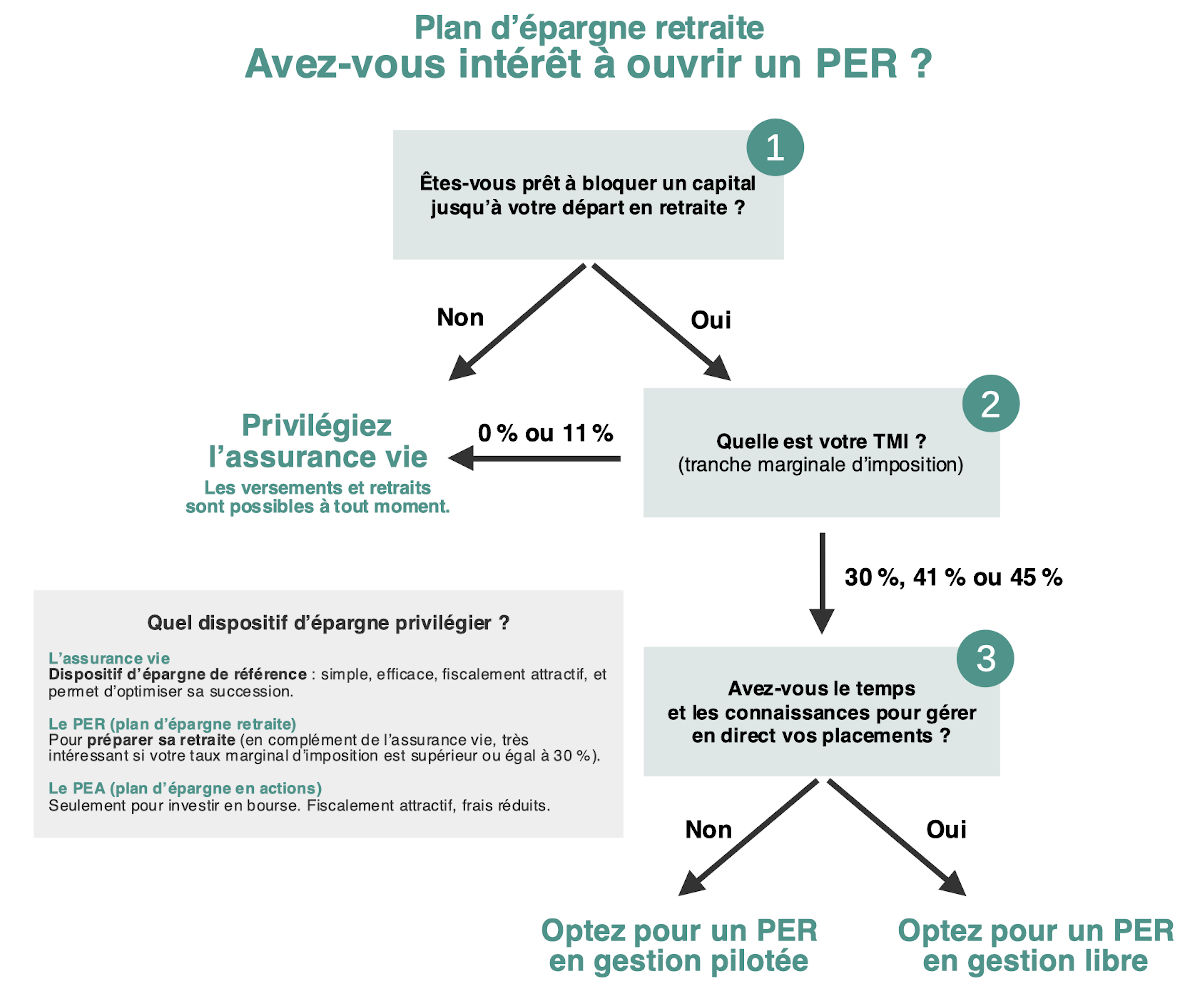

⚠️ Toutefois, le PER n’est pas l’enveloppe la plus adaptée pour la retraite, contrairement à ce que son nom indique. Il s’agit plutôt d’une enveloppe satellite à utiliser intelligemment chaque année pour défiscaliser si nécessaire.

💡Pour rappel, le fonctionnement global d’un PER assurantiel est similaire à l’assurance vie, mais avec une carotte fiscale sous conditions. En effet, les sommes versées sur un PER sont déductibles de votre revenu imposable (dans la limite d’un plafond). Elles font donc baisser l’impôt sur le revenu, mais elles sont bloquées jusqu’à votre retraite (sauf cas de déblocage anticipé).

Cependant, à la sortie, les sommes retirées du PER doivent être finalement intégrées dans votre déclaration de revenus (impôt sur les revenus). Il s’agit donc d’un “produit tunnel” qui permet de différer l’imposition à la retraite, où le taux d’imposition est généralement plus bas.

Le PER est donc particulièrement avantageux si votre tranche marginale d’imposition (TMI) est élevée pendant votre vie active (30 %, 41 % ou 45 %) et plus faible à la retraite. Sinon, mieux vaut placer sur les meilleures assurances vie.

Le PER : une enveloppe satellite de votre patrimoine

En réalité, à la retraite, la majorité de votre capital sera investi dans vos enveloppes « cœurs » de patrimoine, telles que :

- Le plan d’épargne en actions (PEA).

- L’assurance vie française (ou l’assurance vie luxembourgeoise).

- Le compte-titres (et/ou contrat de capitalisation en société holding) si vous êtes entrepreneur.

👉 La question essentielle est : avez-vous vraiment besoin d’un PER ? Car l’argent investi est bloqué jusqu’à votre départ à la retraite (sauf cas de déblocage anticipé comme l’achat de la résidence principale). Suivez cet arbre de décision pour obtenir la réponse !

Si vous êtes prêt à bloquer le capital et avez une TMI supérieure ou égale à 30 %, le PER peut être intéressant. Toutefois, cela doit être fait avec parcimonie, car le montant à verser chaque année doit être minutieusement étudié (dans la limite du plafond épargne retraite indiqué à la dernière page de votre avis d’imposition).

Note de Nicolas : dans tous les cas, pour l’essentiel de votre épargne, intéressez-vous aux meilleures assurances vie en gestion libre, et meilleures assurances vie en gestion pilotée. Et en complément, si le PER est intéressant dans votre situation, voyez aussi notre comparatif des meilleurs PER (gestion libre et gestion pilotée, d’ailleurs notre PER préféré PER Linxea Spirit combine gestion libre et gestion pilotée sur le même contrat).

Intégrer le PER dans votre patrimoine : exemple concret

👨🏿💻 Prenons l’exemple de Julien, 32 ans, diplômé d’une école d’ingénieur, et jeune cadre salarié d’un grand groupe du CAC40. Son salaire représente son unique source de revenu : 42 000 € bruts/an, soit 34 020 € de salaire net imposable.

En mai de l’année dernière, Julien déclare ses revenus sur impots.gouv.fr. En concubinage (union libre), il est considéré célibataire par l’administration fiscale (1 part fiscale). Après l’abattement forfaitaire de 10 % (il ne déclare pas de frais réels), son revenu net imposable est de 30 618 €, ce qui implique 2 472 € d’impôt sur le revenu (prélèvement à la source compris).

📅 Toutefois, en novembre de l’année précédente, son conseiller en gestion de patrimoine lui avait recommandé de verser 1 820 € et pas un euro de plus. Pourquoi ce montant ?

Cibler la tranche la plus haute uniquement

Car les versements réalisés sur son PER en année N sont déductibles de ses revenus imposables de l’année N (déclarés en mai N+1 dans la case 6NS). Ainsi, son revenu net imposable passe de 30 618 € à 28 798 €.

| Tranche de revenu (pour une part) | Tranche marginale d’imposition (TMI) |

|---|---|

| Jusqu’à 11 294 € | 0 % |

| De 11 295 € à 28 797 € | 11 % |

| De 28 798 € à 82 341 € | 30 % |

| De 82 342 € à 177 106 € | 41 % |

| Au-delà de 177 106 € | 45 % |

💡 Le versement de 1 820 € permet à Julien de “racler” la tranche à 30 % (300 € d’impôts économisés pour 1 000 € versés). Ainsi, il économise 546 € d’impôt (1 820 € x 30 %). Cependant, s’il avait versé plus sur son PER, il aurait entamé la tranche à 11 % avec une économie fiscale moindre (110 € d’impôt économisés pour 1 000 € versés).

Finalement, lors de son départ à la retraite, Julien pourra sortir petit à petit l’argent (en capital) de son PER. Les sommes défiscalisées à l’entrée seront au bout du compte fiscalisées à la sortie avec sa TMI de retraité (en théorie plus basse).

📈 Quant aux plus-values générées, elles sont imposées aux prélèvements sociaux (17,2 %) et à l’impôt sur le revenu (12,8 % ou possibilité d’opter pour le barème). Les % auront probablement changé d’ici-là !

Note de Louis : si la TMI de Julien reste à 30 %, cela reste intéressant puisque l’État lui fait un prêt à taux zéro pendant plusieurs décennies. En d’autres termes, il investit avec un effet de levier gratuit (au prix de l’illiquidité).

Notre avis sur les PER en gestion pilotée à horizon

En pratique, la majorité des PER fonctionnent avec une gestion pilotée à horizon. Ainsi, plus vous approchez de la retraite, plus les investissements risqués (comme les actions et l’immobilier) sont remplacés par des investissements sécurisés (comme les fonds euros). Avantageux si (1) cette stratégie vous convient et (2) vous ne souhaitez pas le faire vous-même.

Cependant, la gestion pilotée implique des frais plus élevés non-négligeables qui freinent les intérêts composés et réduisent vos performances à long terme. En outre, vous avez moins de contrôle sur les choix d’investissement, ce qui peut être frustrant si vous souhaitez mettre en place une stratégie différente.

En comparaison, la gestion libre implique de prendre toutes les décisions d’investissement. Cela vous donne un contrôle total sur votre portefeuille. De plus, les meilleurs PER en gestion libre (notamment le PER Linxea Spirit qui permet de combiner gestion libre et gestion pilotée) ont des frais moins élevés, ce qui peut augmenter votre performance.

Certes, la gestion libre nécessite d’apprendre les bases des marchés financiers. Toutefois, avec nos principaux articles, nous vous mettons à disposition toutes les billes pour prendre les meilleures décisions :

- Allocation patrimoniale : répartition/allocation idéale des actifs.

- Choisir ses unités de compte et fonds d’investissement.

Finalement, le choix entre un PER en gestion pilotée et un PER en gestion libre dépend de votre niveau de connaissance et du temps que vous pouvez y consacrer. Si vous préférez la simplicité et la tranquillité d’esprit, optez pour la gestion pilotée (ou la gestion conseillée). Si vous avez les compétences et le temps nécessaire, la gestion libre peut vous offrir plus de satisfaction et potentiellement de meilleures performances.

6 commentaires sur “Les meilleurs PER en gestion pilotée en 2026”

Bonjour Nicolas,

J’ai commencé à ouvrir le PER Ramify en profil dynamique avec le portefeuille flagship. Je compte aussi ouvrir le PER yomoni retraite +pour mieux diversifier. D’après votre article, il serait plus intéressant en profil défensif ou équilibré.

Hors d’après mon questionnaire et mes informations d’ AV chez eux il me conseillent un profil dynamique avec l’option multi actifs avec les frais en plus

Vous me conseilleriez de suivre leur avis? Les 2 en dynamique avec les accès aux SCPI et private equity en plus pour le yomoni

Merci pour votre retour.

Cordialement

Bonjour Mike,

Les courtiers d’assurance vie et de PER n’ont pas la vision globale de votre patrimoine.

Ils ne savent pas comment vous avez placé ailleurs.

Donc à vous de réfléchir à votre allocation patrimoniale globale, pour décider librement (vous n’êtes pas obligé de suivre le conseil du courtier).

Bonjour Nicolas, peux tu me donner ton avis: je souhaite ouvrir 2 PER et 2AV (pour moi et pour ma partenaire de PACS) dans un premier temps en gestion pilotée et par la suite peut être passer en gestion libre ou mixte. D’après ce que jai vu le Linxea Spirit est un incontournable, j’ai vu également le Lucya Cardif, le Ramyfi et le Yomoni cependant je ne sais pas comment les choisir pour le PER ou l’AV car ils font tous les 2.

-As tu un conseil par rapport à ça?

-Pour le linxea spirit j’ai vu que la gestion pilotée pouvait se faire par yomoni, l’allocation est elle bien différente entre une AV LINXEA SPIRIT et YOMONI VIE par exemple?

-je suppose également qu’il n’y a pas de différence d’allocation entre le contrat AV et le PER chez linxea ou Ramify ou Lucya…?

Merci pour ton retour

Bonjour Arnaud,

1/ Il faut placer en PER juste ce qu’il faut pour bien optimiser fiscalement, le reliquat (une bonne part de l’épargne en principe) allant plutôt en assurance vie.

Explication : PER ou assurance vie

2/ Linxea Spirit est top aussi bien en format PER qu’en format assurance vie.

En mode gestion pilotée, c’est une allocation proche de celle de Yomoni.

L’avantage de passer par Linxea Spirit c’est qu’on peut avoir sur le même contrat Linxea Spirit une poche en gestion pilotée et une poche en gestion libre, c’est plus souple !

3/ En pure gestion pilotée, Ramify est top, aussi bien en format PER qu’en format assurance vie.

Ramify fait la même allocation en AV et PER.

Idem pour Lucya Cardif je crois.

Bonjour,

Avez-vous un avis sur le contrat Meilleurtaux Liberté PER en gestion pilotée.

Cordialement.

Bonjour Alexis,

Un contrat qui fait pâle figure par rapport notamment au PER Ramify qui a d’excellentes performances ces dernières années (+14 % en profil équilibré et + 27 % en profil dynamique en 2024 notamment).