Vous êtes nombreux à apprécier les interviews d’épargnants qui nous présentent leur stratégie et leurs investissements. Nous sommes récemment entrés en contact avec Jonathan. Cet épargnant s’est constitué un patrimoine relativement important (2 M€ nets à 35 ans) en réalisant de belles opérations immobilières et en investissant de façon disciplinée et efficace en bourse. Il nous relate en détail son parcours et ses projets à venir.

D’autres interviews à lire (ou relire) :

- Ludovic (cofondateur de Avenuedesinvestisseurs.fr),

- Xavier Delmas (ancien trader et youtuber),

- Daniel Vu (investisseur immobilier),

- StephaneF (épargnant de la classe moyenne, devenu millionnaire),

- LKM (gestionnaire de fortune),

- Laurence (d’épargnante débutante à investisseuse avisée),

- Henri (investisseur expatrié),

- Fabrice (médecin expatrié en Suisse).

SOMMAIRE

- Présentation de Jonathan

- Parcours d’investisseur

- Investissements immobiliers

- Patrimoine actuel et allocation

- Succès et échecs : bilan et enseignements tirés

- Projets personnels et financiers

- Comment préparer son expatriation en UE ?

- Le mot de la fin

Jonathan, pouvez-vous vous présenter à nos lecteurs ?

J’ai 35 ans, je suis encore salarié, marié, avec un enfant. Profil classique : bac S, math sup/spé, puis école d’ingénieur. J’étais un élève moyen, pas de talent pour la création d’entreprise.

Je n’ai pas de passion particulière pour laquelle je passe beaucoup de temps, et je pense que c’est quelque chose à considérer pour l’après-salariat. J’aime bien “gérer mes affaires”, mais on ne peut pas vraiment considérer ça comme une passion.

Contrairement aux idées reçues, pour bien investir, il faut être rationnel, mais il n’y a pas besoin de travailler dur ou de talent particulier (sinon je n’aurais jamais réussi).

Quel est votre parcours d’investisseur ?

J’ai commencé à investir il y a 11 ans en commençant par la bourse. Comme beaucoup de jeunes investisseurs, j’ai voulu faire du stock-picking. J’ai eu de la chance (gros pari gagnant sur Amazon), et moins sur d’autres actions (c’est marrant comme on se souvient mieux de ses succès que de échecs).

L’investissement passif en bourse depuis 2012

Quand j’ai réalisé par différentes lectures que le stock picking était une mauvaise option car je faisais plus de la spéculation que de l’analyse de bourse, il me restait encore des sous de mes premiers “paris” gagnant. Nous étions en 2012.

J’ai donc ouvert et rempli un PEA sur Boursorama sur lequel j’ai investi sur un ETF Monde.

De plus, j’ai ouvert une assurance vie dans laquelle j’ai investi à 80 % en ETF Monde et 20 % en Fonds Euro.

En tant que salarié d’EDF, j’ai investi 25 % (le maximum autorisé) de mes revenus dans le PEE du groupe dans un fonds monde.

D’un peu plus de 10 ans de lecture et d’expérience en bourse, j’en ai retiré qu’un ETF Monde et ne pas faire de market timing (essayer d’anticiper les hausses ou les baisses en fonction de la macroéconomie) était le mieux pour moi.

La découverte de l’immobilier en 2018

Pendant longtemps, j’ai refusé de faire de l’immobilier par croyance : peur des impayés, de la fiscalité, des lois très pro-locataires en France. Après beaucoup de lecture et de réflexion, j’ai évolué en 2018 pour les raisons suivantes :

- Exploitation d’une inefficience de marché : autant le marché boursier est très efficient et il est impossible de “faire une bonne affaire”, autant c’est tout à fait possible dans le marché immobilier. Négociation avec le vendeur, agent immobilier qui préfère enchaîner les transactions plutôt que d’apporter un maximum de valeur au vendeur, les biens immobiliers ne sont pas fongibles comme des actions.

- Utilisation du levier du crédit. Le crédit est un multiplicateur (à la hausse comme à la baisse) de performance. Quand on a investi tout son argent en bourse, le seul moyen pour continuer à investir est d’utiliser l’argent de la banque. Le fait est que les banques ne prêteront pas pour acheter des actions TOTAL, mais seront disposées à vous suivre pour acheter un taudis dans la Creuse.

- Possibilité de créer de la valeur. En réalisant des travaux de rénovation et de division, il est possible de créer de la valeur supplémentaire sur le bien, ce qui est impossible en bourse.

- Optimisation de la fiscalité. En utilisant les différentes possibilités du code des impôts, il est possible de passer d’une fiscalité française dissuasive à une fiscalité très raisonnable.

Note de Nicolas : j’ai à peu près le même timing que vous Jonathan ! Investissement en bourse depuis 2010 environ. D’abord stock picking, avant de “voir la lumière” et de privilégier l’investissement passif (ETF Word, investissement régulier sans market timing). Puis investissement immobilier depuis 2018, pour exploiter l’effet levier et faire travailler plus d’argent en m’endettant (150 000 € de SCPI car je n’ai pas le goût d’être bailleur et de gérer moi-même, puis ma résidence principale). Le point de l’efficience des marchés est très juste, en bourse le marché est efficient donc il est quasiment impossible de le battre (c’est pourquoi les ETF battent plus de 95 % des gérants de fonds à long terme), alors qu’en immobilier il est plus facile de battre la moyenne du marché à condition de faire des efforts de gestion.

Rebond de Jonathan : j’ai fait de l’immobilier en direct car je n’ai pas d’entreprise (side-business comme disent les américains). Si j’avais un site internet / business, alors en effet je n’aurais fait que des SCPI pour consacrer mon énergie à mon business.

Note de Nicolas : bien vu ! J’ai failli acheter de l’immobilier locatif “en dur” en début d’année, puis vu le travail j’ai laissé tomber sinon ça allait empiéter sur Avenue des investisseurs et d’autres gros projets, et j’ai donc acheté mes SCPI Corum (avis)…

Au niveau immobilier : quels sont vos investissements ?

J’ai acheté en 2019 une maison de ville dans le 94 que j’ai :

- vraiment bien recherché (un bien horrible en-dessous du marché),

- âprement négocié (utilisation de l’absence de clause d’obtention du crédit pour baisser encore le prix),

- acheté à crédit (à l’époque, grâce à l’absence de crédit en cours et de mon patrimoine gagné en bourse, j’ai obtenu un 0,48 % sur 20 ans),

- rénové et divisé (60 % du prix du bien en rénovation / division).

Comment gérez-vous cette maison en pratique ?

De manière pratique, le bien est divisé en 6 appartements à neuf, chacun avec cuisine et salle de bain. Beaucoup de jeunes travailleurs ou étudiants préfèrent un tout petit appartement plutôt qu’une colocation. Généralement nos locataires restent un an et demi.

Ma femme et moi nous partageons les tâches. Il est donc important d’embarquer sa moitié dans l’aventure pour aller dans le même sens et s’organiser au mieux :

- je m’occupe de l’annonce leboncoin (en île de France il n’y a pas de problème de vacance locative), de la sélection des dossiers, de l’aspect administratif et contractuel ;

- ma femme s’occupe de la gestion de l’équipe travaux, de la femme de ménage.

Les travaux ont été réalisés par madame, qui a recruté une architecte et les ouvriers pour 6 mois de travail (nous avions 1 an de différé). Elle allait à Leroy Merlin négocier directement les tarifs avec les vendeurs, pendant que je louais la camionnette pour transporter les matériaux. Nous préférons rénover une ruine nous-mêmes plutôt que d’acheter du neuf : meilleure rentabilité et maîtrise de la qualité des travaux.

Notre expérience des agences n’est pas très bonne : l’intérêt de l’agence n’est pas le même que le mien, ce qui a fait que l’agence ne nous a pas fait un super travail. Nous avons repris la gestion en direct très vite. Ce n’est pas de tout repos, mais le jeu en vaut la chandelle.

Avec l’expatriation à venir, se posera la question d’une délégation à une personne de confiance ou bien d’une vente en fonction du marché, une vente simple ou bien le garder dans une structure à l’IS (impôt sur les sociétés). En effet en tant qu’expatrié on passe de LMNP à LMP, donc à voir (explications plus loin).

Et quel bilan financier ?

Prix d’achat : 220 000 € pour 119 m²

Frais de notaire : 12 775 €

Travaux et Ameublement :147 000 €

Coût total : 380 000 €.

Financement : 110 % à crédit au taux de 0,48 % sur 20 ans.

Flux actuel : 3 433 € de revenus mensuels (600 € de charges comprises), 1 770 € de remboursement de crédit mensuel et 1 500€ / an de taxe foncière.

Note de Nicolas : excellent rendement : 41 k€ de revenus locatifs / 380 k€ = 10,80 % brut ! Surtout en Ile de France, c’est exceptionnel d’atteindre plus de 10 % brut ! Belle pépite. Même s’il a fallu beaucoup d’huile de coude (pour trouver la pépite, suivre les travaux et gérer), c’est un travail d’entrepreneur bien rémunéré. Et si vous avez optimisé fiscalement (en LMNP), le rendement net doit dépasser 8 % et avec cashflow positif ! Si je compte bien : 3 433 € x 12 – 1 770 € x 12 – 600 € x 12 – 1 500 € = +11 256 € (cashflow positif, mais il faut compter quelques provisions sur travaux et vacance locative…et l’impôt sur le revenu mais en LMNP vous payez sans doute 0 IR).

Rebond de Jonathan : le compte est bon. En travaux, on vient de tout rénover quand on a acheté donc rien à prévoir en principe. Vacance locative totalement nulle : quand un locataire veut partir (1 mois de préavis), dès le jour où l’annonce parait on a une trentaine de dossiers solides (malheureusement l’Ile-de-France est sous dotée en logements), donc c’est remplacé le jour du départ du locataire. Pour l’IR, en effet grâce au régime LMNP pendant 7 ans il sera à 0 € entre l’amortissement comptable et les travaux. Au-delà se posera la question de l’arbitrage.

Donc maison exploitée en nom propre au statut LMNP ?

Je l’exploite actuellement en LMNP (loueur en meublé non professionnel). Le rendement est excellent, mais ce n’est pas totalement un investissement passif (6 locataires dont il faut s’occuper).

Ce bien me rapporte beaucoup chaque année. Donc faire un deuxième investissement ainsi me basculerait sur le régime LMP, ce qui n’est pas avantageux.

J’ai donc décidé de monter une structure de SCI à l’impôt sur les sociétés (IS) pour continuer d’investir en immobilier.

L’investissement en SCPI via une société à l’IS

Ma femme a trouvé (j’en parle plus bas) un deuxième bien sur Argenteuil, encore plus grand, encore plus rentable (des sacs poubelles dans le salon, odeur de l’urine dans la chambre, bref, aucun acheteur en concurrence). C’était le projet parfait : 12 % de rendement brut à 15 minutes de la défense, 0,62 % de taux immobilier sur 20 ans, un cashflow positif qui nous permettait d’arrêter la vie salariée seulement avec ce bien.

La belle histoire s’est arrêtée quand on a reçu l’appel du notaire faisant suite à l’utilisation du droit de préemption par la mairie pour agrandir le collège à côté.

Ne trouvant pas d’autre trésor (vu le risque pris, le travail et l’implication demandée dans l’exploitation d’un bien immobilier, je n’investis que sur un minimum de 7 % brut dans ma zone de recherche) et l’ère des taux bas tirant sur sa fin, j’ai pris la décision d’investir en SCPI.

Le but était de profiter encore du crédit et de diversifier par rapport à l’immobilier résidentiel en France. J’ai donc investi sur un portefeuille de 5 SCPI (les SCPI étant elles-mêmes diversifiées sur plusieurs biens, il n’est pas nécessaire d’avoir 36 SCPI différentes). Investissement réalisé fin 2021, avec un achat en SCI à l’IS via un crédit à 1 % sur 20 ans (+2 ans de modulation).

J’ai acheté pour 600 k€ de SCPI en pleine propriété à crédit, sachant qu’il y avait pour 100 k€ de SCPI en nue-propriété (remembrement 2025) en apport à la création de la société.

Le cashflow sera positif à partir de 2025. L’objectif est d’avoir une rente immobilière qui prendra le relai de la rente boursière en cas de volatilité importante.Je n’ai pas calculé le TRI, mais l’opération a un rapport risque / rendement / travail intéressant.

Une fois expatrié, la société me suivra. Dans notre pays de destination, les dividendes et plus-values sont très peu taxés, par un mécanisme un peu compliqué. À ce stade, la rente boursière devrait suffire (en nom propre), mais si besoin, je pourrai utiliser la rente immobilière.

D’autres investissements immobiliers prévus ?

En début d’année 2022, j’ai investi à l’étranger (notre prochaine destination, changement de vie prévu dans quelques années). Toujours à crédit dans un appartement qui sera mis en LCD (location courte durée type AirBnB).

Sans vouloir dévoiler le pays (je suis encore salarié, mais on pourra faire une deuxième interview une fois expatrié), il est toujours plus compliqué d’acheter à l’étranger. Le marché immobilier français est considéré comme l’un des plus transparents au monde : il est facile de connaître les prix d’achat et de vente (Etalab), le parcours chez le notaire est bien balisé, le nombre de mètres carrés est clair (loi carrez).

Note de Nicolas : encore une fois, c’est bien joué de la part de Jonathan. Excellents investissements, et excellent montage qui vient doper le rendement net ! Via la société, les SCPI auraient pu être achetées en usufruit pour pratiquer un amortissement, c’est une autre optimisation fiscale. En nom propre, le statut LMNP est le plus intéressant fiscalement selon nous, car il permet d’écraser les revenus locatifs imposables à 0 € grâce à l’amortissement comptable (exemple investissement LMNP). Ensuite, afin de ne pas dépasser le plafond de revenus maximal en LMNP et ainsi éviter de passer en statut LMP davantage taxé, il est pertinent de réaliser les investissements ultérieurs via une société. C’est de l’ingénierie patrimoniale classique. On structure notre patrimoine : une partie est investie en nom propre (optimisation de la niche fiscale LMNP), l’autre partie en société à l’impôt sur les sociétés (on peut déduire les charges et amortissements, pour arriver à un résultat imposable à 0 € ou presque). Ceci dit, il faut savoir qu’en cas de revente, la plus-value est davantage taxée en société. Des différences également pour la transmission. Notre article : investir en immobilier en nom propre ou en société ?

Rebond de Jonathan : en effet, il est important d’avoir les biens qui seront revendus ultérieurement en LMNP, et les biens qui sont destinés à être gardés à “l’infini” en société. Clairement, des parts de SCPI ne nécessitent aucun travail, et je pourrai transmettre la société à mon enfant sans crainte de mauvaise gestion de sa part.

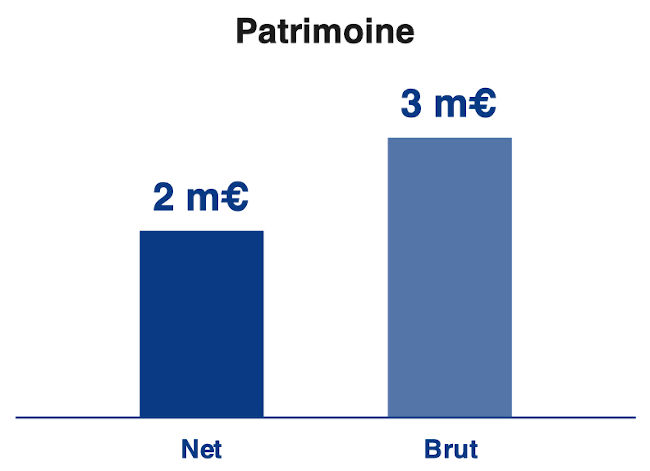

Quel est votre patrimoine actuel ? Quelle allocation ?

Le patrimoine est maintenant arrivé a un peu plus de 3 millions d’euros bruts, dont un peu plus de 1 million d’euros à crédit. Donc environ 2 M€ nets.

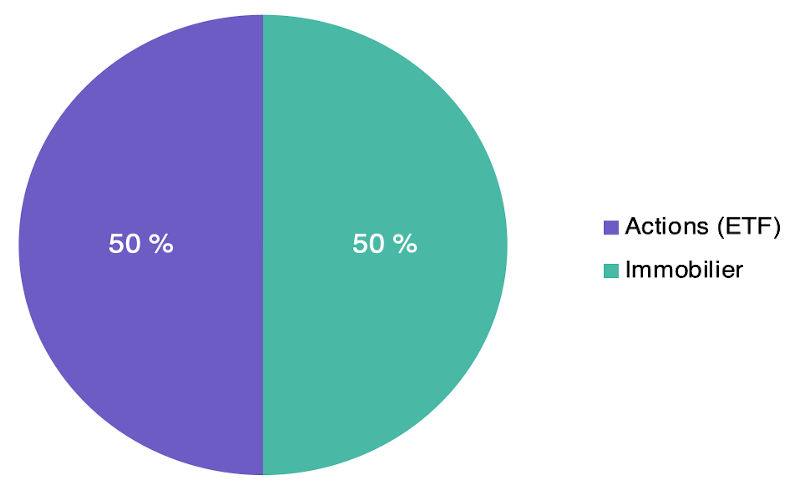

Les gens aiment bien raisonner en termes d’allocation stratégique, mais à mon sens, cela s’applique à un portefeuille financier et non pas à un patrimoine global.

Il se trouve que je suis à peu près à 50/50 entre l’immobilier et la bourse. Mais si demain je trouve une pépite et le financement qui va avec, je ne vais pas stopper le projet sous prétexte que cela me dévierait de mon allocation stratégique.

De même, la partie Bourse est quasi exclusivement sur un ETF World et non pas sur GameStop. Et la partie immobilier est bien diversifiée avec de l’immobilier résidentiel, du commerce, du bureau, en France comme à l’étranger.

Les crédits étant bas et à taux fixe, ceux-ci ne seront bien sûr pas soldés, sachant qu’en face les revenus locatifs sont indexés sur l’inflation.

Succès et échecs ? Des enseignements à en tirer pour les lecteurs ?

Les échecs :

- J’ai fait du stock picking et du market timing à mes débuts en me pensant plus malin. Il m’a fallu beaucoup de lecture pour comprendre que vu le nombre d’intervenants sur le marché, la probabilité de battre la moyenne est infime.

- J’ai attendu longtemps avant d’investir dans l’immobilier (2019). Peur des impayés, de la fiscalité confiscatoire. Alors que les impayés représentent moins de 1 % et que beaucoup de propriétaires sélectionnent mal leurs locataires. Alors que la fiscalité peut être diminuée par les dispositifs légaux (LMNP, SCI à l’IS). Et que l’utilisation de l’effet de levier fait une multiplication incroyable sur le long terme.

Les réussites :

- J’ai embarqué ma femme dans l’aventure assez tôt, ce qui a permis d’être complémentaires (je m’occupe des papiers et de la négociation immobilière, elle s’occupe de la recherche et de la rénovation), et de nous rapprocher (un but commun : l’indépendance financière de la famille), et d’aller plus loin par l’émulation.

Vos projets personnels et financiers ? Nouvelle allocation cible pour y répondre ?

Une expatriation. Ni ma femme ni moi n’avons de famille en France et nous avons tous les deux des profils internationaux. Notre objectif est d’avoir une base stable dans un pays favorable de l’UE, et de pouvoir se déplacer régulièrement dans le monde pour y voir la famille et voyager. Nous souhaitons aussi continuer à investir en créant de la valeur.

Nous avons choisi de partir car nous avons apprécié l’opportunité d’améliorer notre qualité de vie : plus de sécurité au quotidien (nous vivons en île-de-france), vie moins chère, meilleure météo.

Tant que nous ne dépassons pas 183 jours par an, nous pourrons voyager dans différents pays (j’ai ma sœur en Allemagne, et ma belle famille en Chine) sans remettre en cause notre base locale.

Nous souhaitions aussi un pays en langue anglaise car je suis bilingue, mais je ne parle pas allemand ni chinois.

Le patrimoine va peu changer de par notre expatriation, car celui-ci est déjà bien optimisé. Seules les enveloppes (PEA, assurances vie) vont changer.

Nous avons un peu d’Air Liquide et de LVMH en nominatif pur, mais tout le reste du portefeuille boursier sera sur un CTO (IBKR grâce à l’excellent article lu sur ADI : avis Interactive Brokers).

Il nous a été recommandé une assurance vie luxembourgeoise avec utilisation du crédit lombard, mais je ne suis pas à l’aise avec l’assurance vie (nous avons une créance sur l’assureur, nous ne sommes pas propriétaires des fonds et le crédit lombard peut être soumis à un appel de marge en cas de turbulence sur les marchés).

Pour l’immobilier, tant que celui-ci est à crédit, il restera tel quel (en cas de vente du bien, un crédit doit être remboursé sauf clause particulière).

Une fois les crédits remboursés, dans un peu moins de 20 ans, l’optimisation financière voudrait qu’on arbitre en faveur d’un ETF Monde. Mais d’un autre côté, la régularité des revenus de l’immobilier apporte une sécurité psychologique qui remplace le fonds euros. Affaire à suivre.

Note de Nicolas : le crédit lombard est totalement paramétrable pour qu’il n’y ait jamais d’appel de marge (même en cas de chute monstrueuse des actions), on appelle ça la clause d’arrosage. J’ai bien relevé votre projet d’indépendance financière. Si on part sur une hypothèse conservatrice, avec un patrimoine de 2 M€ nets rémunéré à 3 % net, cela génère 60 k€ de revenus passifs nets annuels. Dans un pays de l’UE (hors pays très riche avec coût de la vie élevé, je pense à la Norvège ou Suisse mais hors UE), une famille de 3 personnes vit convenablement avec de tels revenus. L’indépendance financière à moins de 40 ans est à portée de main pour vous, sans nécessité de travailler et sans grignoter le capital. Et d’ici à ce que vous partiez dans quelques années, avec un patrimoine plus important et une allocation dynamique, vos revenus passifs nets annuels pourraient même dépasser les 100 k€.

Rebond de Jonathan : le patrimoine financier doit juste tenir 20 ans. En effet, après 20 ans, les crédits des SCPI seront remboursés et la rente immobilière prendra le relais. On pourrait donc prendre un taux de retrait plus proche des 5 %. Mais n’ayant pas de loyer (on achète cash notre résidence principale), une taxation moins élevée (pas d’impôt foncier, PFU à 0..) et pas de style de vie luxueux, même 60 k€ net annuel serait ample pour nous.

Comment préparer son expatriation en UE ?

Je pense que cela dépend de la situation familiale et du pays, mais une grille générale pourrait être :

- Source de revenus : comment va-t-on vivre sur place (travail, revenus..) ?

- Installation: où acheter, à quel prix ?

- Les enfants : école, intégration.

Si on part de France, il y a toutes les chances que la fiscalité d’accueil soit bien plus faible. Mais encore faut-il regarder la fiscalité spécifique du pays et comment l’optimiser (entre dividendes et plus-values, entre CTO et assurance vie, etc.)

Note de Nicolas : on peut recommander de faire un 1er test de quelques mois de vie sur place en location (et pas que l’été). Pour être certain que la nouvelle vie nous plaise avant de s’installer définitivement et éviter le syndrome de “l’herbe toujours plus verte ailleurs”. Et pour voir si le système administratif, de santé, scolaire, fiscal…est OK. De plus, il peut être pertinent de consulter un avocat fiscaliste (fiscalité internationale) pour déterminer la résidence fiscale et voir comment seront imposés les différents revenus selon la convention bilatérale entre la France et le pays de résidence.

Rebond de Jonathan : bien entendu, il faut déjà aller sur place avant une expatriation. Après, une expatriation rentier est différente d’une expatriation salariée dans le sens où il y a plus de possibilités. Ma philosophie est de prévoir de la flexibilité dans les plans. En effet, si après quelques années nous souhaitons changer (Allemagne ou Chine), la structure du patrimoine sera assez flexible pour s’adapter.

La notion de résidence fiscale : aparté de Nicolas

La notion de résidence fiscale est importante, car c’est ce qui détermine quelles règles d’imposition des revenus prévalent : celles de la France ou celles du pays où vous déménagez. Cette interview est l’occasion de me replonger dans mes cours de fiscalité internationale !

On est résident fiscal français si :

- lieu de séjour principal en France (au moins 183 jours par an) ;

- OU si on y exerce notre activité professionnelle principale ;

- OU si on y a le centre de nos intérêts économiques : plus de revenus de source française (revenus locatifs par exemple) que de revenus de source étrangère.

En ce sens, selon le 3ème point, en raison de vos revenus locatifs, vous pourriez être considéré comme résident fiscal français même si vous n’y vivez plus !

MAIS quand on peut être à la fois considéré domicilié fiscalement en France et dans un autre pays, il y a “conflit de résidence” et il faut déterminer la résidence fiscale selon les règles OCDE. Il y a 4 critères successifs pour trancher le lieu de résidence :

- localisation du foyer d’habitation permanent ;

- localisation du centre des intérêts vitaux ;

- lieu de séjour habituel ;

- en dernier ressort : la nationalité.

Finalement, dès le 1er critère des règles OCDE, vous pourriez être considéré comme résident fiscal de votre nouveau pays. Ce qu’il vaudrait mieux faire valider par un avocat fiscaliste.

Quelle sera votre résidence fiscale ?

Il est clair que pour sécuriser notre résidence fiscale, il sera nécessaire de vendre :

- notre résidence principale en France (elle est payée et nous servira pour acheter notre résidence principale là-bas) ;

- l’immobilier locatif détenu en nom propre (l’immeuble dans le 94). Nous pouvons soit faire une vente simple à un acheteur, soit le passer en société à l’IS.

Ainsi , nous n’aurons plus d’immobilier en direct en France. Les parts de SCPI sont déjà logées dans la société.

Concernant les comptes financiers, tout sera mis dans un CTO de chez Interactive Brokers (hors France) en ETF Monde. Le VWCE est top (ETF Vanguard FTSE All-World). Ceci garantira que l’immense majorité de nos intérêts économiques sont hors France.

Pour le tracker World, vous ne préférez pas l’ETF iShares Core MSCI World (ticker IWDA) ? ETF physique capitalisant à 0,20 % de frais de gestion

- IWDA (IE00B4L5Y983) : indice de référence MSCI World (1600 + grosses sociétés du monde développé). TER de 0,20 %.

- VWCE (IE00BK5BQT80) : indice FTSE All World (4115 sociétés, grosses comme mid cap, monde développé et émergents). TER de 0,22 %.

Même si j’ai une préférence pour VWCE, les deux sont d’excellentes options. Il vaut mieux ne pas trop se torturer sur le choix entre les deux ETF et plutôt dépenser son énergie là où on a un impact (immobilier, blog en ligne, side business).

Le mot de la fin ?

En synthèse, quelques recettes que j’ai utilisées et qui pourraient être utiles aux lecteurs :

- Embarquer sa moitié dans l’aventure de l’indépendance financière.

- Dépenser moins que ce que l’on gagne pour créer un flux d’argent à investir.

- Avoir une épargne de court terme pour se sécuriser. Cela permet de se sentir assez à l’aise pour se concentrer sur les actifs risqués.

- Investir le cash en bourse (actif le + rentable à long terme).

- Investir en immobilier à crédit.

- Diversification : des classes d’actifs, des sous-classes.

- Soyez investi sur des actifs qui vous donnent confiance : c’est la seule façon de continuer le buy and hold dans les périodes de stress.

Merci beaucoup Jonathan pour votre partage d’expérience ! C’est un parcours d’épargnant remarquable, vous avez optimisé votre patrimoine sous tous les angles : financier, fiscal et juridique. Bonne continuation, on a hâte de vous interviewer de nouveau dans 5 ans quand vous serez expatrié (et peut-être rentier !)

Si comme Jonathan vous souhaitez atteindre l’indépendance financière, notre article : le mouvement FIRE.

26 commentaires sur “Interview de Jonathan : investisseur immobilier, actions, et futur expatrié”

Bonjour Nicolas,

Merci pour cet article! très intéressant,

nous envisagons actuellement l’achat d’un appartement à crédit pour du LMNP.

Nous avons trouvé le bien à 100k pour 600euro de travaux, selon mes calculs nous obtiendron un cash flou positif de 500 euro par ans après travaux tf charges, compta ect ….

je m’interroge sur le contexte actuel, est il vraiment opportun d’investir aujourd’hui vu le contexte de montée des taux et…

Merci pour votre avis précieux.

Bonjour Sophian,

Face à l’inflation, si on n’investit pas c’est encore pire, notre capital se fait dévorer par l’inflation.

Les actions et l’immobilier sont 2 actifs qui se comportent bien face à l’inflation, on en parle ici : inflation, comment protéger son épargne.

@Jonathan : je note que votre crédit de l’emprunt SCPI est de “1% sur 20 ans”. Ce taux est exceptionel, voire jaamis vu et pourtant j’ai parcouru tous les courtiers et banquiers.. Quel est votre secret ?

Bonjour Jeremy,

le taux de 1% sur 20 ans a été obtenu en Octobre 2021 en passant par un CGP qui était apporteur d’affaire pour la caisse d’épargne. L’intérêt pour la caisse d’épargne: attirer un client qui leur “donnera du business” par la suite. Le crédit s’est fait au sein d’une SCI à l’IS. Etant propriétaire à 100% de ma maison et avec 1,2M€ sur l’ETF Monde, ils ne prenaient pas trop de risque. Pour l’instant la banque n’a pas réussi à me fourguer d’autres produits, mais je suis OK de continuer à travailler avec eux pour du gagnant/gagnant (pas du PINEL ou des parts sociales)

Super article, avec ce format interview que je trouve très intéressant et instructif, j’ai lu les autres également.

Bravo à Jonathan pour son parcours, avec un coup du destin, qui a créé une peur qui a su le rendre meilleur dans ses choix, avec de la documentation et du discernement. Bien joué pour avoir embarqué votre moitié dans cette aventure, un exemple à suivre.

Comme quoi avec des bonnes informations, puis une stratégie simple on peux aller loin et rendre nos vies meilleures.

Merci à ADI pour ce site qui est une chouette mine d’or pour comprendre cet univers de l’investissement.

Mon ouverture d’assurance vie récente est grâce à vous (vous devinez tous laquelle…), j’avais déjà un PEA (Fortuneo avec ETF SP500) et un CTO (Degiro pour action US), plus ma RP à crédit et un appart en locatif nu.

Vous m’avez fait comprendre (les impôts aussi) que mon locatif acquis depuis 10 ans est une perte au quotidien pour moi, et l’attrait des SCPI me plaît pas mal, il y aura un arbitrage dans ce sens.

Du coup, merci à vous.

Je continuerai à vous lire et vous recommander.

Je viens de demander à intégrer le groupe FB

Merci Caius !

Heureux de voir que vous avez bien su profiter du savoir dispensé sur ADI 🙂

Pour votre appartement nu, vous pourriez améliorer le rendement net après impôt si vous basculez sur le statut LMNP (si vous pouvez meubler l’appartement pour un bail meublé) : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/

Merci pour votre retour et d’avoir pris le temps de me laisser un message.

Malheureusement le secteur ne se prête guère pour de la location en LMNP, peu d’attrait autour pour des étudiants, ni vraiment un lieu de vacances. Le secteur compte aussi malheureusement.

Mais j’aurai un bon retour de cash suite à la vente, ayant eu un prix d’achat à l’époque bien faible comparé au marché et l’évolution des prix depuis.

De plus les SCPI en assurance vie avec cet attrait “lazy” m’ont bien convaincu.

Sans compter que cela me libérera un pourcentage conséquent dans ma capacité d’épargne ou emprunt si projet intéressant plus tard. Comme de la LMNP 😉

Encore merci

Merci pour cet article ! J’aime aussi le format de ces interview. Je trouve par contre qu’il manque quelques fois l’information importante : les revenus salariés de la personne ou éventuellement ou les éventuelles successions etc. Car ce sont des paramètres important pour comprendre la capacité d’investissement et le profil Merci a vous.

Bonjour Christophe,

C’est vrai, j’aimerais bien savoir la part héritée et la part du patrimoine développée soi-même.

Pour info, dans le patrimoine des Français, la part héritée est de 60 %.

Bonjour à tous,

en effet cette partie n’a pas été abordée dans l’interview.

Pour développer, j’ai perdu un parent jeune (encore étudiant), ce qui fait que j’ai hérité d’un pécule (environ 20% de mon patrimoine actuel). Surtout, le fait de se retrouver du jour au lendemain “sans filet” de protection (impossible de rentrer chez papa/maman si jamais je perdais mon emploi, la peur d’être à la rue pendant la crise économique de 2011), m’a poussé à faire mon éducation sur comment optimiser l’investissement de ce pécule pour ne pas qu’il soit perdu rapidement, puisque c’est ma seule bouée de secours.

C’est l’éducation sur le sujet qui m’a fait m’intéresser de plus en plus au sujet , et qui a transformé cette peur de manquer, de se retrouver à la rue, en opportunité de bien investir pour atteindre la liberté financière.

Bonjour Jonathan,

Merci pour ton retour.

Bravo pour avoir bien su gérer malgré les circonstances. Beaucoup auraient perdu pied.

Bonjour Jonathan. Merci pour ce retour, malgré qu’il n’était donc pas évident d’en parler. Votre parcours est donc d’autant plus impressionnant !

Bonjour Christophe,

J’ai pensé la même chose que vous 🙂

Il manque ici des paramètres essentiels afin de comprendre le cheminement et les différentes étapes qui ont permis d’atteindre ce niveau de patrimoine. Car même avec un super job, une allocation tactique optimisée et une discipline de fer, difficile d’imaginer atteindre ce niveau de patrimoine à 35 ans pour le commun des mortels – sauf coup de pouce du destin ou revenus salariaux XXL.

Ceci dit, toujours très intéressant de voir que chaque parcours d’investisseur est véritablement unique et propre à chacun fonction de son style, ses biais et son expérience de vie.

Bonjour André. Effectivement ayant moi même 33 ans, je cherchais à comprendre un peu plus!

Wow super parcours Jonathan ! Merci d’avoir partagé aussi tes échecs au début et les limites de tes investissements !

Je note aussi d’embarquer sa Femme, personnellement je le fais peut être pas assez…

Intéressant que la banque ait favorisé ton dossier de crédit grâce à tes investissements en bourse. Personnellement, les banquiers ont à peine regardé et ils ne comptaient dans leur documents d’étude de patrimoine que les actifs immobiliers et liquidités… Alors que si je soldais mes actifs en bourse j’aurais presque pu acheter cash, ce qui est une bonne garantie je trouve X)

J’insisterai de nouveau lors de mon prochain achat 😁

Dingue que certains banquiers ne comptent pas les actions parmi nos actifs !

Comme si c’était du vent…

A moins que l’on investisse en warrant, turbo et autres trucs spéculatifs, les actions sont des actifs solides et les bonnes banques les comptent dans notre patrimoine.

Même problème. La seule chose que m’a dit ma conseillère c’est qu’ils prenaient en compte les loyers de SCPI entre 70 et 100% en fonction des banques.

J’ai essayé d’insister sur ma capacité d’épargne (50% minimum) rien y a fait…

Curieux d’avoir vos retours …

Au fait, à quand un discord pour la communauté Avenue des investisseurs ? 😉

Il y a le groupe Facebook.

Mais on réfléchit à l’idée d’un Discord ou d’un forum directement intégré au site ADI 🙂

Ce serait top ! Et je suis déjà sur le fb 😉

Comme d’habitude, super format et retour très enrichissant.

Je me retrouve un peu dans le parcours de Jonathan avec le stop-picking, sauf que pour ma part ce sont les cryptos.

J’ai mal géré mon allocation dès que je me suis intéressé au crypto pensant à une performance bien améliorée par rapport à un ETF World. Aujourd’hui je me rends bien compte que je suis allé trop loin. Perte latente au pire moment de 70% car beaucoup d’altcoins dans mon portefeuille (75%).

Depuis le bear, je suis en train de modifier mon allocation pour majorer le BTC et l’ETH qui aujourd’hui représente 50% de mon portefeuille crypto contre 25% avant (Mon but est que le BTC représente 50% de mon portefeuille et l’ETH 30%). Une fois le bear passé, je réarbitrais vers le BTC et l’ETH. Ainsi j’aurais moins de lignes, et des cryptos qui apporteront (je l’espère) quelque chose de fort au monde (Chainlink, Vechain, Elrond, Cosmos, Polkadot,…).

Mais plus le temps passe, et plus je me sens proche des maximalistes. Donc, les choses sont susceptibles de varier davantage vers le BTC, en laquelle je crois énormément, surtout vue ma foi en nos politiques mais c’est un autre débat …

Quant aux ETF, je le vois avec la crise, jamais eu de perte latente … Mon DCA en ETF World fonctionne au delà de mes espérances. Maintenant se pose la question de l’immobilier. Mais les taux remontent, je me prends des vents pour acheter de la SCPI à crédit alors que je n’ai pas de RP… Bref, j’aimerais rajouter cette classe d’actif (RP + SCPI) à mon portefeuille. Wait & see 🙂

Bonjour Vivien,

Oui c’est le parcours classique des investisseurs, moi aussi je suis passé par une phase “j’achète plein d’actions différentes” et je fais du market timing, avant de simplement investir en ETF World régulièrement en DCA.

Idem, le DCA sur ETF World limite bien la casse cette année 🙂

Rappel : bien investir en bourse avec nos 4 bonnes pratiques.

Pour les cryptos (si on veut investir dessus), on recommande d’avoir 90 % sur Bitcoin et Ethereum et 10 % en “bac à sable”. Comme les actions (au moins 90 % en ETF World et maximum 10 % en bac à sable).

Comment investir en cryptomonnaie.

Mais au début de l’investissement, on a tendance à être grisé par la nouveauté et à s’éparpiller, alors que bien souvent le plus simple est le mieux 🙂

Ah mais j’ai déjà tout lu Nicolas !! Ca n’a pas empêché les conneries xD

(Bon j’ai commencé les cryptos avant la sortie de vos articles…)

Oui, j’ai vraiment appris à me recentrer cette année. Ce bear a été formateur (même si j’avais commencé à m’en rendre un peu compte avant).

Le plus performant reste la simplicité pour l’investisseur lambda ^^

D’ailleurs pour ceux qui s’intéressent aux cryptos, c’est une très belle porte d’entrée avec le Bitcoin à 20 000€

Bonjour Vivien,

Vous semblez avoir succombé au FOMO cryptos quand ce marché était en euphorie totale l’année dernière. Par curiosité, les cryptos représentent aujourd’hui quel % de votre patrimoine net global ?

C’est monté jusque 25% et là je suis à 20% et je compte faire descendre ce chiffre entre 5 et 10%.

Rien de tel que le PEA et l’ETF World 😉

Après certaines erreurs méritent d’être vécu … ^^

20% du PF en MVL de -70%, en effet, vous avez dû le sentir passer 😀

Pour ma part, les cryptos n’ont jamais représenté plus de 5% de mon capital avec une dominante à 50% en btc & eth, environ 25% en blockchains d’infrastructure, 10% en defi, 10% en nft/meta, un oracle et un layer 2.0 (je ne les cite volontairement pas pour n’influencer personne).

Comme vous, j’ai épuré ce PF avec le temps afin de ne pas dépasser 20 lignes et je suis aujourd’hui 100% à l’aise avec mon allocation. Je ne fais pas de trading, simplement du buy & hold via des achats réguliers en DCA.

Appréhender les cryptos et la blockchain demande beaucoup d’investissement au démarrage, même chose pour l’analyse des différents projets existants. Très “time consuming” pour une si petite partie du patrimoine, l’allocation temps investi / % du capital n’est clairement pas optimisée dans mon cas. MAIS c’est un investissement/pari (?) pour l’avenir si on croit au potentiel incroyable de la blockchain et un multiplicateur possible de patrimoine à moyen/long terme (à condition de ne pas faire n’importe quoi…)

Je m’arrête ici car on s’éloigne de la stratégie de Jonathan qui n’a pas fait mention de cryptos dans son allocation :p