Linxea Avenir 2 est l’un des contrats d’assurance vie phares du courtier Linxea (avis Linxea). Cette assurance vie figure d’ailleurs en bonne place dans notre comparatif d’assurances vie, sans toutefois occuper la tête du podium. La première place revient à Linxea Spirit 2, une assurance vie que nous aurons l’occasion d’évoquer plus loin dans cet article. Dans le détail, notre avis sur Linxea Avenir 2 (voir le site) est qu’elle peut s’avérer intéressante, mais le choix de cette assurance vie plutôt qu’une autre va surtout dépendre de vos objectifs.

Accessible à partir de seulement 100 euros (montant du versement initial), Linxea Avenir 2 est l’un des meilleurs contrats pour mettre le pied à l’étrier. Dans cet article, nous vous donnons notre avis complet sur Linxea Avenir 2, les caractéristiques clés de ce contrat, ses avantages et faiblesses.

Ainsi, vous pourrez vous faire un avis précis et saurez si cette assurance vie est faite pour vous ou si vous avez intérêt à vous orienter vers un autre contrat. Cela va notamment dépendre des fonds d’investissement (fonds euro, actions, immobilier, etc.) que vous souhaitez privilégier. On vous explique tout cela ici.

Note de Nicolas : objectif de rendement de 4,50 % net en 2026 ET 2027 sur le fonds en euros Suravenir Opportunités 2, sous conditions détaillées sur l’assurance vie Linxea Avenir 2 (offre ici).

SOMMAIRE

- Avis Linxea Avenir 2 : les points clés à savoir

- Fonds euro : quel rendement attendre ?

- Les frais de Linxea Avenir 2

- Fonds actions : les ETF de Linxea Avenir 2

- Les SCPI de Linxea Avenir 2

- Linxea Avenir 2 ou Linxea Spirit 2

- Conclusion : avis sur Linxea Avenir 2

Avis Linxea Avenir 2 : les points clés à savoir

Pour se faire un premier avis sur Linxea Avenir 2, il n’y a rien de plus clair qu’un tableau présentant les caractéristiques clés du contrat. Le tableau présenté ci-dessous reprend donc l’ensemble des informations essentielles à connaître avant d’aborder plus en détail les spécificités de Linxea Avenir 2.

| Linxea Avenir 2 | Assurance vie lambda (pour comparaison) | |

|---|---|---|

| Assureur | Crédit Mutuel Suravenir | X |

| Frais sur versement | 0 % | 3 % |

| Ticket d'entrée (Minimum à verser à l’ouverture, versements libres ensuite) |

100 € | 200 € |

| Fonds euros | - Suravenir Opportunités 2 - Suravenir Rendement 2 |

X |

| Performance fonds euros 2025 (nette de frais de gestion) | - SO2 : 3 % (jusqu'à 5 % si bonus sous conditions) - SR2 : 2,10 % |

1,80 % |

| Nombre d'unités de compte (UC) | 600 UC Dont 81 ETF et 20 SCPI |

50 UC pas d'ETF, ni SCPI |

| Performance moyenne 2025 immobilier (SCPI, SCI, OPCI) | 4,55 % (loyers SCPI reversés à 85 %) | X |

| Frais de gestion en unités de compte | 0,60 % | 1 % |

| Frais d'arbitrage | 0 % | 0,50 % |

| Mode de gestion | Gestion libre ou gestion pilotée | Gestion libre ou gestion pilotée |

| Avis : ce qu'on aime particulièrement | - Bonne performance historique du fonds euro - grand choix de trackers - Possibilité de combiner gestion libre et gestion pilotée |

Rien |

| Classement | ||

| Recevez la documentationLINXEA AVENIR 2 | ||

| ➡️ Souscrivez en ligne. Jusqu'à 250 € de prime ! |

À titre de comparaison, nous avons indiqué dans la colonne de droite les caractéristiques d’un contrat lambda tel que l’on en trouve dans les grands réseaux d’agences bancaires.

Ce n’est pas un hasard si Linxea Avenir 2 figure en bonne place dans notre comparatif des meilleures assurances vie. Ce contrat affiche d’excellentes caractéristiques. Aussi bien sur les frais que l’offre de fonds d’investissement, l’assurance vie Linxea Avenir 2 propose des prestations parmi les plus compétitives et qualitatives du marché.

Pour rappel, fonctionnement de l’assurance vie : une assurance vie multisupport permet d’investir sur des fonds euros, mais également sur des unités de compte (UC). En pratique, les UC sont des supports (en majorité des fonds actions ou diversifiés) sur lesquels l’épargnant peut investir tout ou partie de l’argent placé sur son assurance vie, avec l’objectif de diversifier son patrimoine et dynamiser la performance de ses investissements.

Avis de Ludovic : pour l’anecdote, Linxea Avenir 2 est le premier contrat d’assurance vie que j’ai ouvert. Pour être tout à faire précis, il s’agissait d’un contrat Linxea Avenir (le premier du nom), mais son successeur Linxea Avenir 2 est quasiment identique. À cette époque, je n’avais pas beaucoup d’épargne à placer, mais je tenais à prendre date sur un bon contrat le plus tôt possible pour profiter de la fiscalité réduite sur les retraits dès lors que le contrat aurait 8 ans.

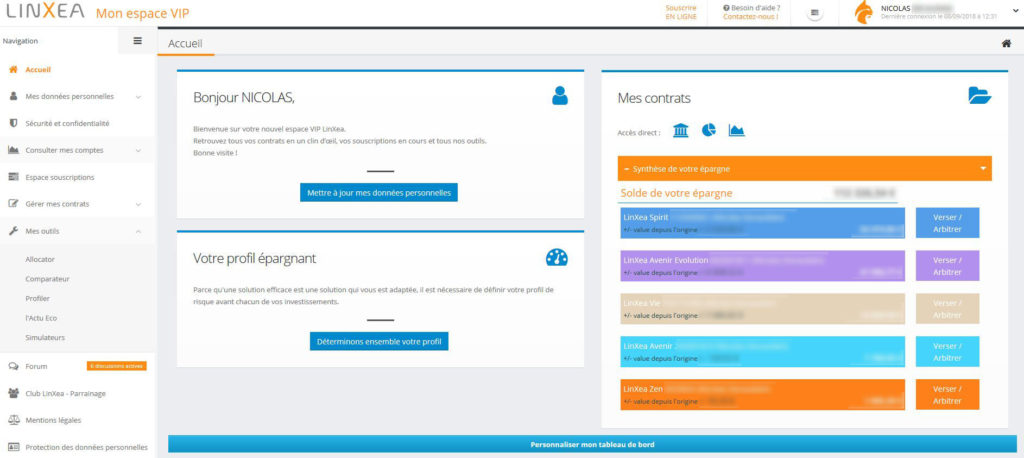

Avis de Nicolas : Je suis client Linxea depuis plus de 15 ans, j’ai placé sur tous leurs contrats, en ayant commencé également par l’excellent Linxea Avenir. Par ailleurs, j’ai eu le temps de constater que le service client et l’espace client Linxea sont excellents, cf ma capture d’écran :

Différences entre Linxea Avenir et Linxea Avenir 2 ?

Une information qui intéressera les clients historiques Linxea. Début 2022, nous (en tant que clients) avons été informés que le contrat Linxea Avenir continuerait de vivre pour ceux qui l’avaient déjà ouvert, mais ne pourrait plus être souscrit. En effet, l’assureur Crédit Mutuel Suravenir a créé un nouveau contrat (Linxea Avenir 2), avec un nouveau fonds euro. Les clients historiques peuvent transférer leur contrat Linxea Avenir vers Linxea Avenir 2.

Concrètement, peu de différences :

- mêmes unités de compte,

- mêmes frais de gestion sur les unités de compte,

- on y gagne le nouveau fonds euro Suravenir Opportunités 2,

- et la possibilité de combiner gestion libre et gestion pilotée sur le même contrat.

Différence principale : le fonds euro Suravenir Opportunités 2

Suravenir Opportunités 2 a toujours des frais de gestion annuels à 0,60 % (en situation normale), mais ils peuvent être portés à 3 % en cas de grave crise. C’est pourquoi le fonds euro Suravenir Opportunités 2 est garanti à 97 % et non à 100 % (car 100-3 = 97).

Nous rappelons que le rendement des fonds euro est toujours annoncé NET de frais de gestion, et nous percevons les intérêts nets de frais de gestion.

Note de Nicolas : c’est une façon pour l’assureur Suravenir de se protéger. Mais la probabilité qu’il doive activer cette mesure est faible, et si cela arrive le risque est relativement faible car il ne porte que sur 3 % du capital investi sur le fonds euro. Par ailleurs, nous ne sommes pas obligés d’épargner sur ce fonds euro de toute façon. Il y a plein d’autres fonds sur Linxea Avenir 2 et il y a aussi le fonds euro classique Suravenir Rendement 2.

Fonds euro : quel rendement attendre ?

Les épargnants peuvent placer en unités de compte (fonds actions, immobilier…on détaille plus loin) pour dynamiser la performance de leur contrat. Mais pour la sécurité (avec faible rendement) il y a les fonds euros.

Les fonds euros sont l’un des points forts de Linxea Avenir 2. L’assurance vie ne propose pas un mais deux fonds euros !

- Suravenir Opportunités 2

- Suravenir Rendement 2

Quelle est la différence entre ces 2 fonds euros ?

Le fonds euro Suravenir Rendement 2 dispose d’une garantie sur le capital investi à hauteur de 99,4 %. Tandis que la garantie est ramenée à 97 % sur le fonds euro Suravenir Opportunités 2.

En contrepartie de cette garantie légèrement rognée, le fonds Suravenir Opportunités 2 dispose de plus de marge de manœuvre dans la gestion du capital (et la stratégie d’investissement). Ainsi, ce fonds devrait afficher des performances supérieures sur la durée (voir ci-dessous).

Rendement : que penser des performances de ces 2 fonds euros ?

Avec une performance 2025 de 3 %, le fonds euro Suravenir Opportunités 2 s’inscrit clairement dans les bons fonds euros du marché (on trouve mieux, jusqu’à 4 % de rendement, voir notre comparatif des meilleurs fonds euros). Mais jusqu’à 4,50 % de rendement possible, selon offre actuelle de l’assurance vie Linxea Avenir 2 (offre ici).!

Le fonds euro Suravenir Rendement 2 affiche une performance de 2,10 % en 2025. Bien qu’en deçà de la performance du fonds Suravenir Opportunités 2, la performance de Suravenir Rendement 2 est correcte au regard des performances moyennes des autres fonds euros du marché. De nombreux fonds euros affichent des rendements autour de 2 % en 2025.

Peut-on réaliser un versement à 100 % en fonds euro ?

Avec Linxea Avenir 2, il est possible de réaliser un versement à 100 % alloué en fonds euro.

Si vous souhaitez verser à 100 % en fonds euro, pour comparer les contrats vous pouvez consulter notre comparatif des meilleurs fonds euros en assurance vie. Nous y présentons 2 contrats permettant des versements en fonds euro sans contrainte de versement en unités de compte. On peut notamment citer l’assurance vie Evolution Vie (lire notre avis sur Evolution Vie).

En pratique, même si vous avez investi en unités de compte, vous pourrez à tout moment arbitrer gratuitement vers les fonds euros.

Diversifier en unités de compte (UC)

Les épargnants allouent en moyenne 40 % de leurs versements en assurance vie vers les supports en unités de compte (taux observés sur les derniers semestres). Il s’agit d’un taux en progression par rapport à celui observé quelques années auparavant. Les versements croissants sur des supports en unités de compte peut s’expliquer pour 3 raisons :

– Les fonds euros sont moins performants que par le passé. Ils gardent leur rôle de placement sécurisé, mais les épargnants se tournent de plus en plus vers les UC pour dynamiser la performance de leur épargne.

– L’offre d’UC s’est considérablement étoffée. C’est particulièrement vrai sur des assurances vie telles que Linxea Avenir et d’autres assurances vie en ligne,

– les épargnants sont de mieux en mieux informés sur les avantages des unités de compte, et comment identifier les plus performantes pour dynamiser leur épargne,

Les frais de Linxea Avenir 2

Linxea Avenir 2 ne prélève pas de frais de versement, ni frais d’arbitrage. Peu de surprise de ce point de vue là, les meilleures assurances vie sont également sans frais de versement et sans frais d’arbitrage.

L’autre point à regarder de près est celui des frais de gestion courants. Les frais de gestion annuels des unités de compte sont de 0,60 %. Ces frais sont plus compétitifs que ceux d’assurances vie de banque en ligne tels Boursorama Vie et Fortuneo Vie (0,75 %) ; et équivalents à ceux en vigueur sur d’autres excellents contrats tels que Lucya Abeille (ex-Evolution Vie), lire notre avis. Mais Linxea Spirit 2 (avis) reste indétrônable : 0,50 %.

Des options de gestion gratuites sont proposées : stop loss pour couper les pertes, sécurisation des plus-values, rééqulibrage, etc.

De plus, si vous optez pour le mode de gestion pilotée par OTEA Capital, il y a un surcoût de 0,20 % par an sur les encours placés en gestion pilotée.

Note de Nicolas : l’assureur Suravenir prélève des frais de transaction (achat / vente) sur les fonds passifs (trackers) : 0,10 %. Mais c’est du “one shot”, donc sur du long terme c’est anecdotique, par rapport à des frais de gestion annuels.

Fonds actions et ETF de Linxea Avenir 2

Linxea Avenir 2 donne accès à plus de 600 unités de compte, dont une grande partie de fonds actions. Parmi ces fonds actions, on compte 81 ETF.

Si vous êtes perdu au milieu de ce choix pléthorique de supports d’investissement, nous vous invitons à lire notre un article expliquant comment bien choisir ses unités de compte en pratique.

Fonds indiciels ETF

Les fonds indiciels (trackers et ETF). Faut-il encore les présenter ? Grosse tendance de ces dernières années. Par leurs frais de gestion très faibles (autour de 0,30 % par an, contre 5 fois plus environ pour les fonds traditionnels !) et leurs performances, ils attirent de plus en plus les épargnants. Nous-mêmes sommes ambassadeurs de l’investissement en trackers plutôt qu’en fonds actifs.

Investir en tracker revient à suivre le marché actions. Par exemple le tracker Nasdaq suit la performance de tout l’indice Nasdaq (4 000 actions américaines).

En Europe, Amundi est le plus gros gérant de fonds indiciels. Sur l’assurance vie Linxea Avenir 2, vous trouverez également des ETF gérés par la société Lyxor. Pour information, la société de gestion d’actifs Lyxor a été rachetée par Amundi, et les entités “Asset Management” des 2 sociétés ont fusionné courant 2022. Mais on trouve encore des ETF nommés Lyxor.

MSCI World

S’il faut mentionner un ETF en particulier de la liste des fonds disponibles sur Linxea Avenir 2, on peut citer l’ETF Lyxor MSCI World, avec le code ISIN FR0010315770. Cet ETF réplique la performance du MSCI World “net return”.

En pratique, il permet de s’exposer avec une seule ligne sur l’ensemble des marchés actions des pays aux économies avancées (Nord-Amérique, Europe et Japon). Soit 1600 sociétés de 23 pays.

Ses frais de gestion sont de seulement 0,30 % par an. Il s’agit d’un ETF distribuant les dividendes. Ainsi, l’épargnant pourra décider de l’allocation : sécuriser ces dividendes en fonds euro, les investir sur le même ETF ou sur un autre fonds.

De plus, le tracker world hedgé (qui vous couvre contre l’évolution des cours de change) est disponible, ce qui est très rare et non éligible sur PEA : ISIN FR0011660927/

Note de Ludovic : une stratégie d’allocation simple et efficace, pour investir à long terme, peut consister à diversifier son assurance vie à 50 % en fonds euro (par exemple le fonds euro Suravenir Opportunités 2) et 50 % sur l’ETF Lyxor MSCI World. Il s’agit alors d’une allocation patrimoniale que l’on peut qualifier d’équilibrée.

ETF S&P 500

Les épargnants souhaitant cibler tout particulièrement le marché actions américain ont à disposition un ETF répliquant la performance du S&P 500 (code ISIN LU0496786574).

ETF CAC 40

Mentionnons également la présence de 2 ETF CAC 40 (dont un respectant des critères ESG, donc le filtre environnement-social-gouvernance), pour les épargnants souhaitant investir spécifiquement sur le marché actions France.

Dans notre article sur les meilleures actions européennes, nous avions vu que les fleurons nationaux s’en sortent pas si mal : LVMH, L’Oréal, Total, Hermès, Sanofi, Airbus, Schneider, EssilorLuxottica, Air Liquide, etc. ETF CAC 40 GR “growth return”.

Autres ETF

Beaucoup d’autres ETF sectoriels et géographiques sont accessibles via Linxea Avenir 2. Par exemple, il est possible d’investir sur les small caps US (petites capitalisations américaines) avec un ETF répliquant l’indice Russell 2000 (ISIN LU1681038672).

Fonds de gestion active

Linxea Avenir 2 propose également un très large choix de fonds action classiques (gestion active, par opposition à la gestion passive en trackers et ETF). Nous nous gardons bien ici de mettre en avant tel ou tel fonds actions de gestion active dans cet article. De rares fonds surperforment l’ETF World ponctuellement, mais rien ne garantit que cela perdure dans le temps.

Les épargnants avertis pourront prendre le temps d’aller consulter les historiques de performances des fonds de gestion active. Lire les communiqués et interviews des gestionnaires de fonds permet également de se faire une idée sur la stratégie du fonds. Sans garantie sur la performance future.

Les SCPI de Linxea Avenir 2 (“pierre-papier”)

Linxea Avenir 2 propose également un beau choix de 20 SCPI dans sa palette d’unités de compte. Les SCPI (sociétés civiles de placement immobilier) sont relativement populaires.

Et pour cause, elles combinent plusieurs avantages : l’investisseur délègue à 100 % la gestion du parc immobilier aux gestionnaires de la SCPI. Il n’y pas de locataires indélicats à gérer, pas de frais d’entretien / rénovation imprévus, pas de contrainte de DPE, etc.

Les SCPI constituent donc une alternative intéressante à l’investissement immobilier locatif en direct. Elles s’imposent comme la solution la plus simple pour diversifier une partie de son patrimoine en immobilier, sans s’exposer aux risques et contraintes d’un bailleur.

Cerise sur le gâteau, les SCPI peuvent être logées dans un contrat d’assurance vie.

Un bon choix de SCPI mais 85 % des revenus reversés

Peu d’assurances vie proposent un bon choix de SCPI. Mais Linxea Avenir 2 fait justement partie de ces contrats proposant un choix de SCPI relativement complet. Cette assurance vie donne accès à une vingtaine de SCPI.

En sus des SCPI, Linxea Avenir 2 propose également quelques autres supports immobiliers : OPCI et SCI.

On trouve de grosses SCPI telles que Immorente, Rivoli Avenir Patrimoine, Primopierre, Primovie,… (SCPI dont les capitalisations dépassent les 3 milliards d’euros).

Petite ombre au tableau : seuls 85 % des revenus distribués par les SCPI sont reversés au souscripteur de l’assurance vie Linxea Avenir 2. Car l’assureur Suravenir se garde 15 % pour lui. Si vous souhaitez investir en SCPI, il faudra privilégier un contrat reversant 100 % des revenus, telle que l’assurance vie Linxea Spirit 2 (voir ici).

Note de Ludovic : avant d’investir en SCPI, je vous conseille de lire notre article consacré à l’investissement en SCPI en assurance vie. Nous vous y expliquons dans le détail tout ce qu’il y a savoir et vous présentons les meilleures assurances vie pour investir en SCPI.

La gestion pilotée

L’assurance vie Linxea Avenir 2 peut être gérée en gestion libre ou en gestion pilotée. C’est à vous de choisir le mode de gestion, lors de l’ouverture en ligne du contrat.

En gestion pilotée, vous ne choisissez pas vos fonds, c’est le gestionnaire qui fait la répartition entre fonds euro et unités de compte et qui choisit les fonds pour vous, selon votre profil investisseur.

En pratique, à tout moment vous pouvez basculer de la gestion libre à la gestion pilotée, ou inversement. Et vous pouvez même combiner gestion libre ET pilotée sur le même contrat Linxea Avenir 2 ! Donc c’est un contrat très souple.

La gestion est pilotée par OTEA Capital, pour un coût de 0,20 % par an.

Aller plus loin : lire notre article sur les meilleures assurances vie en gestion pilotée.

Linxea Avenir 2 ou Linxea Spirit 2

Comme nous l’avons vu, Linxea Avenir 2 est une excellente assurance vie. Les frais sont compétitifs, et la liste des supports d’investissement confère une vraie polyvalence à ce contrat. De plus, le service client Linxea (notre avis) est excellent : très professionnel et réactif.

S’agit-il pour autant du meilleur choix possible ?

En qualité d’observateurs assidus du marché de l’assurance vie, nous pouvons affirmer qu’il n’y a guère que Linxea Spirit 2 pour faire de l’ombre à Linxea Avenir 2. Linxea Spirit 2 est la meilleure assurance vie de notre classement comparatif des assurances vie du marché.

Voyons en synthèse les raisons de préférer Linxea Spirit 2.

Quelles sont les raisons de préférer Linxea Spirit 2 plutôt que Linxea Avenir 2 ?

Linxea Spirit 2 est l’assurance vie la plus intéressante pour les épargnants souhaitant privilégier une allocation très dynamique en unités de compte (UC). Ses frais de gestion annuels sont encore plus faibles que ceux de Linxea Avenir 2 (0,50 contre 0,60 %).

Toujours en matière d’unités de compte, Linxea Spirit 2 est également l’assurance vie la plus avantageuse pour les épargnants souhaitant investir en SCPI. En effet, l’assurance vie Linxea Spirit 2 propose un choix de SCPI encore plus large que Linxea Avenir 2 (31 SCPI !) et reverse 100 % des revenus des SCPI. Tandis que Linxea Avenir 2 ne reverse que 85 % des revenus des SCPI.

Linxea Spirit 2 propose aussi des unités de compte d’exception :

- 8 fonds de Private Equity ;

- 110 titres vifs (des actions du CAC 40 et du Nasdaq notamment).

Pour tout savoir sur cette assurance vie concurrente, vous pouvez lire notre avis sur Linxea Spirit 2, nous y avons également consacré un article dédié.

Le choix entre ces 2 assurances vie va donc dépendre du type de placements que vous comptez privilégier (fonds euro, fonds actions ou supports immobiliers/SCPI). Avantage à Linxea Avenir 2 pour les trackers, et Linxea Spirit 2 pour les SCPI.

Notre comparatif des assurances vie Linxea :

| Contrat d'assurance-vie | LINXEA Spirit 2 | LINXEA Avenir 2 | LINXEA Vie | LINXEA Zen | Assurance vie lambda (pour comparaison) |

|---|---|---|---|---|---|

| Assureur | CRÉDIT AGRICOLE Spirica | CRÉDIT MUTUEL Suravenir | GENERALI E Cie Vie |

APICIL | X |

| Frais sur versement | 0% | 0% | 0% | 0% | 3% |

| Ticket d'entrée (Minimum à verser à l’ouverture, versements libres ensuite) | 500 € | 100 € | 300 € | 500 € | 200 € |

| Fonds euros | - Objectif Climat - Fonds euro Nouvelle Génération |

- Suravenir Opportunités 2 - Suravenir Rendement 2 |

- Netissima - Eurossima |

- Apicil Euro Garanti - EuroFlex |

X |

| Performance fonds euros 2025 (nette de frais de gestion) |

3,26 % et 3,08 % | 3 % et 2,10 % | 3 % et 1,67 % | 2,50 % et 3,25 % | 1,80 % |

| Nombre d'unités de compte | 650 UC Dont 38 trackers et 31 SCPI et 111 titres vifs |

600 UC Dont 81 trackers et 20 SCPI |

730 UC (dont 126 trackers) |

400 UC (dont 26 SCPI) |

50 UC |

| Performance moyenne 2025 immobilier (SCPI, SCI, OPCI) en assurance vie |

4,45 % (loyers SCPI reversés à 100 %) | 4,45 % (loyers SCPI reversés à 85 %) | 4,45 % (loyers SCPI reversés à 85 %) | 4,45 % (loyers SCPI reversés à 100 %) | Pas de SCPI |

| Frais de gestion en unité de compte |

0,50 % | 0,60 % | 0,60 % | 0,60 % | 1 % |

| Frais d'arbitrage | 0 % | 0 % | 0 % | 0 % | 0,50 % |

| Classement comparatif | |||||

| Documentation | Recevez la documentation Linxea Spirit 2. | Recevez la documentation Linxea Avenir 2. | Recevez la documentation Linxea Vie. | Recevez la documentation Linxea Zen. | |

| Offre | Souscrivez en ligne | Souscrivez en ligne. Jusqu'à 150 € de prime ! | Souscrivez en ligne | Souscrivez en ligne |

Conclusion : avis sur Linxea Avenir 2

Linxea Avenir 2 est l’une des meilleures assurances vie sur le marché. Nous recommandons ce contrat aux épargnants souhaitant opter pour une allocation équilibrée entre fonds euros et supports en unités de compte. Consultez les offres de bienvenue chez Linxea.

Quant aux épargnants souhaitant mettre en place une allocation très dynamique (forte proportion d’unités de compte), ils auront plutôt intérêt à s’orienter vers l’assurance vie Linxea Spirit 2 (voir notre avis sur Linxea Spirit 2).

En cas de doute et/ou si votre allocation cible (choix de diversification) est évolutive dans le temps, vous pouvez tout simplement ouvrir ces 2 contrats en même temps. Pour aller plus loin, vous pouvez comparer les meilleures assurances vie du marché.

66 commentaires sur “Linxea Avenir 2 : avis sur les frais, fonds, performance, SCPI, etc.”

Bonjour,

concernant le bonus de rendement +2 % en versant au moins 50 % en unités de compte, peut-on ensuite racheter ces 50% dans la foulée pour les replacer à moitié sur le fonds euros boosté et pour moitié sur des UC, et de recommencer l’opération plusieurs fois ? Afin de mettre in fine (quasiment) tout le capital que l’on souhaitait placer sur le fonds euros boosté ?

P.S : le fonds euros Suravenir Opportunités 2 n’est accessible qu’en versement libre, et pas en arbitrage. Seul le fonds euros Rendement 2 est disponible en arbitrage, et comme souligné dans l’article il a sur les dernières années une performance inférieure à celle de la moyenne des fonds euros en France. Ca vaut le coup de le préciser dans l’article je pense

Bonjour Rik,

Je vous invite à lire les conditions précises du bonus fonds euro sur le site Linxea.

Généralement, il faut conserver les conditions (50 % UC) jusqu’à versement du rendement du fonds euro bonifié… sinon ce serait trop simple et l’assureur se ruinerait.

Bonjour Nicolas,

Merci pour toutes ces explications, cela est beaucoup plus clair et facile à comprendre.

Cependant lorsque je regarde la fiche de frais du contrat Spirit 2, beaucoup de frais sont indiqués selon les fonds (1,65% pour les fonds actions, 1,01% pour les fonds monétaires etc.). Pourriez-vous m’expliquer à quoi correspond ces frais car ils font plutôt peur à première vue.

De plus, il y a également des frais à ajouter concernant les transactions ETF et actions qui sont à prendre en compte dans le calcul, sauf erreur de ma part, cela peut peser dans la balance lors des comparatifs.

Merci par avance pour votre réponse.

Antoine

Bonjour Antoine,

Ce sont les frais de gestion des UC que vous allez sélectionner dans votre contrat. Il faut bien que les sociétés de gestion se rémunèrent.

Mais comme expliqué dans l’article, on recommande les ETF, ce sont les UC avec les frais les plus faibles (autour de 0,20 % par an). Il faut fuir les fonds actions classiques qui prélèvent en effet 1 à 2 % par an.

Quant aux frais de transaction sur ETF généralement à 0,10 % ; il n’y en n’a pas sur le contrat Linxea Avenir 2.

C’est de toute façon très marginal et anecdotique, on investit au moins 10 ans en ETF, donc cela reviendrait à 0,01 % par an.

Je vous invite à lire notre article :

Frais de gestion en assurance vie : comment les optimiser

Bonjour, merci pour vos articles toujours utiles et détaillés.

Concernant le taux 2025 et 2026 boosté, sur le site de Linxea il est précisé qu’il faut minimum 50% d’UC pour bénéficier du bonus +2% sur le fond euros. Vous précisez en début d’article “bonus de rendement +2 % et sans condition d’unités de compte donc 100 % fonds euro possible !” mais je comprends qu’il n’y a pas de bonus en 100% fond euros… Ai-je mal compris ou s’agit-il d’une erreur ?

Merci pour vos éclaircissements !

Bonjour,

Exact, cela vient de changer !

Il faut minimum 50 % UC pour profiter du bonus de 2 % sur fonds euro en 2025 ET 2026.

Les conditions de Linxea x Suravenir viennent d’être mises à jour.

Bonjour,

Je suis étonnée que le bonus ne soit pas accessible pour les nouveaux versements sur les contrats Linxea Avenir (1) et que l’investissement sur le fond euro Suravenir Opportunité ne soit pas disponible sur ce contrat. Leur stratégie serait de laisser “mourir” les anciennes générations de contrat pour nous inciter à en souscrire un nouveau plus récent ?

Bonjour Carole,

De toute façon, le contrat Linxea Avenir 1 n’est plus disponible, on peut seulement souscrire au contrat Linxea Avenir 2 donc pas de problème.

Et pour ceux qui détiennent Linxea Avenir 1, on peut “moderniser le contrat” (gratuit et on conserve l’ancienneté, il suffit de demander à Linxea) pour le transformer en Linxea Avenir 2 avec ses avantages. C’est ce que j’ai fait il y a 2 ans environ.

Bonjour Nicolas, Merci beaucoup pour votre réponse ! Je possède effectivement un contrat Linxea Avenir (1) et je ne connaissais pas ce “filon”. Je vais leur demander !

Bonjour, Pour moi ca n’est pas vraiment clair quelle AV est meilleure si je veux investire dans le fonds d’actifs ou ETFs (stock trackers)? LINXEA Spirit 2 ou LINXEA Avenir 2;

Aussi, si je fais un investissement initial de 10k et un epargne mensuel de 1k par example, est-ce que je peux faire un autre versement dans 1 ou 2 ans d’un montant plus elevé dans Spirit 2 ou Avenir 2?

Harald

Bonjour Harald,

Personnellement j’ai les 2 contrats, ils sont top tous les 2.

Mais j’ai une préférence pour Linxea Spirit 2 (offre ici) car moins de frais de gestion sur UC (0,50 % par an versus 0,60 %).

Dans tous les cas, on recommande de diversifier sur au moins 2 assurances vie différentes, notamment pour diversifier les assureurs et avoir plus de choix de fonds euros et d’UC.

Vous versez quand vous voulez et autant que vous voulez, il n’y a pas de contrainte ni d’obligation d’épargner régulièrement.

Bonjour,

J’ai ouvert 2 AV linxea avenir et spirit 2 en 2022 je constate cependant que j’ai des frais sur les UC et des frais de gestion pilotée tout les 3 moins environs. ne s’agissait il pas de frais annuels ?

Ce qui m’a séduite initialement c’était justement ces frais très inférieurs aux AV bancaires.

Bonjour,

Les frais de gestion sur unités de compte sont de 0,60 % par an.

Et ils sont prélevés à un rythme trimestriel, donc 0,15 % tous les 3 mois.

C’est bien moins que les banques qui sont autour de 1 % par an donc 0,25 % par trimestre.

Bonjour,

Est-ce que vous recommandez de passer de Avenir à avenir 2 ?

Je vous remercie.

Cordialement,

Antoine

Bonjour Antoine,

Oui on recommande de “moderniser” son contrat Linxea Avenir en Linxea Avenir 2.

C’est ce que j’ai fait il y a 1 an ou 2, pour pouvoir placer sur les 2 nouveaux fonds euros (qui ont une meilleure performance que les anciens).

C’est gratuit et on conserve l’ancienneté du contrat.

Il faut envoyer un mail à Linxea qui explique la procédure, ce n’est pas compliqué.

Bonjour

Pourriez-vous svp m’apporter une précision sur l’abattement annuel de 4600€ lorsque l’on désire retirer des fonds d’une AV.

Est-ce 4600€ par AV ? ou Est-ce 4600€ pour l’ensemble des AV que nous pouvons détenir?

Merci de votre réponse

Cdlt et merci pour ce vous faites

Bonjour,

C’est 4600 € pour un célibataire, 9200 € en couple marié ou pacsé.

Et attention, cela porte sur la plus-value (PV), c’est mieux qu’un abattement sur le capital retiré.

Par exemple, tous les ans je retire environ 20 000 € de mes assurances vie et qui comprennent moins de 9200 € de plus-value, donc exonération d’impôt sur le revenu sur cette PV.

Abattement annuel sur l’ensemble de vos contrats d’assurance vie. (Pas pas assurance vie, ce serait trop beau !).

=> Notre article : Assurance-vie : fiscalité d’un retrait ou rachat

Bonjour Nicolas, Ludovic & ADI, et tous.

Merci à vous, ADI, pour la qualité de vos articles (parution de nouveautés, mises à jour) et votre patience pour les commentateurs dont je fais partie (qui ne faisons pas toujours notre Devoir de lecture (do your Homework) avant de poster).

Je viens d’investir 4000eur dans Linxea Avenir 2, à 100% fonds euros Suravenir Opportunités 2-SO2 [soit 97% du montant, garantis], afin de a/profiter pour 2025 du bonus +2% b/diversifier par rapport à Lucya Cardif (dont je suis déçu par l’interface Espace client)

Mes réflexions :

.de base, SO2 a moins bien performé en 2023 et années précédentes, que concurrents Spirica-Fonds € Nouvelle génération, Generali-EuroExclusif, Cardif-Fonds € Général

.quand le bonus sera expiré, on retrouvera cette performance médiocre, d’autant que dans un autre commentaire sur ADI (je cite de mémoire), on a conclu que la collecte récente SO2 n’est pas “cantonnée” par rapport à la collecte ancienne du prédécesseur Suravenir Opportunités

.j’ai prévu, bien sûr, après prise de bénéf. février 2026, d’arbitrer vers des UC, plus précisément ETF [hors SCPI car j’ai une appréhension, voire un biais (sans doute illogique) envers SCPI : frais d’entrée–surtout dans l’enveloppe AV où on ne maîtrise pas grand-chose, impact des taux d’intérêt de la BCE ] : recherche sérieuse par Filtrage sur la Liste des supports fournie par le site Linxea rubrique Avenir 2

.je cherche des ETF simples et à bon rendement (World, S&P500, voire Nasdaq) : Liquidité {indices larges, gros en-cours souvent corrélé avec un gros volume d’achat-vente}, Frais modestes, et si possible bien notés pour leur réplication, par le site Trackinsight*

.en effet, ces critères minimiseront les pertes causées par le Spread, lorsque l’épargnant rachètera la somme qu’il a misée sur un ETF [d’autant que sur AV, l’épargnant qui fait un rachat, ne décide pas du jour ni de l’heure ni ne peut faire d’ordre de bourse à cours limité, contrairement à une transaction sur PEA ou CTO]

.or, les ETF simples et à bon rendement (World, S&P500, voire Nasdaq) sont presque tous de la maison Amundi ; dans le passé récent, il y a eu pour certains ETF, fusion entre plusieurs ETF similaires, petite augmentation des frais, application unilatérale de critères ESG

NASDAQ Amundi LU1829221024, ticker “UST”, encours 2,86 milliards frais 0,22, réplication synthétique mais pas notée par Trackinsight (selon moi, le Robo-advisor de Trackinsight n’a pas trouvé assez d’historique pour calculer correctement une note pour la qualité de réplication, alors que l’ETF est ancien, 07 sept 2001 ; signe qu’il y a eu des fusions-remaniements de plusieurs ETF pour les regrouper sous l’ETF UST) ; capitalisant

S&P500 Amundi LU0496786574 “LYPS” 2,91Mdeur ; 0,05 ; répl notée 5 sur 5 ; mais Distribuant et non pas Capitalisant ; mes derniers échanges avec Linxea indiquent que le dividende est automatiquement réinvesti mais avec prélèvement de 0,1% du montant réinvesti (comme pour tout mouvement sur ETF dans ce contrat) ; ça se répète une fois ou deux par an (distrib du dividende)

S&P500 BNP FR0011550185 “ESE” 2,59 ; 0,12 ; répl notée 5 sur 5 ; Capitalisant

-domicilié en France, donc moins optimisé fiscalement pour le Gestionnaire qu’un domicile en Irlande ou au Luxembourg ; donc cela est répercuté sur les frais

World Amundi FR0010315770 6,59 ; 0,3 ; répl non notée ; Distribuant

Conclusion personnelle que je soumets à vos commentaires (merci de corriger mes erreurs) :

-ce n’est pas le nombre d’ETF d’un contrat AV qui compte, mais les critères Liquidité {indices larges, gros en-cours souvent corrélé avec un gros volume d’achat-vente}, Frais modestes, et si possible (pour les réplications synthétiques) bien notés pour leur réplication, par le site Trackinsight*

-j’arbitrerai vers ESE en 2026, sauf si surprise agréable ou désagréable d’ici là (par exemple : référencement de l’ETF IWDA, ou changement fiscalité)

(*) Trackinsight note sur la qualité de la réplication :

-si j’ai bien compris, si la Tracking Difference est en faveur de l’épargnant (l’ETF augmente un chouia plus vite et baisse moins vite, que son indice), l’ETF reçoit une bonne note (matérialisée par maximum 5 cercles)

Bonjour Christian,

Je vois que vous faites bien vos devoirs le week-end 🙂

Votre raisonnement est juste.

Bonjour,

J’ai besoin de votre avis concernant ma situation.

Je viens d’ouvrir un PEA sur lequel je compte investir assez rapidement 150k en DCA afin d’atteindre le plafond et laisser jouer les intérêts composés.

En parallèle de ça, je souhaite ouvrir une seconde enveloppe sur laquelle je souhaite y investir 4000 à 4500€ mensuel sur un horizon long (10/15 ans minimum, voir plus)

J’hésitais entre le CTO (BoursoBank) et l’AV de chez Linxea, l’idée est de comparer la fiscalité du CTO (flat tax 30%) à celle de l’assurance vie (24,7% + abattement).

En prenant en compte les frais de gestion et transaction des ETF (UC), quelle est la solution la plus avantageuse sur le long terme ?

Merci

Bonjour Azure,

On répond à cette question ici : https://avenuedesinvestisseurs.fr/outils/#trackers-quelle-enveloppe

Attention la fiscalité du CTO (flat tax) est menacée. Alors que la fiscalité de l’assurance vie est très bien défendue par les assureurs.

Bonjour,

En ce qui concerne la bonification de 2% “sur le taux de rendement Suravenir Opportunités 2 qui sera servi en 2024 et 2025 pour tous les versements effectués du 01/07/2024 au 31/12/2024” (je cite Linxea), je comprends que les 2% supplémentaires ne sont appliqués que sur le taux de rendement des nouveaux versements effectués d’ici la fin de l’année, et pas celui du montant total du fonds euro. Je me trompe?

Merci d’avance,

Bien cordialement,

Alexa

Bonjour Alexa,

Oui c’est ce que j’ai compris également (je viens de verser sur le fonds euro SO2 pour en profiter).

Le but des assureurs (Suravenir dans le cas présent) est de faire entrer de “l’argent frais”. Donc de booster la rémunération des versements uniquement.

Bonjour,

Je dispose du contrat Linxea Avenir avec un placement sur fonds euro Opportunité, dont le rendement est plus bas que celui du Livret A.

Je vois que Linxea propose une offre de 2% bonus sur le fond euro Opportunité 2 (du contrat Linxea Avenir 2). Or, c’est sur versement uniquement, ce qui signifie qu’il faut injecter une nouvelle somme dessus.

J’ai l’impression que l’argent déjà placé sur Opportunité ne peut plus etre utilisé de façon optimale puisque ce fonds euro ne bénéficiera jamais d’offres.

Pensez-vous qu’il faut procéder à un rachat de ce qui est placé sur Opportunité pour ensuite le reverser sur Opportunité 2 ? Or, dans ce cas il y aura une imposition de 30% sur la plus value puisque l’assurance vie n’a pas 8 ans…

Bonjour Younes,

Belle opportunité de boost fonds euro en ce moment en effet.

Votre “technique” peut être intéressante.

Cela se calcule : par exemple si vous payez 300 € d’impôt en sortant du contrat, pour ensuite placer sur le fonds euro Suravenir Opportunités 2 et gagner 700 € de “surperformance”, le mouvement aura été rentable.

Bonjour,

je n’aurais pas 1000€ à mettre en ticket d’entrée, donc je pense souscrire à linxea avenir 2 plutot que spirit 2. Je souhaite opter pour une gestion pilotée. A travers vos différents articles, j’ai du mal à connaître le montant total des frais entre linxea avenir 2 et lucya cardif. Pouvez vous m’en dire plus . Merci de votre retour

Bonjour,

C’est très proche niveau frais de gestion pilotée :

+0,20 % (par rapport aux frais en gestion libre) sur Linxea Avenir 2.

+ 0,25 % sur Lucya Cardif.

Bonjour,

Merci beaucoup pour votre travail. Cela m’aide dans ma réflexion.

Je souhaite ouvrir une AV pour ma fille. Mes connaissances en bourse sont limitées pour le moment, mais j’apprends doucement. Je pense à une gestion libre et laisser le contrat travailler sur plusieurs années sans avoir besoin de regarder régulièrement.

Je vise un profil équilibré 40%fond euros à 60% ETF. J’hésite entre Linxea Avenir pour son ETF Lyxor MSCI World FR0010315770. Ou Lucya Cardif avec l’ETF Lyxor Core MSCI World (DR) ETF (LU1781541179).

S’agit-il du même ETF? Est-ce un équivalent? car les références ne sont pas les même.

Je vous remercie sincèrement pour votre retour.

Bonjour,

Ces 2 ETF répliquent le même indice (MSCI World Net Total Return). Ils sont globalement équivalents.

L’ETF FR0010315770 distribue les dividendes tandis que LU1781541179 les capitalise. Mais ce point est peu important car en assurance vie les dividendes sont automatiquement réinvestis par l’assureur.

Du côté des frais de gestion, les 2 ETF sont très compétitifs, mais LU1781541179 a des frais encore un peu plus faible (0,12 % versus 0,30 %).

Merci Ludovic pour votre retour.

Il me semble qu’il y avait un support or dans l’AV linxea avenir, cela me parraissait intéressant également pour diversifier. Est ce toujours le cas? il me semble que vous n’en parlez pas dans votre article.

Bonjour Marion,

Il y a effectivement un certificat or (qui réplique le cours du métal) disponible sur Linxea Avenir 2.

On trouve aussi un ETF investi sur des compagnies minières aurifères (ETF Amundi NYSE Arca Gold BUGS).

Bonjour Ludovic,

Y a t-il un certificat or sur Lucya Cardif? J’ai lu ça quelque part mais je ne le trouve pas sur leur site.

Quel est votre avis si l’on a peu de connaissance en bourse (je vais apprendre petit à petit) et que l’on souhaite ouvrir une AV pour son enfant et la laisser courir sans vraiment s’en occuper. Que conseillez vous entre ces 3 options?

1) Avenir Linxea 40% fond euros et les 60% restant en certificat or et ETF world.

2) Lucya Cradif 40% fond euros et 60% ETF world (ou avec un peu de certificat or si cela existe dedans)

3) Yomonie Kids

Merci encore pour vos retours. C’est vraiment sympa de guider les gens comme cela. t j’ai déjà appris pleins de choses en lisant vos articles.

Bonjour,

Il y a un certificat or disponible sur l’assurance vie Lucya Cardif : le certificat Gold AM BNP ARB (NL0006454928).

ADI est un portail d’information, nous ne donnons pas de conseils patrimoniaux. Je peux simplement vous dire que :

– Linxea Avenir 2 et Lucya Cardif sont 2 excellents contrats,

– une allocation 50/50 ou 40/60 en fonds euros et ETF actions monde correspond à une allocation “équilibrée”,

– une allocation équilibrée est un bon compromis entre performance et volatilité,

– l’investissement en fonds actions (ETF monde ou autre) doit être envisagé dans une optique d’investissement à long terme (pour le court terme, il faut sécuriser en fonds monétaires, fonds euros, livrets réglementés, etc.).

Yomoni propose une assurance vie exclusivement en gestion pilotée, ce qui permet de déléguer la question de l’allocation, en contrepartie de frais supplémentaires (ces frais sont faibles dans le cas de Yomoni, c’est une des meilleures gestions pilotées).

Si vous hésitez entre plusieurs contrats, vous pouvez ouvrir plusieurs assurances vie. La gestion en ligne est relativement simple. Et cela permet de diversifier les assureurs et le choix de fonds accessibles.

Merci beaucoup Ludovic pour toutes ces infos. C’est parfait!

Bonjour Nicolas,

Je trouve curieux que le fonds Suravenir Opportunités 2 ne rémunère pas mieux que le fonds historique (2,5%) alors que le capital n’est garanti qu’à 97%. Qu’en pensez-vous? Cela pourrait-il changer à l’avenir selon vous? J’envisage de “moderniser” mon contrat pour pouvoir faire des versement bonifiés avec l’offre du moment.

Merci!

Cécile

Bonjour Cécile,

C’est vrai que c’est un peu décevant, son homologue côté Spirica a mieux rémunéré en 2023 : 3,13 % sur le fonds euro Nouvelle Génération de Linxea Spirit 2.

J’espère que cela va s’améliorer dans le temps !

En tout cas je suis aussi en train de moderniser mon contrat (je passe de Linxea Avenir 1 à Linxea Avenir 2) pour pouvoir profiter du bonus de rendement de 2 % sur fonds euro, dans ces conditions ce sera intéressant.

Bonjour,

Je lis ci-dessus “En pratique, même si vous avez investi en unités de compte, vous pourrez à tout moment arbitrer gratuitement vers les fonds euros.”

Pourtant, dans votre lettre du 09/02/24 “nouvelle donne”, vous rappelez que le fonds euro est “inaccessible par arbitrage, il faut faire des versements” sur Linxea Avenir 2…

C’est un point important à éclaircir ! Et comment alors sécuriser son épargne au fil des ans si les arbitrages vers le fonds euro sont impossibles ?

Bonjour,

Il y a 2 fonds euro sur Linxea Avenir 2 🙂

Le fonds euro Suravenir Opportunités accessible seulement par versement.

Le fonds euro Suravenir Rendement accessible aussi par arbitrage.

Dans les 2 cas, versement ou arbitrage, aucun frais.

Bonjour,

Savez-vous svp quand sont précisément prélevés les frais de gestion de Linxea Avenir ? Chaque mois ? trimestre ? Fin décembre?

Merci monsieur.

Bonjour Maria,

C’est classique, les assureurs prélèvent les frais de gestion trimestriellement.

Bonjour,

Si l’on choisit l’assurance vie Linxea Avenir 2 en gestion libre et Linxea Spirit 2 en gestion pilotée via Yomoni, se retrouve-t-on finalement avec le même assureur, à savoir Suravenir (filiale du Crédit Mutuel) ?

Merci et bonne journée.

Bonjour Hanz,

Non car le contrat Linxea Spirit 2 est assuré par CA Spirica (même si vous êtes en mode gestion pilotée).

Donc il y a bien diversification assureur (Linxea Avenir 2 étant assuré par CM Suravenir).

Retour d’expérience: apparemment il n’y a plus la contrainte de 50% UC sur opportunités 2, je viens de faire un versement à 100% dessus.

Bonne rentrée ADI/Prosper Conseil!

Bonjour Florent,

Merci pour l’info 🙂

Oui maintenant l’assureur Suravenir souhaite collecter sur le fonds euro, vu la haute des taux ils ont changé de politique commerciale 🙂

Bonjour,

Merci pour cet article qui couvre pas mal de sujets.

Je débute un peu dans l’investissement, mais ce que j’ai pu trouver en littérature jusqu’ici me donne envie de prendre une approche passive sur des fonds indiciels (ETF à priori), pour une somme que je souhaite placer à long terme. Je contemple le choix entre deux approches: passer par une assurance vie telle que linxea spirit pour investir à 100% dans ces ETF ou bien le faire de mon côté sur une plateforme comme IBKR?

Quand j’essaye de faire le calcul des coûts totaux (mettons sur 10 ans), quelque chose reste flou. Est-ce que les frais de gestion des unités de compte par l’assurance correspondent aux frais réels des ETF (qui peuvent rester dans les 0.15% voir descendre à 0.05% de ce que j’ai pu trouver) ? Ou bien est-ce qu’ils les comprennent? Ou bien s’ajoutent-ils au frais réels des ETF?

Pour moi les deux éléments qui pèsent dans la balance sont les frais de gestion de l’assurance vie d’un côté (à priori 0.5% par an contre jusqu’à 0.1% par an, soit 4,9% contre 0,99% sur 10 ans par exemple), et l’avantage fiscal de l’assurance vie de l’autre (24,7% tout compris après 8 ans contre 30% sinon).

Merci d’avance pour votre temps,

Bonjour,

L’assurance vie permet d’investir en trackers (ETF), fonds euro, SCPI, fonds divers, etc.

Investir en ETF peut se faire en assurance vie, PEA, PER et CTO.

4 enveloppes différentes comparées ici.

IBKR = Interactive Brokers.

Notre article : Interactive Brokers : avis et retour d’expérience

=> Attention il s’agit d’un CTO (compte-titres ordinaire). Donc ce n’est pas optimisé fiscalement.

Alors que l’assurance vie et le PEA sont mieux optimisés fiscalement (exonération IR possible sur les gains).

En assurance vie, ne confondez pas frais de gestion SUR unités de compte et frais de gestion DES unités de compte. Il y a 2 couches de frais :

– SUR unités de compte = rémunération de l’assureur, par exemple 0,50 % par an pour Spirica.

– DES unités de compte = rémunération de l’équipe de gestion du fonds. Par exemple Amundi pour un ETF World d’Amundi autour de 0,20 % par an.

=> Sur assurance vie et PER il y a un assureur. Ce n’est pas le cas sur PEA et CTO.

Bref pour nous le sujet est plutôt : trackers sur PEA ou assurance vie ?

Le CTO arrive plutôt après, quand le PEA est rempli et que l’assurance vie est déjà bien garnie entre fonds euro, ETF, SCPI…

Bonjour,

Je suis étonné de l’attribution de 2 étoiles au contrat Linxea Vie.

En effet, ce contrat assuré par Generali possède une offre ETF très intéressante, pour un total de 119. On peut y trouver le fameux Lyxor MSCI World UCITS ETF (FR0010315770), le plus rare iShares MSCI World SRI UCITS ETF EUR A (IE00BYX2JD69) que je préfère. Les frais sur les UC/ETF sont de 0,6% et pas de frais de transaction ETF comme sur Spirit 2 ou Avenir 2. Il permet les versements programmés sur les ETF. Pour le fonds euro, Netissima n’est pas si ridicule vis a vis de Rendement 2. Bref, je serai curieux d’avoir votre avis sur Linxea Vie, contrat historique de Linxea. Cordialement.

Bonjour Ludovic,

Merci pour votre avis !

119 ETF sur Linxea Vie ? Ce n’est plus 19 ?

Toujours est-il qu’on est un peu durs c’est vrai : pas de frais de transaction sur ETF (au lieu de 0,10 %) et la possibilité de faire des versements programmés, ce sont de bons points.

Pour moi Linxea Spirit 2 reste le top (mieux pour les SCPI, et pour les ETF 0,50 % annuel + 0,10 % one shot, c’est moins cher que 0,60 % annuel), mais les autres contrats sont très bons aussi.

Dans cet article, notre avis sur chaque assurance vie Linxea : Avis Linxea.

Bonjour,

Est-ce que cet ETF World dans le contrat Linxea Avenir 2 avec ce code : FR0010315770 réinvestis automatiquement les dividendes dans l’ETF ou doit-on le faire manuellement ce qui serait contraignant ?

Car j’ai vu que c’était un ETF distribuant et non capitalisant, d’après mes recherches il n’y a pas de World capitalisant sur le contrat Linxea Avenir 2

PS : Sur Linxea Spirit 2 il y a bien un World capitalisant mais j’aimerais plutôt seulement allouer ce contrat à des SCPI pour l’organisation 😉

Merci beaucoup de votre retour

Tom

Bonjour Tom,

Effectivement il y a cet ETF World distribuant (FR0010315770),

ou l’autre ETF World (FR0011660927) en version hedgée.

En pratique, un ETF distribuant en assurance vie va soit se comporter comme un ETF capitalisant (réinvestissement des dividendes dans l’ETF), soit distribuer les dividendes sur le fonds euro.

Je regarde dans le contrat Linxea Avenir 2 de mon épouse (moi j’investis sur Linxea Spirit 2) : je vois qu’elle a reçu des dividendes régulièrement sur son ETF World hedgé, mais pour l’instant rien sur l’ETF World distribuant non hedgé (ceci dit elle a commencé à investir dessus il y 1 mois…donc on sera fixés dans quelques mois avec du recul).

Bonjour Nicolas, du nouveau concernant ces ETF distribuant sur les contrats d’assurance vie. les dividendes sont-ils remis sur l’ETF lui meme ou bien verses sur le fond euros??

Cordialement,

Bonjour Moize,

Je confirme sur Linxea Avenir 2 sur les 2 ETF distribuant que j’ai mentionnés : mon épouse a reçu les dividendes sur le fonds euro.

Bonjour Nicolas

Merci encore pour tous vos publications…

Suite à cet article, J’ai cherché et je n’ai pas trouvé d’UC monétaire 2/7 chez Linxea Avenir 2 alors que l’on tombe très facilement sur Axa CT chez Linxea Spirit 2. J’ai mal cherché ou la liste des UC disponibles chez Linxea avenir 2 a changé ?

Bonjour,

Je viens de filtrer sur mon contrat, en simulant un arbitrage.

Filtre risque 2, j’obtiens une dizaine d’UC obligataires et immo :

FR0010626184 [Support d’investissement tenant compte de critères E,S ou G] AGIR AVEC LA FONDATION ABBE PIER Non Classifié Ecofi Investissements 2

Ajouter ce support à la sélection en entrée

FR0010986315 [Support d’investissement tenant compte de critères E,S ou G] DNCA SERENITE PLUS C Obligations en Euro DNCA Finance 2

Ajouter ce support à la sélection en entrée

OP1210807758 LFMULTIMMO PART LF PHILOSOPHALE2 LA FRANCAISE AM 2

Ajouter ce support à la sélection en entrée

LU1650487413 LYX EUR GOVERNMENT BOND 1-3Y ETF Amundi Asset Management 2

Ajouter ce support à la sélection en entrée

FR0010697482 R-CO CONVICTION CREDIT 12M EURO Obligations en Euro Rothschild & Co Asset Management Europe 2

Ajouter ce support à la sélection en entrée

FR0014006PM4 R-CO CONVICTION CREDIT SD EUR C Obligations en Euro Rothschild & Co Asset Management Europe 2

Ajouter ce support à la sélection en entrée

QS0002005277 SCI PRIMONIAL CAPIMMO PRIMONIAL REIM 2

Ajouter ce support à la sélection en entrée

FR001400A217 [Support d’investissement tenant compte de critères E,S ou G] SCI TERRITOIRES AVENIR ARKEA REIM 2

Merci pour cet article que j’attendais avec impatience 😉 Si je ne me trompe pas, les performances 2021 citées concernent les versions “originales” des fonds euros. Le but de leur version 2 n’est-il pas d’atteindre de meilleurs rendements ? En d’autres termes, est-ce pertinent ou non selon vous de migrer vers la version 2 ?

Bonjour Anne,

Merci 🙂

Non le but de l’assureur, avec ces nouveaux fonds euros, est surtout de mieux faire face au nouvel environnement de taux.

On ignore si la performance des nouveaux fonds euros sera meilleure.

On peut espérer que oui, si les fonds euros sont cantonnés et que l’assureur part de 0 et se “gave” d’obligations à taux élevé en ce moment.

(Alors que dans les vieux fonds euros, il y a un gros stock d’obligations à taux très faible, donc si l’assureur investit maintenant sur des obligations à taux plus élevé mais que c’est dilué dans la masse on n’en sentira pas beaucoup les effets…pas avant un bon moment vu l’inertie).

Bref, cela dépend de la politique de gestion de l’assureur…j’ignore ce que Suravenir nous réserve, si les fonds euros sont cantonnés (ce qui serait bien), ou si l’assureur souhaite tout mélanger et servir le même rendement entre Suravenir Opportunités 1 et 2.

Merci pour la réponse Nicolas !

Il me semble que les fonds € Rendement 1 et 2 et Opportunité 1 et 2 reposent sur les mêmes actifs.

Hors crise financière majeure, ils serviront donc les mêmes rendements. En cas de crise majeure, les fonds V1, garantis en capital, ne pourront servir de rendement inférieur à 0 alors que les fonds V2 oui !

Bonjour Guillaume,

D’accord donc les nouveaux fonds euros ne seraient pas cantonnés…dommage.

Mais tant mieux pour les détenteurs des anciens contrats V1, ils profiteront mieux de la hausse des taux des nouvelles obligations. Alors que les V2 seront dilués avec les actifs anciens des V1.

Les fonds euros V2 sont garantis à 99,4 % et 97 %, soit perte maximum annuelle de 0,6 % (Suravenir Rendement 2) et 3 % (Suravenir Opportunités 2). L’assureur Suravenir fera sans doute tout pour éviter ça, car ça ferait mauvaise presse, même si la moins-value est faible.

Merci pour cet article sur ce contrat que je possède !

J’ai une question un peu annexe : si on anticipe une remontée de l’€ face au $, peut-il être pertinent de passer d’un ETF world classique vers un ETF world hedgé afin de se couvrir du change qui a pas mal amorti la chute et risque de pénaliser la reprise si l’€ remonte ?

J’hésite à passer à l’acte sur mon AV…

C’est ce que l’on appelle un pari spéculatif… À titre personnel, je ne fais aucun pari sur la parité euro/dollar future. Allez savoir si l’euro ne va pas descendre plus bas !

Bonjour Victor,

On évoque les ETF hedgés sous le tableau ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Les frais ne sont pas les mêmes. Ce que l’on voit, c’est la surface visible de l’iceberg : les frais de gestion annuels.

Mais vous ne voyez pas les frais de hedge (liés au delta entre les taux d’intérêt européens de la BCE et américains de la FED).

C’est tentant de hedger en partie en ce moment, vu la faiblesse de l’euro face au dollar. J’y pense parfois.

Mais je me ravise, car c’est aussi risqué vu les frais annuels de hedge et vu que la situation pourrait durer des années avec 1 € = 1 $ qui deviendrait le « new normal ».

A vous de voir ce qui vous rend le plus à l’aise.

Bonjour Nicolas

Vous avez raison d’insister sur ce point clé : un ETF hedgé en devise, ce n’est pas que la petite différence de frais de gestion, c’est aussi une “mécanique interne” liée aux différence de taux qui fait que si on regarde un ETF hedgé sur le long terme, il y a une lente glissade par rapport à l’indice net return qu’il est censé suivre (et cela peut devenir conséquent en composant cet écart sur une longue période).

Une couverture de devises sur un ETF action, cela ne peut donc s’envisager qu’à court terme, un choix “tactique”, qui implique que l’on est capable de “timer” le marché des changes … bon courage ! La sagesse recommande donc de s’en tenir à la version non hedgé et d’accepter la volatilité supplémentaire de l’effet devises (le raisonnement étant légèrement différents en ce qui concerne les obligations).

Bonjour Fred,

Merci d’abonder, c’est exactement ça !

Merci de vos réponses. C’est effectivement tentant à première vue, mais je n’avais pas toutes les cartes en main pour me faire un avis éclairé !

Je pense ne rien faire au final, car mon expérience a montré que plus j’interviens, moins je gagne !

Le syndrome de la fausse bonne idée…

C’est le biais d’activité 🙂