Quelle performance en 2023 pour nos placements ? Voici notre traditionnel bilan annuel des performances des investissements : actions, immobilier, fonds euro, obligations, bitcoin, or, etc. Pour illustrer, je (Nicolas) vous partage aussi mon bilan personnel à la fin de l’article (mon allocation patrimoniale sous forme de camembert et mes performances).

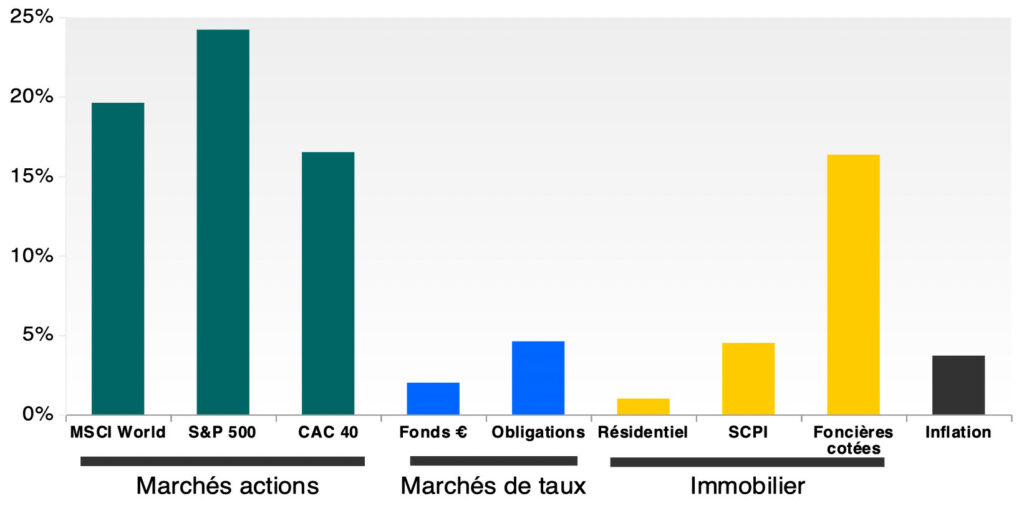

En résumé, la performance des placements 2023 :

- Une superbe année pour les investisseurs ! Les actions ont grimpé : +19,6 % pour l’ETF World !

- Une moins bonne année pour les propriétaires immobiliers : la baisse des prix immobiliers se généralise.

- Une année formidable pour les amateurs de finance décentralisée et les spéculateurs et : les cryptomonnaies se sont envolées.

- Une belle année pour les épargnants : la rémunération des fonds euros et placements sécurisés a augmenté, en raison de la hausse des taux de la Banque Centrale Européenne (BCE). Notamment le fonds euro Placement-direct Euro+ crée la surprise avec un rendement de 4,10 % et jusqu’à 4 % pour le fonds euro de Lucya Cardif.

SOMMAIRE

- Une superbe année pour les actions

- Immobilier : la baisse se généralise (presque partout…)

- Rendement des fonds euros : on flirte avec les 4 %

- Les fonds obligataires et monétaires : rendement en hausse

- Or et cryptomonnaies : performances impressionnantes

- Mon bilan personnel : performance de mes investissements en 2023

- Performance placements 2023 : conclusion

Une superbe année pour les actions

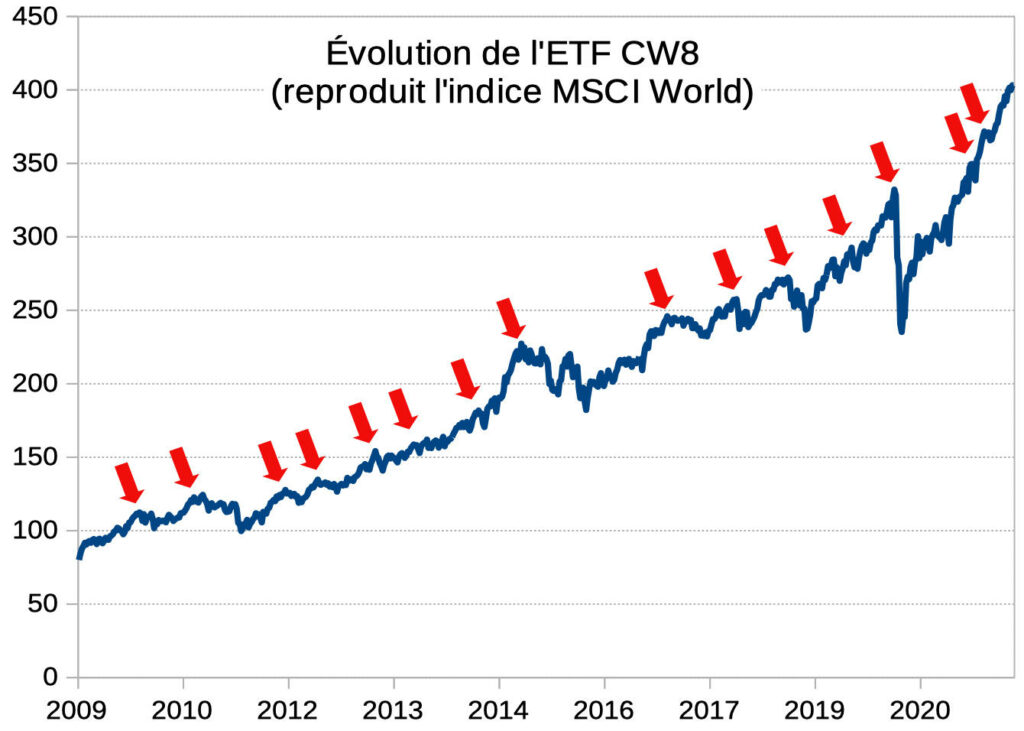

Pour mesurer la performance des actions, notre référence est l’indice MSCI World (les 1550 plus grandes entreprises internationales). Les ETF World reproduisent cet indice. L’année 2022 avait été décevante (ETF World en baisse de 14 %). Mais 2023 rattrape largement avec une performance de +19,6 % !

👉 Performance 2023 des principaux indices boursiers :

- ETF World = +19,6 %

- S&P 500 = +24,2 % hors dividendes (+22 % pour l’ETF PE500 non hedgé)

- Nasdaq = +43 %

- CAC 40 = +16,5 % (+20 % avec les dividendes)

- ETF Japon = +16 %

- ETF émergents = +3 % (la Chine est encore très décevante et plombe les émergents)

- EUR/USD = +3 % (de 1,06 $ à 1,10 $ pour 1 €, l’Euro s’est très légèrement apprécié).

👉 Depuis 2009, les plus hauts se succèdent malgré les krachs passagers. Ici, l’évolution de l’ETF CW8 (tracker World disponible sur PEA) :

Note de Nicolas : rappelons qu’il faut investir à long terme et ne pas paniquer pendant les baisses. Patience. Notre guide : comment investir en bourse. Plus loin dans l’article, vous pourrez voir mon portefeuille PEA, que j’ai mis plus de 10 ans à construire en investissant chaque mois.

Les 7 magnifiques portent le marché

Le marché actions US a été porté par celles que l’on appelle désormais les “7 magnifiques” : Alphabet (Google), Amazon, Apple, Meta (Facebook), Microsoft, Nvidia, Tesla.

🚀 La tendance 2023 : l’intelligence artificielle (IA). Vous avez certainement entendu parler de ChatGPT. Cette tendance profite directement à NVIDIA (ses processeurs puissants sont utilisés pour construire les modèles IA). Résultat : hausse du cours de NVIDIA de +233 % en 2023 !

La Tech dans son ensemble affiche de très belles performances : MSCI World Technology Information : +53 % (en USD, hors dividendes).

Et le Nasdaq a eu une performance insolente en 2023 après la claque 2022 : +50 % pour l’ETF PUST ! (Liste des ETF éligibles PEA dans le tableau à la fin de cet article).

Note de Ludovic : le secteur de la consommation discrétionnaire s’est également très bien comporté : MSCI World Consumer Discretionary +35 %.

Les small caps à la traîne

Les small caps désignent les petites capitalisations (“petites” entreprises). On ne les retrouve pas dans l’ETF World qui ne concerne que les grandes capitalisations.

L’indice Russell 2000 (petites capitalisations américaines) progresse 2 fois moins que le S&P 500 : +12,5 % versus +24,2 %.

Pareil pour l’indice MSCI Europe Small Caps (petites capitalisations européennes) décevant par rapport à l’indice STOXX Europe 600 : +9 % versus +16 %.

Le CAC PME a une performance de +1 % en 2023. Versus +16,5 % pour le CAC 40.

Les secteurs ayant connu de faibles performances en 2023

Secteur de la santé/pharma : faible hausse.

Au 29 décembre 2023, l’indice MSCI World Healthcare affichait une hausse de seulement 3,76 % sur 1 an (performance en USD, hors dividendes).

Les Pharma européennes s’en sortent mieux : MSCI World Healthcare Europe : +12,20 %. Notamment en raison de l’envolée du cours de Novo Nordisk. On a assisté à la naissance d’un géant, porté par le succès de son traitement contre l’obésité.

💡 La Pharma danoise bouleverse l’économie du pays. Face à l’afflux d’investisseurs du monde entier, la banque centrale du Danemark a dû maintenir son taux directeur en-dessous de celui de la BCE pour maintenir le cours de la couronne danoise ! La capitalisation boursière de Novo Nordisk est au coude-à-coude avec celle de LVMH, qui était jusque là sans conteste la plus grande société européenne.

Autres secteurs décevants

D’autres secteurs ont été à l’écart de l’euphorie en 2023 :

- MSCI World Energy : performance de + 3,5 % sur un an au 29 décembre 2023 (en USD, hors dividendes).

- Matériaux : MSCI World Materials +14,77 %.

- MSCI World Utilities -2,51 % (c’est moins une surprise car le secteur est historiquement peu performant).

- MSCI World consumer staples (Nestlé, Procter & Gamble, Unilever, Coca-cola, etc.) +2.31 %.

- MSCI World Financial : +16.16 %.

Immobilier : la baisse se généralise (presque partout…)

Les prix continuent de baisser à Paris (-6 % en 2023, après -3 % sur 2021-2022), et cela s’étend aux grandes villes de province (-3 %).

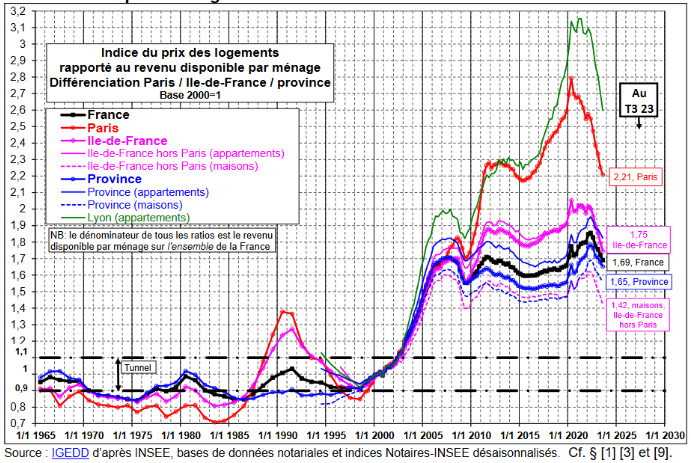

👉 Jacques Friggit (du ministère de l’environnement) a mis à jour son graphique de l’indice du prix des logements rapporté au revenu disponible des ménages :

Pourquoi cette baisse des prix immobiliers ?

Les prix dépendent beaucoup de la cacpacité d’emprunt des Français. Plus on peut emprunter, et plus les prix augmentent. L’inverse est vrai aussi. Vu la hausse des taux (on est passé de 1 % de taux d’intérêt fin 2021 à 4 % en 2023 !), le pouvoir d’achat des Français a fondu.

👉 Estimation du pouvoir d’achat immobilier pour un ménage avec 4 000 € de revenus mensuels :

- à 1 % de taux d’intérêt, il pouvait emprunter 300 000 € sur 20 ans,

- à 4 % de taux d’intérêt, il peut emprunter seulement 227 000 € sur 20 ans.

- Donc pour retrouver le même pouvoir d’achat qu’en 2022, il faudrait que les prix baissent de 25 % environ !

Donc la tendance globale est à la baisse des prix immobiliers, mais c’est très hétérogène et difficile de prévoir la durée. Le marché immobilier a une forte inertie, contrairement au marché actions qui est très réactif.

L’immobilier continue de monter dans certains secteurs

Certaines villes de province tirent leur épingle du jeu. Le Mans (+7 %), Le Havre (+15 %), etc. Des villes plus tranquilles, mais aussi beaucoup plus accessibles en termes de prix. Une tendance de fond avec le développement du télétravail ?

Le littoral et la montagne ne connaissent pas la crise. Les retraités sont de plus en plus nombreux, et n’ont pas de problème de financement (ils achètent au comptant avec le fruit d’une précédente vente et de l’épargne à disposition). Ils sont nombreux souhaiter s’installer… sur le littoral. Cela soutient mécaniquement les prix.

Les SCPI : quelques baisses de prix mais le rendement se maintient

Les SCPI (immobilier “pierre-papier”) permettent d’investir dans l’immobilier sans gérer soi-même. En effet, c’est la société de gestion qui achète les immeubles et bureaux, met en location, et nous reverse les loyers. Avantages : confort et diversification.

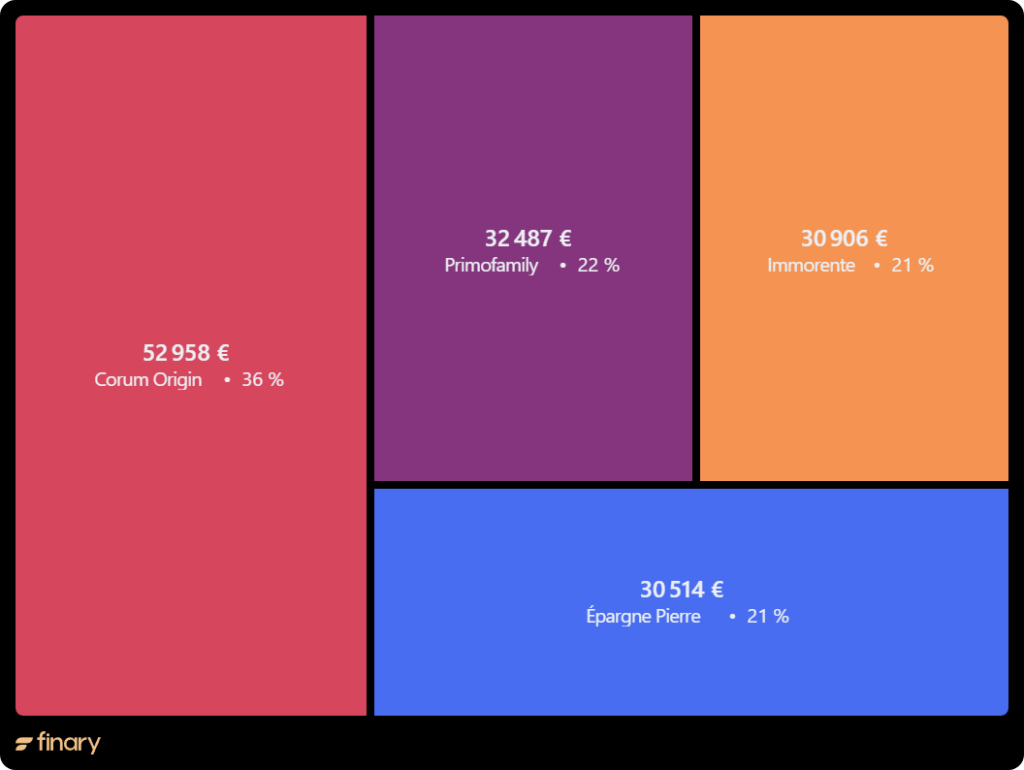

Les SCPI ont aussi subi la baisse du marché immobilier en 2023. Pas toutes, loin de là heureusement : seulement une vingtaine de SCPI sur 200 ont baissé le prix de leur part. De mon côté, mes 4 SCPI se sont bien comportées, pas de baisse à l’horizon ! (J’investis sur des SCPI décotées : leur prix est inférieur à leur valeur de reconstitution).

Le rendement moyen des SCPI est attendu autour de 4,50 % en 2023. Pour info, il était de 4,55 % en 2022, 4,45 % en 2021 et 4,18 % en 2020. Les meilleures SCPI ont un rendement proche de 7 % et les pires autour de 3 %. Notre guide : Comment investir en SCPI ?

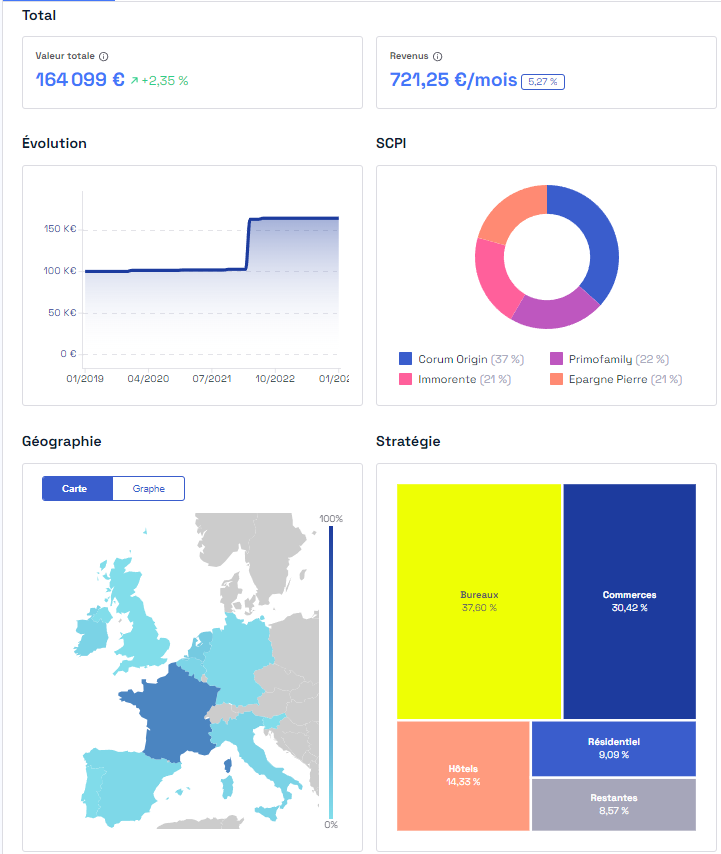

Mon portefeuille SCPI

Je suis propriétaire associé de 4 SCPI. Pour une valorisation (à la valeur de retrait) de 146 865 € au total :

👉 J’ai reçu 7 600 € de loyers en 2023. Environ 5 % de rendement, parfait, c’est ce que je vise. Investissement à long terme, comme les actions.

👉 Ici, screenshot de mon interface Louve Invest, qui me prévoit 721 € de loyers par mois (la valeur de mon parc SCPI est plus élevée ici car au prix d’achat sans compter les frais) :

💡 Mon dernier investissement remonte à 2022 : mon investissement de 60 000 € sur la SCPI Corum Origin. C’est ma SCPI la plus rentable et top 10 des meilleures SCPI depuis plus de 10 ans (6,06 % de rendement en 2023).

Note de Nicolas : Finary me permet d’agréger et suivre mon patrimoine au global. Et de zoomer sur mes portefeuilles actions, SCPI, etc. et d’obtenir des indicateurs clés (impact des frais, rendement, loyers et dividendes à recevoir, exposition géographique et sectorielle, âge d’indépendance financière, etc.). Si vous souhaitez en savoir plus : notre avis Finary. La plateforme est gratuite (il y a aussi une version Premium payante et nos lecteurs bénéficient de 20 % de remise grâce au code promo ADI20).

Un joli rebond du côté des foncières cotées (SIIC)

Les foncières cotées (SIIC) sont les entreprises cotées en bourse dont l’activité se concentre sur l’acquisition et l’exploitation (la location) de biens immobiliers dans différents secteurs (immobilier résidentiel, immobilier commercial, bureaux, logistique, etc.).

En clair, ce sont des actions d’entreprises du secteur immobilier.

En France, les foncières cotées profitent d’un cadre fiscal avantageux et se nomment des SIIC (et REITS aux USA). Les investisseurs peuvent loger des foncières cotées dans un CTO ou une bonne assurance vie (plus intéressant fiscalement).

👉 Des fonds permettent également d’investir sur un panier diversifié de foncières cotées. On peut notamment citer l’ETF Amundi FTSE EPRA Europe Real Estate. Cet ETF réplique la performance de l’indice FTSE EPRA AREIT Developed Europe.

Cet indice affiche une progression de 16,34 % en 2023. C’est un joli rebond après une année 2022 difficile, où le contexte d’envolée des taux avait fait plonger l’indice de 37 % en 2022 (les foncières sont sensibles aux taux). La stabilisation des marchés de taux en 2023 a rassuré les investisseurs.

Rendement des fonds euros : on flirte avec les 4 %

Les performances des meilleurs fonds euros 2023 devraient s’établir autour de 3 % voire 4 % (les rendements tombent au goutte à goutte d’ici février 2024). Proches du rendement du livret A et de l’inflation. Pour rappel, les fonds euros sont des placements sans risque, disponibles sur assurance vie et plan d’épargne retraite.

👉 D’ores et déjà, deux fonds euros se distinguent :

1️⃣ Record en 2023 : 4,10 % sur la nouvelle assurance vie Placement-direct Euro+ ! Il s’agit d’un contrat monosupport, c’est-à-dire que l’on place en 100 % fonds euro (il n’y a pas d’unités de compte). L’assureur Swisslife a profité de la hausse des taux pour faire le plein d’obligations à bon rendement. Mais les épargnants n’en n’ont profité que quelques mois car le contrat est tout nouveau, et c’est un “petit” fonds euro… donc c’est un pari sur l’avenir. Ce contrat doit donc seulement s’envisager en complément d’une assurance vie multisupport et avec un bon historique.

2️⃣ Autre bonne performance 2023, sur une assurance vie classique (multisupport). Le fonds euro Général de Lucya Cardif : 3 % net en 2023. Sans compter le bonus de 1 % si on investissait aussi en unités de compte (UC), de quoi atteindre les 4 % de rendement ! Perspective de rendement 2024 vu la hausse des taux et le bonus UC (+1,50 % sur rendement fonds euro) : jusqu’à 4,50 % de rendement sur le fonds euro Général. Et sur ce gros fonds euro historique, il y a 5,44 % de provision pour participation aux bénéfices (PPB) que Cardif devra reverser aux épargnants, donc ce fonds euro en a sous le pied.

🔎 J’ai ouvert en 2023 Lucya Cardif avec une allocation 65 % fonds Euro Général + 35 % en unités de compte (ETF World), je le racontais dans mon avis Lucya Cardif. Donc performance annualisée 2023 = 65 % en fonds euro rémunéré à 4 % et 35 % en ETF World rémunéré à 19,6 % = 9,46 %. Excellente performance pour une allocation prudente.

Avis de Nicolas : pour profiter d’un bon rendement en fonds euro, on peut envisager une stratégie complémentaire. Une assurance vie classique (contrat multisupport) qui permet de placer à 100 % fonds euro mais qui offre un bonus de rendement du fonds euro quand on investit en même temps en unités de compte : Lucya Cardif (bonus de rendement de +1,50 % sur fonds euro en 2024 et 2025 si on verse au moins 35 % en UC, cf notre avis Lucya Cardif). Vu le rendement de 3 % net en 2023 sur le fonds euro Cardif, on peut espérer 3 % en 2024 en 100 % fonds euro ou jusqu’à 4,50 % en investissant aussi en UC (sans compter les 5,44 % de PPB qui devront être distribuées par Cardif sous 8 ans). ET en complément, une assurance vie monosupport 100 % fonds euro : Placement-direct Euro+ . Avec un rendement de 4,10 % alléchant en 2023, mais c’est un tout nouveau contrat, et un “petit” fonds euro Swisslife, un pari sur l’avenir. Contrat intéressant à suivre. Le plus raisonnable reste de diversifier les fonds euros et les assureurs.

💡 Le fonds euro est challengé par les meilleurs placements sans risque. Notamment les fonds monétaires qui sont revenus en grâce…. mais pour combien de temps ? Les fonds euros devraient continuer de monter (il y a toujours beaucoup d’inertie à la hausse comme à la baisse), alors que les fonds monétaires sont en train de répercuter la baisse des taux (les taux recommencent à baisser en 2024).

Les fonds obligataires et monétaires : rendements en hausse

Nous sommes sortis de l’ère TINA (“There is No Alternative”) pour entrer dans l’ère TAPAS (“there are plenty of alternatives”). Explication.

Ces dernières années, les taux sans risque (c’est-à-dire les taux auxquels les pays financièrement solides et les entreprises jugées sûres s’endettaient) étaient tombés à des niveaux proches de zéro. Si nous étions arrivés à cette situation, c’est en raison des politiques des banques centrales qui avaient baissé fortement (trop ?) les taux directeurs (et incidemment les taux de marché) pour soutenir et relancer l’économie.

Les obligations de qualité (investment grade) ne rapportaient plus rien. Les investisseurs n’avaient donc pas d’autres solutions que de se tourner vers les actions pour obtenir du rendement.

Avec le retour de l’inflation et la remontée des taux, l’ère TINA est révolue. Il y a de nouveau une alternative aux actions : les obligations. Pour un épargnant (qui devient alors un créancier), acheter une obligation équivaut à prêter de l’argent à un État ou une entreprise.

Après une chute de la valeur des obligations en 2022 du fait de la hausse des taux, le marché s’est stabilisé en 2023. Les obligations redeviennent attractives. Elles servent des rendements équivalents voire supérieurs à l’inflation.

Dans le détail, les performances des obligations dépendent de différents paramètres : leur maturité, le profil de risque des émetteurs, le pays/la devise, etc. Voir notre article : l’investissement en obligations.

👉 Il est possible pour les épargnants d’investir dans un panier diversifié d’obligations. Par exemple, sur un compte-titres ordinaire (CTO) au travers d’un ETF iShares Core Global Aggregate Bond EURO hedged (IE00BDBRDM35). Cet ETF a délivré une performance de +4,6 % en 2023. OU pour des obligations plus risquées (high yield), l’ETF iShares Global High Yield Corporate Bond (IE00BYWZ0440 = +9,6 % en 2023). Sinon, sur nos assurances vie préférées, nous trouvons aussi des fonds obligations high yield (fonds obligations en assurance vie).

Les fonds monétaires proches de 4 % de rendement

Les fonds monétaires ont vu leur taux de rémunération monter au cours de l’année 2023. Fin 2023, les fonds monétaires rapportent près de 4 %. Un placement intéressant pour faire fructifier une épargne à court terme ou placer sa trésorerie d’entreprise.

Avis de Nicolas : comment investir en fonds monétaires ? Placement opportuniste à surveiller, si l’Ester (le taux qui sert de référence) passe sous 3 % j’arbitrerai ce qu’il me reste en fonds monétaires vers les fonds euros (j’ai diversifié entre les deux, cf mon “camembert” patrimonial plus bas).

Or et cryptomonnaies : performances impressionnantes

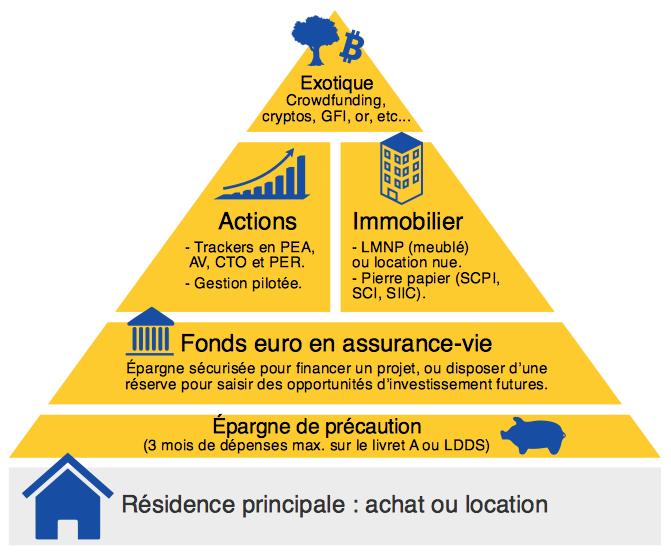

Selon nous, l’or et les cryptomonnaies sont des investissements alternatifs qui doivent peser maximum 5-10 % de votre patrimoine :

👉 Les performances ont été impressionnantes en 2023 :

- Once d’or = +13 % : de 1825 $ à 2065 $. Cela dit, l’or est une valeur refuge contre l’inflation, mais n’enrichit pas vraiment (+65 % sur 10 ans versus +182 % sur 10 ans pour l’ETF World !). Pour aller plus loin : comment investir en or ?

- Bitcoin = +153 %. Remontée fulgurante, après le krach du Bitcoin en 2022 (-65 %). De 16 600 $ à 42 000 $. Et l’Ethereum est à +91 %. Quand on investit en cryptomonnaies, il faut aimer la volatilité et avoir le coeur bien accroché ! Pour aller plus loin : comment investir en cryptomonnaie ?

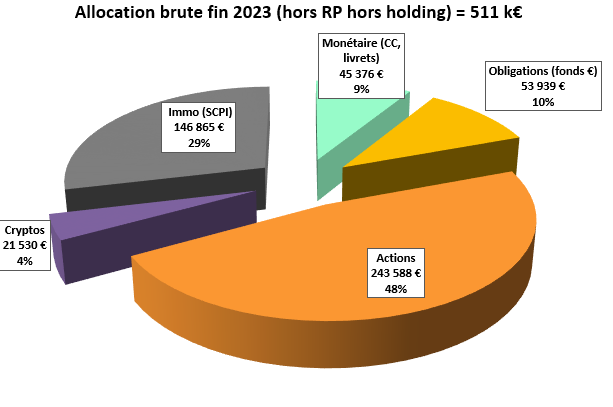

Mon bilan personnel : performance de mes investissements en 2023

Pour illustrer avec un cas concret, voici le bilan des mes investissements personnels en 2023. Je précise que c’est hors résidence principale (je suis propriétaire) et hors holding (j’investis aussi au travers de ma holding patrimoniale en actions, SCPI et private equity). Et j’ai 40 ans, donc j’ai forcément plus de patrimoine maintenant qu’il y a 10 ou 20 ans !

🔎 Mon patrimoine est composé de 5 classes d’actifs :

🌏 48 % en actions. Je fais simple (et efficace) : 90 % de mon portefeuille actions est sur ETF World.

Plus-value (PV) 2023 = +19 % (en ligne avec l’ETF World). Si vous souhaitez voir mon portefeuille PEA, c’est sur LinkedIn.

🚀 4 % en cryptomonnaies (je fais simple : surtout Bitcoin et un peu d’Ethereum). C’est une petite part de mon patrimoine car je considère les cryptos en investissement alternatif.

PV 2023 = +141 %.

👉 Ce sont mes 2 actifs les plus rentables (et risqués). Objectif : accroitre mon patrimoine. 49 k€ de gains en 2023 sur ces 2 classes d’actifs. J’investis à long terme et laisse courir les gains.

🏠 29 % en immobilier (4 SCPI) : 7 600 € de loyers distribués en 2023 (environ 5 % de rendement).

👉 Objectif : une rente “pépère” pour compléter mes revenus. Ma SCPI la plus rentable reste Corum Origin. Mon article : avis SCPI Corum.

💰 10 % en obligations (6 fonds euros) : environ 1500 € d’intérêts.

👉 Objectif : poche sécurisée et réserve pour saisir les opportunités (en cas de krach actions par exemple). Notre article : les meilleurs fonds euros.

💶 9 % en monétaire (livrets et fonds monétaires) : environ 1500 € d’intérêts.

👉 Objectif : mon épargne de précaution, et complément de poche sécurisée. Pour aller plus loin : notre article sur les fonds monétaires et celui sur les meilleurs placements sans risque.

➡️ C’est une allocation patrimoniale dynamique, pour du long terme. J’ai un bon matelas de sécurité (en fonds euro et monétaire) et tout le reste est investi à long terme pour la performance (actions, immo et cryptos).

➡️ Je vise globalement un rendement moyen de 5 % par an. Sur 511 k€ investis, je dépasse maintenant les 25 k€ de revenus passifs annuels. Et je priorise les niches fiscales pour investir (les meilleures assurances vie et le meilleur PEA).

💡 Je partage mon expérience pour nourrir votre réflexion. À chacun de construire sa propre allocation patrimoniale selon ses projets de vie et son aversion aux risques. Notre article : construire votre allocation patrimoniale.

Performance placements 2023 : conclusion

Notre stratégie d’investissement, simple et efficace, continue de faire des merveilles. Nous n’avons pas de boule de cristal (les “experts” non plus, ils se plantent toujours dans leurs prévisions !), alors nous investissons avec méthode, en diversifiant et en optimisant fiscalement. Comme expliqué dans notre livre et sur ADI depuis 2018.

Nous tirons partie de la dynamique des différents marchés (actions, immobiliers, obligations…) et la diversification permet d’avoir un patrimoine résilient en cas de crise. Placements à court terme sur les meilleurs placements sécurisés. Et investissements à long terme en diversifiant entre les actions, l’immobilier et éventuellement une pincée d’or et de cryptomonnaies.

👉 Diversifiez donc votre épargne selon votre allocation patrimoniale qui découle de vos projets. Vous préférez déléguer ? Vous pouvez prendre rendez-vous auprès de Prosper Conseil (notre cabinet de conseil indépendant).

Et vous, votre performance 2023 et les leçons tirées pour 2024 ? Commentez l’article !

77 commentaires sur “Performance 2023 des placements : actions, immobilier, fonds euro, obligations, etc.”

Bonjour , préfèrez vous les siic ou scpi ? je souhaite diversifié dans l’immobilier , mais la déclaration fiscalité des scpi me fait mal à la tête . J’aimerai avoir votre avis pour quelqu’un comme moi n’est pas à l’aise avec la partie déclaration . Merci Bien cordialement .

Bonjour Kevin,

Il faut voir les SIIC comme un investissement actions (foncières cotées). C’est très volatil.

Les SCPI sont plus “pépères”, immobilier non coté, c’est beaucoup moins volatil (même s’il y a un risque de perte de capital comme pour tout investissement).

Je vous invite à lire cet article : SCPI en assurance vie : comparatif et meilleurs contrats. En effet, pour les SCPI en assurance vie c’est la fiscalité de l’assurance vie donc très facile (pas de déclaration quand vous touchez les loyers, seulement quand vous sortez de l’assurance vie, et ce sera déjà pré-rempli donc très facile).

Bonjour , merci de votre retour rapide .

Des siic logé dans un compte titre c’est bien la fiscalitée du CTO ? donc pré-rempli pour la déclaration ?

cordialement

Oui des SIIC dans un CTO ce sera la fiscalité du CTO.

Mais la fisca CTO n’est pas pré-remplie dans la déclaration de revenus, ça peut être une usine à gaz aussi : fiscalité CTO.

Niveau fiscalité (exonération d’IR et exonération de travail administratif) rien ne vaut le PEA (mais pas de SIIC ni SCPI via PEA) et l’assurance vie.

Bonjour Nicolas.

Tout d’abord vous remercier pour le travail que vous effectuez.. Depuis plusieurs années, je navigue

entre plusieurs sites relatifs à l’économie, à la finance et à la bourse. Bien qu’étant profane.Je peux dire qu’ADI est vraiment didactique et bienveillant.

Je salue également votre patience car en voyant l’évolution des commentaires, je constate que le ” hit and run” semble primer sur la lecture attentive des excellents articles.

Une intuition m’a traversé l’esprit à la lecture de vos résultats sur la poche action.

En 2022, elle fait -14%.

En 2023, elle fait +19.6%

Si l’objectif annuel est de 5 %, ne serait il pas pertinent pour un investisseurs d’avoir la réflexion suivante:

“Lorsque je sur-performe suffisamment sur mon objectif annuel , j’allège ma poche ETF/Action, afin de “sécuriser une partie de mes gains” en réinvestissant ses gains dans la poche obligation qui produit un rendement sécurisé et actuellement supérieur à l’inflation.

Objectif: essayer de lisser le plus possible la performance d’année en année et réallouer les gains ensuite sur d’autres opportunités s’il y en a ?

La réflexion étant effectuée sous réserve que cela soit possible et intéressant d’un point de vue fiscalité et frais.

Bonjour Wilfried,

Merci pour votre agréable message 🙂

Oui ces dernières années, je dépasse assez nettement mes objectifs de performance, vu que le marché actions est très haussier (et que mes fonds euros et SCPI se maintiennent à un niveau de rendement très correct aussi).

Ce que vous suggérez est de réaliser des arbitrages.

Ce que je fais environ tous les 6 mois pour rééquilibrer l’allocation patrimoniale et ne pas trop dépasser ma cible de X % d’actions dans mon patrimoine. (Ou pour réinvestir en actions et réatteindre les X % d’actions quand les marchés ont baissé).

Possible en assurance vie et PEA sans déclencher de fiscalité car ce sont des enveloppes capitalisantes. Plus pratique en assurance vie d’ailleurs car on a le fonds euro pour sécuriser.

On explique cela ici : allocation et rééquilibrage des placements financiers.

Bonjour Nicolas,

Merci pour ce récap ! Un investissement en ETF Nasdaq peut-il avoir sa place dans une allocation offensive (ETF World + SCPI en AV et PER) et si oui à quelle hauteur ? Ou bien serait-il plus approprié en investissement “bac à sable” à hauteur de 5% par exemple ?

Bonjour Fatiha,

Dans l’ETF World on trouve déjà les sociétés du Nasdaq.

Donc si en plus on investit en ETF Nasdaq, il y a surpondération.

Pourquoi pas, mais il faut le savoir, donc selon moi il vaut mieux être mesuré, pourquoi pas dans votre “bac à sable” de 5-10 % du portefeuille.

Bonjour Nicolas,

Faites-vous du crowdfunding immobilier ? (ou si non, le faisiez-vous avant ?)

Bonjour Younes,

J’en ai fait.

Et je n’investis plus en crowdfunding, c’est trop “de la petite épicerie” à mon niveau maintenant.

Mais avec un plus petit patrimoine ce peut être intéressant (à condition de toujours diversifier sur au moins 10-20 projets).

Cf notre article : crowdfunding immobilier.

Bonjour Nicolas, Je tiens d’abord à te remercier pour la qualité du site et pour ta transparence. Serait-il possible que tu nous communiques ton allocation d’actifs en pourcentage, en incluant la RP et ta holding ?

En te remerciant.

Bonjour Sylvain,

Je viens de vendre ma RP, alors mon allocation va se retrouver toute chamboulée avec le cash qui va arriver (que je vais placer en monétaire et fonds euro pour sécuriser avant futur achat de RP).

Mais je vise d’être :

propriétaire de ma RP (à crédit principalement)

+ 100 k€ cash (livrets et fonds euro et monétaire)

+ 365 k€ SCPI (objectif atteint, sachant que j’ai une bonne partie à crédit)

=> Avec ça je suis serein.

+ le reste investi en actions (98 %) et cryptos (BTC et ETH à hauteur de 2 %).

Finalement, maintenant que j’ai dépassé 40 ans, je veux mon matelat de sécurité pour la sérénité et des SCPI pour la rente, et tout le reste investi en actions (et très marginalement cryptos). Mon allocation est devenue hors RP / hors sécurité 😀 Ce que je ne recommande pas aux plus jeunes qui doivent raisonner x % fonds euro / y % immo / z % actions.

Bonjour Nicolas,

Accepterais-tu de partager quelle est l’allocation d’actifs de ta holding ? ( en valeur ou en pourcentage )

Belle journée !

Bonjour Lucas,

Je fais très simple dans ma holding :

– SCPI européennes (exonérées d’IS) = 220 k€ ;

– le reste investi en actions.

Bonjour Nicolas,

Nous avons souscrit suite à la vente de notre maison, deux contrats SWISSLIFE STRATEGIC PREMIUM en octobre 2021 auprès d’un CGP. Les frais sur versements sont de 2.95%.

malheureusement grosse perte depuis, sur SwissLife ESG Dynapierre C (-17.75%), sur Primonial Capimmo (-17.52%), sur Sextant Bond Picking A (-8%).

Heureusement certaines allocations ont rapporté un peu..

Avec les frais sur versements, les frais de gestion et ces allocations en négatif, la moins value de l’ensemble de ces 2 contrats est de 20 000€ en 30 mois !

Nous ne pensions pas risquer une telle perte en capital malheureusement.

Pensez-vous qu’un arbitrage au sein de ce contrat est préférable à l’attente? ou conseilleriez-vous la sortie du capital de ce contrat pour placement chez un ou plusieurs autres assureurs?

J’attends vos conseils avec impatience, ils avaient été precieux pour des ETF via PEA en 2020!

Bonjour Maxime,

Ce CGP a été de très mauvais conseil.

Et c’est un CGP traditionnel qui vend les produits qui lui rapportent le plus de commissions, vos intérêts ne sont pas alignés.

Mauvais contrats d’assurance vie et mauvaise allocation et beaucoup de frais = performance négative.

Dommage que vous soyez passé par lui alors que vous connaissiez ADI :/

Mais maintenant vous savez et vous allez rebondir 🙂

Voici notre comparatif des meilleures assurances vie, vous ferez bien mieux (beaucoup moins de frais et accès aux meilleurs fonds).

Vous aurez beau arbitrer au sein de vos contrats, ça ne change pas grand chose, vos contrats restent mauvais de toute façon.

Donc mieux vaut stopper l’hémorragie, sortir (faire le deuil de ce capital perdu pour mieux repartir ailleurs) et mieux placer ailleurs pour mieux faire travailler le capital.

Simples pistes de réflexion bien sûr, à vous de décider 🙂

Bonjour Nicolas,

Merci pour ce retour. Il est vrai que les économies fiscales réalisées avec ce CGP, ont finalement été perdues faute de mauvais choix sur une assurance vie..

Je vais éplucher vos supports comme je l’avais fait précédemment, et repartir du bon pied, c’est préférable effectivement!

Vous êtes toujours aussi réactif, continuez ainsi car vos conseils sont aussi une richesse pour vos lecteurs. Et tout ceci ne s’apprend pas à l’école malheureusement!

Au plaisir de vous suivre.

Merci 🙂

Bonjour,

En parallèle du PEA que j’ai l’intention s’ouvrir, je compte ouvrir une nouvelle assurance Vie que je consacrerai à « équilibrer » le PEA pour respecter mon allocation Action vs Obligations (avec le fond euro).

Dans ce cas, pensez-vous pertinent d’aller vers une AV Mono-support ou le multi-support est tout aussi performant sur le Fond € ?

Placement euro + est très alléchant mais les performances de Swiss Life que j’ai relevé (sur d’autres contrats) ne m’ont pas convaincu… J’hésite un peu concernant les possibilités à long terme…

Bonjour Yannick,

Bonne idée d’équilibrer le PEA avec une assurance vie.

Pour cela, l’idéal est une assurance vie multisupport (les meilleures assurance vie ici) : vous aurez le choix avec les fonds monétaires, les fonds obligataires, les fonds immo… et les fonds euros sont tout aussi bons que sur les assurances vie monosupport. Donc vous vous gardez toutes les portes ouvertes pour le futur de votre vie d’épargnant (des décennies).

Merci pour l’article et bravo pour la performance !

Je souhaite être sûr de bien comprendre : vous laissez complètement courir les gains en Crypto où vous arbitrez tout de même pour rester à 4% du patrimoine net ?

Merci Yannick 🙂

J’allège pour ne pas dépasser ma cible crypto oui.

Magnifique article et très instructif. Le camembert indique l’état de votre patrimoine fin 2023. Serait-t-il possible de connaitre le “cashflow” de vos investissements ci-dessus . Combien allouez-vous (en %) en action, immo, … ?

Merci 🙂

Je suis déjà bien garni en épargne de sécurité, en immo (je ne veux pas payer l’IFI !) et en cryptos.

Donc en ce moment j’épargne environ 80 % en actions et 20 % en fonds euro.

Je voulais ajouter une question sur l’offre boosté de Lucya Cardif. C’est indiqué +1,5% sur le fond euro général.

Je précise aux lecteurs que c’est si on investit 8000€ minimum (min 35% UC et max 65% fond euros) donc ce n’est pas pour tout le monde.

Je n’ai pas compris la portée de ces +1,5%. Est ce que c’est +1.5% pour tous les futurs placements sur le fond euro ? Ou pour tous les futurs placements de plus de 8000€ sur ce fond (min 35% UC/max 65% Fond euro)? Ou c’est offre n’est valable qu’une fois et les +1,5% sont uniquement appliqués à la part en fond euro qu’on a alloué ?

Concrètement sur mon interface, je vois 3 lignes de fonds euro général :

– une ligne fonds euro général ;

– une ligne fonds euro général +1 % (un précédent bonus) ;

– une ligne fonds euro général +1,50 % (le bonus actuel dont je viens de profiter).

=> Ce seront 3 rémunérations différentes.

Je peux encore verser en profitant des +1,50 % ce qui viendra abonder ma ligne fonds euro général +1,50 %.

Merci c’est clair. Si j’ai bien compris, pour te alimenter la ligne +1,5% il faut des versements de 8000€ minimum

Oui il faut respecter la condition du bonus, sinon le versement ira sur la ligne fonds euro général (sans bonus).

Bonjour Nicolas,

merci, inspirant. Mais je m’interroge sur mon propre bilan. Est ce bien réaliste de considérer comme revenu passif annuel des PV potentielles ? Ne devrait t’on pas uniquement intégrer les revenus réellement acquis ( loyers versés, placements à effet cliquet,…) Pour le reste (actions, obligations, crypto, valeur de part SCPI), ce n’est QUE la performance 2023, et pas MA plus-value. Au mieux, au moment du bilan 2023, pour ces placements, on pourrait actualiser la performance annualisée depuis la date de l’investissement, ce qui me semblerait plus réaliste. Qu’en penses tu ? Un grand merci.

Bonjour Jerome,

C’est un biais psychologique très courant, qui pourrait mener à ne plus investir dans les investissements capitalisant (bien plus rentables en général que les placements distribuant) et à privilégier les actions à dividendes, les fonds euros, l’immo locatif…

C’est tout à fait logique de compter les PV latentes en revenus, et dans l’appréciation du patrimoine. Il y a bien création de valeur même si vous avez du mal à le palper 🙂

Et c’est d’ailleurs ainsi en comptabilité d’entreprise. Tous les professionnels s’accordent là-dessus.

Bonjour Nicolas

Merci pour votre transparence.

Pour ma part sur le PEA, allocation agressive que je commence en DCA avec 60% sur SP500, 30% sur le stoxx 600 et 10% nasdaq (pour surpondéré encore la tech).

En revanche sur l’assurance vie je m’interroge sur mon allocation pour faire simple comme vous 60% en fonds Euro et 40% en SCPI

ou 60% en fonds Euro , 20$ en SCPI et 20% etf World.

néanmoins dans le cadre où le PEA n’est pas rempli, quid de mettre un ETF sur l’assurance vie.

dans le, faut-il privilégier les ETF dans le cadre où le PEA n’est pas rempli ?

Par ailleurs sur l’assurance vie est ce que vous faites des arbitrages ?

en vous remerciant de m’avoir lu

Bonjour Christopher,

J’aime me servir de l’assurance vie pour la poche sécurisée de mon patrimoine : fonds euros et fonds monétaires.

C’est ma réserve pour renforcer sur les marchés quand il y a des trous / krachs actions.

Ma variable d’ajustement, j’arbitre alors en ETF World.

J’ai aussi un peu de SCPI, Private Equity…

Pour votre question, notre article : ETF en assurance vie ou PEA ?

Bonjour Nicolas,

Quand vous dites que 90% de votre portefeuille actions est sur le MSCI WORLD, vous incluez vos CTO ?

Vous avez aussi du MSCI WORLD dans vos CTO ou du S&P500 ?

Merci

Thomas

Bonjour Thomas,

Oui tous portefeuilles confondus 🙂

Sauf dans mon CTO en holding IS, pour éviter l’imposition des plus-values latentes j’ai investi sur des titres vifs. (Les fonds sont imposés sur les PV latentes en société à l’IS, quel dommage).

Bonjour Nicolas,

Je rebondis sur le même sujet, pouvez-vous m’expliquer votre choix du Nasdaq 100 dans votre portefeuille PEA ?

et merci pour votre réponse!

Thomas

Bonjour Thomas,

C’est une petite ligne (moins de 5 % de mon PEA et moins de 2 % de mes portefeuilles au total), juste pour surpondérer un peu les valeurs tech US.

Bonjour Nicolas, je m’interroge pour la poche sécurisée de mon épargne. Je pensais au fond euro de Lucya Cardiff avec ses 3% de perf soit 2,48% après prélèvement des PS. Je viens néanmoins de tomber sur le CAT du CIC qui propose sur 5 ans en brut 2,75%, 3,25%, 3,75%, 4,25%, 4,75% soit en net annuel 2,62% si je ne me trompe pas dans mes calculs. Je sais que l’on ne peux pas prédire l’avenir des fonds euros sur les 5 prochaines années mais si l’on regarde sur les 7-8 dernières années je n’ai pas trouvé de fonds avec un telle performance (sans les éventuels bonus UC). Ne serait-ce donc pas un choix judicieux plutôt qu’un fonds euro ? Merci encore pour votre précieux site.

Bonjour François,

Inutile de regarder les dernières années du fonds euro, dans un contexte de taux 0, les taux des fonds euros étaient logiquement bas autour de 2 % (et pareil pour le livret A qui fut un moment à 0,75 %).

On explique dans l’article (peut-être pas clairement ? ) que depuis 1 an l’inflation et les taux en Europe ont grimpé.

Donc le fonds euro remonte. On a maintenant 3 % de rendement voire 4 %.

Votre CAT du CIC n’est pas intéressant. Actuellement on trouve du 4 % environ si on bloque 5 ans.

Je ne comprends pas pourquoi CIC commence à 2,75 % alors que les taux sont environ à 4 %.

Lisez notre article : meilleurs placements sans risque 🙂

Bonjour.

35ans.

Mon allocation, 60% actions sur PEA/CTO/AV, 40% sécurisé.

Je possède une AV Linxea Avenir avec 250k en fonds € (réservés pour un apport immobilier, et non pris en compte dans ma répartition 60/40).

Le taux annoncé ce jour sur Suravenir Rendement est l’un des plus bas du marché (2,20%) et pas de fonds monétaire disponible… seulement un pis-aller, Rco Conviction mais avec une part de risque…

Je suis franchement dépité.

De nombreux internautes sur divers sites craignent déjà une forte décollecte, donc peu de rentrées pour acheter de nouvelles obligations… bref, il semblerait pertinent de partir pour un autre contrat.

Mais quand je sais que j’aurais pu avoir 3% sur de nombreux autres contrats ou un fonds monétaire (en déduisant les frais de gestion)…

L’achat immobilier devrait se faire d’ici 3 ans.

Je suis perdu !

Merci de m’avoir lu.

Que faire sur cette AV niveau fonds euros etc? merci.

Bonjour Denis,

Difficile à dire sans connaitre votre situation complète.

Si vous restez tel quel, votre “coût d’opportunité” est de 1 % par an environ. Pas dramatique.

Si votre contrat a plus de 8 ans pour optimiser la sortie fiscalement, vous pouvez envisager un rachat partiel pour placer la somme ailleurs.

Si vous êtes proche des 8 ans, il faudrait calculer le coût de l’imposition et voir si cela vaut le coup de payer l’IR pour mieux placer ailleurs (si c’est pour placer à 3 points de mieux oui, mais si c’est seulement pour 0,5 poitns de plus cela ne vaut pas forcément le coup).

Bonjour Nicolas

Merci pour la qualité et le niveau de détail de cette analyse du rendement des différents placements.

Allez-vous inclure le rendement des placements en crowdfunding (immobilier et ENR) comme cela avait été fait certaines années précédentes? Certes il y a eu une baisse des montants financés en 2023 (crise immobilière), avec environ €1,8m de financés cela reste non négligeable. Même si le crowdfunding est dans le “haut de la pyramide”, il a au moins l’avantage par rapport aux cryptos d’avoir un sous-jacent.

Pensez-vous également publier plus d’article cette année sur le crowdfunding (notamment avec la croissance des volumes et des rendements dans le domaines des ENR)?

Merci et cordialement

Philippe

Bonjour Philippe,

Bien vu nous n’avons pas présenté les perfs crowdfunding cette année.

On va voir si on trouve de la matière pour le bilan et pour d’autres articles 🙂

Bonjour Nicolas,

comme d’habitude un immense merci pour votre article complet et accessible. Je suis désormais un lecteur chevronné de votre site et il m’a servi à prendre des décisions éclairées depuis que j’ai commencé à m’intéresser au sujet l’année dernière. Je vous en remercie donc.

Je me permets de vous écrire car j’ai quelques difficultés à comprendre l’articulation produit / niche fiscale. J’ai vu dans les commentaires que l’article aurait été trop long sinon mais

Je suis en train de regarder pour sécuriser davantage mon épargne et la positionner sur des fonds euros. Est-ce qu’il serait possible de savoir sur quelles niches fiscales (PEA, AV, etc.) vous avez positionné vos fonds euros ?

J’ai vu que dans beaucoup d’AV qu’ils obligent à prendre un nombre d’UC minimal et donc d’avoir d’autres placements plus risqués. Dans ce cas, est-ce que vous privilégiez un certain type d’actif (ETF World / SCPI / Foncières / Etc.) et en fonction des AV vous arbitrer vers les produits où elle est reconnue (exemple : LINXEA foncières) ? J’avoue que je ne sais jamais quoi faire de ces UC et je les laisse par fénéantise en gestion pilotée.

J’ai également un autre question sur votre portefeuille d’actions/ETF, j’ai l’impression que l’ensemble est positionné sur le PEA (au passage merci pour la tableau clair sur Linkedin!). Cela me questionne sur la composition de vos AV (SCPI / Fonds euros) ?

J’ai prévu également un RDV avec vos conseillers en patrimoine pour m’éclairer cette année !

Bien à vous,

Kévin

Bonjour Kevin,

A chaque enveloppe son univers d’investissement.

Au sein d’un PEA et CTO on ne peut pas placer sur fonds euro 🙂

Donc fonds euro en assurance vie ou en PER. Plutôt assurance vie si on veut apprécier la liquidité et sortir quand on veut.

Mes fonds euros sont répartis surtout sur les assurances vie Linxea Spirit 2, Avenir 2, Lucya Cardif et Boursorama Vie. Donc 4 assureurs différents. Cf les meilleures assurances vie.

Non maintenant les assureurs ne contraignent plus à investir en UC donc on peut placer en 100 % fonds euro 🙂 Les assureurs cherchent à collecter sur fonds euro car les taux ont remonté et ils en profitent pour faire leurs emplettes sur le marché obligataire 🙂 Tout l’inverse de l’époque où les taux étaient à 0 et donc les assureurs incitaient à ne pas aller sur les fonds euros mais en UC.

Mon PEA est rempli. Mais j’ai toujours considéré mon PEA comme mon investissement très très long terme, mes actions et ETF qui resteront en place. Alors que pour le reste (et ma “variable d’ajustement” quand je veux rééquilibrer mon allocation patrimoniale) mes ETF sont sur assurance vie. (Et sur CTO dans ma société holding, personne morale).

A bientôt sur ADI ou chez Prosper Conseil 🙂

Je partage mon expérience pour nourrir votre réflexion.

==> Et bien, un immense Merci Nicolas !! J’y vois incroyablement plus clair dans la gestion de patrimoine grâce à ADI et aux nombreux articles de qualité du site.

Merci Vincent 🙂

Salut Nicolas et merci encore pour ton super site. Pour ma part sécuritaire je mets 15% en fond euros. J’investis depuis 1 an seulement. 35 ans pour ma retraite. Quelle déception le fond afer avec ses 2.22% net (hors PS). J’hésite entre le fond monétaire chez linxea spirit 2 (j’ai mes scpi chez eux) ou leur fond nouvelle génération. QU’en dis tu ? (pas un conseil en investissement 😉 )

Bonjour Ludwig,

Merci 🙂

Oui très mauvais AFER ! Ils n’avaient que leur fonds euro pour eux (car UC décevantes depuis toujours), mais même leur fonds euro est médiocre maintenant !

Sur Linxea Spirit 2 on n’a pas encore la performance du fonds euro Nouvelle Génération. Je suis un peu inquiet vu qu’il est composé d’immobilier. Donc à voir, ça ne va pas tarder.

EDIT : 3,13 % c’est très bien !

3.13% ça vient de tomber. je suis un peu perdu pour ma ligne défensive ! Le fond monétaire et les 4% de trade republic ont l’air plus intéressants que la plus part des fond euros non ?

3,13 % c’est top 🙂

A voir si les fonds monétaires ne vont pas baisser à ce niveau en cours d’année, ça s’annonce serré, et à voir quelle sera la rémunération du fonds euro 2024.

Personnellement sur Lucya Cardif je profite de l’offre boost à +1,50 % pour aller chercher les 4,50 % de rendement sur fonds euro en 2024.

Bonjour Nicolas,

Oui c’est top! Du coup Suravenir est vraiment la moins performante – les taux sont bien inférieurs à ceux de Linxea Spirit 2, et même Boursorama qui me surprend très agréablement.

Bonjour Cécile,

Oui on dirait que l’assureur Suravenir a laissé tomber ses fonds euros… et en plus ils ont retiré leurs fonds monétaires des UC !

Pour vous, Suravenir n augmentera pas son taux l’an prochain? il vaut mieux sortir de ce fonds euro?

J’ignore quelle sera la politique de Suravenir, mais je suis actuellement en train de verser sur le fonds euro Suravenir Opportunités 2 (du contrat Linxea Avenir 2) pour profiter du bonus +2 % !

Au pire je sortirai en 2025 si le rendement 2024 est faible, mais vu le bonus on devrait dépasser 4 %.

Bonjour Nicolas,

Déjà, bravo pour votre performance en 2023 !

Vous avez fait 19% en 2023 coté action grâce au MSCI WORLD principalement.

Comment avez-vous fait sachant que le MSCI WORLD a lui même fait presque 20% cette année.

Avez-vous fait un lump sum en début d’année 2023 ? ou vous faites un DCA ?

J’imagine qu’avec la hausse constante en 2023, un DCA ne vous aurait pas amener à 19%, je me trompe ?

Merci beaucoup pour votre travail !

Thomas

Bonjour Thomas,

Bien vu 🙂

A titre perso, une bonne part de mes actions sont sur PEA (déjà rempli en début d’année), et petite part en assurance vie et CTO (où je fais un DCA).

Donc j’ai quasi capté toute la perf annuelle de l’ETF World.

Alors que via ma holding, sur CTO personne morale, j’ai investi en DCA toute l’année et donc performance de “seulement” +16,55 %.

Merci Nicolas pour cet article, et également votre site… et votre livre que j’ai dévoré récemment.

Prévoyez vous de faire un bilan complet des performance 2023 de tous les fond euros, incluant les informations de PPB etc… ? J’imagine qu’il faut attendre la publication complète …

Bonjour Benjamin,

Merci 🙂

Nous allons mettre à jour cet article pour mettre en avant : les meilleurs fonds euros.

(Les perfs arrivent au compte-goutte, d’ici fin février).

Bonjour ADI, merci beaucoup pour ce bilan !

Deux petits points de mon côté :

1) Vous positionnez Euro+ en record à 4.10%, quid du fonds euros de CORUM Life qui affiche 4.45% ? Je pense que c’est un très bon contrat d’ASV (à détenir parmi d’autres bien entendu), assez unique actuellement et prometteur avec par exemple une structure 25% fonds euros, 55% SCPI (avec réinvestissement des loyers et fiscalité avantageuse de l’ASV) et 20% obligataire (fonds daté notamment).

2) Le fonds euros général de LUCYA CARDIF est mentionné (de par le bonus), la performance de l’Euro Private Strategies est sur 2023 équivalente ce qui est assez décevant (mais mauvaise année sur le secteur Deals etc donc pas incohérent). Pour les bonus UC la communication reste assez opaque (pas de détail sur la vue assurancevie.com, j’attends de recevoir le relevé annuel pour assesser de sa granularité (le premier comme contrat lancé l’année dernière).

Excellente année et au plaisir de vous suivre !

Bonjour Martin,

Bonne année 🙂

Oui déçu par le fonds euro EPS qui finalement a la même performance que le fonds général !

J’avais placé sur le fonds euro général et je voulais observer le comportement du fonds EPS. Cela me donne envie de continuer de placer simplement sur le fonds général et en complément sur ETF World.

Pour l’assurance vie Corum, elle est très spéciale, il faut bien comprendre avant de souscrire et savoir ce que l’on fait.

On se retrouve enfermé dans les fonds maison (max 25 % sur le fonds euro maison + max 55 % sur les SCPI maison + minimum 20 % sur fonds obligataire maison).

Donc à réserver aux épargnants qui sont fans de Corum (j’aime bien la SCPI Corum Origin mais je suis plus réservé sur leur fonds euro et leurs fonds obligataires), et seulement en complément d’une assurance vie classique à architecture ouverte (qui permet de placer sur des UC de différentes sociétés de gestion et notamment sur ETF World). Par exemple on peut imaginer avoir 3 contrats d’assurance vie : 45 % Linxea Spirit 2 + 45 % Lucya Cardif + 10 % Corum (ou au max 40/40/20 selon moi).

Hello ADI,

Merci pour cette revue annuelle, c’est très clair !

Je précise au passage que l’ETF Amundi FTSE EPRA (foncières cotées) est disponible sur PEA ! FR0011869304

Bonjour David,

Merci pour la précision 🙂

Très intéressant. C’est vrai qu’on se demande comment les ETF world et SP500 peuvent baisser tellement les gens se mettent à y investir chaque mois une somme fixe. Le flux est tellement positif, même si les PER commencent à devenir cher, avec des paris incertain sur l’avenir (comme l’IA).

Personnellement j’ai allégé début 2023 les SCPI et SCI que je possédais depuis longtemps, et j’ai renforcé mon PEA pour fuir les piles de frais que l’on rencontre dans d’autres enveloppes. 48% d’allocation en actions, c’est également trop pour moi, mais en regardant le passé j’aurais du !

5% net par an c’est déjà un beau rendement, sans prendre trop de risques.

La partie obligataire n’est elle pas un peu trop faible étant donnée la bonne fenêtre de tir actuelle, notamment sur les fonds datés ?

Pas de private equity ? Pas de PER ou autre produits de défiscalisation ? Il serait intéressant d’avoir un zoom sur la stratégie de l’allocation, par exemple %de SCPI en direct vs % de SCPI en assurance vie.

En tout cas, bonne année 2024, qui va s’avérer passionnante pour un pilotage serré afin de réaliser les plus belles perfs !

Bonjour,

Bonne année 🙂

Je ne suis pas trop entré dans le détail des enveloppes sinon l’article va faire 10 000 mots 😀 Et on s’écarterait d’un bilan grand public.

C’est mon patrimoine hors holding. Je ne parle pas des investissements via ma holding car c’est moins grand public, ça va concerner moins de 5 % des lecteurs. J’ai des investissements obligataires et private equity au sein de ma holding. Et également des SCPI car c’est optimisé fiscalement dans une société à l’IS, encore plus quand ce sont des SCPI étrangères car exonérées d’IS 🙂

Bonjour Antoine,

Merci pour cet article et tous ceux que j’ai lu avec grande attention depuis que j’ai découvert votre site il y a 1 an. Vos articles m’ont incité à complètement restructurer mon épargne et mettre en place des choses simples (PEA, AV) que j’aurai du faire depuis longtemps (j’ai la cinquantaine passée!). J’ai eu des rendements plutôt intéressants sur ces placements récents, bénéficiant de la hausse de 2023. Ayant des AV Yomoni et Nalo (pas encore Cardyf) comme recommandé dans vos articles passés, je suis pour le moment sur une position risque 9 sur ces AV.

Il y a cependant une question fondamentale que je me pose, malgré le fait que je sache qu’il faut jouer le long terme et ne pas trop réagir aux mouvements de marché: si j’anticipais une chute majeure des marchés, type nouveau Covid ou guerre en Europe par exemple, donc un événement majeur qui impacterai fortement les marchés, suffirait-il de basculer sur une position risque 1 (le plus bas) sur ces AV pour sécuriser mes gains existants et protéger au mieux mes actifs même si les rendements sont minimes ou nuls? Ou faudrait-il basculer sur d’autres supports?

Désolé pour cette question peut-être un peu utopique mais plus que la recherche des rendements absolus, c’est ce qui m’inquiète le plus aujourd’hui.

Merci d’avance pour votre avis

Bonjour,

Oui si on a une boule de cristal et qu’on sait que demain il y aura un krach, il faut :

– passer les gestions pilotée en profil défensif (donc il y aura une bonne part de fonds euro) ;

– et arbitrer son PEA et CTO sur fonds monétaire, arbitrer son assurance vie en gestion libre sur fonds euro.

MAIS : en pratique, impossible de détecter en avance les krachs.

Donc on déconseille le market timing. Attention au biais d’activité.

Explications : Investir en évitant les biais cognitifs des investisseurs – finance et comportement.

Il vaut mieux rester investi à long terme et patienter, les marchés actions ont toujours grimpé malgré les guerres mondiales et autres crises.

Bilan 2023 très intéressant , toutes les classes d’actifs sont citées , et puis bravo Nicolas pour ta transparence sur tes convictions démontrées par la présentation de ton patrimoine , j’ai lu aussi le détail de ton PEA sur Linkedin

Je vais commenter cet article en cours Produits Assurance et Financiers en école de commerce ISCAE NICE qui prépare aussi le Master 2 Gestion de Patrimoine

Bonjour Philippe,

Merci 🙂

Super idée de présenter du concret aux étudiants ! En voilà un bon enseignant et une bonne école de commerce 🙂

Merci pour avoir partagé ce bilan, c’est très encourageant et très honnête ! Ce que j’en retiens (mais que j’avais déjà compris, en lisant tous les super articles d’ADI) :

– La diversification est le meilleur allié de l’investisseur raisonné et raisonnable

– Parfois, la simplicité (quelques ETF en accord avec notre allocation patrimoniale et nos convictions, de l’épargne de précaution, un peu d’immobilier et un peu d’exotique si on en a envie) est bien plus efficace pour le commun des mortels que des centaines de titres vifs, des produits structurés et autres complexités

– L’émotion est le “pire ennemi” de l’investisseur qui a peur d’investir au plus haut et qui ne finit par ne jamais rentrer sur le marché

Merci encore pour ce bilan instructif et plus que motivant !

Bonjour Antoine,

Merci, bonne synthèse !

J’évite les produits structurés et les usines à gaz.

Même si au sein de ma holding à l’IS je fais un peu plus complexe, avec des titres vifs (surtout pour éviter l’imposition des plus-values latentes), des fonds obligataires, du private equity…

Super article bilan, merci ! (et merci pour ce site globalement) A propos du camembert en bas de page, je me permet de vous conseiller de lire le court pdf “save the pies for dessert”, trouvable facilement avec une recherche google. Il explique pourquoi ce genre de visualisation est l’une des moins efficientes pour faire passer un message 🙂

Bonne continuation et encore merci

Merci Ju 🙂

Ah je trouve les camemberts très parlant visuellement, et c’est traditionnellement ainsi que l’on présente les patrimoines, mais je vais regarder votre PDF pour voir si on peut faire mieux 😀

Bonjour Nicolas et merci pour cette transparence , c est rare et tellement encourageant

Bonjour Noradre,

Merci 🙂

Quelle est ta stratégie par rapport au Crypto ? As tu une allocation cible ou laisse tu courir les PV ? Vu l’augmentation de la valorisation de btc et eth, la question à du se poser. Si on veut 5% de crypto, on peut vite arriver à 8ou 10% suivant notre niveau de patrimoine

J’ai déjà bien laissé courir les gains.

Je vais viser 5 % de cryptos max dans mon “patrimoine” (hors résidence principale et holding), je vendrai ce qui déborde.