Revolut est une néobanque britannique fondée en 2015. Depuis son lancement, elle a gagné en popularité en offrant une gamme de services financiers innovants via une application mobile ergonomique. Aujourd’hui, elle a conquis 30 millions de clients dans le monde, dont plus de 2,3 millions en France, et vise 100 millions de clients en 2025. Il était temps d’en parler : voici notre avis Revolut ! C’est mon propre avis d’utilisateur (je suis client).

À titre de comparaison, Boursorama (avis) a 5 millions de clients en France. Revolut veut maintenant se positionner comme une alternative aux banques traditionnelles en proposant une “super app financière”, service tout-en-un mêlant dépenses quotidiennes, investissements et même réservation d’hôtels.

Le succès de Revolut est-il justifié ? Que penser de son ambition ? C’est ce que nous allons voir dans cet article présentant notre avis sur Revolut : services, tarifs, etc. Et pour prendre de la hauteur : notre comparatif des néobanques.

SOMMAIRE

- Notre avis sur Revolut en synthèse : un acteur fiable et intéressant ?

- Une néobanque, qu’est-ce que c’est ?

- Présentation des services de Revolut

- Notre avis sur les abonnements proposés par Revolut

- Notre avis sur le compte courant Revolut

- Notre avis sur les solutions d’investissements de Revolut

- Conclusion : Avantages / Inconvénients

Notre avis sur Revolut en synthèse : un acteur fiable et intéressant ?

✅ Revolut est une néobanque possédant une licence bancaire européenne, et garantissant les dépôts jusqu’à 100 000 € par personne.

✅ Elle propose de nombreux services sur une application ergonomique, avec des frais raisonnables et transparents.

✅Son abonnement Standard gratuit est parfait pour profiter du compte courant, payer sans frais à l’étranger et s’initier à l’investissement.

✅Ses abonnements payants peuvent devenir vraiment pertinents pour investir de manière plus importante, notamment en actions où les frais rivalisent avec les meilleurs courtiers en bourse !

❌ Les avis Revolut des clients mentionnent des blocages de compte sans préavis. Attention de toujours diversifier : les meilleures banques.

❌ Son principal défaut résulte de sa jeunesse : elle n’a pas encore levé tous les freins réglementaires lui permettant d’être une banque complète. Ainsi, les livrets réglementés (Livret A, etc.) et le plan d’épargne en actions (PEA) ne sont pas encore disponibles, mais les crédits commencent à l’être.

▶️ Aujourd’hui, pour schématiser, avoir un compte Revolut c’est comme avoir son PEA sur Boursorama (au lieu de Bourse Direct) ou ses cryptomonnaies sur Coinbase (au lieu de Binance). En effet, c’est une solution intéressante, ergonomique, bon marché… sans être forcément la solution la moins chère du marché.

✅ En conclusion, Revolut est une banque déjà intéressante, qui, par son ambition a vocation à devenir un acteur de premier plan avec des solutions de plus en plus complètes et des frais très concurrentiels !

Note de Nicolas : dans notre conclusion, vous pourrez lire notre avis résumé dans un tableau.

Une néobanque, qu’est-ce que c’est ?

Vous l’avez compris, chez ADI, nous préconisons les banques en ligne à nos lecteurs. À travers ce choix, il y a l’idée principale derrière, de s’éloigner des banques traditionnelles aux services désuets et aux frais trop élevés. En ce sens, la néobanque correspond à notre vision de l’acteur bancaire qu’il faut pour le foyer : une banque disponible, aux services efficaces et peu coûteux.

Comparons la banque traditionnelle, la banque en ligne et la néobanque :

| Banque traditionnelle | Banque en ligne | Neobanque | |

|---|---|---|---|

| Origine | Conglomérat d’institutions du 20ème siècle | Années 2000 Création en tant que filiale de banque traditionnelle |

Années 2010 Fintech, start up innovante non liée à une banque traditionnelle |

| Accessibilité de principe | Agence physique | 100 % en ligne (ordinateur et mobile) | 100 % mobile |

| Délai d’ouverture de compte | Plusieurs jours | Plusieurs jours | 10 minutes |

| Services | Compte courant (CB) Solutions d’épargne réglementées (Livret A, LDDS, LEP) Solutions d’épargne privées (assurance vie, bourse) |

Compte courant (CB) Solutions d’épargne réglementées (Livret A, LDDS, LEP) Solutions d’épargne privées (assurance vie, bourse) |

Initialement sans licence bancaire : compte courant uniquement (CB) Puis suite aux agréments : solutions d’épargne privées (Bourse et cryptos principalement) |

| Coût | €€€ | € | € |

| Exemples d’acteurs | Société Générale Crédit Mutuel Arkéa Crédit Agricole |

Boursorama (groupe Société Générale) Fortuneo (groupe Crédit Mutuel) BforBank (groupe Crédit Agricole) |

Revolut Lydia Bunq N26 |

Avis de Nicolas : moi qui aime tout gérer depuis mon ordinateur, les néobanques ne sont pas pour moi… je suis trop vieux jeu sans doute 😅 Je préfère les banques en ligne pour confortablement gérer sur ordinateur (et aussi avec application si besoin). Notre comparatif des meilleures banques en ligne. Mais je comprends volontiers que les néobanques séduisent ceux qui préfèrent tout faire avec leur smartphone.

Présentation des services de Revolut : avis

“One app, all things money”, Revolut se présente ainsi. En français : “ Une seule application pour gérer toutes vos finances”. L’objectif est clair, rassembler l’ensemble de nos besoins sur une seule application.

L’ensemble des fonctionnalités de Revolut

Lorsque vous ouvrez l’application, vous arrivez sur cet écran d’accueil présentant le solde des comptes et différentes options de touche. 3 touches sont présentes dans la partie inférieure de l’application :

- l’accueil ;

- l’espace des virements ;

- et le Hub.

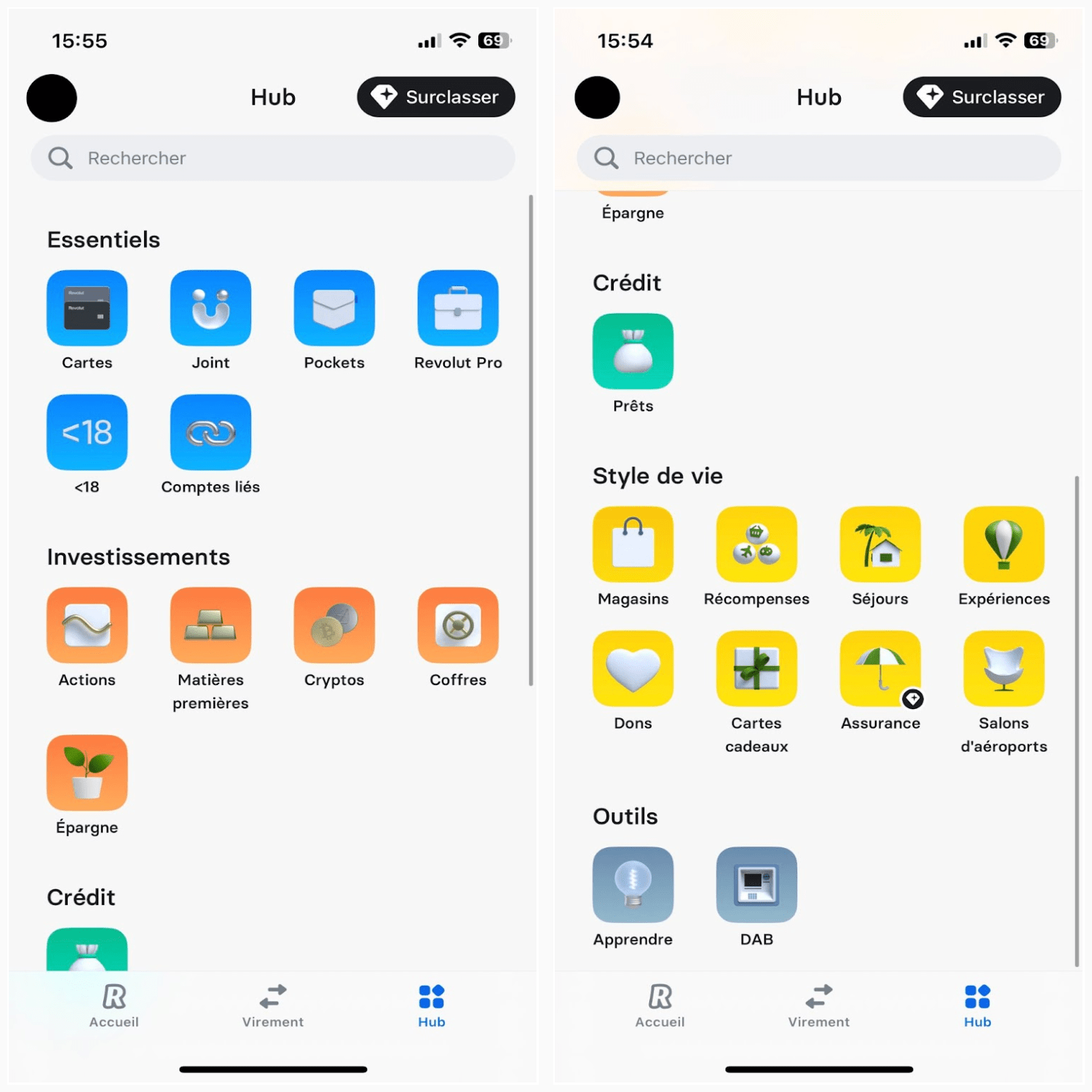

👉 Les différents services de Revolut sont présentés dans le Hub. Anglicisme désignant une plaque tournante, le Hub présente ici l’ensemble des services de Revolut selon 5 catégories : Essentiels, Investissements, Crédit, Style de vie et Outils.

Essentiels

Les essentiels permettent de :

- gérer ses cartes bancaires (créer une carte éphémère, (dé)bloquer sa CB principale, etc.) ;

- gérer ses comptes joints ;

- organiser ses abonnements (électricité, téléphone, etc. le tout en obtenant des rappels et en programmant des virements) ;

- gérer son compte professionnel ainsi que les comptes pour les enfants ;

- afficher les “comptes liés” : comptes bancaires dont on dispose en dehors de Revolut (détails en dessous).

Investissements

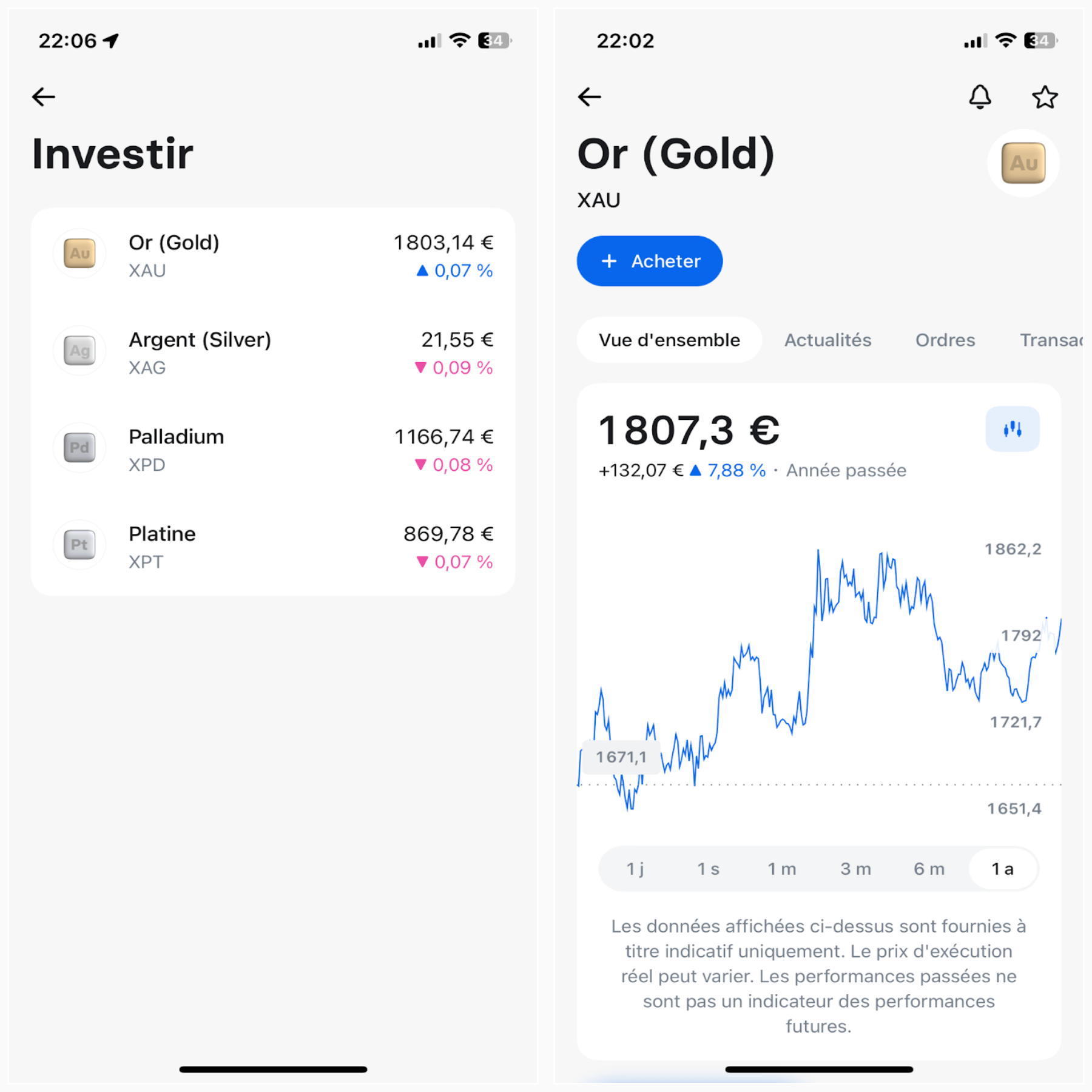

Les différentes solutions d’investissements de Revolut sont :

- les actions (américaines à travers un compte-titres ordinaire (CTO)) ;

- les matières premières (or, argent, palladium et platine) ;

- les cryptomonnaies ;

- des livrets fiscalisés à taux variables dans Épargne (à comparer aux livrets fiscalisés des meilleurs placements sans risque) ;

- l’application Coffres ne sert qu’à positionner de l’argent sur un projet.

Note de Baptiste : à mes yeux, le coffre est l’opposé de l’investissement. Ici, votre argent ne produit rien et pire il s’étiole au vu de l’inflation !

Crédit

L’application Prêts permettra à l’avenir d’obtenir des prêts (crédit à la consommation) à hauteur de 50 000 €.

Style de vie

Les applications du style de vie permettent :

- d’obtenir du cash back sur ses achats ;

- de réserver des hôtels, des salons d’aéroports et des activités ;

- de gérer son assurance bancaire ;

- de faire des dons à des associations et à ses proches (l’application Carte cadeau sert à offrir de l’argent à un proche avec une carte, comme à votre anniversaire lorsque votre papi vous offrait un billet dans une carte achetée au bar tabac ! Mais ici 100 % version numérique).

Outils

Parmi les Outils, l’application Apprendre regroupe des mini-cours permettant de développer ses compétences sur les cryptomonnaies, sur la fraude et la sécurité, ainsi que sur l’organisation de l’application Revolut. L’application DAB, quant à elle, sert à trouver un distributeur automatique de billets à proximité.

Revolut c’est donc déjà beaucoup d’applications, certaines utiles, d’autres moins intéressantes à l’heure actuelle.

👉 Nous allons nous intéresser aux applications principales, celles qui détermineront si vous lecteurs, allez ouvrir un compte chez Revolut : les comptes bancaires ainsi que les solutions d’investissements.

Notre avis sur les abonnements proposés par Revolut

Revolut propose des abonnements allant de 0 € / mois (formule d’appel) à un abonnement ultra à 45 € / mois. Les principaux critères différenciant ces abonnements, en termes de gestion courante et d’investissements, sont présentés ci-dessous.

| Avis Revolut | STANDARD | PLUS | PREMIUM | METAL | ULTRA |

|---|---|---|---|---|---|

| Prix | 0 € / mois | 3,99 € / mois | 9,99 € / mois | 16,99 € / mois | 45 € / mois |

| Assurance quotidienne | Non | Oui | Oui | Oui | Oui |

| Retraits gratuits | Limite de 200 € / mois ou 5 retraits | Limite de 200 € / mois | Limite de 400 € / mois | Limite de 800 € / mois | Limite de 2000 € / mois |

| Changes de devises sans frais | Limite de 1 000 € / mois | Limite de 1 000 € / mois | Illimité | Illimité | Illimité |

| Frais sur ordres (Actions) | 1 ordre gratuit / mois Puis 0,25 % / ordre |

3 ordres gratuits / mois Puis 0,25 % / ordre |

5 ordres gratuits / mois Puis 0,25 % / ordre |

10 ordres gratuits / mois Puis 0,25 % / ordre |

10 ordres gratuits / mois Puis 0,12 % / ordre |

| Frais sur ordres (matières premières) | 1,99 % | 1,99 % | 1,49 % | 1,49 % | 1,49 % |

| Frais sur ordres (Cryptos) | 1,49 % | 1,49 % | 0,99 % | 0,99 % | 0,49 % |

En donnant notre avis sur le compte courant de Revolut et les solutions d’investissement, nous allons voir que :

➡️ Son abonnement Standard gratuit est parfait pour profiter du compte courant, payer sans frais à l’étranger et s’initier à l’investissement. Vous pouvez comparer aux meilleures banques en ligne, gratuites aussi.

➡️ Ses abonnements payants peuvent devenir vraiment pertinents pour investir de manière plus importante, notamment en actions où les frais rivalisent avec les meilleurs courtiers en bourse !

Notre avis sur le compte courant Revolut

Voici notre avis sur Revolut de l’ouverture du compte au SAV (service après-vente).

Ouverture d’un compte : simple et rapide

Dès lors que vous répondez aux conditions (être majeur, résider dans un pays où Revolut exerce et accepter les CGV), vous pouvez créer un compte. Il vous suffit de quelques minutes depuis votre smartphone, avec comme seul document nécessaire une pièce d’identité !

À l’image d’une banque en ligne, la gestion du compte courant est gratuite (à la différence des banques traditionnelles !). L’ouverture, la gestion et la fermeture du compte sont aussi gratuites chez Revolut.

La livraison d’une carte bancaire (CB) physique n’est pas obligatoire. Dès la création du compte, vous pouvez utiliser la CB de manière digitale avec Apple Pay ou Google Pay. Cependant, si vous souhaitez une CB physique, il faudra débourser 6 € pour la livraison avec l’abonnement Standard ou Plus. Mais à partir de l’abonnement Premium, la livraison est gratuite.

Un RIB avec IBAN français : une étape importante

Aujourd’hui, Revolut vous permet d’avoir un IBAN français. C’est récent pour une néobanque, ça n’a pas toujours été le cas. Explications.

Fondé en Angleterre, Revolut a par la suite obtenu une licence bancaire européenne de la part de la Banque de Lituanie. Revolut fournissait alors des IBAN lituaniens à l’ensemble des clients européens.

Appartenant au SEPA (Single Euro Payments Area, une sorte d’Union Européenne bancaire), ces comptes permettent d’accepter les virements et prélèvements, vers et depuis les comptes européens. Malgré cela, de nombreuses entreprises ont refusé ces IBAN, de manière illégale. Cette problématique a poussé Revolut à proposer des IBAN français, pour éviter cette discrimination.

Aujourd’hui avec un IBAN français, pas de problème !

Un compte multi-devises pour échanger partout dans le monde

Revolut vous permet également d’avoir autant de sous-comptes que vous le souhaitez en devises étrangères. Vous pouvez détenir, recevoir et envoyer des fonds dans une trentaine de devises. Notamment les CHF (francs suisses), EUR, USD, GBP, JPY, NOK, etc.

Le taux Revolut est propre à la banque et cherche à refléter les taux réels pratiqués entre les banques. Sans abonnement, Revolut propose d’échanger ses devises sans frais en semaine (et avec 1 % de frais le weekend pour se protéger d’éventuels mouvements de taux). Avoir des devises peut être intéressant pour placer sur les livrets.

Note de Baptiste : que vous décidiez d’avoir différentes devises ou non, vous pourrez toujours voyager et payer sans frais à l’étranger (même avec un seul compte, seulement en euros). En effet, à l’image des meilleures banques en ligne, même sans abonnement, Revolut permet de payer et de retirer de l’argent partout dans le monde sans frais (dans les limites précisées au-dessus).

Notre avis sur le SAV de Revolut : disponible et répondant aux questions

J’ai eu l’occasion de contacter le SAV plusieurs fois avec le chat. Le système me plait, l’IA n’a pas cherché à me décourager ou à m’empêcher de contacter une véritable personne. Rapidement, j’ai eu un “agent en direct” et j’ai pu avoir une réponse pertinente dans les minutes qui suivent.

Le SAV m’a toujours apporté les réponses à mes questions et a su faire avancer les choses.

Note de Baptiste : petit bonus qui fait toujours plaisir, pour s’excuser du désagrément qui amène au SAV, les agents m’ont offert 1 % de cashback sur tous mes achats pendant 1 mois !

Notre avis sur les solutions d’investissements de Revolut

Revolut permet d’investir en actions, en matières premières, en cryptos, ainsi que dans des livrets fiscalisés.

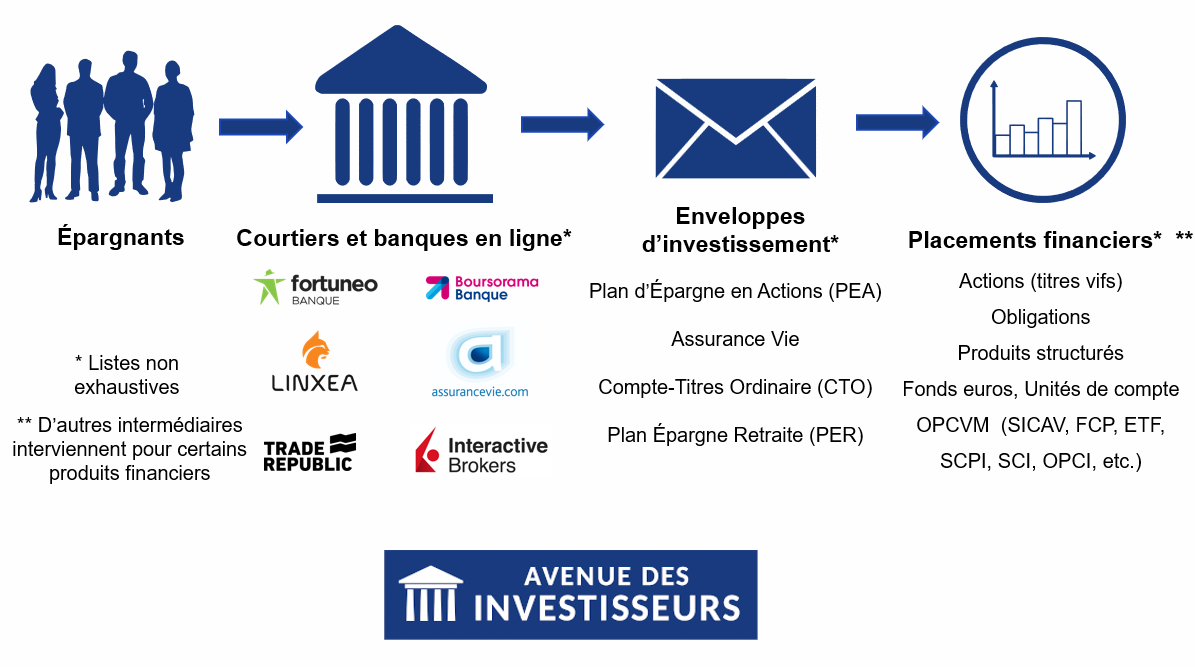

Seulement un compte-titres ordinaire (CTO) sur Revolut

⚠️ Il est important de préciser ici que l’ensemble de ces actifs (actions, cryptos, etc.) est détenu sur CTO. Dès lors, en fiscalité, ces actifs financiers seront considérés comme des capitaux mobiliers.

Ainsi, par défaut, les plus-values mobilières (PVM) ou les revenus de capitaux mobiliers (RCM) seront taxés au prélèvement forfaitaire unique (“flat tax”) de 30 %.

Il est aussi possible de choisir une option permettant de ne pas subir la flat tax mais de soumettre les PVM ou RCM au barème progressif de l’impôt sur le revenu. En général, l’option barème progressif de l’IR reste plus intéressante si votre tranche marginale d’imposition (TMI) est faible (0 % ou 11 %). Cf. notre article : fiscalité du CTO.

🔎 Pour en savoir plus, consultez notre article : Optimisation fiscale de l’impôt sur le revenu des particuliers.

👉 Chez ADI, nous privilégions l’investissement au sein des enveloppes à la fiscalité avantageuse : le PEA, l’assurance vie et le PER. Malheureusement ces enveloppes ne sont pas (encore) proposées pas Revolut.

💡 En effet, il faut rappeler qu’en France, pour investir en bourse, plusieurs enveloppes existent. Même si nous privilégions les niches fiscales comme le PEA et l’assurance vie (voir les meilleures assurances vie) qui sont plus intéressantes fiscalement, le compte-titres ordinaire (CTO) est l’outil le plus souple. Pour le moment, comme le courtier Trade Republic (avis), Revolut ne propose que le compte-titres ordinaire (CTO).

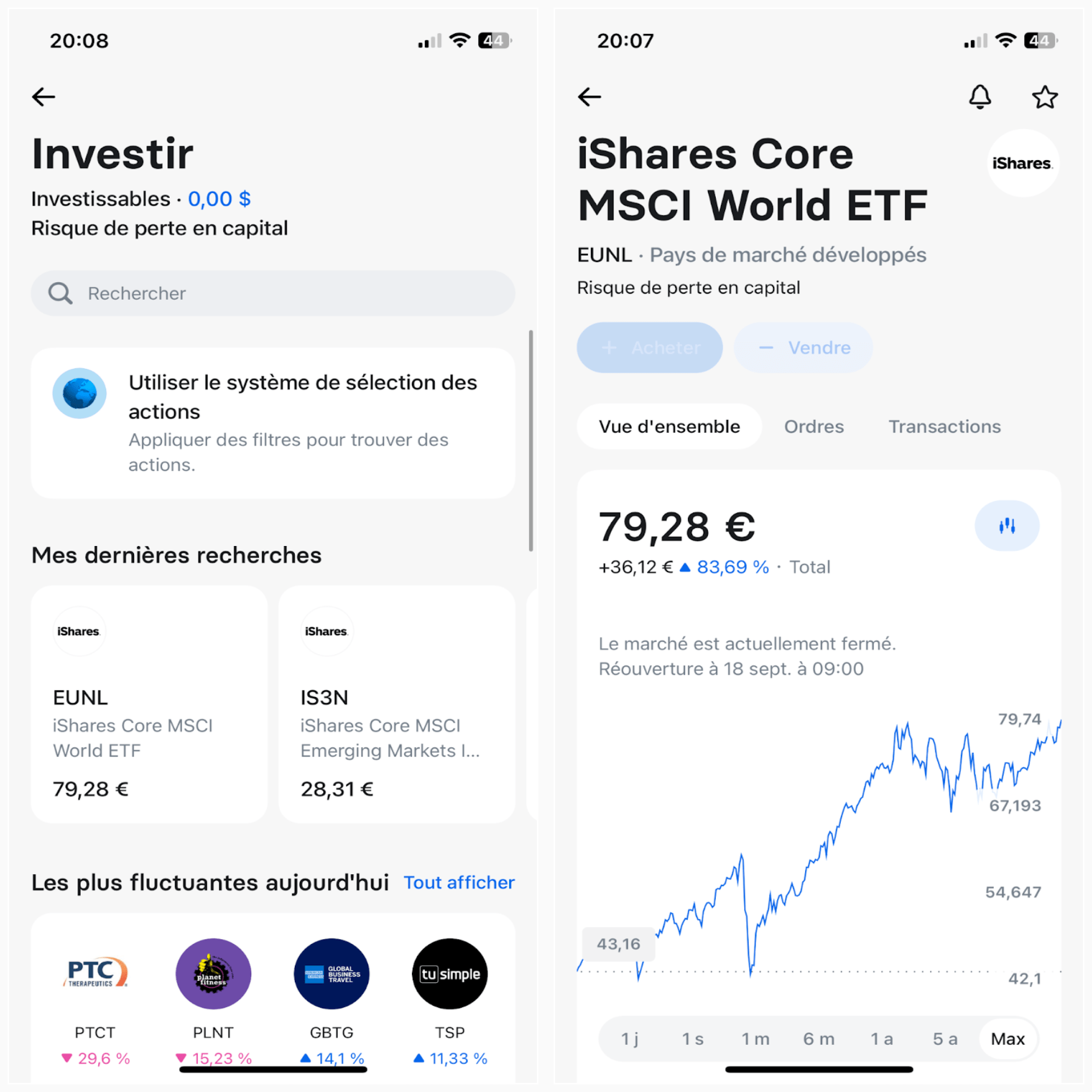

Les actions avec Revolut : marché limité mais frais très faibles

Revolut permet d’acheter des actions d’entreprises cotées en bourse.

Et également des trackers (ETF), c’est-à-dire des “paniers d’actions”. Les ETF sont des fonds cotés en bourse, comme les actions. Beaucoup d’entre eux sont construits de façon à reproduire la performance d’un indice boursier de référence (CAC 40, S&P 500, MSCI World, etc.). On parle alors de trackers.

Chez ADI, nous apprécions les trackers, et notamment ceux répliquant le MSCI World, qui est un indice diversifié géographiquement et sectoriellement dans le monde entier.

👉 À l’heure actuelle, Revolut permet d’investir dans près de 2 000 actions (essentiellement des actions américaines), ainsi que plus d’une centaine de trackers fournis par Ishares, Vanguard, Amundi, etc.

Vous pouvez donc tout à fait investir dans un tracker qui réplique les performances de l’indice MSCI World avec Revolut. Vous pouvez même investir dans des ETF cherchant à surperformer les trackers classiques selon différentes stratégies (les ETF « Smart Beta »).

Notre avis sur Revolut et les frais liés aux actions

Pour ce qui est des frais, Revolut peut être très intéressant et même moins cher que Trade Republic (le meilleur CTO selon nous) ! En effet, Revolut ne facture des frais de courtage (0,25 % voire 0,12 % en fonction de votre abonnement) qu’au bout d’un certain nombre d’opérations par mois.

✅ Sans abonnement, 1 opération est offerte par mois, puis en fonction des abonnements, cela monte à 3 puis 5 voire 10 opérations (cf. le tableau de comparaison des abonnements).

❌ Revolut facture cependant des frais de garde : 0,12 % par an, soit 1,20 € pour 1 000 € investis.

Exemple avec un abonnement STANDARD : vous achetez 1 000 € d’actions en juin, puis 500 € début septembre, et 500 € d’actions fin septembre. Vous paierez donc des frais de courtage uniquement sur la deuxième transaction de septembre (0,25 % x 500 € = 1,25 €). Puis les frais de garde anuels (2 000 € x 0,12 % = 2,40 €).

Avis de Nicolas : selon moi, les droits de garde sont rédhibitoires. Hors de question que je paie des frais annuels selon mon encours investi et même si je ne passe pas d’ordres. Les meilleurs CTO du marché sont sans droit de garde. Sur mon PEA et mes CTO je ne paie aucun droits de garde et les frais de transaction sont raisonnables. Revolut me semble donc correct uniquement si on a un petit portefeuille, pas pour les épargnants “patrimoniaux”.

Les matières premières chez Revolut

Revolut permet également d’investir sur 4 matières premières : l’or, l’argent, le palladium et le platine.

Il s’agit ici d’investissement non pas en produit physique mais en papier (Revolut ne va pas vous livrer des pièces d’or !), à l’image de ce qu’est la société civile de placement immobilier (SCPI) pour l’immobilier.

Notre avis sur l’investissement en matières premières de Revolut

Concrètement, si vous investissez en matières premières, votre acquisition immatérielle suit les cours du sous-jacent (or, argent, palladium ou platine), mais le bien physique reste chez un partenaire financier de Revolut.

📌 Il ne s’agit donc pas d’un ETF, mais d’un ETC : Exchange Traded Commodities (matières premières cotées). Les ETF et les ETC sont classés dans la catégorie des ETP (Exchange Traded Products).

Pour rappel, dans le cas d’un ETF, l’investisseur est propriétaire de l’ETF qui est lui-même propriétaire du sous-jacent, que ce soit des actions ou des obligations. Vous êtes donc indirectement propriétaire des entreprises que suit l’ETF. Ce n’est pas le cas pour les trackers sur l’or. (Différence entre ETF et ETC).

👉 Les frais de passage d’ordre pour les matières premières sont plus élevés que pour les actions : 1,99 % du montant investi pour les premiers abonnements, et 1,49 % à partir de l’abonnement Premium.

Attention, il y a un seuil de frais à 1 € pour l’abonnement Standard, donc il faut éviter de passer un ordre pour une somme inférieure à 50 €.

Notre avis sur l’investissement en cryptos sur Revolut

Revolut permet également d’investir dans plus d’une centaine de cryptomonnaies.

Aussi, vous pourrez faire du “staking”, c’est-à-dire prêter vos actifs numériques en échange d’un rendement.

Attention, nous tenons à rappeler que les cryptomonnaies sont des actifs avec une forte volatilité, pouvant évoluer fortement à la hausse comme à la baisse.

👉 Les frais de passage d’ordre pour les cryptomonnaies sont également plus élevés que pour les actions, de 0,49 % avec l’abonnement Ultra à 1,49 % pour l’abonnement Standard.

Note de Baptiste : attention, il y a un seuil de frais à 1,49 € pour l’abonnement Standard, donc il faut éviter de passer un ordre pour une somme inférieure à 100 €. Par exemple, si vous souhaitez acheter 10 € de cryptomonnaies, vous allez payer 1,49 € de frais de passage d’ordre, donc 14,9 % de frais !

💡 L’investissement en matières premières et en cryptos doit correspondre à une part relativement faible de votre patrimoine. Chez ADI, nous avons développé notre pyramide de l’épargne (allocation patrimoniale). Selon cette dernière, l’investissement en matières premières, comme en cryptos, est pour nous un investissement alternatif qui ne doit pas dépasser 5-10 % de votre patrimoine. Investissez d’abord dans la base : les livrets pour la sécurité, puis les actions et l’immobilier à long terme.

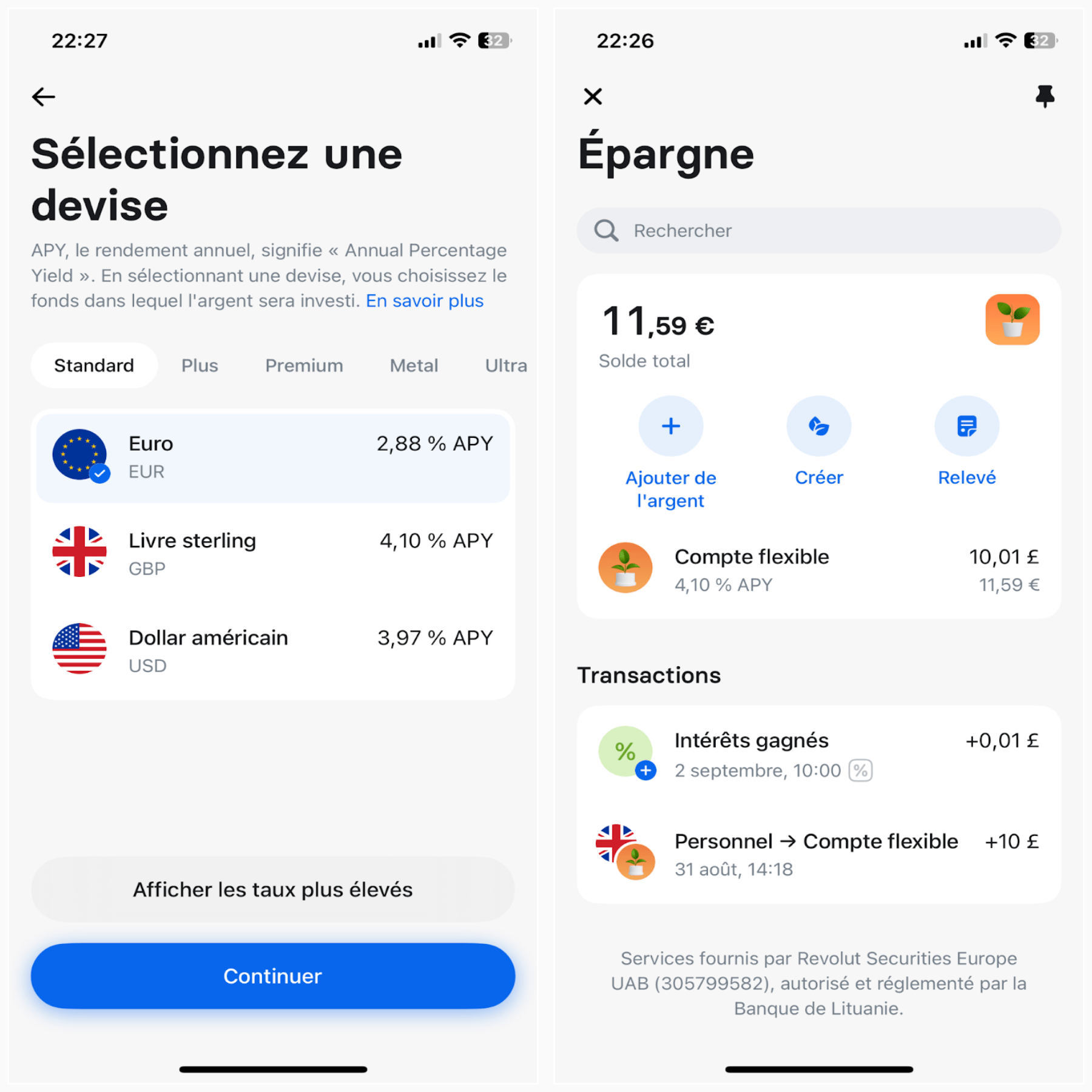

Les livrets fiscalisés chez Revolut

Revolut propose également des livrets fiscalisés (comptes sur livret) avec des rémunérations variables mais payées quotidiennement. Ce ne sont pas des livrets réglementés par l’État (livret A, LEP ou LDD) mais des “livrets non réglementés” donc selon les conditions de la banque.

L’argent investi est placé en fonds monétaires possédant des titres de créances d’États ou d’entreprises à court terme. L’objectif est d’avoir une performance proche des taux directeurs des banques centrales. Ainsi, les taux de ces livrets évoluent fréquemment et on peut placer dans 3 devises :

- Euro ;

- Livre Sterling ;

- Dollar Américain.

🔎 Par exemple, en octobre 2023, les rémunérations annuelles vont de près de 3 % à plus de 5 %. Pour un abonnement standard, gratuit, les intérêts annuels sont aujourd’hui les suivants : 2,88 % pour un livret en euro (€), 4,10 % pour un livret en livre sterling (£) et 3,97 % pour un livret en dollar américain ($). Comparez aux rendements servis sur les meilleurs placements sans risque.

La rémunération est considérée nette de frais, donc c’est ce qui arrive dans votre livret une fois les frais Revolut enlevés. Mais encore une fois, il ne faut pas oublier la fiscalité. À la différence des livrets réglementés (livret A, LDDS, livret jeune), les intérêts des livrets non réglementés sont imposés.

Comme précisé plus haut, ceux-ci sont considérés comme des revenus de capitaux mobiliers (RCM), imposés au prélèvement forfaitaire unique (“flat tax”) de 30 % (ou option IR).

Note de Baptiste : le livret en livre sterling étant le plus rémunérateur, j’ai personnellement décidé d’investir sur ce livret 10 £, et je reçois mes intérêts quotidiennement, dans la limite de 0,01 £ (image ci-dessous 👇).

Exemples concrets

Prenons un premier exemple concret où vous investissez 100 € au 1er janvier. Si le taux reste fixe sur l’année à 4,10 %, vous recevez 4,10 £ au 31 décembre. Résident fiscal français, vous allez être imposé à la flat tax (30 %), et il vous restera finalement 2,87£, soit un rendement annuel net de frais et d’impôt de 2,87 %, inférieur au livret A à 3 %.

✅ Mais un avantage sur les livrets non réglementés de Revolut est que les intérêts sont calculés et payés quotidiennement.

En effet, dans un livret réglementé, les intérêts sont payés annuellement et uniquement calculés par quinzaine. Donc placer de l’argent en début de mois n’est comptabilisé qu’à la moitié du mois et uniquement s’ils ne sont pas retirés d’ici le début du mois suivant.

Ainsi, sur un Livret A, 1 000 € placés le 2 janvier et retirés le 30 janvier rapportent 0 €. Alors que sur Revolut, 1 000 € placés sur la même période rapportent proportionnellement au nombre de jours placés, soit ici : (28 / 365) X (le taux d’intérêt).

Conclusion avis Revolut : Avantages / Inconvénients

En résumé, voici les avantages et inconvénients de Revolut :

| Avis Revolut | ✅ AVANTAGES | ❌ INCONVÉNIENTS |

|---|---|---|

Compte courant | – 100% mobile – Ouverture d’un compte rapide – Gestion gratuite au quotidien – IBAN français – Paiements et retraits gratuits à l’étranger – SAV disponible et réactif | Pas de livret réglementé pour le moment (Livret A, LDDS, Livret Jeune), mais c’est en projet |

Investissements en actions | – Frais de transaction compétitifs – Revolut peut tout à fait devenir votre courtier principal pour vos actions en CTO (stock picking) ! | – Droits de garde annuels (donc CTO pas adapté quand on a un “gros” portefeuille). – Pas de PEA pour le moment |

Investissements en matières premières et en cryptomonnaies | Une initiation aux investissements exotiques (attention à rester raisonnable, max 10 % de votre patrimoine) | Frais plus importants que pour les actions |

| Livrets non réglementés | – Taux d’intérêt intéressant (et dans 3 devises) – Rémunération quotidienne | – Taux d’intérêt non fixe – Livrets imposables |

Vous connaissez maintenant notre avis sur Revolut, les pour et les contre : à vous de voir selon votre usage si Revolut vous intéresse. Selon nous, c’est attractif pour les épargnants qui souhaitent tout gérer depuis leur smartphone et avec un faible capital investi.

Vous souhaitez ouvrir un compte Revolut ? D’abord on vous invite à prendre de la hauteur : notre comparatif des néobanques. Et encore mieux : notre comparatif des meilleures banques (nous préférons Boursorama et Fortuneo).

31 commentaires sur “Avis sur Revolut : je suis client, voici les avantages et inconvénients”

Bonjour,

Je suis un peu surpris par votre affirmation selon laquelle Révolut serait “un acteur fiable et intéressant”. En parcourant les forums et réseaux sociaux, on trouve de nombreux témoignages de clients dont les comptes ont été bloqués sans explication claire, parfois pendant plusieurs mois, avec un accès suspendu à leurs fonds.

Avez-vous pris en compte ces retours dans votre analyse ? Je serais curieux de connaître votre position à ce sujet.

Bonjour Henri,

Merci pour votre retour.

J’ai ajouté votre point en début d’article : https://avenuedesinvestisseurs.fr/avis-sur-revolut-client/#avis

Jamais été fan de Revolut et des néo-banques en général.

Je préfère nettement Fortuneo et Boursorama, cf notre article : les meilleures banques en ligne.

Bonjour Nicolas,

j’ai entendu dire que Revolut avait changé ces dernières semaines.( en tant que banque de détail)

Qu’en est-il exactement, car votre article date de janvier 2024 ?

Bonjour Christopher,

Effectivement Revolut a eu un écho puissant ces dernières semaines suite au sommet Choose France. L’entreprise a annoncé faire de Paris son siège pour l’Europe de l’Ouest, avec 1 milliard d’euros d’investissements prévus sur 3 ans, et 200 recrutements en France. Il y a une volonté claire de s’implanter durablement en France, où elle compte désormais plus de 5 millions de clients (contre 2,3 M à la date de l’article).

Concrètement, cela va se traduire par la volonté de Revolut d’obtenir une licence bancaire français.

Comme précisée dans l’article, elle a déjà une licence bancaire européenne, et les clients français ont déjà un IBAN français. La licence supplémentaire française permettra notamment de proposer un livret A, et surtout un PEA, pour concurrencer notamment Trade Republic, qui propose depuis peu un PEA.

Aussi, Revolut a annoncé le lancement en France de crédits immobiliers 100 % digitaux. La promesse : une offre personnalisée en quelques minutes et un accord sous 24h.

Affaire à suivre !

Merci pour votre réponse Nicolas,

en conclusion, pensez-vous qu’on puisse en faire aujourd’hui sa banque principale ?

Selon nous NON !

On préfère nettement Fortuneo et Boursorama, cf notre article : les meilleures banques en ligne.

Il y a beaucoup de témoignages de personnes qui se sont fait bloquer leurs comptes, dont certains avaient placé toutes leurs économies dessus et n’avaient pas d’autres banques. D’ailleurs, l’Autorité italienne de la concurrence (AGCM) a ouvert une enquête sur Revolut pour pratiques commerciales jugées agressives, notamment concernant le blocage de comptes sans préavis clair, ce qui confirme que ces inquiétudes ne sont pas isolée.

Source: https://www.reuters.com/sustainability/boards-policy-regulation/italy-probes-revolut-over-alleged-unfair-practices-investment-services-2025-07-10/

Bonsoir, je me nomme Malou

je cherche une banque en ligne ou je peux déposé des chèques, avoir une care bancaire.

je vis en Guadeloupe on m’a parlé de Révolute ou boursorama. je souhaite avoir des conseils

Bonjour l’équipe, pour info plus de frais de garde (“frais de conservation”) à partir du 01/03/24 chez Revolut.

Bonjour Alex,

Merci pour l’info.

Plus de frais ? Mauvaise nouvelle.

Ou vous voulez dire plus du tout ?

EDIT :

il n’y a plus de frais de conservation à partir du 1er mars 2024.

Finis les 0.12% / an , bonne nouvelle 🙂

Bonjour!

Merci pour le super travail que vous faites sur ce site! Je possede deja un PEA, PER et assurance vie (principalement des ETFs), que j’ai selectionne grace a vos conseils.

Je suis client Revolut premium (pour les frais de transferts) et je me pose la question d’acheter quelques actions americaines. Avec la disparition des frais de conservation, les 5 transactions gratuites par mois (pour premium – 1 pour l’abonnement standard), et les frais de transfert bas (utiles pour acheter des actions en dollar), ne s’agit il pas du meilleur choix de CTO? Ou peut etre ne le mettez vous pas dans le comparatif CTO a cause du choix restreint d’actions?

Cordialement

Nico

Bonjour Nico,

Le grand intérêt du CTO est l’univers d’investissement très large.

Sur un CTO classique.

Mais sur le CTO Revolut l’univers est limité donc peu intéressant selon nous.

Cela dit, on peut avoir plusieurs CTO, donc vous pouvez avoir le CTO Revolut + un CTO classique parmi les meilleurs CTO.

Bonjour Baptiste

Les frais de garde (0,12% par an) sont insignifiants par rapport aux frais de transaction facturés par les concurrents. Chez Boursorama je paie 0,25% par transaction (donc 0,5% pour un A/R), déjà 4x le montant si l’on n’achète et vend qu’une seule fois dans l’ANNEE ! Donc pour les traders qui achete et vendent leur portefeuille en action plusieurs fois par an, voire plus, Revolut permet d’ économiser des sommes colossales. À préciser dans votre article !

Bien cordialement

Duncan

Bonjour Duncan,

Merci pour votre retour.

Oui intéressant pour les traders.

Mais sur ADI nous pronons plutôt l’investissement passif. Donc avec un bon PEA à 0,20 % frais par ordre finalement on paie bien moins cher à long terme que des droits de garde de 0,12 % par an => 0,20 % sur 10 ans au lieu de 1,20 %.

Et le PEA est une meilleure enveloppe fiscale que le CTO : exonération d’impôt sur les gains plutôt que la flat tax 30 %.

Notre article : meilleurs PEA.

Bon, très bon article comme toujours. 🙂

Pour ne parler ici que de l’aspect paiements et retraits à l’étranger, ce n’est pas forcément la meilleure solution.

Il est possible d’avoir mieux via la carte Ultim de Boursorama (BoursoBank désormais) par exemple.

Bonjour Pierre,

Oui il y a des CB sans frais à l’étranger chez Boursorama et Fortuneo.

Cf notre comparatif : meilleures banques en ligne.

Bonjour Baptiste,

Tout d’abord merci pour cet article dédié à Révolut. J’ai créé mon compte en juillet dernier, essentiellement pour profiter des changements de devises et des paiements à l’étranger via GPay entre autre.

J’ai néanmoins une question au sujet des livrets fiscalisés Revolut, notamment sur la flat-tax sur l’épargne en GBP.

Supposons que j’investisse 100€ sur un livret épargne en livre sterling, devrais je déclarer les intérêts gagnés via ma déclaration annuelle d’imposition ? Ou les taxes sont-elles directement prélevées par Revolut ?

Merci d’avance pour votre retour. 🙂

Bonjour Louisa,

Merci pour votre retour.

C’est une très bonne question.

Normalement les établissements financiers sont tenus de prélever une partie des revenus de capitaux mobiliers (ici les intérêts) comme un acompte, puis l’impôt devient définitif lors de la déclaration de revenus. C’est le système de PFU.

Maintenant, en lisant les conditions générales liés au livret de Revolut et en échangeant avec le SAV, je ne suis pas sûr que Revolut prélève l’acompte. Dans ce cas, oui, il faudra déclarer via la déclaration annuelle !

Bonjour à l’équipe d’ADI

Merci pour votre avis sur Revolut

Je possède un compte Revolut depuis 3 ans pour une seule raison (au départ): la possibilité de change de devises. Ca a peut-être changé depuis, mais il y a 3 ans, Revolut était la seule néo-banque et application aussi, qui permettait de faire du change entre devises de manière aussi simple et rapide, et avec une marge sur taux de change 10x inférieure aux banques traditionnelles (0.40% au Crédit Mutuel vs 0.039% !).

Vous pouvez effectuer un change de devises en une fraction de seconde, ce qui était impensable avant pour un particulier.

Bonjour Philippe,

C’est une fonctionnalité très intéressante !

Merci pour votre retour d’expérience 🙂

Merci Baptiste et Nicolas pour cet article et votre travail de vulgarisation remarquable.

Juste une question pour m’assurer de ma bonne compréhension.

Ma fille étudie en UK et régulièrement je convertie des € en £ via l’app Wise avec en plus du taux de change des frais de transfert.

Avec Révolut je pourrais donc à partir de mon compte en €, convertir des € sur mon livret fiscalisé en £ au taux de change du moment avec zéro frais de conversion – vous confirmez ?

Est-il possible alors de faire à partir du livret fiscalisé un virement en £ sur le compte en £ de ma fille ? Merci de votre aide.

Bonjour Patrick,

Merci pour votre retour et question pertinente!

J’habitais en Angleterre il y a quelques années et j’utilisais également Wise pour mes transferts d’argent.

Avec Revolut, vous pouvez convertir de l’€ en £ sur votre compte courant, au taux de change Revolut.

Une fois que vous avez changé votre argent, vous pouvez :

– effectuer un virement en £ sur le compte £ de votre fille ;

– le placer sur le livret fiscalisé (comme on place sur un livret A), puis éventuellement plus tard, le retirer du livret fiscalisé pour effectuer un virement.

Pour ce qui est des meilleures offres de change entre Revolut et Wise :

– Wise propose le taux moyen de change de devise, et facture des frais de change

– Revolut propose un taux propre à la banque cherchant à refléter ceux du marché, puis facture des frais uniquement le week-end

Je pense qu’il faut vérifier au cas par cas, mais dans la majorité des cas, l’offre Revolut est meilleure. J’ai fait des tests ce matin à différents moments, le taux de change était parfois meilleur avec Revolut et parfois meilleur avec Wise. Mais en étant sans frais, l’offre de change globale Revolut a été systématiquement meilleure que celle de Wise.

En espérant avoir répondu à votre question 🙂

Merci Baptiste de votre répose rapide,

Juste après avoir posé ma quesiton hier, j’ai soudain eu l’idée de faire les mêmes tests que vous et j’arrive aux mêmes conclusions. Merci de la qualité de votre réponse.

Pendant qu’on est sur les questions de devises. Je viens de rentrer d’une expatriation aux USA. Je possède toujours mon compte en $ dans une banque US avec un peu de cash disponible. Puis-je transférer ces $ de ma banque US sur mon compte Révolut en $ ? Sachant que l’IBAN est un IBAN français, est-ce que si je transfère ces $ de mon compte Révolut sur mon AV Luxembourgeoise pour les investir en $, les fonds seront considérés comme de provenance française ? Je cherche une parade à mon banquier français qui veut me facturer des frais de tenue de compte de mon compte en devise…Merci

Bonjour Patrick,

Nous n’avons pas de réponse à apporter sur ce cas précis.

Un lecteur saura peut-être.

Oui, je confirme, j’ai fait transférer une somme en dollar vers mon compte Revolut $ depuis les US sans aucun frais. Ensuite vous pouvez attendre le bon moment pour convertir en euros. Il faut néanmoins être capable d’expliquer au fisc la provenance du montant transféré…

“Ainsi, je trouve ça dommage que Revolut oblige à commander une CB lors de la création du compte. Si Revolut pouvait enlever cette obligation, ça me ferait économiser les frais de livraison et ça éviterait le plastique !”

Bonjour, sauf erreur de ma part et à moins d’un changement récent, j’affirme le contraire. J’ai ouvert il y a quelques mois un compte pour ma compagne avec carte virtuelle seulement. Elle peut ainsi s’en servir via Apple Pay, pas besoin de commander une carte physique donc.

Merci pour cet article, et tous les autres 🙂

Bonjour Rapaël,

Merci pour votre retour d’expérience !

Cela vient de changer alors, bonne nouvelle 🙂

bonjour, est-ce que le compte revolut est toujours à déclarer comme compte à l’étranger sur la déclaration d’impôts?

Bonjour Pauline,

Le fait d’avoir un IBAN Français signifie avoir un compte en France.

Dès lors, il n’est plus nécessaire de faire une déclaration de compte étranger (formulaire 3916) au fisc.

Si le compte a Revolut a migré en 2023 d’IBAN lituanien à francais, alors il faudra en 2024 déclarer le compte à l’étranger (car votre compte Revolut a été sur une période de l’année étranger).

Par contre dès lors que le compte est francais (Iban FR) dès le 1er janvier, pas de déclaration à faire l’année suivante.

bonjour,

quid de l’IFU et la déclaration aux impôts ? est-ce que Revolut en fourni un avec un IBAN français ? faut-il faire le calcul manuellement? j’ai quelques actions “de cœur” inaccessible sur PEA que j’aimerais sur ma partie loisir (10% de portefeuille) que j’aimerais prendre, mais la complexité a déclarer me fait un peu peur

Bonjour Jeremy,

Dans ce cas vous pouvez investir en bourse via SAXO Banque. (Dans notre comparatif des meilleurs CTO).

Frais très compétitifs sur les actions US : 0,08 %.

Et société FR donc déclaration facile avec IFU (pas un compte à l’étranger).

PS : je suis client Saxo Banque, pas Revolut.