L’allocation patrimoniale représente la répartition de votre patrimoine entre les différentes familles d’investissement (classes d’actifs). Principalement entre les fonds euros en assurance-vie, les actions et l’immobilier. Et plus accessoirement l’or, les cryptomonnaies et autres investissements alternatifs.

Avoir une bonne allocation patrimoniale, cela revient à diversifier son patrimoine pour :

- multiplier les sources de revenus (intérêts, dividendes, loyers, etc.) ;

- mieux profiter de la hausse des différents marchés à long terme ;

- mieux résister aux crises (patrimoine plus résilient).

➡️ Comment organiser votre patrimoine et le diversifier selon vos projets de vie ? Nous donnons 3 exemples d’allocation patrimoniale et le résultat chiffré sur l’évolution de votre patrimoine.

🔎 Vous voulez voir un exemple concret ? Voici le mien (Nicolas) : mon allocation patrimoniale et mes investissements en 2025.

SOMMAIRE

- Comment organiser et optimiser votre allocation patrimoniale ?

- La pyramide de Maslow appliquée à l’épargne : 3 exemples d’allocations patrimoniales

- Le résultat de votre allocation patrimoniale

- Bilan : que retenir de l’allocation d’actifs ?

Comment organiser et optimiser votre allocation patrimoniale

Retenez que l’allocation patrimoniale est un facteur clé de performance de votre patrimoine. En effet, vous n’obtiendrez pas le même rendement si vous allouez 100 % de votre patrimoine en fonds euros d’assurance-vie, plutôt que 100 % en actions (exemple extrême).

💡L’allocation patrimoniale (déterminer x % en fonds euro, y % en actions, z % en immobilier) est ce qui contribue le plus à la performance de votre patrimoine (sa rentabilité pour développer plus rapidement votre patrimoine). De façon bien plus déterminante que le choix de telle ou telle action ou tel ou tel appartement.

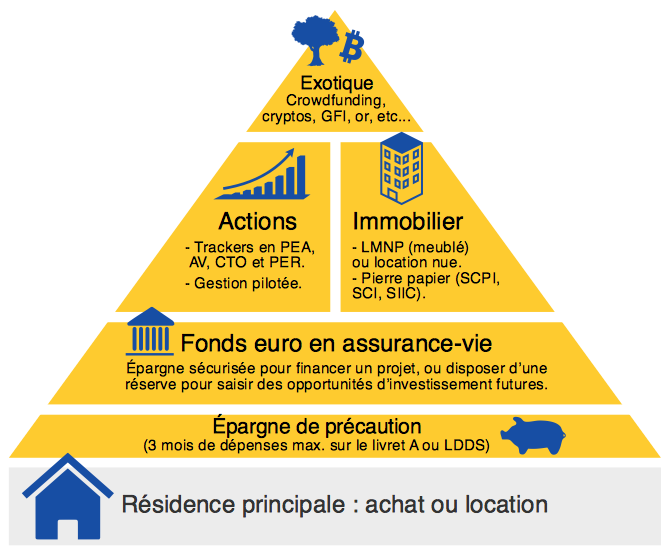

➡️ Notre vision du patrimoine et de l’allocation patrimoniale se fonde sur la pyramide de Maslow (nous développons plus loin) :

C’est donc très important de se pencher sérieusement sur son allocation patrimoniale, c’est même la 1ère chose à faire quand on investit. Et c’est une stratégie à suivre à long terme. Ainsi, sur le long terme, en conduite, il suffira d’investir conformément à son allocation patrimoniale. Explications.

Comment générer de la performance (rendement) ?

Les 2 points essentiels pour générer de la performance :

- Premièrement, le plus important est d’organiser son allocation patrimoniale en établissant la répartition de son patrimoine. Vous devez adapter votre allocation à vos projets et à vos ambitions, et tenir compte de votre profil psychologique (aversion aux risques). Allocation défensive ? Allocation équilibrée ? Ou allocation dynamique ?

- Ensuite, une fois votre profil d’investissement défini et votre allocation d’actifs organisée, on optimise. Comment optimiser son allocation patrimoniale ? Par le choix des meilleurs produits d’épargne : la meilleure assurance-vie pour les fonds euros, le bon courtier pour le PEA, la meilleure assurance-vie en gestion pilotée, les meilleures SCPI.

Dans cet article, nous nous focaliserons sur la base, à savoir l’allocation patrimoniale que vous allez viser (le premier point).

💡Cette allocation est déterminée par votre tempérament, mais aussi vos projets. Par exemple, n’investissez pas une somme en actions si vous comptez sur cette somme pour acheter votre résidence principale dans 1 an. À l’inverse, ce serait dommage d’être trop frileux et de ne pas oser investir à long terme ce qui peut l’être. Donc placer à moyen terme ou long terme sur livret A est un beau gâchis.

Note de Nicolas : prenez du recul et réfléchissez à votre horizon de placement pour placer efficacement avec la meilleure allocation patrimoniale.

Compartimentez votre patrimoine et investissez selon votre horizon de placement

Vous allez investir différemment selon votre horizon de placement :

- Court terme : épargne de précaution en livret A et/ou LDDS. Éventuellement les fonds euros que l’on peut racheter en moins de 72 heures, comme sur l’assurance-vie Linxea Vie.

- Moyen terme : assurance-vie en fonds euros.

- Long terme (plus de 8 ans) : actions et immobilier. Diversifiez facilement avec les ETF et trackers (fonds indiciels), la gestion pilotée et la pierre-papier SCPI.

💡Tout en sachant que les investissements long terme sont plus risqués (les marchés immobiliers et actions présentent un risque de perte en capital), mais offrent de meilleures perspectives de rendement. En pratique, on limite grandement le risque (la volatilité) en diversifiant et en investissant à long terme.

Diversifiez votre patrimoine sur les grandes familles d’actifs

La règle fondamentale reste de ne pas mettre tous ses œufs dans le même panier, c’est à dire de diversifier ses placements. Vous déciderez ensuite de votre allocation entre ces différentes classes d’actifs.

- Le monétaire : livret A, LDDS, autres livrets. Les français adorent, mais il faut se contenter du minimum (3 mois de dépenses maximum en guise d’épargne de précaution) car le rendement est ridicule, souvent sous l’inflation. Comparez avec notre guide : les meilleurs placements sans risque.

- Les fonds euros d’assurance-vie : ce sont en réalité des obligations (dettes d’entreprises et d’États européens). Il s’agit du placement préféré des français : les fonds euros ne présentent pas de risque de perte en capital et le rendement est généralement supérieur au livret A. Notre article sur le marché des obligations.

- Les actions : vous êtes propriétaire de parts d’entreprises. Plutôt que de jouer au casino ou au PMU en cherchant le bon cheval sur qui miser, nous recommandons une allocation de trackers et ETF en PEA et les assurances-vie en gestion pilotée. Sachez que la rentabilité historique des actions est excellente : 7 % par an en moyenne lissée, au prix d’une volatilité à supporter (les cours peuvent fluctuer à la hausse et à la baisse).

- L’immobilier : vous pouvez être propriétaire de votre résidence principale, d’investissement locatif, de pierre-papier SCPI, d’actions SIIC, etc. Les moyens d’investir en immobilier sont nombreux, comparez les solutions d’investissement immobilier. En pratique, la pierre-papier SCPI permet d’investir facilement dès 500 € en diversifiant, en assurance-vie ou non, en empruntant ou non. Attention, l’immobilier aussi est volatil. Vous ne le percevez pas car votre appartement ou vos SCPI ne sont pas cotés en bourse, et pourtant la volatilité est réelle, donc les perspectives de plus-values ou moins-values également.

- L’exotique (placements atypiques et alternatifs) : les matières premières (investissement en or, brent), l’investissement forestier (GFI), les investissements plaisir (investir dans les grands crus de vin, dans les montres de luxe, l’investissement dans l’art, les voitures de collection…et même investir dans les Lego), l’investissement en cryptomonnaie, etc. On est ici dans le spéculatif : maximum 5-10 % de votre patrimoine. Ce sont des “sucreries” très dispensables et à limiter dans votre régime alimentaire !

L’allocation patrimoniale idéale

Comment bien placer son argent ? Finalement, la répartition de votre patrimoine vous est propre. Il n’y a pas de répartition idéale toute faite, bonne pour tout le monde. Vous devez réfléchir à votre horizon de placement et adapter votre allocation d’actifs en conséquence, modulo votre tempérament et votre niveau d’appréhension aux risques.

Ceci dit, il y a des constantes, vous venez d’apprendre plusieurs points clés :

- vous savez sur quels actifs diversifier,

- vous savez qu’investir à long terme sur les bons supports est plus rémunérateur,

- les meilleurs produits d’épargne sont les meilleurs produits pour tous (par exemple le meilleur fonds euros est accessible à tous).

➡️ Pour illustrer le résultat de 3 stratégies patrimoniales, nous allons vous présenter 3 allocations d’actifs différentes. Vous pourrez vous sentir plus proche d’une répartition de votre patrimoine ou d’une autre.

La pyramide de Maslow appliquée à l’épargne : 3 exemples d’allocations patrimoniales

La pyramide de Maslow est une illustration très connue qui représente la hiérarchie des besoins. Nous pouvons l’appliquer également à l’épargne en hiérarchisant les actifs.

Nous représentons ici en premier un patrimoine avec une allocation équilibrée. Un patrimoine défensif comportera trop d’épargne de précaution et pas assez d’actions et d’immobilier, cela donnera un rendement tiré vers le bas donc moins de revenus générés par votre patrimoine.

La résidence principale constitue le socle de la pyramide : acheter ou louer, c’est avant tout un choix de vie.

➡️ Nous nous focaliserons donc sur la pyramide elle-même, c’est à dire l’argent que vous pouvez placer :

- À la base, on retrouve l’épargne de précaution qui doit être faible.

- Plus on monte dans la pyramide et plus l’espérance de gain est élevée en contrepartie d’investir à plus long terme, d’où l’importance de connaître votre horizon de placement quand vous placez. D’abord les fonds euros, puis les actions et l’immobilier.

- La pointe de la pyramide (les placements exotiques) doit représenter une part marginale de votre patrimoine, c’est de la pure spéculation.

Allocation patrimoniale équilibrée

On peut s’attendre à un rendement moyen de 4 à 5 % par an.

🔎 Vous avez le minimum nécessaire en épargne de précaution : l’équivalent de 3 mois de dépenses sur votre livret A. Pour le reste, vous avez alloué votre patrimoine ainsi :

- 45 % en fonds euros en assurance-vie sans frais sur versement : investissement sécurisé, pas de risque de perte en capital. Les meilleurs fonds euros ont rapporté autour de 4 % en 2025. Vous avez diversifié sur les meilleures assurances-vie : Linxea Spirit 2 et Lucya Cardif par exemple pour 2 assureurs différents.

- 25 % en actions : investissement plus volatil avec meilleure espérance de gain sur le long terme. En pratique, privilégiez une allocation de trackers en PEA (si vous êtes autonome, les meilleurs PEA) et les assurances-vie en gestion pilotée si vous souhaitez déléguer.

- 25 % en immobilier : vous n’avez pas le temps ni les moyens pour acheter et gérer plusieurs appartements et vous préférez vous concentrer sur ce qui compte pour vous (votre carrière, votre famille, vos loisirs, etc.) Ainsi, la « pierre-papier » vous a permis de diversifier sur plusieurs SCPI (plusieurs sociétés de gestion et diversification entre immobilier résidentiel / commerces / bureaux en France et Europe). Si vous disposez de temps et que l’immobilier est une passion, vous avez aussi investi dans l’immobilier en direct (le LMNP pour optimiser fiscalement). Par ailleurs, vous avez financé plusieurs projets immobiliers pour un rendement de 8-10 % via le crowdfunding immobilier.

- 5 % en “exotique”, investissements alternatifs : éventuellement, en guise de valeur refuge et pour posséder des actifs décorrélés des marchés financiers. Par exemple, vous avez quelques pièces d’or (Napoléon) et des belles montres (Rolex, Omega, etc.) transmises de père en fils. Quelques parts de groupement forestier d’investissement. Et quelques cryptomonnaies (comment investir en cryptomonnaie et notre avis CoinHouse).

💡Précédemment, nous vous avons expliqué qu’il n’y a pas d’allocation d’actifs idéale. Mais ici, nous sommes proches de la répartition idéale pour la plupart des français. Comme son nom l’indique, cette allocation est équilibrée, saine, bien diversifiée et proportionnée. De plus, vous avez optimisé en choisissant pour chaque actif les meilleurs produits. Vous pouvez viser 5 % de rendement annuel moyen.

Note de Nicolas : On pourrait aussi la définir comme une allocation « bon père de famille » : cette répartition permet de répondre aux urgences imprévues (épargne de précaution), tout en anticipant les projets plus éloignés (études des enfants, achat immobilier, retraite, etc.) Vous investissez sereinement en fonds euros à capital garanti, tout en profitant des performances long terme de l’immobilier et des actions pour tirer le rendement global de votre allocation vers le haut.

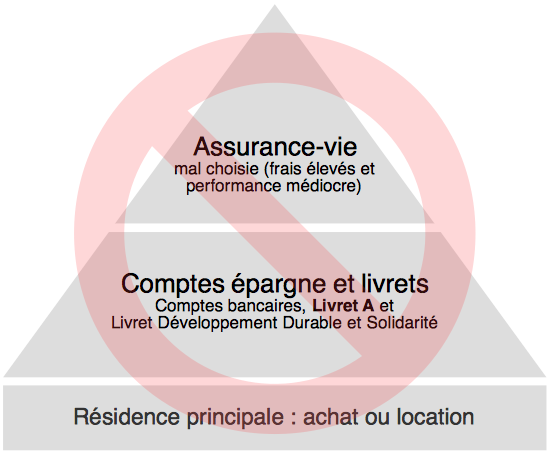

Allocation patrimoniale (trop) défensive

On peut s’attendre à un rendement moyen de 1 % par an.

Vous remarquerez que cette allocation est barrée : c’est souvent le choix d’allocation des Français (par méconnaissance), mais ce n’est pas pertinent. D’une part, vous n’avez pas pris le temps d’organiser votre allocation d’actifs et d’autre part, vous n’avez pas optimisé en comparant les produits d’épargne.

🔎 Vous avez placé 50 % de votre patrimoine en livrets et 50 % en fonds euros d’assurance-vie. Allocation très défensive et « court-termiste » : répartition contre-productive si vous voulez épargner pour des projets qui surviendront dans plus de 4 ans. De plus, vous avez choisi une mauvaise assurance vie qui vous prélève 3 % de frais à chaque versement, avec un fonds euro qui offre un rendement 2023 inférieur à 2 %.

💡Rassurez-vous : il est toujours temps d’y remédier, de comparer les produits d’épargne et de vous mettre sur les bons rails pour générer plus de revenus grâce à votre patrimoine.

Allocation patrimoniale (trop ?) dynamique

On peut s’attendre à un rendement moyen de 7 % par an. En moyenne annuelle lissée dans le temps (sur longue période).

Attention, une telle allocation n’est pas à la portée de tout le monde. Il faut d’une part pouvoir investir à long terme. Et d’autre part, avoir assez de “mental” et de discipline pour supporter la volatilité et bien respecter les règles d’investissement en actions. Par exemple, cette allocation pourrait convenir à quelqu’un qui a les nerfs solides, qui a acheté sa résidence principale, et qui veut maintenant investir pour sa retraite à horizon 20 ans.

🔎 L’épargne de précaution est ici réduite au strict minimum. Le propre d’une allocation dynamique est d’être très investie en actions. En effet, c’est l’actif historiquement le plus rentable à long terme : +7 % en moyenne annuelle lissée, grâce à la croissance des principales sociétés mondiales (États-Unis en tête). Mais il faudra avoir le cœur bien accroché pour supporter la volatilité : pas de panique lors des années de correction à -20 % et pas d’euphorie quand les marchés financiers montent de +20 % par an.

Avec cette allocation dynamique, pas de fonds euros d’assurance-vie pour amortir les chocs. Stratégie “buy and hold” sur la période de placement long terme. Nos 4 bonnes pratiques de l’investissement en bourse.

💡Vous avez organisé cette allocation patrimoniale car vous pouvez investir à long terme, soit. Cela étant, optimisez-là : ne partez pas à l’aveugle sur quelques actions en priant pour avoir une surperformance par rapport aux indices (CAC40, S&P 500, etc.) Au contraire, il est plus raisonnable de privilégier la gestion passive : en trackers sur PEA, ou en assurance-vie en gestion pilotée en mandat offensif. Ainsi, ce sera moins chronophage car vous serez en pilotage automatique, et moins risqué car les trackers et la gestion pilotée sont par définition très diversifiés. Par exemple, un tracker World est investi sur plus de 1 600 entreprises aux États-Unis, en Europe et en Asie.

➡️ Exemple : mon allocation patrimoniale dynamique mais pas trop ! (Avec le résultat de mes investissements en 2025).

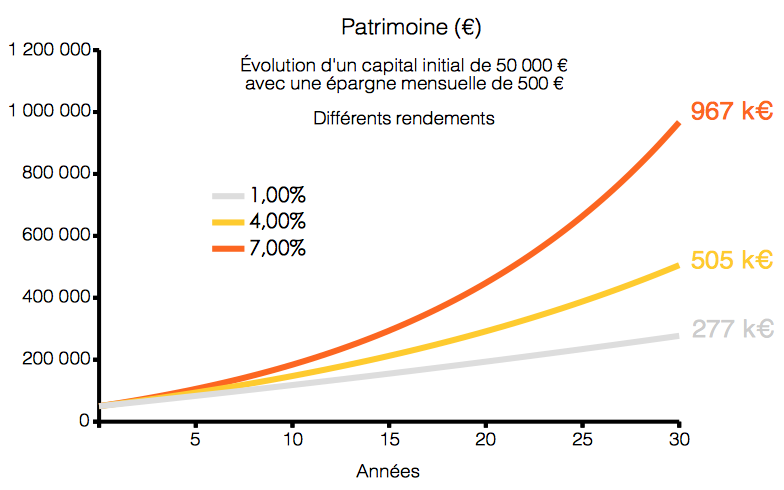

Le résultat de votre allocation patrimoniale

Avec le temps, même un rendement légèrement meilleur entraîne une augmentation significative du patrimoine.

La différence de résultat (patrimoine atteint) est significative selon l’allocation patrimoniale choisie

Pour un même capital de départ (50 000 €) et un même effort d’épargne de 500 € par mois :

- La courbe grise représente l’allocation défensive avec des livrets et un mauvais fonds euros d’assurance-vie. En plaçant mal (rendement 1 %), votre capital progresse mais vous restez dans la catégorie sociale “classe moyenne” avec un patrimoine de 277 k€ après 30 ans.

- La courbe jaune représente l’allocation équilibrée (fonds euros, immobilier et actions). Avec cette allocation bien organisée et bien optimisée (rendement 4 %), on voit plus nettement l’effet des intérêts composés. Vous changez de catégorie, vous vous hissez dans la “classe moyenne supérieure” avec 505 k€ de capital après 30 ans.

- La courbe orange représente l’allocation dynamique (100 % actions). Si vous pouvez investir 500 € par mois à long terme en actions avec un rendement annualisé de 7 %, l’effet boule de neige est très puissant. Vous êtes directement propulsé dans la “classe aisée” (9ème décile de la population) avec 967 k€ de capital après 30 ans.

➡️ Un patrimoine placé à x % va doubler en combien de temps ?

- Placé à 1 % : le capital double en 70 ans.

- Placé à 2 % : le capital double en 35 ans.

- Placé à 3 % : le capital double en 24 ans.

- Placé à 4 % : le capital double en 18 ans.

- Placé à 5 % : le capital double en 14 ans.

- Placé à 6 % : le capital double en 12 ans.

Note de Nicolas : petite astuce. Il suffit de faire la division : 72 / rendement annuel, pour savoir grosso modo combien de temps il faudra pour doubler son capital. C’est “la règle des 72”. Par exemple : 72 / 2 = 36 ans (si 2 % de rendement) et 72 / 4 = 18 ans (si 4 % de rendement). On comprend que les investisseurs cherchent les bons rendements, pour s’enrichir plus vite. Mais il faut savoir supporter le risque et la volatilité, et éviter les placements avec des rendements trop beaux pour être vrais.

Bilan : que retenir de l’allocation d’actifs ?

Attention, nous ne sommes pas en train de vous dire de placer 100 % de votre épargne en actions. Nous souhaitons simplement vous sensibiliser sur l’importance de votre allocation patrimoniale et vous faire réfléchir. Pour un même effort d’épargne mensuel, votre patrimoine à terme peut être du simple au quadruple !

Vos revenus et votre capacité d’épargne c’est une chose, mais organiser et optimiser votre épargne fera toute la différence dans la réalisation de vos projets et pour votre niveau de vie à la retraite (ou tout simplement pour devenir riche). C’est à vous de décider selon votre tempérament, votre capacité d’épargne et vos projets : combien investir à court terme, à moyen terme et à long terme et sur quels actifs (monétaire, fonds euro, actions, immobilier, etc.)

➡️ En pratique, vous pouvez suivre votre allocation patrimoniale avec notre fichier de suivi Excel.

💡Par ailleurs, il y a un enseignement que l’on peut en tirer en adoptant une vision plus macroéconomique. Ainsi, on comprend également pourquoi les plus modestes s’appauvrissent (agios et pas la capacité d’épargne pour investir), la classe moyenne voit son patrimoine progresser modérément (achat de la résidence principale et patrimoine financier majoritairement investi en livret A et fonds euros), et les riches sont de plus en plus riches avec une forte hausse de leur patrimoine ces dernières années (forte capacité d’épargne et patrimoine surtout investi en actions). Ainsi, les 500 plus grandes fortunes Françaises ont multiplié leur patrimoine par 3 en 10 ans : il atteint le record de 650 milliards d’euros.

Définir son allocation, c’est une chose. Il faut ensuite optimiser, donc choisir les bons produits d’épargne : la meilleure assurance-vie pour les fonds euros, le bon courtier pour le PEA, la meilleure assurance-vie en gestion pilotée, la pierre-papier.

Vous voulez voir un cas concret ? Nous vous invitons à lire notre interview de StephaneF, un épargnant exemplaire par son organisation et sa discipline. Et ici 3 cas pratiques pour bien investir.

Vous préférez déléguer et solliciter un conseil indépendant ? Vous pouvez prendre RDV avec Prosper Conseil, notre cabinet de conseil indépendant en gestion de patrimoine.

169 commentaires sur “Allocation patrimoniale : répartition/allocation idéale des actifs”

Bonjour

Dans la partie immobilier, les 25 %, peuvent ils etre remplacé par des Reits, notamment via l’ETF Epra / Reits global?

Merci pour vos formations et excellent livre

Bonjour Nicolas,

Oui c’est de l’immobilier.

Chacun investit comme il veut en immo : SCPI, SIIC, locatif…

Notre article : comment investir en immobilier ?

Merci 🙂

(Pour ceux qui s’interrogent : nos formations et notre livre ici).

Bonjour,

complètement novice en matière d’investissement je découvre votre site qui est une vraie mine d’or.

J’ai donc une question de novice concernant la couche de la pyramide “fonds euros” (dans l’exemple d’allocations équilibrées). Il s’agit de prendre une AV (45% du patrimoine) uniquement en Fonds euros? Donc ce qui correspond au profil prudent et sans risque généralement proposé dans les contrats?

Enfin j’ai une autre question, toujours en rapport avec la pyramide, sur la couche 25% en actions: ça pourrait par exemple être dans un PER avec un profil plus ambitieux, donc prendre plus de risque?

Pardon si les questions sont un peu nulles, j’essaye de comprendre tout ça pour moi-même arrêter de faire dormir le patrimoine que je possède n’importe où;-)

Encore bravo pour votre site, je vais acheter le livre;-)

Bonjour Christophe,

Pour le fonds euro : idéalement plusieurs assurances vie en 100 % fonds euro (ou avec un mix UC et fonds euro, mais 100 % fonds euro est plus pratique, sauf si conditions UC pour obtenir un boost de rendement sur fonds euro).

Attention je vois que vous parlez de profil prudent, ce qui sous-entend une gestion pilotée : ça ne va pas en gestion pilotée, car le gestionnaire va allouer votre épargne sur des UC défensives plutôt que du fonds euro.

Il faut être en gestion libre pour pouvoir placer à sa guise, notamment en 100 % fonds euro.

=> Notre article : les meilleurs fonds euros (notamment les fonds euros boostés en intro en orange).

Et pour les actions : vous pouvez investir en actions sur PEA, assurance vie, PER, CTO. Plusieurs enveloppes.

Le PER seulement en étant en TMI 30 % et plus et si on peut bloquer jusqu’à la retraite.

Plutôt en assurance vie pour la souplesse.

Et en PEA pour moins de frais à long terme.

Et en privilégiant encore une fois la gestion libre.

=> Comment investir en bourse.

Vous comprendrez mieux avec notre livre en vente ici 🙂

Et avec notre suivi Excel.

C’est beaucoup plus clair pour moi, merci beaucoup !

Bonjour,

Merci pour cet article riche en enseignement. J ai une question sur la partie « immobilier » de la pyramide de répartition : la nu propriété d un appartement doit être elle inclue ou non (car pas loyer perçu) dans la partie immobilier ?

Merci beaucoup

Bonjour,

Pas de loyer perçu mais ça fait partie de votre patrimoine malgré tout.

Comme mon or et mes ETF capitalisants : pas de loyer mais dans mon patrimoine.

bonjour et merci pour l’article

comment faites-vous pour gard une allocation 25/25/50 ( action , SCPI, fond euro ) . Vous conseillé un arbitrage par mois ? Comment gérer entre le enveloppe ? par exemple mon pee est bloqué a 5 ans . de plus les SCPI il y a une taxe de 3% si on vend avant 3 ans souvent .

Bonjour Thomas,

Le plus simple est d’utiliser l’assurance vie pour rééquilibrer tous les 6 mois, entre fonds euro et ETF actions.

Car enveloppe capitalisante sans friction fiscale quand on réalloue.

Et sans frais d’arbitrage sur les meilleures assurances vie.

Pour les SCPI, c’est du non financier, on ne va pas rééquilibrer.

Au fur et à mesure que le patrimoine grossit, les SCPI vont peser moins dans le patrimoine, donc si vous voulez retrouver votre cible il faut réinvestir.

Bonjour Nicolas,

Je suis fan de votre site depuis longtemps et suis depuis longtemps l’allocation et ai ouvert un certains nombre de PER et d’AV.

J’ai 48 ans et ai reparti mon allocation finale a la retraite hors RP a 40% d’immo (plus que vous mais ca correponsd aux logements que j’aurai 🙂 sachant que le ratio baissera probablement car je pourrai avoir plus de non immobilier), 34% de sécurise, 24% d’actions et 2% d’exotique. Hors immobilier, cela ferait 56% sécurise, 40% bourse, 4% exotique.

J’avais une part sécurisée conséquente repartie entre PEE (monétaire), AV (fonds euros) et livrets en attendant d’acheter en plus d’un appartement locatif une residence secondaire que j’ai acheté il y a qq mois en prenant un emprunt pour ” optimiser”.

Toutefois, même si je vais moins mettre de cote avec le credit, je ne suis pas loin d’avoir la somme prevue et le ratio prévu (hors immobilier qui est brut) dans mon objectif de retraite et mon allocation sécurisée (600k) et elle n’est pas pas forcement placée mieux que sur le taux de mon pret (2.6 hors assurance et 3.6 TAEG) donc je me demande si c’était une bonne idée d’emprunter autant…

En effet, je ne me vois pas forcement monter beaucoup plus en risque et je suis vraiment embêté a savoir ou mettre cette somme car si je veux éviter de dépasser 60k par contrat d’AV pour la garantie, je vais devoir en ouvrir beaucoup. De plus , si je dois retirer d’ici 5 ans (mes AV les plus anciennes ont 3 ans) je me dis que je perds encore sur les intérêts meme si cela semble toujours mieux que les fonds monétaires du PEE qui viennent de passer a 2 brut ou que les livrets qui sont entre 1.4 et 1.75.

Du coup, je me demande ce que font les gens dans ma situation? Ils ouvrent vraiment 10AV en jouant avec les bonus et diversifiant. De mon cote, j’ai suivi tes conseils avec Spirit2, Lucya Cardiff et abeille vie …

Ils ont des obligations?

Ils s’embêtent pas et mettent tout en AV luxembourgeoise?

Merci!

Bonjour Mich,

On emprunte surtout pour ne pas avoir à vendre nos investissements long terme (actions, immo…).

Mais on peut mettre en apport une partie de notre épargne sécurisée (qui était aussi là pour ça !) tout en conservant une part d’épargne sécurisée nécessaire en tout temps.

Par ailleurs, la garantie de l’Etat est de 70 k€ (pas 60k) par assureur.

Certains épargnants ne s’inquiètent pas pour ça et épargnent bien davantage chez chaque assureur, cela dépend de vous, l’important est de bien dormir 🙂

De mon côté je suis sur 5-6 assurances vie et pour mon épargne sécurisée je profite des offres boostées sur les meilleurs fonds euros.

Pour les gros patrimoines, les meilleures assurances vie luxembourgeoises sont intéressantes.

Bonjour Nicolas,

Merci pour cet article très clair. Je m’interroge sur un point. Quand on calcule son patrimoine et travaille son allocation d’ actifs, faut il selon vous integrer les produits de retraites collectifs type ex articles 83 (dont la sortie ne peut se faire qu’en rente)?

Peut on considèrer au final ce capital comme pleinement acquis et intégrable dans son patrimoine?

Grand merci

Baron

Bonjour Baron,

Si la sortie ne peut se faire qu’en rente, c’est à exclure.

Je vous invite à lire ici les 3 façons de compter son patrimoine.

– Patrimoine net liquide (Liquid Net Worth = LNW) : patrimoine financier liquide uniquement (actifs financiers en monétaire / obligations / actions / cryptomonnaies : livrets, assurances vie, PEA, CTO, etc.)

– Patrimoine net investissable (Investable Net Worth = INW) : patrimoine financier liquide + patrimoine immobilier locatif.

– Patrimoine net total (Total Net Worth = TNW) : il faut tout inclure, même l’immo de jouissance, les biens de valeur et les actifs financiers illiquides comme l’épargne retraite avec sortie en rente.

Bonjour Nicolas,

Juste une remarque que je partage : lors d’un investissement, les questionnaires visant à définir l’appétence au risque du souscripteur, sont généralement sur une échelle en pourcentage : par exemple, êtes-vous prêt à ce que votre investissement perde 20% de sa valeur ? A mon avis, il serait plus pertinent de poser la question en valeur absolue. Parce que perdre 20% de 10k€ ou perdre 20% de 100k€, cela n’a pas du tout le même impact psychologique! 🙂

Bonjour Martin,

Pour ma part je parlerais même en % de patrimoine global.

Car perdre 20 % d’un investissement de 10 k€ quand on a un patrimoine de 15 k€ ça fait plus mal que perdre 20 % d’un investissement de 100 k€ quand on a un patrimoine de 2 M€.

Bonjour Nicolas,

Il est souvent conseillé de mettre en place des versements programmés pour investir en DCA et, de ce fait, lisser les points d’entrée ou pour gagner du temps.

Mais quand on a plusieurs fonds euros, ETF, SCPI, cryptos sur différentes AV, PEA… investir en DCA via les versements programmés n’est pas vraiment pratique si l’on souhaite respecter une allocation particulière (pour ma part : 20% fonds euros, 50% ETF, 25% SCPI, 5% cryptos).

Donc ma question est la suivante : est-ce qu’il est préférable, chaque mois, de faire des versements par soi-même sur les différents supports (pas forcément tous, d’ailleurs) ce qui permet de respecter son allocation ou est-il tout de même conseillé de mettre en place des versements programmés ? Mis à part le gain de temps, la seconde option ne me paraît pas optimale.

Merci par avance.

Bien à vous,

Sébastien

Bonjour Sébastien,

Personnellement je préfère investir moi-même à date fixe, chaque mois.

Mais pour cela, il faut être très discipliné.

(On peut se mettre un rappel automatique sur son agenda, qui revient tous les 25 du mois par exemple).

Bonjour Sébastien,

Ayant la même problématique que vous pour mettre en place un versement programmé en DCA avec un petit montant sur une AV, c’est un vrai casse tête car généralement l’assureur impose un minimum par “support” ou “ligne”. (25€ minimum par ETF pour Generali – AV Linxea Vie) Cela devient compliqué pour investir sur 1 ETF monde à 90% et 1 Pays émergents à 10% pour chaque versement programmé)

J’ai ouvert récemment une AV Lucya Cardif (Assuranvie.com) et il me semble possible de repartir mon allocation mensuelle choisie (50€) sur plusieurs ETF avec une répartition différente. Je ne sais pas si cela fonction également avec une part sur un F€ et sur des SCPI… (ETF BTC ne sont pas éligibles aux AV malheureusement comme les ETF or)

Bien à vous,

Gaétan

Bonjour Nicolas.

48 ans et près de deux ados, je commence seulement à m’intéresser de près à la gestion de mon patrimoine, et j’aimerai optimiser celui-ci pour être serein à la retraite, et assurer l’avenir de mes deux garçons. Je dévore actuellement votre livre et les différents articles sur ce site, et vais également à la pêche aux informations via d’autres biais. Quelques regrets de ne pas m’être intéressé plus tôt au sujet.

Je n’ai pas de projet particulier, je suis propriétaire de ma maison intégralement remboursée et possède un studio que je loue pour 550 € mensuel.

A côté de ces deux possessions, j’ai un patrimoine intéressant de 350 000 euros (merci papa et maman), qui est donc loin d’être optimisé:

– 200 000 € à l’AFER (dont 130 000 en fonds Euro, le reste sur des fonds diversifiés).

– 70 000 € en actions diverses sur un CTO Crédit Agricole

– 20 000 € sur un CAT Boursobank (bientôt terminé)

– Le reste sur des livrets / CEL / LDD

J’ai aussi un PEA vierge ouvert de longue date au Crédit Agricole, en instance de transfert chez Fortunéo.

Il est donc plus que temps de remettre un peu d’ordre dans la maison.

Je réfléchis donc dans un premier temps à mon allocation patrimonial en me basant notamment sur vos conseils avisés. Mais j’ai évidemment peur de me planter par manque de connaissances, et je ne serai évidemment pas contre un avis. Ma réflexion me porte donc aujourd’hui vers une diversification de ce type:

– 5 % de matelas monétaire

– 20 % fonds Euro sur différentes AV (je possède déjà une AV chez AFER et Boursobank et je pensais peut être compléter avec Linxea ou Lucya)

– 20 % SCPI (via Linxea Spirit 2 ?)

– 50 % actions (ETF via le PEA et les AV – j’avoue ne pas savoir ce que je dois faire des titres sur mon CTO)

– 5 % crypto (je n’ai absoument pas mis mon nez là-dedans encore…)

J’ai tendance à penser que c’est relativement équilibré. Mais j’ai peur de passer à côté de quelque chose.

Il conviendra ensuite surtout de ne pas se tromper dans le choix des UC / ETF / SCPI. Je ne suis encore qu’au début de mon apprentissage.

Merci en tout cas pour les précieux conseils que vous distillez, via votre livre, vos articles ou en prenant le temps de répondre aux commentaires. C’est très instructif.

Julien

Bonjour Julien,

Merci pour votre retour sur notre livre ! (Notre best seller en vente ici pour ceux qui ne connaissent pas).

C’est bien de s’y mettre, il n’est jamais trop tard.

Vous avez une bonne base.

Propriétaire de votre RP.

Un bien locatif.

Si je comprends bien, votre réflexion d’allocation patrimoniale porte sur le reste.

Au global c’est plutôt dynamique (25 % en sécurisé court terme et 75 % investis à long terme), donc si je reprends et en ajoutant mes observations :

– 5 % de matelas monétaire => LA et LDD (le CEL, le CAT et les livrets divers sont sans doute useless, je vous laisse y réfléchir).

– 20 % fonds Euro sur différentes AV => voir les meilleurs fonds euros ici.

– 20 % SCPI (via Linxea Spirit 2 ?) => Hors assurance vie ce pourrait être lourdement imposé aux revenus fonciers (selon votre TMI). Via l’assurance vie c’est la fiscalité de l’assurance vie (Linxea Spirit 2 est top pour son choix SCPI et ses frais bas). Et assurance vie optimisée pour la transmission.

– 50 % actions (ETF via le PEA et les AV – j’avoue ne pas savoir ce que je dois faire des titres sur mon CTO) => Très généralement le stock picking détruit de la valeur (sauf à être un top analyste financier), versus un simple ETF World, ce qui milite pour la vente des titres pour acheter un ETF à la place. Je vous laisse y réfléchir.

– 5 % crypto (je n’ai absoument pas mis mon nez là-dedans encore…) => notre guide comment investir en cryptos.

Bonne continuation 🙂

Bonjour Nicolas.

Je suis absolument confus Je n’avais pas vu que vous m’aviez répondu.

C’est en continuant à parcourir vos articles et leurs commentaires que je vois votre réponse. Je vous en remercie donc avec près de 10 mois de retard. Quelle impolitesse.

Je continue mon petit bonhomme de chemin en tant qu’épargnant novice, et poursuis ma stratégie deréallocation de mon patrimoine. Les choses avancent doucement mais sûrement:

– matelas monétaire en place

– SCPI sur Linxea Spirit

– PEA transféré du CA vers Fortuneo. DCA 80% World / 10% émergent / 10 % Stoxx 600

– Transfert progressif (optimisation de l’abattement) de l’argent sur vieux fonds Euro Afer vers des fonds plus intéressants et moins chargés en frais

– Un petit peu de crypto sur mon CTO Boursobank

– un petit peu de Gold sur mon AV Linxea

– Ouverture d’AV pour mes enfants (pour prendre date) et DCA mensuel vers un CTO world à mon nom pour futur transfert à leur profit

Encore un grand merci pour le retour. Et surtout pour les mines d’informations que constituent votre site et votre livre.

Bonne journée.

Julien

Bonjour Julien,

Mieux vaut tard que jamais 🙂

Bravo pour vos avancées !

Bonjour, je dispose d’un PEE BNP depuis 2016, avec des placements avec des risques compris entre 1/7 (fonds monétaires) et 4/7 max. De plus, je bénéficie d’un abondement annuel de 30% (jusqu’à 1000€) pour les versements effectués. Aujourd’hui, je dispose de 45k€ (sans avoir vraiment optimisé les placements) dans ce dispositif et souhaite garder un certain montant pour l’achat d’une maison principale d’ici 5 ans (je suis actuellement propriétaire d’un appartement, qui deviendra un bien locatif).

Où est-ce que se situe ce diapositif par rapports aux autres dans la pyramide “équilibrée” ? Et, ne vaut-il pas mieux placer une partie du montant dans un autre dispositif, une fois les 5 années de blocages atteintes ? Merci

Bonjour Chris,

C’est une enveloppe, tout comme l’assurance vie, donc tout dépend comment vous avez investi au sein de cette enveloppe.

Si vous avez investi en fonds monétaires, alors c’est très sécurisé, équivalent au fonds euro, donc la base de la pyramide.

Si vous avez investi dans des fonds actions, alors ce sont les actions au coeur de la pyramide.

Le PEE est très intéressant pour optimiser les abondements de l’employeur et pour optimiser fiscalement les versements.

Mais les fonds proposés au sein du PEE sont rarement bons. Ce qui est intéressant, c’est l’abondement plus ou moins généreux de l’entreprise. Et la cerise sur le gâteau, c’est d’y verser les primes d’intéressement et de participation (primes I/P) pour que ces revenus échappent à l’impôt sur le revenu. Dans ces conditions (abondement généreux + défiscalisation des primes I/P), le PEE est très intéressant même si on place en fonds monétaire à 2 % de rendement. Mais le PEE n’est pas intéressant pour les versements volontaires. Et ensuite, généralement on saisit l’occasion de sortir du PEE dès qu’on le peut, pour mieux placer ailleurs (une assurance vie qui donne accès à de meilleurs fonds comme des ETF notamment).

Merci pour votre confirmation 🙂

Bonjour Nicolas,

Un CGP m’affirme que leurs clients tournent à environ 10% de rendement par an sur l’ensemble de leur patrimoine. Réaliste ou fallacieux, selon vous ?

Bonjour Sébastien,

S’il conseille une allocation type 70 % actions + 30 % cryptos oui pourquoi pas.

Mais il y a le niveau de risque qui va avec.

Pour nos clients en profil offensif chez Prosper Conseil on peut viser cette performance avec je pense une meilleure maitrise des risques et des placements moins chargés en frais que chez un CGP lambda.

Bonjour Nicolas,

Merci.

Mais concrètement, comment faire pour calculer ce rendement annuel (en %) du patrimoine (je suis sur Finary, j’ai vu nombre de tableurs Excel mais à chaque fois, les calculs ne sont pas les mêmes ou alors, c’est chronophage) ?

Est-ce que ça a un sens de calculer le rendement ainsi pour une estimation (exemple) : janvier 2024, 100k€ sur l’ensemble du patrimoine ; décembre 2024, 150k€. Donc (50k€/100k€)*100 = 50% ?

Bonjour Sébastien,

Dans votre exemple oui c’est +50 %.

Pour mesurer précisément la performance par enveloppe (PEA, CTO, assurance vie, PER, immo locatif…) : on calcule le TRI, exemple dans notre fichier Excel. C’est le meilleur indicateur de performance (même pour les professionnels et institutionnels) et ce n’est pas chronophage. Ce fichier Excel permet facilement de faire le bilan patrimonial annuel, en faisant un point chaque mois pour voir l’évolution.

Super, merci.

Pas la peine de le faire par classe d’actifs, donc (chaque ETF, chaque SCPI…) ?

Non pas la peine. (Sauf pour l’immo locatif, on calcule pour chaque bien immoblier).

Merci.

Deux dernières questions pour être sûr de bien saisir :

1/ Dans votre doc. Excel onglet TRI, pour les versements et retraits, ça ne concerne que ceux que l’on fait personnellement, pas les dividendes et les frais prélevés automatiquement ?

2/ Concernant l’immo. locatif, on parle bien de biens en dur, pas des SCPI ?

Merci et bonne journée !

1/ Les dividendes et frais ne sont ni des versements ni des retraits.

C’est simple : on indique les virements entrants dans le PEA/CTO/AV/PER, et les virements sortants du PEA/CTO/AV/PER.

(Alors que pour les plus-values, dividendes, frais… c’est pris en compte automatiquement dans le calcul du TRI puisque vous indiquez la valorisation de l’enveloppe au 31/12/N-1 et celle au 31/12/N).

2/ Oui.

Cela dit on peut aussi calculer le TRI des investissements SCPI, je l’ai fait ici pour ma SCPI Corum : calcul rentabilité exemple SCPI Corum.

Bonjour Nicolas,

Félicitations pour la qualité du contenu proposé sur ce site, il m’a été d’une grande d’aide pour me lancer dans le placement de mon épargne personnelle.

Je voudrais faire le point sur mon allocation patrimoniale actuelle mais je ne sais pas comment intégrer ma résidence principale dans mon calcul.

Prenons un exemple, Mr A possède :

– 20k€ monétaire

– 10k€ SCPI

– 30k€ ETF

– 5k€ crypto

Il achète sa résidence principale d’une valeur de 300k€ hors frais de notaire, met un apport de 20k€ (monétaire qu’il possède déjà), et emprunte 280k€ sur 20ans.

Quelle est sa nouvelle allocation patrimoniale ?

Merci !

Bonjour Thibault,

C’est simple 🙂

Après l’achat, vous possédez :

300 k€ d’immobilier résidence principale

+ 10 k€ immo locatif SCPI

+ 30 k€ ETF (ETF actions je présume, mais il faut préciser, il existe des ETF monétaires par exemple)

+ 5 k€ cryptos

+ 0 k€ monétaire (vos 20 k€ de monétaire ont été engloutis dans l’apport immo).

Donc votre RP pèse 300 k€ / 345 k€ de patrimoine brut, donc 87 % de votre patrimoine.

Voilà pour votre patrimoine global.

Vous pouvez aussi faire un 2ème camembert patrimonial pour calculer votre patrimoine investissable arbitrable hors RP.

Cela donne 2 visions de votre patrimoine.

Joyeuses fêtes !

Très simple, très clair, merci Nicolas !

Dans cet exemple la part de la RP (et donc d’immobilier) dans le patrimoine est très importante.

Ayant pour objectif de respecter « l’allocation d’actif équilibrée » présentée dans cet article, l’investissement de 25% de mon capital investissable en SCPI ne viendrait-il pas me surexposer à l’immobilier ?

A vous de voir, on peut aussi considérer que c’est une autre “brique” de patrimoine, car les SCPI sont plutôt de l’immobilier d’entreprise, un autre marché que l’immo résidentiel.

Merci Nicolas ,

C’est vrai que j’avais pas vu ça sous cet angle .

Merci pour cette éclaircissement .

Bonjour Nicolas ,

je viens d’acheter votre livre et c’est franchement un de mes plus beau cadeau de Noël .

Merci pour tout le travail que vous faites.

Bonjour Estelle,

Meilleurs voeux 🙂

Et merci pour votre retour, ça fait très plaisir (vous pouvez laisser un commentaire Amazon si vous voulez 🙂 )!

Pour ceux qui s’interrogent, voici notre livre Best seller ici.

Bonjour Nicolas,

Meilleurs voeux

Aussitôt dit aussitôt fait j’ai laisse un commentaire sur Amazon.

J’ai une question de concernant le rendement et TRI .

Comment je peux calculer un rendement locatif LMNP.

En dix ans j’ai acquis 5 appartements locatif pour lequel, j’ai pris des crédits de 20 ans. Le cout réel de ces acquisitions est de 128000€. (En comptant tout ce que j’ai payé taxe foncier, charge, frais de notaire, apport, frais de crédit)

La valeur actuelle des biens est de 800 000€ j’ai un capital restant du de 315 000€

J’ai un revenu locatif de 4 100€/mois et 3 400€ de frais (crédit , assurance , taxe foncière, charge,etc) Cash Flow 700€ ( quand tout se passe bien ) .

Je n’arrive pas à calculer mon rendement réel , et je me demande comment calculer mon rendement annuel.

En sachant que mon capital du diminue chaque année.

Pouvez vous m’indiquer comment faire ce calcul, s’il vous plait .

Merci Nicolas pour votre aide et vos précieux conseils .

Bonjour Estelle,

Merci pour votre commentaire sur notre livre, je viens d’en prendre connaissance 🙂

Pour l’immo locatif, idéalement on calcule le rendement brut / rendement net / la rentabilité (TRI) pour chaque appartement.

Explication avec cas pratique chiffré pas à pas dans cet article.

Bonne lecture 🙂

Merci Nicolas ,

j’ai tout lu et j’ai tout compris

Bonjour Nicolas,

Merci pour ce blog qui est pour moi une vraie pépite d’information

J’ai un peu de mal à m’ouvrir aux obligations et SCPI car dans mon cas je n’y vois pas l’intérêt.

Voici ma situation

Ma résidence principal est payé et mon épargne de précaution est faite (10 mois).

J’ai 47 ans , je suis freelance et mon patrimoine est constitué de 76 % d’immobilier locatif (LMNP), 26 % action (ETF SP500 (dans PEA ,assurance vie), CTO(quelques actions)).

Les crédits pour l’immobilier locatif ne sont pas terminés cependant j’ai un cash-flow net de 500€ mensuel et je fais un DCA tous les mois sur PEA, puis je passerais à l’assurance vie dès que j’aurais dépassé le plafonds du PEA(150 000) .

D’ici dix ans les crédits seront fini pour les locatif et j’aurais une réelle rente tout en continuant de travailler.

Pensez-vous que je dois diversifier avec des obligations et des SCPI

Que pensez-vous de mon allocation d’actif, je voudrais augmente la part d’action et ne plus faire d’immobilier car je risque de payer IFI.

Merci Nicolas pour votre aide et vos précieux conseils .

Bonjour Estelle,

En effet, vous avez déjà “trop” d’immobilier, donc inutile d’en rajouter une couche avec des SCPI.

Surtout s’il y a risque d’être assujetti à l’IFI.

Pour les obligations, vous pourriez vous contenter du fonds euro : les meilleurs fonds euros rapportent autour de 3 % (bien pour un placement sécurisé et liquide).

26 % d’actions c’est défensif. A voir si vous êtes à l’aise pour tendre vers 50 %, selon votre horizon de placement et votre aversion aux risques.

Merci Nicolas de ta réponse

Je ne comprends pas à quoi peux me servir d’avoir des obligations ou plus de fond euro à part pour faire de la diversification . car pour moi l’immobilier est défensive de ce fait je dois augmenter ma part d’action pour tendre vers 50%.

merci beaucoup pour se blog .

Estelle,

L’immobilier n’est pas défensif, c’est un investissement risqué :

– risque de baisse du marché (en cours actuellement notamment à Paris) ;

– risque de loyers impayés ;

– risque de dégradations ;

– risque de squat ;

– risque de liquidité (des mois pour vendre un appartement ou des SCPI) ;

– Etc.

En France, l’immobilier est particulièrement risqué étant donné que la justice est pro-locataire et anti-bailleur (exemple : plus de 2 ans pour expulser un locataire “indélicat” ou squatteur, si tout va bien et si le préfet est ok pour recourir à l’expulsion après le jugement).

ALors que le fonds euro est vraiment sécurisé. Donc à vous de voir à quel point vous souhaitez sécuriser une partie de votre patrimoine.

Bonjour Nicolas,

Petite question dans le livre , on demande de calculer son patrimoine et donc ses dettes notamment le crédit pour la résidence principale.

quel montant je dois inscrire en dette sur le crédit de ma résidence principale?

car elle vaut 550k€ mais j’ai 400k€ d’intérêt en plus donc je vais au total régler 900k€ sur 25 ans .

je suis au tout début du remboursement du crédit.

je note le capital restant du? ou j’inclus les intérêts ? auquel cas je peux me retrouver avec un solde de patrimoine négatif ? possible ?

Bonjour Benjamin,

Votre passif (= dette), c’est le capital restant dû à la banque.

Indiqué dans le tableau d’amortissement du crédit, chiffre mis à jour chaque mois (le capital restant dû diminue au fur et à mesure des remboursements mensuels).

C’est expliqué dans notre livre 🙂

Et également ici dans les outils suivi patrimoine.

Bonjour Nicolas,

Tout d’abord merci beaucoup pour votre livre qui m’a ouvert les yeux sur le monde de l’investissement et de la bourse . après lecture du livre il me reste une question sur mon allocation patrimoniale.

est ce que l’épargne de précaution (5 mois dans mon cas car indépendant) peut et doit être utilisé pour les projets à court terme (3 ans) ou est ce 2 choses encore différente ?

je m’explique :

en tant quindependant j’estime qu’il me faut 5 mois d’épargne de precaution.

j’ai beaucoup de dépenses par mois donc cela correspond à 8000×5 = 40k€

cet argent est déjà placé sur des livrets réglementés (en m’aidant de ceux au nom de mes enfants ).

maintenant j’ai des projets d’achat de véhicule et de voyage dans 1 ou 2 ans .

puis je puiser dans ces 40k€ pour le faire ou dois je laisser ça de côté toute ma vie ?

d’un côté si je ne touche jamais à cette épargne de précaution je risque de garder une grosse somme de 40k€ sur un livret pendant 15 20 ans ce qui est ridicule .

alors que si je puise dedans cela est plus logique car le reste je peux le placer dans mon allocation patrimoniale de type offensive dans mon cas .

voilà ma question .

vu que mon épargne de précaution est importante dois je à part ça encore faire du fonds euros ou je peux partir directement dans des etf et immo?

merci Nicolas pour votre aide et vos précieux conseils .

Bonjour Benjamin,

Pour ceux qui nous lisent, il s’agit de notre livre best seller Investissez votre épargne ! en vente ici.

Attention si vous placez sur des livrets au nom de vos enfants.

Légalement cet argent est à leur nom donc leur appartient.

Si vous le reprenez c’est interdit, à moins que vos enfants vous fassent un don.

Ensuite, vous devez distinguer épargne de précaution et épargne de sécurité :

1/ Epargne de précaution (livret A et LDDS) = épargne placée pour les imprévus.

lGénéralement équivalent à 3 mois de dépenses. Juste pour être serein en cas de coup dur.

2/ Epargne de sécurité (fonds euro) = épargne placée à court terme pour les projets type paiement des impôts, voiture, voyage.

Bonjour Nicolas,

Si on a une épargne de précaution importante sur livrets (Livret A + LDDS) pour des projets à venir (très) court terme, est-ce que l’on compte cette épargne dans le pourcentage d’épargne sécurisée avec les fonds euros ou est-ce que l’on n’en tient pas compte dans la mesure où cet argent risque de partir rapidement ?

Pour être plus clair, sans compter l’épargne sur livrets, mon allocation patrimoniale se compose comme suit :

– 30% sur fonds euros

– 50% sur actions

– 20% sur SCPI

Mais si j’inclus l’épargne sur livrets, je me retrouve avec environ :

– 55% d’épargne sécurisée (livrets + fonds euros)

– 34% sur actions

– 11% sur SCPI

Plus du tout la répartition souhaitée donc !

Jusqu’à présent, j’optais pour le premier calcul en laissant de côté l’épargne sur livrets mais je n’en suis plus certain.

Merci par avance.

Bonne journée,

Sébastien

Bonjour Sébastien,

De plus en plus je considère l’allocation patrimoniale hors épargne de précaution en livret A / LDDS.

Je laisse une somme incompressible sur ces livrets.

Et je compte le reste en allocation patrimoniale :

x % fonds euro

y % actions

z % immo (un camembert oatrimonial avec la résidence principale, et un sans, pour avoir 2 vues différentes avec et sans RP, ça joue beaucoup).

zz % investissements alternatifs

Merci pour votre réponse, Nicolas !

Bonjour,

Je vois mal l’intérêt des fonds euros lorsqu’il peu de projet court-moyen terme (moins de 8 ans).

Ai-je tord de pensez qu’il vaut mieux miser plutôt sur la bourse / immobilier et ainsi investir très peu de fond euros ?

Sinon remplacer les fonds euros par du crowfunding immobilier (via PEA-PME), sachant biensûr que cet actif est plus risqué que les fonds euros.

Bonjour Paul,

Le fonds euro fait partie des meilleurs placements sans risque.

Même si vous pouvez investir (attention avec votre terme “miser”, l’investissement n’est pas un jeu) à long terme, il faut un profil épargnant très “agressif” pour tenir une allocation 100 % risquée (actions et immo). C’est dur psychologiquement. Alors que le fonds euro permet de mitiger le risque de votre allocation patrimoniale.

Et le crowdfunding immobilier ne permet pas de remplacer le fonds euro, cette classe d’actifs n’a rien à voir (ni un placement sécurisé ni liquide)… d’ailleurs c’est encore plus risqué que le marché actions et beaucoup moins liquide.

Bonjour Nicolas,

Oui je suis bien d’accord le fond euros est bien évidemment le meilleur placement sans risques.

Seulement je trouve que visé 45%-50% en obligations quand il n’y a pas de projet avant 8-10 ans c’est un peu “trop sécuritaire” et dommage de ne pas profiter d’actifs avec plus de rendement.

Je pense plutôt faire du 30/70 (obl/action) et tendre vers 45%/50% obligations plus les projets deviennent moyen-court terme.

Pour ce qui est du psychologique, effectivement ça dépend de tous est chacun.

Effectivement pour le crowfunding, il vaut peut-être mieux de considérer cela comme du atypique ou à la limite des obligations “junk bond”.

Bonjour,

Je n’ai pas mis ma residence principale dans mon calcul repartition ce qui me parait normal. Cela vous semble t il correct?

J’aurais tendance a mettre la residence secondaire par contre. Je la loue tres peu (de quoi couvrir les charges). Quelle est votre recommandation?

Enfin, je me demande si je dois prendre en compte pour la valorisation des biens immobiliers (locatifs ou secondaires), le cout du credit. Cela voudra dire qu’en debut de credit la part de ces biens serait faible et grandirait au fur et a mesure des annees a moins d’investir autant que le credit sur d’autres actifs. Pour l’instant, je n’avais pas pris le credit mais regardait aussi la repartition hors immobilier i.e. ratio actions versus obligations & livrets.

Quelle est votre recommandation a ce sujet?

Merci de votre retour et encore merci et bravo pour le site!

Bonjour Lionel,

On explique ici les 3 façons de compter le patrimoine, avec notre fichier Excel.

On retient souvent le patrimoine investissable, donc hors résidence principale.

Et l’immobilier se calcule simplement à la valeur du marché (peu importe s’il y a crédit ou non) car on calcule le patrimoine brut. Et si on calcule le patrimoine net, on prend la valeur du marché – le capital restant dû à la banque.

Je vous invite aussi à lire les commentaires de ce présent article, cette question a déjà été abordée 🙂

Bonjour merci énormément pour vos vidéos TOP! Mais j’ai une question ultra importante pour moi 49 ans et marié SVP.

Je souhaite diversier mes actifs financiers et la situation est la suivante :

1) Placement sur du cash sécuritaire style livret A et LDD OK surtout actuellement avec les taux corrects.

2)Placements d’ETF rendement action sur PEA pour dynamiser et defiscaliser OK pas de soucis.

3)Puis ensuite je place une partie de mes avoirs en assurance vie Linxea spirit 2 pour l’excellent choix de SCPI donc ça aussi OK.

4) Ensuite placer une bonne partie des fonds en ASS VIE fonds € OK pas de soucis.

4) Par contre, je souhaité investir une partie sur des ETF obligations en ASS VIE mais avec la hausse des taux récente, est il intéressant d’investir en ETF obligations dans le cadre d’une assurance vie ou alors de me contenter des support € qui seront tout aussi intéressant notamment avec le contrat Lucya Cardif ? Cette question est pour moi importante car les obligations sont une alternative aux marchés boursiers mais sont elles aussi intéressantes que les fonds € des meilleurs assurances vie comme Lucya Cardif ? Sachant malgré tout qu’en cas de baisse des taux ou de marché actions, le marché obligations est une opportunité de placement. Dans ce cas quelle assurance vie privilégier pour des ETF obligations SVP? Merci d avance

Bonjour Jérôme,

En France nous avons la chance d’avoir accès aux fonds euros.

Ce sont finalement des paniers d’obligations, et les fonds euros sont sécurisés (sans risque de perte de capital).

Alors qu’en investissant en obligations directement autrement, il y a risque de perte en capital (mais certes une espérance de performance supérieure… tout est question de couple rendement / risque).

Le marché obligataire est le plus compliqué selon nous (plus que le marché actions), donc à réserver aux investisseurs aguerris (la plupart des épargnants pourront se contenter du fonds euro), explications ici : Marché obligataire, obligations Investment Grade, rendement…

Bon choix de fonds euros et fonds obligations sur le contrat Lucya Cardif et sur Linxea Spirit 2 (ces 2 assurances vie sont complémentaires pour diversifier les fonds).

Bonjour

Merci pour ses conseils avisés. Ma mère de 76 ans, a une AV Solesio chez CNP assurance, depuis 2008. Aujourd’hui son épargne est essentiellement placé sur des comptes épargne.

Quel stratégie adopter afin de placer plus judicieusement ses revenus. Son AV étant très chargé en frais et son âge avancé

Cordialement

Bonjour Chris,

On ne peut pas faire de conseil personnalisé ici, c’est une activité réglementée.

Mais on peut le faire dans le cadre de notre société de conseil, après lettre de mission. Vous pouvez prendre RDV ici chez Prosper Conseil.

Bonjour l’équipe d’ADI,

Merci pour votre super contenu! J’ai ouvert un PEA chez FORTUNEO ainsi qu’une AV LINXEA SPIRIT 2; je m’apprêtais à ouvrir l’AV LUCYA CARDIF mais je me rends compte que vous mettez bien en avant les AV en Gestion piloté (Yomoni et Nalo notamment). Sachant que sur SPIRIT j’ai mis pour l’instant en gestion via Yomoni, est-ce qu’il est utile que j’ouvre une gestion pilotée chez Nalo ou il faut de toute façon ouvrir une deuxième AV en gestion libre (Lucya Cardif)? Je n’arrive pas à me décider.

Merci beaucoup!

Bonjour Marc,

On ne met pas spécialement en avant les gestions pilotées 🙂

On a simplement un article sur les meilleures gestions pilotées pour les épargnants qui ne veulent pas être autonomes.

Mais idéalement on préfère la gestion libre, notamment Lucya Cardif (moins de frais et accès aux meilleurs fonds).

Bonjour à toute l’équipe ADI, meilleurs vœux pour 2024 et merci pour ce super article !

Pour définir notre allocation et notamment l’allocation investissable (donc hors RP), rangeriez-vous un appartement en Pinel (qui ne s’autofinance pas) dans la catégorie immobilier, au même titre qu’un investissement locatif en LMNP ou des SCPI ?

Merci encore pour ce que vous partagez,

JP

Bonjour JP,

Merci, meilleurs voeux, santé et prospérité !

Oui un Pinel est clairement à catégoriser dans l’immobilier.

Que ce ne soit pas autofinancé ou pas rentable, c’est un autre sujet.

Merci pour votre réponse !

Quand on fait notre allocation investissable, l’immobilier (par le prix d’un bien) prend une sacrée place dans le camembert.

Il s’agit alors d’équilibrer avec les bons choix de support en lien avec notre profil ; patience, longueur de temps (et intérêts composés !) faisant le reste…

Merci encore,

JP

Tout à fait 🙂

Bonjour,

J’ai écouté le podcast Les Pépettes du 28/11/2023 dans lequel vous dites que pour du (très) long terme, une allocation de 50% d’actions est envisageable. Quelle serait alors, selon vous, la part d’épargne sécurisée et d’immobilier (en dur ou SCPI) ? 25%-25% ?

Merci et bonne journée.

Bonjour Hanz,

En réalité, pour du long terme, même une allocation 70 % actions peut être pertinente.

Selon la surface patrimoniale et si on a les nerfs solides.

Exemple : 10 millions d’euros de patrimoine (hors résidence principale).

7 M€ actions.

1 M€ SCPI.

1 M€ obligations (70 % investment grade et 30 % high yield).

1 M€ sur fonds euros et fonds monétaires. (Ce qui est déjà un beau matelas de sécurité !).

Pour 1 M€ de patrimoine cette allocation 70/30 est déjà moins confortable (cela laisse 200 k€ entre obligations et matelas de sécurité).

Et pour 100 k€ de patrimoine cette allocation est vraiment très offensive.

Bonjour,

Merci pour votre réponse.

Donc dans le cas où le patrimoine est inférieur à 100 k€ (mon cas) une allocation à 50% actions serait plutôt déconseillée car trop risquée ?

Bonne journée.

Aucune idée, cela dépend de votre situation, horizon d’investissement et appréhension aux risques.

Pour du long terme (> 10 ans) et si on a les nerfs solides, 50 % d’actions c’est raisonnable.

Mais on n’atteint pas les 50 % actions du jour au lendemain.

Il faut commencer bas et investir régulièrement jusqu’à atteindre la cible.

Joyeuses fêtes 🙂

Bonjour Nicolas ,meilleurs vœux

je pars sur un portefeuille classique 60/40 ou 70/30

par contre comment le construire entre les différentes classes d actifs? classiquement le 60/40 est fondé entre actions et obligations ,mais que faire de la poche immobilier et crypto? Se dire que la poche safe est constituée de scpi et oblig et que la poche risquée repose sur action/crypto. Ou simplement se limiter aux actions et oblig et mettre de coté crypto et scpi dans notre calcul? Tout ceci dans une vision globale de notre patrimoine

merci d avance

Meilleurs voeux cher Noradre !

On peut par exemple utiliser notre capacité d’endettement pour l’immobilier.

Et pour le reste (la capacité d’épargne), appliquer le 60/40 ou 70/30 entre actions et obligations.

Avec éventuellement 10 % de “bac à sable” pour les cryptos et autres actifs alternatifs (or, forêts, etc.)

Bonjour Nicolas,

Tout d’abord, merci infiniment pour la qualité de vos articles.

Afin d’investir sur du long terme, j’ai ouvert trois assurances-vies et un PEA. J’ai réparti mon épargne de la façon suivante avec la même somme pour chaque placement :

Linxea Spirit 2 : 50% fonds euro nouvelle génération, 50% SCPI

Linxea Avenir 2 : 50% fonds euro Suravenir Opportunités 2, 50% ETF world

Lucya Cardif : 50% fonds euro général, 50% ETF world

PEA : ETF world

Selon vous, cette allocation vous paraît-elle pertinente pour du long terme ?

Merci et bonne journée.

Bonjour Julien,

Je ne sais pas si cette allocation est adaptée à votre situation car je ne vous connais pas et je ne connais pas vos objectifs.

Mais en tout cas c’est une allocation équilibrée et pertinente pour du long terme.

Et sur les bonnes enveloppes / bons produits d’épargne.

Bonne journée 🙂

Merci !

C’est clair et précis et avisé.

Le livret A rémunère à 3% désormais (juillet 2023), avec des rumeurs comme quoi il pourrait monter à 4% en août prochain. Cela en fait une épargne déjà à 50% du seuil des SCPI mais garantie, est-ce qu’il ne vaut pas mieux que des fonds euros, et devrait donc être rempli au maximum (idem pour le LDDS d’ailleurs) ? Je réfléchis à faire un investissement en SCPI à crédit mais avec des taux à 4% ça risque d’être difficile de faire quelque chose de rentable.

Bonjour Florent,

Oui en ce moment pour l’épargne sécurisée je remplis d’abord livret A et LDDS (le plafond de versement est assez bas), et ce qui déborde va en fonds euro.

Mais dès que les rendements des fonds euros passeront au-dessus, il faudra faire l’inverse.

Pour l’investissement SCPI, il faut calculer le TRI pour voir si c’est rentable, comme expliqué ici avec le cas pratique chiffré : avis Corum.

Bonjour Nicolas

Pourrait-on imaginer la même pyramide équilibrée mais avec 50% d’actions au lieu du 25/25 avec l’immobilier (investissement passif diversifié et long terme) ?

La bourse à environ 8% sur du long terme me semble beaucoup plus efficace que des SCPI mais je souhaite tout de même investir en “bon père de famille”, pourrais tu m’expliquer l’intérêt de l’immobilier au delà de diversifier pour diversifier ?

Merci et bonne journée

Bonjour Sébastien,

Tout est possible 🙂

Mais disons que vous aurez un patrimoine plus offensif. Et sans l’effet levier du crédit immo.

L’immobilier et les fonds euros sont moins volatils que les actions, ce sont des “amortisseurs” lors des krachs ou corrections des actions.

Et l’immobilier est le seul actif que l’on peut acquérir à crédit, cela permet de développer plus vite notre patrimoine grâce à l’effet levier.

Bonjour,

De quel effet levier du crédit immo parlez-vous ? Depuis 2 semaines, tous les courtiers que je consulte ne me proposent que des crédits consommation pour acheter des SCPI. Or le taux conso est tellement élevé qu’il dépasse le rendement des SCPI qui sont lourdement taxées (j’ai un TMI de 41%, ce qui n’aide pas).

En investissant 50% de mon patrimoine dans des SCPI en direct, assurance-vie et PER, me confirmez-vous que je ne vais réussir qu’à obtenir un rendement net de 4% maximum de mon patrimoine ? Les actions me paraissent plus pertinentes dans une assurance-vie et un PER si je vise un rendement d’au moins 5% de mon patrimoine, non ?

Bonjour Catherine,

Avec l’effet levier du crédit, on fait travailler un capital bien plus important.

Par exemple pour un investisseur qui dispose d’un patrimoine financier de 200 000 €, en conservant 200 000 € d’épargne placée et en empruntant 200 000 € pour un investissement immobilier, il va faire travailler 400 000 € au total. Et en visant l’autofinancement (cashflow équilibré entre revenus locatifs et sorties d’argent), il pourra faire d’autres investissements.

Mais en effet, l’effet levier est bien plus efficace en période de taux bas.

Maintenant avec des taux qui frôlent les 4 %, l’effet levier est moins évident. Il faut que la rentabilité de l’investissement dépasse le taux du crédit.

L’effet levier peut se transformer en effet massue si on emprunte à taux élevé et que l’on investit mal !

Si vous investissez 50 % en SCPI vous aurez environ 4 % de rendement sur votre poche SCPI.

Mais les 50 % restants sont investis dans quoi ? On a besoin de cette info pour calculer le rendement global de votre patrimoine.

Exemple : 50 % en SCPI à 4 % et 50 % en actions à 8 % = 6 % de rendement sur le patrimoine global.

(Bien sûr on parle en espérance de rendement long terme, ce ne sera pas cette performance tous les ans, les marchés immobiliers et actions sont risqués et volatils).

Si on vise un rendement global supérieur à 5 %, il faut en effet une allocation dynamique, principalement investie en actions et immobilier.

Merci pour votre réponse, très pertinente comme d’habitude, à la lecture de toutes vos réponses.

Les actions ne versent pas de rendement pour la plupart si j’ai bien compris donc je ne peux pas compter sur elles pour des revenus complémentaires à la retraite mais je vois l’idée.

Ma crainte est que le crédit sur 25 ans à un taux de 5.25% que me propose de prendre un courtier pour acheter des SCPI et les revendre dans 10 ans pour augmenter mon capital ne soit qu’un leurre, compte tenu du rendement moyen des SCPI de 4.5% et mon TMI de 41 %.

Pour les actions sans rendement, l’idée est de vendre régulièrement (chaque année) environ 4 % du portefeuille, pour obtenir la somme en guise de revenus complémentaires.

Avec la hausse long terme du marché actions, le portefeuille sera stabilisé malgré le retrait de 4 % par an, donc on ne consomme pas le capital.

Crédit sur 25 ans à 5,25 % pour investir sur des SCPI à 4-5 % de rendement : a priori ce ne sera pas intéressant (il faut simuler le TRI pour voir entre l’achat au comptant ou à crédit).

Et en TMI 41 %, il faut optimiser fiscalement l’investissement SCPI (5 solutions dans notre article).

Article fort intéressant et inspirant.

J’ai cependant une remarque concernant le fait de privilégier un bond fonds euro en assurance vie au livret A.

Ces derniers temps les rendements du livret A et des fonds euro me semblent assez proche, et les bons fonds euros sont boostés si l’on prends une part d’UC significative.

Ma tactique serait donc plutôt de conserver un peu plus d’argent sur les livrets A pour baisser le poids du fond euro dans l’assurance vie et ainsi obtenir un boost.

Par ailleurs, la règle des 3 mois ne doit-elle pas être pondérée par le ratio salaire / patrimoine plutôt qu’en nombre de mois de salaire ?

Bonjour David,

1/ Oui bien vu, seuls les meilleurs fonds euros boostés pourront battre le livret A en 2023.

Notre stratégie 2023 sur ce sujet de l’épargne sécurisée (fonds euro et livret A) : https://avenuedesinvestisseurs.fr/performance-2022-des-placements-actions-immo-fonds-euro-etc/#fonds-euro

2/ La règle des 3 mois en épargne de précaution (livret A) s’applique selon nous sur les dépenses et non les salaires.

Si notre foyer a besoin de 4k€ par mois pour vivre (même si le foyer a 10 k€ de revenus mensuels) => 12 k€ en livret A.

Bonjour Nicolas,

Quid de la part que l’on peut allouer au private equity?

Chez Ramify il y a des bonnes propositions, en particulier celles avec tickets d’entrée à 100 000€ (Ardian, Altaroc).

Si on en croit les promoteurs de ces fonds (Ardian), ou fonds de fonds (Altaroc), les TRI sur long terme sont systématiquement supérieures aux ETF. Dans ce cas, est-ce raisonnable d’y allouer jusqu’à 1/3 de son patrimoine, lorsqu’on est pas gêné par l’illiquidité du placement?

Merci beaucoup pour vos articles en général.

Thomas.

Bonjour Thomas,

Je vous invite à lire notre article : investir en private equity.

Globalement, pour un investisseur long terme en actions, on peut imaginer une allocation 90 % actions cotées (tracker World) + 10 % actions non cotées (quelques fonds de Private Equity), soit 5 % d’un patrimoine qui comporterait 50 % d’actions.

33 % du patrimoine en private equity, ça se voit plutôt chez les grandes fortunes (> 100 m€) dans une optique transgénérationnelle.

L immobilier peut représenter une part importante de l allocation patrimoniale et est surtout moins maniable que les autres actifs. On ne peut pas vendre 30% d un bien locatif pour équilibrer la cible. Idem pour les scpi qui nous oblige à y rester à long terme vu les frais d entrée

Bonjour,

Effectivement, la variable d’ajustement repose plutôt sur l’investissement actions, fonds euro et livrets.

L’immobilier est plus “immobile” donc porte bien son nom 🙂

Bonjour Nicolas,

bravo pour le site !

Je n’ai aucun investissement immobilier significatif, compte tenu du fait que je suis proprietaire de ma residence principale et de maisons secondaires je considere que c’est une exposition suffisante a cette classe d’actifs : qu’en pensez-vous ?

Merci !

Bonjour Vincent,

Impossible à dire, vous n’avez pas valorisé et comparé à vos autres actifs.

Si vous avez 2 M€ d’immobilier et 8 M€ d’actions, vous avez seulement 20 % d’immobilier dans votre patrimoine.

Bonjour Nicolas,

Je découvre votre site avec grand plaisir.

Petite question pour l’immobilier: comment calculez-vous le % de la part consacrée à l’immobilier physique en direct? dans l’article vous le mettez au même rang que les SCPI/crowfunding immo mais dans votre outil excel j’ai l’impression que les placements immateriels type SCPI sont dans le portefeuille financier (dans classes d’actif) et les investissements locatif en direct sont en bas dans le patrimoine..? de fait, les investissements locatifs physiques ne doivent pas être pris en compte dans le %? et si vous le prenez en compte, sur quelle valeur se baser: celle à l’achat, celle du montant restant à rembourser, etc…

Mille mercis,

Florent

Bonjour Florent,

Dans mon Excel, onglet principal, j’ai ça :

Monétaire (CC, livrets) 6%

Obligations (fonds €) 14%

Actions 48%

Cryptos 2%

Immo (SCPI + locatif) 30%

Allocation brute hors RP

Donc dans immobilier je compte tout : SCPI, appartement locatif…tout sauf la résidence principale (RP) que je ne compte pas dans mon allocation.

Car je suis avant tout l’allocation investissable (donc hors RP).

Il faut se baser ni sur la valeur d’achat ni sur le capital restant dû (on calcule l’allocation brute), mais sur la valeur de marché (en partant de l’hypothèse : si je revends maintenant quel est le prix).

Pareil pour tout en fait : les actions, on prend la valeur à l’instant T, pas la valeur d’achat.

Notre patrimoine brut, c’est sa valeur à l’instant T.

Merci pour votre réponse rapide. Donc dans votre excel d’exemple téléchargeable, le T2 locatif a lille devrait aussi être avec les 3k de SCPI?

Lorsque vous dites qu’il faut ajuster chaque mois si cela ne respecte pas notre allocation patrimoniale (par rapport aux % qu’on décide), cela me parait difficile pour l’immobilier sachant que ça augmente rapidement sa part avec l’effet de levier des emprunts, comment faire?

Florent,

Effectivement, j’ai mis à jour ma version sans la mettre à jour sur le site.

Les 130 k€ d’appartement à Lille devraient figurer dans le camembert, donc 133 k€ d’immobilier.

Dès qu’on achète de l’immobilier locatif ou des SCPI, vu l’effet levier, cela déséquilibre généralement l’allocation en ajoutant d’un coup une grosse part d’immobilier. (Même sans compter la résidence principale).

On rééquilibre ensuite au fil des ans en investissant hors immobilier.

De mon côté j’ai maintenant plus d’actions que d’immobilier, je pourrais encore investir 50 ou 100 k€ en SCPI pour rééquilibrer un peu…mais 50 % actions et 30 % immo (hors RP) ça me va bien.

Bonjour

Je déterre un peu ce message. Comment imaginez vous votre répartition lorsque vous serez un heureux retraité ? Prévoyez vous toujours d avoir 50% en actions ?

Bonjour,

Je pense que les actions vont prendre de plus en plus de place dans mon patrimoine.

Que ce soit pour moi (avoir une bonne “rente” en vendant régulièrement selon mes besoins) ou pour ma descendance (transmission), j’ai tout intérêt à avoir plus d’actions.

Et mécaniquement aussi ma part d’immobilier va baisser et ma part actions va monter, puisque je n’achète plus d’immobilier de façon à ne pas être assujetti à l’IFI (sinon je vais franchir le seuil d’1,3 M€ entre ma résidence principale et mes SCPI, je ne vais pas être loin).

J’ai une question: dans votre outil de tracking de patrimoine sur Excel, les fonds en euros sont assimilés à des obligations à 100%. Pourquoi ce choix ? Est-ce une histoire de risque / rendement ? Je prête en crowdlending à plusieurs entreprises sous forme d’obligations. Conseilleriez-vous de traquer ça au sein de mon allocation “obligations” (45%) ou au sein de mon allocation “exotiques” (5%) ? De même, pour le crowdfunding immobilier, conseilleriez-vous que je le marque au sein de mon compartiment “immobilier” (25%) ou au sein de mon compartiment “exotiques” (5%) ?

Merci d’avance !

Bonjour,

Les fonds euros sont composés en grande partie d’obligations d’État et d’entreprises de la zone €.

Pour le crowdfunding, soit vous créez une catégorie “obligations risquées” (y compris pour le crowdfunding immobilier, le sous-jacent est certes immobilier mais il s’agit d’obligation, vous avez une créance envers le promoteur immobilier qui doit vous rembourser le capital avec intérêts), soit vous l’intégrez dans la catégorie “atypique / exotique”.

Bonjour, toujours fan de vos articles depuis quelques semaines. J’aurais une question : que pensez vous du fonds euro croissance de spirica croissance allocation long terme? Merci de votre réponse

Bonjour Seb,

On en parle ici, dans notre avis Linxea Spirit 2.

Bonjour Nicolas,

Je dévore votre site depuis plusieurs semaines, vos articles et les réponses aux commentaires sont vraiment passionnants ! Merci vraiment pour le temps que vous y consacrez.

J’ai 57 ans et je serai retraitée dans 6 ans environ. Je dispose d’une somme de 150 000 euros (héritage) répartie en 1 livret A, 1 LDD, et 1 CEL (les trois sont au plafond), et 1 livret distingo qui rapporte 1%´ sur lequel j’ai placé la moitié de la somme chez PSA banque.

Environ 1/4 du total de mon héritage n’est pas placé et ne me rapporte rien car je laisse ce dont je n’ai pas immédiatement besoin sur un compte sur livret lié à mon compte courant chez Boursorama.

J’ai longtemps été frileuse pour souscrire une AV mais à la lecture de vos conseils je me rends compte que j’ai déjà perdu trop de temps et d’argent.

Pensez-vous que l’allocation patrimoniale équilibrée avec un rendement possible de 4% pourrait convenir à mon profil (mariée avec deux enfants dont l’un est étudiant pour encore deux ans ? Le 1er vient de terminer ses études)

Je suis prête à placer de l’argent sur une AV pour au moins 8 ans, mais pour le reste, la pyramide de l’allocation équilibrée serait-elle pertinente compte tenu de mon âge ? Je suis propriétaire (usufruitière, car j’ai fait une donation à mes deux enfants il y a 2 ans) de ma residence principale

Merci pour votre réponse

Bonjour Zouzou,

Vous avez déjà réglé le bas de la pyramide, de quoi être a priori serein.

L’allocation patrimoniale équilibrée convient quand on a un horizon de placement supérieur à 8 ans (surtout pour la partie investie hors fonds euro et hors épargne de précaution).

Bonsoir,

Un grand merci pour ce site internet, une merveille pour qui souhaite se lancer (même les allergiques aux maths comme moi) !

J’aurai cependant besoin d’un avis quant à l’allocation patrimoniale : j’ai une assurance-vie majoritairement en fonds euro d’une valeur de 150k. Celle-ci a fait une plus-value de 25k environ mais je n’ai rien fait en terme de redirection de placement.

Après lecture de cet article, je me demande s’il ne serait pas plus judicieux de faire un rachat partiel d’une bonne partie afin de la réinvestir sur d’autres produits comme indiqué par exemple dans le cas de l’allocation patrimoniale équilibrée. Je me doute qu’il n’y a pas de moment idéal en ce moment mais je me dis également que cette A-V est mon unique produit financier mis à part mon livret A. (Je connais plus ou moins la réponse, besoin d’un push/boost rassurant).

Bien à vous

Astrid

Bonjour Astrid,

Votre allocation patrimoniale actuelle a le mérite d’être claire 🙂

90 % fonds euro + 10 % livret A, cela donne une espérance de rendement de 1 % environ.

A vous de voir si vous souhaitez diversifier (actions, immobilier…), ce qui serait judicieux pour mieux faire travailler votre argent sur du long terme.

(Ce qui sous-entend que la partie investie en actions et immobilier doit être investie sur du long terme).

Fiscalement, si assurance vie de plus de 8 ans, il peut être malin de faire des rachats partiels progressifs dans le temps (4600 € d’exonération de plus-value par an sur les assurances vie de plus de 8 ans, le double si en couple marié ou pacsé).

Bonjour Nicolas,

Je vous remercie pour la quantité et la qualité de vos articles. Je tiens à dire que j’ai du mal à trouver d’autres sites aussi détaillés et “simple” que le votre lorsque je cherche des complément d’informations.